Содержание

Введение_______________________________________________________ 3

Глава 1. Теоретические аспекты формирования государственных ценных бумаг_______________________________________________________________ 4

1.1. Понятие и содержание государственных ценных бумаг_________ 4

1.2. Виды российских государственных ценных бумаг______________ 5

Глава 2. Анализ рынка государственных ценных бумаг_______________ 10

2.1. Рынок внутреннего долга__________________________________ 10

2.2. Рынок облигаций Банка России (ОБР)_______________________ 15

Заключение____________________________________________________ 17

Список использованной литературы______________________________ 19

Введение

В современной

рыночной экономике одним из основных эмитентов ценных бумаг, как известно,

становится государство (чаще всего в лице казначейства). Во всём мире

централизованный выпуск ценных бумаг используется в широком плане в качестве

инструмента государственного регулирования экономики, а в плане более узком -

как рычаг воздействия на денежное обращение и управление объёмом денежной

массы, средство не эмиссионного покрытия дефицита государственного и местного

бюджетов, способ привлечения денежных средств предприятий и населения для

решения тех или иных конкретных задач.

Сегодня вопросы развития

рынка государственных ценных бумаг (ГЦБ) приобрели особую актуальность и широко

освещаются в экономической прессе. Так Биржевой совет ММВБ принял решение

разработать Программу (концепцию) развития инфраструктуры рынка государственных

ценных бумаг на период 2001-2005 гг., нацеленную на расширение круга биржевых

услуг, повышение ликвидности и надежности функционирования этого рынка.

Основные

цели, направления и задачи развития рынка государственных ценных бумаг (ГЦБ) на

бирже сформулированы в Концепции развития Московской межбанковской валютной

биржи на 2000-2005 годы. В соответствии с этим документом, основной целью биржи

в этой области является поддержание высокой ликвидности биржевого рынка и

надежности функционирования его инфраструктуры, а также расширение спектра

услуг для профессиональных участников и конечных инвесторов.

Объект исследования: рынок

государственных ценных бумаг.

Предмет исследования:

элементы рынка государственных ценных бумаг.

Цель

работы: изучить и проанализировать рынок государственных ценных бумаг.

Данная цель решается с

помощью рассмотрения следующих основных задач:

1. описать понятие и содержание

государственных ценных бумаг;

2. дать характеристику основным

видам российских государственных ценных бумаг;

3. провести

анализ основных видов государственных ценных бумаг.

Глава 1. Теоретические

аспекты формирования государственных ценных бумаг

1.1. Понятие и

содержание государственных ценных бумаг

Государственные ценные бумаги – это долговые

обязательства правительства. Они различаются по датам выпуска, срокам

погашения, размерам процентной ставки. В определенном смысле это альтернатива

денежной эмиссии и, следовательно, инфляции в случае дефицита государственного

бюджета.

Государственные ценные бумаги принято делить на

рыночные и нерыночные - в зависимости от того, обращаются ли они на свободном

рынке (первичном или вторичном) или не входят во вторичное обращение на

биржах и свободно возвращаются эмитенту

до истечения срока их действия. Основную часть государственных ценных бумаг

составляют рыночные.

К числу государственных ценных бумаг, принятых в

мировой практике, относятся следующие.

1. Казначейские векселя - краткосрочные

государственные обязательства, погашаемые обычно в пределах года и реализуемые

с дисконтом, т.е. по цене ниже номинала, по которому они погашаются (или

продаваемые по номиналу, а выпускаемые по цене выше номинала).

2. Среднесрочные казначейские векселя казначейские

боны- казначейские обязательства, имеющие срок погашения от одного до пяти лет,

выпускаемые обычно с условием выплаты фиксированного процента.

3. Долгосрочные казначейские обязательства - со

сроком погашения до десяти и более лет; по ним уплачиваются купонные проценты.

По истечении срока обладатели таких государственных ценных бумаг имеют право

получить их стоимость наличными или рефинансировать в другие ценные бумаги. В

некоторых случаях долгосрочные обязательства могут быть погашены при

наступлении предварительной даты, т.е. за несколько лет до официального срока

погашения.

4. Государственные (казначейские) облигации - по

своей природе и назначению близки к среднесрочным и долгосрочным казначейским

обязательствам (а иногда с ними даже не разграничиваются). Отдельные виды государственных

облигаций, в частности, сберегательные облигации, могут распространяться на

нерыночной основе.

5. Особые виды нерыночных государственных ценных

бумаг в виде иностранных правительственных серий, серий правительственных

счетов, серий местных органов власти (в советской экономике, как известно,

широкое распространение получили беспроцентные товарные облигационные займы).

В последние годы стал быстро

развиваться российский рынок государственных ценных бумаг. В этой связи стоит

ещё раз напомнить об оригинальной версии государственных ценных бумаг в виде

принудительного распределявшихся в СССР облигаций государственных займов, а

также о нелегальном рынке подобных облигаций, на котором они скупались за

бесценок.

Впрочем, ближе к собственно рынку государственных

ценных бумаг “подходили” облигации “золотого” займа, не только продававшиеся,

но и покупавшиеся сберегательными банками. Понятно, что нынешняя инфляция

подорвала основы этого феномена, унаследованного от советской системы. Кстати

сказать, официальные цены на государственные ценные бумаги назначались госорганами в виде не только цен продажи, но и цене скупки

(облигации) и выкупа товарных инвестиционных займов.

Некое подобие рынка государственных ценных бумаг

возникло в связи с созданием вторичного рынка купли-продажи приватизационных

чеков - “ваучеров”. Цена первичного рынка - 10 тыс. руб. за “ваучер”, учитывая

и то, что не взималась с приобретателей этой своеобразной ценной бумаги,

оказалась весьма условной. А вот вторичные рынки продемонстрировали

применительно к этому виду государственных ценных бумаг возможность действия

рыночного механизма ценообразования.

“Ваучеризация”

ознаменовала начало реального процесса становления российского рынка

государственных ценных бумаг, сопровождавшегося

некоторыми трудностями. Сегодня наблюдается довольно быстрое расширение

ёмкости этого рынка, т.е. объёма проводимых на нём операций. Всё большее число

юридических и физических лиц стремятся выйти на этот развивающийся сектор

отечественного финансового рынка в качестве и покупателей, и продавцов.

Некоторые из них хотят стать настоящими инвесторами, рассчитывая на часть

доходов от дел, в которые вложены деньги, затраченные на приобретение ценных

бумаг. Значительное же количество участников рынка государственных ценных бумаг

предпочитает видеть в них оптимальное орудие спекулятивных операций (тем более,

что рынок негосударственных “ценных” бумаг принёс разочарования и прямые

потери).

В связи со стремлением Правительства РФ использовать

государственные краткосрочные и среднесрочные обязательства в качестве одного

из определяющих источников бюджетных поступлений рынок государственных ценных

бумаг получает мощный импульс.

1.2. Виды российских государственных ценных

бумаг

1.2.1. Государственные краткосрочные

облигации

В начале 1992 г. Центральный

банк РФ приступил к разработке экспериментального проекта по созданию

современного рынка государственных ценных бумаг в России. С его помощью

предполагалось значительно сократить объёмы прямого кредитования Минфина РФ.

Входе этой работой к началу 1993 г. были созданы все необходимые условия для

полноценного функционирования рынка государственных облигаций (ГКО). Выпуск

последних было решено начать с эмиссии ценных бумаг со сроком обращения в три

месяца, постепенно вводя новые инструменты с большим сроком обращения. Для всех

видов операций было решено использовать безбумажную электронную технологию.

Нормальному функционированию

рынка способствовала разработка пакета документов, регулирующих весь спектр

правовых отношений участников, все стороны размещения ГКО, погашения облигаций,

вторичных торгов. К основным законодательным актам следует отнести прежде всего

Закон о государственном внутреннем долге Российской Федерации. В нём

определено, что внутренним долгом страны являются долговые обязательства

Правительства РФ, выраженные в российской валюте, перед юридическими и

физическими лицами. Они обеспечены всеми находящимися в распоряжении

правительства активами.

Второй по важности

нормативный акт - приказ ЦБР No 02-78 от 6 мая 1993 года

“О проведении операций с государственными краткосрочными бескупонными

облигациями“. В нём, в частности, определено, что аукционы и вторичные торги по

ГКО осуществляются на ММВБ.

Третий

нормативный акт “Положение об обслуживании и обращении выпусков ГКО”

устанавливает, что обращение облигаций может происходить только после

заключения договора купли-продажи. Переход права собственности на облигации от

одного владельца к другому наступает в момент перевода их на счёт “депо” их

нового владельца.

Размещение облигаций

происходит на аукционе, организованном ЦБР по поручению Министерства финансов

РФ. Дата его проведения, предельный объём выпуска, место и время объявляются

Банком России не позднее чем за семь календарных дней, хотя этот порядок не

всегда соблюдается.

Министерство финансов РФ,

выпуская в обращение ГКО, получает денежные средства, необходимые для

финансирования бюджетного дефицита. Следует отметить, что эти средства

заимствуются на рыночных условиях.

ЦБР,

обеспечивая организационную сторону функционирования рынка ГКО (аукционы,

погашения, подготовку необходимых документов и т.д.), активно участвует в

работе рынка ГКО в качестве дилера через Главное управление по ценным бумагам в

Москве, а также через наиболее крупные банки. Практически ЦБР открыто проводит

свой курс. Данное обстоятельство даёт возможность оказывать целенаправленное

воздействие на рынок в зависимости от событий, происходящих

непосредственно на нём и вокруг него. При это ЦБР не ставит своей целью

извлечение прибыли от операций на рынке, ориентируясь на поддержание

определённого уровня некоторых показателей рынка ГКО, поскольку сохранение этих

характеристик на достаточно высоком уровне определяет для инвесторов

привлекательность рынка государственных облигаций.

В качестве официальных дилеров

выступают коммерческие банки, финансовые компании, брокерские фирмы,

преследующие собственные инвестиционные цели и цели своих клиентов.

Неоднозначная

ситуация сложилась с заимствованием на рынке ГКО-ОФЗ. Изначально этот рынок

ориентирован на работу с внутренними инвесторами и до середины 1996 г.

присутствие резидентов на нем было незначительным. С 15 августа 1996 г.

иностранные инвесторы стали работать по новым правилам, снявшим многие

ограничения на их деятельность. Нерезиденты получили право осуществлять свои

операции на первичном и вторичном рынках ГКО-ОФЗ непосредственно через

российские уполномоченные банки. Участие иностранных инвесторов резко

активизировалось и к началу 1998 г. на долю нерезидентов приходилось 27,5%

рынка ГКО-ОФЗ.

Полагая, что рынок ГКО-ОФЗ –

это обычный рублевый, т.е. внутренний рынок, правительство и Банк России делали

все для более широкого привлечения на него средств из иностранных источников.

Но когда азиатские финансовые рынки закачались, и волны азиатских кризисов стали

доходить до России (октябрь 1997 г., январь и май 1998 г.), нерезиденты стали

активно сбрасывать российские ценные бумаги и выводить свои средства на другие,

более устойчивые финансовые рынки. Тут-то в полной мере и заявили о себе

особенности рынка ГКО-ОФЗ: на обслуживание рублевого внутреннего долга в части,

приходящейся на нерезидентов, потребовалась иностранная валюта и при этом в

значительных количествах. В необходимых размерах валютных резервов у

правительства не оказалось, и оно было вынуждено приостановить выполнение своих

обязательств.

1.2.2. Государственные долгосрочные

облигации

Заём осуществляется в виде государственных долгосрочных облигаций сроком на 30 лет с 1 июля 1991 г. по 1 июля

2021 г. Облигации выпускаются в

бланковом виде с набором купонов и реализуются только среди юридических лиц.

Облигации

могут выпускаться с разной номинальной стоимостью.

Обслуживание возложено на учреждения Банка России. Для каждой группы

разрядов он может устанавливать особые условия обращения. По облигациям один

раз в год 1 июля выплачивается доход путём погашения соответствующих купонов. В

настоящее время он составляет 15% от номинальной стоимости и выплата его

производится только в безналичной форме путём зачисления соответствующих сумм

на счета держателей облигаций.

Операции по продаже и выкупу облигаций производятся учреждениями Банка

России во все рабочие дни, кроме последнего рабочего дня. Котировка облигаций

определяется на каждой предшествующей неделе в течение всего года, за

исключением “особой” недели. Особые недели в соответствующих группах приходятся

на вторые недели апреля, июля, октября и января. Цены на эту неделю

определяются за 13 месяцев до её наступления, т.е. владелец облигаций может

планировать их доходность исходя не из тридцати лет, а одного года.

Погашение ГДО начинается с 1 июля 2006 г. в течение последующих 15 лет

ежегодными тиражами. Облигации, не вошедшие в тиражи погашения, выкупаются

только до 31 декабря 2021 года. При погашении ГДО Банк России выплачивает их

номинальную стоимость, надбавку к цене, которую он может установить, и годовой

доход до официально объявленной даты начала выкупа облигаций.

Владельцы ГДО

могут использовать их в качестве залога при получении кредита. Коммерческие

банки могут получить такую ссуду в Банке России на срок до 3 месяцев в размере

до 90% от номинальной стоимости заложенных облигаций. В случае не возврата

ссуды в срок Банк России имеет право реализовать заложенные облигации, направив

доход на покрытие задолженности.

Вторичный

рынок ГДО практически отсутствует, и основной спрос на облигации предъявляется

страховыми компаниями, вынужденными размещать до 10% своих резервов в

государственные ценные бумаги.

1.2.3. Золотые сертификаты

Золотые

сертификаты обращались на рынке ценных бумаг в течение года, с сентября 1993 г.

по сентябрь 1994 г., т.е. относятся к числу погашённых ценных бумаг. Вполне

возможны их последующие выпуски. Процентный доход по золотым сертификатам

выплачивался ежеквартально в размере трёхмесячной долларовой ставки ЛИБОР

(ежедневно публикуемая средняя ставка процента, по которой банки Лондона

размещают свои депозиты в других банках,

играющая роль международного ориентира) плюс 3% годовых.

Цена на золотой сертификат в виде цены первичного размещения

устанавливалась Министерством финансов РФ исходя из золотого эквивалента

сертификата на основе второго фиксинга цены золота

пробы 0,9999 на Лондонском рынке.

Пересчёт этой цены в рубли осуществляется по официальному курсу,

устанавливаемому Центральным банком России. К цене, определённой таким образом,

добавлялась премия в виде накопленного процента за период, прошедший с начала

квартала, с тем чтобы дифференцировать квартальный доход в зависимости от срока

приобретения сертификата.

От налога

освобождались процентный квартальный доход и разница между ценой первичной

продажи сертификата и его погашения. Тем самым формально прибыль от перепродажи

становилась объектом налогообложения.

Обращение золотых сертификатов не было ограничено, но сделки подлежали

обязательной сертификации в Министерстве финансов. Несмотря на отсутствие

ограничений на перепродажу, вторичный рынок золотых сертификатов не

сформировался, во всяком случае, информация о нём отсутствовала. Таким образом,

вместо свободной рыночной цены на ЗС имела место единственная исходная цена продажи,

назначаемая Министерством финансов РФ, или цена первичного размещения.

1.2.4. Облигации внутреннего валютного

займа.

В результате

банкротства Банка внешнеэкономической деятельности СССР на его счетах остались

“замороженными” средства юридических и физических лиц. Указом президента РФ о

мерах регулирования внутреннего валютного долга бывшего СССР было определено,

что погашение задолженности физическим лицам происходит с 1 июля 1993 г. в

полном объёме, а задолженность перед юридическими лицами покрывается

облигациями внутреннего валютного займа со сроком погашения от 1 до 15 лет.

Эмитентом облигаций выступает Министерство финансов РФ, валюта займа - доллары

США, процентная ставка - 3% годовых.

Общий объём

займа составил 7885 миллионов долларов США. Номинал облигации- одна, десять и

сто тысяч долларов. Они были выпущены пятью сериями со сроком погашения 1 год,

3 года, 6, 10 и 15 лет. Датой выпуска займа является 14 мая 1993 года. Купонная

ставка - 3% годовых - выплачивается 14 мая каждого года.

Таблица 1 - Выпуски ОВВЗ

|

Вид Обязательства

|

Номинал (млн. $)*

|

купон (%)

|

|

ОВГВЗ - ОГВЗ

|

|

|

|

ОВГВЗ III - 99

|

121

|

3

|

|

ОВГВЗ IV - 03

|

3462

|

3

|

|

ОВГВЗ V - 08

|

2837

|

3

|

|

ОВГВЗ VI - 06

|

1750

|

3

|

|

ОВГВЗ VII -11

|

1750

|

3

|

|

ОГВЗ

|

864

|

3

|

|

Итого

по ОВГВЗ/ОГВЗ

|

10784

|

|

1.2.5. Облигации федерального займа

ОФЗ – первые среднесрочные ценные бумаги, которые появились в Российской

Федерации. Они выпущены сроком на один год и две недели, что объясняется

особенностями российского законодательства (нужен срок более года, чтобы бумага

считалась среднесрочной), так и удобством начисления доходности (плюс две

недели). По этой бумаге доходы выплачиваются раз в квартал, причём доход

привязан к доходу на рынке ГКО: берутся четыре последних выпуска ГКО,

исчисляется средняя взвешенная и по этой величине ОФЗ продаётся (в безбумажном

виде) на аукционе на ММВБ. Как и цены на ГКО, цену на эту бумагу ставят сами

инвесторы. А роль Минфина сводится к тому, чтобы определить, устраивает ли

министерство эта цена или нет. Это называется ценой отсечения: Министерство

финансов отсекает те предложения, которые ему невыгодны, и принимает те,

которые выгодны.

1.2.6. Сберегательная бумага для населения

Внешне это бумага (она будет иметь материальную форму) очень похожа на

всем хорошо знакомую облигацию 3% займа, но с купонами на получение доходов

каждые три месяца (бумага выпускается на год), при этом доход по купонам будет

привязан к ОФЗ, но поскольку это будет для населения прибавляется ещё один

процент.

Эта бумага

была выпущена в сентябре 1995 г.

При подготовке

СБН Министерство финансов руководствовалось тем, что по бумагам для населения

должна существовать прибыль, пусть не самая большая, но близкая к реальному

проценту по вкладам в банке плюс ещё какой-нибудь процент. В крайнем случае

доход должен полностью компенсировать потери от инфляции.

Глава 2. Анализ

рынка государственных ценных бумаг

2.1. Рынок

внутреннего долга

Важной задачей денежных

властей в послекризисном 1999 г. было

восстановление доверия к инструментам государственного долга.

В анализируемый период не были полностью преодолены последствия кризиса,

однако были созданы объективные предпосылки для развития этого сектора

российского финансового рынка в будущем.

Работа вторичного рынка

ГКО-ОФЗ возобновилась 15 января 1999 г. с торгов по нереструктурируемым ОФЗ-ПД, а с 28 января в торгах

стали принимать участие облигации, выпущенные в ходе новации: ОФЗ с

фиксированным доходом (ОФЗ-ФД) сроком обращения 4-5 лет, ОФЗ с нулевым

купоном сроком обращения 3 года (“инвестиционный выпуск” ОФЗ-ПД серии 25030)

и 2 выпуска ГКО.

Реструктуризации подлежали

ГКО-ОФЗ инвесторов на сумму 188,2 млрд. руб. по номиналу (без учета

портфеля Банка России, для которого применяется специальная процедура

реструктуризации). К моменту окончания основного этапа новации (1 мая 1999 г.)

российские держатели обменяли 95,6%, иностранные инвесторы – 88,5% от объема

своих портфелей, подлежащих новации. Не прошли процедуру обмена облигации

объемом около 14 млрд. руб. по номиналу. Держателям ГКО и ОФЗ, не

осуществившим новацию до 1 мая, Правительство Российской Федерации

предоставило возможность участвовать в ней на прежних условиях с 20 ноября

по 27 декабря 1999 г. в рамках дополнительного этапа новации. По его

окончании объем необмененных гособлигаций

сократился до 3,5 млрд. рублей.

Минфин России в течение года

четко придерживался графика погашений ГКО и купонных

выплат по ОФЗ и не осуществлял заимствований на рынке государственного долга до

середины декабря. Суммарный объем купонных выплат в 1999 г. составил

51,2 млрд. рублей.

В 1999 г. Банк России

продолжил подготовку запуска рынка междилерского РЕПО

с целью предоставить участникам рынка возможность оперативного регулирования

своей ликвидности без использования кредитов Банка России. С 1 октября

1999 г. операции РЕПО в торговой системе ММВБ могут осуществлять

16 кредитных организаций, заключивших соответствующие соглашения. Однако в

условиях избыточной ликвидности банковской системы (что временно снизило

интерес к возможности привлечения краткосрочных заимствований), а также неурегулированности некоторых вопросов бухгалтерского

учета, связанных с налогообложением доходов от операций РЕПО, этот финансовый

инструмент до конца года оставался не востребованным участниками рынка.

По окончании основного этапа

реструктуризации внутреннего государственного долга и погашения выпущенных в ее

ходе ГКО, рынок государственных ценных бумаг перешел в новое состояние. По

сравнению с докризисным состоянием оно

характеризуется сокращением более чем в полтора раза рыночной части

облигационного долга, удлинением почти втрое сроков заимствований и наличием в

обращении только инструментов с фиксированными и достаточно низкими купонными

ставками (10—30% годовых), что позволяет эмитенту снизить расходы на

обслуживание внутреннего долга и точно их рассчитать на весь период обращения.

17 и 21 декабря Минфин

России провел аукционы по размещению 3 новых выпусков ГКО среди

нерезидентов – владельцев средств на транзитных счетах типа “С” с совокупным

объемом предложения 6,5 млрд. руб. по номиналу. По этим выпускам, в

отличие от остальных обращавшихся в 1999 г. выпусков ГКО-ОФЗ, не

устанавливались ограничения на репатриацию выручки. Выпуск новых ГКО был

обоснован необходимостью неэмиссионным способом

компенсировать потери бюджета, связанные с приостановкой кредитования России со

стороны МВФ.

Итоги аукционов оказались

очень успешными для эмитента. Всего было размещено ГКО на 3,8 млрд. руб.

по номиналу, средневзвешенная доходность составила 0,69-4,26% годовых по

выпускам с погашением в апреле-июле 2000 года. 23 и 24 декабря эмитент

провел доразмещение двух выпусков ГКО по ценам выше

номинала. Столь высокие цены покупки ГКО объясняются тем, что нерезиденты были

готовы приобрести эти бумаги с любой (даже отрицательной) доходностью ради

использования предоставленной по ним преференции – свободного вывода из России

вложенных в них средств сразу после погашения.

На конец 1999 г. объем

рынка ГКО-ОФЗ достиг 266,9 млрд. руб. по номиналу.

Сохранение масштабного

присутствия нерезидентов на рынке внутреннего госдолга

в 1999 г. стало результатом введенных в отношении них ограничений на

репатриацию выручки от операций с ГКО-ОФЗ. После завершения основного этапа

новации до конца года удельный вес портфеля ОФЗ нерезидентов колебался на

уровне около 40% под влиянием разнонаправленных факторов: подготовки к валютным

аукционам, купонными выплатами по ОФЗ и др. В ноябре нерезиденты сократили

объемы своих портфелей, вкладывая средства, полученные от продажи ОФЗ, в

российские корпоративные ценные бумаги.

В

рамках осуществления условий новации для нерезидентов Банк России с апреля по

октябрь провел 6 спецаукционов по продаже

иностранной валюты уполномоченным банкам, действующим по поручению и за счет

нерезидентов, реализовав всего 300 млн. долл. США (по 50 млн. долл.

США на каждом). Курс продажи составлял 1,1 от официального курса доллара США к

рублю на дату аукциона. Допускалась свободная репатриация приобретенной

иностранной валюты. Стремление нерезидентов вывести из России свои средства,

ранее вложенные в гособлигации, проявилось в

многократном превышении на всех аукционах объема поданных ими заявок на покупку

иностранной валюты над ее предложением.

Важной задачей денежных

властей в рассматриваемый период было предотвращение неуправляемого перевода

средств нерезидентов с рынка ГКО-ОФЗ на внутренний валютный рынок и

предоставление альтернативных вариантов использования этих средств. С этой

целью в марте-апреле Банк России принял нормативные документы, позволяющие

иностранным участникам использовать средства на их счетах типа “С” для покупки

акций и облигаций ряда крупнейших российских предприятий, прошедших листинг

ММВБ. С 13 октября нерезиденты получили также возможность оплачивать доли

(акции) кредитных организаций путем внесения ОФЗ-ПД (выпуск 25030), а

также денежных средств в размере, не превышающем стоимость гособлигаций,

ранее внесенных в оплату акций. Правительство Российской Федерации

20 ноября разрешило нерезидентам инвестиции в экономику России с

использованием средств на счетах типа “С” путем покупки акций, которые затем не

могут быть проданы в течение 3 лет.

Активность участников

вторичного рынка в течение года в целом была невысокой. Хотя обороты торгов ОФЗ

возрастали от месяца к месяцу вплоть до ноября, они оставались низкими по

отношению к докризисному уровню и объемам этих

облигаций в обращении. В отдельные периоды на рынке наблюдались резкие всплески

активности, вызванные подготовкой участников к валютным аукционам либо

реализацией иных задач.

Интерес к различным выпускам

гособлигаций был избирательным, наиболее торгуемыми

были самые “короткие” бумаги: в начале года – ГКО, затем ОФЗ-ПД

серии 25022 (погашение в феврале 2000 г.).

Быстрое увеличение

ликвидности банковской системы способствовало формированию в период с конца

апреля по июль тенденции к снижению доходности, увеличению оборотов рынка госбумаг. Со второй половины года доминировала тенденция

плавного повышения доходности. В ноябре наметилось улучшение конъюнктуры

рынка, когда оживление спроса на ОФЗ со стороны российских участников привело к

росту котировок и соответствующему снижению доходности. В ноябре-декабре

сократилось количество договорных сделок, ранее активно проводившихся в связи с

подготовкой к валютным аукционам, поэтому, учитывая только чисто рыночные

сделки, ежедневные обороты торгов в конце года возросли в 2-2,5 раза по

сравнению с предыдущими месяцами.

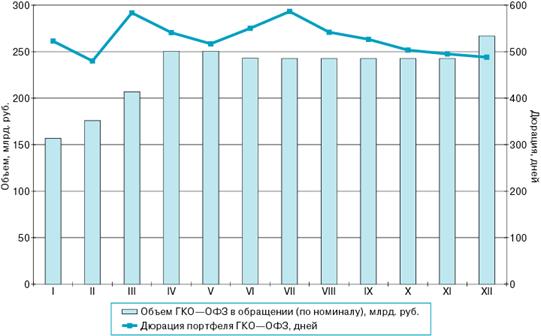

Рисунок

1. Характеристики рынка ГКО-ОФЗ в 1999 г. (на конец периода)

Четкая

зависимость между доходностью по ОФЗ и сроками до их погашения существовала

лишь для облигаций сроком до 1,5 года. Более долгосрочные облигации имели

практически одинаковую доходность, отражая отсутствие определенности в

ожиданиях инвесторов, невозможность оценить долгосрочные риски инвестиций.

В сочетании с низкими оборотами рынка это не позволяло использовать

доходность государственных ценных бумаг в качестве рыночного индикатора

инфляционных ожиданий.

На протяжении 2000 года на рынке ГКО-ОФЗ можно

выделить два участка с различной динамикой основных показателей (рисунок 3). В

первой половине года средневзвешенная доходность рублевых облигаций снижалась с

50–55% до 20–25% годовых, объем торгов на вторичном рынке повышался от 3 до 5 млрд рублей в неделю в феврале – марте, в апреле – мае он

снизился до 1–3 млрд рублей.

23 февраля 2000 года,

впервые после 12 августа 1998 года, состоялось погашение государственных

облигаций, ОФЗ серии 25022, на сумму 11,5 млрд

рублей. В этот же день Министерство финансов РФ провело аукционы по размещению

двух новых выпусков государственных краткосрочных облигаций (ГКО). ГКО серии

№21138 (объем выпуска 2,5 млрд рублей, дата погашения

– 6 сентября 2000 года) размещались только среди нерезидентов – владельцев

средств на счетах «С» в российских банках, облигации серии №21139 (2,5 млрд рублей, дата погашения – 31 мая 2000 года) – для

резидентов и нерезидентов.

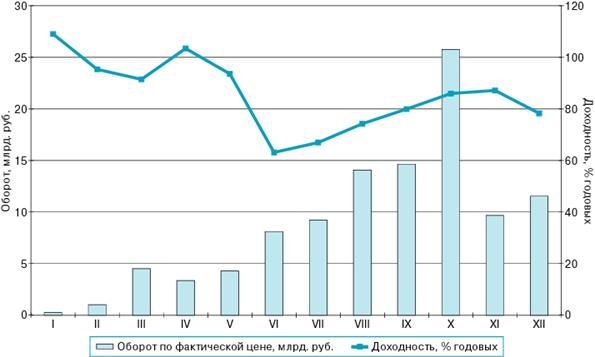

Рисунок

2. Эффективная доходность и оборот вторичных торгов по ГКО—ОФЗ

в 1999 г.

Участие нерезидентов, как и

на аукционах в декабре 1999 года, определило чрезвычайно низкий уровень

доходности по удовлетворенным заявкам. Так, средневзвешенная доходность ГКО

№21138 оказалась отрицательной (-0,54% годовых)[1][1].

Примечательно, что инвесторы-резиденты подавали заявки по более низким ценам, и

средневзвешенная доходность ГКО №21139 превысила 20% в годовом исчислении. На

следующем аукционе, 19 апреля 2000 года, участие нерезидентов также позволило

Министерству финансов РФ разместить облигации при чрезвычайно низком уровне

доходности по удовлетворенным заявкам. Так, цена отсечения ГКО №21137 была

установлена на уровне 100% от номинала, а средневзвешенная цена размещенных

облигаций достигла 100,16% от номинала, что соответствует доходности к

погашению -0,28% годовых.

Рисунок

3

К концу марта доходность к

погашению наиболее торгуемых серий ОФЗ и ГКО (с погашением в 2000–2001 годах)

составила 20–30% годовых, более длинных серий – не более 38% годовых. В этих

условиях дважды проведенное ЦБ РФ в марте снижение ставки рефинансирования (7

марта – с 45% до 38% годовых, 21 марта – с 38% до 33% годовых) фактически лишь

повторяет тенденции, сложившиеся на рынке государственного долга[2][2].

Во второй половине 2000 года средняя доходность к

погашению на рынке стабилизировалась на уровне 20% годовых. С июня 2000 года

оборот на вторичном рынке несколько вырос, его средний недельный уровень

составлял около 4 млрд рублей, а в отдельные недели

достигал 7–8 млрд рублей. Укрепление курса рубля

сделало вложения в ГКО-ОФЗ еще более привлекательными для

нерезидентов-владельцев счетов «С», намеревающихся вывести средства из России.

Тем не менее, необходимо отметить, что в июне – июле

2000 года на рынке внутреннего долга РФ стали преобладать сделки среди

резидентов, тогда как в конце 1999 года – первом квартале 2000 года наиболее

ликвидными являлись облигации, размещенные среди нерезидентов-владельцев счетов

«С». В середине года доходности всех серий находятся ниже ставки

рефинансирования ЦБ РФ[3][3], при этом влияние отрицательной

доходности выпусков для нерезидентов ослабло, так как к тому времени основной

объем этих облигаций был выведен с рынка.

В середине 2000 года, несмотря

на то, что реальные доходности к погашению ГКО и ОФЗ являются отрицательными,

участники рынка предъявляли спрос на рублевые ценные бумаги, так как в то время

они являлись наиболее прибыльным и ликвидным активом на внутреннем финансовом

рынке (по сравнению с межбанковскими кредитами, операциями с валютой, акциями и

депозитами в Банке России).

Однако в ноябре и декабре объем

торгов вновь снизился до 2–3 млрд рублей в неделю.

Реальная рублевая доходность, составлявшая в первые месяцы 2000 года от 1,5% до

2% в месяц, во второй половине года колебалась вокруг нуля. Погашение в ноябре

последней из серий ГКО, предназначенных для нерезидентов, имеющих счета «С», с

одной стороны, способствовало снижению оборотов на рынке, но, с другой стороны,

позволило более реалистично оценить средневзвешенный уровень доходности по

облигациям, так как доходность по данным выпускам устойчиво принимала

отрицательные значения.

К концу 2000 года рынок ГКО-ОФЗ стал менее ликвидным

и привлекательным для инвесторов. К этому времени на рынке практически не

осталось краткосрочных ценных бумаг (в обращении находилась только одна серия

ГКО, выпущенная в 2000 году), и уже на начало 2001 года приходятся даты

погашения трехлетних ОФЗ, не попавших под реструктуризацию долга в 1998–1999

годах, владельцы которых, по-видимому, неохотно будут инвестировать в новые

долгосрочные бумаги.

Всего в 2000 году Министерство финансов РФ провело 7

аукционов по размещению новых серий ГКО со сроками обращения от 3 до 7 месяцев

на общую сумму 19,5 млрд рублей, два выпуска облигаций

размещались только среди нерезидентов (на сумму 5 млрд

рублей). Заявленный спрос на бумаги превысил предложение почти на 65% и

составил 32,1 млрд рублей. Общий объем размещенных

ГКО превысил 15,8 млрд рублей, доход Министерства

финансов РФ – 15,3 млрд рублей. Средневзвешенная

доходность на аукционах находилась на уровне 12,34% годовых (без учета выпусков

для нерезидентов – 14,90% годовых).

2.2. Рынок

облигаций Банка России (ОБР)

Выпуск

облигаций Банка России в сентябре 1998 г. был вызван необходимостью в

условиях прекращения функционирования рынка ГКО-ОФЗ создать новый инструмент

регулирования текущей ликвидности банков, способный также выполнять функцию

залогового средства в операциях рефинансирования Банка России.

На 1 января 1999 г. в

обращении находились 4 выпуска ОБР общим объемом 2,3 млрд. руб. по

номиналу. В январе Банк России произвел погашение 2 выпусков и доразмещение уже эмитированных бумаг, на конец января объем

ОБР в обращении увеличился до 2,6 млрд. руб. по номиналу. Суммарный оборот

рынка ОБР по фактическим ценам сократился с 2,9 млрд. руб. в декабре до

2,5 млрд. руб. в январе. Среднемесячная доходность снизилась с 50,8% в

декабре 1998 г. до 32,7% в январе и 18,3% в феврале. Два последних выпуска

ОБР были погашены 3 и 17 февраля.

Прекращение

эмиссии ОБР было вызвано нерешенностью ряда

юридических вопросов относительно выпуска ценных бумаг Банком России. После

внесения в федеральные законы поправок, определяющих порядок выпуска и

обращения ОБР, и подписания в середине октября соответствующего постановления

Правительства Российской Федерации Банку России было разрешено эмитировать

собственные бескупонные облигации до 31 декабря 1999 года.

В конце

октября Банк России объявил о размещении с 24 ноября по 14 декабря на

аукционах 3 выпусков ОБР со сроками обращения 3, 4 и 5 месяцев номинальным

объемом 2 млрд. руб. каждый. Банк России провел эти аукционы

14 декабря, однако был вынужден признать их несостоявшимися, поскольку

участники заявили завышенный по отношению к депозитным ставкам Банка России

уровень ставок (основная масса заявок была подана по ценам, соответствующим

доходности около 35% годовых, в то время как ставка по 3-месячным депозитам

Банка России в декабре составляла 20-23% годовых).

Несостоявшееся размещение

ОБР в декабре объясняется тем, что подготовка выпуска по объективным причинам

слишком затянулась и благоприятный момент для возвращения этого инструмента на

рынок был упущен. Осложнившиеся отношения России с международными финансовыми

институтами, рост политического риска накануне выборов в Государственную Думу,

а также нерешенность вопроса о судьбе ОБР в

2000 г. определили сдержанное отношение банков к этим бумагам.

Потенциальные инвесторы при определении приемлемого для себя уровня аукционной

доходности ОБР учитывали и сложившийся на вторичном рынке достаточно высокий

(около 50%) уровень доходности по коротким ОФЗ, погашение которых в феврале и

июне 2000 г. представлялось им весьма вероятным. Целью же Банка России при

выпуске своих облигаций было не привлечение денег любой ценой, а воздействие на

уровень банковских резервов для ограничения давления избыточной рублевой массы

на валютный рынок.

Тем не менее ОБР, являясь

одним из немногих ликвидных, надежных и сравнительно доходных инструментов

денежного рынка, при положительном решении вопроса об их эмиссии в 2000 г.

могут еще вернуться на рынок.

Заключение

В ходе проведения

теоретического и методологического исследования были сделаны следующие выводы.

Государственные ценные

бумаги – это долговые обязательства правительства. Они различаются по датам

выпуска, срокам погашения, размерам процентной ставки. В определенном смысле

это альтернатива денежной эмиссии и, следовательно, инфляции в случае дефицита

государственного бюджета.

В настоящее время в

большинстве стран обращаются государственные ценные бумаги нескольких видов.

Первый – это казначейские векселя. Срок их погашения, как правило 91 день.

Второй – казначейские обязательств со сроком погашения до 10 лет. Второй –

казначейские обязательства со сроком погашения до 10 лет. Третий – казначейские

облигации со сроком погашения от 10 до 30 лет. Эти виды бумаг выпускаются для

кредитования государственного долга.

Размещение государственных

ценных бумаг может быть:

–

Добровольным – размещение ценных бумаг на свободном (или почти

свободном) рынке. К ценным бумагам, размещенным таким образом, принадлежат

государственные краткосрочные обязательства (ГКО), облигации федерального займа

(ОФЗ), облигации сберегательного займа (ОСЗ), еврооблигации;

–

Вынужденным квазирыночным – рыночное

оформление фактического государственного долга. Так появились на свет облигации

внутреннего валютного займа (ОВВЗ), казначейские обязательства (КО), векселя

Минфина, переоформившие на Минфин задолженность предприятий по банковским

кредитам, предоставленным под государственные программы. Сюда же может быть

отнесен портфель государственных бумаг ЦБ, сформированный в целях поддержки

собственно рынка.

В результате выполнения

программы заимствований объем рынка государственных ценных бумаг, находящихся в

обращении на рынке, увеличился к концу 2003 года до 300 млрд. рублей с 217

млрд. рублей на конец 2002 года.

Увеличение объема рынка

произошло не только из-за общего увеличения объема эмиссии госбумаг,

но и за счет предложения рыночных ГЦБ из собственного портфеля ЦБ РФ. Минфин

предполагал в 2003 году разместить долгосрочные ОФЗ со сроками обращения 10-12

лет, а при благоприятной ситуации – ОФЗ с фиксированными купонными платежами.

В 2003 г. году Минфин был

намерен погасить внутренние заимствования в объеме 112 млрд. рублей, в то время

как в 2002 году этот показатель составлял 90 млрд. рублей.

С учетом этого в ближайшей и

среднесрочной перспективе ММВБ планирует сконцентрировать свое внимание и

ресурсы на следующих основных направлениях в области развития рынка

государственных ценных бумаг (ГЦБ):

1. Расширение круга

финансовых инструментов, обращающихся на рынке ГЦБ.

2. Совершенствование

механизмов торговли, в том числе:

развитие сектора оптовой

торговли крупными неделимыми лотами ГЦБ;

совершенствование технологий

проведения операций междилерского РЕПО и залоговых

операций на рынке ГЦБ, включая залог "все против всех";

развитие технологий

кредитования ценными бумагами и др.

3. Совершенствование системы

расчетов и управления рисками, в частности изучение возможностей модификации

принципа предварительного резервирования.

4. Внедрение передовых

информационных технологий.

5. Развитие

информационно-аналитического обеспечения в целях возможно более раннего

распознавания, оценки и реагирования на риски, возникающие на рынке ГЦБ

вследствие развития глобальных, национальных (российских) и локальных

(рыночных) процессов.

Список использованной литературы

1. Алексеев М.Ю. Рынок ценных

бумаг. - М.: Финансы и статистика, 1992.

2. Алёхин «Рынок ценных бумаг».

Под редакцией Галанова В.А., Басова А.И. Москва,

1999г.

3. Грядова О. “Ценообразование на рынке

государственных ценных бумаг” //

Российский экономический журнал, 1999 г.

4. Златкис Б.И. “Рынок ценных бумаг:

итоги, планы”// Финансы, 2001г.

5. Каратуев А.Г. Ценные бумаги: виды и

разновидности. - М.: Русская Деловая Литература, 1997.

6. Кухарёв А.Н. “Рынок ГКО: факторный

анализ”// Деньги и кредит 2000г.

7. Носкова И.Я. “Государственные

облигации на рынке ценных бумаг”//Финансы 1998 г.

8. Самсонов Н.Ф. и др. Финансы

на макроуровне: Учеб. пособие – М.: Высш. шк., 1998. – 191 с.

9. Федеральный закон «О рынке

ценных бумаг» - М.:, 1996

10. Фельдман А.А.

“Государственные ценные бумаги” – М., Инфра-М , 1999

г.

11. Финансы, денежное обращение

и кредит: Учеб. /Под ред.: В.К. Сенчагова,

А.И. Архипова. – М.: Проспект, 1999. – 486 с.

12. Финансы: Учеб. пособие /Под

ред. А.М. Ковалевой. – 3- е изд., перераб.

и доп. – М.: Финансы и статистика, 1998. – 383 c.

13. Ценные бумаги: Учебник/ Под

ред. В. И. Колесникова, В. С. Торкановского. - М.:

Финансы и статистика, 1999.

14. Литвиненко Л.Т., Нишатов Н.П., Удалищев Д.П. Рынок

государственных ценных бумаг М.: "ЮНИТИ" - 1998, 111 с.

15.

Литвиненко Л.Т. Жуков Рынок государственных ценных бумаг: Учебное

пособие. – М.: 1998

Российская экономика в 2000 году: тенденции и

перспективы (Выпуск 22) – М.: 2001 г.

[1][1]

Отрицательная номинальная доходность на серии ГКО для нерезидентов объясняется

тем, что их покупатели получают право репатриировать деньги, полученные от

продажи или погашения облигаций, тогда как ограничения на репатриацию средств

со счетов типа «С» остаются в силе.

[2][2] В настоящее время действует ограничение на

максимальный уровень доходности к погашению на вторичном рынке ГКО-ОФЗ, равное

удвоенной ставке рефинансирования Банка России.

[3][3] 10

июля 2000 года Банк России понизил ставку рефинансирования на пять процентных

пунктов до 28%