ВСЕРОССИЙСКИЙ ЗАОЧНЫЙ ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ

ИНСТИТУТ

Факультет Менеджмента и маркетинга

Кафедра «Экономико-математические методы и модели»

КОНТРОЛЬНАЯ РАБОТА

по дисциплине «Финансовая математика»

Вариант № 4

Исполнитель: Ходакова К.С.

Специальность: IV курс, Финансы и кредит,

день

№

зачетной книжки: 04ФФБ00884

Руководитель:.пр. Семененко

М.Г.

Калуга, 2008

Задание

1

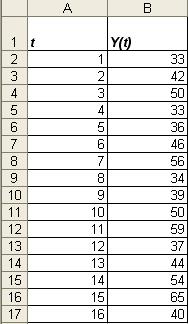

Приведены поквартальные данные о кредитах от коммерческого банка на жилищное строительство (в условных

единицах) за 4 года (всего 16 кварталов).

Требуется:

1

Построить адаптивную мультипликативную модель Хольта-Уинтерса

с учетом сезонного фактора, приняв параметры сглаживания

2

Оценить точность построенной модели с использованием

средней относительной ошибки аппроксимации.

3

Оценить адекватность построенной модели на основе

исследования:

-

Случайности остаточной компоненты по критерию

пиков;

-

Независимости уровней ряда остатков по d-критерию (критические

значения d1=1,10

и d2=1,37) и

по первому коэффициенту автокорреляции при критическом значении r1=0,32;

-

Нормальности распределения остаточной компоненты

по R/S-критерию с критическими значениями от

3 до 4,21.

-

4

Построить точечный прогноз на 4 шага вперед, т.е. на 1

год.

5

Отразить на графике фактические, расчетные и прогнозные

данные.

Решение:

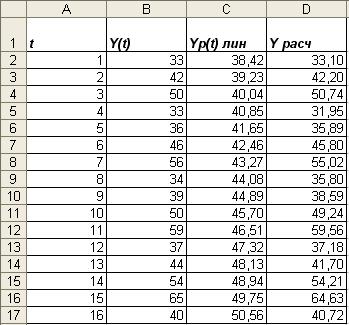

1.

Таблица

1

1

Мультипликативная

модель Хольта-Уинтерса с линейным ростом имеет следующий вид:

Мультипликативная

модель Хольта-Уинтерса с линейным ростом имеет следующий вид:

k = 1, L

= 4

Уточнение

коэффициентов модели производится с помощью формул:

Уточнение

коэффициентов модели производится с помощью формул:

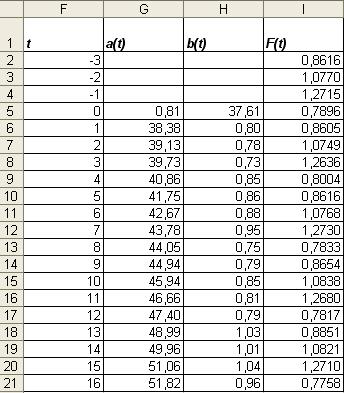

Для оценки начальных значений а(0) и b(0) применим линейную модель к первым 8

значениям Y(t)

из таблицы 1. а(0) находится с помощью функции НАКЛОН, b(0) с помощью функции ОТРЕЗОК в MS Excel.

а(0) = 0,81, b(0)

= 37,61. Линейная модель примет вид: Y(t) = (0,81 +37,61)*t

Из этого уравнения находим расчетные

значения Yр(t) и сопоставляем их с фактическими значениями. Такое сопоставление

позволяет оценить приближенные значения коэффициентов сезонности I-IV кварталов F(-3), F(-2), F(-1) и F(0) для года,

предшествующему первому году по которому имеются данные в таблице 1. Эти

значения находим для расчета коэффициентов сезонности первого года F(1), F(2), F(3) и F(4) и других параметров модели Хольта-Уинтерса.

Таблица 2

F(-3)

= [Y

(1)/ Yр(1) + Y (5)/ Yр(5)]/2 = 0,8616;

F(-2)

= [Y

(2)/ Yр(2) + Y (6)/ Yр(6)]/2 = 1,0770;

F(-1)

= [Y

(3)/ Yр(3) + Y (7)/ Yр(7)]/2 = 1,2715;

F(0)

= [Y

(4)/ Yр(4) + Y (8)/ Yр(8)]/2 = 0,7896.

Оценив значения а(0), b(0), а также F(-3), F(-2), F(-1) и F(0), можно перейти к построению

адаптивной мультипликативной модели Хольта-Уинтерса. ( )

)

Таблица 3

2.

Условие точности выполняется, если относительная

погрешность  Y (абсолютное

значение отклонения abs{

Y (абсолютное

значение отклонения abs{ Y},

поделенное на фактическое значение Y(t) и выраженное в процентах 100%

Y},

поделенное на фактическое значение Y(t) и выраженное в процентах 100%  abs{

abs{ Y}/Y(t)) в среднем не превышает 5%.

Y}/Y(t)) в среднем не превышает 5%.

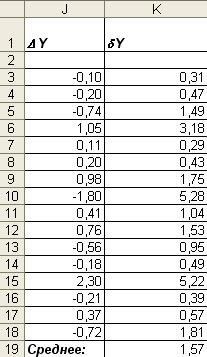

Таблица 4

Из таблицы 4 видим, что это значение равно 1,57%. Следовательно,

условие точности выполнено.

3.

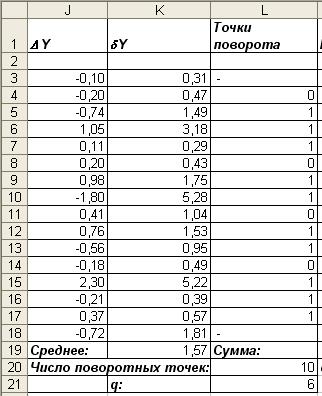

Оценка адекватности построенной модели на основе случайности остаточной компоненты по

критерию пиков:

Проверку случайности уровней остаточной компоненты (гр.1 табл.4)

проводим на основе критерия поворотных точек. Для этого каждый уровень ряда

сравниваем с двумя соседними. Если он больше (или меньше) обоих соседних

уровней, то точка считается поворотной (1), в противном случае ставится 0.

Таблица 5

Общее число поворотных точек р=10.

Рассчитаем значение q:

q = int

q = int .

.

Если количество поворотных точек р больше q, то условие случайности уровней

выполнено. В нашем случае р=10, q=6,

значит условие случайности уровней ряда остатков выполнено.

Проверка независимости

уровней ряда остатков по d-критерию (критические

значения d1=1,10

и d2=1,37).

Т.к d

больше 2, значит имеет место отрицательная автокорреляция. В этом случае

величину d уточняют, вычитая полученное значение из 4. получаем d = 1,42. Сравниваем его с

табличными значениями d1

и d2.

Если d2

<d<2, то уровни

ряда остатков независимы. В нашем случае это условие выполнено, так как 1,37<1,42<2.

Проверка независимости

уровней ряда остатков по первому коэффициенту автокорреляции r(1)=0,32:

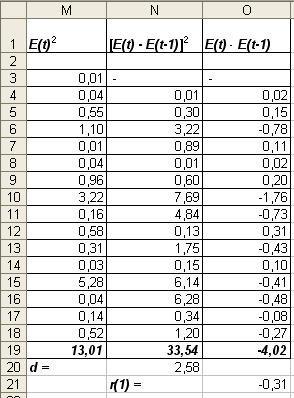

Таблица 6

Если модуль рассчитанного значения первого коэффициента автокорреляции

меньше критического, то уровни ряда остатков независимы. Имеем:  - значит уровни ряда

независимы.

- значит уровни ряда

независимы.

Проверка соответствия ряда

остатков нормальному распределению по RS-критерию. Рассчитаем

значение RS:

RS =(Emax-Emin)/S,

где Emax –

максимальное значение уровней ряда остатков;

Emin – минимальное значение ряда

остатков;

S – среднее квадратическое отклонение.

Emax = 2,3;

Emin = -1,8, Emax- Emin = 2,3 – (-1,8) = 4,1;

RS =

4,1/0,93 = 4,39.

Так как 3<4,39>4,21, уровни ряда остатков не подчиняются

нормальному распределению.

4.

Рассчитав значения а(16) и b(16) (см.табл.2), можно определить

прогнозные значения показателя Yр(t). Для t = 17 имеем:

Yр(17)

=  .

.

Аналогично находим Yр(18), Yр(19) и Yр(20):

Yр(18)

=  ;

;

Yр(19) =  .

.

Yр(20)

=

5.

ЗАДАНИЕ

2

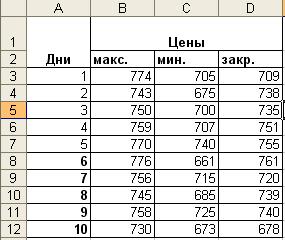

Даны цены (открытия, максимальная, минимальная и закрытия) за 10

дней. Интервал сглаживания принять равным пяти дням. Рассчитать:

-

Экспоненциальную скользящую среднюю;

-

Момент;

-

Скорость изменения цен;

-

Индекс относительной силы;

-

%R,

%K и %D.

Расчеты проводить для всех дней, для которых эти расчеты можно

выполнить на основании имеющихся данных.

Решение:

Экспоненциальная скользящая

средняя (ЕМА).

Рассчитывается по формуле:

EMAt = k Ct + (1-k) EMAt-1 ,

где k = 2/(n+1);

Ct - цена закрытия t-го дня;

EMAt – значение

EMA текущего дня t.

k = 2/(5+1) =

0,333

EMA1 =

709

EMA2 =

0,333*709 + (1-0,333)*709 = 709

EMA3 =

0,333*738 + (1-0,333)*709 = 718,66;

EMA4 =

0,333*735 + (1-0,333)*718,66 = 724,11;

EMA5 =

0,333*751 + (1-0,333)*724,11 = 733,07;

EMA6 =

0,333*755 + (1-0,333)*733,07 = 740,38;

EMA7 =

0,333*761 + (1-0,333)*740,38 = 747,26;

EMA8 =

0,333*720 + (1-0,333)*747,26 = 738,18;

EMA9 =

0,333*739 + (1-0,333)*738,18 = 738,45;

EMA10 = 0,333*740 + (1-0,333)*738,45 = 738,96.

Момент (МОМ)

Момент рассчитывается как разница конечной цены текущего дня Ct и цены n дней тому назад Ct-n

MOMt = Ct

- Ct-n,

MOM6 =

761 – 709 = 52;

MOM7

= 720 – 738 = -18;

MOM8

= 739 – 735 = 4;

MOM9

= 740 – 751 = -11;

MOM10

= 678 – 755 = -77.

Положительные значения MOM свидетельствуют об относительном росте цен, отрицательные – о

снижении.

Скорость изменения цен (ROC). Рассчитывается как отношение конечной цены текущего дня

к цене n дней тому

назад, выраженное в процентах.

ROC6 =

761/709*100 = 107,33%;

ROC7 =

720/738*100 = 97,56%;

ROC8 =

739/735*100 = 100,54%;

ROC9 =

740/751*100 = 98,54%;

ROC10

= 678/755*100 = 89,8%.

Индекс относительной силы (RSI). Для расчета применяют формулу:

где AU – сумма

приростов конечных цен за n последних дней;

AD – сумма

убыли конечных цен за n последних дней.

AU = (761-755)

+ (739-720) + (740 – 739) = 26

AD = ([720-761]) + ([678 – 740])

= 103

- зона перепроданности

- зона перепроданности

Стохастические линии: %К, %D, %R.

, где

, где

- значение индекса

текущего дня t;

- значение индекса

текущего дня t;

Ct – цена

закрытия текущего дня t;

L5

и Н5 – минимальная и максимальная цены за 5 предшествующих дней,

включая текущий.

%К5 = 100*(755-709)/(755-709) = 100;

%К6 = 100*(761-735)/(761-735) = 100;

%К7 = 100*(720-720)/(761-720) = 0

%К8 = 100*(739-720)/(761-720) = 46,34;

%К9 = 100*(740-720)/(761-720) = 48,78;

%К10 = 100*(678-678)/(761-678) = 0.

Индекс %D рассчитывается аналогично индексу %К, с той лишь разницей,

что при его построении величины (Ct – L5)

и (H5 – C5) сглаживают,

беря их трехдневную сумму.

%Dt =

%D7 =  ;

;

%D8 =

%D9 =

%D10 =

.

.

%Rt = 100*(H5-Ct)/(H5-L5),

где

%Rt

– значение индекса текущего дня t;

Ct

– цена закрытия текущего дня t;

L5

и Н5 – минимальная и максимальная цены за 5 предшествующих дней,

включая текущий.

%R5 = 100*(755-755)/(755-709)

= 0;

%R6 = 100*(761-761)/(761-735) =

0;

%R7 = 100*(761-720)/(761-720) =

100;

%R8 = 100*(761-739)/(761-720) =

53,66;

%R9 = 100*(761-740)/(761-720) =

51,22;

%R10 = 100*(761-678)/(761-678) =

100.

задание 3

Выполнить различные коммерческие расчеты, используя данные,

приведенные в таблице. В условии задачи значения параметров приведены в виде

переменных. Например, S

означает некую сумму средств в рублях, Тлет – время в годах, i – ставку в процентах и т.д. По именам

переменных из таблицы необходимо выбрать соответствующие численные значения

параметров и выполнить расчеты.

|

Вариант

|

Сумма

|

Дата начальная

|

Дата конечная

|

Время в

днях

|

Время в

годах

|

Ставка

|

Число начислений

|

|

|

Тн

|

Тк

|

Тдн

|

Тлет

|

i

|

m

|

|

4

|

2000000

|

16.01.02

|

14.03.02

|

180

|

4

|

25

|

2

|

3.1 Банк, выдал ссуду,

размером 2000000 руб. Дата выдачи ссуду -16.01.02, возврата – 14.03.02. День

выдачи и день возврата считать за 1 день. Проценты рассчитываются по простой

процентной ставке 25% годовых. Найти:

3.1.1. точные проценты с

точным числом дней ссуды:

к = 365; t

= 57; i = 25%.

I =

2000000*0,25* .

.

3.1.2. обыкновенные

проценты с точным числом дней ссуды:

к = 360; t

= 57; i = 25%.

I =

2000000*0,25*

3.1.3. обыкновенные

проценты с приближенным числом дней ссуды:

к = 360; t

= 58; i = 25%.

I =

2000000*0,25*

3.2 Через 180 дней после

подписания договора должник уплатит 2000 000 руб. Кредит выдан под 25%

годовых (проценты обыкновенные). Какова первоначальная сумма и дисконт?

S = 200000 руб, i = 0,25; t = 180; к = 360

P = S/(1+ni) =  = 1777777,78 руб.

= 1777777,78 руб.

D =

2000000 – 1777777,78 = 222222,22 руб.

3.3 Через 180 дней

предприятие должно получить по векселю 2000000 руб. Банк приобрел этот вексель

с дисконтом. Банк учел вексель по учетной ставке 25% годовых (год равен 360

дням) Определить полученную предприятием сумму и дисконт.

S = 200000 руб, i = 0,25; t = 180; к = 360

D = Snd = 2000000*0,25*

Р = S – D =

2000000 – 250000 = 1750000 руб.

3.4 В кредитном договоре

на сумму 2000000 руб. и сроком на 4 года, зафиксирована ставка сложных

процентов, равная 25% годовых. Определить наращенную сумму.

Р = 2000000 руб.; i

= 0,25; n=4

S =

S =

3.5 Ссуда, размером

2000000 руб. предоставлена на 4 года. Проценты сложные, ставка 25% годовых.

Проценты начисляются 2 раза в год. Вычислить наращенную сумму.

S =

S =

2000000

3.6 Вычислить

эффективную ставку процента, если банк начисляет проценты 2 раза в год, исходя

из номинальной ставки 25% годовых.

j = 0,25; m = 2

jэ =

jэ =

3.7 Определить какой

должна быть номинальная ставка при начислении процентов 2 раза в год, чтобы

обеспечить эффективную ставку 25% годовых.

jэ = 25%; m = 2

j = m

j = 2*

3.8 Через 4 года

предприятию будет выплачена сумма 2000000 руб. Определить ее современную

стоимость при условии, что применяется сложная процентная ставка 25% годовых.

S = 2000000 руб.;

i = =25%; n = 4

P = S

P = 2000000*

3.9 Через 4 года по

векселю должна быть выплачена сумма 2000000 руб. Банк учел вексель по сложной

учетной ставке 25% годовых. Определить дисконт.

S = 2000000; dсл = 25%

Р = S

D = S - P

P = 2000000

D = 2000000 –

632812,5 = 1367187,5 руб.

3.10 В течение 4 лет на

расчетный счет в конце каждого года поступает по 2000000 руб., на которые 2

раза в год начисляются проценты по сложной годовой ставке 25%. определить сумму

на р/с к концу указанного срока.

R = 2000000; n =

4; i = 25%

S =

S = 2000000