Содержание

Введение.......................................................................................................... 3

Глава 1. Анализ финансового состояния предприятия........................... 5

1.1. Предварительное чтение баланса.................................................................................. 5

1.2. Анализ источников средств предприятия.................................................................... 7

1.3. Анализ структуры имущества предприятия и его источников............................ 13

1.4. Анализ финансовой устойчивости............................................................................... 15

1.5. Анализ платежеспособности....................................................................................... 17

1.6. Анализ ликвидности........................................................................................................ 19

1.7. Анализ оборачиваемости оборотных средств........................................................... 21

1.8. Анализ дебиторской и кредиторской задолженности............................................. 23

1.9.Обобщающая оценка финансового состояния предприятия.................................... 26

1.10. Оценка вероятности банкротства........................................................................... 32

Глава 2. Анализ прибыли.......................................................................... 34

2.1. Анализ валовой прибыли................................................................................................. 34

2.2. Анализ прибыли от реализации товаров, работ, услуг............................................. 36

Глава 3. Анализ рентабельности............................................................... 37

3.1. Анализ рентабельности хозяйственной деятельности.......................................... 37

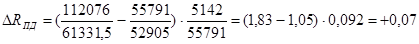

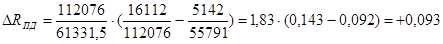

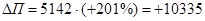

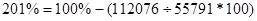

3.2. Факторный анализ рентабельности хозяйственной деятельности.................... 38

3.3. Факторный анализ финансовой рентабельности..................................................... 43

Заключение.................................................................................................. 50

Список литературы..................................................................................... 52

Введение

Одной из самых

главных задач предприятия, в рыночных условиях, является оценка финансового положения

предприятия, которая возможна при совокупности методов, позволяющих определить

состояние дел предприятия в результате анализа его деятельности на конечном

интервале времени.

В условиях рыночной

экономики субъекты хозяйственной деятельности прибегают к анализу финансового

состояния предприятия периодически в процессе регулирования, контроля,

наблюдения за состоянием и работой предприятия, составления бизнес-планов и

программ. Острая необходимость в финансовом анализе возникает в ходе

преобразования организационно-правовых структур и реорганизации существующих

предприятий, в процессе приватизации и акционирования, а также при выработке

мер по поддержке и оздоровлению (санации) несостоятельных предприятий

(банкротов).

Становление

рыночных отношений требует разработки содержания, методологии и методики

финансового анализа с учетом особенностей переходного к рыночной экономике

периода и международного опыта.

В связи с переходом

к рыночным отношениям неизмеримо возрастает количество пользователей

бухгалтерской информации (финансовой отчетности). Если она раньше при нашей

"открытости" предназначалась довольно узкому кругу лиц (вышестоящей

организации, финансовому органу, учреждению, банку и территориальному органу

статистики), то в рыночной экономике ее пользователями становятся практически

все участники рыночных отношений: лица, непосредственно связанные с

предпринимательством (бизнесом), то есть менеджеры и самые различные работники

управления, включая, естественно, бухгалтеров, которых в западной практике

называют бухгалтерами-аудиторами и бухгалтерами-аналитиками; лица,

непосредственно не работающие на предприятиях (фирмах), но имеющие прямой

финансовый интерес – акционеры, инвесторы, различные кредиторы, покупатели и

продавцы продукции (услуг) и так далее; третью группу представляют лица,

имеющие косвенный финансовый интерес – различные финансовые институты (биржи,

ассоциации и тому подобное), налоговые службы, органы статистики, профсоюзы и

другие.

И все эти

пользователи бухгалтерской информации прежде всего, ставят себе задачу провести

оценку финансового состояния предприятия на базе его бухгалтерской отчетности,

чтобы на его основе сделать вывод о направлениях своей деятельности.

Чтобы обеспечить

выживаемость предприятия в современных условиях, управленческому персоналу

необходимо, прежде всего, уметь реально оценивать финансовое состояние, как

своего предприятия, так и существующих и потенциальных конкурентов.

Цель анализа

финансового состояния предприятия – дать руководству предприятия и внешним

пользователям картину действительного состояния предприятия.

Глава 1. Анализ финансового

состояния предприятия

1.1.

Предварительное чтение баланса

Сравнительный аналитический баланс можно получить из

исходного баланса путём сложения однородных по своему составу и экономическому

содержанию статей баланса и дополнения его показателями структуры, динамики и

структурной динамики. Аналитический баланс охватывает много важных показателей,

характеризующих статику и динамику финансового состояния организации. Этот

баланс включает показатели как горизонтального, так и вертикального анализа.

Непосредственно

из аналитического баланса можно получить ряд важнейших характеристик

финансового состояния организации. К ним относятся:

1.

Общая стоимость имущества организации, равная итогу

баланса (строка 399 или 699),

2.

Стоимость иммобилизованных (внеоборотных) средств (активов) или недвижимого

имущества, равная итогу раздела 1 актива баланса (строка 190);

3.

Стоимость мобильных (оборотных) средств, равная

итогу раздела 2 актива баланса (строка

290);

4.

Стоимость материальных оборотных средств (строка 210);

5.

Величина собственных средств организации, равная итогу

раздела 4 пассива баланса (строка 490);

6.

Величина заёмных средств равная сумме итогов разделов 5

и 6 пассива баланса (строка

590+690);

7.

Величина собственных средств в обороте, равная разнице

итогов раздела 4, 1 и 3 баланса (строка 490-190-390).

Актив

За отчётный

период имущество предприятия увеличилось на 1461,9 тыс. руб. или на 319,14%. Данное увеличение произошло в

основном за счет увеличения оборотных активов почти по всем статьям, в

частности материально оборотные средства (запасы) увеличились на 1311,1 тыс.

руб. или в 48 раз; денежные средства на 80,8

тыс. руб. (в 1,6 раз). В то же время появились долгосрочные финансовые

вложения на 139 тыс. руб., что также увеличило имущество предприятия. Возникает

вопрос: куда такая маленькая фирма могла направить такую большую сумму, которая

составила 86% нераспределенной прибыли

отчетного года?

После оценки

изменения имущества предприятия необходимо выявить так называемые “больные”

статьи баланса. Их можно подразделить на две группы:

1.

Сразу свидетельствующие о крайне неудовлетворительной

работе предприятия в отчётном периоде и сложившимся в результате этого плохом

финансовом положении. К таким статьям относится “Непокрытый убыток отчётного

года” (стр. 320). На ООО “Агромаркет” такой статьи не наблюдается.

2.

Статьи, говорящие об определённых недостатках в

работе предприятия:

*наличие

сумм "плохих" долгов в статьях: “Дебиторская задолженность (платежи

по которой ожидаются более чем через 12 месяцев после отчётной даты)” (строка 230) и

“Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев

после отчётной даты)” (строка 240).

На ООО

“Агромаркет” отсутствует долгосрочная дебиторская задолженность, что снижает

долю медленно реализуемых активов. Что касается краткосрочной дебиторской

задолженности, то можно отметить положительную тенденцию: за рассматриваемый

период произошло значительное сокращение – на 378 тыс. руб. (- 700%).

*наличие в строке 246 “Прочие дебиторы” сумм,

отражающих:

а) расчёты по возмещению

материального ущерба;

б) недостачи и потери от порчи ТМЦ, несписанные с баланса в установленном порядке.

На ООО

“Агромаркет” за отчетный период произошло существенное снижение данных сумм -

на 105,7 тыс.руб..

Пассив

Пассивная

часть баланса увеличилась за счет роста заемных средств на 1301 тыс. руб. в том

числе за счет увеличения кредиторской задолженности, которая увеличилась на

1342 тыс. руб. (в 3,5 раза),

Удельный вес

собственных средств довольно низкий в структуре

баланса: на 2003г. - 3,61%; к концу периода произошло увеличение

их доли до 8,69%.

Одной из

“больных” статей в ООО “Агромаркет” является кредиторская задолженность.

Наибольший вес в ней имеет задолженность поставщикам и подрядчикам (89,2% от

суммы кредиторской задолженности) по неоплаченным в срок расчетным документам,

и не отгруженной продукции в счет

полученных авансов. Это свидетельствует об определенных финансовых затруднениях.

Таким образом, на основании

проведенного предварительного обзора баланса ООО “Агромаркет” за 2003-2004

годы, можно сделать вывод об удовлетворительной работе предприятия. В связи с

этим необходимо дать оценку кредитоспособности предприятия, которая

производится на основе анализа ликвидности баланса.

1.2. Анализ

источников средств предприятия

Предприятие может приобретать

основные, оборотные средства и нематериальные

активы за счёт собственных и заёмных (привлечённых)

источников (собственного и заёмного капитала).

Необходимо отметить, что уменьшение

итога баланса сам по ce6e не всегда является

показателем негативного положения дел на предприятии.

Так, например, при росте активов необходимо анализировать источники в пассиве,

послужившие их росту. Если рост активов происходил за счёт собственных источников (нераспределённая прибыль, уставный

капитал, резервы и т.д.), то это оптимальный вариант. Если же рост активов

произошёл за счёт заёмных средств под высокие проценты годовых и при низкой

рентабельности, а также при наличии убытков прошлых лет, то сложившееся

положение дел должно настораживать. Наоборот, уменьшение стоимости активов

может происходить в частности за счет снижения или полного покрытия убытков

прошлых отчетных периодов.

Общее увеличение источников составило 1461,9 тыс. руб. или 319,1%.

Этот рост получен за счёт увеличения заемных средств предприятия (на 1301 или

на 302,3%) , в основном в результате роста кредиторской задолженности. В то же

время доля собственных средств увеличилась на 767,6 %.

Анализ собственных средств ООО “Агромаркет”

Удельный вес собственных средств предприятия в 2003 году составил

3,6%, в 2004 году их удельный вес

незначительно возрос на 5,1 % и составил к концу анализируемого периода 8,7 %

от средств предприятия.

Необходимо отметить, что на

рассматриваемом предприятии удельный вес собственных средств крайне низок, что

говорит о сильной финансовой зависимости от кредиторов.

Для оценки данных пассива баланса составляется аналитическая таблица.

Таблица.

Собственные и заёмные средства.

|

Показатели

|

2003 год

|

2004 год

|

Отклонения

|

|

|

|

|

Абсолютное

|

%

|

|

1.Всего средств

предприятия, тыс. руб. (стр.699); - в том числе:

|

667,1

|

2129

|

+1461,9

|

|

|

2.Собственные средства предприятия, тыс. руб. (строка

490);

|

24,1

|

185

|

+160,9

|

|

|

-то же в % к

имуществу

|

3,6

|

8,7

|

|

+5,1

|

|

из них:

|

|

|

|

|

|

2.1.Наличие собственных оборотных

средств, тыс. руб. (490-190-390)

|

18,1

|

22

|

+3,9

|

|

|

-то же в %

к собственным средствам.

|

75,1

|

11,9

|

|

-63,2

|

|

3.Заёмные средства, тыс. руб.(590+690)

|

643

|

1944

|

1301

|

|

|

-то же в % к

имуществу;

|

96,4

|

91,3

|

|

-5,1

|

|

из них:

|

|

|

|

|

|

3.1.Долгосрочные займы, тыс. руб.(строка

590);

|

|

|

|

|

|

- в % к заёмным средствам.

|

|

|

|

|

|

3.2.Краткосрочные кредиты и займы, тыс.

руб.(610);

|

|

|

|

|

|

- в % к заёмным средствам.

|

|

|

|

|

|

3.3.Кредиторская задолженность, тыс. руб.

(620);

|

600,3

|

1942

|

+1341,7

|

|

|

- в % к заёмным средствам.

|

93,4

|

99,9

|

|

+6,5

|

Анализ собственных оборотных

средств

На начало отчётного периода наличие собственных оборотных средств

составило 18,1тыс. руб. и за счёт этого источника

покрывалось 64,9% (18,1/27,9х100%) материальных

оборотных средств, что соответствует нормативу - 50%

и более. На конец 2004 года стоимость собственных оборотных средств составила

22 тыс. руб., что покрывает лишь 1,6% (22/1339х100%) материальных оборотных

средств, что значительно ниже норматива и говорит о недостатке собственных

оборотных средств и излишней доли заемных.

Поскольку большое значение для устойчивости финансового

положения имеет наличие собственных оборотных средств и их изменение,

целесообразно изучить образующие его факторы.

Рассмотрим изменение

собственных оборотных средств

Таблица Расчёт собственных

оборотных средств (тыс. руб.)

|

2003

|

2004

|

Отклонения

|

|

|

Показатели

|

|

|

+

|

%

|

|

|

|

|

|

|

|

|

1. Уставный капитал

|

10,0

|

10,0

|

-

|

100

|

|

|

2. Добавочный

капитал.

|

-

|

-

|

-

|

-

|

|

|

3.Резервный капитал

|

-

|

-

|

-

|

-

|

|

|

4.Фонды накопления

|

-

|

-

|

-

|

-

|

|

|

5. Фонд социальной сферы

|

-

|

-

|

-

|

-

|

|

|

|

|

6.Нераспределённая прибыль прошлых лет

|

-

|

14

|

14

|

|

|

|

7.Нераспределённая прибыль отч. года

|

14,1

|

161

|

147

|

|

|

|

Итого собственных средств (раздел 4)

|

24,1

|

185

|

160,9

|

767,6

|

|

|

Исключается:

|

|

|

|

|

|

|

1. Нематериальные активы

|

1,5

|

-

|

|

|

|

|

2.0сновные средства

|

4,5

|

24,0

|

|

|

|

|

3.Незавершённое строительство

|

-

|

-

|

|

|

|

|

4. Долгосрочные финансовые вложения

|

-

|

139,0

|

|

|

|

|

Итого внеоборотных активов (раздел 1)

|

6,0

|

163,0

|

|

|

|

|

5. Убыток отчётного года

|

-

|

-

|

|

|

|

|

Итого исключается:

|

6,0

|

163,0

|

|

|

|

|

Итого собственных оборотных средств

|

18,1

|

22,0

|

|

|

|

Из данных таблицы видно, что собственные оборотные средства

незначительно увеличились, что произошло за счет увеличения нераспределенной

прибыли 2004 года. Данное увеличение составляет наибольший уровень влияния на

общее изменение собственных оборотных средств.

Положительным фактором является тот факт, что увеличение собственных

оборотных средств произошло, в основном, за счет увеличения собственных

средств, в частности долгосрочных финансовых вложений, а не за счёт уменьшения

статей, которые при расчёте исключаются из стоимости собственных средств

предприятия.

Анализ заёмных средств ООО “Агромаркет”

Поскольку заемные средства значительно выросли за отчётный год, то

необходимо более детально рассмотреть влияние каждой статьи на прирост заемных

средств.

Долгосрочные и краткосрочные займы в рассматриваемом периоде

отсутствуют.

В 3,2 раза возросла кредиторская задолженность, которая составляет

наибольший удельный вес в заемных средствах – 99,9 % на конец 2004 года. Причем

ее увеличение с 600,3 тыс. руб. до 1942 тыс. руб. (на 1341,7 тыс. руб.) не

перекрывается увеличением денежных средств и краткосрочных финансовых вложений.

Это влечет за собой ухудшение платежеспособности предприятия. Поэтому

необходимо более детально изучить состав кредиторской задолженности..

Анализ кредиторской

задолженности.

Таблица. Анализ состава и структуры кредиторской задолженности.

|

Расчёты с кредиторами

|

2003

|

2004

|

Изменение за отчётный период

|

|

|

|

Сумма, тыс. руб.

|

Удельный вес, %

|

Сумма, тыс. руб.

|

Удельный вес, %

|

Сумма, тыс. руб.

|

%

|

|

|

1.С поставщиками и подрядчиками

|

586,1

|

97,6

|

1733

|

89,2

|

+1146,9

|

295,7

|

|

|

50,4

|

-340

176

|

|

2.По оплате труда

|

9,9

|

1,6

|

13

|

0,7

|

+3,1

|

131,3

|

|

|

3.По социальному страхованию и обеспечению

|

-

|

-

|

1

|

0,1

|

+1

|

|

|

|

4. Задолженность перед бюджетом

|

1,9

|

0,3

|

127

|

6,5

|

+125,1

|

6684,2

|

|

|

5. Авансы полученные

|

-

|

-

|

60

|

3,1

|

+60

|

|

|

|

6. Прочие кредиторы

|

2,4

|

0,5

|

8,0

|

0,4

|

+5,6

|

333,3

|

|

|

Итого кредиторская задолженность

|

600,3

|

100

|

1942

|

100

|

1341,7

|

323,5

|

|

Анализируя изменения в составе и структуре кредиторской задолженности,

приведённые в таблице, можно отметить что произошли существенные изменения в следующих статьях:

·

задолженность поставщикам и подрядчикам

увеличилась за отчетный период в 3 раза или на 1146,9 тыс. руб., при удельном

весе во всей кредиторской задолженности в 89,2%.

·

возросла в 1,3 раза задолженность по оплате труда с одновременным

сокращением ее доли в структуре кредиторской задолженности на 0,9 %.

·

произошло существенное увеличение задолженности

перед бюджетом на 125,1 тыс. руб. или в 66,8 раз. Надо отметить негативную

тенденцию ее увеличения.

·

менее значительными темпами произошло увеличение

по остальным статьям: так появилась

задолженность по социальному страхованию и обеспечению - 1 тыс. рублей,

незначительное увеличение произошло по статье “Прочие кредиторы” – на 5,6

тыс.руб. Следует также отметить, что в 1999 году появилась такая статья как

“Авансы полученные” в размере 60 тыс. рублей

при их отсутствии в 2003 году.

В целом можно отметить ухудшение структуры кредиторской задолженности

связанное с увеличением доли “больных” статей (задолженность перед бюджетом,

задолженность по оплате труда). Позитивным моментом является снижение удельного

веса задолженности сторонним предприятиям, что связано с взаимными не

платежами.

К концу отчетного периода кредиторская задолженность резко

увеличилась. С одной стороны, кредиторская задолженность - наиболее

привлекательный способ финансирования, так как проценты здесь обычно не

взимаются. С другой стороны, из-за больших отсрочек по платежам у предприятия

могут возникнуть проблемы с поставками, ущерб репутации фирмы из-за

неблагоприятных отзывов кредиторов, судебные издержки по делам, возбужденным

поставщиками.

Снижению задолженности

способствует эффективное управление ею посредством анализа давности сроков.

Такой анализ выявляет кто из кредиторов, долго ждет оплаты и скорее всего

начнет проявлять нетерпение. ООО "Агромаркет" необходимо, прежде

всего, рассчитаться с долгами перед бюджетом, по социальному страхованию и

обеспечению, так как отсрочки по этим платежам, обычно влекут за собой выплату

штрафов (пени). Затем необходимо четко структурировать долги перед поставщиками

и подрядчиками, и выявить какие из них требуют безотлагательного погашения. На ООО "Агромаркет"

рекомендуется прибегнуть к механизму взаимозачетов.

Для более детального анализа структуры всей задолженности,

целесообразно рассмотреть соотношение дебиторской и кредиторской задолженности,

представленный в таблице.

Таблица. Сравнительный анализ дебиторской и

кредиторской

задолженности (тыс. руб.)

|

Расчёты

|

Дебиторская

Задолженность

|

Кредиторская

задолженность

|

Превышение задолженности

|

|

|

|

|

|

|

Дебиторской

|

Кредиторской

|

|

|

2003

|

2004

|

2003

|

2004

|

2003

|

2004

|

2003

|

2004

|

|

1.С покупателями или поставщиками за товары и услуги

|

267,6

|

56,0

|

586,1

|

1733,0

|

|

|

318,5

|

1677,0

|

|

2.По векселям

|

-

|

-

|

-

|

-

|

|

|

|

|

|

3. По авансам

|

50,7

|

-

|

-

|

60,0

|

50,7

|

|

|

60,0

|

|

4. По отчислениям на социальные нужды

|

|

|

|

1,0

|

|

|

|

1,0

|

|

5. С бюджетом

|

|

|

1,9

|

127

|

|

|

1,9

|

127

|

|

6. По оплате труда

|

|

|

9,9

|

13

|

|

|

9,9

|

13

|

|

7. С прочими

|

122,7

|

7

|

2,4

|

8

|

120,3

|

|

|

1,0

|

|

Итого

|

441,0

|

63,0

|

600,3

|

1942,0

|

|

|

159,3

|

1879,0

|

Вывод: налицо превышение кредиторской

задолженности над дебиторской в сумме 1879 тыс.

руб. или почти в 12 раз. То есть, если все дебиторы погасят свои обязательства,

то ООО “Агромаркет” сможет погасить лишь 1/12 часть обязательств перед кредиторами.

Но в то же время превышение кредиторской задолженности над дебиторской даёт

предприятию возможность использовать эти средства, как

привлечённые источники.

1.3. Анализ

структуры имущества предприятия и его источников

Для изучения структуры имущества

предприятия и его источников разрабатывается сравнительный аналитический

баланс. В соответствии с данными таблицы

сначала оценивается изменение валюты баланса, затем оборотных активов и,

наконец, внеоборотных активов (по данным актива

баланса). Изменение валюты баланса сопоставляется с изменением выручки.

Таблица 1

Сравнительный аналитический баланс

|

Наименование статей баланса

|

Коды строк

|

Абсолютные величины, тыс.pv6.

|

Абсолютные величины, %.

|

|

|

на начало года

|

на конец года

|

измен. (+,-)

|

на начало года

|

на конец

года

|

измен. (+-)

|

в%к вслич на нач. года

|

В % к итогу баланса.

|

|

|

Актив 1. Внеоборотные активы

|

190

|

59609

|

95600

|

35991

|

53,49

|

73,79

|

20,3

|

37,958

|

27,5

|

|

|

1.1. Нематериальные активы

|

110

|

628

|

558

|

-70

|

0,564

|

0,431

|

-0,133

|

-23,57

|

-30,8

|

|

|

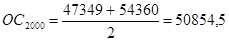

1.2. Основные средства

|

120

|

47349

|

54360

|

7011

|

42,49

|

41,96

|

-0,528

|

-1,243

|

-1,26

|

|

|

1.3. Незавершенное строительство

|

130

|

11632

|

40651

|

29019

|

10,44

|

31,38

|

20,94

|

200,62

|

66,73

|

|

|

1.4. Долгосрочные финансовые вложения

|

140

|

|

|

|

|

|

|

|

|

|

|

1.5. Прочие внеоборотные активы

|

150

|

|

|

|

|

|

|

|

|

|

|

2. Оборотные активы

|

290

|

51830

|

33950

|

-17880

|

46,51

|

26,21

|

-20,3

|

-43,65

|

-77,5

|

|

|

2.1. Запасы

|

210

|

7880

|

12613

|

4733

|

7,071

|

9,736

|

2,665

|

37,687

|

27,4

|

|

|

2.2- Дебиторская задолженность (платежи после 12 мес )

|

230

|

-

|

-

|

|

|

|

|

|

|

|

|

2.3. Дебиторская задолженность (платежи до 12 мес.)

|

240

|

43046

|

19135

|

-23911

|

38,63

|

14,77

|

-23,86

|

-61,76

|

-161,52

|

|

|

2.4. Краткосрочные финансовые вложеник

|

250

|

578

|

1001

|

423

|

0,519

|

0,773

|

0,254

|

48,972

|

32,9

|

|

|

2.5- Денежные средства

|

26С

|

39

|

1027

|

988

|

0,035

|

0,793

|

0,758

|

2165,2

|

95,6

|

|

|

2,6. Прочие оборотные активы

|

270

|

|

|

|

|

|

|

|

|

|

|

БАЛАНС

|

399

|

111439

|

129550

|

18111

|

100

|

100

|

|

|

|

|

Пассив 4. Капитал и резервы

|

|

|

|

|

|

|

|

|

|

|

4.1. Уставный капитал

|

410

|

32

|

32

|

0

|

0,029

|

0,025

|

-0,004

|

-13,98

|

-16,25

|

|

4.2. Добавочный капитал

|

420

|

26517

|

28200

|

1683

|

23,8

|

21,77

|

-2,027

|

-8,52

|

-9,3

|

|

4.3. Резервный капитал

|

430

|

|

5

|

5

|

0

|

0,004

|

0,004

|

|

100

|

|

4.4. Специальные фонды

|

440

|

15867

|

15870

|

3

|

14,24

|

12,25

|

-1,988

|

-13,964

|

-16,23

|

|

4.5. Целевые .финансирования и поступления

|

450

|

8843

|

36031

|

27188

|

7,935

|

27,81

|

19,88

|

250,49

|

71,5

|

|

4.6. Нераспределенная прибыль прошлых лет

|

460

|

3230

|

|

-3230

|

2,898

|

0

|

-2,898

|

-100

|

0

|

|

4.7. Нераспределенная прибыль отчетного года

|

470

|

|

9763

|

9763

|

0

|

7,536

|

7,536

|

|

100

|

|

Итого по разделу 4

|

490

|

54489

|

89901

|

35412

|

48,9

|

69,39

|

20,5

|

41,924

|

29,5

|

|

4. Долгосрочные пассивы

|

510

|

|

|

|

|

|

|

|

|

|

6. Краткосрочные пассивы

|

|

-

|

-

|

|

|

|

|

|

|

|

6.1. Заемные средства

|

610

|

16

|

85

|

69

|

0,014

|

0,066

|

0,051

|

356,98

|

78,11

|

|

5.2. Кредиторская задолженность

|

620

|

56934

|

36564

|

-20370

|

51,09

|

28,22

|

-22,87

|

-44,756

|

-81,0

|

|

5.3. Прочие краткосрочные пассивы

|

660

|

|

|

|

|

|

|

|

|

|

Итого по разделу 6

|

690

|

56950

|

39649

|

-17301

|

51,1

|

30,61

|

-20,5

|

-40,112

|

-66,97

|

|

БАЛАНС

|

699

|

111439

|

129550

|

18111

|

100

|

100

|

|

|

|

По таблицы

видно, что наибольшую часть активов составляют внеоборотные активы, к тому же

их доля возросла на 20% за отчетный год. На начало рассматриваемого периода

наибольшую часть пассивов составляли краткосрочные обязательства, а именно

кредиторская задолженность – 51%, а к концу года она составляла- около 31%,

наибольшую часть стал составлять уставный капитал – 69%. Наибольшие изменения

за рассматриваемый период наблюдаются с дебиторской задолженностью, она

уменьшилась почти на 24%, а кредиторская задолженность тоже значительно

понизилась – на 23%.

1.4. Анализ финансовой

устойчивости

Абсолютными показателями финансовой

устойчивости являются показатели, характеризующие состояние запасов и обеспеченность

их источниками формирования.

Для оценки состояния запасов и затрат

используют данные группы статей «Запасы» II раздела актива баланса.

Для характеристики источников

формирования запасов используют три основных показателя:

1.Наличие собственных оборотных средств

2.Наличие собственных и долгосрочных

заемных источников формирования запасов и затрат

3.Общая величина основных источников

формирования запасов и затрат

Соответственно можно выделить и три

показателя обеспеченности запасов источниками их формирования:

1.Излишек (+) или недостаток (—)

собственных оборотных средств :

2.Излишек (+) или недостаток (—)

собственных и долгосрочных источников формирования запасов:

3.Излишек (+) или недостаток (—) общей

величины основных источников формирования запасов:

Произведём расчёт коэффициентов

финансовой устойчивости и сведём данные в таблицу:

Таблиц. Коэффициенты финансовой

устойчивости

|

Показатель

|

Обозначение

|

Норматив

|

На начало 2002г.

|

На начало 2003г.

|

На начало 2004г.

|

|

Величина

|

Изменение

|

Величина

|

Изменение

|

|

1.коэффициент автономии

|

Ка

|

>0.5

|

0,826

|

0,814

|

-0,012

|

0,83

|

0,017

|

|

2.коэффициент соотношения заёмных и

собственных средств

|

Кзс

|

<1

|

0,211

|

0,23

|

0,017

|

0,20

|

-0,025

|

|

3.коэффициент соотношения мобильных

и иммобилизованных средств

|

Кми

|

|

0,437

|

0,38

|

-0,057

|

0,69

|

0,306

|

|

4.коэффициент обеспеченности запасов

и затрат собственными средствами

|

Комз

|

0.6-0.8

|

1,427

|

0,938

|

-0,489

|

2,595

|

1,657

|

|

5.коэффициент обеспеченности

собственными средствами

|

Косс

|

>0.1

|

0,428

|

0,325

|

-0,103

|

0,044

|

-0,281

|

|

6.коэффициент маневренности

собственного капитала

|

Км

|

>0.5

|

0,158

|

0,110

|

-0,048

|

0,051

|

-0,059

|

|

7.индекс постоянного актива

|

Кп

|

|

0,842

|

0,890

|

0,048

|

0,949

|

0,059

|

|

8.коэффициент долгосрочного

привлечения заёмных средств

|

Кдпа

|

|

-

|

-

|

-

|

-

|

-

|

|

9.коэффициент реальной стоимости

имущества (Ф.1 стр.122+211+213+214 к валюте баланса)

|

Крси>0.5

|

|

0,556

|

0,670

|

0,114

|

0,571

|

-0,098

|

Коэффициент обеспеченности собственными

средствами показывает, что степень обеспеченности собственными оборотными

средствами на ООО “Агромаркет” оценивается как очень высокая.

Коэффициент обеспеченности запасов и

затрат собственными средствами показывает, что материальные запасы полностью

покрыты собственными средствами, как на начало периода так и на конец

увеличивается, предприятие не нуждается в привлечении заёмных средств.

Коэффициент маневренности собственного

капитала показывает, что собственные источники средств с финансовой точки

зрения не достаточно мобильны в течение всего периода анализа.

Индекс постоянного актива показывает,

что за период анализа доля основных средств и внеоборотных активов повышалась

быстрее роста источников собственных средств.

Коэффициент реальной стоимости

имущества показывает, что доля в стоимости имущества средств производства,

уровень производственного потенциала предприятия, а также обеспеченность

производственными средствами на ООО “Агромаркет” соответствует норме, тем не

менее, за 2003 год показатель уменьшился.

Коэффициент автономии у предприятия

стабильно выше нормы. Это означает, что все обязательства предприятия могут

быть покрыты собственными средствами. Незначительное уменьшение показателя за

2002 год компенсируется тем, что за 2003 год коэффициент увеличился, что

говорит о росте финансовой независимости.

Коэффициент соотношения заёмных и

собственных средств уменьшился за 2003г на 0,025 , что свидетельствует о

снижении зависимости предприятия от привлечённого капитала

1.5. Анализ

платежеспособности

Приведенная

разбивка баланса используется для определения показателей платежеспособности

(ликвидности). Эти показатели включают в себя:

Показатель абсолютной ликвидности

Показатель критической ликвидности

Показатель текущей ликвидности

Показатель абсолютной ликвидности

определяется по формуле:

Кал =  0,25 до 0,5.

0,25 до 0,5.

Показатель

абсолютной ликвидности характеризует способность предприятия высвободить из

хозяйственного оборота денежные средства и краткосрочные финансовые вложения

для погашения краткосрочных обязательств.

Показатель

абсолютной ликвидности показывает какую часть критической задолженности

предприятие может погасить в ближайшее время.

Кал0

=  =0,01

=0,01

Кал1 =  =0,05

=0,05

Показатель

абсолютной ликвидности за рассматриваемый период повысился, но так и не достиг

минимального нормативного значения. Это говорит о том, что предприятие ООО

“Агромаркет”не может погасить краткосрочных обязательств в ближайшее время.

Показатель критической ликвидности определяется по формуле:

Ккл =  1,0.

1,0.

Показатель

критической ликвидности отражает

прогнозируемую возможность предприятия при условии своевременного проведения

расчетов с дебиторами. Отражает ожидаемую платежеспособность предприятия на

период равный средней продолжительности оборота дебиторской задолженности.

Ккл0

=  =0,76

=0,76

Ккл1 =  =0,53

=0,53

Показатель

критической ликвидности на начало года не достиг минимального нормативного

значения, а за рассматриваемый период понизился. Это говорит о том, что на

предприятии ООО “Агромаркет”на предприятии наблюдаются отрицательные тенденции,

оно не может погасить краткосрочных обязательств в период равный средней

продолжительности оборота дебиторской задолженности.

Показатель текущей ликвидности определяется

по формуле:

Ккл =  1,0 до 2,0

1,0 до 2,0

где

ТА – текущие актив (стр.290), КО – краткосрочные обязательства (стр. 690)

Показатель

текущей ликвидности отражает достаточность оборотных активов у предприятия,

которые могут быть использованы для положения его краткосрочных обязательств.

Отражает ожидаемую платежеспособность предприятия на период равный средней продолжительности

оборота всех оборотных активов. Он позволяет установить текущее финансовое

состояние предприятия и выявить способно ли оно погасить свои краткосрочные

обязательства за счет текущих активов.

Ккл0

=  =0,91

=0,91

Ккл1 =  =0,85

=0,85

Показатель

текущей ликвидности за рассматриваемый период понизился и нормативного значения

не достигает. Это говорит о том, что предприятие ООО “Агромаркет”не может

погасить свои краткосрочные обязательства за счет текущих активов, т. е. у

предприятия не достаточно количества средств для погашения своих краткосрочных

обязательств и это свидетельствует о наличии финансового риска и угрозе

банкротства.

1.6. Анализ ликвидности

В условиях рынка в связи с усилением

финансовых ограничений и необходимости оценки кредитоспособности предприятия

возникает потребность в анализе ликвидности баланса предприятия. Ликвидность

баланса определяется как степень покрытия обязательств предприятия его

активами, срок превращения которых в денежную форму соответствует ликвидности

баланса по времени превращения активов в денежную форму. Анализ ликвидности

баланса заключается в сравнении средств по активу и расположенных в порядке

убывания ликвидности с обязательствами по пассиву, сгруппированными в порядке возрастания

сроков.

Таблица. Ликвидность баланса 2002 г.

|

Актив

|

Пассив

|

Излишек(+)или

недостаток(-) средств

|

|

Группа актива

|

Тыс.руб.

|

Группа пассива

|

Тыс.руб.

|

|

А1

|

Наиболее ликвидные

активы

|

1331,00

|

П1

|

Наиболее срочные

обязательства

|

4893,00

|

-3562,00

|

|

А2

|

Быстрореализуемые

активы

|

4656,00

|

П2

|

Краткосрочные

пассивы

|

-

|

4656,00

|

|

А3

|

Медленнореализуемые

активы

|

2561,00

|

П3

|

Долгосрочные пассивы

|

-

|

2561,00

|

|

А4

|

Труднореализуемые

активы

|

19539,00

|

П4

|

Постоянные пассивы

|

23194,00

|

3655,00

|

|

Б

|

Баланс

|

28087,00

|

Б

|

Баланс

|

28087,00

|

-

|

Таблица. Ликвидность баланса 2003 г.

|

Актив

|

Пассив

|

Излишек (+) или

недостаток

(-) средств

|

|

Группа актива

|

Тыс.руб.

|

Группа пассива

|

Тыс.руб.

|

|

А1

|

Наиболее ликвидные

активы

|

2120,00

|

П1

|

Наиболее срочные

обязательства

|

9587,00

|

-7467,00

|

|

А2

|

Быстрореализуемые

активы

|

7161,00

|

П2

|

Краткосрочные

пассивы

|

-

|

7161,00

|

|

А3

|

Медленнореализуемые

активы

|

4916,00

|

П3

|

Долгосрочные пассивы

|

-

|

4916,00

|

|

А4

|

Труднореализуемые

активы

|

37358,00

|

П4

|

Постоянные пассивы

|

41968,00

|

4610,00

|

|

Б

|

Баланс

|

51555,00

|

Б

|

Баланс

|

51555,00

|

-

|

На ООО “Агромаркет” стабильно не

хватает денежных средств для погашения наиболее срочных обязательств, но

быстрореализуемых активов достаточно для того, чтобы погасить наиболее срочные

обязательства.

Сопоставляя наиболее ликвидные средства

и быстрореализуемые активы с наиболее срочными обязательствами и краткосрочными

пассивами позволило выявить текущую ликвидность и платёжеспособность ООО

“Агромаркет”. Положение анализируемого периода на ближайшее время благоприятно,

для погашения наиболее срочных обязательств, достаточно использовать быстрореализуемые

активы, без привлечения медленно реализуемых активов.

Сравнивая медленно реализуемые активы с

долгосрочными пассивами (которые отсутствуют в балансе предприятия) можно

увидеть перспективную ликвидность предприятия.

1.7. Анализ

оборачиваемости оборотных средств

Критерием

эффективности использования оборотных средств (деловой активности) может

служить относительная минимизация авансированных оборотных средств,

обеспечивающая получение максимально

высоких конечных производственных

показателей (объем производства, ассортимент, качество продукции) и финансовых

результатов деятельности предприятия.

Для измерения

оборачиваемости оборотных средств используются следующие показатели:

Таблица. Анализ

оборачиваемости оборотных средств

|

|

2003 год

|

2004 год

|

РАСЧЕТНАЯ

ФОРМУЛА

|

НАЗНАЧЕНИЕ

|

|

Коэффициент

оборачиваемости активов

|

1,70

|

2,94

|

Выручка от

реализации (без НДС...)

---------------------------------------------- Средняя величина текущих активов

|

Характеризует

скорость оборота текущих активов

|

|

Продолжительность

оборота (дни)

|

211,7

|

122,37

|

360/коэффициент оборачиваемости

|

|

|

Коэффициент

оборачиваемости собственного капитала

|

1,63

|

2,24

|

Выручка от

реализации (без НДС...)

---------------------------------------------- Средняя собственного капитала

|

Характеризует

скорость оборота собственного капитала

|

|

Продолжительность

оборота (дни)

|

220,8

|

160,7

|

360/коэффициент оборачиваемости

|

|

|

Коэффициент

оборачиваемости запасов

|

4,93

|

9,52

|

Выручка от

реализации (без НДС...)

----------------------------------------- Средняя величина запасов

|

Характеризует

скорость оборота текущих запасов

|

|

Продолжительность

оборота (дни)

|

73,00

|

37,81

|

360/коэффициент

оборачиваемости

|

|

Оборачиваемость активов

за анализируемый период возросла от 1,7 до 2,94, то есть на 173%. Это свидетельствует

о том, что в 2003 году активы предприятия обернулись на 1,24 оборота быстрее,

чем в 2004 году

Коэффициент

оборачиваемости собственного капитала за анализируемый период испытал

значительный рост. Увеличение этого показателя объясняется значительным

превышением уровня продаж над вложенным капиталом, то есть средства кредиторов

больше участвуют в деле, чем средства собственников.

Переходя к

коэффициенту оборачиваемости запасов, следует отметить, что чем он выше, тем

меньше средств, связанных с этой наименее ликвидной статьей и тем устойчивее финансовое

положение фирмы.

Составим сводную таблицу финансовых показателей ООО

“Агромаркет”:

Таблица.

Сводная таблица финансовых показателей

|

Показатель

|

2002 г.

|

2003 г.

|

2004 г.

|

|

Внеоборотные

активы, тыс.р.

|

25087

|

27166

|

29889

|

|

Оборотные

активы, тыс.р.

|

29911

|

32862

|

51370

|

|

Собственные

средства, тыс.р.

|

33619

|

32736

|

31444

|

|

Заемные

средства, тыс.р.

|

21379

|

27293

|

49816

|

|

Кредиторская

задолженность, тыс.р.

|

10335

|

10056

|

13692

|

|

Дебиторская

задолженность, тыс.р.

|

15706

|

13151

|

29798

|

|

Коэффициент

абсолютной ликвидности

|

0,04

|

0,3

|

0,007

|

|

Коэффициент

срочной ликвидности

|

0,78

|

0,79

|

0,61

|

|

Коэффициент

текущей ликвидности

|

1,68

|

1,21

|

1,03

|

|

Общий

коэффициент ликвидности

|

1,39

|

1,2

|

1,03

|

|

Прибыль от

реализации продукции,тыс.р.

|

13271

|

4416

|

4056

|

|

Прибыль отчетного

периода, тыс. р.

|

11448

|

946

|

913

|

|

Рентабельность

всего капитала, %

|

15,1

|

5,4

|

1,5

|

|

Рентабельность

собственного капитала, %

|

21

|

2,3

|

1,01

|

|

Рентабельность

продаж,%

|

17,62

|

8,26

|

3,23

|

|

Оборачиваемость

оборотных средств, раз

|

2,3

|

1,7

|

2,9

|

1.8. Анализ

дебиторской и кредиторской задолженности

Дебиторская

и кредиторская задолженность являются естественными составляющими

бухгалтерского баланса предприятия. Они возникают в результате несовпадения

даты появления обязательств с датой платежей по ним. На финансовое состояние

предприятия оказывают влияние как размеры балансовых остатков дебиторской и

кредиторской задолженности, так и период оборачиваемости каждой из них.

Таблица. Анализ движения

кредиторской задолженности хозяйствующего субъекта

|

Виды кредиторской задолженности

|

На начало года

|

Возникло обязательств

|

Погашено обязательств

|

На конец года

|

Изменение

|

|

1. Расчеты с кредиторами:

|

|

|

|

|

|

|

Поставщики и подрядчики

|

686

|

10759

|

10948

|

497

|

-189

|

|

Перед персоналом

|

235

|

3438

|

3404

|

269

|

34

|

|

С государственными

внебюджетными фондами

|

120

|

1149

|

1225

|

41

|

-79

|

|

С дочерними предприятиями

|

–

|

–

|

–

|

4

|

4

|

|

С бюджетом

|

16

|

1200

|

1216

|

|

-16

|

|

Прочие кредиторы

|

14

|

8

|

18

|

3

|

-11

|

|

2. Всего кредиторской

задолженности

|

1071

|

16554

|

16811

|

814

|

- 257

|

Коэффициент оборачиваемости

дебиторской задолженности:

где В –

выручка от реализации;

ДЗ – дебиторская задолженность со сроком погашения

менее года.

КобДЗБ = 5874 / 2683 = 2,19

КобДЗО = 1980 / 1898 = 1,04

Оборачиваемость дебиторской задолженности показывает

снижение коммерческого кредита, предоставляемого предприятием.

На 2003 году в ООО снизилась оборачиваемость

дебиторской задолженности в 2 раза, с 2,19 до 1,04.

Коэффициент среднего срока оборота дебиторской

задолженности:

КСрОборДЗ = 365 * ДЗ / В,

где КСрОборДЗ – коэффициент среднего срока

оборота дебиторской задолженности

КСрОборДЗБ = 365 * 2683 / 5874 = 365 *

0,456 = 167 дня

КСрОборДЗО = 365 * 1898 / 1980 = 365 * 0,95

= 348 дня

Характеризует средний срок оборота дебиторской

задолженности. Произошло повышение коэффициента – это отрицательная

характеристика.

Коэффициент оборачиваемости кредиторской

задолженности:

КобКЗ = В / КЗ,

где КЗ –

кредиторская задолженность.

КобКЗБ = 5874 / 1071 = 5,48

КобКЗО = 1980 / 814 = 2,43

Показывает снижение коммерческого кредита, предоставляемого

предприятию. Снижается количество сделанных покупок в кредит.

Также как и в случае дебиторской задолженности,

кредиторская задолженность снизилась в 2 раза, с 5,48 до 2,43.

Коэффициент среднего срока оборота кредиторской

задолженности:

КСрОборКЗ = 365 * КЗ / В,

КСрОборКЗБ = 365 * 1071 / 5874 = 67 дня

КСрОборКЗО = 365 * 814 / 1980 = 150 дня

Отражает средний срок возврата коммерческого кредита

предприятием увеличился.

Таким

образом, в 2003 году в среднем через каждые 348 дня предприятие получает оплату

от дебиторов и через каждые 150 дня обязано платить кредиторам.

Средний срок оборота кредиторской задолженности увеличился с 67 до 160.

На

исследуемом предприятии дебиторская задолженность больше кредиторской, это

является возможным фактором обеспечения высокого уровня коэффициента общей

ликвидности. Одновременно это свидетельствует о более быстрой оборачиваемости

кредиторской задолженности по сравнению с оборачиваемостью дебиторской

задолженности. В таком случае в течение определенного периода долги дебиторов

превращаются в денежные средства, через более длительные временные интервалы,

чем интервалы, когда предприятию необходимы денежные средства для своевременной

уплаты долгов кредиторам. Соответственно возникает недостаток денежных средств

в обороте, сопровождающийся необходимостью привлечения дополнительных

источников финансирования.

Таким

образом, оценка влияния балансовых остатков дебиторской и кредиторской

задолженности на финансовое состояние предприятия должна осуществляться с

учетом уровня платежеспособности (коэффициента общей ликвидности) и

соответствия периодичности превращения дебиторской задолженности в денежные

средства периодичности погашения кредиторской задолженности.

По

существу, выручка от продаж является единственным средством для погашения всех

видов кредиторской задолженности. Поступление денежных средств от продаж

определяет возможности предприятия по погашению долгов кредиторам. Как правило,

большая часть дебиторской задолженности формируется как долги покупателей.

Установление с покупателями таких договорных отношений, которые обеспечивают

своевременное и достаточное поступление средств для осуществления платежей

кредиторам – главная задача управления движением дебиторской задолженности.

Таким образом, снизилась

оборачиваемость дебиторской задолженности в 2 раза, с 2,19 до 1,04, и

кредиторская задолженность снизилась с 5,48 до 2,43, в 2003

году в среднем через каждые 348 дня предприятие получает оплату от дебиторов и

через каждые 150 дня обязано платить кредиторам, в связи с этим становится

очевидным разработать методику управления кредиторской задолженностью на основе

определения планируемого показателя кредиторской задолженности.

1.9.Обобщающая оценка финансового состояния предприятия

На следующем этапе анализа ликвидности делаем расчет и оценку динамики

ряда аналитических коэффициентов, характеризующих финансовое положение

предприятия.

На практике следует соблюдать соотношение :

Оборотные активы <

собственный капитал х 2 - внеоборотные активы

По балансу анализируемой организации данное условие на начало и конец

отчетного периода не соблюдается, следовательно, организация является финансово

зависимой:

На начало периода: 9039 <

(13893 х 2 ) - 48702 ;

На конец периода: 13042

< (-38217 х 2 ) - 4335 .

Это самый простой и приближенный способ оценки финансовой устойчивости.

На практике можно применять разные методики анализа финансовой устойчивости.

В ходе производственного процесса на предприятии происходит постоянное

пополнение запасов товарно-материальных ценностей. В этих целях используются

как собственные оборотные так и заемные источники (краткосрочные кредиты и

займы). Изучая излишек или недостаток средств для формирования запасов,

устанавливаются абсолютные показатели финансовой устойчивости.

Обобщающим показателем финансовой независимости является излишек или

недостаток источников средств для формирования запасов и затрат, который

определяется в виде разности между величиной источников средств и величиной

запасов и затрат.

Общая величина запасов и затрат равна сумме строк 210 и 220 актива

баланса: 33 = стр 210 + 220;

На начало периода ЗЗ = 5639 + 321 = 5960 (тыс. руб.)

На конец периода ЗЗ = 9021 + 350 = 9371 (тыс.руб.)

Для характеристики источников формирования запасов и затрат используется

несколько показателей, которые отражают различные виды источников.

1. Наличие собственных

оборотных средств:

СОС = 3 р - 1 р = капитал и

резервы - внеоборотные активы или СОС = стр 490 - стр.190;

На начало года СОС = -34809 (тыс. руб.)

На конец года СОС = -42552 (тыс. руб.)

1. Наличие

собственных и долгосрочных заемных источников формирования запасов и затрат:

КФ = (3р + 4р) - 1р = (капитал и резервы

+ Долгосрочные пассивы) - Внеоборотные активы или КФ = (стр 490 + стр

590) - стр 190;

На начало периода КФ = -34809 (тыс.руб)

На конец периода КФ = -42552 (тыс.руб);

2. Общая

величина основных источников формирования запасов и затрат (собственные и

долгосрочные заемные источники + краткосрочные кредиты и займы - внеоборотные

активы);

ВИ = (3р + 4р + стр 610) - 1р или ВИ = (стр490 + стр 590 + стр 610) - стр

190;

На начало периода ВИ = -39663 (тыс.руб.)

На конец периода ВИ = 8704 (тыс.руб)

Представим баланс анализируемого предприятия в укрепленном виде. Исходные

данные для его составления приведены в приложении.

Относительные показатели финансовой устойчивости характеризуют степень

зависимости предприятия от внешних инвесторов и кредиторов.

Финансовая устойчивость предприятия характеризуется состоянием

собственных и заемных средств и оценивается с помощью финансовых коэффициентов.

Коэффициент капитализации (U1);

U1 = (ДО + КО)/СК = (стр 590 + стр 690)/стр 490 при нормальном

ограничении < = 1,5;

Показывает сколько заемных средств

организация привлекла на 1 тыс. рублей вложенных в активы собственных

средств:

На начало периода U1= 3,2

На конец периода U1= -1,5;

Коэффициент автономии (финансовой независимости)

U2;

U2 = СК/ВЕ = (стр 490 + стр 640 + стр 650)/ стр 700 при нормальном

ограничении Ка > = 0,5;

На начало периода U2 = 0,24

На конец периода U2 = -2,05

Показывает долю собственного капитала в валюте баланса. Понижение

указывает на ухудшение финансовой независимости предприятия от внешних

источников.

Коэффициент финансовой устойчивости (U3);

U3 = (СК + ДО)/ ВБ = (стр 490 + стр 590 +стр 640 + стр 650) при

нормальном ограничении U3 >= 0,6;

Показывает, какая часть активов

финансируется за счет устойчивых

источников;

На начало периода U3 = 0,28

На конец периода U3 = -2,05

Коэффициент финансовой зависимости (финансовой

напряженности) U4;

U4 = ЗК/ВБ = (стр 590 + стр 610 + стр 620 + стр 630 + стр 660)/ стр 700

при нормальном ограничении U4 <= 0,5;

Показывает долю заемных средств в валюте баланса заемщика;

На начало периода U4 = 0,72

На конец периода U4 = 3,1

Коэффициент финансирования (самофинансирование)

(U5);

U5 = СК/ЗК = (стр 490 + стр 640 + стр 650)/ (стр 590 + стр 610 + стр 620

+ стр 630 + стр 660) при нормальном ограничении U5 >= 1;

Характеризует соотношение между собственными и заемными средствами;

На начало периода U5 = 0,4

На конец периода U5 = -0,9

Коэффициент инвестирования (U6);

U6 = СК/ВА = (стр 490 + стр 640 + стр 650) / стр 190 при нормальном

ограничении U6>= 1;

На начало периода U6 = 0,33

На конец периода U6 = -8,2

Коэффициент постоянного актива (U7);

U7 = ВА/СК = стр 190 + (стр 490 + стр 640 - стр 650 ) при нормальном ограничении

U7 <= 1;

На начало периода U7 = 2,9

На конец периода U7 = -0,12

Коэффициент маневренности (U8);

U8 = (СК-ВА)/СК = (стр 490 + стр 640 + стр 650 - стр 190)/(стр 490+ стр

640 + стр 650) при ограничении U8 =

0,2-0,5;

На начало периода U8 = - 1,3

На конец периода U8 = 1,12

Характеризует долю собственных оборотных средств в собственном капитале.

Коэффициент обеспеченности оборотных активов

собственными средствами (U9);

U9 = (СК-ВА)/ОА = (стр 490 + стр 640+ стр 650 - стр 190) / стр 290

На начало периода U9 = -3,6

На конец периода U9 = -3,1

Показывает, какая часть оборотных активов финансирует за счет

собственных источников (доля

собственных оборотных средств - чистого оборотного капитала - в оборотных активах.

Коэффициент соотношения мобильных и иммобилизованных

средств (U10);

U10 = ОА/ВА = (стр 290 - стр 230) / стр 190

На начало периода U10 = 0,2

На конец периода U10 = 3

Показывает сколько внеоборотных активов приходиться на каждый рубль

оборотных активов.

Финансовый рычаг (ливеридж) (U11);

U11= ЗК/СК = (стр 590 + стр 610 + стр 620 + стр 630 + стр 660)/(стр 490 +

стр 640 + стр650);

На начало периода U11 = 2,5

На конец периода U11 = -1,5

Коэффициент соотношения активов и собственного

капитала (U12);

U12 = А/СК = стр 300 / (стр 490 + стр 640 + стр 650)

На начало периода U12 = 3,5

На конец периода U12 = -0,5

-Коэффициент соотношения оборотных активов с собственным капиталом (U13);

U13 = ОА/СК = стр 290/( стр 490 + стр 640 + стр 650)

На начало периода U13 = 0,5

На конец периода U13 = -0,4

Коэффициент соотношения кредиторской и

дебиторской задолженности (U14);

U14 = КЗ/ДС = стр 620 / (стр 230+ стр 240)

На начало периода U14 = 13,9

На конец периода U14 = 16,2

-Коэффициент имущественного назначения (U15)

U15 = (ВА+З)/А = (стр190 + стр 210)/стр 300 при ограничении U15>=0,5

Показывает долю имущества производственного назначения в активах

предприятия;

На начало периода U15= 0,9

На конец периода U15 = 0,8

Исходя из данных баланса в анализируемой организации коэффициенты ,

характеризующие финансовую устойчивость , позволяют оценить их состояние на

начало и конец периода.

Как показывают данные, динамика коэффициента капитализации

свидетельствует о достаточной финансовой устойчивости на конец года, так как

для этого необходимо, чтобы этот коэффициент был не выше 1,5.

Коэффициент финансовой устойчивости можно применять в качестве дополнения

и развития показателя финансовой независимости (автономии), путем прибавления к

собственному капиталу средств долгосрочного кредитования, которые по сути

являются долгосрочными обязательствами. Полностью располагая этими средствами и

своевременно выплачиваемая проценты по кредиту, организация условно

рассматривает их в этом периоде в качестве собственного капитала, который при исчислении коэффициента финансовой

устойчивости (долгосрочные кредиты)

следует присоединить к общему объему собственного капитала (СК+ДО), которые,

показывает что прироста коэффициента

автономии на конец года не происходит (-2,05 - (-2,05)).

В связи с этим коэффициент финансовой зависимости организации увеличился

с 0,72 до 3,1.

Коэффициент обеспеченности оборотных активов собственными средствами

достаточно низок: собственными оборотными средствами покрылось на конец года с

-3,6 до -3,1 лишь на 0,4 часть.

За отчетный период увеличился коэффициент маневренности с -1,9 до 1,12 ,

что составило 3,02, который указывает какая часть собственного капитала

закреплена в денежных средствах, позволяющих маневрировать ими в течение года.

1.10. Оценка вероятности банкротства

прогнозированию вероятности банкротства предприятия

Формула Альтмана (2000

факт)

|

Z = 1,2К1 + 1,4К2 + 3,3К3

+ 0,6К4 + К5

|

|

К1

|

чистый

оборотный капитал 2446 чистый

оборотный капитал 2446

активы = 149716

|

0,0163

|

|

К2

|

накопленная

прибыль 129 накопленная

прибыль 129

активы = 149716

|

0,0009

|

|

К3

|

прибыль … 260 прибыль … 260

активы = 149716 активы = 149716

|

0,0018

|

|

К4

|

баланс. стоим.

акций 3 баланс. стоим.

акций 3

задолженность =

1925

|

0,0015

|

|

К5

|

выручка 6283 выручка 6283

активы = 149716

|

0,0420

|

|

Вероятность банкротства в течение двух лет 0,081

|

Формула Э. Альтмана, построенная по данным успешно

действовавших, но обанкротившихся промышленных предприятий США:

Z = 1,2К1 + 1,4К2 + 3,3К3 +

0,6К4 + К5

Где К1 –

доля чистого оборотного капитала в активах;

К2 –

отношение накопленной прибыли к активам;

К3 –

экономическая рентабельность активов;

К4 –

отношение стоимости эмитированных акций к заемным

средствам

предприятия;

К5 –

оборачиваемость активов (деловая активность)

Для оценки вероятности наступления банкротства в течение

двух лет используется алгоритм:

|

Z < 1,81

|

1,81 < Z < 2,675

|

Z = 2,675

|

2,675 < Z < 2,99

|

Z < 2,99

|

|

Вероятность

банкротства очень велика

|

Вероятность

банкротства средняя

|

Вероятность

банкротства равна 0,5

|

Вероятность

банкротства невелика

|

Вероятность

банкротства незначительна

|

Формула Таффлера (2002 прогноз)

|

Z = 0,53К1 + 0,13К2 + 0,18К3

+ 0,16К4

|

|

К1

|

операционная прибыль 331 операционная прибыль 331

краткосрочные пассивы =

1022

|

0,53К1

|

|

К2

|

оборотные активы 3375 оборотные активы 3375

долговой капитал = 1491

|

0,13К2

|

|

К3

|

краткосрочные

пассивы 1022 краткосрочные

пассивы 1022

валюта баланса =

5898

|

0.18К3

|

|

К4

|

выручка (нетто) 8149 выручка (нетто) 8149

активы (капитал) =

5898

|

0,16К4

|

|

Z-счет

|

расчеты: 0,172 + 0,294 + 0,031 + 0,221

|

|

критерий: 0,718 0,3

диагностика: хорошая долгосрочная перспектива

|

Формула Таффлера для западных компаний:

Z = 0,53К1 + 0,13К2 + 0,18К3

+ 0,16К4

где: К1

– операционная прибыль / краткосрочные обязательства;

К2

– оборотные активы / сумма обязательств;

К3

– краткосрочные обязательства / сумма активов;

К4

– выручка от реализации / сумма активов.

При принятии решений в качестве критерия выступает:

Z > 0,3 – диагностируются

хорошие долгосрочные финансовые

перспективы;

Z < 0,2 – диагностируется

высокая вероятность банкротства;

0,2

< Z < 0,3 – «серая зона», требующая дополнительных

исследований.

Глава 2.

Анализ прибыли

2.1. Анализ

валовой прибыли

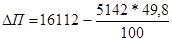

На основании формы № 2 годового отчета проанализируем динамику

валовой прибыли, охарактеризуем влияние отклонений от предыдущего года

отдельных групп факторов на изменение валовой прибыли.

Таблица.

Анализ динамики валовой прибыли

|

Показатель

|

Фактически, тыс. руб.

|

Отклонение от предыдущего года (+, -)

|

Темп роста, %

|

|

|

Предыдущий год

|

Отчетный год

|

тыс. руб.

|

уд. веса

|

|

|

1

|

Прибыль от реализации продукции, работ, услуг

|

5142,00

|

16112,00

|

10970,00

|

3,13

|

313,34

|

|

2

|

Процент к получению

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

|

3

|

Процент к уплате

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

|

4

|

Доходы от участия в других организациях

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

|

5

|

Прочие операционные доходы

|

27920,00

|

18351,00

|

-9569,00

|

0,66

|

65,73

|

|

6

|

Прочие операционные расходы

|

27134,00

|

16968,00

|

-10166,00

|

0,63

|

62,53

|

|

7

|

Прибыль (убыток) от финансово-хозяйственной

деятельности (стр.1+2+3+4+5+6)

|

5928,00

|

17495,00

|

11567,00

|

2,95

|

295,12

|

|

8

|

Прочие внереализационные доходы

|

0,00

|

253,00

|

253,00

|

0,0

|

0,0

|

|

9

|

Прочие внереализационные расходы

|

2180,00

|

2461,00

|

281,00

|

1,13

|

112,89

|

|

10

|

Прибыль отчетного периода - валовая (стр.7+8-9)

|

3748,00

|

15287,00

|

11539,00

|

4,08

|

407,87

|

|

|

|

|

|

|

|

|

|

Согласно бухгалтерскому

балансу прибыль от реализации продукции в отчетном году составила 16112,00 тыс.

руб. отклонение от предыдущего года составило 10970,00 тыс. руб. Это говорит,

что предприятие реализует продукцию с темпом роста 313%. В отчетном году

показатель «прочие операционные расходы» снизился на 95690,00 тыс. руб., но

предприятию также удалось снизить операционные расходы, что говорит об

относительно пропорциональной динамике данных показателей. Показатель «прочие

операционные расходы» изменился (снизился) на 10166,00 тыс. руб. динамика этих

показателей оказала влияние на прибыль от финансово-хозяйственной деятельности.

С учетом того, что ООО “АГРОМАРКЕТ” (согласно платежному балансу) не имеет доходов от участия в других

организациях, от процентов к получения и не выплачивало в отчетном и прошедшем

годах никаких процентов, прибыль от финансово-хозяйственной деятельности в

отчетном году составила 17495,00 тыс. руб., в прошедшем 5982,00 тыс. руб.

Рост данного показателя

составил 11567,00 тыс. руб., что говорит о положительном темпе роста – 295%.

При расчете прибыли

отчетного периода, обязательно должны быть учтены прочие внереализационные

операции. Отраженные в бухгалтерском балансе доходы и расходы отчетного и

прошлого годов меняют (уменьшают) сумму валовой прибыли до 3748,00 тыс. руб. (прошлый год) и 15287,00

тыс. руб. (отчетный год).

Темпы роста валовой

прибыли согласно приведенной структуре -

408%.

Проведенный анализ динамики валовой прибыли показывает на то,

что ООО “АГРОМАРКЕТ” в отчетном году более успешно реализовало продукцию.

Показатели прошлого и отчетного годов позволяют сделать вывод о наличии

тенденции роста валовой прибыли, увеличения объема продаж. Удовлетворительности

индексации цен (инфляция).

Положительность проведенного анализа динамики валовой

прибыли ООО “АГРОМАРКЕТ” обуславливается еще и тем, что у предприятия нет

обязательств по выплате процентов, предприятие не

является участником других организаций (ведь прибыль может являться и

отрицательным показателем, т.е. убытком).

2.2. Анализ

прибыли от реализации товаров, работ, услуг

Оценим показатели реализации

продукции. Проанализируем взаимосвязь показателей и оценить соотношение темпов

их роста.

Таблица. Анализ выполнения плана и темпы роста

валовой, товарной, отгруженной и реализованной продукции

|

Показатель

|

Прошлый год, р.

|

Отчетный год, р.

|

% выполнен ия плана

|

Темпы роста, %

|

|

план

|

факт

|

|

Валовая продукция

|

130427

|

165000

|

164945

|

99,97

|

126,47

|

|

Товарная продукция

|

108104

|

137321

|

144021

|

104,88

|

133,22

|

|

Отгруженная продукция

|

99845

|

102152

|

102901

|

100,73

|

103,06

|

|

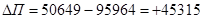

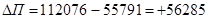

Реализованная продукция

|

55791

|

111582

|

112076

|

100,44

|

200,89

|

Из таблицы видно, что валовая

продукция по плану недовыполнена, но незначительно, в целом же план выполнен и

даже перевыполнен. Особенно по товарной продукции, Если же посмотреть на темп

рост, то можно заметить значительную разницу по сравнению с прошлым годом,

особенно объем реализованной продукции, возрос в 2 раза.

Оценим выполнение плана поставок

по договорам, выявить недопоставки по номенклатуре и заказчикам, размер

санкций, затраты по гарантийному ремонту.

Проанализируем остатки

нереализованной продукции.

Оценим резервы возможного

увеличения реализации.

Таблица. Расчет

резервов роста реализованной продукции

|

Вид резерва

|

Сумма, руб.

|

|

1.3а счет изменения объема

товарной продукции

|

56285

|

|

2.3а счет ликвидации

сверхнормативных остатков нереализованной продукции

|

0

|

Глава 3.

Анализ рентабельности

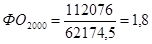

3.1. Анализ

рентабельности хозяйственной деятельности

Рентабельность дает оценку уровня экономической эффективности

деятельности предприятия и предполагает наличие прибыли. В условиях работы

предприятия с убытками показатель рентабельности принимает отрицательное

значение и характеризует уровень убыточности.

Таким образом, на предприятии ООО “Агромаркет” прибыль

повышается, но финансовое состояние предприятия оставляет желать лучшего,

однако за рассматриваемый период финансовое состояние улучшилось, об этом

свидетельствуют положительные тенденции показателей рентабельности и

показателей эффективности

распределения прибыли.

Перейдем

к анализу рентабельности деятельности предприятия.

Показатели

рентабельности характеризуют эффективность работы предприятия в целом,

доходность различных направлений деятельности. Они более полно, чем прибыль,

характеризуют окончательные результаты хозяйствования, потому, что их величина

показывает соотношение эффекта с наличными или использованными ресурсами.

Таблица. Показатели

оценки рентабельности ООО “Агромаркет”

|

Показатель

|

Порядок расчета

|

|

Рентабельность продукции

|

Прибыль

от реализации

Выручка от реализации

|

|

Рентабельность основной

деятельности

|

Прибыль

от реализации

Затраты на производство и

сбыт продукции

|

|

Рентабельность

(убыточность) совокупного капитала

|

Чистая

прибыль

Итог баланса-нетто

|

|

Рентабельность

(убыточность) собственного капитала

|

Чистая

прибыль

Средняя величина

собственного капитала

|

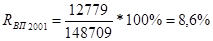

Анализируя

данные оценки рентабельности, отметим, что рентабельность продукции в 2003 году

составила 10%, а в 2004 году этот показатель значительно увеличился и стал

равен 60%.

Рентабельность