Глава 3. Оценка

ипотечного кредитования юридических лиц

3.1. Анализ предпочтения выбора вида кредитования

Статистика

свидетельствует: около 75% россиян хотели бы улучшить жилищные условия, но лишь

1,2% населения способны приобрести квартиры за счет собственных средств сразу[1].

Допустим,

что у желающего улучшить свои жилищные условия есть собственные накопления в

размере $5000, доход $500 в месяц и желание приобрести квартиру стоимостью $15

000. При этом он готов в течение 10 лет тратить на эти цели 30% от своего

дохода.

Какая

стратегия предпочтительнее при различных макроэкономических условиях?

Как

повлияет на выбор стратегии необходимость платить за аренду квартиры, когда нет

никакого собственного жилья? (Предполагаемый размер арендной платы – $100 в месяц).

Возможные

стратегии:

1.

Накопление требуемой для покупки квартиры суммы на депозитном счете в банке по

ставке 6% годовых в валюте (СН).

2.

Накопление с использованием ссудно-сберегательной схемы (ССС), основными

условиями которой является получение ссуды, необходимой для покупки квартиры

после накопления 50% от ее текущей стоимости, индексация накопленной суммы в

соответствии с темпами роста цен на недвижимость, плата за рассрочку в размере

7% годовых равными суммами.

3.

Использование банковского кредита (БК) на следующих условиях: ставка по кредиту

13% в валюте, первоначальный взнос по кредиту 30% от его суммы, платежи равными

долями.

Рассмотрим

следующие варианты.

Базовый

вариант:

В

первый год накопления средств цены на недвижимость выросли на 18%, но в течение

десятилетнего периода накопления темпы роста цен замедляются и к концу периода

достигают 6% в год. Доходы населения растут примерно так же. Ставки по

депозитам постепенно снижаются примерно на 7% в год, таким образом, через 10

лет ставка по валютным вкладам составит 3% годовых.

Вариант

снижения цен:

В

первый год рост цен на недвижимость составил 18%. В течение 10 лет цены

равномерно снижаются, и в последний год периода накопления они снижаются на 9%.

Доходы населения растут примерно на 1-2% в год. Процентная ставка по вкладам

населения равномерно снижается и составляет к 10-му году накопления средств

примерно 7% годовых.

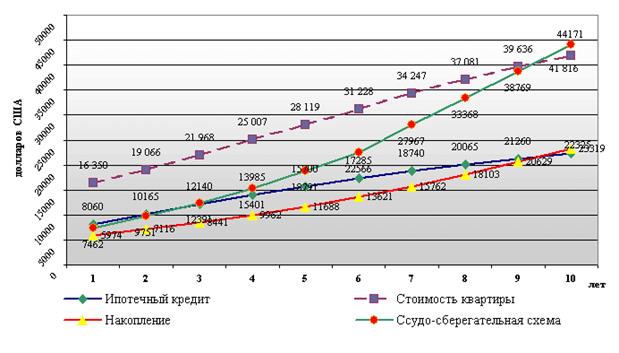

График

расходов на приобретение жилья при высоких равномерных темпах роста цен и

доходов и наличии затрат на аренду до момента приобретения нового жилья

представлен на рис. 3.1.

Рис. 3.1.

График расходов на приобретение жилья при высоких равномерных темпах роста цен

и доходов и наличии затрат на аренду

За

10 лет стоимость квартиры выросла примерно в 2,5 раза, при этом накопить

удалось половину суммы, требуемой для покупки квартиры, так как аренда

существенно снижает скорость накопления (за аренду пришлось заплатить почти

столько же, сколько удалось накопить).

При

использовании кредита есть существенная экономия по расходам за счет фиксации

цены квартиры до ее значительного удорожания и отсутствия платы за аренду.

ССС

характеризуется высокими расходами (в 2 раза выше, чем по БК, и чуть выше

стоимости квартиры через 10 лет) за счет долгого накопления (5 лет) требуемой

суммы для предоставления рассрочки (за это время стоимость квартиры выросла в 2

раза) и затрат на аренду в течение этого периода.

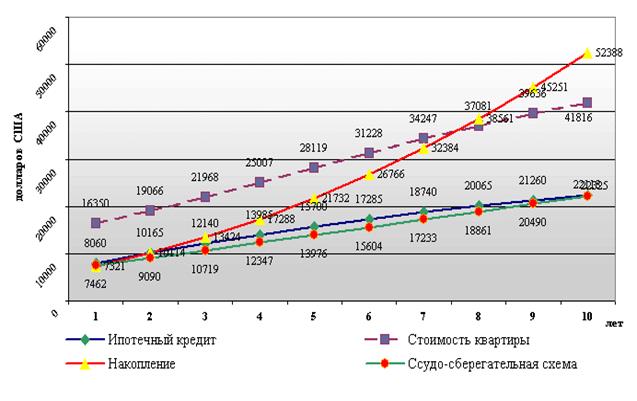

График

расходов на приобретение жилья при высоких равномерных темпах роста цен и

доходов и отсутствии затрат на аренду до момента приобретения нового жилья

представлен на рис. 3.2.

Рис. 3.2.

График расходов на приобретение жилья при высоких равномерных темпах роста цен

и доходов и отсутствии затрат на аренду

В

данном случае затраты по ССС и БК приблизительно равны, при этом достигается

существенная экономия по сравнению с самостоятельным накоплением (расходы почти

в 2 раза меньше).

Кроме

того, при самостоятельном накоплении придется жить в старой квартире примерно 7

лет, тогда как при использовании ССС переезд в новое жилье возможен через год.

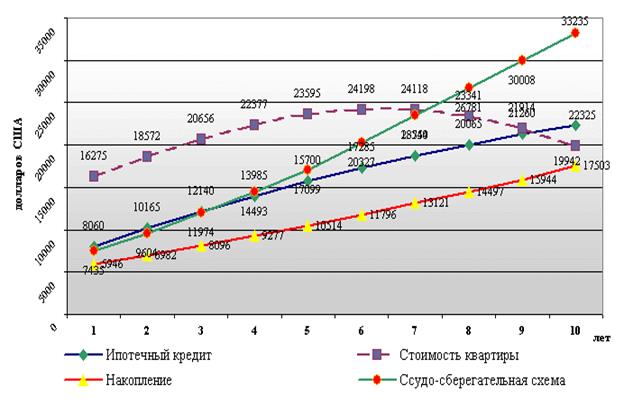

График

расходов на приобретение жилья при снижении темпов роста цен и отставании

темпов роста доходов и наличии арендной платы представлен на рис. 3.3.

Рис. 3.3.

График расходов на приобретение жилья при снижении темпов роста цен и

отставании темпов роста доходов и наличии арендной платы

За

10 лет стоимость квартиры выросла примерно в 1,5 раза. При собственном

накоплении для покупки квартиры не хватило примерно 10% от ее стоимости на

конец периода.

Затраты

по БК и ССС превышают стоимость квартиры на конец периода на 12 и 67%

соответственно.

Более

высокие затраты по ССС обусловлены приобретением квартиры по максимальной цене

(через 5 лет).

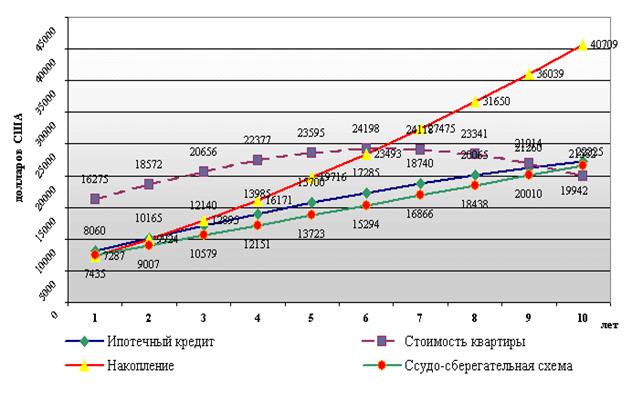

График

расходов на приобретение жилья при снижении темпов роста цен и отставании

темпов роста доходов и отсутствии арендной платы представлен на рис. 3.4.

Рис. 3.4.

График расходов на приобретение жилья при снижении темпов роста цен и

отставании темпов роста доходов и отсутствии арендной платы

Затраты

при использовании всех трех стратегий приблизительно равны, но при СН переезд в

новую квартиру произойдет приблизительно через 6 лет.

В

целом можно сказать, что каждая из стратегий имеет свои преимущества при

различных макроэкономических условиях и особенности, которые выгодны разным

категориям клиентов. Основные же различия между ССС и БК показаны в таблице 3.1

Таблица 3.1

Основные

различия между ссудно-сберегательной схемой и банковским кредитом

|

Достоинства

|

Недостатки

|

|

Банковский

кредит

|

|

1. При

покупке жилья право собственности возникает сразу.

2. Низкий

минимальный размер требуемых собственных средств.

3. Более

выгодно при высоких темпах роста цен и при наличии затрат на аренду

|

1.

Высокий задекларированный совокупный доход.

2.

Технические сложности с получением кредита.

3.

Высокая стоимость с учетом доп. услуг

|

|

Ссудно-сберегательная

схема

|

|

1. Нет

необходимости иметь высокие задекларированные доходы.

2.

Простота оформления и получения ссуды.

3. Более

выгодно при низких темпах роста цен и при отсутствии затрат на аренду

|

1. Сумма

кредита не более 50% от стоимости жилья.

2.

Наличие срока ожидания после накопления 50% стоимости жилья.

3. Право

собственности возникает после полной выплаты пая.

|

В

России начало развития системы ИЖК относится к середине 18 века, и к 1913 году

она занимала первое место в мире по объему ипотечного рынка, который составлял

около половины мирового.

На

сегодняшний день в мировой практике базовые модели привлечения средств в

систему ИЖК основаны на следующих организационно-финансовых схемах:

накопительные схемы – через депозитные банки и специализированные строительные

сберегательные кассы; одноуровневая (немецкая) схема – через ипотечные банки, а

также посредством организации вторичного рынка ипотечных кредитов через, так

называемые, ипотечные агентства – двухуровневая (американская) схема.

Кредитные

ресурсы в накопительных схемах формируются за счет депозитов, а в двух

последних – путем размещения ценных бумаг.

Деятельность

специализированных организаций – стройсберкасс (Bausparkasse) особенно жестко

регулируется, поскольку они ориентированы на привлечение долгосрочных

накоплений граждан. К тому же государство гарантирует не только сохранность

накоплений, но и предоставляет гражданам субсидии в форме, так называемых,

государственных премий, играющих роль дополнительного стимула для граждан

накапливать свои средства.

Двухуровневые

схемы при правильном построении по объему финансовых ресурсов значительно

превышают показатели остальных схем и имеют наибольшую динамику развития при

относительно меньших бюджетных затратах, поскольку в их основе лежит механизм

привлечения средств непосредственно с рынка капиталов с помощью ипотечных

ценных бумаг.

Роль

и степень участия государства в развитии системы ИЖК каждой конкретной страны

зависит от особенностей ипотечных моделей и степени развития рыночной

экономики. По мере развития системы ИЖК и формирования нормативной правовой

базы и ее функционирования, она уменьшается.

Однако,

как свидетельствует опыт всех стран с развитой ипотекой, без активной позиции

государства, (но без активного административного вмешательства), запуск системы

и начальные стадии ее деятельности невозможны.

Важное

значение для формирующейся системы ИЖК в России будет играть зарубежный опыт

страхования кредитных рисков в целях повышения доступности ипотечных жилищных

кредитов, а также защиты прав и законных интересов инвесторов системы.

Целью

внедрения ипотечного жилищного кредитования как основного источника финансирования

жилищного строительства или приобретения жилья является организация для

граждан, не имеющих необходимых средств для возможности осуществления покупки

или строительства нового жилья, реконструкции или ремонта имеющегося,

финансового оборота обязательств за счет долгосрочных кредитов, выданных под

залог недвижимости, создание условий высокой ликвидности ипотеки, обеспечение

постепенного перехода от затратных схем бюджетного финансирования жилищного

строительства к использованию схем ипотечного рынка, обеспечивающих возврат

соответствующих бюджетных вложений.

Для

юридических лиц кредит может быть предоставлен юридическим лицам на следующих

условиях:

·

данный кредит должен быть направлен на обеспечение

жильем работников предприятия (организации) или граждан, проживающих на

территории данного муниципального образования;

·

осуществление Фондом соответствующего контроля за

целевым использованием выделенных кредитов;

·

обеспечение возврата кредита залогом имущества

заемщика (поручителя), право собственности на которое зарегистрировано в

установленном порядке.

Для

получения кредита заемщик представляет в Фонд следующие документы в двух

экземплярах:

·

заявление на бланке предприятия за подписью первого

руководителя предприятия (организации), скрепленной гербовой печатью;

·

баланс с приложениями, отражающими финансовое

состояние предприятия (организации) за предшествующий отчетный период (год),

заверенный инспекцией Министерства Российской Федерации по налогам и сборам по

районам и городам Свердловской области, аудиторское заключение;

·

справку из инспекции Министерства Российской Федерации

по налогам и сборам по районам и городам Свердловской области об отсутствии

задолженности перед бюджетами всех уровней;

·

справки из государственных внебюджетных фондов об

отсутствии задолженности перед ними;

·

документы, подтверждающие право собственности на

закладываемое имущество;

·

иные документы, необходимость которых решает Фонд.

Долгосрочные

ипотечные жилищные кредиты предоставляются на срок от 3 и более лет (оптимально

на данном этапе 10–15 лет). Благодаря длительному сроку погашения уменьшается

размер ежемесячных выплат заемщика.

Сумма

кредита составляет не более 60–70 процентов рыночной стоимости покупаемого

жилья, являющегося при этом предметом залога.

Заемщик

обязан внести первоначальный взнос на оплату части жилья, как правило, в сумме

30–40 процентов его стоимости за счет собственных средств.

Кредит

и проценты по нему выплачиваются в форме ежемесячных платежей, рассчитанных по

формуле аннуитетных платежей (ежемесячный платеж включает полный платеж по

процентам, начисляемым на остаток основного долга, а также часть самого

кредита, рассчитываемую таким образом, чтобы все ежемесячные платежи при

фиксированной процентной ставке были равными на весь кредитный период). Это

удобно как для заемщика (поскольку он может четко планировать свой семейный

бюджет), так и для кредитора.

Оценка

платежеспособности заемщика.

Заемщиком

может быть юридическое лицо

Платежеспособность

Заемщика определяются величиной кредитного риска и максимально допустимым

размером кредита на основании анализа собранной и документально подтвержденной

информации о Заемщике, исходя из коэффициента П/Д( Платеж/Доход) с учетом

соотношения между суммой займа и стоимостью залогового имущества (коэффициент

К/З)

Коэффициент

П/Д (Платеж/Доход) - отношение ежемесячных расходов Заемщика но приобретаемому

имуществу (включая ежемесячные платежи по займу (займу) и страхованию) к

среднемесячному (за вычетом налоговых удержаний) доходу Заемщиков.

Коэффициент

К/З - соотношение между суммой займа и стоимостью залогового имущества

приобретаемой квартиры);

Предельное

значение коэффициента П/Д не может быть больше 50% (0,5), Предельное значение

коэффициента К/З не может быть больше 70% (0,7)

Заемщику

может быть отказано в предоставлении займа, если:

значение

коэффициента КЗ более 70% (0,7);

при

анализе доходов Заемщика выявлены следующие факторы:

нестабильность

занятости Заемщика. Одним из основных критериев стабильности занятости является

непрерывная занятость Заемщика в течение последних шести месяцев;

наличие

информации об отрицательной кредитной истории Заемщика - не выполнение им своих

платежных и денежных обязательств в прошлом;

у

Заемщика не открыт счет с использованием пластиковой карточки, на которую

перечисляется заработная плата.

Минимальный

допустимый размер первоначального взноса на покупку жилья и должен составлять,

не менее 30 % от стоимости приобретаемого Жилого помещения.

3.2. Расчет ипотечного кредитования

ООО

Автогаз, расположенная в г.Екатеринбург, по адресу: проспект Космонавтов д.98,

решила заключить договор на основе ипотечного кредитования юридических лиц на

строительство жилого дома для своих сотрудников. Подрядчиком выступает

строительная организация.

Исходные

данные для расчета: 6-сти этажный дом, который состоит из 2-х подъездов. На

каждом этаже расположены 2 однокомнатные, 1 двухкомнатная, 1 трехкомнатная

квартиры.

Однокомнатная

квартира общая площадь которой составляет 36 кв.м, двухкомнатная – 56 кв. м.,

трехкомнатная – 72 кв.м. Итого, на каждом этаже располагается 200 кв. м, в

одном подъезде – 1 200 кв.м. В жилом доме – 2 400 кв. м. В

Екатеринбурге средняя стоимость одного кв.м жилья составляет 500 долл.,

следовательно, строительство дома составляет 1 200 000 долл. США.

Срок

предоставления кредита – 10 лет.

Кредитная

ставка – 12% в год.

ООО

Автогаз вносит первоначальный взнос в размере 30%, который составляет

360 000 долл.

Представленные

выше данные приведем в табличную форму (см. табл. 3.2).

Таблица 3.2

Исходные

данные для расчета ипотечного кредита

|

Показатель

|

Данные показателя

|

|

Стоимость

дома, долл.

|

1 200 000

|

|

Первоначальный

взнос, долл.

(не менее 30% стоимости дома)

|

360 000

|

|

Срок

кредитования, лет

|

10

|

|

Кредитная

ставка, % в год

|

12

|

Произведя

соответствующие вычисления с помощью ипотечного калькулятора, получаем данные,

представленные в таблице 3.3.

Таблица 3.3

Расчетные

данные ипотечного кредита

|

Показатель

|

Данные показателя

|

|

Сумма кредита

|

840 000

|

|

Размер ежемесячного платежа

|

12051,56

|

|

Примерный ежемесячный доход

|

34 433,03

|

|

Общая сумма платежей

|

1 446 187,2

|

|

Реальная ставка, % в год

|

7,217

|

Для

определения параметров кредитования Вы можете воспользоваться ипотечным

калькулятором. Расчет параметров производится для т.н. аннуитетных платежей,

при которых размеры взносов постоянны и не меняются в течение всего срока

выплат.

Введем

сумму, срок кредита, процентную ставку и получим размер ежемесячного платежа,

общий объем платежей и отношение выплаченных процентов к основной сумме. Для

разделения целой и дробной части числа используем точку.

Таблица 3.4

Данные расчета

|

Необходимая сумма

|

|

у.е.

|

|

Срок кредита

|

|

лет

|

|

Ставка по кредиту

|

|

% годовых

|

Таблица 3.5

Результаты

расчета

|

Ежемесячный

платеж *

|

|

у.е.

|

|

Общая

сумма платежей

|

|

у.е.

|

|

Выплаты

в виде процентов

|

|

у.е.

|

|

В % к сумме кредита

|

|

%

|

Введем

сумму ежемесячного платежа, срок кредита, процентную ставку и получим

максимальную сумму кредита, общий объем платежей и отношение выплаченных

процентов к основной сумме. Для разделения целой и дробной части числа

используем точку.

Таблица 3.6

Данные расчета

|

Ежемесячный

платеж *

|

|

у.е.

|

|

Срок

кредита

|

|

лет

|

|

Ставка

по кредиту

|

|

%

годовых

|

Таблица 3.7

Результаты

расчета

|

Сумма

кредита

|

|

у.е.

|

|

Общая

сумма платежей

|

|

у.е.

|

|

Выплаты

в виде процентов

|

|

у.е.

|

|

В

% к сумме кредита

|

|

%

|

*

При расчете параметров кредита следует обратить внимание на Постановление

Правительства РФ от 11 января 2000 г. N28 "О мерах по развитию системы

ипотечного жилищного кредитования в РФ", где указано, что "величина

ежемесячного платежа по кредиту не должна превышать 30 - 35 процентов

совокупного дохода заемщика и созаемщиков (в том случае, если они имеются) за

соответствующий расчетный период".

Произведем

расчет производится по остаточному паевому взносу, или максимальному

ежемесячному платёжу.

Исходные данные:

срок кредитования – 10 лет. Остаточный паевой взнос, долл.

840 000 долл. Годовая процентная ставка – 12%.

Таблица 3.8

Исходные

данные для расчета

|

Остаточный паевой взнос, долл.

|

Срок кредитования, лет

|

Годовая процентная ставка, %

|

Ежемесячный платёж, долл.

|

|

840000

|

10

|

12 %

|

7000

|

Таблица 3.9

Расчет ипотечного кредита

|

Дата ежемесячного платежа

|

Сумма кредита

|

Месячная процентная

ставка %

|

Ежемесячный платёж по %,

долл.

|

Ежемесячный платёж с %

ставкой

|

|

2004 год

|

|

01.07

|

840000

|

1%

|

8400

|

15400

|

|

01.08

|

833000

|

1%

|

8330

|

15330

|

|

01.09

|

826000

|

1%

|

8260

|

15260

|

|

01.10

|

819000

|

1%

|

8190

|

15190

|

|

01.11

|

812000

|

1%

|

8120

|

15120

|

|

01.12

|

805000

|

1%

|

8050

|

15050

|

|

Итого:

|

|

|

49350

|

91350

|

|

2005 год

|

|

01.01

|

798000

|

1%

|

7980

|

14980

|

|

01.02

|

791000

|

1%

|

7910

|

14910

|

|

01.03

|

784000

|

1%

|

7840

|

14840

|

|

01.04

|

777000

|

1%

|

7770

|

14770

|

|

01.05

|

770000

|

1%

|

7700

|

14700

|

|

01.06

|

763000

|

1%

|

7630

|

14630

|

|

01.07

|

756000

|

1%

|

7560

|

14560

|

|

01.08

|

749000

|

1%

|

7490

|

14490

|

|

01.09

|

742000

|

1%

|

7420

|

14420

|

Продолжение таблицы 3.9

|

Дата ежемесячного платежа

|

Сумма кредита

|

Месячная процентная ставка %

|

Ежемесячный платёж по %, долл.

|

Ежемесячный платёж с % ставкой

|

|

01.10

|

735000

|

1%

|

7350

|

14350

|

|

01.11

|

728000

|

1%

|

7280

|

14280

|

|

01.12

|

721000

|

1%

|

7210

|

14210

|

|

Итого:

|

|

|

91140

|

175140

|

|

2006 год

|

|

01.01

|

714000

|

1%

|

7140

|

14140

|

|

01.02

|

707000

|

1%

|

7070

|

14070

|

|

01.03

|

700000

|

1%

|

7000

|

14000

|

|

01.04

|

693000

|

1%

|

6930

|

13930

|

|

01.05

|

686000

|

1%

|

6860

|

13860

|

|

01.06

|

679000

|

1%

|

6790

|

13790

|

|

01.07

|

672000

|

1%

|

6720

|

13720

|

|

01.08

|

665000

|

1%

|

6650

|

13650

|

|

01.09

|

658000

|

1%

|

6580

|

13580

|

|

01.10

|

651000

|

1%

|

6510

|

13510

|

|

01.11

|

644000

|

1%

|

6440

|

13440

|

|

01.12

|

637000

|

1%

|

6370

|

13370

|

|

Итого:

|

|

|

81060

|

165060

|

|

2007 год

|

|

01.01

|

630000

|

1%

|

6300

|

13300

|

|

01.02

|

623000

|

1%

|

6230

|

13230

|

|

01.03

|

616000

|

1%

|

6160

|

13160

|

|

01.04

|

609000

|

1%

|

6090

|

13090

|

|

01.05

|

602000

|

1%

|

6020

|

13020

|

|

01.06

|

595000

|

1%

|

5950

|

12950

|

|

01.07

|

588000

|

1%

|

5880

|

12880

|

|

01.08

|

581000

|

1%

|

5810

|

12810

|

|

01.09

|

574000

|

1%

|

5740

|

12740

|

|

01.10

|

567000

|

1%

|

5670

|

12670

|

|

01.11

|

560000

|

1%

|

5600

|

12600

|

|

01.12

|

553000

|

1%

|

5530

|

12530

|

|

Итого:

|

|

|

70980

|

154980

|

|

2008 год

|

|

01.01

|

546000

|

1%

|

5460

|

12460

|

|

01.02

|

539000

|

1%

|

5390

|

12390

|

|

01.03

|

532000

|

1%

|

5320

|

12320

|

|

01.04

|

525000

|

1%

|

5250

|

12250

|

|

01.05

|

518000

|

1%

|

5180

|

12180

|

Продолжение таблицы 3.9

|

Дата ежемесячного платежа

|

Сумма кредита

|

Месячная процентная ставка %

|

Ежемесячный платёж по %, долл.

|

Ежемесячный платёж с % ставкой

|

|

01.06

|

511000

|

1%

|

5110

|

12110

|

|

01.07

|

504000

|

1%

|

5040

|

12040

|

|

01.08

|

497000

|

1%

|

4970

|

11970

|

|

01.09

|

490000

|

1%

|

4900

|

11900

|

|

01.10

|

483000

|

1%

|

4830

|

11830

|

|

01.11

|

476000

|

1%

|

4760

|

11760

|

|

01.12

|

469000

|

1%

|

4690

|

11690

|

|

Итого:

|

|

|

60900

|

144900

|

|

2009 год

|

|

01.01

|

462000

|

1%

|

4620

|

11620

|

|

01.02

|

455000

|

1%

|

4550

|

11550

|

|

01.03

|

448000

|

1%

|

4480

|

11480

|

|

01.04

|

441000

|

1%

|

4410

|

11410

|

|

01.05

|

434000

|

1%

|

4340

|

11340

|

|

01.06

|

427000

|

1%

|

4270

|

11270

|

|

01.07

|

420000

|

1%

|

4200

|

11200

|

|

01.08

|

413000

|

1%

|

4130

|

11130

|

|

01.09

|

406000

|

1%

|

4060

|

11060

|

|

01.10

|

399000

|

1%

|

3990

|

10990

|

|

01.11

|

392000

|

1%

|

3920

|

10920

|

|

01.12

|

385000

|

1%

|

3850

|

10850

|

|

Итого:

|

|

|

50820

|

134820

|

|

2010 год

|

|

01.01

|

378000

|

1%

|

3780

|

10780

|

|

01.02

|

371000

|

1%

|

3710

|

10710

|

|

01.03

|

364000

|

1%

|

3640

|

10640

|

|

01.04

|

357000

|

1%

|

3570

|

10570

|

|

01.05

|

350000

|

1%

|

3500

|

10500

|

|

01.06

|

343000

|

1%

|

3430

|

10430

|

|

01.07

|

336000

|

1%

|

3360

|

10360

|

|

01.08

|

329000

|

1%

|

3290

|

10290

|

|

01.09

|

322000

|

1%

|

3220

|

10220

|

|

01.10

|

315000

|

1%

|

3150

|

10150

|

|

01.11

|

308000

|

1%

|

3080

|

10080

|

|

01.12

|

301000

|

1%

|

3010

|

10010

|

|

Итого:

|

|

|

40740

|

124740

|

Продолжение таблицы 3.9

|

Дата ежемесячного платежа

|

Сумма кредита

|

Месячная процентная ставка %

|

Ежемесячный платёж по %, долл.

|

Ежемесячный платёж с % ставкой

|

|

2011 год

|

|

01.01

|

294000

|

1%

|

2940

|

9940

|

|

01.02

|

287000

|

1%

|

2870

|

9870

|

|

01.03

|

280000

|

1%

|

2800

|

9800

|

|

01.04

|

273000

|

1%

|

2730

|

9730

|

|

01.05

|

266000

|

1%

|

2660

|

9660

|

|

01.06

|

259000

|

1%

|

2590

|

9590

|

|

01.07

|

252000

|

1%

|

2520

|

9520

|

|

01.08

|

245000

|

1%

|

2450

|

9450

|

|

01.09

|

238000

|

1%

|

2380

|

9380

|

|

01.10

|

231000

|

1%

|

2310

|

9310

|

|

01.11

|

224000

|

1%

|

2240

|

9240

|

|

01.12

|

217000

|

1%

|

2170

|

9170

|

|

Итого:

|

|

|

30660

|

114660

|

|

2012 год

|

|

01.01

|

210000

|

1%

|

2100

|

9100

|

|

01.02

|

203000

|

1%

|

2030

|

9030

|

|

01.03

|

196000

|

1%

|

1960

|

8960

|

|

01.04

|

189000

|

1%

|

1890

|

8890

|

|

01.05

|

182000

|

1%

|

1820

|

8820

|

|

01.06

|

175000

|

1%

|

1750

|

8750

|

|

01.07

|

168000

|

1%

|

1680

|

8680

|

|

01.08

|

161000

|

1%

|

1610

|

8610

|

|

01.09

|

154000

|

1%

|

1540

|

8540

|

|

01.10

|

147000

|

1%

|

1470

|

8470

|

|

01.11

|

140000

|

1%

|

1400

|

8400

|

|

01.12

|

133000

|

1%

|

1330

|

8330

|

|

Итого:

|

|

|

20580

|

104580

|

|

2013 год

|

|

01.01

|

126000

|

1%

|

1260

|

8260

|

|

01.02

|

119000

|

1%

|

1190

|

8190

|

|

01.03

|

112000

|

1%

|

1120

|

8120

|

|

01.04

|

105000

|

1%

|

1050

|

8050

|

|

01.05

|

98000

|

1%

|

980

|

7980

|

|

01.06

|

91000

|

1%

|

910

|

7910

|

|

01.07

|

84000

|

1%

|

840

|

7840

|

|

01.08

|

77000

|

1%

|

770

|

7770

|

|

01.09

|

70000

|

1%

|

700

|

7700

|

Продолжение таблицы 3.9

|

Дата ежемесячного платежа

|

Сумма кредита

|

Месячная процентная ставка %

|

Ежемесячный платёж по %, долл.

|

Ежемесячный платёж с % ставкой

|

|

01.10

|

63000

|

1%

|

630

|

7630

|

|

01.11

|

56000

|

1%

|

560

|

7560

|

|

01.12

|

49000

|

1%

|

490

|

7490

|

|

Итого:

|

|

|

10500

|

94500

|

|

2014 год

|

|

01.01

|

42000

|

1%

|

420

|

7420

|

|

01.02

|

35000

|

1%

|

350

|

7350

|

|

01.03

|

28000

|

1%

|

280

|

7280

|

|

01.04

|

21000

|

1%

|

210

|

7210

|

|

01.05

|

14000

|

1%

|

140

|

7140

|

|

01.06

|

7000

|

1%

|

70

|

7070

|

|

Итого:

|

|

|

1470

|

43470

|

|

|

|

Итого:

|

|

|

508200

|

1348200

|

[1] Бондаренко И. Копить или

занимать? //Биржа плюс Свой дом, №3 от 26.01.04