СОДЕРЖАНИЕ

1. Теоретические основы формирования финансовой стратегии предприятия......................... 3

1.1 Сущность, содержание, цели и задачи финансовой стратегии. Финансовая

стратегия в системе управления предприятием........................................................................................................... 3

1.2 Формирование финансовой стратегии................................................................................. 9

1.2.1 Формирование стратегических целей финансовой деятельности

предприятия...... 9

1.2.2 Разработка долгосрочной и краткосрочной финансовой политики........................ 11

1.2.3 Оценка разработанной финансовой стратегии предприятия................................... 23

2. Анализ существующей финансовой стратегии производственного предприятия

ООО Фабрика "Мороженое ИНМАРКО"............................................................................................................... 24

2.1 Краткая характеристика предприятия. Анализ финансового состояния

предприятия. 24

Список литературы............................................................................................................................ 2

1. Теоретические основы формирования финансовой

стратегии предприятия

1.1 Сущность, содержание, цели и задачи финансовой

стратегии. Финансовая стратегия в системе управления предприятием

В условиях рыночных отношений, самостоятельности

предприятий, а также ответственности за результаты своей деятельности

существует необходимость определения тенденций финансового состояния,

ориентации в финансовых возможностях и перспективах (получение банковского

кредита, привлечение иностранных инвестиций), оценки финансового состояния

других хозяйствующих субъектов. Решение данных вопросов обеспечивает финансовая

стратегия предприятия.

Различные авторы, раскрывающие понятие финансовой стратегии,

и ее содержания, как правило, расходятся во мнении, т.к. данная тема глубоко не

изучена и не отражена в отечественной научной литературе. Одни определяют

финансовую стратегию как часть финансовой политики, другие рассматривают ее как

компонент общей стратегии компании и финансовую политику определяют как

инструмент достижения результатов финансовой стратегии.

Рассмотрим некоторые определения, содержание и сущность

финансовой стратегии, предлагаемые авторами учебных пособий, экономистов

исследователей и др.

Хоминич И.П. в своей работе определяет финансовую стратегию

как:

-

компонент общей стратегии, цель которой – завоевание

финансовых позиций на рынке;

-

базовую стратегию, которая обеспечивает, посредством

финансовых инструментов, методов

финансового менеджмента, реализацию любой базовой стратегии, цель которой –

эффективное использование финансовых ресурсов и управление ими. [Хоминич И.П.]

По ее мнению

теоретическое рассмотрение финансовой стратегии основывается на четырех

понятиях и ее важнейших составляющих:

окружающая среда – комплексный анализ внешних условий

(факторов) макросреды; преимущественное внимание к механизмам экономического и

финансового регулирования, тенденции развития финансовых рынков; финансовое

положение конкурентов;

миссия (главные цели) – стабильное финансовое положение

компании; финансовое обеспечение общей стратегии и каждой ее составляющей;

ситуационный анализ – финансовая экспертиза управленческих

решений; анализ сильных и слабых сторон финансового положения компании;

финансовый анализ текущей рыночной деятельности;

планирование использования ресурсов – определение

(изыскание) источников финансирования деятельности компании; финансовое

планирование в различных временных разрезах; составление бюджетов компании и

т.д.

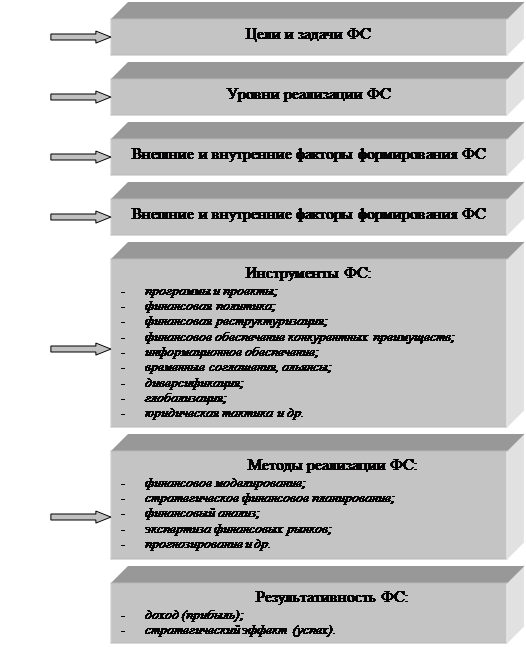

И представляет финансовую стратегию в виде модели (рис.1.1).

Рис.1.1. Модель финансовой стратегии

А.Г. Каратуев дает свое определение финансовой стратегии:

это целевая функция финансовой политики, направленная на привлечение и

эффективное размещение финансовых ресурсов хозяйствующего субъекта, определение

форм, методов и направлений их последующего использования, организационно

финансовой работы с контрагентами, клиентами и государством, осуществление

аналитическо-контрольной и других функций финансового менеджмента, а также

совокупность долговременных целей финансового менеджмента [Каратуев А.Г.].

Финансовая стратегия, по его мнению, является одновременно

главным элементом финансовой политики предприятия и элементом его общей

экономической стратегии. А цели финансовой стратегии совпадают с целями

финансового менеджмента.

Представляется, что две эти позиции можно рассматривать как

основополагающие, т.к. определить что первоначально, или что

"главнее" на наш взгляд, однозначно нельзя. Однако, в этой работе

будем придерживаться третьей точки зрения на данную тему, которая в свое время

прямо подтверждает первую гипотезу.

Финансовая стратегия представляет собой определение

долгосрочных целей финансовой деятельности фирмы и выбор наиболее эффективных

способов и путей их достижения. Разработка финансовой стратегии представляет

собой особую область финансового планирования, так как, являясь составной

частью общей стратегии экономического развития фирмы, она должна

согласовываться с целями и направлениями, сформулированными общей стратегией.

Вместе с тем финансовая стратегия сама оказывает значительное влияние на

формирование общей стратегии экономического развития фирмы, поскольку изменение

ситуации на финансовом рынке влечет за собой корректировку финансовой, а затем,

как правило, и общей стратегии развития

фирмы. [Лапуста М.Г.]

Характерной чертой финансовой стратегии выступает ее связь с

общегосударственными финансами на макроуровне и финансами предприятий – на

микроуровне.

Цели финансовой

стратегии вытекают из целей хозяйствующего субъекта и его экономической

стратегии. Поэтому ее основная цель – финансовое обеспечение целевой функции и

реализация экономической стратегии предприятия. Цели финансовой стратегии

взаимосвязаны между собой. Так, курс на максимизацию прибыли порождает

осуществление мероприятий по снижению затрат, а это в свою очередь связано с

повышением рентабельности.

К основным целям финансовой стратегии относятся:

1) максимизация

рентабельности;

2) достижение

конкурентоспособного уровня прибыли, рост доходов собственников и т.д.;

3) оптимизация

затрат;

4) повышение

уровня управления капиталом, оптимизация потоков денежных средств;

5) финансовое

обеспечение поступательного экономического развития, рост рыночной стоимости

предприятия (капитала);

6) упрочение

завоеванных позиций в конкурентной борьбе;

7) финансовое

обеспечение конкурентного преимущества на рынках, обеспечение

"прорывов" в необходимых направлениях деятельности.

Цели финансовой стратегии (либо их сочетания) сугубо

избирательны, специфичны и определяются с учетом экономической стратегии

предприятия, места, роли и значения его на рынке, остроты стоящих перед ним

проблем, "зрелости" предприятия и т.д. В свою очередь цели финансовой

стратегии подразделяются на задачи.

Совокупность задач позволяет реализовать какую-либо цель

финансовой стратегии. К задачам финансовой стратегии относятся [Каратуев А.Г.]:

-

оптимизация принимаемых финансовых решений,

соответствие последних положению предприятия на рынке и его реалиям;

-

органичное вхождение в экономическую стратегию фирмы;

-

соответствие маркетинговой, ценовой, инвестиционной,

кадровой, технической, технологической и экологической стратегиям фирмы;

-

нахождение форм и методов достижения максимальных

финансовых результатов деятельности фирмы;

-

совершенствование расчетов;

-

реструктуризация активов и пассивов фирмы с целью их

оптимизации;

-

непротиворечивость финансовому законодательству,

нормативно-инструктивным актам;

-

обеспечение финансового имиджа фирмы.

Теория финансовой стратегии исследует объективные

закономерности рыночных условий хозяйствования, разрабатывает способы и формы

выживания в новых условиях подготовки и ведения стратегических финансовых операций.

Различают генеральную финансовую стратегию, оперативную

финансовую стратегию и стратегию выполнения отдельных стратегических задач,

другими словами – достижение частных стратегических целей.

Генеральной

финансовой стратегией называют финансовую стратегию, определяющую

деятельность предприятия. Например, взаимоотношения с бюджетами всех уровней,

образование и использование дохода предприятия, потребности в финансовых

ресурсах и источниках их формирования на год.

Оперативная

финансовая стратегия – это стратегия текущего маневрирования

финансовыми ресурсами, т.е. стратегия контроля за расходованием средств и

мобилизацией внутренних резервов, что особенно актуально в современных условиях

экономической нестабильности; разрабатывается на квартал, месяц. Оперативная

финансовая стратегия охватывает:

-

валовые доходы и поступления средств: расчеты с

покупателями за проданную продукцию, поступления по кредитным операциям, доходы

по ценным бумагам;

-

валовые расходы: платежи поставщикам, заработная плата,

погашение обязательств перед бюджетами всех уровней и банками.

Такой подход создает возможность предусмотреть все

предстоящие в планируемый период обороты по денежным поступлениям и расходам.

Нормальным положением считается равенство расходов и доходов или небольшое

превышение доходов над расходами. Оперативная финансовая стратегия

разрабатывается в рамках генеральной финансовой стратегии, детализирует ее на

конкретном промежутке времени.

Стратегия

достижения частных целей заключается в умелом исполнении финансовых

операций, направленных на обеспечение реализации главной стратегической цели.

Экономическая сущность финансовой стратегии обусловлена

финансовыми отношениями компании с экономическими субъектами и государственными

органами, взаимодействием с ними в процессе осуществления деловых отношений в

области финансов.

Практически речь идет о выработке базовой финансовой

концепции компании, связанной с эффективным управлением денежным оборотом

компании, формированием денежных средств в определенных пропорциях, использованием

финансовых ресурсов по целевому назначению.

В рамках финансовой деятельности любого хозяйствующего

субъекта непременно возникают две равновеликие задачи [Бандурин А.В.]:

1. Задача привлечения ресурсов для осуществления

хозяйственной деятельности (кредитная стратегия).

Привлекаемые ресурсы состоят из:

-

акционерного капитала (ресурсов, получаемых на

относительно неопределенный срок с условием выплаты вознаграждения инвестору в

виде дивидендов);

-

ссудного капитала (ресурсов, получаемых у специализированных

кредитно-финансовых институтов на основе срочности, возвратности и платности);

-

кредиторской задолженности (ресурсов, получаемых у

партнеров по бизнесу и государства в виде отсрочек по платежам и авансов);

-

реинвестируемой прибыли и фондов (ресурсов, получаемых

в результате успешной коммерческой деятельности самого хозяйствующего общества,

амортизационных отчислений).

Хозяйствующий субъект для привлечения ресурсов выходит на

ссудный рынок капиталов, на котором происходит кругооборот предлагаемых к размещению

ресурсов. Поскольку объем предлагаемых ресурсов существенно меньше, чем объем

спроса на них, неизбежно возникает конкурентная борьба за наиболее дешевые

ресурсы. Потенциальные вкладчики сравнивают потенциальные объекты вложения

средств, изучают их инвестиционную привлекательность и т.д.

Таким образом, инвестиционная привлекательность

хозяйствующего субъекта – совокупность характеристик, позволяющая инвестору

оценить, насколько тот или иной объект инвестиций привлекательнее других.

В результате перед субъектом возникает задача улучшения

своей инвестиционной привлекательности как в краткосрочном, так и в

долгосрочном периоде. В этой связи, руководству хозяйствующего субъекта

необходимо сформировать кредитную стратегию, основной задачей которой стала бы

оптимизация показателей инвестиционной привлекательности.

С другой стороны в непосредственной связи с первой задачей

перед обществом неизменно возникает вторая.

2. Задача распределения полученных ресурсов (инвестиционная

стратегия).

Инвестиции делятся на:

-

реальные (ресурсы направляются в производственные

процессы);

-

финансовые (ресурсы направляются на приобретение

финансовых инструментов: эмиссионных и производных ценных бумаг, объектов

тезаврации, банковских депозитов);

-

интеллектуальные инвестиции (подготовка специалистов на

курсах, передача опыта, вложения в разработку технологий).

Поскольку объем инвестиционных ресурсов субъекта ограничен,

а потенциальные объекты инвестиций обладают различной инвестиционной

привлекательностью, обществу необходимо оптимально распределять свои

инвестиционные ресурсы. В этой связи возникает необходимость формирования

инвестиционной стратегии хозяйствующего общества.

В совокупности инвестиционная стратегия и кредитная

стратегия составляют финансовую стратегию организации (рис.1.2).

Рис.1.2. Финансовая стратегия организации

Таким образом, финансовая стратегия –

это генеральный план действий по обеспечению предприятия денежными средствами.

Она охватывает как вопросы теории, так и вопросы практики, формирования

финансов, их планирования и обеспечения. Финансовая стратегия предприятия

решает задачи, обеспечивающие финансовую устойчивость предприятия в рыночных

условиях хозяйствования.

Финансовая стратегия предприятия охватывает все стороны

деятельности предприятия, в том числе оптимизацию основных и оборотных средств,

распределение прибыли, безналичные расчеты, налоговую и ценовую политику,

политику в области ценных бумаг и др.

Финансовая стратегия обеспечивает соответствие

финансово-экономических возможностей предприятия условиям, сложившимся на рынке

продукции, учитывая финансовые возможности предприятия и рассматривая характер

внутренних и внешних факторов. В противном случае предприятие может

обанкротиться.

1.2 Формирование финансовой стратегии

1.2.1 Формирование стратегических целей финансовой

деятельности предприятия

Формирование стратегических целей финансовой деятельности

должно исходить, прежде всего, из системы целей общей стратегии экономического

развития. Эти цели могут быть сформированы в виде обеспечения прироста

капитала, роста уровня прибыльности и суммы дохода от финансовой деятельности и

т.п.

При этом формирование стратегических целей финансовой

деятельности должно увязываться со стадиями жизненного цикла и целями

хозяйственной деятельности предприятия. Разработка наиболее эффективных путей

реализации стратегических целей финансовой деятельности осуществляется по двум

направлениям. Одно из них охватывает разработку стратегических направлений

финансовой деятельности, другое – разработку стратегии формирования финансовых

ресурсов. Этот этап является наиболее ответственным и сложным.

Конкретизация финансовой стратегии по периодам ее реализации

предусматривает установление последовательности и сроков достижения отдельных

целей и стратегических задач. В процессе этой конкретизации обеспечивается

внешняя и внутренняя синхронизация во времени. Внешняя синхронизация

предусматривает согласование во времени реализации финансовой стратегии с общей

стратегией экономического развития компании, а также с прогнозируемыми

изменениями конъюнктуры рынка. Внутренняя синхронизация предусматривает

согласование во времени реализации отдельных направлений финансирования

между собой, а также с формированием

необходимых для этого финансовых ресурсов [Самсонов Н.Ф.].

Финансовая стратегия разрабатывается с учетом риска

неплатежей, инфляции и других форс-мажорных обстоятельств. Таким образом,

финансовая стратегия должна соответствовать производственным задачам и при

необходимости корректироваться и изменяться.

Контроль над реализацией финансовой стратегии обеспечивает

проверку поступлений доходов, экономное и рациональное их использование, так

как хорошо налаженный финансовый контроль помогает выявлять внутренние резервы,

повышать рентабельность хозяйства, увеличивая денежные накопления.

Успех финансовой стратегии предприятия гарантируется при

выполнении следующих условий:

1) при взаимном уравновешивании теории и практики финансовой

стратегии;

2) при соответствии финансовых стратегических целей реальным

экономическим и финансовым возможностям через жесткую централизацию финансового

стратегического руководства и гибкость его методов по мере изменения

финансово-экономической ситуации.

Стратегическими целями финансовой деятельности предприятия

выступают [Пещанская И.В.]:

-

максимизация прибыли;

-

оптимизация структуры капитала предприятия и

обеспечение его финансовой устойчивости;

-

достижение прозрачности финансово-экономического

состояния предприятия для собственников (участников, учредителей), инвесторов,

кредиторов;

-

создание эффективного механизма управления финансами

предприятия;

-

использование предприятием рыночных механизмов

привлечения финансовых ресурсов.

Достижению этих целей

способствует финансовая политика предприятия, которая реализует финансовую

стратегию предприятия через:

1) формирование финансовых ресурсов и централизованное

стратегическое руководство ими;

2) выявление решающих направлений и сосредоточение на их

выполнении усилий, маневренности в использовании резервов финансовым

руководством предприятия;

3) ранжирование и поэтапное достижение задач;

4) соответствие финансовых действий экономическому состоянию

и материальным возможностям предприятия;

5) объективный учет финансово-экономической обстановки и

реального финансового положения предприятия в году, квартале, месяце;

6) создание и подготовку стратегических резервов;

7) учет экономических и финансовых возможностей самого

предприятия и его конкурентов;

8) определение главной угрозы со стороны конкурентов,

мобилизацию сил на ее устранение и умелый выбор направлений финансовых

действий;

9) маневрирование и борьбу за инициативу для достижения

решающего превосходства над конкурентами.

1.2.2 Разработка долгосрочной и краткосрочной

финансовой политики

Предприятие может выбирать между двумя формами управления

финансами – это реактивная форма управления финансами и управление финансами на

основе разработки финансовой политики. Реактивная форма означает, что

управленческие решения принимаются как реакция на текущие проблемы, т.е. по

принципу "латания дыр". Вполне естественно, что при таком образе

действий неизбежны просчеты, потери, повышенные риски. Управление финансами на

основе тщательно продуманной финансовой политики позволяет в значительной мере

избежать скоропалительных решений, добиться более рационального использования

финансовых ресурсов.

Финансовая политика – инструмент реализации финансовой

стратегии фирмы. Финансовая политика выражается совокупностью мероприятий,

проводимых собственником, администрацией, трудовым коллективом в целях

изыскания и использования финансовых средств, для осуществления основных

функций и задач [Крутик А.Б.].

Долгосрочная

финансовая политика охватывает весь жизненный цикл предприятия или

инвестиционного проекта, который делится на множество краткосрочных периодов,

равных по длительности одному (календарному) году. По итогам финансового года

производится окончательное определение финансового результата деятельности

предприятия, распределение прибыли, расчеты по налогам, составление финансовой

отчетности. Успешность работы предприятия в краткосрочном периоде в решающей

степени зависит от качества разработанной им краткосрочной финансовой политики, под которой понимается система

мер, направленных на обеспечение бесперебойного финансирования его текущей

деятельности. Между долгосрочной и краткосрочной финансовой политикой имеются

существенные различия, которые представлены в табл. 1.1.

Таблица 1.1

Сравнительная

характеристика краткосрочной и долгосрочной финансовой политики [Пещанская]

|

Характеристики

|

Краткосрочная финансовая политика

|

Долгосрочная финансовая политика

|

|

1

|

2

|

3

|

|

Область применения

|

Текущая деятельность

Краткосрочные финансовые вложения

|

Инвестиционная деятельность:

-

капитальные вложения (строительство, реконструкция,

модернизация, приобретение объектов основных средств);

-

долгосрочные финансовые вложения

|

|

Временные рамки

|

Один финансовый год или период, равный одному обороту

оборотного капитала, если он превышает один год

|

Жизненный цикл предприятия

Более одного года, вплоть до полной окупаемости

инвестиционного проекта или окончания его жизненного цикла

|

|

Связь с рыночной стратегией

|

Маневрирование предложением товаров (работ, услуг) в

рамках года

|

Изменение положения фирмы на рынке за счет значительного

изменения количества, качества и ассортимента товаров (работ, услуг)

|

Продолжение табл.1.1

|

1

|

2

|

3

|

|

Основной объект управления (финансового менеджмента)

|

Оборотный капитал

|

Основной капитал в совокупности с оборотным капиталом

|

|

Цели

|

1)

обеспечение производства в пределах имеющихся

производственных мощностей и основных фондов;

2)

обеспечение гибкости текущего финансирования;

3)

генерирование собственных источников финансирования

капитальных вложений

|

Обеспечение прироста производственных мощностей и

основных фондов в соответствии с долгосрочной рыночной стратегией

|

|

Критерий эффективности

|

Максимизация текущей прибыли

|

Максимизация отдачи от предприятия (инвестиционного

проекта)

|

Между краткосрочной и долгосрочной финансовой политикой

существует и органическая связь: краткосрочная финансовая политика

"встроена" в долгосрочную – средства для расширения производства,

увеличения количества применяемого основного капитала генерируются именно в

процессе текущей деятельности, которая создает как источник простого

воспроизводства (амортизацию), так и источник их расширенного воспроизводства (прибыль).

В то же время именно денежные потоки от текущей деятельности формируют и общий

результат, отдачу от предприятия (инвестиционного проекта) за весь период его жизненного цикла.

В деятельности предприятия,

которое наряду с текущей деятельностью осуществляет инвестиционный проект,

денежные потоки от текущей и инвестиционной деятельности переплетаются. При

осуществлении инвестиционного проекта за счет заемных средств, например,

возможны две схемы погашения кредита, одна из которых основана на использовании

денежных потоков от текущей и инвестиционной деятельности одновременно, а

другая предполагает строе разграничение этих денежных потоков. Так, например,

при инвестиционном банковском кредитовании долгосрочный кредит и проценты по

нему погашаются за счет потоков, генерируемых как текущей деятельностью, так и самим

инвестиционным проектом. При проектном финансировании (род банковского

долгосрочного кредита) предусмотрено погашение кредита и процентов только за

счет денежных потоков, генерируемых инвестиционным проектом.

Таким образом, возможно различное

сочетание схем финансирования текущей и инвестиционной деятельности, между

которыми нет непреодолимой границы. В сущности, оба потока могут взаимно

"подпитывать" друг друга, решение об их раздельном или совместном

использовании зависит от конкретных обстоятельств.

Текущая и инвестиционная

деятельность относительно, а не абсолютно обособлены друг от друга. В то же

время разграничение текущей и инвестиционной деятельности необходимо для

обеспечения эффективного контроля за использованием финансовых ресурсов и

предупреждения иммобилизации (отвлечения) оборотных средств на капитальные

затраты, что может подорвать текущее финансирование предприятия.

Существующий порядок учета

средств на расчетных счетах в банках не предполагает выделения отдельного счета

для учета движения средств по капитальным вложениям. Учет собственных средств

предприятий и организаций, предназначенных для финансирования капитальных

вложений, ведется на их расчетных счетах, отдельные счета для таких целей не

открываются. В целях облегчения учета капитальных вложений и предотвращения

иммобилизации оборотного капитала банкам разрешено вести отдельные лицевые

счета клиентам для учета операций по использованию средств на капитальные

вложения. Открытие этих счетов и совершение по ним операций производится на

договорных условиях на том же балансовом счете, где учитываются операции по

расчетным счетам. При этом не должна нарушаться установленная законодательством

очередность платежей. Средства на эти счета должны перечисляться с расчетного

счета предприятия.

Предварительным этапом разработки финансовой политики

предприятия является анализ его финансово-экономического состояния, который

позволит выявить сильные и слабые стороны финансов предприятия, т.е.

"поставить диагноз". Анализ должен опираться на показатели

квартальной и годовой бухгалтерской отчетности предприятия. В то же время

отчетность по своей природе исторична, т.е. фиксирует результаты событий,

произошедших в прошлом, кроме того, стоимостные показатели искажаются под

влиянием инфляции. При анализе отчетности применяются такие методы, как

горизонтальный и вертикальный анализ,

трендовый анализ, расчет финансовых коэффициентов. В процессе анализа

бухгалтерской отчетности определяются состав имущества предприятия, его

финансовые вложения, источники формирования собственного капитала, размер и

источники заемных средств, оцениваются объем выручки от реализации и размер

прибыли. Финансовый анализ, т.е. анализ денежных потоков, процессов

образования, распределения и использования фондов денежных средств, будет более

обоснованным, если финансовый аналитик четко представляет себе систему

бухгалтерского финансовой учета, движение средств по конкретным счетам,

механизм формирования финансовых результатов.

При разработке финансовой политики ее структурными элементами

выступают:

-

амортизационная политика;

-

кредитная политика;

-

дивидендная политика;

-

налоговая политика;

-

эмиссионная политика;

-

инвестиционная политика;

-

учетная политика.

Амортизационная

политика предприятия представляет собой управление амортизационными отчислениями,

образуемыми в процессе эксплуатации основных фондов (и нематериальных активов).

Отчисления обычно используются для замены потребленных средств, производства.

Амортизационную политику предприятия определяют исходя из состава основных

фондов, методов оценки стоимости амортизирующих объектов, уровня инфляции и др.

Амортизируемым имуществом предприятия являются большинство видов основных

средств (за исключением земли), а также нематериальные активы [Каратуев].

Амортизационные отчисления (амортизационный фонд) – это

главная составляющая финансового обеспечения воспроизводства основных средств.

Аналогичную функцию могут выполнять и прибыль предприятия, заемные средства, а

также средства, полученные от эмиссии акций и облигаций, целевое

финансирование, дотации и пр.

В рамках принятой предприятием амортизационной политики оно

должно избрать тот или иной метод амортизации. Его выбор осуществляют в

соответствии с темпами морального износа оборудования, приоритетами в области

образования инвестиционных ресурсов, порядком начисления амортизации (в разрезе

основных средств и нематериальных активов) и др. При этом также могут

сравниваться показатели экономической эффективности альтернативных методов (их

денежные потоки). Выбор метода амортизации влияет на конечные показатели

деятельности предприятия, размеры чистой прибыли, внутренние источники

финансирования, денежные потоки, сроки окупаемости оборудования и др.

Чаще всего в России используют метод равномерного линейного

списания стоимости основных средств (и нематериальных активов). В этом случае

начисление амортизации осуществляется равномерно по годам в соответствии с

нормами амортизационных отчислений. Первоначальная стоимость списывается

постепенно, равными частями по мере производительного потребления основных

фондов и нематериальных активов. Нормы амортизационных отчислений предприятие

устанавливает самостоятельно. При прямолинейном методе начисления амортизации

сумма последней в каждом году составляет постоянную величину.

В последнее время широко используется методы ускоренной

амортизации. Они также основаны на прямолинейном списании стоимости основных

средств. Политика ускоренной амортизации применяется в силу сокращения

жизненного цикла оборудования, ускорения его морального износа и т.п. Данный

метод дает дополнительную возможность формирования собственных финансовых

ресурсов, уменьшает налогообложение прибыли, усиливает возможности

инновационной и инвестиционной политики предприятия. Ускоренная амортизация

может применяться не только по отношению к основным производственным фондам, но

и к нематериальным активам.

Существуют и другие методы амортизации, основанные на:

-

максимизации амортизационных отчислений в первые годы

списаний и снижения их в последующие годы;

-

умножении (обычно удвоении) норм амортизации по

отношению не к первоначальной, а к остаточной стоимости;

-

расчете сумм амортизации по отношению не к активам, а к

единице выпускаемой продукции с последующей корректировкой на общий объем

выпуска и др.

Кредитная политика

хозяйствующего субъекта состоит в предоставлении коммерческого (товарного) и

потребительского кредита. Формой коммерческого кредитования выступает оплата

еще не предоставленной продукции – предоплата, авансовые платежи и т.п. В

широком смысле слова кредитная политика сводится к формированию, управлению и анализу дебиторской

задолженности. Каждое предприятие должно разработать принципы кредитной

политики по отношению к покупателям своей продукции, потребителям услуг

[Каратуев].

Проблема управления дебиторской задолженностью обострилась в

последние годы в связи с замедлением платежного оборота между предприятиями.

Управление задолженностью должно входить основным элементом в общую политику

управления оборотными средствами предприятия и корреспондировать с другими ее

элементами. Кроме того, управление задолженностью должно быть тесно связано с

маркетинговой политикой предприятия. Значение проблемы в том, что с уменьшением

дебиторской задолженности у предприятия уменьшается потребность в оборотных

средствах.

Управление дебиторской задолженностью начинается с ее

анализа в предшествующем периоде, выявляются возможности предприятия в

предоставлении коммерческого кредита, проводится анализ эффективности

кредиторской политики и потерь от отвлечения части оборотных средств.

Управление дебиторской задолженностью подразумевает:

-

выработку политики управления и принципов формирования;

-

планирование дебиторской задолженности (методом

интерполирования);

-

формирование оптимальных форм расчетов с покупателями;

-

ранжирование задолженности по срокам;

-

формирование взаимоприемлемых сроков расчетов (задачей

предприятия-кредитора является сокращение последних);

-

постоянный контроль за практикой расчетов с

контрагентами;

-

диверсификацию дебиторской задолженности (с целью

снижения соответствующих рисков);

-

постоянный мониторинг влияния дебиторской задолженности

на финансовую устойчивость хозяйствующего субъекта; контроль за соотношением

дебиторской и кредиторской задолженности, за долей отвлекаемых в задолженность

оборотных средств и т.п.;

-

стимулирование досрочной оплаты за продукцию (услуги);

-

стимулирование своевременной оплаты продукции (работ,

услуг) через введение системы поощрений и системы санкций за несвоевременную

выплату дебиторской задолженности;

-

корректировку производственной программы с целью

увеличения выпуска продукции с низкой вероятностью формирования дебиторской

задолженности в ходе ее реализации и, наоборот, уменьшения выпуска продукции,

сопровождающейся высокой задолженностью;

-

корректировку состава контрагентов с целью минимизации

доли и «отсева» финансово неблагонадежных контрагентов;

-

диверсификацию состава клиентов как форму снижения

риска появления дебиторской задолженности;

-

оперативный анализ управления текущей дебиторской

задолженностью;

-

составление документации (журнала учета сомнительной

задолженности (картотеки сомнительных клиентов));

-

создание резерва ликвидных активов для смягчения

возможных «всплесков» неплатежеспособности дебиторов и убытков от безнадежной

задолженности;

-

компенсацию потерь от дебиторской задолженности путем

их возможного включения в цену реализуемой продукции и др.;

-

осуществление комплекса мер с целью недопущения

неоправданного роста дебиторской задолженности;

-

использование возможностей рефинансирования дебиторской

задолженности (продажа долгов, например, банку, факторинг, форфейтинг, перевод

в ценные бумаги и т.п.);

-

использование бартерных отношений для уменьшения

взаимной задолженности;

-

контроль за эффективностью собственно кредитной

политики.

В целом управление дебиторской задолженностью сводится к

формированию отношений с покупателями, способствующих оптимизации ее общего

размера (что нередко означает ее минимизацию) и скорейшему возвращению долгов.

Дивидендная политика

разрабатывается акционерными предприятиями в области распределения доходов

между собственниками акционерного общества. При всех разновидностях финансовой

политики предприятия она должна:

а) обеспечивать повышение доходов собственников предприятия

(акционеров);

б) оказывать воздействие на рост рыночной стоимости

предприятия.

Качество финансовой политики напрямую зависит от принятой

предприятием учетной политики. Учетная

политика, которая представляет собой совокупность принятых организацией

способов ведения бухгалтерского учета, может существенным образом повлиять на

процесс формирования финансового результата и оценку финансово-хозяйственной

деятельности организации (табл.1.2).

В учетной политике организации закрепляются способы

амортизации основных средств, нематериальных активов, способы оценки

производственных запасов, товаров, незавершенного производства и готовой

продукции, способы списания производственных запасов на издержки производства,

варианты формирования страховых фондов. Методы ФИФО и ЛИФО могут применяться в

зависимости от уровня инфляции. Способ ЛИФО позволяет при высокой инфляции

сохранить оборотные средства, т.к. материально-производственные запасы

списываются на издержки по себестоимости последних по времени приобретения

партий.

Таблица 1.2

Элементы

учетной политики, оказывающие наибольшее влияние на формирование финансового

результата предприятия [Пещанская]

|

Элементы

учетной политики

|

Альтернативные

варианты

|

|

1

|

2

|

|

Способ амортизации основных средств

|

-

линейный способ;

-

способ уменьшаемого остатка;

-

способ списания стоимости по сумме чисел лет срока

полезного использования;

-

способ списания стоимости пропорционально объему

продукции (работ, услуг)

|

|

Способ амортизации нематериальных активов

|

-

линейный способ;

-

способ уменьшаемого остатка;

-

способ списания стоимости пропорционально объему

продукции (работ, услуг)

|

Продолжение табл.1.2

|

1

|

2

|

|

Способ оценки материально-производственных запасов при

отпуске в производство и при ином выбытии

|

-

по себестоимости каждой единицы;

-

по средней себестоимости;

-

по себестоимости первых по времени приобретения

материально-производственных запасов (способ ФИФО);

-

по себестоимости последних по времени приобретения

материально-производственных запасов (способ ЛИФО)

|

|

Порядок учета затрат на производство и калькулирование

себестоимости продукции (работ, услуг)

|

Выбор способов учета общепроизводственных,

общехозяйственных расходов, затрат на ремонт основных средств, незавершенного

производства осуществляется в рамках действующих отраслевых инструкций

(указаний) с учетом требований национальных стандартов финансовой отчетности

(ПБУ)

|

|

Способ оценки финансовых вложений при их выбытии

|

-

по первоначальной стоимости;

-

по средней первоначальной стоимости;

-

по первоначальной стоимости первых по времени

приобретения финансовых вложений запасов (способ ФИФО)

|

|

Порядок оценки финансовых вложений, по которым можно

определить текущую рыночную стоимость

|

-

ежеквартальная корректировка стоимости;

-

ежемесячная корректировка стоимости

|

Таким образом, изменения учетной политики могут оказать

существенное влияние на финансовое положение, движение денежных средств или

финансовые результаты организации. целесообразно просчитать варианты тех или

иных положений учетной политики, поскольку от принятых в этой области решений

напрямую зависят структура баланса, значения ряда ключевых

финансово-экономических показателей.

Краткосрочная финансовая политика должна быть

скоординирована и с налоговой политикой предприятия.

Налоговая политика предполагает управление налогами в целях оптимизации

налогообложения в рамках соблюдения действующего законодательства –

предупреждение излишних налоговых платежей, исключение двойного

налогообложения. Необходимо также использовать разнообразные налоговые льготы,

предусмотренные законодательством Российской Федерации по различным основаниям.

Главная задача налоговой политики фирмы не минимизация, а

оптимизация налогообложения. Минимизация налогообложения, как правило, приводит

к конфликту с налоговыми службами, нарушению законов, несет в себе большой риск

наложения штрафных санкций на предприятия и т.п. оптимизация приемлет только

законные формы снижения налогового бремени.

Налоговое планирование должно осуществляться в разрезе наиболее

весомых для предприятия видов налогов. В первую очередь это касается налога на

прибыль, отчислений в Пенсионный фонд, НДС и некоторых других налогов.

Налоговая политика связана с учетной политикой, т.к. выбор

методов отнесения затрат на себестоимость может влиять на величину

налогооблагаемой базы налога на прибыль.

Эмиссионной

является политика предприятия, направленная на выпуск (эмиссию) ценных бумаг и

последующее их размещение на фондовом рынке с целью привлечения дополнительных

внешних финансовых ресурсов. Эмиссионная политика – часть фондовой политики

предприятия. Цель эмиссионной политики предприятия заключается в поиске внешних

источников финансирования [Титов].

Задачей эмиссионной политики является финансовое обеспечение

развития предприятия.

По сравнению с получаемым капиталом цена привлечения

облигационных займов незначительно мала. Однако при этом эмитенту необходимо

отдавать сумму основного долга. Причем облигации в силу долгосрочного характера

труднее размещать во время инфляции.

В состав структурных элементов эмиссионной политики входят:

-

анализ эмиссионной политики в предшествующем периоде;

-

анализ конъюнктуры фондового рынка;

-

расчет потребности привлечения финансовых ресурсов за

счет внешних источников;

-

использование эмитентом финансового инжиниринга;

-

изучение инвестиционной привлекательности собственных

ценных бумаг;

-

разработка мероприятий с целью уменьшения стоимости

привлечения капитала из внешних источников;

-

анализ эффективности эмиссионной политики.

Выпуск долговых бумаг (облигаций, векселей и др.) –

прерогатива предприятий различных организационно-правовых форм. При выпуске

облигаций увеличивается заемный капитал предприятия. Выпуск долговых, ценных

бумаг, особенно долгосрочных, - может позволить себе лишь фирма способная

финансировать свою деятельность в долг, т.е. за счет долговых обязательств.

Инвестиционная

политика – существенная часть финансовой стратегии предприятия,

заключающейся в выборе и реализации наиболее выгодных путей расширения и

обновления его активов с целью обеспечения основных направлений его

экономического развития. Она нацелена на обеспечения рационального

использования накоплений, оптимальное сочетание различных источников

финансирования, необходимых для эффективной деятельности предприятия.

Целью инвестиционной политики предприятия является

укрепление его положения на рынке.

Инвестиционная политика разрабатывается хозяйствующим

субъектом в соответствии с его

стратегическими целями.

Разработка инвестиционной политики включает в себя следующие

этапы.

1) анализ

процесса инвестирования в предыдущем периоде;

2) определение

целей, задач и политики инвестирования;

3) выбор

видов (форм) и методов инвестирования;

4) поиск

перспективных объектов инвестирования;

5) оценку

альтернативных проектов;

6) конкретизацию

субъектов инвестирования;

7) определение

инвестиционного горизонта;

8) составление

капитального бюджета, определение источников финансирования;

9) определение

последовательности инвестирования;

10) выбор

критериев, факторов, условий и предпосылок инвестирования;

11) мониторинг,

контроль за осуществлением процесса инвестирования;

12) определение

эффективности инвестирования.

При разработке инвестиционной политики необходимо

определить, какую часть капитала инвестировать в реальные активы (если перед

предприятием стоит такой выбор), а из какой части формировать инвестиционный

портфель. Цель вложения в реальные (прямые) инвестиции – получение не только

дохода на капитал, но и предпринимательской прибыли. Формой прямых инвестиций

являются капиталовложения, т.е. инвестиции в целях обеспечения воспроизводства

основных фондов. Они представлены вложениями в оборудование, расширение

производственного потенциала (и в другие активы). Капитальные вложения могут

иметь отдачу не ранее определенного времени в будущем, таят в себе элементы

риска и неопределенности. Формами их осуществления являются новое

строительство, реконструкция и модернизация основных фондов, а также

капитальный ремонт. Как правило, капитальные вложения предполагают большие

финансовые затраты.

В процессе формирования портфельных инвестиций образуется портфель

– совокупность инвестиционных ценностей (ценные бумаги, банковские депозиты,

валюта, недвижимость, драгоценные металлы, объекты тезаврации, страховые

полисы, залоговые свидетельства и др.). Виды портфелей задаются конкретной

финансовой стратегией хозяйствующего субъекта и соответствующим типам

инвесторов, их формирующих. Так, консервативный портфель формируют при

консервативной финансовой стратегии. Главная отличительная особенность

консервативного портфеля – минимизация риска. Наибольший удельный вес в таком

портфеле занимают особо надежные, высококачественные ценные бумаги. Доходность

портфеля обычно невысокая.

Умеренный портфель занимает промежуточное положение между

агрессивным и консервативным портфелями. Здесь используются умеренные

инвестиционные стратегии. Его уровни риска и доходности, как правило

соответствуют среднерыночным. Умеренные портфели обычно формируют умеренные

типы инвесторов, эти портфели нередко выступают в виде комбинированных

портфелей, представляющих собой комбинации различных (порой с противоположными

свойствами) финансовых инструментов.

Агрессивный (рискованный) инвестиционный портфель

характеризуется императивом высокой доходности входящих в него финансовых

инструментов и одновременно высоким уровнем финансовых рисков. Агрессивные

портфели обычно имеют спекулянты, игроки (наиболее агрессивные инвесторы).

Такой портфель обычно создается на срок не свыше 6 месяцев.

Сбалансированный (оптимальный) портфель формируется согласно

целевым функциям инвестора. Понятие «сбалансированный» портфель различно для

различных видов портфелей. Для консервативного сбалансированность заключается в

достижении заданного уровня риска и максимально возможной в его рамках

доходности (максимального прироста стоимости портфеля). Для агрессивного портфеля

– это сочетание максимальной доходности портфеля с минимальным риском. Для

умеренного сбалансированность означает соответствие надежности, доходности и

темпов роста стоимости портфеля их среднерыночным значениям.

Разновидностью инвестиционного портфеля является портфель

ценных бумаг. Он входит составной частью в инвестиционный портфель и может

целиком состоять из одного вида ценных бумаг (акций, облигаций и др.). Общие

принципы управления портфелями одинаковы. Управление включает три крупных

этапа: формирование, обновление, расформирование.

1.2.3 Оценка разработанной финансовой стратегии

предприятия

Оценка разработанной финансовой стратегии осуществляется на

основе следующих критериев:

1) согласованность

финансовой стратегии компании (фирмы) с общей стратегией ее экономического

развития. При этом исследуется согласованность целей, направлений и этапов

реализации этих стратегий,

2) согласованность

финансовой стратегии с внешней средой. При этом оценивается, насколько

разработанная финансовая стратегия соответствует прогнозируемым изменениям во

внешней предпринимательской среде;

3) реализуемость

финансовой стратегии с учетом имеющегося ресурсного потенциала. В процессе

такой оценки в первую очередь. Рассматриваются потенциальные возможности

компании в формировании финансовых ресурсов, за счет собственных источников.

Кроме того, оценивается квалификационная подготовленность персонала. Также

рассматривается возможность привлечения к реализации финансовой стратегии

требуемых финансовых, технологических, сырьевых, энергетических и других

ресурсов;

4) результативность

финансовой стратегии. Оценка результативности программ базируется, прежде

всего, на прогнозных расчетах финансовых показателей. Наряду с этим оцениваются

и внеэкономические результаты, достигаемые в процессе реализации финансовой

стратегии (рост имиджа компании, повышение уровня управляемости финансовой

деятельностью его структурных подразделений и т.п.).

Таким образом, разработка финансовой стратегии позволяет

принимать эффективные управленческие решения, связанные с развитием компании, в

условиях изменения внешних и внутренних факторов, определяющих это развитие.

2. Анализ существующей финансовой стратегии

производственного предприятия ООО Фабрика "Мороженое ИНМАРКО"

2.1 Краткая характеристика предприятия. Анализ

финансового состояния предприятия

1. Анализ

динамики валюты баланса

Бухгалтерский

баланс служит индикатором для оценки финансового состояния предприятия. Валюта

баланса дает ориентировочную сумму средств, находящихся в распоряжении

предприятия.

Эта оценка является учётной и не

отражает реальной суммы денежных средств, которую можно выручить за имущество,

например, в случае ликвидации предприятия. Текущая цена активов определяется

рыночной конъюнктурой и может отклоняться в любую сторону от учётной, особенно

в период инфляции. В ходе анализа сопоставляются данные по валюте баланса на

начало и конец отчетного периода.

Так, согласно данным

бухгалтерского баланса за 2003 год, валюта баланса ООО Фабрика "Мороженое

Инмарко" увеличилась в абсолютном выражении на 305,42 млн. руб., составив

на конец отчетного года 437,952 млн. руб. (Приложение 1). Увеличение валюты

баланса за отчетный период может свидетельствовать об активизации

производственной или хозяйственной деятельности.

Согласно данным бухгалтерского баланса за три квартала 2004 года, валюта

баланса ООО Фабрика "Мороженое Инмарко" увеличилась на 150,735 млн.

руб., что также может свидетельствовать об активизации

производственно-хозяйственной деятельности.

Динамика валюты баланса

представлена на рис.2.1.

Рис.2.1. Динамика валюты баланса

ООО Фабрика "Мороженое Инмарко"

Наиболее

полную и глубокую информацию о финансовом состоянии предприятия и его динамике

можно получить при составлении на основе бухгалтерского баланса предприятия

специального сравнительного аналитического баланса, который строится путем

дополнения его показателями структуры, динамики и структурной динамики. Так,

для проведения анализа структуры и динамики внеоборотных активов ООО Фабрика "Мороженое

Инмарко" составим таблицу 2.1.

Таблица 2.1

Анализ структуры и динамики внеобротных активов ООО Фабрика

"Мороженое Инмарко" в 2003 году

|

Показатели

|

Абсолютная величина

|

Удельный вес на начало

года

|

Удельный вес на конец года

|

Отклонение

|

Темп роста

|

|

на начало года

|

на конец года

|

в разделе

|

в валюте баланса

|

в разделе

|

в валюте баланса

|

|

1. Всего активов

предприятия (300)

|

|

|

|

|

|

|

|

|

|

2. Всего внеоборотных

активов (190)

|

|

|

|

|

|

|

|

|

|

2.1 Внеоборотные

активы, в т. ч.

|

|

|

|

|

|

|

|

|

|

2.1.1 Нематериальные

активы (110)

|

|

|

|

|

|

|

|

|

|

2.1.2 Основные

средства (120)

|

|

|

|

|

|

|

|

|

|

2.1.3 Незавершенное

строительство (130)

|

|

|

|

|

|

|

|

|

|

2.1.4 Доходные

вложения

в мат. ценности (135)

|

|

|

|

|

|

|

|

|

|

2.1.5

Долгосрочные

фин.

вложения (140)

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Список литературы

1. Абдуллаев

Н., Зайнетдинов Ф. Формирование системы анализа финансового состояния

предприятия // Финансовая газета. – 2000. - №28, 30, 32.

2. Адамова

К.Р. Факторинговые операции коммерческих банков (теория и практика) // Бизнес и

банки. – 2000. - №15.

3. Баканов

М.И., Шеремет А.Д. Теория экономического анализа: Учебник. – М.: Финансы и

статистика, 2002.

4. Балабанов

И.Т. Основы финансового менеджмента. – М., 2001.

5. Бандурин

А.В., Чуб Б.А. Стратегия управления финансами организации // Менеджмент в

России и за рубежом // http://www.cfin.ru/management

6. Баринова

А.Ю. Кредит: политико-экономический аспект. – Иваново, 1999.

7. Батрин

Ю.Д., Фомин П.А. Особенности управления финансовыми ресурсами промышленных

предприятий. – М., 2002.

8. Быкова

Е.В. Финансовый менеджмент: Учебное пособие. – М., 2000.

9. Ван

Хорн Дж. К. Основы управления финансами / Пер. с англ. – М., 2000.

10. Каратуев

А.Г. Финансовый менеджмент: Учебно-справочное пособие. – М.: ИД ФБК-ПРЕСС,

2001.

11. Крутик А.Б.

Хайкин М.М. Основы финансовой деятельности предприятия: Учеб. пособие. - СПб:

Бизнес-пресса, 1999.

12. Лапуста

М.Г., Скамай Л.Г. Финансы фирмы: Учеб. пособие. – М.: ИНФРА-М, 2002.

13. Любушин

Н.П., Лещева В.Б., Дьякова В.Г. Анализ финансово-экономической деятельности

предприятия. – М., 2000.

14. Маковецкий

М.Ю. Облигационные займы – источник финансирования корпораций; зарубежных опыт

и российские перспективы // Менеджмент в России и за рубежом. – 2000. - №4.

15. Матовников

М. Кризис "плохих" кредиторов: вероятность и последствия //

Банковское дело в Москве. – 2002. - №10.

16. Матовников

М. Пределы кредитной экспансии банков // Банковское дело в Москве. – 2001. –

№4.

17. Матук Ж.

Кредиты на покрытие текущих расходов предприятия // Проблемы теории и практики

управления. – 1995. - №2.

18. Мизиковский

Е., Дружиловская Т. Финансовое положение предприятия: различные концепции // Финансовая

газета. – 2000. - №45, 46, 47.

19. Пантелеева

И.А. К определению платежеспособности предприятий // Финансы. – 2000. - №10.

20. Пещанская

И.В. Финансовый менеджмент: краткосрочная финансовая политика: Учебное пособие

для вузов / И.В. Пещанская. – М.: Издательство "Экзамен", 2005.

21. Савицкая

Г.В. Анализ хозяйственной деятельности предприятия. – М., 2001.

22. Самсонов

Н.Ф., Баранникова Н.П., Володин А.А. Финансовый менеджмент. – М.: Финансы,

ЮНИТИ, 1997.

23. Смулов А.М.

Методические рекомендации по курсу "Банковские операции" по теме

"Работа банка с проблемными и просроченными активами". – М.: Изд-во

РЭА им. Г.В. Плеханова, 2001.

24. Титов В.В.,

Коробкова З.В. Финансовая стратегия в управлении предприятием.- Новосибирск,

1997.

25. Фомин П.А.

Проблемы реструктуризации финансовых потоков в реальной экономике России. – М.,

2000.

26. Фомин П.А.,

Хохлов В.В. Оценка эффективности использования финансов предприятий в условиях

рыночной экономики. – М., 2002.

27. Фомин П.А.,

Хохлов В.В. Управление финансами предприятия в условиях дестабилизации экономики.

– Волгоград, 2000.

28. Хоминич

И.П. Финансовая стратегия компании: Научное издание. – М.: Изд.

Росс.экон.акад., 1997.

29. Шеремет

А.Д., Сайфулин Р.С. Финансы предприятий. – М., 1999.