Содержание

Введение. 3

1. Теоретические основы формирования предприятия легкой

промышленности легкой промышленности. 5

1.1. Прибыль в системе

рыночных отношений, ее экономическое содержание 5

1.2. Факторы

формирования финансовых результатов. 9

1.3. Аналитически – исследовательская методика

формирования финансовых результатов. 11

2. Практические аспекты анализа формирования финансовых

результатов предприятия легкой промышленности легкой промышленности ООО «Крой» 17

2.1. Анализ выручки от реализации. 17

2.2. Анализ прибыли. 23

2.2.1. Факторный анализ

валовой прибыли. 23

2.2.2. Факторный анализ прибыли до налогообложения. 26

2.2.3. Факторный анализ чистой прибыли. 30

2.2.4. Анализ распределения чистой прибыли. 31

Заключение. 34

Список литературы.. 37

Введение

Переход к рыночной экономике требует

от предприятий легкой промышленности повышения эффективности функционирования,

конкурентоспособности продукции и услуг на основе внедрения достижений

научно-технического прогресса, эффективных форм хозяйствования, преодоления

бесхозяйственности, активизации

предпринимательства,

инициативы и т.д.

Важная роль в реализации этой задачи

отводится анализу хозяйственной деятельности предприятий легкой промышленности.

С его помощью вырабатывается стратегия и тактика развития предприятия легкой

промышленности, обосновываются планы и управленческие решения, осуществляется

контроль за их выполнением, выявляются резервы повышения эффективности

предприятия, оцениваются результаты деятельности предприятия легкой

промышленности, его подразделений и работников. Квалифицированный экономист,

финансист, бухгалтер, аудитор должен хорошо знать не только общие

закономерности и тенденции развития экономики в условиях перехода к рыночным

отношениям, но и тонко понимать проявления общих, специфичных и частных

экономических законов в практике своего предприятия легкой промышленности,

своевременно замечать тенденции и возможности повышения эффективности

предприятия. Он должен владеть современными

методами экономических исследований, методикой системного, комплексного

экономического анализа, мастерством точного, своевременного, всестороннего

анализа результатов хозяйственной деятельности.

Конечным финансовым результатом

хозяйственной деятельности предприятия

легкой промышленности является прибыль.

Прибыль - важнейшая категория

рыночных отношений, ей присущи три функции:

·

экономического

показателя, характеризующего финансовые результаты хозяйственной

деятельности предприятия легкой

промышленности;

·

стимулирующей

функции, проявляющейся в процессе ее распределения и

использования;

·

одного

из основных источников формирования финансовых

ресурсов предприятия легкой

промышленности.

Прибыль - основной источник

финансирования прироста оборотных средств, социального развития предприятия

легкой промышленности, а также важнейший источник формирования доходной

части бюджетов разных

уровней.

В рыночной экономике основной целью

предпринимательской деятельности является получение прибыли, увеличение

материальной заинтересованности участников бизнеса в результатах

финансово-хозяйственной деятельности. Максимизация прибыли в этой связи

является первостепенной задачей предприятия легкой промышленности. На величину

прибыли в деятельности оказывают влияние факторы субъективного характера и объективные, не зависящие от

деятельности хозяйственного объекта.

Целью данной работы является

исследование формирования финансовых

результатов на предприятии легкой

промышленности.

Поставленная цель конкретизируется

рядом задач:

1.

рассмотреть теоретические основы формирования финансовых результатов предприятия легкой промышленности легкой

промышленности

2.

рассмотреть практические аспекты формирования

финансовых результатов предприятия

легкой промышленности легкой промышленности.

1. Теоретические основы формирования предприятия легкой

промышленности легкой промышленности

1.1. Прибыль в системе

рыночных отношений, ее экономическое содержание

Финансовый

результат деятельности предприятий легкой промышленности легкой промышленности

характеризуется показателями прибыли (убытка).

Экономическая

сущность прибыли является одной из сложных и дискуссионных проблем в

современной экономической теории.

С экономической

точки зрения прибыль — это разность между денежными поступлениями и денежными

выплатами. С хозяйственной точки зрения прибыль — это разность между

имущественным состоянием предприятия легкой промышленности на конец и начало

отчетного периода. Прибылью считается превышение доходов над расходами.

Обратное положение называется убытком.

Изучение

аспектов, связанных с прибылью, привело нас к пониманию того, что прибыль,

исчисленная в бухгалтерском учете, не отражает действительного результата

хозяйственной деятельности. Это привело к разграничению понятий бухгалтерская и

экономическая прибыль. Первая — результат реализации товаров и услуг, вторая —

результат «работы» капитала.

Идея двух

трактовок прибыли (бухгалтерской и экономической) получила развитие благодаря

Дэвиду Соломону. Он исходил из предпосылки, что концепция прибыли нужна для

трех целей:

1) исчисления налогов;

2) защиты кредиторов;

3) для выбора разумной

инвестиционной политики.

Бухгалтерская

трактовка приемлема только для достижения первой цели и абсолютно неприемлема

для достижения третьей.

Бухгалтерская

прибыль + Внереализационные изменения стоимости (оценки) активов в течение

отчетного периода + Внереализационные изменения стоимости (оценки) активов в

предыдущие (прошлые) отчетные периоды + Внереализационные изменения стоимости

(оценки) активов в будущие (предстоящие) отчетные периоды = Экономическая

прибыль

Этот подход

предполагает ежеквартальное исчисление величины «гудвилла» и ее колебаний.

Появление этой категории связано с экономической трактовкой прибыли.

В современной

теории учета, прежде всего англоязычных стран, различают налоговую и

экономическую концепции прибыли. В связи с этим возможны два варианта

исчисления прибыли: в первом — бухгалтерская прибыль равна налогооблагаемой, во

втором — их суммы не совпадают.

В первом случае

взгляд пользователей бухгалтерской информации устремлен в прошлое, во втором —

в будущее. В последнем учтен тот факт, что данные финансовой отчетности влияют

на курс акций предприятия легкой промышленности. Поэтому прибыль, показанная в

балансе и отчете о прибылях и убытках, не должна быть тождественна прибыли, с

которой уплачиваются налоги.

В современной экономической литературе есть несколько

определений прибыли, схожих по своему смыслу. Рассмотрим некоторые из них:

-

прибыль — выраженный в денежной форме

экономический итог хозяйственной деятельности организации;

-

прибыль — обобщающий показатель анализа и

оценки эффективности деятельности хозяйствующего субъекта на определенных

стадиях его формирования;

-

прибыль

- превышение доходов от продажи товаров и услуг над затратами;

-

прибыль – обобщающий показатель

финансовых результатов хозяйственной деятельности.

Анализируя

различные научные трактовки прибыли, можно сформулировать следующее определение.

Прибылью может

считаться только та часть добавленной стоимости, которая создана в результате

реализации продукции (товаров). Реализация других активов, поступления от

внереализационных операций и прочие поступления формируют доход такой подход

требует новой концепции налогообложения, заключающейся в раздельном

налогообложении прибыли и дохода. Тем не менее, в действующей системе

налогообложения такое разделение не предусмотрено. Все поступления доходов

фактически признаются образующими прибыль за исключением расходов.

Прибыль является

показателем, наиболее полно отражающим эффективность производства, состояние

производительности труда, уровень затрат. Она показывает стимулирующее

воздействие на укрепление коммерческого расчета, интенсификацию производства

при любой форме собственности.

За счет прибыли осуществляются финансирование мероприятий по

научно-техническому и социально-экономическому развитию предприятий легкой

промышленности, увеличение фонда оплаты труда их работников. Она является не

только источником обеспечения внутрихозяйственных потребностей предприятия

легкой промышленности, но приобретает все большее значение в формировании

бюджетных ресурсов, внебюджетных фондов.

Многоаспектное значение прибыли усиливается с переходом

экономики государства на основы рыночного хозяйства. Предприятия легкой

промышленности, получив финансовую самостоятельность и независимость, вправе

решать, на какие цели и в каких размерах направлять прибыль, оставшуюся после

уплаты налогов в бюджет и других обязательных платежей и отчислений.

Поддержание необходимого уровня прибыльности — объективная

необходимость успешной деятельности предприятия легкой промышленности в

рыночной экономике. Недостаток прибыли, и ее неудовлетворительная динамика

свидетельствуют о неэффективности и рискованности бизнеса, и является одной из

причин банкротства.

Прибыль как

важнейшая категория рыночных отношений выполняет ряд важнейших функций.

Во-первых,

прибыль является критерием и показателем эффективности деятельности предприятия

легкой промышленности. Иными словами, сам факт прибыльности уже свидетельствует

об эффективной деятельности предприятий легкой промышленности.

Во-вторых,

прибыль обладает стимулирующей функцией. Выступая конечным

финансово-экономическим результатом предприятий легкой промышленности, прибыль

приобретает ключевую роль в рыночном хозяйстве. За ней закрепляется статус

цели, что предопределяет экономическое поведение хозяйствующих субъектов, благополучие

которых зависит как от величины прибыли, так и от принятого в национальной

экономике алгоритма ее распределения, включая налогообложение.

В-третьих,

прибыль является источником формирования доходов бюджетов различных уровней.

Она поступает в бюджеты в виде налогов, а также экономических санкций, и

используется на различные цели, определенные расходной частью бюджета и

утвержденные в законодательном порядке.

Таким образом,

прибыль предприятия легкой промышленности — основной фактор его экономического

и социального развития. Этот вывод вытекает из цели предпринимательской

деятельности. Современные западные экономисты так формулируют цели акционерной

компании (являющейся наиболее распространенной формой предпринимательской

деятельности в развитых странах): «Цели компании обычно включают максимизацию

акционерной собственности, максимизацию

прибыли, максимизацию управленческого вознаграждения, бихевиористические

(поведенческие) цели и социальную ответственность».

1.2. Факторы

формирования финансовых результатов

Изменение социально-экономического

развития государства в период перехода к рыночным отношениям приводит к

качественным структурным сдвигам в сторону интенсификации легкой

промышленности, что обуславливает неизменный рост денежных накоплений и главным

образом прибыли предприятий легкой промышленности различных форм собственности.

Важнейшими факторами роста прибыли

являются рост объема реализации продукции, внедрение научно-технических

разработок, а следовательно, повышение производительности труда, снижение

стоимости товаров, улучшение качества продукции. В условиях развития

предпринимательской деятельности создаются объективные предпосылки реального

претворения в жизнь указанных факторов.

Рост прибыли зависит прежде всего от

снижения затрат на реализацию продукции, а также от увеличения объема

реализованной продукции.

Затраты на реализацию продукции,

определяющие ее стоимость товаров, состоят из стоимости используемых в

реализации продукции природных ресурсов, сырья, основных и вспомогательных

материалов, топлива, энергии, основных фондов, трудовых ресурсов и прочих

расходов по эксплуатации.

Состав и структура затрат зависят от

характера и условий реализации товаров при той или иной форме собственности, от

соотношений материальных и трудовых затрат и других факторов.

Затраты на реализацию продукции –

один из важнейших качественных показателей коммерческой деятельности.

Реальный состав затрат по реализации

продукции регламентируется Положением о составе затрат по реализации продукции

и о порядке формирования финансовых результатов, учитываемых при

налогообложении прибыли. В соответствии с этим Положением затраты на реализацию

продукции, исходя из их экономического содержания, объединяются в пять групп:

- Материальные затраты (за вычетом

стоимости возвратных отходов);

- Затраты на оплату труда;

- Отчисления на социальные нужды;

- Амортизация основных фондов;

- Прочие затраты.

Размер прибыли как конечного

финансового результата хозяйственной деятельности работы предприятия легкой

промышленности зависит и от второй, не менее важной величины-объема выручки от

реализации продукции.

Размер выручки от реализации

продукции и соответственно прибыли зависит не только от количества и качества

произведенной и реализованной продукции, но и от уровня применяемых цен.

Исходя из выше указанного

постановления выручка от реализации продукции в соответствующих ценах может

определяться различными методами в зависимости от рыночных условий

хозяйствования, наличия или отсутствия договоров, путей внедрения товаров на

рынок и т. д.

Традиционный метод определения

выручки от реализации продукции состоит в том, что реализация считается

совершенной по мере оплаты продукции и поступления денег либо на счета

предприятий легкой промышленности в банке, либо наличными в кассу предприятия

легкой промышленности. Наряду с этим выручка от реализации может быть исчислена

и по мере отгрузки продукции покупателю и предъявления ему расчетных документов.

Тот или иной метод определения

выручки от реализации продукции в зависимости от договорных условий, форм сбыта

продукции и иных хозяйственных проблем устанавливается самим предприятием

легкой промышленности на длительный период для целей налогообложения.

Итак виды и уровень применяемых цен

определяют в конечном счете объем выручки от реализации продукции, а

следовательно прибыли.

На уровень стоимости продукции

большое влияние оказывает выручка от реализации продукции. Все затраты по

отношению к объему выручки можно разделить на две группы: постоянные и

переменные. В современных условиях предприятия легкой промышленности имеют

возможность организовать управленческий учет по международной системе, основным

принципом которого является наличие раздельного учета этих затрат по видам изделия.

Основное значение такой системы учета заключается в высокой степени интеграции

учета, анализа и принятия управленческих решений, что в итоге позволяет гибко и

оперативно принимать решения по нормализации финансового состояния предприятия

легкой промышленности.

Руководство предприятия легкой

промышленности заинтересовано в том, чтобы выжить в конкурентной борьбе и

всегда стремиться получить максимум прибыли

1.3. Аналитически – исследовательская методика

формирования финансовых результатов

Создание и функционирование любого

предприятия легкой промышленности упрощенно представляет собой процесс

инвестирования финансовых ресурсов на долгосрочной основе с целью извлечения

прибыли.

Развитие рыночных отношений повышает

ответственность и самостоятельность предприятий легкой промышленности в

выработке и принятию управленческих решений по обеспечению эффективности

деятельности, которая выражается в достигнутых финансовых результатах.

Прибыль является основным источником

средств динамично развивающегося предприятия легкой промышленности. В условиях

рыночной экономики величина прибыли зависит от множества факторов, основным из

которых является соотношение доходов и расходов. Вместе с тем в действующих

нормативных документах заложена возможность определенного регулирования прибыли

руководством предприятия легкой промышленности. К числу таких регулирующих

процедур относятся:

- варьирование границей отнесения активов

к основным средствам;

- ускоренная амортизация основных

средств;

- применяемая методика амортизации

малоценных и быстро изнашивающихся предметов;

- порядок оценки и амортизации

нематериальных активов;

- порядок оценки вкладов участников в

уставный капитал;

- порядок учета процентов по кредитам

банков, используемых на финансирование капитальных вложений;

- порядок создания резервов по

сомнительным долгам;

- своевременное списание безнадежных

долгов;

- порядок отнесения на стоимость

реализованной продукции отдельных видов расходов;

- состав накладных расходов и способ их

распределения;

- снижение налогов за счет

использования льготного налогообложения и др.

В процессе управления прибылью

предприятия легкой промышленности главная роль отводится формированию прибыли

от основной деятельности, с целью осуществления которой оно создано.

Процесс управления активами,

направленный на возрастание прибыли, характеризуется в финансовом менеджменте

категорией левериджа, т.е. некоторого фактора, небольшое изменение которого

может привести к существенному изменению результирующих показателей.

Существует три вида левериджа, определяемые

путем перекомпановки и детализации статей «Отчета о прибылях и убытках»

предприятия легкой промышленности:

-

Финансовый

леверидж;

-

Финансовый

леверидж.

Логика такой группировки заключается

в следующем: чистая прибыль представляет собой разницу между выручкой и

расходами двух типов - финансового характера. Они не взаимосвязаны, однако

величиной и долей каждого из них можно управлять.

Величина чистой прибыли зависит от

многих факторов. С позиции финансового управления деятельностью предприятия

легкой промышленности на нее оказывают влияние:

- то, насколько рационально

использованы предоставленные предприятию финансовые ресурсы;

- структура источников средств.

Первый момент находит отражение в

структуре основных и оборотных средств и эффективности их использования.

Второй момент находит отражение в

соотношении собственных и заемных средств как источников долгосрочного

финансирования, целесообразности и эффективности использования последних.

Использование заемных средств связано для предприятия легкой промышленности с

определенными, порой значительными издержками. Каково должно быть оптимальное

сочетание собственных и привлеченных долгосрочных финансовых ресурсов, как оно

повлияет на прибыль? Эта взаимосвязь характеризуется категорией финансового

левериджа.

Таким образом, финансовый леверидж -

это потенциальная возможность влиять на прибыль предприятия легкой

промышленности путем изменения объема и структуры долгосрочных пассивов.

Обобщающим критерием является

призводственно-финансовый леверидж, для которого характерна взаимосвязь трех

показателей: выручка, расходы финансового характера и чистая прибыль.

Деятельность предприятия легкой

промышленности сопровождается расходами различного вида и относительной

значимости. Согласно новому плану счетов возможны два варианта учета затрат на

реализацию продукции. Первый, традиционный для отечественной практики,

предусматривает исчисление стоимости продукции путем группировки расходов на

прямые и косвенные. Второй вариант, широко используемый в экономически развитых

странах, предполагает иную группировку затрат – на переменные и

условно-постоянные по видам изделия. Основное значение такой системы учета

заключается в высокой степени интеграции учета, анализа и принятия

управленческих решений, что в итоге позволяет гибко и оперативно принимать

решения по нормализации финансового состояния предприятия легкой

промышленности.

Аналитическое представление

рассматриваемой модели основывается на следующей базовой формуле:

S=VC+FC+GL,

(1)

где, S – реализация в стоимостном выражении

(выручка);

VC – переменные расходы;

FC – условно-постоянные расходы;

GL – валовой доход.

Поскольку в основу анализа заложен

принцип прямо пропорциональной зависимости показателей, имеем:

VC=k+s, (2)

где, k – коэффициент пропорциональности.

Используя формулу (1), а также условие, что

критическим считается объем реализации, при котором валовой доход равен нулю,

имеем:

S=k*S+FC/ (3)

Поскольку S в этой формуле характеризует критический объем реализации в

стоимостном выражении, поэтому, обозначив его Sm, имеем:

Sm=FC/(1-k). (4)

Формулу (3) можно представить в

наглядном виде путем перехода к натуральным единицам измерения. Для этого

введем следующие дополнительные обозначения:

Q- объем реализации в натуральном

выражении;

P- цена единицы продукции;

V- переменные расходы на единицу

продукции;

Qc- критический объем продаж в

натуральных единицах.

Преобразуя формулу (1), имеем:

Qc=FC/P-V. (5)

Знаменатель в формуле (5) представляет собой

удельный маржинальный доход. Таким образом, экономический смысл критической

точки предельно прост: он характеризует количество единиц продукции, суммарный

маржинальный доход которых равен сумме условно-постоянных расходов.

Очевидно, что формула (5) может быть легко

трансформирована в формулу для определения объема реализации в натуральных

единицах (Qi), обеспечивающего заданный валовой доход (GI).

Qi=( FC+GI )/( P-V ). (6)

Маржинальный доход представляет собой сумму

валового дохода или валовой прибыли и условно-постоянных издержек. Эта

категория основана на том, что полное поглощение все условно-постоянных

расходов предусматривает списание их полной суммы на текущие результаты

предприятия легкой промышленности и приравнивается к одному из направлений

распределения прибыли. В формализованном виде маржинальный доход (Dm) можно представить двумя основными

формулами:

Dm=GL+FC, (7)

Dm=S-VC (8)

Приступая к анализу влияния на прибыль

отдельных факторов, преобразуем формулу (7) следующим образом:

GI=Dm-FC (9)

Для выполнения аналитических расчетов прибыли от продаж часто

используют показатели выручки от продаж и удельного веса маржинального дохода в

выручке от продаж (Dm) вместо показателя общей суммы маржинального дохода ( Dm). Эти три показателя взаимосвязаны

между собой:

Dy=Dm/S (10)

Если из этой формулы выразить сумму маржинального дохода:

Dm=S*Dy (11)

Преобразовать формулу (9), то получим

другую формулу определения прибыли от родаж:

GI=S*Dy-FC (12)

Формула (11) используется именно тогда, когда

приходится считать общую прибыль от продаж при реализации предприятие легкой

промышленностим нескольких видов продукции. если известны удельные веса

маржинального дохода в выручке по каждому виду продукции в общей сумме выручки

от продаж, то тогда Dy для общей суммы выручки просчитывается как средневзвешенная

величина.

В аналитических расчетах используют еще одну

модификацию формулы определения прибыли от продаж, когда известными величинами

являются объем реализации в натуральном выражении и ставка маржинального дохода

в цене за единицу продукции. Зная, что маржинальный доход можно представить:

Dm=Q*Dc, (13)

где, Dc-ставка маржинального дохода в цене

единицы продукции, формула (9) будет записана следующим образом:

GI=Q*Dc-FC (14)

Таким образом, для принятия управленческих решений в области

увеличения прибыли от продаж, необходимо учитывать влияние следующих изменений:

- количества и структуры проданного;

- уровня цен;

- уровня условно-постоянных расходов.

Однако, вернемся к оценке левериджа.

Уровень левериджа (Упл) принято

измерять следующим показателем:

Упл=TGI/TQ, (15)

где TGI-темп изменения валового дохода, %

TQ-темп изменения объема реализации в натуральном выражении, %.

Путем несложных преобразований

формулы (15) ее можно привести к более простому виду. Для этого используем выше

приведенные обозначения и иное представление формулы (1):

P*Q=V*Q+FC+GI, или c*Q=FC+GI.

Поэтому,

Упл = (ΔGI-GI)/( ΔQ-Q)=((c*ΔQ)-(c*Q-FC))/( ΔQ-Q)=

=c*Q/GI (16)

Экономический смысл показателя Упл прост - он показывает

степень чувствительности валового дохода предприятия легкой промышленности к

изменению объема реализации. А именно, для предприятия легкой промышленности с

высоким уровнем левериджа незначительное изменение объема реализации может

привести к существенному изменению валового дохода. Чем выше уровень

условно-постоянных расходов по отношению к уровню переменных расходов, тем выше

уровень левериджа. Таким образом, предприятие легкой промышленности, повышающее

свой технический уровень с целью снижения удельно-переменных расходов, одновременно

увеличивает и свой левериджа.

Предприятие легкой промышленности с более

высоким уровнем левериджа считается

более рискованным с позиции риска, т.е.

риска неполучения валового дохода. Возникает ситуация когда предприятие легкой

промышленности не может покрыть своих расходов характера.

2. Практические аспекты анализа формирования финансовых

результатов предприятия легкой промышленности легкой промышленности ООО «Крой»

2.1. Анализ выручки от реализации

Для анализа динамики показателей выручки о реализации

используют величины этого показателя, полученные в отчетном и предыдущем году,

а также рассчитывают показатели по периодам времени года:

Анализ выручки от реализации продукции

необходимо начинать с изучения

динамики и ее структуры. При этом используют данные формы № 2 «Отчет о прибылях

и убытках» и формы № 5 «Приложение к балансу».

Для анализа динамики и структуры

выручки о реализации продукции используем таблицу 1.

Таблица

1

Анализ

динамики и структуры выручки от реализации продукции ООО «Крой»

|

Факторы- показатели

|

Базовый период

|

Отчетный период

|

Изменение

|

|

руб.

|

уд. вес

|

руб.

|

уд. вес

|

руб.

|

уд. вес

|

|

Прибыль от реализации продукции

|

25982

|

11,05

|

65044

|

21,37

|

39062

|

10,32

|

|

Полная себестоимость выпущенной и реализованной продукции

|

146871

|

62,46

|

254944

|

83,77

|

108073

|

21,31

|

|

материальные затраты

|

62456

|

26,56

|

116553

|

38,30

|

54097

|

11,74

|

|

Амортизация

|

13056

|

5,55

|

11522

|

3,79

|

-1534

|

-1,77

|

|

заработная плата

|

31123

|

13,24

|

58884

|

19,35

|

27761

|

6,11

|

|

отчисления на социальные нужды

|

11788

|

5,01

|

24730

|

8,13

|

12942

|

3,11

|

|

прочие затраты

|

28448

|

12,10

|

43255

|

14,21

|

14807

|

2,12

|

|

ИТОГО выручка

|

235149

|

100,00

|

304325

|

100,00

|

69176

|

0,00

|

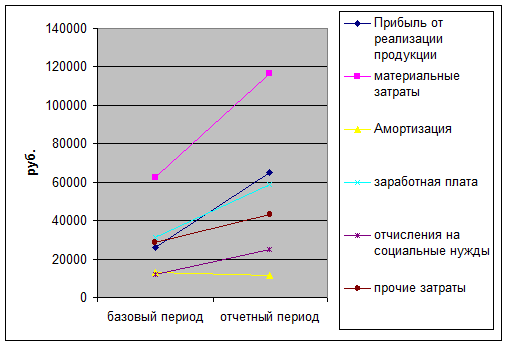

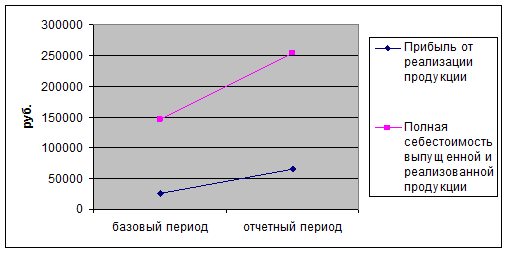

Из таблицы 1 видно,

что в отчетном году произошел

рост доли прибыли структуре выручки от реализации на 10,32 %,

при этом доля затрат в структуре выручки от реализации выросла на 21,31 %. В отчетном году наблюдается

рост значения прибыли на 39062. руб.,

рост значения полной себестоимости на 103073. руб. и рост значения выручки от

реализации в целом на 69176 руб.

В структуре полной себестоимости

произошли следующие изменения:

- материальные

затраты выросли на 54097 руб., но при этом их доля в структуре

себестоимости выросла на 11,74 %

- амортизация

снизилась на 1534 руб., ее доля в структуре себестоимости также упала на 1,7 %;

- заработная

плата выросла на 27761 руб., доля

ее в структуре себестоимости при

этом выросла на 6,11 %

- отчисления на

соцнужды выросли на 12942 руб., но при

этом их доля в структуре себестоимости выросла на 3,11 %;

- сумма прочих затрат упала на14807 руб., их доля в

структуре себестоимости выросла на 2,12

%

О тех же тенденциях свидетельствуют

рисунки, представленные ниже.

Рис.4. Динамика основных структурных элементов выручки от реализации в отчетном и базовой

годах ООО «Крой»

Рис.

5. Динамика структуры себестоимости в отчетном и базовом годах ООО «Крой»

»

Рис. 6. Динамика структуры выручки от реализации в

отчетном и базовом годах ООО «Крой»

Для анализа показателя используем три факторные модели:

1)

ВР = Оо + ТП1 –ВР пр – Пот – О1, (17)

где ВР – объем реализованной продукции без НДС и

акцизов

Оо -

остаток нереализованной продукции

на начало года

ТП 1- фактический объем производства ТП

В пр -

прочее выбытие продукции

О1 – остаток нереализованной продукции

на конец отчетного года

П от – продукция отгруженная, но не

оплаченная в отчетном периоде

Рассмотрим данную модель при

использовании балансового метода.

Записываем формулу

(1) для базового периода:

ВР б

= Оо б + ТП1 б –ВР пр б – Пот б – О1 б, (18)

Записываем эту же формулу для отчетного

периода:

ВР о

= Оо о + ТП1 о – ВР пр о – Пот о – О1 о, (19)

Из формулы отчетного периода

последовательно вычитаем формулу базового периода:

∆ВР

= (Оо о – Оо б) + (ТП1 о – ТП1 б) – (ВР пр о – ВР пр б) – (Пот о – Пот б) – (О1

о – О1 б), (20)

Таблица 2

Расчет

балансовым методом влияния по первой

факторной модели ООО «Крой»

руб.

|

Показатели (факторы)

|

Отчетный период

|

Базовый период

|

Отчетный год за вычетом базового года

|

|

Остаток нереализованной продукции на начало периода

|

35800

|

65800

|

-30000

|

|

Фактический объем производства

|

450600

|

256700

|

193900

|

|

Прочее выбытие продукции

|

12500

|

25690

|

-13190

|

|

Продукция отгруженная , но не оплаченная

|

58900

|

15800

|

43100

|

|

Остаток нереализованной продукции на конец отчетного

периода

|

110675

|

45861

|

64814

|

|

ВЫРУЧКА

|

304325

|

235149

|

69176

|

Таким образом, по первой факторной

модели получен результат: выручка от

реализации за счет изменения факторов , представленных в таблице 2 выросла на 69176 руб.

2) Вторая факторная модель имеет вид:

ВР =

р * q, (21)

Где р -

цена продукции, тыс. руб.

q - объем реализации

продукции

Используем метод разниц абсолютных и относительных величин

Таблица

3

Использование

метода разниц относительных и абсолютных

величин во второй факторной модели ООО «Крой»

|

Показатели

|

Базовый период

|

Отчетный период

|

Изменение

|

|

нат. ед.

|

нат. ед.

|

нат. ед.

|

%

|

|

Цена продукции, руб.

|

1175,7

|

1234,5

|

58,8

|

105

|

|

Объем реализации, шт

|

200

|

247

|

47

|

123,26

|

|

ВЫРУЧКА, руб.

|

235149

|

304325

|

69176,0

|

129,42

|

Как видно из таблицы, в отчетном году

произошел рост цены на продукцию на 58,8 руб. или на 5 %. В отчетном году произошел рост объема

реализации на 47 штук изделий или на 115 %. В целом общая выручка от реализации

выросла на 780 тыс. руб. или на 123,26 %.

3) Третья

факторная модель имеет вид:

ВР =

О б * К об, (22)

Где Об -

средний остаток оборотных активов по балансу, тыс. руб.

К об – коэффициент оборачиваемости

оборотных активов

Используем метод цепных подстановок в третьей факторной

модели:

Таблица

4

Исходные

данные для метода цепных подстановок ООО «Крой»

|

Показатель

|

Отчетный период

|

Базовый период

|

|

обозначение

|

Руб.

|

обозначение

|

Руб.

|

|

Оборотные средства

|

Об о

|

250901

|

Об б

|

179856

|

|

Коэффициент оборачиваемости

|

Коб о

|

1,21

|

Коб б

|

1,31

|

|

ВЫРУЧКА

|

ВР о

|

304325

|

ВР б

|

235149

|

Алгоритм расчета методом цепных

подстановок:

1.

ВР б = Об б * Коб б = 179856*1,31 = 235149 ( руб.)

2.

ВР 1 = Об б * Коб о = 179856*1,21 = 217625 ( руб.)

3.

∆ ВР 1 = ВР 1- ВР б = 217625-235149 = -17524 (

руб.)

4.

ВР о = Об о * Коб о = 250901*1,21 = 304325 ( руб.)

5.

∆ ВР 2 = ВР о – ВР 1 = 304325-217625 = 6625 (

руб.)

6.

∆ ВР об =

∆ ВР 1 + ∆ ВР 2 = -17524+6625 =

-10899 ( руб.)

Таким образом, при использовании

третьей факторной модели мы получили

, что значение выручки о реализации в целом снизилось на 10899

руб., в том числе за счет снижения

коэффициента оборачиваемости

выручка снизилась на 17524 руб.,

за счет роста оборотных активов выручка

выросла на 6625 руб.

2.2. Анализ прибыли

Виды прибыли:

1) прибыль от реализации продукции (продаж)

П рп

= ВР – З пол, (23)

Где З пол – полные затраты., тыс. руб.

2) прибыль до

налогообложения:

П до

= П рп + Д оп – Р оп + Д вн – Р вн, (24)

Где Д оп, Д вн – доходы от операционной и

внереализационной деятельности, тыс. руб.

Р оп, Р вн- расходы от операционной и

внереализационной деятельности, тыс. руб.

3) чистая

прибыль:

ЧП =

П до +ОНА – ОНО +НП, (25)

Где ОНА-

отложенные налоговые активы, тыс. руб.

ОНО -

отложенные налоговые обязательства, тыс. руб.

НП – налог на прибыль, тыс. руб.

За счет чистой прибыли оплачиваются

расходы:

- штрафы,

- проценты по кредитам и займам

оставшаяся прибыль может быть распределена на фонд потребления и накопления.

2.2.1. Факторный анализ валовой прибыли

Для определения факторов, влияющих на прибыль П рп, используют две

формулы:

П рп = ВР – З пол, (26)

П рп = ∑ qi*pi -

∑qi*зi, (27)

Где qi – объем реализации

продукции, шт.

pi – цена продажи товара,

тыс. руб.

зi – себестоимость единицы продукции, тыс. руб.

Таблица

5

Расчет

факторов

|

Показатель

|

Базовый период

|

Отчетный период

|

Изменение

|

|

руб.

|

%

|

руб.

|

%

|

руб.

|

%

|

|

Выручка ВР

|

235149

|

100,00

|

304325

|

100,00

|

69176

|

0,00

|

|

Себестоимость

З

|

146871

|

62,46

|

254944

|

83,77

|

108073

|

21,31

|

|

Валовая прибыль

|

88278

|

37,54

|

49381

|

16,23

|

-38897

|

-21,31

|

Таблица

6

Расчет факторов

|

Год

|

qi

|

pi

|

qi*pi

|

qi

|

Зi

|

qi*зi

|

П в

|

|

Базовый (б)

|

200

|

1175,7

|

235149

|

200

|

734,36

|

146871

|

88278

|

|

Отчетный (о)

|

247

|

1234,5

|

304325

|

247

|

1034,21

|

254944

|

49381

|

Далее рассчитываем следующие вспомогательные показатели:

1)

Выручка от

реализации отчетного года в ценах

базового года:

ВР

1пер = q о* p б, (28)

ВР 1пер =

247*1175,7 = 290397,9 ( руб.)

2)

Полная себестоимость реализации отчетного периода в

базовых затратах на единицу продукции:

З

1пер = q о*з б, (29)

З 1пер =

247*734,36 = 181387 ( руб.)

3) Базовая

прибыль, рассчитанная исходя из фактического объема и ассортимента:

П о

пер = ВР 1 пер – З 1 пер, (30)

П о пер =

290397,9-181387 = 109011 ( руб.)

Таблица

7

Расчет

вспомогательных показателей

|

Показатели

|

Базовый период

|

Фактический показатель, пересчитанный в цены

и затраты базового года

|

Отчетный период

|

|

Выручка от реализации

|

Вр о

|

Вр 1 пер

|

ВР 1

|

|

235149

|

290398

|

304325

|

|

Полная себестоимость

|

З о

|

З 1пер

|

З1

|

|

146871

|

181387

|

254944

|

|

Валовая прибыль

|

По

|

По пер

|

П1

|

|

88278

|

109011

|

49381

|

4) К ед = ВР 1 пер/ Вр о, (31)

К ед =

290398/235149 = 1,23

Так как К ед больше 1, то изменения

есть.

Далее рассчитываем количественное

влияние каждого фактора на величину Пв:

1)

выручка от реализации:

а) П

вд = По * К ед – По= П о пер – По, (32)

П вд =

109011*1,23-109011 = 25073 ( руб.)

Б)

П вд = По (К ед – 1), (33)

П вд = 109011 (1,23-1) = 25073 ( руб.)

2) Полная

себестоимость:

П з

= З1 – З 1 пер , (34)

П з =

254944-181387 = 73557 ( руб.)

3) Продажная цена р:

Пр =

ВР 1 – ВР 1 пер, (35)

Пр =

304325-290398 = 13927 (руб.)

4)

Влияние

структурных сдвигов в ассортименте реализации продукции:

П

стр = (По пер/ ВР 1пер – По/ ВРо) ВР 1 пер, (36)

П стр =

(109011/290398 -88278/235149)*290398 = -8,2 ( руб.)

Таблица

8

Результаты

расчетов причин изменения валовой прибыли

|

Факторы

|

Влияние факторов

|

|

абсолютная величина

|

в % к Пв

|

в % к базисному периоду

|

|

Выручка от реализации

|

25073

|

50,77

|

10,66

|

|

Полная себестоимость

|

73557

|

148,96

|

50,08

|

|

Продажная цена

|

13927

|

28,20

|

15,78

|

|

Структурные сдвиги

|

-8,2

|

-

|

-

|

|

ИТОГО изменений

|

112549

|

227,92

|

127,49

|

2.2.2. Факторный анализ

прибыли до налогообложения

Прибыль до налогообложения в форме № 2 «отчет о прибылях и убытках»

можно рассчитать по формуле:

Пдо

= ВР – З пол – Доп – Р оп + Д вн – Р вн, (37)

Где ВР – выручка от реализации, тыс. руб.

З пол – полная себестоимость, тыс. руб.

Д оп – операционные доходы, тыс. руб.

Р оп – расходы операционные, тыс. руб.

Д вн – доходы от внереализационных операций, тыс. руб.

Р вн – расходы т внереализационных

операций, тыс. руб.

Анализ прибыли до налогообложения

начинают с изучения динамики и структуры прибыли до налогообложения, при этом

сравнивают отчетные данные с данными базисного периода, как по общей величине

прибыли о налогообложения, так и по отдельным составляющим ее элементам.

Таблица

9

Анализ

динамики прибыли до налогообложения

|

|

|

|

Изменение

|

|

Показатели

|

Базисный период

|

Отчетный период

|

|

|

|

|

руб.

|

%

|

|

Прибыль от реализации (Прп), руб.

|

25982

|

65044

|

39062

|

250,34

|

|

Доходы от операционной деятельности (Доп), руб.

|

119410

|

180244

|

60834

|

150,95

|

|

Расходы от операционной деятельности (Р оп), руб.

|

127378

|

189363

|

61985

|

148,66

|

|

Доходы от внереализационной деятельности (Двн), руб.

|

663

|

11823

|

11160

|

1783,26

|

|

Расходы от внереализационной деятельности (Р вн),

руб.

|

2480

|

13783

|

11303

|

555,77

|

|

Прибыль до налогообложения (Пдо), руб.

|

16197

|

53965

|

37768

|

333,18

|

Как видно из таблицы, в отчетном

году наблюдаются следующие тенденции:

1)

рост значения прибыли от реализации на 39062

руб. или на 250,34 %;

2)

рост доходов от операционной деятельности на 60834 руб.

или на 15095 %

3)

рост расходов от операционной деятельности на 61985

руб. или на 148,66 %;

4)

рост доходов от внереализационной деятельности на 11160

руб. или на 1783,26 %;

5)

Рост прибыли до налогообложения на 37768 руб. или на

333,18 %.

Таблица

10

Анализ

прибыли до налогообложения

|

Показатели

|

Базисный период

|

Отчетный период

|

Изменение

|

|

тыс. руб.

|

% к выручке

|

тыс. руб.

|

% к выручке

|

тыс. руб.

|

%

|

|

Прибыль от реализации (Прп), тыс. руб.

|

25982

|

11,05

|

65044

|

21,37

|

39062

|

10,32

|

|

Доходы от операционной деятельности (Доп), тыс. руб.

|

119410

|

50,78

|

180244

|

59,23

|

60834

|

8,45

|

|

Расходы от операционной деятельности (Р оп), тыс.

руб.

|

127378

|

54,17

|

189363

|

62,22

|

61985

|

8,05

|

|

Операционное сальдо

|

-7968

|

|

-9119

|

|

-1151

|

|

|

Доходы от внереализационной деятельности (Двн), тыс.

руб.

|

663

|

0,28

|

11823

|

3,88

|

11160

|

3,60

|

|

Расходы от внереализационной деятельности (Р вн),

тыс. руб.

|

2480

|

1,05

|

13783

|

4,53

|

11303

|

3,47

|

|

Внереализационное сальдо

|

-1817

|

|

-1960

|

|

-143

|

|

|

Прибыль до налогообложения (Пдо), тыс. руб.

|

16197

|

6,89

|

53965

|

17,73

|

37768

|

10,84

|

Как видно из таблицы, в отчетном году

наблюдались следующие тенденции:

1)

Рост доли прибыли от реализации в структуре выручки на 10,32 %

Для того, чтобы изучить влияние внереализационных доходов и расходов,

операционных доходов и расходов на величину прибыли до налогообложения необходимо

проанализировать их сосав и динамику. Определить сальдо этих доходов и

расходов и показать, как изменится прибыль до налогообложения за счет этого

сальдо. Чтобы рассчитать сальдо прочих доходов и расходов необходимо вписать в таблицу все статьи прочих

доходов и расходов в соответствии с ПБУ 9/99 и 10/99. Для этого строителя

аналитическая таблица

Таблица 11

Анализ динамики доходов и расходов

|

Показатели

|

Базисный период

|

Отчетный период

|

Изменения

|

|

ОПЕРАЦИОННЫЕ ДОХОДЫ,

всего, тыс.

|

119410

|

180244

|

60834

|

|

из них:

|

|

|

|

|

поступления, связанные с предоставлением ха плату во временное

пользование активов организации

|

65800

|

97500

|

31700

|

|

поступления, связанные с предоставлением за плату

прав, возникающих из патентов на изобретение

|

25900

|

35800

|

9900

|

|

поступления, связанные с участием в уставных капиталах других организаций

|

4890

|

13500

|

8610

|

|

прибыль, полученные организацией в результате совместной

деятельности

|

10200

|

15870

|

5670

|

|

поступления от продажи основных средств и иных

активов отличных от денежных средств, продукции, товаров

|

4800

|

5000

|

200

|

|

проценты, полученные

за предоставленные в пользование денежных средств в организации, а

также проценты за использование банком

денежных средств, находящихся на счете организации в этом банке.

|

7820

|

12574

|

4754

|

|

2. ОПЕРАЦИОННЫЕ РАСХОДЫ, всего

|

127378

|

189363

|

61985

|

|

из них:

|

|

|

0

|

|

расходы, связанные

с предоставлением за плату во

временное пользование активов организации

|

79500

|

100052

|

20552

|

|

расходы,

связанные с предоставлением за

плату средств, возникающих из патентов на изобретения, других видов

интеллектуальной собственности

|

4200

|

10450

|

6250

|

|

расходы, связанные с участием в уставных капиталах других организаций

|

7890

|

15890

|

8000

|

|

расходы, связанные с продажей , выбытием и прочим списанием основных

средств и иных активов

|

3580

|

8970

|

5390

|

|

проценты, уплачиваемые организацией, за предоставление

ей в пользование денежных средств

|

5800

|

12589

|

6789

|

|

расходы, связанные

с оплатой услуг, оказываемых кредитным организациям

|

7890

|

10589

|

2699

|

|

отчисления в

оценочные резервы

|

17000

|

22980

|

5980

|

|

прочие операционные расходы

|

1518

|

7843

|

6325

|

|

Сальдо операционных расходов и доходов

|

-7968

|

-9119

|

-1151

|

|

3. ВНЕРЕАЛИЗАЦИОННЫЕ ДОХОДЫ, всего

|

663

|

11823

|

11160

|

|

из них:

|

|

|

|

|

штрафы, пени, неустойки за нарушение договоров

|

100

|

6870

|

6770

|

|

активы полученные безвозмездно, в том числе по

договору дарения

|

25

|

1480

|

1455

|

|

поступления в возмещение причиненных организацией

убытков

|

89

|

589

|

500

|

|

прибыль прошлых лет выявленная в отчетном году

|

78

|

890

|

812

|

|

суммы кредиторской

и дебиторской задолженности, по которым истек исковой

срок давности

|

126

|

560

|

434

|

|

курсовые разницы

|

15

|

580

|

565

|

|

сумма дооценки активов

|

23

|

25

|

2

|

|

прочие внереализационные доходы

|

207

|

829

|

622

|

|

4. ВНЕРЕАЛИЗАЦИОННЫЕ РАСХОДЫ, всего

|

2480

|

189363

|

186883

|

|

из них:

|

|

|

0

|

|

штрафы, пени, неустойки за нарушение условий договоров

|

780

|

89700

|

88920

|

|

возмещение причиненных организацией убытков

|

140

|

78900

|

78760

|

|

убытки прошлых лет, признанные в отчетном году

|

589

|

13580

|

12991

|

|

сумма дебиторской задолженности, по которой истек

срок исковой давности

|

140

|

458

|

318

|

|

курсовые разницы

|

78

|

790

|

712

|

|

сумма уценки активов

|

59

|

4500

|

4441

|

|

перечисление средств, связанных с благотворительной

деятельностью, расходы на спортивные

мероприятия, отдых. Развлечения

|

68

|

475

|

407

|

|

прочие внереализационные расходы

|

150

|

680

|

530

|

|

прочие внереализационные расходы

|

476

|

280

|

-196

|

|

сальдо

внереализационных операций

|

-1817

|

-177540

|

-175723

|

2.2.3. Факторный анализ чистой прибыли

ЧП =

П до – НП, (38)

Где ЧП – чистая прибыль, тыс. руб.

Пдо – прибыль до налогообложения , тыс.

руб.

НП – налог на прибыль, тыс. руб.

Чтобы определить количественное влияние

каждого фактора, необходимо произвести

ряд дополнительных расчетов

Таблица

12

Анализ

доходности предприятия легкой промышленности ООО «Крой»

|

Показатели

|

Базовый период

|

Отчетный период

|

Изменение

|

|

руб.

|

%

|

руб.

|

%

|

руб.

|

%

|

|

Выручка о

реализации (ВР рп)

|

235149

|

100

|

304325

|

100

|

69176

|

0,00

|

|

Себестоимость (З пол)

|

146871

|

62,46

|

254944

|

83,77

|

108073

|

21,31

|

|

Прибыль от реализации (Прп)

|

25982

|

11,05

|

65044

|

21,37

|

39062

|

10,32

|

|

Доходы от операционной деятельности (Доп)

|

119410

|

50,78

|

180244

|

59,23

|

60834

|

8,45

|

|

Расходы от операционной деятельности (Р оп)

|

127378

|

54,17

|

189363

|

62,22

|

61985

|

8,05

|

|

Доходы от внереализационной деятельности (Двн)

|

663

|

0,28

|

11823

|

3,88

|

11160

|

3,60

|

|

Расходы от внереализационной деятельности (Р вн)

|

2480

|

1,05

|

13783

|

4,53

|

11303

|

3,47

|

|

Прибыль до налогообложения (Пдо)

|

16197

|

6,89

|

53965

|

17,73

|

37768

|

10,84

|

|

Налог на прибыль

|

4535,16

|

1,93

|

15110,2

|

4,97

|

10575

|

3,04

|

|

Чистая прибыль

|

11661,8

|

4,96

|

38854,8

|

12,77

|

27193

|

7,81

|

|

Уровень рентабельности , %

|

-

|

4,96

|

-

|

12,77

|

|

7,81

|

Далее определяется количественное

влияние каждого фактора на изменение чистой прибыли:

1)

влияние изменения прибыли от реализации:

∆

ЧП (Прп) = П рп 0о – Прп б, (39)

∆ ЧП (Прп)

= 65044-25982 = 39062 ( руб.)

2)

∆ ЧП (З) = ( ∆ d

(з) * ВР 1)/100 %, (40)

∆ ЧП (З) =

(21,31*304325)/100 = 64851 ( руб.)

3)

∆ ЧП (Доп) = Доп о – Доп б, (41)

∆ ЧП (Доп)

= 180244-119410 = 60834 (руб.)

4)

∆ ЧП (Роп) = Роп б – Роп о, (42)

∆ ЧП (Роп)

= 127378-189363 = -61985 (руб.)

5)

∆ ЧП (Двн) = Д вн о – Двн б, (43)

∆ ЧП (Двн)

= 11160 (руб.)

6)

∆ ЧП (Р вн) = Р вн б – Рвн о, (44)

∆ ЧП (Рвн)

= 2480-13783 = -11303 (руб.)

7) Общее

изменение:

39062+64851+60834-61985-11303=

91459 ( руб.)

8)

∆ ЧП (НП) = НП б – НП о, (45)

∆ ЧП (НП) = 4535,16-15110,2 = -10575,04

( руб.)

Сумма дополнительно полученной прибыли из- за изменения уровня рентабельности:

П

доп = ∆ R * З1/100, (46)

П доп =

7,81*254944 /100 = 19911 (руб.)

2.2.4. Анализ

распределения чистой прибыли

Анализ проводится с помощью таблиц ниже.

Таблица

13

Распределение

чистой прибыли ООО «Крой»

|

Показатели

|

Базисный период

|

Отчетный период

|

Изменение

|

|

руб.

|

%

|

руб.

|

%

|

руб.

|

%

|

|

Прибыль до налогообложения (Пдо)

|

16197

|

|

53965

|

|

37768

|

|

|

Платежи в бюджет

|

|

|

|

|

0

|

|

|

а) налог на прибыль

|

4535,16

|

28

|

15110,2

|

28

|

10575

|

0

|

|

б) прочие местные налоги

|

323,94

|

2

|

1349,13

|

2,5

|

1025,19

|

0,5

|

|

3. Фонд накопления

|

6802,74

|

60

|

24378,7

|

65

|

17575,9

|

5

|

|

4. фонд потребления

|

4535,16

|

40

|

13127

|

35

|

8591,83

|

-5

|

Как видно из таблицы, в отчетном году наблюдаются

следующие тенденции:

1)

Налог на прибыль вырос на 10575 руб.

2)

Прочие местные налоги выросли на 1025,19 руб., при этом

их доля в структуре в прибыли до налогообложения выросла на 0,5 %

3)

Фонд накопления вырос на 17575,9 руб., его доля выросла

на 5 %

4)

Фонд потребления вырос на 8591 руб., его доля снизилась – на 5 %

Таблица 14

Распределение платежей в бюджет ООО «Крой»

|

Показатели

|

Базисный период

|

Отчетный период

|

Изменение

|

|

руб.

|

%

|

руб.

|

%

|

руб.

|

%

|

|

Налог на имущество

|

250

|

3,47

|

300

|

1,58

|

50

|

-1,89

|

|

Налог на прибыль

|

4535,16

|

62,94

|

15110,2

|

79,48

|

10575

|

16,54

|

|

Платеж за недра

|

140

|

1,94

|

150

|

0,79

|

10

|

-1,15

|

|

Плата за землю

|

58

|

0,80

|

60

|

0,32

|

2

|

-0,49

|

|

НДС

|

16

|

0,22

|

40

|

0,21

|

24

|

-0,01

|

|

Акцизы

|

68

|

0,94

|

79

|

0,42

|

11

|

-0,53

|

|

ГСМ

|

98

|

1,36

|

100

|

0,53

|

2

|

-0,83

|

|

Экс. Там. Пошлины

|

700

|

9,71

|

700

|

3,68

|

0

|

-6,03

|

|

Имп. Тамож. Пошлины

|

450

|

6,24

|

450

|

2,37

|

0

|

-3,88

|

|

Налог с

продаж

|

140

|

1,94

|

150

|

0,79

|

10

|

-1,15

|

|

Налог на вмененный доход

|

45

|

0,62

|

98

|

0,52

|

53

|

-0,11

|

|

Подоходный налог

|

100

|

1,39

|

112

|

0,59

|

12

|

-0,80

|

|

Транспортный налог

|

150

|

2,08

|

158

|

0,83

|

8

|

-1,25

|

|

Прочие

местные налоги

|

323,94

|

4,50

|

1349,13

|

7,10

|

1025,19

|

2,60

|

|

Прочие налоги

|

52

|

0,72

|

58

|

0,31

|

6

|

-0,42

|

|

Экономические санкции

|

80

|

1,11

|

98

|

0,52

|

18

|

-0,59

|

|

Сумма

|

7206,1

|

100,00

|

19012,3

|

100,00

|

11806,2

|

0,00

|

Как видно из таблицы, в отчетном году

наблюдается тенденция роста общей суммы

платежей в бюджет на 11806,2 руб. Наибольшую долю в структуре платежей в

бюджет занимает налог на прибыль: в базовом году – 62,94 % или 4535,16 руб., в

отчетном году – 79,48 % или 15110,2 руб. Наименьшую долю в базовом году занимает НДС – 16 руб. или 0,22 %. В отчетном

году наименьшую долю занимает НДС – 40

руб. или 0,21 %.

Таблица

15

Контроль

соблюдения нормативов по платежам и

отчислениям в бюджет ООО «Крой», руб.

|

Показатели

|

Базовый год

|

Отчетный год

|

|

причитается

по расчету

|

фактически внесено

|

выполнение плана

|

причитается

по расчету

|

фактически внесено

|

выполнение плана

|

|

Налог на имущество

|

250

|

200

|

-50

|

300

|

300

|

0

|

|

Налог на прибыль

|

4535,16

|

4500

|

-35,16

|

15110,2

|

15000

|

-110,2

|

|

Платеж за недра

|

140

|

100

|

-40

|

150

|

100

|

-50

|

|

Плата за землю

|

58

|

58

|

0

|

60

|

60

|

0

|

|

НДС

|

16

|

16

|

0

|

40

|

35

|

-5

|

|

Акцизы

|

68

|

60

|

-8

|

79

|

70

|

-9

|

|

ГСМ

|

98

|

90

|

-8

|

100

|

58

|

-42

|

|

Экс. Там. Пошлины

|

700

|

700

|

0

|

700

|

700

|

0

|

|

Имп. Тамож. Пошлины

|

450

|

400

|

-50

|

450

|

420

|

-30

|

|

Налог с

продаж

|

140

|

100

|

-40

|

150

|

120

|

-30

|

|

Налог на вмененный доход

|

45

|

40

|

-5

|

98

|

90

|

-8

|

|

Подоходный налог

|

100

|

100

|

0

|

112

|

110

|

-2

|

|

Транспортный налог

|

150

|

100

|

-50

|

158

|

150

|

-8

|

|

Прочие местные налоги

|

323,94

|

323

|

-0,94

|

1349,13

|

1300

|

-49,125

|

|

Прочие налоги

|

52

|

52

|

0

|

58

|

50

|

-8

|

|

Экономические санкции

|

80

|

80

|

0

|

98

|

90

|

-8

|

|

Сумма

|

7206,1

|

6919

|

-287,1

|

19012,3

|

18653

|

-359,33

|

Заключение

Экономическая

сущность прибыли является одной из сложных и дискуссионных проблем в современной

экономической теории.

С экономической

точки зрения прибыль — это разность между денежными поступлениями и денежными

выплатами. С хозяйственной точки зрения прибыль — это разность между

имущественным состоянием предприятия легкой промышленности на конец и начало

отчетного периода. Прибылью считается превышение доходов над расходами.

Обратное положение называется убытком.

Изучение

аспектов, связанных с прибылью, привело нас к пониманию того, что прибыль,

исчисленная в бухгалтерском учете, не отражает действительного результата

хозяйственной деятельности. Это привело к разграничению понятий бухгалтерская и

экономическая прибыль. Первая — результат реализации товаров и услуг, вторая —

результат «работы» капитала.

Сделаем основные выводы по ООО «Крой».

В отчетном году произошел

рост доли прибыли структуре выручки от реализации на 10,32 %,

при этом доля затрат в структуре выручки от реализации выросла на 21,31 %. В отчетном году наблюдается

рост значения прибыли на 39062. руб.,

рост значения полной себестоимости на 103073. руб. и рост значения выручки от

реализации в целом на 69176 руб.

В структуре полной себестоимости произошли следующие изменения:

- материальные

затраты выросли на 54097 руб., но при этом их доля в структуре

себестоимости выросла на 11,74 %

- амортизация

снизилась на 1534 руб., ее доля в структуре себестоимости также упала на 1,7 %;

- заработная

плата выросла на 27761 руб., доля

ее в структуре себестоимости при

этом выросла на 6,11 %

- отчисления на

соцнужды выросли на 12942 руб., но при

этом их доля в структуре себестоимости выросла на 3,11 %;

- сумма прочих затрат упала на14807 руб., их доля в

структуре себестоимости выросла на 2,12

% .

По первой факторной модели получен результат: выручка от реализации за счет изменения факторов ,

представленных в таблице 2 выросла

на 69176 руб.

В отчетном году произошел рост цены на продукцию на 58,8 руб. или на 5 %. В отчетном году произошел рост объема

реализации на 47 штук изделий или на 115 %. В целом общая выручка от реализации

выросла на 780 тыс. руб. или на 123,26 %.

При использовании третьей

факторной модели мы получили , что значение

выручки о реализации в целом снизилось

на 10899 руб., в том числе за

счет снижения коэффициента

оборачиваемости выручка снизилась на 17524 руб., за счет роста оборотных активов выручка

выросла на 6625 руб.

В отчетном году наблюдаются

следующие тенденции:

6)

рост значения прибыли от реализации на 39062

руб. или на 250,34 %;

7)

рост доходов от операционной деятельности на 60834 руб.

или на 15095 %

8)

рост расходов от операционной деятельности на 61985

руб. или на 148,66 %;

9)

рост доходов от внереализационной деятельности на 11160

руб. или на 1783,26 %;

10)

Рост прибыли до налогообложения на 37768 руб. или на

333,18 %.

В отчетном году наблюдались следующие тенденции рост доли

прибыли от реализации в структуре

выручки на 10,32 %.

В отчетном году наблюдаются следующие тенденции:

5)

Налог на прибыль вырос на 10575 руб.

6)

Прочие местные налоги выросли на 1025,19 руб., при этом

их доля в структуре в прибыли до налогообложения выросла на 0,5 %

7)

Фонд накопления вырос на 17575,9 руб., его доля выросла

на 5 %

8)

Фонд потребления вырос на 8591 руб., его доля снизилась – на 5 %

В отчетном году наблюдается тенденция роста общей суммы платежей в бюджет на 11806,2 руб. Наибольшую

долю в структуре платежей в бюджет занимает налог на прибыль: в базовом году –

62,94 % или 4535,16 руб., в отчетном году – 79,48 % или 15110,2 руб. Наименьшую

долю в базовом году занимает НДС – 16

руб. или 0,22 %. В отчетном году наименьшую долю занимает НДС – 40 руб. или 0,21 %.

Список литературы

1)

Алексеева М.М. Планирование деятельности фирмы: Учеб.

пособ.- М.: Финансы и статистика, 1997.- 456с.

2) Баканов М.И., Шеремет А.Д. Теория

экономического анализа. – 4-е изд. – М.: Финансы и статистика, 1997. – 352 с.

3)

Бухалков М.И. Внутрифирменное планирование: Учеб. – М.:

Инфра- М, 1999. – 392 с.

4)

Ефимова О.В. Финансовый анализ. - 3 изд., переаб., доп.

– М.: Бух. учет, 1999. – 351 с.

5)

Савицкая

Г.В. Анализ хозяйственной деятельности предприятия легкой промышленности. – 2-е

изд., испр. И доп. – М.: ИНФРА-М, 2003. – 344 с.

6) Финансы: Учеб. пособие / Под ред.

А.М. Ковалевой. – М.: Финансы и статистика, 2001. – 384 с.

7)

Ковалев А.И., Привалов В.П. Анализ финансового

состояния предпрития. – 2 изд., пераб., доп. – М.: Центр экономика и

маркетинга, 1998. – 188 с.

8)

Кожинов В.Я. Бухгалтерский учет: Прогнозирование

финансового результата: Учебно- метод. пособ. –М.: Экзамен, 1999. – 319 с.

9)

Кошкина Г.М. Финансы предприятия легкой промышленности:

Тексты лекций. – Новосибирск: НГАЭиУ, 1998. – 150 с.

10)

Крейнина М.Н. Финансовый менеджмент: Задачи, деловые

ситуации и тесты. – М.: Дело и сервис, 1999. – 111с.

11)

Любушин

Н.П., Лещева В.Б., Дькова В.Г. Анализ финансово-экономической деятельности

предприятия легкой промышленности. – М.: ЮНИТИ – ДАНА, 2002. – 471 с.

12)

Панкратов Ф.Г., Серегина Т.К. Коммерческая

деятельность, -М.: ИКЦ. «Маркетинг», 2002.

13)

Справочник финансиста предприятия легкой

промышленности/ Баранникова Н.П., Бурмистрова Л.А., Винслав Ю.Б. – 2 изд.,

доп., переаб. – М.: Инфра- М, 1999. – 558с.

14)

Финансовый менеджмент: Теория и практика: Учеб./Под

ред. Е.М. Стояновой. – М.: Перспектива, 1999. – 656 с.

15)

Финансы:

Учеб. пособие / Под ред. А.М. Ковалевой. – М.: Финансы и статистика, 2001. –

384 с.