Содержание

Введение. 3

1. Порядок инвестирования проекта. 4

2. Риски, оценка риска по проекту. 7

2.1. Понятие риска и его оценки при инвестировании. 7

2.2. Оценка риска при инвестировании: общее представление. 9

2.3. Основные методы оценки риска при инвестировании. 11

Заключение. 18

Список литературы.. 19

Введение

Термин "проектное финансирование" для российских предприятий

достаточно новый. В общем, виде он представляет собой разработку и реализацию

инвестиционных и организационных проектов, с целью получения экономического или

иного эффекта. Потребность в инвестировании возникает постоянно. Во - первых,

современные темпы развития технологий и программного обеспечения настолько

велики, что предприятиям необходимо постоянно быть на волне прогресса, чтобы

продуктивно функционировать и выпускать конкурентоспособную продукцию. Во -

вторых, жизнь - это движение, и организация, которая не стремится быть первой,

никогда ей не станет. Ну и в - третьих, многие предприятия имеют в своем активе

оборудование, которое либо морально, либо физически изношено, а зачастую и то и

другое вместе. Таким образом, современная организация способна существовать и

успешно конкурировать на рынке лишь при условии постоянного развития и

адаптации под изменяющиеся условия ведения бизнеса. А это означает, что

руководство компании, планируя и достигая определенные цели, постоянно

сталкивается с соответствующими управленческими проблемами - как спланировать

работы во времени и успеть к определенному сроку, какие потребуются ресурсы,

сколько ресурсов и когда именно, сколько это будет стоить, по какому графику и

из каких источников будет производиться финансирование.

Целью данной работы является исследование

инвестирования проекта и оценка его риска.

Поставленная цель конкретизируется рядом задач:

1.

рассмотреть порядок инвестирования проекта

2.

рассмотреть риск и оценку риска по проекту

1. Порядок инвестирования проекта

Методика оценки инвестиционного проекта.

Смысл оценки инвестиционного проекта заключается в предоставлении информации

о проекте в соответствующем виде, что позволит сделать заключение о

целесообразности (или нецелесообразности) предоставления инвестиций. Веер

экономических показателей достаточно широк, поэтому никогда не стоит

останавливаться на одном показателе. В полном соответствие с главной целью

предпринимательской деятельности, основным показателем является прибыль, т.е.

получение дохода на вложенный капитал. Этому показателю должны быть подчинены

все показатели эффективности. Прибыль является и одним из критериев отбора

инвестиционных проектов. Можно рассмотреть два аспекта оценки эффективности

проекта:

-

финансовая оценка;

-

экономическая оценка.

1. Финансовая оценка.

Главная задача для финансовой оценке проекта - это показать способность

инвестиционного проекта (компании, осуществляющей проект) своевременно и в

полном объеме выплачивать по имеющимся финансовым обязательствам. При

финансовой оценки проекта анализируют три формы финансовой отчетности: отчет о

прибылях и убытках, отчет о движении денежных средств, балансовый отчет.

Все три базовых формы основываются на одних и тех же исходных данных и

должны корреспондироваться друг с другом. Каждая форма представляет информацию

о проекте с различной точки зрения. Отчет о прибылях и убытках отражает

операционную деятельность предприятия за определенные периоды времени. Планируя

необходимо решить задачу - получить доход, который покроет все издержки, а так

же принесет прибыль. Балансовый отчет в отличие от "Отчета о

прибылях и убытках", отражает финансовое состояние предприятия не за

определенный период, а в определенный момент времени. Балансовый отчет

показывает насколько устойчиво финансовое положение компании

(платежеспособность и ликвидность). Cash - Flow (Кэш - флоу) переводится как

"денежный поток". Все поступления и платежи отображаются в "Отчете

о движении денежных средств" в периоды времени соответствующие

фактическим датам осуществления платежей, с учетом отсрочки или задержки.

"Отчет о движении денежных средств" является основным документом,

предназначенным для определения потребности в денежных средствах при реализации

проектов.

2. Экономическая оценка.

Различают два подхода к оценке экономической эффективности: o Использование простых методов оценки; o

Использование сложных, методов дисконтирования.

К простым методам относится простая норма прибыли. При ее расчете как

правило оперируем точечными и показателями, т.е. за год, квартал. При расчете

этого показателя используют чистую прибыль предприятия за определенный период и

данные по году ввода объекта в эксплуатацию.

К этим методам тяготеют небольшие, средние инвестиционные проекты, иногда

они могут быть окончательными. Эти методы не применимы при анализе и оценке

крупных инвестиционных проектов.

3. Понятие дисконтирования.

Для оценки эффективности инвестиций важным понятием является

дисконтирование денежных потоков. Прогнозируя доходы, получаемые от реализации

проекта важно учитывать, что стоимость денег, полученных сегодня будет не равна

аналогичной сумме денег в будущем. Практически корректировка заключается в

приведении всех величин, характеризующих финансовую сторону осуществления

проекта в масштаб цен, сопоставимый с имеющимся "сегодня". Операция

такого пересчета называется "дисконтированием" (discounting

- уценка). Коэффициент дисконтирования (RD) можно определить по следующей

формуле: RD = IR + MRR * RI, где IR - темп инфляции, MRR -

минимальная реальная норма прибыли, RI - коэффициент риска.

4. Показатели эффективности инвестиций (NPV, PB, IRR, PI).

В процессе прохождения жизненного цикла проект должен обеспечить

получение достаточной прибыли, чтобы быть рентабельным. Для принятия решения о

целесообразности проекта недостаточно ликвидировать отрицательные денежные

потоки, важно оценить эффективность проекта в целом.

Чистая приведенная величина дохода (NPV).

Чистая приведенная величина дохода представляет собой оценку сегодняшней

стоимости потока будущего дохода; чистая приведенная стоимость равна

приведенной стоимости будущих поступлений, дисконтированных с помощью

соответствующей процентной ставки, за вычетом приведенной стоимости затрат.

Период окупаемости проекта (PB).

Периодом окупаемости проекта называется время, за которое сумма

поступлений от реализации проекта покроет сумму затрат.

Внутренняя норма рентабельности (IRR).

Внутренняя норма рентабельности - это коэффициент рентабельности

инвестиций, который рассчитывается путем определения ставки дисконтирования,

при которой приведенная стоимость суммы будущих поступлений равняется

приведенной стоимости затрат.

Индекс прибыльности (PI).

Индекс прибыльности - критерий оценки

инвестиционного проекта, определяется как частное от деления суммы приведенных

поступлений на приведенную стоимость затрат.

Таблица 1

Основные

показатели эффективности инвестиционных проектов

|

Абсолютные

показатели

|

Относительные

показатели

|

Временные

показатели

|

|

Метод

приведенной стоимости

|

Метод

аннуитета

|

Метод

рентабельности

|

Метод

ликвидности

|

|

Способы,

основанные на применении концепции дисконтирования

|

|

Интегральный

экономический эффект (чистая текущая стоимость, NPV)

|

Дисконтированный

годовой экономический эффект (AN PV)

|

Внутренняя

норма доходности (JRR). Индекс доходности инвестиций

|

Срок

окупаемости инвестиций с учетом дисконтирования

|

|

Упрощенные

(рутинные) способы

|

|

|

Приблизительный

аннуитет

|

Показатели

простой рентабельности. Индекс доходности инвестиций

|

Приблизительный

(простой) срок окупаемости инвестиций

|

2. Риски, оценка риска по проекту

2.1. Понятие риска и его оценки при инвестировании

Риск- это вероятность

возникновения нежелательного события. Более точно, риск- это потенциально численно-измеримая возможность потери. Невозможность численного

измерения не устраняет саму возможность

потерь, то есть, таким образом, более

правильно определить риск, как возможность

отрицательных исходов событий предпринимательской деятельности. Вероятность

их возникновения выступает одной из

составляющих (наряду с экономическими

характеристиками) для формирования оценки риска.

Неопределенность есть отсутствие

информации о поведении объекта, наличие фактов, при которых их влияние

на результаты неизвестно. В этом случае ее можно исключить из рассмотрения, так

как она легко снимается применением

метода экспертных оценок.

Неопределенность заключатся

именно в том, что при известном диапазоне исходов какого- либо

события неизвестно какое значение в

рамках данного времени примет изучаемая величина. Неопределенность- отсутствие

точной информации о будущих

состояниях изучаемого явления.

Риск характеризуется тремя состояниями[1, с. 67]:

-

событиями, оказывающими отрицательное воздействие;

-

вероятностью их появления;

-

оценкой ущерба, нанесенного им.

Риск имеет определенное место при

инвестировании. Так как процесс инвестировании на предприятии достаточно сложен, то оценка

риска в данной ситуации также имеет ряд трудностей и особенностей.

Управление риском при

инвестировании предприятия есть

искусство и формальные методы определения, анализа, оценки,

предупреждения возникновения, принятия мер по снижению риска.

Подходы, базирующиеся на

синергетической картине мира,

предполагают объективность оценки риска при инвестировании. Подходы, базирующиеся на детерминистической картине мира, предполагают

существование риска при инвестировании как результата ошибок или незнания последствий.

При оценке причин, порождающих

риск при инвестировании в качестве таковых называется возможность

несоответствия реализации проекта прогнозам.

Более правильно считать, что риск при инвестировании, возникает в результате

деятельности двух факторов[3, с.123]:

1)

возможность несоответствия будущего состояния прогнозам;

2)

невозможность без затратной адаптации организационно-

технологической структуры компании или проекта

возникающим изменениям.

Риск при инвестировании рассматривается с

позиций[4, с. 45]:

1)

субъективной, то есть с отношений субъектов к риску, их

поведение в рисковых ситуациях;

2)

объективной (в данном случае риск есть результат

действия факторов внешнего окружения.

2.2. Оценка риска при инвестировании: общее

представление

В общем случае оценка риска при инвестировании может быть получена в точечном и интервальном

виде, что отражено на рисунке 1.

вероятность (Р)

вероятность (Р)

-3 -2

-1 0 1

2 3 финансовый результат (Э)

Рис.

1. Точечная и интервальная оценка риска при инвестировании

Одним из подходов оценки риска

является предложение об отказе оценки отдельного риска, поскольку предприятие

реализует несколько проектов одновременно. Такой подход необоснован, так

как в результате сложения всех отдельных проектов конкретных направлений деятельности

предприятия, мы получаем один большой мультипроект всего предприятия в целом.

Центральное место в оценке риска при

инвестировании проекта занимает анализ и прогнозирование возможных потерь ресурсов предприятия.

Чтобы оценит вероятность тех или

иных потерь и риска проекта необходимо

учесть все форсмажорные обстоятельства, которые могут

встретиться. Их не необходимо заранее просчитать и оценить как вероятные

прогнозные величины. Потери подразделяются на[5, с. 89]:

-

материальные;

-

трудовые;

-

финансовые;

-

транспортные;

-

потери времени и

другие.

При инвестировании возможны потери:

1) на

производстве:

-

снижение намеченных

объемов реализации продукции по причине простоя оборудования, недоиспользования производственных мощностей, отсутствие

необходимых исходных материалов и

процент брака:

(1)

(1)

где ↓ продукции

означает вероятное суммарное уменьшение

объема выпускаемой продукции после проекта,

Ц – цена реализации единицы объема

продукции

-

снижение цен реализации продукции предприятия после

внедрения проекта: в виду недостаточного качества продукции, ухудшения рыночной

конъюнктуры для товара предприятия и

падение спроса на него:

(2)

(2)

где ↓ цены –

вероятное уменьшение цены единицы объема продукции предприятия

Q – общий объем намеченной к выпуску и реализации продукции предприятия

по проекту.

-

повышенные материальные затраты, обусловленные

перерасходом сырья, материалов, электро и теплоэнергии;

-

повышенные транспортные расходы и

торгово-закупочные издержки;

-

перерасход

намеченного фонда заработной платы;

-

уплата повышенных отчислений, различных налогов, если

при осуществлении проекта были внесены

корректировки налогообложения в сторону увеличения;

-

различные штрафы, убытки.

2)потери в коммерческой области проекта:

-

повышение закупочных цен на товары в процессе

осуществления проект;

-

непредвиденное повышение объема закупки по сравнению с

намеченными объемами вызывает уменьшение

объема реализации и как следствие снижается объем чистой прибыли;

-

снижение цены, по которой реализуется товар;

-

снижение объемов реализации вследствие непредвиденного

снижения спроса на товар по проекту.

3)

потери в финансовой части проекта.

Поэтому в процессе реализации любого проекта необходимо всесторонне оценивать все потери.

Кроме того, необходима вероятная и

всестороння оценка риска различными методами.

2.3. Основные методы оценки риска при инвестировании

В качестве основных методов оценки

риска при инвестировании рассмотрим следующие

[1,4 и др.]:

1)

метод экспертных оценок;

2)

метод аналогии;

3)

анализ чувствительности проекта;

4)

анализ сценариев;

5)

метод Монте-Карло;

6)

метод Дерево

решений;

7)

метод суммирования величин.

МЕТОД ЭКСПЕРТНЫХ ОЦЕНОК

Этот метод используется если нет статистической базы по

возможным исходам интересующих событий. Суть метода в следующем:

составляется группа людей с информацией

по интересующему вопросу инвестирования

предприятия. С помощью

специальных приемов отбираются эксперты в пределах 11- 12 человек. Если

количество человек больше или меньше, то

возможно появление ошибки мнения эксперта. Перед выбранными экспертами стоит задача выполнить оценку по тому или иному показателю проекта, например,

по показателю объема спроса на продукцию

предприятия после внедрения проекта. В

общем случае процесс согласованности оценки мнений эксперта и получение этой

оценки включает следующее:

-

группировка и агрегирование признаков (постановка

задач);

-

согласованность, оценка степени согласованности

ответственности экспертов по каждому признаку в отдельности и в целом по всему

набору;

-

выделение групп

экспертов с близким мнением

относительно порядка признаков в случае

наличия существенных расхождений в

ответах

количество экспертов

количество экспертов

7 10

7 10

5

5

а1 а2 а3 а4 а5 а6

оценка объема спроса

а1 а2 а3 а4 а5 а6

оценка объема спроса

Рис.

2. Зависимость оценки объема спроса и количества экспертов , давших оценку показателю

-

выявление причин

разброса мнений, определение влияния компетентности других качеств

экспертов на содержание ответов;

-

качество экспертных оценок и компетентности эксперта;

-

формированием группового решения.

Для оценки разбросанности и

согласованности оценок, полученных от эксперта, применяют обобщенные

статистические характеристики: средние и меры разброса. Можно вычислить

интерквантильную вариацию (3):

, (3)

, (3)

где q – коэффициент интерквантильной вариации,

Q1,Q3

- квартиль- статистическая величина

Считается, что мнения совпадают

хорошо, если этот коэффициент принимает значение большее 0,7, мнения

удовлетворительно совпадают, если коэффициент

между 0,4 и 0,7, мнения значительно разбросаны, если коэффициент меньше 0,4.

Далее рассчитывается групповая

экспертная оценка по формуле (4):

ГЭО

= а + Δ, (4)

где ГЭО – групповая экспертная оценка,

а – среднее значение оценок экспертов,

Δ –

нормально распределенная случайная

величина.

вероятность

вероятность

-Δ а +Δ оценка

-Δ а +Δ оценка

Рис.

3. Групповая экспертная оценка

МЕТОД

АНАЛОГИИ

При использовании данного метода лицо,

принимающее решение об инвестировании, собирает сведения о результатах реализации

аналогичных проектов на других подобных предприятиях.

МЕТОД

АНАЛИЗА ЧУВСТВИТЕЛЬНОСТИ

Он служит для оценки того, насколько

сильно изменится эффективность

проекта при определении изменения одного

из параметров проекта.

Для представления данного метода

возьмем пример.

Пусть есть проект завода по

выпуску какой- либо продукции. В таблице

2 представлены основные расчетные

показатели проекта.

Таблица

2

Расчетные

показатели проекта

|

№ п/п

|

Показатель

|

Обозначение

|

Единица измерения

|

Значение

|

|

1

|

Капитальные

вложения

|

С0

|

ден.

ед

|

300 млн.

|

|

2

|

Период инвестиций

|

n

|

мес

|

10

|

|

3

|

Ежемесячный объем выпуска

|

N

|

шт

|

200 тыс.

|

|

4

|

Цена единицы продукции

|

P

|

ден.

ед

|

1600

|

|

5

|

Переменные издержки

на единицу продукции

|

Y

|

Ден. ед

|

1000

|

|

6

|

Постоянные издержки

в месяц

|

F

|

ден.

кед.

|

20 млн.

|

|

7

|

Норма дисконта

|

r

|

%

|

10

|

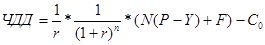

Определим чистый дисконтированный доход

проекта по формуле (5):

, (5)

, (5)

Таблица 3

Параметры функции ЧДД и их чувствительность

|

№ п/п

|

Параметр

|

Чувствительность

ЧДД, %

|

|

1

|

Норма

дисконта

|

-8,6

|

|

2

|

Капитальные

вложения

|

-3,5

|

|

3

|

Ежемесячный

объем выпуска

|

3,6

|

|

4

|

Цена

единицы продукции

|

13,5

|

|

5

|

Переменные

издержки на единицу продукции

|

-9,9

|

|

6

|

Постоянные издержки

|

0,9

|

Таким образом, по данным таблицы 3 видно, что ЧДД наиболее чувствителен к

цене продукции. С изменением цены

значение ЧДД изменяется на 13,5 %.

МЕТОД АНАЛИЗА СЦЕНАРИЕВ

Этот метод предполагает получение

оценок трех исходов реализации проекта:

наихудшего исхода, наиболее вероятного и лучшего, что отражено на рисунке 4.

ЧДД

ЧДД

худ опт луч

Рис. 4. Метод анализа сценариев при оценке риска проекта

МЕТОД МОНТЕ-КАРЛО

Суть метода Монте–Карло в следующем: задаются

все возможные значения переменных

показателя проекта и далее рассматриваются все комбинации переменных. Так получают все возможные

значения результирующего признака ( например, ЧДД или ВНД). Этот метод требует автоматизации расчетов, с помощью

которых необходимо получить нормально распределенную величину возможных

значений, на основе которой осуществляется

дальнейшая оценка риска.

МЕТОД СУММИРОВАНИЯ ВЕЛИЧИН

Этот метод базируется на правилах

математической статистики: при суммировании двух нормально распределенных

функций получается нормально распределенная функция, среднее значение которой

равно сумме средних значений суммированных функций и среднее квадратическое

отклонение равно сумме среднеквадратических отклонений суммированных функций.

МЕТОД ДЕРЕВО РЕШЕНИЙ

Обычно этот метод используется для

анализа риска проектов, имеющих

обозримое количество вариантов развития. Рассмотрим применение данного

метода на конкретном примере более подробно, так как это метод использует наиболее часто.

Требуется построить дерево решений для оценки риска и определить

привлекательность инвестиционного проекта

предприятия, который рассчитан на

2 года. Проект требует первоначальных вложений 185000$ и финансируется за счет

банковской ссуды. Ожидается, что процентная ставка будет меняться по годам

следующим образом: 14 %, 16 %. Распределение вероятностей денежного потока представлено

в таблице 4

Таблица 4

Распределение вероятности денежного потока проекта

|

CF1 = 91400

P1 = 0,33

|

CF1= 123500

P1 =0.34

|

CF1= 143800

P1=0.33

|

|

CF2i

|

P2i

|

CF2i

|

P2i

|

CF2i

|

P2i

|

|

96400

|

0,32

|

127800

|

0.37

|

135900

|

0.32

|

|

113100

|

0,35

|

131600

|

0.41

|

137800

|

0.39

|

|

137200

|

0,33

|

135600

|

0.22

|

141700

|

0.29

|

Дерево решений этого проекта

представлено на рисунке 5.

Определим суммарный денежный поток проекта в таблице 5.

Таблица 5

Расчет суммарного денежного потока проекта

|

Путь

|

CF1i

|

Р1i

|

CF2i

|

P2i

|

PVi

|

P1,2i

|

PV * P1,2i

|

|

1

|

91400

|

0,33

|

96400

|

0,32

|

-46926,8

|

0,1056

|

-4955,47

|

|

2

|

91400

|

0,33

|

113100

|

0,35

|

-34298,2

|

0,1155

|

-3961,45

|

|

3

|

91400

|

0,33

|

137200

|

0,33

|

-16073,8

|

0,1089

|

-1750,44

|

|

4

|

123500

|

0,34

|

127800

|

0,37

|

4975,802

|

0,1258

|

625,9558

|

|

5

|

123500

|

0,34

|

131600

|

0,41

|

7849,365

|

0,1394

|

1094,201

|

|

6

|

123500

|

0,34

|

135600

|

0,22

|

10874,17

|

0,0748

|

813,3878

|

|

7

|

143800

|

0,33

|

135900

|

0,32

|

28908,05

|

0,1056

|

3052,69

|

|

8

|

143800

|

0,33

|

137800

|

0,39

|

30344,83

|

0,1287

|

3905,379

|

|

9

|

143800

|

0,33

|

141700

|

0,29

|

33294,01

|

0,0957

|

3186,237

|

|

ИТОГО

|

|

|

|

|

|

|

2010,496

|

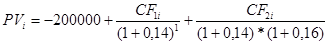

Значение Pvi

рассчитано по формуле (6):

, (6)

, (6)

Значение Р1,2i определяют по формуле (5)

, (7)

, (7)

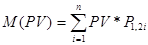

Суммарная ожидаемая PV

определена как сумма произведений Pvi на совместные

вероятности:

, (8)

, (8)

Она равна 2010,5 $.

0,32

0,32

0,35

0,33

0,33 0,37

0,33 0,37

0,41

0,34 0,22

0,33 0,32 0,39

0,29

Рис.

5. Дерево решений проекта

Таким образом, метод дерево решений наиболее

распространенный при учете риска

при оценке инвестиций.

Заключение

В ходе выполнения работы была

достигнута ее основная цель и решены все

задачи, поставленные во введении. В заключении сделаем несколько выводов по

работе.

Смысл оценки

инвестиционного проекта заключается в предоставлении информации о проекте в

соответствующем виде, что позволит сделать заключение о целесообразности (или

нецелесообразности) предоставления инвестиций. Веер экономических показателей

достаточно широк, поэтому никогда не стоит останавливаться на одном показателе.

В полном соответствие с главной целью предпринимательской деятельности,

основным показателем является прибыль, т.е. получение дохода на вложенный

капитал.

Риск- это вероятность

возникновения нежелательного события. Более точно, риск- это потенциально численно-измеримая возможность потери. Невозможность численного

измерения не устраняет саму возможность

потерь, то есть, таким образом, более

правильно определить риск, как возможность

отрицательных исходов событий предпринимательской деятельности. Вероятность

их возникновения выступает одной из

составляющих (наряду с экономическими

характеристиками) для формирования оценки риска.

Неопределенность есть отсутствие

информации о поведении объекта, наличие фактов, при которых их влияние

на результаты неизвестно. В этом случае ее можно исключить из рассмотрения, так

как она легко снимается применением

метода экспертных оценок.

Список литературы

1)

Валдайцев С. В. Оценка

бизнеса и управление стоимостью предприятия: Учеб. пособ.-

М.: ЮНИТИ-ДАНА, 2001. – 333 с.

2)

Есипов В.Е., Маховикова Г.А., Терехова

В.В. Оценка бизнеса: Учеб. – СПб.: Питер, 2001. – 325 с.

3)

Оценка бизнеса: Учеб./ Под ред. А.Г. Грязновой, М.А. Федотовой. – М.: Финансы и статистика, 2000

. – 245 с.

4)

Оценка недвижимости: Учебник/ По ред. А.Г. Грязновой, М.А. Федотовой. – М.: Финансы и статистика,

2000. – 454 с.

5)

Пратт Ш. Оценка бизнеса:

анализ и оценка компаний закрытого типа. – м.: Финансы и статистика, 2000. –

245 с.

6)

Федотова М.А., Уткин В.А. Оценка недвижимости и

бизнеса: Учебник. – М.: Ассоциация «Тандем» Изд- во

ЭКМОС, 2000. – 299 с.

7)

Фридман Дж., Ордуэй Н. Анализ

и оценка приносящей доход недвижимости: Пер с англ. –

М.: Инфра- М, 2000. – 356 с.