Оглавление

Введение.......................................................................................................... 4

1. Особенности

налогообложения в странах с рыночной экономикой........ 8

1.1. Принципы налогообложения и опыт налогового

регулирования зарубежных стран............................................................................................................. 8

1.2. Организация налогообложения в Российской

Федерации............... 28

2. Анализ тенденций развития системы

налогообложения в условиях рыночной экономики...................................................................................................... 44

2.1. Основные направления реформирования системы

налогообложения 44

2.2. Влияние реформирования системы налогообложения на

развитие экономики в 2001-2005 г.г............................................................................................. 68

Заключение.................................................................................................... 85

Список литературы....................................................................................... 89

Приложение 1................................................................................................ 94

Введение

Среди экономических рычагов, при помощи которых государство

воздействует на рыночную экономику, важное место отводится налогам. В условиях

рыночной экономики любое государство широко использует налоговую политику в

качестве определенного регулятора воздействия на негативные явления рынка.

Налоги, как и вся налоговая система, являются мощным инструментом управления

экономикой в условиях рынка.

Применение налогов является одним из экономических методов

управления и обеспечения взаимосвязи общегосударственных интересов с

коммерческими интересами предпринимателей, предприятий независимо от

ведомственной подчиненности, форм собственности и организационно - правовой

формы предприятия. С помощью налогов определяются взаимоотношения

предпринимателей, предприятий всех форм собственности с государственными и

местными бюджетами, с банками, а также с вышестоящими организациями. При помощи

налогов регулируется внешнеэкономическая деятельность, включая привлечение

иностранных инвестиций, формируется хозрасчетный доход и прибыль предприятия.

В странах с развитой рыночной экономикой поступления от

налогообложения составляют до 90% всех доходов бюджета государства.

В условиях рыночных отношений и особенно в переходный к

рынку период налоговая система является одним из важнейших экономических

регуляторов, основой финансово-кредитного механизма государственного

регулирования экономики. От того, насколько правильно построена система

налогообложения, зависит эффективное функционирование всего на- родного

хозяйства. Именно налоговая система на сегодняшний день оказалась, пожалуй,

главным предметом дискуссий о путях и методах реформирования, равно как и

острой критики

Современный этап реформирования налогообложения в РФ

осуществляется в условиях динамичного изменения важнейших параметров

экономического, социального и политического устройства страны, которые пока не

нашли в силу качественной новизны и неординарности должного отражения в

законодательных нормах и положениях. Во многочисленных разъяснениях налоговой

службы, в профессиональной литературе одни и те же налоговые термины и процессы

получают различное определение, порой прямо противоположенную трактовку

внутреннего содержания.

Это касается также и фундаментальных понятий - таких как

"налоговая система", "система налогообложения",

"налоговое администрирование", "налоговый менеджмент" и др.

Различные мнения высказываются и в части их иерархической подчиненности,

ранжирования и взаимообусловленности.

Кардинальное изменение условий функционирования экономики в

начале 90-х годов повлекло реформирование налоговой системы, которая в

начальный период в существенной степени была скопирована с западных образцов.

Однако механизмы, эффективно работающие на Западе, оказались плохо

приспособленными к постсоветской действительности, а поспешное и неумелое

копирование правовых схем породило множество недостатков в законодательстве,

которыми повсеместно пользовались недобросовестные налогоплательщики. В

частности, у них появилась возможность получать доход не за счет прибыли

предприятия, а с помощью различных финансовых схем, позволявших концентрировать

прибыль в разного рода дочерних или оффшорных компаниях, а затем переводить ее

в неучтенные наличные деньги. Огромное количество фирм-однодневок, функционируя

в пределах квартала (отчетного периода), уклонялось от подачи сведений в

налоговые органы.

Необходимость проведения налоговых реформ продиктована

экономическим состоянием страны, состоянием ее бюджета и пониманием роли

государства в регулировании экономических процессов. История практически не

знает примеров, когда налоговые реформы проводились без отсутствия веских

предпосылок, таких, как дефицит бюджета и снижение налоговых поступлений.

Объект исследования: налоговая система

Предмет исследования: налогообложение в рыночной экономике

Цель исследования: рассмотреть сущность и основные тенденции

развития налогообложения в условиях рыночной экономики и разработать

мероприятия по повышению эффективности налогообложения.

Задачи исследования:

1.

Рассмотреть

особенности налогообложения в развитых странах.

2.

Рассмотреть становление системы налогообложения в РФ и

основные недостатки сформированной налоговой модели.

3.

Проанализировать

правовое регулирование налогообложения в РФ.

4.

Рассмотреть виды

налогов и полномочия органов власти различных уровней в области

налогообложения.

5. Выявить

тенденции развития системы налогообложения в

условиях рыночной экономики.

6. Выявить влияние реформирования налогообложения на

развитие экономики.

В качестве методов познания использовались логический,

историко-правовой, системный, методы анализа и синтеза. Общетеоретической и

информационной базой являлись основные положения юриспруденции, действующее

законодательство в сфере налогообложения, международные нормативно-правовые

акты. В своей работе мы уделили внимание анализу норм Налогового кодекса

определяющих систему и виды налогообложения.

Работа включает в себя

введение, 2 главы, заключение, список литературы и 2 приложения, изложена

на 90 страницах, содержит 2 рисунка, три таблицы.

В первой главе рассматриваются особенности налогообложения в

странах с рыночной экономикой: принципы налогообложения и опыт налогового регулирования зарубежных стран,

особенности организации налогообложения в Российской Федерации.

Во второй главе проведен

анализ тенденций развития системы

налогообложения в условиях рыночной экономики: даны основные направления

реформирования системы налогообложения, выявлено влияние реформирования системы

налогообложения на развитие экономики в 2001-2005 г.г.

1. Особенности

налогообложения в странах с рыночной экономикой

1.1. Принципы налогообложения и опыт налогового регулирования зарубежных

стран

Государство, выражая интересы общества в различных сферах

жизнедеятельности, вырабатывает и осуществляет соответствующую политику –

экономическую, социальную, экологическую, демографическую и др.

Финансово-бюджетная система включает отношения по поводу формирования и

использования финансов государства – бюджета и внебюджетных фондов. Важной

частью финансово-бюджетной системы являются налоги. Изъятие государством в

пользу общества определенной части валового внутреннего продукта в виде

обязательного взноса составляет сущность налога. А. Смит в своем классическом

сочинении «Исследование о природе и причинах богатства народов» считал

основными принципами налогообложения всеобщность, справедливость,

определенность и удобность.[1] Подданные государства,

отмечал его российский последователь Н.И. Тургенев, должны давать «средства к

достижению цели общества или государства» каждый по возможности и соразмерно

своему доходу по заранее установленным правилам (сроки платежа, способ

взимания), удобным для плательщика. Со временем этот перечень был дополнен

принципами обеспечения достаточности и подвижности налогов (налог может быть

увеличен или сокращен в соответствии с объективными нуждами и возможностями

государства).

Принципы

налогообложения

Основополагающие

принципы налогообложения были сформулированы еще во второй половине XVIII в. А.

Смитом, которые можно выразить в следующей сжатой форме:

• содержание

правительства должно осуществляться соответственно доходу, степени

покровительства и защиты налогоплательщика со стороны государства;

• для каждого случая и

лица необходимо точно определить сумму платежа, способ и срок его уплаты;

• время и способ

осуществления, платежа должны определяться с учетом наибольшего

благоприятствования для налогоплательщика;

• любой налог должен

быть таким, чтобы он позволял взимать из доходов как можно меньше сверх того,

что он приносит казначейству государства.

Эти принципы фактически

не утратили своей значимости и в современной действительности, ибо в них

довольно сбалансирование представлены интересы государства и

налогоплательщиков. Принципами

налогообложения являются всеобщность, справедливость, определенность, удобство,

достаточность, стабильность, гибкость, выбор надлежащего источника и объекта

налогообложения.[2]

Необходимо сознавать

огромную роль субъективного фактора в жизнедеятельности государства. Именно

поэтому на практике использование той или иной системы налогообложения зависит

от взглядов правящей элиты, необходимости корректировки текущего бюджета,

потребности правительства в финансовых ресурсах и других привходящих внутренних

и внешних обстоятельств. В то же время принцип выгоды частично находит свое

практическое отражение в действующих системах налогообложения в форме

специальных налогов, а также акцизов.

Функции налогообложения

Рассматривая современную систему налогообложения, можно

сделать вывод о том, что на данном этапе налоги выполняют следующие основные

функции: фискальную, распределительную (социальную), регулирующую, контрольную,

поощрительную.

1. Фискальная функция налогообложения.

Фиск (от латинского «fiscus», букв. - корзина) в Древнем

Риме военная касса, где хранились деньги, предназначенные к выдаче. С конца 1

века до н. э. фиском стала называться частная казна императора, находившаяся в

ведении чиновников и пополняемая доходами с императорских провинций. С 4 века

н. э. фиск - единый общегосударственный центр Римской империи, куда стекались

все виды доходов, налогов и сборов, производились государственные расходы и

т.д. (отсюда обозначение термином «фиск» государственной казны).

Фискальная функция является основной функцией

налогообложения. Посредством данной функции реализуется главное предназначение

налогов: формирование и мобилизация финансовых ресурсов государства, а также

аккумулирование в бюджете средств для выполнения общегосударственных или

целевых государственных программ. Все остальные функции налогообложения можно

назвать производными по отношению к этой. Во всяком случае, наряду с чисто

финансово-фискальными целями налоги могут преследовать и другие цели, например,

экономические или социальные. То есть финансовые цели, будучи самыми

существенными, не являются исключительными.

2. Распределительная (социальная) функция налогообложения.

Распределительная (социальная) функция налогов состоит в

перераспределении общественных доходов между различными категориями населения.

Как отмечает профессор Л. Ходов, через налогообложение достигается «поддержание

социального равновесия путем изменения соотношения между доходами отдельных

социальных групп с целью сглаживания неравенства между ними»2.

Иными словами происходит передача средств в пользу более

слабых и незащищенных категорий граждан за счет возложения налогового бремени

на более сильные категории населения.

В итоге происходит изъятие части дохода одних и передача его

другим. Ярким примером реализации фискально-распределительной функции являются

акцизы, устанавливаемые, как правило, на отдельные виды товаров и в первую

очередь роскоши, а также механизмы прогрессивного налогообложения. В некоторых

социально-ориентированных странах (Швеция, Норвегия, Швейцария) почти на

официальном уровне признается, что налоги представляют собой плату

высокодоходной части населения менее доходной за социальную стабильность.

3. Регулирующая функция налогов.

По мнению выдающегося английского экономиста Джона Кейнса

(1883-1946 г.г.) налоги существуют в обществе исключительно для регулирования

экономических отношений4.

Регулирующая функция направлена в первую очередь на

достижение посредством налоговых механизмов тех или иных задач налоговой

политики государства. Анализируя этот аспект налоговых отношений представляется

необходимым выделить стимулирующую, дестимулирующую и воспроизводственную

подфункции налогообложения.

Стимулирующая подфункция направлена на поддержку развития

тех или иных экономических явлений. Она реализуется через систему льгот и

освобождений. Нынешняя система налогообложения предоставляет широкий набор

налоговых льгот малым предприятиям, предприятиям инвалидов,

сельскохозяйственным производителям, организациям, осуществляющим капитальные

вложения в производство и благотворительную деятельность и т.д.

Дестимулирующая подфункция напротив направлена на

установление через налоговое бремя препятствий для развития каких-либо

экономических процессов, например, через реализацию государством своей

протекционистской экономической политики. Это проявляется через введение

повышенных ставок налогов (например, для казино установлена ставка налога на

прибыль в размере 90 %), установлении налога на вывоз капитала, повышенных

таможенных пошлин, налога на имущество, акцизов и др.

Можно назвать также воспроизводственную подфункцию, которая

предназначена для аккумуляции средств на восстановление используемых ресурсов.

Эту подфункцию выполняют отчисления на воспроизводство минерально-сырьевой

базы, плата за воду и т.д.

По мнению И. Горского, фискальная и регулирующая функции

противоречивы не только сами по себе - они также противоречат друг другу. В

частности, фискальная компонента приобретает большое стабилизирующее значение,

когда влечет за сбой снижение общего налогового бремени. Это возможно только

путем перераспределения налоговой тяжести между плательщиками, что

непосредственно требует учета регулирующих механизмов налогообложения. Однако в

любом случае, налог не имеет целью подрыва собственной основы: налог существует

для получения средств и не должен ограничивать, угнетать источник этих средств.

Он не предназначен для ограничения, запрещения, конфискации, наказания. Так,

увеличению таможенных импортных пошлин вызывается в основном

протекционистско-политическими соображениями, а повышенное налогообложение

игорного и алкогольного бизнеса обусловлено платежеспособностью, а не

запретительными мерами5.

Однако представляется, что значение налоговых механизмов в

регулировании и управлении экономикой государства все-таки достаточно

преувеличено. По мнению некоторых общественных деятелей налоги являются чуть ли

не единственным регулятором всех финансово-экономических процессов в обществе.

Однако развитие тех или иных экономических процессов в обществе подчиняется

своим закономерностям, в которых налогам отведено весьма скромное место.

В этой связи можно согласиться с С. Пепеляевым, по мнению

которого налог в современных условиях устанавливается с целью получения

бюджетного дохода, поэтому воздействие на поведение налогоплательщика с целью

добиться какого-либо результата не может быть основной целью налога. Однако

если какие-либо налоговые платежи начинают выполнять регулирующие функции, не

преследуя финансовой цели, то они перестают выступать налогами в строгом смысле

слова.[3]

Так, стимулирующая функция налогов влияет на экономическое

поведение субъектов более чем опосредованно, косвенно, через некоторые аспекты

мотивации. Налог отнюдь не стимулирует зарабатывание денег и сам по себе не

побуждает зарабатывать, он лишь претендует на часть заработанного. Если

какой-либо вид бизнеса изначально неприбылен и неэффективен, его развитию не

помогут никакие налоговые льготы.

Однако в ряде случаев наличие налоговых льгот может

послужить дополнительным (но все-таки не основным) аргументом в пользу той или

иной деятельности или деловой активности.

В то же время, регулирующая функция налогов действует сразу

и непосредственно при дестимулирующем налоговом подходе. Истинность крылатого

выражения «все, что облагается налогом - убывает» не подлежит сомнению.

Создание непомерного налогового бремени практически всегда влечет спад

производства в связи с потерей его эффективности. Так, непомерный налоговый

гнет российского крестьянства в 30-х годах привел к его ликвидации за несколько

лет. А уже в наше время, после введения 70 % налога на прибыль от деятельности,

связанной с видео показом, эпоха видео салонов канула в лету. Кроме того,

дестимулирование импорта путем установления повышенных пошлин (политика

протекционизма) также влечет резкое сокращение ввоза тех или иных товаров.

С помощью налогов государство действительно способно создать

более или менее благоприятные и конкурентоспособные условия для определенных

деловых сфер. В то же время, нельзя забывать, что при этом происходит налоговое

подавление других сфер. В связи с этим недооценка, как и переоценка

государством социального значения некоторых производств недопустимы, так как в

противном случае неизбежно нарушается свобода конкуренции и принцип

справедливости.

4. Контрольная функция налогообложения.

Через налоги государство осуществляет контроль за

финансово-хозяйственной деятельностью организаций и граждан, а также за

источниками доходов и расходами. Благодаря денежной оценке сумм налогов

возможно количественное сопоставление показателей доходов с потребностями

государства в финансовых ресурсах. Благодаря контрольной функции оценивается

эффективность налоговой системы, обеспечивается контроль за видами деятельности

и финансовыми потоками.

5. Поощрительная функция налогообложения.

Как отмечает Е. Покачалова, порядок налогообложения может

отражать признание государством особых заслуг определенных категорий граждан

перед обществом (предоставление налоговых льгот участникам Великой

Отечественной войны, Героев СССР и России и т.д.). Однако данная функция

представляет собой простое приспособление налоговых механизмов в целях реализации

социальной политики государства.[4]

Налоговая ставка и

принципы построения налогообложения

В системе

налогообложения определяющую роль играет налоговая

ставка, или величина налога,

взимаемая с единицы объекта налогообложения. Перед ними все должны быть равны.

Это не означает, что нельзя дифференцировать ставки, наоборот, можно и нужно,

но дифференциация должна проводиться по экономическим, социальным, региональным

категориям плательщиков, но никак не по отдельным физическим лицам или

предприятиям;

Фиксированный размер

ставок и их относительная стабильность способствуют развитию

предпринимательской деятельности, так как облегчают прогнозирование ее

результатов.

Выбор динамики налоговой

ставки определяет принцип построения налогообложения: пропорциональный,

прогрессивный, регрессивный.

Пропорциональное налогообложение указывает на индифферентность налоговой ставки в

отношении величины получаемого налогоплательщиком дохода.

Прогрессивное налогообложение предполагает повышение или понижение налоговой

ставки в зависимости от увеличения или сокращения дохода налогоплательщика. В

результате применения принципа прогрессивного налогообложения рост доходов той

или иной группы населения приводит к тому, что при достижении ими определенного

уровня доходов они автоматически переходят в группу налогоплательщиков с более

высокой налоговой ставкой.

Регрессивное налогообложение характеризуем» обратной зависимостью между налоговой ставкой и

объектом налогообложения: по мере увеличения дохода налогоплательщика налоговая

ставка уменьшается. Данный принцип построения налогов находит наибольшее

применение в сфере косвенного налогообложения.

Налоговые ставки и

бюджетные поступления

Уровень налоговых ставок

значительно влияет и на доходную часть бюджета. Постепенное повышение налоговых

ставок способствует налоговым поступлениям, но до тех пор, пока налоговое бремя

не станет избыточным — тогда налоговые поступления в государственную казну

начинают сокращаться.

Наиболее солидным

теоретическим обоснованием функциональной зависимости поступлений в бюджет от

налоговой ставки является положение А. Лаффера, согласно которому

чрезмерное" повышение налоговых ставок на доходы предприятий существенно

снижает у последних стимулы к капиталовложениям, тормозит научно-технический

прогресс, замедляет экономический рост. Это в конечном счете отрицательно

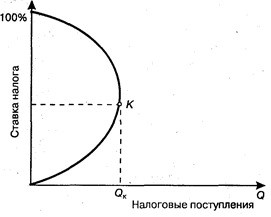

сказывается на поступлениях в государственный бюджет. Графическое отображение

зависимости между доходами государственного бюджета и динамикой налоговых

ставок получило название кривой Лаффера (рис. 1).

Источник: Иохин В.Я. Экономическая теория.–М., 1997, c.510-512.

Рис. 1.

Кривая Лаффера.

Кривая Лаффера - это графическое отображение зависимости

между налоговыми поступлениями и динамикой налоговых ставок, выявляющая такую

налоговую ставку, при которой налоговые поступления достигают максимума.

Теоретически определить конкретную величину оптимальной

налоговой ставки весьма трудно, поскольку в оценке ее экономической

целесообразности важную роль играют также уровень развития и ориентация

экономики, анализ государственного бюджета на макроуровне и другие факторы. В

этой связи она не может быть установлена на все случаи жизни и для всех стран

одинаковой. Оптимальная налоговая ставка определяется, как правило,

эмпирическим путем.

Манипулирование налоговыми ставками является важной

составляющей налоговой политики государства. Однако его проведение, равно как и

использование кривой Лаффера, требует большой осмотрительности. Во-первых,

кривая имеет форму дуги и показывает, что наилучший экономический результат

достигается не тогда, когда налоги самые низкие, а когда они оптимальные.

Слишком низкие налоги приводят к сокращению собираемых налогов из-за малых

ставок, а слишком высокие - к аналогичному результату из-за сокращения

производства и налоговой базы. Во-вторых, частые изменения налоговых ставок

создают чувство неопределенности у предпринимателей, что не побуждает их к

развитию. Наконец, в-третьих, экономика настолько сложный механизм, что никто

не в состоянии точно сказать, возрастет ли выпуск продукции при снижении

налогов на какой-то процент и хватит ли собранных налогов для удовлетворения

всех нужд государства. В период высокой инфляции ссылки на кривую Лаффера.

бессмысленны: предприятия не тратят оставшиеся от снижения налогов деньги для

пополнения оборотных средств или инвестиций, поскольку выгоднее пустить их в

быстрый оборот. Лишь при финансовой стабилизации появляется возможность для

действия открытой Лаффером закономерности и ослабления налогового пресса.

Причем делать это надо также осторожно. При недоборе налогов государственный

бюджет не сможет выполнять свои функции, и государство вынуждено будет пойти на

дополнительную денежную эмиссию, инфляция снова усилится, и экономика попадет в

замкнутый круг "дефицит бюджета - инфляция - сокращение производства -

дефицит бюджета".

При увеличении ставки

налога доходы в госбюджет возрастают. Оптимальный размер налоговой ставки

обеспечивает максимальные поступления в государственный бюджет. Дальнейшее повышение налоговой ставки уменьшает

стимулы к труду, предпринимательству и иной хозяйственной деятельности, и при

100%-ном налогообложении доходов поступления в бюджет могут приблизиться к

нулю. Снижение чрезмерно высоких налогов в длительной перспективе обеспечивает

рост сбережений, инвестиций, занятости и, следовательно, увеличение налоговых

поступлений, государственных доходов, что позволяет сократить дефицит

государственного бюджета и ослабить инфляцию.

Без сомнения, повышение

или понижение налоговых ставок оказывает тормозящее или, наоборот,

стимулирующее воздействие на динамику капиталовложений. Однако нельзя забывать,

что на инвестиции, помимо налоговых ставок, влияет множество других факторов.

Важнейшее место среди них занимают особенности промышленного цикла, соотношение

спроса и предложения, уровень процентных ставок, состояние фондового рынка.[5]

С учетом исторических особенностей образования современной

налоговой системы и потребностей налогового планирования все существующие

сейчас в зарубежных странах налоги можно классифицировать следующим образом:

I. Налоги с

натуральной базой обложения:

подомовые налоги;

подушевые налоги;

специфические таможенные пошлины и т.п.;

II. Налоги со стоимостной базой обложения:

2.1. Налоги на базе валового дохода:

акцизы;

налог с оборота;

таможенные пошлины;

налоги на имущество, капитал;

налоги на проценты, дивиденды и т.д.

2.2. Налоги на базе чистого дохода:

корпоративный налог;

налог на индивидуальные доходы;

налог на добавленную стоимость;

налог на наследство.

Налогообложение физических лиц

К концу ХХ века практически во всех развитых странах с

рыночной экономикой осуществлен переход к системе налогообложения на основе

годовой суммы чистого дохода налогоплательщика. Главным условием такого

перехода стало введение лимита сумм взимаемых с него налогов, не превышающего

пределов этого дохода. В прошлом необходимости этого ограничения не придавалось

должного значения, разные виды налогов вводились сами по себе, действовали

обособленно друг от друга, поэтому суммирование внешне невысоких ставок разных

налогов, но устанавливаемых на базе валового, а не чистого дохода, нередко

приводило для некоторых категорий населения к обложению, превышающему весь

объем получаемых доходов и, соответственно, к их разорению и прогрессирующему

обнищанию. Сейчас этому обстоятельству придается весьма важное значение,

особенно если учесть, что в некоторых странах через налоги перераспределяется

до 3/ 5 всей суммы национального дохода. Для обеспечения этого условия пришлось

создать новые формы взаимного учета различных видов налогов.

Ведущую роль в системе подоходных налогов играет налог на

индивидуальные доходы (individual income tax), которым облагается вся сумма

доходов каждого отдельного налогоплательщика (в некоторых странах допускается

суммирование доходов для супружеских пар). Авансовые или предварительные налоги

взимаются с определенных видов доходов по мере их получения, т.е. “у

источника”. Для этих налогов установлены твердые, фиксированные ставки: для

процентов и дивидендов обычно 25–30%, для лицензионных платежей и выплат по

авторским правам – 10–12% и т.д. Для удержания налогов из заработной платы

обычно применяются специально разработанные шкалы налоговых ставок.

По окончании налогового периода (обычно года) каждый

налогоплательщик представляет декларацию по налогу на индивидуальные доходы,

полученные в данном году, и все удержания авансовых налогов, которые были с них

сделаны. Налоговые органы рассчитывают сумму налога на индивидуальные доходы,

исходя из общей суммы доходов налогоплательщика, и затем из суммы налогов вычитают

удержанные прежде суммы авансовых налогов. Эта чистая задолженность взимается с

налогоплательщика.

Таким образом, происходит суммирование авансовых налогов с

последующим вычетом их из суммы окончательного налога. В последние годы

наблюдается тенденция к расширению этой системы: в ряде стран к налогу на

индивидуальные доходы были подключены и поимущественные налоги, а некоторые

страны даже ставили ограничения, чтобы вся сумма налогов для любого

налогоплательщика не могла превышать 75 – 80% общей суммы его доходов. На

практике последнее ограничение не имеет серьезного значения, поскольку даже при

применении налоговых ставок до 70 – 75% “эффективная” налоговая ставка не

превысит 45 – 50%, а как показывают данные налоговых органов, в

действительности богатые налогоплательщики, пользуясь широкими льготами, редко

уплачивают налоги по “эффективной” ставке более 30%.

При существующей системе исчисление налога производится по

шкале ставок, прогрессивно увеличивающихся с ростом дохода. Однако по

повышенной ставке облагается не весь доход, а только та его часть, которая

попадает в соответствующий данной ставке избыток дохода. В первых диапазонах

попадающие в них части (доли) дохода облагаются по более низким ставкам, и лишь

для каждой следующей части (доли) налоговая ставка повышается. Таким образом,

если самая высшая доля дохода и облагается по ставке в 75%, то предыдущие несут

значительно более низкое налоговое бремя. Сумма всех частей рассчитанного таким

путем налога по отношению ко всей сумме дохода и есть “эффективная” налоговая

ставка.

В качестве примера можно привести некоторые характеристики

налогообложения физических лиц в ведущих странах. В США применяется три

основных метода взимания налогов:

самообложение, когда налогоплательщик сам заполняет

декларацию и платит налоги;

взимание налога у источника, когда налоги взимаются при

начислении дохода;

оценочные налоговые платежи, когда налогоплательщик

предварительно, авансом вносит суммы в счет будущих доходов, а окончательный

расчет производится после определения фактического дохода.

Большое достоинство американской налоговой системы – ее

дифференцированный характер, который позволяет перераспределять доходы от слоев

населения с наивысшими доходами к слоям населения с доходами ниже прожиточного

минимума. Прожиточный минимум в США составляет 400 долларов в месяц и эта

величина налогом не облагается. В то же время с дохода свыше 10 млн. долларов

взимается налог в размере 38%. Налоговая система в США имеет социальную

направленность, так как сумма налогов с населения заметно ниже суммы, которую

население получает из государственного бюджета на удовлетворение своих нужд в

виде пенсий, пособий, стипендий, оплаты медицинских услуг, услуг образования и

культуры. К этому следует добавить абсолютную прозрачность доходов

налогоплательщиков и их использования, что стимулирует их к добросовестным

платежам.

Система налогообложения физических лиц в Германии также

характеризуется социальной направленностью. В частности, необлагаемый минимум

составляет 7 тыс. марок в год или примерно 4–4,2 тыс. долларов.

Высока степень дифференциации подоходного налога во Франции

(от необлагаемого минимума до 56,8%). Сумма налога дифференцирована по семи

категориям плательщиков и очень жестко распределяется между местными и

центральными властями. Во Франции также действует очень большая система

различных льгот и скидок в отношении налогоплательщиков.[6]

Принципы построения налоговой системы Японии в целом

являются аналогичными другим индустриальным странам. В Японии очень жестко

закреплено распределение поступлений между центральным бюджетом и местными

бюджетами. При этом в Японии предпочитают изъять сначала средства в центральный

бюджет, а затем из центрального бюджета финансировать местные бюджеты. В Японии

действует 25 государственных и 30 местных налогов. Как уже отмечалось выше, они

дают примерно 80–85% всех бюджетных доходов.

Весьма интересна шкала подоходного налогообложения

физических лиц в Японии. Для центрального бюджета имеется пять разрядов платежа

(10, 20, 30, 40 и 50%); кроме того, в местные бюджеты выплачивается ставка в

размере 5, 10, и 15%. Помимо этого, все граждане Японии старше 18 лет обязаны

выплатить в центральный бюджет 3200 йен ежегодно (или 24 доллара по курсу 1998

года).

Налогообложение компаний

Специальная система налогообложения существует для

корпоративного сектора бизнеса. Все капиталистические предприятия, образованные

в форме акционерных компаний (в США – корпораций), облагаются специальным

корпоративным налогом (corporate income tax). Его ставка составляет обычно 45–60%

и базой обложения служит налогооблагаемая прибыль корпорации. Оставшаяся после

уплаты корпоративного налога часть прибыли облагается налогом на дивиденды,

если она распределяется среди акционеров, и налогом на перераспределение

прибыли – если она остается в виде резервов корпорации.

Налог на прибыль некорпоративного сектора бизнеса (во многих

странах он охватывает до 25–30% всей сферы коммерческой деятельности)

рассчитывается по тем же правилам, что и налог на индивидуальные доходы и по

его ставкам (обычно в виде авансовых платежей в течение года и с окончательным

расчетом по представлении годового баланса).

В большинстве стран Западной Европы наряду с уже

рассмотренной системой налогов, действует система налогов на добавленную

стоимость (value added tax). В обеих этих системах последующий налог связан с

предыдущими путем налогового кредита, т.е. предыдущие налоги вычитаются

непосредственно из суммы последующего налога, а не из облагаемого дохода (что

было бы менее выгодно для налогоплательщика). Основные различия содержатся в

структуре базы обложения: у налога на добавленную стоимость она шире, поскольку

допускает вычет только материальных расходов (на сырье, материалы,

комплектующие части и т.д.), но не издержек на выплату заработной платы; отсутствуют

стандартные вычеты, резервы, включаемые в состав издержек или образуемые за

счет прибыли, и т.д., разрешенные по корпоративному налогу и налогу на

индивидуальные доходы. В то же время капитальные затраты (на приобретение

машин, оборудования и т.д.) для целей расчета налога на добавленную стоимость

списываются не в порядке амортизации (т.е. с рассрочкой по годам), а сразу же

по мере их осуществления (что является весьма мощным стимулом для обновления их

производственных мощностей). Таким образом, база налогов на добавленную

стоимость охватывает фонд заработной платы и чистую денежную выручку от

деятельности предприятия, что резко упрощает налоговый контроль и ограничивает

возможности для злоупотреблений налоговыми льготами.

Интерес представляет система контроля налоговых поступлений

на принципах их моделирования, получившая наибольшее распространение в

Соединенных Штатах Америки. Налоговые органы этой страны имеют широкие права в

области налогового контроля. Вместе с тем, действует билль о правах налогоплательщика,

который может обжаловать действия налоговых органов в суде в течение 21 дня.

Налоговые службы США контролируют поступление доходов в

региональном и отраслевом разрезе в сравнении с предшествующими периодами. Это

позволяет проанализировать поступление доходов в динамике. Подобная схема дает

возможность отслеживать отклонения в величине поступающих доходов. При их

обнаружении вступает в действие механизм более углубленного конкретного анализа

причин расхождения.

В США используется модель контроля налоговых поступлений,

разработанная компанией Barents Group USA. Эта модель позволяет получать

ежемесячные прогнозы налоговых поступлений по отдельным видам налогов на основе

заранее заданных годовых итогов. Кроме того, она предусматривает возможность сопоставлять

фактические месячные поступления с прогнозными поступлениями и с поступлениями

за соответствующий период прошлого года. Вместе с тем, на основе модели

проводятся корректировки месячных и годовых сумм налогов с учетом уже

поступивших фактических налогов.

В модель входят следующие модули: 1) модуль базы данных; 2)

модуль базовых прогнозов; 3) модуль мониторинга и отчетов; 4) модуль

модификации прогнозов; 5) модуль дополнительных свойств модели контроля

налоговых поступлений.

Первый модуль формирует данные о реальных ежемесячных

налоговых поступлениях с учетом изменений действующего законодательства и

различий в инфляционных тенденциях, а также в сравнении с аналогичными

поступлениями за прошлые годы. Информационные ряды этого модуля служат исходной

базой для построения последующих элементов модели.

В модуле базовых прогнозов отражаются тенденции поступлений

реальных налогов и помесячный прогноз налоговых поступлений (его базовые оценки

составляются в двух вариантах: с учетом инфляции и законодательных изменений).

Третий модуль является центральным звеном системы контроля

налоговых поступлений. Его назначение – выявление отклонений налоговых сборов

от прогнозов.[7]

Четвертый модуль выполняет функции мониторинга, который

информирует аналитиков о любых отклонениях поступлений отдельных налогов от

прогнозов. При выявлении причин таких отклонений определяется их возможное

воздействие на помесячные налоговые поступления в будущем, что ставит перед

политиками необходимость пересмотра годовых бюджетных проектировок.

Пятый модуль используется в целях учета непредвиденных

факторов, которые могут выявляться на протяжении прогнозного года (изменение

налоговых ставок, административные изменения и т.д.). При этом перед аналитиком

стоит задача ответить на вопрос, не приведут ли эти факторы: а) к устойчивому

изменению налоговых поступлений, что потребует пересмотра годового прогноза; б)

к временному изменению, которое повлияет на распределение в сроках налоговых

поступлений, что не отразится на годовом прогнозе; г) к временному отклонению,

которое отразится на годовом прогнозе, но не повлияет на помесячные поступления

в будущем.

Важнейшую роль в системе контроля поступления налогов играет

научно обоснованная разработка ежемесячных прогнозов, которые составляются на базе

модели налоговых поступлений. Ежемесячные прогнозы координируются с

контрольными цифрами, заложенными в годовом бюджете. При значительных

расхождениях между прогнозами и реальными поступлениями налогов выявляют

причины этих расхождений и проводят соответствующую корректировку, как

прогнозных значений, так и годовой суммы налога. После составления

корректировок строится ежемесячный мониторинг с целью отслеживания процесса

поступления налогов. Очевидно, что модель контроля налоговых поступлений

обладает огромным объемом информации и поэтому ее основное назначение –

составление отчетов о налоговых поступлениях для заинтересованных

государственных ведомств.

Следует отметить, что в настоящее время в России подобные

методы налогового контроля не находят должного применения в связи с тем, что

меняется налоговая система страны, с одной стороны, и присутствует значительная

инфляция, с другой. Самостоятельная российская налоговая служба возникла только

в 1991 году и до сих пор находится в стадии становления. Практически каждый год

происходят существенные коренные изменения, как в организационной структуре

налоговых органов, так и в налоговом законодательстве страны.

Формирование налоговых систем по природе своей — процесс

многоступенчатый, длительный и требующий глубокого теоретического обоснования.

В мировой практике в настоящее время известны три базисные

модели налоговых систем:

• Англосаксонская. Она ориентирована на прямое обложение,

основную налоговую нагрузку несут физические лица. Доля косвенных налогов совсем

незначительна. Применяется в большинстве развитых стран (Австрия,

Великобритания, Ирландия и др.).

• Евроконтинентальная. Для нее характерны высокие отчисления

на социальное страхование (взносы в страховые фонды), которые с известной долей

условности можно отнести к налоговым платежам. Объясняется

социально-ориентированной политикой. Значительна также доля косвенных налогов,

в особенности НДС, прямых же значительно меньше (Германия, Нидерланды, Франция,

Щвеция, Норвегия).

• Латиноамериканская. Характерна для несбалансированной

инфляционной экономики с очень высоким уровнем косвенного обложение от 40 до

50% (Боливия, Чили, Перу).

На практике, как всегда, существуют также и смешанные

модели. Российская модель налоговой системы, к сожалению, схожая по ряду

внешние факторов с западными структурами, по сути ближе всего к

латиноамериканской, т. е. худшей из всех трех. В результате она является

объектом постоянной критики со стороны как непосредственных субъектов, так и

наблюдателей налогового процесса: налогоплательщиков всех рангов,

государственных чиновников, депутатов, профессиональных экономистов, СМИ,

зарубежных аналитиков. Причина этого общего негативного отношения прежде всего

в том, что не было соблюдено ни одного элементарного условия введения российской

налоговой системы в переходную экономику.[8]

Так как в России разрыв между наиболее обеспеченными и

наименее обеспеченными слоями значительно больше, чем в ведущих индустриальных

странах, то в российских условиях безусловно должна быть сохранена прогрессивная

шкала взимания налогов с населения.[9]

1.2. Организация налогообложения

в Российской Федерации

Под системой налогообложения понимается совокупность

законодательных правовых норм, определяющих в данный момент в конкретном

государстве перечень налоговых платежей, а также взаимоотношения сторон в

процессе их взимания.

Понятие "система налогообложения" более широкое,

чем понятия "налоговая система" и "налоговое

администрирование". В нормативных документах и специальной литературе

налоговая система трактуется часто как совокупность налогов, сборов, пошлин и

установленных правил их исчисления и взимания. Именно так изначально в Законе

РФ "Об основах налоговой системы в Российской Федерации" (ст. 2)

налоговая система определялась как "совокупность налогов, сборов, пошлин и

других платежей, взимаемых в установленном порядке...".

Налоговое администрирование это направления и технология

деятельности налоговых органов в сфере налоговых правоотношений для достижения

целей налоговой политики конкретного периода.

Таким образом, понятие "система налогообложения"

характеризует в динамике всю совокупность процессов, результатом которых

является формирование конкретных налоговых доходов бюджета и других денежных

фондов государства. В этом состоит главная (фискальная) задача системы

налогообложения любого государства.[10]

В Налоговом кодексе РФ впервые законодательно закреплены

принципы, на которых строится система налогообложения в РФ. Они следующие:

1. Всеобщность и равенство налогообложения, обязанность

каждого лица уплачивать законно установленные налоги. Данный принцип является

конкретизацией ст. 57 Конституции РФ, устанавливающей, что "каждый обязан

платить законно установленные платежи и сборы".

Обязанность платить законно установленные налоги и сборы

распространяется на всех лиц, признаваемых налоговым кодексом и иными актами

законодательства о налогах и сборах плательщиками. Эта общая норма

применительно к практике налогообложения конкретизируется в ст. 23 НК как

обязанность налогоплательщика "уплачивать законно установленные

налоги", т.е. только те, которые предусмотрены налоговым кодексом и

принятыми в соответствии с ним федеральными законами о налогах и сборах. Ни

один орган законодательной власти субъекта Федерации и представительный орган

местного самоуправления не имеет права ввести ни одного налога, не

предусмотренного кодексом. В противном случае налогоплательщик в соответствии

со ст. 21 "Права налогоплательщиков (плательщиков сборов)" вправе

"не выполнять неправомерные акты и требования налоговых органов и их должностных

лиц".

2. Налоги и сборы не могут иметь дискриминационного

характера и различно применяться, исходя из социальных, расовых, национальных,

религиозных и иных подобных критериев. Не допускается устанавливать

дифференцированных ставок налогов и сборов, налоговых льгот в зависимости от

формы собственности, гражданства физических лиц или места происхождения

капитала. Данное ограничение соответствует закрепленным в Конституции РФ

принципам равенства всех форм собственности, свободы экономической деятельности

(ст. 8) и равенства прав и обязанностей иностранцев, лиц без гражданства и

российских граждан (ст. 62). Наличие этого принципа имеет большое значение для

практики налоговых отношений. Именно ввиду нарушения этого принципа

Конституционный Суд РФ дважды (в январе 2001 г. и в январе 2003 г.) ставил

вопрос о конституционности и соответствии принципам налогообложения налога с

продаж, так как установленный механизм его исчисления ставил в неравное

положение плательщиков юридических лиц и индивидуальных предпринимателей,

обусловленное различием организационно-правовых форм их хозяйственной

деятельности. Этот и другие признаки дискриминации явились одной из причин

отмены данного налога с 01.01.2004.

3. Налоги и сборы должны иметь экономическое основание. Они

не могут быть произвольными. Это означает, что законно установленный налог в

обязательном порядке имеет экономический смысл и реальное основание для

взимания в виде появившегося дохода, прибыли, приобретения имущества, прироста

его стоимости и т. д.[11]

Практическое значение этого принципа состоит в том, что он

законодательно ограничивает потребность государства в денежных ресурсах, его

стремление вводить новые налоги для пополнения казны. В практике

налогообложения РФ, тем не менее, имелись и имеются прецеденты экономически

необоснованных налогов. Например, отмененные (с 2001 г.) пограничный сбор за

оформление въезда на территорию РФ и выезда из страны, налог на покупку

иностранных денежных знаков и платежных документов, выраженных в иностранной

валюте (с 2003 г.). Вместе с тем, в перечне федеральных налогов и сборов до сих

пор присутствует "Сбор за использование наименований "Россия",

"Российская Федерация" и образованных на их основе слов и

словосочетаний".

4. Не допускается установление налогов и сборов, ограничивающих

или препятствующих законной деятельности налогоплательщиков, нарушающих единое

экономическое пространство РФ, т. е. таких, которые прямо или косвенно

препятствуют свобод ному перемещению по территории РФ товаров, работ, услуг и

капиталов. Это вытекает из норм Конституции РФ, которая гарантирует единое

экономическое пространство страны и не допускает установления таможенных

границ, пошлин, сборов и каких-либо иных препятствий для свободного перемещения

товаров, услуг и финансовых средств (ст. 8 и 74).

5. Федеральные налоги и сборы могут устанавливаться,

изменяться или отменяться только путем внесения соответствующих поправок в

Налоговый кодекс РФ. Налоги и сборы субъектов РФ, местные налоги и сборы

устанавливаются, изменяются или отменяются соответственно законами субъектов РФ

о налогах и сборах и правовыми актами представительных органов местного

самоуправления о налогах и сборах в соответствии с Налоговым кодексом РФ.[12]

6. Особое место среди принципов современной системы

налогообложения в РФ занимает норма, в соответствии с которой все неустраненные

сомнения, противоречия и неясности актов законодательства о налогах и сборах

толкуются в пользу налогоплательщика ("презумпция невиновности").

Важно отметить, что правильность "толкования" устанавливается в

судебном порядке.

Из данной нормы вытекает важнейший момент для практики

налогообложения. Он состоит в том, что лицо, привлекаемое к ответственности, не

обязано доказывать свою невиновность в совершении налогового правонарушения.

Обязанность по доказыванию обстоятельств, свидетельствующих о факте налогового

правонарушения и виновности лица, возлагается на налоговые органы (ст. 108 НК

РФ). Второй заключается в том, что в случае нарушения порядка проведения той

или иной процедуры, предусмотренной Налоговым кодексом РФ (выемка документов,

налоговые проверки, приостановление операций по счетам налогоплательщика

организации и др.), документально оформленные ее результаты не имеют законной

силы.

Законодательно установленные принципы налогообложения в РФ

определяют структуру и содержание собственно налоговой системы. Она имеет три

уровня: федеральный, региональный и местный, каждый из которых представлен

одноименной группой налогов, установление и введение которых является налоговой

компетенцией органа власти со ответствующего уровня.

Правовое

регулирование налогообложения в РФ

Правовое регулирование налогообложения в РФ регламентировано

Законодательством России, включающим в себя Налоговый кодекс и принятые в

соответствии с ним федеральные законы о налогах и сборах; законы и иные

нормативные правовые акты о налогах и сборах субъектов РФ; нормативные правовые

акты органов местного самоуправления о местных налогах и сборах. Концептуальные

положения структуры и функционирования налоговой системы современной России определены

НК РФ, введенным в действие с 01.01.1999 г. и обозначившим начало нового этапа

реформирования.

Основные начала законодательства о налогах и сборах

устанавливают принципы построения российской налоговой системы, заключающиеся в

том, что каждое лицо должно уплачивать законно установленные налоги и сборы с

учетом фактической способности налогоплательщика к их уплате; налоги должны

иметь экономическое обоснование и не могут иметь дискриминационный характер, а

также нарушать единое экономическое пространство России; все неустранимые

сомнения, противоречия и неясности актов законодательства о налогах и сборах

толкуются в пользу налогоплательщика; акты законодательства о налогах и сборах,

ухудшающие положение налогоплательщиков, обратной силы не имеют.

Согласно НК, законы о налогах вступают в силу не ранее чем

по истечении одного месяца со дня их официального опубликования и не ранее 1-го

числа очередного налогового периода по соответствующему налогу,

Федеральные законы, вносящие изменения в НК РФ в части установления

новых налогов и сборов, а также акты законодательства о налогах и сборах

субъектов РФ и акты представительных органов местного самоуправления, вводящие

налоги и сборы, вступают в силу не ранее одного месяца со дня их официального

опубликования.

Налоговый кодекс РФ должен стать в значительной части

законом прямого действия. Прежде всего это касается установления видов налогов

и их перечня на всех уровнях (федеральном, субъектов федерации и местном);

процедур введения и механизмов исполнения налогового обязательства; обеспечения

прав и обязанностей участников налоговых отношений; осуществления налогового

контроля, формы его проведения, ответственности за совершение налоговых

правонарушений. ,

Налог считается установленным, когда определены налогоплательщики

и следующие элементы:

• объект налогообложения;

• налоговая база;

• налоговый период;

• налоговая ставка;

• порядок исчисления налога;

• порядок и сроки уплаты налога;

• налоговые льготы.

Кодекс определил специальные налоговые режимы, т. е. особый

порядок уплаты налогов и сборов в течение определенного периода времени. Это

может быть.

• упрощенная система налогообложения субъектов малого

предпринимательства;

• система налогообложения в свободных экономических зонах, в

закрытых административно-территориальных образованиях;

• система налогообложения при выполнении договоров концессии

и соглашений о разделе продукции.

В правилах исполнения обязанности по уплате налога НК дается

понятие реализации товаров, работ или услуг.

Согласно п. 1 ст. 39 НК РФ, реализацией товаров, работ или

услуг организацией или индивидуальным предпринимателем признается

соответственно передача на возмездной основе (в том числе обмен товарами,

работами или услугами) права собственности на товары, результатов выполненных

работ одним лицом для другого лица, возмездное оказание услуг одним лицом

другому лицу, а в некоторых случаях — на безвозмездной основе.

Для целей налогообложения принимается цена товаров, работ

или услуг, указанная сторонами сделки. Пока не доказано обратное, предполагается,

что это цена соответствует уровню рыночных цен.[13]

Налоговые органы при осуществлении контроля за полнотой

исчисления налогов вправе проверять правильность цен по сделкам лишь в

следующих случаях:

1) при совершении сделки между зависимыми лицами;

2) при совершении внешнеторговых сделок;

3) при совершении товарообменных (бартерных) операций;

4) при отклонении более чем на 20% в сторону повышения или

понижения от уровня цен, применяемых налогоплательщиком по идентичным

(однородным) товарам (работам, услугам), в пределах непродолжительного периода

времени.

В случае, когда цены товаров, работ или услуг, применяемые

сторонами сделки и подлежащие проверке налоговыми органами, отклоняются в

сторону повышения или понижения более чем на 20% от рыночной цены идентичных

(однородных) товаров (работ или услуг), налоговый орган вправе вынести

мотивированное решение о доначислении налога и пени с применением рыночных цен

на соответствующие товары, работы или услуги.

Налоговый кодекс содержит норму о том, что обязанность по

уплате налога считается исполненной, если налогоплательщик подал в

установленный для уплаты налога срок в банк платежное поручение при наличии

достаточных средств на счете. В случае уплаты налогов и сборов в более поздние

сроки, нежели установленные законодательством, налогоплательщики обязаны

выплатить пени. Пеня начисляется за каждый календарный день просрочки

исполнения обязанности по уплате налога и сбора в проценте от неуплаченной

суммы налога.

Процентная ставка пени равна одной трехсотой действующей в

это время ставки рефинансирования ЦБРФ.

НК РФ гарантирует права и обязанности налогоплательщиков и

налоговых органов, которым посвящены разделы II и III Кодекса. Более

совершенная система ответственности за налоговые правонарушения, установленная

НК, учитывает формы вины налогоплательщиков; смягчающие и отягчающие

обстоятельства; виды нарушений и конкретную ответственность по каждому из них.

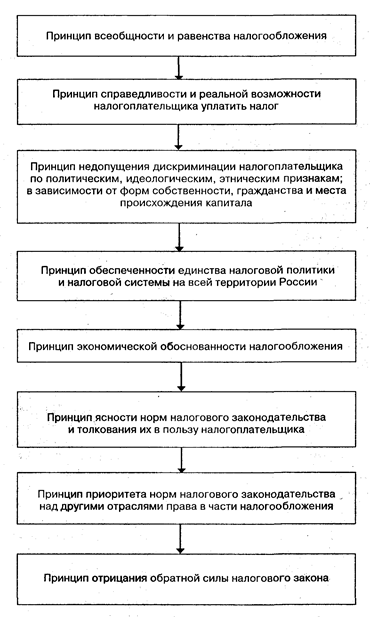

Источник: Исингарин Н. К. 10 лет СНГ. Проблемы, поиски,

решения. — Алматы: ОФ «БИС», 2001, c.100.

Рис. 2.

Принципы построения

российской налоговой системы.

Виды налогов и полномочия органов власти различных уровней в области

налогообложения

Налоговая система РФ имеет трехуровневый характер (см.

приложение 2); в соответствии с Налоговым кодексом налоги Российской Федерации

подразделяются на федеральные, региональные и местные. Трехуровневая система

была определена также Законом РФ «Об основах налоговой системы РФ», однако сам

перечень налогов был несколько иным. В переходный период, пока не принята и не

введена полностью в действие часть II НК РФ, перечень налогов определяется в

соответствии с Законом РФ «Об основах налоговой системы РФ». С принятием

специальной части НК РФ перечень налогов будет регламентироваться Кодексом.

Классификация налогов по Закону РФ «Об основах налоговой системы РФ» и по НК РФ

приводится в приложении. Как можно видеть, перечни налогов существенно

различаются, и в Налоговом кодексе РФ число налогов значительно сократилось.

Федеральные налоги и сборы устанавливаются НК РФ и

обязательны к уплате на всей территории Российской Федерации.

Региональные налоги и сборы, устанавливаемые и вводимые в

действие в соответствии с Кодексом и законами субъектов РФ, обязательны к

уплате на территориях соответствующих субъектов РФ. При установлении регионального

налога законодательными органами субъектов РФ определяются следующие элементы

налогообложения: налоговые ставки в пределах, установленных НК РФ, порядок и

сроки уплаты налога, а также формы отчетности по данному региональному налогу.

Иные элементы налогообложения устанавливаются НК РФ. При установлении

регионального налога законодательными органами субъектов РФ могут также

предусматриваться налоговые льготы и основания для их использования

налогоплательщиком.

Местные налоги и сборы, устанавливаемые и вводимые в

действие в соответствии с Кодексом и нормативными правовыми актами

представительных органов местного самоуправления, обязательны к уплате на

территориях соответствующих муниципальных образований. Местные налоги и сборы в

городах федерального значения Москве и Санкт-Петербурге устанавливаются и

вводятся в действие законами этих городов.

Список налогов России является закрытым. Иными словами,

никакой орган власти, за исключением Федерального собрания России, не может

изменить перечень налогов и ввести налог, не предусмотренный перечнем. Однако

так было не всегда. В 1994-1996 гг. в соответствии с Указом Президента РФ №

2268 от 22.12.93 г. «О формировании республиканского бюджета Российской

Федерации и взаимоотношениях с бюджетами субъектов Российской Федерации в 1994

году» законодательные (представительные) органы власти субъектов федерации, в

том числе органы местного самоуправления, имели право вводить на своей

территории любые налоги сверх установленного перечня. Такое, на первый взгляд

демократическое, право породило огромную волну произвола и дискриминации

налогоплательщиков со стороны субфедеральных и местных структур. Поэтому в

целях сохранения единства экономического пространства страны налоговый перечень

был закрыт.

Следует отметить, что НК РФ уменьшил права органов власти

субъектов федерации и местного самоуправления в сфере налогообложения. Норма,

записанная в Законе РФ «Об основах налоговой системы РФ» и предоставлявшая

органам национально-государственных и административно-территориальных

образований право вводить дополнительные льготы по федеральным налогам в

пределах сумм налогов, зачисляемых в их бюджеты, утратила силу с 01.01.1999 г.

со вступлением в действие части I Налогового кодекса РФ. Указанный факт имеет

отрицательный эффект, так как ограничивает возможности влияния региональных

местных органов власти на процессы экономического развития территорий и

проведения эффективной экономической политики.

В отношении исполнительных органов власти НК РФ

регламентирует, что федеральные органы исполнительной власти, органы

исполнительной власти субъектов Российской Федерации, исполнительные органы

местного самоуправления, органы государственных внебюджетных фондов в

предусмотренных законодательством о налогах и сборах случаях издают нормативные

правовые акты по вопросам, связанным с налогообложением и сборами, которые не

могут изменять или дополнять законодательство о налогах и сборах.

Государственный таможенный комитет РФ при издании указанных актов также

руководствуется таможенным законодательством РФ. Министерство финансов РФ,

Государственный таможенный комитет РФ, органы государственных внебюджетных

фондов издают обязательные для своих подразделений приказы, инструкции и

методические указания по вопросам, связанным с налогообложением и сборами.

Таким образом, перечисленные выше органы издают акты нормативного характера

только для своих подразделений, но они не имеют обязательной силы для

налогоплательщиков и плательщиков сборов. В то же время налогоплательщики могут

использовать необязательные для них документы в своей деятельности в справочном

порядке.[14]

Таблица 1

Структура и динамика доходов федерального бюджета в

2000-2002 гг. (% к итогу)

|

№ п/п

|

|

2000г.

|

2002г.

|

|

1

|

2

|

3

|

4

|

|

Всего доходов: в том числе

|

100,0

|

100,0

|

|

1

|

Налоговые

доходы, всего

|

84,7

|

81,2

|

|

В том числе:

|

|

|

|

1.1

|

Налог на

прибыль организаций

|

8,0

|

9,8

|

|

1.2 .

|

Налог на доходы

физических лиц

|

3,0

|

—

|

|

1.3

|

Налог на

игорный бизнес

|

0,02

|

0,05

|

Продолжение таблицы 1

|

1.4

|

Налог на

добавленную стоимость

|

34,8

|

36,4

|

|

1.5

|

Акцизы

|

15,04

|

10,6

|

|

1.6

|

Лицензионные и

регистрационные сборы

|

0,07

|

0,04

|

|

1.7

|

Налог на

покупку иностранных денежных знаков и платежных документов, выраженных в

иностранной валюте

|

0,19

|

0,09

|

|

1.8

|

Налоги на

совокупный доход

|

0(13

|

0,27

|

|

1.9

|

Налоги на

операции с ценными бумагами

|

0,04

|

0,04

|

|

1.10

|

Платежи за

пользование природными ресурсами

|

1'4

|

8,7

|

|

1.11

|

Таможенные

пошлины

|

21,6

|

15,3

|

|

1.12

|

Прочие налоги

|

0,5

|

0,1

|

Источник: Налоги

и налогообложение. Под ред. И.Г. Русаковой. В.А. Кашина.—М.: Финансы, ЮНИТИ, 2000, c.74-80.

Таблица 2

Распределение федеральных

налогов и сборов между федеральным бюджетом и консолидированными бюджетами

субъектов РФ в 2002 г. (%)

|

№ п/п

|

Наименование налога

|

Федеральный

|

Консолидированные бюджеты субъектов РФ

|

|

1

|

Налог на прибыль организаций, зачисляемый в федеральный

бюджет

|

100

|

|

|

2

|

Налог на прибыль организаций, зачисляемый в бюджеты

субъектов РФ

|

|

100

|

|

3

|

Налог на доходы физических лиц.

|

'

|

100

|

Продолжение таблицы 2

|

4

|

Акцизы по подакцизным товарам и продукции, ввозимым на

территорию Российской Федерации

|

100

|

|

|

5 .

|

Налог на покупку иностранных денежных знаков и платежных

документов, выраженных в иностранной валюте

|

60

|

40

|

|

6

|

Налог на

операции с ценными бумагами

|

100

|

|

|

7

|

Ввозные и вывозные таможенные пошлины

|

100

|

|

Источник: Налоги

и налогообложение / Под ред. Л.А. Юриновой.–СПб: Питер, 2005, c.60.

Таблица 3

Структура доходов областного бюджета на 2002 г. (% к итогу)

|

№ п/п

|

Источник доходов

|

Удельный вес, %

|

|

1.

|

Налоговые доходы, всего в том числе:

|

70,20

|

|

1.1

|

Налог на прибыль организаций

|

17,17

|

|

1.2

|

Налог на прибыль кредитных и страховых организаций

|

0,11

|

|

1.3

|

Налог на доходы физических лиц

|

28,05

|

|

1.4

|

Акцизы по подакцизным

товарам (продукции)

|

12,13

|

|

1.5

|

Лицензионные и регистрационные сборы

|

0,05

|

|

1.6

|

Единый налог на вмененный доход

|

1,04

|

|

1.7

|

Налог на имущество предприятий

|

5,20

|

|

1.8

|

Налог на добычу

полезных ископаемых

|

0,66

|

|

1.9

|

Платежи за

пользование лесным фондом

|

2,90

|

Продолжение таблицы 3

|

1.10

|

Плата за

пользование недрами

|

0,01

|

|

1.11

|

Отчисления на

воспроизводство минерально-сырьевой базы

|

0,14

|

|

1.12

|

Плата за

пользование водными объектами

|

0,79

|

|

1.13

|

Земельный налог

|

0,40

|

|

1.14

|

Плата за право

пользования объектами животного мира

|

0,03

|

|

1.15

|

Сбор на нужды

образовательных учреждений с юридических сторон

|

1,52

|

|

2

|

Неналоговые

доходы, всего

|

2,49 •

|

|

ИТОГО доходов

|

72,69

|

Источник: Налоги

и налогообложение / Под ред. Л.А. Юриновой.–СПб: Питер, 2005, c.60-61.

Итак, система налогообложения РФ на сегодняшний день имеет

следующие основные особенности и характеристики:

• Сформировалась в 1992 г. в условиях жесточайшего

финансового кризиса без теоретического фундамента, математических расчетов и

правового обеспечения. Сразу была четко ориентирована только на выполнение

фискальных (конфискационных) задач, ее стимулирующее предназначение полностыо

игнорировалось.

• Фискальный «уклон» обусловил состав и структуру налогов, а

также строение каждого из них.

• К структурным недостаткам относится также перекос в

сторону косвенного обложения потребления, что при низкой доле фонда заработной

платы и невысокой рентабельности резко искажает пропорции последующего

формирования доходов основных хозяйствующих субъектов и разрушает

воспроизводство.

• Высокая доля оборотных налогов и многократное косвенное

обложение в условиях монополизированного ценообразования провоцируют инфляцию и

создают первоначальную видимость сильного фискального эффекта с последующим

усилением напряжения на систему госрасходов. Новая система РФ реализовала весь

свой негативный потенциал и подвергалась массированной критике и неоднократным

изменениям, которые нашли свое отражение в НК РФ.

• Вступление в налоговую практику частей I и II НК РФ

оказало бесспорно положительный эффект. НК РФ сделал систему немного более

стройной, но, к сожалению, не дал толчка к принципиальному изменению налоговой

политики.

• Система по-прежнему имеет фискальную направленность,

отвергает разработки налоговой теории, которые можно было бы положить в ее

основу, не учитывает достижений мирового опыта и поэтому нуждается в

радикальной перенастройке.

• Налоговая реформа, необходимость которой признается всеми,

даст эффект только при серьезном упорядочении структуры (из-„ влечении полной

ренты, пропорциональном обложении отраслей, снятии налогов с «прожиточного

минимума» и обложении высоких доходов и т. д.).

• Для грамотного управления налоговой системой необходима

перспективная и детально продуманная налоговая политика, ориентированная на

отработанные критерии развитых стран.

2.

Анализ тенденций развития системы налогообложения в условиях рыночной экономики

2.1. Основные направления

реформирования системы налогообложения

Реформирование системы налогообложения необходимо

осуществлять в направлении существенного сокращения количества налоговых льгот,

обеспечения стабильности и прогнозируемости налогового законодательства

Основные направления совершенствования

налогового законодательства

В начале 90-х годов в России сложилась такая ситуация, когда

проблемы организационного и процедурного характера, а также нехватка средств

отработки информации и должным образом подготовленного персонала снижали

возможности Госналогслужбы работать в необходимом режиме, по-новому. Во-первых,

в государственных районных налоговых инспекциях отсутствовала функциональная

спецификация, в их организации, как правило, прослеживалась зависимость от

категорий налогоплательщиков или их местоположения, причем каждое подразделение

выполняло общие функции. Вторая проблема представляла проблему технического

характера и связывалась с существованием ограниченных технических возможностей

обработки документов и низким уровнем автоматизации.

При сложившейся в названный выше период системе налоговой

администрации, налоговое законодательство применялось не всегда справедливо и

последовательно, людские и иные ресурсы использовались неэффективно, был

затруднен контроль налоговой дисциплины, имелись недоимки поступлений. Все это

приводило и приводит к достаточно низкому уровню взимаемости налогов.

Правительство Российской Федерации, Госналогслужба России

«разрабатывали с помощью МВФ, МБРР и других доноров долгосрочный комплексный

план модернизации налоговой администрации». На первом этапе (1992-1994 г.г.)

при участии МВФ и ЕС в стадии реализации находился небольшой налоговый проект

по модернизации механизма взимания НДС на базе двух районных инспекций. Цель

проекта — разработка и проверка жизнеспособности новой организационной

структуры, процедур, схем автоматизации и программ подготовки персонала,

которые могли бы использоваться в качестве прототипов для обработки других

видов налогов и внедрения аналогичной системы в других регионах.

На втором этапе (1994 - 1997 г.г.) к проекту был добавлен

налог на прибыль, а в эксперимент были включены еще две области, на территории

которых функционировали около 90 районных инспекций. На третьем этапе

предусмотрено внедрение модернизированной системы в 25 крупнейших районах.

Совершенствование организационной структуры налоговой

инспекции позволило реализовать один из основных концептуальных принципов

проекта модернизации налоговых технологий и процедур — внедрения элементов

системы «полного самоначисления». Данная система предполагает, что плательщик

сам определяет налогооблагаемую базу и рассчитывает налог, а контроль со

стороны налоговых органов осуществляется за проведенными расчетами при его

документальной проверке.[15]

Одним из основных

недостатков современной российской фискальной системы является, на наш взгляд,

чрезмерно высокие налоговые ставки, действующие в производственном секторе,

которые, по образному выражению одного из авторов, являются «налоговым

подавлением».

Одной из важных проблем, несмотря на принятие Налогового

кодекса, остается устранение разночтений, а также противоречий, которые имеются

в законодательстве и позволяют неоднозначно толковать нормы и произвольно

применять их — с одной стороны, и уклоняться от налоговых платежей — с другой.

Однако не следует забывать, что данные преобразования

проводились в стране с развитой рыночной экономикой, тогда как в России ее

становление только начинается. Именно по этой причине необходимо использование

налоговых льгот в разумных пределах, как одного из рычагов воздействия на

хозяйствующих субъектов. В Германии, например, налоговыми льготами

поддерживаются фирмы, инвестирующие капиталы в восточные земли страны — и это

притом, что Германия, так же как и США, является высокоразвитой экономической

страной.

Поэтому, на наш взгляд, осуществление политики сокращения

видов налоговых льгот, предусмотренных НК Российской Федерации, означает

лишение российской налоговой системы регулирующей функции. И уж тем более

неверным является предложение их полной отмены. Это касается, прежде всего,

налоговой льготы на собственную прибыль предприятия, инвестируемую в расширение

и техническую реконструкцию производства. Обоснование необходимости отмены этой

льготы, по мнению отдельных авторов, состоит в том, что данная льгота якобы не

выполняет той роли, которая на нее возложена, в силу чрезмерной размытости и

некорректности, а поэтому дает возможность налогоплательщику уходить от налогообложения.

В тоже время в настоящий период развития экономики проблема старения основных

фондов предприятия является крайне актуальной. В связи с этим отмена данной

льготы снизит возможности предприятия по модернизации производства, увеличению

числа рабочих мест и снижению напряженности труда. Вряд ли будет правильным

считать, что в основе решения о введении того или иного налога или той или иной

налоговой льготы должна лежать степень вероятности сокрытия налогов.

Большой в долгосрочном плане недостаток существующей

налоговой системы заключается в том, что в ней не в полной мере учитываются

национальная специфика и стратегические силы регионов, обусловленные

природно-географическими и национально-культурными факторами России. Этот

недостаток кроется в сокращении прав регионов вводить собственные и изменять

федеральные налоги. Так, в зависимости от преобладания в хозяйственной

деятельности той или иной отрасли представляется оптимальной передача в ведение

регионов права изменять ставки таких налогов как налог на добычу полезных

ископаемых, сборы за пользование объектами животного мира и за пользование

объектами водных биологических ресурсов. Данная проблема должна решаться прежде

всего в рамках существующих межбюджетных отношений.

Реформирование бюджетной

системы в России является одной из наиболее сложных задач экономического

развития страны. Механизм их реализации должен способствовать становлению

модели бюджетного федерализма, основанной на принципе финансовой

самостоятельности регионов. В настоящее время бюджеты субъектов Федерации и

местные бюджеты перегружены обязательствами, возложенными на них федеральным

законодательством без предоставления источников финансирования. Более 80%

налоговых доходов этих бюджетов формируется за счет отчислений от федеральных

налогов. Зависимость доходов региональных и местных бюджетов от ежегодно

устанавливаемых пропорций расщепления федеральных налогов подрывает стимулы к

проведению структурных реформ, развитию налогового потенциала территорий и

повышению собираемости налогов.

Противоречия между децентрализацией бюджетных

ресурсов, формальной централизацией налогово-бюджетных полномочий усугубляются

неустойчивостью макроэкономических условий, слабостью демократических

институтов, неразвитостью рынков капиталов, глубокими различиями в бюджетной

обеспеченности регионов. Поэтому в рамках стратегии развития на среднесрочную

перспективу необходимо перейти к качественно новому этапу реформирования

системы межбюджетных отношений.[16]

Целесообразно внести некоторые изменения в Налоговый кодекс РФ, в

частности, передать на утверждение местным органам власти функции установления

ставок на вмененный доход. Они лучше смогут определить ставку налога для той

или иной организации. Необходимо также расширить перечень местных налогов и сборов

за счет уменьшения количества налогов, утвержденных в первой части Налогового

кодекса в качестве региональных. Принципиальное значение имеет продолжение

политики закрепления за местными бюджетами таких доходных источников, которые

обеспечили бы стабилизацию их финансов. Здесь упор нужно сделать на

имущественные и подоходные налоги. Возможно, требуется принять специальный