Содержание

Введение.. 3

Глава I.

Бюджет и бюджетное устройство. 4

1.1

Экономическая сущность и содержание бюджета. 4

1.2.

Бюджетное устройство и бюджетная система. 7

1.3

Бюджетная система РФ. 9

Глава II.

Анализ межбюджетных отношений. 13

2.1

Распределение средств между бюджетами. 13

2.2

Методы бюджетного регулирования. 20

Глава III.

Работы по совершенствованию механизма распределения средств между бюджетами. 24

Заключение.. 27

Список литературы... 30

Приложение. 31

Введение

В формировании и развитии экономической и социальной

структуры общества большую роль играет государственное регулирование,

осуществляемое в рамках принятой на каждом историческом этапе политики. Одним

из механизмов, позволяющих государству проводить экономическую и социальную

политику, является финансовая система общества и входящий в ее состав — государственный бюджет. Именно через

государственный бюджет производится направленное воздействие на образование и

использование централизованных и децентрализованных фондов денежных средств.

Бюджет — это форма образования и расходования фонда денежных

средств, предназначенных для финансового обеспечения задач и функций

государства и местного самоуправления.

С помощью государственного бюджета государственные власти

получают финансовые ресурсы для содержания государственного аппарата, армии,

осуществления социальных мероприятий, реализации экономических задач, т. е.

для выполнения государством возложенных на него функций.

Целью курсовой работы является углубленное изучение бюджетной

системы РФ и принципы ее построения.

Задача контрольной работы является следующие вопросы:

1. Сущность бюджета;

2. Принципы построения бюджетов;

3. Распределения бюджетов;

4. Совершенствование.

Глава I.

Бюджет и бюджетное устройство.

1.1 Экономическая сущность и

содержание бюджета.

Государственный бюджет, являясь основным финансовым планом

государства, дает органам власти реальную экономическую возможность

осуществления властных полномочий. Бюджет отражает размеры необходимых

государству финансовых ресурсов и определяет тем самым налоговую политику в

стране. Бюджет фиксирует конкретные направления расходования средств,

перераспределение национального дохода и внутреннего валового продукта, что

позволяет ему выступать в качестве эффективного регулятора экономики. .[1]

В то же время бюджет правомерно рассматривать как экономическую

категорию, которая выражает определенные экономические отношения. Бюджет —

категория свойственная различным отношениям. Его возникновение и развитие

связано с зарождением и формированием государства. Государство использует

бюджет в качестве одного из основных инструментов обеспечения как

непосредственно своей деятельности, так и важнейшего элемента проведения

экономической и социальной политики.

Как экономическая категория бюджетные отношения являются

составной частью финансовых отношений, следовательно, им присуща денежная форма

и основные функции финансов.

Бюджет выполняет следующие задачи:

•перераспределение ВВП;

•государственное регулирование и стимулирование экономики;

•финансовое обеспечение бюджетной сферы и осуществления

социальной политики государства;

•контроль за образованием и использованием централизованных

фондов денежных средств.

Распределительная функция бюджета проявляется

через формирование и использование централизованных фондов денежных средств

по уровням государственной и территориальной власти и управления. В развитых

странах через бюджеты разных уровней перераспределяется до 50% ВВП. С помощью

бюджета государство регулирует хозяйственную жизнь страны, экономические отношения,

направляя бюджетные средства на поддержку или развитие отраслей, регионов.

Регулируя таким образом экономические отношения, государство способно

целенаправленно усиливать или сдерживать темпы производства, ускорять или

ослаблять рост капиталов и частных сбережений, изменять структуру спроса и

потребления.

Перераспределение ВВП через бюджет

имеет две взаимосвязанные, проистекающие одновременно и непрерывно стадии:

1) образование

доходов бюджета,

2) использование

бюджетных средств (расходы бюджета).

Доходы бюджета — денежные средства, поступающие в безвозмездном

и безвозвратном порядке в соответствии с законодательством Российской Федерации

в распоряжение органов государственной власти Российской Федерации, органов

государственной власти субъектов Российской Федерации и органов местного

самоуправления.

В процессе образования доходов бюджета происходит

принудительное изъятие в пользу государства части ВВП, созданного в процессе

общественного воспроизводства. На этой основе возникают финансовые взаимоотношения

государства с налогоплательщиками.

Доходы бюджета имеют существенные различия по их плательщикам,

объектам обложения, методам изъятия, срокам уплаты и др. Но вместе с тем они

отличаются единством, так как преследуют одну цель — формирование доходной

части бюджетов разных уровней. Им свойственны денежная форма и обезличенность.

Доходы бюджета могут носить налоговый и неналоговый характер.

Основным источником налоговых доходов являются

вновь созданная стоимость и доходы, полученные в результате ее первичного

распределения (прибыль, заработная плата, добавленная стоимость, ссудный

процент, рента, дивиденды и т. д.), а также накопления.[2]

Неналоговые доходы бюджетов

образуются в результате либо эномической деятельности самого государства, либо перераспределения

уже полученных доходов по уровням бюджетной системы.

Структура бюджетных доходов подвижна и во многом определяется

конкретными экономическими условиями. Например, в странах с высоким уровнем

жизни основой налоговых доходов являются доходы с физических лиц, а в странах с

низким уровнем жизни — косвенные налоги и налоги с юридических лиц.

Расходы бюджета — денежные средства, направляемые на финансовое

обеспечение задач и функций государства и местного самоуправления.

Через бюджетные расходы финансируются бюджетополучатели — организации производственной и

непроизводственной сферы, являющиеся получателями или распорядителями бюджетных

средств. Таким образом, расходы бюджета носят транзитный характер. В бюджете

только определяются размеры бюджетных расходов по статьям затрат, а

непосредственные расходы осуществляют бюджетополучатели. Кроме того, за счет

расходов бюджета происходит перераспределение бюджетных средств по уровням

бюджетной системы через дотации, субвенции, субсидии и бюджетные ссуды.

Расходы бюджета носят в основном безвозвратный характер. На возвратной основе

могут предоставляться только бюджетные кредиты и бюджетные ссуды. Структура

бюджетных расходов ежегодно устанавливается непосредственно в бюджетном плане

и зависит, как и бюджетные доходы, от экономической ситуации и общественных

приоритетов.

Контрольная функция бюджета

действует одновременно с распределительной и предполагает возможность и

обязательность государственного контроля за поступлением и использованием бюджетных

средств.

1.2. Бюджетное устройство и

бюджетная система.

Бюджетное устройство определяет организацию государственного

бюджета и бюджетной системы страны, взаимоотношения между ее отдельными

звеньями, правовые основы функционирования бюджетов, входящих в бюджетную

систему, состав и структуру бюджетов, процедурные стороны формирования и

использования бюджетных средств и др.

Составляющей частью бюджетного устройства является бюджетная

система.

Бюджетная система — это совокупность бюджетов государства,

административно-территориальных образований, самостоятельных в бюджетном

отношении государственных учреждений и фондов, основанная на экономические

отношениях, государственном устройстве и правовых нормах.

Бюджетная система — главное звено финансовой системы

государства.

Основы бюджетного устройства определяются формой государственного

устройства страны, действующими в ней основными законодательными актами, ролью

бюджета в общественном воспроизводстве и социальных процессах.

От формы государственного и административного устройства

страны зависит также построение бюджетной системы. По степени распределения

власти между центром и административно-территориальными образованиями все

государства подразделяются на унитарные, федеративные и конфедеративные.

Унитарное (единое) государство — это форма

государственного устройства, при которой административно-территориальные образования

не имеют собственной государственности или автономии. В стране действуют единая

конституция, общие для всех систем права и единые органы власти,

централизованное управление экономическими, социальными и политическими

процессами в государстве. Бюджетная система унитарного государства состоит из

двух звеньев — государственного и

местных бюджетов. Федеративное (объединенное) государство — это форма государственного устройства, при которой

государственные образования или административно-территориальные образования,

входящие в государство, имеют собственную государственность и обладают

определенной политической самостоятельностью в пределах распределенных между

ними и центром компетенций. Бюджетная система федеративных государств

трехзвенна и состоит из федеративного

бюджета, бюджетов членов федерации и местных бюджетов.

Конфедеративное (союзное)

государство — это постоянный союз суверенных государств, созданный для

достижения политических или военных целей. Бюджет такого государства формируется

из взносов входящих в конфедерацию государств. У государств — членов

конфедерации действуют свои бюджетные

и налоговые системы.[3]

За более чем тысячелетнюю историю России

ее бюджетное устройство и бюджетная система прошли путь от княжеской казны и

системы унитарного государства до системы, основанной на федеральном

государственном устройстве. Рассмотрим кратко ее историю.

1.3 Бюджетная система РФ.

Основы бюджетного устройства Российской Федерации

определяются Конституцией страны и ее государственным устройством как федеративной

республики, субъектами Федерации которой являются республики в составе

Российской Федерации, края, области, автономные округа.

В соответствии с Конституцией РФ (статьи 71 и 132) и Бюджетным

кодексом РФ (статья 10) бюджетная система Российской Федерации состоит из трех

уровней:

•федерального бюджета и бюджетов государственных внебюджетных

фондов;

•бюджетов субъектов Российской Федерации (региональных

бюджетов) и бюджетов территориальных государственных внебюджетных фондов;

•местных бюджетов.

Бюджетная система Российской Федерации включает: федеральный

бюджет, 21 республиканский бюджет республик в составе РФ, 55 краевых и

областных бюджетов и бюджеты городов Москвы и Санкт-Петербурга, один областной

бюджет автономной области, 10 окружных бюджетов, автономных округов и около 29

тысяч местных бюджетов (районные, городские, поселковые и сельские бюджеты).

Бюджеты, входящие в бюджетную систему Российской Федерации,

самостоятельны и не включаются друг в друга, т. е. бюджеты субъектов Российской

Федерации не включаются в федеральный бюджет, а местные бюджеты не включаются в

региональные бюджеты. Принципы

функционирования бюджетной системы Российской

Федерации следующие:

•единство бюджетной системы;

•разграничение доходов и расходов между уровнями бюджетной

системы;

•самостоятельность бюджетов разных уровней;

•полнота отражения доходов и расходов бюджетов, бюджетов

государственных внебюджетных фондов;

•сбалансированность бюджета;

•эффективность и экономность использования бюджетных средств;

•общее покрытие расходов бюджета;

•гласность;

•достоверность бюджета;

•адресность и целевой характер использования бюджетных

средств.

1. Единство

бюджетной системы означает единство правовой базы, денежной системы,

форм бюджетной документации, принципов бюджетного процесса, санкций за

нарушения бюджетного законодательства, а также единый порядок финансирования

расходов бюджетов всех уровней бюджетной системы, ведения бухгалтерского учета

средств федерального бюджета, региональных бюджетов и местных бюджетов.

2. Разграничение

доходов и расходов между уровнями бюджетной системы Российской Федерации

— это закрепление (полностью или частично) соответствующих видов доходов и

полномочий по осуществлению расходов за органами власти Российской Федерации,

органами государственной власти субъектов Российской Федерации и органами

местного самоуправления.

3. Важнейшим является принцип самостоятельности всех бюджетов:

1) право законодательных (представительных) органов государственной

власти и органов местного самоуправления на каждом уровне бюджетной системы

самостоятельно осуществлять бюджетный процесс;

2) наличие собственных источников доходов бюджетов каждого

уровня бюджетной системы, определяемых в соответствии с законодательством

Российской Федерации;

3) законодательное закрепление регулирующих доходов бюджетов,

полномочий по формированию доходов соответствующих бюджетов;

4) право органов государственной власти и органов местного

самоуправления самостоятельно определять направления расходования средств

соответствующих бюджетов;

5) право органов государственной власти и органов местного

самоуправления самостоятельно определять источники финансирования дефицитов

соответствующих бюджетов;

6) недопустимость изъятия доходов, дополнительно полученных

в ходе исполнения законов (решений) о бюджете, сумм превышения доходов над

расходами бюджетов и сумм экономии по расходам бюджетов.

4. Полнота отражения

доходов и расходов бюджетов, бюджетов государственных внебюджетных фондов означает,

что все доходы и расходы бюджетов, бюджетов государственных внебюджетных

фондов и иные обязательные поступления подлежат отражению в бюджетах, бюджетах

государственных внебюджетных фондов в обязательном порядке и в полном объеме.

Все государственные и муниципальные расходы подлежат финансированию и счет

бюджетных средств, средств государственных внебюджетных фондов,

аккумулированных в бюджетной системе Российской Федерации.

5. Сбалансированность

бюджета — каждый бюджет должен быть сбалансирован, т. е. объем

предусмотренных бюджетом расходов должен соответствовать суммарному объему

доходов бюджета и поступлений из источников финансирования его дефицита.

6. Эффективность и

экономность использования бюджетных средств означает, что при

составлении и исполнении бюджетов органы власти и получатели бюджетных средств

должны исходить из необходимости достижения заданных результатов с использованием

определенного бюджетом объема средств.

7. Общее покрытие

расходов означает, что все расходы бюджета должны покрываться общей

суммой доходов из источников финансирования его дефицита.

8. Гласность —

это обязательное опубликование в открытой печати утвержденных бюджетов и отчетов

об их исполнении, полнота представления информации о ходе исполнения бюджетов,

а также доступность иных сведений по решению законодательных

(представительных) органов государственной власти, органов местного

самоуправления; обязательная открытость для общества и средств массовой

информации процедур рассмотрения и принятия решений по проектам бюджетов, в

том числе по вопросам, вызывающим разногласия либо внутри законодательного

(представительного) органа государственной власти, либо между законодательным

(представительным) и исполнительным органами государственной власти.

9. Достоверность

бюджета означает надежность показателей прогноза

социально-экономического развития соответствующей территории и реалистичность

расчета доходов и расходов бюджета.

10. Адресность и целевой характер бюджетных

средств — бюджетные средства выделяются

в распоряжение конкретных получателей бюджетных средств с обозначением

направления их на финансирование конкретных целей.[4]

Глава II. Анализ

межбюджетных отношений.

2.1 Распределение средств

между бюджетами.

Все бюджеты, входящие в бюджетную систему страны, взаимосвязаны

в рамках межбюджетных отношений.

Межбюджетные отношения — это отношения между органами государственной

власти Российской Федерации, органами государственной власти субъектов

Российской Федерации и органами местного самоуправления, связанные с

формированием и исполнением соответствующих бюджетов.

Межбюджетные отношения основываются на следующих принципах:

•распределения и закрепления расходов бюджетов по определенным

уровням бюджетной системы Российской Федерации;

•разграничения (закрепления на постоянной основе и

распределения по временным нормативам) регулирующих доходов по уровням

бюджетной системы Российской Федерации;

•равенства бюджетных прав субъектов Российской Федерации,

равенства бюджетных прав муниципальных образований;

•выравнивания уровней минимальной бюджетной обеспеченности субъектов

Российской Федерации, муниципальных образований;

•равенства всех бюджетов Российской Федерации во взаимоотношениях

с федеральным бюджетом, равенства местных бюджетов во взаимоотношениях с бюджетами субъектов Российской

Федерации.

В соответствии с этими принципами отдельные виды бюджетных

расходов могут передаваться из федерального бюджета в бюджеты субъектов РФ и из

бюджетов субъектов РФ — в местные бюджеты.

В основе процесса распределения расходов и доходов между

звеньями бюджетной системы заложен принцип

равенства бюджетов субъектов РФ во взаимоотношениях с федеральным

бюджетом и местных бюджетов с региональными бюджетами, который предполагает

использование единой методики расчета нормативов финансовых затрат на

предоставление государственных и муниципальных услуг, нормативов расчета

финансовой помощи территориальным бюджетам, а также единый порядок уплаты федеральных

и региональных налогов.

Бюджетным кодексом РФ (ст.48) установлено, что при распределении

налоговых доходов по уровням бюджетной системы налоговые доходы бюджетов

субъектов РФ должны составлять не менее 50% от суммы доходов консолидированного

бюджета РФ.

Во второй половине 90-х годов примерное распределение средств

между отдельными звеньями бюджетной системы в Российской Федерации

характеризовалось следующими данными (табл. 1).

Таблица 1. Распределение средств между звеньями бюджетной системы РФ за 2003

и 2004 годы (%).

|

Бюджеты

|

2003

|

2004

|

|

Консолидированный бюджет РФ

|

100

|

100

|

|

Федеральный бюджет РФ

|

45

|

55

|

|

Консолидированные бюджеты субъектов

РФ

|

55

|

45

|

|

из них:

|

|

|

|

Бюджеты субъектов РФ (региональные

бюджеты)

|

20

|

25

|

|

Местные бюджеты

|

25

|

20

|

|

в том числе:

|

|

|

|

Городские бюджеты

|

16

|

20

|

|

Районные бюджеты

|

7,5

|

8

|

|

Поселковые бюджеты

|

0,5

|

0,7

|

|

Сельские бюджеты

|

1

|

1,3

|

Распределение главных бюджетных налогов между звеньями

бюджетной системы иллюстрирует табл. 2.

Таблица 2, Распределение основных

налогов между Федеральным, региональными и местными бюджетами России за 2003

год (%).

|

Наименование

налога

|

Федеральный

бюджет

|

Региональный

бюджет

|

Местный

бюджет

|

|

Налог

на прибыль

|

33

|

40

|

27

|

|

НДС

|

66

|

21

|

13

|

|

Акцизы

|

84

|

13

|

3

|

|

Подоходный

налог с физических лиц

|

9

|

24

|

67

|

|

Налог

на имущество с физических лиц

|

-

|

4

|

96

|

|

Налог

на имущество юридических лиц

|

-

|

44

|

56

|

|

Плата

за недра

|

19

|

43

|

38

|

|

Земельные

налоги и арендная плата за землю

|

26

|

25

|

49

|

|

Транспортный

налог

|

-

|

51

|

49

|

В 2004 году поступления в Федеральный бюджет увеличились на 5 пунктов по

всем статьям доходов (кроме акцизов) за счет снижения местного бюджета тогда

рассчитаем размер местного бюджета в таблице 3.

Таблица 3. Распределение

основных налогов между Федеральным, региональными и местными бюджетами России за

2004 год (%).

|

Наименование

налога

|

Федеральный

бюджет

|

Региональный

бюджет

|

Местный

бюджет

|

|

Налог

на прибыль

|

38

|

40

|

22

|

|

НДС

|

71

|

21

|

8

|

|

Акцизы

|

84

|

13

|

3

|

|

Подоходный

налог с физических лиц

|

14

|

24

|

62

|

|

Налог

на имущество с физических лиц

|

-

|

4

|

91

|

|

Налог

на имущество юридических лиц

|

-

|

44

|

51

|

|

Плата

за недра

|

24

|

43

|

33

|

|

Земельные

налоги и арендная плата за землю

|

30

|

25

|

44

|

|

Транспортный

налог

|

-

|

51

|

44

|

Для обеспечения расходов территориальных бюджетов

(республиканских, республик в составе Российской Федерации, краевых, областных,

окружных, местных) они должны иметь соответствующие доходы.

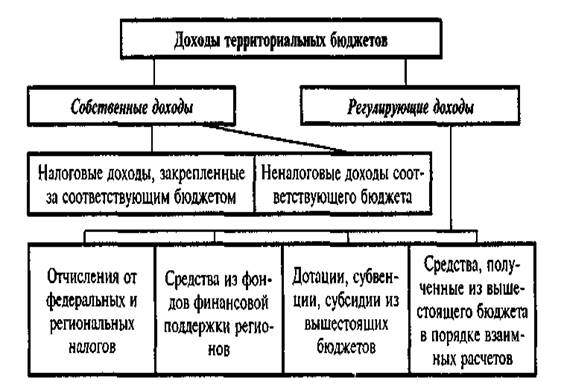

Доходы территориальных бюджетов состоят из собственных и регулирующих.[5]

Собственные доходы бюджетов — виды доходов, закрепленные на

постоянной основе полностью или частично за соответствующими бюджетами

законодательством Российской Федерации.

Это налоговые доходы, закрепленные за соответствующими

бюджетами, бюджетами государственных внебюджетных фондов законодательством

Российской Федерации, и неналоговые доходы, определенные нормативными актами,

а также безвозмездные перечисления.

Собственные доходы составляют меньшую часть доходов

территориальных бюджетов. Для финансового обеспечения выполнения возложенных

на региональные и местные органы власти функций, экономического и социального

развития территорий, сбалансированности территориальных бюджетов им из

бюджетов вышестоящего уровня в порядке бюджетного регулирования передаются

регулирующие доходы.

Регулирующие доходы бюджетов — это федеральные и региональные

налоги и иные платежи, по которым устанавливаются нормативы отчислений (в

процентах) в бюджеты субъектов Российской Федерации или местные бюджеты на

очередной финансовый год, а также на долговременной основе (не менее чем на три

года) по разным видам таких доходов.

В соответствии со ст. 48 Бюджетного кодекса РФ нормативы

отчислений определяются законом о бюджете того уровня бюджетной системы

Российской Федерации, который передает регулирующие доходы.

К регулирующим доходам территориальных бюджетов относятся

также трансферты — средства,

поступающие из федерального и региональных фондов финансовой поддержки

регионов, размер которых рассчитывается по установленным правительством

методике и формуле.

Кроме отчислений от федеральных и региональных налогов,

средств, поступающих из фондов финансовой поддержки для сбалансирования

территориальных бюджетов, используются дотации, субвенции и субсидии.

Дотация — это средства,

предоставляемые бюджету другого уровня бюджетной системы на безвозмездной и

безвозвратной основах для покрытия текущих расходов.

Субвенция — это средства,

предоставляемые бюджету другого уровня бюджетной системы или юридическому лицу

на безвозмездной и безвозвратной основах для осуществления целевых расходов.

В соответствии со ст. 78 Бюджетного кодекса в случае нецелевого

использования субвенций и субсидий и нарушения сроков их использования сумма

их может быть востребована органами власти, выдавшим эти средства.

Субсидия — это бюджетные

средства, передаваемые бюджету другого уровня, юридическому или физическому

лицам на условиях долевого финансирования целевых расходов.

Нужно отметить, что дотация, субвенция и субсидия как методы

наделения финансовыми ресурсами территориальных бюджетов несовершенны. Эти

источники бюджетов лишены стимулирующих свойств, они создают у местных

администраций иждивенческое настроение. Такая практика передачи средств не

способствует развитию хозяйственной инициативы местных администраций, снижает

их воздействие на экономические процессы на территории и уменьшает на этой

основе возможности перевыполнения доходной части их бюджетов, ослабляет финансовый

контроль.

Тем не менее, отмечая все негативные стороны дотаций, субвенций

и субсидий, полностью исключить их как методы наделения территориальных

бюджетов необходимыми средствами нельзя. При формальном подходе к

решению проблемы ликвидации дотации этих бюджетов и передаче им в больших

размерах отчислений от неустойчивых источников доходов их положение может

быть ухудшено. Это приведет к постоянным кассовым разрывам и необходимости

многократного обращения за ссудами из вышестоящих бюджетов. В целом это

осложнит финансирование плановых мероприятий.[6]

Поэтому не везде и не всегда следует стремиться к замене

дотаций, субвенций и субсидий любыми средствами. Они необходимы в тех

населенных пунктах, где в силу сложившихся условий и проводимой политики в

области охраны окружающей среды, наличия исторических памятников и других

причин, экономический потенциал не может быть расширен в таких размерах, чтобы

обеспечить территориальное формирование доходов. Местные же источники не в

состоянии обеспечить покрытие необходимых расходов. Примером могут служить

города и поселки-курорты, города — исторические и архитектурные заповедники,

научные центры и др. Субвенции же следует выдавать целевым назначением на

определенные мероприятия, на осуществление которых на местах не хватает

средств.

Помимо отчислений от государственных доходов и налогов,

трансфертов, дотаций, субсидий и субвенций, значительным источником

формирования доходной базы территориальных бюджетов являются средства, полученные из других бюджетов. В

порядке взаимных расчетов часть средств передается из вышестоящего бюджета в

нижестоящий. Следует отметить, что при этом большая часть оседает в нижестоящих

бюджетах. Так, если в 2004 г.

в территориальные бюджеты поступило из федерального бюджета 22263 млрд. руб.,

то передано федеральному бюджету 214 млрд. руб. Следовательно, 22049 млрд.

руб. осело в доходах территориальных бюджетов.

В значительной степени этот вид доходов в последние десятилетия

заменял прямую дотацию. Из всех регулирующих доходов этот источник наименее

пригоден для обеспечения территориальных бюджетов финансовыми ресурсами. Если

отчисления от государственных доходов и налогов, трансферты, дотации, субвенции

и субсидии заранее планируются в доходах этих бюджетов, то средства,

передаваемые им в процессе исполнения бюджета, ставят их в еще большую

зависимость от вышестоящих бюджетов.

Общую схему собственных и регулирующих доходов территориальных

бюджетов можно представить в следующем виде (Приложение 1.).

2.2 Методы бюджетного

регулирования.

Методы распределения доходов между бюджетами менялись в ходе

развития бюджетной системы России.

Модели распределения доходов. Для бюджетной системы дореволюционной

России типичной была модель распределения доходов между бюджетами, которую

можно назвать горизонтальной. Она

характеризуется тем, что государственный бюджет и территориальные бюджеты

(земские, городские) находились Как бы в одной плоскости, за каждым бюджетом

были закреплены свои налоги и сборы. При этом финансовая помощь

территориальным бюджетам из государственного бюджета была затруднена, так как

территориальные бюджеты не входили в государственный бюджет и для такой помощи

не было правовых основ. В этих условиях действовала следующая

модель формирования территориальных бюджетов:

Р = Д,

где Р — размер

доходов;

Д - размер собственных доходов.

Размер бюджетных доходов предопределял размер расходов.

Такая система распределения доходов действовала во многих

странах вплоть до середины XX в. С одной

стороны, эта система обеспечивала в значительной мере финансовую независимость

территориальных органов власти всех уровней, так как территориальные бюджеты

формировались за счет собственных налогов. Однако по мере роста бюджетных

расходов на общественные нужды (образование, здравоохранение, благоустройство

населенных пунктов) собственные доходы территориальных бюджетов не могли

обеспечивать эти расходы. В то же время не было достаточно действенного и

законодательно установленного механизма оказания государством финансовой

помощи территориям. Все это отрицательно отражалось на состоянии

территориальных бюджетов, местном хозяйстве, социальном развитии общества.

Первый шаг в устранении этих недостатков распределения

бюджетных доходов был сделан в СССР в 1931 г., когда бюджеты союзных республик были

включены в государственный бюджет СССР, а работниками Наркомата финансов была

создана новая модель распределения общегосударственных доходов. Эту модель

можно назвать веерной. Суть ее

заключалась в том, что несмотря на существование закрепленных за каждым бюджетным

звеном налогов, вводился механизм долевых отчислений в территориальные бюджеты

от общегосударственных доходов и налогов. В соответствии с принимаемыми

законодательными актами сумма мобилизуемого на территории налога по утвержденным

этими актами нормативам распределялась между центральным бюджетом (союзный

бюджет), региональными бюджетами (республиканскими, краевыми, областными) и

местными бюджетами (городскими, районным, поселковыми и сельскими).

Следовательно, в территориальные бюджеты помимо собственных

доходов стали поступать регулирующие доходы. На местные бюджеты было возложено

финансирование подавляющей части общегосударственных расходов, связанных с

жизнеобеспечением населения (образования, здравоохранения,

жилищно-коммунального хозяйства, местной и пищевой промышленности

и др.). В свою очередь это предопределило изменение принципа

формирования местных бюджетов. Размер местного бюджета стал определяться

величиной расходов на местное хозяйство. Для обеспечения этих расходов из

вышестоящего бюджета выделялся необходимый объем регулирующих доходов. Таким

образом, местные бюджеты стали формироваться по следующей модели:

Р = ДС+ДР,

где Р — размер

расходов;

Дс — размер собственных доходов;

Др — размер регулирующих доходов.

Преимущества этой модели в том, что 1) достигается единство

источников всех бюджетов, а следовательно, заинтересованность и

ответственность органов власти всех уровней в развитии экономики на территории

как налогообразующей базы; 2) создается механизм оказания финансовой помощи

территориям; 3) правительство страны имеет реальные рычаги для регулирования

экономического и социального развития территорий.

Преимущества этой модели были настолько очевидны, что она

стала применяться позднее во многих странах, в том числе в государствах с

рыночной экономикой.

Практически эта модель используется в России в настоящее

время и в первую очередь во взаимоотношениях региональных и местных бюджетов.[7]

Вместе с тем такой способ распределения

средств между бюджетами имеет ряд недостатков: 1) низка доля собственных

доходов территориальных бюджетов; 2) велик элемент субъективности верхних

уровней власти при определении величины отчислений от налогов в нижестоящие

бюджеты, а следовательно, существует и зависимость от них; 3) такая система

способствовала развитию иждивенчества отдельных территорий, стремившихся

больше получить средств из вышестоящих бюджетов, не прилагая усилия к развитию

территориальной экономики; 4) велики встречные и неоправданные потоки движения

финансовых ресурсов сначала с территории в вышестоящий бюджет, а затем снова в

нижестоящий; 5) это ведет и к централизации средств в вышестоящем бюджете, к

ущемлению территориальных потребностей, к остаточному финансированию

социальной сферы и тем самым к противостоянию между центром и территориями.

Таблица 4. Общий размер местных доходов за 2003 и 2004 годы.

|

Показатель

|

2003 (млн.руб.)

|

2004 (млн.руб.)

|

Абсол. изменения.

|

|

Размер собственных доходов

|

559263

|

574963

|

15700

|

|

Объем регулирующего дохода

|

385926

|

305688

|

-80238

|

|

Размер доходов местного бюджета

|

559263+385926 = 945189

|

574963+305688 = 880651

|

-64538

|

Как видно из таблицы размер доходов местного бюджета за 2004

год снизился на 64538 млн.руб. это связано с увеличением собственного дохода на

15700 млн.руб. и снижением поступлений из вышестоящего бюджета на 80238

млн.руб.

Глава III.

Работы по совершенствованию механизма распределения средств между бюджетами.

Работы по совершенствованию

механизма распределения средств между бюджетами. Большой вклад в эту работу внес Научно-исследовательский финансовый

институт (НИФИ) Министерства финансов, в котором многолетние

исследования, связанные с укреплением местных бюджетов, вел Г.Б. Поляк. В 70— 80-е годы им были

разработаны, обоснованы и в дальнейшем реализованы такие меры по

совершенствованию межбюджетных отношений, как использование в качестве

регулирующего источника платежей из прибыли предприятий союзного подчинения,

а также введение долговременных, т. е. утвержденных на несколько лет,

нормативов отчислений в местные бюджеты от регулирующих налогов.

С переходом к формированию местных бюджетов на основе

долговременных нормативов отчислений от общегосударственных доходов актуальной

стала проблема расчета величины этих нормативов, а следовательно,

объективизации всего бюджетного планирования, которое должно было опираться на

научно обоснованные показатели. Для расчета таких нормативов необходимо было

решение ряда задач.[8]

Прежде всего Г.Б. Поляк предложил разработку системы

долговременных социальных нормативов, определяющих уровень обеспеченности

населения набором благ и услуг. Эти нормативы предлагалось рассчитывать

дифференцированно для каждого региона с учетом плановых показателей их

развития и уровней обеспеченности населения, достигнутых в каждом регионе.

Затем на основе социальных нормативов должны были быть

рассчитаны финансовые нормативы бюджетных расходов на содержание

социально-культурных учреждений и коммунально-бытовых предприятий.

Далее предлагалась следующая модель формирования местных

бюджетов.

С помощью социальных и финансовых нормативов должна была

определяться нижняя граница размера затрат, которые могли быть произведены в

регионах. Сверх этого уровня расходы могли быть произведены при условии

изыскания в регионах дополнительных ресурсов. Финансирование мероприятий, связанных

с экономическим и социальным развитием в регионах, предлагалось осуществлять в

меру выполнения планов поступления средств в региональные бюджеты и в пределах

имеющихся у местных органов власти средств, без оказания им помощи из

вышестоящих бюджетов. Другими словами, расходная часть местного бюджета должна

была определяться на основе плановых показателей развития региона и на базе

социальных и финансовых нормативов затрат в расчете на одного жителя. Темпы

роста этих расходов не должны были превышать темпы роста доходов,

аккумулируемых в государственный бюджет на территории региона.

Необходимо было также определить, единый или дифференцированные

нормативы следует применять. Если установить единый для всех территорий

норматив формирования бюджетов, то в силу сложившихся уровней экономического и

социального развития у части территорий бюджет, сформированный по этому нормативу,

мог быть меньше достигнутого, а у части — больше. Для устранения этих

противоречий предлагалось несколько путей:

1) возможно выделение

из вышестоящих бюджетов дотаций и субвенций тем территориям, в бюджете которых

будет недостаточно средств для финансового обеспечения социальных нормативов;

2) территории, у

которых в результате применения единого норматива отчислений от

территориального дохода будет выявлено в процессе планирования бюджетов

средств больше, чем необходимо для удовлетворения социальных нормативов, должны

перечислить эти средства в вышестоящий бюджет; 3) для регулирования

бюджетов союзных республик предлагалось создание межреспубликанского фонда

финансовой помощи. Формироваться он мог за счет отчислений от территориального

дохода каждой республики. Для всех республик устанавливался единый норматив

отчислений в этот фонд от ТБД. Выделение республикам средств из этого фонда

определялось Верховным Советом СССР с учетом не только потребности каждой

республики, но и ее вклада в национальный доход страны. Средства,

спланированные республикой по единому нормативу отчислений от ТБД и превышающие

ее потребность для удовлетворения по социальным нормативам, перечислялись в

межреспубликанский фонд.[9]

Заключение

По результатам работы можно сделать следующие выводы: За

счет снижения поступлений в местные бюджеты правительство обеспечило себе рост

поступлений в федеральный бюджет, такой ход событий отношения местного и

федерального бюджета не приемлема так как государство практически оставляет ни

с чем муниципальный бюджет, государство на это пошло в целях пополнения

дефицита бюджета, так же расчеты таблицы 4 показывают, что размер доходов

местного бюджета за 2004 год снизился на 64538 млн.руб. это связано с

увеличением собственного дохода на 15700 млн.руб. и снижением поступлений из

вышестоящего бюджета на 80238 млн.руб.

Для повышения роли и ответственности местных органов власти

за результаты экономического и социального развития им предлагалось

предоставить права самим определять направления использования бюджетных

средств, а в целях повышения заинтересованности в более эффективном

использовании средств оставлять в их распоряжении неиспользованные ассигнования.

Кроме того, для усиления гарантированности расходов местных бюджетов, а также для

укрепления финансовой базы местной администрации и обеспечения стабильности

финансирования плановых мероприятий в рамках местных бюджетов всех уровней

надо было создать резервные фонды.

Таким образом, на основе механизма бюджетного регулирования,

дифференцированных нормативов отчислений от общегосударственных доходов и

платежей в местные бюджеты от прибыли предприятий вышестоящего подчинения

обеспечивался гарантированный минимум доходов местных бюджетов. Тем самым

гарантировалась в определенной мере социальная защищенность населения каждой

административно-территориальной единицы.

Для привлечения дополнительных финансовых ресурсов на

общерегиональные цели предусматривалось создание внебюджетных фондов

экономического и социального развития с открытием для них в банках отдельных

счетов и субсчетов для финансирования целевых программ и отдельных

мероприятий.

Для углубления хозрасчетных отношений и развития принципа

самофинансирования регионов к вопросу о формировании их бюджетов Г.Б. Поляк

предлагал подойти с принципиально новой позиции. Он считал, что целесообразно

отказаться от разделения доходов местных бюджетов на собственные и отчисления

от доходов вышестоящих бюджетов и перейти к территориальному принципу

формирования и распределения государственных бюджетных доходов. Для

технического осуществления этого принципа им в 1986 г. была разработана, а

затем представлена на обсуждение Научно-методологического совета Министерства

финансов СССР модель формирования территориальных бюджетов, которая позже

получила условное название «котловая» или

«одноканальная» и была включена

в концепцию перевода на новые принципы хозяйствования ряда регионов.

Суть этой модели заключается в следующем. Все платежи в

бюджет предприятий и организаций союзного, республиканского и местного

подчинения, государственные и местные налоги, все бюджетные доходы,

мобилизуемые в регионе, должны направляться на открытый в каждом районе, городе

общий счет государственного бюджета СССР. С этого счета по утвержденным

Верховным Советом СССР долговременным нормативам банк распределяет средства

между союзным бюджетом и бюджетом союзной республики независимо от воли

предприятий и органов управления всех уровней. Для нижестоящих бюджетов

норматив утверждается Верховным Советом союзной республики, сессиями

областного, районного Совета народных депутатов.

Следовательно, каждое предприятие, каждый гражданин выступали

плательщиками одновременно в союзный, республиканский и местный бюджеты.

Союзный бюджет и каждый территориальный бюджет должны были получать свою долю

от общей суммы средств, поступивших в государственный бюджет СССР на территории

региона, т. е. от территориальных бюджетных доходов (ТБД).

С внедрением такого принципа распределения ТБД теряло смысл и

разделение предприятий на союзные, республиканские и местные.

Формирование территориального бюджета на основе указанного

принципа теснее связывало его с результатами экономического развития региона,

позволяло уже на этапе бюджетного планирования соизмерять размер

территориальных доходов с доходами территориального бюджета, реальнее

планировать расходы бюджета, определять направления выявления резервов в

региональной экономике. Повышались заинтересованность и ответственность

союзных, республиканских и местных органов власти за конечные результаты

экономического развития всех предприятий, территорий, так как источником всех

бюджетов будет общий ТБД.[10]

Список литературы

1. Иванова Н.Г.

Казначейская система исполнения бюджетов. – СПб: Питер, 2001. – 208 с.

2. Бюджетная

система Российской Федерации: Учеб. / Под ред. М. В. Романовского, О. В.

Врублевской. - М.: Юрайт,1999. 621 с.

3. Комментарий к

Бюджетному кодексу РФ (вводный) / М. В. Романовский и др.; Под ред. М. В.

Романовского и О. В. Врублевской. - М.: Юрайт, 1999. 222 с.

4. Прокофьев С. Е. Федеральное казначейство России на рубеже веков:

региональный аспект (на примере Саратовской области). — Саратов: Издательский

центр Саратовского государственного социально-экономического университета,

2001. 237 с.

5. Финансы, деньги,

кредит: Учебник / Под.ред. О.В. Соколовой. – М.: Юристъ, 2000. – 784 с.

6. Об эффективности

мероприятий, реализуемых Правительством России по государственной поддержке регионов

/ Письмо Госналогслужбы РФ от 04.03.96 № ВЗ-2-09/292.

7. Бабич A.M., Павлова Л.Н.

Государственные и муниципальные финансы. — М.: Финансы, 1999.

8. Балабанов И.Т.

Основы финансового менеджмента. — М.: Финансы и статистика, 1997.

9. Баранова Л.

Бюджетный процесс в РФ / Учебное пособие. — М.: ИНФРА, 1998.

10.

Горегляд В., Подпорокс И. Бюджетный кризис и пути

его преодоления // Российский экономический журнал. — М., 1996. —№10.

Приложение.

Общая схема собственных и регулирующих доходов территориальных

бюджетов

[1] Иванова

Н.Г. Казначейская система исполнения бюджетов. – СПб: Питер, 2001. – 208 с.

[2] Иванова

Н.Г. Казначейская система исполнения бюджетов. – СПб: Питер, 2001. – 208 с.

[3] Бюджетная

система Российской Федерации: Учеб. / Под ред. М. В. Романовского, О. В.

Врублевской. - М.: Юрайт,1999. 621 с.

[4] Бюджетная

система Российской Федерации: Учеб. / Под ред. М. В. Романовского, О. В.

Врублевской. - М.: Юрайт,1999. 621 с.

[5] Финансы,

деньги, кредит: Учебник / Под.ред. О.В. Соколовой. – М.: Юристъ, 2000. – 784 с.

[6] Финансы,

деньги, кредит: Учебник / Под.ред. О.В. Соколовой. – М.: Юристъ, 2000. – 784 с.

[7] Баранова

Л. Бюджетный процесс в РФ / Учебное пособие. — М.: ИНФРА, 1998.

[8] Баранова

Л. Бюджетный процесс в РФ / Учебное пособие. — М.: ИНФРА, 1998.

[9] Балабанов

И.Т. Основы финансового менеджмента. — М.: Финансы и статистика, 1997.

[10] Балабанов

И.Т. Основы финансового менеджмента. — М.: Финансы и статистика, 1997.