Содержание

Введение. 3

1.

Планирование основных финансовых показателей деятельности компании. 4

1.1 Оценка финансового состояния компании. 4

1.1.1 Оценка стоимости компании. 4

1.1.2 Оценка ликвидности и платежеспособности

компании. 9

1.1.3 Оценка финансовой устойчивости компании. 11

1.1.4 Оценка рентабельности компании. 11

1.1.5 Факторный анализ рентабельности

собственного капитала. 15

1.1.6 Рейтинговая оценка текущего финансового

состояния компании. 16

2.Прогноз

основных финансовых показателей бизнес-плана создаваемого предприятия. 18

2.1 Определение оптимального объема закупки

продукции. 18

2.2 Прогнозирование порога рентабельности и

запаса финансовой прочности. 18

2.3 Прогноз операционного риска. 20

Заключение. 28

Список

литературы.. 29

Введение

Эффективное управление финансами организации возможно лишь

при планировании всех финансовых ресурсов, их источников отношений

хозяйствующего субъекта.

Планирование — это процесс разработки и принятия целевых

установок в количественном и качественном выражении, а также определения путей

их наиболее эффективного достижения.

Эти цели разрабатываются в виде «дерева целей» и отражают

желаемое будущее, выраженное стоимостными или количественными показателями,

ключевыми для данного уровня управления.

Планирование финансов на предприятии

осуществлялось и в прежние годы. В условиях административно-командной экономики

пятилетний финансовый план государственного предприятия определялся заданиями

отраслевого министерства, а годовые финансовые планы составлялись на основе

контрольных цифр, которые доводились до предприятий вышестоящими организациями.

Утверждаемые самим предприятием годовые финансовые планы тем не менее были

регламентированы «сверху» по важнейшим показателям: объему реализуемой

продукции, номенклатуре выпускаемых изделии, сумме прибыли, рентабельности,

платежам в бюджет.

Целью курсовой работы является углубленное изучение

прогнозирование финансовых показателей деятельности компании.

Задачей курсовой работы будет:

1. Рассчитать планирование основных финансовых показателей;

2. Рассчитать показателей бизнес-плана.

1.

Планирование основных финансовых показателей деятельности компании.

1.1 Оценка финансового

состояния компании

Провести

ретроспективную оценку финансового состояния компании на основе данных

бухгалтерской отчетности за отчетный год.

1.1.1 Оценка стоимости

компании

Таблица 1.

Оценка стоимости имущества “Фикус”

в отчетном году.

|

Показатели

|

Величина показателя млн.р.

|

|

Отчет

|

Прогноз

|

|

Балансовая стоимость

чистых активов

|

111251

|

116813,6

|

|

Ликвидационная стоимость

компании

|

69602,5

|

73082,63

|

|

Текущая рыночная стомиость

компании

|

72,1

|

75,705

|

Балансовая стоимость чистых

активов определяется по методике принятой в бухгалтерском учете.

Ликвидационная стоимость компании

определяется по формуле Уилкокса, которая принято в практике развитых западных

стран. Под ликвидационной стоимостью понимается стоимость активов, оставшихся

после удовлетворения требований кредиторов по балансу. В ликвидационную

стоимость включают денежную наличность, ценные бумаги в портфеле, запасы,

дебиторскую задолженность, 70% расходов будущих периодов, 50% стоимость

остальных активов и исключают задолженность.

Текущая рыночная стоимость

находится путем деления чистой прибыли предприятия на средневзвешенную

стоимость капитала. Стоимость капитала отражает сложившийся на предприятии

минимум возврата на вложенный в его деятельность капитала и рассчитывается по

формуле средней арифметической взвешенной, исходя из структуры капитала и

стоимости каждого элемента.

Одним из важнейших условий успешного управления финансами

предприятия является анализ его финансового состояния. Финансовое состояние предприятия характеризуется совокупностью показателей, отражающих

процесс формирования и использования его финансовых средств. В рыночной

экономике финансовое состояние предприятия по сути дела отражает конечные результаты

его деятельности. Именно конечные результаты деятельности предприятия

интересуют собственников (акционеров) предприятия, его деловых партнеров,

налоговые органы. Это предопределяет важность проведения анализа финансового

состояния экономического субъекта и повышает роль такого анализа в

экономическом процессе.[1]

Анализ финансового состояния — непременный элемент как

финансового менеджмента на предприятии, так и его экономических

взаимоотношений с партнерами, финансово-кредитной системой.

Дели финансового анализа:

1. Выявление изменений показателей финансового состояния.

2. Определение факторов, влияющих на финансовое состояние

предприятия.

3. Оценка количественных и качественных изменений финансового

состояния.

4. Оценка финансового положения предприятия на определенную

дату.

5. Определение тенденций изменения финансового состояния

предприятия.

Результаты анализа финансового состояния необходимы следующим

группам потребителей:

Менеджеры предприятий и в первую

очередь финансовые менеджеры. Невозможно

руководить предприятием, принимать хозяйственные решения, не зная его

финансового состояния. Для менеджеров важна оценка эффективности принимаемых

ими решений, используемых в хозяйственной деятельности ресурсов и полученных

финансовых результатов.

Собственники (в том числе

акционеры). Им важно знать отдачу от вложенных в предприятие средств,

прибыльность предприятия, а также уровень экономического риска и вероятность

потери своих капиталов.

Кредиторы и инвесторы. Их интересует

оценка возможности возврата выданных кредитов и возможности предприятия, реализовать

инвестиционную программу.

Поставщики. Для них важна

оценка оплаты поставленной продукции, выполненных услуг и работ.

Информационной базой для проведения анализа финансового

состояния является главным образом бухгалтерская отчетность. В первую очередь —

это баланс (ф. № 1), «Отчет о прибылях и убытках» (ф. № 2), «Отчет о движении

денежных средств» (ф. № 4), приложение к балансу (ф. № 5).

Одна из важных функций финансового менеджера — консультирование

руководства предприятия по финансовым вопросам. Однако такое консультирование

немыслимо без тщательного анализа финансовых показателей. Только на основе

финансового анализа, выявления сильных и слабых сторон в финансовом состоянии

предприятия можно наметить меры по его укреплению или выходу из сложной

финансовой ситуации. Именно поэтому каждый финансовый менеджер должен знать

технологию проведения финансового анализа предприятия, уметь делать на его

основе необходимые выводы, разрабатывать и предлагать руководству предприятия

меры по улучшению его финансового состояния.

При проведении аналитической работы финансовый менеджер может

воспользоваться программными средствами, что гораздо эффективнее, и провести

расчеты вручную. Алгоритм, заложенный в основу проведения анализа финансового

положения предприятия как в том, так и в другом случае основан на взаимосвязях,

внутренне присущих балансу и другим формам отчетности.

В силу того что большинство аналитических процедур формализованы,

финансовый менеджер при их проведении может применить специальное программное

обеспечение для большего эффекта. В настоящее время разработкой

специальных программ занимается ряд фирм. Анализ финансового состояния предприятия

включает этапы:

1. Предварительная (общая) оценка финансового состояния предприятия

и изменений его финансовых показателей за отчетный период.

2. Анализ платежеспособности и финансовой устойчивости предприятия кредитоспособности

предприятия и ликвидности его баланса.

4. Анализ оборачиваемости оборотных активов.

5. Анализ финансовых результатов предприятия.

6. Анализ потенциального банкротства предприятия.

Методы и инструментарий финансового

анализа.

Для проведения анализа финансового состояния предприятия

используются определенные методы и инструментарии

Наиболее простой метод - сравнение, когда Финансовые показатели отчетного периода

сравниваются либо, с плановыми, либо

с показателями за предыдущий период. При сравнении показателей за разные

периоды необходимо добиться сопоставимости, т.е. показатели следует пересчитать

с Учетом однородности составных элементов, инфляционных процессов в экономике,

метод оценки и др.

Метод группировки. Показатели группируются и сводятся в

таблицы, что дает возможность проведения

аналитических расчетов, выявления тенденций развития отдельных явлений и их взаимосвязи,

выявления факторов, влияющих на изменение показателей.[2]

Метод цепных подстановок или элиминирования, заключается в

замене отдельного отчетного показателя базисным

все остальные показатели остаются неизменными. Этот метод дает возможность

определить влияние отдельных факторов на совокупный финансовый показатель.

В качестве инструментария для финансового анализа широко

используются финансовые коэффициенты -

относительные показатели финансового состояния предприятия, которые

выражают отношение одних абсолютных финансовых показателей к другим. Финансовые

коэффициенты используются: для количественной характеристики финансового

состояния; для сравнения показателей финансового состояния конкретного

предприятия с аналогичными показателями других предприятий или

среднеотраслевыми показателями; для выявления динамики развития показателей и

тенденций изменения финансового состояния предприятия; для определения

нормальных ограничений и критериев различных сторон финансового состояния. Так,

например, в соответствии с Постановлением Правительства Российской Федерации «О

некоторых мерах по реализации законодательства о несостоятельности

(банкротстве) предприятий» № 498 от 20 мая 1994 введена система критериев для

определения неудовлетворительной структуры баланса неплатежеспособных

предприятий. Такими критериями являются коэффициент текущей ликвидности,

коэффициент обеспеченности собственными оборотными средствами, коэффициент

восстановления (утраты) платежеспособности. Определены их нормальные

ограничения — предельные размеры.

Для финансового анализа предприятия применяются определенные

алгоритмы и формулы. Основной информационный источник для такого анализа —

бухгалтерский баланс. Для удобства работы, сокращения места и времени для

написания формул, применяемых при анализе, целесообразно показатели бухгалтерского

баланса и другие финансовые показатели записывать, используя следующие

условные обозначения:

1.1.2 Оценка ликвидности и

платежеспособности компании

Рабочий капитал является одним из

основных абсолютных показателей, характеризующих ликвидность и

платежеспособность, он характеризует свободу маневра и финансовую устойчивость

с позиций краткосрочной перспективы, его рост при прочих равных условиях – тенденция

положительная.

Коэффициент покрытия запасов

характеризует степень покрытия запасов нормальными источниками, к которым кроме

рабочего капитала относят ссуды банков под товарные запасы, кредиторскую

задолженность за поставленные сырье и материалы и др. Этот показатель должен

быть более 1 для признания предприятия финансово устойчивым.

Таблица 2.

Показатели

оценки ликвидности и платежеспособности “Фикус” на конец года.

|

Показатели

|

Отчет

|

Прогноз

|

|

Авансированный

капитал

|

700

|

1050

|

|

Авнсированный

капитал в долларах

|

24,13793

|

36,2069

|

|

Рабочий капитал

|

196652

|

294978

|

|

Коэффициент

тек.ликв.

|

1,170276

|

1,755414

|

|

Кэфф.крит. Ликв.

|

0,673006

|

1,009509

|

|

Кэфф.абс.ликв.

|

0,083188

|

0,124782

|

|

Коэффициент

обеспеченности текущей деятельности рабочим капиталом

|

0,00356

|

0,005339

|

|

Коэфф.маневр.раб.капит.

|

1,217373

|

1,82606

|

|

Доля рабочего

капитала в покрытии запасов

|

2,448113

|

3,672169

|

|

Коэфф.покр.запасов.

|

0,408478

|

0,612717

|

Оценки ликвидности базируются на оценках рыночной

устойчивости.

Текущий коэффициент ликвидности

(коэффициент общего покрытия) определяется на начало и на конец отчетного

периода как отношение величины оборотного капитала (мобильных средств) к

величине краткосрочных обязательств, т. е. к краткосрочным кредитам и займам

(краткосрочным пассивам) и кредиторской задолженности:

Ктек.ликв. = ОК/(КП+КЗ) = (З+ДЗ+ДС)/(КП+КЗ)

где ОК — оборотный капитал предприятия,

в том числе: 3 —

запасы;

ДЗ - дебиторская задолженность предприятия;

ДС — денежные средства и краткосрочные ценные бумаги;

КП - краткосрочные кредиты и займы (краткосрочные пассивы) предприятия;

КЗ — кредиторская задолженность предприятия.

Критический коэффициент ликвидности

(коэффициент промежуточного покрытия) определяется на начало и на конец

отчетного периода как отношение суммы величины дебиторской задолженности и

денежных средств, в том числе краткосрочных ценных бумаг, к величине краткосрочных

обязательств, т. е. к краткосрочным кредитам и займам (краткосрочным пассивам)

и кредиторской задолженности

Ккрит.ликв. = (ДЗ+ДС)/(КП+КЗ)

где ДЗ — дебиторская задолженность предприятия;

ДС — денежные средства и краткосрочные ценные бумаги;

КП — краткосрочные кредиты и займы (краткосрочные пассивы) предприятия;

КЗ — кредиторская задолженность предприятия.

Коэффициент абсолютной ликвидности

(коэффициент абсолютного покрытия) определяется на начало и на конец

отчетного периода как отношение величины денежных средств, в том числе

краткосрочных ценных бумаг, к величине краткосрочных обязательств, т. е. к

краткосрочным кредитам и займам (краткосрочным пассивам) и кредиторской

задолженности:

Кабс.ликв. = ДС/(КП+КЗ)

где ДС — денежные средства и краткосрочные ценные бумаги;

КП — краткосрочные кредиты и займы (краткосрочные пассивы) предприятия;

КЗ - кредиторская задолженность предприятия.

1.1.3 Оценка финансовой

устойчивости компании

Таблица 3.

Показатели финансовой

устойчивости Фикус на конец года

|

Показатели

|

Отчет

|

Прогноз

|

|

Кэфф.концентр.

Собств.капит.

|

0,000708548

|

0,001063

|

|

Коэфф.фин.завис.

|

3,871102039

|

5,806653

|

|

Коэфф.маневр.собств.капит.

|

0,698950092

|

1,048425

|

|

Коэфф.структуры привлеченных

средств

|

0

|

0

|

|

Коэфф.соотн.привл.

и собств.средств

|

8,8

|

13,2

|

|

Уровень

фин.левериджа

|

11290,7

|

16936,05

|

1.1.4 Оценка рентабельности

компании

Таблица 4.

Показатели рентабельности и

деловой активности Фикус.

|

Показатель

|

Отчет

|

Прогноз

|

|

Рентабельность средств

в активах

|

1,688699

|

2,533048

|

|

Рентабельность

собственного капитала

|

1

|

1,5

|

|

Операционный

ливеридж

|

1,266684

|

1,900026

|

|

Чистая

рентабельность продаж

|

0,189438

|

0,284157

|

|

Рентабельность

основной деятельности

|

1,119666

|

1,679498

|

|

Коэффициент

эконом.роста компании

|

0,212107

|

0,31816

|

Кроме абсолютного размера прибыли показателем эффективности

предприятия выступает рентабельность. При принятии решений, связанных с управлением

процессами формирования прибыли, используются показатели рентабельности

капитала, издержек и продаж.

Рентабельность является одной из базовых экономических категорий

экономики. Толкование термина «рентабельность» не вызывает особых разногласий,

поскольку под ним понимается отношение, в числителе которого всегда фигурирует

прибыль. Рентабельность капитала исчисляется как отношение прибыли к капиталу

(активам), рентабельность издержек — как отношение прибыли к себестоимости

(издержкам), рентабельность продаж — отношение прибыли к цене (выручке от

реализации).[3]

При расчетах показателей рентабельности также исходят из

разных величин, составляющих прибыль, — балансовой прибыли, прибыли от

реализации, чистой прибыли.

Основные показатели рентабельности:

• рентабельность

продукции (издержек);

• рентабельность

продаж;

• рентабельность

активов;

• рентабельность

текущих активов;

• рентабельность

собственного акционерного капитала.

1. Рентабельность

продукции (издержек) (Рпр) определяется

как отношение прибыли от реализации продукции (Пр)

к полной себестоимости реализованной продукции (С):

Рпр = Пр/С*100%

Этот показатель характеризует выход прибыли в процессе реализации

продукции на единицу издержек в основной деятельности предприятий.

2. Рентабельность

продаж (Return on Sales, ROS) определяется

как отношение прибыли от реализации (Пр) к выручке

от реализации без налогов, включаемых в цену продукции (В).

ROS = Пр/В*100%

Рентабельность продаж характеризует доходность основной

деятельности предприятия. Менеджеры используют этот показатель для контроля

над взаимосвязью между ценами, количеством реализованного товара и величиной

издержек производства и реализации продукции.

3. Рентабельность

активов (Return on Assets, ROA) определяется как отношение прибыли (балансовой или чистой) (Пб

или Пч) к средней величине активов за определенный период (Аср).

ROA = Пб(или Пч)/Аср*100%

Этот показатель служит для определения эффективности использования

капиталов на разных предприятиях и в отраслях, поскольку дает общую оценку

доходности вложенного в производство капитала, как собственного, так и

заемного, привлекаемого на долгосрочной основе.

Рентабельность активов также можно представить как произведение

показателей, характеризующих эффективность использования материальных и

финансовых ресурсов: рентабельности продаж и оборачиваемости активов (Оа).

ROA = ROS * 0а.

Отсюда просматривается взаимосвязь между размером прибыли,

содержащейся в цене продукции, и скоростью оборота активов. Чем меньше доля

прибыли в цене, тем больше должна быть скорость оборота, чтобы рентабельность

вложений в предприятие была достаточной. И наоборот, чем ниже скорость

оборота, тем больше должна быть доля прибыли в цене товара.

4. Рентабельность

текущих активов (Рта) представляет собой отношение чистой

прибыли предприятия (Пч) к средней величине текущих активов (оборотных

средств) предприятия (Ат.ср):

Рта = Пч/Ат.ср*100%

Этот показатель характеризует величину прибыли, полученной с

каждого рубля, вложенного в текущие активы.

5. Рентабельность

собственного акционерного капитала (Return on Equity, ROE) определяется как

отношение чистой прибыли (Пч) к средней величине

собственного капитала предприятия (Кс)

за определенный период:

RОE = Пч/Кс *100%

Этот показатель занимает особое место среди показателей

рентабельности и характеризует эффективность использования собственных средств

акционеров, т.е. величину прибыли, полученную на каждый рубль вложений

акционеров в данное предприятие и остающуюся в распоряжении предприятия. Значение

этого показателя отражает степень привлекательности объекта для вложений

средств акционеров. Чем выше этот показатель, тем больше прибыли приходится на

одну акцию, тем выше потенциальные дивиденды.[4]

На величину рентабельности собственного акционерного капитала

оказывает влияние показатель рентабельности активов, который в свою очередь

зависит от оборачиваемости активов.

В рыночной экономике придается большое значение сравнениям

прибыли с доходообразующими факторами и базами ее формирования. Международная

практика выработала разновариантные схемы расчета рентабельности (доходности)1.

При стандартной оценке финансового состояния предприятия

западными методиками предлагается:

•во-первых, использование

системы взаимосвязанных показателей рентабельности, каждый из которых несет

вполне определенную смысловую нагрузку как для работников предприятия, так и

для пользователей финансовой информации (менеджеров, учредителей и акционеров,

инвесторов и кредиторов);

•во-вторых, использование

системы показателей рентабельности как одного из элементов

финансово-экономической оценки текущего положения предприятия;

•в-третьих,

необходимость проведения динамического и сравнительного анализа

показателей рентабельности по секторам основной деятельности, по предприятиям-аналогам

и предприятиям-конкурентам.

1.1.5 Факторный анализ

рентабельности собственного капитала

В блоке оценки рентабельности и

деловой активности реализовать модель фирмы DuPont для анализа коэффициента рентабельности собственного

капитала компании.

Таблица 5.

Факторы

экономического роста Фикус.

|

Показатели

|

Фикус

|

|

Отчет

|

прогноз

|

Отклонения

|

|

ROE

|

0,025543

|

0,038315

|

0,012772

|

|

Чистая

рентабельность продаж

|

0,189438

|

0,284157

|

0,094719

|

|

Ресурсоотдача

|

0,437206

|

0,655809

|

0,218603

|

|

Коэфф. финансовой

завис.

|

0,566276

|

0,849414

|

0,283138

|

1.1.6 Рейтинговая оценка

текущего финансового состояния компании

Для интегральной оценки принимаем показатели,

представленные в таблице 6. В зависимости от набранного количества баллов,

исходя из фактических значений показателей финансового состояния, предприятия

может быть отнесено к определенному классу. Соотношение темпов изменения

выручки и совокупного капитала в отчетном периоде считать равным 1.

Таблица 6.

Интегральная оценка

финансового состояния Фикус.

|

Показатель

|

Классы

|

|

3

|

|

К1

|

-7

|

|

К2

|

19

|

|

К3

|

19

|

|

К4

|

0

|

|

К5

|

0

|

|

Итого

|

31

|

|

Класс

|

IV

|

1.2. Прогноз агрегированной бухгалтерской отчетности

компании проводится на основе дополнительных данных с учетом мероприятий по

улучшению финансового состояния компании. На основе прогнозных данных бухгалтерской

отчетности провести оценку будущего финансового состояния компании Фикус,

факторный анализ экономического роста компании, стоимость компании и

рейтинговую оценку финансового состояния.

Прогнозный бухгалтерский баланс составляет на основе

прогноза следующих основных статей:

- запасы – на основе базовой оборачиваемости;

- налог на добавленную стоимость – пропорционально

объему продаж;

- дебиторская задолженность – на основе базовой

оборачиваемости;

-

денежные средства – пропорционально объему продаж;

-

целевое финансирование – на основе дополнительных данных;

-

кредиторская задолженность – на основе базовой оборачиваемости.

Балансировка

баланса проводится за счет краткосрочных кредитов банков.

Прогнозный бухгалтерский баланс.

|

Показатели

|

Значение

|

|

Запасы

|

80328*5/100+80328 = 84344,4

|

|

НДС

|

2502*5/100+2502 = 2627,1

|

|

Дебиторская задолженность

|

95278*5/100+95278 = 100041,9

|

|

Денежные средства

|

13438*5/100+13438 = 14109,9

|

|

Целевое финансирование

|

251*5/100+251 = 263,55

|

|

Кредиторская

задолженность

|

161538*5/100+161538 = 169614,9

|

2.Прогноз

основных финансовых показателей бизнес-плана создаваемого предприятия.

2.1 Определение

оптимального объема закупки продукции

Предприятие будет реализовывать два вида продукции А и В,

причем реализация зависит от состояния погоды. Закупочная цена единицы

продукции А - $3.5, цена реализации - $5; закупочная цена единицы продукции В $6,

а отпускная цена - $9. На реализацию расходуется $100. В хорошую погоду

реализуется Х единиц продукции А и Y единиц продукции В, в плохую погоду – Z единиц продукции А и W единиц продукции В. Используя элементы

теории игр определить ежедневный объем закупки каждого вида продукции с целью

получения оптимальной прибыли.

Решение:

Х=107;

Y =

606;

Z =

406;

W =

126.

Y+Z =

606+406 = 1012

Вывод: Ежедневный объем закупки будет равен 1012.

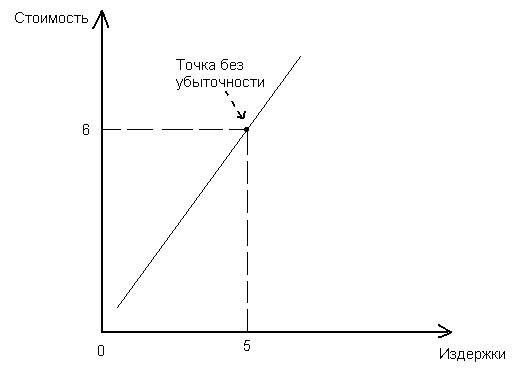

2.2 Прогнозирование порога

рентабельности и запаса финансовой прочности

Планируем продажу одного изделия по v$ за штуку, можем приобретать их у

оптовика по с$ за штуку. Аренда палатки обойдется в С$ в неделю. По

нижеприведенным данным определить:

1) Каков порог рентабельности

2) Каким станет порог рентабельности, если арендная плата

повысится на 50%

3) Каким будет порог рентабельности если удастся увеличить

цену реализации на 10%

4) Каким будет порог рентабельности, если закупочная цена

увеличится на 13,3%

5) Сколько изделий должно быть продано для получения прибыли

в сумме 490$ в неделю

6) Графически изобразить прибыль при различных уровнях

продаж. Найти точку безубыточности.

7) Какой запас финансовой прочности будет иметь бизнес при

сумме прибыли 490$ в неделю.

Решение:

1) Порог рентабельности =

4,1/(2,7+760) = 1,5/760 = 0,005

2) 4,1/(2,7+(760*0,5+760))

= 0,003

3) (4,1*0,1+4,1)/(2,7+760)

= 0,005

4) 4,1/(2,7* 0,133+2,7+760) = 0,0053

5) 490 = 4,1х-760-2,7х

1250 = 1,4х

х = 1250/1,4

х = 893

6)

7) Запас прочности будет равен прибыли то есть 490$.

2.3 Прогноз операционного

риска

По ниже приведенным данным определить:

1) Сколько процентов прибыли дает изменение выручки от

реализации продукции на 1%

2) Сколько процентов прибыли удается сохранить предприятию,

если выручка от реализации сократиться на 25%

3) Процент снижения выручки, при котором предприятие

полностью лишается прибыли и вновь встает порог рентабельности

4) На сколько процентов необходимо снизить постоянные

издержки, чтобы при сокращении выручки на 25% и при прежнем значении силы

воздействия операционного рычага предприятие сохранило 75% ожидаемой прибыли.

Решение:

1) Прибыль = Выручка - затраты

1850-1225-370 = 255

1850*0,01+1850-1225-370 = 273,5

273,5-255 = 18,5

18,5 = 1850х

х = 1850/18,5

х = 100

%=100/100 = 1%

2) 1850-1850*0,25-1225-370 = -207,5

3) Порог рентабельности = 255/(1225+370) = 0,15*100 = 15%

4) 1850-1850*0,25-1225-(370-370*х) = 255*0,75

162,5 – 370 + 370х = 191,25

370х = 398,75

х = 1,07*100 = 107,7%

Система финансов — это кругооборот денежных средств

предприятия средств в процессе осуществления производственной (операционной) и

сбытовой и деятельности, кредитно-финансовых отношений. Фонды денежных средств,

создаваемые и используемые предприятием, представляют финансовые ресурсы

предприятия.[5]

В свою очередь, финансово-кредитная

(финансово-инвестиционная) деятельность предприятия связана с вопросами

прогноза продажи и покупки ценных бумаг, выпуском акций и облигаций, операций

с недвижимостью, получением и погашением займов, прочей деятельностью, связанной

с операциями на фондовом рынке и в банковской сфере.

Финансовое состояние предприятия характеризуется размещением

его средств и структурой источников их формирования, обеспеченностью оборотными

средствами, величиной их иммобилизации, оборачиваемостью оборотных средств,

платежеспособностью.

Хорошее финансовое состояние - это устойчивая

платежеспособность, постоянное наличие достаточных сумм денежных средств на

счетах, эффективное использование оборотных средств, правильная организация

расчетов, рентабельность производства.

Затруднительное, плохое финансовое состояние - это постоянное

или периодическое наличие просроченной задолженности перед банком, поставщиком,

а иногда и перед собственными рабочими и служащими. Ухудшение положения

предприятия в большинстве случаев обусловлено неправильной организацией

работы, нарушениями расчетно-платежной дисциплины, непродуманным выбором.

Имеются два наиболее распространенных подхода к планированию финансов:

стратегическое планирование и система долгосрочного планирования.

В системе долгосрочного планирования предполагается, что

будущее может быть предсказано путем экстраполяции ретроспективы на перспективу.

Высшее руководство, на базе изучения прошлого развития, ставит завышенные цели,

которые, как правило, не достигаются.

В системе стратегического планирования не считается, что

будущее можно изучить только методом экстраполяции. В этой системе сначала

осуществляют анализ перспектив развития предприятия, определяют тенденции,

которые способны изменить существующие направления развития, поэтому

результаты такого планирования не выходят за пределы обозримости. Вторым шагом

является анализ позиций предприятия и его конкурентоспособности. Определяются

возможности увеличения доли предприятия в различных зонах стратегического

хозяйствования.

Заключительный этап — выбор стратегии: сравнение перспектив

развития в разных сферах деятельности, определение приоритетов и распределение

ресурсов между зонами стратегического хозяйствования. Основными

задачами планирования финансов на предприятии являются:

обеспечение производственной и инвестиционной деятельности необходимыми

финансовыми ресурсами;

установление рациональных финансовых отношений с хозяйствующими

субъектами, банками, бюджетом, страховыми компаниями и т.д.;

выявление путей эффективного вложения капитала, оценка

степени рационального его использования;

выявление и мобилизация резервов увеличения прибыли за счет

экономного использования денежных средств;

осуществление контроля за образованием и расходованием

платежных средств.

В системе бизнес-планов финансовый план вбирает в себя

результаты расчетов планов производства и маркетинга. Финансовый план состоит

из пяти основных расчетов (смет):

*смета объема реализации продукции;

*баланс денежных поступлений и расходов;

*план прибылей и убытков (смета доходов и затрат);

*плановый бухгалтерский баланс;

*расчет безубыточности продажи товаров.

Помимо финансового плана в финансовую часть бизнес-плана

входят расчеты по обоснованию стратегии инвестиций, товарно-материального

обеспечения кредитов, расчеты рентабельности, оценка финансовых рисков и

страхование.

Ниже мы перечислим важнейшие расчеты, производимые при разработке

бизнес-плана.

Расчет 1. Расчет объема реализации

продукции

На основе прогнозов объемов продаж отдельных товаров

формируется смета объема продаж.

Обычно прогноз на первый год дается помесячно, на второй — поквартально,

на третий — на год в целом.

В разработке бизнес-плана главную задачу представляет

маркетинг — анализ сбыта и управление объемом продаж, лежащий в основе управления

производством и реализацией продукции.

Используются следующие методы исследования рынка продаж.

Эвристические методы прогнозирования,

основанные на усреднении сведений, полученных путем опроса специалистов:

N = (О+4*М+П)/6

где О — оптимистическая

оценка;

М - средняя оценка;

П - пессимистическая оценка;

N — прогноз

объема продаж.

Трендовое прогнозирование по отдельным

товарам или группам близких товаров:

N = Nтек *t

где t — темп роста,

который находится из выражения:

t = Nтек/Nпред

где Nгек — значение

показателя текущего года;

Nпред - значение

показателя предыдущего периода.

Если имеется динамика за ряд лет, можно использовать

показатель темпа роста, полученный путем усреднения:

t = (t1*t2*tn)1/n

Факторный анализ, позволяющий,

используя корреляционные и регрессивные зависимости, найти зависимости объема

ожидаемых продаж от основных факторов, оказывающих на него влияние:

N = X0*∑φiXi

где Х0 — постоянная

составляющая (может отсутствовать);

φi - значение коэффициента,

определяющего влияние i-го фактора на

рассматриваемый показатель;

X. - значение i-го фактора.

Пробный маркетинг (выполняется для

новых изделий), при котором производится небольшая партия товаров, на

реализации которой изучается возможный спрос.

Объектами маркетингового анализа являются:

потребитель, мотивы поведения которого на рынке представляют

предмет исследования;

свойства товара, для которого строится диаграмма жизненного

цикла;

конкуренты, в связи с чем приобретаются и исследуются товары

конкурентов.

Расчет 2. Баланс денежных поступлений и расходов

Баланс денежных поступлений и расходов позволит оценить,

сколько денег необходимо вложить в бизнес в разбивке по времени, проверить

Синхронность поступления и расходования денежных средств, а значит, Проверить

будущую ликвидность предприятия.

Баланс доходов и расходов средств состоит из четырех

разделов: 1) доходы и поступления средств; 2) расходы и отчисления; 3)

кредитные взаимоотношения; 4) взаимоотношения с бюджетом. По всем этим разделам

осуществляется балансовая взаимоувязка доходов и расходов как по каждому

разделу, так и по финансовому плану в целом. Главная цель этого баланса -

проверка синхронности поступления и расходования денежных средств, и, как

результат, определение будущей ликвидности. Статьи баланса могут быть

разукрупнены по усмотрению аналитика, что позволит учесть особенности

финансирования конкретного предприятия.

После составления такого баланса выбирают стратегию получения

необходимых денежных средств. Наиболее распространено финансирование через

кредиты, однако банки охотнее выдают деньги под расширение уже действующего

производства, так как материальным обеспечением кредита могут выступать все

активы предприятия. В целях финансирования можно привлекать акционерный и

партнерский капитал, что тоже достаточно выгодно при правильной организации

управления таким капиталом. Управление финансами фирмы осуществляет финансовый

менеджер по двум направлениям.[6]

Управление активами. Руководитель

определяет соотношение, тип и состав активов на балансе предприятия,

поддерживает конечные оптимальные уровни текущих и фиксированных активов.

Текущие активы -это наличность, ценные бумаги, которые по первому требованию

могут быть реализованы на рынке, сюда входят и материально-производственные

запасы. Фиксированные активы — это земля, сооружения, оборудование,

транспортные средства, долгосрочно арендованные средства.

Управление пассивами. Выявляется

оптимальное соотношение краткосрочных и долгосрочных финансовых ресурсов,

определяются наиболее выгодные финансовые ресурсы. Выгодность финансовых

ресурсов зависит от ряда факторов: экономической конъюнктуры, финансовой

политики государства и т.д. Оборотные фонды фирмы есть разница между текущими

активами и текущими пассивами (счета и расписки, подлежащие оплате, и проценты

по кредитам). Долгосрочные фонды - лизинг и долгосрочные кредиты.

Касаясь фондов предприятия, можно дать некоторые рекомендации

по управлению наличностью, оборотными средствами, товарными запасами:

1) если фонды, вложенные в активы фирмы, могут быть более

эффективно использованы в другом деле, это не означает что фонды используются

неправильно;

2) если есть возможность выбора, то финансирование за счет

долгосрочных кредитов предпочтительнее, так как имеет меньший ликвидный риск;

3) доходы на фиксированный капитал всегда выше доходов на

текущий капитал.

Таким образом, задачи финансового планирования сводятся к

более точному определению предстоящих расходов и доходов, правильному расчету

необходимой суммы средств и будущих финансовых результатов.

Из всего вышесказанного видно, что планирование финансов предприятия

— важная часть работы по обеспечению устойчивого финансового положения фирмы,

позволяющая принять к осуществлению мероприятия по ликвидации «узких мест»,

выбрать наиболее выгодные источники финансирования и зоны вложения финансовых

ресурсов.

Финансовое планирование является и

отправной точкой, и конечным пунктом всей системы планирования, включая в себя

всю производственно-хозяйственную деятельность предприятия.[7]

Заключение

По сути каждый составной элемент формул, характеризующих

финансовое состояние предприятия, является фактором, оказывающим влияние на

степень его финансовой устойчивости. Поэтому целесообразно рассмотреть каждый

из этих элементов в отношении либо устранения его негативного воздействия на финансовое

состояние, либо усиления его роли в улучшении финансового состояния. Так, для

улучшения финансового состояния предприятия надо добиться либо снижения

величины запасов и затрат (3), либо увеличения собственных оборотных средств (Ес)

или величины краткосрочных кредитов (М).

Например, для решения задачи снижения величины запасов и затрат можно

предложить такие меры, как инвентаризация запасов с целью выявления в них

неликвидных, не нужных предприятию, но отягощающих его баланс; снижение

потребности в этих запасах и затратах, в том числе за счет снижения

материалоемкости, энергоемкости производства, и другие меры.

Для увеличения размера собственных оборотных средств нужно

рассмотреть элементы формулы расчета таких средств (капитал, внеоборотные

активы) и искать пути увеличения собственных оборотных средств либо за счет

роста капитала (увеличение уставного капитала, эмиссии акций и др.), либо за

счет снижения величины внеоборотных активов и др.

Набор таких предложений, полученных от

финансового менеджера руководителем предприятия, позволит последнему выбрать

наиболее реальный и доступный вариант для решения финансовых проблем

экономического субъекта.

Список

литературы

1. Иванова Н.Г.

Казначейская система исполнения бюджетов. – СПб: Питер, 2001. – 208 с.

2. Бюджетная

система Российской Федерации: Учеб. / Под ред. М. В. Романовского, О. В.

Врублевской. - М.: Юрайт,1999. 621 с.

3. Комментарий к

Бюджетному кодексу РФ (вводный) / М. В. Романовский и др.; Под ред. М. В.

Романовского и О. В. Врублевской. - М.: Юрайт, 1999. 222 с.

4. Прокофьев С. Е. Федеральное казначейство России на рубеже веков:

региональный аспект (на примере Саратовской области). — Саратов: Издательский

центр Саратовского государственного социально-экономического университета,

2001. 237 с.

5. Финансы, деньги,

кредит: Учебник / Под.ред. О.В. Соколовой. – М.: Юристъ, 2000. – 784 с.

6. Об эффективности

мероприятий, реализуемых Правительством России по государственной поддержке регионов

/ Письмо Госналогслужбы РФ от 04.03.96 № ВЗ-2-09/292.

7. Бабич A.M., Павлова Л.Н.

Государственные и муниципальные финансы. — М.: Финансы, 1999.

8. Балабанов И.Т.

Основы финансового менеджмента. — М.: Финансы и статистика, 1997.

9. Баранова Л.

Бюджетный процесс в РФ / Учебное пособие. — М.: ИНФРА, 1998.

10.

Горегляд В., Подпорокс И. Бюджетный кризис и пути

его преодоления // Российский экономический журнал. — М., 1996. —№10.

[1] Иванова

Н.Г. Казначейская система исполнения бюджетов. – СПб: Питер, 2001. – 108 с.

[2] Иванова

Н.Г. Казначейская система исполнения бюджетов. – СПб: Питер, 2001. – 158 с.

[3] Балабанов

И.Т. Основы финансового менеджмента. — М.: Финансы и статистика, 1997.

[4] Балабанов

И.Т. Основы финансового менеджмента. — М.: Финансы и статистика, 1997.

[5] Бабич A.M.,

Павлова Л.Н. Государственные и муниципальные финансы. — М.: Финансы, 1999.

[6] Баранова

Л. Бюджетный процесс в РФ / Учебное пособие. — М.: ИНФРА, 1998.

[7] Финансы,

деньги, кредит: Учебник / Под.ред. О.В. Соколовой. – М.: Юристъ, 2000. – 584 с.