Содержание

Введение. 3

1. Характеристика корпоративных облигаций. 4

2. Задача. 10

3. Практическое задание. 11

Список используемой

литературы.. 17

Введение

В настоящее время уделяется серьезное внимание фундаментальным вопросам

развития форм организации современного производства, организационным началам

интеграции экономики страны, воздействия организационных форм и структур

корпоративного типа на качество и динамику макроэкономических результатов.

Однако собственно корпоративный механизм хозяйствования с точки зрения

правового регулирования остался слабо освещенным. Поэтому данная работа и будет

посвящена именно такому виду организационно-экономического объединения, как

корпорация.

Основы создания корпоративного права заложены в США многие десятилетия

назад, в результате чего сформировалась хорошо приспособленная к рыночным

отношениям законодательная база. В целом корпоративное право США оказало свое

воздействие не только на страны англосаксонского права, но и на страны

континентального права, в том числе на российское законодательство. Однако

термины и понятия англосаксонской системы права зачастую используются не

удачно, без учета российской специфики и терминов, а отрывки из иностранных

законов включаются в тексты российских нормативных правовых актов в недостаточно

точном переводе.

Российское корпоративное право создается практически заново, оно в

идеале может и должно вобрать в себя все самое ценное, существовавшее в русском

дореволюционном законодательстве и нормативных правовых актах первых лет

советской власти, в законах стран континентальной и англосаксонской систем

права.

Современная теория российского гражданского права определяет, что

составной частью предмета гражданско-правового регулирования являются корпоративные

отношения: отношения, связанные с управлением имуществом корпораций

определенными лицами для постоянного, профессионального участия в имущественном

обороте[1].

Данные отношения строятся на началах самоуправления и строго фиксированного

членства участников. Следовательно, корпоративные правоотношения возникают на

основе участия (членства) субъектов в корпорациях.

Гражданский кодекс РФ такую организационно-правовую форму юридического

лица, как корпорация, не закрепил (ст. 50 ГК РФ). Поэтому использовать понятие

корпорации как одну из разновидностей юридического лица – невозможно.

В связи с этим достаточно часто происходит отождествление понятий «корпорация

и акционерное общество», «корпорация и финансово-промышленные группы»,

«корпорация и холдинг», что, следовательно, ведет и к смешению понятий

«акционерное общество», «холдинг», «финансово-промышленная группа» (хотя и есть

попытки, правда не во всем удачные, юридически закрепить определения последних

двух организационно-экономических объединений). Т.е. к сожалению, на практике

происходит некая путаница при использовании понятий организационно-правовых

форм юридического лица (в частности, акционерное общество) и

организационно-экономического объединения (например холдинг,

финансово-промышленная группа, концерн и пр.).

Целью

написания настоящей работы является раскрытие некоторых вопросов корпоративного

управления, а именно корпоративных ценных бумаг.

Для этого

будут решены следующие задачи:

1.

Раскрыта характеристика корпоративных облигаций

2.

Решена ситуационная задача.

3.

Выполнена практическое задание по составлению

аналитического доклада «Современное состояние рынка обыкновенных акций ОАО ГМК

«Норильский никель»

1.

Характеристика корпоративных облигаций

В Российском

законодательстве не так много документов, регулирующих рынок облигаций. Среди

них можно выделить:

1.

Гражданский Кодекс Российской Федерации.

2.

Федеральный закон «О рынке ценных бумаг».

3.

Федеральный закон от 26 декабря 1995 года № 208-ФЗ

«Об акционерных обществах».

4. Стандарты эмиссии акций при учреждении акционерных обществ,

дополнительных акций и облигаций и их проспектов эмиссии, утвержденные

постановлением ФКЦБ России от 11.11.1998 № 47

Согласно

статье 816 Гражданского кодекса Российской Федерации в случаях, предусмотренных

законом или иными правовыми актами, договор займа может быть заключен путем

выпуска и продажи облигаций.

Облигацией

признается ценная бумага, удостоверяющая право ее держателя на получение от

лица, выпустившего облигацию, в предусмотренный ею срок номинальной стоимости

облигации или иного имущественного эквивалента. Облигация предоставляет ее держателю

также право на получение фиксированного в ней процента от номинальной стоимости

облигации либо иные имущественные права.

Таким образом,

облигация имеет двойственную природу поскольку, с одной стороны, представляет

собой ценную бумагу, к регулированию которой применяются нормы законодательства

о ценных бумагах, с другой стороны, облигация представляет собой вид договор

займа, к которому применяются нормы гражданского законодательства.

Облигация -

эмиссионная ценная бумага, закрепляющая право ее держателя на получение от

эмитента облигации в предусмотренный ею срок ее номинальной стоимости и зафиксированного

в ней процента от этой стоимости или иного имущественного эквивалента. Облигация

может предусматривать иные имущественные права ее держателя, если это не

противоречит законодательству Российской Федерации (статья 2 Федерального

закона "О рынке ценных бумаг").

Облигация

удостоверяет право ее владельца требовать погашения облигаций (выплату

номинальной стоимости или номинальной стоимости и процентов) в установленные

сроки (пункт 3 статьи 33 Федерального закона "Об акционерных

обществах").

Понятие "серии облигации" законодательством

Российской Федерации не определено. Данное выражение упоминается только в

статье 33 Федерального закона "Об акционерных обществах":

"Общество может выпускать облигации с единовременным сроком погашения или

облигации со сроком погашения по сериям в определенные сроки".

Таким образом, облигации разных серий различаются разными

сроками их погашения и соответственно предоставляют различный объем прав.

Учитывая понятие "выпуска ценных бумаг",

приведенное в Федеральном законе "О рынке ценных бумаг", можно

сделать вывод о том, что понятие "выпуска ценных бумаг" и понятие

"серия облигаций" совпадают.

Действительно, если предположить, что выпуск ценных бумаг

может состоять из облигаций разных серий, тогда не выполняется условие о

совокупности ценных бумаг, обеспечивающих одинаковый объем прав владельцам

ценных бумаг.

В соответствии с пунктом 7.10 Стандартов эмиссии акций при

учреждении акционерных обществ, дополнительных акций и облигаций и их

проспектов эмиссии, утвержденных постановлением ФКЦБ России от 11.11.1998 № 47,

эмиссии решение о выпуске облигаций (за исключением конвертируемых облигаций),

размещаемых путем подписки, может предусматривать их размещение частями в

течение нескольких сроков (траншами), но не позднее одного года со дня

утверждения решения об их выпуске.

Выпуск облигаций может включать в себя несколько траншей.

В то же время, учитывая понятие выпуска ценных бумаг (серии

облигаций) облигации каждого транша должны иметь равные права и равные условия

размещения. Стандарты допускают, что условия размещения облигаций каждого

транша должны отличаться друг от друга только датой начала размещения. Права по

облигациям каждого транша должны совпадать, т.е. доходность облигаций каждого

транша вне зависимости от даты начала размещения должна быть равной. Поскольку срок

обращения облигаций каждого последующего транша, размещаемого после первого,

сокращается, равную доходность облигаций каждого транша при одинаковой дате их

погашения можно обеспечить, только установив более низкий процент (если решение

о выпуске облигаций предусматривает выплату по ним процентов) по облигациям

каждого последующего транша, размещаемого после первого, или размещая их с

меньшим дисконтом, т.е. разной ценой размещения.

В решении о выпуске облигаций, размещаемых траншами,

указываются количество облигаций в каждом транше или порядок его определения,

сроки размещения каждого транша или порядок их определения, порядок

идентификации облигаций каждого транша, а также то, что их погашение и выплата

процентов по ним (если решение о выпуске облигаций предусматривает выплату по

ним процентов) осуществляется только денежными средствами.

Согласно статье 33 Федерального закона "Об акционерных

обществах" акционерное общество вправе выпускать облигации:

·

обеспеченные залогом

определенного имущества общества;

·

под обеспечение,

предоставленное обществу для целей выпуска облигаций третьими лицами;

·

без обеспечения.

Ограничения на выпуск облигаций акционерными обществами установлены Гражданским кодексом

Российской Федерации (статья 102) и Федеральным законом от 26 декабря 1995 года

№ 208-ФЗ "Об акционерных обществах" (статья 33) и Стандартами эмиссии

(пункт 10.3, 10.5).

Ограничения, установленные законами:

·

номинальная стоимость

всех выпущенных обществом облигаций не должна превышать размер уставного

капитала общества либо величину обеспечения, предоставленного обществу третьими

лицами для цели выпуска облигаций;

·

выпуск облигаций

обществом допускается после полной оплаты уставного капитала общества;

·

выпуск облигаций без

обеспечения допускается не ранее третьего года существования общества и при

условии надлежащего утверждения к этому времени двух годовых балансов общества.

Ограничения, установленные Стандартами:

·

не могут быть

эмитированы облигации до регистрации отчета об итогах зарегистрированного ранее

выпуска облигаций той же серии;

·

не могут быть

эмитированы облигации до регистрации отчетов об итогах всех зарегистрированных

ранее выпусков акций и внесения соответствующих изменений в устав акционерного

общества - эмитента;

·

не могут быть

эмитированы одновременно два выпуска и более облигаций одной и той же серии.

Решение о размещении облигаций принимается уполномоченным органом эмитента.

|

№ п/п

|

Содержание решения о размещении

|

Орган, принимающий решение

|

Требования, условия

|

Реквизиты закона и/или нормативного

акта

|

|

1.1

|

Решение

о размещении облигаций

|

Совет

директоров

|

1.

Если иное не предусмотрено уставом общества

2.Решение

принимается большинством голосов (если уставом или иным внутренним документом

не установлено иное)

|

пункт

2 статьи 33, пункт 3 статьи 68 Федерального закона "Об акционерных обществах"

|

|

1.2.

|

Решение

о размещении облигаций, конвертируемых в акции, путем открытой подписки

|

Общее

собрание акционеров

|

1.

Только для открытых акционерных обществ

2.Решение

принимается большинством голосов акционеров-владельцев голосующих акций

4.

Решение о размещении путем открытой подписки конвертируемых в обыкновенные

акции облигаций, которые могут быть конвертированы в более 25 процентов от

ранее размещенных обыкновенных акций, принимается только 3/4 голосов акционеров-владельцев

голосующих акций (если большее число голосов не установлено уставом)

|

пункт

2 статьи 33, пункт 4 статьи 39, пункт 2 статьи 49 Федерального закона

"Об акционерных обществах"

|

|

1.3.

|

Решение

о размещении облигаций, конвертируемых в акции, путем открытой подписки

|

Совет

директоров

|

1.

Только для открытых акционерных обществ

2.

Право должно быть предоставлено уставом

3.Решение

принимается большинством голосов (если уставом или иным внутренним документом

не установлено иное)

4. Не

вправе принимать решение о размещении путем открытой подписки конвертируемых

в обыкновенные акции облигаций, которые могут быть конвертированы в более 25

процентов от ранее размещенных обыкновенных акций

|

пункт

2 статьи 33, пункт 3 статьи 68 Федерального закона "Об акционерных обществах"

|

|

1.4

|

Решение

о размещении облигаций, конвертируемых в акции, путем закрытой подписки

|

Общее

собрание акционеров

|

1.

Для всех акционерных обществ, в том числе закрытых

2.Решение

принимается только по предложению Совета директоров (если иное не установлено

уставом)

3.Решение

принимается 3/4 акционеров-владельцев голосующих акций (если большее число

голосов не установлено уставом)

|

пункт

2 статьи 33, пункт 2 статьи 28, пункты 2 и 3 статьи 39, пункт 3 статьи 49

Федерального закона "Об акционерных обществах"

|

Решение о размещении облигаций всегда является

формулировкой соответствующего пункта протокола уполномоченного органа

эмитента.

Решение о выпуске облигаций представляет собой документ, который утверждается советом

директоров (наблюдательным советом) акционерного общества и должен быть

составлен на основании и в соответствии с решением о размещении облигаций не

позднее 3 месяцев с даты принятия решения о размещении.

Требования к решению о выпуске облигаций установлены в

приложении 3 к Стандартам, при этом решением о выпуске должны быть определены

форма, сроки и иные условия погашения облигаций.

Решение о выпуске и проспект эмиссии облигаций должны быть

содержать все сведения, относящиеся к объему прав, предоставляемому

облигацией. К сведениям о правах относится следующая информация:

·

срок обращения и дата

начала обращения облигаций;

·

срок (порядок

определения срока) погашения облигаций;

·

порядок и условия

погашения (периодичность выплаты доходов, возможность и условия досрочного

погашения, места, где осуществляется погашение);

·

право владельцев

облигаций требовать в установленный ею срок выплаты номинальной стоимости

облигации или иного предусмотренного в решении о выпуске и проспекте эмиссии

имущественного эквивалента номинальной стоимости;

·

право владельцев

облигаций требовать в срок, определенный в решении о выпуске и проспекте

эмиссии процентов или иного имущественного эквивалента (за исключением

дисконтных облигаций);

·

размер процентов,

подлежащих выплате владельцам облигаций или иного имущественного эквивалента

процентов, предусмотренный в решении о выпуске и проспекте эмиссии облигаций,

подлежащий предоставлению владельцу облигации;

·

очередность выплат

владельцам облигаций при ликвидации эмитента в соответствии со статье 64

Гражданского кодекса Российской Федерации.

При размещении конвертируемых облигаций кроме вышеуказанной

информации в сведениях о правах должна содержаться информация о порядке и условиях

конвертации, а также о правах по ценным бумагам, в которые будет осуществляться

конвертация.

При выпуске конвертируемых облигаций цена размещения

конвертируемых облигаций в акции должна быть согласно Стандартам эмиссии

рыночной (облигации, условия погашения которых предусматривают выплату только

номинальной стоимости облигации или ее конвертацию в акции, размещаются по цене

не ниже рыночной стоимости и номинальной стоимости акций, в которые они

конвертируются).

При эмиссии облигации необходимо обращать внимание на то,

чтобы объем прав, а также сроки осуществления прав для всех владельцев

облигаций выпуска были равны и не зависели от даты приобретения облигации

конкретным владельцем при ее размещении. Данное положение относится, в

частности, к размеру процентов, подлежащих выплате владельцам, срокам погашения

и обращения облигаций (за исключением траншевых облигаций).

Цена размещения облигаций одного выпуска, как правило, не

является одинаковой, и может определяться в зависимости от даты приобретения

облигации конкретным владельцем в период размещения.

В соответствии с 24 статьей Федерального закона "О

рынке ценных бумаг" срок размещения облигаций не должен превышать

одного года с даты утверждения решения об их выпуске.

Срок обращения облигации

представляет собой срок, начинающийся с даты ее размещения до даты погашения

облигации. Срок обращения облигации не может быть ограничен датой начала

погашения облигации, в случае если срок погашения облигации определен периодом

времени, поскольку владельцы облигаций, которым она принадлежит на праве

собственности, вправе распоряжаться ею по своему усмотрению, до момента

погашения облигации.

Срок погашения облигации

- срок исполнения обязательств, вытекающих из прав, закрепляемых облигацией,

т.е. выплата номинальная стоимость облигации или предоставление иного

имущественного эквивалента номинальной стоимости, предусмотренного в решении о

выпуске и проспекте эмиссии облигаций, а также (за исключением дисконтных облигаций)

выплата процентов по облигации или предоставление иного имущественного эквивалента

процентов, предусмотренного в решении о выпуске и проспекте эмиссии облигаций.

Согласно статье 190 Гражданского кодекса Российской

Федерации срок исполнения обязательства может быть определен календарной датой

или периодом времени. В этом в соответствии с пунктом 1 статьи 314 Гражданского

кодекса Российской Федерации облигация подлежит погашению в установленный

решением о выпуске ценных бумаг календарный день или соответственно в любой

момент времени в пределах периода погашения облигации.

В соответствии с пунктом 3 статьи 33 эмитент может

предусмотреть возможность досрочного погашения облигаций по желанию их

владельцев. При этом в решении о выпуске облигаций и в проспекте эмиссии должны

быть определены стоимость погашения и срок, не ранее которого они могут быть

предъявлены к досрочному погашению.

Учитывая двойственную природу облигаций (вид договора займа

и ценная бумага), независимо от установления возможности досрочного погашения

эмитент вправе приобретать у владельцев выпущенные им облигации. Однако,

учитывая требования статьи 413 Гражданского кодекса Российской Федерации,

устанавливающей достаточным условием для прекращения обязательства совпадение

должника и кредитора в одном лице, приобретение эмитентом собственных облигаций

может осуществляться только для целей погашения ценных бумаг.

Корпоративные облигации являются одним из наиболее

динамично развивающихся секторов рынка ценных бумаг. Из-за возможности

диверсифицировать круг кредиторов, эмитент получает возможность привлечь

заимствования за меньшую плату, чем в банке. В этом смысле облигации являются

альтернативой банковскому кредиту, хотя роль банков в выпуске и в

инвестировании на рынке облигаций остается доминирующей (банки выполняют роль

андеррайтеров, в некоторых случаях они берут обязательства выкупить весь объем

эмиссии; банки также являются основными инвесторами на рынке облигаций).

Рынок является достаточно "молодым" и

динамичным, но сравнительно небольшим. Первые выпуски корпоративных облигаций,

нацеленные на привлечение капитала в производственные проекты или пополнение

оборотных средств, появились после 1999 года. Всего с 1998 по 2001 год

количество зарегистрированных выпусков облигаций увеличилось на 59, а только за

шесть месяцев 2002 года проведено 130 выпусков. За прошедшие годы рынок показывает

устойчивую положительную динамику: по объемам эмиссии облигаций по номиналу

составил в январе 2001 г.

40 млрд. руб., а в сентябре 2002 года - 84 млрд. руб. Объем рынка, тем не

менее, меньше объема государственных заимствований (в 2.2 раза) и капитализации

фондового рынка (в 50 раз).

Крупные эмитенты занимают преимущественные позиции на

рынке облигаций. По оценке, на биржевом рынке 80% общего объема эмиссии

облигаций приходится на 36% эмитентов, причем половину объема заимствований

составляют всего 21 выпуск облигаций, или 14% от общей выборки (см. прил. 1).

Также сохраняется высокая концентрация в отраслевой структуре заемщиков. Так, в

2000 году более двух третей эмиссии облигации приходилось на предприятия

нефтяной и газовой промышленности. В 2001 году их доля снизилась до 48%, на

рынок вышли предприятия машиностроения, строительства и пищевой промышленности,

доля которых в общем объеме эмиссии составила в сумме 8%. Доля банковских облигаций

увеличилась с 19 до 25%.

Минимальный объем займа и максимальное отношение

заемных средств к объему выручки определяют круг компаний, для которых

целесообразен выпуск облигаций. Минимальный объем займа определяется таким

образом, чтобы, во-первых, объем постоянных издержек, связанных с подготовкой

выпуска, был бы сравнительно небольшим в относительном выражении в сравнении с

объемом займа, во-вторых, было бы возможно обеспечить размещение выпуска среди

достаточно широкого круга инвесторов, в-третьих, сформировался вторичный рынок

облигаций. В рамках первого требования считается, что уровень расходов по

подготовке займа (налог на эмиссию, комиссионные андеррайтеру, прочие расходы в

сумме от 1 до 3%) от объема эмиссии определяют минимальный оправданный размер

займа на уровне не ниже 100-150 млн. руб. По оценкам участников рынка, второе

требование (широкий круг инвесторов) выполняется для займов объемом более 300

млн. руб. Третье требование (ликвидность займа) обычно выполняется для займов

объемом от 500 млн. руб. Менее крупный займ может быть размещен с большей

доходностью, составляющей премию для покупателя за недостаточную ликвидность.

Анализ существующего распределения обращающихся выпусков корпоративных

облигаций (см. прил. 1) показывает, что средний объем выпуска по номиналу

составляет 836 млн. руб., медианный объем выпуска - 500 млн. руб. Это означает,

что половина выпусков корпоративных облигаций меньше порога ликвидности на

вторичном рынке.

Кроме этого, требования платежеспособности определяют

некие критерии для предприятия по отношению долга к выручке. Согласно расчетам

"Эксперт-РА" если принять нижний порог объема эмиссии на уровне 250

млн. руб. и отношение объема долга к объему выручки 10% процентов, то

получится, что выпуск корпоративных облигаций доступен менее 200 российских

предприятий. Сейчас насчитывается около 90 эмитентов, что может рассматриваться

как индикатор скорого насыщения рынка облигаций, если не будут приняты меры по

снижению барьеров входа для менее крупных предприятий.

Во временной структуре заимствований сохраняется

преимущественно краткосрочный характер привлечения средств. По формальному

признаку срок обращения более 60% облигаций составляет 3 года и более. Этот

показатель особенно выигрышно выглядит по сравнению с временной структурой

банковских кредитов. Так, 78% кредитов выдаются на срок до 1 года, что, в свою

очередь, связано с аналогичной структурой банковских депозитов с

преимущественно коротким сроком вложений. Однако, учет практики использования

оферты по досрочному погашению облигации показывает, что фактическая срочность

заимствований по облигациям существенно ниже чем три года и также приближается

к сроку 1 год. Увеличение сроков вложений в облигации будет связано с приходом

инвесторов, ориентированных на долгосрочные вложения.

В составе инвесторов на рынке корпоративных облигаций

доминируют банки. По отдельным выпускам до 80% эмиссии покупается коммерческими

банками. В структуре пассивов коммерческих банков преобладают краткосрочные

депозиты до 1 года, что не позволяет рассматривать банки как долгосрочных инвесторов,

хотя с точки зрения ликвидности вложения в обращающиеся на рынке облигации

являются для них более выгодными по сравнению с предоставлением кредитов.

Потенциально, ликвидные облигации с высоким рейтингом

смогут войти в состав портфеля институциональных инвесторов. Для этого

необходима переоценка рисков и изменение соответствующих прямых и косвенных

требований к структуре портфеля пенсионных фондов, банков и страховых

организаций Недостаточная ликвидность также является одним из факторов,

потенциально ограничивающих долгосрочные вложения в облигации. Для переоценки

портфеля институционального инвестора требуется наличие ежедневных сделок по

облигации. В то же время уровень ликвидности по рынку в целом (объем сделок -

0.4% от суммарного номинала) уступает аналогичному показателю рынка ГКО (0.6%).

Однако ликвидность облигации отдельных эмитентов - лидеров рынка (например,

ТНК, МГТС, АЛРОСА, ММК) существенно превышает средний уровень. Ежедневный объем

биржевых сделок по ним оценивается на уровне 1.3-1.5% от объема эмиссии (по

номиналу). Важной особенностью также является существенное развитие

внебиржевого рынка облигаций, объем сделок на котором, по некоторым оценкам,

сопоставим с биржевым. Другой фактор, определяющий возможность долгосрочных

вложений институциональных инвесторов - наработка кредитной истории заемщиков и

дифференциация оценки риска и доходности вложений в зависимости от качества

заемщика. В настоящее время разница в доходности между лидерами рынка и

малоизвестными эмитентами исчисляется несколькими процентными пунктами, что говорит

о недостаточной оценке степени риска различных вложений. Существующие рейтинги,

составляемые специализированными агентствами, пока не набрали достаточного

количества эмитентов, а короткая кредитная история и отсутствие дефолтов не

позволяют оценить вероятность неисполнения обязательств на основе ретроспективных.

[2],[3],[4],[5]

2. Задача

Совет

директоров ОАО «Предприятие» большинством голосов, принял решение о реализации

объектов недвижимости принадлежащих акционерному обществу суммарной стоимостью

120 млн. рублей. Балансовая стоимость активов ОАО «Предприятие» на последнюю

отчетную дату составляла 210 млн. рублей.

Ответьте на

следующие вопросы:

1.

Относится ли данная сделка к числу крупных?

2.

Правомочно ли принятие советом директоров ОАО

«Предприятие» подобного решения?

3.

Согласно требований ФЗ «Об акционерных обществах»

приведите последовательность действий по одобрению крупной сделки.

Решение:

1. Согласно

ст. 78 п. 1. ФЗ «Об акционерных обществах» крупной сделкой считается сделка (в

том числе заем, кредит, залог, поручительство) или несколько взаимосвязанных

сделок, связанных с приобретением, отчуждением или возможностью отчуждения

обществом прямо либо косвенно имущества, стоимость которого составляет 25 и

более процентов балансовой стоимости активов общества, определенной по данным его

бухгалтерской отчетности на последнюю отчетную дату, за исключением сделок,

совершаемых в процессе обычной хозяйственной деятельности общества, сделок,

связанных с размещением посредством подписки (реализацией) обыкновенных акций

общества, и сделок, связанных с размещением эмиссионных ценных бумаг,

конвертируемых в обыкновенные акции общества.

По условию задачи стоимость реализуемого

имущества составляет 120 млн. руб., эта сумма соответствует 57,1% балансовой

стоимости активов общества. Поэтому сделка по реализации недвижимости,

принадлежащей обществу, является крупной.

2. Согласно

ст. 79 п. 2. ФЗ «Об акционерных обществах» решение об одобрении

крупной сделки, предметом которой является имущество, стоимость которого

составляет от 25 до 50 процентов балансовой стоимости активов общества, принимается

всеми членами совета директоров общества единогласно, при этом не учитываются

голоса выбывших членов совета директоров (наблюдательного совета) общества.

В данной задаче решение по одобрению крупной

сделки было принято большинством голосов совета директоров, а не единогласно.

Поэтому принятие данного решения по реализации имущества не правомочно.

3.

Последовательность действий по одобрению крупной сделки следующая:

1. Собирается совет директоров.

2. Принимается единогласное решение по осуществлению крупной сделки.

3. Если единогласие не достигнуто, то решение принимается общим

собранием акционеров большинством голосов акционеров.

4. Если сумма крупной сделки составляет более 50% (как в данной

задаче) балансовой стоимости активов общества, то решением принимается общим

собранием акционеров большинством в три четверти голосов акционеров.

5. В решении об одобрении крупной сделки должны быть указаны лицо, являющееся

ее стороной, выгодоприобретателем, цена, предмет сделки и иные ее существенные

условия.

6. Крупная сделка, совершенная с нарушением требований настоящих требований,

может быть признана недействительной по иску общества или акционера.

7. Данные требования не применяются к обществам, состоящим из одного акционера,

который одновременно осуществляет функции единоличного исполнительного органа.

3. Практическое

задание

В данной

работе необходимо составить аналитический доклад «Современное состояние рынка

обыкновенных акций ОАО ГМК «Норильский никель».

Краткое описание рассматриваемого предприятия

Полное наименование предприятия:

Открытое акционерное общество

"Горно-металлургическая компания "Норильский никель"

Краткое

наименование предприятия:

ОАО «ГМК «Норильский никель»

ИНН:

8401005730

Местонахождение:

Таймырский автономный округ, г. Дудинка.

Почтовый адрес:

663310, Красноярский край, г. Норильск, пл. Гвардейская,

д.2; г. Москва, Тверской б-р,13

Отрасль:

Цветная металлургия

Контактные

телефоны:

(3919) 42-80-01, 42-84-37 (095) 797-82-44

Факс:

(3919) 42-89-45, (095) 755-67-38

E-mail:

gmk@nornik.ru

Web-сайт:

http://www.nornickel.ru

Руководитель предприятия:

Прохоров Михаил Дмитриевич - Генеральный директор

Предприятие осуществляет торговлю на:

·

НП "Фондовая

биржа РТС"

·

ММВБ

·

СПВБ

·

ФБ «СПб"

·

ОАО "Фондовая

биржа РТС"

Цена АОИ, $:

62.9813 (08.04.2005 на РТС)

Рис. 1. Изменение цены и индекса РТС

Анализ результатов финансово-хозяйственной деятельности ОАО «ГМК

«Норильский никель»

Ниже в таблицах 1 и 2 показаны финансовые

коэффициенты по данным консолидированной и неконсолидированной бухгалтерской

отчетности.

Таблица 1.

Финансовые показатели

по данным консолидированной бухгалтерской отчетности эмитента

|

Показатель

|

2001г.

|

2002г.

|

|

|

|

|

|

Собственный капитал, $ млн.

|

7 025,849

|

6 668,055

|

|

Выручка, $ млн.

|

3 667,490

|

3 354,128

|

|

Прибыль, $ млн.

|

580,340

|

90,880

|

Таблица 2.

Финансовые показатели по данным

неконсолидированной бухгалтерской отчетности эмитента

|

Показатель

|

2001г.

|

2002г.

|

2003г.

|

3-й кв. 2004г.

|

|

|

|

|

|

|

|

Собственный капитал, $ млн.

|

5 153,281

|

4 844,411

|

6 002,923

|

7 417,290

|

|

Выручка, $ млн.

|

3 337,338

|

2 816,958

|

4 412,408

|

4 055,562

|

|

Прибыль, $ млн.

|

1 077,153

|

118,024

|

1 189,577

|

1 380,258

|

По таблице 1. можно сделать вывод, что за период 2001 –

2002 годов сумма собственного капитала уменьшилась на 357,794 млн. $. Кроме

этого произошло изменение и выручки. Оно составило на конец 2002 года 313,362

млн. $. Исходя их этого и не смотря на цифры можно сделать вывод о том, что

прибыль тоже упала по стоимости. Так и есть, спад прибыли составил 489,46 млн. $.

Теперь рассмотрим таблицу 2.

Здесь представлены данные за три года. Сравним для начала

2001 и 2002 года. Видно, что показатели все уменьшились и довольно существенно.

Итак, собственный капитал на 308,87 млн. $, выручка на 520,38 млн. $, прибыль

959,129 млн. $. Что же касается периода 2002 – 2003 года, то здесь ситуация

коренным образом меняется. Все показатели значительно увеличиваются даже по

сравнению с 2001 годом. Если более подробно, то это выглядит так.

Собственный капитал – 1158,512 млн. $, выручка – 1595,45

млн. $, прибыль – 1071,553 млн. $. Исходя из приведенного анализа основных

показателей можно сделать один единственных вывод: так как темпы изменения

выручки не соответствуют темпам изменения прибыли, то значит прибыль изменилась

под влиянием себестоимости продукции. Рассмотрим теперь этот показатель в свете

консолидированной и неконсолидированной бухгалтерской отчетности (таблицы 3 и

4).

Таблица 3.

Отчет о прибылях и убытках, млн. руб.

по данным консолидированной бухгалтерской отчетности эмитента

|

Показатель

|

2001г.

|

2002г.

|

|

|

|

|

|

Чистая выручка

|

106 974,092

|

105 188,183

|

|

Себестоимость

|

-45 749,505

|

54 153,706

|

|

Прибыль (убыток) от продаж

|

53 227,002

|

43 089,390

|

|

Балансовая прибыль (убыток)

|

28 157,464

|

9 290,417

|

|

Чистая (нераспределенная) прибыль

(убыток)

|

16 927,481

|

2 850,070

|

Таблица 4.

Отчет о прибылях и убытках, млн. руб.

по данным неконсолидированной бухгалтерской отчетности эмитента

|

Показатель

|

2001г.

|

2002г.

|

2003г.

|

3-й кв. 2004г.

|

|

|

|

|

|

|

|

Чистая выручка

|

97 344,150

|

88 342,100

|

135 326,905

|

117 233,025

|

|

Себестоимость

|

41 032,425

|

48 803,645

|

-62 199,711

|

-47 603,643

|

|

Прибыль (убыток) от продаж

|

50 320,769

|

33 950,299

|

62 943,200

|

59 892,437

|

|

Балансовая прибыль (убыток)

|

40 577,572

|

7 761,735

|

53 756,145

|

55 097,944

|

|

Чистая (нераспределенная) прибыль

(убыток)

|

31 418,616

|

3 701,335

|

36 483,882

|

39 898,730

|

Согласно таблице 3 и таблице 4

действительно предположение о том, что уменьшение прибыли связано, скорее

всего, с увеличением себестоимости продукции, оправдалось. По данным

консолидированной отчетности за период 2001 – 2002 года увеличение себестоимости

составило 99903,2 млн. $.

Если же рассматривать

неконсолидированную отчетность, то за этот же период увеличение составило – 7771,22

млн. $. А вот за период 2002 – 2003 гг. себестоимость снова уменьшилась, причем

на существенную величину – 111003,35 млн. $.

При анализе хозяйственной

деятельности необходимо проанализировать структуру актива и пассива баланса.

Рассмотрим этот вопрос в свете консолидированной и консолидированной отчетности

(таблицы 5 и 6).

Таблица 5.

Баланс, млн. руб. по данным

консолидированной бухгалтерской отчетности эмитента

|

Показатель

|

2001г.

|

2002г.

|

|

|

|

|

|

Актив

|

|

Внеоборотные активы

|

137 591,697

|

155 715,292

|

|

|

Оборотные активы

|

138 497,270

|

109 652,336

|

|

|

Всего активов

|

276 088,967

|

265 367,628

|

|

|

Пассив

|

|

Капитал и резервы

|

211 759,093

|

211 940,141

|

|

|

Долгосрочные обязательства

|

7 883,153

|

24 276,944

|

|

|

Краткосрочные обязательства

|

56 446,721

|

29 150,543

|

|

|

Всего пассивов

|

276 088,967

|

265 367,628

|

|

Таблица 6.

Баланс, млн.руб. по данным

неконсолидированной бухгалтерской отчетности эмитента

|

Показатель

|

2001г.

|

2002г.

|

2003г.

|

3-й кв. 2004г.

|

|

|

|

|

|

|

|

Актив

|

|

Внеоборотные активы

|

115 717,087

|

131 161,240

|

150 870,824

|

201 010,815

|

|

Оборотные активы

|

97 256,360

|

90 296,749

|

106 300,123

|

105 256,754

|

|

Всего активов

|

212 973,447

|

221 457,989

|

257 170,947

|

306 267,569

|

|

Пассив

|

|

Капитал и резервы

|

155 319,885

|

153 976,696

|

176 813,086

|

216 711,688

|

|

Долгосрочные обязательства

|

35,110

|

23 541,266

|

24 044,168

|

4 983,454

|

|

Краткосрочные обязательства

|

57 618,452

|

43 940,027

|

56 313,693

|

84 572,427

|

|

Всего пассивов

|

212 973,447

|

221 457,989

|

257 170,947

|

306 267,569

|

Сначала рассмотрим

консолидированную отчетность. По ее данным видно, что существенных изменений в

структуре не произошло. Внеоборотные активы увеличились на 18123,6 млн. $, а внеоборотные активы уменьшились на 28811,9 млн. $.

Что же касается пассивов, то по сравнению с остальными

существенное изменение произошло в краткосрочных обязательствах – они

уменьшились почти в два раза – на 27296,178 млн. $.

Капитал и резервы не должны были измениться, но, тем не

менее, на 181,05 млн. $ эта статья увеличилась.

И, наконец, долгосрочные обязательства. Они увеличились на

16393,791 млн. $.

Теперь

перейдем к неконсолидированной отчетности.

При

рассмотрении периода с 2001 по 2002 год получаются следующие результаты:

Внеоборотные

активы увеличиваются на 15442,74 млн. $.

Оборотные активы уменьшаются на 6959,611 млн. $.

Капитал и резервы уменьшается на 1343,19 млн. $.

Долгосрочные обязательства также увеличиваются на сумму

23506,156 млн. $.

Краткосрочные обязательства уменьшаются на небольшую сумму,

в отличие от консолидированной отчетности, – всего 13678,425 млн. $.

А вот период 2002 – 2003 гг. отличается от предыдущего,

причем в противоположную сторону. Итак,

Внеоборотные

активы увеличиваются на 19709,58 млн. $.

Оборотные активы увеличиваются на 16003,38 млн. $.

Капитал и резервы увеличивается на 22836,39 млн. $.

Долгосрочные обязательства также увеличиваются на сумму

502,902 млн. $.

Краткосрочные обязательства увеличиваются на 12373,666 млн.

$.

Подводя итог

анализу можно сказать об изменении валюты баланса. В период с 2001 – 2002 гг.

она уменьшилась по консолидированной отчетности на 10721,33 млн. $, а по неконсолидированной

отчетности увеличилась на 8484,54 млн. $. В период 2002 – 2003 гг. по

неконсолидированной отчетности валюта баланса увеличилась на 35712,96 млн. $.

Характеристика ценных бумаг

Для данного

предприятия характерен выпуск обыкновенных акций.

Уставный

капитал составляет 213 905 884 размещенных обыкновенных акций,

номиналом в 1 рубль и общей стоимостью 213 905 884 рублей.[6]

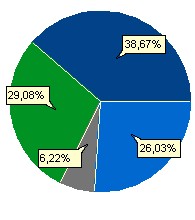

Основными

акционерами являются предприятия, указанные в таблице 7.

Таблица 7.

Основные акционеры

|

.

|

Наименование

|

Вид зарег. лица

|

Доля в уставном капитале, %

|

|

|

|

|

|

|

|

"ИНГ БАНК (Евразия)

Закрытое акционерное общество"

|

Номинальный держатель

|

38,67

|

|

|

ЗАО "Брансвик Ю Би Эс

Номиниз"

|

Номинальный держатель

|

29,08

|

|

|

Акционерный коммерческий банк

"РОСБАНК"

|

Номинальный держатель

|

6,22

|

|

|

Прочие

|

-

|

26,03

|

|

Рис. 1. Структура пакета акций рассматриваемого предприятия

|

|

Анализ динамики

изменения цены акции за последние три года

За последние

три года цена акций не изменялась, поэтому сравнивать этот показатель с имением

рынка в целом не имеет смысла.

Инвестиционные расчеты

Дивидендная

доходность представляет собой годовой дивиденд, деленный на текущую цену акции.

Так как информация о сумме дивидендов неизвестна, то данных показатель

рассчитать невозможно.

EPS – показатель,

характеризующий приходящийся на одну акцию доход.

EPS = 4 412 408 /

213 905 884 = 0,02 $/акцию.

NAV –

стоимость чистых активов на акцию.

Таблица 8.

Стоимость чистых активов по данным

неконсолидированной бухгалтерской отчетности эмитента, тыс. руб.

|

Показатель

|

4-й

кв. 2001г.

|

4-й

кв. 2002г.

|

4-й

кв. 2003г.

|

3-й

кв. 2004г.

|

|

|

|

|

|

|

|

Активы

|

|

Нематериальные активы

|

0,258

|

0,215

|

1,511

|

54,485

|

|

Основные средства

|

46 830,266

|

55 528,874

|

59 923,674

|

57 921,166

|

|

Незавершенное строительство

|

10 458,131

|

13 533,463

|

15 152,377

|

17 442,866

|

|

Доходные вложения в материальные

ценности

|

0,000

|

0,000

|

0,000

|

0,000

|

|

Долгосрочные финансовые вложения

|

58 428,432

|

62 098,688

|

75 728,218

|

125 512,454

|

|

Прочие внеоборотные активы

|

0,000

|

0,000

|

65,044

|

79,844

|

|

Запасы

|

56 077,354

|

54 281,384

|

44 176,778

|

45 833,944

|

|

НДС по приобретенным ценностям

|

7 289,133

|

7 985,962

|

8 035,591

|

7 702,032

|

|

Дебиторская задолженность

|

27 728,316

|

24 393,206

|

34 395,002

|

36 868,604

|

|

Краткосрочные финансовые вложения

|

2 076,276

|

2 279,799

|

9 563,386

|

11 993,110

|

|

Денежные средства

|

4 085,281

|

1 356,398

|

9 964,979

|

2 623,139

|

|

Прочие оборотные активы

|

0,000

|

0,000

|

164,387

|

235,925

|

|

Итого активы

|

212 973,447

|

221 457,989

|

257 170,947

|

306 267,569

|

|

Пассивы

|

|

Долгосрочные заемные средства

|

30,296

|

6 365,912

|

4 429,437

|

2,928

|

|

Целевые финансирование и поступления

|

0,000

|

0,000

|

0,000

|

0,000

|

|

Краткосрочные заемные средства

|

27 160,553

|

19 782,854

|

20 697,741

|

44 261,816

|

|

Кредиторская задолженность

|

30 008,805

|

23 807,136

|

26 267,218

|

39 996,330

|

|

Задолженность участникам (учредителям)

по выплате доходов

|

0,000

|

31,782

|

9 046,117

|

55,264

|

|

Резервы предстоящих расходов

|

0,000

|

0,000

|

0,000

|

0,000

|

|

Прочие пассивы

|

4,814

|

17 175,354

|

17 175,354

|

4 980,526

|

|

Итого пассивы, принимаемые к

расчету

|

57 204,468

|

67 163,038

|

77 615,867

|

89 296,864

|

|

Стоимость чистых активов

|

155 768,979

|

154 294,951

|

179 555,080

|

216 970,705

|

NAV = 179 555 080/213 905 884

= 0,83 руб.

P/E – стоимость акций на величину прибыли.

P/E = 213 905 884 / 1 189 577

= 179,8 руб. / $.

Выводы

Рассмотрев и

проанализировав деятельность предприятия можно сказать, что период 2001 – 2002

гг. был не очень благоприятным для ОАО ГМК «Норильский никель». Основные

показатели уменьшались, при этом уменьшалась и валюта баланса. А по

неконсолидированной отчетности даже статья баланса «Капитал и резервы» несла в

себе уменьшение суммы. Причиной тому скорее всего была увеличивающаяся себестоимость.

Но в 2002 -2003 гг. ситуация резко изменилась и практически все показатели

приняли диаметрально противоположные значения. Что в предыдущем периоде

уменьшилось, в этом возросло, причем гораздо больше, чем было в 2001 году.

Поэтому можно сказать, что ситуация стабилизировалась.

Список

используемой литературы

1.

Гражданский Кодекс Российской Федерации.

2.

Федеральный закон «О рынке ценных бумаг».

3.

Федеральный закон от 26

декабря 1995 года № 208-ФЗ «Об акционерных обществах».

4.

Стандарты эмиссии акций при учреждении

акционерных обществ, дополнительных акций и облигаций и их проспектов эмиссии,

утвержденные постановлением ФКЦБ России от 11.11.1998 № 47

5.

Гражданское право: В 2 т. Т. 1: Учебник / Отв. ред.

проф. Е.А. Суханов. – 2 изд., перераб. и

доп. – М., 1998.

6.

http://www.icss.ac.ru/publish/analysis/am056.html#a2

7.

www.rts.ru

[1] Гражданское право: В 2 т.

Т. 1: Учебник / Отв. ред. проф. Е.А. Суханов. ~ 2 изд., перераб. и доп. ~ М., 1998.

[2] Гражданский Кодекс Российской Федерации.

[3] Федеральный закон «О рынке

ценных бумаг».

[4] Федеральный закон от 26 декабря 1995 года № 208-ФЗ «Об акционерных

обществах».

[5] Стандарты

эмиссии акций при учреждении акционерных обществ, дополнительных акций и

облигаций и их проспектов эмиссии, утвержденные постановлением ФКЦБ России от

11.11.1998 № 47

[6] www.rts.ru