ФЕДЕРАЛЬНОЕ

АГЕНТСТВО ПО ОБРАЗОВАНИЮ

ГОСУДАРСТВЕННОЕ

ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО

ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

ВСЕРОССИЙСКИЙ

ЗАОЧНЫЙ ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

Курсовая работа по дисциплине:

«Бухгалтерский финансовый учет»

на тему

Учет амортизации основных средств,

нематериальных активов и их износа

Выполнила:

ст-ка 4 курса,

специальность

БУАиА,

Зач.

книжка № 05УББ03455

Посаженникова

Наталья

Сергеевна

Проверила: доцент

Беспятых Екатерина

Петровна

Киров 2009

План

Введение. 3

I. Методологические и теоретические аспекты учета

амортизации основных средств и нематериальных активов и их износ. 6

1.

Нормативно-правовое регулирование. 6

2. Учет амортизации

основных средств. 8

3. Учет амортизации

нематериальных активов. 26

II. Экономическая

характеристика предприятия. 40

III. Учет в ООО «Алми» амортизации

основных средств, нематериальных активов и их износа . 45

Список использованной литературы.. 49

Приложения. 51

Введение

Вопрос о роли и

предназначении амортизационных отчислений всегда находился в центре внимания

как отечественных, так и зарубежных экономистов.

Амортизационной политика

предприятия - это составная часть общей политики формирования собственных

финансовых ресурсов, заключающаяся в управлении ими с целью реинвестирования в

производство.

Актуальность выбранной

темы обусловлена той значимой ролью, которую играет оптимально сформированная

амортизационная политика в производственных и воспроизводственных процессах как

на отдельно взятом предприятии, так и в масштабах национальной экономики в

целом. Совершенствование амортизационной политики – одно из важнейших

направлений деятельности государства в области реформирования экономики,

способствующее сохранению, техническому перевооружению и дальнейшему развитию

производства, успешной реализации научно-исследовательского потенциала

предприятий. Несоответствие амортизационной политики реальным процессам,

протекающим в экономике, приводит к деформациям в обороте основного капитала,

замедлению в вводе новой и выводе физически и морально устаревшей техники и

другим негативным последствиям.

Целью

данной курсовой работы является рассмотрение вопросов, связанных с амортизационной

политикой предприятия, а именно: изучение действующих в настоящее время нормативных актов в сфере

бухгалтерского и налогового учета основных средств и нематериальных активов, систематизация

и закрепление теоретических знаний по организации учета ОС и НМА, получение

практических умений и навыков работы с первичной документацией по оформлению

хозяйственных операций по амортизации основных средств и нематериальных

активов.

Современная

амортизационная политика государства характеризуется наличием тенденций либерализации.

В соответствии с действующим законодательством предприятиям разрешено

самостоятельно определять срок полезного использования основных средств и

нематериальных активов в соответствии положениями налогового законодательства и

с учетом классификации основных средств, утверждаемой Правительством Российской

Федерации; выбирать способ начисления амортизации по однородным объектам

амортизируемого имущества; применять специальные ускоренные или пониженные

нормы амортизации в случаях, предусмотренных законодательством; также

предусмотрена возможность приостановления начисления амортизации (например, при

реконструкции и модернизации основных средств по решению руководителя

предприятия, а также при переводе их на консервацию).

Возможность оптимизации

амортизационных сумм позволяет предприятию целенаправленно влиять на финансовые

результаты производства и хозяйственную устойчивость предприятия.

Амортизационная политика

хозяйствующего субъекта закрепляется в учетной политике, принимаемой на

предприятии ежегодно, и реализуется в двух направлениях учета - бухгалтерском и

налоговом - амортизируемых объектов основных средств и нематериальных активов,

вопросам амортизации которых посвящены, соответственно, первая и вторая главы

данной курсовой работы.

При написании курсовой

работы ставились следующие задачи:

- рассмотреть основные положения,

раскрывающие понятия основных средств и нематериальных активов с позиции

формирования амортизационной политики предприятия;

- изучить порядок учета операций по

начислению износа (амортизации) основных средств и нематериальных активов;

- рассмотреть методы амортизации,

используемые в налоговом учете, – линейный и нелинейный, провести их

сравнительный анализ;

- рассмотреть методы амортизации,

используемые в бухгалтерском учете, –линейный метод, метод уменьшаемого

остатка, метод списания стоимости по сумме чисел лет срока полезного

использования, метод списания стоимости пропорционально объему продукции

(работ), провести их сравнительный анализ.

Для написания данной

курсовой работы использовалась нормативно-правовые источники, такие как: Федеральный

закон «О бухгалтерском учете» от 21 ноября 1996г. №129-ФЗ (в редакции от 03

ноября 2006г. №183-ФЗ), глава

25 Налогового кодекса РФ, ПБУ 06/2001, ПБУ 14/2000, ПБУ 14/2007, Методические

указания по бухгалтерскому учету основных средств (в ред. Приказа Минфина РФ от

27.11.2006 N 156н) и иные документы РФ.

Кроме того,

использовалось множество периодических статей, в основном из таких изданий,

как: «Бухгалтерский учет», «Горячая линия бухгалтера», «Бухгалтер и закон», «Налоговый

вестник».

Также применялась

информация полученная из информационно-правовых баз «Консультант» и «Гарант».

Для анализа деятельности

предприятия использовались бухгалтерские документы данной организации, а именно

учетная политика, приказ об инвентаризации, ведомости начисления амортизации

ОС, журнал-ордер по счету 02 «Амортизация основных средств» и формы отчетности

– форма №1 «Бухгалтерский баланс» и форма №2 «Отчет о прибылях и убытках».

I. Методологические

и теоретические аспекты учета амортизации основных средств и нематериальных

активов и их износ.

1. Нормативно-правовое

регулирование

Составляющей

частью бухгалтерского учета является учет амортизации основных средств и

нематериальных активов.

Как

общеизвестно, система правового и методологического регулирования

бухгалтерского учета, базируется на четырехуровневой системе

нормативно-правовых актов. Таким образом, регулирование учета амортизации ОС и

НМА также подчиняется данной четырехуровневой системе нормативно-правового

регулирования.

К первому

уровню относятся – законы, указы Президента, постановления Правительства, РФ,

устанавливающие единые правовые и методологические нормы организации и ведения

бухгалтерского учета в России. Основным

здесь является Федеральный закон «О бухгалтерском учете» от 21 ноября 1996г.

№129-ФЗ (в редакции от 03 ноября 2006г. №183-ФЗ). Кроме того, Налоговый кодекс

РФ (часть вторая) от 05.08.2000г. №117-ФЗ (с изменениями и дополнениями),

Гражданский кодекс РФ, также, Федеральный закон «Об обществах с ограниченной

ответственностью» от 08.02.1998г. №14-ФЗ

(ред. 18.12.2006г.) и др.

Ко второму

уровню нормативного регулирования относятся

Положения по бухгалтерскому учету (российские стандарты), утверждаемые

федеральными органами исполнительной власти, Правительством РФ. В настоящее

время издано 15 Положений по бухгалтерскому учету. Для данной курсовой работы

основополагающими явились ПБУ 6/01 «Учет основных средств», ПБУ 14/2007 «Учет

нематериальных активов».

Третий

уровень представлен методическими указаниями, инструкциями, рекомендациями и

иными аналогичными документами. Сюда относятся Планы счетов бухгалтерского

учета финансово-хозяйственной деятельности организации и инструкции по их

применению, Методические указания по бухгалтерскому учету основных средств (в

ред. Приказа Минфина РФ от 27.11.2006 N 156н), Типовые рекомендации по организации бухгалтерского

учета для субъектов малого предпринимательства (утверждены Приказом Минфина

Российской Федерации от 21.12.98 N 64н) и т.д.

Четвертый

уровень составляют документы по организации

и ведению бухгалтерского учета по отдельным видам имущества,

обязательствам и хозяйственным операциям, которые носят обязательный характер

для конкретных организаций. Эти рабочие документы организации, предназначенные

для внутреннего пользования, утверждаемые руководителем организации в рамках

принятой учетной политики. В части III п.1 данной курсовой работе, представлены

и рассмотрены некоторые из них.

2. Учет

амортизации основных средств.

Для осуществления своей

деятельности любое предприятие должно располагать определенным набором

экономических ресурсов (или факторов производства) – элементов, используемых

для производства экономических благ. Обычно в экономической литературе все, что

предприятие имеет и использует в производственной деятельности, называется

имуществом предприятия.

Состав применяемых

предприятием экономических ресурсов различен. Особое значение для успеха

производственной деятельности имеет наличие определенного запаса ресурсов

длительного пользования, или капитала.

Капитал в

материально-вещественном воплощении подразделяется на основной и оборотный

капитал. К основному капиталу относятся материальные факторы длительного

пользования, такие, как здания, сооружения, машины, оборудование и т.п.

Оборотный капитал расходуется на покупку средств для каждого производственного

цикла (сырья, основных и вспомогательных материалов и т.п., а также на оплату

труда). Основной капитал служит в течение ряда лет, оборотный – полностью

потребляется в течение одного цикла производства.

Значительную часть

основного капитала, кроме незавершенного строительства и долгосрочных

инвестиций, составляют основные фонды предприятия.

Согласно Приказу Минфина

РФ от 30 марта 2001 г.

№ 26Н „Об утверждении положения по бухгалтерскому учету „Учет основных

средств“ ПБУ 6/01“ основными средствами считаются активы предприятия,

удовлетворяющие одновременно нескольким условиям:

- использование в производстве

продукции, при выполнении работ или оказании услуг либо для управленческих нужд

организации;

- использование в течение длительного

времени, т.е. срока полезного использования, продолжительностью свыше 12

месяцев или обычного операционного цикла, если он превышает 12 месяцев;

- организацией не предполагается

последующая перепродажа данных активов;

- способность приносить организации

экономические выгоды (доход) в будущем.

К основным средствам (ОС)

относятся: здания, сооружения, рабочие и силовые машины и оборудование,

измерительные и регулирующие приборы и устройства, вычислительная техника,

транспортные средства, инструмент, производственный и хозяйственный инвентарь и

принадлежности, рабочий, продуктивный и племенной скот, многолетние насаждения,

внутрихозяйственные дороги и прочие соответствующие объекты.

В процессе эксплуатации

ОС утрачивают свои технические свойства и качества, т.е. изнашиваются. Любые

объекты, входящие в состав ОС, кроме земли, подвержены износу.

Износ основных средств –

частичная или полная утрата основными средствами потребительских свойств и

стоимости как в процессе эксплуатации, так и при их бездействии. Различают

физический и моральный износ основных средств.

Физический износ

выражается в потере ими технических свойств и характеристик в результате

эксплуатации, атмосферных воздействий, условий хранения.

Моральный износ основных

средств – снижение стоимости действующих основных средств в результате

появления новых их видов, более дешевых и более производительных.

Для своевременной замены

средств труда, без ущерба для предпринимателя, необходимо, чтобы стоимость

выбывающих основных средств была полностью перенесена на готовую продукцию.

Таким образом, технический смысл физического и

морального износов (старения) основных средств в бухгалтерском учете тесно

связан понятием амортизации и с амортизационных отчислений.

Амортизация от латинского amortisatio означает погашение. Амортизация –

это исчисленный в денежном выражении износ основных фондов в процессе их

применения, производственного использования. Амортизация есть одновременно

способ перенесения стоимости изношенных средств труда на произведенный с их

помощью продукт. Инструментом возмещения износа основных фондов являются

амортизационные отчисления в виде денежных средств, направляемых на ремонт или

строительство, изготовление новых основных фондов.

Сумма амортизационных отчислений включается в издержки

производства (себестоимость) продукции и тем самым переходит в цену.

Производитель обязан производить накопление амортизационных отчислений,

откладывая их из выручки за проданную продукцию. Накопленные амортизационные

отчисления образуют амортизационный фонд в виде денежных средств,

предназначенных для воспроизводства, воссоздания изношенных основных фондов.

В бухгалтерском учете начисление амортизации ОС производится

в порядке, установленном ПБУ 6/01 (с изменениями внесенными приказом Минфина

России от 12.12.05 №147н) и Методическими указаниями по бухгалтерскому учету

основных средств, утвержденными приказом Минфина России от 13.10.03 №91н.

Отметим, что нормы Методических указаний применяются в той части, в которой они

не противоречат ПБУ 6/01.

В соответствии с

приказом Минфина России от 12.12.2005 N 147н все основные средства организации

по методологии начисления амортизации подразделяются на четыре группы.

К первой группе относятся объекты основных средств,

потребительские свойства которых с течением времени не изменяются, а потому

амортизация не начисляется (земельные участки, объекты природопользования,

музейные коллекции и др.).

Ко второй группе

относятся объекты основных средств, по которым начисляется износ на

забалансовом счете 010 “Износ основных средств”. Такой порядок начисления

установлен для некоммерческих организаций. Износ начисляется ежемесячно

линейным способом в размере 1/12 части его годовой суммы.

К третьей группе

относятся объекты основных средств, по которым не начисляется ни амортизация,

ни износ. К ним относятся мобилизационные мощности, законсервированные и не

используемые организацией в предпринимательской деятельности. Создание в

организации таких мощностей производится на основании договора с федеральным

органом исполнительной власти или органом местного самоуправления.

К четвертой группе относятся все

остальные объекты основных средств, по которым амортизация начисляется в

общеустановленном порядке.

Основными условиями отнесения имущества, результатов

интеллектуальной деятельности и иных объектов интеллектуальной собственности к

амортизируемому имуществу являются:

1) принадлежность данного имущества налогоплательщику на

праве собственности, приобретенного в соответствии с законодательством.

Исключение составляет лизинговое имущество, находящееся на балансе у

лизингополучателя;

2) должны использоваться налогоплательщиком для извлечения

дохода;

3) погашение стоимости осуществляется путем начисления

амортизации;

4) срок полезного использования составляет более 12 месяцев;

5) первоначальная стоимость составляет более 20 000 руб.

Кроме того, законодателем установлен ряд положений, при

котором амортизируемое имущества не учитывается в целях определения налоговой

базы.

В целях налогообложения прибыли в

состав амортизируемого имущества не включаются (глава 25, ст. 256 НК РФ):

·

имущество бюджетных организаций и приобретенное с

использованием бюджетных ассигнований (на сумму ассигнований);

·

имущество некоммерческих организаций (кроме имущества,

приобретенного для осуществления предпринимательской деятельности);

·

объекты внешнего благоустройства (дорожного, лесного

хозяйства, специальные сооружения судоходной обстановки и др.);

·

продуктивный скот, волы, буйволы, олени (кроме рабочего

скота);

·

приобретенные произведения искусства, книги, брошюры и

иные подобные объекты;

·

имущество с первоначальной стоимостью до 20 000 руб.,

стоимость которого включается по мере ввода в эксплуатацию в состав

материально-производственных запасов;

·

имущество, полученное за счет целевого финансирования (из

бюджетов всех уровней, фантов, инвестиций при проведении инвестиционных

конкурсов, от иностранных инвесторов на осуществление капитальных вложений на

производственные нужды в течение одного календарного года; из фондов

фундаментальных исследований; гуманитарного научного фонда; из резервов

эксплуатирующих организаций для обеспечения безопасности атомных станций; от

долевого участия в строительстве объектов у организаций-застройщиков; из

бюджетных средств в виде построенных мелиоративных и иных объектов для сельскохозяйственных

товаропроизводителей; при безвозмездном получении основных средств атомными

станциями в соответствии с международными договорами РФ;

·

основные средства, переданные (полученные) безвозмездно

по договорам;

·

основные средства, переведенные на консервацию более З

месяцев по решению руководства организации;

·

основные средства, находящиеся на реконструкции и

модернизации, более 12 месяцев по решению руководства организации.

Если объект расконсервирован, то амортизация по нему

начисляется в общем порядке.

Каждому типу имущества, в данном случае основным средствам,

соответствует срок полезного использования. Порядок и НК РФ делят

амортизируемое имущество по группам в зависимости от срока возможного полезного

использования имущества (п. 35 Порядка, п. З ст. 258 НК РФ).

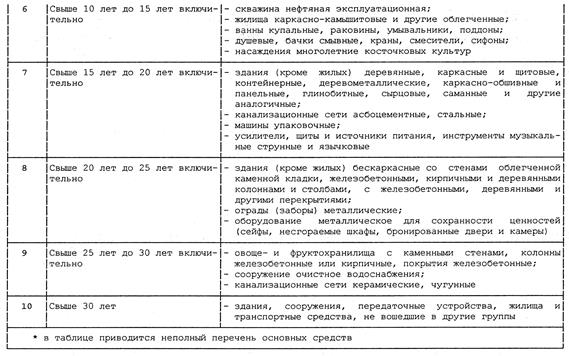

Налоговый кодекс РФ и Порядок определяют всего десять

амортизационных групп. Каждая из групп включает определенный перечень основных

средств (имущества). Перечень определяется постановлением Правительства от 1

января 2002 года N 1.

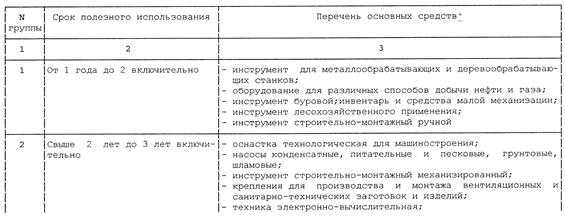

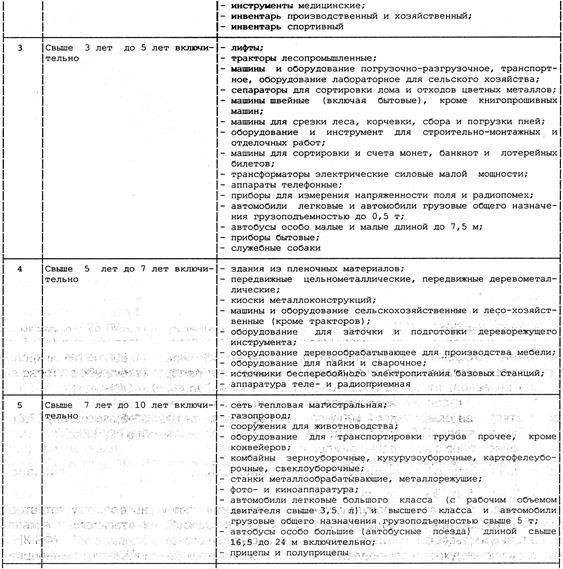

Амортизируемые основные фонды объединяются в следующие

амортизационные группы[1]:

· первая группа - все недолговечное

имущество со сроком полезного использования от 1 года до 2 лет включительно;

· вторая группа - имущество со сроком

полезного использования свыше 2 лет до 3 лет включительно;

· третья группа - имущество со сроком

полезного использования свыше 3 лет до 5 лет включительно;

· четвертая группа - имущество со

сроком полезного использования свыше 5 лет до 7 лет включительно;

· пятая группа - имущество со сроком

полезного использования свыше 7 лет до 10 лет включительно;

· шестая группа - имущество со сроком

полезного использования свыше 10 лет до 15 лет включительно;

· седьмая группа- имущество со сроком

полезного использования свыше 15 лет до 20 лет включительно;

· восьмая группа - имущество со сроком

полезного использования свыше 20 лет до 25 лет включительно;

· девятая группа - имущество со сроком

полезного использования свыше 25 лет до 30 лет включительно;

· десятая группа - имущество со сроком

полезного использования свыше 30 лет.

Применять классификацию основных средств одновременно

и в бухгалтерском и в налоговом учете можно лишь при выполнении двух условий:

- стоимости основных средств, сформированные в

бухгалтерском и налоговом учете, совпадают;

- амортизация должна начисляться одним способом –

линейным (самым доступным и простым).

Данная Классификация не устанавливает конкретного срока

полезного использования, предполагает определенный временной интервал.

Порядок учета дает индивидуальным предпринимателям право по

основным средствам, относящимся к одной амортизационной группе, устанавливать

различные сроки использования по каждому объекту.

Поэтому индивидуальный предприниматель должен закрепить

установленные сроки полезного использования объектов Приказом на ввод объекта в

эксплуатацию.

Индивидуальным предпринимателям предоставляется право по тем

объектам основных средств, которые не указаны в амортизационных группах,

устанавливать срок полезного использования самостоятельно, исходя:

1) из ожидаемого срока использования объекта;

2) из ожидаемого физического износа, который зависит от

режима работы (количества смен), естественных условий и влияния агрессивной

среды, а также системы планово-предупредительных ремонтов;

3) из нормативно-правовых и других ограничений срока службы

объекта, указанных в технических документах по нему.

Порядок

определения срока полезного использования закрепляется в приказе об учетной

политике организации.

В течение срока

полезного использования объекта основных средств начисление амортизационных

отчислений не приостанавливается, кроме случаев:

1) проведения

работ по восстановлению объекта основных средств, продолжительность которых

превышает 12 месяцев;

2) нахождения объектов на

реконструкции и модернизации по решению руководителя организации;

3) перевода объекта на

консервацию по решению руководителя организации на срок более трех месяцев (п.

23 ПБУ 6/01[2]).

В России согласно п.18 упомянутого ПБУ 6/01 установлены

применяемые в международной практике бухгалтерского учета четыре следующих

способа определения сумм амортизационных отчислений:

1) линейный способ;

2) способ уменьшаемого остатка;

3) способ списания стоимости по сумме

чисел лет срока полезного использования;

4) способ списания стоимости

пропорционально объему продукции (работ).

Выбранный способ амортизации объекта (или

группы объектов) не должен меняться в течение всего срока полезного

использования. В противном случае финансовые результаты работы предприятия в

конкретном периоде могут быть искажены.

Линейный способ и способ списания стоимости

пропорционально объему продукции являются традиционными в российском

бухгалтерском учете, два других способа относительно новые. Их можно отнести к

ускоренным способам амортизации: в первые годы эксплуатации объекты основных

средств амортизируются более интенсивно, что более правильно отражает реальную

экономическую практику.

Линейный

метод.

Данный метод применяется как в налоговом, так и бухгалтерском учете. Линейный

метод предполагает равномерное начисление амортизации в течение всего срока

полезного использования основного средства.

В 25 главе НК РФ определена формула, в

соответствии с которой налогоплательщики начисляют амортизацию линейным

методом:

где К – норма амортизации в процентах к

первоначальной стоимости объекта амортизируемого имущества;

n –

срок полезного использования основного средства в месяцах.

Пример 1.

первоначальная

стоимость объекта – 20 000 руб.;

срок

полезного использования – 5 лет;

годовая

норма амортизации – 20% (1 / 5 лет);

годовая

сумма амортизации – 4 000 руб (20 000 * 20%).

Расчет

амортизации: 1-5 год – 20 000 руб *0,2 = 4 000 руб. за год.

Метод уменьшаемого остатка. При начислении

амортизации методом уменьшаемого остатка, ее годовую норму определяют так же,

как и при линейном методе. Однако амортизацию начисляют исходя не из

первоначальной, а из остаточной стоимости основного средства на начало каждого

года. Норма амортизации исчисляется исходя из срока полезного использования и

коэффициента ускорения, устанавливаемого в соответствии с законодательством РФ.

Коэффициент ускорения определяется органами исполнительной власти на

федеральном уровне, которыми разрабатывается перечень высокотехнологичных

отраслей и эффективных видов машин и оборудования. С 01.01.2006г. он не может

быть более трех. По мнению Минфина России, изложенному в Письме от 29

августа 2002 г.

N 04-05-06/34, субъекты малого предпринимательства имеют право при начислении

амортизации способом уменьшаемого остатка использовать коэффициент ускорения 2.

Пример 2.

первоначальная

стоимость объекта – 20 000 руб.;

срок

полезного использования – 5 лет;

годовая

норма амортизации – 20% (1 / 5 лет);

коэффициент

ускорения – 2.

Расчет амортизации: 1 год –

20 000 руб *0,2*2 = 8 000 руб. (остаточная стоимость – 12 000

руб.);

2

год – 12 000 руб.*0,2*2 = 4 800 руб. (остаточная стоимость - 7 200 руб.);

3

год – 7 200 руб.*0,2*2 = 2 880 руб. (ост. стоимость – 4320 руб.);

4

год – 4 320 руб. *0,2*2 = 1 728 руб. (ост. стоимость -2 592

руб.)

5

год – 2 592 руб.

Метод

списания стоимости по сумме чисел лет срока полезного использования. При использовании

данного метода амортизацию начисляют исходя из первоначальной или восстановительной

стоимости основного средства по формуле:

Годовая сумма амортизации = количество лет, оставшихся до

конца срока службы основного средства / сумма чисел лет срока полезного

использования основного средства * первоначальная стоимость основного средства.

Пример 3.

первоначальная

стоимость объекта – 20 000 руб.;

срок

полезного использования – 5 лет;

сумма

чисел лет эксплуатации объекта – 15 лет (1+2+3+4+5).

Амортизация: 1 год – 5/15*20 000

руб. = 6 667 руб. (ежемесячная сумма амортизации – 556 руб.)

2

год – 4/15 * 20 000 руб. = 5 334 руб. (ежемесячная амортизация – 445

руб.) и т.д.

Метод

списания стоимости пропорционально объему выпущенной продукции (работ, услуг). При применении этого

метода амортизацию начисляют исходя из количества продукции (объема выполненных

работ, оказанных услуг), выпущенной при помощи того или иного основного

средства.

Пример 4.

первоначальная

стоимость объекта – 200 000 руб.;

срок

полезного использования – 5 лет;

предполагаемый

объем выпуска продукции в течении срока полезного пользования – 100 000

ед. соотношение первоначальной стоимости объекта ОС и предполагаемого объема

продукции за весь срок полезного использования объекта равно 2 (200 000 /

100 000).

Выпуск

продукции в отчетном году – 20 000 ед.

Сумма

амортизационных отчислений в отчетном периоде – 40 000 руб. (20 000 *

200 000 / 100 000).

Рассмотрев все методы

расчета амортизационных отчислений, используемых в бухгалтерском учете, следует

отметить достоинства и недостатки того или иного способа.

Достоинства линейного

метода начисления амортизации – это равномерность поступлений отчислений в

амортизационный фонд, стабильность и пропорциональность в отнесении на

себестоимость выпускаемой продукции, простота и высокая точность расчетов.

Способ начисления амортизации в зависимости от объема выпуска продукции или

работ представляет собой разновидность линейного метода и учитывает

специфические условия функционирования отдельных видов объектов основных

средств. Начисление износа в зависимости от объема выполненных работ производится,

главным образом, по подвижному составу автомобильного и городского транспорта.

Наряду с положительными

моментами пропорциональные методы имеют и свои недостатки. Они не всегда

обеспечивают полный перенос стоимости основных средств на производимый продукт.

Образуется „недоамортизация“ основных средств, представляющая собой прямую

потерю стоимости, убыток. Равномерное начисление амортизации не обеспечивает

концентрацию ресурсов, необходимую для быстрой замены оборудования,

подверженного активному влиянию морального износа.

Стимулирующая роль

амортизации существенно возрастает с применением методов ускоренной амортизации

основных средств. С точки зрения автора, наиболее оптимальными методами

начисления амортизации в условиях рынка являются ускоренные методы. Они

позволяют в первые годы работы списывать большие суммы в рамках амортизационных

отчислений, что позволяет уменьшить налогооблагаемую базу, а это, в свою

очередь дает предприятию возможность сэкономить определенную часть денежных

средств. Последнее особенно немаловажно для предприятий, только что начавших

свою деятельность. Кроме того, ускоренная амортизация позволяет наибыстрейшим

путем восстанавливать средства, потраченные на приобретение основных средств и

приобретать новые, более современные и высокопроизводительные основные

средства. Этот факт особенно важен в последнее время, когда научно-технический

прогресс все быстрее внедряется в нашу жизнь, принося новое оборудование и

высокоэффективные технологии.

тка иуществаым

методом:

Как отмечено ранее, начисление амортизации

на основные средства не приостанавливаются в течение всего срока полезного

использования объекта, кроме случаев их нахождения на ремонте и модернизации

(на срок более 12-ти месяцев) или на консервации (на срок более 3-х месяцев).

Необходимость проведения этих мероприятий устанавливается руководством

предприятия.

Объекты основных средств стоимостью не

более 20 тыс. руб. за единицу или иного лимита, установленного в учетной

политике исходя из технологических особенностей, а также приобретенные книги,

брошюры и другие издания разрешается списывать на затраты на производство

(расходы на продажу) по мере их отпуска в производство или эксплуатацию.

В течение отчетного года амортизационные

отчисления по объектам основных средств начисляются ежемесячно независимо от

применяемого способа начисления в размере 1/12 годовой суммы.

В сезонных производствах годовая сумма

амортизационных отчислений по основным средствам начисляется равномерно в течение

периода работы организации в отчетном году.

Амортизационные отчисления по объекту

основных средств начинаются с 1-го числа месяца, следующего за месяцем принятия

этого объекта к бухгалтерскому учету, и прекращаются с 1-го числа месяца,

следующего за месяцем полного погашения стоимости объекта или его списания.

Амортизационные отчисления на полностью

амортизированные объекты не делаются. Их прекращают осуществлять с первого

числа месяца, следующего за тем месяцем, в котором были сделаны последние

начисления, и сумма накопленной амортизации стала равной балансовой стоимости

основного средства.

Если на предприятии эксплуатируется

большое количество основных средств, то начисление ежемесячных сумм амортизации

на каждый объект превращается в трудоемкую операцию. При использовании

равномерного метода начисления амортизации на практике иногда прибегают к

испытанному приему. А именно: общую сумму амортизационных отчислений отчетного

месяца определяют путем прибавления к сумме отчислений за прошлый месяц сумм по

поступившим и вычитания сумм по выбывшим в прошлом месяце основным средствам.

Однако при этом следует помнить о необходимости четкого сочетания группового и

аналитического учетов.

Особенности налогового

учета амортизации основных средств.

Амортизация определяется в порядке,

предусмотренном статьями 256 - 259 гл. 25 НК

РФ. По правилам налогового учета (глава 25 Налогового Кодекса РФ) начисление

амортизации основных средств осуществляется двумя методами: линейным и

нелинейным.

Линейный метод (аналогичен линейному способу по

ПБУ 6/01) представляет собой равномерное списание стоимости, ежемесячное

начисление одних и тех же сумм в процентах от первоначальной (восстановительной

стоимости) имущества. Сумма отчислений получается путем деления первоначальной

стоимости на срок полезного использования объекта в месяцах.

Нелинейный метод. Данный

метод применяется только в налоговом учете. При применении нелинейного метода

норма амортизации объекта амортизируемого имущества определяется по формуле:

,

,

где К –

норма амортизации в процентах к остаточной стоимости, применяемая к данному

объекту амортизируемого имущества;

n –

срок полезного использования основного средства в месяцах.

Предполагает расчет

амортизации исходя из того же срока полезного использования и остаточной стоимости ОС. При этом методе

имущество будет амортизироваться быстрее. Здесь сумма начислений все время

меняется и ежемесячно пересчитывается. Когда остаточная стоимость объекта при

нелинейном методе составит 20 % от первоначальной (восстановительной),

организация обязана перейти на линейный метод, поделить остаточную стоимость на

оставшийся срок полезного использования и начислять амортизацию равными долями

(п.5 ст. 259 НК).

Налоговый кодекс

устанавливает ограничения на применение нелинейного метода в отношении зданий,

сооружений, передаточных устройств, входящих в восьмую – десятую

амортизационные группы.

Предприятие может применять на эти группы только

линейный метод, независимо от сроков ввода в эксплуатацию этих объектов. Для

остальных основных средств организация вправе применять на выбор линейный или

нелинейный метод.

Выбранный предприятием метод начисления амортизации

может быть изменен в течение всего периода начисления амортизации по объекту

амортизируемого имущества. При этом если организация сделала выбор в пользу нелинейного

метода, ей следует иметь в виду, что обратный переход на линейный метод

начисления амортизации она сможет осуществить не ранее чем через пять лет (п.1

ст.259 НК РФ в новой редакции), ограничений же по переходу с линейного на

нелинейный метод отсутствует.

Как видим, единственный способ начисления амортизации,

одинаковый и для бухгалтерского, и для налогового учета эта линейный. Для

уменьшения расхождений между бухгалтерским и налоговым учетом и сближения двух

систем целесообразно применять линейный метод при начислении амортизации по

основным средствам.

Основанием для начала ежемесячного начисления

амортизации является Акт о приеме-передаче объекта основных средств №ОС-1, №ОС-1а, №ОС-1б (Приложение 5), где в частности

отражаются наименование объекта, инвентарный номер, первоначальная стоимость,

дата ввода в эксплуатацию, дата изготовления и поступления в организацию и

данные необходимые для начисления амортизации: срок полезного использования,

способ и норма амортизационных отчислений.

Кроме того данные по амортизации отражаются в

инвентарных карточках. Бухгалтерия

ведет инвентарные карточки в одном экземпляре: на каждый объект — по форме №

ОС-6, на группу объектов — по форме № ОС-6а, для объектов основных средств малых

предприятий — по форме № ОС-6б (Приложение 9).

Записи в инвентарные карточки производятся на

основании актов о приеме-передаче объектов основных средств (формы №ОС-1,

№ОС-1а, №ОС-1б), об их перемещении форма № ОС-2 (Приложение 6), документов по

дооборудованию, реконструкции, модернизации, капитальному ремонту - форма №

ОС-3 (Приложение 7) и списанию - формы № ОС-4, № ОС-4а, № ОС-4б (Приложение 8),

а также на основании технических паспортов и других документов.

В инвентарных карточках приводятся основные данные по

объекту на дату принятия к учету (первоначальная стоимость, срок полезного

использования) и дату передачи (фактический срок эксплуатации, сумма

начисленной амортизации), а также сведения о переоценке, внутреннем

перемещении. Инвентарные карточки хранятся в бухгалтерии в картотеке.

При журнально-ордерной форме ведения

бухгалтерского учета суммы начисленной амортизации отражаются в журнале-ордере

и ведомости:

1)

Составляется

ведомость начисленных сумм амортизации в разрезе групп основных средств и

подразделений предприятия

2)

Составляется

журнал – ордер № 10 для отнесения начисленных сумм амортизации на затраты.

3)

По

выбывшим основным средствам сумма амортизации отражается в журнале – ордере №

13.

4)

Данные

журналов – ордеров № 10 и 13 отражаются

в Книге «Журнал – Главная»

На основании книги «Журнал-главная» начисленная

амортизация основных средств отражается в финансовой и статистической

отчетности.

Для учета амортизации основных средств

используют пассивный счет 02 "Амортизация основных средств",

предназначенный для обобщения информации об амортизации, накопленной за время

эксплуатации объектов основных средств.

Счет

02 "Амортизация основных средств"

корреспондирует

со счетами:

по

дебету по

кредиту

01 Основные

средства 02 Амортизация основных

02 Амортизация

основных средств

средств 08 Вложения во внеоборотные

03 Доходные

вложения в активы

материальные

ценности 20 Основное

производство

79

Внутрихозяйственные расчеты 23 Вспомогательные

83

Добавочный капитал производства

25

Общепроизводственные

расходы

26

Общехозяйственные расходы

29

Обслуживающие производства и хозяйства

44

Расходы на продажу

79

Внутрихозяйственные расчеты

83

Добавочный капитал

91

Прочие доходы и расходы

97 Расходы будущих периодов

5)

Начисленную сумму амортизации по собственным основным средствам

производственного назначения отражают по дебету счетов издержек производства и

обращения (23 "Вспомогательные

производства", 25 "Общепроизводственные расходы", 26 "Общехозяйственные

расходы", 44 «Расходы на продажу» и др.) и кредиту счета 02 "Амортизация

основных средств".

По объектам основных средств, переданных в

текущую аренду, амортизационные отчисления начисляются арендодателем по дебету счета 91 "Прочие доходы и

расходы" и кредиту счета 02 (если арендная плата формирует операционные доходы), а по

основным средствам непроизводственного назначения - по дебету счета 29 "Обслуживающие

производства и хозяйства" и кредиту счета 02.

По объектам жилищного фонда, внешнего

благоустройства и другим аналогичным объектам (лесного и дорожного хозяйства,

специализированным сооружениям судоходной обстановки и т.п.), а также у

некоммерческих организаций сумма износа начисляется по нормам амортизационных

отчислений на полное восстановление основных фондов в конце года на

забалансовом счете 010 "Износ основных средств".

Сумма амортизации по полностью

амортизированным основным средствам не начисляется.

Амортизационные отчисления отражаются на

счетах бухгалтерского учета в том отчетном периоде, к которому они относятся, и

начисляются независимо от результатов деятельности организации в отчетном

периоде.

При выбытии (продаже, списании, частичной ликвидации, передаче

безвозмездно и др.) собственных основных средств

сумму амортизации по ним списывают в дебет счета

02 "Амортизация основных

средств" с кредита счета 01 "Основные средства" (субсчет «Выбытие

основных средств»). Аналогичная запись производится при списании суммы

начисленной амортизации по недостающим или полностью испорченным основным

средствам. По окончании процедуры выбытия остаточная стоимость основных средств

списывается со счета 01 «Основные средства» на

дебет счета 91 «Прочие доходы и расходы»

Аналитический учет по счету 02 "Амортизация

основных средств" ведут по видам и отдельным инвентарным объектам основных

средств. При этом

построение аналитического учета должно обеспечивать возможность получения

данных об амортизации основных средств, необходимых для управления организацией

и составления бухгалтерской отчетности.

Накопление и использование амортизационного фонда в

бухгалтерском учете не отражают. В составе выручки от реализации продукции

(работ, услуг) амортизационные отчисления зачисляют на расчетный счет или

другие счета предприятия или списывают с этих счетов на финансирование

капитальных вложений в основные средства.

3. Учет

амортизации нематериальных активов.

Основным документом,

регулирующим порядок учета

нематериальных активов, является Положение по бухгалтерскому учету «Учет

нематериальных активов» ПБУ 14/2007, утвержденное приказом Минфина России от 27.12.2007

№153н, которое введено в действие с 1 января 2008г. Кроме того, общие правила

учета нематериальных активов регламентированы Положением по ведению

бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (далее -

Положение по ведению бухгалтерского учета), утвержденным приказом Минфина

России от 29.07.98 №34 н.

В соответствии с п. 3 ст. 257 НК РФ нематериальными активами

признаются приобретенные и (или) созданные налогоплательщиком результаты

интеллектуальной деятельности и иные объекты используемые в производстве

продукции (выполнении работ, оказании услуг) или для управленческих нужд

организации в течение длительного времени (продолжительностью свыше 12 месяцев).

Для признания нематериального актива необходимо наличие его

способности приносить налогоплательщику экономические выгоды (доход), а также

наличие надлежаще оформленных документов, подтверждающих существование самого

нематериального актива и (или) исключительного права у налогоплательщика на

результаты интеллектуальной деятельности (в том числе патенты, свидетельства)

Нематериальные активы относятся к категории

внеоборотных активов, и, следовательно, их стоимость должна переносится на

себестоимость продукции (работ, услуг), расходы на продажу или прочие расходы в

течение нескольких отчетных периодов в порядке, установленном учетной политикой

организации. Некоммерческие организации начислять амортизацию не должны (п.24

ПБУ 14/2007).

В ст. 1225 ГК РФ приведен полный перечень объектов

нематериальных активов, в который входят:

- произведения науки, литературы и искусства;

- программы для электронных вычислительных машин

(программы для ЭВМ);

- базы данных;

- исполнения;

- фонограммы;

- сообщения в эфир или по кабелю радио- или

телепередач (вещание организаций эфирного или кабельного вещания);

- изобретения;

- полезные модели;

- промышленные образцы;

- селекционные достижения;

- топологии интегральных микросхем;

- секреты производства (ноу-хау);

- фирменные наименования;

- товарные знаки и знаки обслуживания;

- наименования мест происхождения товаров;

- коммерческие обозначения.

Не относится к нематериальным активам (п.2 ПБУ

14/2007):

- не давшие положительного результата

научно-исследовательские, опытно-конструкторские и технологические работы;

- не законченные и не оформленные в установленном

законодательством порядке научно-исследовательские, опытно-конструкторские и

технологические работы;

- материальные носители (вещи), в которых выражены

результаты интеллектуальной деятельности и приравненные к ним средства

индивидуализации;

- финансовые вложения.

В соответствие с ПБУ п.23 ПБУ 14/2007 стоимость

нематериальных активов погашается посредством начисления амортизации в течение

срока их полезного пользования.

Срок полезного

использования, в соответствии с п.26 ПБУ 14/2007, устанавливают при принятии

актива к бухгалтерскому учету исходя из:

- срока действия прав

организации на результат интеллектуальной деятельности и периода контроля над

активом;

- ожидаемого срока использования

актива, в течение которого предполагается получать экономические выгоды (или

использовать в деятельности, направленной на достижение целей создания

некоммерческой организации).

Однако не следует

забывать о том, что частью четвертой Гражданского кодекса РФ установлены сроки

действия исключительных прав. Ограничения, установленные нормами отдельных

федеральных законов, приведены в таблице

|

Категория объекта интеллектуальной

собственности

|

Предельный срок охраны прав

|

|

Авторские права на произведения

науки, литературы и искусства, программы для ЭВМ

|

В течение всей жизни автора и

семидесяти лет считая с 1 января года, следующего за годом смерти автора

|

|

Исключительное право

изготовителя базы данных

|

В течение пятнадцати лет считая

с 1 января года, следующего за годом ее создания

|

|

Смежные права на фонограммы

|

В течение пятидесяти лет после

осуществления записи

|

|

Смежные права на сообщение в

эфир или по кабелю радио- или телепередач

|

В течение пятидесяти лет считая

с 1 января года, следующего за годом, в котором имело место сообщение в эфир

или по кабелю радио- или телепередач

|

|

Исключительные права на

изобретения

|

Двадцать лет

|

|

Исключительные права на

полезные модели

|

Десять лет

|

|

Исключительные права на

промышленные образцы (ст. 1363 Гражданского кодекса РФ)

|

Пятнадцать лет

|

|

Исключительные права на

селекционные достижения

|

Тридцать лет (на сорта

винограда, древесных декоративных, плодовых культур и лесных пород, в том

числе их подвоев, срок действия исключительного права и удостоверяющего это

право патента – тридцать пять лет)

|

|

Исключительные права на

топологии интегральных микросхем

|

Десять лет

|

|

Исключительные права на секреты

производства (ноу-хау) (ст. 1467 Гражданского кодекса РФ)

|

До тех пор, пока сохраняется

конфиденциальность сведений, составляющих его содержание

|

|

Исключительные права на

фирменные наименования

|

В течение периода деятельности

организации (учреждения)

|

|

Исключительные права на

товарные знаки и знаки обслуживания

|

Десять лет

|

|

Исключительные права на

наименования мест происхождения товаров

|

Десять лет

|

Для отдельных групп

нематериальных активов срок полезного использования определяется исходя из

количества продукции или иного натурального показателя объема работ, ожидаемого

к получению в результате использования этого объекта. По нашему мнению,

правомерным применение такого способа может считаться в случае, если объект

нематериальных активов приобретается под определенное количество конкретного

вида продукции.

Нормой п. 27 ПБУ 14/2007

установлено, что в случае существенного изменения продолжительности периода, в

течение которого организация предполагает использовать актив, должен уточняться

срок его полезного использования. Возникшие в связи с этим корректировки отражаются в бухгалтерском учете и

бухгалтерской отчетности на начало отчетного года как изменения в оценочных

значениях.

Существенно изменилась

норма п. 23 ПБУ 14/2007, в соответствие

с которой амортизация с 1 января 2008г. не начисляется по объектам

нематериальных активов, срок полезного использования которых определить

невозможно.

Кроме того, п. 27 ПБУ

14/2007 установлено, что в отношении нематериального актива с неопределенным

сроком полезного использования организация ежегодно должна отслеживать наличие

факторов, свидетельствующих о невозможности надежно определить срок полезного

использования данного актива.

Срок полезного

использования нематериальных активов не может превышать срок деятельности

организации. Данное требование является общим к внеоборотным активам.

ПБУ 14/2007 (п.28)

допускается осуществлять начисление амортизации объектов нематериальных активов

одним из трех способов:

- линейным способом;

- способом уменьшаемого

остатка;

- способом списания

стоимости пропорционально объему продукции (работ).

Расчет амортизационных

отчислений по данным способам аналогичен расчет для начисления амортизации

основных средств.

Выбор способа определения

амортизации нематериального актива производится организацией исходя из расчета

ожидаемого поступления будущих экономических выгод от использования актива,

включая финансовый результат от возможной продажи данного актива. Если расчет

ожидаемого поступления будущих экономических выгод от использования

нематериального актива не является надежным, размер амортизационных отчислений

по такому активу определяется линейным способом.

Выбор нескольких (двух

или трех) способов начисления амортизации может быть обусловлен особенностями

использования объектов нематериальных активов. Например, по объектам,

стоимостную оценку влияния которых на себестоимость продукции определить

невозможно (в частность, товарные марки или место нахождения товаров),

целесообразно применять линейный способ. Если первоначальная стоимость активов

может быть с достаточной степенью достоверности соотнесена с объемами

выпускаемой продукции, более правомерным представляется применение способа списания

стоимости пропорционально объему продукции (работ). Данный подход, по нашему

мнению, может быть использован в отношении авторских и смежных прав. По тем же

объектам, которые подвержены рискам повышенного морального износа,

целесообразно применять способ уменьшаемого остатка. К таким объектам могут

быть отнесены объекты интеллектуальной собственности в наиболее динамично

развивающихся отраслях экономики или научно-технической сферы – компьютерные

технологии и т.д.

Наиболее распространенным

в настоящее время продолжает оставаться линейный способ начисления амортизации

объектов нематериальных активов.

Если лицензионный или

иной аналогичный договор заключен на срок менее года, осуществленные расходы

могут быть приняты к бухгалтерскому и налоговому учету единовременно, либо

отнесены в дебет счета 97 «Расходы будущих периодов» и списаны в течение срока

действия договора равными долями. Если срок полезного использования равняется

ровно одному году, то объект также не может считаться внеоборотным и,

следовательно, начисление амортизации по его стоимости является неправомерным.

Например, лицензионный договор, заключенный на срок с 1 июня 2008 по 31 мая

2009 года, не является объектом нематериальных активов.

В принципе возможна

ситуация, при которой срок полезного использования объектов нематериальных

активов не является кратным целым годам (например, 18 или 20 месяцев). В

подобных случаях норма амортизации определяется посредством деления 100% на

количество месяцев. Подчеркнем, что для отечественной практики подобные

договоры являются большой редкостью.

Отметим, что ПБУ 14/2007

не предусматривает условий, при которых начисление амортизации

приостанавливается (из текста ПБУ 14/2007 исключено уточнение, в соответствии с

которым начисление амортизации могло приостанавливаться на период консервации

организации).

В течение отчетного года

амортизационные отчисления по нематериальным активам начисляются ежемесячно

независимо от применяемого способа начисления в размере 1/12 годовой суммы.

В сезонных производствах

годовая сумма амортизационных отчислений по нематериальным активам начисляется

равномерно в течение периода работы организации в отчетном году.

Кроме того, п.30 ПБУ

14/2007 установлено, что организация должна ежегодно проверять способ

определения амортизации нематериального актива на необходимость его уточнения.

Уточнять же его следует при существенном изменении расчета ожидаемых

поступлений будущих экономических выгод от использования нематериальных

активов. Возникшие в связи с этим корректировки отражаются в бухгалтерской

отчетности на начало отчетного года как изменения в оценочных значениях.

С принятием ПБУ 14/2007 существенно

изменился порядок определения

нормы амортизации. Способы начисления амортизации, из которых осуществляется выбор при

формировании учетной политики

организации и при приемке приобретенных и полученных

объектов нематериальных активов, остались прежними. Однако в настоящее время

должна рассчитываться не годовая норма амортизации, а размер ежемесячной суммы амортизационных

отчислений. Очевидно, что такой подход в большей мере соответствует практике

хозяйственных отношений.

Уточнены также нормы,

регулирующие порядок расчета амортизационных отчислений.

Во-первых, нормы

амортизации теперь могут рассчитываться исходя не только из первоначальной, но

и из фактической, с учетом переоценки (восстановительной), стоимости (отметим,

что до 1 января 2008г. переоценка нематериальных активов не производилась).

Во-вторых, точно определен предельный

повышающий коэффициент который может быть применяться при использовании

способа уменьшаемого остатка (3). Тем самым правила определения размера

амортизационных отчислений для целей бухгалтерского учета приближены к

правилам, установленным налоговым законодательством.

Общие правила организации

бухгалтерского учета амортизации объектов нематериальных активов аналогичны

правилам, которые должны соблюдаться при начислении амортизации основных

средств

- амортизация

нематериальных активов производится одним из способов, установленных ПБУ 14/2007

и закрепленных в учетной политике организации. Применение одного из способов по

группе однородных нематериальных активов производится в течение всего срока их

полезного использования, если организация не обязана применять нормы п. 27 и 30

ПБУ 14/2007; .

-

амортизационные отчисления по нематериальным активам начинаются с 1-го числа

месяца, следующего за месяцем принятия этого актива к бухгалтерскому учету, и

начисляются до полного погашения стоимости либо списания этого актива с бухгалтерского

учета;

- в течение

срока полезного использования нематериальных активов начисление амортизационных

отчислений не приостанавливается;

-

амортизационные отчисления по нематериальным активам прекращаются с 1-го числа

месяца, следующего за месяцем полного погашения стоимости или списания этого

актива с бухгалтерского учета;

-

амортизационные отчисления по нематериальным активам отражаются в бухгалтерском

учете отчетного периода, к которому они относятся, и начисляются независимо от

результатов деятельности организации в отчетном периоде.

Обратим внимание и на

положения пункта 31 ПБУ 14/2007 во взаимосвязи с пунктом 3 этого положения.

Итак, амортизацию начинают начислять с первого числа месяца, следующего за

месяцем принятия актива к бухгалтерскому учету. Но вот обязательного условия о

применении актива в производственном процессе для принятия его к учету больше

нет. Следовательно, амортизацию начинают начислять после принятия объекта к

учету, но это не означает, что он к этому моменту уже фактически применяется в

производственной деятельности. Отметим, что новая форма создает расхождения

между бухгалтерским и налоговым учетом, поскольку в налоговом учете амортизация

начинается с первого числа месяца, следующего за месяцем, в котором этот объект

был введен в эксплуатацию, т.е. фактически с момента начала использования

нематериального актива в производственной деятельности (п.2 ст.259 НК РФ).

Кроме того, в

бухгалтерском учете все нематериальные активы, кроме НМА с неопределенным

сроком полезного использования, подлежат амортизации, а в налоговом – только

НМА стоимостью более 20 000 руб.(п.1 ст.256 НК РФ).

Согласно статье 256 НК РФ

в налоговом учете не подлежат амортизации объекты нематериальных активов:

· объекты нематериальных активов

бюджетных организаций, за исключением нематериальных активов, приобретенных в

связи с осуществлением предпринимательской деятельности и используемых для

осуществления такой деятельности;

· объекты нематериальных активов

некоммерческих организаций, полученные в качестве целевых поступлений или приобретенные

за счет средств целевых поступлений и используемых для осуществления

некоммерческой деятельности;

· объекты нематериальных активов,

приобретенные (созданные) с использованием бюджетных средств целевого

финансирования;

· объекты нематериальных активов,

получение которых для целей налогообложения прибыли относится к доходам, не

учитываемым при определении налоговой базы;

· приобретенные права на результаты

интеллектуальной деятельности и иные объекты интеллектуальной собственности ...;

· объекты нематериальных активов,

переданные (полученные) по договорам в безвозмездное пользование.

Начисление амортизации по

объектам нематериальных активов для целей налогообложения осуществляется также

исходя из срока его полезного использования. Отнесение объектов нематериальных

активов к классификационным группам НК РФ не предусмотрено. На основании п.2

ст.258 НК РФ срок полезного использования нематериальных активов определяется

исходя из срока действия патента, свидетельства и (или) из других ограничений

сроков использования объектов интеллектуальной собственности, предусмотренных

законодательством РФ. При велении налогового учета сроки полезного

использования должны быть зафиксированы в соответствующих налоговых регистрах

организации.

В соответствии со ст. 259

НК РФ для целей налогообложения можно использовать только два метода начисления

амортизации:

- линейный;

- нелинейный.

Схема расчета амортизации

объектов нематериальных активов аналогична схеме, применяемой при расчете

амортизации объектов основных средств.

Выбранный метод

начисления амортизации не может быть изменен в течение всего периода начисления

амортизации по объекту нематериальных активов.

Как уже отмечалось выше,

классификационных групп для НМА Налоговым кодексом РФ не предусмотрено.

Следовательно, не действует запрет на применение нелинейного метода в отношении

объектов, имеющих срок полезного использования 20 и более.

Справедливости ради

следует отметить, что для объектов нематериальных активов (так же как и

основных средств) сроком полезного использования более 10 лет малоэффективно

применение нелинейного метода начисления амортизации.

Рассмотренные методы

начисления амортизации по объектам нематериальных активов позволяют сделать

следующий вывод: для сближения налогового и бухгалтерского учета организации целесообразно

утвердить в учетной политике для целей бухгалтерского учета и налогообложения

прибыли линейный метод начисления амортизации, который позволит избежать

двойной работы.

Первичным документов для

расчета амортизации НМА является Карточка учета нематериальных активов - форма НМА-1 (Приложение 11). Форма

заполняется в одном экземпляре на основании документа на оприходование,

приемки-передачи (перемещения) нематериальных активов и другой документации.

При заполнение формы в графе 5 заполняется первоначальная стоимость объекта,

определенная по правилам бухгалтерского учета.

Срок полезного использования (гр.6) определяется на основе

правоустанавливающих документов. В графе 7 заполняется сумма амортизации,

которая исчисляется ежемесячно по нормам (гр.8), рассчитанным исходя из

первоначальной стоимости и срока полезного использования.

В настоящее время отсутствуют какие-либо рекомендации по

документальному оформлению движения нематериальных активов. Поэтому организации

должны сами разрабатывать формы соответствующих документов исходя из положения

о документах и документообороте в бухгалтерском учете, Положение о

бухгалтерском учете и отчетности, определившим перечень обязательных реквизитов

в документах, и особенностей учитываемых объектов.

При разработке акта приемки-передачи нематериальных активов

за основу может быть взят акт приемки-передачи основных средств (№ОС-1), в

котором отразятся данные о первоначальной стоимости нематериального актива,

сроке его полезного использования, порядке начисления амортизации и др.

Суммы начисленной амортизации НМА отражаются в

соответствующем журнале-ордере и ведомости по сч.05, 04. И отражаются в форме

№1 «Бухгалтерский баланс» в составе нематериальных активов.

Перечень информации,

которая должна раскрываться в бухгалтерской отчетности, существенно расширен. В

бухгалтерской отчетности нужно будет раскрывать гораздо больше показателей,

причем по отдельным их видам. Согласно пункту 41 ПБУ 14/2007, подлежат

раскрытию:

- первоначальная или

текущая рыночная стоимость с учетом сумм начисленной амортизации, а также и

убытков от обесценения на начало и конец отчетного года;

- все случаи движения

активов (поступление, списание и т. п.);

- сумма начисленной

амортизации и др. Причем отдельно раскрывается информация о нематериальных

активах, которые созданы самой организацией.

Амортизационные

отчисления по нематериальным активам

отражают в бухгалтерском учете двумя способами:

1) путем накопления начисленных сумм на

отдельном счете;

2) путем уменьшения первоначальной стоимости

объекта.

Применение одного из

способов отражения в бухгалтерском учете амортизации по группе однородных

нематериальных активов производится в течение всего их срока полезного

использования.

Счет 05 "Амортизация нематериальных активов"

предназначен для обобщения информации об амортизации, накопленной за время

использования объектов нематериальных активов организации (за исключением

объектов, по которым амортизационные отчисления списываются непосредственно в

кредит счета 04 "Нематериальные активы").

При первом способе для накопления сумм амортизации

используется пассивный счет 05 «Амортизация нематериальных активов». Начисленная

сумма амортизации нематериальных активов отражается в бухгалтерском учете по

кредиту счета 05 "Амортизация нематериальных активов" в корреспонденции

со счетами учета затрат на производство (расходов на продажу).

По кредиту счета

ежемесячно отражаются суммы начисленной амортизации:

Дебет 20 «Основное производство»

23 «Вспомогательные

производства»,

25 «Общепроизводственные

расходы»,

26 «Общехозяйственные

расходы»,

44 «Расходы на продажу»

Кредит 05 «Амортизация

нематериальных активов».

При выбытии (продаже, списании, передаче безвозмездно

и др.) объектов нематериальных активов сумма начисленной по ним амортизации

списывается со счета 05 "Амортизация нематериальных активов" в кредит

счета 04 "Нематериальные активы".

Дебет 05 «Амортизация

нематериальных активов»

Кредит 04 «Нематериальные

активы».

При втором способе

первоначальная стоимость нематериальных активов списывается на счета затрат на

производство (расходов на продажу) непосредственно со счета 04 «Нематериальные

активы»:

Дебет 20 «Основное

производство»

23

«Вспомогательные производства»,

25

«Общепроизводственные расходы»,

26

«Общехозяйственные расходы»,

44

«Расходы на продажу»

Кредит 04 «Нематериальные

активы».

Этот способ отражения

амортизационных отчислений в обязательном порядке применяется по

организационным расходам и деловой репутации организации. Они амортизируются в

течение 20 лет, но не более срока деятельности организации. По другим

нематериальным активам — по выбору организации.

Если амортизационные

отчисления отражаются в бухгалтерском учете путем уменьшения первоначальной

стоимости нематериальных активов, то после полного погашения их первоначальной

стоимости эти объекты отражаются в бухгалтерском учете в условной оценке с

отнесением суммы оценки на финансовые результаты организации:

Дебет 04 «Нематериальные

активы»

Кредит 91-1 «Прочие

доходы».

В условной оценке они

учитываются до прекращения срока действия патента, свидетельства, других

охранных документов.

Аналитический учет по счету 05 "Амортизация

нематериальных активов" ведется по отдельным объектам нематериальных

активов. При этом построение аналитического учета должно обеспечивать

возможность получения данных об амортизации нематериальных активов, необходимых

для управления организацией и составления бухгалтерской отчетности.

Счет

05 "Амортизация нематериальных активов"

корреспондирует

со счетами:

по дебету по кредиту

04 Нематериальные

активы 08 Вложения во внеоборотные

79

Внутрихозяйственные активы

расчеты 20 Основное производство

23

Вспомогательные производства

25

Общепроизводственные расходы

26

Общехозяйственные расходы

29 Обслуживающие

производства

и хозяйства

44

Расходы на продажу

79

Внутрихозяйственные расчеты

97 Расходы

будущих периодов

II. Экономическая характеристика предприятия

1)

Организационная структура и основные экономические показатели деятельности ООО

«Алми».

Коммерческое

предприятие “Алми” зарегистрировано в соответствии с действующим

законодательством Российской Федерации, и приобретает права юридического лица с

момента его регистрации в администрации города Киров Кировской области за рег.номером 1024301350457 в январе

2003 года. ООО "Алми" строит свою деятельность на основании Устава и

действующего законодательства РФ. Уставный капитал предприятия – 15 тысяч рублей.

ООО

«Алми» создано с целью извлечения прибыли. Основным и единственным видом

деятельности предприятия является оптовая торговля электронными комплектующими.

Под электронными комплектующими понимаются такие номенклатурные изделия как:

-

микросхемы;

-

резисторы;

-

диоды;

-

кварцевые резонаторы;

-

точные приборы измерения и много другое.

Всего

на складе предприятия находятся около 8 тысяч видов товара.

Основными

покупателями и потребителями являются производственные предприятия г. Кирова и

Кировской области.

Отношения

предприятия с другими юридическими и физическими лицами во всех сферах

хозяйственной деятельности строятся на основе договора (контракта). Предприятие

свободно в выборе предмета договора, определении обязательств, любых других

условий хозяйственных взаимоотношений, не противоречащих действующему

законодательству.

Так

как ООО “Алми” является малым предприятием, то бухгалтерский учет на

предприятии осуществляется главным бухгалтером.

Число

персонала ООО “Алми всего 4 человека.

На

рисунке 1 представлена организационная структура ООО "Алми".

Рис.1 Организационная

структура ООО «Алми»

В

организации используется линейная структура управления. Норма управляемости

соответствует рекомендуемым нормам (до 11 человек), кроме того отвечает

требованиям экономичности и эффективности. Видно, что существует четкое

разграничение компетенций. В виду того, что данная организационная структура

применяется в малом предприятии, считаю, что она наиболее приемлемая.

ООО

“Алми” осуществляет оперативный и бухгалтерский учет результатов своей

деятельности, ведет статистическую отчетность в порядке, определяемом

действующим законодательством, предоставляет данные в Государственную налоговую

инспекцию и несет ответственность за их своевременное предоставление и

достоверность. Предприятие работает по общепринятой системе налогообложения и

является малым предприятием. Как следствие использует упрощенную систему

отчетности (форма №1 «Бухгалтерский баланс» и форма №2 «Отчет о прибылях и

убытках»).

Имущество

предприятия состоит из основных фондов и оборотных средств, а также иных

ценностей, стоимость которых отражается на самостоятельном балансе.

Источниками

формирования имущества предприятия являются:

ü денежные и

материальные взносы учредителей;

ü доходы,

полученные от осуществления хозяйственной деятельности;

ü иные источники,

не запрещенные законодательными актами РФ;

Прибыль,

остающаяся у предприятия после уплаты налогов и других платежей в бюджет,

поступает в полное его распоряжение.

В

начале деятельности предприятие развивалось стабильно до 2006г. (небольшое число конкурентов). В

дальнейшем появилось множество предприятий поставляющих аналогичную продукцию,

как следствие сбои по сбыту изделий (продукции) и предприятие понесло убытки в

2006г. В 2007г., 2008г. предприятие постепенно восстанавливается.

Анализируя

форму №1 и форму №2 (Приложение 12 и 13)

отчетности видим, что в 2005г. прибыль ( до налогообложения) составляет – 321 тыс. рублей

организация

в 2006г. приносит убытки – (23) тысячи рублей

и в

2007г. снова выравнивается и приносит

прибыль– 115 тыс. рублей.

Соответственно

после налогообложения,

в

2005г. – чистая прибыль составляла – 241 тысяч рублей.

В

2006г. – как уже говорили, организация несет убытки - 23 тысячи рублей.

И в

2007г. за отчетный период с 1 января по 31 декабря приносит прибыль – 89 тысяч

рублей.

Выручка

от реализации товаров в 2005г. составила 5484 тысячи рублей, в том числе

себестоимость данных товаров - 3977

тысяч рублей. В 2006г. и 2007г. выручка от реализации товаров падает примерно в

1,5 раза, так в 2006г. она составила – 3947 тысячи рублей (себестоимость

товаров в том числе – 2874) и в 2007г. – 3014 (себестоимость – 2315 тысяч

рублей).

Рассчитав

по данным показателям экономической деятельности предприятия коэффициент

рентабельности продаж, вычисляемый как отношение стр.050 (формы №2) к стр.010

(формы №2), делаем вывод о том, что деятельность предприятия мало рентабельна

(2005г. – показатель равен 6%, в 2006г. и 2007г. он отрицательный, 0,006 и 3% соответственно годам).

Проанализируем

форму отчетности №1 «Бухгалтерский баланс» (приложение 12.1, 12.2, 12.3):

Вычислим

среднегодовую стоимость ОС и оборотных активов:

Среднегодовая

стоимость ОС будет равна = (30+19+8)/3 = 19 тысяч рублей

Среднегодовая

стоимость ОА будет равна = (471+260+443)/3 = 391,33 тысячи рублей.

Анализ эффективности использования

основных фондов

|

Показатель

|

Ед. изм.

|

Обозначение

|

Значение

показателя

|

|

2005г.

|

2006

г.

|

2007

г.

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

Объем продаж (выручка)

|

тыс. руб.

|

ВР

|

5484

|

3947

|

3014

|

|

Среднегодовая балансовая стоимость ОФ

|

тыс. руб.

|

ОФср

|

501

|

279

|

451

|

|

Прибыль предприятия

|

тыс. руб.

|

П

|

241

|

(23)

|

89

|

|

Фондоотдача

|

руб.

|

Фо

|

10,95

|

14,15

|

6,68

|

|

Фондоемкость

|

руб.

|

Фё

|

0,09

|

0,07

|

0,15

|

|

Рентабельность основных фондов

|

%

|

Роф

|

48,10

|

(8,24)

|

19,73

|

Вычислив рентабельность ОФ (для 2005г. составило

40,10%, 2006г. – отрицательный показатель, 2007г. – 19,73%), видим, что основные фонды ООО

"Алми" – высокорентабельные средства предприятия были в 2005г. и

восстанавливаются после «кризисного» (как мы видим по отчетности) 2006г. для

предприятия. Рентабельность основных фондов имела высокое значение, которое достигало

в 2005г. 40 с лишним процентов. И на конец 2007г. составляет достаточно

приемлемое значение в 19,73%. Фондоотдача уменьшилась в 2 с лишним раза за

2006-2007 гг. с 14,15 до 6,68 руб. Это означает, что каждый рубль, вложенный в

основные фонды приносит уже не 14,15 руб. выручки, а всего 6,68 руб.

Фондоемкость, соответственно, увеличилась. Чтобы получить теперь 1 руб. выручки

необходимо вложить в основные фонды 15, а не 7 копеек.

2) Финансовые

показатели деятельности предприятия.

На основе

баланса организации рассчитаем обобщающие показатели деятельности организации:

- коэффициент

текущей ликвидности

-

оборачиваемость

Коэффициент

текущей ликвидности рассчитывается по формуле:

К тек.ликв. =

ОА / КО

К

тек.ликв.2005г. = 471/271 = 1,73.

К

тек.ликв.2006г. = 260/87 = 3,22.

К тек.ликв.2007г.

= 443/170 = 2,61.

Значение

коэффициента текущей ликвидности выше нормы, что говорит о благоприятной

финансовой состоятельности организации. Превышение оборотных активов над

краткосрочными создает условия для устойчивого развития

производственно-финансовой деятельности.

Рассчитаем

коэффициент оборачиваемости, который находится как отношение выручки от продаж

к средней величине оборотных активов:

Ко 2005г. =

5484/409,5 = 13,39

Ко 2006г. =

3947/365,5 = 10,80

Ко 2007г. =

3014/351,5 = 8,57

Снижение

коэффициента оборачиваемости свидетельствует о снижении скорости оборота

оборотных средств и сообщает об

ухудшении финансового состояния организации. На 1 рубль оборотных средств объем

реализованной продукции в 2007г. по сравнению с 2005 снизился почти в 2 раза (с

13,39 до 8,57).

Вывод:

предприятие развивается не стабильно. По анализу отчетности в 2006г. – был

кризис финансовой деятельности, коэффициент текущей ликвидности значительно

высокий, что дает надежды на выход организации на уровень 2005г. в значительной

степени благоприятного для организации года. Но показатели оборачиваемости,

фондоотдачи и фондоемкости не сильно обнадеживают. Резко снижает скорость

оборота оборотных средств. Кроме того коэффициенты фондоотдачи и фондоемкости

изменились в сторону ухудшения более чем в 2 раза, что свидетельствует об

ухудшении состояния основных фондов.

III. Учет в ООО «Алми» амортизации основных средств,

нематериальных активов и их износа .

3.1. Анализ внутренних документов ООО

«Алми».

4 уровень

системы нормативного регулирования бухгалтерского учета представлен документами

ООО «Алми» и ведомостями бухгалтерского учета, которые носят обязательный

характер для конкретной организации и предназначены для внутреннего пользования.

В Приложении 2

представлены документы 4 уровня нормативного регулирования БУ в РФ - Учетная

политика ООО «Алми», а также приказ о инвентаризации (Приложение 4).

Учетная

политика организации

формируется главным бухгалтером организации и разработана во исполнение

требований ФЗ «О бухгалтерском учете» от 21.11.96г. №129-ФЗ, Налогового кодекса

РФ, Положения по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98,

утвержденного приказом МФ РФ от 09.12.98г. №60 и приказа МФ РФ от 29.07.98 №34н

«об утверждении Положения по ведению бухгалтерского учета и отчетности в РФ», в

целях соблюдения организацией единой методики отражения в бухгалтерском и

налоговом учете и отчетности отдельных хозяйственных операций и оценки

имущества. Данная учетная политика применяется последовательно с целью

обеспечения непрерывности учета, достоверности и сопоставимости бухгалтерской и

налоговой отчетности.

Принятая организацией учетная политика подлежит

оформлению соответствующей организационно - распорядительной документацией