Содержание

Введение.......................................................................................................... 3

1. Основные начала

законодательства о налогах и сборах.................... 5

1.1. Принципы налогообложения по

Налоговому кодексу РФ........................................... 5

1.2. Общие условия установления

налогов и сборов.......................................................... 10

1.3. Порядок исчисления сроков,

установленных законодательством о налогах и сборах 11

Заключение.................................................................................................. 14

Задачи........................................................................................................... 15

Список литературы..................................................................................... 19

Введение

Основной

формой доходов современного государства, обеспечивающей его функционирование,

выступают налоги. Они представляют собой обязательные платежи юридических и

физических лиц, поступающие государству в установленных законом размерах и в

определенные сроки.

Вопросы

специфики налоговых поступлений, их видов и способов формирования, влияния

налогов на хозяйство и путей оптимизации налоговой системы относятся к числу

важнейших задач государственного регулирования экономики.

От

того, насколько правильно построена система налогообложения, зависит

эффективное функционирование всего народного хозяйства.

Именно

налоговая система на сегодняшний день оказалась, пожалуй, главным предметом дискуссий

о путях и методах реформирования, равно как и острой критики.

На

данный момент существует масса всевозможной литературы по налогообложению в

западных странах, накоплен огромный многолетний опыт по налогообложению. Но в

связи с тем, что налоговая система России создается практически заново, сегодня

очень мало монографий отечественных авторов по налогообложению, в которых можно

было бы найти грамотные, глубоко продуманные, просчитанные предложения по

созданию именно российской налоговой системы, отвечающей нашим российским

реалиям.

В

российском возникают новые виды налогов, что является отражением глубочайших

изменений, происходящих в стране. Реформы, начатые Перестройкой и продолженные

после нее, сами продиктовали необходимость изменения налоговой системы страны,

невозможность существования и нормального функционирования государства и

субъектов экономических отношений без системы налогообложения и законодательной

базы, без которой эта система не действенна вовсе.

Рыночная

экономика, которая так стремительно разрушала старые экономические связи,

устаревшие хозяйственные отношения, не могла не повлечь за собой изменения в

структуре государственных доходов, которые, как известно при директивном

хозяйствовании существенно отличаются от рыночных. На первый план по значимости

выходят налоговые платежи, они становятся приоритетным источником формирования

доходов государственного бюджета.

1. Основные начала законодательства о налогах и сборах

1.1. Принципы налогообложения по Налоговому

кодексу РФ

В ст. 3 НК РФ

«Основные начала законодательства о налогах и сборах» формулируются отдельные

принципы установления налогов и сборов. Нормы данной статьи имеют существенное

значение для системы правового регулирования обложения налогами и сборами,

однако подавляющее большинство положений статьи носит декларативный характер

или сформулировано излишне кратко. К основным

началам законодательства о налогах и сборах отнесены следующие:

I. Каждое лицо должно уплачивать законно

установленные налоги и сборы. Законодательство о налогах и сборах основывается

на признании всеобщности и равенства налогообложения. При установлении налогов

учитывается фактическая способность налогоплательщика к уплате налога.

2. Налоги и сборы не могут иметь

дискриминационный характер и различно применяться исходя из социальных,

расовых, национальных, религиозных и иных подобных критериев.

Не допускается

устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в

зависимости от формы собственности,

гражданства физических лиц или места происхождения капитала.

Допускается

установление особых видов пошлин либо дифференцированных ставок ввозных

таможенных пошлин в зависимости от страны происхождения товара в соответствии

с настоящим Кодексом и таможенным законодательством Российской Федерации.

3. Налоги и сборы должны иметь экономическое

основание и не могут быть произвольными. Недопустимы налоги и сборы, препятствующие

реализации гражданами своих конституционных прав.

4. Не допускается устанавливать налоги и сборы,

нарушающие единое экономическое пространство Российской Федерации и, в

частности, прямо или косвенно ограничивающие свободное перемещение в пределах

территории Российской Федерации товаров (работ, услуг) или финансовых средств,

либо иначе ограничивать или создавать препятствия не запрещенной законом

экономической деятельности физических лиц и организаций.

5. Федеральные налоги и сборы устанавливаются,

изменяются или отменяются настоящим Кодексом.

Налоги и сборы

субъектов Российской Федерации, местные налоги и сборы устанавливаются,

изменяются или отменяются соответственно законами субъектов Российской

Федерации о налогах и сборах и нормативными правовыми актами представительных

органов местного самоуправления о налогах и сборах в соответствии с настоящим

Кодексом.

Ни на кого не

может быть возложена обязанность уплачивать налоги и сборы, а также иные взносы

и платежи, обладающие установленными настоящим Кодексом признаками налогов или

сборов, не предусмотренные настоящим Кодексом либо установленные в ином порядке,

чем это определено настоящим Кодексом.

6. При установлении налогов должны быть

определены все элементы налогообложения. Акты законодательства о налогах и сборах

должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги

(сборы), когда и в каком порядке он должен платить.

7. Все неустранимые сомнения, противоречия и.

неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика

(плательщика сборов).

В п. 1 ст. 3 НК

РФ воспроизведена норма ст. 57 Конституции РФ о том, что «каждое лицо должно

уплачивать законно установленные налоги и сборы». Данная норма устанавливает принцип правового характера налоговых

взаимоотношений. Важно отметить, что словосочетание «каждое лицо»

объединяет физических лиц (граждан РФ, иностранных граждан и лиц без

гражданства), а также юридических лиц.

Далее

сформулированы принципы всеобщности и

равенства прав налогоплательщиков, а также необходимость учета возможностей

налогоплательщиков по уплате налогов. Принцип всеобщности налогообложения

устанавливает обязанность каждого члена общества участвовать в уплате налогов

и исключает предоставление индивидуальных льгот и привилегий при уплате

налогов. Как нарушение принципа всеобщности налогообложения, можно рассматривать

практиковавшееся во второй половине 1990-х годов освобождение от отдельных

видов налогообложения (подоходный налог, взносы в Пенсионный фонд РФ) отдельных

категорий государственных служащих (судей, прокуроров, следователей, а также

служащих силовых министерств и ведомств), а также предоставление льгот

отдельным лицам.

Декларируя

«равенство налогообложения», законодатель под этим подразумевает равенство прав

налогоплательщиков, а не обязанность

государства устанавливать одинаковое налоговое бремя для всех категорий

налогоплательщиков. Обязывая каждое лицо уплачивать законно установленные

налоги и сборы, НК РФ определяет обязанность государства при установлении

налогов учитывать фактическую способность налогоплательщика к уплате налога.

Следует отметить, что при этом законодатель не упоминает о необходимости

учитывать фактическую способность плательщиков нести обязанности по уплате

сборов.

В п. 2 ст. 3 НК

РФ декларируется принцип недискриминации

обложения налогами и сборами. Следует обратить внимание на то, что

законодатель вводит запрет на

установление любых особых условий налогообложения в зависимости от

социальных, расовых, национальных, религиозных и иных подобных критериев. Под

«иными подобными критериями», вероятно, следует понимать различия по полу, возрасту,

идеологии и т.д. В отношении же формы собственности, гражданства физических лиц

и места происхождения капитала вводится запрет только на установление

дифференцированных ставок налогов и сборов, а также налоговых льгот. Другими

словами, данная норма НК РФ не запрещает устанавливать различные условия

налогообложения, относящиеся к способу определения налоговой базы, налогового

периода, допускает различия в порядке и способах исчисления налога или сбора,

в порядке, способах и сроках уплаты.

Запрет на

установление дифференцированных ставок налогов и сборов, налоговых льгот в

зависимости от формы собственности означает, что нельзя устанавливать различные

ставки налогов и сборов, а также различные налоговые льготы для частных коммерческих

организаций (паевых, акционерных обществ и товариществ и др.), государственных

и муниципальных предприятий и организаций.

Статья 3 НК РФ

вводит запрет на установление различных ставок налогов и сборов и налоговых

льгот, по принципу гражданства, f-e. ставки налогов и сборов не

могут отличаться для граждан Российской Федерации, иностранных граждан и лиц

без гражданства. В зависимости от критерия гражданства недопустимы как предоставление

налоговых льгот, так и ограничения в их использовании.

В зависимости от места происхождения

капитала не должны устанавливаться различные ставки обложения налогами и

сборами а также предоставляться налоговые льготы или ограничиваться их

использование. Доля иностранного капитала в уставном капитале предприятия не

может являться основанием для более льготного налогообложения предприятия.

В п. 2 ст. 3 НК

РФ особо оговаривается, что

допускается установление особых видов пошлин либо дифференцированных ставок

ввозных таможенных пошлин в зависимости от страны происхождения товара в

соответствии с НК и таможенным законодательством РФ.

Принцип обоснованности норм налогового

законодательства и принцип

недопустимости создания препятствий реализации гражданами своих

конституционных прав приводятся в п. 3 ст. 3 НК РФ. Законодатель не

разъясняет, что понимается под «экономическим основанием» налогов и сборов. В

определенной мере этот вопрос раскрывается в ст. 38 НК РФ, определяющей объект

обложения налогом или сбором. Обложение налогами и сборами представляет собой

ограничение права собственности, закрепленного в ст. 35 Конституции РФ. В

соответствии с ч. 3 ст. 55 Конституции РФ «права и свободы человека и

гражданина могут быть ограничены федеральным законом только в той мере, в какой

это необходимо в целях защиты основ конституционного строя, нравственности, здоровья,

прав и законных интересов других лиц, обеспечения обороны страны и

безопасности государства».

В п. 4 ст. 3 НК

РФ сформулирован принцип единства экономического

пространства Российской Федерации. В соответствии со ст. 74 Конституции РФ в

Российской Федерации не допускается установление таможенных границ, пошлин,

сборов и каких-либо иных препятствий для свободного перемещения товаров, услуг

и финансовых средств. Ограничения перемещения товаров и услуг могут вводиться в

соответствии с федеральным законом, если это необходимо для обеспечения

безопасности, защиты жизни и здоровья людей, охраны природы и культурных

ценностей. Следует подчеркнуть, что запрет распространяется не только на прямое

ограничение свободного перемещения в пределах территории Российской Федерации

товаров (работ, услуг) и денежных средств, но и на косвенные ограничения.

Данная норма НК РФ фактически вводит запрет: на взимание региональных и местных

налогов и сборов за проезд по региональным и местным дорогам, провоз грузов,

становление налогов и сборов за право торговли для иногородних граждан и

предприятий, зарегистрированных в других регионах сборов за перечисление

денежных средств за пределы какой-либо территории, а также установление таких

льгот для местных предприятий, которыми не могли бы воспользоваться предприятия

зарегистрированные в других территориях.

Пункт 5 ст. 3

НК РФ содержит жесткие правила установления, изменения или отмены налогов и

сборов, в которых находит свое выражение принцип

разграничения полномочий в сфере налогового законодательства.

Установление, изменение или отмена федеральных налогов и сборов возможна только

путем внесения соответствующих изменений в НК РФ. Установление, изменение или

отмена налогов и сборов субъектов РФ возможны только принятием соответствующих

законов субъектов РФ о налогах и сборах. Установление, изменение или отмена

местных налогов осуществляется принятием нормативных правовых актов о налогах и

сборах представительных органов местного самоуправления. Законы субъектов РФ и

нормативные правовые акты представительных органов местного самоуправления о

налогах и сборах имеют законную силу только при принятии их в соответствии с

нормами и правилами, установленными НК РФ.

Запрет на

возложение обязанностей по уплате налогов и сборов, а также иных взносов и

платежей, обладающих установленными НК РФ признаками налогов и сборов, не

предусмотренных НК РФ, либо установленных в ином порядке, чем это определено в

НК, выражает принцип недопустимости

нарушения прав и законных интересов налогоплательщика. В этой норме

закрепляется гарантия обеспечения прав и законных интересов налогоплательщика.

В п. 6 ст. 3 НК

РФ формулируется принцип определенности

правил налогообложения. При установлении налогов должны быть определены

все обязательные элементы налогообложения: налогоплательщик, объект

налогообложения, налоговая база, налоговый период, налоговая ставка, порядок

исчисления налога, порядок уплаты налога, сроки уплаты налога (см. п. 1 ст. 17

НК РФ). В случае если в соответствующем законодательном акте не определен хотя

бы один из обязательных элементов налогообложения, такой налог не может

считаться установленным и не должен взиматься. Другими словами, акты

законодательства о налогах и сборах должны быть точно сформулированными. Акты

законодательства о налогах и сборах не

должны содержать внутренних

противоречий, а также текстуальных и смысловых неясностей. Отдельные акты законодательства

о налогах и сборах не должны противоречить друг другу.

В п. 7 ст. 3 НК

РФ устанавливается принцип истолкования

всех неустранимых сомнений, противоречий и неясностей актов законодательства о

налогах и сборах в пользу плательщика налога или сбора. Фиксация

соответствующей нормы представляет собой конкретизацию принципа определенности правил налогообложения. Данная норма

направлена на обеспечение защиты прав плательщиков налогов и сборов, главным

образом, права собственности.

1.2. Общие

условия установления налогов и сборов

К основным

началам налогообложения можно отнести также общие условия установления налогов

и сборов. Налог считается установленным

лишь в том случае, когда определены

налогоплательщики и элементы

налогообложения, а именно: объект налогообложения; налоговая база;

налоговый период; налоговая ставка; порядок исчисления налога; порядок и сроки

уплаты налога. Если хотя бы один из элементов налогообложения по конкретному

налогу не определен в актах законодательства о налогах и сборах, то такой налог

не является законно установленным.

В необходимых

случаях при установлении налога в акте законодательства о налогах и сборах

могут также предусматриваться налоговые

льготы и основания для их использования налогоплательщиком. Отметим, что

налоговые льготы как элемент налогообложения и основания для их использования

налогоплательщиком не отнесены законодателем к обязательным общим условиям

установления налога.

Обязательное условие установления сборов — определение

их плательщиков и элементов обложения применительно к

конкретным сборам. Элементами обложения сбором могут быть: объект обложения;

облагаемая база, ставка (ставки) сбора, порядок исчисления; порядок и сроки

уплаты сбора. Облагаемая база и ставка сбора в принципе могут быть объединены суммой сбора (окладом сбора).

1.3. Порядок исчисления сроков,

установленных законодательством о налогах и сборах

В связи с тем,

что в актах законодательства о налогах и сборах содержатся нормы,

устанавливающие различные сроки совершения тех или иных действий, для устранения неоднозначности в интерпретации

сроков в НК РФ введена ст. 6 «Порядок исчисления сроков, установленных,

законодательством о налогах и сборах». Следует подчеркнуть, что при

установлении региональных и местных налогов нельзя устанавливать иной порядок

исчисления сроков. В актах законодательства о налогах и сборах срок может быть

определен: календарной датой; истечением периода времени; указанием события,

которое должно неизбежно наступить.

Сроки,

определяемые календарной датой,

обычно устанавливаются для предоставления отчетности. В этом случае в акте

законодательства четко указан день для совершения какого-либо действия.

Наиболее часто встречается порядок определения

срока истечением периода времени

(недели, месяца, квартала, полугодия,, года и т.д.).

Срок,

исчисляемый годами, истекает в соответствующие месяц и число последнего года

срока. При этом годом (за исключением календарного года) признается любой

период времени, состоящий из 12 календарных месяцев, следующих подряд.

Срок,

исчисляемый кварталами, истекает в последний день последнего месяца срока. При

этом квартал считается равным 3 месяцам, отсчет кварталов ведется с начала

года.

Срок,

исчисляемый месяцами, истекает в соответствующие месяц и число последнего

месяца срока. При этом месяцем признается календарный месяц. Если окончание

срока приходится на месяц, в котором нет соответствующего числа, то срок истекает в последний день этого

месяца.

Срок,

исчисляемый неделями, истекает в последний день недели. При этом неделей

признается период времени, состоящий из

5 рабочих дней, следующих подряд.

Для сроков, определяемых истечением

периода времени, при-" меняется следующее правило: в случаях, когда

последний день срока падает на нерабочий

день, днем окончания срока считается ближайший следующий за ним рабочий день.

Действие, для

совершения которого установлен срок, может быть выполнено до 24 часов

последнего дня срока. Если документы либо денежные суммы были сданы на почту

или на телеграф до 24 часов последнего дня срока, то срок не считается

пропущенным.

В том случае,

когда срок определяется истечением периода времени, действие может быть

совершено в течение всего периода.

Течение срока,

исчисляемого годами, месяцами, неделями иди днями, начинается на следующий день

после календарной даты иди наступления события, которыми определено его начало.

Сроки, исчисляемые днями, обычно

устанавливают для постановки на учет налогоплательщиков, сообщения об открытии

или закрытии счетов в банках, о появлении у налогоплательщика нового источника

дохода (например, заключение физическим лицом договора о сдаче дома или

квартиры в наем или в аренду) или иного объекта обложения (например,

приобретение недвижимого имущества юридическим лицом). Несоблюдение

установленных сроков налогоплательщиками, налоговыми агентами или другими

участниками отношений, регулируемых законодательством о налогах и сборах,

неизбежно влечет налоговые санкции. Следует отметить, что если следующий день

после календарной даты или после наступления события является выходным или

праздничным, то отсчет срока в этом случае начинается с этого дня.

Заключение

Ныне действующая налоговая система

характеризуется множественностью налогов, неудовлетворительной собираемостью

налогов, слабостыо использования регулирующей роли налогов, высоким налоговым

бременем для производственных предприятий, ненормально сложившейся структурой

налоговых доходов.

Из всего сказанного и написанного

выше можно сделать следующие выводы :

- в нашей стране необходимо принять четкую,

ясную и хорошо отлаженную налоговою систему. Некоторые наработки уже есть, но

остается не решенными вопросы автоматизации ускорения документооборота в целом

и конкретно по бухгалтерскому учету и отчетности, проблемы двойного

налогообложения, как пример их избежания - отмена налога на добавленную

стоимость,

- необходимо создать условия для исполнения

законов о налогах, ведь актуальной стала задолженность многих организаций и

предприятий бюджету, а иногда и просто наглое отклонение от уплаты налогов.

Задачи

Задание

1.

При заданной стоимости

реализуемой продукции (табл. 1) определить суммы налога на добавленную

стоимость (НДС), вносимые в бюджет, для следующих ситуаций:

1) все организации являются плательщиками НДС;

2) вторая организация не является плательщиком

НДС;

3) третья организация не является плательщиком НДС. Расчеты следует

представить в таблицах по форме таблицы 2 с

необходимыми пояснениями и

анализом каждой ситуации. Для расчетов принять действующую основную ставку НДС.

Таблица 1

Стоимость реализуемой

продукции, тыс. руб.

|

Организации

|

Стоимость

|

|

1

|

1500

|

|

2

|

1700

|

|

3

|

1900

|

Таблица 2

Расчет НДС при трехстадийном процессе прохождения продукции,

тыс. руб.

|

Организации

|

Стоимость приобретенных и оплаченных материальных

ресурсов (с учетом НДС)

|

Относится на себестоимость

|

Стоимость реализуемой продукции (налоговая база)

|

Начисленная сумма НДС

|

Стоимость продажи продукции (с учетом НДС)

|

Налоговый вычет

|

Сумма НДС в бюджет

|

|

1

|

-

|

-

|

1500

|

270

|

1770

|

88,5

|

181,5

|

|

2

|

-

|

-

|

1700

|

306

|

2006

|

100,3

|

205,7

|

|

3

|

-

|

-

|

1900

|

324

|

2242

|

112,1

|

211,9

|

Ситуации, когда организация не является

плательщиком НДС, могут иметь место, если: организация получила освобождение от исполнения обязанностей

налогоплательщика; организация осуществляет операции, не подлежащие

налогообложению; организация перешла на упрощенную систему налогообложения;

организация переведена на уплату единого налога на вмененный доход; другие

случаи.

При реализации товаров (работ, услуг) налоговая база для начисления НДС определяется как стоимость этих товаров

(работ, услуг) с учетом акциза (для подакцизных товаров) и без включения в неё

налога.

Сумма начисляемого налога исчисляется как соответствующая налоговой

ставке процентная доля налоговой базы.

При реализации товаров (работ, услуг) налогоплательщик дополнительно к

цене реализуемых товаров (работ, услуг) обязан предъявить к оплате покупателю

сумму НДС и выставить соответствующие счета-фактуры, в которых сумма налога

выделяется отдельной строкой. Счет-фактура является документом, служащим

основанием для принятия предъявленных сумм налога к вычету или возмещению.

Суммы налога, предъявленные налогоплательщику при приобретении товаров

(работ, услуг) не включаются в себестоимость за исключением следующих случаев:

приобретаемые товары (работы, услуги) используются для операций, не

подлежащих налогообложению; приобретаемые товары (работы, услуги) используются

для операций по производству и (или) реализации товаров (работ, услуг), местом

реализации которых не признается территория РФ; товары (работы, услуги)

приобретаются лицами, не являющимися налогоплательщиками, либо освобожденными от исполнения обязанностей

налогоплательщика; приобретение товаров (работ, услуг) осуществляется для производства и (или) реализации товаров (работ, услуг), операции по

реализации которых не признаются реализацией товаров (работ, услуг) в

соответствии с законодательством.

Сумма налога, подлежащая уплате в бюджет, определяется как разница между

начисленной суммой налога (НДС «на выходе») и налоговыми вычетами (НДС «на

входе»).

Вычетам подлежат суммы налога, предъявленные налогоплательщику и

уплаченные им при приобретении

товаров (работ, услут) в отношении:

1) товаров (работ,

услуг), приобретаемых для осуществления операций, признаваемых объектами

налогообложения;

2) товаров (работ,

услуг), приобретаемых для перепродажи.

Для проверки правильности определения сумм НДС, уплачиваемых

организациями в бюджет (в соответствии с вышеизложенными нормами гл. 21 НК РФ),

в контрольной работе необходимо рассчитать эти суммы по установленной ставке от

величины добавленной стоимости, создаваемой на каждой стадии прохождения

продукции. Выполнить такую проверку можно только для ситуации, когда все

организации являются плательщиками НДС. Для других ситуаций величина

добавленной стоимости, включающая в себя собственные затраты организаций на

производство и реализацию продукции и прибыль, остается неизменной.

При анализе ситуаций следует обратить внимание на изменение сумм НДС,

поступающих в бюджет, а также стоимости продукции, приобретаемой конечным

потребителем.

Задание 2.

Рассчитать

налог на имущество (авансовые платежи по налогу) за налоговый период для

объекта основных средств со сроком полезного использования 50 месяцев.

До

начала рассматриваемого налогового периода амортизация по объекту начислялась 12 месяцев с использованием линейного

способа. Первоначальная стоимость объекта основных средств по вариантам представлена в таблице 3.

Таблица 3 Первоначальная

стоимость объекта основных средств, тыс. руб.

|

Показатель

|

Стоимость

|

|

Первоначальная

стоимость объекта основных средств

|

500

|

Для расчета налога на

имущество (авансовых платежей по налогу) ставку налога принять в размере 2,2 %.

Результаты расчетов

следует представить в таблицах 4 и 5. Суммы авансовых платежей по налогу и

платежа по итогам налогового периода рассчитать с точностью до целого рубля.

Таблица 4 Расчет

остаточной стоимости на начало месяца и налоговой базы

|

Месяц

|

Остаточная стоимость на

начало месяца, тыс. руб.

|

Расчет налоговой базы

(средней стоимости за отчетный период, среднегодовой стоимости за год), тыс.

руб.

|

|

Январь

|

500

|

|

|

Февраль

|

489

|

|

|

Март

|

478,252

|

|

|

Апрель

|

468

|

|

|

Май

|

457,754

|

|

|

Июнь

|

447,683412

|

|

|

Июль

|

437,833412

|

|

|

Август

|

428,21

|

|

|

Сентябрь

|

418,78936

|

|

|

Октябрь

|

409

|

|

|

Ноябрь

|

400,002

|

|

|

Декабрь

|

391,201956

|

|

|

Январь

|

382,595512968

|

|

Таблица 5

Расчет налога на

имущество (авансовых платежей по налогу) за налоговый период

|

№

|

Показатели

|

Периоды

|

|

Отчетные

|

Год

|

|

1

квартал

|

полугодие

|

9

месяцев

|

|

1

|

Среднегодовая (средняя) стоимость имущества, тыс. руб

|

|

|

|

|

|

2

|

Суммы авансовых платежей по налогу и платежа по итогам налогового

периода в бюджет, руб.

|

|

|

|

|

|

3

|

Сумма налога на имущество, уплаченная за год (сумма платежей), руб.

|

*

|

*

|

*

|

|

|

4

|

Сумма налога на имущество за налоговый период, исчисленная по налоговой

ставке от среднегодовой стоимости имущества

|

*

|

*

|

*

|

|

1) Для расчета по налогу на имущество

высчитывается среднегодовая стоимость имущества предприятия по указанной выше

формуле: складываются остатки по

счетам O01 + О03

- О02 + О04

- O05 + О10

+ О31(97) =

27 147 - 15 476 + 7 856 - 1 181+ 42 906 + 6 075 = 67 327 руб. - налогооблагаемая база

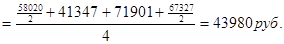

Среднегодовая стоимость облагаемого налогом имущества за отчетный период

,

,

2) Рассчитывается налог на имущество

предприятия за отчетный период:

Среднегодовая стоимость облагаемого

налогом на имущества за отчетный период х установленную ставку налога ^ сумма

по налогу на имущество по расчету за отчетный период

Ставка налога 2%, 43 980руб. х 2% =

880 руб.

Сумма, причитающаяся к уплате в бюджет

налога на имущество по сроку = сумма по налогу на имущество по расчету за

отчетный период - начисление в бюджет за прошлый отчетный период

880 руб.- 532 руб. = 348 руб.

В соответствие с главой

30 НК РФ «Налог на имущество организаций» налоговая база по налогу на имущество

определяется как среднегодовая стоимость имущества, признаваемая объектом

налогообложения. В налоговую базу включается остаточная (балансовая) стоимость

объектов основных средств, сформированная по правилам бухгалтерского учета,

закрепленным в учетной политике организации.

Среднегодовая (средняя)

стоимость имущества за налоговый (отчетный) период определяется как частное от

деления суммы, полученной в результате сложения величин остаточной стоимости

имущества на 1-е число каждого месяца налогового (отчетного) периода и 1-е

число следующего за налоговым

(отчетным) периодом месяца, на количество месяцев в налоговом (отчетном)

периоде, увеличенное на единицу. Таким образом, в качестве делителя

используется число, равное количеству месяцев, остатки на начало которых

принимаются к расчету (соответственно - 4,7,10 и 13).

Налоговым периодом по

налогу на имущество признается календарный год, а отчетными периодами - первый

квартал, полугодие и девять месяцев календарного года.

Понятие налогового

периода имеет значение для точного

определения налоговой базы (среднегодовой стоимости имущества) и общей суммы

налога за год, а понятие отчетного периода - для сроков расчетов авансовых

платежей по налогу и представления налоговых деклараций.

Согласно ст. 379 главы

30 НК РФ законодательный (представительный) орган субъекта РФ при установлении

налога на своей территории может воспользоваться своим правом не устанавливать

отчетные периоды, а, следовательно,

не предусматривать авансовые платежи по налогу в бюджет.

Общая сумма налога по

итогам налогового периода исчисляется

как произведение налоговой ставки и налоговой базы (среднегодовой стоимости

имущества).

Сумма авансового платежа

по налогу определяется по итогам каждого отчетного периода в размере одной

четвертой произведения налоговой ставки и средней стоимости имущества,

рассчитанной за отчетный период.

Сумма налога, подлежащая

уплате в бюджет по итогам налогового периода (четвертый платеж), определяется

как разница между общей суммой налога, рассчитанной по налоговой ставке от

среднегодовой стоимости имущества, и суммами трех авансовых платежей по налогу,

исчисленных в течение налогового периода.

Авансовые платежи по

налогу и платеж по итогам налогового периода подлежат уплате

налогоплательщиками в порядке и сроки, которые установлены законами субъектов

РФ.

Список литературы

1.

Налоговый кодекс Российской

Федерации - часть первая от 31 июля 1998 г. N 146-ФЗ и часть вторая от 5

августа 2000 г. N 117-ФЗ (с изм. и доп. от 30 марта, 9 июля 1999 г., 2 января,

5 августа, 29 декабря 2000 г., 24 марта, 30 мая, 6, 7, 8 августа, 27, 29

ноября, 28, 29, 30, 31 декабря 2001 г., 29 мая, 24, 25 июля, 24, 27, 31 декабря

2002 г., 6, 22, 28 мая, 6, 23, 30 июня, 7 июля, 11 ноября, 8, 23 декабря 2003

г., 5 апреля, 29, 30 июня, 20, 28, 29 июля, 18, 20, 22 августа, 4 октября 2004

г.)

2.

Закон РФ от 27 декабря 1991 г. N 2118-1 "Об

основах налоговой системы в Российской Федерации" (с изм. и доп. от 16

июля, 22 декабря 1992 г., 21 мая 1993 г., 1 июля 1994 г., 21 июля 1997 г., 31

июля, 22 октября, 18 ноября, 29 декабря 1998 г., 10 февраля, 17 июня, 8 июля

1999 г., 5 августа 2000 г., 24 марта, 6, 8 августа, 27 ноября, 29, 31 декабря

2001 г., 24 июля, 27, 31 декабря 2002 г., 6 июня, 7 июля, 11 ноября 2003 г., 28

июля 2004 г.)

3.

Федеральный закон от 30 июня 2004 г. N 60-ФЗ

"О внесении изменений в главу 29 части второй Налогового кодекса

Российской Федерации"

4.

Федеральный закон от 27 декабря 2002 г. N 182-ФЗ

"О внесении изменений и дополнений в часть вторую Налогового кодекса

Российской Федерации и некоторые другие акты законодательства Российской

Федерации о налогах и сборах" (с изм. и доп. от 29 июля 2004г.)

5.

Обновление тома

"Налоговый учет и отчетность" электронной версии бератора "Практическая

энциклопедия бухгалтера". Июнь 2004 г.

6.

Обновление тома

"Корреспонденция счетов" электронной версии бератора

"Практическая энциклопедия бухгалтера". Июнь 2004 г.