Содержание

Введение. 3

1.

Методология и методы оценки стоимости бизнеса. 4

1.1 Бизнеса как объекта оценки. 4

1.2 Принципы оценки бизнеса. 7

1.3 Подходы и методы, используемые для оценки

бизнеса. 14

2. Оценка

предприятия на примере ТоргСервис. 19

2.1 Общие сведения. 19

2.2. Основные предположения и ограничивающие

условия. 19

2.3 Цель оценки. 20

2.4 Рыночная стоимость объекта оценки. 21

2.5 Социально-экономическое положение региона, в

котором расположен объект оценки. 21

2.6 Анализ среды местоположения. 22

2.7 Характеристика рынка предприятия. 23

2.8 Общая характеристика предприятия. 24

2.9 Анализ финансового состояния объекта оценки. 25

2.10 Имущественный (затратный) подход. 26

2.11 Рыночный (сравнительный) подход. 28

2.12 Оценка бизнеса доходным подходом. 28

2.13 Согласование полученных результатов. 29

Заключение. 31

Список

литературы.. 32

Введение

Известно, что раньше существовал анализ хозяйственной

деятельности, и как специальная область научных знаний так же как и экономика

РФ, и прочие виды наук, подвержена изменениям. В результате последние

три-четыре года происходит деление анализа хозяйственной деятельности на

финансовый и управленческий анализ. Основой для такого деления послужило

подразделение бухгалтерского учета на финансовый и управленческий.

Одной из целью финансового анализа является оценка

финансового состояния предприятия. Поскольку финансовое состояние предприятия

характеризуется совокупностью показателей, отражающих процесс формирования и

использования его финансовых средств, то в рыночной экономике оно отражает

конечные результаты деятельности предприятия. Финансовый анализ является

непременным элементом как финансового менеджмента на предприятии, так и

экономических взаимоотношений его с партнерами, с финансово-кредитной системой,

с налоговыми органами и пр. Таким образом видно, какую значимость имеет оценка

финансового состояния предприятия. И что данная проблема является наиболее

актуальной в нашей стране, при переходе к развитой рыночной экономике, - это

очевидно и бесспорно.

Целью курсовой работы будет углубленное изучение основ

оценки бизнеса (предприятия) и в практической части определить рыночную

стоимость предприятия.

Задачей будет:

1. Привести теорию методов, принципов и объекта оценки;

2. Оценить стоимость предприятия ООО “ТоргСервис”;

3. Расчет финансового состояния предприятия;

4. Имущественный подход, рыночный подход и доходным подход.

1. Методология и методы оценки стоимости бизнеса.

1.1 Бизнеса как объекта

оценки.

Особое место среди объектов оценки занимает бизнес

(предприятие, организация, компания). При оценке бизнеса объектом выступает

деятельность, направленная на получение прибыли и осуществляемая на основе

функционирования имущественного комплекса предприятия. Предприятие

(организация) является объектом гражданских прав (ст. 132 Гражданского кодекса

РФ — ГК РФ), вступает в хозяйственный оборот, участвует в хозяйственных

операциях. В результате возникает потребность в оценке его стоимости. В

состав имущественного комплекса предприятия входят все виды имущества,

предназначенного для достижения его целей, для осуществления хозяйственной

деятельности, для получения прибыли, в том числе недвижимость (земельные

участки, здания, сооружения), машины, оборудование, транспортные средства,

инвентарь, сырье, продукция, а также имущественные обязательства, ценные

бумаги, нематериальные активы и объекты интеллектуальной собственности, в том

числе фирменные наименования, знаки обслуживания, патенты, лицензии, ноу-хау,

товарные знаки. Поэтому при оценке бизнеса оценщик оценивает предприятие в

целом, определяя стоимость как его собственного капитала, так и отдельных

частей имущественного комплекса (активов и обязательств). Предприятие как

объект оценки должно иметь четко определенные границы, будучи сложной системой,

оцениваемый бизнес включает разнообразные составные части. В структуру

предприятия могут входить цеха, участки, обслуживающие хозяйства, специальные

подразделения, конторские строения, средства связи и коммуникации, которые

могут располагаться на разных площадях и даже в разных регионах. Большое

значение имеет организационно-правовая форма существования предприятия.

Объектом оценки могут быть объединения, холдинги, финансово-промышленные

группы. В этом случае в рамках одного бизнеса объединяется несколько дочерних

компаний, отделений, филиалов. Для правильной оценки нужно проследить

формирование денежных потоков и направление их движения, а также права и роль

каждого подразделения. Необходимо также выяснить, входят ли в состав объекта

оценки подразделения социально-культурной сферы, имеются ли объекты

общенационального значения.[1]

При оценке бизнеса надо учитывать то, что предприятие, будучи

юридическим лицом, одновременно является и хозяйствующим субъектом (ст. 48 ГК

РФ), поэтому при расчете его стоимости нужно учитывать наличие определенных

юридических прав. Это представляет собой одну из основных особенностей бизнеса

как объекта оценки. Другая особенность заключается в том, что, оценивая

бизнес, оценщик должен определить стоимость имущественного комплекса (его

материально-вещественную составляющую) и эффективность создания и прироста

стоимости в рамках оцениваемого объекта (финансы предприятия, систему управления

и др.).

Основу любого бизнеса составляет капитал, который

функционирует в рамках определенных организационных структур-предприятий

(организаций). Поэтому, оценивая бизнес, оценщик определяет стоимость собственного

капитала и как фактора производства, и как квинтэссенцию бизнеса с учетом его

организационно-правовой формы, отраслевых особенностей и нематериальных

активов, включая гудвилл (goodwill). Например, при

оценке бизнеса — открытого акционерного общества определяется рыночная

стоимость 100%-ного пакета обыкновенных голосующих акций, составляющих капитал

общества. Владелец бизнеса имеет право продать его, заложить,

застраховать, завещать. Бизнес становится объектом сделки, товаром со всеми

присущими ему свойствами.

Полезность и затраты в совокупности составляют величину,

являющиеся основой рыночной стоимости, рассчитываемой оценщиком. Бизнес как

определенный вид деятельности и предприятие (организация) как его организационная

форма в рыночной экономике удовлетворяют потребности собственника в доходах,

для получения которых затрачиваются соответствующего ресурсы.

Бизнес (предприятие) обладает всеми признаками товара и может

быть объектом купли-продажи. Однако он — товар особого рода, особенности

которого обусловливают принципы, подходы и методы его оценки. Бизнес как товар

имеет ряд особенностей.

Во-первых, это товар

инвестиционный, т. е. товар, вложения в который осуществляются с целью отдачи в

будущем. Затраты и получение доходов объединены во времени. Причем размер

ожидаемой прибыли не известен, имеет вероятностный характер, поэтому инвестору

приходится учитывать риск возможной неудачи. Если будущие доходы с учетом

времени их получения оказываются меньше издержек на приобретение

инвестиционного товара, он теряет свою инвестиционную привлекательность.

Текущая же стоимость будущих доходов, которые может получить собственник от

данного бизнеса, представляет собой его рыночную стоимость.

Во-вторых, бизнес является

системой, но продаваться может как система в целом, так и отдельные ее

подсистемы и даже элементы. Фактически товаром становится не сам бизнес, а

отдельные его составляющие, и оценка определяет рыночную стоимость отдельных

активов.

В-третьих, потребность в

бизнесе как товаре зависит от процессов,

происходящих внутри бизнеса и во внешней среде. Причем, с

одной стороны нестабильность в экономике приводит бизнес к неустойчивости, с

другой стороны, его неустойчивость ведет к дальнейшему нарастанию

нестабильности в экономике в целом. Из этого вытекает еще одна особенность

бизнеса как товара — потребность в регулировании бизнеса и процесса о оценки, а

также необходимость учитывать при оценке качество управления бизнесом.

В-четвертых, учитывая особое

значение устойчивости бизнеса для сохранения стабильности в обществе,

необходимо участие государства в регулировании не только оценки бизнеса, его

купли-продажи, но и формирования рыночных цен на бизнес, особенно если речь

идет о предприятии с долей государства в капитале.

1.2 Принципы оценки бизнеса.

Можно выделить три группы принципов оценки бизнеса:

• основанные на представлениях собственника;

• связанные с эксплуатацией собственности;

• обусловленные

действием рыночной среды.

Большое количество принципов не означает, что можно

руководствоваться ими всеми сразу. В каждом случае выделяются основные и

вспомогательные принципы. Когда имеются в виду принципы, то проявляются лишь

основные закономерности поведения субъектов рыночной экономики. В реальной же

жизни ряд факторов может искажать их действие, например, иногда

государственное вмешательство и др. Несовершенство рыночных отношений,

характерное для переходного периода к рыночной экономике, еще более деформирует

действие принципов оценки. По этим причинам принципы оценки отражают лишь

тенденцию экономического поведения субъектов рыночных отношений, а не

гарантируют такого поведения. Вместе с тем по мере развития в нашей стране

рыночных отношений действие объективных принципов оценки бизнеса будет

усиливаться.[2]

Первая группа принципов. Ключевым критерием стоимости любого

объекта собственности является его полезность. Бизнес обладает стоимостью только

в том случае, когда может быть полезен реальному или потенциальному

собственнику. Полезность для каждого потребителя индивидуальна, но качественно

и количественно определенна во времени, в пространстве и стоимости. Однако как

общую полезность объекта для собственника в рыночной экономике можно выделить

способность объекта приносить доход. Полезность бизнеса — это его способность

приносить доход в данном месте и в течение данного периода времени. Чем больше

полезность, тем выше величина оценочной стоимости.

Принцип полезности заключается в

том, что чем больше предприятие способно удовлетворять потребность

собственника, тем выше его стоимость.

С точки зрения любого пользователя оценочная стоимость

предприятия не должна быть выше минимальной цены на аналогичное предприятие с

такой же полезностью. Кроме того, за объект неразумно платить больше, чем

может стоить создание в приемлемые сроки нового объекта с аналогичной

полезностью. Еще следует отметить, если инвестор анализирует поток дохода, то

максимальная цена будет определяться посредством изучения других потоков

доходов с аналогичным уровнем риска и качества. При этом замещающий объект

необязательно должен быть точной копией, но должен быть похож на оцениваемый

объект, и собственник рассматривает его как желаемый заменитель.[3]

Границы «пространства одинаково желаемых заменителей»

определяются потребностями и желанием пользователя. Предположим, что некоторый

субъект хочет приобрести в свою собственность кондитерское предприятие,

производящее конфеты. Сравнивает же он цены на аналогичные предприятия с ценами

на фабрики, производящие печенье, пряники, пастилу и хлеб. Вместе с тем

покупатель имеет возможность выбрать бизнес разной направленности. Отсюда можно

выделить еще один методологический принцип оценки стоимости предприятия — принцип замещения. Он определяется

следующим образом: максимальная стоимость предприятия характеризуется

наименьшей ценой, по которой может быть приобретен другой объект с

эквивалентной полезностью.

Из принципа полезности вытекает еще один принцип оценки — принцип ожидания или предвидения. Конечно, прошлое и

настоящее бизнеса являются важными, однако его экономическую оценку определяет

будущее. Прошлое и настоящее состояние бизнеса представляет собой лишь исходную

основу, ключ к пониманию будущего «поведения» бизнеса. Полезность любого

бизнеса (предприятия) определяется тем, во сколько сегодня оцениваются

прогнозируемые будущие выгоды (доходы). На оценке предприятия непосредственно

отражаются представление о чистой отдаче от функционирования предприятия и

ожидаемая выручка от перепродажи. Здесь очень важны величина, качество и

продолжительность ожидаемого будущего потока дохода. Ожидания относительно

этого потока могут меняться. Принцип ожидания — это определение текущей

стоимости дохода или других выгод, которые могут быть получены в будущем от

владения данным предприятием.[4]

Вторая группа принципов. Доходность любой экономической

деятельности определяется четырьмя факторами производства: землей, рабочей

силой, капиталом и управлением, результатом их взаимодействия. Поэтому

стоимость предприятия как системы рассчитывается на основе оценки дохода. В

формирование дохода вносит «вклад» каждой из перечисленных факторов, величину

такого вклада нужно знать для оценки предприятия. Отсюда следует еще один

принцип оценки — принцип вклада, заключающийся

в том, что включение любого дополнительного актива в систему предприятия

экономически целесообразно, если получаемый прирост стоимости предприятия

больше затрат на приобретение этого актива.

Каждый фактор должен быть оплачен из доходов, создаваемых

данной деятельностью. Поскольку земля физически недвижима, то сначала должна

быть произведена компенсация за использование рабочей силы, капитала и

управление, а остаточную сумму денег нужно направить на оплату за пользование

земельным участком ее собственнику[5].

Результатом того, что земля позволяет пользователю извлекать

максимальные доходы или до предела уменьшать затраты, может быть остаточная

продуктивность. Например, предприятие будет оценено выше, если земельный

участок будет обеспечивать более высокий доход или если его положение позволяет

минимизировать затраты. Остаточная продуктивность земельного участка

определяется как чистый доход, отнесенный к земельному участку, после того как

оплачены расходы на менеджмент, рабочую силу и эксплуатацию капитала. Это — принцип остаточной продуктивности.

Факторы производства оцениваются не сами по себе, а с учетом

периода их воспроизводства, места в обороте капитала. Следовательно, устаревшее

технологическое оборудование потребует полной замены, оплаты демонтажа и

монтажа нового оборудования, что должно отражаться в оценке стоимости

предприятия. Наоборот, высококвалифицированный состав рабочей силы должен

оцениваться с учетом изменения или неизменности вида производственной

деятельности; высококвалифицированных работников, имеющих большой опыт работы

на устаревшем оборудовании, труднее переучить. Эти факторы должны приниматься

во внимание покупателем.

Изменение того или иного фактора производства может

увеличивать или уменьшать стоимость объекта. Отсюда вытекает принцип оценки бизнеса,

суть которого можно свести к следующему: по мере добавления ресурсов к

основным факторам производства чистая отдача имеет тенденцию увеличиваться быстрее

темпа роста затрат, однако после достижения определенной точки общая отдача

хотя и возрастет, однако уже замедляющимися темпами. Замедление происходит до

тех пор, пока прирост стоимости не станет меньше, чем затраты на добавленные

ресурсы. Этот принцип базируется на теории предельного дохода и называется «принцип предельной производительности».[6]

Предприятие представляет собой систему, одной из

закономерностей развития и существования которой является сбалансированность,

пропорциональность ее элементов. Наибольшая эффективность предприятия достигается

при объективно обусловленной пропорциональности факторов производства.

Различные элементы системы предприятия должны быть согласованы между собой по

пропускной способности и другим характеристикам. Добавление какого-либо

элемента в систему, приводящее к нарушению пропорциональности, приводит к

росту стоимости предприятия.

Итак, при оценке стоимости предприятия необходимо учитывать принцип сбалансированности

(пропорциональности), согласно которому максимальный доход от

предприятия можно получить при соблюдении оптимальных величин факторов

производства.

Одним из важных моментов действия данного принципа служит

соответствие размеров предприятия потребностям рынка. Если это соответствие

нарушается, то бизнес неэффективен (может быть затруднена доставка ресурсов

или товаров и др.).[7]

Третья группа принципов. Ведущим фактором, влияющим на ценообразование

в рыночной экономике, выступает соотношение спроса и предложения. Если спрос и

предложение находятся в равновесии, то цены остаются стабильными и могут

совпадать со стоимостью, особенно в условиях рынка совершенной конкуренции

(совершенного рынка).

Когда рынок предлагает незначительное число прибыльных

предприятий, т.е. спрос превышает предложение, то цены на них могут превысить

их стоимость. Если на рынке имеется избыток предприятий-банкротов, то цены на

их имущество окажутся ниже реальной рыночной стоимости.

На длительный срок оценивания спрос и предложение являются

относительно эффективными критериями при определении направления изменения

цен. В короткие же промежутки времени такие факторы, как спрос и предложение,

могут быть неэффективными на рынке имущества предприятий. Рыночные искажения

могут представлять собой следствие монопольного положения собственников. Кроме

того, на этот рынок могут влиять государственные механизмы

контроля. Например, органы власти могут установить контроль над продажей

предприятий.

Как отмечалось ранее, полезность определенна во времени и

пространстве. Рынок учитывает эту определенность прежде всего через цену. Если

предприятие соответствует рыночным стандартам, характерным в данное время для

данной местности, то цена на него будет колебаться вокруг среднерыночного

значения; если же оно не соответствует требованиям рынка, то, как правило, цена

на данное предприятие более низкая. Согласно принципу соответствия предприятия, не отвечающие требованиям

рынка по оснащенности производства, технологии, уровню доходности и т.д., скорее

всего будут оценены ниже среднего.

С принципом соответствия связаны принцип регрессии и принцип

процессии. Регрессия имеется, когда предприятие характеризуется излишними

применительно к данным рыночным условиям улучшениями. Рыночная цена такого

предприятия, вероятно, не будет отражать его реальную стоимость и будет ниже

реальных затрат на его формирование. Прогрессия наблюдается, когда в

результате функционирования соседних объектов, например, объектов,

обеспечивающих улучшенную инфраструктуру, рыночная цена данного предприятия

окажется выше его стоимости.

На ценообразование влияет конкуренция. Если отрасль, в

которой действует предприятие, приносит избыточную прибыль, то в свободной рыночной

экономике в эту отрасль пытаются проникнуть и другие предприниматели. Это

увеличит предложение в будущем и снизит норму прибыли. В настоящее время многие

российские предприятия получают сверхприбыли только в результате своего

монополистического положения, и по мере обострения конкуренции их доходы будут

заметно сокращаться. Отсюда вытекает, что при оценке стоимости предприятий

следует учитывать степень конкурентной борьбы в данной отрасли в настоящее

время и в будущем. Принцип

конкуренции сводится к следующему: если ожидается обострение

конкурентной борьбы, то при прогнозировании будущих прибылей данный фактор

можно учесть либо за счет прямого уменьшения потока доходов, либо путем

увеличения фактора риска, что опять же снизит текущую стоимость будущих

доходов.[8]

Стоимость бизнеса определяется не только внутренними

факторами, но во многом — внешними. Стоимость предприятия, его имущества в

значительной мере зависит от состояния внешней среды, степени политической и

экономической стабильности в стране. Следовательно, при оценке предприятия

необходимо учитывать принцип

зависимости от внешней среды.

Изменение политических, экономических и социальных факторов

влияет на конъюнктуру рынка и уровень цен. Стоимость предприятия изменяется,

и ее оценка должна проводиться на определенную дату. В этом заключается принцип изменения стоимости, т.е. для

того чтобы рассмотреть возможные способы использования данного предприятия,

необходимо исходить из условий рыночной среды. Спрос на рынке,

возможности развития бизнеса, местоположение и другие факторы определяют

способы использования данного предприятия. При рассмотрении направлений развития

бизнеса может возникнуть вопрос об экономическом разделении имущественных прав

на собственность, если таковое позволит увеличить общую стоимость.

Экономическое разделение осуществляется, если право на объект можно разделить

на два права или более, в результате чего общая стоимость объекта возрастает. Принцип экономического разделения означает,

что имущественные права следует разделить и соединить таким образом, чтобы

увеличить общую стоимость объекта.

Результатом анализа факторов стоимости и характеристик

бизнеса является выбор варианта наилучшего и наиболее эффективного использования

собственности, который юридически и технически осуществим и обеспечивает

собственнику максимальную стоимость оцениваемого имущества. В этом заключается

суть принципа наилучшего и наиболее эффективного использования. Принцип

необходим, если на его основе осуществляется оценка для реструктуризации

компании. Если же цель оценки — расчет стоимости действующего предприятия без

учета возможных изменений, то данный принцип не применяется.

1.3 Подходы и методы,

используемые для оценки бизнеса.

Оценку бизнеса осуществляют с помощью трех подходов:

доходного, сравнительного и затратного. Каждый подход позволяет подчеркнуть особые

характеристики объекта.

При доходном подходе во главу угла ставится доход как

основной фактор, определяющий величину стоимости объекта. Чем больше доход,

приносимый объектом оценки, тем больше величина его рыночной стоимости при

прочих равных условиях. Здесь имеют значение продолжительность периода

получения возможного дохода, степень и вид рисков, сопровождающих данный

процесс. Доходный подход — это исчисление текущей стоимости будущих доходов,

которые возникнут в результате использования собственности и возможной дальнейшей

ее продажи. В данном случае применяется принцип ожидания.[9]

Доходный подход, как правило, является наиболее подходящей

процедурой для оценки бизнеса, однако целесообразно бывает использовать также

сравнительный и затратный подходы. В некоторых случаях затратный и

сравнительный подходы могут быть более точными или более эффективными. Во

многих случаях каждый из трех подходов может быть использован для проверки

оценки стоимости, полученной при других подходах. Сравнительный подход

особенно эффективен, когда существует активный рынок сопоставимых объектов

собственности. Точность оценки зависит от качества собранных данных, так как,

применяя данный подход, оценщик должен собрать достоверную информацию о

недавних продажах сопоставимых объектов. Эти данные включают: экономические

характеристики, время продажи, местоположение, условия продажи и условия

финансирования. Действенность такого подхода снижается, если: сделок было

мало; момент их совершения и момент оценки разделяет продолжительный период

времени; рынок находится в аномальном состоянии, потому что быстрые изменения

на рынке приводят к искажению показателей. Сравнительный подход основан на

применении принципа замещения. Для сравнения выбираются конкурирующие с

оцениваемым бизнесом объекты. Обычно между ними существуют различия, поэтому

необходимо провести соответствующую корректировку данных. В основу приведения

поправок положен принцип вклада.

Затратный подход наиболее применим для оценки предприятий,

имеющих разнородные активы, в том числе финансовые, а также когда бизнес не

приносит устойчивый доход. Методы затратного подхода целесообразно

использовать и при оценке специальных видов бизнеса (гостиниц, мотелей и

т.п.), страховании. Собираемая информация включает данные об оцениваемых

активах (цены на землю, строительные спецификации и др.), данные об уровне

зарплаты, стоимости материалов, расходах на оборудование, о прибыли и

накладных расходах строителей на местном рынке и т.д. Необходимая информация

зависит от специфики оцениваемого объекта. Затратный подход сложно применять

при оценке уникальных объектов, обладающих исторической ценностью,

эстетическими характеристиками, или устаревших объектов.

Затратный подход основан на принципах: замещения, наилучшего

и наиболее эффективного использования, сбалансированности, экономической

величины1, экономического разделения.

Три подхода связаны между собой. Каждый из них предполагает

использование различных видов информации, получаемой на рынке. Например,

базовыми для затратного подхода являются данные о текущих рыночных ценах на

материалы, рабочую силу и др.; для доходного подхода — ставки дисконтирования

и коэффициентов капитализации, которые также рассчитываются по данным рынка.[10]

При выборе подхода перед оценщиком открываются различные перспективы.

Хотя эти подходы основываются на данных, собранных на одном и том же рынке,

каждый из них связан с различным аспектом рынка. На совершенном рынке все

подходы должны привести к одной и той же величине стоимости. Однако большинство

рынков несовершенно, предложение и спрос не находятся в равновесии.

Потенциальные пользователи могут быть неправильно

информированы, производство может быть неэффективным. По этим, а также и по

другим причинам при данных подходах могут быть получены различные показатели

стоимости.

При каждом из трех подходов используются присущие ему методы

(рис. 1.1 —1.3).

Рис. 1.1 Методы доходного

подхода

Согласно методу капитализации доходов рыночная стоимость

бизнеса определяется по формуле

V = D/Rk

где D — чистый доход бизнеса за год; Rk — ставка капитализации.

Метод дисконтирования денежных потоков основан на

прогнозировании этих потоков от данного бизнеса, которые затем дисконтируются

по ставке дисконта, соответствующей требуемой инвестором ставке дохода.

Рис. 1.2. Методы

сравнительного подхода

Метод рынка капитала основан на использовании рыночных цен акций

аналогичных компаний. Инвестор, действуя по принципу замещения, может

инвестировать либо в эти компании, либо в оцениваемую. Поэтому данные о

компании, чьи акции находятся в свободной продаже, при соответствующих

корректировках должны послужить ориентиром для расчета цены компании. Данный

метод используется для оценки миноритарных (неконтрольных) пакетов акций.

При методе сделок анализируются цены приобретения контрольных

пакетов акций сходных компаний.

Рис. 1.3. Методы

затратного подхода

Метод отраслевых коэффициентов позволяет рассчитывать ориентировочную

стоимость бизнеса по формулам, выведенным на базе отраслевой статистики.

Рыночная стоимость бизнеса определяется методом чистых

активов как разность между суммами рыночных стоимостей всех активов предприятия

и величинами его обязательств.

Метод ликвидационной стоимости предприятия

означает расчет, этой стоимости как разности между суммарной стоимостью активов

предприятия и затратами на его ликвидацию.

2. Оценка предприятия на примере ТоргСервис.

2.1 Общие сведения.

Общие сведения об объекте.

|

Оцениваемый параметр

|

Характеристика

|

|

Характеристика оцениваемого

объекта

|

Торговая компания ТоргСервис.

|

|

Месторасположение

объекта

|

г Хабаровск ул. Лесная 41.

|

|

Цель оценки

|

Определить стоимости

предприятия

|

|

Задача оценки

|

Изучить объект оценки

|

|

Действительная дата

оценки

|

5.04.2005

|

|

Первоначальная

стоимость объекта оценки

|

5879641 рублей

|

|

Остаточная

стоимость объекта оценки

|

8654913 рублей

|

|

Собственник объекта

оценки

|

Господин Николаев М.Е.

|

|

Права на земельный участок

|

Собственность

|

|

Настоящее

использование объекта

|

Торговая деятельность

|

|

Время осмотра

объекта

|

12.30

|

2.2. Основные предположения

и ограничивающие условия.

1. Оценщик не

принимает на себя ответственность за юридическое описание прав оцениваемой

собственности. Права на оцениваемую собственность считаются достоверными.

2. Любые чертежи и

рисунки, содержащиеся в отчете, призваны помочь пользователю получить

визуальное представление о собственности. Пользователю не следует полагаться

на эти чертежи и рисунки в случае любого другого их использования,

3. От оценщика не

требуется давать свидетельство или появляться в суде вследствие проведения

оценки данной собственности, иначе как по официальному вызову суда.

4. Оценщик

предполагает отсутствие каких-либо скрытых факторов, оказывающих влияние

на оценку, на состояние собственности (конструкций). Оценщик не несет

ответственности ни за наличие таких скрытых факторов, ни за необходимость

выявления таковых,

5. Информация, оценки и мнения, полученные оценщиком и

содержащиеся в настоящем отчете, были добыты из источников, достоверных

согласно мнению оценщика, у которого есть все основания полагаться на их

верность. Тем не менее оценщик не может примять на себя ответственность за

точность этих данных.

6. Ни заказчик, ни

оценщик не могут разглашать содержание настоящего Отчета об оценке без

предварительного письменного согласования.

7. Мнение оценщика

относительно рыночной стоимости является действительным на дату, специально

оговоренную в настоящем отчете. Оценщик не принимает на себя никакой

ответственности за социальные, экономические, физические или нормативные

изменения, которые могут произойти после этой даты, отразиться на влиянии

рыночных факторов и. таким образом, повлиять на суждение оценщика,

8. Отчет об оценке

содержит профессиональное мнение оценщика относительно цены собственности. Это

не является никакой гарантией того, что собственность будет продана, заложена

согласно величине оцененной стоимости.

2.3 Цель оценки.

Профессиональный оценщик в своей деятельности всегда

руководствуется конкретной целью. Четкая, грамотная формулировка цели позволяет

правильно определить вид рассчитываемой стоимости, выбрать метод оценки.

Цель оценки состоит в определении какого-либо вида оценочной

стоимости, необходимой клиенту для внесения изменений в финансовую отчетность.

В проведении оценочных работ заинтересованы различные стороны: контрольно-ревизионный

орган, управленческие структуры компании, кредитные организации, страховые

компании, налоговые фирмы и другие организации.

Стороны, участвующие в проведении оценочных работ, стремясь

действовать в своих экономических интересах, определяют цели оценки.

Оценка бизнеса осуществляется для повышения эффективности

текущего управления предприятием.

2.4 Рыночная стоимость

объекта оценки.

В случае, если в нормативном правовом акте, содержащем

требование обязательного проведения оценки какого-либо объекта оценки, либо в

договоре об оценке объекта оценки (далее — договор) не определен конкретный вид

стоимости объекта оценки, установлению подлежит рыночная стоимость данного

объекта.

Указанное правило подлежит применению и в

случае использования в нормативном правовом акте не предусмотренных настоящим

Федеральным законом или стандартами оценки терминов, определяющих вид стоимости

объекта оценки, в том числе терминов «действительная стоимость», «разумная

стоимость», «эквивалентная стоимость», «реальная стоимость» и других.

2.5 Социально-экономическое

положение региона, в котором расположен объект оценки.

Анализ макроокружения включает изучение влияния

экономики, правового регулирования и управления, политических процессов,

природной среды и ресурсов, социальной и культорно составляющих общества,

научно-техническое и технологического развития общества и т.п.

Сибирьский регион Российской Федерации находится на

азиатской части России, природно-климатические условия усложняют процесс

деятельности, появляется не планированные затраты на производство материалов,

что усугубляет отношения поставщика и строительной компании. В зимнее время

строительство начинает замирать в прямом смысле этого слова, причинами могут

быть различные обстоятельства связанные с климатом региона, например товары для

продажи завозятся автотранспортом, при температуре на улице -400С

автотранспорт может не выдержать, если машина сломалась на пути к пункту

назначения то она сразу замерзнет, вот такие простои и замедляют ход

деятельности. Главная проблема работы в холодное время года – это условие

труда, то есть для стимулирования необходимо повысить заработную плату

работникам, а это ведь тоже сыграет на конечную стоимость товара.

Политическая обстановка региона для торговых

организаций можно сказать благоприятна, за эти годы наблюдается сотрудническое

отношение между местными властями и торговых компаний. Природные ресурсы

необходимые для производства товаров находится в самом регионе, что позволяет

за короткие сроки доставку груза до завода - производителя товаров, с одной

стороны уменьшается и себестоимость перевозок.

2.6 Анализ среды

местоположения.

Компания находится по адресу город Хабаровск ул. Лесная 41,

это находится в черте города, что обуславливает удобное местоположение в городе.

Транспортная доступность

местоположения для базы удобное, так как если бы предприятие находилось в

центре города то грузового транспорта были бы затруднения с проездом в центре

города. Рядом с базой проходит федеральная трасса.

Место является легко доступным с

центра города едут маршрутные автобусы, троллейбусы и трамваи. Рядом с

компанией находятся ряд других компаний занимающиеся производством.

С экологической стороны по

сравнению с центром города здесь воздух более чистый, но радиоактивность не меньше

города так как здесь сосредоточены производственные заводы.

2.7 Характеристика рынка

предприятия.

Рынок города Хабаровска где функционирует

компания является достаточно емкой при населении 798 тысяч жителей и гостей

города. На рынке у компании существуют ряд серьезных конкурентов, которые как

бы признаны руководством ТоргСервис конкурентами, вообще количество конкурентов

очень много, но есть 5 компаний, которые явно угрожают успеху компании

ТоргСервис.

Сегментация рынка связана с выявлением

специфической группы потребителей (сегмента рынка).

В связи с многообразием потребностей,

сегмент рынка характеризуется в первую очередь тем, что он узок, немасштабен.

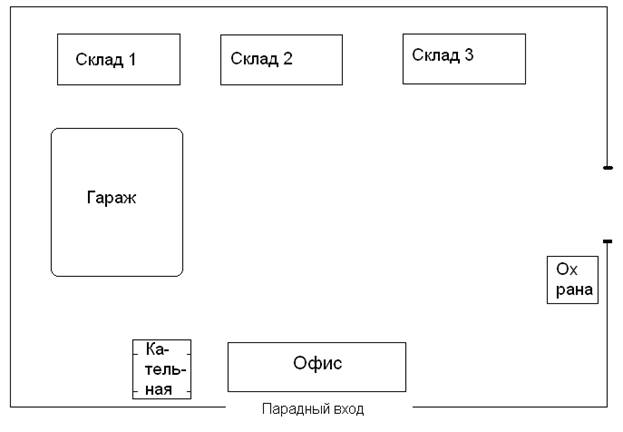

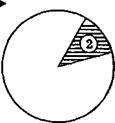

На рисунке показана схема сегментации

рынка <<ТоргСевис>>

2% процента от всей доли

пассажиров города Хабаровска, это показатель стабилен для нашей организации, и

является обще средним показателем на определенным период. Эти 2% -

гарантированная доля на рынке не зависимо от экономических или каких либо

условий в среде, в котором действует данная организация. Все прогнозы

организации основывается на эту долю на рынке, пока организация не пытается

увеличить долю на рынке перевозок так как нынешнее место организации на рынке

экономически оправдана.

2.8 Общая характеристика

предприятия.

Торговая

компания ТоргСервис образовалась в результате реструктуризации ООО “Хабторг”, В

данный момент крупными собственниками являются мукомольный завод “Техсервис”,

частная компания “Оптовая торговля”, им принадлежит в общей сложности 35%

акций, 5% акций государству, 10% кредитным организациям, 5% работающему

персоналу, 45% мелким держателям.

Компания

занимается торговой деятельностью в городе Хабаровске, компания имеет в черте

города базу где имеется гараж и склады. Товарооборот за прошлый год составил

3123159 рублей. Компания также имеет сеть ларьков и магазинов под названием

Заря.

Так

как собственниками являются и учредителями компании, снимается вопрос о

поставщиках, то есть поставщиками являются сами собственники организации.

На

предприятии трудятся 75 человек, при средней заработной плате 15 тыс.рублей,

так же помимо заработной платы практикуется вознаграждение работников тем самым

это является способом мотивации работников, у каждого работника есть социальный

пакет, оплачивается проезд на автобусе.

Для

компании является очень важной задачей – мотивирование работников. Компания

видит в рабочем силе перспективу роста и развития компании. Управляющие

должности занимают лица до 35 лет их энтузиазм полностью овладел всех

работников компании. Для того, чтобы устроиться сюда на работу, претенденты

проходят массу проверок и дают месяц испытательного срока, после всех этих

проверок претендента на работу официально признают сотрудником организации.

Организационно-правовая

форма предприятия является общество ограниченной ответственности.

Юридический

адрес компании – г. Хабаровск, ул. Лесная 41.

ООО «ТоргСервис» расчетный счет 1467867 в

акционерно-коммерческом банке «Гута-банк», корсчет 700161328 в ГУ Госбанка РФ

по Хабаровскому краю, ИНН 4345000930, код ОКПО 07509111, БИК 043304728, код

ОКОНХ 71311, 80100, 14720, 14651.

Высшим

органом управления ООО является собрание акционеров. К исключительной

компетенции собрания акционеров относятся следующие вопросы, решение по которым

принимается, если за него проголосовали владельцы более 50% обыкновенных акций,

присутствующие на собрании:

2.9 Анализ финансового

состояния объекта оценки.

Уплотненный

баланс-нетто за 2004г.

|

Актив

|

Изменения

|

|

Статья

|

Идентификатор

|

На начало года

|

На конец года

|

|

Внеоборотные активы

|

|

0

|

0

|

|

|

Основные средства

|

ОС

|

132165

|

213546

|

81381

|

|

Прочие внеоборотные активы

(с.110+с.130+с.140+с.150+с.230)

|

ПВ

|

25468

|

32346

|

6878

|

|

Итого по разделу

|

ВА

|

157633

|

245892

|

88259

|

|

Оборотные средства

|

|

|

|

|

|

Денежные средства (с.260)

|

ДС

|

2135346

|

123416

|

-2011930

|

|

Дебиторская задолженность (с.240)

|

ДБ

|

426153

|

564891

|

138738

|

|

Запасы и прочие оборотные активы

(с.210+с.220+с.250+с.270)

|

З

|

325641

|

2354659

|

-90176

|

|

Итого по разделу

|

ОА

|

2887140

|

9237729

|

-1963368

|

|

Всего активов

|

СА

|

3044773

|

3042966

|

|

|

Пассив

|

|

|

Собственный капитал

|

|

|

|

|

|

Уставный капитал (с.410)

|

УК

|

164653

|

1549523

|

1384870

|

|

Фонды и резервы (с.490-с.410)

|

ФР

|

461265

|

654654

|

193389

|

|

Итого по разделу

|

ПК

|

625918

|

2204177

|

1578259

|

|

Привлеченный капитал

|

|

|

|

|

|

Краткосрочные пассивы (с.690)

|

КП

|

4561

|

13565

|

9004

|

|

Долгосрочные пассивы (с.590)

|

ДП

|

12346

|

21346

|

9000

|

|

Итого по разделу

|

СК

|

16907

|

34911

|

18004

|

|

Всего пассивов

|

СП

|

642825

|

2239088

|

1596263

|

Показатели

характеризующие финансово-экономическое состояние предприятия.

|

Показатели

|

Методика расчета

|

Норматив

|

Значение

|

|

Общие показатели

|

|

|

|

|

1. Среднемесячная выручка

|

с. 010ф.№2/12

|

-

|

132

|

|

2. Доля денежных средств в

выручке

|

с. (01+020) ф.№4/с.. 010ф.

№2

|

-

|

65

|

|

3. Среднесписочная

численность работников

|

с.760ф.№5

|

-

|

65

|

|

Коэффициенты,

характеризующие платежеспособность

|

|

|

|

|

4. Коэффициент абсолютной

ликвидности

|

с.(250+260)ф.№1/с.(690-630-640)ф.№1

|

≥0,2

|

2,9

|

|

5. Коэффициент текущей

ликвидности

|

с.290/с.(690-640-650)

|

≥1

|

1,1

|

Вывод: По результатам расчетов видно, что финансовое

состояние компании удовлетворительна, то есть все показатели характеризующие

финансовое состояние компании положительны.

2.10 Имущественный

(затратный) подход.

Сущность метода чистых активов состоит в том, что все активы

предприятия, принимаемые к расчету, оцениваются по рыночной стоимости. (P.I + Р.II баланса). Затем из полученной суммы вычитается

стоимость обязательств, принимаемых к расчёту (Р.IV + P.V - с.640).

К полученной разности прибавляется

рыночная стоимость земли, и получается стоимость чистых активов предприятия.

(P.I + Р.II)-(Р.IV + P.V). =3042966-2239088

= 803878

Определение рыночной стоимости оцениваемого

предприятия

Состав недвижимости

|

Наименование

|

Место расположения

|

Назначение

|

Характеристика

|

Реквизиты

|

Стоимость

|

|

Здание под офис

|

г Хабаровск ул.

Лесная 41, это находится в черте города

|

Офисное здание

|

Здание для расположения руководящего

персонала

|

Документ устанавливающий право

собственности

|

156223

|

|

Гараж

|

г Хабаровск ул.

Лесная 41, это находится в черте города

|

Для стоянки автотранспорта

|

Площадь гаража 100 м2

|

Документ устанавливающий право

собственности

|

569879

|

|

Склад 1

|

г Хабаровск ул.

Лесная 41, это находится в черте города

|

Для хранения

|

Здание предназначенное для хранение

продуктов

|

Документ устанавливающий право

собственности

|

132564

|

|

Склад 2

|

г Хабаровск ул.

Лесная 41, это находится в черте города

|

Для хранения

|

Здание предназначенное для хранение скоропорчящиися

продуктов

|

Документ устанавливающий право

собственности

|

132465

|

|

Склад 3

|

г Хабаровск ул.

Лесная 41, это находится в черте города

|

Для хранения

|

Здание где хранятся овощи

|

Документ устанавливающий право

собственности

|

2132465

|

|

Итого стоимость

|

|

|

|

|

3123596

|

Стоимость земельных участков = 1569235

Стоимость чистых активов

предприятия = 803878+3123596+1569235 = 5496709

Стоимость автотранспортного средства по результатам

всех расчетов и вычетом износов будет равен 10465789 рублей.

Общая стоимость имущества = 5496709+10465789 = 15962498

2.11 Рыночный

(сравнительный) подход.

Ценовой мультипликатор = Цена / Прибыль

|

Предприятие аналог

|

Цена

|

Прибыль

|

Мультипликатор

|

|

Оптторг

|

55

|

20

|

2,75

|

|

Тейдинг

|

60

|

15

|

4

|

|

Хабторг

|

40

|

5

|

8

|

Диапозон мультипликатора равен 8,0-2,75, среднее значение

мультипликатора – 4,92. Центр диапозона равен (8-2,75)/2+2,75 = 5,375

Стоимость оцениваемого обьекта=18*5,375=96,75тыс.р

2.12 Оценка бизнеса доходным

подходом.

Расчет денежного

потока.

|

Наименование статьи

|

Отчетный период

|

Прогнозный период

|

Постпрогнозный период

|

|

2002

|

2003

|

2004

|

2005

|

2006

|

|

Выручка от реализации

|

854

|

1000

|

1050

|

1070

|

1110

|

|

Затраты на производство

|

456

|

789

|

954

|

945

|

987

|

|

Валовая прибыль

|

123

|

123

|

112

|

145

|

165

|

|

Налог

|

18

|

20

|

24

|

25

|

21

|

|

НП

|

4

|

5

|

7

|

6

|

5

|

|

ЧП

|

29

|

14

|

15

|

16

|

15

|

|

Денежный поток

|

29

|

14

|

15

|

16

|

15

|

Vпост

= ПД*(1+д)/(i-д)

= 15*(1+0,03)/(0,35-0,03) = 48,28

Расчет текущей

стоимости денежного потока.

|

Год

|

Денежный поток

|

Коэфф. дисконт.

|

Текущая стоимость

|

|

2003

|

14

|

0,87

|

12,18

|

|

2004

|

15

|

0,75

|

11,25

|

|

2005

|

16

|

0,65

|

10,4

|

|

2006

|

15

|

0,57

|

|

Сумма текущих стоимостей денежного

потока = 12,18+11,25+10,4 = 33,83. Выручка от продаж в конце последнего года =

15/(0,35-0,03) = 46,875тыс. руб.

Текущая стоимость выручки от

реализации = 46,875*0,57 = 26,7

Рыночная стоимость = 33,83+26,7

= 60,54

2.13 Согласование полученных

результатов.

Сравнение результатов оценки

|

Показатели

|

Веса

|

|

Доходный подход

|

Затратный

подход

|

Сравнительный

подход

|

|

Достоверность

информации

|

0,1

|

0,6

|

0,3

|

|

Учет факторов,

влияющих на развитие предприятия

|

0,6

|

0,2

|

0,2

|

|

Цена

предприятия

|

0,4

|

0,2

|

0,4

|

|

Показатель

отражающий ситуацию на рынке

|

0,3

|

0,2

|

0,5

|

|

Итого

|

1,4

|

1,2

|

1,4

|

|

Веса

|

0,4

|

0,2

|

0,4

|

Используя полученные веса, рассчитаем стоимость бизнеса.

Расчет стоимости бизнеса.

|

Подход

|

Стоимость

|

Вес

|

Итого

|

|

Доходный

|

60,54

|

0,4

|

35,75

|

|

Сравнительный

|

96,75

|

0,4

|

38,7

|

|

Затратный

|

1596,2498

|

0,2

|

31,848

|

|

Итого стоимость бизнеса

|

186,2

|

1

|

106,3

|

Рыночная стоимость фирмы

составляет 106,3 тыс.руб. (без НДС).

Заключение

В заключение работы можно выделить следующие аспекты,

которые обобщено характеризовали бы основные моменты. Хотелось бы сразу

отметить, что все задачи, поставленные вначале работы достигнуты, раскрыты, и

также достигнута главная цель работы, т. к. на конкретном примере 000 “ТоргСервис”

рассмотрены теоретические разработки, необходимые для проведения анализа

финансового состояния предприятия.

Итак, по первой части работы можно делать следующий вывод: как всякий товар, бизнес обладает полезностью для

покупателя. Прежде всего он должен соответствовать потребности в получении

доходов. Как и у любого другого товара, полезность бизнеса проявляется в

использовании. Следовательно, если бизнес не приносит дохода собственнику, то

теряет для него свою полезность и подлежит продаже. Если кто-то другой видит

новые способы использования бизнеса, иные возможности получения дохода, то

возникает спрос на бизнес, и последний становится товаром.

В то же время получение дохода, воспроизводство или

формирование другого бизнеса, нового предприятия сопровождаются определенными

затратами.

Во второй части работы были рассмотрены теоретические

основы методологии проведения общего анализа финансового состояния

предприятия, которое включает анализ имущественного положения и анализ

финансового положения (оценка рыночной устойчивости, анализ активов, оценка

финансовой устойчивости, оценка деловой активности, анализ платежеспособности

и кредитоспособности, оценка запаса финансовой устойчивости (зоны безопасности)

и анализ рентабельности предприятия).

Список литературы

1.

Асаул А. Н. Экономика недвижимости: Учебник,

СПб.: Гуманистика, 2003, - 456 с.

2.

Валдайцев С. В. Оценка бизнеса: Учебник.-М: ТК

Велби, Изд-во Проспект, 2003. – 357 с.

3.

Григорьев В. В., Островская И. М. Оценка

предприятий. Имущественный подход. Учебно-практическое пособие. М.: Дело, 1998 г, - 258 с.

4.

Григорьев В. В., Федотова М. А. Оценка предприятия:

теория и практика (учебное

пособие). М.:ИНФРА -М., 1996

г. – 159 с.

5.

Есипов В. Е,, Маховикова Г. А., Терехова В. В.

Оценка бизнеса.- СПб.: Питер, 2002

г. – 598 с.

6.

Организация и методы оценки предприятия

(бизнеса). Учебник. Под ред. В. И. Кошкина. М.: ИДК «ЗШШ>, 2002 г. – 265 с.

7.

Оценка бизнеса. Под ред. Грязновой А. Г.,

Федотовой М. А. М.: «Финансы и статистика», 2000 г. – 456 с.

8.

Оценка нематериальных активов и интеллектуальной

собственности / под ред. Н. Н. Карповой, Г. Г. Азгольдова. Материалы Института

профессиональной оценки, 1998

г. – 259 с.

9.

Оценка стоимости предприятия (бизнеса). Учебное

пособие. Под ред. Абду-лаева Н. А. М.: Изд-во «ЭКМОС», 2002 г. – 756 с.

10. Федотова М. А.,

Уткин Э. А. Оценка недвижимости и бизнеса. Учебник. М.: Ассоциация авторов и

издателей «ТАНДЕМ». Изд-во «ЭКМОС», 2000 г. – 265 с.

11. Гражданский

кодекс Российской Федерации: ФЗ № 51. – 123 с.

12. Закон «Об

оценочной деятельности в Российской Федерации», М.: Кремль, 29 июля

1998г.,ФЗ№135. - 23

[1] Асаул А.

Н. Экономика недвижимости: Учебник, СПб.: Гуманистика, 2003, - 256 с.

[2] Асаул А.

Н. Экономика недвижимости: Учебник, СПб.: Гуманистика, 2003, - 356 с.

[3] Оценка

бизнеса. Под ред. Грязновой А. Г., Федотовой М. А. М.: «Финансы и статистика», 2000 г. – 256 с.

[4] Организация

и методы оценки предприятия (бизнеса). Учебник. Под ред. В. И. Кошкина. М.: ИДК

«ЗШШ>, 2002 г.

– 125 с.

1.

[5] Федотова

М. А., Уткин Э. А. Оценка недвижимости и бизнеса. Учебник. М.: Ассоциация

авторов и издателей «ТАНДЕМ». Изд-во «ЭКМОС», 2000 г. – 265 с.

[6] Валдайцев

С. В. Оценка бизнеса: Учебник.-М: ТК Велби, Изд-во Проспект, 2003. – 157 с.

[7] Организация

и методы оценки предприятия (бизнеса). Учебник. Под ред. В. И. Кошкина. М.: ИДК

«ЗШШ>, 2002 г.

– 165 с.

[8] Валдайцев

С. В. Оценка бизнеса: Учебник.-М: ТК Велби, Изд-во Проспект, 2003. – 357 с.

[9] Григорьев

В. В., Островская И. М. Оценка предприятий. Имущественный подход. Учебно-практическое пособие. М.: Дело, 1998 г, - 158 с.

[10] Григорьев

В. В., Островская И. М. Оценка предприятий. Имущественный подход. Учебно-практическое пособие. М.: Дело, 1998 г, - 208 с.