ВЕСТНИК БАНКА РОССИИ

6 апреля 2005 года № 18 (816)

с

о д е р ж а н и е

информационные сообщения

аналитические материалы

Конъюнктура

мировых товарных рынков и внешняя торговля России

в 2004 году

кредитные организации

Движение наличной

иностранной валюты через уполномоченные банки

в феврале 2005 года (обзор)

Объявление о

выплатах Банка России вкладчикам ООО “БСР”

ставки денежного рынка

Сообщения Банка

России

Показатели ставок

межбанковского рынка с 28 марта по 1 апреля 2005 года

Ставки кредитных

организаций России по кредитам предприятиям

и организациям и депозитам физических лиц в российских

рублях на 1.03.2005

внутренний финансовый рынок

рынок

драгоценных металлов

Динамика учетных

цен на драгоценные металлы с 28 марта по 1 апреля 2005 года

валютный

рынок

Официальные курсы

иностранных валют, устанавливаемые Банком России

Курсы иностранных

валют к российскому рублю, установленные Банком России

с 1 апреля 2005 года для целей учета

и таможенных платежей

рынок

ГКО—ОФЗ—ОБР

официальные документы

Указание от

07.02.2005 № 1548-У “О порядке открытия (закрытия) и организации

работы передвижного пункта кассовых операций банка (филиала)”

Указание от

11.03.2005 № 1561-У “О внесении изменений в Указание

Банка России от 16 января 2004 года № 1375-У

“О правилах составления и представления отчетности кредитными

организациями в Центральный банк Российской Федерации”

Письмо от

29.03.2005 № 48-Т “О применении статьи 11 Федерального закона

“О банках и банковской деятельности”

Письмо от

30.03.2005 № 50-Т “О постановке кредитных организаций

на специальный учет в органах

федерального пробирного надзора”

Учредитель

— Центральный банк Российской Федерации

107016, Москва, ул. Неглинная, 12

Адрес представительства Центрального банка Российской Федерации в Internet: http://www.cbr.ru

Тел. 771-43-73, факс 923-83-77, e-mail: mvg@cbr.ru

Издание зарегистрировано Комитетом Российской Федерации по печати.

Регистрационный № 012253

© Центральный банк Российской Федерации, 1994 г.

Издатель и распространитель: ЗАО “АЭИ “Прайм-ТАСС”

125009, Москва, Тверской б-р, 2

Тел. 974-76-64, факс 292-36-90, www.prime-tass.ru,

e-mail: salesman@prime-tass.ru

Москва, 2005

информационные сообщения

ИНФОРМАЦИЯ

Департамент внешних и общественных

связей Банка России сообщает, что 30 марта 2005 года в Центральном

банке Российской Федерации под председательством Председателя Национального

банковского совета А.Л. Кудрина состоялось очередное заседание

Национального банковского совета (НБС).

Национальный

банковский совет в соответствии с пп. 8, 10 ст. 13 Федерального закона

“О Центральном банке Российской Федерации (Банке России)” рассмотрел

информацию Совета директоров Банка России по основным вопросам деятельности

Банка России в IV квартале 2004 года и утвердил по предложению Совета

директоров указание Банка России, касающееся правил бухгалтерского учета в

Банке России выплат Банка России по вкладам физических лиц в признанных

банкротами банках, не участвующих в системе обязательного страхования

физических лиц в банках Российской Федерации.

НБС заслушал сообщение

Первого заместителя Председателя Банка России А.В. Улюкаева о ходе

переговоров с надзорными органами стран пребывания о выходе Банка России из

капиталов росзагранбанков.

На заседании был также

утвержден план работы НБС на 2005 год.

30.03.2005 г.

ИНФОРМАЦИЯ

об Указании Банка России от 7 февраля 2005 года № 1548-У

“О порядке открытия (закрытия) и организации работы передвижного

пункта кассовых операций банка (филиала)”

Департамент внешних и общественных

связей Банка России сообщает, что Банком России принято Указание

“О порядке открытия (закрытия) и организации работы передвижного пункта

кассовых операций банка (филиала)” от 7 февраля 2005 года

№ 1548-У, зарегистрированное Министерством юстиции Российской Федерации

28 марта 2005 года, № 6438 (далее — Указание)*.

Передвижной пункт

кассовых операций банка (далее — ППКО) предназначен для решения задачи

обеспечения банковским обслуживанием населения на территориях с неразвитой

банковской инфраструктурой, в труднодоступных и малонаселенных районах, где

создание стационарных подразделений кредитных организаций нерентабельно, а

обеспечение населения банковскими услугами недостаточно и затруднено. Указание

позволит расширить возможности банков по развитию системы его внутренних

структурных подразделений.

Работа ППКО может быть

организована банком (филиалом) в населенных пунктах численностью до

10 тысяч человек, в местах выполнения работ вахтовым методом или в полевых

(экспедиционных) условиях, а также на таможенных постах — в пределах

территории, подведомственной территориальному учреждению Банка России,

осуществляющему надзор за деятельностью данного банка (филиала).

ППКО определено как

внутреннее структурное подразделение, функционирующее на базе автотранспортного

средства и предназначенное для проведения кассовых операций с физическими

лицами, за исключением индивидуальных предпринимателей. ППКО может также

осуществлять операции, предусмотренные Инструкцией Банка России от

28 апреля 2004 года № 113-И “О порядке открытия, закрытия,

организации работы обменных пунктов и порядке осуществления уполномоченными

банками отдельных видов банковских операций и иных сделок с наличной

иностранной валютой и валютой Российской Федерации, чеками (в том числе

дорожными чеками), номинальная стоимость которых указана в иностранной валюте,

с участием физических лиц”.

Указание устанавливает

порядок открытия, закрытия, а также организации работы ППКО, перечень операций,

которые могут осуществляться в ППКО, а также требования к технической

укрепленности и оборудованию ППКО.

31.03.2005 г.

* Опубликовано

в разделе “Официальные документы”.

ИНФОРМАЦИЯ

Департамент внешних и общественных

связей сообщает, что 29 марта 2005 года издано письмо Банка России

№ 48-Т “О применении статьи 11 Федерального закона

“О банках и банковской деятельности”*.

Необходимость принятия

данного письма вызвана тем, что при рассмотрении ходатайств банков об участии в

системе страхования Банк России получил от банков и их участников

дополнительную информацию о структуре собственности, предоставление которой

ранее не предусматривалось законодательством.

В ходе анализа данной

информации Банком России во многих банках выявлялись группы лиц, связанных

соглашением, которые приобрели более 20% акций (долей) банков без получения

ранее предварительного согласия Банка России.

Данное явление

достаточно типично. Предъявление в рамках допуска к страхованию требований по

открытости структуры собственности выявило, что лица, оказывающие существенное

влияние на деятельность банка, во многих случаях маскировали свое влияние через

многоступенчатое участие в капиталах юридических лиц, и установить наличие

группы лиц ранее, как правило, было невозможно ни Банку России, ни

антимонопольному органу.

Письмом Банка России

разъяснено, что территориальные учреждения Банка России проводят согласование

участия в уставном капитале банка на базе предварительного согласия

(в установленных законодательством случаях) Федеральной антимонопольной

службы, а также документов о системе взаимоотношений между участниками группы

лиц, связанных соглашением.

Опыт рассмотрения ходатайств

групп лиц о получении согласия Банка России выявил нерациональность в данном

случае рассмотрения документов, характеризующих финансовое состояние участников

группы лиц. Причины состоят в следующем: во-первых, информация о финансовом

положении данных лиц на момент приобретения (как правило, 4—8 лет назад)

не является актуальной; во-вторых, требования Банка России к оценке финансового

положения существенно менялись. Поэтому данным письмом Банка России не

предусмотрено представление участниками группы информации об их финансовом

состоянии. Таким образом, в рамках работы по организации допуска в систему

страхования согласование Банком России участия групп лиц, владеющих

существенными долями в уставном капитале банков, значительно облегчено для тех,

кто раскрыл Банку России полную и документированную информацию о структуре

собственности.

В письме особо

подчеркивается, что все новые приобретения акций (долей) кредитных организаций

согласовываются Банком России с проведением полного анализа финансового положения

приобретателей — участников группы лиц в порядке, предусмотренном

нормативными актами Банка России.

31.03.2005 г.

* Опубликовано

в разделе “Официальные документы”.

ИНФОРМАЦИЯ

Департамент внешних и общественных

связей Банка России сообщает, что объем золотовалютных резервов Российской

Федерации по состоянию на 25 марта 2005 года составил 138,9 млрд. долларов

США против 138,6 млрд. долларов США на 18 марта 2005 года.

31.03.2005 г.

ИНФОРМАЦИЯ

Департамент внешних и общественных

связей Банка России сообщает, что объем денежной базы в узком определении на 28

марта 2005 года составил 1687,5 млрд. рублей против 1692,6 млрд.

рублей на 21 марта 2005 года.

Денежная база в узком

определении включает выпущенные в обращение Банком России наличные деньги (с

учетом остатков средств в кассах кредитных организаций) и остатки на счетах

обязательных резервов по привлеченным кредитными организациями средствам в

национальной валюте, депонируемых в Банке России.

1.04.2005 г.

СООБЩЕНИЕ

о проведении депозитных аукционов во II квартале 2005 года

Департамент

внешних и общественных связей Банка России сообщает, что в соответствии с

решением Комитета Банка России по денежно-кредитной политике (протокол № 4

от 31 марта 2005 года), Положением Банка России от 05.11.2002

№ 203-П “О порядке проведения Центральным банком Российской Федерации

депозитных операций с кредитными организациями в валюте Российской Федерации”

(с учетом изменений и дополнений) Банк России во II квартале

2005 года проводит депозитные аукционы с кредитными организациями —

резидентами Российской Федерации на следующих условиях:

|

Дата

|

Способ проведения аукциона —

АМЕРИКАНСКИЙ

|

|

проведения

|

срок депозита — 4 недели (28

календарных дней)

|

срок депозита — 3 месяца (91

календарный день)

|

|

аукциона

|

дата перечисления средств кредитными

организациями

|

дата возврата средств и уплаты

процентов Банком России

|

максимальная доля неконкурентных

заявок

|

дата перечисления средств кредитными

организациями

|

дата возврата средств и уплаты

процентов Банком России

|

максимальная доля неконкурентных

заявок

|

|

07.04.2005

|

07.04.2005

|

05.05.2005

|

50%

|

07.04.2005

|

07.07.2005

|

50%

|

|

14.04.2005

|

14.04.2005

|

12.05.2005

|

50%

|

14.04.2005

|

14.07.2005

|

50%

|

|

21.04.2005

|

21.04.2005

|

19.05.2005

|

50%

|

21.04.2005

|

21.07.2005

|

50%

|

|

28.04.2005

|

28.04.2005

|

26.05.2005

|

50%

|

28.04.2005

|

28.07.2005

|

50%

|

|

05.05.2005

|

05.05.2005

|

02.06.2005

|

50%

|

05.05.2005

|

04.08.2005

|

50%

|

|

12.05.2005

|

12.05.2005

|

09.06.2005

|

50%

|

12.05.2005

|

11.08.2005

|

50%

|

|

19.05.2005

|

19.05.2005

|

16.06.2005

|

50%

|

19.05.2005

|

18.08.2005

|

50%

|

|

26.05.2005

|

26.05.2005

|

23.06.2005

|

50%

|

26.05.2005

|

25.08.2005

|

50%

|

|

02.06.2005

|

02.06.2005

|

30.06.2005

|

50%

|

02.06.2005

|

01.09.2005

|

50%

|

|

09.06.2005

|

09.06.2005

|

07.07.2005

|

50%

|

09.06.2005

|

08.09.2005

|

50%

|

|

16.06.2005

|

16.06.2005

|

14.07.2005

|

50%

|

16.06.2005

|

15.09.2005

|

50%

|

|

23.06.2005

|

23.06.2005

|

21.07.2005

|

50%

|

23.06.2005

|

22.09.2005

|

50%

|

|

30.06.2005

|

30.06.2005

|

28.07.2005

|

50%

|

30.06.2005

|

29.09.2005

|

50%

|

Депозитные

аукционы проводятся с использованием системы “Рейтерс-Дилинг”, Системы

электронных торгов ММВБ и путем оформления Договоров-Заявок.

Минимальная сумма,

принимаемая Банком России в депозит, для кредитных организаций Московского

региона, а также региональных кредитных организаций, заключивших с Банком

России Генеральные соглашения о проведении депозитных операций в валюте

Российской Федерации с использованием системы “Рейтерс-Дилинг”, —

10 миллионов рублей, для региональных кредитных организаций (кроме

кредитных организаций Московского региона), не заключивших с Банком России

Генеральные соглашения о проведении депозитных операций в валюте Российской

Федерации с использованием системы “Рейтерс-Дилинг”, — 3 миллиона

рублей.

Минимальная сумма,

принимаемая Банком России в депозит, по депозитным операциям, проводимым с

использованием Системы электронных торгов ММВБ, — 1 миллион рублей.

Информация об условиях

проведения Банком России депозитных аукционов размещена на странице Банка

России “CBDEPAUC” в информационной системе “Рейтер” и передана средствами

Системы электронных торгов ММВБ.

1.04.2005 г.

СООБЩЕНИЕ

о проведении ломбардных кредитных аукционов во II квартале 2005 года

Департамент

внешних и общественных связей Банка России сообщает, что в соответствии с

решением Комитета Банка России по денежно-кредитной политике (протокол № 4

от 31 марта 2005 года), Положением Банка России от 04.08.2003

№ 236-П “О порядке предоставления Банком России кредитным

организациям кредитов, обеспеченных залогом (блокировкой) ценных бумаг”

(с изменениями и дополнениями) Банк России во II квартале

2005 года проводит ломбардные кредитные аукционы с кредитными

организациями — резидентами Российской Федерации на следующих условиях:

|

Дата проведения аукциона

|

Дата предоставления денежных средств

кредитным организациям

|

Способ проведения аукциона

|

Срок кредита

|

Дата возврата кредита и уплаты

процентов Банку России

|

Максимальная доля неконкурентных

заявок

|

|

05.04.2005

|

06.04.2005

|

Американский

|

2 недели (14 календ. дней)

|

20.04.2005

|

50%

|

|

12.04.2005

|

13.04.2005

|

Американский

|

2 недели (14 календ. дней)

|

27.04.2005

|

50%

|

|

19.04.2005

|

20.04.2005

|

Американский

|

2 недели (14 календ. дней)

|

04.05.2005

|

50%

|

|

26.04.2005

|

27.04.2005

|

Американский

|

2 недели (14 календ. дней)

|

11.05.2005

|

50%

|

|

03.05.2005

|

04.05.2005

|

Американский

|

2 недели (14 календ. дней)

|

18.05.2005

|

50%

|

|

10.05.2005

|

11.05.2005

|

Американский

|

2 недели (14 календ. дней)

|

25.05.2005

|

50%

|

|

17.05.2005

|

18.05.2005

|

Американский

|

2 недели (14 календ. дней)

|

01.06.2005

|

50%

|

|

24.05.2005

|

25.05.2005

|

Американский

|

2 недели (14 календ. дней)

|

08.06.2005

|

50%

|

|

31.05.2005

|

01.06.2005

|

Американский

|

2 недели (14 календ. дней)

|

15.06.2005

|

50%

|

|

07.06.2005

|

08.06.2005

|

Американский

|

2 недели (14 календ. дней)

|

22.06.2005

|

50%

|

|

14.06.2005

|

15.06.2005

|

Американский

|

2 недели (14 календ. дней)

|

29.06.200

|

50%

|

|

21.06.2005

|

22.06.2005

|

Американский

|

2 недели (14 календ. дней)

|

06.07.2005

|

50%

|

|

28.06.2005

|

29.06.2005

|

Американский

|

2 недели (14 календ. дней)

|

13.07.2005

|

50%

|

К

участию в ломбардном кредитном аукционе принимаются конкурентные и

неконкурентные заявки кредитных организаций.

Максимальная доля

неконкурентных заявок для одной кредитной организации, определяемая как

отношение совокупного объема по сумме поданных кредитной организацией

неконкурентных заявок к совокупному объему по сумме всех заявок данной

кредитной организации, выраженное в процентах, устанавливается Банком России в

размере 50%.

Расчет достаточности

обеспечения по неконкурентной заявке на участие в ломбардном кредитном аукционе

осуществляется исходя из размера процентной ставки по кредиту “овернайт”,

действующей на начало дня принятия заявки.

Информация об условиях

проведения Банком России ломбардных кредитных аукционов размещена на странице

Банка России “CBCREDIT” в информационной системе “Рейтер”.

1.04.2005 г.

ИНФОРМАЦИЯ

Департамент внешних и общественных

связей Банка России сообщает, что c 11 апреля 2005 года в

соответствии с “Основными направлениями единой государственной

денежно-кредитной политики на 2005 год” Банк России приступает к

проведению операций по предоставлению ломбардных кредитов Банка России по

фиксированным процентным ставкам на срок семь календарных дней. Указанный

инструмент позволит кредитным организациям более эффективно управлять

собственной ликвидностью, особенно при использовании ими механизма усреднения

обязательных резервов.

Фиксированная

процентная ставка по ломбардным кредитам на семь календарных дней будет

устанавливаться в размере средневзвешенной процентной ставки, сложившейся по

итогам последнего признанного состоявшимся двухнедельного ломбардного

кредитного аукциона. Указанная ставка будет действовать со дня, следующего за

днем проведения кредитного аукциона, до дня проведения очередного кредитного

аукциона включительно. В случае если последние два кредитных аукциона

будут признаны несостоявшимися, фиксированная процентная ставка по ломбардным

кредитам на срок семь календарных дней будет устанавливаться в размере ставки

рефинансирования Банка России.

Банк России будет

ежедневно публиковать информацию о величине фиксированной процентной ставки по

ломбардным кредитам на срок семь календарных дней в собственном

интернет-представительстве.

Ломбардные кредиты

Банка России по фиксированным процентным ставкам предоставляются в порядке,

предусмотренном Положением Банка России от 04.08.2003 № 236-П

“О порядке предоставления Банком России кредитным организациям кредитов,

обеспеченных залогом (блокировкой) ценных бумаг” с изменениями.

Кредитные организации

вправе получать ломбардные кредиты по фиксированным процентным ставкам на

собственные корреспондентские счета (корреспондентские субсчета), открытые в

Банке России, при наличии соответствующего условия в заключенном с Банком

России Генеральном кредитном договоре на предоставление кредитов Банка России,

обеспеченных залогом (блокировкой) ценных бумаг. Кредитные организации вправе в

любой момент обратиться в Банк России с просьбой о заключении Генерального

кредитного договора либо дополнительного соглашения к нему, предусматривающего

право кредитной организации на получение ломбардных кредитов Банка России на ее

корреспондентский счет или корреспондентские субсчета, открытые в Банке России.

Ломбардные кредиты

Банка России по фиксированным процентным ставкам предоставляются Банком России

в день подачи заявлений на получение кредита.

Заявления на получение

ломбардного кредита по фиксированной процентной ставке принимаются

территориальными учреждениями Банка России по месту открытия корреспондентского

счета или корреспондентского субсчета кредитной организации, на который

предполагается получить ломбардный кредит Банка России, до 15.00 местного

времени. В случае кредитования счетов, открытых в Московском ГТУ Банка

России, заявления на получение ломбардного кредита по фиксированной процентной

ставке принимаются до 15.00 московского времени Сводным экономическим

департаментом Банка России по адресу: г. Москва,

ул. Неглинная, 12; контактные телефоны: 771-46-99, 771-43-49,

771-43-48; факс: 771-43-48, 771-40-33, 771-45-62.

1.04.2005 г.

О выпуске в обращение памятных монет из драгоценных металлов

Департамент внешних и общественных

связей Банка России сообщает, что 5 апреля 2005 года Банк России

выпускает в обращение памятные монеты из драгоценных металлов серии “Знаки

зодиака” с изображением Рака:

серебряную монету достоинством

2 рубля (масса драгоценного металла в чистоте — 15,55 г, проба

сплава — 925, каталожный номер — 5110-0061);

золотую монету

достоинством 25 рублей (масса драгоценного металла в чистоте —

3,11 г, проба сплава — 999, каталожный номер — 5215-0027).

Монеты имеют форму

круга диаметром:

— серебряная монета достоинством

2 рубля — 33,0 мм;

— золотая монета достоинством

25 рублей — 16,0 мм.

С лицевой и оборотной

сторон монет по окружности имеется выступающий кант.

На лицевой стороне

монет в круге, обрамленном бусовым ободком, расположено рельефное изображение

эмблемы Банка России — двуглавого орла с опущенными крыльями, под ним

надпись полукругом “БАНК РОССИИ”, а также по окружности имеются надписи,

разделенные точками: обозначающие достоинство монет — “ДВА РУБЛЯ”,

“ДВАДЦАТЬ ПЯТЬ РУБЛЕЙ” — и год чеканки — “2005 г.”, между ними

проставлены обозначение металла по периодической системе химических элементов

Д.И. Менделеева, проба сплава, фирменный знак Московского монетного двора

и масса драгоценного металла в чистоте.

На оборотной стороне

монет расположены рельефные изображения мифологического животного,

олицетворяющего Рака — одного из двенадцати циклических знаков зодиака,

звезд из зодиакального созвездия Рака, его знака и растительного узора.

Боковая поверхность

монет рифленая.

Монеты изготовлены:

качеством “пруф”:

серебряная монета

достоинством 2 рубля,

качеством

“анциркулейтед” (без зеркальной поверхности):

золотая монета

достоинством 25 рублей.

Тираж:

— серебряной монеты достоинством

2 рубля — до 20,0 тыс. шт.,

— золотой монеты достоинством

25 рублей — до 20,0 тыс. шт.

Выпускаемые монеты

являются законным платежным средством Российской Федерации и обязательны к

приему по номиналу во все виды платежей без всяких ограничений.

аналитические материалы

Конъюнктура мировых товарных рынков

и внешняя торговля России в 2004 году

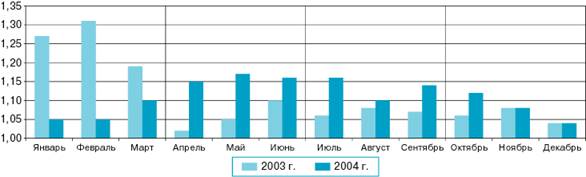

Конъюнктура

мировых товарных рынков. Одним из основных

факторов, определивших конъюнктуру международной торговли и оказавшим

существенное влияние на темпы экономического роста и инфляции в различных

странах в 2004 г., было повышение мировых цен на целый ряд товаров. Рост

цен отмечался на рынках энергетических товаров, на черные, цветные и

драгоценные металлы, химическую, лесную и целлюлозно-бумажную продукцию,

минеральные удобрения. В 2004 г. по сравнению с 2003 г. сводный

индекс мировых цен с учетом структуры российского экспорта, рассчитанный по

совокупности товаров, включающей около 70% его стоимости, по оценкам Банка

России1, составил 1,21 (в 2003 г. — 1,17).

Рисунок 1. Индексы мировых цен с учетом структуры

российского экспорта (в % к декабрю 2002 г.)

Важной характеристикой мировой

конъюнктуры в 2004 г. было повышение цен на нефть до значений, превысивших

максимальный уровень, достигнутый в 70-е годы ХХ века — период

наибольшей нестабильности на мировом рынке нефти.

Цена на нефть сорта

“Юралс” в 2004 г. изменялась в диапазоне от 26,2 до 45,3 долл. США за

баррель. В октябре средняя за месяц цена достигла максимума. При этом

среднегодовая цена на нефть сорта “Юралс” в 2004 г. по сравнению с предыдущим

годом повысилась на 26,8% — до 34,6 долл. США за баррель

(в 2003 г. — на 15,5%).

В целом повышение цен

на мировом рынке нефти в 2004 г. было вызвано опережающим ростом мирового

спроса на нефть по сравнению с увеличением ее предложения. По данным

Международного энергетического агентства (IEA), в 2004 г. темпы роста

спроса были самыми высокими с 1976 года. Наиболее существенно вырос спрос

на нефть со стороны Китая и других азиатских стран, Северной Америки, а также

Европы, что было обусловлено ростом экономики этих стран и регионов.

Среди основных

факторов, повлиявших на предложение нефти, следует выделить решение

стран — членов ОПЕК уменьшить с апреля 2004 г. квоты на ее добычу.

Угрозы сокращения поставок нефти на мировой рынок на протяжении года были

связаны с социальными протестами работников нефтедобывающей промышленности

Нигерии и Норвегии, непрекращающимися террористическими актами на нефтепроводах

в Ираке, а также напряженностью на Ближнем Востоке в целом. Кроме того,

разрушительные последствия разразившихся в Мексиканском заливе ураганов

затруднили навигацию в регионе и привели к приостановке добычи нефти.

Существенное влияние на мировой рынок нефти оказывала информация о состоянии ее

складских запасов в странах — членах ОЭСР и особенно в США.

Рисунок 2. Индексы цен на энергоресурсы

(в % к декабрю 2002 г.)

Динамика цен на

светлые нефтепродукты в целом следовала за динамикой мировых цен на нефть.

Однако они росли темпами, опережающими рост цен на нефть. В 2004 г.

по сравнению с 2003 г. на европейском рынке бензин в среднем подорожал на

37%, дизельное топливо — на 36%, мазут — на 3%. За истекший год цены

на нефтепродукты в среднем возросли на 24% (в 2003 г. по сравнению с

2002 г. нефтепродукты в среднем подорожали на 20%, в том числе

бензин — на 23%, дизельное топливо — на 25%, мазут — на 13%).

Цены на природный газ на протяжении

2004 г. преимущественно росли, однако их темпы роста по сравнению с

2003 г. замедлились. Особенно интенсивно цены на природный газ на

европейском рынке повышались во втором полугодии, а на американском рынке в

течение года наблюдались резкие колебания цен. В среднем за 2004 г.

цены на природный газ на европейском рынке были на 9,5% выше, чем в

2003 г., на рынке США — на 7,2%, годом ранее природный газ на

европейском рынке подорожал на 28%, в США — на 64%.

Основными факторами

ускорения роста цен на черные и цветные металлы в 2004 г. был высокий

спрос на них в мире, особенно со стороны Китая и других азиатских стран, а

также ослабление доллара США относительно ведущих мировых валют. По данным

Всемирного банка, цены на черные металлы (для стран с низким и средним уровнем

доходов) в 2004 г. по сравнению с 2003 г. повысились на 54%

(в 2003 г. — на 16%). На мировом рынке цветных металлов в

2004 г. также преобладала тенденция к повышению цен. Среднегодовые цены на

алюминий и медь достигли максимальных уровней за период с 1996 г., на

никель — за период наблюдений с 1994 года. В 2004 г. по

сравнению с 2003 г. цены на цветные металлы в среднем повысились на 30%, в

том числе алюминий подорожал на 20% (до 1719 долл. США за тонну),

никель — на 44% (до 13 828 долл. США за тонну), медь — на

61% (до 2864 долл. США за тонну). Годом ранее цветные металлы подорожали

на 16%, в том числе алюминий — на 6%, медь — на 14%, никель — на

42%. Помимо фундаментальных факторов, росту цен на медь способствовали

периодические социальные протесты работников предприятий в Чили и Перу, а

продолжавшаяся три месяца забастовка на канадском заводе компании Alcoa привела

к повышению цен на алюминий. Рост мировых цен на никель в 2004 г. во

многом зависел от темпов экономического роста Китая, спрос со стороны которого

на этот металл повышался.

Рисунок 3. Индексы цен на черные и цветные металлы

(в % к декабрю 2002 г.)

На рынке драгоценных металлов также

преобладала тенденция к росту цен. В 2004 г. по сравнению с

2003 г. средняя цена на золото повысилась на 12,5% (до 410 долл. США

за тройскую унцию), платина подорожала на 22% (до 846 долл. США за

тройскую унцию), палладий — на 15% (до 231 долл. США за тройскую

унцию). В 2003 г. по сравнению с 2002 г. золото подорожало на

17%, платина — на 28%, палладий подешевел на 41%.

В прошедшем году

основное влияние на цены драгоценных металлов оказали: конъюнктура мирового

рынка нефти, состояние мировой экономики и экономики США, нестабильность на

Ближнем Востоке, особенно в Ираке, социальные протесты на предприятиях

крупнейших компаний по производству платины в ЮАР, а также снижение курса

доллара США относительно европейской и других ведущих мировых валют.

Инвестиционный интерес

к золоту в 2004 г. оставался существенным в условиях обесценения доллара

США к основным мировым валютам и геополитической нестабильности. В ноябре

2004 г. цены на золото достигли рекордной отметки с середины

1988 года. В конце года росту цен на золото также способствовала

ситуация на мировых валютных рынках после стихийного бедствия в районе

Индийского океана. По мнению экспертов World Gold Council, увеличение спроса на

золото происходит при одновременном сокращении его поставок на мировой рынок.

Рисунок 4. Индексы цен на драгоценные металлы

(в % к декабрю 2002 г.)

Мировая конъюнктура на рынках других

товаров в целом была благоприятна для российских экспортеров. Так, по данным

Всемирного банка, в 2004 г. повысились цены на удобрения, химическое

сырье, древесину.

Мировые цены на

неэнергетические товары для стран с низким и средним уровнем доходов населения

согласно расчетам Всемирного банка в 2004 г. возросли на 17,5%,

продовольственные товары подорожали на 14%, сельскохозяйственное сырье —

на 10,5%, зерновые культуры — на 11,1%, жиры и масла — на 13,7%,

сахар — на 1,8%. Наиболее существенно в 2004 г. по сравнению с

2003 г. подорожало мясо домашнего скота и птицы. Так, цены на мясо

говядины в среднем за 2004 г. относительно 2003 г. повысились на

26,9%. Главным фактором роста мировых цен на мясо было сокращение их экспорта

из стран-производителей. Уменьшение объемов мирового экспорта мяса произошло

из-за введения странами-импортерами ограничений на его ввоз из стран Азии и

Северной Америки, в которых наблюдались заболевания домашнего скота и птицы. Во

второй половине 2004 г. ситуация на мировых рынках мяса домашнего скота и

птицы начала стабилизироваться благодаря повышению степени эпидемиологической

безопасности, переходу ряда государств-экспортеров на вывоз мяса птицы с более

высокой степенью обработки, удовлетворяющей санитарным нормам, увеличению в

структуре потребления видов мяса, замещающих говядину (например, свинины,

баранины).

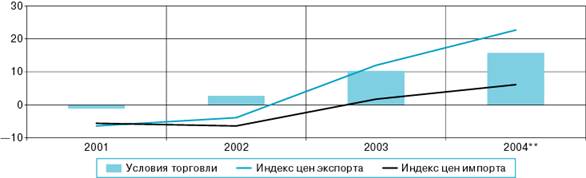

Условия торговли. В 2004 г. условия торговли России с зарубежными

странами были лучше, чем в 2003 году. Этому способствовали более высокие

темпы роста цен на экспортируемые товары по сравнению с темпами роста цен на

импортируемые в страну товары. По мере ускорения роста экспортных цен на

протяжении 2004 г. условия торговли России улучшались. Так, индекс условий

торговли, рассчитанный на основе квартальных данных Федеральной таможенной

службы (ФТС России) о внешней торговле со всеми странами относительно

соответствующих кварталов предыдущего года, в I квартале 2004 г.

составил 1,08, во II квартале — 1,19, в III квартале —

1,20, в IV квартале — 1,23. По итогам 2003 г. по сравнению с

2002 г. индекс условий торговли составлял 1,10.

Рисунок 5. Условия торговли России

(в % к предыдущему году)*

* Рассчитано

по данным годовой статистики ФТС России.

** Оценка.

Внешняя торговля. Благоприятная ценовая конъюнктура и повышение спроса на

российские товары на внешних рынках способствовали расширению экспорта и

увеличению его стоимостных объемов в 2004 г. до максимальных значений за

период с 1994 года. Значительный рост контрактных цен на все основные

товары российского экспорта сопровождался увеличением физических объемов вывоза

товаров на внешние рынки. По итогам 2004 г. относительно 2003 г.

экспорт возрос на 34,8% — до 183,2 млрд. долл. США

(в 2003 г. он увеличился на 26,7% — до 135,9 млрд. долл.

США).

Дальнейшее расширение

внутреннего спроса на товары зарубежного производства, связанное с ростом

экономики и увеличением доходов населения, привело к значительному росту

импорта товаров в 2004 г., который так же, как и экспорт, достиг в

отчетном году рекордного значения. Рост импорта происходил главным образом за

счет увеличения физических объемов ввозимой продукции, вместе с тем произошло

повышение контрактных цен на отдельные импортируемые товары (преимущественно на

потребительские и отдельные сырьевые товары). По итогам 2004 г.

относительно 2003 г. импорт возрос на 24,7% — до 94,8 млрд.

долл. США (в 2003 г. он увеличился на 24,8% — до 76,1 млрд.

долл. США).

Активное сальдо

торгового баланса в 2004 г. по сравнению с 2003 г. увеличилось на

28,5 млрд. долл. США — до 88,4 млрд. долл. США

(в 2003 г. оно возросло на 13,5 млрд. долл. США — до

59,9 млрд. долл. США).

Таблица 1. Внешняя торговля России

в 2003—2004 гг.*

|

2003 г.

|

2004 г.

|

|

всего

|

в том числе со странами

|

всего

|

в том числе со странами

|

|

|

дальнего зарубежья

|

СНГ

|

|

дальнего зарубежья

|

СНГ

|

|

млрд. долл. США

|

|

Внешнеторговый оборот

|

212,0

|

175,6

|

36,4

|

278,0

|

228,0

|

50,0

|

|

Экспорт

|

135,9

|

114,6

|

21,4

|

183,2

|

152,9

|

30,3

|

|

Импорт

|

76,1

|

61,0

|

15,1

|

94,8

|

75,1

|

19,7

|

|

Сальдо

|

59,9

|

53,6

|

6,3

|

88,4

|

77,8

|

10,6

|

|

темпы роста, в % к предыдущему году

|

|

Внешнеторговый оборот

|

126,0

|

125,6

|

127,7

|

131,1

|

129,9

|

137,2

|

|

Экспорт

|

126,7

|

126,0

|

130,4

|

134,8

|

133,5

|

141,8

|

|

Импорт

|

124,8

|

124,9

|

124,1

|

124,7

|

123,2

|

138,3

|

|

Сальдо

|

129,2

|

127,2

|

148,7

|

147,6

|

145,2

|

168,3

|

* По методологии платежного баланса (по состоянию на

10 марта 2005 г.).

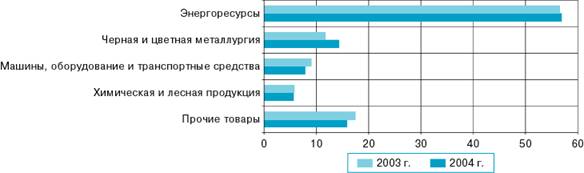

Экспорт.

В 2004 г. основу российского

товарного экспорта, как и в предыдущие годы, составляли сырье и продукция

низкой степени переработки (энергоресурсы и металлургическая продукция), на долю

которых приходилось около 70% стоимости всего экспорта. Для 2004 г. было

характерно то, что доля энергетических товаров в общей стоимости экспорта

товаров увеличилась незначительно, в то время как на протяжении

1999—2003 гг. она заметно росла. Доля металлургической продукции в общей

стоимости экспорта товаров в отчетном году значительно возросла.

Рисунок 6. Внешняя торговля России

(млрд. долл. США)

Основной вклад в

прирост стоимости экспорта в 2004 г. внесли энергетические товары, черные

и цветные металлы, а также машиностроительная продукция. Основным

экспортируемым товаром среди энергоресурсов по-прежнему была нефть, стоимость

экспорта которой в указанный период достигла почти трети общей стоимости

экспорта товаров и составила около 57% стоимости экспорта энергоресурсов.

Стоимость экспорта нефти возросла в 1,5 раза за счет повышения цен (на

30%) и роста физических объемов ее вывоза (на 15%). Стоимость экспорта

нефтепродуктов увеличилась почти в 1,4 раза. Возросли физические объемы

поставок за рубеж мазута и бензина, повысились контрактные цены на все виды

нефтепродуктов. Стоимость экспорта природного газа увеличилась на 9,4% в

результате роста физических объемов его поставок (на 5,5%) и контрактных цен

(на 3,7%).

Стоимость экспорта

черных и цветных металлов возросла в 1,9 и 1,3 раза соответственно. Рост

экспорта продукции черной металлургии был связан главным образом с повышением

контрактных цен, а также с увеличением физических объемов их вывоза. Среди

цветных металлов стоимость экспорта никеля и меди возросла в 1,4 раза,

алюминия — в 1,3 раза. Контрактные цены на медь и никель повысились в

1,6 и 1,4 раза соответственно, алюминий подорожал на 10%. Увеличились

физические объемы вывоза алюминия и никеля, физические объемы вывоза меди

сократились.

Стоимость экспорта

машин, оборудования и транспортных средств увеличилась на 18%, при этом экспорт

легковых и грузовых автомобилей возрос в 1,4 раза. В увеличении

экспорта легковых автомобилей главную роль сыграл фактор повышения контрактных

цен, росту экспорта грузовых автомобилей способствовало прежде всего увеличение

физических объемов их вывоза.

Увеличилась стоимость

экспорта продукции лесного комплекса. Возросли физические объемы вывоза на

внешние рынки фанеры клееной, пиломатериалов, лесоматериалов необработанных,

газетной бумаги, но сократились поставки целлюлозы. Контрактные цены на

продукцию лесной и целлюлозно-бумажной продукции повысились.

Рост стоимости

экспорта химического сырья и минеральных удобрений также произошел за счет

повышения контрактных цен и увеличения физических объемов вывоза. Наиболее

существенно возрос экспорт минеральных удобрений, синтетического каучука,

аммиака.

В 2004 г. по

сравнению с 2003 г. темпы роста физических объемов экспорта по отдельным

товарам опережали темпы роста их производства. В результате увеличились

доли экспортируемых нефти и природного газа в объемах их добычи. Также возросли

доли вывозимых за рубеж нефтепродуктов, обработанных лесоматериалов, грузовых

автомобилей. Доля экспортируемых легковых автомобилей в объемах их производства

практически не изменилась.

В структуре экспорта

доля энергетических товаров в целом увеличилась незначительно, при этом

удельный вес нефти возрос на 3 процентных пункта, примерно на столько же

уменьшилась доля природного газа, доля нефтепродуктов практически не

изменилась. Существенно возросла доля черных металлов. Удельный вес машин,

оборудования и транспортных средств в стоимости экспорта сократился.

Рисунок 7. Товарная структура экспорта

в 2003—2004 гг. (%)*

* Рассчитано по данным ежемесячной статистики ФТС

России и Росстата.

Эффективность экспортных операций. В среднем за 2004 г. эффективность экспорта

сохранилась на уровне 2003 года. По итогам 2004 г. индекс

эффективности экспортных операций оценивается около 1,11. Увеличение доходов от

экспорта энергоносителей, связанное с ростом цен, в среднем за 2004 г. по

сравнению с 2003 г. было уравновешено повышением экспортных пошлин на

нефть и нефтепродукты. Ставка экспортной пошлины в среднем за 2004 г. была

выше, чем в 2003 г., на нефть — в 1,8 раза, на

нефтепродукты — в 1,4 раза.

При индексе

эффективности экспортных операций, равном 1,0, экспортный “товарный” курс рубля

к доллару США в 2004 г. оценивается в 26,1 руб. за доллар США

(в 2003 г. — около 27,8 руб. за доллар США). Средний

номинальный курс рубля к доллару США в 2004 г. составил 28,81 руб. за

доллар США (в 2003 г. — 30,68 руб. за доллар США).

Рисунок 8. Динамика индексов эффективности экспортных

операций

Рисунок 9. Ставки экспортных пошлин на нефть

в 2003—2004 гг. (долл. за тонну)

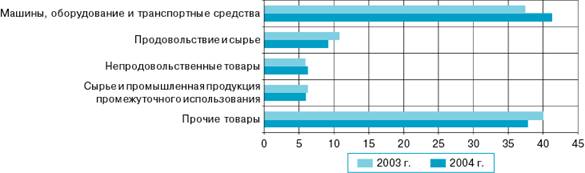

Импорт.

В 2004 г. прирост стоимости

импорта произошел в основном за счет увеличения поставок товаров

инвестиционного назначения, основу которых составляет машиностроительная

продукция. Стоимость импорта машин, оборудования и транспортных средств возросла

в 1,4 раза, при этом импорт легковых и грузовых автомобилей увеличился в

2,1 и 1,3 раза соответственно. Увеличение закупок легковых автомобилей

составило около 30% прироста стоимости импорта всей машиностроительной

продукции.

Высокими темпами

увеличивался импорт сырья и промышленной продукции промежуточного

использования. Рост стоимости этой товарной группы в основном был связан с

увеличением ввоза черных металлов, нефтепродуктов, нефти, каменного угля,

хлопкового волокна, каучука.

Рост стоимости импорта

потребительских товаров в 2004 г. по сравнению с 2003 г. стал в

основном следствием увеличения закупок непродовольственных потребительских

товаров, а также отдельных продовольственных товаров. Среди потребительских

товаров закупки непродовольственных товаров росли более высокими темпами по

сравнению с темпами роста ввоза продовольственных товаров и продовольственного

сырья. На это, в частности, повлияло сокращение выпуска продукции легкой

промышленности, которое компенсировалось импортом. Увеличение закупок продовольственных

товаров происходило в условиях роста производства в пищевой промышленности, что

свидетельствует о повышении внутреннего спроса.

Стоимость импорта

непродовольственных товаров увеличилась в основном за счет роста закупок

медикаментов, мебели, одежды. Стоимость импорта продовольствия и

продовольственного сырья увеличилась в первую очередь за счет роста контрактных

цен, которые повысились практически на все основные продовольственные товары и

продовольственное сырье (за исключением какао-бобов). Наибольший вклад в

прирост стоимости импорта продовольственных товаров внесли закупки зерновых

культур, алкогольных и безалкогольных напитков и рыбы. Кроме того, увеличилась

стоимость импорта молока сгущенного, сахара, изделий и консервов из мяса, цитрусовых,

продуктов, содержащих какао, чая, а также мяса свежемороженого (исключая мясо

птицы). Сократилась стоимость импорта сахара-сырца, сигарет, масла

подсолнечного, мяса птицы. Возросли физические объемы импорта основных

продовольственных товаров, кроме мяса (включая мясо птицы), масла сливочного,

кофе, сахара-сырца, подсолнечного масла, продуктов, содержащих какао.

На внутреннем рынке на

фоне роста производства и предложения товара уменьшились доли импортного мяса,

подсолнечного масла, грузовых автомобилей. Доля импортных легковых автомобилей

возросла. Рост доли импортного сахара сопровождался сокращением его

производства и уменьшением закупок сахара-сырца. Доля импортного сливочного

масла на внутреннем рынке сократилась при снижении его производства.

В структуре импорта

доля машин, оборудования и транспортных средств возросла почти на

4 процентных пункта, увеличилась доля сырья и промышленной продукции

промежуточного использования. Доля потребительских товаров (особенно

продовольственных товаров и продовольственного сырья) снизилась.

Анализ товарной

структуры импорта, по данным Федеральной таможенной службы за январь—сентябрь

2004 г., в разрезе направлений использования закупаемых за рубежом товаров

показал, что наибольшая доля в импорте приходилась на необходимые для развития

экономики товары инвестиционного назначения (из них около 80% составляла

машиностроительная продукция). Доля импорта потребительских товаров не

изменилась, доля сырья и промышленной продукции промежуточного использования

сократилась.

Рисунок 10. Товарная структура импорта

в 2003—2004 гг. (%)*

* Рассчитано

по данным ежемесячной статистики ФТС России и Росстата.

Рисунок 11. Динамика импорта товаров по направлениям

использования — тренд (млрд. долл. США)*

* Рассчитано по данным квартальной статистики ФТС

России.

В структуре импорта

потребительских товаров доля продовольственных товаров снизилась. Доля

непродовольственных товаров возросла в основном за счет увеличения доли товаров

длительного пользования, что является следствием роста потребления в условиях

повышения уровня жизни населения.

Рисунок 12. Динамика импорта потребительских товаров —

тренд (млрд. долл. США)*

* Рассчитано по данным квартальной статистики ФТС

России.

Географическая структура внешней торговли. В 2004 г. внешнеторговый оборот со странами

дальнего зарубежья относительно 2003 г. увеличился на 29,9% — до

228 млрд. долл. США, экспорт возрос на 33,5% — до 152,9 млрд.

долл. США, импорт — на 23,2% — до 75,1 млрд. долларов США. Активное

сальдо торгового баланса со странами дальнего зарубежья возросло до

77,8 млрд. долларов США.

Объемы торговли со

странами СНГ в 2004 г. увеличились на 37,2% — до 50 млрд. долл.

США, экспорт возрос на 41,8% — до 30,3 млрд. долл. США, импорт —

на 30,7% — до 19,7 млрд. долларов США. В торговле со странами

Содружества активное сальдо торгового баланса в 2004 г. возросло до

10,6 млрд. долл. США (в 2003 г. оно составило 6,3 млрд.

долл. США). Доля торгового оборота со странами СНГ в 2004 г. в общем

обороте товаров возросла до 18% (в 2003 г. — 17,2%). При этом

доля экспорта в страны СНГ в общем экспорте возросла с 15,7 до 16,5%, доля

импорта из стран Содружества увеличилась с 19,8 до 20,8%.

В 2004 г., по

данным Росстата, в первую десятку стран — основных торговых партнеров

России вошли Германия — 9,3%, Белоруссия — 6,8%, Украина — 6,6%,

Нидерланды — 6,5%, Италия — 5,9%, Китай — 5,8%, США — 3,8%,

Финляндия и Казахстан — по 3,2%, Великобритания — 3%. Среди этих

стран в 2004 г. относительно 2003 г. возросла торговля России с

Нидерландами — на 67,4%, Казахстаном — на 41,2%, Белоруссией —

на 41,0%, Украиной — на 40,2%, Италией — на 39,9%, США — на

36,3%, Финляндией — на 32,1%, Германией — на 28,8%, Китаем — на

28,4%, Великобританией — на 21,1%.

Регулирование внешнеэкономической деятельности. Ставки экспортных таможенных пошлин на нефть и нефтепродукты

в 2004 г. менялись в порядке, установленном Законом Российской Федерации

“О таможенном тарифе”.

В 2004 году круг

товаров, облагаемых экспортными пошлинами, продолжал сужаться. В целях

стимулирования импорта товаров, в которых нуждаются российские производители и

потребители, а также в целях защиты отдельных отраслей российской экономики

неоднократно корректировались ставки импортных пошлин на ряд товаров. Временно

установленные в 2003 г. специфические и комбинированные пошлины на

отдельные виды товаров были закреплены на постоянной основе. В необходимых

случаях для защиты российских производителей применялись специальные меры,

предусмотренные законодательством. Достигнута договоренность с Украиной о

регулировании поставок в Россию оцинкованного проката, в результате чего

прекращено обложение его антидемпинговой пошлиной, введенной в 2003 году.

Для обеспечения устойчивого развития агропромышленного комплекса применялись

количественные ограничения на ввоз отдельных видов товаров. В 2004 г.

применялись тарифные квоты на импорт говядины, свинины и мяса птицы. Вводились

ограничения на импорт крупного рогатого скота и мяса птицы по санитарным

соображениям.

Продолжалась

подготовка к вступлению России во Всемирную торговую организацию (ВТО). При

этом оставалась неизменной официальная позиция, согласно которой Россия должна

присоединиться к ВТО на стандартных условиях. Важным шагом на этом пути стало

подписание 21 мая 2004 г. Российской Федерацией и Европейским союзом

протокола о завершении переговоров о присоединении России к ВТО, содержащего

условия регулирования торговли товарами и услугами. Аналогичный протокол

подписан 14 октября 2004 г. с Китаем. Документы об условиях

вступления России в ВТО были подписаны также с Грузией, Чили, Венесуэлой, Новой

Зеландией, Сингапуром, Республикой Корея и некоторыми другими государствами.

В общей сложности по состоянию на начало декабря 2004 г. двусторонние

протоколы о торговле товарами были подписаны с 12 странами —

участницами ВТО и с ЕС, протоколы о торговле услугами — с

9 странами — участницами ВТО и с ЕС.

Велась интенсивная

работа по введению в российское законодательство норм и правил ВТО.

С 1 января 2004 г. вступили в силу новая редакция Таможенного

кодекса, а также Федеральный закон “О внесении изменений и дополнений в

Патентный закон Российской Федерации”. В июне 2004 г. вступил в силу

Федеральный закон от 8.12.2003 № 164-ФЗ “Об основах государственного

регулирования внешнеторговой деятельности”. К середине 2004 г. в

целом был выполнен План мероприятий по приведению законодательства Российской

Федерации в соответствие с нормами и правилами ВТО, утвержденный Правительством

Российской Федерации в 2001 году. Совершенствовалась правовая база

применения защитных мер, предусмотренных нормами ВТО. Утверждены Правила

расчета размера специфической субсидии иностранного государства (союза

иностранных государств) и признаны утратившими силу некоторые акты

Правительства Российской Федерации, регулирующие вопросы применения специальных

защитных, антидемпинговых и компенсационных мер при импорте товаров2.

Достигнута

договоренность об изменениях режима торговли Российской Федерации со странами

Европы в связи с расширением Европейского союза. На страны, вступившие с

1 мая 2004 года в ЕС, распространяется действие Соглашения о

партнерстве и сотрудничестве между Россией и ЕС. Достигнута договоренность о

переходном периоде при введении новыми членами ЕС действующих в Евросоюзе

антидемпинговых мер в отношении отдельных российских товаров, при распространении

таможенного тарифа ЕС на российский алюминий, а также о неприменении

ограничений на поставки из России газа и электроэнергии. В то же время

многие препятствия для доступа российских товаров на рынки зарубежных торговых

партнеров сохранялись. В США продолжает действовать поправка

Джексона-Вэника к Закону о торговле. Принятый в 2002 г. антидемпинговый

регламент ЕС допускает применение в особых случаях антидемпинговых процедур,

используемых в отношении стран с нерыночной экономикой, также и к странам с рыночной

экономикой.

Продолжалась деятельность по экономической интеграции

Российской Федерации с ее традиционными партнерами. Ратифицировано Соглашение о

формировании единого экономического пространства России, Белоруссии, Казахстана

и Украины. Подписано и ратифицировано Соглашение о принципах взимания косвенных

налогов при экспорте и импорте товаров, выполнении работ, оказании услуг между

Россией и Белоруссией. В соответствии с данным соглашением косвенные

налоги должны взиматься в стране назначения, что является общепринятым в

мировой практике (исключение делается для нефти и газа)3. Достигнуты

договоренности с некоторыми странами СНГ об отмене тарифных изъятий из режима

свободной торговли в отношении белого сахара.

1 Расчет средних цен на основе

ежедневных данных международных организаций: на нефть — Reuters,

нефтепродукты (бензин, дизельное топливо, мазут) — Petroleum Argus,

цветные металлы (алюминий, медь, никель) — London Metal Exchange,

природный газ (среднемесячные цены) и черные металлы — World Bank, другие

товары — по данным International Financial Statistics.

2 Постановление Правительства

Российской Федерации от 13 октября 2004 г. № 546.

3 Соглашение вступило в силу с

1 января 2005 года. В торговле с остальными странами СНГ принцип

страны назначения действует с 2001 года.

Материал

подготовлен Департаментом исследований и информации

кредитные организации

Сведения об остатках средств кредитных организаций в

Банке России на начало операционного дня за период с 28 марта по 1 апреля

2005 года (в млрд. руб.)

|

Дата

|

На корреспондентских счетах (включая

остатки средств на ОРЦБ)

|

На депозитных счетах

|

|

Российская Федерация

|

в т.ч. Московский регион

|

|

|

28.03.2005

|

291,0

|

212,2

|

197,5

|

|

29.03.2005

|

257,1

|

181,3

|

165,9

|

|

30.03.2005

|

309,2

|

227,3

|

146,2

|

|

31.03.2005

|

316,8

|

234,1

|

152,7

|

|

1.04.2005

|

326,8

|

242,9

|

149,8

|

Материал

подготовлен Сводным экономическим департаментом

Движение наличной иностранной

валюты через уполномоченные банки в феврале 2005 года

(обзор)

В феврале 2005 г. отмечалось

традиционное для этого месяца снижение чистого спроса* населения на наличную

иностранную валюту. Однако на этом фоне

другие показатели, характеризующие состояние рынка наличной иностранной валюты,

возросли.

(млн. долларов США)

|

Февраль 2005 г.

|

Февраль 2004 г.

|

|

всего

|

к январю 2005 г.

|

к февралю

|

к январю 2004 г.,

|

|

|

прирост

|

%

|

2004 г., %

|

%

|

|

Емкость рынка

|

7963

|

383

|

5

|

3

|

—13

|

|

Обороты межбанковского рынка

|

2930

|

226

|

8

|

6

|

—22

|

|

Обороты операций физических лиц

|

7526

|

764

|

11

|

1

|

—8

|

Суммарный

объем наличной иностранной валюты по всем источникам поступления, включая ее остатки

в кассах уполномоченных банков на начало периода (емкость рынка), увеличился по

сравнению с январем на 5% — до 8 млрд. долларов. Обороты

межбанковского рынка возросли на 8% — до 2,9 млрд. долл., а обороты

операций физических лиц — на 11% (до 7,5 млрд. долларов).

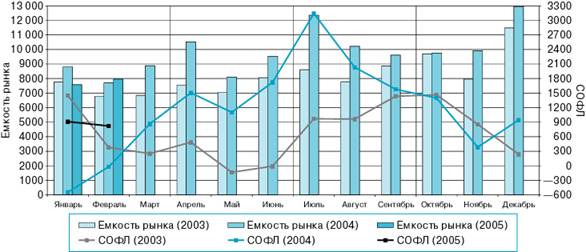

Динамика емкости рынка наличной иностранной валюты

и сальдо операций физических лиц в 2003—2005 годах

(млн. долларов)

Спрос физических лиц на наличную

иностранную валюту

В феврале 2005 г. совокупный спрос

населения на наличную иностранную валюту (сумма купленной в обменных пунктах,

полученной по конверсии и снятой с валютных счетов наличной иностранной валюты)

по сравнению с январем увеличился на 9%, составив 4,2 млрд. долларов. Его

объемы превысили аналогичные показатели февраля 2003 и 2004 гг. на 16 и

12% соответственно.

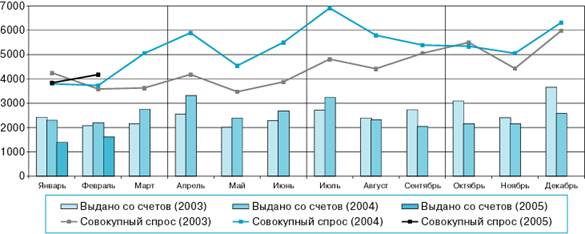

Динамика совокупного спроса физических лиц

на наличную иностранную валюту в 2003—2005 годах

(млн. долларов)

В феврале 2005 г. физические лица

сняли со своих счетов в уполномоченных банках на 16% больше наличной иностранной

валюты, чем в январе. Покупка ее в обменных пунктах и операционных кассах

увеличилась на 5%. Количество операций по приобретению физическими лицами

наличной иностранной валюты в обменных пунктах возросло на 11% при снижении

средних размеров таких сделок на 5%, что может свидетельствовать о росте

интереса к приобретению наличной иностранной валюты населения с меньшим уровнем

доходов.

Спрос резидентов на

наличную иностранную валюту в феврале 2005 г. увеличился по сравнению с

январем на 8% и большей частью был связан с ее покупкой в обменных пунктах

(62%). Спрос нерезидентов вырос более значительно — на 19%, причем

нерезиденты, как и месяцем ранее, предпочитали снятию наличной иностранной

валюты с валютных счетов ее покупку в обменных пунктах (соответственно 44 и

56%). До января 2005 г. подобная структура спроса нерезидентов была

зафиксирована лишь в сентябре 2004 года.

(млн. долларов США)

|

Февраль 2005 г.

|

Февраль 2004 г.

|

|

всего

|

к январю 2005 г.

|

к февралю

|

к январю 2004 г.,

|

|

|

прирост

|

%

|

2004 г., %

|

%

|

|

Совокупный спрос

|

4174

|

337

|

9

|

12

|

—2

|

|

резидентов

|

3777

|

272

|

8

|

35

|

—3

|

|

нерезидентов

|

397

|

64

|

19

|

—58

|

0

|

|

куплено в обменных пунктах и получено

по конверсии

|

2564

|

115

|

5

|

68

|

2

|

|

резидентами

|

2340

|

72

|

3

|

80

|

2

|

|

нерезидентами

|

224

|

43

|

24

|

0

|

3

|

|

снято с валютных счетов

|

1610

|

221

|

16

|

—27

|

—4

|

|

резидентами

|

1437

|

200

|

16

|

—3

|

—6

|

|

нерезидентами

|

173

|

21

|

14

|

—76

|

—1

|

В

связи с завершением периода новогодних и рождественских праздников, в феврале

2005 г. спрос на евро снизился на 11%. После отмечавшегося в январе

значительного снижения спроса на американскую валюту рост курса доллара США в

первой декаде февраля привел к возобновлению спроса на доллар на 15%.

В результате действия этих факторов доля американской валюты в совокупном

спросе возросла до 80% относительно 76% в январе.

(млн. долларов США)

|

Февраль 2005 г.

|

Февраль 2004 г.

|

|

всего

|

структура,

|

к январю 2005 г.

|

к февралю

|

к январю 2004 г.,

|

|

|

%

|

прирост

|

%

|

2004 г., %

|

%

|

|

Совокупный спрос по всем видам валют, из них:

|

4174

|

100

|

337

|

9

|

12

|

—2

|

|

доллар США

|

3353

|

80

|

439

|

15

|

12

|

5

|

|

евро

|

804

|

19

|

—99

|

—11

|

12

|

—22

|

Предложение физическими лицами наличной

иностранной валюты

В феврале 2005 г. совокупное

предложение населением наличной иностранной валюты (сумма проданной в обменных

пунктах и операционных кассах, направленной на конверсию и зачисленной на

валютные счета) по сравнению с январем увеличилось на 15% — до

3,4 млрд. долларов. Второй месяц подряд предложение населением наличной

иностранной валюты остается практически на уровне аналогичного периода

2003 года.

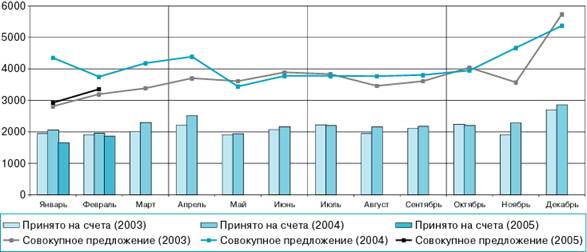

Динамика совокупного предложения физическими лицами

наличной иностранной валюты в 2003—2005 годах (млн.

долларов)

Объем продаж наличной иностранной

валюты в обменных пунктах увеличился на 18%, а зачислений на валютные

счета — на 12%. Средний размер сделок по продаже физическими лицами

наличной иностранной валюты вырос по сравнению с январем на 13%, а количество

таких операций — на 5%.

Предложение наличной

иностранной валюты резидентами по сравнению с предыдущим месяцем повысилось на

14%, нерезидентами — на 26%.

(млн. долларов США)

|

Февраль 2005 г.

|

Февраль 2004 г.

|

|

всего

|

к январю 2005 г.

|

к февралю

|

к январю 2004 г.,

|

|

|

прирост

|

%

|

2004 г., %

|

%

|

|

Совокупное предложение

|

3352

|

427

|

15

|

—11

|

—14

|

|

резидентов

|

3209

|

398

|

14

|

—8

|

—15

|

|

нерезидентов

|

143

|

29

|

26

|

—45

|

7

|

|

продано в обменных пунктах и сдано на

конверсию

|

1486

|

223

|

18

|

—17

|

—22

|

|

резидентами

|

1429

|

209

|

17

|

—13

|

—23

|

|

нерезидентами

|

57

|

14

|

34

|

—62

|

0

|

|

зачислено на валютные счета

|

1866

|

204

|

12

|

—5

|

—5

|

|

резидентами

|

1781

|

189

|

12

|

—4

|

—6

|

|

нерезидентами

|

86

|

15

|

21

|

—21

|

17

|

Вопреки

наметившимся с начала года ожиданиям населения роста курса доллара США, во

второй декаде февраля произошло значительное его снижение, что привело к

увеличению предложения физическими лицами американской валюты.

В результате доля доллара США в совокупном предложении возросла на

2 процентных пункта — до 85%.

(млн. долларов США)

|

Февраль 2005 г.

|

Февраль 2004 г.

|

|

всего

|

структура,

|

к январю 2005 г.

|

к февралю

|

к январю 2004 г.,

|

|

|

%

|

прирост

|

%

|

2004 г., %

|

%

|

|

Совокупное предложение по всем видам валют,

из них:

|

3352

|

100

|

427

|

15

|

—11

|

—14

|

|

доллар США

|

2834

|

85

|

412

|

17

|

—14

|

—14

|

|

евро

|

503

|

15

|

17

|

4

|

12

|

—10

|

Сальдо операций физических лиц

с наличной иностранной валютой

В феврале 2005 г., в результате

превышения предложением спроса на наличную иностранную валюту, чистый спрос

населения по сравнению с январем снизился на 10% — до 0,8 млрд.

долларов. При этом около 2/3 чистого спроса населения на наличную

иностранную валюту было сформировано операциями российских граждан.

(млн. долларов США)

|

2005 г.

|

2004 г.

|

|

февраль

|

январь

|

февраль

|

январь

|

|

Чистый спрос (СОФЛ)

|

821

|

912

|

—21

|

—547

|

|

резидентов

|

568

|

693

|

—698

|

—1238

|

|

доллар США

|

277

|

309

|

—869

|

—1493

|

|

евро

|

288

|

381

|

169

|

255

|

|

нерезидентов

|

254

|

219

|

677

|

691

|

|

доллар США

|

242

|

183

|

574

|

516

|

|

евро

|

13

|

37

|

104

|

175

|

|

Чистый ввоз по всем видам валют, из них:

|

696

|

780

|

—460

|

—565

|

|

доллар США

|

403

|

276

|

—733

|

—1038

|

|

евро

|

294

|

499

|

272

|

472

|

При

этом второй месяц подряд чистый спрос резидентов практически в равной степени

распределяется между евро и долларом США (январь — 55:45, февраль —

51:49). Нерезиденты по-прежнему отдают предпочтение американской валюте.

Уполномоченные банки в

феврале 2005 г. ввезли в страну наличной иностранной валюты на сумму

0,86 млрд. в долларовом эквиваленте, что на 10% меньше, чем в предыдущем

месяце. Изменение предпочтений населения обусловило рост доли наличного доллара

США в общем объеме ввоза — с 46% в январе до 64% в феврале 2005 года.

Вывоз наличной

иностранной валюты уполномоченными банками в феврале 2005 г. снизился на

6% и составил 0,16 млрд. долларов США.

(млн. долларов США)

|

Февраль 2005 г.

|

Февраль 2004 г.

|

|

всего

|

структура,

|

к январю 2005 г.

|

к февралю

|

к январю 2004 г.,

|

|

|

%

|

прирост

|

%

|

2004 г., %

|

%

|

|

Ввоз по всем видам валют, из них:

|

859

|

100

|

—94

|

—10

|

133

|

—29

|

|

доллар США

|

554

|

64

|

118

|

27

|

519

|

120

|

|

евро

|

304

|

35

|

—206

|

—40

|

10

|

—42

|

|

Вывоз по всем видам валют, из них:

|

163

|

100

|

—10

|

—6

|

—80

|

—24

|

|

доллар США

|

150

|

95

|

—9

|

—6

|

—82

|

—24

|

|

евро

|

10

|

6

|

—1

|

—8

|

207

|

0

|

Оборот

по операциям, связанным с переводами наличной иностранной валюты без открытия

счета, в феврале 2005 г. составил 0,32 млрд. долл., что на 6% больше,

чем в январе. Как и в предыдущем месяце, объем переводов наличной иностранной

валюты из Российской Федерации превысил объем переводов в страну.

В феврале сальдо переводов наличной иностранной валюты без открытия счета

составило 0,17 млрд. долларов США.

Таким образом, в

феврале 2005 г. на рынке наличной иностранной валюты снижение объемов

операций отмечалось по ввозу и вывозу наличной иностранной валюты. Остатки ее в

кассах уполномоченных банков уменьшились на 4% и составили на конец месяца

1,85 млрд. долларов США.

Движение наличной иностранной валюты

через уполномоченные банки в феврале 2005 года

(млн. долларов США)

|

Февраль 2005 г.

|

Февраль 2004 г.

|

|

всего

|

к январю 2005 г.

|

к февралю

|

к январю 2004 г.,

|

|

|

прирост

|

%

|

2004 г., %

|

%

|

|

Поступило наличной иностранной валюты

|

6062,5

|

494,2

|

8,9

|

4,7

|

—16,3

|

|

ввезено банками в Российскую Федерацию

|

859,0

|

—93,7

|

—9,8

|

133,3

|

—29,0

|

|

куплено у банков-резидентов

|

1449,8

|

101,4

|

7,5

|

3,7

|

—21,4

|

|

куплено у физических лиц и принято для

конверсии

|

1485,8

|

223,4

|

17,7

|

—17,1

|

—21,6

|

|

резидентов

|

1428,8

|

209,0

|

17,1

|

—13,0

|

—23,2

|

|

нерезидентов

|

57,1

|

14,3

|

33,5

|

—61,8

|

0,4

|

|

принято от физических лиц и зачислено

на их валютные счета

|

1866,2

|

203,6

|

12,2

|

—4,6

|

—5,2

|

|

резидентов

|

1780,6

|

188,8

|

11,9

|

—3,6

|

—6,2

|

|

нерезидентов

|

85,6

|

14,8

|

21,0

|

—20,6

|

16,8

|

|

принято от физических лиц для

переводов без открытия счета

|

244,0

|

11,2

|

4,8

|

—

|

—

|

|

резидентов

|

117,0

|

10,9

|

10,3

|

—

|

—

|

|

нерезидентов

|

127,0

|

0,2

|

0,2

|

—

|

—

|

|

прочие поступления

|

157,7

|

48,4

|

44,3

|

—42,9

|

2,6

|

|

Израсходовано наличной иностранной валюты

|

6110,8

|

457,2

|

8,1

|

—1,4

|

—10,1

|

|

вывезено банками из Российской

Федерации

|

162,8

|

—10,0

|

—5,8

|

—80,3

|

—23,6

|

|

продано банкам-резидентам

|

1480,4

|

124,9

|

9,2

|

8,1

|

—22,0

|

|

продано физическим лицам

|

2563,7

|

115,3

|

4,7

|

67,9

|

1,9

|

|

резидентам

|

2340,1

|

72,1

|

3,2

|

79,5

|

1,7

|

|

нерезидентам

|

223,6

|

43,2

|

23,9

|

0,2

|

2,9

|

|

выдано физическим лицам с их валютных

счетов

|

1609,8

|

221,4

|

15,9

|

—26,8

|

—4,5

|

|

резидентам

|

1436,8

|

200,3

|

16,2

|

—3,5

|

—6,3

|

|

нерезидентам

|

173,0

|

21,2

|

13,9

|

—75,7

|

—0,5

|

|

выдано физическим лицам переводов без

открытия валютного счета

|

72,0

|

7,5

|

11,6

|

—

|

—

|

|

резидентам

|

56,7

|

6,1

|

12,1

|

—

|

—

|

|

нерезидентам

|

15,3

|

1,3

|

9,6

|

—

|

—

|

|

прочие расходы

|

222,1

|

—1,9

|

—0,9

|

—19,2

|

8,2

|

|

Остаток наличной иностранной валюты в кассах на конец

месяца

|

1852,6

|

—74,3

|

—3,9

|

22,7

|

—21,5

|

* Разница между объемом наличной

иностранной валюты, проданной физическим лицам и выданной с их счетов, и

объемом наличной иностранной валюты, купленной уполномоченными банками у

физических лиц и зачисленной на их счета (сальдо операций физических

лиц), — показатель, обратный чистому предложению населением наличной

иностранной валюты.

Материал

подготовлен Департаментом валютного регулирования и валютного контроля

ОБЪЯВЛЕНИЕ

о выплатах Банка России вкладчикам ООО “БСР”

В соответствии с Федеральным законом

“О выплатах Банка России по вкладам физических лиц в признанных банкротами

банках, не участвующих в системе обязательного страхования вкладов физических

лиц в банках Российской Федерации” Советом директоров Банка России принято

решение от 25 марта 2005 года об осуществлении выплат Банка России

вкладчикам ОБЩЕСТВА С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ “Банк Сбережений и

Развития” (ООО “БСР”).

Банком-агентом отобран

Акционерный банк газовой промышленности “Газпромбанк” (Закрытое акционерное

общество) (АБ “Газпромбанк” (ЗАО).

Дата начала выплат

Банка России — 25 апреля 2005 года.

Дата окончания выплат

Банка России — 22 августа 2005 года.

Выплаты Банка России

осуществляются вкладчикам ООО “БСР”, включенным в реестр требований кредиторов

ООО “БСР”.

Заявления вкладчиков

об осуществлении выплат Банка России принимаются банком-агентом с

25 апреля 2005 года по адресам:

Республика Коми,

г. Сыктывкар, ул. Первомайская, 68, тел.: (8122) 20-13-22,

20-16-93;

Республика Коми, г. Ухта,

ул. 30 лет Октября, 25, тел.: (82147) 4-71-34, 7-25-36;

Республика Коми,

г. Ухта, ул. Октябрьская, 14, тел. (82147) 7-25-36;

Республика Коми,

г. Усинск, ул. Возейская, 5, тел. (82144) 20-5-42, 29-2-85;

Республика Коми,

г. Усинск, ул. Молодежная, 27, тел. (82144) 42-8-19;

Республика Коми,

г. Усинск, ул. Парковая, 15а, тел. (82144) 21-8-69.

Заявления принимаются

при наличии документа, удостоверяющего личность, до даты окончания выплат

включительно.

Вкладчики (их законные

представители) вправе подать заявление лично или через представителя,

действующего на основании нотариально заверенной доверенности.

Выплаты осуществляются

в валюте Российской Федерации наличными денежными средствами или путем

перечисления денежных средств на счет в банке, указанный заявителем.

СООБЩЕНИЕ

о государственной регистрации кредитной организации в связи с ее ликвидацией

По сообщению Управления ФНС России по

г. Москве, в единый государственный реестр юридических лиц внесена запись

от 05.03.2005 за № 2057711002523 о государственной регистрации

коммерческого банка развития информатики и вычислительной техники “Информтехника”

(Общество с ограниченной ответственностью) (основной государственный