Прогнозирование состояния рынка и деятельности фирмы: цели,

методы, сроки

Содержание

Введение.............................................................................................................. 3

1. Анализ действующего положения дел на предприятии........................... 5

1.1. История развития.................................................................................................................. 5

1.2. Динамика продаж и основные экономические показатели............................................ 5

1.3. Анализ существующих форм работы................................................................................. 7

2. Прогнозирование состояния рынка и деятельности фирмы................ 16

2.1. Товарная политика.............................................................................................................. 19

2.2. География и прогноз продаж.............................................................................................. 20

2.3. Логистика.............................................................................................................................. 25

2.4. Ценовая политика................................................................................................................ 26

2.5. Экономика.............................................................................................................................. 27

Заключение...................................................................................................... 32

Список использованной литературы........................................................... 33

Введение

Жизнедеятельность фирмы

невозможна без планирования, "слепое" стремление к получению прибыли

приведет к быстрому краху. При создание любого предприятия необходимо

определить цели и задачи его деятельности, что и обуславливает долгосрочное

планирование. Долгосрочное планирование определяет среднесрочное и

краткосрочное планирование, которые рассчитаны на меньший срок и поэтому

подразумевают большую детализацию и конкретику. Основой планирования является

план сбыта, так как производство ориентировано в первую очередь на то, что

будет продаваться, то есть пользоваться спросом на рынке. Объем сбыта определяет

объем производства, который в свою очередь, определяет планирование всех видов

ресурсов, в том числе трудовые ресурсы, сырьевые запасы и запасы материалов.

Это обуславливает необходимость финансового планирования, планирование издержек

и прибыли. Планирование должно осуществляться по жесткой схеме, использовать

расчеты многих количественных показателей.

Планирование и моделирование

дальнейшей деятельности, конечно же, носит несколько абстрактный характер из-за

непредсказуемости ряда внешних факторов, но дает возможность учесть те

изменения, которые не всегда очевидны на первый взгляд.

В настоящее время стратегический

анализ является одной из основополагающих дисциплин, которые необходимо знать

любому менеджеру. Процесс стратегического планирования включает в себя ряд

важных операций: планирование издержек, планирование производства, планирование

сбыта и финансовое планирование (планирование прибыли). Стратегический анализ,

как наука, позволяет предпринимателю так спланировать деятельность фирмы в

кратком, среднем и долгом периодах, чтобы обеспечить получение фирмой

максимально возможной прибыли с минимальными затратами в условиях изменчивости

состояния рынка. Конечно это связано с неизбежным финансовым риском, особенно в

современных Российских условиях, но правильно проведенное планирование позволит

свести риск к минимуму.

Актуальность данной работы

обозначена тем, что планирование деятельности любого предприятия является

необходимостью, обеспечивающей успех в современных условиях рынка. Нельзя

забывать о том, что мы находимся в особо жестких условиях российской экономики,

в которых некоторые рыночные законы действуют с точностью до наоборот, однако,

с учетом того, что до перестройки наша страна в течение многих лет являлась

ярким примером авторитарной директивно-плановой экономики, то процесс

планирования производственно-коммерческой деятельности предприятия и основных

рыночных показателей имеет под собой многолетний опыт. Разумеется, с

наступлением этапа реформ в нашем государстве изменились как методы планирования,

так и его задачи.

Планирование сбыта продукции тесно связано с

планированием производственно-хозяйственной деятельности. При

административно-командной экономике составление финансового плана заключалось в

механическом пересчете показателей производственного плана в финансовые

показатели. Никакой самостоятельности у предприятий не было: все нормы

спускались "сверху". Но сейчас, с развитием рыночных отношений

финансы становятся основным видом ресурсов, именно их ограниченность начинает

лимитировать производство. В связи с этим в значительной степени возрастает

роль финансового планирования, изменяется его содержание как на предприятиях,

так и в рамках всей финансовой системы страны.

Цель работы: описать

прогнозирование состояния рынка и деятельности фирмы.

Задачи:

1. провести анализ

действующего положения дел на предприятии;

2. описать процесс прогнозирования

состояния рынка и деятельности фирмы.

1. Анализ

действующего положения дел на предприятии

1.1. История развития

Сеть региональных

представительств ЧТПЗ начала создаваться в 1999 году. Первый региональный

склад был открыт в Ивантеевке

(Московская область) на базе Московского представительства. Затем появились

склады в Новосибирске и Екатеринбурге.

В 2000 году были открыты представительства в Санкт-Петербурге, Архангельске,

Мурманске, Самаре, Томске, Красноярске, Иркутске, Якутске. Также появилось

первое представительство за пределами РФ — в Шымкенте, Казахстан.

В настоящее время сеть включает

в себя 19 представительств, расположенных от Калининграда до Хабаровска.

С мая 2001 года через региональные представительства была начата реализация

продукции ОАО «ВМЗ». Сейчас она занимает уже 25% в общем объеме продаж.

1.2. Динамика продаж и основные экономические показатели

В течение 2001 года ежемесячный объем продаж через

региональные представительства увеличился в 4 раза. Доля в отгрузке завода

выросла в 3 раза: с 6% до 19.5%. В августе через региональные представительства

было реализовано почти 60% водо-газопроводных труб.

Всего в структуре отгрузок региональных представительств

порядка 80% занимает продукция цехов №8 и №2 ЧТПЗ.

Сравнение отгрузок по этим цехам через региональные

представительства и всего по заводу (тонны):

Данные

|

2 001

|

2 000

|

Прирост

|

|

Склады 2 цех

|

14 818

|

6 024

|

146%

|

8 794

|

|

Склады 8 цех

|

40 491

|

23 210

|

74%

|

17 281

|

|

Склады по

двум цехам

|

55 309

|

29 234

|

89%

|

26 075

|

|

Завод 2 цех

|

81 301

|

74 446

|

9%

|

6 855

|

|

Завод 8 цех

|

78 375

|

68 925

|

14%

|

9 450

|

|

Всего по

двум цехам

|

159 676

|

143 371

|

11%

|

16 305

|

Из таблицы видно, что динамика роста отгрузки представительств по данным

товарным линиям существенно опережает общезаводскую. Так, по цеху №2 региональные

представительства обеспечили 80% общего прироста в натуральном выражении, а по

цеху №8 общий прирост был полностью обеспечен ими.

Кроме того, региональные представительства позволяют иметь стабильность

спроса и, соответственно, объемов реализации, устойчивую клиентскую базу и

лучшие показатели по рентабельности среди всех каналов сбыта

1.3. Анализ существующих форм работы

В процессе взаимодействия ЧТПЗ с

региональными представительствами утвердились три базовые организационные

формы:

Собственные предприятия без

образования юридического лица. В данном случае регистрируются Обособленные структурные подразделения

завода в местных налоговых инспекциях. Работники данных представительств

являются сотрудниками ЧТПЗ и действуют в рамках доверенности. Оплата продукции

производится перечислением денежных средств непосредственно на расчетный счет

завода. Такие представительства действуют в Москве, Челябинске, Екатеринбурге,

Новосибирске, Санкт-Петербурге.

Затраты по данным

Представительствам состоят из следующих статей: затраты на хранение и

переработку продукции; расходы по аренде и поддержанию офиса, услугам связи,

командировкам; затраты на рекламу.

Ценовая политика устанавливается Управлением по сбыту продукции ЧТПЗ на

основании исследования рынка Представителем в конкретном регионе.

Коммерческие предприятия, работающие по договору

поручения. В качестве

представителя были выбраны наиболее крупные и стабильные партнеры завода в

регионах. В соответствии с условиями договора, все расходы по хранению и

переработке продукции осуществляет Представитель. Договор с клиентом

заключается либо от имени завода по доверенности, либо от лица фирмы-поручителя.

Это позволяет в полном объеме работать по наличной и вексельной формам

расчетов. В первом случае Поручителю выплачивается оговоренное вознаграждение,

во втором – Поручитель перечисляет на завод оговоренную сумму возврата.

Затраты по

данным Представительствам состоят из расходов завода на рекламную компанию.

На

основании исследования рынка представителю рекомендуются цены реализации

продукции в конкретном регионе и устанавливаются цены возврата на ЧТПЗ.

Региональные

дилеры. Продукция отгружается с отсрочкой платежа и сразу переходит в собственность дилера.

Цены,

сроки расчетов и условия поставки оговариваются в спецификациях к договору.

Цену продаж в регионе дилеры регулируют самостоятельно.

Также

дилеры самостоятельно оплачивают все расходы по хранению и реализации

продукции.

Сравнение

различных организационных форм работы с региональными представительствами.

|

Форма

|

( + )

|

( - )

|

|

ОСП

|

¶

Выше рентабельность продаж;

¶

Полный контроль работы и финансовая прозрачность;

¶

Полный контроль клиентской базы;

¶

Возможно проведение единой сбытовой политики;

¶

Минимальный риск потери рычагов контроля.

|

¶

Длительный и сложный организационный период (аренда склада и офиса,

подбор кадров в регионе, их обучение);

¶

Дополнительные расходы на содержание Представительства (хранение продукции,

аренда офиса и др.);

¶

Утверждение на рынке происходит постепенно, быстро результат достигнуть

невозможно.

|

|

Договор поручения

|

¶

Короткий организационный период (имеется техническая база и опыт

работы);

¶

Быстрое достижение результатов по объему реализации;

¶

Отсутствие дополнительных расходов на содержание Представительства.

|

¶

Ниже рентабельность продаж (в цене необходимо учитывать вознаграждение

представителя);

¶

Относительная независимость Представителя в работе на рынке;

¶

Работа с клиентом ведется через Представителя, следовательно, рычаги контроля рынка более слабые, чем у

ОСП.

|

|

Дилеры

|

¶

Короткий организационный период (имеется техническая база и опыт

работы);

¶

Быстрое достижение результатов по объему реализации;

¶

Отсутствие дополнительных расходов на содержание Представительства;

¶

Более жесткие сроки оплаты (труба при отгрузке с завода переходит в

собственность дилера)

|

¶

Ниже рентабельность продаж (в цене необходимо учитывать прибыль дилера);

¶

Полная независимость Дилера в регионе;

¶

Рычаги контроля рынка самые слабые из всех форм работы;

¶

Из-за ограниченности собственных оборотных средств дилеру труднее

поддерживать ассортимент продукции на складе.

|

Таким образом, все формы

сотрудничества обладают как своими плюсами, так и минусами. ОСП проигрывает на

начальном организационном этапе и выигрывает в стратегической перспективе, при

условии достижения адекватных объемов продаж. Именно на эту организационную

форму необходимо делать ставку в развитии сбытовой сети.

Дилерские отношения и отношения по договору поручения позволяют быстро

обеспечить присутствие в регионе, однако не дают возможности полноценно

реализовывать последовательную сбытовую политику. Такую форму сотрудничества

необходимо использовать на начальных этапах развития сети с целью максимально

быстро охватить большинство регионов России и не потерять время в конкурентной

борьбе по развитию сбытовой сети. А в дальнейшем — в регионах с относительно

небольшими объемами реализации (когда удельные затраты на создание и

обслуживание ОСП будут высоки) и/или в регионах с сильной национальной или

территориальной спецификой.

Как правило, металлоторговцы наиболее мобильны и активны в выборе поставщика,

лучше ориентируются на рынке, чем конечные потребители. Следовательно, они

требуют наиболее льготных условий поставки по сравнению с конечными

потребителями. Если металлоторговец решил сменить поставщика, то он забирает за

собой практически всех своих конечных покупателей (десятки, а может быть и

сотни), сбытовая цепочка разрывается безвозвратно.

Общие рыночные тенденции наглядно

демонстрируют смещение клиентских предпочтений в сторону потребления

комплексных решений. Все большее число конечных потребителей предпочитает

производить не крупные закупки на длительный период, а приобретает продукцию в

объеме и сортаменте, соответствующим актуальным краткосрочным потребностям.

Отвечая этим тенденциям,

крупнейшие металлоторговцы на протяжении последних нескольких лет занимаются

развитием собственных региональных дистрибьюторских сетей, предлагающих

клиентам широкий выбор металлопроката и сопутствующих товаров. Это такие

организации, как Сталепромышленная компания, Уральская трубная компания,

ИнтерРесурс.

Ряд ведущих производителей (в то

числе и глядя на сбытовую сеть ЧТПЗ) активно начинает создавать аналогичные

структуры. Наиболее ярким примером является ОАО «Северсталь», которое

располагает достаточно широкой сетью дилеров и собственных представительств.

Стратегический план «Северстали» предполагает дальнейшее увеличение их числа,

приобретение в собственность металлобаз в регионах. Учитывая введенные в строй

мощности по производству электросварных труб, а также строящуюся линию

цинкования, в самом ближайшем будущем «Северсталь» окажется очень сильным

конкурентом на региональных рынках.

Также серьезную опасность

представляет и развитие сбытовой сети Первоуральского Новотрубного завода. Им

уже открыты представительства в ряде крупных городов России (дилерская сеть

«Тирус»).

Активно занимается развитием

сбытовой сети «Таганрогский металлургический завод» в альянсе с «Синарским трубным

заводом».

Удаленные торговые офисы

существуют и у других трубных предприятий.

В настоящее время ОМК опережает

своих конкурентов по развитию сбытовой сети, однако, дистанция сокращается и

для сохранения лидирующих позиций, необходимо постоянное развитие и укрупнение

сбытовой сети.

Миссия.

Максимальное комплексное

удовлетворение потребностей конечного потребителя.

Цель.

Обеспечить рост объемов

производства на предприятиях ОМК, снизить себестоимость выпускаемой продукции,

увеличить долю рынка и уменьшить влияние сезонности спроса, обеспечить

необходимый уровень рентабельности, прибыль по основной и вспомогательной

продукции. Для этого развить сеть региональных представительств, предлагающих

конечным потребителям максимально широкий сортамент востребованной трубной

продукции, металлопроката, прочих сопутствующих товаров. Развитие сети

производить как в количественном (открытие новых представительств), так и в

качественном выражении.

Задачи

Основной товарной линией,

производимой ОМК и продаваемой через региональные представительства, являются

водо-газопроводные трубы. Их доля в общих продажах стабильно составляет около

60%. Таким образом, эти трубы можно использовать как базисную товарную линию

для выработки общей рыночной стратегии.

Проведенные исследования

позволяют детально описать структуру конечного потребления по отраслевым

сегментам и партиям разовой закупки.

Данные получены в результате

глубинных интервью конечных потребителей и крупнейших металлоторговцев.

На нижеприведенной диаграмме

представлена рыночная доля ОМК в разбиении по объемам разовой покупки конечными

потребителями.

Мы видим, что пик спроса достигается в диапазоне разовой партии от 5 до 15 тонн

(31% общего потребления). На втором месте стоит диапазон от 1 до 5 тонн (23%) и

затем от 15 до 50 (21%).

Эти цифры подчеркивают

исключительную важность налаженного сбытового канала от производителя до

конечного потребителя. Если производитель не может предложить необходимую для

потребителя разовую партию, а потребитель не в состоянии забирать продукцию с

завода вагонными нормами, они оба будут зависеть от посредников.

Рыночные посредники

консолидируют мелкие (в масштабах производителей) заказы конечных потребителей

и закупают эти объемы на заводах. Так как по большей части производители не

могут выйти на уровень конечного потребления, это дает посредникам возможность

оказывать давление по ценам, условиям оплаты и пр.

В итоге, получается так, что

производители вынуждены покупать у посредников возможность использования их

сбытовыми каналами. Оплатой этого являются скидки и отсрочки платежей.

Именно большое число мелких

(опять же с точки зрения производителя) покупателей обеспечивает стабильность

продаж и производства, равномерность загрузки производственных мощностей и

закупа сырья.

В свою очередь потребители

оплачивают посредникам возможность покупать продукцию необходимыми объемами и в

том сортаменте, который им необходим.

В следующей таблице представлена

общерыночная структура закупки ВГП труб конечными потребителями по базовым

сегментам.

|

Поставщик

|

Сегменты

|

|

Пром. предприятия

|

Строители

|

ЖКХ

|

Частники

|

Прочие

|

Всего

|

|

Торговцы

|

15%

|

29%

|

13%

|

8%

|

5%

|

70%

|

|

Заводы

|

20%

|

8%

|

0%

|

0%

|

3%

|

30%

|

|

Всего

|

34%

|

37%

|

13%

|

8%

|

8%

|

100%

|

Порядка 70% общего объема

конечного потребления проходит через различные посреднические организации. Для

рынка товаров народного потребления это приемлемое соотношение, но для

промышленного рынка эта цифра явно завышенная.

Средние цены

отгрузок ЧТПЗ по сегментам на внутренний рынок (цены используются как

индикаторы средней рентабельности по сегменту):

|

Сегмент

|

Средние цены

|

Доля в общих

отгрузках

|

|

Оцинк.

|

Черные

|

Общая

|

|

Газовики

|

15 297

|

7 909

|

9 208

|

1%

|

|

Металлоторговцы

|

14 920

|

7 817

|

10 559

|

41%

|

|

Нефтяники

|

15 053

|

8 032

|

9 582

|

1%

|

|

Промышленность

|

15 486

|

8 560

|

10 934

|

3%

|

|

Прочие

|

16 535

|

8 395

|

10 162

|

5%

|

|

Склады

|

16 419

|

8 464

|

10 420

|

45%

|

|

Строители

|

15 722

|

7 975

|

10 948

|

3%

|

|

Энергетики

|

15 132

|

8 470

|

9 574

|

1%

|

|

Средние

|

15 564

|

8 203

|

10 461

|

|

Обозначения в столбцах:

|

Минимальная цена

|

|

Максимальная

цена

|

Из этих данных

следует, что соотношение прямых отгрузок и отгрузок через рыночных посредников

на ЧТПЗ составляет 14% к 86%, что не соответствует описанной выше общей

рыночной структуре 30% к 70%. Это объясняется тем, что отгрузки через склады не

разделены по сегментам и типам складов, хотя в них достаточно большой объем

продукции отгружен конечным потребителям через собственные региональные

представительства (ОСП), что фактически можно считать прямыми отгрузками.

Уточнение данных приведет это соотношение к среднему.

Согласно

приведенной таблице по структуре закупок продукции конечными потребителями

наиболее развитые каналы со стороны заводов-производителей — это поставки

промышленным предприятиям и строителям. Если по поставкам промышленным

предприятиям производители опережают металлоторговцев, то на рынке строителей

преимущество последних очевидно.

Привлекательность

этих каналов подтверждается и уровнем средних цен. Так, промышленность лидирует по средней цене на

черную трубу, а строители — в общем. С другой стороны общий объем прямых

отгрузок в эти сегменты явно недостаточен.

Напротив,

лидеры отгрузок — склады и металлоторговцы — дают самые низкие средние цены.

Если с металлоторговцами ситуация достаточно ясная, то невысокие цены по

складам объясняются тем, что большинство представителей, а особенно дилеры,

оперируют (в достаточно большой мере) на рынке средних и мелких посредников.

Кроме этого надо учитывать, что независимый дилер все-таки имеет возможность

свободно выбирать поставщика и поэтому в состоянии оказывать ценовое давление

на завод.

Итак:

1. Наиболее

экономически интересные каналы сбыта задействованы в недостаточной степени. Для

увеличения продаж по ним необходим комплекс различных мероприятий — увеличение

и реструктуризация сбытового персонала, поддержание широкого ассортимента,

сокращение времени поставки, формирование комплексных поставок товаров и услуг

и прочее. Это потребует дополнительных инвестиций, однако увеличит как объем

продаж, так и прибыль.

2. Максимальный

объем продаж приходится на минимальные цены. Металлоторговцы являются

достаточно нестабильным каналом сбыта, для сохранения объема в нем постоянно

требуется снижение цен, что приводит к снижению прибыли.

Таким образом, можно постоянно

тратить деньги на снижение цен, предлагаемых металлоторговцам, при этом

сохранять, а может быть и увеличивать натуральные объемы, но снижать прибыль.

Или же вложить эти же деньги в развитие прямых продаж, увеличить объемы (это

вызовет снижение доли металлоторговцев) и прибыль. Вкладывая деньги в развитие

собственной сбытовой сети – предприятие создает активы; а вкладывая деньги в

скидки – предприятие просто несет

затраты.

Контроль над сбытовыми каналами — основной фактор

успешности на этом рынке

Таким образом, основной задачей

является формирование собственной сбытовой сети, способной оперировать на

мелкооптовом и розничном рынках, обеспечивать клиентов необходимыми объемами

продукции и ассортиментом.

В финансовом отношении рынок

посредников не менее привлекателен, чем рынок производителей. То есть прибыль,

зарабатываемая на дистрибуции, вполне сравнима, а возможно и превышает прибыль

производителей, притом, что ресурсов требуется значительно меньше.

В нижеследующей таблице приведен

расчет финансовых показателей годового рынка ВГП труб. При проведении расчетов

использовались данные по структуре продаж всеми типами операторов рынка, соответствующие уровни цен и торговых

надбавок. Общий объем потребления оценен двумя способами — по данным заводов

производителей и по базе данных МПС.

Базовые данные: общий

объем потребления — 1.2 млн. т

курс доллара — 30 руб.

расчетная маржа посредников

— 11 % (данные на сентябрь 2001 г.)

|

Параметр

|

Сумма,

млн. руб.

|

Сумма,

млн. USD

|

|

Весь рынок

|

11 067

|

369

|

|

Выручка производителя

|

9 556

|

319

|

|

Рынок посредников

|

8 112

|

270

|

|

Маржа посредников

|

892

|

28

|

Таким образом,

мы видим, что создание сети региональных представительств оказывается не только

логичным и необходимым развитием собственной сбытовой сети ОМК, но и отдельным

перспективным бизнесом.

2. Прогнозирование состояния рынка и

деятельности фирмы

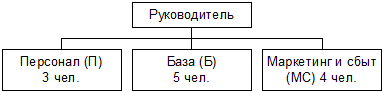

Специально для открытия

региональных представительств создается Группа по развитию бизнеса (ГРБ).

Структура ГРБ:

Сотрудник по персоналу (П) отвечает за весь процесс поиска, набора и

обучения персонала.

Сотрудники, ответственные за

базу (Б), выполняют поиск, выбор и необходимую подготовку базы для размещения

гипермаркета, обеспечивают наличие необходимого производственного оборудования.

Сотрудники, ответственные за

маркетинг и сбыт (МС), выполняют необходимые маркетинговые процедуры, связанные

с открытием представительства. Также они принимают участие в отборочных

собеседованиях.

Кроме этого на различных этапах

открытия регионального представительства могут быть привлечены и сотрудники

других служб ОМК, ЧТПЗ и ВМЗ.

В процедуре открытия

региональных представительств можно выделить 2 этапа: подготовительный и

операционный.

¶

Подготовительный этап включает в себя все

мероприятия, которые необходимо провести на начальном этапе. Эти мероприятия не

будут относиться к какому-либо отдельному представительству, но к созданию всей

сети. В него войдут:

1. Маркетинговые

исследования, подготовка базы данных потенциальных клиентов (которую, в

последствие, можно будет разбить по регионам и использовать уже более

конкретно).

2. Выбор

поставщиков, переговоры с ними, согласование уровня цен, условий поставки и

платежа.

3. Отработка

логистических схем, определение необходимости консигнационных складов, поиск и

образование их.

4. Подготовка

учебной программы для вновь принятых сотрудников региональных представительств.

5. Подготовка

пакета документов на аренду склада, офиса, необходимого технического

оборудования.

6. Формирование

единой ценовой политики Сети, системы скидок, условий поставки.

Операционный этап включает

в себя все процедурные мероприятия по открытию конкретного регионального

представительства. На операционном этапе используются подготовленные базы

данных потенциальных клиентов, логистические схемы, ожидаемые объемы продаж.

Привлекаемые людские ресурсы — юридический отдел (Ю), отделы маркетинга (ОМ),

специалисты Управления по сбыту продукции. Время оценено в днях.

|

Мероприятие

|

Персонал

|

Время

|

|

База

|

|

|

|

Выбор

|

|

|

|

Выбор СМИ для объявлений

об аренде склада и наборе персонала.

|

1 МС

|

4

|

|

Объявление в СМИ об аренде

склада.

|

1 МС

|

1

|

|

Получение ответов и

предложений.

|

2 Б

|

10

|

|

Выезд и осмотр на месте,

активный поиск альтернативных вариантов.

|

2 Б

|

5

|

|

Переговоры

|

|

|

|

Согласование условий

(цена, платежи).

|

Р, 2 Б

|

3

|

|

Согласование документов.

|

Р, Ю

|

5

|

|

Охрана.

|

Р, 2 Б

|

3

|

|

График.

|

|

|

|

Подготовка

базы.

|

|

40

|

|

Склады.

|

|

|

|

Офис.

|

|

|

|

Подъезды.

|

|

|

|

Оборудование.

|

|

|

|

Юридическое лицо.

|

|

|

|

Регистрация.

|

Ю

|

10

|

|

Персонал.

|

|

|

|

Поиск.

|

|

|

|

Размещение объявления /

обращение в кадровое агентство.

|

1 П

|

3

|

|

Получение и обработка

информации.

|

2 П

|

10

|

|

Отбор

|

|

|

|

Подготовка собеседований.

|

2 П

|

3

|

|

Выезд и проведение

собеседований.

|

2 П

|

5

|

|

Окончательный отбор.

|

Р, 2 П

|

2

|

|

Организационные

вопросы.

|

|

|

|

Трудоустройство.

|

2 П

|

1

|

|

Обучение.

|

2 П

|

10

|

|

Логистика.

|

|

|

|

Формирование

сортамента.

|

|

|

|

Сканирование рынка.

|

2 МС

|

10

|

|

Прогноз

объемов.

|

Р, 2 МС

|

5

|

|

Размещение

заказов.

|

Л

|

5

|

|

Поставка.

|

Л

|

40

|

|

Продажи.

|

|

|

|

Формирование

базы потенциальных клиентов.

|

|

|

|

Анализ актуальных данных о

продажах в регионы.

|

1 ОМ

|

1

|

|

Анализ имеющихся баз

данных.

|

1 ОМ

|

2

|

|

Поиск и анализ местной

информации.

|

1 ОМ, 1 МС

|

10

|

|

Структурирование

сбыта.

|

Р, 2 МС

|

5

|

|

Формирование

прайс-листа.

|

УСП

|

5

|

|

Проведение

договорной кампании.

|

РП

|

20

|

|

Маркетинг.

|

|

|

|

Продвижение.

|

|

|

|

Рассылки.

|

2 ОМ

|

20

|

|

Презентации у ключевых

клиентов.

|

РП, 1 МС

|

10

|

|

Партнерство с проектными и

строительно-монтажными организациями.

|

РП

|

20

|

|

Рекламная

кампания.

|

|

|

|

Выбор рекламоносителей и

подрядчиков.

|

1 ОМ

|

5

|

|

Формирование рекламного

бюджета.

|

1 ОМ

|

5

|

|

Размещение рекламы.

|

1 ОМ

|

10

|

Таким образом, процедура

открытия одного гипермаркета займет порядка 3-4 месяцев в зависимости от того,

сколько времени потребует подготовка базы и офиса.

Кроме этого влияет время

поставки продукции.

Время, затрачиваемое на набор

персона, скорее всего, практически не будет меняться.

2.1. Товарная политика

Общий сортамент региональных

представительств должен состоять из 4 основных групп:

Трубная продукция предприятий,

входящих в ОМК: Водогазопроводные трубы (цех №8 ЧТПЗ и №2 ВМЗ); Нефтепроводные

трубы (цех №3 ВМЗ и №1 и №2 ЧТПЗ); Трубы большого диаметра (цех №6 ЧТПЗ и цех

№4 ВМЗ); Холоднокатаные трубы (цех №5 ЧТПЗ); Профильные трубы.

Трубная продукция, не выпускаемая на предприятиях ОМК: Оцинкованная

труба Æ57-159; Бесшовные трубы Æ57-89, 168 — 219; Холоднокатаные и котельные трубы

до Æ57; Чугунные трубы; Пластиковые трубы.

Металлопрокат.

|

Сортамент*

|

Размеры

|

|

Арматура АIII 25, 35ГС

|

12, 14,

16-18, 20-24, 25-32, 36-40

|

|

Балка

|

№ 12 – 18

|

|

Катанка 3ПС

|

6.5, 8

|

|

Круг о/к

|

12-21,

22-30, 32-48, 50-72, 75-105

|

|

Круг к/к

|

12-21,

22-30, 32-48, 50-105

|

|

Круг н/л

|

12-21,

22-30, 32-48, 50-105

|

|

Уголок 3ПС/СП

|

20-35´3.4, 40-45´4.5, 50-75х5, 63-75´6-9, 90, 100´7, 90´8.9, 100´8-16, 125´10-16, 125´8.9

|

|

Уголок н/л

|

40-50, 56-75,

80-125

|

|

Швеллер 3ПС/СП

|

6.5, 8,

12, 14, 18

|

|

Лист г/к 3ПС/СП

|

2, 3, 4,

5-8, 9-11

|

|

Лист 09Г2С-12

|

4, 5-8, 9-11

|

|

Лист х/к 08ПС/Сп

|

0.7-0.9,

1.0-1.5, 1.51-3.0

|

|

Лист оцинкованный ХШ 2кл

|

0.55, 0.7,

0.8, 1.0-1.5

|

Метизы: Канаты, Электроды,

Проволока, Гвозди, Болты, Гайки, Шайбы, Шурупы, Винты, Сетка

Трубопроводная арматура:

Переходы, Отводы, Заглушки, Фланцы, Фитинги, Тройники, Комплектующие систем

отопления, Пластиковая арматура.

Услуги: доставка продукции

потребителю (при необходимости дополняется страховкой); резка и раскрой

продукции; нарезка резьбы; формовка продукции (гибка труб, …); упаковка

продукции.

2.2. География и

прогноз продаж

География

Выбор регионов для открытия

представительств и организации гипермаркетов был выполнен на основе экспертных

оценок с использованием рейтинга инвестиционной привлекательности, темпов ввода

жилья, объемов потребления ВГП и численности населения.

Также были приняты во внимание

географические и этнические особенности, местонахождение заводов-конкурентов,

опыт работы региональных представительств ЧТПЗ, сложившиеся хозяйственные

связи.

Общая таблица приведена в

приложении.

Для окончательной оценки

целесообразности открытия региональных представительств были взяты все регионы,

суммарный рейтинг которых превышает 50 пунктов. Таких регионов оказалось 34,

они объединены в 3 базовые группы.

1. Высокая

привлекательность. Рейтинг регионов превышает 70 пунктов: Москва и

Московская область; Санкт Петербург и Ленинградская область; Краснодарский

край; Республика Татарстан; Ростовская область; Республика Башкортостан;

Тюменская область; Нижегородская область; Ставропольский край; Самарская

область; Саратовская область

2. Средняя

привлекательность. Это регионы с рейтингом от 60 до 70 пунктов: Воронежская

область; Липецкая область; Челябинская область; Свердловская область; Пермская

область; Вологодская область; Белгородская область; Волгоградская область;

Оренбургская область; Новосибирская область; Республика Чувашия

Из этого списка

имеет смысл исключить Белгородскую область так как ее высокий рейтинг основан в

первую очередь на высоком потреблении труб. Оценка потребления выполнялась на

основе данных МПС о перевозках трубной продукции, а Белгородская область

является перевалочным пунктом при экспортно-импортных операциях, и фактическое

потребление трубы там существенно ниже, чем использованное при составлении

рейтинга.

3.

Умеренная

привлекательность. Регионы с

рейтингом от 50 до 60 пунктов: Республика Удмуртия; Ярославская область;

Пензенская область; Ульяновская область; Смоленская область; Кировская область;

Тверская область; Владимирская область; Астраханская область; Красноярский

край; Кемеровская область; Иркутская область; Республика Дагестан; Орловская

область

По каждому из этих регионов необходимо будет принимать

специальное решение. В первом приближении исключаются следующие регионы:

·

Республика Дагестан — из-за сложной политической

обстановки в самой республике и ее окружении.

·

Тверскую и Владимирскую области из-за близости с

Москвой. В них будет более целесообразно осуществлять продажи через дилера.

·

Орловскую область — опять же по причине границы

с Украиной.

4. Кроме

того, в список регионов также добавляются следующие:

·

Республика Казахстан — она не вошла в рейтинг

российских регионов, однако, там очень хорошие перспективы для металлоторговли.

·

Республика Беларусь — по аналогичной причине.

Как и Казахстан, Беларусь отличается довольно дружественным торговым и

инвестиционным климатом, а также недостатком собственных металлургических

мощностей.

·

Приморский и Хабаровский край. В этих регионах

ожидается проведение газификации, массовая замена и модернизация оборудования в

энергетике, водоснабжении и водоотведении, ЖКХ. Кроме этого, представительство

в этом регионе можно использовать для работы с Камчаткой и Сахалином.

В перспективе прочие регионы будут закрываться с помощью

дилеров и развития системы франчайзинга.

Прогноз продаж

Прогноз объемов продаж трубной

продукции выполнен экспертно на основании следующих данных: объем продаж труб

ЧТПЗ и ВМЗ в регионы; объемы потребления трубной продукции регионами (емкость

рынка).

Для выполнения прогноза объемов

продаж металлопроката использованы полученные в ходе исследования данные по

соотношению объемов продаж труб и металлопроката крупнейшими металлоторгующими

компаниями. Среднее значение данного показателя было использовано в расчетах.

|

Город

|

Категория

|

Число гипермаркетов

|

Объем продаж, т/месяц

|

Объем продаж, т/год

|

|

трубы ОМК

|

трубы др. произв.

|

Мет. прокат

|

Всего

|

|

Москва

|

А

|

3

|

4 000

|

700

|

3 000

|

7 700

|

92 400

|

|

Санкт-Петербург

|

В

|

2

|

1 000

|

300

|

800

|

2 100

|

25 200

|

|

Екатеринбург

|

А

|

1

|

800

|

200

|

600

|

1 600

|

19 200

|

|

Челябинск

|

А

|

1

|

800

|

200

|

700

|

1 700

|

20 400

|

|

Новосибирск

|

В

|

1

|

600

|

180

|

500

|

1 280

|

15 360

|

|

Нижний Новгород

|

А

|

1

|

900

|

200

|

650

|

1 750

|

21 000

|

|

Ростов-на-Дону

|

А

|

1

|

800

|

200

|

600

|

1 600

|

19 200

|

|

Краснодар

|

А

|

1

|

850

|

200

|

620

|

1 670

|

20 040

|

|

Самара

|

А

|

1

|

850

|

200

|

620

|

1 670

|

20 040

|

|

Беларусь

|

А

|

1

|

800

|

250

|

560

|

1 610

|

19 320

|

|

Казахстан

|

В

|

2

|

1 200

|

400

|

900

|

2 500

|

30 000

|

|

Пермь

|

В

|

1

|

700

|

150

|

480

|

1 330

|

15 960

|

|

Липецк

|

С

|

1

|

500

|

120

|

300

|

920

|

11 040

|

|

Тюмень

|

А

|

1

|

900

|

230

|

650

|

1 780

|

21 360

|

|

Казань

|

В

|

1

|

700

|

200

|

500

|

1 400

|

16 800

|

|

Ставрополь

|

В

|

1

|

600

|

150

|

420

|

1 170

|

14 040

|

|

Саратов

|

В

|

1

|

650

|

180

|

450

|

1 280

|

15 360

|

|

Ижевск

|

В

|

1

|

500

|

120

|

400

|

1 020

|

12 240

|

|

Смоленск

|

С

|

1

|

400

|

100

|

350

|

850

|

10 200

|

|

Оренбург

|

В

|

1

|

500

|

120

|

400

|

1 020

|

12 240

|

|

Новокузнецк

(Кемерово)

|

С

|

1

|

420

|

150

|

300

|

870

|

10 440

|

|

Уфа

|

В

|

1

|

630

|

170

|

400

|

1 200

|

14 400

|

|

Хабаровск

(Владивосток)

|

С

|

1

|

400

|

120

|

250

|

770

|

9 240

|

|

Воронеж

|

В

|

1

|

500

|

130

|

400

|

1 030

|

12 360

|

|

Вологда

|

С

|

1

|

450

|

120

|

370

|

940

|

11 280

|

|

Волгоград

|

С

|

1

|

350

|

150

|

350

|

850

|

10 200

|

|

Красноярск

|

С

|

1

|

400

|

120

|

380

|

900

|

10 800

|

|

Йошкар-Ола

|

С

|

1

|

450

|

100

|

400

|

950

|

11 400

|

|

Иркутск

|

С

|

1

|

450

|

150

|

400

|

1 000

|

12 000

|

|

Ярославль

|

С

|

1

|

350

|

100

|

300

|

750

|

9 000

|

|

Ульяновск

|

С

|

1

|

370

|

110

|

300

|

780

|

9 360

|

|

Пенза

|

С

|

1

|

300

|

100

|

280

|

680

|

8 160

|

|

Киров

|

С

|

1

|

300

|

80

|

250

|

630

|

7 560

|

|

Астрахань

|

С

|

1

|

350

|

120

|

300

|

770

|

9 240

|

|

ИТОГО

|

|

38

|

23 770

|

6 120

|

18 180

|

48 070

|

576 840

|

Категория гипермаркету присваивается в зависимости от

прогнозируемого ежемесячного объема продаж труб и металлопроката.

А — более 1 500 т.

В — от 1 000 до 1 500 т.

С — до 1000 т.

Последовательность открытия региональных представительств основывается

на следующих принципах:

1.

Первая

очередь. Те регионы, в которых

уже действуют обособленные структурные подразделения ЧТПЗ. Это позволит

сократить время на организацию представительства и гипермаркета,

воспользоваться существующей клиентской базой и опытными менеджерами. Кроме

этого, это позволит накопить необходимый опыт, упрощающий в дальнейшем открытие

представительств «с ноля». В эту группу

входят следующие регионы: Москва,

Челябинск, Санкт-Петербург, Екатеринбург, Новосибирск.

2. Вторая

очередь. Регионы с высоким рейтингом привлекательности, в которых в

настоящее время нет никаких представительств ОАО ЧТПЗ, ни собственных, ни

дилеров.

Это следующие

регионы: Казань (Республика Татарстан),

Ростов, Тюмень, Нижний–Новгород, Ставрополь, Саратов.

3. Третья

очередь. Последовательный выбор из оставшихся регионов, с учетом величины

рейтинга, географии (приоритет Уральскому и Центральному регионам), конъюнктуре

рынка, сезонности продаж и климатическим условиям, стоимости транспортировки и

прочего.

Таким образом, сначала планируется открыть гипермаркеты в

тех регионах, в которых это будет сделать проще всего, потом, учитывая

накопленный опыт, следует открывать в тех, где мы сейчас не ведем никакой

деятельности, а на последнем этапе будут освоены оставшиеся регионы с учетом

конкретной ситуации.

Общий план выглядит следующим образом:

2002 год (10 регионов) :

1 мая – Москва (1-й гипермаркет), Челябинск

1 июля – Екатеринбург, Новосибирск, Санкт-Петербург (1-й

гипермаркет)

1 августа – Москва (2-й гипермаркет), Нижний Новгород

1 сентября – Тюмень

1 октября – Казань (Татарстан), Ростов-на-Дону

1 ноября – Москва (3-й гипермаркет), Ставрополь

2003 год (15 регионов):

1 февраля – Саратов, Пермь

1 марта – Вологда, Санкт-Петербург (2-й гипермаркет)

1 апреля - Чебоксары (Чувашская республика), Оренбург

1 июня – Воронеж, Ижевск, Кемерово

1 июля – Липецк

1 августа – Смоленск, Волгоград

1 сентября – Пенза

1 октября – Ярославль, Ульяновск

1 ноября – Астрахань

2004 год (9 регионов) :

1 февраля – Самара, Уфа (Башкортостан)

1 марта – Казахстан (1-й гипермаркет), Минск (Беларусь)

1 апреля – Хабаровск

1 мая – Красноярск

1 июля – Краснодар, Киров

1 августа – Иркутск, Казахстан (2-й гипермаркет)

2.3. Логистика

Для обеспечения региональных представительств продукцией в

срок, в необходимом объеме и с минимальными транспортными издержками необходима

тщательная проработка логистических схем.

Уже на этапе проработки собственной сбытовой сети становится

очевидной необходимость создания консигнационных складов.

В связи с тем, что гипермаркеты будут ориентированы на

средних и мелких покупателей, то им будет необходим небольшой запас продукции,

но по каждой позиции ассортиментного ряда. Обеспечить поставку таких партий

прямо от производителей, к сожалению, не представляется возможным. Таким образом,

основной функцией, которую возьмут на себя консигнационные склады, будет

формирование сборных вагонов для отправки региональным представительствам.

Это позволит консолидировать объемы закупа продукции на

комбинатах, поддерживать скидки и ритмичность поставок, обеспечить гипермаркеты

продукцией сообразно их потребностям, сэкономить средства на поддержание

торгового запаса.

В таблице приведена разбивка приоритетности поставщиков для

каждого из региональных представительств первой очереди.

|

|

Лист г/к

|

Лист х/к

|

Лист оц.

|

Арматура, круг,

катанка

|

Уголок, швеллер,

балка

|

|

Москва

|

Северсталь, ММК

|

Северсталь,

ММК

|

Северсталь,

ММК

|

ЧМЗ,

Мечел

|

ММК,

Северсталь

|

|

С. Петербург

|

Северсталь, ММК

|

Северсталь,

ММК

|

Северсталь,

ММК

|

ЧМЗ,

Мечел

|

ММК,

Северсталь

|

|

Н. Новгород

|

Северсталь, ММК

|

Северсталь,

ММК

|

Северсталь,

ММК

|

ЧМЗ,

Мечел

|

ММК,

Северсталь

|

|

Ростов

|

НЛМК,

Северсталь, Запорожсталь

|

НЛМК, Северсталь

|

НЛМК, Северсталь

|

ЧМЗ,

Мечел

|

ММК,

Северсталь

|

|

Ставрополь

|

НЛМК, Северсталь, Запорожсталь

|

НЛМК, Северсталь

|

НЛМК, Северсталь

|

ЧМЗ,

Мечел

|

ММК,

Северсталь

|

|

Саратов

|

НЛМК, Северсталь, ММК

|

НЛМК,

Северсталь, ММК

|

НЛМК,

Северсталь, ММК

|

ЧМЗ,

Мечел

|

ММК,

Северсталь

|

|

Казань

|

ММК, Северсталь

|

ММК, Северсталь

|

ММК, Северсталь

|

ЧМЗ,

Мечел

|

ММК,

Северсталь

|

|

Челябинск

|

ММК

|

ММК

|

ММК

|

ЧМЗ,

Мечел

|

ММК

|

|

Екатеринбург

|

ММК

|

ММК

|

ММК

|

ЧМЗ,

Мечел

|

ММК

|

|

Тюмень

|

ММК

|

ММК

|

ММК

|

ЧМЗ,

Мечел, ЗСМК

|

ММК,

ЗСМК

|

|

Новосибирск

|

ММК, Кармет

|

ММК

|

ММК

|

ЗСМК

|

ЗСМК

|

Планируемое месторасположение консигнационных складов:

¶

Для региональных представительств Центрального ФО —

Москва;

¶

Для региональных представительств Уральского ФО —

Челябинск;

¶

Для региональных представительств Сибирского ФО —

Новосибирск.

В первую очередь необходимо открыть консигнационный

склад в Челябинске, самое оптимальное – на территории ЧТПЗ. Это позволит

сократить первоначальные затраты, упростить все операции, наработать

необходимый опыт.

2.4. Ценовая политика

Для слаженной работы всей

сбытовой сети, избежания внутренней конкуренции, эффективного управления

товарными потоками необходима единая продуманная ценовая политика.

Основная идея ценовой политики –

привязка клиентов к ближайшему региональному представительству или

гипермаркету. Клиент не должен иметь возможности выбирать между разными гипермаркетами,

втягивать их в конкуренцию между собой

и, тем самым, заставлять сбивать цены.

Кроме того, ценовая политика не

должна позволять крупным металлоторговцам, покупающим у нас продукцию,

создавать конкуренцию региональным представительствам на розничном рынке.

Для этого необходимо будет

разработать модель ценообразования для каждого региона с учетом железнодорожных

тарифов, складских расходов и уровня цен (в самом регионе и соседних).

Это будет делаться по мере открытия представительств в ходе изучения

конкретного региона и по мере локализации сторонних поставщиков.

Система скидок должна быть

направлена на привлечение максимально большего числа постоянных клиентов,

обеспечивающих стабильный спрос. Таким образом, скидки должны стимулировать

объемы закупки, стабильность спроса, лояльность клиента.

2.5. Экономика

Пояснения к модели собственной сбытовой сети (ССС)

Общие показатели (все расчеты

приведены без учета НДС):

v

Постоянные

затраты на содержание ССС — это текущие затраты на обслуживание гипермаркетов

(ФЗП, аренда и обслуживание офиса, расходы на рекламу);

v

Переменные

затраты на содержание ССС — это текущие затраты на переработку

продукции (из расчета 170 руб./т).

v

Единовременные

затраты — это затраты на открытие офиса, распределенные согласно таймингу

(найм персонала, покупка мебели и офисной техники, оснащение склада

дополнительным оборудованием);

v

Объем

продаж, т — объем продаж металлопродукции (без непрофильной продукции);

v

Объем

продаж металлопродукции, тыс. руб. —

рассчитан как результат реализации продукции по цене, равной

себестоимости, плюс операционная маржа

v

Себестоимость

продукции — средневзвешенная себестоимость, состоящая из цены закупа и ж/д тарифа (500 руб./т). В

качестве цены закупа на продукцию ОМК заложена цена реализации крупнейшим

металлоторговцам (данные за декабрь 2001 года).

v

Объем

продаж непрофильной продукции, тыс. руб. — 15% от объема продаж металлопродукции

(экспертная оценка). Так как на данном этапе невозможно оценить затраты на

реализацию непрофильной продукции, экспертно уменьшаем рентабельность по

непрофильным продажам до 6%, что составляет дополнительно 0,9% к заложенным в

модель 10-ти процентам.

v

Операционная

маржа — рассчитана от себестоимости металлопродукции исходя из

рентабельности в 10%.

v

Прибыль

— это операционная маржа, уменьшенная на сумму текущих и единовременных затрат

на содержание ССС;

Переменные показатели

v

Категория

гипермаркета. На основе расчета затрат на организацию и содержание

гипермаркета были построены модели для каждой категории гипермаркета: А, В и С.

A

– объем продаж металлопродукции более 1 500 т/мес.

(на один ГМ);

B

– объем продаж металлопродукции от 1 000 до 1 500 т/мес.;

C

– объем продаж металлопродукции до 1 000 т/мес.

v

Затраты на содержание ССС. Расчет ФЗП и других статей затрат на содержание

ССС подробно расписан в приложениях «Штат» и «Затраты на гипермаркет».

Предполагается, что и офис, и складские площади будут арендоваться, причем база

будет оснащена техникой, необходимой для разгрузки-погрузки труб и

металлопроката. Если возникнет необходимость аренды кранов, машин и т.п., то

потребуется скорректировать затраты на сумму вновь возникающей аренды.

Следует отметить, что стартовые

запасы продукции в размере 2‑х месячного объема реализации

рассматриваются как товарный кредит. Если же рассматривать их как инвестиции,

необходимо будет скорректировать затраты с учетом погашения процентов по

кредитам.

Так же в модели не учтены

дополнительные затраты на содержание единого управляющего центра и затраты по

организации регионального представительства, в состав которого входит более

одного гипермаркета.

В ходе разработке модели стало

очевидным, что для гипермаркета категории «С» необходимо формировать штат и

структуру затрат в индивидуальном порядке.

v

Инфляция. В расчетах не учтены

рост уровня инфляции и прочие динамики изменения цен. Все расчеты ведутся по

ценам января 2002 года.

v

Сезонность продаж. Сезонность продаж рассчитана по фактическим

объемам реализации в 2001 году наиболее стабильно работающих представительств

ОАО «ЧТПЗ»: Москвы, Челябинска, Новосибирска, Екатеринбурга, Иркутска, Уфы,

Мурманска, Самары, Казахстана и Томска. Коэффициент сезонности представляет

собой отношение среднемесячного объема реализации к фактическому (суммарно по

всем складам).

v

Коэффициент

мощности гипермаркета. Модель учитывает период выхода вводимого

гипермаркета на 100% производственную мощность, т.е. на 100%-ый объем

реализации, в течение 6 месяцев.

Общие показатели.

Итоговая модель работы ССС.

|

|

2002

|

2003

|

2004

|

2005

|

2006

|

2007

|

|

Количество действующих гипермаркетов

|

шт

|

12

|

28

|

38

|

38

|

38

|

38

|

|

Объем продаж м/п, всего

|

тыс. т

|

66

|

335

|

517

|

582

|

582

|

582

|

|

Объем продаж, всего

|

тыс. руб.

|

607 817

|

3 091 270

|

4 764 036

|

5 362 977

|

5 362 977

|

5 362 977

|

|

в т.ч. объем

продаж м/п

|

тыс. руб.

|

528 537

|

2 688 061

|

4 142 640

|

4 663 458

|

4 663 458

|

4 663 458

|

|

объем продаж нп/п

|

тыс. руб.

|

79 281

|

403 209

|

621 396

|

699 519

|

699 519

|

699 519

|

|

|

|

|

|

|

|

|

|

Рентабельность продаж по м/п

|

%

|

10.0%

|

|

Рентабельность продаж по нп/п

|

%

|

6.0%

|

|

|

|

|

|

|

|

|

|

Операционная маржа всего

|

тыс. руб.

|

52 373

|

266 362

|

410 498

|

462 106

|

462 106

|

462 106

|

|

в т.ч. операционная

маржа по м/п

|

тыс. руб.

|

48 049

|

244 369

|

376 604

|

423 951

|

423 951

|

423 951

|

|

операционная маржа

по нп/п

|

тыс. руб.

|

4 324

|

21 993

|

33 894

|

38 156

|

38 156

|

38 156

|

|

|

|

|

|

|

|

|

|

Затраты на содержание ССС, всего

|

тыс. руб.

|

64 330

|

192 152

|

280 590

|

292 025

|

292 025

|

292 025

|

|

в т.ч. затраты по

по м/п

|

|

64 330

|

192 152

|

280 590

|

292 025

|

292 025

|

292 025

|

|

затраты по нп/п

|

|

0

|

0

|

0

|

0

|

0

|

0

|

|

|

|

|

|

|

|

|

|

Прибыль всего

|

тыс. руб.

|

-11 957

|

74 210

|

129 908

|

170 082

|

170 082

|

170 082

|

|

в т.ч. прибыль по

м/п

|

тыс. руб.

|

-16 281

|

52 217

|

96 014

|

131 926

|

131 926

|

131 926

|

|

прибыль по нп/п

|

тыс. руб.

|

4 324

|

21 993

|

33 894

|

38 156

|

38 156

|

38 156

|

|

|

|

|

|

|

|

|

|

Прибыль за весь период накопительным

итогом

|

тыс. руб.

|

-11 957

|

62 253

|

192 162

|

362 243

|

532 325

|

702 407

|

|

|

|

|

|

|

|

|

|

Период кредитования проекта

|

Мес.

|

17

|

|

Максимальный размер кредита (без закупки

товара)

|

тыс. руб.

|

17 406

|

|

|

|

|

|

|

|

|

|

|

График показывает, что

окупаемость собственной сбытовой сети составляет 17 месяцев. Таким образом,

гипермаркеты начнут приносить прибыль уже во втором квартале 2003 года, что

позволит открывать последующие гипермаркеты без привлечения кредитных средств.

К концу расчетного периода (до января 2008

г.) прибыль ССС составит 702 407 тыс. руб. Учитывая то, что около половины

объема реализации составляют трубы ОМК, прибыль от реализации продукции ОМК

через ССС составит 344 180 тыс. руб. надо принять во внимание, что эта сумма

дополнительного дохода ОМК по сравнению с реализацией этого объема через

крупных металлоторговцев (конечно, в случае, если они не разместят заказы у

конкурентов).

К концу расчетного периода (до января 2008

г.) прибыль ССС составит 702 407 тыс. руб. Учитывая то, что около половины

объема реализации составляют трубы ОМК, прибыль от реализации продукции ОМК

через ССС составит 344 180 тыс. руб. надо принять во внимание, что эта сумма

дополнительного дохода ОМК по сравнению с реализацией этого объема через

крупных металлоторговцев (конечно, в случае, если они не разместят заказы у

конкурентов).

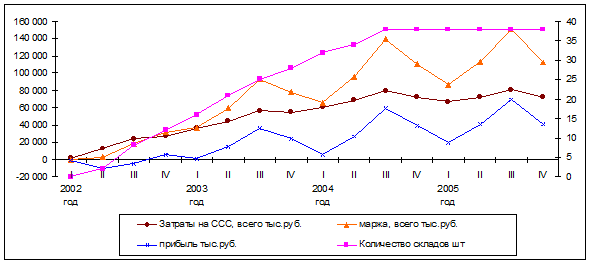

Динамика денежных потоков

Финансовые показатели отнесены к

левой оси Y, а динамика

ввода региональных представительств – к правой. Временная шкала представлена

поквартально.

Заключение

Развитие широкой сети

региональных представительств — вопрос не просто диверсификации бизнеса, но

выживания. Избыточное число операторов рынка, производственных мощностей,

постоянное развитие инфраструктуры усиливают конкуренцию и увеличивают

требования к системе работы с клиентами. В настоящее время рынок гипермаркетов

в сфере «бизнес-ту-бизнес» только

начинает формироваться, те компании, которые зайдут на него первыми смогут

«снять сливки» и получат существенное преимущество в дальнейшем развитии.

Предлагаемая схема развития

региональной сбытовой сети позволит охватить практически все экономически

привлекательные регионы России и стран СНГ, увеличить и стабилизировать объемы

реализации, довести объем продаж металлопродукции до 580 тысяч т в год,

получать выручку свыше 5 млрд. рублей в год и прибыль — свыше 170 млн.

Выход к конечным потребителям в

регионах, «удлинение трубы» — единственно верная стратегия работы на рынке труб

и металлопроката.

Список

использованной литературы

1. Акулич

И.Л. «Современный маркетинг». – Рига: Изд. БРИ, 2001.

2. Басовский

Л. Е. Маркетинг. М.: ИНФРА-М, 2000.

3. Болт

Г. Д. Практическое руководство по управлению сбытом. М., 1999

4. Голубков

Е.П. «Маркетинговые исследования». – М.:Филипресс, 1998г.

5. Голубков

Е.П. Маркетинг: стратегия, планы, структуры. - М., 1995.

6. Горемыкин

В.А. и др. Планирование на предприятии. - М., 1999.

7. Грузинов

В.П. Грибов В.Д. Экономика предприятия. - М., 1998.

8. Дашков

Л.П. Коммерция и технология торговли. – М.: 2000.

9. Эванс

Дж.М. Маркетинг. - М.: Экономика,1993.

10.

Киселев Б.Н., Алешина И.В. Основы стратегического

управления. -М., 1996.

11.

Моляков Д.С. Финансы предприятий отраслей народного

хозяйства. - М.: ФиС , 1997.

12.

Попов В.Н. Деловое планирование: методы, организация,

современная практика. - М., 1997.

13.

Райзберг Б. А., Лозовский Л. Ш., Стародубцева Е. Б.

Большой энциклопедический словарь.- М.: ИНФРА –М, 2001.

14.

Скоун Т. Управленческий учет.- М.: Изд-во ЮНИТИ, 1998.

15.

Уткин Э.А. Стратегическое планирование. - М., 1998.

16.

Котлер Ф. Основы маркетинга. - М.: Ростинтэр, 1993.

17.

Финансовый менеджмент: теория и практика/Под ред.

Стояновой Е.С.- М.: Перспектива, 1997.

18.

Хисрик Р. Д. Торговля и менеджмент продаж. М.:1996.

19.

Шим Дж., Сигел Дж. Методы управления стоимостью и

анализа затрат. – М. : Филинъ, 1997.

20.

Эванс Д. , Берман Б. Маркетинг. М.: Экономика 1999

* Наиболее

востребованные позиции сортового и листового проката.