Особенности вывоза капитала из России

Содержание

Введение.......................................................................................................................................................................................... 3

1. Рыночная экономика и

особенности ее функционирования в современной России 5

1.1. Переход России к рыночной экономике и формирование

института частной собственности... 5

1.2. Появление олигархического капитала в современной России................................................................... 8

2. Инвестиционные процессы в

России и их особенности.............................................................. 9

2.1. Экономический рост и необходимость его финансовой

поддержки....................................................... 9

2.2. Вывоз капитала из России и его масштабы....................................................................................................... 11

2.3. Социально-экономические последствия вывоза капитала из

России................................................. 23

Заключение................................................................................................................................................................................ 25

Список использованной

литературы............................................................................................................... 27

Введение

Актуальность

темы связана с тем, что привлечение в широких масштабах иностранных инвестиций

в российскую экономику преследует долговременные стратегические цели создания

цивилизованного, социально ориентированного общества, характеризующегося

высоким качеством жизни населения, в основе которого лежит экономика,

предполагающая не только совместное эффективное функционирование различных форм

собственности, но и интернационализацию рынка товаров, рабочей силы и капитала.

Инвестициями

являются денежные средства, целевые банковские вклады, паи, акции и другие

ценные бумаги, технологии, машины, оборудование, лицензии, в том числе и на

товарные знаки, кредиты, любое другое имущество или имущественные права,

интеллектуальные ценности, вкладываемые в объекты предпринимательской и других

видов деятельности в целях получения прибыли и достижения положительного

социального эффекта.

Инвестиционная

деятельность - это вложение инвестиций, или инвестирование, и совокупность

практических действий по реализации инвестиций.

Россия

слишком велика, чтобы ее игнорировать и слишком нестабильна, чтобы в нее

вкладывать большие деньги - такова позиция большинства иностранных инвесторов.

Мировой же опыт показывает, что приток иностранных инвестиций, в особенности

прямых решает множество кризисных задач, стоящих в настоящее время перед

экономикой России: способствует передаче технологии и ноу-хау; не увеличивает

внешней задолженности страны, а наоборот, позволяет получить средства для ее

погашения; повышает производительность труда и занятость населения; содействует

передаче передовых методов управления и маркетинга и др.

Предметом

работы являются иностранный капитал.

Целью

данной работы является рассмотрение форм вывоза капитала в РФ.

Для

раскрытия поставленной цели раскроем ряд задач:

·

описать переход

России к рыночной экономике и формирование института частной собственности

·

расписать

процесс появления

олигархического капитала в современной России;

·

проанализировать экономический рост и выявить необходимость его финансовой

поддержки;

·

описать вывоз капитала из России и

его масштабы;

·

выявить социально-экономические последствия вывоза капитала из России.

1. Рыночная

экономика и особенности ее функционирования в современной России

1.1. Переход России к рыночной экономике и

формирование института частной собственности

Реформы, осуществляемые в России, направленные на

создание и функционирование эффективной рыночной экономики, привели к

необходимости формирования института частной собственности, а вместе с тем и к

формированию экономически активной группы реальных собственников.

Формирование института частной

собственности в России, являющееся коренным вопросом экономической реформы,

выдвигает на первый план проблему государственной защиты частной собственности.

Создание государственной службы

защиты собственности (прежде всего, частной собственности) необходимо для того,

чтобы переломить тенденцию к стремительной криминализации

всей экономики путем сосредоточения максимального количества функций по охране

интересов предпринимателей в юрисдикции государственного органа, обладающего

соответствующими полномочиями, подготовленными кадрами, вооружением и другими

необходимыми средствами.

Практика показала, что правовая

защита предпринимательства возможна лишь на профессиональной основе и, прежде

всего, силами органов внутренних дел. Частные экономические структуры отдают

приоритет государственным институтам охраны и давно привлекают для этого

определенную часть действующих сотрудников милиции. Между тем, выполнение

последними побочных функций осуществляется в ущерб основным и, к тому же, без

должной правовой регламентации.

Учитывая всю сложность ситуации,

считаем необходимым принятие решения о создании специальных подразделений

милиции по защите предпринимательства и частной собственности как на

федеральном, так и на региональных уровнях.

Деятельность специальных

подразделений по защите предпринимательства и частной собственности

предлагается строить на следующих принципах:

• право установления договорных

отношений с любыми коммерческими структурами, действующими в России и,

возможно, в других странах СНГ;

• самостоятельность в формировании

штатов договорной милиции и установления должностных окладов;

• четкая координация и

взаимодействие с частными структурами по охране и сыску;

• поэтапный переход на

самоокупаемость.

На государственную службу по защите

собственности предполагается возложить следующие задачи:

• оперативное обслуживание

предпринимательских структур, борьба с преступными посягательствами,

противодействие рэкету и мафиозным группировкам;

• охрана служебных,

производственных и иных помещений, материальных ценностей, денег и физических

лиц;

• охрана коммерческой,

финансово-кредитной и производственно-технологической тайны;

• оказание юридических и иных

услуг;

• разработка и внедрение

технических программ охраны;

• координация деятельности частных

охранно-сыскных и других формирований правоохранительной направленности.

Для успешного выполнения

поставленных задач государственной службе по защите собственности необходимо

придать особый статус:

• сотрудников, работающих в

специальных подразделениях милиции по защите предпринимательства и частной

собственности считать находящимися в действующем резерве МВД Российской

Федерации, сохранив за ними все права, обязанности и льготы, предусмотренные

для сотрудников органов внутренних дел;

• разрешить принимать на работу на

контрактной основе бывших сотрудников-пенсионеров МВД, граждан из числа

общественного актива, а также (на должности офицерского состава) военнослужащих

Вооруженных Сил, уволенных по сокращению штатов, с сохранением всех льгот,

предусмотренных для сотрудников органов внутренних дел;

• передать на самостоятельный

баланс государственной службы по защите собственности служебные помещения,

автотранспорт, вооружение, специальные и иные средства, а также другое

имущество, находящееся в распоряжении МВД Российской Федерации;

• на первом этапе на развитие

государственной службы по защите собственности предполагается выделение

бюджетных средств; впоследствии от бюджетного финансирования можно будет

отказаться.

Работу по созданию государственной

службы по защите собственности предлагается осуществлять поэтапно.

На первом этапе органам внутренних

дел и безопасности предоставляется право на заключение договоров с ассоциациями

предпринимателей.

Содержание этих договоров - учет

рекомендаций ассоциаций предпринимателей при планировании и выполнении данными

органами своих обычных функций. ПРИМЕРЫ: частичное изменение схемы

патрулирования, частичное изменение времени и места дежурства личного состава,

концентрация сил и средств на проведение стандартных операций (проверка

паспортного режима, правил торговли и т.д.).

Второй этап - создание в

структуре УВД и МБ специальных подразделений и наделение их правом заключения

договоров на выполнение особых функций не только с ассоциациями, но и с

отдельными предприятиями и гражданами.

Третий этап - учреждение (на базе

специальных подразделений) акционерных обществ со 100%-ной государственной

собственностью и осуществлением ими всего комплекса услуг, разрешенных для

частных агентств.

В качестве уставного капитала

вносятся служебные помещения, автотранспорт, вооружение, специальные и иные

средства, а также другое имущество, находящееся в распоряжении специальных

подразделений органов внутренних дел и безопасности.

С принятием закона «О

приватизации государственного и муниципального имущества» подтвердилось, что

институт частной собственности в России состоялся, а рыночная экономика

окончательно утвердилась.

1.2. Появление олигархического капитала в

современной России

Олигархический капитал держится своих эксклюзивных

ниш, а потому выступает как фактор, задерживающий рост экономики в целом.

Основой олигархического капитала второй половины 90-х

стал капитал банковский. Собственно, параллельно с приобретением статуса

"олигархического" он и начал частично перетекать в капитал

промышленный (кто-то из вчерашних банкиров стал нефтяником, кто-то

металлургом), а позже – и медийный. Джентльменский

набор из "заводов, газет, пароходов" и стал в 1996 году одним из

критериев при выделении из общей массы частных предпринимателей этих самых

олигархов.

Олигархический капитал – активный субъект разработки и

реализации политики захвата накопленного прежними поколениями национального

богатства и перераспределения финансовых потоков в пользу узкой группы лиц,

получивших и преумножающих капиталы благодаря близости к центрам власти.

Сконцентрированные в их руках ресурсы превосходят сегодня экономические

возможности государства и позволяют диктовать органам власти «правила игры».

Сложившийся политический режим не просто поражен коррупцией – он уродливое дитя

беспринципной сделки власти с «семибанкирщиной» в

1996 году. Не случайно поэтому мошеннические схемы захвата государственной

собственности и силового перераспределения иных привлекательных активов в

интересах «узкой группы» лиц оказались юридически корректными. Просто

мошенничество оказалось возведенным в ранг закон, который был сочинен по воле

олигархического капитала его политической и интеллектуальной обслугой.

Олигархический капитал держится своих эксклюзивных

ниш, а потому выступает как фактор, задерживающий рост экономики в целом.

2. Инвестиционные

процессы в России и их особенности

2.1. Экономический рост и необходимость его

финансовой поддержки

Михаил Задорнов подчеркнул, что во

втором полугодии 2004 года наблюдается замедление темпов экономического роста.

По его словам, существуют как экономические причины происходящего – замедление

темпов роста инвестиций, банковский кризис – так и другие причины, в частности,

отсутствие взаимопонимания бизнеса и власти, "неопределенные правила

игры". М. Задорнов предложил участникам круглого стола ответить на три

основных вопроса: каковы причины замедления экономического роста; насколько

серьезна эта тенденция; что делать для того, чтобы придать новый импульс

экономическому росту.

Евгений Ясин,

научный руководитель ГУ "Высшая школа экономики", уверен, что главная

причина замедления темпов экономического роста заключается в спаде деловой

активности. "Налицо серьезный конфликт бизнеса и власти, где бизнес

придерживается позиции "не высовываться", – заявил Е. Ясин. По его словам, причины такой ситуации лежат не в

экономической плоскости, а в политической. Е. Ясин

считает, что такая тенденция сохранится еще 2-3 года. Однако ее можно

исправить, в частности, приняв политические меры, которые бы обеспечили доверие

бизнеса власти. Для начала, по его мнению, следует принять меры по делу "Юкоса" и снизить негативную активность налоговых

органов.

Андрей Нещадин,

директор Экспертного института считает, что основной причиной стагнации

экономического роста является кризис государственного управления в России. В

частности, по его мнению, идет подмена целей, способов и инструментов

управления. Он уверен, что серьезными проблемами остаются: трудовые ресурсы,

демографический кризис, необходимость реформы образования, проблемы

взаимоотношений региональной и федеральной власти. "Налицо система

отсутствия системы", – заявил он.

Председатель Координационного

совета предпринимательских союзов России Александр Шохин считает, что сегодня в

России наблюдается стагнация экономического роста на основе кризиса доверия к

власти, нарастание ситуации неопределенности. Главный выход – обеспечить защиту

прав собственности.

Председатель Общероссийской

общественной организации "Деловая Россия" Борис Титов заявил, что

выход из сложившейся ситуации изложен в программе "Политика роста",

которая будет презентована 17 декабря 2004 года на съезде организации. В

частности, в программе предлагается "сменить политику стабилизации

экономики на экономический рост". В частности, предлагается особая

налоговая политика, использование средств Стабилизационного фонда в качестве

гарантий под инвестиционные проекты, экономический рост за счет малого и

среднего бизнеса без опоры на сырьевой сектор и т.д.

Причины экономического роста также

отмечали структурные проблемы в экономике, жесткую зависимость экономического роста

от сырьевого сектора и внешней конъюнктуры, отсутствие заинтересованности

конкретных чиновников на местах в экономическом росте, монополизацию экономики.

Подводя итог, Михаил Задорнов

заявил, что эксперты констатируют замедление экономического роста, который

имеет глубокие корни. Для исправления ситуации необходимо следующее:

определенность в отношениях бизнеса и власти; защита прав собственников и

завершение приватизации; внятная государственная политика по отношению к

бизнесу и конкретным отраслям; внешнеполитическая определенность; снижение

давления налоговых органов на бизнес; поддержка малого и среднего бизнеса, в

том числе на уровне регионов; развитие собственных рыночных институтов

государства (судебной системы, фондового рынка, экспортного кредитования и

т.д.).

Глава Минэкономразвития

Герман Греф ожидает, что экономический рост в России

в 2005 г составит около 6%. Об этом журналистам сообщил глава Минэкономразвития Г.Греф.

По его словам, экономика России и в

этом году развивалась достаточно динамично и стабильно, ВВП составил около 7%.

Г.Греф также

отметил, что и в 2005 г "все будет неплохо складываться", хотя будет

несколько тяжелее обеспечить высокий экономический рост.

По официальному прогнозу Минэкономразвития, ВВП в 2005 г составит 5,8%.

Министр также отметил, что в

следующем году опережающими темпами будут возрастать доходы населения, которые

в реальном выражении вырастут в размере около 10%.

"В этом смысле, пока в нашей

стране все достаточно стабильно", - сказал Г.Греф,

подчеркнув при этом, что "конечно, многое будет зависеть от окончания

негативных тенденций, от скорости проводимых реформ и быстрых темпов

либеральных преобразований, среди которых он назвал снятие административных

барьеров и поддержку малого бизнеса.

Экономический рост в реальном секторе экономики

возможен при условии создания эффективно работающих механизмов государственной

поддержки инвестиционной деятельности.

2.2. Вывоз капитала из России и его масштабы

Исторически

вывоз капитала сформировался как экспорт небольшого числа промышленно развитых

стран в страны, зависимые и экономически отсталые. На протяжении десятилетий

международные встречные потоки капитала традиционно совершали движение между

развитыми и развивающимися странами. Постепенно развитие мирового хозяйства превратило

вывоз капитала в необходимое условие эффективности функционирования экономики

любой страны. При этом вывозят капитал не только промышленно развитые, но и

среднеразвитые и развивающиеся страны. Причем каждая страна является

одновременно и экспортером, и импортером капитала. Движение капитала

превратилось из одностороннего в перекрестное. Фактически сложился мировой

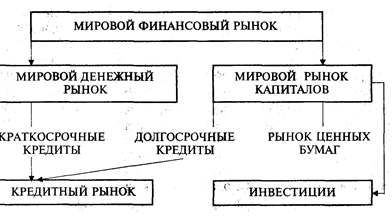

рынок капиталов как часть мирового финансового рынка (рис.1).

Денежный рынок определяет

соотношение спроса и предложения на краткосрочные платежные средства. Это, как правило, международный

коммерческий кредит, предоставляемый для закупки товаров и оплаты услуг.

Движение краткосрочных капиталов включает, таким образом, все кредиты, или

займы, соглашения о которых заключаются на международном валютном рынке.

Среднесрочные и долгосрочные

кредиты, являясь частью мирового кредитного рынка, одновременно составляют

неотъемлемый элемент мирового рынка капиталов.

Рис. 1.

Мировой финансовый рынок

Мировой рынок капиталов регулирует

движение долгосрочных активов в форме инвестиций. Движение долгосрочных капиталов включает все перемещения

капиталов, предоставляемых зарубежным странам на длительный срок и порождающих

обратные платежи (процент и погашение основного долга).

Если основными субъектами, делающими

сбережения, являются домохозяйства, то основными субъектами, занимающимися

вложениями средств, являются частный бизнес и государство. Поэтому потоки

инвестиционных ресурсов перемещаются как на макроуровне,

так и на микроуровне.

На макроуровне осуществляется

межгосударственный, или официальный,

перелив капитала. Он включает межгосударственные кредиты, официальную помощь,

предоставляемую на основе межправительственных соглашений, кредиты

международных финансовых организаций и др. Микроуровень –7 это движение частных

инвестиций (на уровне межкорпорационных и

внутрикорпорационных связей, межбанковские кредиты и т.д.) На любом из этих

уровней поступление иностранных инвестиций в страну может осуществляться либо

через национальный финансовый рынок, либо путем выхода напрямую на мировые

рынки капиталов. В обоих случаях, финансовые потоки между кредиторами и

заемщиками обслуживаются институтом финансовых посредников – как национальных,

так и международных.

Будучи разновидностью категории

«кредит» и опосредствуя движение товаров, услуг, капиталов, международный

кредит связан с другими экономическими категориями (прибыль, цена, деньги,

валютный курс, платежный баланс и т. д.) и всей совокупностью экономических

законов рынка. Иностранный кредит играет важную роль в реализации требований

основного экономического закона, создавая условия для получения прибылей

субъектами рынка. Как элемент механизма действия закона стоимости иностранный

кредит снижает индивидуальную стоимость товаров по сравнению с их общественной

стоимостью, например, на основе внедрения импортного оборудования, купленного в

кредит. Иностранный кредит связан с законом экономии рабочего времени, живого и

овеществленного труда, что способствует увеличению общественного богатства при

условии эффективного использования заимствованных средств.

Иностранный

кредит участвует в кругообороте капитала на всех его стадиях: при превращении

денежного капитала в производственный путем приобретения импортного

оборудования, сырья, топлива; в процессе производства в форме кредитования под

незавершенное производство; при реализации товаров на мировых рынках.

Иностранный кредит в тесной связи с внутренним принимает участие в смене форм

стоимости,. обеспечивает непрерывность воспроизводства, обслуживает все его

фазы. Разновременность отдельных фаз воспроизводства, несовпадение времени и

места вступления в международный оборот реализуемой стоимости и необходимых для

этой реализации платежных средств, несовпадение валютного оборота с движением

ссудного капитала определяют взаимосвязь иностранного кредита и производства.

Источниками иностранного кредита

служат: временно высвобождаемая у предприятий в процессе кругооборота часть

капитала в денежной форме; денежные накопления государства и личного сектора,

мобилизуемые банками. Иностранный кредит отличается от внутреннего

межгосударственной миграцией и укрупнением этих традиционных источников за счет

их привлечения из ряда стран. В ходе воспроизводства на определенных участках

возникает объективная потребность в иностранном кредите. Это связано с:

кругооборотом средств в хозяйстве; особенностями производства и реализации;

различиями в объеме и сроках внешнеэкономических сделок; необходимостью

одновременных крупных капиталовложений для расширения производства.

Хотя иностранный кредит

опосредствует движение товаров, услуг. капиталов во внешнем обороте, движение

ссудного капитала за национальной границей относительно самостоятельно по

отношению к товарам, произведенным за счет заемных средств. Это обусловлено

погашением кредита за счет прибыли от эксплуатации введенного в строй с помощью

заемных средств предприятия, а также использованием кредита в некоммерческих

целях.

Принципы иностранного кредита. Связь иностранного кредита с

воспроизводством проявляется в его принципах:

1) возвратность: если полученные

средства не возвращаются, то имеет место безвозвратная передача денежного

капитала, т. е. финансирование;

2) срочность, обеспечивающая

возвратность кредита в установленные кредитным соглашением сроки;

3) платность, отражающая действие

закона стоимости и способ осуществления дифференцированных условий кредита;

4) материальная обеспеченность,

проявляющаяся в гарантии его погашения;

5) целевой характер - определение

конкретных объектов ссуды (например, связанные кредиты), его применение прежде

всего в целях стимулирования экспорта страны-кредитора.

Принципы иностранного кредита

выражают его связь с экономическими законами рынка и используются для

достижения текущих и стратегических задач субъектов рынка и государства.

Функции иностранного кредита. Иностранный кредит выполняет

следующие функции, отражающие специфику движения ссудного капитала в сфере МЭО.

1. Перераспределение ссудных

капиталов между странами для обеспечения потребностей расширенного

воспроизводства. Через механизм международного кредита ссудный капитал

устремляется в те сферы, которым отдают предпочтение экономические агенты в

целях обеспечения прибылей. Тем самым кредит способствует выравниванию

национальной прибыли в среднюю прибыль и повышению ее массы.

2. Экономия издержек обращения в

сфере международных расчетов путем замены действительных денег (золотых,

серебряных) кредитными, а также путем развития и ускорения безналичных

платежей, замены наличного валютного оборота международными кредитными

операциями. На базе международного кредита возникли кредитные средства

международных расчетов - векселя, чеки, а также банковские переводы, депозитные

сертификаты и др. Экономия времени обращения ссудного капитала в МЭО

увеличивает время производительного функционирования капитала, обеспечивая

расширение производства и рост прибылей.

3. Ускорение концентрации и

централизации капитала. Благодаря привлечению иностранных кредитов ускоряется

процесс капитализации прибавочной стоимости, раздвигаются границы

индивидуального накопления, капиталы предпринимателей одной страны

увеличиваются за счет присоединения к ним средств других стран. Международный

кредит издавна выступает фактором превращения индивидуальных предприятий в

акционерные общества, создания новых фирм, монополий. Кредит дает возможность

распоряжаться в известных пределах капиталом, собственностью и трудом других

стран. Льготные иностранные кредиты крупным компаниям и затруднение доступа

мелких и средних фирм к мировому рынку ссудных капиталов способствуют усилению

концентрации и централизации капитала.

Прямые иностранные инвестиции (foreign direct investments) – приобретение длительного интереса резидентом одной страны (прямым

инвестором) в предприятии-резиденте другой страны (предприятии с прямыми

инвестициями) [3, с. 74].

Иностранные

инвестиции играют особую роль среди форм международного движения капитала. При

переходе товарного производства от стадии мирового рынка к стадии мирового

хозяйства возникает международное перемещение уже не только товара, но и

факторов его производства, прежде всего капитала в форме прямых инвестиций.

Характерными

чертами мирового хозяйства – совокупности национальных экономик стран мира,

связанных между собой мобильными факторами производства, – являются развитие

международного перемещения факторов производства, прежде всего в форме вывоза

капитала; рост на этой основе международных форм производства на предприятиях,

располагающихся в нескольких странах, в первую очередь в рамках

транснациональных корпораций.

В

соответствии с приведенным выше определением, принятым в МВФ, ОЭСР и в системе

национальных счетов ООН, к прямым иностранным инвестициям относятся как

первоначальное приобретение инвестором собственности за рубежом, так и все

последующие сделки между инвестором и предприятием, в которое вложен его

капитал. В состав прямых инвестиций входят:

• вложение компаниями за рубеж собственного

капитала – капитал филиалов и доля акций в дочерних и ассоциированных

компаниях;

• реинвестирование прибыли – доля прямого

инвестора в доходах предприятия с иностранными инвестициями, не распределенная

в качестве дивидендов и не переведенная прямому инвестору;

• внутрикорпорационные переводы капитала в

форме кредитов и займов между прямым инвестором, с одной стороны, и дочерними,

ассоциированными компаниями и филиалами – с другой.

Однако не все

страны в своей статистике следуют вышеуказанному определению прямых инвестиций.

Например, Япония не рассматривает реинвестированную прибыль как прямые

инвестиции. Признаком прямых иностранных инвестиций является то, что на их

основе возникают длительные деловые связи между предприятиями, инвестор

получает значительное влияние на принятие решения предприятием, куда вложены

его средства.

Предприятие с иностранными инвестициями (direct investment enterprise)

– акционерное или неакционерное

предприятие, в котором прямому инвестору-резиденту другой страны принадлежит

более 10% обыкновенных акций и голосов (в акционерном предприятии) или их эквивалент (в неакционерном

предприятии).

Предприятие с

иностранными инвестициями может иметь форму:

• дочерней компании (subsidiary) – предприятия, в котором прямой инвестор-нерезидент владеет более 50%

капитала;

• ассоциированной компании (associate) – предприятия, в котором прямой инвестор-нерезидент владеет менее 50%

капитала;

• филиала (branch) – предприятия,

полностью принадлежащего прямому инвестору.

Граница для предприятий с иностранными инвестициями в 10% капитала,

принадлежащего иностранному инвестору, установлена международными организациями

условно в целях обеспечения сопоставимости учета движения прямых инвестиций.

Сделано это было на основе многочисленных исследований, которые показали, что в

современных условиях 10% – это часть капитала предприятия, контроль над которым

необходим и достаточен, чтобы осуществлять контроль над предприятием в целом.

Однако некоторые страны мира относят к числу предприятий с прямыми инвестициями

и те предприятия, в которых иностранный прямой инвестор владеет менее 10%

обычных акций в случае, если он, тем не менее, контролирует управление этим предприятием.

И напротив, даже если иностранный инвестор владеет более чем 10% акций

предприятия, но не обладает правом влиять на принятие решений, такое

предприятие может быть исключено из числа предприятий с иностранными

инвестициями. Большинство предприятий с иностранными инвестициями являются либо

филиалами, либо дочерними компаниями иностранного прямого инвестора.

Прямой инвестор (direct investor) – государственные и частные организации, физические и юридические лица, а

также их объединения, владеющие предприятием с прямыми инвестициями за рубежом [5, С. 147].

В числе

прямых инвесторов выделяется группа финансовых предприятий (банков,

инвестиционных, страховых и иных непромышленных компаний), которые служат

посредниками на финансовом рынке и через которые осуществляются прямые

инвестиции. Они сами также могут осуществлять прямые инвестиции, которыми

считаются только сделки банков, связанные с возникновением долгосрочных

долговых обязательств и приобретением акций и доли в основном капитале

зарубежных компаний. Депозиты и другие обычные для банковской сферы активные и

пассивные операции считаются портфельными или прочими инвестициями. Если в

течение определенного периода инвестор увеличил свою долю в капитале

иностранного предприятия, например, с 5%, которые считались портфельными

инвестициями, до более чем 10%, то только новый приток капитала из-за рубежа

считается прямой инвестицией.

Многообразные формы вывоза капитала

– прямые частные инвестиции, государственные займы, кредиты международных

финансовых организаций – стали важнейшей движущей силой, развивающей и

углубляющей мирохозяйственные связи. При этом подходы к оценке этого явления

весьма неоднозначны – от конкуренции между странами за получение иностранного

капитала и технологий до прямого ограничения иностранных инвестиций из опасений

подрыва контроля над национальной экономикой. Подобная неоднозначность оценок

характерна как для стран, принимающих капитал, так и для вывозящих. В

экономической теории при оценке выгод международного кредитования отмечается,

что движение капитала в поисках высокой нормы дохода, прибыльных сфер

инвестиций приводит к более производительному использованию капитала и обеспечивает

более высокий уровень дохода не только для индивидуальных держателей капитала,

но и для мира в целом, ведет в конечном счете к увеличению мирового продукта.

Институциональные инвесторы

обеспечивают связь между основными субъектами мирового рынка капиталов,

выступая в качестве экспортеров и импортеров капиталов или выполняя другие

посреднические функции. К институциональным посредникам относятся:

•частные национальные и межнациональные финансово-кредитные учреждения. Это, в

первую очередь, национальные и транснациональные банки и банковские компании.

Наряду с ними в последнее время возрастает роль специализированных посредников

(страховых компаний, пенсионных фондов и т.д.), а также институтов рынка ценных

бумаг. На деятельности всех этих учреждений основывается интернационализация

мирового рынка капиталов;

•государство, представленное центральными и местными органами

власти, казначейством, эмиссионным и экспортно-импортными банками и другими

уполномоченными учреждениями. В этой роли оно может непосредственно кредитовать

внешнеторговые операции через государственные или полугосударственные внешнеторговые

банки. Кроме того, государство выступает гарантом и поручителем по внешним

обязательствам частных юридических лиц. По сути речь идет о страховых функциях

государства. Они состоят в том, что государство берет на себя риск неоплаты

иностранным покупателем экспорта товаров, а также риски инвесторов за возможную

утрату сделанных за рубежом вложений. Особой функцией государства является

регулирование международного движения капитала посредством создания

определенных экономических, правовых и социальных условий инвестирования;

•межгосударственные банки и валютные фонды. Это прежде всего Международный валютный фонд (МВФ), осуществляющий

краткосрочное кредитование; Всемирный банк (в состав которого входят

Международный банк реконструкции и развития и Международная ассоциация

развития), занимающийся долгосрочным кредитованием. Наряду с мировыми

существует ряд межгосударственных региональных финансово-кредитных организаций:

Европейский инвестиционный банк, Межамериканский банк развития, Африканский

банк развития и др.

Любой собственник инвестиционных

ресурсов получает определенный доход в форме предпринимательской прибыли либо

процентов. В соответствии с этим принято различать две формы инвестиций:

предпринимательскую и ссудную.

Вывоз предпринимательского капитала означает инвестиции в

экономику той или иной страны с целью получения прибыли. Вывоз ссудного капитала предполагает осуществление среднесрочного

и долгосрочного кредитования, приносящего экспортеру капитала доход в виде

ссудного процента.

Предпринимательские инвестиции означают вложения в создание за границей

производительного капитала. Среди них наиболее представительны частные

инвестиции. Инвесторами в данном случае выступают частные лица, банки,

страховые, инвестиционные компании и т.п. Вложения осуществляются ими в двух

формах: портфельных и прямых инвестиций.

Портфельные инвестиции представлены ценными бумагами,

фигурирующими в портфеле страны, предоставившей капиталы. Это акции и

облигации, размещенные в крупных финансовых центрах. Покупка ценных бумаг в

данном случае не сопровождается установлением контроля. Главная цель —

получение дохода, а потому на величину и динамику портфельных инвестиций

оказывает влияние разница в норме процентных ставок, выплачиваемых по

облигациям в отдельных странах. Все портфельные инвестиции можно разделить на

пакеты акций предприятий в размере менее 10% и долговые ценные бумаги

(облигации, векселя и т.д.).

Портфельные

инвестиции являются важным источником привлечения иностранного капитала для

финансирования облигационных займов, выпускаемых крупнейшими корпорациями,

государственными и частными банковскими учреждениями.

Прямые инвестиции – это вложения в производство, которые дают право

инвестору контролировать управление на предприятиях страны, принимающей

капитал. В международной практике именно такие вложения называются иностранными инвестициями. Не

обеспечивающие контроль платежи, займы и покупки ценных бумаг определяются как

перемещение капитала.

В соответствии с методикой статистики платежного баланса МВФ

прямые зарубежные инвестиции – это вид международной инвестиционной

деятельности, заключающийся в приобретении резидентом одной страны (прямым

инвестором) доли участия в предприятии, находящемся на территории иностранного

государства, с целью обрести эффективное право участия в управлении этим

предприятием (предприятием прямого инвестирования)[1].

Притоку в

инвестиционную сферу частного национального и иностранного капитала

препятствуют политическая нестабильность, инфляция, несовершенство

законодательства, неразвитость производственной и социальной инфраструктуры,

недостаточное информационное обеспечение. Взаимосвязь этих проблем усиливает их

негативное влияние на инвестиционную ситуацию. Слабый приток прямых иностранных

инвестиций в российскую экономику объясняется разногласиями между:

исполнительной и законодательной властями, Центром и субъектами Федерации,

наличием межнациональных конфликтов в самой России и войн непосредственно на ее

границах, социальной напряженностью (забастовки, недовольство широких слоев

общества ходом реформ), разгулом преступности и бессилием властей,

неблагоприятным для инвесторов законодательством, инфляцией, спадом

производства, непрерывным падением курса рубля, его не конвертируемостью и др.

Российское правительство в последние годы

проявляло в отношении зарубежных компаний скоре двойственность, чем радушие.

Официальная политика предписывает оказывать поддержку прямым иностранным

инвестициям, но на практике зарубежные фирмы испытывают невероятные трудности,

пытаясь вложить капитал в российскую экономику. Российское законодательство не

имеет устоявшейся базы, коммерческая деятельность наталкивается на множество

бюрократических преград, кроме того, складывается впечатление, что многие

российские политики просто боятся прямых иностранных инвестиций. Некоторые в

России убеждены, что иностранные инвестиции – это не более чем

«надувательство», и зарубежные компании откровенно эксплуатируют российскую

экономику[2].

Недавно Российско-европейским

центром экономической политики (РЕЦЭП)

был проведен опрос иностранных инвесторов, что позволило выявить основные

проблемы, с которыми они сталкиваются в России.

На основании

полученных ответов можно прийти к выводу, что наиболее серьезной проблемой,

оставляющей далеко позади все остальные трудности по степени важности, является

неадекватное и постоянно меняющееся налоговое законодательство. Затем следуют

проблемы, связанные со слабым обеспечением прав собственности и прав

кредиторов, действиями таможенных органов, риском изменений в политической

сфере, неустойчивым макроэкономическим положением, неразвитым банковским

сектором, российской системой бухучета и коррупцией. Примечательно, что само по

себе налоговое законодательство воспринимается как большее зло, чем налоговые

органы, призванные обеспечивать его соблюдение. Напротив, таможенные органы и в

меньшей степени постоянные изменения внешнеторговой политики рассматриваются

как более серьезная проблема, чем торговая политика как таковая.

Риск

изъятия собственности и произвол со стороны властей - как федеральных, так и

местных, были отнесены к категории проблем, не самых первостепенных по степени

важности. То же самое относится к неплатежам заказчиков и неадекватной защите

прав интеллектуальной собственности. Интересно отметить, что защита прав

интеллектуальной собственности рассматривается многими как менее серьезная

проблема, чем обеспечение прав собственности в целом. Эта точка зрения

последовательно выражается представителями всех секторов, и хотя компании,

использующие более передовые производственные технологии, естественным образом,

больше озабочены защитой прав интеллектуальной собственности, их представители

все равно считают, что обеспечение прав собственности в целом представляет

собой более серьезное препятствие, чем защита прав интеллектуальной собственности.

Если говорить о

благоприятных тенденциях, то качество российских трудовых ресурсов и

поставщиков не составляет для иностранных компаний серьезной проблемы. В целом респондентов как будто удовлетворяет уровень квалификации и

мотивации рабочих и менеджеров, а также качество и своевременность поставки

материалов и комплектующих российскими предприятиями. Это свидетельствует о

том, что как минимум часть российских кадров при условии обеспечения

соответствующих стимулов и надлежащего профессионального обучения хочет и может

удовлетворять западным стандартам. Качество материалов и комплектующих,

поставляемых российскими предприятиями, а также своевременность их поставок,

также относится к категории второстепенных проблем. Бартер, одна из основных

особенностей работы на российском рынке, о которой много говорится в западной

прессе, также не вызывает у инвесторов серьезных возражений. И наконец, вопреки

широко распространенному на Западе мнению, организованная преступность и рэкет,

а также обычная преступность, занимают последние места в перечне препятствий, с

которыми сталкиваются иностранные инвесторы[3].

В настоящее

время в России происходит увеличение притока иностранных инвестиций. Тем не

менее, в абсолютных цифрах иностранное инвестирование остается очень небольшим

и явно не удовлетворяющим потребности российской экономики. Вывоз капитала

по-прежнему во много раз превышает его ввоз.

Это объясняется неблагоприятным инвестиционным климатом в стране в целом

и по отношению к иностранным инвестициям в особенности.

Неблагоприятный

инвестиционный климат приводит к тому, что некоторые российские компании

отказываются от уже выделенных иностранных средств, поскольку их использование,

учитывая высокое налогообложение и таможенные сборы, невыгодно. Например,

отказались от иностранных кредитов ряд российских нефтяных компаний.

Сложность работы

в российских условиях вынуждает иностранных инвесторов вкладывать деньги не

напрямую, а через российских посредников (в основном банки), ориентирующихся на

российском рынке. Слабое развитие прямых инвестиций приводит к тому, что

промышленные предприятия не получают необходимых инвестиций, затрудняется

передача передовых технологий.

Важными причинами такого положения являются неопределенность прав

собственности, отсутствие оперативной процедуры банкротства, сохранение

неэффективного директорского корпуса и сложность замены старого руководства

предприятия.

Слабое развитие

иностранных инвестиций порождает низкую конкурентоспособность российского

производства, дальнейшее уменьшение доли российского рынка, занятой товарами

российского производства.

Развитие иностранных инвестиций в России не соответствует потенциалу

российского рынка и при нормальном развитии рыночной экономики следует ожидать

большего на несколько порядков притока иностранных средств.

Как свидетельствует мировой опыт, продуманная политика привлечения

иностранного капитала – это самый прямой и достаточно эффективный путь выхода

из кризиса, рычаг ускорения социально-экономического развития страны. В то же

время, участие иностранного капитала в экономике России вызвало ряд

отрицательных последствий: приоритетное внимание западных фирм к добыче и

экспорту энергоносителей способствует не только ускоренной исчерпаемости

невозобновляемых ресурсов, но и дальнейшей

гипертрофии добывающих отраслей; слабость государственного регулирования

процесса привлечения иностранного капитала, отсутствие жесткого экологического

контроля за действием ряда предприятий с иностранными инвестициями; участие

западного капитала в приватизации государственной собственности на заниженном

курсе рубля, позволившее за бесценок

скупить ряд важных объектов; иностранные капитальные вложения нередко

используются как способ отмывания «грязных денег» из стран Запада[4].

Непродуманная

политика в привлечении иностранных инвестиций не сможет обеспечить

экономические интересы принимающей страны. Мировой опыт свидетельствует о том,

что необходимо очень осторожно относиться к использованию иностранных средств[5].

2.3. Социально-экономические последствия вывоза

капитала из России

Вывоз капитала из России поможет

остановить инфляцию, но пагубно скажется на банковской сфере.

В этом году отток капитала из России значительно

превышает прошлогодние показатели. К настоящему моменту Россия уже упустила за

рубеж 6 миллиардов долларов чистого капитала (пик оттока пришелся на

апрель-май), а к концу года этот показатель может достигнуть 8 миллиардов

против 2 миллиардов в прошлом году.

Связано это с тем, что курс рубля

перестал расти благодаря политике Центробанка, и

иностранцы, стремившиеся заработать на росте курса российской валюты, забрали

свои деньги. То есть речь идет прежде всего об оттоке спекулятивного капитала.

Ранее говорить об увеличении оттока

капитала из России было не принято, и официальные лица старались замалчивать подобную

информацию. Теперь об этом говорят открыто, так как в настоящий момент это

явление в некоторой мере выгодно для отечественной экономики – оно поможет

стабилизировать курс рубля и остановить инфляцию.

"Правительство и ЦБ смело заявляют об усилении темпов

оттока капитала в 2004 году. Задача удержания контроля над инфляцией и

сдерживанием укрепления курса рубля, решение которой без оттока капитала было

бы практически невозможным, становится хоть и сложной, но выполнимой.

Правда, у вывоза капитала будут и

негативные последствия – оно окажет пагубное влияние на российскую банковскую

систему.

Заключение

В конце проделанной работы

хотелось бы заметить, что Россия хотя и не является на данный момент сверхдержавой имеет для этого все предпосылки, обусловленные

её богатейшим потенциалом. Мировое сообщество в полной мере осознаёт все

преимущества, связанные с интеграцией России в мировую экономику, что

стимулирует развитие внешнефинансовой деятельности.

Международные кредиты и инвестиции жизненно необходимы для поддержания и

развития базовых отраслей народного хозяйства России и являются одним из

важнейших инструментов создания экономической стабильности.

Граница для предприятий с иностранными инвестициями в 10% капитала,

принадлежащего иностранному инвестору, установлена международными организациями

условно в целях обеспечения сопоставимости учета движения прямых инвестиций. И

напротив, даже если иностранный инвестор владеет более чем 10% акций

предприятия, но не обладает правом влиять на принятие решений, такое

предприятие может быть исключено из числа предприятий с иностранными

инвестициями.

Развитие сотрудничества в этом направлении имеет большое

значение для России, т.к. недоверие западных банков к гарантиям российских

финансовых институтов делает невозможным эффективное обслуживание внешней

торговли, в частности, приводит к необходимости осуществлять предоплату за

импортируемые товары.

Основополагающими причинами

оттока капитала являются политическая неопределенность, непоследовательность

реформ, слабость институциональной основы, в том числе, выраженной в коррупции.

Данные по другим странам с переходной экономикой показывают, что решение этих

проблем часто приводит к преодолению оттока капитала. Меры регулирования

капитала, хотя и приносят определенную краткосрочную выгоду, смягчая

изменчивость потоков капитала, представляются все же неэффективными с точки

зрения среднесрочных задач предотвращения оттока капитала, и обходятся очень

дорого, поскольку приводят к росту коррупции. Таким образом, среднесрочная стратегия

после выборов должна предусматривать график постепенной отмены мер контроля с

одновременным проведением комплексных мер по совершенствованию управления и

макроэкономических показателей, а также по укреплению банковской системы.

Притоку в инвестиционную

сферу частного национального и иностранного капитала препятствуют политическая

нестабильность, инфляция, несовершенство законодательства, неразвитость

производственной и социальной инфраструктуры, недостаточное информационное

обеспечение. Взаимосвязь этих проблем усиливает их негативное влияние на

инвестиционную ситуацию.

Список

использованной литературы

1.

Балацкий,

Павличенко, Иностранный сектор в экономике России//

Мировая экономика и международные отношения №5, 2001

2.

Бузгалин А. В.

Переходная Экономика - М.: Таурус 1994.

3.

Винод Т., Джон

Н. Внешнеторговая политика: опыт реформ., - М.: «Инфра-М»

1997

4.

Еще один способ привлечения иностранных инвестиций // Коммерсантъ. 24 октября 1995. – С. 40.

5.

Катасонов В.Ю.

"Бегство капитала из России". – М.: Анкил,

2002. – 200 с.

6.

Киреев А.П. Международная экономика. В 2-х ч. - Ч.1.

Международная микроэкономика. - М.: Междунар. Отношения, 2000.

7.

Кураков Л. П.

Российская Экономика - М.: Логос, 1998.

8.

Курков Л. П. Экономика внешних связей России - М.:изд. «БЕК» 1996 г.

9.

Пичугин Б. Иностранные частные инвестиции в России //

Мировая экономика и международные отношения. 1994. № 11

10.Свиридонова Е.

Лекарство для пугливого инвестора // Экономика и жизнь 1998.- № 13

11.Уринсон Я.

Перспективы инвестиционной активности// журнал «Экономист», №2, 2000.

12.Френкель А. А. Экономика России -

М.: Финстатинформ, 1997.

[1] Силкин В. Комментарии к Федеральному закону «Об иностранных

инвестициях в Российской Федерации»//Хозяйственное право. 2000. №.2. – С. 6

[2] Балацкий, Павличенко, Иностранный сектор

в экономике России// Мировая экономика и международные отношения №5, 2001г.

[3] Свиридонова Е. Лекарство для пугливого инвестора //

Экономика и жизнь 1998.- № 13.

[4] Дробышева И. Иностранные инвесторы предпочитают 100

процентов контроля // Золотой рог.- 1998.- 24 февраля.

[5] Уринсон Я. «Перспективы инвестиционной активности»// журнал

«Экономист», №2, 2000г