Аннотация

Тема

настоящей дипломной работы: «Особенности ведения бухгалтерского учета в

торговых организациях»

Объем

дипломной работы – 80 страниц (без приложений).

Дипломная

работа содержит 3 рисунка, 2 графика, 4 таблицы, 5 приложений. В ходе написания

дипломной работы использован 41 источник литературы.

Дипломная

работа состоит из введения, трех глав, заключения и приложений.

Первая

глава посвящена теоретическим аспектам организации и ведению бухгалтерского

учета на предприятиях торговли.

Вторая

глава посвящена характеристике процесса бухгалтерского учета на предприятии ООО

«Компания ПЛАСТИКТОРГ» с выделением особенностей ведения бухучета на этом

предприятии.

Третья

глава посвящена разработке рекомендаций по совершенствованию бухгалтерского

учета на предприятии ООО «Компания ПЛАСТИКТОРГ»; также в расчетной части главы

приведен анализ основных показателей финансовой деятельности предприятия.

Содержание

Введение.. 3

Глава

1. Теоретические основы бухгалтерского учета на предприятиях торговли.. 6

§1.

Цели и задачи бухгалтерского учета. Законодательные основы бухгалтерского учета. 6

§2.

Особенности бухгалтерского учета в торговле. 18

§3.

Зарубежный опыт ведения бухгалтерского учета на предприятиях. 24

Глава

2. Организация бухгалтерского учета на ООО «Компания ПЛАСТИКТОРГ». 26

§1.

Организационно-экономическая арактеристика ООО Компания «Компания ПЛАСТИКТОРГ». 26

§2.

Оценка организации и ведения бухгалтерского учета на ООО «Компания ПЛАСТИКТОРГ». 33

§3. Особенности ведения бухгалтерского учета на

ООО «Компания ПЛАСТИКТОРГ». 44

§4.

Проблемы ведения бухгалтерского учета на ООО «Компания ПЛАСТИКТОРГ». 47

Глава

3. Рекомендации по совершенствованию

организации и ведения бухгалтерского учета на ООО «Компания ПЛАСТИКТОРГ». 53

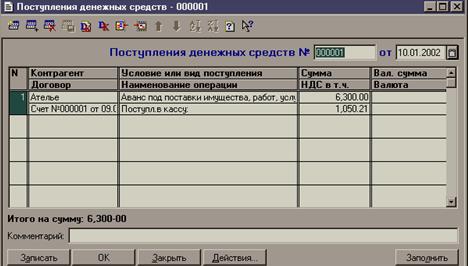

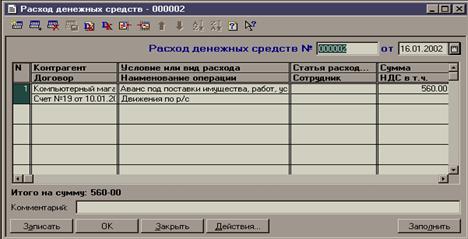

§1.

Внедрение автоматизированных форм учета как направление совершенствования

бухгалтерского учета на ООО «Компания Пластикторг» 53

§2.

Рекомендации по разработке норм и нормативов остатков нормируемых активов. 57

§3. Рекомендации

по совершенствованию учета выбытия товаров на ООО «Компания Пластикторг». 58

Заключение.. 79

Список

использованной литературы... 81

ПРИЛОЖЕНИЯ

Введение

В настоящее время все ярче проявляется необходимость в

полноценном управлении финансовыми средствами предприятия для того, чтобы как

можно полнее использовать его возможности в достижении целей, поставленных

руководством предприятия.

Переход к рыночной экономике требует от предприятия

повышения эффективности производства, конкурентоспособности продукции и услуг

на основе внедрения достижений научно-технического прогресса, эффективных форм

хозяйствования и управления производством, активизации предпринимательства и

т.д. Важная роль в реализации этой задачи отводится анализу хозяйственной

деятельности предприятий. С его помощью вырабатываются стратегия и тактика

развития предприятия, обосновываются планы и управленческие решения,

осуществляются контроль за их выполнением, выявляются резервы повышения

эффективности производства, оцениваются результаты деятельности предприятия,

его подразделений и работников.

В решении данных вопросов может помочь бухгалтерский учет,

который может предоставить достоверную и полную информацию о деятельности

предприятия для анализа финансовых отчетов предприятия, составляемых в конце

каждого отчетного периода.

Анализом финансового состояния предприятия,

организации занимаются руководители и соответствующие службы, учредители,

инвесторы с целью изучения эффективного использования ресурсов. Банки для

оценки условий предоставления кредита и определение степени риска, поставщики

для своевременного получения платежей, налоговые инспекции для выполнения плана

поступлений средств в бюджет и т. д. Финансовый анализ является гибким

инструментом в руках руководителей предприятия.

Таким образом, актуальность дипломного исследования

обусловлена необходимостью совершенствования системы бухгалтерского учета (в

перспективе – по стандартам МСФО), форм контроля, методик экономического

анализа и аудита. Кроме того, всегда актуальным будет вопрос о финансовых

результатах деятельности предприятия. Финансовое состояние предприятия

характеризуется размещением и использованием средств предприятия. Эти сведения

представляются в балансе предприятия. Основными факторами, определяющими

финансовое состояния предприятия, являются, во-первых, выполнение финансового

плана и пополнение по мере возникновения потребности собственного оборота

капитала за счет прибыли и, во-вторых, скорость оборачиваемости оборотных

средств (активов). Сигнальным показателем, в котором проявляется финансовое

состояние, выступает платежеспособность предприятия, под которой подразумевают

его способность вовремя удовлетворять платежные требования, возвращать кредиты,

производить оплату труда персонала, вносить платежи в бюджет. В анализ

финансового состояния предприятия входит: анализ бухгалтерского баланса, пассив

и актив, их взаимосвязь и структура; анализ использования капитала и оценка

финансовой устойчивости; анализ платежеспособности и кредитоспособности

предприятия и т.д.

Базой анализа служит ООО «Компания ПЛАСТИКТОРГ».

Хронологические рамки исследования ограничены 2002-2004 годами.

Объектом исследования является торговое предприятие

ООО «Компания ПЛАСТИКТОРГ»; предметом исследования – изучение организации

бухгалтерского учета на предприятии ООО «Компания ПЛАСТИКТОРГ». Показатели

финансово-хозяйственной деятельности предприятия будут описаны ниже, в первом

параграфе второй главы, в котором будет даваться характеристика предприятия.

Также в отдельном параграфе будет описана организация бухгалтерского учета на

этом предприятии (наличие бухгалтерской службы, применяемая форма бухгалтерского

учета, перспективы развития и т.п.).

Целью написания дипломной работы являются изучение

организации бухгалтерского учета на оптовом предприятии, и на его основе

выработка рекомендаций по совершенствованию учета.

Для достижения поставленной цели необходимо решить

следующие задачи:

1.

Изучить развитие принципов бухгалтерского учета;

2.

Рассмотреть организацию бухгалтерского учета в России;

3.

Изучить нормативное регулирование бухгалтерского учета в

России;

4.

Рассмотреть организацию бухгалтерского учета на анализируемом

предприятии;

5.

Предложить пути совершенствования бухгалтерского учета на предприятии.

При написании дипломной работы теоретической

(научно-методологической и методической) базой явились законодательные акты и

нормативные положения по бухгалтерскому учету и аудиту (подробнее рассмотрены в

первом параграфе первой главы), учебная литература, монографии, научные труды,

материалы периодической печати. Так, вопросам об особенностях ведения

бухгалтерского учета на торговых предприятиях посвящены труды П.Р. Акимовой,

А.М. Андросова, М.И. Баканова, Н.П.

Барышникова, Н.Г. Волкова, Б.Н. Ивашкина, П.И. Камышанова,

А.Д. Ларионова, Г.А.

Николаевой, Г.И. Пашигоревой, М.Б. Чирковой, А.Д. Шеремета. Также в дипломном исследовании применялись

материалы таких периодических изданий, как журнал «Бухгалтерский учет», журнал

«Главбух».

Глава 1. Теоретические основы ведения бухгалтерского

учета на предприятиях торговли

§1. Цели и задачи бухгалтерского учета.

Законодательные основы бухгалтерского учета

В российской экономике деятельность экономических

субъектов регламентируется Гражданским кодексом Российской Федерации. Согласно

статье 48 ГК Российской Федерации «юридическим лицом признается организация,

которая имеет в собственности, хозяйственном ведении или оперативном управлении

обособленное имущество и отвечает по

своим обязательствам этим имуществом, может от своего имени приобретать и

осуществлять имущественные и личные неимущественные права, нести обязанности,

быть истцом и ответчиком в суде».[1]

Таким образом, юридическое лицо характеризуют

следующие признаки:

-

имущественная обособленность,

-

самостоятельная имущественная ответственность,

-

самостоятельное выступление в гражданском обороте от своего

имени,

-

организационное единство.

Решающий из них – имущественная обособленность,

соответствует бухгалтерскому принципу

автономного (обособленного) предприятия. Под обособленным имуществом

подразумевается имущество в его широком значении, включающем вещи, права на

вещи и обязанности по поводу вещей.

Анализ соотношения прав учредителей (участников) и

самого юридического лица на имущество позволяет выделить три модели образования

юридических лиц.[2]

Сущность первой модели состоит в том, что учредители

(участники) с передачей юридическому лицу соответствующего имущества полностью

утрачивает свои вещные права на него. Не имеют они таких прав и по отношению к

приобретенному имуществу. Соответственно и переданное учредителями

(участниками), и приобретенное самим юридическим лицом имущество признается

принадлежащим ему на праве собственности. Утрачивая вещные права, учредитель

(участники) взамен приобретает права обязательственные – права требования к

юридическому лицу. Подразумеваются, в частности права, принадлежащие члену

организации: участвовать в управлении ею, получать дивиденды и др. К юридическим

лицам, в отношении которых их участники имеют обязательственные права,

относятся хозяйственные товарищества (полные товарищества и товарищества на

вере или коммандитные товарищества), хозяйственные общества (акционерные, с

ограниченной или дополнительной ответственностью), производственные и

потребительские кооперативы.

Вторая модель отличается тем, что учредитель,

передавая юридическому лицу во владение, пользование и распоряжение

соответствующее имущество, продолжает оставаться его собственником. Учредитель

признается собственником и всего того, что юридическое лицо приобретает в

дальнейшем в процессе своей деятельности. Тем самым вещными правами на одно и

то же имущество обладают учредитель – собственник и само юридическое лицо,

которому имущество принадлежит на производном от собственности праве

хозяйственного ведения или оперативного управления.

В случаях, когда имущество принадлежит юридическому

лицу на правах хозяйственного ведения, собственник имущества в соответствии с

законом решает вопросы создания предприятия, определения предмета и целей его

деятельности, реорганизации и ликвидации, назначает директора (руководителя)

предприятия, осуществляет контроль за использованием по назначению и

сохранностью принадлежащего предприятию имущества. Собственник имеет право на

получение части прибыли от использования имущества, находящегося в

хозяйственном ведении предприятия. Предприятие в этой ситуации не вправе

продавать принадлежащее ему на праве хозяйственного ведения недвижимое

имущество, сдавать его в аренду, отдавать в залог, вносить в качестве вклада в

уставный (складочный) капитал хозяйственных товариществ и обществ или иным

способом распоряжаться этим имуществом без согласия собственника. Остальным

имуществом (кроме недвижимого), принадлежащим предприятию, оно распроряжается самостоятельно. К юридическим лицам, на

имущество которых их учредители имеют право собственности или иное вещное

право, а само предприятие владеет этим

имуществом на праве хозяйственного ведения, относятся унитарные государственные

и муниципальные предприятия.

Унитарные государственные предприятия могут также

владеть принадлежащим им имуществом на правах оперативного управления. Право

оперативного управления имуществом распространяется как на унитарные казенные

предприятия, так и на учреждения, финансируемые собственником. Экономические

субъекты в отношении закрепленного за ними имущества осуществляют в пределах,

установленных законом, в соответствии с целями своей деятельности, заданиями

собственника и назначением имущества права владения, пользования и распоряжения

им. Собственник имущества, закрепленного за казенным предприятием и

учреждением, вправе изъявить излишнее, неиспользуемое либо используемое не по назначению имущество

и распоряжаться им по своему усмотрению.

Третья модель предполагает, что юридическое лицо

становится собственником всего принадлежащего ему имущества. При этом, в

отличие от первой и второй модели, в указанном случае учредители (участники)

никакими имущественными правами по отношению к юридическому лицу – ни

обязательственными, ни вещными – не обладают.

К числу таких юридических лиц относятся общественные и

религиозные организации (объединения), благотворительные и иные фонды,

объединения юридических лиц (ассоциации и союзы).[3]

Различия между тремя указанными моделями наглядно

проявляются, в частности, в момент ликвидации юридического лица. Участники

юридического лица, построенного по первой модели, вправе претендовать на часть

оставшегося имущества, которая соответствует их доле. Учредитель юридического

лица, построенного на второй модели, получает все, что осталось после расчетов

и кредиторами. По третьей модели учредители

(участники) никаких прав на оставшееся имущество вообще не приобретают.

Федеральный закон "О

бухгалтерском учете" и Положение по ведению бухгалтерского учета и

бухгалтерской отчетности в Российской Федерации определяют основные принципы

ведения бухгалтерского учета в России.

1. Обязательность двойной записи

хозяйственных операций на счетах рабочего плана счетов, составляемого на основе

Плана счетов, утверждаемого Министерством финансов РФ.

2. Учет объектов учета

осуществляется в рублях и на русском языке. Первичные учетные документы,

составленные на иных языках, должны иметь построчный перевод на русский язык.

3. В бухгалтерском учете текущие

затраты на производство продукции, выполнение работ и оказание услуг

осуществляются раздельно от затрат, связанных с капитальными и финансовыми

вложениями.

4. Обязательность документирования

хозяйственных операций. Первичные документы должны быть составлены в момент

совершения хозяйственных операций или сразу по окончании операции. Они должны

содержать обязательные реквизиты и составляться по типовым формам или формам,

утверждаемым руководителем организации. Руководитель также утверждает правила

документооборота и технологию обработки учетной информации.

5. Для систематизации и накопления

информации, содержащейся в учетных документах, используются учетные регистры,

формы которых разрабатываются Министерством финансов РФ, органами, которым

предоставлено право регулирования бухгалтерского учета, федеральными органами

исполнительной власти или самой организацией при соблюдении ими общих

методических принципов бухгалтерского учета. Содержание регистров

бухгалтерского учета и внутренней бухгалтерской отчетности является

коммерческой тайной.

6. Объекты учета подлежат оценке в

денежном выражении. Оценка имущества, приобретенного за плату, осуществляется

путем суммирования фактически произведенных затрат на его покупку; оценка

имущества, полученного безвозмездно, - по рыночной стоимости на дату оприходования; оценка имущества, произведенного в самой

организации, - по стоимости его изготовления. Применение других методов оценки

допускается в случаях, предусмотренных законодательством Российской Федерации,

а также нормативными правовыми актами Министерства финансов РФ и органов,

которым предоставлено право регулирования бухгалтерского учета.

7. Обязательность проведения

инвентаризации имущества и обязательств. Порядок проведения инвентаризации

определяется руководителем организации, за исключением установленных законом о

бухгалтерском учете случаев обязательного проведения инвентаризаций.

8. Для ведения бухгалтерского учета

в организации формируется учетная политика в соответствии с установленными

допущениями и требованиями.

Понятия "допущения" и

"требования" также являются правилами ведения бухгалтерского учета.

Они установлены ПБУ 1/98 "Учетная политика организации".

Закрепление принципов учета в нормативных документах –

большое завоевание российского учета, хотя применение некоторых из них на

практике затруднительно из-за сложившихся учетных традиций.

Ведение бухгалтерского учета

осуществляется в соответствии с нормативными документами, имеющими разный

статус. Одни из них обязательны к применению (Закон "О бухгалтерском

учете", положения по бухгалтерскому учету), другие носят рекомендательный

характер (План счетов, методические указания, комментарии).[4]

В зависимости от назначения и

статуса нормативные документы целесообразно представить в виде следующей

системы:

1 уровень - законодательные акты,

указы Президента РФ и постановления Правительства, регламентирующие прямо или

косвенно организацию и ведение бухгалтерского учета в организации;

2 уровень - стандарты (положения)

по бухгалтерскому учету и отчетности;

3 уровень - методические

рекомендации (указания), инструкции, комментарии, письма Министерства финансов

РФ и других ведомств;

4 уровень - рабочие документы по

бухгалтерскому учету самой организации.

Основным актом первого уровня

является Федеральный закон "О бухгалтерском учете" от 21 ноября 1996

г. N 129-ФЗ.

Этот Закон определяет правовые

основы бухгалтерского учета, его содержание, принципы, организацию, основные

направления бухгалтерской деятельности и составления отчетности, состав

хозяйствующих субъектов, обязанных вести бухгалтерский учет и предоставлять

финансовую отчетность.

К первому уровню системы также

следует отнести Гражданский кодекс РФ, Налоговый кодекс РФ и ряд федеральных

законов.

В системе нормативного

регулирования положения по бухгалтерскому учету являются документами второго

уровня. Они призваны конкретизировать Закон о бухгалтерском учете по каждому

объекту учета.

К настоящему времени разработано и

введено в учетную практику 21 положение по бухгалтерскому учету и перечень

приведен в Приложении 1.[5]

Указанные положения по

бухгалтерскому учету разработаны на основе Международных стандартов финансовой

отчетности (МСФО). Вместе с тем в них отражены основные особенности

отечественной системы бухгалтерского учета.

Положение по бухгалтерскому учету

обычно включает следующие элементы:

- название и номер ПБУ;

- общие положения (указывается

сфера применения соответствующего ПБУ и условия признания соответствующего

объекта учета);

- определения (основные определения

и понятия по соответствующему объекту учета);

- оценка (указываются различные

виды применяемых оценок по объекту);

- порядок учета (описывается

порядок учета наличия и изменения соответствующего объекта учета);

- раскрытие информации (указывается

состав информации, подлежащей раскрытию в составе информации по учетной

политике и в бухгалтерской отчетности).

Отечественные ПБУ, в отличие от

международных стандартов, носят не рекомендательный, а обязательный характер.

Большинством ПБУ предусмотрены различные варианты учета соответствующих объектов.[6]

При

разработке нормативных актов Минфин России осуществляет тесное взаимодействие с

заинтересованными ведомствами через Методологический Совет по бухгалтерскому

учету и отчетности.

Основными

задачами Методологического Совета является разработка Концепции развития

бухгалтерского учета и отчетности, проектов отечественных бухгалтерских

стандартов, положений и методических рекомендаций, содействия внедрению

указанных нормативных документов в учетную практику, обобщение опыта их

применения, разработка рекомендаций по их дальнейшему совершению, а также по

улучшению бухгалтерского образования.

Методологический Совет формируется

из представителей государственных органов, академических и учебных институтов,

коммерческих структур, бухгалтерских общественных организаций (Ассоциация

бухгалтеров и аудиторов России и стран содружества).

На втором уровне системы

нормативных документов единственным регулирующим органом является Министерство

финансов РФ.

В системе нормативного

регулирования План счетов занимает промежуточное место между нормативными

документами второго и третьего уровней, т.е. не имеющими нормативно - правового

характера. Однако в практической деятельности бухгалтерских служб Плану счетов

придается первостепенное значение.

Методические указания, инструкции,

рекомендации в системе нормативного регулирования бухгалтерского учета

относятся к документам третьего уровня. Они призваны конкретизировать основные

положения, изложенные в нормативных документах первого и второго уровней, т.е.

в Законе "О бухгалтерском учете" и положениях по бухгалтерскому

учету.

Нормативные документы третьего

уровня разрабатываются различными министерствами и ведомствами. Ниже приведен

перечень некоторых нормативных документов третьего уровня:

- Методические указания по

бухгалтерскому учету основных средств;

- Методические указания по

бухгалтерскому учету материально - производственных запасов;

- Типовые рекомендации по

организации бухгалтерского учета для субъектов малого предпринимательства;

В

регулировании бухгалтерского учета и отчетности в России важная роль отводится

Государственной Думе, разрабатывающей и принимающей законодательные акты по

бухгалтерскому учету. В составе Государственной Думы в 1994 г. создан

Экспертный Совет по аудиту, бухгалтерскому учету и финансовой статистике

Комитета Государственной Думы по бюджету, налогам, банкам и финансам. Он

призван содействовать Комитету в подготовке и рассмотрении относящихся к

ведению вопросов аудиту, бухгалтерского учета и финансовой статистике. Его

основными задачами являются: разработка концепции построения законодательства;

подготовка проектов законодательств по аудиту, бухгалтерскому учету, статистике

и их экономическое обоснование; проведение экспертизы законопроектов,

подготовка заключений по ним; содействие в реализации законов РФ; обобщение

опыта применения законов, их соблюдение и подготовка необходимых рекомендаций и предложений.

Совет

формируется из представителей государственных органов, академических и учебных

институтов, коммерческих структур – специалистов в области аудита,

бухгалтерского учета и статистики.

Он может создавать постоянные и временные экспертные

(рабочие) группы для подготовки материалов по отдельным вопросам его ведения и

привлекать к участию в них специалистов, не являющихся членами Совета.

В работе вышеназванных

Экспертного и Методологического Совета большую помощь призваны оказывать

общественные организации и прежде всего Ассоциация бухгалтеров и аудиторов

стран содружества и РФ и Международный Консультативный Комитет по

бухгалтерскому учету и аудиту в РФ. Помимо реальной помощи в разработке

проектов законодательств по бухгалтерскому учету и аудиту указанный выше

Комитет оказывает большое содействие в разработке программ переподготовки

специалистов по бухгалтерскому учету и аудиту, и подготовки и переподготовки

аудиторских бухгалтерских кадров.

Ассоциация

бухгалтеров и аудиторов призваны оказывать содействие в разработке и соблюдении

ее членами нормативных документов по бухгалтерскому учету и аудиту, и норм

профессиональной этики, следить за качеством знаний квалификацией своих членов,

принимают участие в организации профессиональной подготовки и переподготовки

бухгалтерских кадров, защищать права и профессиональную независимость

бухгалтеров.

В системе нормативного

регулирования бухгалтерского учета рабочие документы конкретной организации

относят к четвертой группе.

Основными рабочими документами

конкретной организации являются:

- документ по учетной политике

предприятия;

- утвержденные руководителем формы

первичных учетных документов;

- графики документооборота;

- утвержденный руководителем план

счетов бухгалтерского учета;

- утвержденные руководителем формы

внутренней отчетности.

Основы формирования (выбора и

обоснования) и раскрытия (придания гласности) учетной политики организации

установлены Положением по бухгалтерскому учету "Учетная политика

организации", утвержденным Приказом Министерства финансов РФ от 30 декабря

1999 г. N 107н. Учетная политика организации формируется главным бухгалтером

(бухгалтером) организации и утверждается руководителем организации.

Учетной политикой организации должен быть определен

порядок документооборота, включая применяемые формы первичных учетных

документов, систему внутрипроизводственного учета, отчетности и контроля.

Создание первичных учетных документов, порядок и сроки

их передачи для отражения в бухгалтерском учете производятся в соответствии с

утвержденным предприятием графиком документооборота. Своевременное и

качественное оформление первичных учетных документов, их передачу в

установленные сроки для отражения в

бухгалтерском учете, а также достоверность содержащихся в них данных

обеспечивают лица, составившие и подписавшие эти документы (п. 15 Положения по

ведению бухгалтерского учета и бухгалтерской отчетности в Российской

Федерации).

5) порядок контроля за хозяйственными операциями, а

также другие решения, необходимые для организации бухгалтерского учета.

Первичный учетный документ должен быть составлен в

момент совершения хозяйственной операции, а если это не представляется

возможным – непосредственно по окончании операции.

При формировании учетной политики предприятия по

конкретному направления ведения и организации бухгалтерского учета производится

выбор одного из нескольких способов, допускаемых законодательством и

нормативными актами по бухгалтерскому учету. Если по конкретному вопросу в

нормативных документах не установлены способы ведения бухгалтерского учета, то

при формировании учетной политики предприятие осуществляет разработку

соответствующего способа исходя из ПБУ 1/98 и иных Положений по бухгалтерскому

учету.

При разработке учетной политики предприятию необходимо

учесть следующее:

1. учетная политика оформляется

организационно-распорядительным документом (приказом, распоряжением и т. п.);

2. способы ведения бухгалтерского учета, которые

избраны организацией при формировании учетной политики, применяются с 1 января

и до конца года;

3. учетная политика, принятая предприятием,

применяется всеми филиалами, представительствами и иными подразделениями

организации независимо от места их нахождения и выделения на отдельный баланс;

4. принятая вновь созданной организацией политика

считается приемлемой со дня приобретения прав юридического лица

(государственной регистрации);

5. изменение учетной политики должно быть обосновано.

Изменения вводятся с 1 января финансового года и могут производиться в случаях

изменения законодательства Российской Федерации или нормативных актов по

бухгалтерскому учету, а также разработки предприятием новых способов ведения

бухгалтерского учета, предполагающих более достоверное представление фактов

хозяйственной деятельности предприятия или снижение трудоемкости учетного

процесса без снижения степени достоверности информации.[7]

Изменения учетной политики, которые оказали или

способны оказать существенное влияние на финансовое положение предприятия,

движение денежных средств, или финансовые результаты деятельности, должны быть

раскрыты в бухгалтерской отчетности.

Формы первичных учетных документов

утверждаются руководителем организации в том случае, если они разработаны в

самой организации. Как правило, это документы, не содержащиеся в Альбоме новых

унифицированных форм первичной учетной документации.

В графике документооборота

определяется круг лиц, ответственных за оформление документов, указываются

порядок, место, время прохождения документа с момента его составления до сдачи

в архив.

Рабочий план счетов, утверждаемый

руководителем, содержит перечень применяемых организацией синтетических счетов

и субсчетов.

Формы внутренней отчетности, утверждаемые

руководителем, разрабатываются организацией самостоятельно, исходя из

особенностей ее функционирования и требований управления производством и

реализацией продукции.

§2. Особенности бухгалтерского учета в торговле

В

системе бухгалтерского учета торгового предприятия товарам отводится главная

роль, так как они принадлежат к основным объектам учета. По классификации

хозяйственных средств они (товары) относятся к оборотным средствам и являются

основным источником прибыли торгового предприятия, именно поэтому важна оценка

рациональности их использования. В рамках хозяйственной деятельности торгового

предприятия товарные запасы подлежат процессам приобретения, хранения и

реализации. Перечисленные выше процессы составляют товарооборот

предприятия и определяют валовой доход.

Основной задачей учета товаров является учет поступления

товаров, поскольку правильно организованный данный участок учета позволяет

обеспечить сохранность товаров.

Дата оприходования товара определяется исходя из выбранного

организацией способа признания доходов и расходов. При кассовом методе товары

учитываются по дате отгрузки в соответствии со ст. 272 НК РФ. Датой оприходования

товара при кассовом методе считается день оплаты товаров.

ПБУ 5/01 «Учет

материально-производственных запасов» установлено, что товары приобретенные для

продажи учитываются по стоимости их приобретения. При определении цены

непременно учитываются условия поставки товара. Если поставка товара предполагается на склад

покупателя, в цену договора будут включены транспортные расходы, расходы на

страхование груза и т. д.[8]

Бухгалтерский контроль за полнотой оприходования

товаров производится за счет ведения учета поступления товаров в бухгалтерии и

сверки этих данных с отчетностью материально-ответственных лиц. Поступившие в бухгалтерию товарные отчеты и

первичные документы должны быть в тот же день проверены по форме, по существу и

арифметически. При этом бухгалтер должен обращать внимание на реальность начальных остатков,

аккуратность и правильность составления документов и самого отчета, наличие

всех приложенных документов, своевременность и полноту оприходования

товаров. Несвоевременное отражение оприходования

товаров искажает величину товарного остатка и позволяет некоторое время скрывать недостачи и излишки. Обнаруженные

при проверке отчетов ошибки исправляются корректурным способом и заверяются

подписью бухгалтера и материально-ответственного лица. Проверенные и принятые к

учету товарные отчеты проходят бухгалтерскую обработку. Сальдо, полученное по

данным бухгалтерского учета, сверяют с остатками товаров и тары по товарному

отчету.

Рассмотрим учет оприходования

товаров в бухгалтерии.

Учет товаров ведется на активном счете 41

"Товары", кредитовые обороты которого отражаются в соответствующем

журнале-ордере, а дебетовые - в ведомости. Записи в журнале-ордере и ведомости

ведут на основании сводных учетных документов (например, товарных отчетов).

Аналитический учет товаров в бухгалтерии ведется раздельно по материально-ответственным

лицам, наименованиям, сортам. При этом могут быть применены различные методы

натурально-стоимостного учета товаров.

При сортовом способе учет ведется в карточках

количественно-стоимостного учета по форме № ТОРГ-28 (открываются на каждый

сорт, артикул, наименование товара и т. д.), в которых записывается приход,

расход и остаток товаров (тары) в количественном и стоимостном выражении на

основании первичных документов, представляемых в бухгалтерию материально-ответственными

лицами: актов приемки, счетов-фактур, товарно-транспортных накладных и других

документов.

С помощью оборотной ведомости сверяют данные бухгалтерского

и складского учета, что подтверждается актом сверки или подписями бухгалтера и

материально-ответственного лица на оборотной ведомости.

При сальдовом (оперативно-бухгалтерском) способе учета материально-ответственные

лица заносят в базу данных записи или ведут карточки количественно-сортового

учета. Бухгалтерия же аналитический учет товаров ведет только в суммовом

выражении по материально-ответственным лицам или по товарным группам. Не реже

одного раза в неделю бухгалтер на складе проводит сплошную проверку записей в

карточках складского учета (товарных книгах). При этом сопоставляются записи,

сделанные материально-ответственными лицами в карточках, с данными

приходно-расходных документов, представленных в бухгалтерию в качестве

приложения к реестру или товарному отчету.

Партионный учет товаров в

бухгалтерии применяется в том случае, если товар на складе хранится по партиям.

Учет ведется на компьютере или в партионных картах.

Порядок занесения записей в базу данных или в партионные

карты такой же, как на складах, только учет ведется не в количественном, а в

количественно-суммовом выражении.

В бухгалтерии на каждую партию открывается отдельная

карточка. Данные бухгалтерского учета сверяются с товарными отчетами материально-ответственных

лиц и с партионными картами склада. Расхождения,

выявленные при сверке, фиксируют в акте. На начало месяца итоговые данные из партионных карт заносят в оборотную ведомость, которые целесообразно

составлять не по отдельным наименованиям и сортам товара, а по отдельной партии

в целом с указанием ее номера и суммы. Итог ведомости должен совпадать с

данными синтетического счета 41 "Товары".

При синтетическом учете поступление товаров и тары в оптовой

торговле отражается по дебету активного счета 41 "Товары", по

субсчетам 41-1 "Товары на складах" и 41-3 "Тара под товаром и

порожняя" соответственно. Тару, отвечающую признакам основных средств,

учитывают на счете 01 "Основные средства", а служащую для

хозяйственных нужд и не относящуюся к основным средствам - на счете 10

"Материалы".

Товары на балансе в оптовой торговле учитываются по покупным

ценам[9].

Расходы по заготовке и доставке товаров при этом могут собираться на счете 44

"Расходы на продажу", а также, когда они осуществляются сторонними

организациями за счет торгового предприятия, могут быть учтены в учетной

стоимости товара; конкретный способ учета данных расходов должен

предусматриваться учетной политикой организации.

Для учета товаров, принятых на хранение используется забалансовый счет 002 "Товарно-материальные ценности,

принятые на ответственное хранение".

Учет товаров, принятых на комиссию оптовыми организациями от

организаций-комиссионеров в соответствии с заключенными договорами, ведется на

счете 004 "Товары, принятые на комиссию".

Доставка неоплаченного товара от поставщика на оптовый склад

покупателя отражается в учете на основании счет-фактуры,

в которой отдельной строкой выделяется сумма НДС. Товар приходуется по стоимости

приобретения за вычетом налога на добавленную стоимость, содержащегося в

покупной цене, что фиксируется следующей проводкой:

Дт 19 "НДС по приобретенным ценностям" - на сумму

НДС, указанную в счете-фактуре;

Дт 41 "Товары" - на стоимость оприходованного

товара;

Кт 60 "Расчеты с поставщиками и подрядчиками"- на

общую сумму задолженности поставщику.

Впоследствии, после того как товар будет оплачен

поставщику, покупатель засчитывает НДС при расчетах с бюджетом независимо от

факта реализации данных товаров (при правильном оформлении счет-фактуры),

что отражается записью на сумму НДС по оплаченным и поступившим товарам:

Дт 68 "Расчеты по налогам и сборам" Кт 19

"НДС по приобретенным

ценностям".

Для учета поступления товаров на предприятиях розничной

торговли используются субсчета 41-2 ''Товары в розничной торговле", 41-3

"Тара под товаром и порожняя" (тара).

В розничной торговле товары могут учитываться по покупным

или продажным ценам. Если учет ведется по продажным ценам, то разница между

покупной и продажной ценами отражается на счете 42 "Торговая наценка"[10].

Оприходование поступивших в

магазин товаров и тары от поставщика отражается проводкой на сумму стоимости по

покупным ценам; при этом НДС фиксируется отдельно (как в оптовой торговле):

Дт 41-2 "Товары в розничной торговле"

Дт 41-3 "Тара под товаром и порожняя"

Дт 19 "НДС по приобретенным ценностям".

Кт 60 "Расчеты с поставщиками и подрядчиками".

Поступление товаров и тары также в бухгалтерском учете

можно отражать через счет 15 "Заготовление и приобретение материальных

ценностей", при этом отклонение учетной стоимости от фактической

фиксируется по счету 16 "Отклонение в стоимости материальных

ценностей".

В кредит счета 15 в корреспонденции со счетом 41 относится

стоимость фактически поступивших в организацию и оприходованных товаров. Сумма

разницы в стоимости приобретенных товарно-материальных ценностей, исчисленной в

фактической себестоимости приобретения (заготовления) и учетных ценах,

списывается со счета 15 на счет 16. Накопленные на счете 16 разницы

списываются в дебет счетов учета издержек обращения или других соответствующих

счетов пропорционально стоимости реализованных товаров по учетным ценам (по

среднему проценту отклонений). Остаток по счету 15 "Заготовление и

приобретение материальных ценностей" на конец месяца показывает наличие

материально-производственных запасов в пути.

Транспортные расходы могут быть отнесены на издержки

обращения.

При оприходовании товаров большое

значение имеет правильное определение даты. Дата оприходования

товаров зависит от выбранного предприятием способа признания расходов

организации, который должен быть отражен в учетной политике.

Нормативную базу по учету товаров представляет собой ПБУ

5/01 «Учет материально-производственных запасов». Данное положение

устанавливает правила формирования в бухгалтерском учете информации поступающих

товарах.

Работа складской службы организовывается таким образом,

чтобы обеспечить полный контроль за качеством и сохранностью принимаемого

товара.

Контроль со стороны бухгалтерии заключается в периодической

проверке отчетов материально-ответственных лиц, ведущих прием товаров и

проведение сверки данных службы бухгалтерии с данными, предоставленными материально-ответственными

лицами. Кроме того, контроль за полнотой

оприходования товаров, позволяет обеспечить правильно

организованный аналитический учет.

Синтетический учет поступления товаров ведется на основе

рабочего плана счетов бухгалтерского учета, учитывая особенности учета товаров

в оптовой и розничной торговле.

§3. Зарубежный опыт ведения бухгалтерского учета на

предприятиях

Во второй половине XX в.

история развития бухгалтерского учета вступила в новую фазу – фазу

международной стандартизации.

Имеет место влияние учетных правил одной страны на учетные правила

другой страны может быть обусловлено политической или экономической

зависимостью, географическим положением.

В этих условиях бухгалтерский учет, признанный мощной информационной

базой, не мог оставаться в рамках национальных принципов и правил. Требовались

унификация и стандартизация учета на международном уровне. Целью разработки

международных стандартов и их использования – гармонизация национальных систем

учета и отчетности в направлении повышения потребительских качеств финансовой

отчетности предприятия.[11]

Международное сближение принципов и процедур финансового учета предопределяет

гармонизацию финансовой отчетности. В широком смысле под гармонизацией

экономических процессов, отношений товаров, налогов следует понимать взаимное

согласование, сведение в систему, унификацию, координацию, упорядочение,

обеспечение взаимного соответствия.[12]

Характерной чертой второй половины XX столетия стала интернационализация хозяйственной жизни

государства, приведшая к международной специализации труда, кооперированию

производства практически между всеми странами и континентами. Национальные

экономики стали интегрироваться в единый мировой экономический организм. Этот

процесс затрагивает все аспекты жизни людей различных стран: экономику,

культуру, технологию, управление. Решающую роль в мире стали играть

транснациональные компании, которых в настоящее время насчитывается более 37

тысяч. Интернационализация экономик вызвала потребность в сопоставимых учетных

данных, получаемых корпорациями в различных странах, и в конечном итоге

обусловила международную стандартизацию национальных систем бухгалтерского

учета.[13]

Глава 2.

Организация бухгалтерского учета на ООО «Компания ПЛАСТИКТОРГ»

§1. Организационно-экономическая арактеристика ООО Компания «Компания ПЛАСТИКТОРГ»

Для экономики

в целом деятельность фирм является важным фактором повышения ее гибкости. По

уровню развития предпринимательства

специалисты даже судят о способности страны приспосабливаться к меняющейся

экономической обстановке. Для России именно создание и развитие предпринимательского

сектора должно стать основой регулирования общества.

Объектом анализа дипломной работы является общество с

ограниченной ответственностью «Компания ПЛАСТИКТОРГ».

Общество было образовано в соответствии с Гражданским

кодексом РФ и Федеральным законом «Об обществах с ограниченной ответственностью» в 1998 году. Единственным учредителем

общества является Кузнецов Александр Владимирович.

Как сказано в Уставе Общества, Общество создано в

целях более полного удовлетворения потребностей граждан и юридических лиц в

товарах, работах, услугах и получения прибыли в интересах его участников. Для

выполнения своих целей общество осуществляет виды деятельности в сфере оказания

услуг, торговли, производства.

Основным видом

деятельности общества является оптовая торговля строительными материалами.

В соответствии

со ст. 49 ГК РФ и ст.2 Федерального закона «Об обществах с ограниченной

ответственностью» общество может иметь гражданские права и нести гражданские

обязанности, необходимые для осуществления любых видов деятельности, не

запрещенных законом.

При осуществлении своей

деятельности общество имеет право:

-

заключать договоры, соглашения и иные виды сделок, а также

совершать другие действия и сделки, не противоречащие действующему

законодательству;

-

приобретать, отчуждать имущество, имущественные права,

продукты интеллектуальной деятельности и иные объекты гражданских прав;

-

выступать от своего имени и представлять свои интересы в

суде;

-

создавать филиалы, представительства;

-

арендовать и сдавать в аренду здания, сооружения, помещения и

другое имущество;

-

пользоваться кредитами в рублях и иностранной валюте;

- принимать на работу лиц по

гражданско-правовым и трудовым договорам, самостоятельно определять формы и

системы оплаты труда.

Общество несет ответственность по

своим обязательствам всем принадлежащим ему имуществом. Общество не отвечает по

обязательствам своих участников.

На момент государственной регистрации уставный капитал оплачен полностью.

Имущество общества составляют материальные и финансовые ресурсы,

находящиеся на балансе и являющиеся собственностью общества.

Источниками образования имущества общества являются:

-

личные средства учредителей, вложенные в уставный капитал, а

также их дополнительные взносы в имущество общества;

-

доходы от производственно-хозяйственной деятельности;

-

долгосрочные и краткосрочные кредиты; иные поступления.

Высшим органом

управления обществом является общее

собрание его участников.

К

исключительной компетенции общего собрания относятся:

-

определение основных направлений деятельности общества, а

также принятие решений об участии в других объединениях.

-

изменение устава общества, размера уставного капитала;

-

внесение изменений в учредительный договор;

-

образование исполнительных органов общества;

-

утверждение годовых отчетов и годовых бухгалтерских балансов;

-

принятие решений о размещении обществом облигаций и иных

эмиссионных ценных бумаг;

-

назначение аудиторской проверки;

-

принятие решения о ликвидации и организации;

-

распределение прибыли между участниками и другие.

Единоличным

исполнительным органом является директор, который избирается общим собранием

акционеров на три года.

Директор

общества без доверенностей действует от имени общества, в т.ч.:

-

представляет его интересы и совершает сделки;

-

выдает доверенности на право представительства от имени

общества;

-

издает приказы о назначении на должность работников общества,

об их переводе и увольнении, принимает меры поощрения и налагает дисциплинарные

взыскания.

Для проверки и

подтверждения правильности годовых отчетов и бухгалтерских балансов общества, а

также для проверки состояния текущих дел общества оно вправе по решению общего

собрания участников привлекать профессионального аудитора.

Общество не обязано публиковать отчетность о своей деятельности за

исключением случаев, предусмотренных действующим законодательством РФ.

Рис.2.1. Организационная структура ООО «Компания

ПЛАСТИКТОРГ»

В качестве

характеристики предприятия рассмотрим динамику финансового состояния ООО «Компания

ПЛАСТИКТОРГ» на основе аналитической группировки анализа статей актива и

пассива баланса за 2002 - 2004гг. При этом используем методику вертикального

(по удельному весу) и горизонтального (в динамике) анализа. Это позволяет

видеть удельный вес каждой статьи баланса в его общем итоге, оценить по каждой

статье абсолютное отклонение, темпы роста или снижения.

Таблица 2.1

Уплотненный аналитический баланс ООО «Компания ПЛАСТИКТОРГ»

за 2003-2004 гг.

|

Актив

|

2002

год

|

2003 год

|

2004

год

|

Изменение

2003 - 2002

|

Изменение

2004 -2003

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

1.Внеоборотные активы

|

|

|

|

|

|

|

-основные средства

|

17118

|

18545

|

20326

|

1427

|

1781

|

|

-долгосрочные финансовые вложения

|

45

|

41

|

41

|

-4

|

0

|

|

- прочие

|

|

|

|

0

|

0

|

|

|

0

|

187

|

87

|

187

|

-100

|

|

Итого по разделу 1

|

17163

|

18773

|

20454

|

1610

|

1681

|

|

2. Оборотные активы

|

|

|

|

0

|

0

|

|

-запасы и затраты

|

6561

|

12111

|

11151

|

5550

|

-960

|

|

-

дебиторская задолженность

|

4098

|

626

|

1474

|

-3472

|

848

|

|

-

денежные средства

|

|

|

|

0

|

0

|

|

-

прочие

|

37

|

739

|

623

|

702

|

-116

|

|

|

895

|

0

|

0

|

-895

|

0

|

|

Итого по разделу 2

|

11591

|

13476

|

13248

|

1885

|

-228

|

|

Всего активов

|

28754

|

32249

|

33702

|

3495

|

1453

|

|

Пассив

|

|

|

|

|

|

|

1. Собственный капитал

|

|

|

|

|

|

|

-уставной капитал

|

13

|

13

|

33

|

0

|

20

|

|

- фонды и резервы

|

13030

|

16694

|

21281

|

3664

|

4587

|

|

Итого по разделу 1

|

13043

|

16707

|

21314

|

3664

|

4607

|

|

2. Привлеченный капитал

|

|

|

|

|

|

|

- краткосрочные пассивы

|

15711

|

15542

|

12388

|

-169

|

-3154

|

|

Итого по разделу 2

|

+15711

|

15542

|

12388

|

-169

|

-3154

|

|

Всего пассивов

|

+28754

|

32249

|

33702

|

3495

|

1453

|

Анализ

динамики валюты баланса, структуры активов и пассивов позволяет сделать ряд

важных выводов о финансовом положении ООО «Компания ПЛАСТИКТОРГ».

Для

наглядности дадим графическую иллюстрацию некоторых статей баланса.

Рис. 2.2. Динамика основных статей баланса

Как видно из

таблицы и из диаграммы, имущество (активы) за отчетный год увеличились на

1463,0 тыс. руб., то есть на 4,49%, за 2003 год увеличение составило тыс. руб. 3485 Рост активов произошел за счет

увеличения внеоборотных средств, стоимость которых в 2003

году по сравнению с 2002 годом возросла на 1427 тыс. руб),

в 2004 году в сравнении с 2003 годом - на 1681,0 тыс.руб., т.е. на 4,26%, а так

же за счет роста дебиторской задолженности в 2004 году на 70,0%.

При этом доля

основных средств в стоимости всего имущества в 2003 году по сравнению с 2002

годом снизилась на 2,01%, в 2004 году

возросла на 2,8%, а оборотных средств соответственно возросла с 40,32%

до 41,77% и снизилась с 41,77% до 39,29%. Снижение абсолютного значения

производственных активов, а также их удельного веса в составе внеоборотных и оборотных активов в отчетном периоде свидетельствует о снижении производственных

возможностей.

Рис. 2.3. Динамика дебиторской задолженности, запасов и

затрат

Анализ аналитического

баланса за 2004 г. выявил снижение статьи баланса «Запасы и затраты» и

увеличение по статье «Дебиторская задолженность». Запасы и затраты в абсолютном

выражении снизились на 907,0 тыс. руб., при этом их доля в активах снизилась с

36,35% до 32,09%. Уменьшение запасов оказывает отрицательное влияние на

оборачиваемость оборотных средств. Отрицательной тенденцией также является рост

дебиторской задолженности на 70,0%. В структуре хозяйственных средств она

занимает незначительную величину 5,34%. Однако, даже это говорит о

необходимости принятия мер по управлению процессом изменения дебиторской

задолженности. В противном случае предприятие само может оказаться

неплатежеспособным.

Положительной стороной деятельности предприятия в 2002

– 2003 году является увеличение самой ликвидной части активов – денежных

средств (на 19,97%); в 2003-2004 годах данная тенденция не соблюдается и

снижение данного вида активов на 18,0%, при одновременном снижении их доли в

структуре хозяйственных средств с 2,28%

до 1,85%, негативно характеризует деятельность организации.

Пассивная часть баланса характеризуется преобладающим

удельным весом собственного капитала. Увеличение по данной статье наблюдается

как по абсолютной величине (рост в 2003 году по сравнению с 2002 составил 3664

тыс. руб., в 2004 году - 4587 тыс. руб).

В структуре источников хозяйственных средств

кредиторская задолженность играет значительную роль: за 2003-2004 годы ее доля

снизилась, что положительно характеризует деятельность предприятия в

анализируемых периодах, однако, не может не вызывать опасения, так как

значительная доля заемных средств говорит о неустойчивой платежеспособности, то

есть об отсутствии денежных средств для расчета по долгам.

В качестве расчетной части проведем анализ основных

показателей финансово-хозяйственной деятельности предприятия ООО «Компания

ПЛАСТИКТОРГ».

Расчет системы

показателей оценки финансового состояния ООО «Компания ПЛАСТИКТОРГ» позволит

дать точную оценку финансового состояния и оценить уровень стабильности

хозяйственной деятельности предприятия.

Далее оценим обеспеченность

материально-производственных запасов источниками средств для их покрытия (табл.

2.2). По данным

таблицы на предприятии в отчетном

периоде собственные оборотные средства увеличились на 2827,0 тыс. руб. (850,0

7501,6 – (– 2077,0) 8444,1). Одновременно уменьшились прочие «нормальные»

источники формирования запасов (кредиторская задолженность по товарным

операциям) на 412 тыс. руб. ((15780 – 850) – (13265– (-2077,0))). В результате

общая сумма дополнительно привлеченных источников средств для покрытия запасов

к концу года составила 2415,0 тыс. руб. (2827,0 – 412,0).

Таблица

2.2

Материально-производственные

запасы и источники их формирования

|

Наименование показателя

|

По состоянию

|

Для покрытия запасов излишек (+) или недостаток источников

средств

|

|

По состоянию

|

|

2003 год

|

2004год

|

2003 год

|

2004 год

|

|

1

|

2

|

3

|

4

|

5

|

|

1. Материально-производственные запасы

|

12111

|

11151

|

-

|

-

|

|

2. Собственные оборотные средства

|

-2077,0

|

850,0

|

- 13787,0

|

- 9928,0

|

|

3. Прочие источники формирования запасов

|

13265

|

15780

|

- 522

|

5852,0

|

Увеличения материально производственных запасов в отчетном

периоде по сравнению с предыдущим не наблюдается: Всю сумму источников

формирования запасов предприятие не использовало для основной деятельности.

Таким образом, хотя предприятие находится, по первоначальной оценке, в

финансово устойчивом состоянии, следует вывод, что предприятие нецелесообразно

использует источники формирования запасов. Учитывая отсутствие кредитов,

которые, как правило, предприятие использует для покрытия внеоборотных

активов, можно сделать вывод, что ООО «Компания ПЛАСТИКТОРГ» использовало

источники формирования запасов для покрытия внеоборотных

активов.

Вывод:

Анализ имущественного положения и структуры капитала предприятия показал, что

среди хозяйственных средств предприятия основную долю составляют внеоборотные активы, а среди источников хозяйственных

средств – собственный капитал. Предприятие полностью независимо от кредитов

банка. Средства предприятия в отчетном периоде были, в основном, направлены на

основные средства. Причем на основные средства были потрачены источники

формирования запасов. Были выявлены отрицательные тенденции – заметный удельный

вес дебиторской задолженности и ее рост, а также значительный удельный вес

кредиторской задолженности, на фоне одновременного ее снижения. Первая

тенденция указывает, что предприятие попадает в зависимость от своих

задолжников, а вторая – о незначительном

улучшении платежеспособности.

Одним из показателей, характеризующих финансовое

состояние предприятия, является его платежеспособность, то есть возможность

наличными денежными ресурсами

своевременно погашать свои платежные обязательства.

Оценка платежеспособности по балансу осуществляется на

основе характеристики ликвидности оборотных активов, которая определяется

временем, необходимым для их превращения в денежные средства. Чем меньше

требуется времени для инкассации данного актива, тем выше его ликвидность.

Понятия платежеспособности и ликвидности очень близки,

но второе является более емким. От степени ликвидности баланса и предприятия

зависит платежеспособность. В то же время ликвидность характеризует как текущее

состояние расчетов, так и перспективу.

Анализ ликвидности баланса заключается в сравнении

средств по активу, сгруппированных по степени убывающей ликвидности, с

краткосрочными обязательствами по пассиву, которые группируются по степени

срочности их погашения. Баланс при этом считается абсолютно ликвидным, если

выполняется следующее соотношение:

А1 > П1; А2 > П2; А3 > П3; А4 < П4.

Изучим соотношение этих групп активов и пассивов за

анализируемые периоды 2002 – 2004 годов, что позволит установить тенденции изменения

в структуре баланса и его ликвидность. Для анализа используем таблицу 3.3.

Рассматривая таблицу 2.3,

можно сделать вывод о том, что баланс ООО «Компания ПЛАСТИКТОРГ» за 2002 г.,

2003 г. и 2004 г. является абсолютно неликвидным, так как оптимальный баланс не

соблюдается.

Таблица 2.3

Оценка ликвидности баланса ООО «Компания ПЛАСТИКТОРГ» (тыс. руб.)

|

Активы

|

2002 год

|

2003 год

|

2004 год

|

Отклонения 2003– 2002

|

Отклонения 2004 – 2003

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

1.

Наиболее ликвидные активы А1 (стр. 250+260)

|

37,0

|

739,0

|

623,0

|

+702

|

-116,0

|

|

2.Быстро

реализуемые активы А2 (стр. 240+270)

|

2634,0

|

626

|

1474

|

-2008,0

|

+848

|

|

3.

Медленно реализуемые активы А3

(стр. 210-217+220+230)

|

16280,0

|

12111

|

11151

|

-4169,0

|

-960

|

|

4.

Трудно реализуемые активы А4 (стр. 190)

|

17163,0

|

18773

|

20454

|

+1610,0

|

+1681

|

|

Баланс

|

36114,0

|

32249

|

33702

|

-3865,0

|

1453

|

|

1.

Наиболее срочные обязательства П1 (стр. 620+630)

|

15711,0

|

15542

|

10876

|

-169,0

|

-4669

|

|

2.Краткосрочные

пассивы П2 (стр. 610+660)

|

-

|

-

|

1512

|

-

|

+1512

|

|

3.

Долгосрочные пассивы П3 (стр. 590)

|

-

|

-

|

-

|

-

|

-

|

|

4.

Постоянные пассивы П4 (стр. 490+640+650)

|

21037,0

|

16707

|

21314

|

-4330,0

|

+4607

|

|

Баланс

|

36114,0

|

32249

|

33702

|

-3865,0

|

1453

|

Сопоставление быстро

реализуемых активов и краткосрочных пассивов выявило тенденции к ухудшению

финансового положения предприятия, т.к. платежный излишек в 2004 году составил

38 тыс. руб.

Перспективная ликвидность

представляет собой прогноз платежеспособности на основе сравнения будущих

поступлений и платежей. Сопоставление медленно реализуемых активов с

долгосрочными обязательствами позволяет сделать вывод о наличии перспективной

(долгосрочной) ликвидности ООО «Компания ПЛАСТИКТОРГ». Платежеспособный излишек

по этой группе активов составил в 2002 году – 16280 тыс.руб., в 2003 году –

12111 тыс.руб., в 2004 году – 11151 тыс.руб. Однако, в данном случае,

необходимо обратить внимание на то, что даже излишек по этой группе в связи с

недостаточной ликвидностью запасов не может полностью и в краткие сроки покрыть

краткосрочные обязательства предприятия.

Составление и оценка

платежных балансов позволяет выявить общие тенденции в изменении ликвидности и

получить первоначальное представление об

уровне платежеспособности предприятия на определенные даты в абсолютном

выражении. Как и любой абсолютный показатель, платежный излишек (недостаток)

средств имеет ограниченные аналитические возможности. Поэтому финансовый анализ

широко использует разнообразные относительные показатели ликвидности.

В целях обеспечения единого

методического подхода при проведении анализа финансового состояния предприятий

и оценки структуры их балансов были

подготовлены и утверждены «Методические положения по оценке финансового

состояния предприятий и установлению неудовлетворительной структуры баланса»

(Распоряжение Федерального управления по делам о несостоятельности

(банкротстве) от 12 августа 1994г. № 31-р).

В соответствии с

Методическими положениями анализ и оценка структуры баланса предприятия

проводятся на основе следующих показателей:

-

коэффициент текущей ликвидности;

-

коэффициент обеспечения собственными средствами;

-

коэффициент восстановления (утраты) платежеспособности.

Рассмотрим

наиболее часто применяемые в практике экономического анализа показатели

платежеспособности и ликвидности.

Коэффициент

платежеспособности (Кп) рассчитывается как отношение

оборотных активов акционерного общества к долго и краткосрочным обязательствам

(пассивам) и показывает, его способность покрывать свои долги за счет текущих

активов не прибегая к распродаже имущества.

Кп = Оборотные активы

Долго и краткосрочные обязательства

В

данном случае коэффициент платежеспособности равен:

На

01.01.04.

На

01.01.05

Рассчитанный показатель свидетельствует

о достаточной платежеспособности ООО «Компания

ПЛАСТИКТОРГ». В случае одновременного требования платежей со стороны кредиторов

не будет необходимости прибегать к распродаже имущества. Рекомендуемое значение

этого показателя 1 и более, то есть имеющихся активов достаточно для погашения

вей задолженности.

Однако, показатель

платежеспособности организации выражает

ее способность осуществлять

расчеты по всем видам обязательств: и по ближайшим, и по отдаленным. Он не дает

представления о возможностях организации погашать краткосрочные

обязательства. Поэтому, для оценки

способности ООО «Компания ПЛАСТИКТОРГ» выполнить свои краткосрочные обязательства рассмотрим три относительных

показателя ликвидности баланса.

Общую оценку ликвидности

баланса дает коэффициент текущей ликвидности. Он характеризует общую

обеспеченность предприятия оборотными средствами для ведения хозяйственной

деятельности и своевременного погашения срочных обязательств предприятия.

Коэффициент текущей

ликвидности определяется как отношение стоимости находящихся в наличии у

предприятия оборотных средств в виде производственных запасов, готовой

продукции, денежных средств, дебиторских задолженностей и прочих оборотных

активов (итог раздела 2 актива баланса), к наиболее срочным обязательствам

предприятия в виде краткосрочных кредитов банков, просроченных займов и

различных кредиторских задолженностей,

прочих краткосрочных пассивов (итог раздела 6 пассива баланса за вычетом строк 640, 650,

660).

Кт.л. = оборотные активы (2), тыс.

руб.

Краткоср.

пассивы (6)-(стр.640+650+660), тыс. руб.

Для ООО «Компания

ПЛАСТИКТОРГ» коэффициент текущей ликвидности равен:

На 01.01.04 .

На 01.01.05

Это свидетельствует о том,

что имеющиеся оборотные средства не позволяют погасить долги по краткосрочным

обязательствам.

Критическим уровнем

коэффициента текущей ликвидности считается 1. Рекомендуемое значение этого коэффициента 2 и более.

Рекомендуемые нормативные

значения показателей ликвидности, как показал отечественный опыт их применения

за последние годы, не являются достаточно совершенными и обоснованными, к ним

следует относиться взвешенно. Этот недостаток относится как к официальным

нормативам, так и к различным вариантам этих нормативных значений, колеблющихся

по многочисленным авторским разработкам в широком диапазоне.

Предлагаемые оптимальные

уровни показателей ликвидности носят, как правило, излишне универсальный

характер, не учитывают отраслевые особенности, поэтому сопоставление с ними

фактических значений ликвидности не дает ожидаемый объективной оценки текущей

платежеспособности. Поэтому при анализе финансового состояния отечественных

предприятий они могут служить в качестве ориентиров, а также рекомендуется

скорее обращать внимание на динамику значений коэффициентов, чем на их

абсолютную величину.

Промежуточным коэффициентом

ликвидности является коэффициент быстрой ликвидности (К б.л.). Он характеризует

способность акционерного общества рассчитаться с задолженностью в ближайшее

время и определяется отношением наиболее ликвидной части оборотных активов, то

есть без учета наименее ликвидной части текущих активов – товарных запасов, к

краткосрочным обязательствам.

Кб.л. = оборотные активы –

запасы, тыс. руб.

краткосрочные

обязательства, тыс. руб.

Коэффициент быстрой

ликвидности отражает прогнозируемые платежные возможности при условии

своевременного проведения расчетов с дебиторами. В нашем случае он равен:

На 01.01.04.

На 01.01.05.

Рост данного коэффициента

является положительной тенденцией, однако, его значение является

неудовлетворительным по сравнению с нормативными значениями. Рекомендуемое

значение показателей – от 0,5 до 1,0.

Для получения наиболее

полной картины ликвидности необходимо использовать коэффициент абсолютной

ликвидности (Ка.л.). Он характеризует способность

акционерного общества рассчитаться с задолженностью немедленно и определиться

отношением наиболее ликвидных оборотных активов – денежных средств и

краткосрочных финансовых вложений - к краткосрочным обязательствам. Чем выше

данный коэффициент, тем надежнее организация.

Ка.л. = денежные средства и

краткосрочные фин. вложения, тыс. руб.

Краткосрочные

обязательства, тыс. руб.

В нашем случае коэффициент

абсолютной ликвидности 2003 года и 2004

года равен:

Это свидетельствует о том,

что в анализируемом периоде ООО «Компания

ПЛАСТИКТОРГ» испытывает недостаток свободных денежных средств для

финансирования текущей хозяйственной деятельности. Рекомендуемое значение этого

показателя от 0,2 до 0,3.

Одним из показателей,

непосредственно оценивающих вероятность банкротства, является коэффициент

обеспеченности собственными средствами. Он характеризует наличие собственных

оборотных средств у предприятия, необходимых для его финансовой устойчивости.

Коэффициент восстановления

(утраты) платежеспособности характеризует наличие реальной возможности у

предприятия восстановить (либо утратить) свою платежеспособность в течение

определенного периода.

Коэффициент восстановления

(утраты) платежеспособности определяется как отношение расчетного коэффициента

текущей ликвидности к его установленному значению. Расчетный коэффициент

текущей ликвидности определяется как единица фактического значения текущей

ликвидности на конец отчетного периода и изменения значения этого коэффициента

между концом и началом отчетного периода в пересчете на установленный период

восстановления (утраты) платежеспособности.

Кв.(у) пл. = Кт.л.ф. + Пв(у)/Т * (Кт.л.ф. – Кт.л.н.) , где

Кт.л.норм.

Кт.л.ф. – фактическое значение (в

конце отчетного периода) коэффициента текущей ликвидности;

Пв.(у) – установленный период

восстановления (утраты) платежеспособности предприятия в месяцах;

Т – отчетный период в

месяцах;

Кт.л.н. – значение коэффициента

текущей ликвидности в начале отчетного периода;

Кт.л.норм. – нормальное значение

коэффициента текущей ликвидности (К1 норм. = 2).

Определим коэффициент

восстановления (утраты) платежеспособности ООО «Компания ПЛАСТИКТОРГ» за 6

месяцев:

Так как значение

коэффициента восстановления (утраты) платежеспособности ≤ 1, то у

предприятия возникает реальная возможность в следующие 6 месяцев утратить

платежеспособность.

Таким образом, на основе

проведенного анализа можно сделать вывод о неудовлетворительности структуры

баланса, ООО «Компания ПЛАСТИКТОРГ» и низкой ликвидности предприятия.

Заключительным этапом анализа

платежеспособности является оценка движения денежных средств предприятия,

отражающая контроль за поступлением средств от продажи продукции, погашения

дебиторской задолженности и прочими поступлениями денежных средств, а также для

контроля за выполнением платежных обязательств перед поставщиками, банками и

прочими кредиторами. Для анализа сравним платежные календари предприятия за 2002

– 2004 года. Оперативный платежный календарь составляется на основе данных об

отгрузке и реализации продукции, о закупках средств производства, документов о

расчетах по оплате труда, на выдачу авансов работникам, выписок со счетов

банков.

Анализ таблицы показывает,

что оптимальное соотношение платежных средств и платежных обязательств, в

идеале составляющей единицу, в 2002 и 2003 годах в целом выполняется и

составляет соответственно 1,01 и 1,02. В 2004 году платежеспособность

предприятия ухудшается и составляет 0,997. Снижение уровеня

платежеспособности может носить временный характер, что связано с невыполнением

плана по производству и реализации продукции, повышением ее себестоимости,

неправильным использованием оборотного капитала: отвлечение средств в

дебиторскую задолженность. Для выявления причин ухудшения платежеспособности

проведем анализ дебиторской и кредиторской задолженности.

Большое влияние на

оборачиваемость капитала, вложенного в оборотные активы, а следовательно, и на

финансовое состояние предприятие оказывает увеличение или уменьшение

дебиторской задолженности. В процессе анализа необходимо изучить динамику, состав,

причины и давность образования дебиторской задолженности, установить, нет ли в

ее составе сумм, нереальных для взыскания, или таких, по которым истекают сроки

исковой давности. Для анализа используем данные баланса, приложения к балансу,

а также материалы первичного и аналитического бухгалтерского учета.

Рассмотрим дебиторскую и

кредиторскую задолженность предприятия по срокам задолженности и по ее видам.

Доминирующую долю в общей

сумме задолженности дебиторов составляет краткосрочная задолженность, ее доля

незначительно снижается в 2003 году по сравнению с 2002 годом с 64,4% до 62,98%

(абсолютное снижение составило 2008 тыс.руб.) и значительно возрастает в 2004

году до 82,12%. При этом доля просроченной задолженности возрастает с 0,905% в

2002 году до 23,51% в 2004 году, что негативно характеризует деятельность

сбытового подразделения организации, работу предприятия с должниками.

Задолженность, платежи по которой ожидаются после 12 месяцев с отчетной даты,

стабильно снижается с 1456 тыс. руб. в 2001 году до 321 тыс. руб. в 2004 году.

Доля долгосрочной задолженности также стабильно уменьшается с 35,6% до 15,88%.

Оценивая характеристику

портфеля дебиторской задолженности предприятия необходимо определить период ее

оборачиваемости исходя из следующей формулы:

П д.з. = Средние

остатки ДЗ * Дни периода;

Сумма погашенной

задолженности

П д.з.

(2002) = 4090,0 * 360 / 2345 = 627,89 (дней)

П д.з.

(2003) = 994 * 360 / 2784 = 128,53 (дней)

П д.з.

(2004) = 1795 * 360 / 39975 = 16,17 (дней)

Таким образом, расчетные

показатели оборачиваемости дебиторской задолженности отражают эффективную

систему расчетов, опровергая ранее сделанные выводы, показывают отсутствие

финансовых затруднений у покупателей продукции, короткий цикл банковского

документооборота.

Анализ кредиторской

задолженности показывает неравномерную динамику прироста и снижения показателей

задолженности как в абсолютном, так и в относительном выражении. Так,

краткосрочная кредиторская задолженность в 2002 году составляла 15680 тыс.руб (60,76%), в 2003 году – 7921 тыс. руб (51,03%), в 2004 году -

5768 тыс. руб. (53,09%). Таким образом, налицо снижение сумм

краткосрочной кредиторской задолженности

предприятия в абсолютном выражении при одновременном наращивании ее доли в

общей сумме долга.

Анализ долгосрочной

кредиторской задолженности показывает

отсутствие платежеспособности предприятия в длительном периоде. Об этом

свидетельствует рост просроченной задолженности, доля которой в общей сумме

долгосрочной задолженности составляет в 2003 году 100%.

По формуле оценим период

оборачиваемости кредиторской задолженности пердприятия:

П к.з. = Средние

остатки КЗ * Дни периода ;

Сумма погашенной

задолженности

П к.з.

(2002) = 25805 * 360 / 4648 = 1998,67 (дней)

П к.з.

(2003) = 15522 * 360 / 16173 = 345,5 (дней)

П к.з.

(2004) = 10864 * 360 / 74818 = 52,27 (дней).

Таким образом анализ

показал, что на предприятии наблюдается снижение показателей долгосрочной

кредиторской задолженности за ряд лет в абсолютном выражении (с 25805 тыс.руб. до 10864 тыс.руб); относительном выражении наблюдается рост

долгосрочной задолженности с 39,2% до 41,6%.

§2. Оценка организации и ведения бухгалтерского

учета на ООО «Компания ПЛАСТИКТОРГ»

Учет

основных средств в ООО «Компания ПЛАСТИКТОРГ» ведется на счете 01 «Основные средства». Амортизация

основных средств учитывается на счете 02 «Амортизация основных средств».

При

выбытии основных средств (списании, продаже и т. д.) их стоимость списывается

со счета 01 «Основные средства» в дебет счета 02 «Амортизация основных

средств»; при этом недоамортизированная часть

основных средств со счета 01, а также расходы, связанные с их выбытием,

списываются в дебет счета 99 «Прибыли и убытки».

Согласно

учетной политике ООО «Компания ПЛАСТИКТОРГ» начисление амортизации основных

средств производится по действующим нормам амортизации линейным методом.

Величина амортизационных отчислений зависит от первоначальной стоимости объекта

и нормы амортизации, установленной для каждого вида основных средств.

На

сумму начисленной амортизации в размере 9 тыс. руб. в бухгалтерском учете

сделаны записи:

Дт

44 Кт 02 – 9 тыс. руб.

В

соответствии с действующей учетной политикой в ООО «Компания ПЛАСТИКТОРГ»

ремонт основных средств производится путем включения фактически произведенных

затрат в расходы на продажу. При этом дебетуется счет 44 «Расходы на продажу» и

кредитуется счет 76 субсчет «Расчеты с кредиторами». В 2004 году текущего

ремонта основных средств не производилось.

В

оптовой торговле крайне важное значение имеет учет товаров. Фактической

себестоимостью товаров, приобретенных за плату, признается сумма фактических