Содержание

Введение_____________________________________________________ 3

Глава 1. Планирование и распределение выручки от

реализации продукции 4

1.1. Основные финансовые показатели___________________________ 4

1.2. Организация планирования_________________________________ 7

1.3. Прогноз объемов реализации_______________________________ 8

Глава 2. Применение алгоритма финансового планирования и

прогнозирования на предприятии ООО «Скиф»__________________ 10

2.1. Анализ финансовых результатов и прогнозирование

финансовых потребностей ООО «Скиф»___________________________________ 10

2.2. Алгоритм финансового планирования на ООО «Скиф»_________ 14

Заключение_________________________________________________ 18

Список литературы__________________________________________ 20

Введение

Финансы занимают особое место в экономических отношениях. Их

специфика проявляется в том, что они всегда выступают в денежной форме, имеют

распределительный характер и отражают формирование и использование различных видов

доходов и накоплений субъектов хозяйственной деятельности сферы материального

производства, государства и участников непроизводственной сферы.

В

современных условиях формы финансовых отношений претерпевают серьезные

изменения. Становление рынка и предпринимательства в России предполагает не

только разгосударствление экономики, приватизацию предприятий, их

демонополизацию для создания свободного экономического сектора, развитие

конкуренции, либерализацию цен и внешнеэкономических связей предприятий, но и

финансовое оздоровление народного хозяйства, создание адекватной системы

финансовых отношений.

Планирование

продаж тесно связано с

планированием производственно-хозяйственной

деятельности. При административно-командной экономике составление финансового плана

заключалось в механическом пересчете показателей производственного

плана в финансовые показатели. Никакой самостоятельности у предприятий не было: все

нормы спускались "сверху". Но сейчас, с развитием рыночных отношений финансы становятся основным

видом ресурсов, именно их ограниченность начинает лимитировать производство. В

связи с этим в значительной степени возрастает роль финансового планирования,

изменяется его содержание как на предприятиях, так и в рамках всей финансовой

системы страны.

Цель работы

рассмотреть планирование продаж.

Для достижения поставленной цели раскроем ряд следующих

задач

·

Охарактеризовать основные финансовые

показатели

·

Раскрыть организацию планирования,

·

Привести прогноз объемов реализации,

·

Рассмотреть планирование доходов и расходов

и баланс денежных поступлений и выплат,

·

Описать план по источникам и использованию

средств,

·

Провести анализ безубыточности.

Глава 1.

Планирование и распределение выручки от реализации продукции

1.1. Основные финансовые показатели

На

предприятии прибыль образуется в результате реализации продукции. Ее величина

определяется разницей между доходом, полученным от реализации продукции, и

издержками на ее производство и реализацию. Общая масса получаемой прибыли

зависит, с одной стороны, от объема продаж и уровня цен, устанавливаемых на

продукцию, а с другой - от того,

насколько уровень издержек производства соответствует общественно-необходимым затратам.

Выручка и

прибыль являются основными финансовыми результатами предприятия.

Выручка -

деньги, полученные от продажи чего-либо или в качестве прибыли, дохода.

Вместе с

тем прибыль на предприятии зависит не только от реализации продукции, но и от

других видов деятельности, которые ее либо увеличивают, либо уменьшают. Поэтому

в теории и на практике выделяют так называемую «валовую прибыль».

Валовая

прибыль (балансовая) (Пб)

может быть определена по формуле:

Пб = + Пр

+ Пи + Пв.о. ,

где

Пр – прибыль (убыток) от реализации продукции,

выполнения работ и оказания услуг,

Пи – прибыль (убыток) от реализации имущества

предприятия,

Пв.о. – доходы (убытки) от внереализационных

операций.

Как правило, основной элемент

балансовой прибыли составляет прибыль от реализации продукции, выполнения работ

или оказания услуг.

Прибыль от

реализации продукции зависит от внутренних и внешних факторов. К внутренним

факторам относятся: ускорение НТП, уровень хозяйствования, компетентность

руководства и менеджеров, конкурентоспособность продукции, уровень организации

производства и труда и др. К внешним факторам, которые не зависят от

деятельности предприятия, относятся : конъюнктура рынка, уровень цен на

потребляемые материально-технические ресурсы, нормы амортизации, система

налогообложения и др.

Внутренние

факторы действуют на прибыль через увеличение объема выпуска продукции,

улучшение качества продукции, повышение отпускных цен и снижение издержек

производства и реализации продукции. Величина прибыли от реализации продукции

определяется по формуле:

Пр = ( Цi

– Сi ) * Vi , где

Цi - отпускная цена единицы i-ой продукции,

Сi - себестоимость единицы i-ой продукции,

Vi - объем реализации i-ой продукции.

Прибыль

облагается налогом, поэтому на практике принято выделять налогооблагаемую

прибыль. Последняя представляет собой валовую прибыль за вычетом отчислений в

резервные фонды, доходов по видам деятельности, освобожденной от

налогообложения, отчислений на капиталовложения.

В

результате на предприятии, как это принято называть в теории и на практике,

остается так называемая чистая прибыль. По своей величине она представляет

налогооблагаемую прибыль за минусом налога на прибыль.

Из чистой

прибыли предприятие выплачивает дивиденды и различные социальные выплаты,

образует фонды. В результате остается прибыль неиспользованная, или убыток,

непокрытый деньгами.

Баланс –

(от франц.balance) количественное соотношение, состоящее из двух

частей, которые должны быть равны друг другу, так как представляют поступление

и расходование одного и того же количества денег, товаров. Балансы отражают

давно известный законе сохранения «где сколько у будет – столько и прибудет».

Балансы составляются в натуральной форме (в физическом измерении) и денежной

форме (в стоимостном измерении). Самые разнообразные балансы используются в

целях анализа учета, планирование хозяйства всей страны (бюджетный баланс,

платежный баланс, межотраслевой баланс), хозяйства, фирмы (бухгалтерский

баланс, баланс основных средств, финансовый баланс), домашнего хозяйства

(баланс доходов и расходов семьи, потребительский бюджет). 2). Документ, в

котором представлен балансовый отчет фирмы.

Баланс отражает активы предприятия и

обязательства.

Активы

подразделяются на основные и оборотные.

Основные

активы — это выраженные в денежной форме те средства производства, которые

участвуют многократно в производственном процессе и вследствие этого переносят

свою стоимость на изготовленный продукт по частям.

Оборотные

средства - это совокупность оборотных фондов и фондов обращения, постоянно

находящиеся в обороте:

ОС = ОБО +

ФОБ,

где: ОС -

оборотные средства, руб.

ОБФ - оборотные фонды, руб.

ФОБ - фонды обращения, руб.

Оборотные фонды размещены, отвлечены в

производственную сферу - в запасах и незавершенном производстве. Оборотные

фонды — это часть производственных фондов или денежная оценка тех средств

производства, предметов труда, которые участвуют лишь в одном производственном

цикле, полностью потребляются там и переносят целиком свою стоимость на

изготовленный продукт.

Фонды

обращения - это денежные ресурсы, необходимые в процессе реализации готового

продукта и приобретения новых предметов труда. Они в основном размещены,

отвлечены в готовой продукции, в расчетах с потребителями или поставщиками.

Капитал

делится на собственный и привлеченный (заемный).

Собственный

капитал – капитал, вложенный владельцем фирмы.

Заемный

капитал – денежные средства, полученные в виде ссуды на определенный срок.

Результативность

и экономическая целесообразность функционирования предприятия измеряется

показателями экономической эффективности (рентабельность / доходность).

Экономическая

эффективность - относительный показатель, соизмеряющий получаемый эффект

затратами или ресурсами.

Эффективность

= (результат (эффект), т. е. доход) /затраты или ресурсы

Основные

показатели экономической эффективности:

1. Общая рентабельность производства —

показывает, насколько эффективно использует предприятие основной и оборотный

капитал. Общая рентабельность характеризует размер общей (балансовой) прибыли,

получаемой на 1 руб. вложенных в производство средств.

Рентабельность =

Прибыль общая / (Среднегодовая стоимость

ОПФ + Среднегодовая стоимость ОбС)х

100%

2. Рентабельность продукции. Расчёты

рентабельности продукции во многом связаны с планированием и определением

фактической ситуации и в меньшей степени—с ценообразованием, т. к. при этом

методе основной цены являются затраты и не учитываются рыночные факторы (спрос

и предложение).

Рентабельность

продукции = Прибыль / Себестоимость х 100%

3. Рентабельность продаж (Return on Sales) - рост этого показателя может отражать рост цен на

продукцию при постоянных затратах или увеличение затрат на единицу продукции.

Уменьшение этого показателя отражает обратные тенденции.

Рентабельность

продаж = Прибыль от реализации / Выручка от реализации х

100%

4. Рентабельность использования основных

производственных фондов (ОПФ) — показывает насколько эффективно

используются ОПФ.

Рентабельность

использования ОПФ = Прибыль / Среднегодовая стоимость ОПФ х

100%

5. Фондоотдача — показывает, какой объём продукции

(товарной, валовой) приходится на единицу стоимости ОПФ.

Фондоотдача = Объём производства / Среднегодовая стоимость ОПФ

6. Фондоёмкость — показывает, сколько ОПФ затрачивается

на производство 1 руб. продукции. Чем меньше показатель, тем лучше используются

средства.

Фондоёмкость = Среднегодовая стоимость ОПФ / Объём производства

7. Производительность живого труда -

эффективность использования живого труда; степень плодотворности труда.

Производительность = Общий объём валовой или чистой

продукции, руб. / Средняя численность работников, чел.

8. Трудоёмкость производимой продукции:

Трудоёмкость

= Средняя численность работников /

Общий объём валовой или чистой продукции

9.

Эффективность использования оборотных средств (ОбС). Коэффициент оборачиваемости ОбС:

Коэфф.

оборачиваемости ОбС = Выручка от реализации / Сумма

средних остатков ОбС

1.2.

Организация планирования

Организация

планирования зависит от величины предприятия. На очень мелких предприятиях не

существует разделения управленческих функций в собственном смысле этого слова,

и руководители имеют возможность самостоятельно вникнуть во все проблемы. На

крупных предприятиях работа по составлению бюджетов (планов) должна

производиться децентрализованно. Ведь именно на

уровне подразделений сосредоточены кадры, имеющие наибольший опыт в области

производства, закупок, реализации, оперативного руководства и т.д. Поэтому

именно в подразделениях и выдвигаются предложения относительно тех действий,

которые было бы целесообразно предпринять в будущем.

Бюджеты

подразделений должны разрабатываться не изолированно друг от друга. При

расчете, например, плановых показателей реализации, а значит и величины

покрытия необходимо знать условия производства и запланированные отпускные

цены. Чтобы обеспечить действенную систему координации, на многих предприятиях

разрабатывается инструкция по составлению бюджетов, в которой содержится

повременной план, а также распределение обязанностей и ответственности при расчете бюджетных

показателей.

В

литературе о планировании на предприятиях обычно различают две схемы

организации работ по составлению бюджетов (планов): по методу break-down (сверху-вниз) и по методу

build-up (снизу-вверх). По методу break-down работа

по составлению бюджетов начинается “сверху”, т.е. руководство предприятия

определяет цели и задачи, в частности плановые показатели по прибыли. Затем эти

показатели во все более детализированной, по мере продвижения на более низкие

уровни структуры предприятия, форме

включаются в планы подразделений. По методу build-up

поступают наоборот. Например, расчет показателей реализации начинают отдельные

сбытовые подразделения, и затем уже руководитель отдела реализации предприятия

сводит эти показатели в единый бюджет (план), который в последствии может войти

составной частью в общий бюджет (план) предприятия.

Методы break-down и build-up представляют

две противоположные тенденции. На практике не целесообразно использовать только

один из этих методов. Планирование и составление бюджетов представляют собой

текущий процесс, в котором необходимо постоянно осуществлять координацию

бюджетов различных подразделений.

1.3.

Прогноз объемов реализации

Прогноз

объемов реализации (план сбыта) - своего рода отправная точка при подготовке

главного бюджета, поскольку намечаемый объем продаж оказывает влияние на все

составные части главного бюджета. План сбыта обычно показывает количество

единиц каждого изделия, которые компания предполагает продавать. Эта цифра

умножается на предполагаемую цену продажи единицы изделия для составления плана

сбыта. План сбыта включает также исчисление ожидаемых денежных поступлений от

продажи в кредит, которые позднее будут учтены при составлении кассового плана.

Прогноз объемов реализации призван дать представление о доле рынка, которую

предполагается завоевать своей продукцией.

Обычно он

основывается:

на оценке

показателей перспективного спроса;

на оценке

предложений со стороны других производителей;

на

результатах рыночных прогнозов и прогнозе доли рынка;

на

прогнозах цен на товары.

Прогноз

объемов реализации принято составлять на три года вперед, причем для первого

года данные приводятся помесячно, для второго года поквартально, а третий год

приводится общей суммой продаж за 12 месяцев.

Логика

такого разбиения проста: предполагается, что для начального периода

производства уже точно известны будущие покупатели (имеется предварительная

договоренность о будущих продажах). Начиная со второго года уже приходится

заниматься прогнозными прикидками.

Наиболее

частой ошибкой при составлении прогноза реализации является недоучет

эластичности спроса, который должен тщательно оцениваться в разделе

"Маркетинговый анализ" бизнес-плана.

Следует

подчеркнуть главные рискованные моменты, способные воспрепятствовать достижению

прибыльности и торгового успеха проекта. И чувствительность проекта к этим

моментам. Обсуждение должно отражать мнение разработчиков проекта о рискованных

ситуациях. Которые могут возникнуть перед фирмой, отраслью из-за внешних прчин. Сюда может быть включено рассмотрение таких

ситуаций, как эффект от сокращения объема продаж или задержка с достижением

запланированного уровня производительности. Желательно указать специальные виды

страхования, охватывающие кредитный риск.

Глава 2. Применение алгоритма

финансового планирования и прогнозирования на предприятии ООО «Скиф»

2.1. Анализ финансовых результатов и

прогнозирование финансовых потребностей ООО «Скиф»

ООО

«Скиф» существует на рынке стоматологических услуг города Челябинска с 1998 г.

И постепенно расширяет спектр оказываемых услуг и наращивает объем

обслуживаемых клиентов, ставя основной

целью завоевание симпатий пациентов и увеличение среди них числа постоянных

клиентов. За последние полтора года ООО добавила к перечню своих услуг детскую стоматологию и кабинет коррекции

прикуса.

Несмотря

на сравнительно небольшой размер фирмы и годовой оборот, считаю что ООО «Скиф»

необходимо проводить прогнозирование финансовых потребностей и финансовое

планирование, для того чтобы можно было проанализировать динамику развития и

вовремя выявить тенденции роста или спада.

Финансовое

планирование на ООО «Скиф» проводят с учетом цели деятельности т. е.

так как фирма планирует развитие и увеличение доли занимаемой на рынке стоматологических услуг то

целесообразно провести перспективное планирование развития на 5 лет, так же

текущее годовое планирование благодаря

которому можно скорректировать направления перспективного планирования.

Корректировку годового планирования можно проводить с помощью оперативного планирования деятельности.

Таким

образом, можно сказать, что целесообразнее всего проводить все три вида

планирования, так как они позволят координировать деятельность организации

согласно основным направлениям перспективы развития фирмы.

Детальный

прогноз финансовых потребностей предприятия позволит скоординировать усилия на

достижении поставленных целей.

Для

прогнозирования финансовых потребностей ООО «Скиф» необходимо проанализировать

финансовые результаты за истекший период.

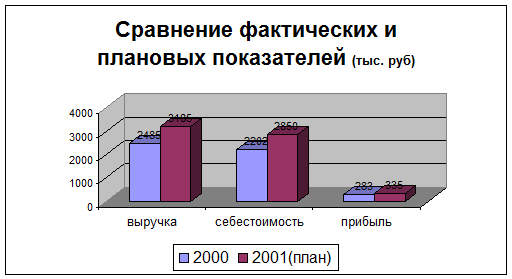

Анализируя сводный баланс общества за три года ( см

приложение 1 -10) можно увидеть, что существует стойкая тенденция к росту

выручки от реализации услуг. Средний рост выручки за истекший период составил

50 % в год , несмотря на рос себестоимости оказываемых услуг общество получает

прибыль . Исходя из данных Формы № 2 «

отчет о прибылях и убытках» (см. приложение) можно сделать прогноз что и в 2001

году плановый уровень прироста выручки составит 50 %; а плановый прирост

прибыли на 2001 год составит 26 % за

год.

Наличие

нераспределенной прибыли показывает, что у ООО «Скиф» есть потенциал к

развитию, фирма может приобрести новое оборудование , заказать рекламу,

отправить персонал на курсы по повышению квалификации т.е. направить эту

прибыль на достижение своих целей по расширению сферы деятельности.

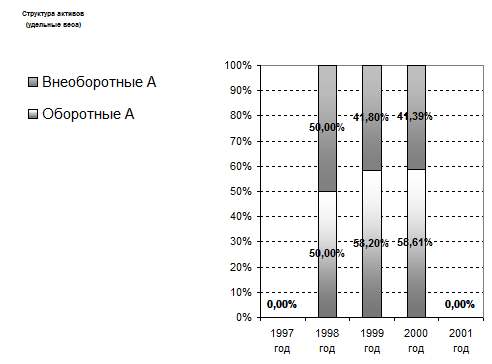

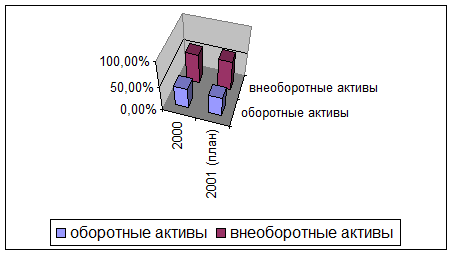

Динамика

изменения активов ООО «Скиф позволяет сделать следующие выводы: преобладают

оборотные активы над внеоборотными. Средний темп

прироста активов составил 29, 2 % и 38,39 % за 1999 и 2000 года соответственно.

Прогнозируемый темп прироста активов на 2001 год 33,8 % , а плановый коэффициент соотношения

оборотных и внеоборотных активов будет 1, 27.(см.

Рис. 1.)

Рисунок 1. Структура активов ООО «Скиф»

Изучая структуру внеоборотных и

оборотных активов можно проследить потребность предприятия в активах.

Прогнозируемый

прирост основных средств можно посчитать из динамики прироста за 3 последних

года можно сказать, что предприятие развивающееся.(Приложение)

Анализируя

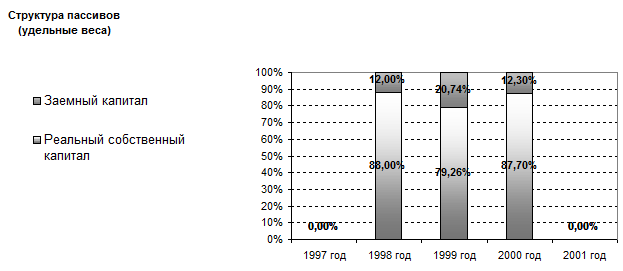

данные за 1997-2000 год по структуре оборотных активов ООО «Скиф» наблюдаем

тенденцию к сокращению запасов и росту денежной массы, что свидетельствует о

наличии у предприятия устойчивых связей с поставщиками и отсутствие

необходимости в замораживание денежных средств в запасах. Рост денежной массы

свидетельствует о том, что предприятие еще имеет тенденцию к расширению. Темп

прироста денежных средств на 2000 год составил 423,08 % .(см. Рис. 2.)

Рисунок 2. Структура пассивов ООО «Скиф»

Основной объем в запасах предприятия занимают МБП. Это

объясняется спецификой деятельности ООО «Скиф». В медицине применяются

одноразовые инструменты, спецодежда( перчатки и т.д.), средства по стерилизации

и т.д. Другую категорию затрат ООО представляет сырье. Не секрет, что

компоненты для оказания стоматологических услуг недешевы , особенно импортные.

К сожалению у нас еще не производят многое из того чем приходится пользоваться

стоматологам ООО «Скиф» , поэтому большую долю в объеме сырья составляют

импортные материалы.

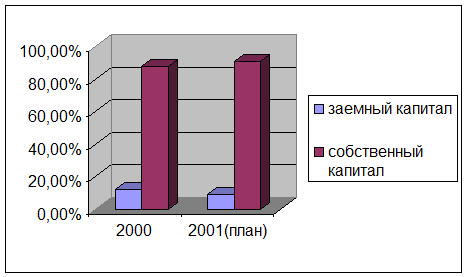

В ООО

«Скиф» наблюдается рост собственного капитала и резервов. Предприятие не берет

долгосрочные кредиты, а доля краткосрочных сравнительно невелика.( Приложение)

Структура

реального собственного капитала ООО «Скиф» говорит о устойчивом финансовом

положении предприятия и стабильной динамике роста уставного, добавочного

капитала и нераспределенной прибыли . Несмотря

на то, что за 1998-2000 год возросла кредиторская задолженность, она возросла

почти в 2 раза в 2000 году по сравнению с 1998 годом, они не превышают прибыль

предприятия.

Таким

образом анализируя данные за период с 1998 по 2000 год можно спрогнозировать

модель развития ООО «Скиф» . Предприятие имеет стойкую динамику к росту прибыли

.

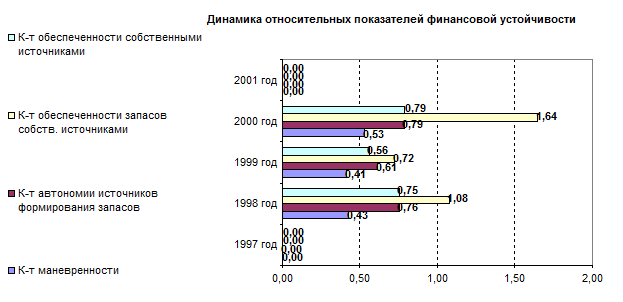

Рисунок 3. Динамика относительных показателей

финансовой устойчивости

Из данных

таблицы мы видим , что предприятие находится в фазе устойчивого развития,

средняя динамика прироста коэффициента маневренности в среднем составляет 0,03

%; по сравнению с 1998 годом обеспеченность запасов за счет собственных

источников увеличилась на 52 %.

Для ООО «Скиф» совершенствование финансового планирования на

сегодняшний день заключается в нескольких пунктах.

1. Расчет показателей, позволяющих планировать более

устойчивый рост фирмы, получение большей прибыли, снижение издержек

производства.

2. Создание математических моделей развития предприятия,

которые позволят упростить процесс принятия решений о дальнейшем развитии

предприятия.

3. Разработка комплекса мероприятий, охватывающих все

этапы и стадии планирования от момента установления его исходной базы, сроков,

методов и форм плановых заданий, порядка их обоснования до завершения процесса

составления всех видов финансовых планов и организации их выполнения.

4. Изменение порядка финансового планирования на

предприятии в зависимости от специфики отрасли и уровня управления.

5. Использование новейших технологий в составлении

годового финансового плана предприятия.

6. Изменение перераспределительных

операций с учетом имеющихся в наличии у предприятия ресурсов.

7. Четкое разграничение уровней ответственности за

составление финансового плана в зависимости от уровней управления.

2.2.

Алгоритм финансового планирования на ООО «Скиф»

На ООО

«Скиф» применяется в планировании метод экономического анализа.

Из

проведенного выше анализа осуществим финансовое планирование на основе

алгоритма.

Прогноз объемов реализации услуг

Прогноз

объемов реализации услуг - своего рода отправная

точка при подготовке бюджета предприятия, План реализации показывает количество оказанных населению

стоматологических услуг , которые планируется оказать. Эта цифра умножается на

предполагаемую цену услуги для составления плана сбыта. План сбыта включает

также исчисление ожидаемых денежных поступлений от оказания услуг в кредит, которые позднее будут учтены при

составлении кассового плана. Прогноз объемов реализации услуг призван дать

представление о доле рынка, которую предполагается завоевать в плановом

периоде.

Проанализировав

данные о реализации услуг с 1997 по 2000 годы можно спрогнозировать реализацию

на 2001 год.(см. рис.5)

Рисунок 4. Фактические и плановые показатели финансовых

результатов ООО «СкиФ»

Прогнозирование доходов и расходов

Прогнозирование

доходов и расходов предприятия отражается в плане доходов и расходов. Для

нового проекта прогноз денежных потоков может быть более важен, чем прогноз

прибылей, из-за того, что в нем детально рассматриваются величина и время

максимального денежного притока и оттока.

Необходимо

осуществлять планирование поэтапно:

Планирование

потребности в оборотном капитале.

Планирование

потребностей в основном капитале.

Планирование

прямых затрат на материалы.

Смета

прямых затрат на оплату труда.

Смета

общезаводских накладных расходов

Смета

торговых и административных расходов.

Планирование

источников дохода.

Рисунок 5. Плановая потребность в оборотных и внеоборотных активах на 2001 г.

Кроме

того учитывается потребность в заемном капитале .

План

доходов и расходов основывается на следующих прогнозных оценках:

доходов

от реализации;

прочих

доходов;

издержек

производства и реализации продукции;

прочих

издержек:

ожидаемых

налоговых выплат;

выплат

процентов по долгам

Баланс денежных поступлений и выплат

План-баланс

демонстрирует финансовое состояние фирмы на конец рассчитываемого периода

времени. Из его анализа можно сделать выводы о росте активов и об устойчивости

финансового положения фирмы в конкретный период времени.

Прогнозирование затрат на реализуемые

услуги для определения размера плановой прибыли от реализации

Предприятие

должно осуществлять планирование и контроль в двух основных экономических

областях. Речь идет о прибыльности (рентабельности) его работы и финансовом

положении. Поэтому бюджет (план) по прибыли и финансовый план (бюджет) являются

центральными элементами внутрифирменного планирования. Прогнозирование затрат

на реализуемые услуги для определения размера плановой прибыли на ООО «СкиФ» осуществляется на основе прогноза объемов реализации

услуг.

Такой

отчет ООО «Скиф» необходимо иметь по следующим причинам:

¨

может вскрыть отдельные неблагоприятные финансовые проблемы,

решением которых руководство заниматься не планировало;

¨

служит в качестве высокоточного инструмента контроля всех

остальных перспективных планов на предстоящий период деятельности компании;

¨

помогает руководству выполнять расчеты различных

коэффициентов и показателей;

¨

помогает определит перспективные источники финансирования и

важнейшие обязательства прогнозного периода.

Этот план

характеризует структуру собственного и заемного капитала предприятия (см. рис.6).

Рисунок 6. Потребность в заемном капитале

на 2001 год.

Анализ безубыточности

Практика

показывает, что производство того или иного товара становится прибыльным, если

предприятие функционирует на уровне, близком к уровню проектной мощности.

Анализ безубыточности демонстрирует, каким должен быть объем

продаж для того, чтобы компания была в состоянии без посторонней помощи

выполнить свои денежные обязательства. Такой анализ позволяет получить оценку

суммы продаж, которая необходима, чтобы компания не имела убытков.

В заключении хотелось бы провести анализ безубыточности и

финансовой прочности плановых показателей. Анализ безубыточности проводят в

целях определения объема продаж, при котором предприятие покрывает свои расходы

, не имея прибыли , но и не неся убытки.

Точка

безубыточности определяется как условно-постоянные расходы разделенные на разницу коэффициента объема продаж и

удельного веса условно – переменных расходов .Запас финансовой прочности

определяется как разность объема продаж и объема точки безубыточности

Расчет безубыточности и запас финансовой

прочности 2000 – 2001 год.

Таблица 1.

|

Наименование показателя

|

2000

|

2001

|

|

Объем продаж млн. руб.

|

2485

|

3185

|

|

Условно-постоянные расходы

|

1950

|

2050

|

|

Удельный вес условно – переменных расходов в объеме продаж

|

0.15

|

0.12

|

|

Точка безубыточности млн. руб.

|

2294

|

2329

|

|

Запас финансовой прочности млн. руб.

|

191

|

856

|

Величина точки безубыточности равна в 2000 г. была равна 2294 млн. руб., а в 2001 г. она составляет

2329 т. е. объем продукции необходимой

для получения прибыли увеличился. Надо осуществлять выпуск на 35 млн. руб.

больше (2329 – 2294=35), после этого наше предприятие станет получать прибыль.

Из данных таблицы 1 для построения точки

безубыточности мы можем сказать, что плановый запас финансовой прочности на

2001 год почти в 4 раза больше чем в 2000 году.

Разработанный

алгоритм финансового планирования и прогнозирования ООО «Скиф» позволил не

только проанализировать финансовое состояние предприятия, но и спрогнозировать

ожидаемые финансовые результаты на 2001 год.

Заключение

Жизнедеятельность фирмы невозможна без планирования,

"слепое" стремление к получению прибыли приведет к быстрому краху.

При создание любого предприятия необходимо определить цели и задачи его

деятельности, что и обуславливает долгосрочное планирование. Долгосрочное

планирование определяет среднесрочное и краткосрочное планирование, которые

рассчитаны на меньший срок и поэтому подразумевают большую детализацию и конкретику. Основой планирования является план сбыта, так

как производство ориентировано в первую очередь на то, что будет продаваться,

то есть пользоваться спросом на рынке. Объем сбыта определяет объем

производства, который в свою очередь, определяет планирование всех видов

ресурсов, в том числе трудовые ресурсы, сырьевые запасы и запасы материалов.

Это обуславливает необходимость финансового планирования, планирование издержек

и прибыли. Планирование должно осуществляться по жесткой схеме, использовать

расчеты многих количественных показателей.

Планирование и моделирование дальнейшей деятельности,

конечно же, носит несколько абстрактный характер из-за непредсказуемости ряда

внешних факторов, но дает возможность учесть те изменения, которые не всегда

очевидны на первый взгляд.

В настоящее время стратегический анализ является одной из

основополагающих дисциплин, которые необходимо знать любому менеджеру. Процесс

стратегического планирования включает в себя ряд важных операций: планирование

издержек, планирование производства, планирование сбыта и финансовое

планирование (планирование прибыли). Стратегический анализ, как наука,

позволяет предпринимателю так спланировать деятельность фирмы в кратком,

среднем и долгом периодах, чтобы обеспечить получение фирмой максимально

возможной прибыли с минимальными затратами в условиях изменчивости состояния

рынка. Конечно это связано с неизбежным финансовым риском, особенно в

современных Российских условиях, но правильно проведенное планирование позволит

свести риск к минимуму.

Данная работа имеет целью доказать необходимость финансового

планирования деятельности любого предприятия, рассчитывающей на успех в

современных условиях рынка. Нельзя забывать о том, что мы находимся в особо

жестких условиях российской экономики, в которых некоторые рыночные законы

действуют с точностью до наоборот, однако, с учетом того, что до перестройки

наша страна в течение многих лет являлась ярким примером авторитарной

директивно-плановой экономики, то процесс планирования

производственно-коммерческой деятельности предприятия и основных рыночных

показателей имеет под собой многолетний опыт. Разумеется, с наступлением этапа

реформ в нашем государстве изменились как методы планирования, так и его

задачи.

Список

литературы

Абрютина М.С.,

Грачев А.В., Анализ финансово-экономической деятельности предприятия.

Учебно-практическое пособие. М.: Дело и сервис, 1998. 256 С.

Анализ хозяйственной деятельности в промышленности:

Учебник / Л.А. Богдановская, Г.Г. Виноградов, О.Ф.Мигун и др.; под ред. В.И.Стражева.

Мн.: Высшая школа, 1996. 363 С.

Баканов М.И., Шеремет А.Д.

Теория экономичского анализа: Учебник. 3-е изд. перераб. М.: Финансы и статистика, 1995. С. 486.

Ваханский О. С., Наумов

А. И. Менеджмент: Учебник для вузов. — М.: Высшая школа, 1994.

Ворст, П. Ревентлоу «Экономика фирмы» изд. «Высшая школа» 1993 г.

Вуд Ф. Бухгалтерский учет для предпринимателей. М.: Аспери, 1992.

Гречикова И.Н.

Менеджмент. - 3-е изд. - М.: ЮНИТИ, 1997.

Дентал

Калейдоскоп. Искусство современной косметической стоматологии. №1, №2 - 1998.

ДентАрт. Журнал о

науке и искусстве в стоматологии. №4 - 1996, № 1 - 1997.

Добров В. Н., Крышенинников В. И., Финансирование и кредитование в

промышленности. - М., 1991.

Долан Э.Дж., Линдсей Д. Микроэкономика /Пер.с английского

В. Лукашевича и др.; Под общ. ред. Б Лисовика и В.Лукашевича. С.-Пб., 1994. 448

С.

Донцова А.В., Никифорова И.А. Анализ бухгалтерской отчетности. М.:

Издательство «Дис», 1998. 197 С.

Ефимова О. В. Как анализировать финансовое положение

предприятия. - М.: Интел-Синтез, 1994.

Ковалев В.В. Финансовый анализ: Управление капиталом.

Выбор инвестиций. Анализ отчетности. М.: Финансы и статистика, 1998. 512 С.

Ковалев И.А., Привалов В.П. Анализ финансов

предприятия. М.: Центр экономики и маркетинга, 1997. 192 С.

Крейнина М.И.

Финансовое состояние предприятия. Методы и оценки. М.: ИКЦ «Дис»,

1997. 224 С.

Куценко Г. И.,

Новиков Ю. В. Книга о здоровом образе жизни. М., 1987.

Леннер-Аксельсон Б., Тюлефорс И. Психосоциальная

помощь населению: Пер. со швед. — М., 1995.

Лесинский С.В. “

Финансовые фьючерсы и опционы”

Лисицын Ю. П. Здоровье населения и современные теории

медицины. — М., 1982.

Лопухин Ю. М. О науке, творчестве и здоровье. — М.,

1991.

Менеджмент в сфере услуг: Учебник для вузов по

специальности «Менеджмент в сфере услуг» / Под ред. проф. Уколова.

—- М.: Луч, 1995.

Назарбаева Р. Порядок заполнения отчета о

финансово-имущественном состояния предприятия // Баланс - 1996 - №3

Нечащев Е.В.

Анализ финансов предприятия в условиях рынка: Учебное пособие. М.: Высшая

школа, 1997. 192 С.

Основы предпринимательского дела. /Под. рук. Д. Э. Н.

профессора Осипова Ю. М. - М., 1992.

Основы предпринимательской деятельности (Экономическая

теория. Маркетинг. Финансовый менеджмент) /Под. ред. В.М. Власовой. М.: Финансы

и статистика, 1994. 496 С.

Патров В.В.

Ковалев В.В. Как читать баланс. М.: Финансы и статистика, 1993. 256 С.

Раицкий К.А.

Экономика предприятия: учебник для ВУЗов. М.:

Информационно внедренческий центр «Маркетинг», 1999. 670 С.

Савицкая Г.В. Анализ хозяйственной деятельности

предприятия. Мн.: ИП «Экоперспектива»,

1998. 498 С.

Скоун Т.

Управленческий учет / Пер. с англ. под ред. Н.Д. Эрношвили. М.: Аудит ЮНИТИ, 1997. 179 С.

Современная экономика. /Под ред. Мамедова О.Ю. -

Ростов на Дону, 1996.

Стражев В. И.

Анализ хозяйственной деятельности в промышленности - Мн.:

Выш. шк., 1996.

Финансовый менеджмент: Учебник для вузов/Г.Б. Поляк,

И.А. Акодис, Т.А. Краева и

др.; Под ред. проф. Г.Б. Поляка. М.: Финансы, ЮНИТИ, 1997. 518 С.

Финансы, Под ред. В. М. Родионовой. Учебник. - М.: Финансы и статистика, 1995.

Шишкин, С. С. Вартанян, В. А. Микрюков

«Бухгалтерский учет и финансовый анализ на коммерческих предприятиях» «Инфра -м» - 1996 г.

Экономика предприятия. /Под. ред. проф. В. Я.

Горфинкеля. - М., 1996.

Экономика предприятия. /Под. ред. проф. И. О. Волкова.

- М., 1998.

Экономика предприятия: Учебник для вузов/ Грузинов В.П. и др.; под ред. проф. Грузинова

В.П. М.: Банки и биржи, ЮНИТИ, 1998. 535 С.