ОГЛАВЛЕНИЕ

Введение.......................................................................................................... 3

Глава 1. Теоретические основы учета денежных средств........................ 5

1.1 Нормативные документы, регулирующие бухгалтерский учет денежных

средств 5

1.3. Организация учета кассовых операций.......................................................................... 6

1.4. Организация учета операций на ООО "Дезави" по расчетным

счетам и другим счетам в банке.......................................................................................................................................... 16

Глава 2. Организация учета и аудита денежных средств на предприятии ООО

«Дезави»........................................................................................................ 24

2.1. Общая характеристика предприятия ООО «Дезави»............................................. 24

2.2. Организация учета денежных средств на предприятии ООО «Дезави».............. 26

Заключение.................................................................................................. 31

Список литературы..................................................................................... 35

Введение

В процессе осуществления своей

деятельности торговые предприятия вступают в хозяйственные связи с разными

предприятиями, организациями и лицами: поставщиками товарно-материальных

ценностей (работ, услуг), покупателями, финансовыми, налоговыми органами,

органами социального страхования и др. Расчеты между ними осуществляются в

денежной форме.

Денежные средства организаций

находятся в кассе в виде наличных денег и денежных документов, на счетах в

банках и открытых особых счетах.

Большая часть расчетов

осуществляется в безналичном порядке. Наличные расчеты применяются при

реализации товаров населению, мелким оптом некоторым учреждениям, оплате труда

и в некоторых других случаях. Безналичные расчеты производятся путем

перечисления (перевода) денежных средств со счета плательщика на счет

получателя. При этом посредником при расчетах между предприятиями и

организациями выступают соответствующие учреждения банка. Отношения между

банками и клиентами носят договорной характер. Клиенты (предприятия, фирмы)

самостоятельно выбирают банки для кредитно-расчетного обслуживания.

Основными задачами учета денежных

средств и расчетов являются: своевременное и правильное документирование

операций по движению денежных средств и расчетов, контроль за сохранностью

денежных средств и ценных бумаг в кассе предприятия; использование денежных

средств по их целевому назначению; своевременность расчетов с поставщиками,

покупателями (заказчиками), бюджетом, банками, органами социального

страхования, рабочими и служащими; своевременная проверка расчетов с дебиторами

и кредиторами для предупреждения просроченной задолженности.

В условиях рыночной экономики

следует исходить из принципа, что умелое использование денежных средств может

приносить предприятию дополнительный доход, и следовательно, необходимо

постоянно думать о рациональном вложении временно свободных денежных средств

для получения дополнительной прибыли.

В

данной выпускной квалификационной работе рассмотрены вопросы организации учета

и аудит денежных средств в кассе, на расчетных, валютных и специальных счетах.

При

кажущейся простоте учета денежных расчетов и, в частности, кассовых операций,

тем не менее, многие практические работники допускают грубые нарушения

действующих правил учета и расчетов наличными деньгами. Это порой оборачивается

для предприятия значительными финансовыми потерями в виде штрафных санкций. При

проведении расчетных операций банки контролируют соблюдение предприятиями платежной

и договорной дисциплины, а также содействуют применению наиболее целесообразных

форм расчетов.

Учет

денежных средств должен быть сплошным, непрерывным, документально оформленным и

взаимосвязанным.

Объектом

исследования дипломной работы является ООО «Дезави». Общество с ограниченной

ответственностью «Дезави» является коммерческим предприятием, цель которого

извлечение прибыли в результате самостоятельной хозяйственной деятельности.

Предмет

исследования –организация бухгалтерского учета и аудит денежных средств на ООО

«Дезави».

Успешность

деятельности ООО «Дезави» зависит от ведения учета и квалифицированной работы

бухгалтерии.

Целью дипломной работы является рассмотрение организации

учета и проведение аудита денежных средств в ООО «Дезави», а также разработка

рекомендаций по совершенствованию бухгалтерского учета.

Для

достижения этой цели в дипломной работе

поставлены и решаются следующие задачи:

-

рассмотреть теоретические основы учета денежных средств в соответствии с

законодательством РФ;

- оценить

состояние бухгалтерского учета по

движению денежных средств в ООО «Дезави»;

-

рассмотреть с нормативным регулированием и порядком проведения аудиторской

проверки денежных средств;

- провести

аудиторскую проверку по движению денежных средств в ООО «Дезави»;

-

разработать рекомендации по устранению выявленных ошибок при проведении

аудиторской проверки и предложения

по усовершенствованию бухгалтерского учета в ООО «Дезави».

В дипломной

работе рассматривается три главы.

В первой

главе дипломной работы раскрываются теоретические основы по ведению

бухгалтерского учета денежных средств в кассе предприятия, на расчетных счетах,

валютных и специальных счетах в банках и переводов в пути, рассмотрена методика

проведения аудиторской проверки денежных средств.

Во второй

главе рассматривается организация бухгалтерского учета и аудит денежных средств

на ООО «Дезави».

В третьей

главе даны рекомендации по совершенствованию учета денежных средств на ООО

«Дезави».

Для

выполнения поставленных в дипломной работе задач изучены и обобщены

нормативно-законодательные акты, авторская литература, публикации в средствах

массовой и периодической печати.

Глава 1.

Теоретические основы учета денежных средств

1.1

Нормативные документы, регулирующие бухгалтерский учет денежных средств

К основным законодательным и

нормативным документам, регулирующим бухгалтерский

учет денежных средств относятся:

1. Федеральный закон «О

бухгалтерском учете» от 21.11.96 г. № 129-ФЗ.

2. Гражданский кодекс Российской

Федерации. Части I и II. — М.:

Проспект, 1998.

3. Положение по ведению

бухгалтерского учета и бухгалтерской отчетности в Российской Федерации.

Утверждено приказом Минфина РФ от 29.07.98 г. № 34н (в ред. приказа Минфина РФ

1 от 24.03.2000 г. №31н),.

4. План счетов бухгалтерского

учета финансово-хозяйственной деятельности организации и Инструкция по его

применению. Утверждены приказом Минфина РФ от 31.10.2000 г. № 94н.

5. «О формах бухгалтерской

отчетности организаций». Приказ Минфина РФ от 13,01.2000 г. № 4н.

6. Методические указания по

инвентаризации имущества и финансовых обязательств. Утверждены приказом

Минфина-РФ от 13.06.95 г. №49.

7. Положение по бухгалтерскому

учету «Учет активов и обязательств, стоимость которых выражена в иностранной

валюте». Утверждено приказом Минфина РФ от 10.01.2000 г. № 2н.

8. «О безналичных расчетах в

Российской Федерации». Положение Центробанка РФ от

12.04.2001 г. № 2-П.

9. «Об установлении предельного

размера расчетов наличными деньгами в Российской Федерации между юридическими

лицами». Указание Цетробанка РФ от 07.10.98 г. №

375-У.

10. Положение по бухгалтерскому

учету «Бухгалтерская отчетность организации». ПБУ 4/99. Утверждено приказом

Минфина РФ от 06.07.99 г. № 34н.

11. «Об осуществлении

комплексных мер по своевременному и полному внесению в бюджет налогов и иных

обязательных платежей». Указ Президента Российской Федерации от 23.05.94 г. №

106.

12. Положение ЦБР от 5 января 1998 г. N 14-П "О

правилах организации наличного денежного обращения на территории Российской

Федерации" (утв. ЦБР 19 декабря 1997 г.) (с изм. и доп. от 22 января 1999 г., 31 октября 2002 г.)

13. Порядок ведения кассовых операций в Российской

Федерации (утв. решением Совета Директоров ЦБР 22

сентября 1993 г. N 40)

14. Разъяснения ЦБР от 22 октября 1997 г. О некоторых

вопросах, связанных с проведением кассовых операций

15. Письмо ЦБР от 16 марта 1995 г. N 14-4/95 "О

разъяснениях по отдельным вопросам "Порядка ведения кассовых операций в

Российской Федерации" и условий работы с денежной наличностью" (с изм. и доп. от 28 января 1997 г.)

16. Письмо Минфина РФ от 12 февраля 2002 г. N

3-01-01/11-71 "О порядке установления лимита остатка кассы и оформления

разрешения на расходование наличных денег из выручки"

1.3.

Организация учета кассовых операций

В

процессе хозяйственной деятельности организации постоянно ведут взаимные

денежные расчеты. Абсолютно платежеспособным считается организация, обладающая

достаточным количеством денежных средств, для расчетов, имеющихся у них текущих

обязательств. Денежные средства организации представляют собой совокупность

денег, находящихся в кассе, на банковских счетах, расчетных, специальных и

депозитных счетах, в выставленных аккредитивах, чековых книжках, переводах в

пути и денежных документах.

Организации

независимо от организационно-правовых форм и сферы деятельности обязаны хранить

свободные денежные средства в кредитных организациях и производить расчеты с

другими организациями, как правило, в безналичном порядке через банки.

Для

осуществления расчетов наличными деньгами следует руководствоваться Порядком

ведения кассовых операций в РФ, утвержденным решением Совета Директоров ЦБР 22

сентября 1993г. №40. Согласно ему каждая организация должна иметь кассу, в

которой могут находится остатки наличных денег в пределах лимитов,

установленных банками, по согласованию с руководителями организаций. Лимит при

необходимости периодически пересматривается. Всю денежную наличность сверх

установленных лимитов остатка денег в кассе необходимо сдать в банк: в дневные,

вечерние кассы банков, через инкассатора; в объединенные кассы при организациях

для последующей сдачи в банк; предприятиям

для перечисления на счета в банках на основе заключенных договоров.

Кассовые

операции оформляются типовыми межведомственными формами первичной учетной

документации.

Постановлением

Госкомстата РФ от 18 августа 1998 г. № 88 утверждены согласованные с Минфином

России унифицированные формы первичной учетной документации, вступившие в

действие с 1 января 1999 года: № КО-1 «Приходный кассовый ордер», № КО-2

«Расходный кассовый ордер, № КО-3 «Журнал регистрации приходных и расходных

кассовых документов», № КО-4 «Книга принятых и выданных кассиром денежных

средств».

Все

приходные и расходные ордера должны быть зарегистрированы в Журнале регистрации

приходных и расходных кассовых документов (ф. № КО-3).

По общепринятому

правилу нумерация расходных и приходных кассовых ордеров начинается с начала

каждого года с порядкового номера один и до окончания года ведется в порядке

возрастания номеров. Расходные кассовые ордера, оформленные на платежных

(расчетно-платежных) ведомостях на оплату труда и других приравненных к ней

платежей, регистрируются после их выдачи.

Поступление

наличных денег в кассу организации оформляется приходным кассовым ордером (ф. №

КО-1).

Приходный

кассовый ордер утвержденной формы применяется для оформления поступления денег

в кассу как при ручной обработке, так и при обработке информации с применением

средств вычислительной техники. Приходный кассовый ордер выписывается в одном

экземпляре работником бухгалтерии, подписывается главным бухгалтером или лицом,

на это уполномоченным. В качестве подтверждения приема денег выписывается

квитанция к приходному кассовому ордеру, которая вручается лицу, внесшему

деньги, или прикладывается к выписке банка (при поступлении наличных по чеку).

Квитанция также подписывается главным бухгалтером или лицом, на это

уполномоченным, кассиром и заверяется печатью (штампом) или оттиском кассового

аппарата.

В приходных

кассовых ордерах и квитанциях к ним указывается основание для их составления и

перечисляются прилагаемые к ним документы.

Кассир

проверяет соответствие сумм наличных средств по сопроводительным документам,

приходному ордеру, квитанции к нему и пересчитывают наличные, переданные лицом,

вносящим средства в кассу. При совпадении всех сумм кассир подписывает

приходный ордер, квитанцию к нему и выдает квитанцию на руки лицу, вносящему

наличные.

Кассир

приходует наличные, регистрирует операцию в кассовой книге, гасит приложенные к

ордеру документы штампом или надписью «Получено».

Операции по

расходу наличных денег из кассы оформляются в следующем порядке.

Журнал

регистрации построен таким образом, что по его данным контролируется целевое

назначение полученных и израсходованных наличных денежных средств,

присваиваются номера кассовым документам, в графе «Примечание» указывается

основание получения (выдачи) денежных средств, кто получил (кому выдано).

В этой

графе делается отметка об аннулировании выписанных кассовых ордеров; ордера

хранятся вместе с журналом регистрации в течение всего срока, установленного

для хранения кассовых документов.

В

обязанности кассира входит ведение кассовой книги (ф. № КО-4), в которой

учитывают все поступления и выдачи наличных денег в организации.

Организация

ведет одну кассовую книгу, которая должна быть пронумерована, прошнурована и

опечатана. На ее последней странице делается надпись: «В настоящей книге всего

пронумеровано… страниц», - которая заверяется подписями руководителя и главного

бухгалтера организации.

Подчистки и

неоговоренные исправления в кассовой книге не

допускаются. Исправление ошибки должно быть оговорено надписью «Исправлено» и

подтверждено подписью лиц, подписавших документ. Необходимо также проставить

дату исправления.

Записи в

кассовую книгу производятся кассиром сразу после получения или выдачи денег по

каждому ордеру или другому заменяющему его документу. Ежедневно в конце

рабочего дня кассир подсчитывает итоги операций за день, выводит остаток денег

в кассе на следующее число и передает в бухгалтерию в качестве отчета кассира

второй отрывной лист (копию записей в кассовой книге за день) с приходными и

расходными кассовыми документами под расписку в кассовой книге.

Контроль за

правильным ведением кассовой книги возлагается на главного бухгалтера

организации.

Расчетные

документы оформляются в соответствии с Порядком, согласно которому кассовые

операции по приходу и расходу денежных

средств оформляются унифицированными формами первичной учетной документации,

которые должны быть заполнены бухгалтерией четко и ясно чернилами или

машинописным путем. Исправления в них не допускаются. Прием и выдача денег по

кассовым ордерам производится в день составления ордеров. Лицам, сдающим или

получающим деньги, кассовые ордера на руки не выдаются.

Организациями

наличные деньги от населения принимаются с обязательным применением контрольно-кассовых

машин. Кассы принимают наличные деньги по приходным кассовым ордерам,

подписанным главным бухгалтером или лицом, уполномоченным на это письменным

распоряжением руководителя организации. О приеме денег выдается квитанция к

приходному кассовому ордеру за подписями главного бухгалтера или лица, на это

уполномоченного, и кассира. Квитанция заверяется печатью (штампом) кассира или

оттиском кассового аппарата.

Операции по

приходу наличных денег в кассу оформляются в следующем порядке.

Лицо, вносящее

наличные, представляет в бухгалтерию организации сопроводительные документы, а

также доверенность (если наличные вносятся от имени юридического лица) для

совершения данной операции. Прием и учет наличных денег должен вестись в

строгом соответствии с законодательными актами и нормативными документами,

регламентирующими их поступление.

Руководитель

организации совместно с главным бухгалтером определяют содержание хозяйственной

операции и необходимость проведения ее с использованием наличных из кассы. Принятое

решение оформляется в виде договора (распоряжения, приказа, разрешительной

надписи руководителя).

Главный

бухгалтер (бухгалтер) составляет расходный кассовый ордер (ф. № КО-2), который

подписывается руководителем и главным бухгалтером, и регистрирует его в журнале

регистрации. Если на прилагаемых к расходному ордеру документах есть

разрешительная подпись руководителя, то его подпись в ордере не обязательна.

Кассир

принимает расходный кассовый ордер к исполнению и выдает наличные, требуя при

этом от стороннего физического лица обязательного предъявления документа,

удостоверяющего его личность.

Расписка в

получении денег может быть сделана получателем только собственноручно чернилами

или шариковой ручкой с указанием полученной суммы: - рублей – прописью, копеек

– цифрами. При получении денег по платежной (расчетно

–платежной) ведомости сумма прописью не

указывается.

Расходные

кассовые ордера и заменяющие их документы должны быть заполнены четко и ясно

чернилами, шариковой ручкой или выписаны на машине. Подчистки, помарки или

исправления в этих документах не допускаются.

В расходных

кассовых ордерах указывается основание для их составления и перечисляются

прилагаемые к ним документы.

Выдача

расходных кассовых ордеров или заменяющих их документов на руки лицам, вносящим

или получающим деньги, запрещается.

Выдача

денег по кассовым ордерам может производится только в день их составления.

Кассир

регистрирует совершенную операцию в кассовой книге (ф. № КО-4).

При

получении расходных кассовых ордеров или заменяющих их документов кассир обязан

проверить:

а) наличие

и подлинность на документах подписи главного бухгалтера, а также разрешительной

надписи (подписи) руководителя организации или лиц, на это уполномоченных;

б)

правильность оформления документов;

в) наличие

перечисленных в документах приложений.

В случае

несоблюдения одного из этих требований кассир возвращает документы в

бухгалтерию для надлежащего оформления. Расходные кассовые ордера или

заменяющие их документы немедленно после выдачи по ним денег подписываются

кассиром, а приложенные к ним документы погашаются штампом или надписью

«Оплачено» с указанием даты.

Выдача

денег из кассы, не подтвержденная распиской получателя в расходном кассовом

ордере или другом заменяющем его документе, в оправдание остатка наличных денег

в кассе не принимается. Эта сумма считается недостачей и взыскивается с

кассира. Наличные деньги, не подтвержденные приходными кассовыми ордерами, считаются излишком кассы и

зачисляются в доход организации.

Кассир

выдает деньги только лицу, указанному в расходном кассовом ордере или

заменяющем его документе. Если деньги выдаются по доверенности, оформленной в

установленном порядке, в тексте ордера

после фамилии, имени и отчества

получателя денег бухгалтерией указываются фамилия, имя и отчество лица,

которому доверено получение денег. Если получение денег производится по

ведомости, то перед распиской в получении денег кассир делает надпись: «По

доверенности». Доверенность прилагается к расходному кассовому ордеру или

ведомости.

Организации

выдают наличные деньги под отчет на

хозяйственно-операционные расходы, а также на расходы своим подразделениям

(филиалам), не состоящим на самостоятельном балансе и находящимся вне района

деятельности организаций, в размерах и на сроки, определяемые руководителями.

Для учета

этих средств и применяется авансовый отчет. На основании этого первичного

документа бухгалтер проверяет, как работник израсходовал выданные ему деньги.

Авансовый отчет заполняется от руки или на компьютере.

На лицевой

стороне отчета предусмотрена таблица для отражения бухгалтерских записей,

которые связаны с расходованием подотчетных сумм.

Необходимо

обратить внимание на то, что в новом авансовом отчете под линией отреза

появилась расписка. Ее заполняет бухгалтер и отдает работнику, от которого он

принял этот отчет.

На

оборотной стороне этого отчета в специальной таблице проводится перечень

документов, которые подтверждают расходы работника. Еще здесь указываются израсходованные суммы, а также, которые

бухгалтер принял к учету. В последней графе таблицы записываются и номера

счетов, на которых и отражаются и эти суммы.

Авансовый

отчет может составляться и в иностранной

валюте, в том случае если сотрудники организации бывают в командировках

за границей. В этих случаях выданные под отчет суммы заполняются в отчете в специальной графе,

если аванс выдается в иностранной

валюте.

Работник

организации может получить деньги под отчет, только если есть на это

распоряжение руководителя. Полученные деньги он вправе израсходовать на те

цели, на которые они ему выданы. Работник заполняет авансовый отчет в течение

трех дней, начиная с даты, до которой выданы деньги, или со дня возвращения из

командировки. К авансовому отчету работник прикладывает документы,

подтверждающие производственные расходы. Эти документы нумеруются в той же

последовательности, в какой они указаны в авансовом отчете.

Подотчетные

лица, получившие наличные деньги под отчет, обязаны не позднее чем через три

рабочих дня по истечении срока, на который они выданы, или со дня возвращения

их из командировки предъявить в бухгалтерию организации отчет об

израсходованных суммах и произвести окончательный расчет по ним.

Если после

того, как работник произвел все необходимые расходы, у него остались деньги, то

он должен их вернуть в кассу предприятия. При этом в отчете он должен указать

сумму остатка. А если работник израсходовал больше, чем ему выдали, то в отчете

он записывает сумму перерасхода.

На

основании данных утвержденного авансового отчета бухгалтерия списывает

подотчетные суммы. Заполненный и утвержденный авансовый отчет вместе с

приложенными к нему документами переплетается и сдается в текущий архив

организации. В этом архиве он хранится

пять лет.

Приходные и

расходные кассовые документы, журнал регистрации приходных и расходных кассовых

ордеров и кассовую книгу предприятия могут вести как ручным, так и

автоматизированным способами.

Организация

может иметь в кассе наличные деньги только в пределах лимитов, установленных

кредитными организациями по согласованию с руководителем организации.

Порядок

установления лимита остатка наличных денег в кассе организации регламентируется

Правилами. Лимит остатка наличных денег в кассе устанавливается кредитными

организациями ежегодно всем организациям, независимо от организационно-правовой

формы и сферы деятельности, имеющим

кассу и осуществляющим налично-денежные расчеты.

Лимит

остатка кассы определяется исходя из объемов налично-денежного оборота

организаций с учетом особенностей режима их деятельности, порядка и сроков

сдачи наличных денежных средств в кредитные организации, а также обеспечения их

сохранности.

Выполнение

всех операций с наличными деньгами возложено на кассира. После издания приказа

о назначении кассира на работу руководитель предприятия обязан под расписку

ознакомить его с Порядком ведения кассовых операций в Российской Федерации,

после чего с кассиром заключается договор о полной материальной

ответственности. После подписания такого договора кассир несет полную

материальную ответственность. Кассиру запрещается передоверять выполнение

порученной ему работы другим лицам. В случае временной нетрудоспособности

кассира, находящиеся у него под отчетом материальные ценности немедленно

пересчитываются другим кассиром в присутствии руководителя и главного

бухгалтера предприятия. О результате пересчета и передачи ценностей

составляется акт за подписями указанных лиц. В кассу предприятий наличные

деньги поступают с расчетного счета в банке в результате платежей за

товарно-материальные ценности и услуги, при возврате ранее выданных сумм.

Бухгалтер должен отражать в учете все хозяйственные операции, подкрепив их

подтверждающими документами.

В сроки,

определенные руководством, но не реже, чем установлено действующими

нормативными документами, в кассе проводят инвентаризацию наличности. Результаты

такой инвентаризации оформляют актом (ф. №ИНВ-15). Этот акт применяется для

отражения результатов инвентаризации фактического наличия денежных средств,

разных ценностей и документов, находящихся в кассе организации.

Результаты

инвентаризации оформляются актом в двух экземплярах и подписываются всеми

членами комиссии, и доводят до сведения руководителя организации. Один

экземпляр передается в бухгалтерию организации, второй – остается у

материально-ответственного лица. Во время инвентаризации прием и выдача

денежных средств, а также денежных документов не производится. Не допускается

проведение инвентаризации при неполном составе инвентаризационной комиссии.

Никаких подчисток и помарок в денежных документах не допускается. Исправления

оговариваются и подписываются членами комиссии и материально ответственным

лицом. Излишки денег, выявленные инвентаризацией, приходуют в кассу и зачисляют

в доход организации.

Бухгалтерский

учет кассовых операций осуществляется на синтетическом счете «Касса»,

расположенному во втором разделе актива баланса «Оборотные активы».

К счету 50 «Касса» могут быть открыты

субсчета:

50-1 «Касса

организации»;

50-2

«Операционная касса»;

50-3

«Денежные документы» и др.

Следует

отметить, что на субсчете 1 учитываются денежные средства в кассе организации;

на субсчете 2 – наличие и движение денежных средств в кассах отделов, секций

магазинов. Он открывается организациями при необходимости. Поступление денежных

средств в кассу отражается на основании кассового отчета по дебету счета 50, а

выбытие денежных средств по кредиту этого счета (табл.1).

Таблица 1

Корреспонденция счетов по кассовым операциям

|

№ п/п

|

Операции

|

Корреспондирующие счета

|

|

Дебет

|

Кредит

|

|

1

|

2

|

3

|

4

|

|

Поступление денежных средств в кассу

|

|

1

|

Выручка

торговых организаций за реализованные товары

|

50

|

90

|

|

2

|

Поступление

денежных средств в кассу с расчетного счета

|

50

|

51

|

|

3

|

Внесен в

кассу остаток неиспользованного аванса, выданного подотчетным лицам

|

50

|

71

|

|

4

|

Поступление

денежных средств в кассу со специальных счетов в банках

|

50

|

55

|

|

5

|

Отражена

выручка оптовых организаций от реализации товаров за наличный расчет в

пределах установленных лимитов

|

50

|

62

|

|

6

|

Поступление

платежей от прочих дебиторов

|

50

|

76

|

|

1

|

2

|

3

|

4

|

|

7

|

Поступление

платежей в погашение материального ущерба

|

50

|

73

|

|

8

|

Возмещения

поставщиками сумм недостачи, недопоставки товаров

|

50

|

60

|

|

9

|

Поступления

денежных средств с валютного счета

|

50

|

52

|

|

10

|

Получены

наличными краткосрочные и долгосрочные кредиты банков

|

50

|

66, 67

|

|

11

|

Выявлены

излишки в кассе

|

50

|

91

|

|

12

|

Поступление

арендной платы, полученной наличными в отчетном периоде, но относящиеся к

будущим отчетным периодам

|

50

|

98

|

|

Выбытие денежных средств из кассы

|

|

13

|

Сданы

денежные средства на расчетный и валютные счета

|

51, 52

|

50

|

|

14

|

Сдана

выручка в банк через инкассатора

|

57

|

50

|

|

15

|

Выдано

работникам подотчет

|

71

|

50

|

|

16

|

Выдана

работникам заработная плата

|

70

|

50

|

|

17

|

Выданы

работникам займы

|

73

|

50

|

|

18

|

Приобретены

за наличный расчет товарно-материальные ценности

|

10, 41

|

50

|

|

19

|

Произведены

расходы, относящиеся у будущим периодам

|

97

|

50

|

|

20

|

Оплата

поставщикам в пределах установленных лимитов

|

60

|

50

|

|

21

|

Выплата

дивидендов учредителям

|

75

|

50

|

|

22

|

Произведена

оплата наличными кредиторам

|

76

|

50

|

|

23

|

Выявлена

недостача наличных денег при инвентаризации кассы

|

94

|

50

|

|

23

|

Списание

денежных средств в кассе в связи с чрезвычайными обстоятельствами

|

99

|

50

|

Аналитический

учет кассы ведется по каждому кассиру. Синтетический учет при

журнально-ордерной форме учета осуществляется в журнале-ордере № 1 с дебетовой

ведомостью к нему.

Основанием для заполнения

журнала-ордера №1 и в ведомости №1 служат отчеты кассира. Каждому отчету в

регистре отводится одна строка независимо от периода, за который составлен

кассовый отчет. Количество занятых строк в журнале-ордере и в ведомости должно

соответствовать количеству сданных кассиром отчетов.

При

ведении бухгалтерского учета с использованием программных продуктов регистрация

приходных и расходных кассовых документов осуществляться с применением средств

вычислительной техники. При этом в машинограмме

«Вкладной лист журнала регистрации приходных и расходных кассовых ордеров»,

составляемой за соответствующий день, обеспечивается также формирование данных

для учета движения денежных средств по целевому назначению.

По окончании месяца путем

сопоставления итоговых оборотов по дебету и кредиту счета 50 «Касса» выводится

сальдо наличных денег на конец месяца. Его сверяют с остатком в кассовой книге.

Налоговый

учет кассовых операций

Общие требования

по организации налогового учета кассовых операций установлены ст.313 гл.25

части второй НК РФ. Этой статьей, в частности, установлено, что подтверждением

данных налогового учета являются:

- первичные

учетные документы (включая справку бухгалтера);

- аналитические

регистры налогового учета;

- расчет

налоговой базы.

Первичные

учетные документы и аналитические регистры налогового учета ведутся по формам,

разработанным в организации и закрепленным в учетной политике организации для

целей налогообложения.

При этом

предполагается, что исходная информация, необходимая для оформления

аналитических регистров и осуществления расчетов налоговой базы, формируется на

конкретных рабочих местах.

Организация

должна самостоятельно разработать формы первичных учетных документов - в том

случае, если унифицированные формы или формы, разработанные организацией для

целей бухгалтерского учета, не обеспечивают группировку данных, необходимых для

определения налоговой базы, а также формы аналитических регистров

бухгалтерского учета.

Одновременное

использование первичных документов для целей бухгалтерского учета и для целей

налогообложения, в принципе, возможно, но на практике вряд ли может быть

реализовано. Это связано с тем, что документальное оформление бухгалтерских

операций достаточно жестко регламентировано не только документами системы

нормативного регулирования бухгалтерского учета, но и действующим

законодательством (Законом о бухгалтерском учете). В отношении же первичных

документов налогового учета НК РФ ограничивается чаще всего только общими

рекомендациями.

Таким образом, в

качестве первичных учетных документов в налоговом учете могут выступать копии

соответствующих первичных (так называемых оправдательных) документов,

используемых в бухгалтерском учете. Однако, по нашему мнению, более

рациональным является перегруппировка данных первичных бухгалтерских документов

в соответствии с целями и задачами налогового учета и оформление их в виде

бухгалтерских справок. Это позволит минимизировать затраты по составлению

аналитических регистров и расчету налоговой базы.

При разработке

аналитических регистров налогового учета следует основываться на общих

требованиях, которые установлены ст.ст.313 и 314 НК РФ.

Формы

аналитических регистров налогового учета для определения налоговой базы,

являющиеся документами для налогового учета, в обязательном порядке должны

содержать следующие реквизиты:

- наименование

регистра;

- период (дату)

составления;

- измерители

операции в натуральном (если это возможно) и в денежном выражении;

- наименование

хозяйственных операций;

- подпись

(расшифровку подписи) лица, ответственного за составление указанных регистров.

Формирование

данных налогового учета предполагает непрерывность отражения в хронологическом

порядке объектов учета для целей налогообложения.

При этом

аналитический учет данных налогового учета должен быть так организован

налогоплательщиком, чтобы он раскрывал порядок формирования налоговой базы.

Аналитические

регистры налогового учета предназначены для систематизации и накопления

информации, содержащейся в принятых к учету первичных документах, аналитических

данных налогового учета для отражения в расчете налоговой базы.

Регистры

налогового учета ведутся в виде специальных форм на бумажных носителях, в

электронном виде и (или) любых машинных носителях.

При этом формы

регистров налогового учета и порядок отражения в них аналитических данных

налогового учета, данных первичных учетных документов разрабатываются

налогоплательщиком самостоятельно и устанавливаются приложениями к учетной

политике организации для целей налогообложения.

Правильность

отражения хозяйственных операций в регистрах налогового учета обеспечивают

лица, составившие и подписавшие их.

При разработке

форм первичного налогового учета, по нашему мнению, следует исходить из того,

что в них должны отдельно отражаться данные, принимаемые к бухгалтерскому и к

налоговому учету в полном размере, и данные о доходах и расходах организации,

которые для целей налогообложения и для целей бухгалтерского учета принимаются

в различных суммах. Хотя НК РФ и предложено дополнять применяемые регистры

бухгалтерского учета дополнительными реквизитами - в случае, если в регистрах

бухгалтерского учета содержится недостаточно информации для определения

налоговой базы, на практике может оказаться целесообразным составление

отдельных бухгалтерских справок по всем видам доходов и расходов организации,

участвующим в расчете налоговой базы - вне зависимости от того, принимаются ли

они к налоговому учету в суммах, отраженных в бухгалтерском учете, или

принимаются в полном размере.

Таким

образом, при организации налогового учета на том рабочем месте, где учитываются

кассовые операции (это может быть как сам кассир, так и другой работник),

целесообразно составление бухгалтерских справок по следующим объектам

бухгалтерского наблюдения.

1.4.

Организация учета операций на ООО "Дезави" по расчетным счетам

и другим счетам в банке

Денежные

расчеты могут осуществляться в безналичной форме. Порядок совершения и

оформления операций по расчетному счету регулируется ЦБ РФ.

Безналичные

расчеты осуществляются через кредитные

организации (филиалы) и/или ЦБ РФ по счетам,

открытым на основании договора банковского счета или договора

корреспондентского счета (субсчета), если иное не установлено законодательством

и не обусловлено используемой формой расчетов.

Расчетные

операции по перечислению денежных средств через кредитные организации (филиалы)

могут осуществляться с использованием:

1)

корреспондентских счетов (субсчетов), открытых в ЦБ РФ;

2)

корреспондентских счетов (субсчетов), открытых в других кредитных организациях;

3) счетов участников

расчетов, открытых в небанковских кредитных организациях, осуществляющих

расчетные операции;

4) счетов межфилиальных расчетов, открытых внутри одной кредитной

организации.

Денежные

средства со счета списываются по распоряжению его владельца или без

распоряжения владельца счета в случаях, предусмотренных законодательством.

При недостаточности денежных

средств на счете для удовлетворения всех предъявленных к нему требований

средства списываются по мере их поступления в очередности, установленной

законодательством.

Кредитная

организация выполняет поручения организации о перечислении денежных средств:

поставщикам и подрядчикам за полученные товарно-материальные ценности и

выполненные работы; банкам по погашению

кредитов, полученных ранее; бюджету по погашению задолженности по

налогам; внебюджетным фондам; прочим кредиторам и др. Кроме того, с расчетного

счета выдаются наличные деньги в кассу организации для расчетов по заработной

плате, оплаты командировочных и других расходов.

Для открытия

расчетного счета организация представляет в учреждение банка: заявление с

просьбой об открытии расчетного счета, документы о регистрации организации,

копии учредительных документов, карточку с образцами подписей распорядителей

средств и оттиском печати, документы о постановке на налоговый учет и о

регистрации в качестве плательщика страховых взносов в государственные

внебюджетные фонды. Иностранные фирмы и совместные организации представляют

дополнительно свидетельство о внесении их в реестр организаций с иностранными

инвестициями.

Согласно Налоговому кодексу РФ налогоплательщики обязаны в десятидневный

срок сообщить в налоговый орган об открытии или закрытии счетов в банковских

учреждениях. Нарушение установленного срока влечет за собой взыскание штрафа

(ст. 118 НК РФ).

Открытому счету присваивается номер, который затем указывается на всех

документах, отражающих движение средств на расчетном счете.

Порядок совершения и оформления операций по расчетному счету регулируется

действующим законодательством, а также правилами, инструкциями и положениями

Центрального банка Российской Федерации.

Все операции по расчетному счету банк производит с согласия и по

поручению владельца счета. Поэтому взаимоотношения между организацией и банком

строятся на основании договора, в котором фиксируются перечень услуг банка,

тарифы комиссионных вознаграждений за услуги, сроки обработки платежных

документов, условия размещения средств, права, обязанности и ответственность

сторон и др.

Списание денежных средств с расчетного счета может производиться только

по распоряжению клиента. Без его согласия списание делается по решению суда или

в случаях, установленных законом или предусмотренных договором между банком и

клиентом. Возможно бесспорное списание со счета налоговыми органами сумм

недоимок и пеней по налогам и сборам, а также таможенными органами - сумм

платежей и пеней.

После

предоставления документов на открытие счета заключается и подписывается договор

на расчетно-кассовое обслуживание (договор банковского счета) и по распоряжению

руководства банка открывается расчетный счет, которому присваивается номер и

заводится лицевой счет.

Кредитные

организации осуществляют операции по счетам на основании расчетных документов.

Денежные

средства списываются со счета на основании расчетных документов, составленных в

соответствии с требованиями Положения ЦБ РФ «О безналичных расчетах в

Российской Федерации», в пределах имеющихся на счете денежных средств, если

иное не предусмотрено в договорах, заключаемых между ЦБ РФ или кредитными

организациями и их клиентами.

Расчетный

документ представляет собой оформленное в виде документа на бумажном носителе

или, в установленных случаях, электронного платежного документа:

распоряжение

плательщика (клиента или кредитной организации) о списании денежных средств со

своего счета и их перечислении на счет

получателя средств;

распоряжение

получателя средств (взыскателя) на списание денежных

средств со счета плательщика и перечисление на счет, указанный получателем

средств (взыскателем).

При

осуществлении безналичных расчетов используют следующие расчетные документы:

- платежные

поручения;

-

аккредитивы;

- чеки;

- платежные

требования;

-

инкассовые поручения.

Расчетные

документы на бумажном носителе оформляются на бланках документов, включенных в

Общероссийский классификатор управленческой документации (ОКУД) ОК 011-93

(класс «Унифицированная система банковской документации»).

Расчетный

счет предназначен для хранения свободных денежных средств и ведения расчетов.

Основная доля расчетов производится в безналичной форме. Однако на расчетный

счет могут зачисляться и наличные деньги (по объявлению на взнос наличными,

препроводительной ведомости и т.д.) или с него выдаваться деньги. Получение

наличных денег с расчетного счета производится на основании денежных чеков. По

денежному чеку деньги выплачиваются только тому лицу, которое в нем указано.

Ежедневно

организации получают от кредитной организации выписку со своего расчетного

счета, содержащую перечень произведенных по нему за день операций. Выписка

представляет собой второй экземпляр лицевого счета организации, открытого

кредитной организацией, и служит основанием для осуществления бухгалтерских

записей по движению средств на расчетном счете организации. К выписке

прилагаются документы, на основании которых кредитная организация зачисляет или

списывает средства с расчетного счета организации.

Бухгалтерский

учет наличия и движения денежных средств на расчетном счете ведется на

одноименном активном счете 51 «Расчетные счета». Поступление денежных средств

на расчетный счет отражается по дебету счета 51 «Расчетные счета», а выбытие по

кредиту этого счета (табл.2).

Дебетовое

сальдо счета 50 «Расчетные счета» показывает остаток денежных средств на

расчетных счетах и отражается в разделе II актива баланса «Оборотные активы».

Таблица 2

Корреспонденция счетов по расчетному счету

|

№ п/п

|

Операции

|

Корреспондирующие счета

|

|

Дебет

|

Кредит

|

|

1

|

2

|

3

|

4

|

|

Поступление денежных средств на расчетный счет

|

|

1

|

Сданы из

кассы денежные средства для зачисления на расчетный счет

|

51

|

50

|

|

2

|

Зачислены

деньги с другого расчетного счета

|

51

|

51

|

|

3

|

Возвращены

поставщиками ранее выданные авансы

|

51

|

60

|

|

4

|

Зачислена

выручка торговых организаций, сданная в банк через инкассатора

|

51

|

57

|

|

5

|

Зачислены

денежные средства со специальных счетов банков

|

51

|

55

|

|

6

|

Получены

авансы от покупателей

|

51

|

62

|

|

7

|

Поступили

средства, возмещаемые в связи с переплатой внебюджетных и бюджетных налогов и

сборов

|

51

|

68, 69

|

|

8

|

Возврат

неиспользованных подотчетных сумм

|

51

|

71

|

|

9

|

Поступили

платежи от работников организации в погашение полученных ими займов

|

51

|

73

|

|

10

|

Внесены

инвесторами денежные средства в счет вклада в уставный капитал

|

51

|

75

|

|

11

|

Зачислены

платежи от прочих дебиторов

|

51

|

76

|

|

12

|

Поступили

средства целевого назначения

|

51

|

86

|

|

13

|

Получены

штрафы, пени, неустойки или суммы дебиторской задолженности ранее списанной

на убытки

|

51

|

91

|

|

14

|

Поступили

суммы арендной платы и за другие услуги, полученные в счет будущих периодов

|

51

|

98

|

|

Перечисление денежных средств с расчетного счета

|

|

15

|

Оплачены

счета поставщиков и подрядчиков

|

60

|

51

|

|

16

|

Перечислены

платежи в бюджет, органам социального страхования и обеспечения

|

68, 69

|

51

|

|

17

|

Перечислена

заработная плата работников на их личные счета в банк

|

70

|

51

|

|

18

|

Отнесены

на издержки обращения расходы текущего месяца, перечисленные с расчетного

счета транспортным организациям за перевозку товаров, за коммунальные услуги

и др.

|

44

|

51

|

|

19

|

Перечислены

деньги разным кредиторам

|

76

|

51

|

|

20

|

Перечислены

денежные средства в погашение кредитов

|

66, 67

|

51

|

|

21

|

Уплачены

штрафы, пени за нарушение договорных обязательств

|

91

|

51

|

|

22

|

Произведена

выплата денег в кассу

|

50

|

51

|

|

23

|

Выкуплены

собственные акции у акционеров

|

81

|

51

|

|

24

|

Перечислены

авансы поставщикам и подрядчикам

|

60

|

51

|

Синтетический

учет денежных средств по расчетному счету осуществляется при журнально-ордерной

форме учета в журнале-ордере №2 с дебетовой ведомостью к нему. В этом регистре

могут подсчитываться обороты за день и определяться сальдо на конец дня. Эти

суммы должны соответствовать оборотам и сальдо, отраженным в выписке банка.

Аналитический учет по счету «Расчетные счета» ведется по каждому расчетному

счету.

Для

учета движения валютных средств предприятие открывает валютный счет. Порядок

открытия валютного счета аналогичен порядку, при открытии расчетного счета.

Счет

открывается по разрешительной надписи управляющим учреждения банка на заявлении

клиента. Документы, на открытие счета хранятся в деле по оформлению счета,

кроме карточки с образцами подписей и оттиска печати, которая хранится в

специальной карточке у ответственного исполнителя (контролера).

Синтетический

учет средств на валютном счете, ведется на активном балансовом счете 52

«Валютные счета», к которому открываются следующие субсчета:

52-1

«Валютные счета внутри страны»

52-2

«Валютные счета за рубежом».

В

нашей стране организации могут продавать и покупать валюту только через банки.

Это требует статья 4 Закона РФ от 9 октября 1992г. № 3615-1 «О валютном

регулировании и валютном контроле».

Когда

организация проводит конверсионные операции, она должна соблюдать порядок,

который установил ЦБ РФ в Инструкции от 29 июня 1992г. № 7 «О порядке

обязательной продажи предприятиями, объединениями и организациями части

валютной выручки через уполномоченные банки и проведение операций на внутреннем

валютном рынке Российской Федерации». Согласно пункту 2 этой Инструкции,

организация может обменять одну валюту на другую, заключив с банком один из

трех договоров: купли-продажи, комиссии или поручения. В первом случае банк

продает организации валюту по курсу, который превышает официальный курс,

установленный ЦБ РФ. Образовавшаяся из-за этого разница для банка является

доходом, а для организации расходом (убытком).

Действуя

в роли посредника (по договору комиссии или поручения), банк проводит

конверсионную операцию после того, как получил заявку. В ней банку поручается

купить или продать иностранную валюту за счет организации. За это организация

уплачивает банку комиссионное вознаграждение.

Организация

в праве покупать одну иностранную валюту, расплатившись за нее другой

иностранной валютой, без разрешения ЦБ РФ. Это определено в Положении ЦБ РФ от

24 апреля 1996г. № 39 «О порядке проведения в Российской Федерации некоторых

видов валютных операций и об учете и представлении отчетности по некоторым

видам валютных операций». Но, есть одно ограничение: купле-продаже подлежат

только лишь иностранные валюты, курс которых к рублю установил ЦБ РФ.

Перевести

одну валюту в другую можно только по «безналу». При

этом организация должна представить в банк документы, которые подтверждают

необходимость данной операции. Среди таких документов Положение № 39 называет

договоры, соглашения, контракты, в том числе и заключенные по почте, телефону

или через Интернет.

При

зачислении валютной выручки на транзитный валютный счет предприятия,

уполномоченный банк не позднее следующего рабочего дня извещает об этом

предприятие с приложением выписки по транзитному валютному счету. Предприятие

не позднее семи дней со дня поступления выручки дает поручение уполномоченному

банку на обязательную продажу валюты и перечисление оставшейся части валютной

выручки на текущий валютный счет, при этом комиссионное вознаграждение по операциям

уполномоченных банков, связанным с продажей валюты в Валютный резерв

Центрального банка России, не взимается.

Согласно

Закону РФ «О бухгалтерском учете» и ПБУ 3/2000, утвержденному приказом Минфина

Российской Федерации от 10 января 2000г. №2н, денежные средства, числящиеся на

валютных счетах предприятия, подлежат пересчету в рубли по курсу, котируемому

Центральным банком РФ. Зачисление курсовых разниц

может осуществляться только по мере их принятия к бухгалтерскому учету с 1

января 2000г.

При

зачислении курсовых разниц делаются следующие

бухгалтерские записи на счетах:

Дебет

52 Кредит 91.1 – положительная

курсовая разница;

Дебет

91.2 Кредит 52 – отрицательная

курсовая разница.

Курсовые

разницы, связанные с формированием уставного капитала, подлежат отнесению на

добавочный капитал счет 83 «Добавочный капитал». Указанные разницы определяются

в момент поступления вклада путем сопоставления рублевой оценки вклада по курсу

ЦБ РФ на дату поступления и его рублевой оценки

по курсу ЦБ РФ на дату подписания учредительных документов предприятия.

С

текущего валютного счета предприятие оплачивает

счета иностранных фирм-партнеров. Наиболее распространенными формами

расчетов при этом является:

1.

банковский перевод;

2.

расчеты по открытому счету;

3.

расчеты аккредитивами;

4.

расчеты по инкассо.

С

этой целью между банками устанавливают корреспондентские отношения, основанные

на договоре о совершении платежей и расчетов по поручению друг друга.

Корреспондентские счета российских банков в иностранных банках-корреспондентах

называются «НОСТРО», а счета иностранных банков в российских банках – «ЛОРО».

Часть

валютных средств предприятие может продавать через уполномоченные банки.

Стоимость иностранной валюты, подлежащей продаже банком согласно поручению

предприятия, первоначально отражается по дебету счета 57 «Переводы в пути» в

корреспонденции с кредитом счета 52 «Валютные счета». Доходы и расходы от

продажи валютных средств отражаются на субсчетах 91-1 «Прочие доходы» и 91-2

«Прочие расходы» счета 91 «Прочие доходы и расходы». По дебету субсчета 91-2

«Прочие расходы» кроме стоимости реализованной валюты, пересчитанной по курсу

ЦБ РФ на день продажи, отражаются понесенные в связи с этой продажей расходы, а

по кредиту 91-1 «Прочие доходы» - суммы выручки, полученные предприятием от продажи

по курсу реализации. Сопоставляя кредитовые и дебетовые записи по субсчетам

91-1 «Прочие доходы» и 91-2 «Прочие расходы», определяют финансовый результат

от продажи валюты, который списывается в кредит счета 99 – прибыль или дебет

счета 99 – убытки бухгалтерскими записями на счета бухгалтерского учета:

Дебет

91.9 Кредит 99 - прибыль

Дебет

99 Кредит 91.9 - убытки.

Покупка

валюты осуществляется через уполномоченные банки в порядке и на цели,

определяемые ЦБ РФ. Операции, связанные с обращением валюты, являющейся

законным средством платежа, освобождаются от НДС.

При

покупке валюты ее стоимость зачисляется на субсчет 52-1 «Транзитный валютный

счет» в сумме, определенной путем пересчета иностранной валюты по курсу ЦБ РФ

на дату зачисления. Превышение курса покупки иностранной валюты над курсом ЦБ

РФ отражается по дебету счета 99 «Прибыли и убытки».

В

бухгалтерской отчетности предприятия информация о денежных средствах содержится

в форме №1 «Бухгалтерский баланс» и форме №4 «Отчет о движении денежных средств».

В

бухгалтерском балансе во втором разделе актива «Оборотные активы» по строке 260

отражается информация о размере денежных средств предприятия на начало и конец

периода.

В сравнении с балансом, отчет о движении денежных средств ориентирован на

раскрытие для внешних пользователей бухгалтерской отчетности дополнительных

сведений о финансовом положении организации, которые

не могут быть прямо или косвенно получены из каких-либо других составных частей

отчетности.

Отчет о движении денежных средств - это динамический отчет, который

методами балансовых обобщений, определенных хозяйственных операций отчетного

периода объясняет в существенных аспектах поступление и выбытие реальных

денежных средств.

Отчет

о движении денежных средств имеет важное значение для контроля за финансовой

деятельностью организации. Справочные сведения отчета по наличному расчету, из

них с применением контрольно – кассовых аппаратов,

позволяют контролировать наличный поток денежных средств.

Глава 2. Организация учета и аудита

денежных средств на предприятии ООО «Дезави»

2.1. Общая

характеристика предприятия ООО «Дезави»

ООО «Дезави» создано в

соответствии с Гражданским кодексом Российской Федерации и Федеральным законом

«Об обществах с ограниченной ответственностью». Общество является юридическим

лицом с момента его государственной регистрации. ООО «Дезави» зарегистрировано

Постановлением Главы города Челябинска № 257-П от 04 марта 2002 г.

Полное наименование организации: общество с ограниченной ответственностью

«Дезави».

Организационно-правовая

форма торговой фирмы ООО «Дезави» - общество с ограниченной ответственностью.

Форма собственности – частная.

ООО

«Дезави» коммерческое предприятие, цель которого извлечение прибыли в

результате самостоятельной хозяйственной деятельности. Учредителями являются

физические лица, уставный капитал был внесен денежными средствами. По состоянию

на 07 марта 2002 года Уставный капитал сформирован полностью в сумме 10000

рублей.

ООО

«Дезави» имеет расчетный счет в Челябинвестбанке,

круглую печать, содержащую его полное фирменное наименование на русском языке,

указание на местонахождение общества.

Высшим

органом управления является собрание участников (учредителей) во главе которого

находится Председатель. На предприятие создан орган управления – коллегиальный

(правление) и исполнительный (дирекция). Контроль за деятельностью дирекции

осуществляется ревизионной комиссией, которая предоставляет отчет собранию

учредителей.

Учредительными документами

является устав и учредительный договор.

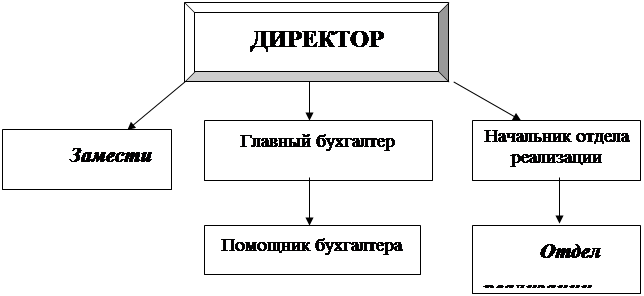

Управленческая структура

предприятия состоит из :

Директора, который занимается решением коммерческих

вопросов;

Заместителя директора, который занимается заключением

договоров на поставку продукции, аренды и других.

Бухгалтерии, которая предоставляет бухгалтерскую

отчетность в налоговые органы, занимается ведением расчетно-кассовых операций,

сверкой фактически отгруженной продукции клиентам, сумм возвратов не

реализованной продукции, сумм недостач и

подтверждение дебиторской задолженности.

Отдела реализации, который выполняет такие функции,

как отслеживание продаж, проставление заказов на клиентов (на точки

самообслуживания – продуктовые супермаркеты).

Схема

управленческой структуры предприятия предоставлена на рис.3.

Управленческая структура предприятия

Рис.3.

Ответственность

за организацию бухгалтерского учета, соблюдение законодательства при выполнение

хозяйственных операций несет руководитель организации, который создает

необходимые условия для правильного

ведения бухгалтерского учета.

В целях

создания условий для полного и своевременного представления первичных учетных

документов в бухгалтерию, руководитель ООО «Дезави» утвердил график

предоставления подразделениями первичных учетных документов и перечень лиц,

имеющих право подписи учетных документов.

Структура бухгалтерского

аппарата состоит из трех человек: главного бухгалтера, бухгалтера и кассира.

Служебные полномочия

бухгалтерского аппарата:

1. Главного

бухгалтера, который ведет главную книгу, составляет бухгалтерский баланс и

другие формы бухгалтерской отчетности;

2.

Бухгалтера, который ведет расчеты с покупателями и заказчиками за оказанные

услуги (выполненные работы), учет и отчетность по налогам в бюджет и

внебюджетные фонды, ведет главную книгу, составляет бухгалтерский баланс и

другие формы бухгалтерской отчетности;

3. Кассира, который ведет

расчеты с работниками предприятия, производит начисление налогов в бюджет и во

внебюджетные фонды от фонда оплаты труда и других источников, делает отчетность

по ним; ведет учет денежных средств, расчеты с подотчетными лицами,

организациями по прочим операциям.

Бухгалтерский

учет в организации осуществляется главным бухгалтером. Главный бухгалтер

назначается на должность (освобождается от должности) руководителем организации

и подчиняется непосредственно ему. В своей работе главный бухгалтер

руководствуется нормативными документами, а также несет ответственность за

соблюдение содержащихся в единых правовых и методологических принципов ведения

бухгалтерского учета.

Главный

бухгалтер несет ответственность за формирование учетной политики, обеспечивает

контроль за ее исполнением, за движением активов, формированием доходов и

расходов, отражением на счетах бухгалтерского учета хозяйственно оперативной

информации, составление в установленные сроки бухгалтерской отчетности. Главный

бухгалтер совместно с руководителем организации подписывает документы, служащие

основанием для приемки и выдачи товарно-материальных ценностей и денежных

средств. Без подписи главного бухгалтера указанные документы недействительны и

к исполнению не принимаются.

Имущество предприятия

состоит из основных фондов, оборотных средств, а также иных ценностей,

стоимость которых отражается в балансе.

Источниками формирования

имущества являются доходы, полученные от реализации товаров и от иной деятельности

не запрещенные в законодательном порядке, кредиты банков и других кредиторов,

амортизационные отчисления и другие источники, не противоречащие

законодательству РФ.

2.2. Организация учета

денежных средств на предприятии ООО «Дезави»

Бухгалтерский учет

осуществляется бухгалтерско-финансовой службой ООО «Дезави» в составе трех

человек, возглавляемой главным бухгалтером.

Ведение

бухгалтерского учета осуществляется в соответствии с нормативными документами

РФ и Положением об учетной политике ООО «Дезави».

Бухгалтерский

учет ведется ручным способом с применением журнально-ордерной формы учета.

Основными

особенностями журнально-ордерной формы учета являются:

-

применение для учета хозяйственных операций журналов-ордеров, запись в которых

ведется только по кредитовому признаку;

-

совмещение в ряде журналов ордеров синтетического и аналитического учета;

-

объединение в журналах-ордерах систематической записи с хронологической;

- отражение

в журналах-ордерах хозяйственных операций в разрезе показателей, необходимых

для контроля и составления отчетности;

-

сокращение количества записей благодаря рациональному построению

журналов-ордеров и Главной книги.

Открываются

журналы-ордера на месяц на отдельный синтетический счет или на группу

синтетический счетов.

Запись в

журналы-ордера производят ежедневно либо непосредственно с первичных

документов, либо со вспомогательных ведомостей, которые служат для накапливания

и группировки данных первичных документов.

Хозяйственные операции

записываются в журналы-ордера по мере их совершения и оформления документами.

Перечень производимых хозяйственных операций с денежными средствами на ООО «Дезави»

за 2002 год предоставлен в таблице 3.

Таблица 3

Перечень хозяйственных операций с денежными средствами

|

№ п/п

|

Операции

|

Корреспондирующие счета

|

Сумма, руб.

|

|

Дебет

|

Кредит

|

|

1

|

2

|

3

|

4

|

5

|

|

1.

|

Поступление

наличных денег в кассу предприятия с расчетного счета для выдачи заработной

платы

|

50

|

51

|

478614

|

|

2.

|

Поступление

наличных денег в кассу предприятия с расчетного счета для выдачи подотчетных

сумм

|

50

|

51

|

6200

|

|

1

|

2

|

3

|

4

|

5

|

|

3.

|

Выдана

заработная плата работникам организации

|

70

|

50

|

478614

|

|

4.

|

Выданы из

кассы подотчетные суммы

|

71

|

50

|

6200

|

|

5.

|

Поступления

денежных средств на расчетный счет от продажи товаров

|

51

|

62

|

2890800

|

|

6.

|

Полученные

на расчетный счет авансы от покупателей

|

51

|

62

|

500000

|

|

7.

|

Перечислены

авансы за приобретаемые товары

|

60

|

51

|

97900

|

|

8.

|

Оплачена

с расчетного счета задолженность поставщикам за приобретенные товары

|

60

|

51

|

2676000

|

|

9.

|

Перечислена

задолженность внебюджетным фондам

|

69

|

51

|

19145

|

|

10.

|

Перечислена

задолженность в бюджет

|

68

|

51

|

88141

|

После записи хозяйственных

операций в журналы-ордера и подсчета итогов по каждому журналу-ордеру,

проверенные месячные итоги записывают в Главную книгу.

Кассовые операции в ООО

«Дезави» осуществляет кассир – Хардина Н.П., Резник

С.В. является материально - ответственным лицом, но договор о материальной

ответственности не заключен, где в случае хищения, недостачи или установления

излишка в кассе по истечении трех рабочих дней после выдачи денег (заработной

платы работникам) обнаруженных после инвентаризации кассы кассир должен нести

административную ответственность. Об этом нарушении будет говориться при

проверке кассовых операций на ООО «Дезави».

Касса ООО «Дезави». Не

оборудовано согласно Порядком ведения кассовых операций, что и отразилось в

аудиторской проверке организации.

Каждый год ООО «Дезави»

устанавливает лимит денежных средств в кассе в размере 200 000, 00 рублей,

ежедневно при проведении кассовых операций не должно превышать установленный

лимит, за исключением выдачи заработноой платы

работникам.

Осуществление

приема наличных денег кассой организации производится по приходным кассовым

ордерам; выдача наличных денег - по расходным кассовым ордерам, платежным

ведомостям; сдача наличных денег в банк - по объявлениям на взнос наличными.

Полученные

суммы по приходным кассовым ордерам и выданные суммы по расходным кассовым

ордерам и платежным ведомостям записываются в кассовую книгу, где ведется учет

движения наличных денежных средств. Страницы кассовой книги прошнурованы,

пронумерованы и опечатаны сургучной печатью. Записи в кассовой книге кассир

производит в двух экземплярах через копировальную бумагу. Вторые экземпляры

листов отрывные и являются отчетом кассира. В конце рабочего дня кассир подсчитывает

итоги операций по приходу и расходу денег в кассе, выводит остаток денежной

наличности на следующее число и передает в бухгалтерию отчет с приложенными к

нему приходными и расходными документами под расписку в кассовой книге.

Для учета

кассовых операций в бухгалтерии ведут специальные регистры бухгалтерского

учета: журнал-ордер №1 по кредиту счета 50 «Касса» и ведомости №1 по дебету

счета 50; учет денежных документов ведут в журнале-ордере №3 по кредиту счета

56 «Денежные документы».

Основанием

для записей данных в журналах-ордерах служат отчеты кассира.

Свободные

денежные средства ООО «Дезави» хранит в банке. Расчеты с другими предприятиями

производит в основном в безналичном порядке.

ООО

«Дезави» имеет один расчетный счет в «Челябинвестбанке»,

через который проводятся все денежные операции предприятия. Безналичные расчеты

производятся при соблюдении условий договора на расчетно-кассовое обслуживание,

заключенный между банком и предприятием.

Для

получения наличных денег со счета в банке организация пользуется чековой

книжкой, полученной в банке. В чеке указывают назначение требуемой суммы (на

оплату труда, хозяйственные расходы и т. д.). Отрывная часть чека остается в

банке, а у организации - корешок чека с указанием полученной суммы.

Для

перечисления определенной суммы со своего расчетного счета на счет другого

предприятия (организации, учреждения) организация использует платежные

поручения. Платежными поручениями ООО «Дезави» оплачивает товары, работы,

услуги, перечисляет налоги и отчисления.

При проведении операций на

расчетном счете организации банком выдаются выписки с расчетного счета с

приложением оправдательных документов. В выписке указываются начальный и

конечный остаток на расчетном счете и суммы операций, отраженных на расчетном

счете. Бухгалтерия производит проверку правильности сумм, указанных в выписке и

проставляет корреспонденцию счетов. Выписки банка являются основанием для

записей в регистрах бухгалтерского учета: журнале-ордере №2 по кредиту счета 51

“Расчетный счет” и ведомости №2 по дебету счета.

В организации проводят регулярно инвентаризацию наличных

денег. Порядок и сроки проведения инвентаризации определяет руководитель - один

раз в месяц.

Однако есть случаи, когда проведение инвентаризации

обязательно. Так, в обязательном порядке инвентаризация проводится:

-перед составлением годовой бухгалтерской отчетности;

-при смене кассира;

-если были выявлены факты хищения наличных денег;

-если наличные деньги были частично или полностью

уничтожены из-за стихийного бедствия, пожара, других чрезвычайных ситуаций.

Инвентаризацию проводит специальная комиссия,

назначенная приказом руководителя.

О том, как составить такой приказ, смотрите ситуацию "Инвентаризация основных

средств" (раздел "Основные средства").

В состав комиссии, как правило, включают представителей

администрации предприятия, работников бухгалтерии и других специалистов

(например, старших кассиров, специалистов по контрольно-кассовым машинам и

т.д.).

По результатам инвентаризации составляют акт

инвентаризации наличных денежных средств (форма N

ИНВ-15).

В организации могут также проводиться внезапные ревизии

кассы. Такая ревизия возможна:

по инициативе руководителя организации;

по требованию налоговой инспекции.

Ревизию также проводит специальная комиссия, назначенная

приказом руководителя. Если ревизию проводят по требованию налоговой инспекции,

в состав комиссии включают ее сотрудника (проверяющего).

Результаты ревизии отражают в акте о проверке наличных денежных средств

кассы (форма N КМ-9).

На основании акта инвентаризации или ревизии бухгалтер должен сделать в

соответствующих случаях такие проводки:

Дебет 50 Кредит 91-1

оприходованы наличные деньги, выявленные в процессе инвентаризации

(ревизии);

Дебет 94 Кредит 50

отражена недостача наличных денег в кассе организации;

Дебет 73 Кредит 94

сумма

недостачи отнесена на материально ответственного работника.

Заключение

В условиях рыночной экономики следует исходить из принципа, что умелое

использование денежных средств может приносить предприятию дополнительный

доход, и следовательно, необходимо постоянно думать о рациональном вложении

временно свободных денежных средств для получения дополнительной прибыли.

При кажущейся простоте учета денежных расчетов и, в частности, кассовых

операций, тем не менее, многие практические работники допускают грубые

нарушения действующих правил учета и расчетов наличными деньгами. Это порой

оборачивается для предприятия значительными финансовыми потерями в виде

штрафных санкций.

Целью дипломной работы являлось рассмотрение организации учета и проведение

аудита денежных средств в ООО «Дезави», а также

разработка рекомендаций по совершенствованию бухгалтерского учета.

Для достижения поставленной цели в данной работе решались следующие

задачи:

- были изучены теоретические основы учета денежных средств в соответствии

с законодательством РФ;

- оценено состояние бухгалтерского учета по движению денежных средств в

ООО «Дезави»;

- была проведена аудиторская проверка по движению денежных средств в ООО

«Дезави»;

- даны

рекомендации по устранению выявленных ошибок при проведении аудиторской

проверки;

- выработаны рекомендации по совершенствованию бухгалтерского учета в ООО

«Дезави».

В процессе хозяйственной деятельности организации постоянно ведут

взаимные денежные расчеты. Денежные средства организации представляют собой

совокупность денег, находящихся в

кассе, на банковских счетах, расчетных, специальных и депозитных счетах, в

выставленных аккредитивах, чековых книжках, переводах в пути и денежных

документах.

Организации независимо от организационно-правовых форм и сферы

деятельности обязаны хранить свободные денежные средства в кредитных

организациях и производить расчеты с другими организациями, как правило, в

безналичном порядке через банки.

Для осуществления расчетов наличными деньгами следует руководствоваться

Порядком ведения кассовых операций в РФ, утвержденным решением Совета

Директоров ЦБР 22 сентября 1993г. №40. Согласно ему каждая организация должна

иметь кассу, в которой могут находится остатки наличных денег в пределах

лимитов, установленных банками, по согласованию с руководителями организаций.

Лимит при необходимости периодически пересматривается. Всю денежную наличность

сверх установленных лимитов остатка денег в кассе необходимо сдать в банк.

В ООО «Дезави» кассовое

помещение отсутствует, так как предприятие не имеет в своем

распоряжении больших наличных сумм и поэтому у них установлен сейф для хранения

присутствующей денежной наличности.

В ООО «Дезави» бухгалтерский

учет осуществляется бухгалтерско-финансовой службой в составе трех человек,

возглавляемой главным бухгалтером.

Ведение бухгалтерского учета осуществляется в соответствии с нормативными

документами РФ и Положением об учетной политике ООО «Дезави».

Бухгалтерский учет ведется ручным способом с применением

журнально-ордерной формы учета.

Прием наличных денег в кассу ООО «Дезави» производится по приходным кассовым ордерам; выдача наличных денег - по

расходным кассовым ордерам, платежным ведомостям; сдача наличных денег в банк -

по объявлениям на взнос наличными.

Полученные суммы по приходным кассовым ордерам и выданные суммы по

расходным кассовым ордерам и платежным ведомостям записываются в кассовую

книгу, где ведется учет движения наличных денежных средств. Страницы кассовой

книги прошнурованы, пронумерованы и опечатаны сургучной печатью.

Для учета кассовых операций в бухгалтерии ведут специальные регистры

бухгалтерского учета: журнал-ордер №1 по кредиту счета 50 «Касса» и ведомости

№1 по дебету счета 50.

Основанием для записей в журналах-ордерах служат отчеты кассира.

Свободные денежные средства ООО «Дезави» хранит в банке. Расчеты с другими предприятиями производит в основном в

безналичном порядке.

ООО «Дезави» имеет один

расчетный счет в «Челябинвестбанке», через который

проводятся все денежные операции предприятия. Безналичные расчеты производятся

при соблюдении условий договора на расчетно-кассовое обслуживание, заключенного

между банком и предприятием.

Для получения наличных денег со счета в банке организация пользуется

чековой книжкой, полученной в банке. Отрывная часть чека остается в банке, а у

организации - корешок чека с указанием полученной суммы.

Для перечисления определенной суммы со своего расчетного счета на счет

другого предприятия (организации, учреждения) организация использует платежные