Содержание

ВВЕДЕНИЕ............................................................................................................. 5

1. ТЕОРЕТИЧЕСКИЕ И МЕТОДОЛОГИЧЕСКИЕ АСПЕКТЫ УПРАВЛЕНИЯ

СОБСТВЕННЫМ КАПИТАЛОМ ПРЕДПРИЯТИЯ............................................ 7

1.1. Сущность и источники собственного капитала

предприятия.. 7

1.2 Особенности управления собственного капитала.................... 23

1.3 Выбор альтернативной методики оценки управления собственного капитала предприятия..................................................................................... 37

2. ЭКСПРЕСС-ДИАГНОСТИКА НА ОСНОВЕ УПРАВЛЕНИЯ

СОБСТВЕННЫМ КАПИТАЛОМ ООО «УралРосПрмСнаб»................................................... 59

2.1 Расчет

показателей собственного капитала ООО «УралРосПрмСнаб»......................................................................................... 59

2.2 Анализ динамики показателей финансового состояния......... 70

3. АЛГОРИТМ УПРАВЛЕНИЯ СОБСТВЕННЫМ КАПИТАЛОМ.................. 71

3.1 Концептуальные основы управления собственным

капиталом 71

3.2 Прогнозные изменения собственного капитала на 2004

год... 71

ЗАКЛЮЧЕНИЕ, ВЫВОДЫ, РЕКОМЕНДАЦИИ................................ 71

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ................................................... 71

ПРИЛОЖЕНИЯ.................................................................................................... 71

ВВЕДЕНИЕ

Актуальность

темы. Развитие рыночных отношений в обществе привело к появлению целого ряда

новых экономических объектов анализа. Одним из них является капитал предприятия

как важнейшая экономическая категория и, в частности, собственный капитал.

Значимость последнего для жизнеспособности и финансовой устойчивости

предприятия настолько велика, что она получила законодательное закрепление в

Гражданском кодексе РФ в части требований о минимальной величине Уставного

капитала, соотношений Уставного капитала и чистых активов; возможности выплаты

дивидендов в зависимости от соотношения чистых активов и суммы Уставного и

резервного капитала.

Предприятию необходимо осуществлять анализ собственного

капитала, поскольку это помогает выявить его основные составляющие и определить

последствия их изменений для финансовой устойчивости.

Динамика изменения собственного капитала определяет объем

привлеченного и заемного капитала. В последние годы произошли значительные

изменения в структуре денежного капитала, в результате повышения доли

привлеченного и заемного капитала.

Основная

проблема для каждого предприятия, которую необходимо определить – это

достаточность денежного капитала для осуществления финансовой деятельности,

обслуживания денежного оборота, создания условий для экономического роста.

Собственный капитал представляет собой совокупность

материальных ценностей и денежных средств, финансовых вложений и затрат на

приобретение прав и привилегий, необходимых для осуществления ее хозяйственной

деятельности.

В настоящее время, с переходом экономики к

рыночным отношениям, повышается самостоятельность предприятий, их экономическая

и юридическая ответственность. Резко возрастает значения финансовой

устойчивости субъектов хозяйствования. Все это значительно увеличивает роль

анализа их финансового состояния: наличия, размещения и использования денежных

средств, а в частности, капитала.

Результаты такого анализа нужны, прежде всего,

собственникам, а также кредиторам, инвесторам, поставщикам, менеджерам и

налоговым службам.

Объектом

исследования дипломного проекта является собственный капитал предприятия.

Предметом

исследования дипломного проекта является процесс управления собственным

капиталом предприятия.

Целью

дипломного проекта является разработка стратегии управления собственным

капиталом фирмы.

Поставленная цель достигается в процессе решения

следующих задач:

-

определить сущность

и источники собственного капитала,

-

сформулировать особенности политики управления собственного капитала

предприятия;

-

выбрать

альтернативную методику оценки управления

собственного капитала предприятия;

-

рассчитать

показатели собственного капитала предприятия ООО «УралРосПрмСнаб»;

-

показать

динамику показателей, характеризующих собственный капитал предприятия ООО

«УралРосПрмСнаб»;

-

выявить

концептуальные аспекты управления собственным капиталом;

-

проведение прогнозной

оценки собственного капитала на 2005 год.

В теоретической части дипломного проекта рассмотрены теоретические и методологические аспекты политики управления

собственного капитала предприятия, определено

содержание и формы собственного капитала, сформулированы особенности политики

управления собственного капитала предприятия; выбрана альтернативная методика

оценки управления собственного капитала предприятия.

В

практической части дипломного проекта проведен расчет и оценка

собственного капитала предприятия ООО «УралРосПрмСнаб»; показана их динамика.

Выявлены концептуальные аспекты управления собственным капиталом и проведен

прогноз собственного капитала на 2005 год.

Дипломный

проект базируется на исследовании методологии и теории по проблемам управления собственным

капиталом, изложенным в работах российских и зарубежных экономистов. В

дипломном проекте используются статистические данные, полученные на основе

исследования баланса, других форм финансовой отчетности, методик, программ по

данной проблеме; система показателей оценки финансово – хозяйственной

деятельности по Бланку И. А., а также законодательные акты Российской

Федерации.

1. ТЕОРЕТИЧЕСКИЕ И МЕТОДОЛОГИЧЕСКИЕ

АСПЕКТЫ УПРАВЛЕНИЯ СОБСТВЕННЫМ КАПИТАЛОМ ПРЕДПРИЯТИЯ

1.1. Сущность и источники собственного капитала

предприятия

Под

собственным капиталом понимается общая сумма средств, принадлежащих предприятию

на правах собственности и используемых им для формирования активов. Стоимость

активов, сформированных за счет инвестированного в них собственного капитала,

представляет собой чистые активы предприятия.

Общая

сумма собственного капитала предприятия отражается итогом первого раздела

"Пассива" отчетного баланса. Структура статей этого раздела позволяет

четко идентифицировать первоначально инвестированную его часть (т.е. сумму

средств, вложенных собственниками предприятия в процессе его создания) и

накопленную его часть в процессе осуществления эффективной хозяйственной

деятельности.

Основу

первой части собственного капитала предприятия составляет его уставной капитал

— зафиксированная в учредительных документах общая стоимость активов,

являющихся взносом собственников (участников) в капитал предприятия

(предприятия, для которых не предусмотрена фиксированная сумма уставного

капитала, отражают по этой позиции сумму фактического взноса собственников в

его уставный фонд).

Вторую

часть собственного капитала представляют дополнительно вложенный капитал,

резервный капитал, нераспределенная прибыль и некоторые другие его виды.

Первоначальное

формирование финансовых ресурсов происходит в момент учреждения предприятия,

когда образуется уставный капитал (акционерный или складочный капитал).

Финансовые ресурсы хозяйствующего субъекта, по мнению

Балабанова И. Т., это денежные средства, имеющиеся в его распоряжении. Финансовые

ресурсы направляются на развитие производства (производственно-торгового

процесса), содержание и развитие объектов непроизводственной сферы,

потребление, а также могут оставаться в резерве [3, 65].

Финансовые ресурсы, предназначенные для развития

производственно-торгового процесса (покупка сырья, товаров и других предметов

труда, орудий труда, рабочей силы, прочих элементов производства), представляют

собой капитал в его денежной форме. Капитал - это деньги, пущенные в оборот и

приносящие доходы от этого оборота. Оборот денег осуществляется путем вложения

их в предпринимательство, передачи в заем, сдачи в наем. Капитал - это деньги,

предназначенные для извлечения прибыли.

Собственный капитал, по мнению Райсберга Б. А., это капитал,

вложенный владельцем фирмы; в условиях акционерного общества - акционерный

капитал или складочный капитал. То есть в данном случае уставной капитал и

собственный капитал - идентичные понятия. Рассчитывается как разница между

совокупными активами фирмы и ее обязательства [32, 114].

Собственный капитал - это разновидность капитала предприятия

источнику формирования (наряду с собственным капиталом существует заемный

капитал). [30, 114].

Уставный капитал — это имущество предприятия, созданное за счет

вкладов учредителей.

По мнению Стоянова С. под финансовыми ресурсами следует

понимать финансовый капитал, который подразделяется на собственный и заемный

капитал [35, 118].

Капитал - это богатство, используемое для его собственного увеличения. Только

вложение капитала в хозяйственную деятельность, инвестирование его создают

прибыль. Всеобщая формула капитала:

где:  - денежные средства,

авансированные инвестором;

- денежные средства,

авансированные инвестором;

- товар (купленные

средства производства, рабочая сила и другие элементы производства);

- товар (купленные

средства производства, рабочая сила и другие элементы производства);

- денежные средства,

полученные инвестором от продажи товара и включающие в себя реализованную

добавленную стоимость;

- денежные средства,

полученные инвестором от продажи товара и включающие в себя реализованную

добавленную стоимость;

- доход инвестора

(добавленная стоимость);

- доход инвестора

(добавленная стоимость);

- выручка от продажи

товара;

- выручка от продажи

товара;

- затраты инвестора на

покупку товара.

- затраты инвестора на

покупку товара.

В приведенной операции  денежные средства (

денежные средства ( ), вкладываемые в производственно-торговый процесс, не

затрачиваются окончательно, а лишь авансируются, и после завершения

кругооборота они возвращаются вкладчику (инвестору) с дополнительным доходом (

), вкладываемые в производственно-торговый процесс, не

затрачиваются окончательно, а лишь авансируются, и после завершения

кругооборота они возвращаются вкладчику (инвестору) с дополнительным доходом ( ). Структурно капитал состоит из денежных фондов. В структуру

капитала входят денежные средства, вложенные в основные фонды, нематериальные

активы, оборотные фонды, фонды обращения. По форме вложения различают

предпринимательский и кредитный капитал.

). Структурно капитал состоит из денежных фондов. В структуру

капитала входят денежные средства, вложенные в основные фонды, нематериальные

активы, оборотные фонды, фонды обращения. По форме вложения различают

предпринимательский и кредитный капитал.

Предпринимательский капитал

представляет собой капитал, вложенный в различные предприятия путем прямых или

портфельных инвестиций. Такое вложение капитала осуществляется с целью

получения прибыли и прав на управление предприятием (акционерным обществом,

товариществом).

Кредитный капитал - это денежный

капитал, предоставленный в кредит на условиях возвратности и платности. В

отличие от предпринимательского кредитный капитал не вкладывается в

предприятие, а передается другому предпринимателю (инвестору) во временное

пользование с целью получения процента. Кредитный капитал выступает как товар,

и его ценой является процент. Кредит, взятый под низкий процент, - это «дешевые

деньги», под большой процент - «дорогие деньги».

Кредит, взятый на срок менее 14

дней, - это «короткие деньги», а на срок менее суток (т.е. несколько часов) -

«ультракороткие деньги».

Основные фонды (основной капитал) представляют собой средства

труда, которые многократно используются в хозяйственном процессе, не изменяя

при этом свою вещественно-натуральную форму.

Жизненный цикл основных средств состоит из следующих этапов:

поступление - участие в производственном процессе - перемещение внутри

предприятия - ремонт -сдача в аренду - инвентаризация - выбытие.

Стоимость основных фондов (за исключением земельных участков)

частями, по мере их износа, переносится на стоимость продукции (услуги) и

возмещается в процессе ее реализации. Этот процесс называется амортизацией.

Денежные суммы, соответствующие снашиванию основных средств, накапливаются в

амортизационном фонде. Амортизационный фонд, или денежный фонд возмещения,

находится в постоянном движении.

Экономическая организация любого хозяйствующего субъекта

начинается с образования основных и оборотных средств, величина которых

отражается в уставе хозяйствующего субъекта и носит название «уставный капитал»

(«уставный фонд»).

Уставный капитал представляет собой сумму вкладов учредителей

хозяйствующего субъекта для обеспечения его жизнедеятельности. Его величина

соответствует сумме, зафиксированной в учредительных документах, и является

неизменной. Увеличение или уменьшение уставного капитала может производиться в

установленном порядке (например, по решению общего собрания) только после

перерегистрации хозяйствующего субъекта.

Порядок формирования уставного капитала регулируется

законодательством и учредительными документами. В частности, уставный капитал

не может быть менее 100 МРОТ в акционерном обществе.

Собственно говоря, уставный капитал - это стартовый капитал. «У

нас никогда не было стартового капитала.

В качестве вкладов в уставный капитал могут входить: здания,

сооружения, оборудование, другие материальные ценности, ценные бумаги, права

пользования землей, водой и другими природными ресурсами, зданиями,

сооружениями, оборудованием, иные имущественные права (в том числе на

интеллектуальную собственность - «ноу-хау», право на использование изобретений

и т.п.), денежные средства в рублях и в валюте. Стоимость вкладов оценивается в

рублях совместным решением участников хозяйствующих субъектов и составляет их

долю в уставном капитале. Вклад, произведенный в валюте, пересчитывается на

рубли по рыночному курсу, котируемому Центральным банком РФ на день подписания

договора о создании хозяйствующего субъекта или на дату, согласованную

участниками.

В унитарных предприятиях создается уставный фонд. Организация

или общества, которые создаются без наличия устава, имеют складочный капитал.

В качестве источника собственных средств выступает также и

добавочный капитал. Добавочный капитал - это сумма от переоценки

товарно-материальных ценностей, основных фондов и нематериальных активов; сумма

комиссионного дохода и др.

В процессе финансирования

развития активов предприятие может привлекать собственные ресурсы не только из

внутренних (собственных), но и внешних (заемных) источников.

Основным источником

финансирования является собственный капитал. В его состав входят уставный

капитал, накопленный капитал (резервный и добавленный капиталы, фонд

накопления, нераспределенная прибыль) и прочие поступления (целевое

финансирование, благотворительные пожертвования и др.) (см. рис. 1.1).

Рис. 1.1

Формы собственных финансовых ресурсов

Уставный капитал характеризует первоначальную сумму

собственного капитала предприятия, инвестируемую его владельцем (участником) в

формировании активов для начала осуществления хозяйственной деятельности. Его

размер определяется (декларируется) уставом предприятия. Для предприятия

отдельных сфер деятельности и организационно-правовых форм (акционерное

общество, общество с ограниченной ответственностью) минимальный размер

уставного капитала регулируется законодательством.

Резервный капитал представляет собой зарезервированную часть

собственного капитала предприятия, предназначенную для внутреннего страхования

его хозяйственной деятельности или предстоящего целевого расходования.

Формирование резервного капитала осуществляется за счет прибыли предприятия и

регулируется действующим законодательством или учредительными документами.

Нераспределенная прибыль характеризует часть прибыли

предприятия, полученную в предшествующем периоде и не использованную на

потребление собственниками (акционерами, пайщиками) и персоналом. Эта часть

прибыли предназначена для капитализации, т.е. для инвестирования на развитие

производства. По своему экономическому содержанию она является одной из форм

ранее накопленных собственных инвестиционных ресурсов предприятия,

обеспечивающих его развитие в предстоящем периоде [3, 104].

Основным источником пополнения собственного капитала является

прибыль предприятия, за счет которой создаются фонды накопления и потребления,

резервный фонд. Может быть остаток нераспределенной прибыли, который до ее

распределения используется в обороте предприятия, а также выпуск дополнительных

акций [31, 71].

Управление собственными инвестиционными ресурсами связано не

только с обеспечением эффективного использования уже накопленной части

собственного капитала, но и с формированием новых собственных инвестиционных

ресурсов, обеспечивающих предстоящее развитие предприятия. В процессе

управления формированием собственных инвестиционных ресурсов они

классифицируются по источникам этого формирования. Состав основных источников формирования

собственных инвестиционных ресурсов предприятия приведен на рис. 1.2.

В составе внутренних источников формирования собственных

инвестиционных ресурсов основное место принадлежит прибыли, остающейся в

распоряжении предприятия, – она формирует преимущественную часть его

собственных инвестиционных ресурсов, обеспечивает прирост собственного

капитала, а соответственно и рост рыночной стоимости предприятия. Определенную

роль в составе внутренних источников играют также амортизационные отчисления,

особенно на предприятиях с высокой стоимостью используемых собственных основных

средств и нематериальных активов; однако сумму собственного капитала

предприятия они не увеличивают, а лишь являются средством его реинвестирования.

Прочие внутренние источники не играют заметной роли в формировании собственных

инвестиционных ресурсов предприятия [3, 104].

Рис. 1.2. Состав основных источников формирования

собственных инвестиционных ресурсов предприятия

В составе внешних источников формирования собственных

инвестиционных ресурсов основное место принадлежит привлечению предприятием

дополнительного паевого (путем дополнительных взносов средств в уставной фонд)

или акционерный (путем дополнительной эмиссии и реализации акций) капитала. Для

отдельных предприятий одним из внешних источников формирования собственных

инвестиционных ресурсов может являться предоставляемая им безвозмездная

финансовая помощь (как правило, такая помощь оказывается лишь отдельным

государственным предприятиям разного уровня). В число прочих внешних источников

входят бесплатно передаваемые предприятию материальные и нематериальные

инвестиционные активы, включаемые в состав его баланса.

Эффективная инвестиционная

деятельность предприятия невозможна без постоянного привлечения заемных

средств. Использование заемного капитала позволяет существенно расширить объем

инвестиционной деятельности предприятия, обеспечить более эффективное

использование собственного капитала, ускорить формирование различных целевых

фондов финансирования инвестиций, а, в конечном счете – повысить рыночную

стоимость предприятия.

Собственный капитал

характеризуется следующими основными положительными особенностями:

1. Простотой привлечения,

так как решения, связанные с увеличением собственного капитала (особенно за

счет внутренних источников его формирования) принимаются собственниками и

менеджерами предприятия без необходимости получения согласия других

хозяйствующих субъектов.

2. Более высокой

способностью генерирования прибыли во всех сферах деятельности, т.к. при его

использовании не требуется уплата ссудного процента во всех его формах.

3. Обеспечение финансовой

устойчивости развития предприятия, его платежеспособности в долгосрочном

периоде, а соответственно и снижением риска банкротства.

Вместе с тем, ему присущи

следующие недостатки:

1. Ограниченность объема

привлечения, а, следовательно, и возможностей существенного расширения

операционной и инвестиционной деятельности предприятия в периоды благоприятной

конъюнктуры рынка на отдельных этапах жизненного цикла.

2. Высокая стоимость в

сравнении с альтернативными заемными источниками формирования капитала.

3.

Неиспользуемая возможность прироста коэффициента рентабельности собственного

капитала за счет привлечения заемных финансовых средств, так как без такого привлечения

невозможно обеспечить превышение коэффициента финансовой рентабельности

деятельности предприятия над экономической.

Таким образом, предприятие,

использующее только собственный капитал для формирования своих, активов, имеет

наивысшую финансовую устойчивость (его коэффициент автономии равен единице), но

ограничивает темпы своего развития (т.к. не может обеспечить формирование

необходимого дополнительного объема активов в периоды благоприятной конъюнктуры

рынка) и не использует финансовые возможности прироста прибыли на вложенный

капитал.

Хотя основу любого бизнеса

составляет собственный капитал, на предприятиях ряда отраслей экономики объем

используемых заемных средств значительно превосходит объем собственного

капитала. В связи с этим управление привлечением и эффективным использованием

заемных инвестиционных ресурсов направлена на обеспечение достижения высоких

конечных результатов хозяйственной деятельности предприятия.

Заемный

капитал, используемый предприятием, характеризует в совокупности объем его

финансовых обязательств (общую сумму долга). Эти финансовые обязательства в

современной хозяйственной практике дифференцируются следующим образом (рис.

1.3).

Рис. 1.3

Структура заемных финансовых ресурсов

Заемный капитал (финансовые

обязательства) – это кредиты банков и финансовых компаний, займы, кредиторская

задолженность, лизинг, коммерческие бумаги и др. Он подразделяется на

долгосрочный (более года) и краткосрочный (до года).

1. Долгосрочные

финансовые обязательства. К ним относятся все формы функционирующего на

предприятии заемного капитала со сроком его использования более одного года.

Основными формами этих обязательств являются долгосрочные кредиты банков и

долгосрочные заемные средства (задолженность по налоговому кредиту; задолженность

по эмитированным облигациям; задолженность по финансовой помощи,

предоставленной на возвратной основе и т.п.), срок погашения которых еще не

наступил или не погашенные в предусмотренный срок.

2.

Краткосрочные финансовые обязательства. К ним относятся все формы привлеченного

заемного капитала со сроком его использования до одного года. Основными формами

этих обязательств являются краткосрочные кредиты банков и краткосрочные заемные

средства (как предусмотренные к погашению в предстоящем периоде, так и не погашенные

в установленный срок), различные формы кредиторской задолженности предприятия

(по товарам, работам и услугам; по выданным векселям; по полученным авансам, по

расчетам с бюджетом и внебюджетными фондами; по оплате труда; с дочерними

предприятиями; с другими кредиторами) и другие краткосрочные финансовые

обязательства.

Одним из

основных источников финансовых ресурсов являются инвестиции. В процессе инвестиционной деятельности предприятия по мере

погашения его финансовых обязательств возникает потребность в привлечении новых

заемных инвестиционных ресурсов. Источники и формы привлечения заемных

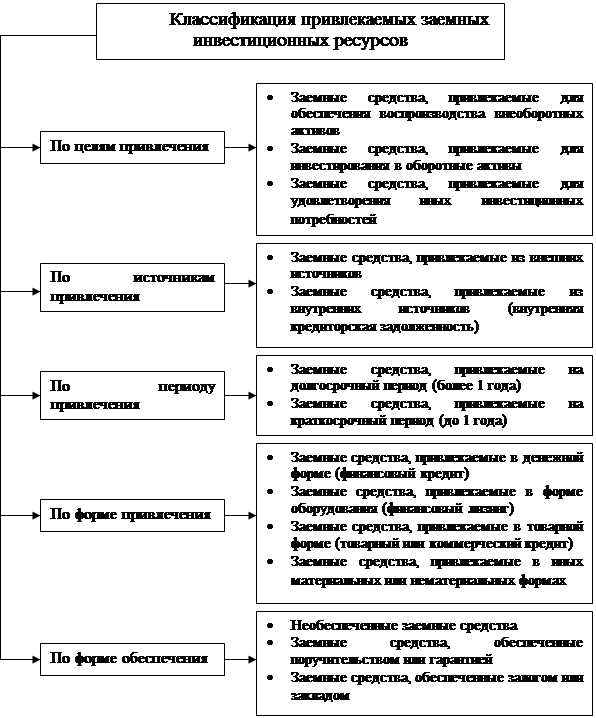

инвестиционных ресурсов предприятия весьма многообразны. Классификация

привлекаемых предприятием в инвестиционных целях заемных средств по основным

признакам приведена на рис. 1.4 [6, 126].

Рис. 1.4

Классификация заемных инвестиционных ресурсов, привлекаемых предприятием, по

основным признакам

Управление привлечением заемных инвестиционных ресурсов представляет

собой целенаправленный процесс их формирования из различных источников и в

разных формах в соответствии с потребностями предприятия в заемном капитале на

различных этапах его развития. Многообразие задач, решаемых в процессе этого

управления, определяет необходимость разработки специальной инвестиционной

политики в этой области на предприятиях, использующих значительный объем

заемного капитала.

Использование заемного капитала имеет

следующие недостатки:

Использование этого капитала

генерирует наиболее опасные финансовые риски в хозяйственной деятельности

предприятия – риск снижения финансовой устойчивости и потери

платежеспособности. Уровень этих рисков возрастает пропорционального росту

удельного веса использования заемного капитала.

Активы, сформированные за счет

заемного капитала, генерируют меньшую (при прочих равных условиях) норму

прибыли, которая снижается на сумму выплачиваемого ссудного процента во всех

его формах (процента за банковский кредит; лизинговой ставки; купонного

процента по облигациям; вексельного процента за товарный кредит).

Высокая зависимость стоимости

заемного капитала от колебаний конъюнктуры финансового рынка. В ряде случаев

при снижении средней ставки судного процента на рынке использование ранее

полученных кредитов (особенно на долгосрочной основе) становится предприятию

невыгодным в связи с наличием более дешевых альтернативных источников кредитных

ресурсов.

Сложность процедуры привлечения (особенно в

больших размерах), так как предоставление кредитных ресурсов зависит от решения

других хозяйствующих субъектов (кредиторов), требует в ряде случаев

соответствующих сторонних гарантий или залога (при этом гарантии страховых

компаний, банков, или других хозяйствующих субъектов предоставляются, как

правило, на платной основе).

Формирование собственного капитала предприятия подчинено двум основным

целям: формированию за счет собственного капитала необходимого объема

внеоборотных активов и формированию за счет собственного капитала определенного

объема оборотных активов.

Приумножение собственного капитала предприятия связано в первую очередь в

управлением формированием его собственных финансовых ресурсов. Основной задачей

этого управления является обеспечение необходимого уровня самофинансирования

развития хозяйственной деятельности предприятия в предстоящем периоде.

Управление

формированием собственных финансовых ресурсов предприятия осуществляется по

следующим основным этапам (рис. 1.5.).

Рис. 1.5. Основные этапы управления

формированием собственных финансовых ресурсов

Анализ

формирования собственных финансовых ресурсов предприятия в предшествующем

периоде. Целью такого анализа является выявление потенциала формирования

собственных финансовых ресурсов и его соответствия темпам развития предприятия.

На

первой стадии анализа изучаются общий объем формирования собственных финансовых

ресурсов, соответствие темпов прироста собственного капитала темпам прироста

активов и объема реализуемой продукции предприятия, динамика удельного веса

собственных ресурсов в общем объеме формирования финансовых ресурсов в

предплановом периоде.

На

второй стадии анализа рассматриваются источники формирования собственных

финансовых ресурсов. В первую очередь изучается соотношение внешних и

внутренних источников формирования собственных финансовых ресурсов, а также

стоимость привлечения собственного капитала из различных источников.

На

третьей стадии анализа оценивается достаточность собственных финансовых

ресурсов, сформированных на предприятии в предплановом периоде. Критерием такой

оценки выступает показатель "суммы прироста чистых активов

предприятия". Его динамика отражает тенденцию обеспеченности развития

предприятия собственными финансовыми ресурсами.

Оценка

стоимости привлечения собственного капитала из различных источников. Такая

оценка проводится в разрезе основных элементов собственного капитала,

формируемого за счет внутренних и внешних источников. Результаты такой оценки

служат основой разработки управленческих решений относительно выбора

альтернативных источников формирования собственных финансовых ресурсов, обеспечивающих

прирост собственного капитала предприятия.

Обеспечение

максимального объема привлечения собственных финансовых ресурсов за счет

внутренних источников. До того, как обращаться к внешним источникам

формирования собственных финансовых ресурсов, должны быть реализованы все

возможности их формирования за счет внутренних источников. Так как основными

планируемыми внутренними источниками формирования собственных финансовых

ресурсов предприятия являются сумма чистой прибыли и амортизационных отчислений,

то в первую очередь следует в процессе планирования этих показателей

предусмотреть возможности их роста за счет различных резервов.

Обеспечение

необходимого объема привлечения собственных финансовых ресурсов из внешних

источников.

Объем привлечения собственных финансовых ресурсов из внешних источников

призван обеспечить ту их часть, которую не удалось сформировать за счет

внутренних источников финансирования. Если сумма привлекаемых за счет

внутренних источников собственных финансовых ресурсов полностью обеспечивает

общую потребность в них в плановом периоде, то в привлечении этих ресурсов за

счет внешних источников нет необходимости.

Оптимизация

соотношения внутренних и внешних источников формирования собственных финансовых

ресурсов. Процесс этой оптимизации основывается на следующих критериях:

а)

обеспечении минимальной совокупной стоимости

привлечения

собственных финансовых ресурсов. Если стоимость привлечения собственных

финансовых ресурсов за счет внешних источников существенно превышает

планируемую стоимость привлечения заемных средств, то от такого формирования

собственных ресурсов следует отказаться;

б)

обеспечении сохранения управления предприятием первоначальными его

учредителями. Рост дополнительного паевого или акционерного капитала за счет

сторонних инвесторов может привести к потере такой управляемости.

Эффективность

разработанной политики формирования собственных финансовых ресурсов оценивается

с помощью коэффициента самофинансирования развития предприятия в предстоящем

периоде. Его уровень должен соответствовать поставленной цели.

Успешная

реализация разработанной политики формирования собственных финансовых ресурсов

связана с решением следующих основных задач:

• обеспечением максимизации формирования прибыли

предприятия с учетом допустимого уровня финансового риска;

•

формированием эффективной политики распределения прибыли (дивидендной политики)

предприятия;

•

осуществлением дополнительной эмиссии акций или привлечения дополнительного

паевого капитала.

Рассмотрим

основные особенности и механизмы управления формированием собственных

финансовых ресурсов предприятия в разрезе поставленных задач.

Таким образом, собственный капитал представляет

собой капитал, вложенный владельцем

фирмы; в условиях акционерного общества - акционерный капитал или складочный

капитал. То есть в данном случае уставной капитал и собственный капитал -

идентичные понятия. Собственный капитал - это разновидность капитала

предприятия источнику формирования (наряду с собственным капиталом существует

заемный капитал).

В процессе финансирования

развития активов предприятие может привлекать собственные ресурсы не только из

внутренних (собственных), но и внешних (заемных) источников. Одним из основных источников финансовых ресурсов являются

инвестиции.

1.2 Особенности

управления собственного капитала

Рассмотрим политику управления собственного капитала. Под ней понимается форма реализации

финансовой идеологии и финансовой стратегии предприятия в разрезе отдельных

аспектов его финансовой деятельности. В отличие от финансовой стратегии в

целом, финансовая политика формируется лишь по отдельным направлениям

финансовой деятельности предприятия, требующим обеспечения наиболее

эффективного управления для достижения главной стратегической цели этой

деятельности. Финансовая политика разрабатывается по целому ряду направлений

формирования и использования активов предприятия.

Результативность государственного управления во многом

определяется компетентностью государственных чиновников, их способностью

предвидеть близкие и отдаленные результаты предпринимаемых действий, а также

желательность или нежелательность наступающих последствий. Так, например, если

государство будет «нажимать на печатный станок» для финансирования социальных

расходов, то результатом будет инфляция, которая обесценит денежные доходы

населения. Способность правильно понять складывающуюся экономическую ситуацию,

выбрать наиболее адекватные меры государственного влияния на экономические

процессы, просчитать последствия

принимаемых решений, максимизировать выгоды и минимизировать возможные издержки

напрямую зависит от того, насколько правильно и полно при проведении

государственной экономической политики используются достижения позитивной и

нормативной экономической теории. «Знал бы, где упал - соломки подложил!» -

гласит народная пословица. Экономическая наука подкладывает амортизирующую

«соломку» в форме научно обоснованных предвидений при проведении экономической

политики только тем, кто базирует свою деятельность на глубоких знаниях.

Возможности повышения

рентабельности продаж и увеличения объема реализации у разных предприятий

неодинаковы. Поэтому весьма важно, за счет каких факторов растет или снижается

рентабельность активов предприятия.

Рентабельность продаж можно

наращивать путем повышения цен или снижения затрат. Однако эти способы временны

и недостаточно надежны в нынешних условиях. Наиболее последовательная политика

организации, отвечающая целям укрепления финансового состояния, состоит в том,

чтобы увеличивать производство и реализацию той продукции (работ, услуг), необходимость

которой определена путем улучшения рыночной конъюнктуры.

В теории финансового

анализа содержится оценка оборачиваемости и рентабельности активов по отдельным

его составляющим: оборачиваемость и рентабельность материальных оборотных

средств, средств в расчетах, собственных и заемных источников средств. Однако,

на наш взгляд, сами по себе эти показатели мало информативны. Чисто

арифметически, в результате уменьшения знаменателей при расчете этих

показателей по сравнению со знаменателем показателя рентабельности или

оборачиваемости всех активов мы имеем более высокую рентабельность и

оборачиваемость отдельных элементов капитала. При анализе экономической

рентабельности, безусловно, нужно принимать во внимание роль отдельных его

элементов. Но зависимость, на наш взгляд, целесообразно строить не через

оборачиваемость элементов, а через оценку структуры капитала в увязке с

динамикой его оборачиваемости к рентабельности.

Рентабельность продаж можно

наращивать путем повышения цен или снижением затрат, однако эти способы

недостаточно надежны в нынешних условиях. Политика укрепления финансового

состояния состоит в том, чтобы увеличивать реализацию той продукции,

необходимость которой определена путем улучшения рыночной конъюнктуры.

С учетом избранной схемы

финансирования активов формируется система источников привлечения капитала на

предприятие. На первом этапе жизненного цикла предприятия состав этих

источников ограничен и носит несколько специфический характер. Основные из этих

источников формирования активов создаваемого предприятия приведены на рис. 1.6.

Рис. 1.6 Источники финансовых ресурсов

предприятия

В настоящее время практически отсутствует единый показатель, с помощью

которого однозначно можно определить целесообразность выбора того или иного

способа финансирования, поэтому обычно производится рассмотрение различных

вариантов с выбором лучшего, используя показатели прибыльности.

Финансирование зависит от способа привлечения дополнительных средств

путем:

-

выпуска

акций;

-

эмиссии облигационного

займа;

-

получения

кредита по определенному в договоре проценту.

Однако выбор подходящего способа финансирования – часто достаточно

сложная задача. Наиболее строгий способ анализа – использование вычислительных

параметров РД (размер дохода, приходящийся на одну акцию) и П (прибыль до

выплаты доходов и процента).

Для первого случая необходимо определить количество акций, которое

необходимо выпустить, и цену их реализации. Во втором случае – это же и объем

выпуска, номинал облигаций и процентов по ним. Третий случай предполагает

определение необходимого объема заемных средств и предполагаемого процента по

ним.

Выбор определенного способа финансирования

приводит к изменениям в структуре капитала общества. Однако при этом необходимо

проанализировать, кроме приведенных данных, последствия, с которыми столкнется

предприятие в результате реализации своей программы.

Такими последствиями могут быть:

-

необходимость

обеспечения постоянных платежей по обслуживанию долга;

-

несение

затрат, связанных с выпуском и размещением эмиссионных ценных бумаг.

В первом случае требуется

проанализировать платежеспособность предприятия. При этом обычно используют

коэффициенты покрытия, которые можно рассчитать по разному. Так, в одном случае

рассматриваем коэффициенты в виде отношения прибыли к величине процента,

которые предприятию необходимо уплачивать за кредит. В другом случае, когда

принимается во внимание не только выплачиваемый процент, но и вся сумма

кредита, прибыль делится на проценты в сумме со всем долгом.

Расчетом данных коэффициентов анализ

платежеспособности не ограничивается. После чего, производится анализ того, как

они изменялись в течение нескольких отчетных периодов. При этом определяется

тенденция изменения коэффициента покрытия и делается вывод об улучшении платежеспособности

или ее ухудшении. Это важно тогда, когда рассматривается предоставление кредита

на относительно длительный срок.

Кроме анализа данных показателей необходимо брать

риски, связанные с вложением средств в данное предприятие. Для увеличения источников

финансирования необходимо проявлять серьезную инвестиционную активность. Для

этого необходимо производить расчеты, с помощью которых можно выяснить степень

эффективности любого проекта.

Прежде чем принять тот или иной инвестиционный

проект, необходимо рассмотреть его целесообразности с набором объективных

критериев. Для этого нужно сформировать основные требования к инвестиционным

проектам и определить показатели, которыми следует пользоваться при принятии

инвестиционных проектов.

Одной из

особенностей политики управления собственного капитала является то, что она

представляет собой часть общей экономической стратегии предприятия,

обеспечивающая формирование приоритетных

целей организации его денежного оборота и выбор наиболее эффективных

путей их достижения.

Политику

управления собственного капитала можно представить как генеральный план

действий в сфере организации оборота денежных средств предприятия, определяющий

приоритеты направлений и видов этих ресурсов, характер формирования и

использования денежных ресурсов, обеспечивающих предусмотренное общее

экономическое развитие предприятия. Резюмируя вышеизложенное, можно

констатировать, что политика управления собственного капитала представляет

собой системную концепцию, связующую развитие операционной, инвестиционной и

финансовой деятельности предприятия.

Процесс

разработки политики управления собственного капитала является важнейшей

составной частью общей системы

стратегического выбора предприятия, основными элементами которого являются

миссия, общие стратегические цели развития, система функциональных стратегий в

разрезе отдельных видов деятельности, способы формирования и распределения

денежных ресурсов. При этом политика управления финансовыми ресурсами находится

в определенной соподчиненности с другими элементами стратегического выбора

предприятия.

Понимание взаимосвязи политики управления собственного

капитала с другими важнейшими элементами стратегического выбора предприятия

позволяет более эффективно строить процесс ее разработки.

Актуальность

разработки политики управления собственного капитала предприятия определяется

рядом условий.

Важнейшим

из таких условий является интенсивность изменения факторов внешней

экономической среды. Высокая динамика основных макроэкономических показателей, темпы

технологического прогресса, частые колебания конъюнктуры финансового и

товарного рынков, непостоянство государственной налоговой и инвестиционной

политики и форм регулирования денежного оборота не позволяют эффективно

управлять денежными ресурсами предприятия на основе лишь ранее накопленного

опыта и традиционных методов финансового менеджмента. В этих условиях

отсутствие разработанной политики управления собственного капитала,

адаптированной к возможным изменениям факторов внешней экономической среды,

может привести к тому, что управленческие решения отдельных структурных

подразделений предприятия в этой сфере будут носить разнонаправленный характер,

приводить к возникновению противоречий и снижению эффективности хозяйственной

деятельности в целом. Одним из условий, определяющих актуальность разработки

политики управления собственного капитала предприятия, является его предстоящий

переход к новой стадии жизненного цикла. Каждой из стадий жизненного цикла

предприятия присущи характерные ей объемы денежных ресурсов, их направления и

виды, особенности формирования и распределения денежных средств.

Разрабатываемая политика управления собственного капитала позволяет

заблаговременно адаптировать хозяйственную деятельность и денежный оборот

предприятия к предстоящим кардинальным изменениям возможностей его

экономического развития.

Второй

из особенностей политики является то, что существенным условием, определяющим

актуальность разработки политики управления собственного капитала, является

кардинальное изменение целей операционной деятельности предприятия, связанное с

открывающимися новыми коммерческими возможностями. Реализация таких целей

требует изменения производственного ассортимента, внедрения новых

производственных технологий, освоения новых рынков сбыта продукции, т.с.

существенного возрастания инвестиционной активности предприятия и объемов

привлекаемых собственного капитала. В этих условиях существенно изменяются

направления и виды финансовых ресурсов предприятия, которые должны носить

прогнозируемый характер и обеспечиваться разработкой четко сформулированной

политикой управления ими.

Разработка

политики управления собственного капитала предприятия на современном этапе

базируется на методологических подходах новой концепции управления —

"стратегического управления", — активно внедряемой с начала 70-х

годов в корпорациях США и большинства стран Западной Европы. Концепция

стратегического управления отражает четкое стратегическое позиционирование

предприятия (включая и позицию организации его денежных ресурсов),

представленное в системе принципов и целей его функционирования, механизме

взаимодействия субъекта и объекта управления, характере взаимоотношений между

элементами хозяйственной и организационной структуры и формах адаптации к

изменяющимся условиям внешней среды.

Стратегическое

управление возникло на основе развития методологии стратегического

планирования, которое составляет его сущностную основу. В отличие от обычного

долгосрочного планирования, основанного на концепции экстраполяции сложившихся

тенденций развития, стратегическое планирование учитывает не только эти

тенденции, но и систему возможностей и опасностей развития предприятия,

возникновение чрезвычайных ситуаций, способных изменить сложившиеся тенденции в

предстоящем периоде.

Следующей особенностью разработка политики управления собственного капитала

является то, что она базируется на предварительной идентификации достигнутого

стратегического уровня предприятия. В процессе такой идентификации должно быть

получено четкое представление о параметрах, характеризующих возможности и

ограничения развития денежного оборота предприятия показанных на рис. 1.7.

Рис.1.7 Особенности разработки политики управления

собственного капитала

В

основе разработки политики управления собственного капитала предприятия лежат

принципы новой управленческой парадигмы — системы стратегического управления. К

числу основных из этих принципов, обеспечивающих процесс разработки политики

управления собственного капитала предприятия, относятся следующие:

Рассмотрение

предприятия как открытой системы, способной к самореализации. Этот принцип

стратегического управления состоит в том, что при разработке политики

управления собственного капитала предприятие рассматривается как определенная

система, полностью открытая для активного взаимодействия с факторами внешней

экономической среды. Открытость предприятия как социальной экономической

системы и его способность к самоорганизации позволяют обеспечивать качественно

иной уровень формирования политики управления собственным капиталом.

Учет

базовых стратегий хозяйственной деятельности предприятия. Являясь частью общей

экономической стратегии предприятия, обеспечивающей в первую очередь развитие

его операционной, инвестиционной и финансовой деятельности, политика управления

финансовыми ресурсами носит по отношению к ней подчиненный характер. Поэтому

она должна быть согласована со стратегическими целями и направлениями всех

основных видов хозяйственной деятельности предприятия. Политика управления

денежными ресурсами при этом рассматривается как один из главных факторов

обеспечения эффективного развития предприятия в соответствии с избранной им

общей экономической стратегией.

Преимущественная

ориентация на предпринимательский стиль управления. Экономическое поведение

предприятия в стратегической перспективе характеризуется приростным или

предпринимательским стилем, что формирует и соответствующий стиль управления.

Основу

предпринимательского стиля экономического поведения составляет активный поиск

эффективных управленческих решений по всем направлениям и формам хозяйственной

деятельности. Этот стиль экономического поведения связан с постоянной

трансформацией объемов, направлений, видов и форм организации денежных ресурсов

предприятий на всем пути к достижению стратегических целей его экономического

развития с учетом изменяющихся факторов внешней экономической среды.

Обеспечение

адаптивности разрабатываемой политики к изменениям факторов внешней

экономической среды. Эта адаптивность реализуется в системе общего

ситуационного подхода к предстоящей хозяйственной деятельности предприятия,

определяемого парадигмой стратегического управления. Суть этого

основополагающего подхода состоит в том, что все предстоящие стратегические

изменения в объемах, направлениях, видах, формах организации денежных ресурсов

являются прогнозируемой или оперативной реакцией предприятия на соответствующие

изменения различных факторов внешней экономической среды.

Обеспечение

альтернативности стратегического выбора. В основе стратегических управленческих

решений в сфере организации денежного оборота предприятия должен лежать

активный поиск альтернативных вариантов формирования его денежных ресурсов,

разработка соответствующих направлений политики управления или формирование

механизмов эффективной ее реализации. Альтернативность является важнейшей

отличительной чертой всей системы стратегического управления предприятием и

связана со всеми основными элементами разрабатываемой политики управления его

денежными ресурсами — целями их формирования, источниками формирования денежных

ресурсов, направлениями их расходования и т.п.

Учет

уровня хозяйственного риска в процессе выбора направлений политики. Практически

все основные управленческие решения, принимаемые в процессе формирования

политики управления собственного капитала, в той или иной степени влияют на

уровень хозяйственного риска (операционного, инвестиционного, финансового). В

первую очередь, это связано с выбором источников формирования денежных

ресурсов, направлениями их расходования, определением инструментов денежных

расчетов с контрагентами. Особенно сильно влияние управленческих решений в

области формирования собственного капитала на уровень хозяйственного риска

предприятия возрастает в периоды колебаний ставки процента и роста инфляции.

Обеспечение

увязки разработанной политики с перспективной организационной структурой и

организационной культурой предприятия. Важнейшим условием эффективной

реализации политики управления денежными ресурсами являются соответствующие ей

изменения организационной структуры управления и организационной культуры. Эти

изменения должны быть учтены в процессе разработки отдельных параметров

политики управления денежными ресурсами, обеспечивающих ее реализуемость.

Процесс

разработки политики управления собственного капитала предприятия осуществляется

по следующим основным этапам.

Первый

этап: Идентификация различных видов и объемов собственного капитала предприятия

в процессе их учета. В процессе осуществления этого этапа разработки политики

управления денежными ресурсами обеспечивается координация функций и задач служб

бухгалтерского учета и финансового менеджмента предприятия по созданию

необходимой информационной базы этого управления.

Второй

этап: Анализ тенденций развития собственного капитала предприятия в

предшествующем периоде. Основной целью этого анализа является выявление уровня

достаточности формирования денежных средств, эффективности их использования, а

также сбалансированности положительного и отрицательного денежных ресурсов

предприятия по объему и времени.

Третий

этап: Исследование и прогнозирование факторов, влияющих на формирование

собственного капитала предприятия. Такое исследование предопределяет изучение

внешних и внутренних условий формирования денежных ресурсов предприятия и

возможного их изменения в предстоящем периоде.

Четвертый

этап: Формирование системы целевых параметров организации денежных ресурсов

предприятия. Главной целью этого процесса является повышение уровня

благосостояния собственников предприятия и максимизация его рыночной стоимости.

Вместе с тем эта главная цель требует определенной конкретизации по различным

уровням реализации с учетом стратегических задач и особенностей предстоящего

развития хозяйственной деятельности

предприятия.

Пятый

этап: Обоснование управленческих подходов к выбору источников формирования

денежных ресурсов предприятия. Алгоритмы управленческих решений, включаемых в

политику формирования входящих денежных ресурсов предприятия, должны

обеспечивать формирование его денежных ресурсов в необходимом объеме;

финансовую устойчивость предприятия в процессе его развития, а также

минимизацию стоимости привлечения денежных средств. Схема источников

формирования денежных ресурсов предприятия должна учитывать целевые пара- метры

структуры и стоимости капитала, установленные на предприятии, а также

достаточную диверсификацию этих источников по видам и срокам привлечения.

Шестой

этап: Обоснование управленческих подходов к оптимизации распределения денежных

ресурсов по основным направлениям их расходования. Этот этап разработки

политики управления собственного капитала предприятия в наибольшей степени

обеспечивает реализацию главной цели этого управления — максимизацию

благосостояния собственников и роста рыночной стоимости предприятия. В процессе

оптимизации распределения денежных ресурсов приоритетной задачей является

обеспечение эффективного развития операционной деятельности (инвестиционная и

финансовая деятельность призваны лишь обеспечивать развитие основной

деятельности предприятия).

Седьмой

этап: Обеспечение сбалансированности формирования отдельных видов денежных

ресурсов. Такая сбалансированность должна обеспечиваться в процессе управления

денежными ресурсами по предприятию в целом, по отдельным видам его

деятельности, по различным центрам ответственности.

Восьмой

этап: Обеспечение синхронности формирования отдельных видов денежных ресурсов

во времени. Этот этап разработки политики управления финансовыми ресурсами

направлен на обеспечение постоянной платежеспособности предприятия на всех

этапах его предстоящего развития (в разрезе каждого из интервалов общего

периода).

Девятый

этап: Обеспечение эффективного контроля денежных ресурсов предприятия. Объектом

такого контроля являются выполнение установленных плановых заданий по

формированию объема денежных средств и их расходованию по предусмотренным

направлениям; равномерность формирования денежных ресурсов во времени;

ликвидность денежных ресурсов и их эффективность. Эти показатели контролируются

в процессе мониторинга денежных ресурсов предприятия.

Десятый

этап: Оценка результативности разработанной политики управления финансовыми

ресурсами. Этот этап завершает процесс разработки политики управления денежными

ресурсами предприятия. Такая оценка проводится по системе специальных

экономических и внеэкономических критериев, устанавливаемых предприятием.

Таким образом, очень важными характеристиками в

управлении собственного капитала предприятиями

является оценка привлекаемых ресурсов собственных.

К

основным особенностям политики управления собственного капитала относится то,

что она представляет собой часть общей экономической стратегии предприятия,

обеспечивающая формирование приоритетных

целей организации его денежного оборота и выбор наиболее эффективных

путей их достижения; существенным ее условием является кардинальное изменение

целей операционной деятельности предприятия, связанное с открывающимися новыми

коммерческими возможностями, к тому же она базируется на предварительной

идентификации достигнутого стратегического уровня предприятия.

1.3 Выбор

альтернативной методики оценки управления собственного

капитала предприятия

Для анализа оценки управления собственного капитала предприятия рассмотрим методики Ковалева В. В. и Бланка И.

А.

Оценка собственного капитала по Ковалеву В. В. основывается на анализе

финансовой независимости предприятия, на оценке его платежеспособности и

финансовой устойчивости.

Платежеспособность в международной практике означает достаточность

ликвидных активов для погашения в любой момент всех своих краткосрочных

обязательств перед кредиторами [2, 20].

Превышение ликвидных активов над обязательствами данного вида означает

финансовую устойчивость. Таким образом, главный признак устойчивости это

наличие чистых ликвидных активов, определяемых как разницу между всеми

ликвидными активами и всеми краткосрочными обязательствами.

Анализируя состояние платежеспособности предприятия, необходимо

рассматривать причины финансовых затруднений. Причинами неплатежеспособности

могут быть: невыполнение плана по производству и реализации продукции;

повышение ее себестоимости; невыполнение плана прибыли и как результат -

недостаток собственных источников самофинансирования предприятия; высокий

процент налогообложения [31, 480].

Платежеспособность предприятия тесно связана с понятием

кредитоспособности [2, 480].

Задача анализа ликвидности баланса возникает в связи с необходимостью

давать оценку кредитоспособности организации, то есть ее способности

своевременно и полностью рассчитываться по всем своим обязательствам.

В ходе анализа кредитоспособности проводятся расчеты по определению ликвидности

активов предприятия и ликвидности его баланса.

Ликвидность активов - величина, обратная времени необходимого для

превращения их в деньги, то есть чем меньше времени понадобится для превращения

активов в деньги, тем они ликвиднее.

Ликвидность баланса выражается в степени покрытия обязательств

предприятия его активами, срок превращения которых в деньги соответствует сроку

погашения обязательств [29, 207].

Анализ ликвидности баланса заключается в сравнении средств по активу,

сгруппированных по степени их ликвидности и расположенных в порядке убывания их

ликвидности, с обязательствами по пассивам, сгруппированных по срокам их

погашения в порядке возрастания сроков уплаты. В зависимости от степени

ликвидности, то есть скорости превращения в денежные средства, активы

предприятия разделяются на следующие группы [15, 285].

А1. Наиболее активные активы (все статьи денежных средств предприятия и

краткосрочные финансовые вложения (ценные бумаги).

А1 = Краткосрочные финансовые вложения (с.250) + денежные средства

(с.260)

А2. Быстро реализуемые активы (дебиторская задолженность и прочие

активы).

А2 = Краткосрочная дебиторская задолженность (с.240)

А3. Медленно реализуемые активы

А3 = запасы (с.210) + НДС (с.220) + Долгосрочная дебиторская

задолженность (с.230) + прочие оборотные активы (с.270)

А4. Трудно реализуемые активы

А4= внеоборотные активы ( с.190)

Пассивы баланса группируются по степени срочности их оплаты.

П1. Наиболее срочные обязательства (кредиторская задолженность).

П1 = кредиторская задолженность (с.620)

П2. Краткосрочные пассивы

П2 = краткосрочные кредиты и займы (с.610) + прочие пассивы (с.670)

П3. Долгосрочные пассивы

П3 = долгосрочные обязательства (с.590) + задолженность участником по

выплате доходов (с.630) + доходы будущих периодов (с.640) + резервы предстоящих

расходов (с.650) + прочие краткосрочные обязательства (с.660)

П4. Постоянные пассивы или устойчивые

П4 = капитал и резервы (с.490)

Для определения ликвидности баланса необходимо сопоставить произведенные

расчеты групп активов и групп обязательств.

Баланс считается ликвидным, если имеют место следующие соотношения:

А1 >= П1

А2 >= П2

А3 >= П3

А4 <= П4

Выполнение первых трех неравенств с необходимостью влечет выполнение и

четвертого неравенства. Поэтому, практически существенным является

сопоставление итогов первых трех групп по активу и пассиву.

Четвертое неравенство носит «балансирующий» характер и в то же время оно

имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении

минимального условия финансовой устойчивости - наличия у предприятия

собственных оборотных средств [26, 19].

В случае, когда одно или несколько неравенств имеют знак, противоположный

зафиксированному в оптимальном варианте, ликвидность баланса в большей или

меньшей степени отличается от абсолютной. При этом недостаток средств по одной

группе компенсируется их избытком в другой группе, хотя компенсация при этом

имеет место лишь по стоимостной величине, поскольку в реальной платежной

ситуации менее ликвидные активы не могут заместить более ликвидные.

Для удобства проведения анализа ликвидности баланса составим сводную

таблицу характеристики ликвидности баланса.

Сопоставление наиболее ликвидных средств (А1) и быстрореализуемых активов

(А2) с наиболее срочными обязательствами (П1) и краткосрочными пассивами (П2)

позволяет выявить текущую ликвидность. При этом, наличие платежного излишка (А1

> П1) свидетельствует о платежеспособности предприятия на ближайший к

рассматриваемому моменту промежуток времени, а платежный недостаток (А2 <

П2) говорит о его неплатежеспособности в аналогичных по времени условиях.

Сравнение медленно реализуемых активов с долгосрочными пассивами отражает

перспективную ликвидность предприятия, причем (А3 > П3) говорит о

платежеспособности в перспективе, а А3 < П3 соответственно свидетельствует о

неплатежеспособности предприятия.

Проводимый по изложенной схеме анализ ликвидности баланса является

приближенным. Более детальным является анализ платежеспособности при помощи

финансовых коэффициентов.

Приведем сводную таблицу финансовых коэффициентов, с помощью которых

определяется ликвидность баланса (см. табл.1.1).

Таблица 1.1

Нормативные финансовые коэффициенты

|

№ п.п.

|

Наименование показателя

|

Способ расчета

|

Нормальное ограничение

|

|

1

|

Общий показатель

ликвидности

|

L1 = A1/ П1

|

L1 >=1

|

|

2

|

Коэффициент абсолютной

ликвидности

|

L2

= (А1+А2) / (П1+П2)

|

L2 > 0,2...0,7

|

|

3

|

Коэффициент критической

оценки (быстрой ликвидности)

|

L3

=

(А1+А2+А3/(П1+П2)

|

Допустимая 0,7...0,8;

Желательная L3>=1,5

|

|

4

|

Коэффициент текущей ликвидности

|

L4 = (А1+А2+А3/(П1+П2)

|

Необходимое значение 1;

Оптимальное - не менее 0,2

|

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной

задолженности организация может погасить в ближайшее время за счет денежных

средств.

Коэффициент быстрой ликвидности (критической оценки) показывает, какая

часть краткосрочных обязательств организации может быть немедленно погашена за

счет средств на различных счетах, в краткосрочных ценных бумагах, а также

поступлений по расчетам.

Коэффициент текущей ликвидности

отражает, достаточно ли у предприятия средств, которые могут быть использованы

им для погашения своих краткосрочных обязательств в течении предстоящего года.

Текущих активов должно быть по

меньшей мере достаточно для погашения краткосрочных обязательств, иначе предприятие

может оказаться неплатежеспособным по этому виду кредита.

Превышение оборотных активов над

краткосрочными обязательствами более чем в два раза считается также

нежелательным, поскольку свидетельствует о нерациональном вложении средств и

неэффективном их использовании.

Коэффициент восстановления платежеспособности рассчитывается когда

коэффициент текущей ликвидности или коэффициент обеспеченности собственными

средствами принимает значение меньше критериального.

Каждый из коэффициентов представляет собой отношение той или иной группы

статей оборотных активов к одной и той же величине - сумме статей пассива,

выражающих краткосрочную задолженность предприятия на определенный момент

времени [2, 29].

Ухудшение финансового состояния предприятия сопровождается «проеданием»

собственного капитала и неизбежным «залезанием в долги».

Это сопровождается тем, что падает финансовая устойчивость предприятия,

то есть финансовая независимость, способность маневрировать собственными

средствами, достаточная финансовая обеспеченность бесперебойного процесса

деятельности.

Как правило, партнеров предприятия

по договорным отношениям интересует финансовая устойчивость друг друга

(финансовая независимость), как критерий надежности партнера.

Несомненно стабильность работы предприятия связана с общей ее финансовой

структурой, степенью его зависимости от внешних кредитов и инвесторов. Так,

многие предприятия в процессе своей деятельности помимо собственного капитала

привлекают значительные средства взятые в долг.

Однако, если у предприятия значительное количество долгов, предприятие

может обанкротиться, если сразу несколько кредиторов потребуют возврат своих

денег в «неудобное время».

Отсюда можно сделать вывод, что финансовая устойчивость характеризуется

соотношением собственных и заемных средств. Однако, этот показатель дает лишь

общую оценку финансовой устойчивости. Поэтому, финансовую устойчивость

предприятий принято оценивать достаточно большим количеством коэффициентов,

характеризующих состояние и структуру активов предприятия и обеспеченность их

источниками покрытия (пассивами).

Систему показателей характеризующих состояние и структуру активов

предприятия и обеспеченность их источниками покрытия (пассивами) можно

разделить на две группы:

- показатели, определяющие состояние оборотных

средств;

- показатели, определяющие состояние основных средств.

Итак, важнейшим показателем характеризующим финансовую устойчивость

предприятия, является «показатель удельного веса общей суммы собственного

капитала в итоге всех средств авансируемых предприятию», то есть отношение

общей суммы собственного капитала к итогу баланса предприятия. В практике этот

показатель носит название коэффициент автономии. Иными словами, он показывает

долю собственных источников в общем объеме источников предприятия.

По нему судят, насколько предприятие независимо от заемного капитала.

Кавт = собственный капитал / общую сумму капитала (1.6)

Снижение коэффициента говорит о снижении финансовой независимости. Чем

больше у предприятия собственных средств, тем легче ему справиться с

неурядицами экономики и это отлично понимают кредиторы предприятия и его

управляющие.

Вот почему управляющие стремятся к наращиванию абсолютной суммы

собственного капитала предприятия. Такие возможности есть у хорошо работающих

предприятий. Имея больше прибыли, они стараются удержать значительную их часть

в обороте предприятия путем создания возможных резервов валовой и чистой

прибыли или прямого зачисления в собственный капитал нераспределенной на

дивиденды части чистой прибыли.

Для коэффициента автономии желательно, чтобы он превышал по своей

величине 0,5 (или 50%). Только в этом случае его кредиторы «чувствуют себя

спокойно, осознавая что весь заемный капитал может быть компенсирован

собственностью предприятия».

Производными от коэффициента автономии являются такие показатели, коэффициент финансовой

зависимости и коэффициент соотношения собственных и заемных средств.

Коэффициент финансовой зависимости является обратным к коэффициенту

автономии, т.е.

К финансовой зависимости = общая сумма капитала /

собственный капитал (1.7)

Рост этого показателя в динамике означает увеличение доли заемных средств

в финансировании предприятия или его значения снижается до 1 (или 100%), то мы

можем сказать, что предприятия полностью финансируется за счет собственных

средств.

Коэффициент соотношения собственных и заемных средств - это отношение

всего привлеченного капитала к собственному:

Кзаем.средсв = обязательства / собственный капитал (1.8)

Мы можем сказать, что смысловое значение первых двух показателей (коэффициента

автономии и коэффициента соотношения собственных и заемных средств) очень

близко.

Практически, для оценки финансовой устойчивости можно пользоваться одним

из них (любым). Этот коэффициент дает наиболее общую оценку финансовой

устойчивости.

Мы считаем, что более четко степень зависимости предприятия от заемных

средств выражается в коэффициенте соотношения заемных и оборотных средств. Он

показывает, каких средств у предприятия больше - заемных или собственных. Чем

больше коэффициент превышает 1, тем больше зависимость предприятия от заемных

средств.

Рост этого показателя в динамике - в определенном смысле - негативная

тенденция, означающая, что предприятие все сильнее и сильнее зависит от влияния

инвесторов.

Для оценки

финансового состояния оценим финансовую

устойчивость предприятий.

Обобщающим показателем финансовой устойчивости является излишек или

недостаток источников средств для формирования запасов и затрат, который

определяется в виде разницы величины источников средств и величины запасов и затрат

[25, 26].

Общая величина запасов и затрат равна сумме строк 210 и 220 актива

баланса:

ЗЗ = Запасы (с. 210) + НДС (с.220) (1.9)

Для характеристики источников формирования запасов и затрат используется

несколько показателей, которые отражают различные виды источников.

Наличие собственных оборотных средств:

СОС =капитал и резервы (С. 490) - внеоборотные

активы (с. 190) (1.10)

Этот показатель является абсолютным, его увеличение в динамике

рассматривается как положительная тенденция.

При расчете показателя условно считается, что долгосрочные обязательства,

как источник средств используются для покрытия первого раздела актива баланса

«Внеоборотные активы». Показатель СОС используется для расчета ряда важных

аналитических коэффициентов: доля собственных оборотных средств в активах

предприятия (нормативное значение этого показателя должно быть не менее 30%),

доля собственных оборотных средств в товарных запасах (нормативное значение

этого коэффициента - не менее 50 %) и др [35, 311].

Наличие собственных и долгосрочных заемных источников формирования

запасов и затрат или функционирующий капитал (КФ):

КФ = Капитал и резервы (с. 490) + долгосрочные займы (с. 590) -

внеоборотные активы (с. 190) (1.8)

Общая величина основных источников формирования запасов и затрат

(собственные и долгосрочные заемные источники + краткосрочные кредитные займы -

Внеоборотные активы):

ВИ = Капитал и резервы (с. 490) + долгосрочные займы (с. 590) +

краткосрочные займы и кредиты (с.610) - внеоборотные активы (с. 190) (1.9)

Трем показателям наличия источников формирования запасов и затрат

соответствуют три показателя обеспеченности запасов и затрат источниками

формирования:

1. Излишек (+) или недостаток (-) собственных оборотных средств:

+ Фс = СОС - ЗЗ (1.10)

или

+ Фс = С.490 - С.190 - (С.210 + С.

220)

Излишек (+) или недостаток (-) собственных и долгосрочных заемных

источников формирования запасов и затрат:

+ ФТ = КФ - ЗЗ (1.11)

или

+ Фт = C.490 +

С.590 - С.190 - (С.210 + С.220)

Излишек (+) или недостаток (-) - общей величины основных источников для

формирования запасов и затрат:

+ Ф0 = ВИ - ЗЗ (1.12)

или

+ Ф0 = С.499 + С.590 + С.110 - С.190 -

(С.210+ С.220)

С помощью этих показателей можно выделить 4 типа финансовой устойчивости.

Абсолютная устойчивость финансового состояния, встречается очень редко.

Представляет собой крайний тип финансовой устойчивости.

ЗЗ < СОС (1.13)

Данное соотношение показывает, что все запасы полностью покрываются

собственными оборотными средствами, то есть предприятие не зависит от внешних

кредиторов. Такая ситуация вряд ли может рассматриваться как идеальная,

поскольку означает, что администрация не умеет, не желает или не имеет

возможности использовать внешние источники средств для основной деятельности. В

частности, в отечественной торговле традиционно сложилось положение, когда для

большинства нормально функционирующих предприятий доля собственных оборотных

средств в товарных запасах составляет чуть выше 50%.

Нормальная устойчивость финансового состояния, которое гарантирует

платежеспособность

СОС < ЗЗ < ВИ (1.14)

Приведенное соотношение соответствует положению, когда успешно

функционирующее предприятие использует для покрытия запасов различные

«нормальные» источники средств - собственные и привлеченные.

Неустойчивое финансовое состояние.

ЗЗ > ВИ (1.15)

Данное соотношение соответствует положению, когда предприятие для

покрытия части своих запасов вынуждено привлекать дополнительные источники

покрытия, не являющиеся в известном смысле, обоснованными (нормальными).

Кризисное финансовое состояние

характеризуется когда предприятие имеет кредиты и займы, непогашенные в срок,

находится на грани банкротства [37, 151].

Составим сводную таблицу 2 показателей по типам финансовой устойчивости.

Таблица

2

Устойчивость предприятия в различных видах финансовых ситуаций.

|

Показатели

|

Типы финансовых ситуаций

|

|

абсолютная устойчивость

|

нормальная устойчивость

|

неустойчивое состояние

|

Кризисное состояние

|

|

ФC=СОС - ЗЗ

|

Фс >= 0

|

ФC < 0

|

ФC < 0

|

ФC < 0

|

|

ФN=КФ - ЗЗ

|

ФТ >= 0

|

ФТ >= 0

|

ФТ < 0

|

ФТ < 0

|

|

Ф0=ВИ - ЗЗ

|

Ф0 >= 0

|

Ф0 >= 0

|

Ф0 >= 0

|

Ф0 < 0

|

Рассмотрим некоторые показатели определяющие

состояние оборотных средств. Состояние оборотных средств. в основном отражается

в показателях обеспеченности оборотных средств и их составляющих собственными

оборотными средствами [39, 101].

Далее проведем

анализ ликвидности предприятия. Для этого рассчитаем следующие

коэффициенты:

Коэффициент обеспеченности текущих активов

собственными оборотными средствами показывает, какая часть оборотных средств

предприятия была сформирована за счет собственного капитала, нормальное

значение показателя не ниже 0,1.

Кобеспеченности текущих активов =

= Собственные

оборотные средства / текущие активы (1.17)

Обеспеченность материальных запасов собственными

оборотными средствами. Показатель показывает, в какой мере материальные запасы

покрыты собственными источниками и не нуждаются в привлечении заемных

средств. Считается, что нормальное его

значение должно быть не меньше 0,5.

Коэффициент обеспеченности материальных запасов =

= собственные оборотные средства /

/материально-производственные

запасы (1.18)

Коэффициент соотношения запасов и собственных оборотных средств =

материально-производственные запасы / собственные оборотные средства (1.19)

По сути этот показатель обратный показателю

обеспеченности материальных запасов. Его нормативное значение, как правило

больше 1, а с учетом нормального значения предыдущего показателя не должен

превышать 2. Значительное повышение этого критерия свидетельствует об ухудшении

положения, поскольку это означает, что имеет место высокая доля омертвленного в

запасах капитала.

Как указывалось раньше,

материально-производственные запасы формируются как за счет собственных оборотных

средств, так и за счет краткосрочных ссуд и займов, а так же кредиторской

задолженности по товарным операциям.

С учетом этого, для анализа представляет интерес

показатель покрытия запасов.

Коэффициент покрытия запасов =

= (собственные оборотные средства + краткосрочные

кредиты банков и займов + кредиторская задолженность по товарным операциям) /

/материально-производственные

запасы (1.20)

Следующим показателем, характеризующим состояние

оборотных средств, является показатель маневренности собственного капитала.

Коэффициент маневренности собственного капитала

= собственные

оборотные

средства /собственный капитал (1.21)

Этот коэффициент показывает, какая часть