Внешний долг России и пути решения

долговой проблемы

Содержание

Введение....................................................................................................................................................................... 3

1. Анализ внешнего долга России.......................................................................................................... 4

2. Управление внешним долгом........................................................................................................... 12

Заключение............................................................................................................................................................. 13

Список использованной литературы............................................................................................ 14

Введение

Одной из

«детских болезней» российской экономики времен переходного периода стал

непомерно возросший как внешний, так и внутренний долги.

Практически

все страны мира, проводя экономические преобразования, прибегают к внешним

источникам финансирования. Рациональное использование иностранных займов,

кредитов и помощи способствует ускорению экономического развития, решению

социально-экономических проблем. Однако отсутствие целостной государственной

политики по привлечению и использованию внешних финансовых ресурсов ведет к

образованию внешней задолженности, которая становится серьезным препятствием на

пути экономических преобразований.

Цель

работы: проанализировать внешний долг России и определить пути решения долговой

проблемы.

Данная цель

решается с помощью раскрытия следующих основных задач:

1. провести

анализ внешнего долга России;

2.

обозначить стратегию управления внешним долгом.

1. Анализ внешнего долга России

На 01.07.2001 внешний

государственный долг составил 137,8 млрд. долл[1].

Общая сумма задолженности

подразделяется на две части – это долги бывшего СССР, который РФ взяла на себя

после распада Союза и собственно российский внешний долг, т.е. долг,

образовавшийся после 1 января 1992 г. Ясно разделить эти два вида задолженности

целесообразно в связи с отчетливой позицией правительства по разделению приоритетов

этих видов обязательств.

Внешний долг РФ можно

условно разделить на шесть составляющих: Займы международных организаций;

Реструктуризированный долг бывшего СССР; кредиты и займы российских банков;

кредиты и займы российских предприятий; валютные облигации внутреннего займа;

еврооблигации и субфедеральные внешние займы и

кредиты.

Как видно из табл. 1 большую часть

долга составляют долги, доставшиеся России от СССР.

Таблица 1

Структура

государственного внешнего долга России

|

Наименование

|

01.01.01

|

01.07.01

|

01.10.01

|

01.01.02

|

|

Государственный внешний долг Российской Федерации

(включая обязательства бывшего Союза ССР, принятые Российской Федерации)

|

143,4

|

137,8

|

138,9

|

130,9

|

|

Задолженность странам - участницам Парижского клуба

|

47,5

|

42,9

|

43,9

|

42,3

|

|

Задолженность странам, не вошедшим в Парижский клуб

|

19,5

|

19,6

|

19,8

|

14,8

|

|

Коммерческая задолженность

|

6,7

|

6,5

|

6,5

|

6,1

|

|

Задолженность перед международными финансовыми

организациями

|

16,1

|

15,4

|

15,1

|

15,2

|

|

МВФ

|

8,8

|

8,1

|

7,9

|

7,7

|

|

Мировой банк

|

7,1

|

7,1

|

7

|

7,2

|

|

ЕБРР

|

0,2

|

0,2

|

0,2

|

0,2

|

|

Еврооблигационные займы

|

36,4

|

36,2

|

36,4

|

35,3

|

|

ОВГВЗ и ОГВЗ

|

10,8

|

10,8

|

10,8

|

10,8

|

|

Задолженность по кредитам Банка России

|

6,4

|

6,4

|

6,4

|

6,4

|

Задолженность перед МВФ. Российский

долг перед международными финансовыми организациями не слишком велик и составляет

15,4 млрд. долл. (на 01.07.2001). Этот долг образовался в результате

заимствований Российской Федерацией с 1992 г. по 1999 г[2].

Урегулирование задолженности перед

Международным Валютным Фондом является краеугольным камнем в решении всей

долговой проблемы (фактически урегулирование означает одобрение Фондом текущего

экономического курса; устав МВФ запрещает реструктуризацию задолженности).

Высокую цену вопроса определяет крупный размер предстоящих выплат. Позиция МВФ

в значительной степени определяет дальнейшие возможности России как заемщика.

От позиции МВФ существенным образом зависит решение вопроса по реструктуризации

прочих видов задолженности, в частности Парижскому и Лондонскому клубам.

Согласно существующей практике соглашения клубов с должниками опираются на

выводы МВФ. В мировой финансовой истории еще не возникало дефолта

по обязательствам перед Валютным фондом. Прецедент может привести не только к

временной финансовой изоляции России, но и способен создать серьезные проблемы

в прочих областях внешнеэкономической деятельности.

Еврооблигации. В 1996 г. произошло

событие, которое могло стать поворотным в кредитной истории страны, Россия

выходит на рынок еврооблигаций, впервые с 1917 года заняли деньги на рынке у

частных инвесторов, а не у государств под обещания реформ. За период с1996г. по

2000г. было выпущено одиннадцать траншей внешних облигационных займов (включая

переоформленную задолженность Лондонскому клубу) большая часть займов со сроком

погашения 5-10 лет, т.е. это фактически краткосрочные займы.

Несмотря на то, что кредитные

рейтинги суверенных еврооблигаций не высоки, вероятность погашения данного вида

задолженности своевременно и в полном объеме достаточно высока, даже в случае

не самого оптимистичного сценария развития экономической ситуации в России.

Задолженность на 01.07.2001

составляет 36,2 млрд. долл. Большую часть из них составляет задолженность

России перед Лондонским клубом переоформленная в 2000 году в 30 летние

еврооблигации.

В мировой финансовой истории случаи

дефолта по суверенным евробондам

единичны. (Формально еврооблигационные займы не имеют

особого статуса по сравнению, например, с двусторонними кредитными соглашениями

или долгами международным кредитным организациям, однако кредиторы предпочитали

выполнять все свои обязательства по еврооблигациям из-за весьма сложной

процедуры ее реструктуризации - они распределены среди значительного числа

владельцев.) В то же время вряд ли серьезные реформы сложившейся мировой

практики следует ожидать в кратчайшей перспективе[3].

Облигации внутреннего валютного

займа (ОВВЗ). Есть, еще один вид долговых обязательств России, которые занимают

промежуточное положение, – облигации внутреннего валютного займа, или вэбовки. По происхождению они относятся к внутреннему

долгу, но, как правило, рассматриваются вместе с внешними долгами. Структуру

долга в ОВВЗ смотрите в табл. 2. Это старейшие российские облигации, выпущенные

еще в 1993 г. в счет погашения задолженности Внешэкономбанка СССР перед

юридическими лицами-резидентами.

Таблица 2

Выпуски

ОВВЗ

|

Вид

Обязательства

|

Номинал (млн.

$)*

|

купон (%)

|

|

ОВГВЗ - ОГВЗ

|

|

|

|

ОВГВЗ III - 99

|

121

|

3

|

|

ОВГВЗ IV - 03

|

3462

|

3

|

|

ОВГВЗ V - 08

|

2837

|

3

|

|

ОВГВЗ VI - 06

|

1750

|

3

|

|

ОВГВЗ VII -11

|

1750

|

3

|

|

ОГВЗ

|

864

|

3

|

|

итого по

ОВГВЗ/ОГВЗ

|

10784

|

|

Наиболее вероятна реструктуризация

этого вида задолженности с частичным погашением текущего долга. Параметры

реструктуризации будут существенно зависеть от результатов переговоров с

Международным валютным Фондом.

С

"неформальной" точки зрения среди заложенных в бюджет платежей по

валютным обязательствам ОВВЗ имеют наименьший приоритет (в бюджет также

заложены процентные платежи по еврооблигациям). Этот долг является внутренним

(по рублевым внутренним долгам дефолт уже состоялся)

и, что самое главное "советским". В 1999-2000 гг. явственно

прослеживалась линия Минфина на дифференцированное отношение к долговым

обязательствам России и бывшего СССР.

Задолженность перед Парижским

клубом. Парижский клуб – организация, объединяющая страны кредиторы (в отличие

от Лондонского клуба, в который входят частные кредиторы). Задолженность России

Парижскому клубу не секьюритизирована и фактически

представляет собой набор отдельных двусторонних межправительственных договоров

с наиболее экономически развитыми странами мира (Европейский союз, США,

Япония). Вступление в Парижский клуб в 1997 году способствовало проведению

реструктуризации задолженности перед странами – членами клуба, доставшуюся

России в наследство от бывшего СССР.

Задолженность бывшего СССР перед

странами "большой семерки" подлежащая урегулированию в рамках

Парижского клуба, на начало 2001 года составляла 33,1 млрд. долл. (общая

задолженность на начало 2001 года перед Парижским клубом оценивается в 47,5

млрд. долл.), в том числе на Германию приходилось 16,9 млрд. долл., Италию -

5,3, США - 3, Францию - 2,5, Японию - 2,4, Канаду - 1,7, и Великобританию - 1,2

млрд. долл[4].

Сумма

задолженности Российской федерации по обязательствам бывшего СССР перед

странами-участницами Парижского клуба кредиторов по состоянию на 1 июля 2001г.

оценивается в 42,9 млрд. долл. США, из которых 29,2 млрд. долл. США

переоформлено в рамках Многосторонних меморандумов от 2 апреля 1993г., от 4

июня 1994г., 3 июня 1995г. и 29 апреля 1996г. (I-V консолидации). В рамках

Многостороннего меморандума, подписанного 1 августа 1999 года (V консолидация),

Министерства финансов Российской Федерации, с участием Внешэкономбанка,

практически завершена работа по реструктуризации официальной задолженности

бывшего СССР со сроками платежей в 1999-2000гг., а так же просроченных с

августа 1998г. процентов. Россией были подписаны двусторонние соглашения с

Австралией, Австрией, Бельгией, Великобританией, Германией, Данией, Испанией,

Италией (САЧЕ, Министерство казначейства Италии), Канадой (канадский пшеничный

комитет, Корпорация развития экспорта), Нидерландами, Португалией, США,

Финляндией, Францией, Швейцарией, Швецией, Японией (Японский банк

международного сотрудничества (JBIC), МИТИ). С Норвегией соглашение

парафировано[5].

Реструктуризация и списание части

долга имеет достаточно распространенную практику при решении долговых проблем

странами клуба. Кроме того, статус долговых обязательств (взятые на себя

обязательства третьей страны - СССР) и, наконец, собственное членство в клубе

кредиторов дают России основания рассчитывать на успешную реструктуризацию

задолженности. В то же время, принимая во внимания имеющуюся практику, не

следует рассчитывать на скорое и простое решение этой проблемы.

Коммерческие кредиторы.

Коммерческая задолженность бывшего СССР, образовавшаяся в результате неоплаты

поставок товаров и оказанных услуг по контрактам советских внешнеторговых

организаций, заключенным с иностранными фирмами-поставщиками до 04.01.92г.,

оценивается примерно в 4 млрд. долларов США (без учета просроченных процентов),

в том числе на учете во Внешэкономбанке - около 1,8 млрд. долларов США.

Проблема затрагивает интересы порядка 3 тысяч кредиторов. Основную часть из них

составляют компании и предприятия из большинства развитых стран мира, на долю

которых приходится 2/3 суммы задолженности (оставшаяся часть долга выкуплена

банками и финансовыми институтами, в т.ч. входящими в Лондонский клуб). В

рамках выполнения агентских функций Внешэкономбанком продолжается работа по

определению объемов коммерческих обязательств бывшего СССР, подлежащих

переоформлению, а также оценке соответствия требований кредиторов критериям

Заявления Правительства Российской Федерации от 1 октября 1994г. В настоящее

время выверка задолженности осуществляется при посредничестве 14 действующих в

различных странах клубов кредиторов, наиболее крупными из которых являются UBS

AG/Zurich, HERMES/Hamburg,

GML Ltd/London, Eurobank/Paris, EKF/Copenhagen, FIMET/Helsinki,

VOSTOK/Praha, Mediocredito Centrale/Rome, Trade Creditors Group in Japan/Tokyo.По состоянию на 1 февраля 2001г. из общей суммы

требований (свыше 1 млрд. долл. США), заявленных кредиторами как через страновые клубы, так и в индивидуальном порядке по

обязательствам, находящимся на учете во Внешэкономбанке (аккредитивы, инкассо и

коммерческие кредиты), около 86% выверено банком и подготовлено к проведению

реструктуризации. В стадии рассмотрения находится 11,3% предъявленной

задолженности, не вполне отвечающей критериям упомянутого Заявления

Правительства Российской Федерации (децентрализованный импорт, страховые

премии, компенсационные сделки и т.д.). Одновременно по линии Министерства

экономического развития и торговли Российской Федерации осуществляется выверка

требований по контрактам с платежами в форме открытого счета. Переоформление

данной задолженности предполагается осуществить на условиях, аналогичных

параметрам урегулирования долга бывшего СССР перед иностранными банками и

финансовыми институтами, объединенными в Лондонский клуб. Возможность

урегулирования коммерческих обязательств по этой схеме зафиксирована в Циркуляре

об обмене задолженности (Offering Circular)

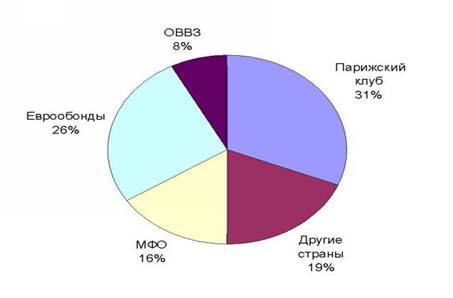

по Лондонскому клубу[6]. На рисунке 2 наглядно

отражено распределение внешнего долга.

Рис. 1 Внешний долг России на 01.01.2002

По оценкам экспертов, к 2020

году России предстоит выплатить 212 млрд. долл., из них 70 млрд. долл. -

проценты по основному долгу.

В 2003 г. для

России наступит пик выплат по внешнему долгу. Иностранным кредиторам по

существующему графику придется отдать 18,8 млрд. долл. (11,8 млрд. долл. на

погашение основной суммы долга и 7 млрд. долл. – на проценты). Это на 650 млн.

долл. больше, чем планировалось при заключении в феврале 2001 г. соглашения с

кредиторами Лондонского клуба. Увеличение выплат на 3,5% в правительстве

объясняют прогнозируемым ростом процентных ставок и курса доллара.

Правительство хочет попытаться даже

не просить помощи у МВФ. Кредит предосторожности МВФ выдается при условии

низких мировых цен на энергоносители и большом дефиците платежного баланса.

Если в 2003 г. сократить долю

непроцентных расходов с 11,9% ВВП до 11,6% ВВП, то доходов, собранных при цене

на нефть 17 долл. за баррель, хватит на то, чтобы выплатить 7 млрд. долл.

процентов по внешнему долгу. При цене 22 долл. за баррель еще 160,7 млрд. руб. (при

прогнозируемом на 2003 г. курсе 32,5 руб. / долл.) можно будет потратить на

выплаты по основной сумме. Но и по этому благоприятному сценарию один только

внешний долг оставляет в бюджете дыру в 6,9 млрд. долл.[7].

Правительство планирует следующие

действия.

Примерно по 1 млрд. долл. можно

получить от приватизации и внутренних займов. Операции с драг металлами могут

принести 150 – 180 млн. долл.. Не исключено, что появится 1 млрд. долл.

переходящих остатков с 2002 г. В 2003 г. Россия произведет погашение двух

выпусков евробондов – на 1,25 млрд. долл. и 365 млн.

долл., – номинированных в лирах, а также 4-й транш облигаций ОВВЗ на 3,46 млрд. долл..

Как уже

было сказано, для того чтобы решить проблему 2003 года Правительство РФ начало

досрочное погашение кредитов, а также в соответствии с законодательством будет

образован финансовый резерв. Превышение доходов над расходами направляется в

2002 году в сумме 68 566,6 млн. рублей на погашение государственного долга

Российской Федерации и в сумме 109 765,3 млн. рублей на образование финансового

резерва.

Источником образования финансового

резерва являются свободные остатки средств федерального бюджета по состоянию на

1 января 2002 года

В ходе исполнения федерального

бюджета на 2002 год на пополнение финансового резерва направляются превышение

доходов над расходами федерального бюджета в сумме 109 765,3 млн. рублей.

Средства финансового резерва могут

использоваться только на:

·

замещение внутренних источников финансирования

дефицита федерального бюджета: поступлений от размещения государственных ценных

бумаг, поступлений от продажи имущества, находящегося в государственной

собственности;

·

замещение внешних источников финансирования дефицита

федерального бюджета;

·

погашение государственного долга Российской Федерации.

Средства финансового резерва могут

размещаться на финансовых рынках в первоклассных высоко ликвидных

государственных ценных бумагах (в том числе правительств иностранных

государств).

В 2003 - 2008 гг. основная часть выплат будет

приходиться на новый российский долг, смотрите рисунок 4 ,платежи международным

финансовым организациям (8-10 млрд. долл.), которые нельзя реструктурировать.

Рефинансирование их в форме новых заимствований у тех же организаций будет

означать перенос сроков концентрации платежей на 3-5 лет, кардинально не меняя

ситуацию.

2. Управление

внешним долгом

Под

управлением государственным долгом понимается совокупность мероприятий

государства по выплате доходов кредиторам и погашению займов, изменению условий

уже выпущенных займов, определению условий и выпуску новых государственных

ценных бумаг.

Из множества альтернативных стратегий управления внешним долгом наиболее

эффективной (минимизирующей совокупные издержки и максимизирующей сокращение номинального объема долга и

ускорение экономического роста) представляется следующая стратегия. На практике

она выглядит следующим образом:

-

в отношениях с кредиторами – отказ от пересмотра ныне

действующего графика платежей;

-

применительно к графику платежей – осуществление

фактических выплат в соответствии с ныне действующим графиком;

-

по объему платежей – равенство чистых выплат по долгу

полным выплатам;

-

по источникам средств платежа – бюджетные доходы;

-

по видам средств платежа – денежные средства в

наличной форме.

В целом перспективы управления государственным внешним

долгом вызывают сдержанный оптимизм.

Заключение

Одним из

элементов управления внешним долгом страны является разработка программы

внешних заимствований.

Ограничителем

размеров внешних заимствований может служить установка на поддержание в

определенных пределах показателей долговой зависимости, используемых в мировой

практике, в том числе на основе сопоставления задолженности и долговых платежей

с ВВП и экспортом.

Необходимо

учитывать, что для России, как и для других стран с большой территорией,

объективно закономерен относительно низкий удельный вес экспорта в национальном

продукте. Именно по этой причине, а также из-за неполной еще интеграции в

мировую экономику нам, видимо, следует отдавать предпочтение не ВВП, а экспорту

в качестве базы для индикатора уровня долговой зависимости.

Список

использованной литературы

1. Коркин В. Государственный внешний долг: причины кризиса и

пути преодоления //Финансовый бизнес. – 2001. – №11

2. Саркисянц А. Россия в системе мирового

долга. //Вопросы экономики. – 1999. – № 5. – С. 94-108.

3. Симонов В.,

Кухарев А. Перспективы развития рынка внутреннего

государственного долга России. //Вопросы экономики. – 1998. – № 11.

4. Хейфец Б.

Новые аспекты управления внешним долгом. //Рынок ценных бумаг. – 2001. –№ 14. –

С. 26- 29.

5. Ясин Е., Гавриленков Е. О

проблеме урегулирования внешнего долга России. //Вопросы экономики. – 1999. – №

5. – С. 71-77.

[1] Коркин В. Государственный внешний долг: причины кризиса и пути

преодоления //Финансовый бизнес. – 2001. – №11. – С. 39.

[2] Саркисянц А. Россия в системе мирового долга. //Вопросы

экономики. – 1999. – № 5. – С. 94-108.

[3] Коркин В. Государственный внешний долг: причины кризиса и

пути преодоления //Финансовый бизнес. – 2001. – №11. – С. 14.

[4]

Симонов В., Кухарев А. Перспективы развития рынка

внутреннего государственного долга России. //Вопросы экономики. – 1998. – № 11.

– С. 65.

[5] Саркисянц А. Россия в системе мирового долга. //Вопросы

экономики. – 1999. – № 5. – С. 98.

[6] Коркин В. Государственный внешний долг: причины кризиса и

пути преодоления //Финансовый бизнес. – 2001. – №11. – С. 44.

[7]

Симонов В., Кухарев А. Перспективы развития рынка

внутреннего государственного долга России. //Вопросы экономики. – 1998. – № 11.

– С. 75.