Рынок ссудного капитала. Банковская система

Содержание

Введение................................................................................................................................................................................................ 3

1. Теоретические и методологические аспекты рынка

ссудных капиталов и банковской системы................................................................................................................................................................................................. 5

1.1. Структура и функции современного рынка ссудных

капиталов...................................................................... 5

1.2. Структура и механизм функционирования кредитной

системы, формы кредита.................................... 7

1.3. Характеристика отдельных кредитных институтов............................................................................................. 16

2. Институциональные аспекты развития банковского

сектора................................................. 20

2.1. Анализ банковского сектора в РФ за 2003 г................................................................................................................ 20

2.2. Оценка состояния контроля банков............................................................................................................................... 23

Заключение...................................................................................................................................................................................... 27

Список использованной литературы...................................................................................................................... 29

Введение

В последние годы в нашей стране произошли глубокие

экономические преобразования: существенно изменились отношения собственности, а

вместе с ними возникла необходимость создания в Российской Федераций рынка

ссудных капиталов для обслуживания потребностей хозяйства.

Рынок ссудных капиталов способствует росту производства и

товарооборота, движению капиталов внутри страны, трансформации денежных сбережений

в капиталовложения, реализации научно-технической революции, обновлению

основного капитала. В этом смысле рынок опосредствует различные фазы

воспроизводства, является своеобразной опорой материальной сферы производства,

откуда она черпает дополнительные денежные ресурсы.

Экономическая роль рынка

ссудных капиталов заключается в его способности объединить мелкие, разрозненные

денежные средства в интересах всего капиталистического накопления.

Это позволяет рынку активно воздействовать на

концентрацию и централизацию производства и капитала.

Современная экономика представляет собой очень сложную

систему, каждая часть которой тесно связана с другими и играет важную роль. Так

и рынок ссудного капитала тесно связана с банковской системой.

На сегодняшний день банки призваны: аккумулировать

свободные денежные средства; выполнять функции кассиров хозяйственных

субъектов; производить эмиссию.

Сейчас невозможно представить гармонично развитое

государство без разветвленной сети банков. И действительно, банки играют в

современной экономике роль многочисленных сердец, с помощью которых возможно

развитие и становление экономико-политической мощи государства. Именно

экономико-политической, так как еще не создана политическая доктрина, в которой

экономика рассматривалась бы отдельно от политики. На сегодняшний день, банки

являются экономическим инструментом в руках правительства.

Цель курсовой работы – провести исследование рынка

ссудного капитала и банковской системы

Данная цель решается с

помощью раскрытия следующих основных задач:

1. описать структуру и

функции современного рынка ссудных капиталов;

2. описать структуру и

механизм функционирования кредитной системы, формы кредита;

3. дать характеристику

отдельных кредитных институтов;

4. провести анализ

банковского сектора в РФ за 2003 г.;

5. дать оценка состояния контроля банков со

стороны государства и иностранных государств.

Объект исследования: рынок ссудного капитала и

банковская система.

Предмет исследования: современное состояние рынка

ссудного капитала и банковской системы.

Рынок ссудного капитала исследовали следующие ученые:

Антонов Н.Г., Пессель М.А., Хейфец Б., Свиридов О.Ю., Чепурин М.Н.,

Киселева Е.А. и др.

Банковскую сферу расписывали Лаврушин О.И., Эриашвили Н.Д., Сорвин С.К., Буасье К., Коэн Д., Понбриа Г., Чепурин

М.Н. и др.

1. Теоретические и методологические

аспекты рынка ссудных капиталов и банковской системы

1.1. Структура и функции современного рынка ссудных

капиталов

Для определения современного рынка капиталов необходимо

обратиться к понятию ссудного капитала как экономической категории. Ссудный

капитал - это денежные средства, отданные в ссуду за определенный процент при

условии возвратности. Формой движения ссудного капитала является кредит.

Ссудный капитал представляет собой особую историческую категорию капитала,

которая возникает и развивается в условиях капиталистического способа

производства.

Основными

источниками ссудного капитала служат денежные капиталы (денежные средства),

высвобождаемые в процессе воспроизводства. К ним относятся: амортизационный

фонд предприятий, предназначенный для обновления, расширения и восстановления

производственных фондов; часть оборотного капитала в денежной форме,

высвобождаемая в процессе реализации продукции и осуществления материальных

затрат; денежные средства, образующиеся в результате разрыва между получением

денег от реализации товаров и выплатой заработной платы; прибыль, идущая на

обновление и расширение производства; денежные доходы и сбережения всех слоев

населения; денежные накопления государства в виде средств от владения

государственной собственностью, доходы от производственной, коммерческой и

финансовой деятельности правительства, а также положительные сальдо

центрального и местных банков.

За последние 20-30 лет в качестве

источника ссудного капитала все активнее используются сбережения населения,

особенно трудящихся слоев. Эта тенденция характерна для США, Англии, Канады,

Германии, Франции, Италии, Японии и других стран. Как правило, сбережения

населения воплощаются в банковских вкладах, резервах пенсионных фондов,

страховых компаний, а также в покупке различных ценных бумаг.

Современная структура рынка ссудных капиталов характеризуется

двумя основными признаками: временным и институциональным.

По временному признаку различают денежный рынок, на котором

предоставляются кредиты на период от нескольких недель до одного года, и

непосредственно рынок капиталов, где денежные средства выдаются на более

длительные сроки: от года до пяти лет (рынок среднесрочных кредитов) и от пяти

и более лет (рынок долгосрочных кредитов).

По функционально-институциональному признаку

современный рынок ссудных капиталов подразумевает наличие двух основных

звеньев: кредитной системы (совокупности различных кредитно-финансовых

институтов) и рынка ценных бумаг. Последний в свою очередь разделяется на

первичный рынок, где продаются и покупаются новые эмиссии ценных бумаг,

биржевой (вторичный), где покупаются и продаются ранее выпущенные ценные

бумаги, и внебиржевой рынок, где совершается реализация ценных бумаг, которые

не могут быть проданы на бирже. Внебиржевой рынок еще называется уличным.

Временной и функционально-институциональный признаки рынка

ссудных капиталов характерны для всех стран. Вместе с тем о состоянии

национального рынка судят по институциональному признаку, т.е. по наличию двух

основных ярусов: кредитной системы и рынка ценных бумаг.

Наиболее развитыми являются рынки капиталов США, стран

Западной Европы и Японии. В этих странах существуют разветвленные, гибкие рынки

капиталов с хорошо развитыми двумя основными ярусами и разветвленной сетью

различных кредитно-финансовых институтов. В то же время рынок капитала в США

находится в привилегированном положении, поскольку указанные характеристики в

нем представлены значительно.

Функции рынка ссудных капиталов определяются его сущностью и

ролью, которую он выполняет в системе капиталистического хозяйства, а также

задачами по воспроизводству капиталистических производственных отношений.

Следует выделить пять основных функций рынка

ссудных капиталов: первая – обслуживание товарного обращения

через кредит; вторая – аккумуляция, или собирание, денежных сбережений

(накоплений) предприятий, населения, государства, а также иностранных клиентов;

третья – трансформация денежных фондов непосредственно в ссудный капитал и использование его

в виде капиталовложений для обслуживания процесса производства. Эти три функции

стали активно использоваться в промышленно развитых странах в послевоенный

период.

К четвертой функции следует отнести обслуживание государства и населения

как источников капитала для покрытия государственных и потребительских расходов

(учитывая огромную роль рынка ссудных капиталов в покрытии бюджетных дефицитов

и финансировании жилищного строительства через ипотечное кредитование в рамках

государственно-монополистического капитализма). Во всех четырех случаях рынок

выступает как своеобразный посредник в движении капитала.

Пятая функция –

ускорение концентрации и централизации капитала для образования мощных

финансово-промышленных групп. Указанные функции рынка ссудных капиталов

направлены на поддержание капиталистического способа производства, обеспечение

функционирования экономической системы государственно-монополистического

капитализма.

Отражая накопление и движение денежного капитала,

рынок ссудных капиталов органически связан с движением стоимости в ее денежной

форме, с образованием и использованием различных денежных фондов в виде

кредитных ресурсов и ценных бумаг. Посредством рынка ссудных капиталов как

экономической категории можно измерить и определить движение, объем,

направление денежных фондов, идущих на развитие капиталистического

общественного воспроизводства, установить классовый спектр использования

денежного капитала, воздействие его на социально-экономические отношения.

1.2. Структура и механизм функционирования кредитной

системы, формы кредита

Современная кредитная система – это совокупность

различных кредитно-финансовых институтов, действующих на рынке ссудных

капиталов и осуществляющих аккумуляцию и мобилизацию денежного капитала.

Через кредитную систему реализуются сущность и функции

кредита. Кредит есть движение ссудного капитала, т.е. денежного капитала,

который отдается в ссуду на условиях возвратности за определенный процент.

Кредит

выполняет следующие функции: аккумуляцию и мобилизацию денежного капитала;

перераспределение денежного капитала; экономию издержек; ускорение концентрации

и централизации капитала; регулирование экономики.

На рынке реализуются две основные формы кредита:

коммерческий и банковский. Они отличаются друг от друга составом участников,

объектом ссуд, динамикой, величиной процента и сферой функционирования.

Коммерческий кредит

предоставляется одним функционирующим предприятием другому в виде продажи

товаров с отсрочкой платежа. Орудием такого кредита является вексель, оплачиваемый

через коммерческий банк. Как правило, объектом коммерческого кредита выступает

товарный капитал, который обслуживает кругооборот промышленного капитала,

движение товаров из сферы производства в сферу потребления. Особенность

коммерческого кредита состоит в том, что ссудный капитал здесь сливается с

промышленным. Главная цель такого кредита – ускорить процесс реализации товаров

и заключенной в них прибыли. Процент по коммерческому кредиту, входящий в цену

товара и сумму векселя, обычно ниже, чем по банковскому кредиту. Размеры

коммерческого кредита ограничиваются величиной резервных капиталов, которыми

располагают промышленные и торговые компании.

Банковский

кредит предоставляется банками и другими кредитно-финансовыми институтами

юридическим лицам (промышленным, транспортным, торговым компаниям), населению,

государству, иностранным клиентам в виде денежных ссуд.

Банковский кредит превышает

границы коммерческого по направлению, срокам, размерам. Он имеет более широкую

сферу применения. Значительная замена коммерческого векселя банковским делает

этот кредит более эластичным, расширяет его масштабы, повышает обеспеченность.

Различна также динамика банковского и коммерческого кредитов. Так, объем

коммерческого кредита зависит от роста и спада производства и товарооборота.

Спрос на банковский кредит в основном определяется состоянием долгов в

различных секторах экономики. Однако он также подвержен циклическим колебаниям

экономики. Банковский кредит носит двойственный характер: он может выступать

как ссуда капитала для функционирующих предприятий, компаний либо в виде ссуды

денег, т.е. как платежные средства при уплате долгов.

По мере развития и расширения кредитной системы

увеличиваются темпы роста банковского кредита.

В настоящее время существует несколько форм банковского

кредита.

Потребительский кредит, как

правило, предоставляется торговыми компаниями, банками и специализированными

кредитно-финансовыми институтами для приобретения населением товаров и услуг с

рассрочкой платежа. Обычно с помощью такого кредита реализуются товары

длительного пользования (автомобили, холодильники, мебель, бытовая техника).

Срок кредита составляет 3 года, процент – от 10 до 25. Население в промышленно

развитых странах тратит от 10 до 20% своих ежегодных доходов на покрытие потребительского

кредита. В случае неуплаты по нему имущество изымается кредитором.

Ипотечный кредит выдается на

приобретение либо строительство жилья, на покупку земли. Предоставляют его

банки (кроме инвестиционных) и специализированные кредитно-финансовые институты.

Кредит выдается также в рассрочку. Наиболее высокий уровень развития ипотечного

- в США, Канаде, Англии. Процент по кредиту колеблется в зависимости от

экономической конъюнктуры от 15 до 30 и более.

Государственный

кредит следует разделить на собственно государственный кредит и государственный

долг. В первом случае кредитные институты государства (банки и другие

кредитно-финансовые) кредитуют различные секторы экономики. Во втором случае

государство заимствует денежные средства у банков и других кредитно-финансовых

институтов на рынке капиталов для финансирования бюджетного дефицита и

государственного долга. При этом, кроме кредитных институтов, государственные

облигации покупают население, юридические лица, т.е. различные предприятия и

компании.

Международный кредит носит как частный, так и

государственный характер, отражая движение ссудного капитала в сфере

международных экономических и валютно-финансовых отношений.

Ростовщический

кредит сохраняется как анахронизм в ряде развивающихся стран, где слабо развита

кредитная система. Обычно такой кредит выдают индивидуальные лица, меняльные

конторы, некоторые банки. Особенность этого кредита – чрезвычайно высокие

проценты (от 30 до 200 и выше).

Современная кредитная система включает два основных

понятия: совокупность кредитно-расчетных и платежных отношений, которые

базируются на определенных, конкретных формах и методах кредитования;

совокупность функционирующих кредитно-финансовых институтов (банков, страховых

компаний и др.). Первое понятие, как правило, связано с движением ссудного

капитала в виде различных форм кредита. Второе означает, что кредитная система

через свои многочисленные институты аккумулирует свободные денежные средства и

направляет их предприятиям, населению, правительству.

Современная кредитная система капиталистических стран в

послевоенные годы претерпела серьезные структурные изменения: снизилась роль

банков и возросло влияние других кредитно-финансовых институтов (страховых

компаний, пенсионных фондов, инвестиционных компаний и т.д.). Это выразилось

как в росте общего числа новых кредитно-финансовых институтов, так и в

увеличении их удельного веса в совокупных активах всех кредитно-финансовых

институтов. Такие эволюционные процессы коснулись и многих развивающихся стран.

Важными

процессами в современной кредитной системе капиталистических стран явились:

концентрация и централизация банковского капитала; дальнейшее усиление

конкуренции между различными типами (видами) кредитно-финансовых институтов;

продолжение сращивания крупных кредитно-финансовых институтов с мощными

промышленными, торговыми, транспортными корпорациями и компаниями;

интернационализация деятельности кредитно-финансовых институтов и создание

международных банковских объединений и групп.

Кредитная

система функционирует через кредитный механизм. Он представляет собой,

во-первых, систему связей по аккумуляции и мобилизации денежного капитала между

кредитными институтами и различными секторами экономики, во-вторых, отношения,

связанные с перераспределением денежного капитала между самими кредитными

институтами в рамках действующего рынка капитала, в-третьих, отношения между

кредитными институтами и иностранными клиентами.

Кредитный механизм включает также все аспекты ссудной,

инвестиционной, учредительской, посреднической, консультативной,

аккумуляционной, перераспределительной деятельности кредитной системы в лице ее

институтов.

В послевоенный период кредитная система

содействовала обеспечению условий для значительного роста производства,

накопления капитала и развития научно-технического прогресса. Благодаря

кредиту, в различных его формах происходят мобилизация денежного капитала и

огромная концентрация капиталовложений в ключевых, технически наиболее

прогрессивных отраслях экономики. Только мощные банки и страховые компании

могут осуществлять кредитные операции в масштабах, необходимых для

финансирования современных крупных промышленных, транспортных и других

объектов. Государственные средства, участвующие в финансировании

капиталовложений, также часто поступают в хозяйство в кредитной форме.

Кредитная система играет важнейшую роль в поддержании

высокой нормы народно-хозяйственного накопления, что характерно для большинства

промышленно развитых стран. Однако в США данный показатель несколько ниже, чем

в других промышленно развитых странах. Это объясняется прежде всего тем, что на

процессы накопления денежного капитала в США влияли такие факторы, как частые

колебания конъюнктуры, высокая доля военных затрат в национальном доходе и

бюджете, падение покупательной способности денег, большой удельный вес

инвестиций в непроизводственную сферу, устойчивость рынка ценных бумаг до конца

60-х гг.

Кредит занимает важное место в разрешении проблемы

реализации товаров и услуг на рынке. Большой рост потребительского и

жилищно-ипотечного кредитования населения в значительной мере расширил рынок

для потребительских товаров длительного пользования и сыграл заметную роль в

быстром развитии соответствующих отраслей промышленности и строительства.

На

формирование международных условий воспроизводства в большой степени оказывает

влияние также развитие кредитных отношений в различных формах и деятельность

банков на мировой арене. Эти факторы способствовали росту международной

торговли, который в свою очередь активизировал производство.

Кредитно-денежные кризисы, которые обычно сопровождают

циклические экономические кризисы и значительно их усиливают, были слабо

выражены до конца 70-х - начала 80-х гг.

Их

наиболее острые формы – натиск вкладчиков на банки, массовое востребование

ссуд, банкротства банков – до указанного времени фактически отсутствовали. Это

объяснялось многими глубокими изменениями в экономике, в частности, увеличением

эластичности кредитно-денежной системы в условиях отсутствия золотого

стандарта, изменениями в структуре кредитных учреждений и рынка ссудных

капиталов, государственно-монополистическим регулированием.

Вместе с тем кредитная система в послевоенный период во

многом способствовала усилению концентрации и монополизации экономики,

углублению социальной и имущественной пропасти между различными слоями

общества. Более конкретно можно указать на следующие факторы. Акционерное дело,

представляющее собой своеобразную форму кредитного дела, было в течение

последних двух десятилетий источником колоссального роста личных состояний наиболее

богатых людей общества. В то же время аккумуляция кредитной системой сбережений

трудящихся приковывала последних к существующей капиталистической системе и

поэтому часто служила орудием дополнительной финансовой эксплуатации. Последняя

становилась особо очевидной и эффективной в связи с инфляцией, которая

непрерывно обесценивала сбережения по их реальной покупательной способности,

особенно в 70-е гг. Кредитная система эксплуатировала трудящихся и как

должников, взимая чрезвычайно высокие проценты по потребительским и ипотечным

ссудам.

Хотя

кредитная система не переживала в период 1980-1982 гг. острых

"традиционных" кризисов, как в 1929-1933 гг., кредитная экспансия

банков, рост кредитной надстройки, разбухание ипотечного и потребительского

кредитов требовали принятия государством срочных мер для предотвращения кризиса

в кредитной сфере, который был тесно связан с кризисом международной валютной

системы.

При

наличии общих закономерностей развития кредитным системам отдельных стран

свойственны свои особенности. В XIX в. наиболее развитой и разветвленной

кредитной системой обладала Англия. Сейчас таким лидером во многих отношениях

являются США. Другие капиталистические страны нередко стремятся перенять

организационные формы и методы американских кредитно-финансовых учреждений,

особенно инвестиционных и страховых компаний, корпорационных пенсионных фондов,

организаций потребительского кредита. Для ряда стран Западной Европы вместе с

тем характерны государственные кредитные учреждения более крупного масштаба и универсального

характера, чем в США.

Процессы концентрации в сфере банков, во многом

определяющие развитие кредитной системы, имеют в послевоенный период ряд важных

особенностей. Значительные изменения происходят также в операциях банков и, в

частности, в формах их связей с промышленностью. Характерно сочетание тенденций

универсализации, т.е. расширения и сочетания функций, и специализации, или

выделения особых видов кредитно-финансовых учреждений со своими специфическими

функциями.

Монополистическая

стадия капитализма обусловила появление новых кредитно-финансовых институтов,

которые стали быстро развиваться после кризиса 1929-1933 гг. Произошло более

полное разграничение функций между различными финансовыми институтами внутри

кредитной системы. Быстро выросли и заняли важнейшие позиции на рынке ссудных

капиталов страховые компании (в основном компании страхования жизни),

пенсионные фонды, инвестиционные компании, ссудосберегательные ассоциации и

другие специализированные учреждения. Они стали основным источником

долгосрочного капитала на денежном рынке, потеснив в этой сфере коммерческие

банки.

Однако падение удельного веса коммерческих банков не означает снижения их

роли в экономике. Они продолжают выполнять важнейшие функции кредитной системы:

расчетные операции, депозитно-чековую эмиссию, краткосрочное и среднесрочное

финансирование, а также определенную часть долгосрочного финансирования.

Кредитно-финансовые

учреждения осуществляют свои функции в экономике по трем основным направлениям:

1) предоставление ссудного капитала промышленности и государству; 2)

аккумуляция свободного денежного капитала и денежных сбережений населения; 3)

владение фиктивным капиталом. Широкая сеть специализированных

кредитно-финансовых учреждений позволила собрать свободные денежные капиталы и

сбережения и предоставить их в распоряжение торгово-промышленных корпораций и

государства. Таким образом, развитие кредитной системы явилось одной из

важнейших предпосылок обеспечения относительно высокой нормы накопления

капитала, что способствовало росту производства и реализации научно-технической

революции.

Развитие кредитной системы

России

Эволюцию кредитной системы России можно условно разделить

на несколько этапов:

1. До реформы 1861 года банковская система России

состояла в основном из дворянских банков, предоставляющих кредиты под залог

помещичьих имений и драгоценностей. Кредитованием промышленности и торговли

занимались банковские фирмы, менялы, ростовщики.

2. С 60-х годов создаются акционерные коммерческие банки,

развиваются ипотечные банки.

3. В 90-е годы банковская система России имеет следующую

структуру: Государственный банк, акционерные коммерческие банки, городские

банки (выдавали кредиты под городскую недвижимость). Высока степень

концентрации банковского капитала и участие иностранного капитала.

4. В 1917 г. национализируются частные акционерные

банки, в связи с отменой частной собственности на землю ликвидируются ипотечные

банки. Сохраняется только кооперация. В 1920 г. создается Народный банк РСФСР,

который в 1925 г. в связи с натурализацией хозяйства преобразуется Центральное

бюджетно-расчетное управление Наркомфина.

5. С переходом к новой экономической политике

осуществляется воссоздание банковской системы: создаются кооперативные банки,

отраслевые специализированные банки, территориальные банки, общества

сельхозкредита, общества взаимного кредитования.

6. 1927-1930 гг. Осуществляется реформирование кредитной

системы на принципах централизации и государственной монополизации банковского

дела: все операции по краткосрочному кредитованию сосредотачиваются в Госбанке,

создаются банки долгосрочных вложений.

7. 1987 г. – реформирование банковской системы по

отраслевому признаку. Создается сеть специализированных банков: Промстройбанк,

Сбербанк, Внешэкономбанк, Агропромбанк, Жилсоцбанк.

8. 1990-1991 гг. – создание двухуровневой банковской

системы, включающей Центральный банк (Банк России) и сеть коммерческих банков.

Получают развитие и специализированные банки (ипотечные, инвестиционные).

Кредитная система Российской Федерации на конец 1992 г. выглядела следующим образом:

I. Центральный банк РФ.

II. Банковская система: коммерческие банки;

Сберегательный банк РФ.

III. Специализированные небанковские кредитные институты:

страховые компании; инвестиционные фонды; прочие.

Нынешняя структура кредитной

системы РФ приближается к модели кредитной системы промышленно развитых стран.

Но дело в том, что наиболее слабым звеном новой кредитной системы является

третий ярус. Он представлен в основном страховыми компаниями, а для развития

других типов специализированных кредитных институтов нужно полноценное

функционирование рынка капиталов и его второго элемента - рынка ценных бумаг.

Создание последнего возможно лишь в условиях относительно широкой приватизации

государственной собственности. Именно это должно стимулировать развитие

третьего яруса кредитной системы.

Новая

банковская система развивалась сложно и противоречиво. К началу 1992 г. в

Российской Федерации действовало 1414 коммерческих банков, из них 767 созданы

на базе бывших специализированных банков и 646 вновь образованы. Суммарный

уставной фонд составил 76,1 млрд. руб. Однако основным недостатком новой

банковской системы явилось большое число мелких банков – 1037, или 73% от

общего числа банков, с уставным фондом от 5 до 25 млн. руб., в то время как

банков с уставным фондом свыше 200 млн. руб. насчитывалось 24, или 2% от их

общего количества. Мелкие коммерческие банки не могли эффективно организовать

обслуживание клиентов и гарантировать сохранность их вкладов.

Характерными негативными сторонами всей банковской

системы, кроме того, являются следующие: нехватка квалифицированных кадров;

слабая материально-техническая база; отсутствие конкуренции; недоступность

услуг для ряда клиентов из-за высокого уровня процента. В 1993-1994гг.

продолжался дальнейший рост числа коммерческих банков и других

кредитно-финансовых институтов, что было обусловлено расширением масштабов

приватизации, развитием рынка ценных бумаг, дальнейшим продвижением рыночных

реформ.

К концу 1994 г. в России действовало около 2400

коммерческих банков, более 2 тыс. страховых компаний, большое количество

инвестиционных фондов (компаний), одновременно стали создаваться ипотечные

банки, негосударственные пенсионные фонды, финансово-строительные компании,

частные сберегательные банки и ряд других кредитных учреждений.

Структура кредитной системы России на конец 1994 г. значительно отличалась от структуры

1991-1992 гг. и была следующей:

I. Центральный банк.

II. Банковская система: коммерческие банки;

сберегательные банки; ипотечные банки.

III. Специализированные

небанковские кредитно-финансовые институты: страховые компании; инвестиционные

фонды; пенсионные фонды; финансово-строительные компании; прочие.

Новая структура кредитной системы стала в большей степени

отражать потребности рыночного хозяйства, все более приспосабливаться к

процессу экономических реформ.

В то же

время процесс становления кредитной системы выявил определенные недостатки во

всех ее звеньях: продолжали образовываться и существовать мелкие учреждения

(банки, страховые компании, инвестиционные фонды), которые из-за слабой

финансовой базы не могли справляться с потребностями клиентов; коммерческие

банки и другие учреждения в основном проводили краткосрочные кредитные

операции, недостаточно инвестируя свои средства в промышленность и другие

отрасли.

Многие вновь созданные кредитно-финансовые институты,

страховые компании и инвестиционные фонды занимались несвойственной им

деятельностью: привлекали вклады населения, выполняя функции коммерческих и

сберегательных банков. Ряд инвестиционных фондов, финансовых компаний и банков

построили свою деятельность не на подлинной коммерческой основе, а по принципу

пирамиды, что вызвало волну банкротств в 1993-1995 гг. Кроме того, высокие

ставки на краткосрочные кредиты вели к необоснованному росту прибылей, которые

в последующем конвертировались в иностранную валюту, что обесценивало рубль и

вело к усилению инфляции. Поэтому многие стороны деятельности банковской

системы Российской Федерации нуждаются в дальнейшем совершенствовании.

С середины 1995 г. напряженность в кредитной

системе России еще более возросла, что объясняется рядом факторов. Прежде

всего, введением валютного коридора правительством. Эта мера была призвана

обуздать спекулятивные операции коммерческих банков, связанные с переходом

рублевой массы в иностранную валюту (доллар и марку), поскольку такие действия

способствовали снижению курса рубля и росту инфляции. Однако валютный коридор

ослабил межбанковский кредит, в результате чего ликвидность ряда банков

ухудшилась. В качестве других факторов, способствовавших ухудшению работы

коммерческих банков, можно назвать невозврат кредитов в результате ухудшения

экономической конъюнктуры в стране, неэффективный банковский менеджмент и

маркетинг, плохую оценку банками кредитоспособности заемщиков, ожесточение

кредитного регулирования Центрального банка.

В этих обстоятельствах многие банки оказались

неликвидными и неплатежеспособными, так как не могли выполнить требования по

своим обязательствам. Последствиями такого положения стало лишение их лицензий

Центральным банком, а по существу - их банкротство. В результате количество

коммерческих банков в Российской Федерации существенно сократилось с 2800 в

1995 г. до 1700 в 1997 г.

Не лучшим положение было и в ряде других кредитных

институтов. Так называемые инвестиционные фонды, базировавшиеся на приеме

ваучеров, оказались несостоятельными, поскольку вложения ваучеров в частные

ценные бумаги не принесли дохода вследствие продолжающегося падения

производства. Некоторые инвестиционные фонды, чтобы выжить, стали вкладывать

свои средства в государственные ценные бумаги и различные финансовые

инструменты. Значительная же часть их прекратила свое существование. Страховые

компании также оказались в сложном положении, поскольку проведение в основном краткосрочных

имущественных страховых операций снижает их инвестиционные возможности. В то же

время операции по страхованию жизни развиваются чрезвычайно слабо, так как

падение реальных доходов населения не обеспечивает достаточного спроса на

личное страхование. Кроме того, допуск иностранных страховых компаний на

российский рынок еще больше снижает потенциальные возможности национальных

компаний.

1.3. Характеристика отдельных кредитных институтов

Кредитная система – это совокупность банковских и иных кредитных

учреждений, а также правовых форм их организации и подходов к осуществлению

кредитных операций.

Кредитная система любой страны имеет два уровня:

1. Банковская система: а) эмиссионные банки; б) универсальные коммерческие банки; в)

специализированные банки.

2. Парабанковская система – это совокупность не банковских кредитных учреждений, которые

ориентированы: а) на обслуживание определенных типов клиентуры или б)

выполнение отдельных кредитных услуг (лизинговые, факторинговые фирмы,

пенсионные фонды и т.д.).

Банки – особые институты, аккумулирующие денежные

средства, организующие расчеты, осуществляющие эмиссию денег в обращение.

Эмиссионные банки – это

банки, наделенные правом выпуска банкнот, регулирования денежного обращения,

хранения золотовалютных резервов и управления валютным курсом национальной

денежной единицы.

Эмиссионные банки: Центральный, Национальный, Резервный.

Исторически

эмиссионные банки возникали как частные или государственные банки, как

выпускающие банкноты, так и имевшие свою клиентуру. В дальнейшем эмиссионное

право стало исключительно монополией государства, и эмиссионные банки

постепенно сокращают прямые операции с клиентурой. Это означало, что вся

кассовая наличность концентрируется в эмиссионном банке. Все остальные банки работают

по принципу "обратной кассы".

Поступление наличных денег в

каналы денежного обращения происходит в форме пополнения кассы коммерческого

банка. Кроме того, все коммерческие и специализированные банки осуществляют

свои расчеты через эмиссионные банки. При необходимости банки могут

пользоваться кредитом эмиссионного банка. Таким образом, весь безналичный и

наличный денежный оборот сосредотачивается в эмиссионном банке и его

структурах.

Эмиссионный банк выполняет следующие основные функции:

является расчетным и резервным центром банковской системы; эмиссия и

контрольные денежные обращения; управление государственным долгом и отдельные

функции по исполнению государственного бюджета; кредитование коммерческих

банков; денежно-кредитное регулирование; банковское регулирование.

В большинстве стран функции Центробанка закреплены

за одним банковским учреждением (Банк Англии 1844 г., Банк Франции 1848 г.,

Банк Испании 1874 г., ФРС США 1913 г.).

По своей организационно-правовой форме эмиссионные банки

могут быть:

1)

Центробанк со 100% участием

государства в формировании этого банка.

2)

Акционерное общество, одним из

акционеров которого является государство.

3)

Система независимых банков, в

совокупности выполняющих функции эмиссионного банка.

Наиболее крупные кредитные учреждения, осуществляющие

универсальные банковские операции для предприятий всех отраслей и сфер

деятельности - это коммерческие банки.

Основной источник проводимых операций: средства,

привлекаемые на счета и во вклады. Коммерческие банки выполняют следующие функции:

аккумулируют временно свободные средства предприятий и населения; обеспечивают

функционирование расчетно-платежного механизма; осуществляют кредитование

экономических субъектов и граждан; проводят учет векселей и операции с

векселями; осуществляют хранение финансовых и материальных ценностей; оказывают

доверенные услуги по управлению имуществом клиента.

Исторически первые коммерческие банки развивались как

частные банкирские дома. Большинство современных коммерческих банков

организуется в форме акционерных предприятий.

Основным критерием специализированных банков является

функциональное назначение. В соответствии с данным критерием различают

следующие специализированные банки: инновационные; инвестиционные; учетные;

ссудосберегательные; ипотечные; депозитные; клиринговые.

Инвестиционные и инновационные банки специализируются на

аккумуляции денежных средств на длительные сроки и предоставление долгосрочных

ссуд. Формой аккумуляции денежных средств

является выпуск облигационных займов.

В отдельных странах по

законодательству данным банкам запрещено принимать средства от предприятий и

населения, то есть основой их ресурсов является собственная эмиссионная

деятельность. В связи с этим инвестиционные банки выполняют следующие функции:

выяснение характера и размера финансовых потребностей заемщика (потребности в

инвестиционных кредитах); согласование условий займа; выбор вида ценных бумаг;

определение срока выпуска ценных бумаг с учетом состояния денежного рынка;

эмиссия и последующее размещение ценных бумаг среди инвесторов; обеспечение

вторичного рынка облигаций.

Учетные и депозитные банки специализируются на

краткосрочном привлечении свободных денежных средств (обычно на 3-6 месяцев).

В активных операциях этих банков наибольший удельный вес

имеют краткосрочные кредиты и операции по учету краткосрочных векселей. Иногда

дополнительной функцией таких банков является выпуск казначейских векселей

(краткосрочных долговых обязательств государства).

Ипотечные банки

(земельные банки) специализируются на выдаче долгосрочных кредитов под залог

недвижимости (земельных участков и городских строений).

Ресурсом ипотечных банков являются средства, привлекаемые

на основе выпуска ипотечных облигаций. Обеспечением данных облигаций является

принятое в залог недвижимое имущество.

Традиционная схема

ипотечного кредитования: агентства по торговле недвижимостью осуществляют поиск

потенциальных покупателей-заемщиков; ипотечные банки оформляют с заемщиком

кредитную сделку; страховые компании страхуют недвижимость и чистоту титула

собственности на нее; специальные кредитные агентства анализируют и

представляют информацию о кредитоспособности заемщика; заемщик при получении

кредита оформляет закладную. Заложенное имущество является обеспечением

возвратности полученного кредита.

Выпуск облигационных займов может осуществляться

ипотечным банком самостоятельно или через посредничество специальных финансовых

компаний.

Основная проблема развития ипотечного кредитования в

России – это отсутствие предложения долгосрочных кредитных ресурсов. Кроме

того, отсутствует законодательство об ипотеке. Поэтому современная практика

ипотечного кредитования в России основана на льготном кредитовании работников

отдельных предприятий, а также на предоставление краткосрочных кредитов под

залог недвижимости.

Ссудосберегательный банк – это финансово-кредитное

учреждение для привлечения свободных средств населения, хранения сбережений,

осуществления безналичных расчетов, проведения расчетно-кредитных операций для

населения, предоставление населению кредитов.

Особенностью пассивных

операций сбербанка является удельный вес операций со средствами населения:

вклады до востребования; срочные вклады и депозиты (в т.ч. сберегательные);

сберегательные сертификаты – письменное свидетельство о депонировании денежных

средств.

Существуют особенности в активных операциях сбербанка: по

действующему закону некоторую часть вкладов сбербанк должен размещать на счетах

Центрального банка. Остальная часть ресурсов сбербанка может быть предоставлена

в кредит; значительный объем кредитов, предоставляемых населению; как правило,

кредиты предоставляются наиболее надежным и стабильным заемщикам; сбербанк

является наиболее крупным кредитором на межбанковском рынке.

Клиринговые банки предназначены

для организации и проведения межбанковских расчетов на основе открытия и

введения клиринговых счетов (существуют только в Великобритании).

К парабанковской системе относятся ломбарды, кредитные

союзы, общества взаимного кредитования и т.д. Ломбарды –

кредитные учреждения, выдающие ссуды под залог движимого имущества. Ссуда

выдается на краткосрочный период (до трех месяцев) в размере от 50% до 80%

стоимости заложенного имущества.

Кроме данных операций, ломбарды выполняют операции по

хранению ценностей, по торговле заложенным имуществом на комиссионных началах.

Ломбарды могут иметь сеть складов и магазинов.

По большинству кредитных сделок предоставляется льготный

срок, по истечении которого заложенное имущество может быть продано.

Кредитные союзы могут быть двух видов: создаются группой

физических лиц с целью предоставления краткосрочного потребительского кредита;

создаются несколькими самостоятельными кредитными товариществами.

Ресурсы кредитных союзов формируются за счет: оплаты

паев; членских взносов; выпуска займов. Основные

выполняемые операции: предоставление ссуд своим членам, выпуск займов, учет

векселей, торгово-посреднические и комиссионные операции.

Общества взаимного кредита (упрощенный вариант – кассы

взаимной помощи). Участники: физические и юридические лица.

При

вступлении в данное общество каждый член вносит определенный процент (10% –

30%) от предоставляемого кредита в качестве оплаты своего паевого взноса.

Участник общества анализируется на предмет

кредитоспособности, предоставлением им поручительства и гарантии, в качестве

обеспечения предоставленного кредита принимается имущество участника.

При выходе из общества участник должен: погасить основную

сумму долга и процента по ней; если общество несет убытки, то погасить

приходящуюся на него сумму убытка. После выполнения этих обязательств ему возвращается

вступительный взнос и заложенное имущество.

Общество сельскохозяйственного кредита. Состав учредителей: Центробанк; коммерческие и

специальные банки; физические или юридические лица. Клиенты этих обществ: сельхозпредприятия; фермеры; крестьянские хозяйства. Основные выполняемые операции: краткосрочные и

среднесрочные кредиты; прием вкладов; посредничество. Таким обществам обычно предоставляются налоговые льготы.

2. Институциональные

аспекты развития банковского сектора

2.1. Анализ банковского сектора в РФ за 2003 г.

За 2002 год количество кредитных

организаций увеличилось на 10 (за 2001 год – на 8) и составило 1329 кредитных

организаций, лицензии отозваны у 26 кредитных организаций, в основном небольших

по величине активов (за 2001 год – у 20). Количество кредитных организаций

с капиталом свыше 5 млн. евро выросло на 5,5% и составило 423 по состоянию на

1.01.2003 (совокупный капитал этой группы вырос на 24,8%).

В 2002 году получила развитие тенденция к

универсализации деятельности кредитных организаций. По состоянию на 1.01.2003

из общего количества действующих кредитных организаций 22% действовало на

основании Генеральной лицензии (против 20% на 1.01.2002), 63% осуществляло

банковские операции со средствами в рублях и иностранной валюте (против 61%).

Вместе с тем количество кредитных организаций, имеющих право на привлечение во

вклады средств физических лиц, за год сократилось с 1223 до 1202 (90% от числа

действующих).

Следует отметить, что рост количества кредитных организаций

произошел главным образом за счет развития банковской деятельности в

Центральном федеральном округе, где в 2002 году количество действующих

кредитных организаций увеличилось на 24. В остальных округах наблюдалась либо

стабилизация, либо сокращение численности действующих банков. В результате по

состоянию на 1.01.2003 в Москве и Московской области функционировали 663

кредитные организации, или половина от числа действующих кредитных организаций

Российской Федерации. На данные кредитные организации по состоянию на 1.01.2003

приходилось 84,5% активов банковского сектора, 82,2% капитала и 85,4% кредитов

и прочих размещенных средств, предоставленных нефинансовым предприятиям и

организациям.

В то же время в 14 субъектах Российской Федерации (Брянской,

Курской, Липецкой, Орловской, Тамбовской, Новгородской, Пензенской, Читинской

областях, Республиках Карелия, Бурятия, Ингушетия и Марий Эл, Таймырском и

Корякском АО) число действующих местных кредитных организаций не превышало двух

(на 1.01.2002 – в 12

субъектах). В 8 субъектах Российской Федерации (Чеченская Республика, Еврейская

АО, Чукотский, Ненецкий, Коми-Пермяцкий, Эвенкийский, Усть-Агинский Бурятский и

Агинский Бурятский АО) действующие кредитные организации по состоянию на

1.01.2003 отсутствовали.

В 2002 году региональные банки, как и

банковский сектор в целом, демонстрировали устойчивую динамику развития. Однако

в связи с более медленными темпами роста активов региональных банков (22,3%) их

доля в совокупных активах банковского сектора сократилась с 16,7 до 15,5%.

Совокупный капитал региональных банков увеличился за 2002 год

на 26,5 млрд. рублей, или на 34,4%. Это привело к некоторому увеличению

удельного веса региональных банков в совокупном капитале банковского сектора – с 17,0% на 1.01.2002 до 17,8% по состоянию на 1.01.2003.

Истекший год характеризовался дальнейшим

сокращением числа филиалов кредитных организаций: количество филиалов

действующих кредитных организаций сократилось с 3433 до 3326, или на 3,1% (за

2001 год – на 9,5%). Основным фактором этого сокращения явилась продолжающаяся

оптимизация филиальной сети Сбербанка России, в рамках которой в 2002 году был

закрыт 71 филиал. Вместе с тем важной тенденцией 2002 года стало увеличение

числа открытых банками дополнительных офисов (с 5718 до 6387, или на 11,7%). Указанная тенденция обусловлена в

основном относительно низкими издержками такого варианта расширения географии

банковской деятельности.

Уровень концентрации активов в целом по банковскому сектору в

истекшем году практически не изменился: доля 200 крупнейших по величине активов

кредитных организаций в совокупных активах банковского сектора на 1.01.2003

составляла 88,5%. Доля 5 крупнейших банков увеличилась за тот же период с 42,8

до 44,2%, доля Сбербанка России –

с 26,5 до 28,4%.

В 2002 году на фоне роста капитализации банковского сектора сохранялся

достигнутый уровень концентрации капитала в крупных банках. Удельный вес банков

с капиталом свыше 5 млн. евро в совокупном капитале действующих кредитных

организаций с положительным капиталом за год практически не изменился и на

1.01.2003 составил 93,1%.

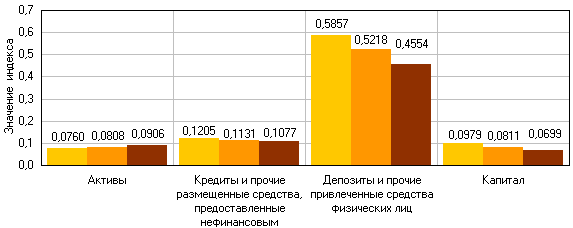

Расчет индекса Херфиндаля-Хиршмана (далее – ИХХ) свидетельствует о сравнительно низкой, если исходить из

международной практики, степени концентрации активов кредитных организаций в

Российской Федерации. Вместе с тем за последние два года значение индекса по

банковским активам выросло почти на 20%. В случае сохранения тех же темпов

уровень концентрации активов в ближайшие год-два качественно повысится.

В

территориальном разрезе после Центрального федерального округа наибольший

уровень концентрации активов кредитных организаций наблюдается в

Северо-Западном федеральном округе, в котором уровень концентрации оценивается

как средний (ИХХ равен 0,12). Остальные федеральные округа характеризуются

низкой концентрацией активов, при этом наименьший ее уровень сложился в

Сибирском федеральном округе.

Уровень концентрации капитала также остается незначительным, и при этом в

последние два года происходило его снижение.

Уровень концентрации капитала также остается незначительным, и при этом в

последние два года происходило его снижение.

Рисунок

2.1

Российский банковский сектор: показатели концентрации

Источник: cbr.ru – сайт Центрального банка РФ

На рынке кредитования реального сектора экономики уровень

концентрации следует оценивать как средний (на 1.01.2003 значение ИХХ составило

0,11), однако тенденция данного показателя понижательная – за последние два года уровень концентрации снизился почти на

11%.

Очень высокий уровень концентрации отмечается на рынке

частных вкладов – на

1.01.2003 значение ИХХ равнялось 0,46. Вместе с тем снижение индекса более чем

на 22% позволяет говорить об изменении ситуации на данном сегменте рынка

банковских услуг и развитии конкуренции за привлечение вкладов населения.

По итогам 2002 года обеспеченность банковскими услугами

регионов существенно не изменилась, а сохранение определенной дифференциации

между ними по этому показателю объясняется прежде всего неравномерностью их

экономического развития. Как правило, обеспеченность банковскими услугами выше

среднероссийского уровня отмечается в промышленно развитых областях. Кроме

того, на показатель обеспеченности банковскими услугами существенное влияние

оказывает количество банков и банковских филиалов в регионе. Наиболее высоким

уровнем обеспеченности банковскими услугами характеризовались Санкт-Петербург,

Магаданская, Калининградская, Нижегородская области.

В 54 субъектах Российской Федерации из 77 (70%), которые

принимались в расчет, обеспеченность банковскими услугами была ниже

среднероссийского уровня. Наименьшая обеспеченность банковскими услугами в 2002

году отмечалась в Республиках Ингушетия, Тыва, Хакасия, Дагестан, а также

Читинской области.

На уровне федеральных округов наилучшую обеспеченность банковскими

услугами имеет Северо-Западный федеральный округ, где совокупный индекс

обеспеченности банковскими услугами был в 1,3 раза выше, чем в среднем по

России без учета Москвы и Московской области. В трех федеральных округах –

Уральском, Сибирском и Дальневосточном – обеспеченность банковскими услугами на

1.01.2003 была ниже, чем в среднем по России. Наименее обеспечен банковскими

услугами Сибирский федеральный округ.

2.2. Оценка состояния контроля банков

2.2.1. Банки, контролируемые государством

По имеющимся сведениям, в состав банков, контролируемых

государством (доля участия государства в уставном капитале кредитной

организации превышает 50%) по состоянию на 1.01.2003 входили 23 кредитные

организации. В 5 из них более 50% уставного капитала принадлежит

государственным организациям федерального уровня, не относящимся к числу

органов исполнительной власти (Банк России являлся владельцем контрольного

пакета акций Сбербанка России и Внешторгбанка, а Российский фонд федерального

имущества – Российского банка развития, Росэксимбанка и Россельхозбанка).

По состоянию на 1.01.2003 удельный вес

указанных выше 23 кредитных организаций в совокупных собственных средствах

(капитале) действующих кредитных организаций составлял 34,4%, в активах – 37,5%, в

кредитах реальному сектору экономики – 39,2%, в депозитах частных лиц – 72,1%, во

вложениях в долговые обязательства Российской Федерации – 77,6%.

Государственные банки выполняют важную роль в проведении операций со средствами

государственного бюджета и государственных внебюджетных фондов. По состоянию на

1.01.2003 на их долю приходилось 46,1% указанных средств, размещенных в

действующих кредитных организациях.

В числе

государственных банков необходимо выделить Сбербанк России, который играет

особую роль на рынке банковских услуг. Его доля в совокупных активах

банковского сектора за 2002 год повысилась с 26,5 до 28,4%, а доля в совокупном

капитале банковского сектора незначительно сократилась – с 21,1 до 20,4%.

Сбербанк России по-прежнему доминирует на рынке вкладов населения, аккумулируя

свыше 79% вкладов в национальной и более 48% – в иностранной валюте. Однако доля Сбербанка России в

общем объеме привлекаемых банковским сектором депозитов физических лиц

продолжала снижаться с 72,1% на 1.01.2002 до 67,3% на 1.01.2003 (на 1.01.2001 –

76,5%).

Доля Сбербанка России во вложениях в долговые

обязательства Российской Федерации выросла с 62,7% на 1.01.2002 до 68,0% на

1.01.2003. Сбербанк России продолжает играть ведущую роль и в кредитовании

реального сектора экономики, хотя его удельный вес в общем объеме кредитов,

выданных банковским сектором нефинансовым предприятиям и организациям,

несколько снизился (с 30,6% на 1.01.2002 до 29,8% на 1.01.2003). Одновременно

значительно расширились операции Сбербанка России на межбанковском рынке: в

2002 году его доля в предоставленных межбанковских кредитах возросла с 4,6% на

1.01.2002 до 10,8% на 1.01.2003.

2.2.2. Банки, контролируемые иностранным капиталом

По состоянию на 1.01.2003 в российском банковском

секторе действовало 37 банков, контролируемых иностранным капиталом (доля

участия нерезидентов в уставном капитале превышает 50%). Девять из них входят в

число пятидесяти крупнейших по размеру активов, действующих в Российской

Федерации кредитных организаций.

За 2002 год активы банков, контролируемых нерезидентами,

увеличились на 20,8% (в реальном исчислении –

на 11,9%) и составили 334,5 млрд. рублей.

Тем не

менее роль иностранного капитала в российском банковском секторе остается

незначительной и даже несколько снизилась. На 1.01.2003 доля банков,

контролируемых нерезидентами, в активах банковского сектора составила 8,1%, в

собственных средствах (капитале) – 7,1% (на 1.01.2002 – соответственно 8,8 и

7,7%).

В 2002 году политика банков, контролируемых нерезидентами, в

основном была направлена на кредитно-расчетное обслуживание клиентов. Следует

отметить возросшую активность указанных банков в освоении российского рынка

банковских услуг, в частности, рынка вкладов физических лиц.

В пассивах банков, контролируемых нерезидентами, значительную

долю составляют остатки средств на клиентских счетах (43,8% на 1.01.2002 и

41,1% на 1.01.2003). Вместе с тем удельный вес этих ресурсов в общем объеме

клиентских средств, размещенных в банковском секторе, незначителен (немногим

более 6%).

В 2002 году банки, контролируемые иностранным

капиталом, увеличили в 1,5 раза объемы депозитов и прочих средств, привлеченных

от физических лиц. Удельный вес этого источника ресурсов в пассивах указанных

банков возрос с 5,6 до 7,0%. Тем не менее на рынке частных вкладов доля банков,

контролируемых нерезидентами, оставалась незначительной (2,3% на 1.01.2003) и

не изменилась по сравнению с началом года.

Банки, контролируемые нерезидентами, сохраняют важные позиции

на рынке межбанковских кредитов и депозитов, привлеченных от нерезидентов. По

состоянию на 1.01.2003 на них приходилось 45,8% общего объема средств,

привлеченных действующими кредитными организациями от банков-нерезидентов. Доля

этих средств в пассивах банков, контролируемых иностранным капиталом, на

1.01.2003 достигла 26,7% против 22,7% на 1.01.2002.

В структуре активов банков, контролируемых иностранным

капиталом, в 2002 году несколько снизился удельный вес операций с

нерезидентами. На 1.01.2003 средства, размещенные у нерезидентов, составили

34,7% активов указанных банков против 38,1% на 1.01.2002.

Кредитные операции являются одним из основных направлений

деятельности банков, контролируемых нерезидентами. Кредиты и прочие размещенные

средства, предоставленные нефинансовым предприятиям и организациям, в 2002 году

возросли на 33,6%, а их доля в активах банков, контролируемых иностранным

капиталом, – с 31,8% на

1.01.2002, до 35,2% на 1.01.2003. При этом кредиты, предоставленные реальному

сектору экономики России, выросли на 34,6% (на их долю приходилось 97%

кредитов, предоставленных нефинансовым предприятиям и организациям),

предприятиям-нерезидентам – на 7,7%.

Тем не менее в структуре кредитных вложений этой группы банков 85% составляют

кредиты в иностранной валюте, что отражает специфику их клиентов. Доля банков,

контролируемых нерезидентами, в общем объеме кредитов, предоставленных

банковским сектором нефинансовым предприятиям и организациям в 2002 году,

практически не изменилась и составила 7,1% (на 1.01.2002 – 7,2%).

Продолжает снижаться (с 6,1% на 1.01.2002 до 5,8% на

1.01.2003) доля вложений банков, контролируемых нерезидентами, в

государственные долговые обязательства РФ.

В 2002 году сократились остатки средств,

размещаемых банками, контролируемыми иностранным капиталом, на

корреспондентских счетах в других банках – на 4,2% (в банках-нерезидентах – на 3,8%), а

доля этих средств в активах банков, контролируемых иностранным капиталом,

снизилась с 17,5% на 1.01.2002 до 13,9% на 1.01.2003.

В 2002 году изменилась роль банков,

контролируемых нерезидентами, в перераспределении ресурсов между российским и

международным финансовыми рынками. Если в целом по действующим кредитным

организациям существует чистый отток денежных средств из России (хотя он и

сократился на 37,5% – с 149,3 до 93,4 млрд. рублей), то по банкам,

контролируемым иностранным капиталом, направление денежных потоков изменилось

на противоположное (от оттока к притоку), и на 1.01.2003 средства, привлеченные

на российский финансовый рынок, превысили размещенные у нерезидентов на 22,6

млрд. рублей.

Итоги деятельности контролируемых нерезидентами банков за

2002 год свидетельствуют о дальнейшем улучшении их финансового состояния.

Текущая прибыль этих банков выросла почти в 1,5 раза (с 6,7 млрд. рублей на

1.01.2002 до 10,0 млрд. рублей на 1.01.2003). Количество прибыльных банков

возросло с 25 до 31, а объем полученной ими прибыли – с 7,1 до 10,2 млрд. рублей. При этом сократились количество

убыточных банков (с 10 до 6), а также объем допущенных ими убытков (с 0,4 до

0,1 млрд. рублей).

Увеличение банками, контролируемыми нерезидентами, полученной

в текущем году прибыли позволило им существенно улучшить свои финансовые

результаты с учетом деятельности за прошлые годы. На 1.01.2003 прибыль с учетом

финансовых результатов деятельности прошлых лет достигла 8,2 млрд. рублей (на

1.01.2002 – 0,9 млрд.

рублей). Все банки, контролируемые иностранным капиталом, являются финансово

устойчивыми.

Рентабельность

активов кредитных организаций, контролируемых нерезидентами, в 2002 году

возросла до 3,2% по сравнению с 2,6% в 2001 году. Эти показатели соответствуют

уровню рентабельности активов российского банковского сектора в целом.

Заключение

Рынок ссудных капиталов – это

сфера экономики, на которой происходит обращение и потребление заемных денег.

Основные участники – кредиторы (предоставляющие в долг) и заемщики (принимающие

в долг). Рынок ссудных капиталов подчиняется основным принципам экономики,

соответствию спроса и предложения. Как и вся экономика страны, подвержен

колебаниям от воздействий различных факторов.

Рынок ссудных капиталов и

банковская система играют важную роль и оказывают существенное воздействие на

рост валового внутреннего продукта и его главную часть – национальный доход, на

развитие предприятий и отраслей народного хозяйства и положение широких слоев

населения. Главным критерием функционирования предприятий различных форм

собственности в современных условиях стала их прибыль.

Рынок ссудных капиталов выступает

в качестве своеобразного насоса, откачивающего временно свободные финансовые

ресурсы из одних сфер хозяйственной деятельности и направляющего их в другие,

где есть нехватка этих средств. Это обеспечивает существенное ускорение

оборачиваемости капитала, а также экономию общих издержек обращения, позволяет

существенно расширить масштаб производства, и таким образом, обеспечить

дополнительную массу прибыли. Кредит воздействует на ускорение не только

товарного, но и денежного обращения, вытесняя из него, в частности, наличные

деньги. Замена наличных денег на безналичные расчеты упрощает и ускоряет

механизм экономических отношений.

Кредитно-финансовые учреждения осуществляют свои функции

в экономике по трем основным направлениям: предоставление ссудного денежного

капитала и денежных сбережений населения: владение фиктивным капиталом.

Широкая сеть специализированных кредитно-финансовых

учреждений позволяет собрать свободные денежные капиталы и сбережения и

предоставить их в распоряжение торгово-промышленных корпораций и государства.

Таким

образом, развитие кредитной системы является одной из важнейших предпосылок

обеспечения относительно высокой нормы накопления капитала, что способствует

росту производства и реализации научно-технической революции.

В то же время процесс становления кредитной системы

выявил определенные недостатки. Они выразились в нарушениях во всех звеньях:

продолжают образовываться и существовать мелкие учреждения (банки, страховые компании,

инвестиционные фонды), которые из-за слабой финансовой базы не могут

справляться с потребностями клиентов; коммерческие банки и другие учреждения в

основном проводят краткосрочные кредитные операции, недостаточно инвестируя

свои средства в промышленность и другие отрасли.

Многие

вновь созданные кредитно-финансовые институты, страховые компании и

инвестиционные фонды занимаются несвойственной им деятельностью: привлекают

вклады населения, выполняя функции коммерческих и сберегательных банков. Ряд

инвестиционных фондов, финансовых компаний и банков построили свою деятельность

не на подлинной коммерческой основе, а по принципу пирамиды, что вызвало волну

банкротств в 1993-1994 гг. Кроме того, высокие ставки на краткосрочные кредиты

ведут к необоснованному росту прибылей, которые в последующем конвертируются в

иностранную валюту, что обесценивает рубль и ведет к усилению инфляции. Поэтому

многие стороны деятельности банковской системы Российской Федерации нуждаются в

дальнейшем совершенствовании.

Некоторый рост числа кредитных организаций, наблюдавшийся в

2001-2002 годах, свидетельствует о стабилизации

банковского сектора и росте спроса на банковские услуги. Вместе с тем

по-прежнему половина кредитных организаций концентрируется в Московском регионе

– главном финансовом центре страны.

Сокращение числа филиалов (в основном

Сбербанка России), с одной стороны, и увеличение числа дополнительных офисов – с другой,

обусловлены в основном стремлением кредитных организаций снизить

административно-управленческие расходы.

По итогам 2002 года обеспеченность

регионов банковскими услугами существенно не изменилась. Сохранение

определенной дифференциации между регионами по этому показателю объясняется

прежде всего неравномерностью их экономического развития. Концентрация активов и капитала кредитных организаций, исходя из

международных подходов к оценке этих показателей, оценивается как низкая. В то

же время тенденция роста концентрации активов позволяет прогнозировать

достижение среднего уровня уже в ближайшие год-два. Вместе с тем следует

отметить, что для российской банковской системы характерна асимметричность

концентрации активов.

Роль банков, контролируемых государством, в банковском

секторе остается значительной в основном за счет Сбербанка России, который

занимает лидирующие позиции на многих сегментах рынка банковских услуг. Позиции банков, контролируемых

иностранным капиталом, в российском банковском секторе в 2002 году не

усилились. Коммерческая деятельность этих банков сосредоточена в основном в

сфере кредитно-расчетного обслуживания клиентов, а также на операциях на

международных финансовых рынках. Вместе с тем банки, контролируемые иностранным

капиталом, начинают активизировать свою деятельность в отдельных сегментах

российского рынка банковских услуг. Подтверждением этого является и постепенная

переориентация их денежных потоков: на конец 2002 года привлечение средств от

нерезидентов превысило их размещение у нерезидентов. Указанное обстоятельство

выступает важным фактором роста кредитных вложений банков, контролируемых

иностранным капиталом.

Список использованной

литературы

1)

Антонов Н.Г., Пессель М.А.

Денежное обращение, кредит и банки. - М.: МАО Финстатинформ, 1999.

2)

Банки и банковские операция:

Учебник для вузов /Под ред. проф. Е.Ф. Жукова – М.: Банки и биржи, ЮНИТИ,

1999 – 471 с.

3)

Банковское дело: Учебник /Под

ред. О.И. Лаврушина – М.: Финансы и статистика, 1998 – 576 с.

4)

Банковское дело: Учебник /Под

ред. Проф. В.И. Колесникова. – М.: Финансы и статистика, 1998 – 464 с.

5)

Борисов С.М., Коротков П.А.

Банковская система России: состояние и перспективы// Деньги и

кредит.-2001.-№8-с.5

6)

Бородин А.Ф. Актуальные проблемы

и перспективы развития региональных банков. // Деньги и кредит. №1 2001. С.

27-32

7)

Буасье К., Коэн Д., Понбриа Г.

Банковская система России: проблемы переходного периода // Деньги и кредит,

1998. №4.

8)

Вахрин П.И., Нешитой А. С.

Финансы. – М.: 2000г.

9)

Выборнова Н. Роль коммерческих

банков в стабилизации экономики // Вопросы экономики, 1997, №12.

10)Деньги, кредит, банки Учебник /Под ред. О.И. Лаврушина. –

М., Финансы и статистика, 1998

11)Долгосрочная концепция развития денежно-кредитной системы России // Деньги

и кредит, 2001. №1.

12)Егоров А.Е. Проблемы деятельности коммерческих банков на современном этапе

развития экономики // Деньги и кредит, 2001. №6.

13)Егоров С.Е. О состоянии банковской системы и путях ее укрепления. //Деньги

и кредит. – №4, 1999г.

14)Куликов Л. Банки и их роль в экономике. - М.: Финансы и статистика, 2001.

15)Курс экономической теории. /Под общей редакцией: проф. Чепурина М.Н., проф.

Киселевой Е.А. - Киров, 1999.

16)Макконнелл К.Р., Брю С.Л. Экономикс: Принципы, проблемы и политика. -

Таллинн, 2001.

17)Мамедов О.Ю. Современная экономика, 2000.

18)Общая теория денег и кредита. /Под ред. Жукова Е. Ф. – М.: 1998г.

19)Парамонова Т.В. Принципы регулирования банковской сферы// Деньги и кредит,

2000. №6.

20)Свиридов О.Ю. Деньги, кредит, банки. Серия «Учебники, учебные пособия».-

Ростов-на-Дону: «Феникс», 2000.-448с.

21)Сорвин С.К вопросу о концепции развития регионального банковского сектора.

// Деньги и кредит 2000 №5. С. 12-13

22)Тавасиев А.М. Современное состояние банковского комплекса России и его

участие в общем экономическом процессе //Банковские услуги. – 2003. – № 3. – С.

2-13.

23)Федеральный закон от 2 декабря 1990 г. «О Центральном Банке РФ(Банке

России)» (с изменениями и дополнениями от 27 декабря 1995 г.)

24)Фетисов Г.Г. Проблемы укрепления устойчивости банковского сектора//Финансы

и кредит. – 2002. – № 19. – С. 8-17.

25)Финансы. Денежное обращение. Кредит. /Л.А. Дробозина, Л.П. Окунева и др. -

М.: Финансы, ЮНИТИ, 2001.

26)Хейфец Б. Современная кредитная России //Экономист. – 2002. – № 8. –

С. 35-39.

27)Эриашвили Н.Д. Банковская система РФ. - М.: ЮНИТИ-ДАНА, 2001.