Вариант 2

1. Что представляет собой коммерческий банк? Каковы основные операции коммерческих банков? В чем заключается аспект банковского (депозитного) мультипликатора?

Ответ:

Коммерческие банки – это банки, основной целью функционирования которых является получение максимальной прибыли[1].

В соответствии с российским законодательством Банк- это кредитная организация, имеющая право:

· привлекать денежные средства физических и юридических лиц;

· размещать их от своего имени и за свой счет на условиях возвратности, срочности и платности;

· осуществлять расчетные операции по поручению клиента.

Коммерческий банк отличается от специализированных кредитных организаций небанковского типа, выполняющих ограниченный круг финансовых операций и услуг. Они выполняют лишь отдельные банковские операции.

Основные функции коммерческих банков:

1. аккумуляция, или привлечение денежных средств в депозиты;

2. их размещение- инвестиционная функция;

3. расчетно-кассовое обслуживание клиентов.

Отличительные черты коммерческого банка от Центрального Банка:

выполнение Центральным банком специфических функций-

· кредитор последней инстанции;

· законотворческая функция;

· поддержание стабильности банковской системы;

· эмиссионная функция и др.

В современной экономической литературе Коммерческий банк определяется также как коммерческое предприятие, обеспечивающее выгодное помещение кредитных ресурсов.

В мировой банковской практике в последние годы наметилось 2 тенденции: с одной стороны- универсализация; с другой- специализация.

Коммерческие банки сегодня выполняют широкий круг операций для удовлетворения финансовых потребностей всех типов клиентов (до 300 операций). Основные виды операций:

- ведение депозитных счетов,

- безналичный перевод денежных средств,

- прием сбережений,

- предоставление различных видов ссуд,

- трастовые операции,

- операции с ценными бумагами и др.

Операции коммерческих банков представляют собой конкретное проявление банковских функций на практике.

В соответствии с российским законом “О банках и банковской деятельности” основные виды операций:

1. привлечение денежных средств физических и юридических лиц во вклады до востребования и на срок;

2. предоставление кредитов от своего имени за счет собственных и привлеченных средств;

3. открытие и ведение счетов физических и юридических лиц;

4. осуществление расчетов по поручению клиентов, в том числе банков-корреспондентов;

5. инкассация денежных средств, векселей, платежных и расчетных документов, кассовое обслуживание клиентов;

6. управление денежными средствами по договору с собственником или распорядителем средств;

7. покупка у юридических и физических лиц иностранной валюты в наличной и безналичной форме;

8. осуществление операций с драгоценными металлами в соответствии с действующим законодательством;

9. выдача банковских гарантий.

В законодательстве оговорено: небанковские кредитные организации вправе осуществлять банковские операции, за исключением операций, предусмотренных пунктами 1,2,3,9. Допустимое сочетание иных операций для небанковских кредитных институтов устанавливается Банком России.

Коммерческие банки вправе осуществлять следующие сделки:

- выдача поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

- приобретение права требования по исполнению обязательств от третьих лиц в денежной форме;

- оказание информационных и консультационных услуг;

- предоставление в аренду физическим и юридическим лицам специальных помещений или сейфов, в них находящихся для хранения документов или ценностей;

- лизинговые операции.

Кредитные операции вправе осуществлять иные сделки, присущие ей как юридическому лицу в соответствии с законодательством РФ.

Все операции проводятся в рублях, а при наличии соответствующей лицензии ЦБ- в валюте.

Коммерческим организациям, в том числе банкам запрещено заниматься производственной, торговой и страховой деятельностью (это небанковские операции).

При существовании двухуровневой банковской системы механизм эмиссии действует на основе банковского (кредитного, депозитного) мультипликатора.

Банковский мультипликатор представляет собой процесс увеличения (мультипликации) денег на депозитных счетах коммерческих банков в период их движения от одного коммерческого банка к другому. Банковский, кредитный и депозитный мультипликаторы характеризуют механизм мультипликации с разных позиций.

Банковский мультипликатор характеризует процесс мультипликации с позиции субъектов мультипликации. Здесь дается ответ на вопрос: кто мультиплицирует деньги? Такой процесс осуществляется коммерческими банками. Один коммерческий банк не может мультиплицировать деньги, их мультиплицирует система коммерческих банков.

Кредитный мультипликатор раскрывает двигатель процесса мультипликации, то, что мультипликация может осуществляться только в результате кредитования хозяйства.

Депозитный мультипликатор отражает объект мультипликации -деньги на депозитных счетах коммерческих банков (именно они увеличиваются в процессе мультипликации).

Как же действует механизм банковского мультипликатора? Этот механизм может существовать только в условиях двухуровневых (и более) банковских систем, причем первый уровень - центральный банк управляет этим механизмом, второй уровень - коммерческий банк заставляет его действовать, причем действовать автоматически независимо от желания специалистов отдельных банков. Механизм банковского мультипликатора непосредственно связан со свободным резервом.

Свободный резерв представляет собой совокупность ресурсов коммерческих банков, которые в данный момент времени могут быть использованы для активных банковских операций.

Такое понятие пришло в Россию из западной экономической литературы. Следует отметить, что оно не совсем точно. На самом деле свободные (оперативные) резервы коммерческих банков - это их ликвидные активы, из определения же видно, что данное понятие относится к ресурсам, т.е. пассивам коммерческих банков.

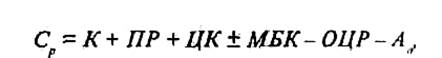

Данное понятие основывается на том, что коммерческие банки могут осуществлять свои активные операции (выдавать ссуды, покупать ценные бумаги, валюту и т. д.) только в пределах имеющихся у них ресурсов. Свободный резерв системы коммерческих банков складывается из свободных резервов отдельных коммерческих банков, поэтому от увеличения или уменьшения свободных резервов отдельных банков общая величина свободного резерва всей системы коммерческих банков не изменяется. Величина свободного резерва отдельного коммерческого банка

где К - капитал коммерческого банка;

ПР - привлеченные ресурсы коммерческого банка (средства на депозитных счетах);

ЦК - централизованный кредит, предоставленный коммерческому банку центральным банком;

МБК - межбанковский кредит;

ОЦР - отчисления в централизованный резерв, находящийся в распоряжении центрального банка;

А0— ресурсы, которые на данный момент уже вложены в активные операции коммерческого банка.

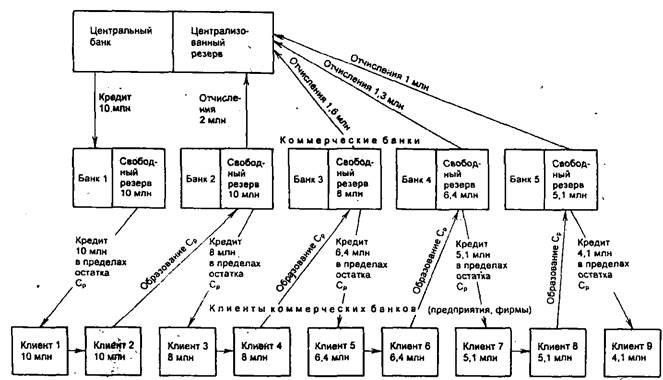

Рассмотрю механизм банковского мультипликатора на условном примере (рис.1, размеры кредита и отчислений даны в млн руб.), причем для упрощения сделаем три допущения:

• коммерческие банки на данный момент не располагают свободными резервами;

• каждый банк имеет только двух клиентов;

• банки используют свои ресурсы только для кредитных операций.

Клиент 1 нуждается в кредите для оплаты поставок от клиента 2, но банк 7 не может предоставить ему кредит, поскольку не имеет свободного резерва. Банк 7 обращается к центральному банку и получает от него централизованный кредит в сумме 10 млн руб. У него образуется свободный резерв, за счет которого выдается ссуда клиенту 7.

Клиент 7 со своего расчетного счета оплачивает поставку клиенту 2. В результате свободный резерв в банке 7 исчерпывается, но возникает свободный резерв в банке 2, поскольку клиент 2 держит свой расчетный счет именно в этом банке, и привлеченные ресурсы (ПР) этого банка возрастают.

Часть свободного резерва банк 2 отдает в распоряжение центрального банка в виде отчислений в централизованный резерв (ОЦР). Условно принимаем норму таких отчислений в размере 20% привлеченных ресурсов. Оставшаяся часть (8 млн руб.) свободного резерва используется для предоставления кредита в размере 8 млн руб. клиенту 3.

Клиент 3 расплачивается за счет этого кредита с клиентом 4, обслуживаемым коммерческим банком 3. Таким образом, уже у этого банка возникает свободный резерв, в то время как у банка 2 он исчезает. Банк 3 часть свободного резерва 1,6 млн руб. (20 %ПР) отчисляет в централизованный резерв, а оставшаяся часть - 6,4 млн руб. используется для выдачи ссуды клиенту 5. При этом деньги на расчетном счете клиента 4 остаются нетронутыми.

Клиент 5 за счет ссуды, полученной от банка 3, расплачивается с клиентом 6, переводя их на его расчетный счет, открытый в банке 4. Отсюда в банке 3 свободный резерв исчезает: в банке 4 - возникает. Опять же 20 % этого резерва (1,3 млн руб.) отчисляется в централизованный резерв, оставшаяся часть используется для выдачи ссуды в размере 5,1 млн руб. клиенту 7, который за счет этой ссуды расплачивается с клиентом 8, расчетный счет которого находится в коммерческом банке 5.

Рисунок 1. Схема банковского мультипликатора

Свободный резерв коммерческого банка 4 исчезает (хотя средства на расчетном счете клиента б остаются неизрасходованными), у коммерческого банка 5 он появляется. В свою очередь этот банк часть своего свободного резерва - 1 млн руб. (20% ПР) оставляет в центральном банке в виде отчислений в централизованный резерв, а остальную часть (4,1 млн руб.) использует для выдачи ссуды клиенту 9. Далее процесс продолжается до полного исчерпания свободного резерва, который в итоге за счет отчислений в централизованный резерв аккумулируется в центральном банке и достигает размера первоначального свободного резерва (10 млн руб. в банке 1).

В соответствии со схемой деньги на расчетных счетах клиентов 2, 4, 6, 8 и т. д. (всех четных клиентов) остаются нетронутыми и поэтому общая сумма денег на расчетных (депозитных) счетах составит в конечном счете величину, многократно большую, чем первоначальный депозит - 10 млн руб., образовавшийся при выдаче ссуды клиенту 1. Однако деньги на депозитных счетах могут увеличиться не более чем в 5 раз, поскольку величина коэффициента мультипликации, представляющая собой отношение образовавшейся денежной массы на депозитных счетах к величине первоначального депозита, обратно пропорциональна норме отчислений в централизованный резерв.

Таким образом, если норма отчислений в централизованный резерв равна 20 %, то коэффициент мультипликации будет составлять 5(1/20 х 100). Он никогда не будет достигать 5, потому что всегда часть свободного резерва используется для других, не кредитных операций (например, в кассе любого банка должны быть наличные деньги для кассовых операций).

Поскольку процесс мультипликации непрерывен, коэффициент мультипликации рассчитывается за определенный период времени (год) и характеризует, насколько за этот период времени увеличилась денежная масса в обороте.

Банковский мультипликатор действует независимо от того, предоставлены ли кредиты коммерческим банкам или они предоставлены федеральному правительству. Деньги в этом случае поступят на бюджетные счета в коммерческих банках, а они тоже относятся к привлеченным ресурсам (ПР), поэтому свободный резерв коммерческих банков, где находятся эти счета, увеличится (см. формулу) и включится механизм банковского мультипликатора.

Механизм банковского мультипликатора заработает не только от предоставления централизованных кредитов. Он может быть задействован и в том случае, когда центральный банк покупает у коммерческих банков ценные бумаги или валюту. В результате этого уменьшаются ресурсы банков, вложенные в активные операции, и увеличиваются свободные резервы этих банков, используемые для кредитных операций, т.е. включается механизм банковской мультипликации. Включить этот механизм центральный банк может и тогда, когда он уменьшит норму отчислений в централизованный резерв. В этом случае также увеличится свободный резерв системы коммерческих банков, что при прочих равных условиях приведет к росту кредитования и включению банковского мультипликатора.

Управление механизмом банковского мультипликатора, следовательно, эмиссией безналичных денег осуществляется исключительно центральным банком, в то время как эмиссия производится системой коммерческих банков. Центральный банк, управляя механизмом банковского мультипликатора, расширяет или сужает эмиссионные возможности коммерческих банков, тем самым выполняя одну из основных своих функций - функцию денежно-кредитного регулирования.

2. Раскройте содержание кругооборота доходов и продуктов в национальной экономике.

Ответ:

Модель кругооборота ресурсов, продуктов и дохода основана на том, что и домохозяйства и предприятия являются участниками обоих рынков (ресурсов и продуктов), но на каждом из них выступают в разных ролях: то в качестве агентов предложения (домохозяйства - на ресурсном рынке; предприятия – на рынке продуктов), то в качестве предъявителей спроса (домохозяйства – на рынке продуктов; предприятия – на ресурсном рынке)[2].

Поскольку домохозяйства обладают ограниченным количеством ресурсов, то и доход от их продажи – ограничен. В свою очередь предприятия не могут произвести продуктов больше, чем позволит приобретенное ими количество ресурсов, а домохозяйства не могут предъявить спрос на большее количество товаров и услуг, чем позволяет им доход.

Национальный доход - исчисленная в денежном выражении стоимость вновь созданного в стране в течение года совокупного продукта, представляющая доход, приносимый всеми факторами производства (землей, трудом, капиталом, предпринимательством), Национальный доход страны равен валовому национальному продукту за вычетом амортизационных отчислений (износ основных средств) и косвенных налогов, С другой стороны, национальный доход можно определять как сумму всех доходов за год в виде заработной платы, промышленной и торговой прибыли, процента на вложенный капитал и земельной ренты. Национальный доход представляет собой один из важнейших обобщающих показателей экономического развития страны.

Базовая модель кругооборота ресурсов, продуктов, дохода построена на ряде упрощающих ее допущениях:

- экономика страны является саморегулирующейся системой: государство (в лице правительства) не оказывает никакого влияния на экономику;

- экономика страны является замкнутой системой: на ее развитие не оказывают влияние другие страны и в нее не входят международные рынки;

- домохозяйства весь свой денежный доход расходуют на приобретение товаров и услуг, чем обеспечивается постоянство потоков доходов и расходов, уровней производства и занятости.

Базовая модель кругооборота дает представление об основном принципе функционирования рыночной экономики, выделяет основные рынки: ресурсов и продуктов, а также показывает важнейшие потоки: "доходы – расходы" и "ресурсы – продукция".

Если ввести еще один элемент – государство - в базовую модель кругооборота ресурсов, продуктов и дохода, то будет видно, что государство является участником всех основных рынков и оказывает влияние на все потоки.

Основными экономическими функциями государства являются:

1. обеспечение правовой основы, необходимой для эффективного функционирования рыночной экономики;

2. поддержание и развитие конкуренции, ограничение деятельности монополий;

3. перераспределение доходов и материальных благ;

4. регулирование распределения ресурсов в целях оптимального обеспечения населения страны общественными товарами;

5. стабилизация экономики.

Трансфертные (передаточные) платежи – одна из форм перераспределения средств государственного бюджета. В зависимости от объекта платежей могут осуществляться в следующих формах:

1. Субсидии частным предпринимателям;

2. Выплаты процентов по государственному долгу;

3. Государственные денежные выплаты на социальные нужды.

Издержки, связанные с получением прибыли другими лицами, называются издержками перелива.

В этом случае государство стремится ограничить возможности предприятий использовать излишние ресурсы (то есть борется с издержками перелива). Основными методами, которые использует государство в борьбе с переливами, являются:

- принятие законов, запрещающих нерациональное использование ресурсов;

- введение налогов, которые равны или очень близки по размеру издержкам перелива на единицу продукции. В этом случае дополнительная прибыль будет потеряна за счет необходимости уплаты налога.

Кроме издержек перелива существуют также и выгоды перелива.

С точки зрения макроэкономики, все товары можно разделить на предназначенные для индивидуального (личного) потребления и общественные.

Товар, предназначенный для личного потребления – это товар или услуга, которыми частные фирмы снабжают тех, кто готов за них платить. В отношении данной группы товаров действует принцип исключения – отстранение лиц, не оплачивающих товар, от пользования приносимыми им выгодами.

В отличие от товаров, предназначенных для личного потребления, общественный товар представляет собой товар или услугу, к которым не применим принцип исключения и производство которых обеспечивается государством при условии, что они приносят существенные выгоды обществу. После того, как общественный товар изготовлен, производитель не может помешать пользоваться этим товаром (извлекать из него выгоды) тем, кто не заплатил за него.

3. Кривая совокупного предложения выражает отношение между:

а) потребленным и произведенным объемом ВВП в реальном выражении;

б) уровнями цен, по которым производители желают продавать, а покупатели - покупать товары;

в) уровнем цен и реальным ВВП;

г) уровнем цен и потребляемым объемом ВВП в реальном выражении.

Ответ: в)

Кривая совокупного предложения устанавливает зависимость между уровнем цен и реальным объемом национального производства, при прочих равных условиях. Это означает, что кривая совокупного предложения смещается влево (что указывает на уменьшение совокупного предложения) или вправо (что указывает на увеличение совокупного предложения) в случаях, когда "прочие условия" (неценовые факторы) изменяются.

4. Укажите, верны ли утверждения:

а) итог платежного баланса страны всегда составляет ноль;

б) когда страна предоставляет займы резидентам других стран, эта операция проводится как кредит в платежном балансе;

в) свободноплаваюшие валютные курсы определяются беспрепятственной игрой спроса и предложения;

г) снижение курса национальной валюты по отношению к иностранной создает условия для роста экспорта и, следовательно, увеличивает совокупный спрос.

Ответ:

а) верно,

Сумма всех кредитовых проводок должна совпадать с суммой дебетовых, а общее сальдо должно всегда равняться нулю. Однако на практике баланс никогда не достигается. Это происходит потому, что данные, характеризующие разные стороны одних и тех же операций, берутся из разных источников. Например, данные об экспорте товаров содержатся в таможенной статистике, в то время как данные о поступлениях иностранной валюты на счета предприятий за поставки по экспорту обычно берутся из банковской статистики. Расхождение между суммами кредитовых и дебетовых проводок называется “чистыми ошибками и пропусками”. Даже если этот показатель составляет относительно небольшую величину, это не означает, что сумма абсолютных величин ошибок и пропусков мала, так как противоположные по знаку ошибки и пропуски могут погашать друг друга.

б) Неверно, т.к. данная операция записывается как дебет.

в) Неверно

г) Верно

Дефицит платежного баланса означает, что стране не хватает иностранной валюты для оплаты своих внешнеэкономических операций, т.е. что спрос на иностранную валюту выше ее предложения. Это приводит к снижению курса национальной валюты и росту курса иностранной валюты.

В ожидании снижения курса национальной валюты импортеры стараются ускорить платежи в иностранной валюте, чтобы не нести потерь при повышении ее курса.

Следовательно, снижение курса национальной валюты по отношению к иностранной создает условия для роста экспорта и, следовательно, увеличивает совокупный спрос.

Список использованной литературы

1. Банковское дело./ Под ред. Колесникова – М., 1996

2. Бункина М.К. Национальная экономика. – М.: Дело, 1997. – 270 с.

[1] Банковское дело./ Под ред. Колесникова – М., 1996. – с.126

[2] Бункина М.К. Национальная экономика. – М.: Дело, 1997. – с.184