Содержание

|

Введение

|

3

|

|

1.

|

Теоретические

аспекты бухгалтерского учета основных средств, анализа и аудита в банке

|

9

|

|

1.1

|

Нормативная база учета основных средств в

коммерческом банке

|

9

|

|

1.2

|

Экономические показатели характеризующие состояние

основных средств в банке

|

13

|

|

1.3

|

Виды аудита основных средств в банке

|

21

|

|

2.

|

Анализ

постановки бухгалтерского учета основных средств в банке, их анализ и аудит

на примере банка «Дальневосточное ОВК» ОАО в г. Хабаровск

|

31

|

|

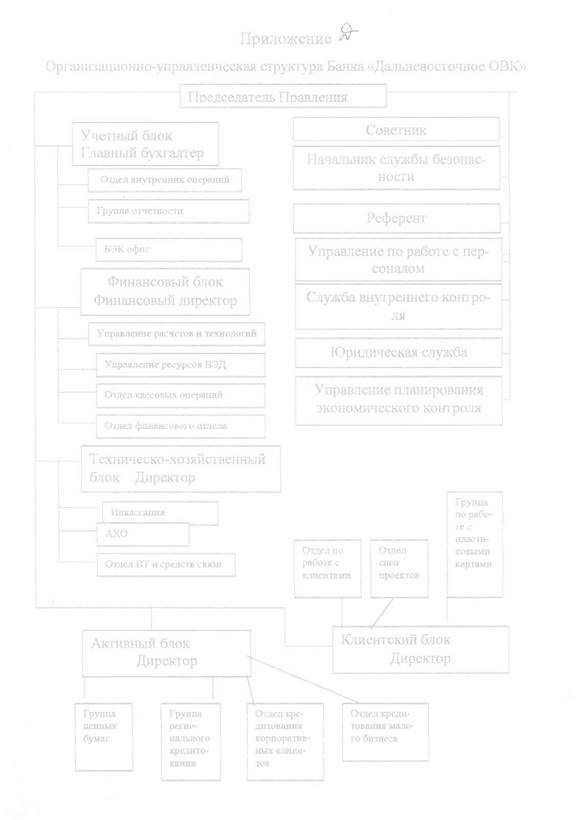

2.1

|

Краткая характеристика банка «Дальневосточное

ОВК» ОАО в г. Хабаровск

|

31

|

|

2.2

|

Анализ учета основных средств в банке

|

39

|

|

2.3

|

Анализ состояния основных средств

|

60

|

|

2.4

|

Анализ состояния аудита по учету основных средств

|

63

|

|

3.

|

Пути совершенствования учета

основных средств, их анализа и аудита в банке «Дальневосточное ОВК» ОАО в

г. Хабаровск

|

|

|

3.1

|

Совершенствование

учета основных средств в банках России

|

|

|

3.2

|

Совершенствование автоматизации

основных средств

|

|

|

3.3

|

Совершенствование налогового

учета по основным средствам

|

|

|

Заключение

|

|

|

Список литературы

|

67

|

|

Приложения

|

69

|

|

|

|

|

|

Введение

Для управления процессами денежного

обращения, кредитования и банковских расчетов в экономике необходимо

располагать оперативной и достоверной информацией о состоянии и движении

денежных средств по счетам банковских организаций. Разносторонняя, достоверная,

оперативно получаемая и обрабатываемая информация, объективно отражающая

экономический климат в стране, обстановку в регионах и различных сферах

экономической деятельности, налоговую и таможенную политику государства,

конъюнктуру цен, спроса и предложения на финансовых рынках, необходима для

принятия управленческих решений как на государственном уровне, так и для

успешной коммерческой деятельности в различных секторах экономики, в том числе

и банковском секторе.

Значимость разносторонней информации для

успешной и эффективной деятельности как банковской системы в целом, так и для

отдельных банков трудно переоценить. Это обусловлено многообразием их связей с

клиентами и акционерами, партнерами и конкурентами, Центральным банком и

органами власти, населением, средствами массовой информации.

Особую актуальность приобретает анализ

информации при принятии стратегически важных решений в настоящее время, когда

российские банки поставлены в центр чрезвычайных обстоятельств, вызванных

действием множества противоречивых, труднопрогнозируемых

кризисных процессов в экономике, политике, общественной жизни. Эффект

обоснованного экономического решения определяется правильностью оценки и

сопоставления собственных возможностей с потребностями и условиями рынка. Это

относится к деятельности коммерческих

банков, возможно, даже в большей степени, чем к другим сферам бизнеса, так как

ошибочная оценка и неверно принятое решение может привести к ликвидации банка

или нанести серьезный материальный ущерб клиентам, в том числе и гражданам.

Общая социально-экономическая обстановка

в России привела к крайней неустойчивости финансового рынка, что породило все

разрастающийся процесс банкротства банков. События истекшего года подтверждают правильность выводов

специалистов Всемирного банка, которые еще в 1992-93 годах предупреждали, что

коммерческие банки в России неизбежно столкнутся с серьезными проблемами, в том

числе с проблемой грамотной оценки финансового состояния коммерческого банка,

так как на современном этапе банки работают в условиях повышенного риска. В

условиях продолжающейся рыночной нестабильности и кризиса в банках проблема

выявления их надежности становится особенно актуальна, необходимо правильно

оценить положение того или иного банка, сделать банковскую систему более

«прозрачной» и предсказуемой. Помимо того, что результаты проводимого анализа

позволяют предостеречь потребителей

банковских услуг от проблемных банков, сами кредитные учреждения

нуждаются в объективной и надежной

системе оценки текущего и, возможно перспективного положения, так как,

эффективность управления коммерческим банком определяет возможность

осуществлять свою деятельность умело и в полном соответствии с нуждами и

экономическими целями государства, чего невозможно добиться, не имея оперативной

информации.

Актуальность выбранной темы данной

дипломной работы связана, прежде всего с тем, что с основными средствами как

объектом учета связаны многие проблемы современной российской экономики:

недостаточная конкурентоспособность предприятий в связи с чрезмерным физическим

и моральным износом оборудования, необоснованное дробление имущественных

комплексов, низкие фондоотдача и инвестиционная активность, недостаточно

реальная оценка активов, завышенная налоговая нагрузка при избыточном

имуществе. Усиливается влияние учета основных средств, как на финансовое

состояние субъектов хозяйствования, так и на качество представляемой ими

отчетности. Поэтому основные средства в настоящих условиях становятся для

многих организаций весьма существенным объектом аудита.

Учет основных средств имеет огромное

значение. От того верно или нет, отражены операции с основными средствами,

зависит достоверность бухгалтерской

отчетности в части основных средств.

Учет основных средств важен еще и потому, что затрагивает себестоимость

производимой продукции (через амортизационные отчисления), что в результате

может повлиять на финансовый результат. Также аудит операций с основными

средствами имеет огромное значение. От того будут или нет, обнаружены ошибки,

зависит мнение аудитора о достоверности бухгалтерской отчетности в части

основных средств. В случае обнаружения

недочетов, ошибок или неоговоренных исправлений, аудитору следует в письменной

форме довести до руководителя предприятия рекомендации по внесению исправлений,

что позволит избежать штрафных санкций со стороны налоговых органов при

проверках. Аудит основных средств важен еще и потому, что затрагивает себестоимость

производимой продукции (через амортизационные отчисления), что в результате

может повлиять на финансовый результат.

При написании дипломной работы

используются следующие методы: горизонтальный и вертикальный анализ баланса

банка, монографический метод.

Операции с основными средствами занимают незначительное место в общем

объеме проводимых банком операций. Но это нисколько не уменьшает значимость

изучения операций с основными средствами.

Целью

дипломной работы является изучение методики учета, аудита и анализа движения основных средств на примере банка

«Дальневосточное ОВК» ОАО в г. Хабаровск.

Для достижения

поставленной цели необходимо решить следующие задачи:

1.

изучить экономическую характеристику и классификацию

основных средств;

2.

рассмотреть информационную базу учета, аудита и анализа

движения основных средств;

3.

проанализировать методику аудита движения основных

средств банка «Дальневосточное ОВК» ОАО в г. Хабаровск;

4.

провести методику анализа показателей движения основных

средств на примере банка «Дальневосточное ОВК» ОАО в г. Хабаровск.

В традиционных

методиках аудиторских проверок операций с основными средствами отражается лишь

процесс воспроизводства этих активов в организации. При этом вне аудита, как

правило, остаются такие важные вопросы, как арендные и залоговые операции,

обоснованность консервации основных средств, реальность активов, аналитические

процедуры и др.

Поэтому

наравне с «традиционным» аудитом операций с основными средствами также

воспользуемся нетрадиционными подходами к содержанию и технологии аудиторской

проверки. Главными направлениями нетрадиционного подхода к аудиту основных

средств могут быть рассмотрены:

1.

придание приоритетной роли соблюдению критериев,

предъявляемых к системе бухгалтерского учета и отчетности, оговоренных в

положениях по бухгалтерскому учету;

2.

обязательность тестирования системы внутреннего

контроля, которое может быть первым этапом аудиторской проверки, либо

проводиться на этапе планирования и подготовки аудита;

3.

непременность применения аналитических процедур в

процессе аудита;

4.

выделение трех взаимосвязанных аспектов аудита основных

средств – учетного, налогового и управленческого;

5.

дополнение стандартных аудиторских процедур

специфическими с учетом особенностей объекта проверки.

Целью аудита

основных средств является установление соответствия применяемой в банке

методики учета, налогообложения операций по движению основных средств

нормативным актам, действующим в Российской Федерации.

Для достижения

цели аудитору необходимо:

·

оценить систему внутреннего контроля

организации-клиента;

·

определить методы проверки;

·

разработать программу аудиторских процедур по

существу.

Задачи аудита

операций с основными средствами можно подразделить на основные и

дополнительные.

При решении

основных задач аудита основных средств осуществляется проверка правильности:

-

документального оформления и своевременного отражения в

учетных регистрах поступления основных средств;

-

начисления и отражения в учете сумм износа;

-

определения финансовых результатов при выбытии

(ликвидации) основных средств;

-

документального оформления и отражения в

соответствующих учетных регистрах операций по движению основных средств.

В процессе

решения дополнительных задач проверяется правильность:

-

оформления операций по аренде основных средств;

-

учета отнесения затрат на ремонт основных средств;

-

переоценки основных средств.

Методологической

и методической базой исследования при написании дипломной работы поступили

федеральные законы РФ, Конституция РФ, Гражданский Кодекс РФ, Налоговый Кодекс

РФ, нормативные документы Центрального Банка РФ, труды российский и зарубежных

экономистов, материалы периодической печати, годовой отчет, отчет о прибылях и

убытках, оборотные ведомости, лицевые счета и другие первичные документы по

учету основных средств.

Практическая

значимость дипломной работы заключается в том, что предложения по

совершенствованию бухгалтерского учета и аудита основных средств могут быть

использованы в банке «Дальневосточное ОВК» ОАО в г. Хабаровск.

1.

Теоретические аспекты бухгалтерского учета основных

средств,

анализа и

аудита в банке

1.1 Нормативная

база учета основных средств в коммерческом банке

Для признания активов

объектами основных средств необходимо единовременное выполнение определенных

условий, а именно:

-

использование

их в производстве продукции, при выполнении работ или оказании услуг либо для

управленческих нужд организации;

-

использование

в течение длительного времени, т.е. срока полезного использования

продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает

12 месяцев;

-

организацией

не предполагается последующая перепродажа указанных активов;

-

способность

приносить организации экономические выгоды (доход) в будущем.

К основным средствам

относятся здания, сооружения, рабочие и силовые машины и оборудование,

измерительные и регулирующие приборы и устройства, вычислительная техника,

транспортные средства, инструмент, производственный и хозяйственный инвентарь и

принадлежности, многолетние насаждения и прочие соответствующие объекты [38, С.

19].

Если составные части

актива имеют различные сроки полезного функционирования или приносят выгоды

предприятию в различной форме, то их правомерно учитывать как отдельные объекты

основных средств.

Структура основных

средств определяется предприятием самостоятельно, при объединении объектов в

группы следует учитывать аналогичность их видов и способов их

использования.

При организации

бухгалтерского учета основных средств решаются следующие задачи:

- правильное оформление документов и

своевременное отражение в них движения основных средств (поступление,

перемещение и выбытие);

- правильное определение результатов от

продажи и прочего выбытия основных средств;

- правильное определение затрат, связанных

с поддержанием основных средств в рабочем состоянии (расходы на технический

осмотр и уход, на проведение всех видов ремонта);

- контроль за сохранностью основных

средств, принятых к бухгалтерскому учету;

- контроль за эффективностью их

использования;

- выявление резервов использования

производственных мощностей;

- составление отчетности о наличии,

движении и выбытии объектов основных средств;

- своевременное принятие решений о

проведении переоценки объектов основных средств;

- достоверное исчисление налогов,

связанных с осуществлением хозяйственных операций с основными средствами;

- выявление излишних и неиспользуемых

объектов основных средств.

Для проверки

соблюдения нормативных актов при совершении хозяйственных операций с основными

средствами наряду с источниками официальной информации используется также

документация проверяемой организации и третьих лиц. Информация проверяемого

субъекта и третьих лиц подразделяется на планово – договорную,

конструкторско-технологическую, распорядительную, учетную, отчетную, справочную

и прочую.

Основным источником нормативной информации

при проведении аудита учета и анализа основных средств, несомненно, является

Положение Банка России «О правилах ведения бухгалтерского учета в кредитных

организациях, расположенных на территории Российской Федерации» от 5 декабря

2002 года № 205-П, которым утвержден Порядок учета основных средств,

нематериальных активов, материальных запасов.

Настоящий

Порядок устанавливает методологические основы формирования в бухгалтерском

учете информации об основных средствах, нематериальных активах, материальных

запасах (в дальнейшем «имущество»)

кредитной организации.

Бухгалтерский

учет имущества должен обеспечить:

-

правильное оформление документов и своевременно

отражение в учете поступления, внутреннего перемещения, выбытия имущества;

-

достоверное определение первоначальной стоимости

имущества с учетом всех затрат, связанных с созданием, приобретением имущества;

-

полное отражение затрат по изменению первоначальной

стоимости имущества при достройке, дооборудовании, модернизации, реконструкции,

техническом перевооружении, частичной ликвидации;

-

контроль за сохранностью имущества, принятого к

бухгалтерскому учету;

-

сплошное, непрерывное и полное отражение движения

(прихода, расхода, перемещения) и наличия имущества;

-

оперативность (своевременность) учета имущества;

-

соответствие синтетического учета данным аналитического

учета;

-

соответствие данных складского учета имущества данным

бухгалтерского учета;

-

достоверное определение результатов от реализации и

прочего выбытия имущества с учетом расходов, связанных с его выбытием

(реализацией).

Для выполнения

указанны задач кредитной организацией должны быть разработаны рациональные

системы документооборота, определены лица, ответственные за сохранность

имущества.

К источникам

нормативной информации следует также отнести:

-

Налоговый Кодекс Российской Федерации;

-

Общероссийский классификатор основных фондов (ОКОФ);

-

Федеральный закон «О бухгалтерском учете»;

-

Федеральный закон «О государственной регистрации прав

на недвижимое имущество и сделок с ним» и др.

Информационная

база, используемая аудитором при проверке основных средств, включает также

основные нормативные документы, регулирующие вопросы организации бухгалтерского

учета и налогообложения основных средств.

К планово –

договорной информации по основным средствам можно отнести:

-

договоры на приобретение, продажу, строительство

основных средств и по другим операциям с рассматриваемым объектом;

-

планы ремонтов основных средств;

-

проектно-сметную документацию на возведение и ремонты и

др.

К

конструкторско – технологической информации относятся сведения о составе

используемых объектов в деятельности банка, нормы затрат времени работы

основных средств при выполнении операций, техническая документация, которую

поставщик должен передать покупателю в соответствии с законом, иными правовыми

актами или договором купли – продажи и др.

Информация

распорядительного характера фиксируется в приказах, распоряжениях, договорах с

должностными лицами, контрактах с работниками, протоколах заседаний органов управления

и других документах. [37, с.9]

Аудитор должен

также ознакомиться с методологией учета основных средств, изложенной в приказе

об учетной политике организации. В частности, необходимо изучить:

-

лимит стоимости объектов для их отнесения к основным средствам

и средствам в обороте;

-

установленный перечень объектов, относимых к основным

средствам независимо от стоимости;

-

способы начисления амортизации по основным средствам;

-

порядок отражения затрат на ремонт основных средств;

-

предусмотрено ли проведение переоценки основных средств

на 1 января отчетного года;

-

сроки проведения инвентаризации основных средств.

Учетная информация подразделяется на первичную

учетную, информацию аналитических, синтетических, сводных регистров

бухгалтерского учета (финансового и управленческого).

К первичным учетным документам по учету основных

средств, в частности относятся:

-

акт (накладная) приемки – передачи основных средств

(форма № ОС –1);

-

акт приемки – сдачи отремонтированных, реконструируемых

и модернизированных объектов (форма № ОС-3);

-

акт на списание основных средств (форма № ОС-4);

-

акт на списание автотранспортных средств (форма №

ОС-4а);

-

инвентарная карточка учета основных средств (форма №

ОС-6);

-

акт о приемке оборудования (форма № ОС-14);

-

акт приемки – передачи оборудования в монтаж (форма №

ОС-15);

-

акт о выявленных дефектах оборудования (форма № ОС-16);

-

документы, подтверждающие изготовление объектов

хозяйственным способом.

К первичным документам, которые используются при купле – продаже

объектов, в том числе и основных средств, следует отнести также счета –

фактуры.

Все кредитные учреждения осуществляют бухгалтерский учет на компьютерах с

использование специальных бухгалтерских программ.

Перечень и периодичность получения отчетных ведомостей при таблично –

автоматизированной форме учета определяются организациями в зависимости от

требований контроля и анализа. В частности, по бухгалтерскому учету наличия и

поступления основных средств формируются: ведомость движения основных средств

по бухгалтерским счетам; оборотная ведомость основных средств в размере

производств, отделов, цехов и других мест их

эксплуатации и хранения; ведомость наличия основных средств по

инвентарным номерам (инвентаризационная опись); ведомость наличия оборудования

и его распределения по возрастному составу и др.

Отчетная информация включает данные бухгалтерской (финансовой),

статистической и налоговой отчетности (налоговых деклараций). В бухгалтерском

балансе отражаются данные по основным средствам как действующим, так и

находящимися на консервации или в запасе по остаточной стоимости.

Выше перечисленные источники

информации для проведения аудита и анализа движения основных средств достаточно

объемны и требуют от аудитора всесторонней подготовки.

1.2 Экономические

показатели, характеризующие состояние

основных

средств в банке

Основные задачи анализа основных средств –

определение обеспеченности организации и ее структурных подразделений основными

фондами, оценка уровня их использования по обобщающим и частным показателям,

установление причин их изменения, изучение степени использования

производственной мощности организации и оборудования, выявление резервов

повышения экстенсивности и интенсивности использования основных средств, анализ

влияния эффективности использования основных фондов на основные

технико-экономические показатели.

Таблица 1.2.1

Темы и задачи

анализа основных средств

|

Темы анализа

|

Основные задачи анализа

|

|

1.

Анализ структуры и динамики основных средств

|

1.

Оценка размера и структуры вложений капитала

организации в основные средства (горизонтальный анализ показателей движения

основных средств)

2.

Определение характера и направленности происшедших

изменений (вертикальный анализ показателей движения основных средств)

3.

Оценка изменений в инвестиционной политике

организации

|

|

2.

Анализ обновления и фондоотдачи основных средств

|

1.

Оценка прогрессивности и интенсивности обновления

основных средств

2.

Анализ фондоотдачи. Факторный анализ изменений

фондоотдачи.

|

|

3.

Анализ

эффективности использования основных средств

|

1.

Анализ рентабельности основных средств

2.

Анализ использования парка производственного

оборудования

3.

Анализ использования оборудования по времени (баланса

времени его работы).

|

|

4.

Анализ эффективности затрат по содержанию и

эксплуатации оборудования

|

1.

Анализ затрат по капитальному ремонту основных средств

2.

Анализ затрат по текущему ремонту

|

|

5.

Анализ эффективности инвестиций в основные средства

|

1.

Оценка эффективности капитальных вложений

2.

Оценка эффективности привлечения займов для

инвестирования.

|

При

анализе состояния и эффективного использования основных средств необходимо

ответить на следующие вопросы:

1.

какова обеспеченность организации и ее структурных

подразделений необходимыми для производства основными средствами, то есть

соответствует ли потребности в них фактическое наличие основных средств;

2.

какова динамика роста основных средств и отдельно их активной части;

3.

какова степень использования основных средств;

4.

какое влияние оказывает использование основных средств

на объем выпускаемой продукции и другие экономические показатели работы

организации;

5.

имеются ли резервы роста фондоотдачи как за счет

увеличения объема продукции, так и за счет улучшения использования основных

средств?

Процесс воспроизводства основных фондов и,

следовательно, их динамика и движение основного капитала, оцениваются по

абсолютному их приросту за определенный период или выбытию, коэффициенту

обновления или износа основных фондов, т.е. расчеты базируются на определении

среднегодовой стоимости основных фондов (Фсг),

которую находят как частное от деления половины стоимости основных фондов на

начало года (Фн), полных ее величин на

начало каждого последующего квартала (К2+К3+К4)

и половины ее величины на конец года (Фк)

на 4 (количество кварталов в году):

Фсг= (Фн/2 + К2 + К3 + К4

+ Фк/2) / 4,

Для характеристики состояния основных фондов, их

динамики и технического состояния рассчитывают:

коэффициент выбытия основных фондов (Кв) – отношение стоимости выбывших за данный

период (обычно год) основных фондов (Фв) к

их стоимости на начало периода (Фн) –

Кв=Фв./ Фн;

коэффициент обновления основных фондов (Коб)

– частное от деления стоимость введенных в данном периоде основных фондов (Фп) на стоимость основных фондов в конце

анализируемого периода (Фк) –

Коб= Фп. / Фк;

коэффициент прироста (Кпр)

-

Кпр.= Фпр./ Фнач.,

где Фпр - сумма прироста основных производственных средств ( Фп

- Фв).

коэффициент замены основных средств (Кзам)

–

Стоимость выбывших в результате износа

основных средств

Кзам

=

-------------------------------------------------------------------------------,

Стоимость вновь поступивших основных средств

коэффициент расширения

основных средств (Красш) –

Красш = 1 - Кзам,

коэффициент ликвидации

основных средств (Кл) –

Стоимость

ликвидированных основных средств

Кл =

--------------------------------------------------------------------.

Стоимость

основных средств на конец периода

В процессе производства эксплуатируемые основные

средства изнашиваются физически и устаревают морально. Степень физического

износа определяется в процессе начисления амортизации. Этот процесс может

рассматриваться как способ:

·

определения текущей оценки неизношенной части

основных средств;

·

отнесения на готовую продукцию единовременных

затрат в основные средства;

·

накопления финансовых ресурсов для последующего

замещения выбывающих из производственного процесса основных средств или

вложения в новые производства.

С целью определения возрастного состава фондов

рассчитывают коэффициенты износа (Кизн) и

годности (Кгодн), характеризующие

соответственно долю изношенной и долю годной к эксплуатации части основных

средств. При этом:

коэффициент износа основных фондов (Кизн) – отношение суммы износа (И) к

первоначальной (балансовой) стоимости (Фпс)

основных фондов –

Кизн = И / Фпс,

коэффициент годности основных средств (Кгодн) – соотношение разницы между первоначальной

стоимостью (Фпс) и суммой износа (И)

основных фондов к их первоначальной стоимости; характеризует качественное

состояние (производственную способность) основных фондов на определенную дату:

Кгодн = (Фпс

– И) / Фпс.

Эти показатели измеряются в процентах или в долях

единицы и могут быть исчислены как на начало, так и на конец отчетного периода.

Очевидно, что увеличение коэффициента износа означает ухудшение состояния

основных средств организации. Однако коэффициент износа не отражает фактической

изношенности основных средств, а коэффициент годности не дает точной оценки их

текущей стоимости, например, при консервации оборудования, поскольку физически

в этом случае основные средства не изнашиваются, но общая сумма их износа

увеличивается. Что касается текущей стоимостной оценки основных средств, то она

зависит от ряда факторов, в частности, от состояния конъюнктуры и спроса, и

поэтому может отличаться от оценки, полученной при помощи коэффициента

годности.

Для характеристики использования основных производственных

фондов применяются различные показатели, которые условно можно разделить на две

группы: обобщающие и частные показатели. Обобщающие показатели, к которым

относят прежде всего фондоотдачу и

рентабельность, применяются для характеристики использования основных

фондов на всех уровнях хозяйства – для предприятий, отраслей и национального

хозяйства в целом.

Частные

показатели – как правило, натуральные, применяются для характеристики

использования основных фондов чаще всего в организациях или в их

подразделениях. Эти показатели подразделяются на показатели экстенсивного и

интенсивного использования основных фондов.

Показатели

экстенсивного использования основных фондов характеризуют их использование во

времени, а показатели интенсивного использования основных фондов характеризуют

величину съема продукции (выполнения работы) на единицу времени с определенного

вида оборудования (или производственных мощностей).

К

числу важнейших показателей экстенсивного использования основных фондов

относятся коэффициенты использования планового, режимного и календарного

времени работы оборудования, коэффициент сменности работы оборудования,

показатель внутрисменных простоев и пр.

Наибольшее

значение среди частных показателей экстенсивного использования имеет коэффициент

сменности работы оборудования, который определяется как отношение суммы

машино-смен в течение суток к общему числу машин. Повышение коэффициента

сменности работы оборудования – это важнейший источник роста объема

производства продукции и повышения эффективного использования основных фондов.

Кроме

показателей экстенсивного и интенсивного использования оборудования важное

значение имеют и показатели использования производственных площадей и

сооружений. Рациональное использование производственных площадей дает

возможность получить прирост выпуска продукции без капитального строительства и

тем самым сократить размеры капиталовложений; при этом выигрывает и время, так

как организовать производство на высвобожденных производственных площадях можно

гораздо быстрее, чем осуществить новое строительство.

Среди

показателей использования производственных площадей наиболее важны коэффициенты

экстенсивного и интенсивного использования производственных площадей;

коэффициент загрузки производственных площадей цеха, участка; коэффициент

использования промышленно-производственных площадей под оборудование и

показатель съема продукции с 1 кв. м производственной площади.

В

большинстве случаев частные (натуральные) показатели, к которым относятся,

показатели экстенсивного и интенсивного использования оборудования, не могут

быть применены, так как они показывают лишь степень использования отдельных

элементов основных фондов, поэтому для определения использования всей массы

основных фондов применяют обобщающие показатели.

Наиболее

важный из них – фондоотдача основных фондов, определяемая как отношение

стоимости продукции (валовой, товарной или нормативно чистой) к среднегодовой

стоимости основных фондов. Фондоотдача показывает общую отдачу от использования

каждого рубля, затраченного на основные производственные фонды, т.е.

эффективность этого вложения средств.

Повышение

фондоотдачи способствует:

-

улучшению структуры основных фондов, повышению

удельного веса их активной части до оптимальной величины с установлением

рационального соотношения различных видов оборудования;

-

экстенсивного использованию основных фондов;

-

интенсификации производственных процессов путем

внедрения передовой технологии, повышению скорости работы машин и оборудования,

развитию научной организации труда;

-

сокращению ремонта активной части основных фондов

путем специализации и концентрации ремонтного хозяйства;

-

улучшению материально-технического снабжения основных

фондов.

Следующий обобщающий показатель – фондоемкость,

которая рассчитывается как отношение стоимости основных производственных фондов

к объему выпускаемой продукции (оказанных услуг).

Показатель

фондоемкости определяет необходимую величину основных фондов для производства

продукции заданной величины.

Наряду

с показателем фондоотдачи на улучшение использование основных фондов

существенное влияние оказывает и такой обобщающий показатель, как норма

рентабельности.

Этот показатель введен еще в 60-е гг. прошлого

столетия в условиях хозяйственной реформы и имеет две разновидности: в первом

варианте рентабельности рассчитывается как отношение прибыли к издержкам

предприятия (себестоимости) без учета эффективности использования

производственных фондов; второй вариант предусматривает расчет рентабельности

как отношение прибыли к сумме основных фондов и оборотных средств, т.е. с

учетом производственных фондов.

Показателем, характеризующим эффективность

использования фондов, является показатель фондовооруженности

(Ф), который рассчитывается как отношение стоимости фондов к численности

персонала (Ч):

Ф = Сср / Ч.

Источниками

данных для анализа состояния и использования основных средств являются формы бухгалтерской отчетности. Это формы

составляемой и представляемой организациями бухгалтерской отчетности на основе

Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ

4/99, утвержденного Приказом Минфина России от 06.07.1999 № 43н.

В случае

необходимости и для более качественного анализа организациями могут быть

использованы формы статистической отчетности.

Анализ обеспеченности организации и ее структурных

подразделений основными средствами служит для изучения потребности организации

в основных средствах для полной выработки продукции, выявления фактического

наличия основных средств, определения состояния основных средств и оценки их

использования.

1.3 Виды аудита основных средств

в банке

На современном этапе в России контроль за

коммерческими банками осуществляется непосредственно банком России, внешним

аудитором и службами внутреннего контроля банков. Налоговый контроль

осуществляется министерством по налогам и сборам РФ.

Согласно

ст.55 Закона от 02.12.1990 г. № 394-1 «О Центральном банке Российской Федерации

(банке России)» ЦБ РФ является органом банковского регулирования и надзора за

деятельностью кредитных организаций.

В

соответствии с поставленными задачами банк России устанавливает обязательные

для всех кредитных организаций правила проведения банковских операций, ведения

бухгалтерского учета, составления и представления бухгалтерской и

статистической отчетности, предъявляет квалификационные требования к

руководителям исполнительных органов, а также к главному бухгалтеру кредитной

организации.

Нормативы

обязательных резервов коммерческих банков и прямые количественные ограничения

их деятельности являются одним из основных инструментов и методов

денежно-кредитной политики банка России. Центральный банк РФ осуществляет

пруденциальный надзор за деятельностью коммерческих банков.

В

соответствии со ст.4 Закона о Центральном банке РФ лицензии организациям,

занимающимся банковским аудитом выдает банк России.

Особое

внимание уделяется вопросам оценки внешним аудитом служб внутреннего контроля

банком. Процесс совершенствования внутрибанковского управления катализировал

банк России, определивший Положением от 28.08.1997 г. № 509 «Об организации

внутреннего контроля в банках» общий для всех банков порядок организации

внутреннего контроля и обязал банки создать в своей структуре Службу

внутреннего контроля (СВК). Введение этого документа было обусловлено как

необходимостью времени, так и давлением международных организаций,

неудовлетворенных состоянием надзора за банковскими учреждениями в России.

В

ходе проверок происходит необходимая классификация службы внутреннего контроля

для соответствующего планирования аудиторских процедур. Такое требование

определено и соответствующим аудиторским стандартом. Таким образом, выводы

внешнего аудита о роли внутреннего контроля коммерческого банка должно

обязательно приниматься во внимание территориальными управлениями банка России

для целей адекватного реагирования.

Усложнение

банковской деятельности, внедрение новых банковских услуг, установление тесного

межбанковского сотрудничества, развитие рынка межбанковских кредитов, с одной

стороны, и ухудшение финансового состояния банков и клиентуры, возникновение

периодических критических ситуаций на межбанковских денежных рынках с другой,

требовали укрепления порядка управления деятельностью коммерческих банков как с

внешней стороны со стороны Центрального банка, так и с внутренней по средствам

создания специальных подразделений в структуре коммерческих банков.

Основной

целью внутреннего аудита является защита интересов инвесторов, банков и их

клиентов, путем контроля за соблюдением сотрудниками банка законодательных и

нормативных актов, обеспечения надлежащего уровня банковской деятельности,

которая должна соответствовать проводимым банком операций и минимизации рисков.

Для достижения поставленной цели служба внутреннего контроля должна обеспечить

координацию действий всех подразделений банка и, прежде всего, обеспечивать соблюдение

всеми службами и сотрудниками банка федерального законодательства и

соответствующих нормативных актов, а также внутренних документов, определяющих

экономическую политику банка. Для этого необходима разработка всех необходимых

нормативных материалов о подразделениях банка и служебных обязанностях

сотрудников. Осуществление контроля с помощью регулярных проверок деятельности

подразделений банка и отдельных сотрудников дает возможность выяснить степень

соответствия их действий и результатов работы требованиям законодательства,

нормативных актов, внутренних документов, должностных инструкций, внесенных

изменений в документы, регламентирующие права и обязанности сотрудников. Должна

также проверяться правильность ведения работниками первичной документации, осуществления

в полном объеме установленных в банке процедур сверки, согласования и

визирования документов, а также формирования на базе первичных документов

балансовых и отчетных данных.

Внутренний

аудит, являясь первичной формой банковского контроля, стал основой всей системы

управления коммерческими банками. В сочетании с другими элементами системы

управления: прогнозированием, анализом, стимулированием контроль обеспечивает

комплексность в управлении.

Становление

службы внутреннего аудита помогает решить и другую важную для банковской

системы проблему. Обладая значительной независимостью, имея прямой выход на

руководство банка и Совета банка, а также контакты с внешним аудитом и

Центральным банком, внутренний аудит способен предотвратить ошибочные решения,

которые могут повлечь создание финансовых проблем для банка.

Будучи

системой экономического управления (включающей совокупность принципов, методов

и приемов управления), он становится существенным этапом в развитии банковской

сферы деятельности.

Аудиторская проверка основных средств является

обычно частью общего аудита организации – банка.

Ее

целью является формирование мнения о достоверности бухгалтерской отчетности по

разделу основных средств и установление соответствия применяемой в банке

методики учета и налогообложения операций с основными средствами действующим в

Российской Федерации нормативным документам.

В ходе аудита основных средств проверяют:

1.

обеспечение контроля за наличием и сохранностью

основных средств (правильность отнесения объектов к основным средствам;

правильность классификации основных средств; правильность оценки и переоценки

основных средств; вопросы организации аналитического учета и материальной

ответственности за основные средства; инвентаризация основных средств;

соответствие данных отчетности, синтетического и аналитического учета);

2.

документальное оформление и отражение в учете операций

поступления и выбытия основных средств (использование унифицированных форм

первичной учетной документации; отражение операций поступления и выбытия

основных средств в регистрах синтетического учета; вопросы налогообложения

операций при поступлении и выбытии основных средств);

3.

начисление и отражение в учете амортизации основных

средств (правильность установления срока полезного использования; правомерность

и обоснованность используемых способов начисления амортизации; правомерность

применения ускоренной амортизации; правильность расчетов амортизационных

отчислений; правильность отражения амортизационных отчислений в учете);

4. отражение в

учете восстановления основных средств – ремонта, модернизации и реконструкции

(документальное оформление операций; способы проведения ремонта; правомерность

отнесения затрат по ремонту на себестоимость; отражение операций по

реконструкции и модернизации в учете). [22]

При планировании аудита основных средств, прежде всего, составляется

рабочая программа. В ней содержатся юридическая и экономическая характеристики

кредитного учреждения, перечень источников аудиторских доказательств, тесты

системы внутреннего контроля и аудиторские процедуры. Характеристика банка

должна включать информацию о правовом статусе, степени технической

оснащенности, объеме деятельности, месторасположении и т.д.

К источникам аудиторских доказательств относятся:

Устав банка; учетная политика;

бухгалтерский баланс и приложения к нему; документы по учету основных средств

(акты, карточки, ведомости и др.); материалы предыдущих аудиторских проверок;

сведения, полученные из бесед с руководством организации; сведения, полученные

от третьих лиц; информация, полученная от службы внутреннего аудита.

При

проверке операций по учету основных средств аудитору целесообразно использовать

тест внутреннего контроля (Приложение 1). Это позволит не только оценить его

надежность, но и скорректировать программу проведения проверки.

Процедуры

тестирования заключаются в оценке системы внутреннего контроля, которая состоит

из среды контроля (отношение руководства к системе контроля, к созданию условий

контроля), средств контроля и системы бухгалтерского учета. [19]

Поскольку

банками повсеместно применяется автоматизированная форма бухгалтерского учета,

возникает необходимость тестирования системы автоматизации учета.

Вопрос

|

Ответ

|

|

Децентрализована ли компьютерная

среда

|

Да

|

|

Существует ли географическая

разбросанность компьютерных

установок

|

Да

|

Правильно ли запрограммированы бухгалтерские программы

|

Да

|

|

Обеспечен ли внутренний контроль

за функционированием

системы компьютерной обработки данных

|

Да

|

|

Существует ли возможность доступа

посторонних лиц к

компьютерам и угроза изменения программы и баз данных

|

Нет

|

|

Является ли система АБУ

лицензированной

|

Да

|

|

Обновляется ли программное

обеспечение

|

Да

|

Приведенный перечень тестов средств контроля может

быть изменен, сокращен или расширен в зависимости от отраслевой принадлежности

конкретной организации, вида деятельности и т.д.

С

помощью аудиторских процедур (Приложение 2) осуществляется проверка

достоверности данных бухгалтерского учета и отчетности. При обнаружении

нарушения аудитор определяет их характер и суть, а также уровень

существенности. При этом аудитор описывает аудиторские процедуры или методы

обнаружения нарушений, порядок построения аудиторской выборки при ее

применении, т.е. обосновывает достаточность аудиторских доказательств. По

результатам проведенных аудиторских процедур аудитор может разработать

рекомендации по устранению ошибок в бухгалтерском учете и совершенствованию

системы бухгалтерского учета.

Приведенный перечень аудиторских процедур, по

существу, позволяет получить полную информацию о достоверности данных

бухгалтерского учета и отчетности основных средств и системы внутреннего

контроля. Однако в каждом конкретном случае разрабатывается свой перечень

тестов и аудиторских процедур, поскольку организации различных отраслей и

правовых форм имеют определенную специфику. При проведении аудита основных

средств в крупных организациях целесообразно разбивать ряд аудиторских процедур

на блоки (например, проверка начисления амортизации, проверка наличия основных

средств и др.). В условиях автоматизированной формы бухгалтерского учета аудит

следует проводить с учетом специфики применяемых бухгалтерских программ. Кроме

того, необходимо разработать ряд аудиторских процедур в целях проверки

состояния автоматизации учета в организации.

При аудиторской проверке необходимо получить

подтверждение надлежащего оформления прав собственности организации на объекты

основных средств.

Аудитору должны быть предоставлены договоры на

создание, приобретение, передачу объектов основных средств, а в необходимых

случаях – и свидетельства о регистрации сделок в соответствии с

законодательством.

Важным вопросом при проверке сохранности и наличия основных

средств является выяснение правильности оценки основных средств, поскольку от

этого зависят расчеты с бюджетом по налогу на имущество, а также достоверность

отражения финансовых результатов организации и составления отчетности.

Для проведения проверки аудитор привлекает первичные

документы (ф. ОС -1, ОС – 6 и др.), по которым основные средства приняты к

учету.

Проверка правильности оценки основных средств может

быть сплошной (при небольшом количестве объектов) или выборочной.

Аудитор проверяет: оформлены ли протоколы

согласования цен и отражены ли денежная оценка в учредительных документах (при

внесении основных средств в качестве вклада в Уставный капитал); правомерность

включения других расходов в первоначальную стоимость; достоверность установления

рыночной цены. Для определения рыночной цены могут быть использованы данные о

ценах на аналогичную продукцию, полученные в письменной форме от организаций –

изготовителей; сведения об уровне цен; опубликованные в средствах массовой

информации и специальной литературе; экспертные заключения о стоимости

отдельных объектов основных средств. Расходы, понесенные организацией по

доставке таких основных средств, также включаются в стоимость объекта. [25]

Оценка объектов, приобретенных за иностранную

валюту, производится в рублях путем перерасчета иностранной валюты по курсу

Центрального банка России, действующему на дату приобретения объектов в

собственность, хозяйственное ведение или оперативное управление.

Аудитор должен проверить, правильно ли определен

момент перехода права собственности в соответствии с условиями контракта;

включены ли в стоимость таможенные платежи (пошлины, сборы) и другие расходы,

связанные с приобретением основных средств.

При проверке правильности оценки основных средств

аудитор должен обратить внимание на то, были ли случаи изменения первоначальной

стоимости объектов, какие причины вызвали эти изменения (достройка,

дооборудование, реконструкция, частичная ликвидация); отражены ли затраты по

капитальным вложениям.

Для подтверждения наличия основных средств

проводится проверка организации аналитического учета и результатов

инвентаризации основных средств.

Проверка проведения инвентаризации основных средств

осуществляется аудитором с привлечением первичных документов –

инвентаризационных описей, протоколов заседаний инвентаризационных комиссий,

решений руководства кредитного учреждения по итогам проведения инвентаризации.

Проверка результатов инвентаризации необходима

аудитору для того, чтобы убедиться, насколько можно доверять результатам внутреннего

контроля, чтобы скорректировать аудиторский риск и аудиторские процедуры.

Затем следует:

ознакомление с материалами по переоценке основных

средств за проверяемый период и их отражение в учете;

проверка наличия приказов (распоряжений) о создании на

предприятии постоянно действующей комиссии по списанию основных средств, о

лицах, ответственных за сохранность основных средств в местах эксплуатации, а

также выяснения, заключены ли с ними договоры о полной материальной

ответственности;

ознакомление с договорами купли – продажи основных

средств, заключенными с юридическими и физическими лицами;

ознакомление с порядком ведения картотеки основных

средств и инвентарных списков по конкретным материально ответственным лицам

бухгалтерией предприятия;

установление обеспеченности бухгалтерии предприятия

действующими нормативными документами.

С помощью процедуры прослеживания проводится

проверка соответствия показателей

форм бухгалтерской отчетности по основным средствам и регистров синтетического

и аналитического учета.

Типичными ошибками, выявляемыми при оценке

сохранности и проверке наличия основных средств, являются:

·

оприходование основных средств, по которым

необходимо подтверждение права собственности, без наличия свидетельства о

регистрации права собственности;

·

несоблюдение момента перехода права

собственности от продавца к покупателю, что приводит к недостоверному отражению

основных средств на балансовых счетах;

·

отсутствие документов, характеризующих

техническое состояние основных средств;

·

необоснованное списание недостачи основных

средств на расходы организации. [22]

2.

Анализ постановки бухгалтерского учета основных средств

в банке, их анализ и аудит на примере банка «Дальневосточное ОВК» ОАО в г.

Хабаровске

2.1 Краткая

характеристика банка «Дальневосточное ОВК» ОАО

в г. Хабаровск

Банк «Дальневосточное ОВК» является одним из старейших

банков Дальнего Востока России и осуществляет свою деятельность с 1990 года.

В числе первых учредителей банка - ведущие

представители АПК и близких к АПК отраслей Хабаровского края: Крайрыбакколхоз,

Крайрыболовпотребсоюз, краевая Ассоциация крестьянских (фермерских) хозяйств

"Аккор", Дальневосточное отделение Россельхозакадемии, птицефабрика

"Дальневосточная", АО "Дальлеспром" и др. (всего более 200

предприятий и организаций).

Состав и специфика деятельности учредителей на годы

определили приоритеты работы банка – в течение ряда лет банк развивался,

ориентируясь в первую очередь на обслуживание предприятий АПК, рыбной

промышленности, потребкооперации. Учредителям банк обязан и своим первоначальным

именем - КБ «КОНЭКАГРОПРОМ», ставшим широко известным сначала в Хабаровском

крае, а позднее – на всем Дальнем Востоке России и за его пределами.

Поворотные

изменения в работе банка связаны с приходом в середине 90-х новой команды.

Как приоритетные были определены следующие направления работы: универсализация

продуктового ряда, работа с малым и средним бизнесом, расширение спектра

розничных услуг, внедрение новейших банковских технологий, развитие сети

отделений

на территории Дальнего Востока России.

Уже на начало 2000г. банк располагал крупнейшей после

Сбербанка сетью отделений на Дальнем Востоке России, а также наиболее развитой

инфраструктурой обслуживания пластиковых карт. Отделения банка были представлены

в Хабаровском крае, Приморском крае, Амурской области, ЕАО, Магаданской

области. В дальнейшем к ним присоединились отделение в г. Южно-Сахалинске, а

также представительство в г. Петропавловске-Камчатском, что позволило создать

уникальную в своем роде региональную расчетную систему, способную обеспечить

высочайшее качество и скорость обслуживания региональных финансовых потоков.

Банк уверенно вошел в число ведущих универсальных финансовых институтов

Дальнего Востока России.

Ориентация на новые рынки, прежде всего – на обслуживание

малого и среднего бизнеса и населения, а также стремление к открытости и

«прозрачности» бизнеса банка нашли отражение в изменении организационной формы,

а также изменении названия банка. Согласно решению учредителей от 4 мая 2000г.

банк был преобразован в открытое акционерное общество и получил новое имя –

«Дальневосточное Общество Взаимного Кредита» (сокращенно – «Дальневосточное

ОВК»).

Название банка выбрано не случайно. В нем кратко

сформулирована философия бизнеса и одновременно отражена приверженность банка

историческим традициям. Первые общества взаимного кредита были созданы в России

в середине 19 века, став одним из

важнейших элементов финансовой реформы того времени. Объединяя свой капитал,

представители различных общественных слоев - участники обществ взаимного

кредита осуществляли финансирование тех, кто нуждался в средствах для развития

своего дела. Сотни тысяч людей, проникшиеся доверием и привлекаемые выгодами

устойчивого кредита, понесли в общественные кассы свои сбережения. Промышленные

и торговые предприятия страны получили надежный источник долгосрочного

финансирования… Изначально зародившись в Санкт-Петербурге, в конце 90-х годов

19 в. городские общества взаимного кредита возникли в Хабаровске, Владивостоке,

Благовещенске и Чите…

Банк «Дальневосточное ОВК» традиционно консервативен в

выборе направлений размещения финансовых ресурсов. Основным направлением вложений

банка является кредитование предприятий и организаций, а также населения

дальневосточного региона. Без преувеличения, каждому рублю, привлеченному

банком, соответствует рубль выданных кредитов. На протяжении всей своей

деятельности, даже в сложные для финансовой системы страны периоды, банком в

полном объеме выполнялись обязательства перед бюджетом, корпоративными

клиентами, частными вкладчиками. Высочайшее качество и диверсификация

кредитного портфеля, а также сдержанный подход к спекулятивным операциям были и

остаются основой стабильности банка и, как следствие, доверия клиентов и

партнеров.

В настоящее время банк «Дальневосточное ОВК» банк

является одним из крупнейших банков дальневосточного региона. В структуре банка

– более 40 отделений, при этом сеть банка динамично развивается как в ключевых

экономических центрах региона, так и в районных центрах.

Банк «Дальневосточное ОВК» оказывает полный спектр

банковских услуг юридическим лицам, предпринимателям, а также частным лицам:

расчетно-кассовое обслуживание, сопровождение ВЭД, кредитование, инкассация,

прием вкладов, выпуск и обслуживание пластиковых карт, осуществление платежей и

переводов, другие услуги. Помимо этого, в большинстве отделений клиентам банка

доступны сопутствующие услуги, такие как услуги страхования, продажа

предоплаченных карт телефонных операторов, продажа лотерейных билетов,

бронирование и продажа авиабилетов, прочее. Наряду с традиционными формами

обслуживания банк предлагает своим клиентам возможность использования систем

«Телебанк-Офис» и «Интернет-банк», обеспечивающих полноценный удаленный доступ

к банковскому счету.

Банк “Дальневосточное ОВК” зарегистрирован Центральным

Банком Российской Федерации 6 ноября 1990 г. Внесен в Книгу Государственной

регистрации за № 719.

Полное наименование: Банк “Дальневосточное Общество

Взаимного Кредита” (открытое акционерное общество)

Сокращенное

наименование: Банк “Дальневосточное ОВК”(ОАО)

Лицензии:

Лицензия на

осуществление банковских операций с юридическими лицами № 719 от 20.04.01

Лицензия на

осуществление банковских операций с физическими лицами № 719 от 20.04.01

Лицензия профессионального участника рынка ценных

бумаг № 027-06276-100000 от 19.11.02 на осуществление брокерской деятельности

Лицензия профессионального участника рынка ценных

бумаг № 027-06283-010000 от 19.11.02 на осуществление дилерской деятельности

Уставный капитал:

На 01.01.99 г. – 33 208 тыс. руб.

На 01.01.00 г. – 76 000 тыс. руб.

На 01.01.01

г. – 78 845 тыс. руб.

На 01.01.02

г. – 78 845 тыс. руб.

На 01.01.03 г. – 112 845 тыс. руб.

На 01.01.04

г. – 112 845 тыс. руб.

Банк

«Дальневосточное ОВК» является:

·

Уполномоченным Администрацией Хабаровского края банком

по обслуживанию счетов бюджета Хабаровского края;

·

Уполномоченным Администрацией Хабаровского края

банком по кредитованию малого и среднего бизнеса;

Членство в межбанковских объединениях,

биржах, ассоциациях:

¨

Член Азиатско-Тихоокеанской Межбанковской Валютной

Биржи

¨

Член Российской Дальневосточной Торгово-Промышленной

Палаты;

¨

Член валютной секции ММВБ;

¨

Принципиальный член российской платежной системы

“СТБ”;

¨

Агент по выпуску

и обслуживанию Международных платежных

систем Visa International и Europay International;

¨

Агент по приему и

выдаче международных денежных

переводов

системы MoneyGram

International;

¨

Суб-агент Travelex World wide Money

Limited по приему и выдаче

денежных переводов.

Банк «Дальневосточное ОВК» занимает сегодня

лидирующие позиции на банковском рынке Дальневосточного региона. В настоящий

момент Банк «Дальневосточное ОВК» входит в тройку крупнейших Банков

Дальневосточного федерального округа, в числе которых «Далькомбанк» (Хабаровск)

и «Дальневосточный» (Владивосток).

Положительная

тенденция развития Банка очевидна – если по итогам 2002 года Банк занимал 4-е

место в рейтинге крупнейших Банков Дальнего Востока по показателям собственного

капитала. По данным «Эксперт РА», Банк

прочно занимает уже 2-е место, улучшив прежние показатели на 127 %...

И если по данной позиции Банк уступает на Дальнем Востоке только «Далькомбанку»,

то по показателям динамики активов и услуге потребительского кредитования Банк

«Дальневосточное ОВК» безусловный лидер на рынке банковских услуг Дальнего

Востока.

Отличные рейтинговые позиции Банк занимает и по

России - согласно данным РБК Рейтинг (Росбизнесконсалтинг), Банк

«Дальневосточное ОВК» вошел в первую сотню Банков России по прибыли – 70064

т.р. По росту прибыли Банк вошел в 10-ку

лучших - 8 место по росту прибыли (рост активов составил за 2003 год – 429%). По

другим позициям – 189 место по активам, 20-е места по потребительскому

кредитованию и по темпам роста активов.

За цифрами, характеризующими проценты

прироста показателей банка – реальные достижения в направлениях, определенных

Советом Директоров и Правлением банка как приоритетные. В Приложении 1

представлен баланс Банка «Дальневосточное ОВК», по состоянию на 01 января

2004г.

В 2003г. существенно выросли

привлеченные средства юридических лиц, обслуживающихся в Банке «Дальневосточное

ОВК». Прирост составил 75%.

Результаты, которых добился Банк в сфере

обслуживания корпоративных клиентов в прошедшем году, подтверждают правильность

разработанной и применяемой на деле политики в отношении с клиентами,

строящиеся на принципах предоставления полного спектра услуг каждому клиенту.

Такая политика включает комплексный характер обслуживания, соблюдение баланса

интересов клиента и Банка, деятельности в границах правового поля и

невмешательства в бизнес клиентов.

Банком проводилась работа не только по

привлечению новых клиентов, но и по укреплению уже сложившихся долгосрочных

отношений. Банк продолжает активно обслуживать, как предприятия малого и

среднего бизнеса, таи и такие предприятия, как ОАО «Дальэнерго», ООО «Стимул

Трейд Ко», ООО «Форман М», ООО «Дальневосточная Консалтинговая компания»,

Администрация г. Владивостока, ООО «Северный путь», ООО «Владтехносервис», Рыболовецкий

колхоз «Новый мир».

Продвижение Банка на рынке финансовых

услуг Дальневосточного региона не было бы возможным без применения эффективных

банковских технологий. Филиалы Банка работают в режиме «реального времени»

производя платежи клиентов по территории всего Дальнего Востока в течение 1

часа. Привычным стало использование клиентами системы удаленного доступа к

счету «ТелеБанк-Офис», предприятия управляют своими банковскими счетами из

своего офиса.

Немаловажную роль в формировании

пассивов банка принадлежат вкладам населения. По состоянию на 01.01.04 г. доля

средств физических лиц в общем объеме привлечения составила 57%. Средний срок

хранения вклада в Банке составил 35,25 дня.

Банк постоянно совершенствует работу с

частными лицами. В течение года Банк предлагал новые финансовые продукты,

разработанные на основе оценки макроэкономических параметров, регулярно

проводимого мониторинга регионального рынка вкладов.

Общий объем привлечения средств

физических лиц по состоянию на 01.01.04 г. превысил 1,3 млрд. рублей, что более

чем на 200% превосходит аналогичный показатель прошлого года. Одной из причин

таких результатов стал рост регионального присутствия – сеть отделений Банка

представлена более 60 отделениями по всему Дальнему Востоку.

По итогам независимого рейтинга Banks-rate по состоянию на

01.01.04 г. Банк «Дальневосточное ОВК» входит в 100 банков, лидирующих по

привлечению средств физических лиц по России.

Наибольшие изменения в структуре активов банка

за 2003 год связаны с развитием операций кредитования. Банк кредитует все

основные группы клиентов: население, частных предпринимателей, корпоративных

клиентов.

Доля кредитов в банковских активах

составила более 70%. К началу 2004 г. судная и приравненная к ней задолженность

Банка составила 2 362 247 тыс. руб., увеличившись в 2,2 раза. Кредиты

предоставлялись как в российских рублях, так и в валюте. Доля кредитов в

российской валюте на 01.01.04 г. составила 94%, в иностранной валюте 6%.

Доля просроченной задолженности на

01.01.04 г. составила 0,3%.

Рост ссудной задолженности повлиял на

рост доходов. За 2003 год Банком получено доходов в сумме 839 395 тыс. рублей,

увеличившись по сравнению с прошлым

годом в 2,8 раза.

Наибольший удельный вес в структуре

доходов занимают проценты полученные по кредитам, 41,6%. По сравнению с 2002

годом выросли в 3,6 раза.

Разработанные и внедрение программ

потребительского кредитования населения позволила выйти Банку «Дальневосточное

ОВК» в 2003 году на второе место по кредитованию физических лиц в

Дальневосточном регионе после Сбербанка. За 2003 было выдано около 70 тысяч потребительских

кредитов (за 2002г. – 17 тысяч), портфель потребительских кредитов вырос на 5,2 раза и составил 1 120 тыс. рублей.

По информации журнала «Профиль» по

потребительскому кредитованию Банк «Дальневосточное ОВК» вышел по состоянию на

01.06.03 г. на 29 место в России среди кредитных организаций.

В 2003 году активно использовались

овердрафты по расчетным и текущим счетам юридических лиц. Прирост по ним

составил 143% по сравнению с прошлым годом.

В 2003 году Банк уделял большое внимание

упрочнению своих позиций на сегментах денежного и валютного рынков.

В 2003 году Банк уделял постоянное

внимание развитию международных операций, особенно по направлению

Азиатско-Тихоокеанского региона. Особое значение придается развитию отношений с

КНР. Имея подразделения во всех основных населенных пунктах, находящихся на

границе с КНР Банк в 2003 году

существенно активизировал прямые корреспондентские отношения с Banks of China (Банк Китая).

Банк «Дальневосточное ОВК» работает с

иностранной валютой различных государств: долларами США, евро, китайскими

юанем, японской йеной. Основной объем всех валютно-обменных операций приходится

на доллары США.

В 2003 году Банк активно работал с

валютными продуктами: операциями по переводу денежных средств клиентов,

конверсионными сделками, валютным контролем. Наличие обширной филиальной сети,

объединенной в единую расчетную систему, позволяющую осуществлять платежи

практически в любую точку Дальнего Востока.

Банк занимает в Дальневосточном регионе

ведущее место на рынке пластиковых карт.

За 2003 год Банк выпустил около 64 тысяч

пластиковых карт, собственная банкоматная сеть на конец года насчитывала 62

банкомата. Объем эмитированных пластиковых карт вырос на 47% по сравнению с 2002

годом. Число торговых и сервисных компаний, заключивших с Банком соглашение об

обслуживании расчетов по пластиковым картам, возросло по сравнению с предыдущим

периодом на 51% до уровня 529 точек. Оборот по безналичному эквайрингу составил

около 150 млн. руб.

В течение 2003 г. были реализованы ряд

зарплатных проектов – крупнейшими из них стало сотрудничество с МУП «ХПОПАТ»,

ОАО «Камчатэнерго», ОАО «Сахалинэнерго», СПМС «317 ДВЖД», ОАО КФ «Хабаровсккрайгаз»,

«Дальнеэнерноремонт».

Коммерческие успехи Банка «Дальневосточное

ОВК» в 2003 г. опирались на сохраняющуюся стабильность и предсказуемость

ситуации в экономике, банковской системе и на финансовых рынках. Кроме того,

успешная деятельность Банка в 2002 году – увеличение уставного капитала и

собственных средств – позволили выйти на качественно новый уровень развития.

2.2 Анализ

учета основных средств в банке

С переходом к

рыночным отношениям изменились подходы к постановке бухгалтерского учета в

организациях. От жесткой регламентации учетного процесса со стороны государства

в прошлом в настоящее время перешли к разумному сочетанию государственного

регулирования и самостоятельности организации в постановке бухгалтерского

учета. Сущность новых подходов к постановке бухгалтерского учета заключается в основном в том, что на основе установленных

государством общих правил бухгалтерского учета организации самостоятельно

разрабатывают учетную политику для решения поставленных перед учетом задач.

Учетная

политика является важным средством формирования величины основных показателей

деятельности организации, налогового планирования, ценовой политики.

Учетная

политика организации – это принятая ею совокупность способов ведения

бухгалтерского учета (первичное наблюдение, стоимостное измерение, текущая

группировка и итоговое обобщение фактов хозяйственной деятельности).

На выбор и

обоснование учетной политики влияют следующие факторы:

·

организационно-правовая форма организации;

·

отраслевая принадлежность и вид деятельности;

·

масштабы деятельности организации;

·

управленческая структура организации и структура

бухгалтерии;

·

финансовая стратегия организации;

·

материальная база;

·

степень развития информационной системы организации, в том числе управленческого

учета.

Все операции

должны оформляться оправдательными документами. Эти документы являются

первичными учетными документами, на основании которых ведется бухгалтерский

учет. Оформление первичных документов производится в соответствии с

требованиями Федерального закона «О бухгалтерском учете».

Имущество

принимается к бухгалтерскому учету при его сооружении (строительстве), создании

(изготовлении), приобретении (в том числе по договору отступного), внесении

учредителями (участниками) в оплату уставного капитала, получении по договору

дарения, иных случаях безвозмездного получения и других поступлениях.

Первоначальной

стоимостью имущества, приобретенного за плату, в том числе бывшего в

употреблении, признается сумма фактических затрат кредитной организации на

приобретение, сооружение (строительство), создание (изготовление) и доведение

до состояния, в котором оно пригодно для использования.

Первоначальной

стоимостью имущества, полученного в счет вклада в уставный (складочный) капитал кредитной организации,

является согласованная учредителями (участниками) его денежная оценка, если иное

не предусмотрено законодательством Российской Федерации.

Первоначальной

стоимостью имущества, полученного по договору дарения и в иных случаях

безвозмездного получения, является рыночная цена идентичного имущества на дату

оприходования.

При

определении рыночной цены следует руководствоваться статье 40 части первой

Налогового кодекса Российской Федерации.

Первоначальная

стоимость имущества, полученного по договорам, предусматривающим исполнение

обязательств (оплату) неденежными средствами, определяется аналогично

определению стоимости имущества, полученного безвозмездно.

Оценка

имущества, стоимость которого при приобретении выражена в иностранной валюте,

определяется в рублях по курсу Центрального банка Российской Федерации,

действующему на дату принятия имущества к учету.

Под основными средствами понимается часть имущества со

сроком полезного использования, превышающим 12 месяцев, используемого в

качестве средств труда для оказания услуг, управления организацией, а также в

случаях, предусмотренных санитарно-гигиеническими, технико-эксплуатационными и

другими специальными техническими нормами и требованиями.

Основные средства и расчеты по капитальным вложениям

коммерческих банков подлежат отражению на балансовых счетах первого и второго

порядка, входящих в состав раздела 6 Плана счетов “Средства и имущество”,

подраздела “Имущество банков”.

Перечень наиболее важных счетов раздела 6, операции по

которым носят наиболее массовый характер:

Таблица 1

Номер балансового счета

|

Наименование счета

|

Характеристика счета:

А - активный

П - пассивный

|

|

604

60401

60402

60403

60404

60405

605

606

607

60701

60702

608

610

61001

61002

61003

61006

612

61201

61202

|

Основные средства банков

Категория 1

— здания и сооружения

Категория 2 — легковой автотранспорт и легкий грузовой

автотранспорт, конторское оборудование и мебель, компьютерная техника,

информационные системы и системы обработки данных

Категория 3

— Оборудование, транспортные

средства и

другие основные средства, не включенные в 1 и 2 категории

Земля

Долгосрочно

арендуемые основные средства

Основные средства, переданные в

пользование организациям банков

Износ (амортизация) основных средств

Капитальные вложения

Собственные

капитальные вложения

Капитальные

вложения, осуществленные сверх имеющихся источников

Лизинговые операции

Хозяйственные материалы

Канцелярские

принадлежности

Запасные

части, включая шины для автотранспорта, а также средства вычислительной

техники

Оборудование,

требующее монтажа

Другие

материалы

Реализация (выбытие) имущества банков

Реализация

(выбытие) имущества банков

Реализация

(выбытие) имущества банков

|

А

А

А

А

А

А

П

А

А

А

А

А

А

А

А

П

А

|

К основным

средствам относится оружие, независимо от стоимости.

Полученное

кредитными организациями во временное пользование от органов внутренних дел

оружие в соответствии с Федеральным законом «Об оружии» (с учетом изменений и

дополнений) учитывается в соответствии с разделом 8 Порядка.

К основным

средствам относятся также капитальные вложения в арендованные объекты основных

средств.

Указанием Банка России от 09 августа 2004 года № 1484-У

с 1 января 2005 года данный пункт

дополнен словами «если в соответствии с заключенным договором аренды эти

капитальные вложения являются собственностью арендатора».

Земельные

участки, находящиеся в собственности кредитной организации, учитываются на

балансовом счете N 60404 "Земля".

На этом же

счете учитываются иные объекты природопользования (вода, недра и другие

природные ресурсы).

С учетом положений,

установленных законодательством Российской Федерации, руководитель кредитной

организации имеет право установить лимит стоимости предметов для принятия к

бухгалтерскому учету в составе основных средств.

Предметы стоимостью ниже установленного лимита

стоимости независимо от срока службы учитываются в составе материальных

запасов.

Согласно Приказа по учетной политике банка

«Дальневосточное ОВК»: «Исходя из технологических особенностей банковской

деятельности предметы стоимостью от 6000 руб. включительно учитываются в

составе основных средств банка, если срок их возможного полезного использования

превышает 12 месяцев».

Основные средства принимаются к бухгалтерскому учету

по первоначальной стоимости, определяемой в соответствии с п.п. 1.6-1.9 Порядка учета основных средств,

нематериальных активов, материальных запасов.

Стоимость основных средств, в которой они приняты к

бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных

законодательством Российской Федерации и Порядком учета основных средств,

нематериальных активов, материальных запасов.

Изменение первоначальной стоимости основных средств

допускается в случаях достройки, дооборудования, модернизации, реконструкции,

технического перевооружения (в соответствии с разделом 7 Порядка) и частичной ликвидации или

переоценки объектов основных средств.

«В целях налогового учета первоначальная стоимость

амортизируемого имущества определяется аналогично определению первоначальной

стоимости основных средств по бухгалтерскому учету» (Выдержка из приказа).

Кредитная организация имеет право не чаще одного раза

в год (на 1 января отчетного года) переоценивать группы однородных объектов

основных средств по восстановительной (текущей) стоимости путем индексации или

прямого пересчета по документально подтвержденным рыночным ценам.

При принятии решения о переоценке по таким основным

средствам следует учитывать, что в последующем они переоцениваются регулярно,

чтобы стоимость, по которой они отражаются в бухгалтерском учете и отчетности,

существенно не отличалась от текущей (восстановительной) стоимости.

Указанием Банка России от 9 августа 2004 года № 1484-У

с 1 января 2005 года внесено дополнение:

«Под текущей (восстановительной) стоимостью объектов

основных средств понимается сумма денежных средств, которая должна быть

уплачена кредитной организацией на дату проведения переоценки в случае

необходимости замены какого-либо объекта.

При определении текущей (восстановительной) стоимости

могут быть использованы данные на аналогичную продукцию, полученные от

организаций-изготовителей; сведения о уровне цен, имеющиеся у органов

государственной статистики, торговых инспекций и организаций; сведения об

уровне цен, опубликованные в средствах массовой информации и специальной литературе; оценка бюро технической

инвентаризации; экспертные заключения о текущей (восстановительной) стоимости

объектов основных средств.

Земельные участки и объекты природопользования (вода,

недра и другие природные ресурсы) переоценке не подлежат.».

В бухгалтерском учете увеличение стоимости числящихся

на балансе кредитной организации по состоянию на начало отчетного года объектов

основных средств до их восстановительной стоимости в результате применения

указанных выше способов переоценки отражается:

по дебету

счетов учета основных средств в корреспонденции со счетом по учету прироста

стоимости имущества при переоценке.