Содержание

Введение. 3

1.1.

Сущность и содержание рисков и управления ими. 4

1.1

Понятие и виды риска. 4

1.2. Управление рисками. 7

2.

Анализ управления рисками на предприятии

ОАО “Новэкс”. 12

2.1.

Характеристика объекта исследования ОАО “Новэкс”. 12

2.2

Относительная оценка риска на основе анализа финансового состояния предприятия. 13

2.3.

Совершенствование технологии управления риском с помощью создания программы

целевых мероприятий по управлению риском. 19

Заключение. 35

Список

литературы.. 36

Приложение. 37

Введение

Риск присущ любой сфере человеческой деятельности,

что связано с множеством условий и факторов, влияющих на положительный исход

принимаемых решений. Фактор риска может возникнуть и оказывать свое воздействие

на любое предприятие, независимо от степени его устойчивости на рынке.

Одной из основных причин

неэффективного управления рисками является отсутствие ясных и четких

методологических основ этого процесса. Анализ приводимых в литературе принципов

управления рисками показывает их разрозненность, а отдельным попыткам их

систематизации присуще множество спорных моментов. Тем не менее, анализ

исследований в области методологии управления рисками с учетом требований

современной экономики позволяет сформировать систему принципов управления

рисками:

- решение, связанное с

риском, должно быть экономически грамотным и не должно оказывать негативного

воздействия на результаты финансово-хозяйственной деятельности предприятия;

- управление рисками

должно осуществляться в рамках корпоративной стратегии организации;

- в управлении рисками

принимаемые решения должны базироваться на необходимом объеме достоверной

информации;

- при управлении рисками

принимаемые решения должны учитывать объективные характеристики среды, в

которой предприятие осуществляет свою деятельность;

- управление рисками

должно носить системный характер;

- управление рисками

должно предполагать текущий анализ эффективности принятых решений и оперативную

корректуру набора используемых принципов и методов управления рисками.

Целью данной

работы является проведение теоретических исследований в области управления

риском на промышленном предприятии, анализ и разработка мероприятий по

совершенствованию технологии управления риском.

1.1. Сущность и содержание

рисков и управления ими

1.1 Понятие и виды риска

Риск и

предпринимательство – это вероятность того, что предприятие понесет убытки или

потери, если намеченное мероприятие (управленческое решение) не осуществится, а

также, если были допущены просчеты или ошибки при принятии управленческих

решений. Предпринимательский риск можно подразделить на производственный,

финансовый и инвестиционный.

Производственный риск связан непосредственно с

хозяйственной деятельностью предприятия. Под производственным риском обычно

понимают вероятность (возможность) невыполнения предприятием своих обязательств

по контракту или договору с заказчиком, риски реализации товаров и услуг,

ошибки в ценовой политике, риск банкротства.

В производственной деятельности промышленного

предприятия можно выделить следующие риски:

-

риск полной остановки предприятия из-за невозможности заключения

договоров на поставку необходимых при данной технологии материков, комплектующих

деталей и других исходных продуктов;

-

риск недополучения исходных материков из-за срыва заключенных

договоров о поставке, а также риск невозврата денежных средств, перечисленных

поставщику в виде предоплат;

-

риск незаключения договоров на реализацию произведенной

продукции, работ или услуг, т.е. риск полной или частичной нереализации;

-

риск неполучения или несвоевременного получения денежных

средств за отгруженную на реализацию продукцию;

-

риск отказа покупателя от полученной и оплаченной продукции

или риск возврата;

-

риск срыва заключенных соглашений о предоставлении

займов; инвестиций или кредитов;

-

ценовой риск, связанный с определением цены на реализуемую

предприятием продукцию и услуги, а также риск в определении цены на необходимые

средства производства, используемое сырье, материны, топливо, энергию, рабочую

силу и капитал (в виде процентных ставок по кредитам). По некоторым расчетам,

ошибка в размере цены на реализуемую продукцию на 1% приводит к потерям,

составляющим не менее 1% выручки от реализации. Если спрос на данный товар

эластичен, то потери могут составить 2— 3%. При рентабельности продукции,

составляющей 10—13%, ошибка в цене на 1% может означать потери в прибыли на

5—10%. Ценовой риск существенно возрастает в условиях инфляции;

-

риск банкротства как деловых партнеров (контрагентов,

реализаторов, поставщиков и т.п.), так и самого предприятия.

Финансовый риск – это вероятность наступления ущерба в

результате проведения каких-либо операций с ценными бумагами, т.е. риск,

который следует из природы финансовых операций. К финансовым рискам относятся

кредитный риск, процентный риск, валютный риск, риск упущенной финансовой

выгоды.

Кредитный риск связан с неуплатой заемщиком основного

долга и процентов, начисленных за кредит. Процентный риск — опасность потерь

коммерческими банками; кредитными учреждениями, инвестиционными фондами в результате

повышения процентных ставок, выплачиваемых ими по привлеченным средствам, над ставками

по предоставленным кредитам. Валютные риски отражают опасность валютных потерь,

связанных с изменением курса одной иностранной валюты по отношению к другой, в

том числе национальной валюты при проведении внешнеэкономических, кредитных и

других валютных операций. Риск упущенной финансовой выгоды определяется

вероятностью финансового ущерба, который может возникнуть в результате

неосуществления какого-либо мероприятия или остановки хозяйственной

деятельности. В инвестиционной деятельности предприятия можно выделить риск

инвестирования в ценные бумаги, или «портфельный риск», который характеризует

степень риска снижения доходности конкретных ценных бумаг и сформированного

портфеля ценных бумаг, а также риск новаторства. Новые проекты содержат три

вила рисков:

-

риск, связанный с техническими нововведениями;

-

риск, связанный с экономической или организационной

стороной производства;

-

риск,

определяемый «молодостью предприятия».

Риски могут быть классифицированы и по иным признакам.

Так, например, выделяют риски чистые и спекулятивные, динамические и

статические, абсолютные и относительные. Чистые риски означают возможность

получения убытков или нулевого результата. Обычно к ним относят

производственные и инвестиционные риски. Спекулятивные риски выражаются в

вероятности получения как положительного, так и отрицательного результата.

Финансовые риски, например, считаются спекулятивными рисками.

Динамический риск — это риск непредвиденных изменений

вследствие принятия управленческих решений или изменений, произошедших в экономической,

политической и других сферах общественной жизни. Такие изменения могут привести

как к потерям, так и к дополнительным доходам. Статический риск — это риск

потерь вследствие нанесения ущерба собственности, а также потерь дохода из-за

недееспособности организации. Этот риск может привести только к потерям.

Абсолютный риск оценивается в денежных единицах (рублях,

долларах и т.д.); относительный риск — в долях единицы или в процентах.

Например, риск в предпринимательстве можно измерить абсолютной величиной — суммой

убытков и потерь и относительной величиной — степенью риска, т.е. мерой вероятности

неосуществления намеченного мероприятия или недостижения намеченного уровня

прибыли; дохода, цены. Оба показателя необходимы и несут соответствующую

информацию — абсолютного и относительного риска.[1]

Факторы риска

Предпринимательский риск

складывается под влиянием объективных (внешних) и субъективных (внутренних)

факторов.

К наиболее важным внешним факторам относятся: инфляция

(значительный и неравномерный рост цен как на сырье, материалы, топливо,

энергоносители, комплектующие изделия, транспортные и другие услуги, так и на

продукцию и услуги предприятия); изменение банковских процентных ставок и условий

кредитования, налоговых ставок и таможенных пошлин; изменения в отношениях

собственности и аренды, в трудовом законодательстве и др. Не менее опасно для

деятельности предприятия влияние внутренних факторов, которые связаны с

ошибками и упущениями руководства и персонала. Так, по оценкам зарубежных экспертов,

90% различных неудач малых фирм связано с неопытностью руководства, его

неумением адаптироваться к изменяющимся условиям, консерватизмом мышления, что

ведет к неэффективному управлению предприятием, к принятию ошибочных решений,

потере позиций на рынке.

К субъективным факторам можно отнести и фактор отношения

к риску. Люди различаются по своей готовности пойти на риск. Так, одним

руководителям нравится рисковать, другие рисковать не хотят, а иные к риску

безразличны. От поведения конкретных людей зависит и выбор рисковой стратегии в

деятельности предприятия. Руководитель, который предпочитает стабильный доход,

в предпринимательской деятельности выбирает стратегию, не расположенную к

риску. При таком антирисковом поведении обычно имеет место невысокий доход

(прибыль) предприятия. Руководитель, нейтрально относящийся к риску,

ориентируется на ожидаемый доход, невзирая на возможные убытки.[2]

1.2.

Управление рисками

Управление

рисками представляет собой совокупность процессов внутри организации, направленных

на ограничение уровней принимаемых организацией рисков в соответствии с

интересами собственников организации - аппетитом к риску.

Основной

проблемой при управлении рисками является конфликт интересов между

собственниками организации и её менеджментом и сотрудниками.

Менеджмент и

сотрудники организации не покрывают убытков организации своими средствами, за

исключением ситуаций, когда доказаны корыстные или халатные действия

сотрудников, приведшие к убыткам, что бывает крайне редко. Рост доходов сотрудников

организации, как правило, связаны с увеличением доходности операций (бонусы,

премии и т.д.), и с увеличением объёмов и рискованности операций (объем, и

уровень риска определяют потенциальную доходность и возможности по получению

косвенных, корыстных доходов - манипуляция ценами, откаты и т.д.).

Управление

рисками подразумевает в частности устранение данного разрыва интересов.

Управление

рисками может осуществляться с различных позиций:

-

прямое директивное управление рисками - подход к управлению рисками, в

рамках которого при проведении отдельной операции оценка предполагается рисков

доводится до высшего руководства организации, которое принимает окончательное

решение о целесообразности проведения операции. Такой подход эффективен при

небольшом количестве проводимых операций, т.е. либо в небольшой организации,

либо при проведении крупных операций (например, коммерческое кредитование в

банке) в средних и крупных организациях.

-

ограничение рисков за счёт лимитирования операций - т.е. ограничение количественных

характеристик отдельных групп операций, выделенных или по их типу или по лицам,

несущим ответственность за операции;

-

ограничение рисков за счёт механизмов оценки эффективности с учетом риска.

В современных условиях

хозяйствования, характеризующихся политической экономической и социальной

нестабильностью существующая на предприятии система управления должна включать

механизм управления рисками.

Первым этапом

формирования механизма управления риском на предприятии является создание

службы риск-менеджмента. На сегодняшнем этапе развития экономики целью этой

службы является минимизация потерь посредством мониторинга деятельности

предприятия, анализа всего комплекса РОФ, выработки рекомендаций по снижению

рисков и контроля за их выполнением. При этом важно определить место службы в

организационной структуре предприятия, определить права и обязанности ее

персонала и проинформировать работников предприятия о функциях службы и

характере ее деятельности.

Источниками информации,

предназначенной для анализа риска являются:

- бухгалтерская отчетность предприятия. Данные

документы (баланс, отчет о прибыли и убытках, о движении денежных средств и т.

д.) в сжатой форме содержат всю официальную информацию о предприятии —

состояние основных фондов, уровень запасов материалов и готовой продукции,

величину дебиторской и кредиторской задолженностей, финансовые результаты

деятельности предприятия и пр. Анализ бухгалтерской отчетности предприятия

позволит выявить значительную долю деловых, кредитных, организационных рисков;

- организационная структура и штатное

расписание предприятия. Анализ данной информации позволяет выявлять

организационные риски;

- карты технологических потоков

(технико-производственные риски);

- договоры и контракты (деловые и юридические

риски);

- себестоимость производства продукции. Ее

анализ позволяет выявить подавляющее большинство РОФ и определить денежное выражение

потерь из-за возникновения рисковых ситуации;

- финансово-производственные планы предприятия.

Полнота их выполнения дает возможность комплексно оценить устойчивость

предприятия ко всей совокупности рисков.

Социально-экономическая

нестабильность, в условиях которой действуют предприятия, вносит свои

коррективы как в деятельность субъектов хозяйствования; так и в механизм

управления рисками предприятий. При этом проследить ее влияние в полном объеме

практически невозможно, но определить аспекты ее воздействия на отдельные риски

вполне реально.

По завершении сбора

информации, предназначенной для анализа рисков, служба риск-менеджмента получит

возможность реально оценить динамику показателей деятельности предприятия с

учетом воздействий внешних и внутренних социально-экономических и политических

факторов, что позволит всесторонне и профессионально спрогнозировать будущее

состояние рыночной конъюнктуры и реально оценить возможные риски.

Логическим продолжением

работы службы риск-менеджмента должно стать формирование программы мероприятий

по управлению рисками, при разработке, которой должно быть учтено следующее:

- размер возможного ущерба и его вероятность;

- существующие механизмы снижения риска,

предлагаемые государством и их производственно-экономическая эффективность;

- производственно-экономическая эффективность

предлагаемых службой мероприятий по снижению рисков;

- практическая возможность реализации

мероприятий в рамках выделенного лимита средств;

- соответствие мероприятий программы существующим

нормативным актам, целям долгосрочного и краткосрочного планирования развития

предприятия и основным направлениям его финансовой политики;

- субъективное отношение к риску разработчиков

программы и руководства предприятия.[3]

При разработке программы

мероприятий по управлению рисками специалистам службы риск-менеджмента следует

ориентироваться на максимальную унификацию формируемых оценок уровня риска, что

выражается в формировании универсальных параметров, характеризующих объем

возможного ущерба, В качестве таких параметров наиболее целесообразно

использовать воздействия рисков на финансовые потоки и финансовое состояние

предприятия.

Завершающим этапом

разработки программы является формирование комплекса мероприятий по снижению

рисков, с указанием планируемого эффекта от их реализации, сроков внедрения,

источников финансирования и лиц, ответственных за выполнение данной программы.

Программа обязательно должна быть утверждена руководством предприятия и учтена

при финансово-производственном планировании.

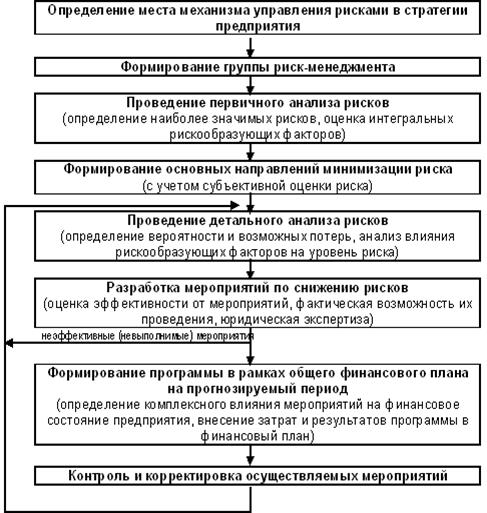

Рис. 1.1. Алгоритм функционирования механизма управления рисками

В процессе реализации

программы специалисты службы риск-менеджмента должны осуществлять анализ

эффективности принятых решений и по мере необходимости обеспечивать

корректировку целей и средств минимизации рисков. При этом рекомендуется

аккумулировать всю информацию об ошибках и недостатках разработки программы,

проявившихся в ходе ее реализации. Такой подход позволит провести разработку

последующих программ мероприятий по снижению рисков на более качественном

уровне с использованием новых полученных знаний о риске.[4]

2. Анализ управления рисками

на предприятии ОАО “Новэкс”

2.1. Характеристика объекта

исследования ОАО “Новэкс”

В целях проведения

качественного анализа воздействия фактора риска на работу предприятия,

необходимо всесторонне обрисовать сегодняшнее состояние ОАО “Новэкс” в

различных областях его деятельности: финансовой, производственной, сбытовой и

других.

Новосибирское

акционерное общество закрытого типа “Новэкс” специализируется на выпуске

универсальных одноковшовых экскаваторов 4, 5 и 6 размерных групп с различными

видами оборудования, производит запасные части к экскаваторам, оказывает

сервисные услуги потребителям экскаваторов, освоило погрузчики универсальные малогабаритные со сменным

рабочим оборудованием, гидромолоты для скалывания скальных грунтов с усилием до

9 Кдж и частотой удара 160 ударов в минуту, являющиеся универсальными в стране. ОАО “Новэкс” производит также товары

народного потребления, выполняет разовые заказы по изготовлению стального,

цветного литья, поковок, сварных металлоконструкций, ведёт строительство жилья

и объектов соцкультбыта.

В 2003 году

общий объем товарной продукции был выполнен только на 54,6%. Производственные мощности,

на сегодня, способны обеспечить выпуск 360 единиц экскаваторов в год,

фактически же мощности использовались на 26,4%. Из 190 экскаваторов по плану,

изготовлено 95 штук. Срыв выполнения плана допущен по всем показателям. Хотя по

сравнению с 2002 годом выпуск товарной продукции увеличен на 26%.

В течение

2003 года предприятие работало неритмично. Наибольший выпуск товарной продукции приходился на III декаду месяца.

Количество

оборудования отслужившего свой срок на 01.01.2004г. составляет 1141 единиц из

общего парка 1866 единиц или 61,1%. Износ основных средств – 462572 тысяч рублей, то есть изношенность

63,1%.

Финансовое

состояние завода в значительной степени зависит от объема продаж. В условиях

2003 года реализация продукции проводилась в основном по взаимозачету - 84%,

бартер – 8,3%, денежные средства – 7,7%. Ввиду того, что предприятие должно

платить налоги, содержать объекты соц.культбыта, выплачивать зарплату и т.д.

такое соотношение между денежными расчетами и взаимозачетов недопустимо. Структура

реализованной продукции должна выдерживаться,

минимум, в следующих соотношениях: 60% -

поступление денежных средств, 40% - взаимозачеты.

Численность ППП ОАО

уменьшилась на 750 человек, по сравнению с предыдущим годом. Численность

рабочих сократилась на 569 человек.

Возросший

масштаб цен потребовал дополнительного увеличения оборотных средств, но

адекватного их увеличения не произошло. Хроническое отсутствие на

протяжении последних лет платёжных

средств до предела обострило положение в службах обеспечения. По указанным выше

причинам резко сократились размеры складских запасов, что отрицательно скажется

на работе всего завода в будущем.

Предприятие,

работающее в таких условиях, неумолимо подвергается воздействию фактора риска,

а точнее – воздействию различных видов рисков. Отсюда видна актуальность

дальнейшего выявления, анализа и оценки различных рисков.[5]

2.2 Относительная оценка

риска на основе анализа финансового состояния предприятия

Оценка

риска является важнейшей составляющей

общей системы управления риском. Она представляет из себя процесс определения

количественным или качественным способом величины (степени) риска.

Количественная оценка

риска позволяет получить наиболее точные решения. Однако осуществление

количественной оценки встречает и наибольшие трудности, связанные с тем, что

для количественной оценки рисков нужна соответствующая исходная информация. В

России рынок информационных услуг развит пока очень слабо и, зачастую, трудно

получить фактические данные, которые надо собирать и обрабатывать.

Из-за этих трудностей,

связанными с недостатком информации, времени, а иногда и с невозможностью

проведения данного расчета из-за отсутствия необходимых данных, относительная

оценка риска на основе анализа финансового состояния предприятия представляет

сегодня особый интерес. Это один из самых доступных методов оценки риска, как

для предпринимателя-владельца фирмы, так и для его партнеров.

Оценку финансового

положения предприятия следует осуществлять, основываясь на главных документах

финансовой отчетности, таких, как бухгалтерский баланс и счет прибылей и

убытков.

Оценку риска на основе

анализа финансового состояния фирмы будем проводить на примере ОАО “Новэкс”, в три этапа: исследование результативных

критериев деятельности предприятия, исследование разностных показателей и

анализ на основе специальных коэффициентов.

Все рассматриваемые данные, представленные в

анализе, являются результатом функционирования данного предприятия в течение

2003 года.

Этап первый – анализ

результативных критериев деятельности предприятия. Результативные критерии –

это основные итоговые показатели деятельности фирмы, такие, как оборот или

объем продаж, сумма активов и ликвидность.

Активы предпринимательской

фирмы удобнее анализировать на основе балансового отчета фирмы. Проанализируем

наличие, состав и размещение активов предприятия. Для удобства рассмотрения

представим данные в табличной форме. Исходной базой является бухгалтерский

баланс предприятия Приложение 2.

Анализируя данные таблицы

видно, что активы, по своим видам, имеют далеко не полный состав. В течение

года практически не осуществлялись долгосрочные финансовые вложения. Имеется

значительное снижение к концу года величины основных средств (минус 17151000

рублей), возросла величина незавершенного производства (1513000 рублей). Всё

это не могло положительно сказаться на работе предприятия. К концу года

предприятие получило убыток в размере 28641000 рублей, но виден некоторый рост

суммы активов, в размере 4388000 рублей.

Предприятие находится в

тяжелом финансовом положении, и незначительный рост активов, в данном случае,

не может служить основанием для вывода о благополучном состоянии ОАО “Новэкс”.

Далее проанализируем такой

результативный критерий, как объем продаж. Для этого представим данные о

финансовых результатах предприятия (Приложение 3)

Как видно

из таблицы объем продаж значительно возрос, по сравнению с предыдущим годом.

Однако, в ходе реализации, выдерживалось недопустимое соотношение между

денежными расчетами и взаимозачету. В условиях 2003 года реализация продукции

проводилась в основном по взаимозачету -

84%, бартер – 8,3%, денежные средства – 7,7%. Такое соотношение

абсолютно неприемлемо. Структура реализованной продукции должна выдерживаться,

минимум, в следующих соотношениях: 60% - поступление денежных средств, 40% - взаимозачеты.

Показатель

ликвидности характеризует текущее состояние предприятия, обобщающий показатель

платежеспособности – наличия средств на расчетных средствах, в банке, в кассе.

Он отражает достаточность текущих активов для погашения своих краткосрочных

обязательств и осуществления непредвиденных расходов.

Таблица 2.1. Показатель ликвидности

|

На дату

|

1.01.03

|

1.04.03

|

1.07.03

|

1.10.03

|

1.01.04

|

Норма

|

|

Коэффициент

текущей

ликвидности

|

0,588

|

0,599

|

0,577

|

0,558

|

0,524

|

Не

менее

2

|

В течение 2003 года коэффициент

текущей ликвидности уменьшился с 0,588

до 0,524 на 10,9%. Низкое значение этого коэффициента вызвано увеличением

кредиторской задолженности на 18177000 рублей и задолженности перед бюджетом на

11841000 рублей, по сравнению с 2002 годом. В условиях возникновения

неплатежей, применения взаимозачетов при расчетах за поставленную продукцию на

данном этапе невозможно значительно повысить этот коэффициент. Трактовка

экономической литературы представленных в таблице 5 значений такова: предприятие находится на грани банкротства.

Этап второй – изучение разностных критериев, которые

представляют из себя основные показатели деятельности фирмы, такие, как:

прибыль и чистый оборотный капитал. Чем выше чистый оборотный капитал, тем

меньше рискует предприниматель. Прибыль же является основным критерием

деятельности предпринимательской фирмы, чем больше предприниматель рискует, тем

больше должен быть размер ожидаемой прибыли от сделки.

Предприятие в 2003 году не получило прибыли, а

получило убыток в размере 28641000 рублей. Этот показатель уменьшился в два

раза, по сравнению с предыдущим годом (28641000 рублей убытка в 2000 году

против 57060000 рублей убытка в 2002 году).

Чистый оборотный капитал (ЧОК) определяется как

разность между текущими активами фирмы и

текущими обязательствами:

ЧОКн.г. = 119592000-199527000 = -79935000 рублей.

ЧОКк.г. = 110498000-210752000 = -100254000 рублей.

Как показывают расчёты, текущие потребности

предприятия в течение всего года абсолютно не могут быть обеспечены

собственными средствами, без привлечения кредитов из вне. И эта негативная

тенденция возрастает к концу года.

Этап третий. Наряду с вышеназванными критериями особый

интерес представляет изучение специальных коэффициентов, расчет которых основан

на существовании определенных соотношений между отдельными статьями бухгалтерского

баланса. Анализ таких коэффициентов позволяет оценить финансовую устойчивость

предприятия, которая в свою очередь является показателем уровня

предпринимательского риска. Назовём эти коэффициенты и приведем формулы их

расчета.[6]

Коэффициент текущей ликвидности (Ктл) – показывает,

сколько денежных единиц текущих активов приходится на одну денежную единицу

текущих обязательств. Определяется как отношение текущих активов к текущим обязательствам.

Ктл = ТА / ТО , (1)

где ТА – текущие активы;

ТО –

текущие обязательства.

Коэффициент срочной ликвидности (Ксл) – определяет

способность фирмы выполнять свои текущие обязательства за счет быстроликвидных

активов.

Ксл =

(ТА – ТЗ) / ТО, (2)

где ТЗ – товарные запасы фирмы.

Коэффициент платежеспособности (Кп) – показывает,

какая часть деятельности фирмы финансируется за счет собственных средств, а

какая – за счет заемных.

Кп = (СК /

ОО) * 100%, (3)

где ОО – общие обязательства фирмы;

СК – собственный

капитал фирмы.

Коэффициент задолженности (Кз) – важнейший показатель

финансовой независимости предприятия.

Кз

= ЗК / СК,

(4)

где ЗК – заемные средства предприятия.

Коэффициент маневренности (Км) – показывает долю

собственного капитала фирмы, который находится в такой форме, что позволяет

свободно им маневрировать.

Км = (ТА / СК) * 100%. (5)

Коэффициент финансовой независимости (Кфн) –

показывает, на сколько сумма оборотных средств фирмы перекрывает все

задолженности.

Кфн = (ТА /

ЗК) * 100%. (6)

Перечислили основные коэффициенты, анализируя которые

можно оценить финансовую устойчивость предприятия.

Осуществим, для удобства расчетов, несложную

перегруппировку бухгалтерского баланса ОАО “Новэкс” имени Коминтерна и

представим ее результаты в Приложении 4.

На основании данной

таблицы рассчитаем специальные коэффициенты: коэффициент текущей ликвидности,

срочной ликвидности, коэффициент платёжеспособности, задолженности,

манёвренности, коэффициент автономии и коэффициент финансовой независимости.

Формулы расчёта этих коэффициентов были приведены выше. Сведём результаты

расчётов в табличную форму (Приложение 5.).

Анализируя рассчитанные

коэффициенты можно сделать следующие выводы.

Значения коэффициента

текущей ликвидности позволяют говорить о низком уровне ликвидности предприятия,

так как его величина за рассматриваемый период ниже достаточного уровня. Возникает довольно высокий уровень

предпринимательского риска, так как текущие обязательства превышают текущие

активы.

Судя по значениям

коэффициента срочной ликвидности, предприятие практически не способно выполнять

свои текущие обязательства за счёт быстро ликвидных активов.

Довольно высокий уровень

коэффициента платёжеспособности говорит о том, что большая часть имущества была

сформирована за счёт собственных средств.

Коэффициент маневренности

на начало и на конец года ниже рекомендуемого уровня. Исходя из этого видно,

что у предприятия отсутствует собственный капитал, которым можно свободно

маневрировать в целях увеличения закупок сырья и другое. Предприятие способно

оказаться в положении банкрота в случае технического перевооружения и

испытывать трудности со сбытом продукции.

Высокий коэффициент

автономии показывает большую долю средств, вложенных собственниками в общую

стоимость имущества фирмы. Это же подтверждают данные пассива баланса.

Коэффициент автономии выше 50% говорит о том, что предприятие могло бы,

реализовав половину имущества, погасить долговые обязательства.

Значение коэффициента

финансовой независимости меньшее 100%, указывает на недостаток оборотных

средств у предприятия в течение года, то есть, оборотные средства не покрывают

все задолженности.

На основании рассмотренных

коэффициентов можно сделать вывод о том, что финансовое положение АООТ “Новэкс”,

в течение 2003 года, следует охарактеризовать как крайне неустойчивое.[7]

2.3. Совершенствование

технологии управления риском с помощью создания программы целевых мероприятий

по управлению риском

Риски воздействуют на различные

стороны работы предприятия и, как правило, воздействие это носит негативный

характер.

Любое предприятие, заинтересованное в снижении

возможных потерь, связанных с экономическим риском, должно решить для себя

несколько проблем:

- оценить возможные

убытки, связанные с экономическими рисками;

- принять решение о том,

оставляет ли она у себя определенные риски, т. е. несет ли всю ответственность

по ним сама, отказывается от них или передает часть или всю ответственность по

ним другим субъектам;

- по тем рискам или той

части рисков, которые она оставляет у себя, фирма должна разработать программу

управления ими, основной целью которой является снижение возможных потерь.

Решение этих задач

возможно на основе разработки специальной программы целевых мероприятий по

управлению риском (далее в тексте - ПЦМ) на уровне предприятия. Разработка

подобной программы на уровне предприятия должна обеспечивать такое управление

рисками, при котором основным элементам структуры и деятельности фирмы

гарантируются высокая устойчивость и защищенность от внутренних и внешних

экономических рисков.

Разработка ПЦМ должна включать две стадии –

предварительную и основную. На предварительной стадии антирисковый менеджер

должен знакомиться с той справочной и текущей конкретной информацией, которая

позволит ему принять решения, предшествующие основной стадии разработки ПЦМ,

и приступить к непосредственной разработке программы. Иными словами, цель этой

стадии - изучение всей необходимой для составления ПЦМ информации.

Основная стадия представляет из себя собственно

разработку программы управления рисками, внедрение и реализация которой будут

способствовать уменьшению возможного ущерба для предприятия.

Антирисковый менеджер,

для обоснованного принятия решений по управлению рисками, должен иметь всю

необходимую для этого информацию. Эта информация должна быть, по возможности,

сосредоточена в одном источнике. Работа на каждом из этапов должна вестись с

использованием справочной информации, связанной с предварительной и основной

стадиями разработки ПЦМ.

Таким образом, изучение

разработки ПЦМ будем осуществлять в три стадии: разработка предварительных

процедур, разработка комплекса превентивных мероприятий и, наконец, описание

справочной информации по обоим этапам разработки ПЦМ.

Приступим к изучению

первого, предварительного, этапа разработки ПЦМ и рассмотрим здесь следующие теоретические

проблемы, связанные с этим этапом: цели, задачи и принципы управления рисками,

риски, учитываемые в программе, принципы разработки программы целевых

мероприятий и процедуры управления рисками.

Цели и задачи управления

рисками.

Целью разработки любой ПЦМ является обеспечение

успешного функционирования предприятия в условиях риска. Эта цель может быть

достигнута за счет решения следующих основных задач:

- выявления возможных

экономических рисков;

- снижения финансовых

потерь, связанных с экономическими рисками.

Эта главная цель и

основные задачи могут быть конкретизированы с любой степенью глубины решения

задачи разработки ПЦМ. Так, решение задачи снижения финансовых потерь, связанных

с экономическим риском, может осуществляться, например, следующим образом:

устранением существующего риска, предотвращением возможного риска,

непосредственным предотвращением возможного ущерба, опосредованным

предотвращением возможного ущерба (через управление факторами риска),

компенсацией уже возникшего ущерба.

При анализе такой

программы должны быть уточнены перечень, а также содержание целей и задач

пересмотра ПЦМ.

Принципы управления

рисками.

Реализация поставленных

целей и задач управления рисками требует от антирискового менеджера уточнения и

выбора тех основных принципов управления рисками фирмы, которые будут учитываться им при разработке ПЦМ.

Принципы, которыми

руководствуется менеджер при разработке и внедрении ПЦМ, в первую очередь,

определяются стратегией предприятия. Так, если предприятие ориентируется на

обеспечение своей финансовой устойчивости, соответствующие принципы, которыми

должен руководствоваться разработчик программы, будут диктовать выбор методов

управления рисками, обеспечивающих эту финансовую устойчивость. Таким

конкретным принципом, может быть, например, принцип ориентации компании на

передачу всех рисков во внешнюю среду.

Разработанные принципы

управления рисками обязательно должны быть одобрены руководством фирмы и, в

первую очередь, ее финансовым директором. Соблюдение требования об одобрении

означает, что отобранные принципы согласуются со стратегией фирмы и ее

финансовыми возможностями, и следование им будет способствовать эффективному

развитию фирмы.

Для эффективного развития фирмы обязательно соблюдение

следующего принципа управления рисками: согласование работы фирмы с

требованиями внешней среды, в том числе с требованиями внешнего для данной фирмы

риск-менеджмента. Требования внешней среды могут быть представлены законодательными

и нормативными актами, отражающими методы, как макро -, так и

микроэкономического регулирования.

Кроме обязательств по

вертикали, связанных с внешним риск-менеджментом на основе макро- и

микроэкономического регулирования, необходимо помнить о выполнении обязательств

фирмы, возникающих по вертикали и горизонтали перед любыми другими субъектами,

с которыми данная фирма сталкивается в процессе своего функционирования. Это

могут быть партнеры по бизнесу, работники фирмы, клиенты.

Конечно, на содержание

принципа согласования деятельности фирмы с требованиями внешней среды будет

оказывать влияние наличию обязательств других субъектов перед данной фирмой.

Такие обязательства могут быть связаны с кредитами, выданными данной фирмой

другим компаниям, с долгами дочерней компании данной фирме и тому подобное.

Учитывая важность каждой

из составляющих этого общего принципа согласования деятельности фирмы с

требованиями внешней среды, его можно рассматривать не как единый и целостный,

а как целую группу самостоятельных принципов:

- соблюдение требований

внешнего риск-менеджмента — требований макроэкономического и

микроэкономического регулирования деятельности фирмы;

- соблюдение

обязательств, имеющихся у фирмы перед другими субъектами;

- учет обязательств,

имеющихся у других субъектов перед данной фирмой.

Ввиду постоянно

изменяющейся внешней среды и внутренних условий деятельности фирмы, ПЦМ должна

постоянно уточняться, поэтому при пересмотре программы управления рисками

перечень принципов управления рисками и их содержание также должны

пересматриваться заново.

Риски, учитываемые в

программе.

Риски, с которыми сталкивается менеджер, многочисленны

и разнообразны. Существуют различные виды рисков и критерии, позволяющие их

классифицировать.

Прежде всего, необходимо

говорить о коммерческих рисках, возникающих в любой коммерческой,

производственно-хозяйственной деятельности. Критерий выделения данной группы

рисков — первичная причина их возникновения (производственно-хозяйственная

деятельность фирмы). Под коммерческим риском обычно понимается риск

экономических потерь, связанных с реализацией коммерческой,

производственно-хозяйственной деятельности.

В общей группе

коммерческих рисков могут быть выделены две самостоятельные подгруппы:

- финансовые риски, связанные с проведением

любых финансовых операций и обусловленные возможностью потерь или недополучения

каких-либо денежных сумм (по разным причинам);

- риски, связанные непосредственно с производственно-хозяйственной

деятельностью фирмы.

Следующий критерий,

который может использоваться при классификации рисков — последствия риска. В

соответствии с ним все риски делятся на две большие группы — чистые и

спекулятивные.

В общем случае чистый риск представляет собой

неопределенную возможность появления отрицательного результата при наступлении

некоторого события. Для чистых рисков характерным является наличие двух

возможных исходов при наступлении определенного события: отрицательный результат и сохранение ситуации

в прежнем состоянии.

Спекулятивный риск

представляет собой неопределенную

возможность появления любого (положительного или отрицательного) результата при

наступлении некоторого события.

Для спекулятивных рисков

характерно наличие трех возможных исходов при наступлении определенного

события: появление отрицательного результата, сохранение ситуации в прежнем

состоянии и появление положительного результата.[8]

Для риск-менеджмента на

уровне фирмы интерес представляют спекулятивные экономические риски — те

риски, положительный и отрицательный результат которых может быть измерен в

денежном выражении. Для спекулятивных экономических рисков возможны следующие

исходы:

- появление убытка,

измеренного в денежном выражении;

- сохранение ситуации с

доходом в прежнем состоянии;

- появление денежного

дохода.

С учетом цели и задач

риск-менеджмента объектом рассмотрения ПЦМ могут быть экономические риски,

связанные с собственно производственно-хозяйственной деятельностью, а также

экономические риски, связанные с проведением финансовых операций.

Принципы разработки

программы целевых мероприятий.

Кроме уточнения перечня и

содержания принципов управления, которые могут учитываться при разработке ПЦМ,

антирисковому менеджеру важно разработать принципы разработки самой ПЦМ.

Как уже отмечалось выше, при уточнении и выборе целей,

задач и принципов управления рисками, учитываемых при разработке ПЦМ,

антирисковый менеджер в большинстве случаев должен согласовывать принимаемое им

решение с руководством фирмы. Необходимость соблюдения этого условия и может

быть представлена как один из принципов разработки ПЦМ — принцип согласования

с руководителями фирмы некоторых решений, принимаемых менеджером. Там, где это

необходимо, согласование должно идти также и со специалистами.

Немаловажным принципом, которым должен

руководствоваться разработчик ПЦМ, является принцип учета в ПЦМ рисков

определенного вида.

При составлении программы риск-менеджмента возможны

различные варианты учета рисков.

1) В ПУР учитываются

только чистые экономические риски, связанные с хозяйственной деятельностью

(ЧЭРХД). Заметим, что чистые экономические риски вместе со спекулятивными

экономическими рисками, связанными с финансовыми операциями (СЭРФО), могут

стать объектом самостоятельного управления в специально разрабатываемой

программе финансового риск-менеджмента.

2) В ПЦМ учитываются

чистые экономические риски, связанные с хозяйственной деятельностью (ЧЭРХД), а

также чистые экономические риски, связанные с финансовыми операциями (ЧЭРФО).

При этом спекулятивные экономические риски, связанные с финансовыми операциями

(СЭРФО), могут стать объектом самостоятельного управления в специально

разрабатываемой программе финансового риск-менеджмента.

3) Учитываются чистые

экономические риски, связанные с хозяйственной деятельностью, а также чистые

экономические риски, связанные с финансовыми операциями, и спекулятивные

экономические риски, связанные с финансовыми операциями (ЧЭРХД + ЧЭРФО +

СЭРФО). При этом отдельно программа финансового риск-менеджмента не

разрабатывается, так как ее задачи решаются в рамках общей программы

риск-менеджмента.

Разработанная ПЦМ не является окончательной и

законченной, она постоянно должна пересматриваться. Причин для этого

достаточно, так как и внешняя, и внутренняя среда фирмы постоянно изменяются.

Поэтому требование периодического мониторингового пересмотра ПЦМ также можно

рассматривать как принцип разработки ПЦМ.

Процедуры управления

рисками.

К числу возможных самых

общих процедур управления рисками следует отнести:

- принятие рисков на себя

(то есть на свою ответственность);

- отказ от рисков;

- передача части или всей

ответственности по рискам другим субъектам.

Выбор той или иной

процедуры управления рисками определяется общей стратегией фирмы в отношении

рисков, которая, в свою очередь, зависит от суммарного размера потенциальных

убытков, с одной стороны, и финансовых возможностей фирмы, с другой.

Стратегия фирмы в отношении

рисков может быть различной. Для осторожной стратегии характерно предпочтение

следующих процедур управления рисками:

- отказ от рисков;

- передача рисков другим

субъектам.

Осторожная стратегия

фирмы характеризуется тем, что руководство предприятия предпочитает

минимизировать риск банкротства, потери планируемого дохода или прибыли. Надо

иметь ввиду, что зачастую именно более рискованные стратегии позволяют фирме

вырваться из общего окружения и освоить новую эффективную рыночную нишу.

Для более рискованной

стратегии управления рисками характерно предпочтение следующих процедур:

-принятие рисков на себя;

- передача рисков другим

субъектам.

Данная стратегия

характеризуется тем, что размер рисков, оставляемых у себя, может быть

достаточно большим, и только чрезмерные, катастрофические риски фирма частично

или полностью передает другим субъектам.

Для часто встречающейся

более взвешенной стратегии характерно почти равнозначное использование всех

процедур управления рисками:

- отказ от рисков;

- принятие рисков на

себя;

- передача рисков другим

субъектам.

Количественным критерием

выбора той или иной процедуры управления рисками являются пороговые значения,

установленные либо по вероятности появления убытка, либо по размеру возможного

убытка по некоторым направлениям и аспектам деятельности предприятия. Так,

пороговые значения по вероятности возникновения ущерба и (или) по его

возможному ущербу могут устанавливаться отдельно по недвижимости, по

оборудованию, по ответственности фирмы перед обществом, перед работниками

фирмы.

Самое главное, что, независимо от выбранных

направлений и аспектов деятельности фирмы, эти пороговые значения должны

устанавливаться для следующих показателей — вероятность появления убытка

размер возможного убытка.

Приступим к рассмотрению

второго этапа разработки целевой программы по управлению рисками (ПЦМ) –

основного этапа. После того как менеджер закончил предварительную стадию

разработки программы управления, он должен перейти непосредственно к разработке

самой программы. Первым шагом разработки ПЦМ должен быть этап предварительного отбора рисков, с

которыми менеджер будет работать дальше при составлении ПЦМ.

Целесообразность введения

этого этапа обусловлена возможностью предварительного отбора рисков на основе

учета стратегии фирмы и возможных процедур управления рисками, одобренных

руководством и (или) специалистами фирмы.

Вторым шагом разработки

программы должен быть этап отбора возможных превентивных мероприятий и

формирования на их основе плана. Проведение таких мероприятий направлено на

снижение вероятности реализации риска, т. е. вероятности появления убытка, а

также на уменьшение размера возможного ущерба. Внедрение плана превентивных

мероприятий будет способствовать снижению суммарного возможного убытка, и

поэтому предприятие заинтересовано в разработке такого плана.

Вся программа управления

рисками будет представлять собой информацию о рисках, от которых фирма

отказалась на этапе предварительного отбора (эта информация может и

отсутствовать в программе), план проведения превентивных мероприятий, а также

перечень всех рисков и методов управления, применяемых по отношению к ним.

Кроме этого, ПУР должна содержать уточненную информацию по значениям основных

характеристик рисков (вероятность наступления убытка, размер возможного убытка,

однородность и количество аналогичных рисков).

Таким образом, рассмотрим

следующие аспекты реализации основной стадии разработки ПЦМ: предварительный

отбор рисков, отбор превентивных мероприятий и формирование плана превентивных

мероприятий, анализ рисков после формирования плана превентивных мероприятий,

окончательное формирование программы управления рисками и оценка эффективности

программы управления рисками.

Предварительный отбор рисков.

До того как начнется

непосредственная процедура отбора превентивных мероприятий, антирисковый

менеджер уже может провести некоторый предварительный анализ рисков, имеющихся

в фирме.

Зачастую вопрос о

необходимости учета тех или иных рисков связан с выявлением факторов риска и

оценкой их влияния. Для этих целей могут использоваться различные методы

выявления и оценки факторов риска. К

таким методам могут быть отнесены, например, методы факторного анализа, методы

принятия решений в условиях неопределенности, оптимизационные методы, методы

временных рядов, имитационные модели и другие.

Целью анализа

подверженности убыткам является принятие решения по тем рискам, которые для

выбранной стратегии фирмы могут оказаться очень большими — вероятность

наступления убытка или размер возможного убытка по ним превышают

соответствующие пороговые значения по процедуре отказа от рисков для уточненной

стратегии фирмы.

В результате согласования

принимаемого решения с руководством фирмы (или специалистами) менеджер может

заранее исключить из процедуры формирования плана превентивных мероприятий

некоторые риски и тем более не учитывать их на основной стадии разработки и

ПЦМ.

Риски, отобранные

менеджером на этом этапе, будут участвовать далее в разработке ПЦМ. При этом,

после того как фирма “отсечет” часть рисков за счет применения процедуры отказа

от рисков, антирисковый менеджер вправе пересмотреть решение по рискам,

принятым на себя. Часть из них он в дальнейшем может так, и оставить на

собственном удержании, часть может удержать на основе самострахования и еще

одну часть — передать другим субъектам на основе применения таких методов

управления, как страхование или иные методы передачи риска.

Результатом данного этапа

основной стадии разработки или пересмотра ПЦМ является уточненный перечень

рисков, используемый далее для разработки ПЦМ, в том числе для формирования

плана превентивных мероприятий, а также уточненные значения максимально возможного,

наиболее вероятного и ожидаемого убытков.

Отбор превентивных мероприятий и формирование

плана превентивных мероприятий.

Составление плана проведения превентивных

мероприятий является следующим этапом реализации основной процедуры

разработки ПЦМ. Превентивные

(предупредительные) мероприятия, проводимые фирмой, решают следующие основные задачи:

- снижают вероятность реализации

риска, то есть вероятность появления убытка;

- уменьшают размер

возможного ущерба.

Поэтому независимо от

выбранной стратегии, если риски останутся в фирме, она заинтересована в

снижении связанных с ними убытков. Отбор превентивных мероприятий можно

рассматривать как первый шаг к составлению ПЦМ.

Анализ

рисков после формирования плана превентивных мероприятий.

Целью данного этапа является анализ

всех рисков после того, как был сформирован план превентивных

мероприятий, для того, чтобы определить возможности применения к ним тех или

иных методов управления рисками.

После

того как менеджер по управлению рисками уже реализовал процедуру “Отбор

превентивных мероприятий и формирование плана превентивных мероприятий”, он

должен проанализировать все риски фирмы заново, то есть оставшиеся риски,

которые не подпали под превентивные мероприятия, и те, с которыми фирма будет

иметь дело после проведения превентивных мероприятий — в некотором смысле

новые для нее, так как значения их критериальных характеристик стали другими

Заметим,

что бывают ситуации, когда проведение превентивных мероприятий практически

сводит риски к нулю. Это означает, что для фирмы такой риск практически больше

не существует, и в дальнейшем построении ПЦМ он уже участвовать не будет (вошел

в план превентивных мероприятий).

Менеджер должен проанализировать все риски с

целью выявления возможностей применения к ним тех или иных методов управления.

Существуют следующие основные методы управления рисками: избежания рисков или отклонения

от них, принятия рисков на себя, предотвращения убытков, уменьшения размера убытков, страхование,

самострахование.

Посмотрим,

какие методы управления рисками могут быть применены в зависимости от значений

основных характеристик рисков.

При

высокой вероятности реализации риска, больших размерах возможного ущерба,

независимо от того, являются риски однородными или неоднородными, единичными

или массовыми, для фирмы целесообразен отказ от них, то есть использование

метода избегания рисков

Если

же вероятность наступления ущерба мала и размер возможного ущерба также

небольшой, то для единичных однородных и неоднородных рисков оправданным

является метод принятия рисков на себя, когда фирма может покрывать возникший

ущерб за счет собственных средств.

Применение

этого метода является целесообразным и в том случае, если вероятность

наступления ущерба высока, размер возможного ущерба небольшой, риски

однородные или неоднородные, но — единичные.

Если

же риски с малой вероятностью реализации ущерба и небольшим возможным ущербом

являются однородными и массовыми (их много), фирма может либо передать

ответственность по ним другому субъекту (страховой компании), то есть может

использовать страхование, либо оставить эти риски у себя, создавая при этом

специальный страховой фонд, то есть, осуществляя самострахование, например, на

основе формирования кэптивных страховых компаний.

Страхование

как метод управления рисками может использоваться и в следующих случаях:

-

вероятность наступления ущерба мала, размер возможного ущерба невелик, риски

неоднородные и их много;

-

вероятность наступления ущерба мала, размер возможного ущерба велик, риски

единичные и при этом однородные или неоднородные;

-

вероятность наступления ущерба мала, размер возможного ущерба велик, риски

однородные и их много.

Самострахование,

то есть страхование рисков на основе создания собственного страхового фонда,

оправдано в тех случаях, когда рисков много и в то же время они имеют следующие

характеристики:

-

вероятность наступления ущерба мала, размер возможного ущерба велик, риски

однородные или неоднородные, но их много;

-

вероятность наступления ущерба высока, размер возможного ущерба невелик, риски

однородные или неоднородные, но их много.

Результатом

данного этапа управления рисками является выделение групп рисков, к которым

могут быть применены те или иные методы управления.

Окончательное

формирование программы управления рисками.

Фактически программа целевых мероприятий по

управлению рисками (ПЦМ) сформировалась в результате реализации следующих

основных процедур:

-

предварительный отбор рисков, остающихся на уровне фирмы, с учетом выбранной

стратегии фирмы и требований процедур управления ими;

-

формирование плана превентивных мероприятий;

-

выбор методов управления рисками.

В

итоге в ПЦМ вошли следующие риски:

-

те, которые попали под действие плана превентивных мероприятий;

-

те, которые не попали под действие плана превентивных мероприятий.

И

для тех и для других рисков менеджер может определить конкретные методы

управления ими.

Реализация

плана превентивных мероприятий и использование методов управления рисками в

общем случае приводят к изменению вероятности наступления убытка и его

возможного размера. Поэтому по всем рискам фирмы должны быть заново пересчитаны

значения этих двух основных характеристик

Результатом

этапа окончательного формирования программы целевых мероприятий по управлению

рисками является разработанная программа управления рисками, включающая план

превентивных мероприятий как обязательный блок программы.

Программа

должна содержать: план проведения превентивных мероприятий, перечень рисков,

подпадающих под план превентивных мероприятий, перечень рисков, не подпадающих

под план превентивных мероприятий, конкретные методы управления по всем

рискам, по всем рискам значения следующих характеристик: вероятность

наступления убытка и его возможный размер, однородность и количество

аналогичных рисков, пересчитанные с учетом внедрения ПУР значения максимально

возможного, наиболее вероятного и ожидаемого убытков.[9]

Оценка

эффективности программы управления рисками.

Эффективность

разработки ПЦМ может быть оценена способом, основанном на сопоставлении с

финансовыми возможностями фирмы значений максимально возможного, наиболее

вероятного и ожидаемого убытков до и после внедрения ПЦМ. Сопоставление можно

проводить на основе расчета коэффициента финансовых возможностей фирмы по

покрытию убытка. Этот коэффициент рассчитывается для максимально возможного,

наиболее вероятного и ожидаемого убытков для двух вариантов — до внедрения

программы управления рисками и после нее.

Для

принятия решений по разработке ПЦМ антирисковый менеджер должен иметь

возможность ознакомиться с соответствующей информацией. Отобразим, в таблицах,

наиболее важную информацию, используемую менеджером при разработке ПЦМ, на

предварительной и основной стадиях разработки ПЦМ.

Таблица 2.2. Виды рисков, которые могут учитываться при

разработке ПЦМ на уровне предприятия

Коммерческие риски

|

|

Связанные с собственно

хозяйственной

деятельностью

|

Связанные с проведением финансовых

операций

|

|

Чистые – связанные с

хозяйственной

деятельностью

|

Чистые – связанные с

финансовыми

операциями

|

Спекулятивные -

риски, связанные с

финансовыми операциями

|

В таблице 2.3. отобразим основные составляющие

производственно-хозяйственной деятельности предприятия и группы рисков,

связанные с ними.

Таблица 2.3. Группы рисков, связанные с основными

составляющими производственно-хозяйственной деятельности фирмы

|

Группы

рисков

производственно-

хозяйственной

деятельности

фирмы

|

Со

средствами производства фирмы

|

|

С

предметами труда

|

|

С

пресоналом

|

|

С

прцессом производства продукции или услуг

|

|

С маркетингом

|

|

С внешней средой фирмы

|

Если первоначальная

ПЦМ уже разработана, и речь идет об ее отслеживании, оценке и корректировке,

менеджер должен уточнять цели и задачи, также согласовывая их с руководством.

Приведем, в таблицу (Приложение 6), возможные цели и задачи разработки

программы целевых мероприятий по управлению рисками.

Принципы,

которыми руководствуется антирисковый менеджер при пересмотре ПЦМ, в первую

очередь определяются стратегией предприятия. Поэтому необходимо привести, в

таблице (Приложение 7), возможные варианты принципов управления рисками,

обусловленные выбором той или иной стратегии управления, которые учитываются

менеджером при разработке ПЦМ, и используются им.

Как видно

из приведенной выше таблицы, одна и та же стратегия может быть реализована с

помощью различных вариантов. Поэтому одобрение руководства необходимо хотя бы

для того, чтобы сделать окончательный выбор из альтернативных принципов.

В таблице (Приложение

8) содержится справочная информация, необходимая менеджеру, по принципам,

учитываемым при разработке ПЦМ.

Специфические

функциональные обязанности менеджера,

связанные с предварительным отбором рисков, представим в таблице (Приложение 9).

В таблице (Приложение

10) отобразим справочную информацию по результатам этапа “Отбор превентивных

мероприятий и формирование плана превентивных мероприятий”, необходимую

менеджеру.

Результаты

этапа “Окончательное формирование программы целевых мероприятий” основной

стадии разработки ПЦМ могут быть представлены в виде таблицы (Приложение 11).

В

заключении приведем таблицу (Приложение 12), содержащую информацию, связанную

со специфическими функциональными обязанностями менеджера по оценке

эффективности ПЦМ.

Такова

основная справочная информация, которая призвана помочь антирисковому менеджеру

при разработке программы целевых мероприятий по управлению рисками (ПЦМ) и

отвечающая конкретному этапу реализации каждой из двух стадий разработки ПЦМ –

предварительной и основной.[10]

Заключение

Данная

работа была посвящена вопросу управления рисками на промышленном предприятии.

Была достигнута поставленная в дипломной работе цель, а именно: проведение

всесторонних теоретических исследований в области ауправления риском на

промышленном предприятии, анализ существующего положения дел на ОАО “Новэкс” относительно

выявления, оценки и управления рисками, осуществление собственно оценки рисков,

разработка мероприятий по совершенствованию технологии управления риском на

предприятии.

Предпринимательская деятельность связана с

различными видами рисков: производственными, финансовыми, инвестиционными. При

правильном и умелом руководстве предприятием вероятность риска потерь может

быть снижена.

Существуют различные методы

оценки риска и способы снижения вероятности потерь при осуществлении

хозяйственной деятельности предприятия. Предприниматель не должен забывать, что

нельзя рисковать больше, чем позволяет собственный капитал, забывать о риске и

рисковать многим ради малого.

Сущность

каждого этапа управления рисками предполагает применение различных методов.

Данные методы систематизируются в поэтапный процесс реализации риск-менеджмента

на предприятии.

Все вышеперечисленное

позволяет сделать вывод о том, что для эффективного анализа всего многообразия

рисков в деятельности предприятия необходимо применять целый комплекс методов,

что, в свою очередь, подтверждает актуальность разработки комплексного

механизма управления рисками.

Список литературы

1.

Грабовый П. Г. Риски в современном бизнесе. – М.:

Аланс, 2001. - 240c.

2.

Лапуста М. Г. Риски в предпринимательской деятельности.

– М.: ИНФРА - М, 2002. - 224 с.

3.

Клейнер Г. Риски промышленных предприятий // Российский

экономический журнал. 2004. № 5-6. – С.85-92

4.

Управление рисками на предприятиях в условиях

рынка./Под ред. Цай Н., Грабовый П.Г., Марашда, Бассам Сайел. – М.: Аланс,

2001.- 327 с.

5.

Корнилова Т. Понятие «риска», «неопределенности» и

принятие решений // Управление риском. 2004. №1. – C.24

6.

Ойгензихт В. Проблема риска промышленных предприятий. –

М.: Прогресс, 2004. - 238c.

7.

Управление рисками./Под ред. Э. С. Минаева и В. П.

Панагушина. - М.: ПРИОР,2000.- 432с.

8.

Уткин Э. А. Риск-менеджмент. – М.: ЭКМОС, 2003. - 288с.

9.

Хохлов Н.В. Управление риском. –

М.: Юнити-дана, 2003.- 239 с.

10.

Чернова Г. В. Практика управления рисками на уровне

предприятия. – СПб: Питер, 2000. – 176с.

Приложение

Приложение 1.

Бухгалтерский баланс ОАО “Новэкс” имени Коминтерна за 2003 год

|

Наименование

|

Код

строки

|

На начало

года,

тысяч

рублей

|

На конец

года,

тысяч

рублей

|

|

1

|

2

|

3

|

4

|

|

АКТИВ

1.Внеоборотные активы

Нематериальные активы

Основные

средства

Незавершенное

строительство

Долгосрочные финансовые вложения

Итого по

разделу 1

2.Оборотные активы

Запасы

Налог на добавленную

стоимость по

приобретенным ценностям

Дебиторская

задолженность (платежи по которой ожидаются через 12

месяцев

после отчетной

даты)

Дебиторская

задолженность (платежи по которой ожидаются в течение

12 месяцев

после

отчетной даты)

Краткосрочные финансовые вложения

Денежные средства

|

110

120

130

140

190

210

220

230

240

250

260

|

329

298195

11908

167194

477626

82902

8034

2433

24674

1399

150

|

497

281044

13421

167505

462467

70120

8482

5341

26369

-

186

|

|

Итого по

разделу 2

3.Убытки

Непокрытые

убытки

прошлых лет

Непокрытый

убыток

отчетного

года

Итого по

разделу 3

Баланс

ПАССИВ

4.Капитал и резервы

Уставный

капитал

Добавочный

капитал

Резервный

капитал

Фонды накопления

Фонд

социальной сферы

Целевые

финансирование и поступления

Итого по

разделу 4

5.Долгосрочные пассивы

Итого по

разделу 5

6.Краткосрочные пассивы

Заемные

средства

Кредиторская задолженность

Доходы

будущих периодов

Фонды потребления

Итого по

разделу 6

Баланс

|

290

310

320

390

399

410

420

430

440

450

460

490

590

610

620

640

650

690

699

|

119592

114046

x

114046

711264

300912

125400

-

-

82404

3021

511737

-

19718

179796

13

-

199527

711264

|

110498

114046

28641

142687

715652

300912

201101

-

-

-

2887

504900

-

21779

188973

-

-

210752

715652

|

|

|

|

|

|

|

|

|

|

|

Приложение

2. Анализ состава и размещения активов предприятия

В рублях

|

Активы

Нематериальные активы

Основные средства

НЗП

Долгосрочные финансовые вложения

Расчёты с учреждениями

Прочие внеоборотные

активы

Оборотные средства

Убыток

Итого

|

На начало

года

329

000

298 195 000

11 908 000

167 194 000

-

-

119 592 000

114 046 000

711 264

000

|

На конец

года

497

000

281 044 000

13 421 000

167 505 000

-

-

110 498 000

142 687 000

715 652 000

|

Изменение

+ 168 000

-17 151 000

+1 513 000

+311

000

-

-

-9 094 000

+28 641 000

+4 388 000

|

Приложение 3. Финансовые результаты

В рублях

|

Наименование

|

2002 год

отчет

|

2003 год

отчет

|

2003г./2002г.

в %

|

|

Выручка от продажи товаров, продукции

в том числе:

экскаваторов, шт.

Балансоваяприбыль

(убытки)

Платежи в бюджет

Прибыль в распоря-

жении АО

Отвлеченные средства

Нераспределенная

прибыль (убыток)

|

95 039 000

86

-32 252 000

5 792 000

-38 044 000

19 016 000

-57 060 000

|

135 012 000

116

-74 05 000

-

-7 405 000

21 236 000

-28 641 000

|

142,1

140,0

23,0

-

19,4

111,4

50,2

|

Приложение 4. Исходные

данные для анализа финансового положения ОАО “Новэкс” (перегруппировка

бухгалтерского баланса)

В рублях

|

Актив

|

На начало года

|

На конец года

|

|

Текущие активы Текущие активы

денежные

средства

расчёты с

дебиторами

запасы и

затраты

прочие

активы

Итого

Основные средства и прочие

внеоборотные активы

основные

средства

капитальные

вложения

долгосрочные капитальные

вложения

Итого

Убытки

Баланс

Пассив

Привлечённый капитал

текущие обязательства

долгосрочные обязательства

Итого

Собственный капитал

фонды

собственных средств

нераспределённая прибыль

Итого

Баланс

|

150 000

27

107 000

90

936 000

1

399 000

119

592 000

298 524 000

11

908 000

167

194 000

477

626 000

114

046 000

711

264 000

199

527 000

-

199

527 000

511

737 000

-

511

737 000

711

265 000

|

186 000

31

710 000

78

602 000

-

110 498

000

281 541

000

13

421 000

167 505

000

462 467

000

142 687

000

715 652

000

210 752

000

-

210 752

000

504 900

000

-

504 900

000

715 652

000

|

Приложение 5. Относительные критерии деятельности

предприятия

|

Показатели

|

Рекоменду-

емый

стандарт

|

На начало года

|

На конец года

|

|

Коэффициент

текущей

ликвидности

Коэффициент

срочной

ликвидности

Коэффициент

платежеспособности,%

Коэффициент

задолженности

Коэффициент

маневренности,%

Коэффициент

автономии,%

Коэффициент

финансовой

независимости,%

|

1, не менее

1, не менее

50-100

0,3-0,5

40-60

50-60

100, не менее

|

0,59

0,14

256,47

0,38

23,31

71,94

59,93

|

0,52

0,15

239,57

0,41

21,84

70,55

52,44

|

Приложение 6. Возможные цели и задачи разработки программы

целевых мероприятий по управлению рисками

|

Описываемые

характеристики

|

Цели и задачи разработки ПЦМ

|

Примечания

|

|

Цель

|

Обеспечение

условий успешного

функционирования

фирмы

в условиях риска

|

Обязательное

согласование с руководством

|

|

Основныые задачи

|

Выявление

возможных

экономических

рисков

|

Снижение

финансовых потерь

|

Обязательное

согласование с руководством

|

|

Конкретные

задачи

|

Выявле-

ние

групп

рисков на

уровне

фирмы

|

(и

др.)

|

Выявление

Возмож-ных

убытков на

уровне

фирмы

|

(и

др.)

|

Обязательное

согласование

с руководством и

специалистами

фирмы

|

(и др.)

|

(и др.)

|

(и др.)

|

(и др.)

|

(и др.)

|

Обязательное

согласование

с руководством и

специалистами

фирмы

|

Приложение 7. Возможные варианты

принципов управления, обусловленные стратегией фирмы, которые могут учитываться при разработке ПЦМ

|

Вариант

стратегии

|

Возможные

принципы управления рисками, обусловленные выбранным вариантом стратегии

управления фирмы

|

|

Освоение новой

рыночной нишы

|

Готовность к

самостоятельному покрытию больших убытков

|

|

Передача части рисков,

обусловленных освоением рыночной ниши

|

|

Передача всех рисков,

обусловленных освоением рыночной ниши

|

|

Отказ от освоения

новой рыночной ниши при определенном размере убытков

|

|

(и др.)

|

|

Сохранение на рынке

устойчивого

финансового положения фирмы

|

Передача части рисков,

которые могут отрицательно повлиять на финансовую устойчивость фирмы

|

|

Передача всех рисков,

которые могут отрицательно повлиять на финансовую устойчивость фирмы

|

|

Отказ от видов деятельности

фирмы, которые могут отрицательно повлиять на финансовую устойчивость фирмы

|

|

(и др.)

|

Приложение 8. Принципы, учитываемые

антирисковым менеджером при разработке ПЦМ

|

Возможные

принципы

разработки

ПЦМ

|

Примечания

|

|

Принцип

учета в ПЦМ

рисков определенного

вида

|

При

составлении конкретной программы этот принцип должен быть согласован с руководством

фирмы и, в первую очередь, с ее финансовым руководством

|

|

Принцип

согласования с руководителями фирмы решений, принимаемых антирисковым менеджером

|

1.Решения,

требующие согласования с руководством фирмы, должны быть выделены

2.Некоторые

решения должны также согласовываться со специалистами

|

|

Принцип

периодического или мониторингового пересмотра ПЦМ

|

|

Приложение 9. Функциональные обязанности антирискового

менеджера,

обусловленные предварительным отбором рисков

|

Пункт по разработке или

пересмотру ПЦМ

|

Этап предваритель-

ной стадии разработки ПЦМ

|

Функциональные обязаннояти

менеджера

|

|

А

|

Б

|

|

|

способствующие

улучшению качества

и полноте информации

|

обусловленные

особенностями содержания соответствую-

щего этапа общнго

алгоритма процедуры разработки ПЦМ

|

|

“Информа-

ция по предвари-

тельному отбору рисков”

|

“Предварительныйотбор

рисков”

|

Постоянное отслеживание перечня и

качества используемой информации, а также внесение соответствую-

щих

изменений

|

1.Изучение фрмального опи-

сания процедуры предварительного отбора

рисков

2.Предваритель-

ный отбор рисков

3.Согласование решения с руководством

или специалистами

|

|

|

|

|

|

|

Приложение 10. Результаты этапа

“Отбор превентивных мероприятий и формирование плана превентивных мероприятий” укрупненной процедуры основной

стадии

|

Результаты этапа

|

Примечания

|

|

План

превентивных мероприятий

|

План

является частью

всей ПЦМ

|

|

Объем

работ по внедрению и отслеживанию плана превентивных мероприятий

|

|

|

Затраты по

внедрению и отслеживанию

плана

превентивных мероприятий

|

|

|

Группы

рисков, попадающих под

превентивные

мероприятия

|

|

|

Уточненные

значения критериальных

характеристик

по рискам, попадающим

под превентивные мероприятия

|

Критериальные

показатели: вероятность

наступления

убытка,

размер

возможного

убытка

|

|

|

|

Приложение 11. Результаты этапа “Окончательное формирование

программы целевых мероприятий” укрупненной процедуры основной стадии разработки

ПЦМ

|

Результаты

этапа

|

|

1

|

|

Выявление

группы рисков, попадающих под план превентивных

мероприятий

|

|

Выявление

группы рисков, не попадающих под план превентивных мероприятий

|

|

Конкретные

методы управления рисками, применяемые к

конкретным рискам (группам риска)

|

|

Для всех

рисков затраты, связанные с реализацией выбранного метода управления

|

|

Пересчитанные

для всех рисков значения вероятности наступле-

ния убытка

и его возможного размера

|

|

|

Информация

по значениям основных характеристик риска: вероятность наступления убытка и

его возможный размер, однородность

и

количество аналогичных рисков

|

|

|

Пересчитанные

с учетом внедрения ПЦМ значения возможных

убытков

(максимально возможного, наиболее вероятного и

ожидаемого)

|

|

|

Перечень

мер и методов контроля за убытками

|

|