Содержание

1. Спрос на капитал. 3

2. Предложение капитала. 6

3. Равновесие на рынке

капитала. 8

4. Посредники на рынке

капитала. 10

5. Влияние депрессии на

рынок капитала. 12

Задание. 15

Список использованной

литературы.. 17

1. Спрос на капитал

В хозяйстве существует рынок, функционирование которого

мы не рассматривали, - это рынок капитала, на

котором даются и берутся напрокат деньги. Поскольку деньги берутся в

долг в основном для приобретения капитальных благ, этот рынок и называют рынком

капитала.

Отдача денег в долг называется предоставлением ссуды или кредита (от лат. creditum - "ссуда"). Соответственно, тех,

кто дает деньги в долг, называют кредиторами,

а тех, кто берет деньги в долг, называют заемщиками.

На рынке капитала существует цена, которая

показывает, сколько нужно заплатить за прокат денег. Поскольку и цена, и

количество на этом рынке измеряются в одних и тех же единицах - деньгах, для

измерения цены используют относительные величины - проценты.

Ставкой

процента называется цена, которую нужно уплатить за использование денег в течение

некоторого промежутка времени, выраженная в процентах. Например, ставка 5% в год означает, что за

использование 1000 рублей в течение года нужно заплатить 50 рублей.

На рынке капитала

существуют спрос и предложение, которые определяют

равновесную ставку процента (цену) и количество отданных напрокат денег. [1]

Одной из главных

особенностей рынка капитала является то, что любая фирма и любой потребитель может выступить на этом рынке как в

качестве кредитора, так и в качестве заемщика. Во-первых, все фирмы и

потребители используют этот "ресурс" в своей деятельности (и поэтому

могут нуждаться в нем). Во-вторых, этот "ресурс" не требует

производства (поэтому любая фирма или потребитель может обладать деньгами

независимо от рода своей деятельности).

Давайте определим, каким

образом формируются спрос и предложение на рынке капитала.

Спрос на капитал

предъявляют фирмы и население. При этом мотивы поведения

их несколько различаются, но в результате они ведут себя схожим образом: при

снижении ставки процента фирмы и потребители увеличивают спрос на кредиты.

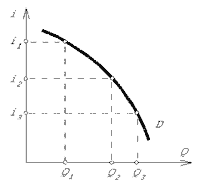

Поэтому кривая рыночного спроса на капитал имеет

отрицательный наклон (рис.1), как и любая кривая спроса на благо или

ресурс. Давайте рассмотрим, как это вытекает из поведения фирм и потребителей.

Рисунок 1 - Спрос на капитал

1. Фирмы предъявляют спрос на капитал

для того, чтобы использовать его для приобретения капитальных благ

(оборудования, материалов и т.д.) и получения прибыли. Они прибегают к услугам

заемного капитала тогда, когда им не хватает своих собственных денег (например,

вырос спрос на их продукт и фирмы хотят расширить производство). При этом чем

дешевле фирме будет обходиться кредит, тем большее количество денег она захочет

взять взаймы.

Например, фирма в

розничной торговле при низкой ставке процента решит взять кредит и построить

три новых магазина, при более высокой ставке процента она решит построить

только два магазина, при еще более высокой - только один, а при некотором

значении ставки процента вообще откажется от расширения производства.

2. Потребители берут деньги взаймы не

для получения прибыли, а для покупки какие-либо потребительских благ. Делают

они это в нескольких случаях.

Во-первых, они могут

брать деньги в долг для обеспечения

текущего потребления в случае непредвиденного уменьшения дохода. В этом

случае деньги нужны для приобретения благ первой необходимости и, строго

говоря, не являются капиталом. Подобные займы могут существовать в условиях

неопределенности в получении дохода - например, в случае неурожая у земледельцев

(см. окно "История

кредита").

Во-вторых, потребители

могут брать кредит для покупки

капитальных потребительских благ, которые имеют относительно высокую

цену и требуют откладывания денег из дохода в течение длительного промежутка

времени. [2]

Предположим, что

потребитель хочет купить рояль, который стоит 10 000 рублей. Для того чтобы

собрать нужную сумму, потребителю нужно десять лет откладывать по 1000 рублей.

Потребитель может не ждать десять лет, а взять в долг 10 000 рублей и купить

рояль сразу, а потом в течение десяти лет выплачивать долг с процентами. В этом

случае он начнет сразу получать полезность от рояля, но рояль ему обойдется

дороже. Величина процентов, которые он заплатит, будет являться платой за

возможность быстрее получить рояль.

Любой потребитель при заданной ставке процента сделает

свой выбор, который определяется несколькими факторами. Во-первых, предпочтениями потребителя - более

нетерпеливый потребитель, который желает побыстрее начать играть на рояле,

скорее будет готов заплатить нужную сумму в виде процентов за то, чтобы начать

потреблять это благо немедленно. Во-вторых, степенью определенности будущего - если потребитель плохо знает

свои доходы в будущем, он может не решиться брать взаймы, так как у него могут

возникнуть проблемы с возвратом долга. В-третьих, величиной дохода потребителя - чем беднее потребитель, тем

скорее он решит подождать и не платить дополнительные деньги за приближение

начала потребления.

Изменение ставки процента

меняет выбор потребителей - чем ниже процент, тем больше потребителей решают

взять деньги в долг и купить благо сразу, а не "терпеть" до того

момента, пока накопят нужную сумму сами.

Таким образом, при уменьшении ставки процента спрос на

капитал увеличивается, так как и фирмы, и население решают взять больше денег в

долг.

2. Предложение капитала

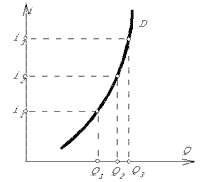

Кривая

предложения капитала имеет положительный наклон (рис. 2), который тоже определяется поведением

потребителей и фирм.

Рисунок 2 - предложение капитала

1. Фирмы выступают в качестве

кредиторов, если у них образуются временно "лишние" деньги, которые

они не могут использовать c прибылью сами. Каковы

причины появления "лишних" денег?

Одной из причин появления

у отдельной фирмы временно свободных денежных средств может быть необходимость

сберегать часть получаемой прибыли в виде амортизационных отчислений, предназначенных для покрытия затрат

на капитальное благо. Например, если фирма владеет каким-то оборудованием,

которое стоит 1 млн рублей и изнашивается в течение 5

лет, ей нужно в течение 5 лет собрать необходимую сумму для приобретения нового

блага взамен изношенного. Например, она может откладывать каждый год из выручки

по 200 тысяч, чтобы по прошествии этих 5 лет получить необходимый миллион. Таким

образом, каждый год у фирмы будут появляться 200 тысяч рублей, которые при этом

оказываются временно "лишними" и могут быть отданы в долг на рынке

капитала.

Другим источником тоже

может быть собственный капитал

фирмы - в том случае, если фирма не может прибыльно его использовать сама.

Например, в результате падения спроса на ее продукцию фирма решает несколько

сократить производство и часть освободившихся денег отдает временно в долг на

рынке капитала. Чем выше ставка процента, тем большая часть операций фирмы

окажется неприбыльной и большее количество денег фирма согласится отдать в

долг.

2. Потребители имеют мотивы для

сбережения части своего дохода, аналогичные тем, которые побуждали их брать

взаймы.

Во-первых, они могут

откладывать деньги, чтобы компенсировать низкий доход в будущем - делать сбережения на старость. Потом они

смогут увеличить свой уровень потребления за счет расходования этих сбережений.

Во-вторых, как мы уже

говорили, потребители могут откладывать деньги на покупку капитального блага. Чем выше будет процент, тем

большее количество потребителей откажутся брать кредит для покупки дорогой вещи

и будут сберегать деньги - то есть выступят на рынке капитала не в качестве

покупателей, а в качестве продавцов.

Владелец фирмы (как

потребитель) в случае получения высокой прибыли

может принять решение не тратить ее на собственные нужды, а использовать для

получения дополнительного дохода. Например, отдать в долг на рынке капитала для

получения прибыли в виде процентов.

В хозяйстве могут существовать

владельцы денежных капиталов, которые используют их только для получения

прибыли в виде процента и отдают деньги в долг, - таких людей называют рантье. Когда рантье возвращают его

ссуды, он снова отдает деньги в долг и, таким образом, опять выступает в

качестве кредитора. Рантье могут быть "вечными" продавцами или

кредиторами на рынке капитала. [3]

Таким образом,

предложение заемных средств отчасти образуется за счет того, что у фирм и у

потребителей образуются временно "лишние" денежные запасы.

3. Равновесие на рынке капитала

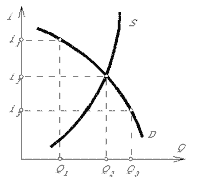

Итак, на рынке капитала

существуют некоторые кривые спроса и предложения. Пересечение этих кривых

определяет равновесную ставку процента (рис. 3). Эта ставка определяет, какая

часть потребителей и фирм, которые могут быть либо кредиторами, либо

заемщиками, выступит в качестве первых, а какая - в качестве вторых.

Рисунок 3 - равновесие на рынке капитала

Потребители тратят взятые

в долг деньги на рынках потребительских благ длительного пользования, а фирмы -

на рынках промежуточных благ.

Можно заметить, что в

данном случае произошло как бы перераспределение покупательных возможностей

среди участников хозяйства. Одни фирмы и потребители, которые обладали

возможностью распорядиться частью общего продукта хозяйства, временно передали

эту возможность другим фирмам и потребителям за плату в виде процента. При этом

величина общего спроса на рынках благ не изменяется, а изменяется только

структура.

Равновесие на рынке

капитала может измениться при изменении любого из обстоятельств, определяющих

положение кривых спроса и предложения.

Поскольку одним из

основных факторов является информация о будущем доходе (для потребителей) и

спроса (для фирм), относительно быстро равновесие может изменяться в результате

изменения ожиданий будущих событий.

Например, если в хозяйстве распространится информация о грядущей депрессии или подъеме в хозяйстве, потребители и

фирмы могут резко изменить свое поведение на рынке капитала.

В более длительном

периоде равновесие может смещаться в результате изменения менее подвижных

факторов - например, степени

бережливости потребителей (если люди будут менее заинтересованы в

текущем потреблении и захотят больше денег отложить "на потом",

сохранить для детей и т. д.). Или по мере увеличения доходов потребителей (если люди будут становиться богаче, они

смогут откладывать большие суммы, например собирать деньги не на покупку

велосипеда, а на покупку яхты или самолета). Или просто по мере роста хозяйства - чем больше фирм и

потребителей будет в хозяйстве, тем большее количество участников будет на

рынке капитала.

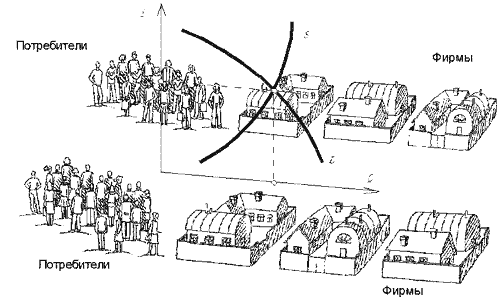

4. Посредники на рынке капитала

Как вы помните, любой

рынок предполагает место и время встречи продавцов и

покупателей. Рынок капитала тоже должен обладать подобными институтами, которые

облегчали бы встречу кредиторов и заемщиков и уменьшали трансакционные

затраты.

Но рынок капитала имеет

свою особенность, которая влияет на его институциональное устройство. Эта

особенность заключается в том, что все фирмы и потребители, желающие дать или

взять деньги в долг, готовы сделать это с различными суммами и на

различный срок. Одни потребители хотят дать в долг на полгода, а другие

- на два года. Одни фирмы хотят взять кредит на два месяца, а другие - на

десять лет. У всех участников рынка в такой ситуации были бы огромные трансакционные затраты, связанные с поиском партнера, у

которого будет желание взять (дать) в долг нужную сумму на нужный срок. [4]

Одним из выходов из этой

ситуации является появление посредников

на рынке капитала, которые облегчат задачу поиска партнера для

участников этого рынка. Отдельный посредник будет объединять все деньги,

отданные в долг при равновесной ставке процента, в один большой

"котел" и потом из этого котла раздавать нужные суммы всем желающим

взять кредит.

Посредник на рынке

капитала будет действовать в своих собственных интересах - ради получения

прибыли. Посредник от своего имени

возьмет в долг у всех фирм и потребителей, желающих стать кредиторами, и от своего имени даст в долг фирмам и

потребителям, желающим стать заемщиками. Причем, чтобы получить прибыль, он

будет брать в долг по меньшей ставке процента, чем отдавать. Разница между

ставками будет составлять его выручку, из которой он будет оплачивать все

расходы по проведению операций и, возможно, получать прибыль.

Посредники выполняют

роль, схожую с магазинами, которые скупают товары у производителей и распродают

их потом потребителям, снижая трансакционные затраты

обеих сторон.

У посредников на рынке

капитала нет единого названия, что вызывается различными видами.

Посредники могут быть специализированными, если они

работают только с некоторыми видами кредитов или некоторыми видами участников

рынка. Например, могут существовать пенсионные

фонды, которые принимают сбережения потребителей для последующей выплаты

им пенсии и отдают их в долг на рынке капитала. Или сберегательные кассы,

которые тоже работают с потребителями, собирающими или занимающими деньги для

покупки дорогого блага (дома, машины и т. д.).

Но посредники на рынке

капитала могут быть универсальными,

если они работают со множеством типов кредиторов и заемщиков.

Одним из основных видов

посредников на рынке капитала могут быть банки, которые сочетают выдачу ссуд с

выполнением двух других важных функций: обеспечения безопасности операций с

деньгами и обслуживания безналичного оборота денег (эти "родовые"

функции банков мы обсудим в следующем параграфе).

Следует также заметить,

что с развитием хозяйства на рынке капитала появляется еще один институт - ценные бумаги, который позволяет

частично обойти посредников на рынке капитала.

5. Влияние депрессии на рынок

капитала

Неожиданное

сокращение спроса выполняет роль "первотолчка"

в развитии депрессии, который вызывает дальнейшее падение спроса на рынках и

увеличение безработицы.

Предположим,

что по каким-то причинам фирмы значительно сократили объем покупок новых

капитальных благ (например, на одну треть). Это будет означать, что спрос на

рынках капитальных благ (оборудования, зданий) уменьшится БЕЗ какого-то

увеличения расходов на рынках других благ.

Уменьшение

спроса на капитальные блага выразится в смещении кривых спроса влево и падении

объема продаж. При этом фирмы уменьшат спрос на труд и уволят

"лишнее" количество рабочих, которые отправятся искать себе новое

место работы в другой отрасли. Кроме этого, производители оборудования купят

меньше промежуточных благ - а это приведет к тому, что производители этих благ

тоже уволят часть рабочих.

Все

эти безработные являются первым и непосредственным результатом падения спроса

на капитальные блага. Дальнейшее развитие депрессии будет вызвано двумя

обстоятельствами.

Во-первых,

безработные резко сокращают

потребление на все время поиска новой работы. Конечно, они не перестанут

совсем покупать блага, но они могут перестать покупать многие блага, не являющиеся предметами первой необходимости.

При

этом общий спрос на рынках потребительских благ уменьшится на некоторую

величину. Фирмы, на продукцию которых уменьшается спрос, будут вынуждены уволить

часть своих рабочих, которые начнут искать себе новое место работы и на время

этого поиска тоже сократят свои расходы. Последнее опять уменьшает совокупный

спрос и т. д.

Это

падение спроса на рынках благ происходит по принципу цепной реакции - одно событие порождает другое аналогичное

событие, которое, в свою очередь, порождает еще одно событие, и т. д. Ухудшения

порождают друг друга, и увеличение безработицы происходит кумулятивно (путем

накопления последовательных изменений). Первые 100 безработных являются

причиной увольнения 80 рабочих, которые, в свою очередь, являются причиной

увольнения 60 рабочих, которые, в свою очередь, являются причиной увольнения 50

рабочих, и т. д.

Во-вторых,

произойдет изменение ожиданий фирм и

потребителей. Фирмы принимают решения об инвестициях, рассчитывая на

некоторый будущий объем спроса на свою продукцию. При этом существуют

значительная неопределенность в этих будущих событиях и риск понести убытки.

Решения фирм относительно расходования больших сумм денег очень чувствительны к

малейшим изменениям в ожиданиях относительно будущих событий. Если фирмы начнут

опасаться, что спрос на их продукцию в будущем будет низким, то они не станут

покупать новые капитальные блага для поддержания или расширения производства.

Размер инвестиций (I) является самым чувствительным и нестабильным компонентом

общего спроса на рынках благ. [5]

Точно

так же на спрос могут повлиять ожидания

потребителей, которые, опасаясь тоже потерять работу, могут не

предпринимать больших покупок и отложить деньги на всякий случай. Поэтому спрос

на рынках капитальных потребительских благ (домов, автомобилей) тоже очень

чувствителен к ожиданиям.

Таким

образом, кумулятивное

падение спроса и изменение ожиданий значительно усиливают падение спроса на всех рынках и приводят к

появлению депрессии.

Депрессия

означает уменьшение объема производства - в хозяйстве производится такой ВНП,

который оказывается меньше того "нормального" уровня, который

производился при полной занятости всей рабочей силы. Она приводит также к

появлению нового вида безработицы, вызванной этим временным спадом

производства.

Безработица, вызванная наступлением депрессии

(временным падением спроса на всех рынках) называется циклической безработицей.

Насколько

быстро хозяйство сможет справиться с депрессией, зависит от совершенства

рынков. Например, от гибкости

заработной платы и цен - если заработная плата может легко и быстро

изменяться вверх или вниз, то оказавшиеся без работы смогут быстрее перейти на

другие рынки. От информированности о

происходящем - если фирмы будут знать, что падение спроса временное и в

ближайшем будущем спрос опять будет высоким, они не откажутся от покупки

капитальных благ. Чрезмерная предосторожность или пессимизм может сильно

ухудшить положение, если фирмы и население будут бояться осуществлять покупки

капитальных благ и "из предосторожности" будут тормозить возвращение

хозяйства к нормальному функционированию. Таким образом, "переходный

период" может продолжаться очень долго.

Подъем в хозяйстве начинается и происходит

аналогичным образом. Сначала происходит увеличение спроса на отдельные

потребительские блага, которое затем передается на рынки капитальных благ

(фирмы реагируют на рост спроса увеличением инвестиций). Многие фирмы стараются

нанять дополнительных рабочих, это приводит к росту заработной платы и еще

большему увеличению спроса на рынках потребительских благ.

Задание

1.

Принятие решений об инвестициях фирмы основано на информации:

а)

о номинальной процентной ставке

б)

реальной процентной ставке

в)

о предельной производительности капитала в денежном выражении

г)

о внутренней норме окупаемости инвестиций, соотнесенной с реальной процентной

ставкой

ответ:

г

д) о рыночной ставке процента.

2.

Рост процентной ставки вызывается:

а)

ростом спроса на заемные средства

б)

ростом предложения заемных средств

в)

ростом объема спроса на заемные средства

г)

снижение объема предложения заемных средств

д) все ответы неверны.

ответ:

а

3.

Чистая дисконтированная стоимость:

а)

превышает текущую стоимость дохода

б)

меньше текущей стоимости доходов на величину инвестиций

в)

не учитывает альтернативные издержки использования капитала

г)

равна чистой будущей дисконтированной стоимости

ответ:

б

4.

Прибыль инвестиций максимальна, когда

а)

ставка ссудного процента выше нормы окупаемости

б)

внутренняя норма окупаемости выше ставки ссудного процента

в)

внутренняя норма окупаемости равна судному проценту

г)

внутренняя норма окупаемости не равна ссудному проценту

ответ: б

5.

Если ставка ссудного процента растет, то:

а)

индивидуальные сбережения должны увеличиваться

б)

индивидуальные сбережения должны уменьшаться

в)

индивидуальные сбережения должны уменьшаться

г)

эффект замены для текущего потребления отрицателен, а эффект дохода положителен

д) информации недостаточно

ответ:

д

Список

использованной литературы

1.

Пиндайк Р., Рубинфельд Д. Микроэкономика: Сокр. пер. с англ./ Науч. ред.: В.Т. Борисович, В.М. Полтерович,

В.И .Данилов, и др. –М.: «Экономика», «Дело»,2000.

2. Нуреев Р.М., Курс микроэкономики:

Учебник для вузов – Н90 М.: Издательская группа Норма-ИНФРА.М, 2000

3.

С.Фишер., Р.Дорнбуш, Р.Шмалензи. Экономика.

М.,2000

4.

Бартенев С.А.

История экономических учений: учебник. – М.: ЮРИСТЪ, 2000

5.

Долан Э. Дж.

Макроэкономика. С-Пб.,2001

[1] Пиндайк Р., Рубинфельд Д. Микроэкономика: Сокр. пер. с англ./ Науч. ред.: В.Т.

Борисович, В.М. Полтерович, В.И .Данилов, и др. –М.:

«Экономика», «Дело»,2000.

[2] Бартенев

С.А. История экономических учений: учебник. – М.: ЮРИСТЪ, 2000

[3] Нуреев Р.М., Курс микроэкономики:

Учебник для вузов – Н90 М.: Издательская группа Норма-ИНФРА.М, 2000

[4] С.Фишер.,

Р.Дорнбуш, Р.Шмалензи.

Экономика. М.,2000

[5] Долан

Э. Дж. Макроэкономика. С-Пб.,2001