ВСЕРОССИЙСКИЙ

ЗАОЧНЫЙ ФИНАСОВО-ЭКОНОМИЧЕСКИЙ

ИНСТИТУТ

Филиал в

г. Брянске

КУРСОВАЯ РАБОТА

по дисциплине «ФИНАНСЫ»

на тему

«Пенсионный фонд РФ и его роль в

финансировании социальной сферы»

Вариант № 32

|

ВЫПОЛНИЛА

|

|

|

СТУДЕНТКА

|

4 курса («вечер», поток 1)

|

|

СПЕЦИАЛЬНОСТЬ

|

Финансы и кредит

|

|

№

ЗАЧ. КНИЖКИ

|

|

|

ПРЕПОДАВАТЕЛЬ

|

Мудрова В.Н.

|

Брянск —

2006

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

ГЛАВА 1.Пенсионный фонд Российской Федерации, его состав и значение

1.1.

История

возникновения и необходимость Пенсионного фонда РФ………5

1.2.

Сущность,

роль и основные задачи Пенсионного фонда РФ…………….10

ГЛАВА 2. Формирование и использование средств Пенсионного

фонда России

2.1. Порядок

образования и расходования средств Пенсионного фонда РФ…..15

2.2. Порядок регистрации

страхователей…………………………………………28

2.3. Единая пенсионная

служба……………………………………………………34

ГЛАВА 3.Совершенствование пенсионной системы РФ

3.1. Накопительная и распределительная

системы пенсионного обеспечения…38

3.2. Создание многоуровневой системы

пенсионного обеспечения…………….40

3.3. Значение

персонифицированного учета в новой пенсионной системе Российской Федерации……………………………………………………………..44

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

Развитие

современной цивилизации, переход к рыночной экономике привели к необходимости

усовершенствования бюджета Российской Федерации и к созданию специальных фондов

для обеспечения социальной защиты людей. Из бюджета постепенно выделились

внебюджетные фонды, среди которых основное место заняли социальные фонды.

Объектом

исследования данной курсовой работы являются внебюд-жетные фонды, а предметом

исследования – Пенсионный Фонд, который является одним из составных

звеньев внебюджетных фондов.

Внебюджетные фонды – это совокупность финансовых

ресурсов, не включаемых в бюджет и имеющих, как правило, целевое назначение.[*]

Они представляют собой одно из

звеньев финансовой системы и их роль в жизнедеятельности страны очень велика. С

их помощью осуществляется перераспределение национального дохода по инициативе

и в интересах органов государственной власти. Классификация внебюджетных фондов

представлена на рис. 1.

Рис. 1. Классификация

внебюджетных фондов.

Источниками формирования

внебюджетных фондов являются: 1) обязательные платежи, установленные

законодательством РФ, субъектов РФ, решениями местных органов власти; 2)

добровольные взносы юридических и физических лиц; 3) прибыль от коммерческой

деятельности, осуществляемой фондами – юридическими лицами; 4) другие доходы,

предусмотренные соответствующими законодательными актами.

В соответствии с Бюджетным Кодексом Российской Федерации (ст. 144) в число

государственных внебюджетных фондов

Российской Федерации

входят: Пенсионный фонд

РФ; Фонд социального страхования РФ; Федеральный фонд обязательного

медицинского страхования; Государственный фонд занятости населения РФ.

В данной работе из всех внебюджетных фондов будет рассмотрен

только Пенсионный фонд Российской Федерации. Изучение данной темы очень важно,

поскольку Пенсионный фонд имеет огромное влияние на экономику страны и главной

целью его является – обеспечить заработанный человеком уровень жизненных благ

путём перераспределения и накопления средств во времени и пространстве. Так же Пенсионный

фонд РФ имеет важное социальное значение, поскольку своими средствами

обеспечивает выплату ежемесячных пособий, государственных пенсий, пенсий

инвалидам, военным, компенсации пенсионерам, пособий для детей в возрасте от 1,5

до 6 лет и на многие другие социальные цели.

Целью данной курсовой работы является изучение деятельности

Пенсионного Фонда Российской Федерации, выявление проблем при накоплении и

расходовании денежных средств, поступающих в Пенсионный Фонд и пути их решения.

Задачами работы является рассмотрение структуры Пенсионного

фонда, порядка образования и расходования его средств, а также их анализа

является необходимым и актуальным в наше время.

1. Пенсионный фонд Российской

Федерации, его состав и значение

1.1

. История возникновения и

необходимость Пенсионного фонда РФ

Реформирование системы

государственных финансов в 90-е годы XX столетия в России связано с

появлением системы внебюджетных фондов. Создание их было продиктовано

необходимостью безотлагательного решения отдельных жизненно важных для общества

задач как социального, так и экономического характера. В частности, речь шла о

создании устойчивой системы государственного пенсионного обеспечения.

Государственное пенсионное страхование в России зародилось в начале двадцатого

века, что было гораздо позднее, чем в большинстве развитых стран. В своем

развитии оно охватило только небольшую часть населения России, только высшие

слои населения могли пользоваться им. Но после революции 1917 года оно было

практически отменено.

Однако по прошествии переходного периода экономической

нестабильности государство начало

создавать новую пенсионную систему,

основанную на принципах

гарантированного государством пенсионного обеспечения по старости,

которая была введена в 1927 году. Действовавшая в СССР система пенсионного

обеспечения функционировала в рамках общей системы социального обеспечения и

социального страхования, которая предусматривала не только выплаты пенсий и

пособий различных видов, но и различные формы социального, медицинского,

санаторно-курортного обслуживания трудящихся, содержание и обслуживание

престарелых и нетрудоспособных.

В соответствии с Конституцией СССР

все граждане имели право на материальное обеспечение в старости, в случае

болезни, полной или частичной утраты нетрудоспособности, а также потери

кормильца. Это право реализовывалось путем общего социального обеспечения

служащих и колхозников пособиями по временной нетрудоспособности и выплатой за

счет государства и колхозов пенсий по возрасту, инвалидности и по случаю потери

кормильца, другими формами социального обеспечения.

Хотя данная пенсионная система

входила в так называемую систему социального страхования, она не содержит

экономических признаков системы государственного пенсионного страхования,

которые наиболее наглядно выражаются в базовых принципах государственного

пенсионного страхования. Однако несмотря на многочисленные экономические

недостатки, данная система имела одно важное преимущество – она обеспечивала

абсолютно всем категориям граждан минимально необходимый прожиточный уровень.

Поэтому пенсионная система до 1990г. носила определение - государственное

пенсионное обеспечение. Средства на государственное пенсионное обеспечение, как

и другие средства на государственное социальное страхование, аккумулировались в

бюджете государственного социального страхования, который в свою очередь,

входил в государственный бюджет страны. Таким образом, эта пенсионная система

была основана на консолидированной программе финансирования выплаты пенсий и

полностью зависела от сбалансированности государственного бюджета страны.

Бюджет пенсионного обеспечения

являлся составной частью государственного бюджета СССР и был включен в него как

по доходам, так и по расходам.

Учитывая относительно низкие уровни

пенсионного обеспечения и достаточно стабильные темпы экономического развития

рассматриваемого периода, нужно отметить сбалансированность бюджета социального

страхования. В тот период только в 1956 году впервые была представлена дотация

из государственного бюджета на социальное страхование. Она была направлена на

покрытие существенно возросших расходов на выплату пенсий неработающим

пенсионерам из числа рабочих и служащих, и членов их семей, в связи с введением

в действие Закона от 14.07.56 г. “О государственных пенсиях”, значительно

расширившего круг лиц, имеющих право на получение пенсии, и увеличившего размер

пенсии по отдельным группам пенсионеров в два раза.

Важным этапом

формирования цивилизованной программы государственного пенсионного страхования

следует рассматривать середину шестидесятых годов, когда с 1 января 1965г.

государство установило право на получение пенсий колхозниками в период

наступления соответствующего возраста, получения инвалидности либо по случаю

потери кормильца. Систематическое повышение уровня пенсионного обеспечения

трудящихся, увеличение числа пенсионеров обусловили возрастание в дальнейшем

поступлений из государственного бюджета в фонд государственного социального

страхования. Поскольку взносы на социальное страхование не покрывали все

расходы этой системы, недостающая часть, поступавшая из союзного бюджета,

постоянно возрастала и в 80-е годы составила около 60% бюджета социального

страхования

Пенсии по

государственному социальному страхованию представляли собой гарантированные

ежемесячные денежные выплаты, размер которых, как правило, соизмерялся с

прошлым заработком. В зависимости от события, при наступлении которого

предоставлялось пенсионное обеспечение по социальному страхованию, в

законодательстве указанного периода выделялись пенсии по возрасту, по

инвалидности, по случаю потери кормильца на общих и льготных условиях, за

выслугу лет.

Материальное обеспечение

инвалидов войны, с детства и от рождения осуществлялось за счет средств

союзного бюджета, бюджетов союзных республик. Военнослужащие рядового,

сержантского и старшинского состава срочной службы имели право на пенсию в

случае инвалидности, а их семьи - в случае потери кормильца. Пенсии этим

категориям получателей назначались независимо от продолжительности военной службы

и предшествовавшей работы военнослужащего.

Пенсионное обеспечение

генералов, адмиралов, офицеров, военнослужащих рядового, сержантского и

старшинского состава сверхсрочной службы и приравненных к ним лиц, а также их

семей осуществлялось в особом порядке, установленном Советом Министров СССР, за

счет сметы Министерства обороны СССР.

Пенсионное обеспечение

работников науки по условиям и размерам отличалось от пенсионного обеспечения

других категорий работников и регулировалось специальным Положением о пенсионном

обеспечении работников науки, которое в то же время не исключало возможности

получения работником науки или членом его семьи пенсии по общему пенсионному

законодательству.

Часть средств союзного

бюджета передавалась в виде дотации централизованному союзному фонду

социального обеспечения колхозников. За счет средств союзного бюджета

выплачивались также и персональные пенсии союзного значения. За счет

республиканских бюджетов выплачивались персональные пенсии республиканского

значения. За счет местных бюджетов и бюджетов автономных республик

выплачивались пенсии инвалидам войн и их семьям, персональные пенсии местного

значения, пенсии работникам науки.

Полноправное пенсионное

обеспечение колхозников было введено только в 1965г. Законом о пенсиях и пособиях

членам колхозов, что положило начало системе обеспечения колхозников пенсиями.

В 1969 году в стране была

введена единая система социального страхования колхозников. Пенсионное

обеспечение членов колхозов осуществлялось непосредственно из Централизованного

союзного фонда социального обеспечения колхозников, формировавшегося за счет

отчислений колхозов от сумм их валового дохода и ежегодных ассигнований из

государственного бюджета.

Все эти элементы

пенсионной системы наглядно показывают наличие серьезных методических и

практических проблем, которые достигли своего апогея в конце 80-х годов, когда

стало очевидно, что действующая система не в состоянии справляться с

возложенными на неё функциями.

Главной проблемой любой

пенсионной системы традиционно является несбалансированность доходной и

расходной частей пенсионного бюджета. Финансово-ресурсная обеспеченность

выплаты пенсий к середине восьмидесятых годов снизилась настолько, что для

проведения очередного незначительного повышения размера пенсии потребовалось

привлекать дополнительные средства. Повышение тарифов взносов на социальное

страхование в 1982г. сократило разрыв в уровне формирования доходной части и

потребности в расходной части бюджета социального страхования до 0,57. Однако

уже в 1989г. это соотношение вновь снизилось до предельно допустимого 0,51.

Таким образом, даже в результате повышения размера отчислений на социальное

страхование не удалось ликвидировать дефицитность пенсионного бюджета.

Развитие пенсионной

системы до начала радикальных рыночных реформ 1990г. свидетельствует о

накоплении в ней большого числа экономических и социальных проблем, которые

могли быть решены только путем кардинальных перемен всей пенсионной системы на

базе формирования и укрепления страховых принципов с учетом требований

включения бюджета Пенсионного фонда Российской Федерации в бюджетно-финансовую

систему страны. Масштабность и глубина рыночных преобразований в экономике

потребовала применения принципиально новых экономических и правовых оснований в

сфере пенсионного обеспечения. Предполагалось, что с проведением пенсионной

реформы должен быть решен основной вопрос социальной политики государства -

стабилизация и значительный подъем материального положения пенсионеров, а также

резкое сокращение численности малообеспеченных граждан. В этих целях был

образован Пенсионный фонд Российской Федерации на основании постановления

Верховного Совета РСФСР от 22 декабря 1990г. был принят Закон СССР “О

пенсионном обеспечении граждан СССР”.

Однако уже через полгода

после его утверждения изменение государственного устройства страны повлекло за

собой принятие самостоятельного российского Закона от 20.11.90 г. №340-1 “О

государственных пенсиях в Российской Федерации” (с последующими многочисленными

изменениями и дополнениями), который в то же время привнес значительные отличия

в правовые основания функционирования пенсионной системы.

Российский пенсионный закон 1990г. стал

первым законом, в котором пенсионное страхование было выделено в автономную

систему, последовательно и достаточно четко были проведены в жизнь

общепризнанные принципы обязательного государственного пенсионного страхования.

Одновременно были определены на законодательном уровне условия формирования

государственного Пенсионного фонда. Важнейшим условием во взаимоотношениях

Пенсионного фонда и государственного бюджета являлся полный отказ от бюджетных

дотаций. Развитие собственных источников финансирования должно было достигаться

улучшением сбора страховых взносов на указанные цели.

1.2.

Сущность, роль и основные задачи

Пенсионного фонда РФ

Пенсионный фонд Российской Федерации(ПФР) - это централизованный фонд государства, обеспечивающий

формирование и распределение финансовых ресурсов в целях пенсионного

обеспечения граждан в Российской Федерации.*

Деятельность ПФР

регулируется Положением о Пенсионном фонде от 27 декабря 1991г.

К функциям ПФР

относятся:

1) целевой сбор и

аккумуляция страховых взносов, а также

финансирование расходов, связанных с социальной защитой населения;

2) организация работы по

взысканию с работодателей и граждан, виновных в причинении вреда здоровью

работников и других граждан, сумм государственных пенсий по инвалидности

вследствие трудового увечья, профессионального заболевания или по случаю потери

кормильца;

3) финансирование расходов, предусмотренных законом о Фонде;

4) капитализация средств

ПФР, привлечение в него добровольных взносов физических и юридических лиц;

5) контроль за

своевременным и полным поступлением в фонд страховых взносов, а также контроль

за правильным и рациональным расходованием его средств;

6) организация и ведение

индивидуального (персонифицированного) учёта застрахованных лиц;

7) проведение

научно-исследовательской работы в области государственного пенсионного

страхования;

8) разъяснительная работа

среди населения и юридических лиц по вопросам, относящимся к компетенции фонда;

9) участие в разработке и

реализации межгосударственных и международных договоров и соглашений по

вопросам пенсий и пособий.

Задачами правления

ПФР являются:

1)

утверждение бюджета, смет расходов, включая фонд оплаты труда,

труда ПФР и его органов, отчётов об их исполнении, а также его структуры и

штатов;

2)

назначение и освобождение от должности исполнительного директора и

его заместителей, председателя ревизионной комиссии и руководителей отделений

ПФР;

3)

утверждение положения об исполнительной дирекции, ревизионной

комиссии и региональных органах ПФР;

4)

принятие нормативных актов по вопросам, относящимся к деятельности

ПФР в пределах его компетенции.

Пенсионный

фонд Российской Федерации – один из крупнейших и наиболее значимых

социальных институтов России. Он должен обеспечивать сбор страховых взносов, необходимых для

финансирования выплат государственных пенсий, полнее используя в этих целях

данные ему права, так как начиная с 1995 года доходов Пенсионного фонда от

страховых взносов не хватает для обеспечения его расходов и для выплаты пенсий

требуются дотации из федерального бюджета. Выплачиваемые пенсионные пособия все

меньше отвечают своему социально-экономическому значению - обеспечивать достойный

уровень жизни людям, не имеющим трудовых доходов. Таким образом, можно сделать

вывод, что выполнение социальных целей государства является основной задачей

Пенсионного фонда РФ. Если задаться вопросом, а какая же пенсионная система

существует на данный момент, то ответ на него сводится к неудовлетворительным

оценкам существующей пенсионной системы. Основные претензии, выдвигающиеся к

ней, это:

-крайне низкие размеры

пенсий с позиции их покупательской способности, которые не обеспечивают

достойной жизни пенсионерам;

-система продолжает

функционировать в режиме социальной помощи, ей не присущ страховой характер.

Заработная плата, получаемая во время трудовой деятельности, только в малой

степени (10 - 20 %) находит отражение в назначаемой пенсии. При этом средне- и

высокооплачиваемые слои трудозанятого населения считают такой порядок социально

несправедливым, так как при одном и том же проценте страховых отчислений в

Пенсионный фонд (28+1 %) с заработной платы в 500 и 5000 рублей размер пенсии

будет одним и тем же - около 400 рублей;

-такая система

пенсионного обеспечения “непрозрачна”, непонятна и ненадежная для пенсионеров,

так как не гарантирует фиксированных и прогнозируемых в долгосрочной

перспективе размеров пенсий.

Весьма наивны понятия и

представления о механизмах пенсионной системы, которые бытуют в нашем обществе.

Опрос, проведенный ВЦИОМ в 51 регионе страны, свидетельствует, что подавляющее

большинство респондентов - 80 процентов, считает, что государство должно

обеспечивать их в старости. При этом лишь 4.4 процента опрошенных заявили, что

им известна организация государственных и негосударственных пенсионных систем,

и они знают их достоинства и различия. Ещё большая неосведомленность у

населения по поводу ключевых вопросов функционирования пенсионной системы -

природе собственности пенсионных фондов, механизмах и источниках финансового

обеспечения пенсий, роли социальных субъектов в управлении данной сферой.

Проблема состоит в разрыве общественного сознания и реалий экономической и

социальной жизни страны. Например, до сих пор большинство населения считает,

что пенсии финансирует государство, в то время как уже девять лет, начиная с

1991 года, государство перестало играть роль основного донора пенсионного

обеспечения. Так, в период до 1991 года государство дотировало более чем на 70

% пенсионную систему из бюджетов, то сейчас эта доля составляет всего 6-8% от

общего объема пенсионных выплат.

Начиная с 1991 года

основную финансовую нагрузку пенсионного обеспечения несут работодатели - около

90 % всех расходов. Размер взносов на социальное страхование, уплачиваемых

работодателями и гражданами в Пенсионный фонд Российской Федерации,

определяется Государственной Думой и Советом Федерации по представлению

правления Фонда.

Роль и функции всех

субъектов пенсионных отношений кардинально изменились, однако совершенно не

претерпела изменений распределительная функция системы. Размер пенсий не

зависим от объема страховых платежей, и так называемая “уравниловка” не только

сохранилась но и приобрела ещё большие масштабы. На данный момент нестраховой

характер пенсионной системы - это основной тормоз её развития.

Пенсионный фонд является

важным звеном финансовой системы государства, при этом обладая рядом

особенностей:

- фонд запланирован органами власти и

управления, и имеет строгую целевую направленность;

- денежные средства фонда

используются для финансирования государственных расходов, не включенных в

бюджет;

- формируется в основном за счет

обязательных отчислений юридических и физических лиц;

- страховые взносы в фонды и

взаимоотношения, возникающие при их уплате, имеют налоговую природу, тарифы

взносов устанавливаются государством и являются обязательными;

- на отношения, связанные с

исчислением, уплатой и взысканием взносов в фонд, распространено большинство

норм и положений Налогового Кодекса РФ;

- денежные ресурсы фонда находятся в

государственной собственности, они не входят в состав бюджетов, а также других

фондов и не подлежат изъятию на какие-либо цели, прямо не предусмотренные

законом;

- расходование средств из фонда

осуществляется по распоряжению Правительства или специально уполномоченного

органа (Правление фонда).

Руководство Пенсионного

фонда России осуществляет Правление и его постоянно действующий орган -

Исполнительная дирекция. Дирекции подчиняются отделения в республиках в составе

РФ, отделения в национально - государственных и административно-территориальных

образованиях. На местах (в городах, районах) имеются уполномоченные Фонда.

Отделения обеспечивают организационную работу по сбору взносов на социальное

страхование, финансирование органов социального обеспечения, региональных

программ социального обеспечения, а также контроль за расходованием средств .

Пенсионный фонд РФ является

самостоятельным финансово- кредитным учреждением, однако эта самостоятельность

имеет свои особенности, и существенно отличается от экономической и финансовой

самостоятельности государственных, акционерных, кооперативных, частных

предприятий и организаций. Как уже было сказано выше, ПФ РФ организует

мобилизацию и использование средств фонда в размерах и на цели,

регламентированные государством. Государство также определяет уровень страховых

платежей, принимает решение об изменениях структуры и уровня денежных

социальных выплат.

2. Формирование

и использование средств Пенсионного фонда России

2.1. Порядок

образования и расходования средств Пенсионного фонда РФ

Источниками формирования средств

Пенсионного фонда являются:

1)

страховые

взносы работодателей в виде отчислений от социального налога;

2)

ассигнования

из федерального бюджета (в том числе на выплату государственных пенсий и

пособий военнослужащим, их семьям; социальных пенсий, пособий на детей старше

полутора лет);

3)

средства,

возмещаемые из бюджета в связи с назначением досрочных пенсий безработным;

4)

средства,

взыскиваемые с работодателей, в результате предъявления регрессивных

требований;

5)

доходы

от капитализации временно свободных средств;

6)

беспроцентные

ссуды, займы и кредиты;

7)

добровольные

взносы юридических и физических лиц;

8)

другие

поступления.

Плательщиками страховых взносов

в ПФР являются:

- работодатели –

юридические лица, в том числе иностранные, их обособленные подразделения (тариф

страховых взносов – 28%, для организаций, производящих сельхозпродукцию, -

20,6% выплат в денежной и натуральной формах, начисленных в пользу работников

по всем основаниям независимо от источников финансирования);

- международные

организации, осуществляющие свою деятельность на территории Российской

Федерации, - в отношении граждан, имеющих право на государственное пенсионное

обеспечение (28%);

- граждане, занимающиеся

индивидуальной трудовой деятельностью и народными художественными промыслами

(20,6%);

- крестьянские,

фермерские хозяйства (20,6%);

- граждане, в том числе

иностранные лица, лица без гражданства, проживающие на территории Российской

Федерации, индивидуальные предприниматели, осуществляющие приём на работу по

трудовому договору (28%);

- граждане, работающие по

трудовым договорам, получающие вознаграждения по договорам гражданско-правового

характера, по авторским договорам (1%).*

Вновь созданные

предприятия, учреждения и организации регистрируются в качестве плательщиков

страховых взносов в 30-дневный срок со дня их учреждения. Банки открывают

расчётные и иные счета при предъявлении предпринимателями документа,

подтверждающего регистрацию в качестве плательщиков страховых взносов.

Страховые взносы

начисляются на все виды оплаты труда в денежном или натуральном выражении (по

всем основаниям), из которых исчисляется пенсия, в том числе на вознаграждение

за выполнение работы по договорам подряда и поручения.

Работодатели уплачивают

страховые взносы один раз в месяц – в

срок, установленный для получения оплаты труда за истёкший месяц. В таком же

порядке работодатели начисляют и удерживают обязательные страховые взносы с работников.

Граждане, занимающиеся

индивидуальной трудовой деятельностью, уплачивают страховые взносы с тех видов

доходов и в те сроки, которые определены для этой категории работающих граждан

законодательством Российской Федерации о подоходном налоге с физических лиц.

Основной источник доходов

фонда - это страховые взносы работодателей и работающих граждан. Работодатели

ежемесячно уплачивают страховые взносы одновременно с получением в банках и

иных кредитных учреждениях средств на выплаты работникам за истекший месяц.

Этот срок устанавливается не позднее 15 числа месяца, за который исчислены

страховые взносы. В таком же порядке работодатели начисляют и уплачивают

обязательные страховые взносы с работников, включая работающих пенсионеров.

Страховые взносы в Пенсионный фонд начисляются на все виды заработка (дохода) в

денежной или натуральной формах, независимо от источника их финансирования, в

том числе с учетом штатных, нештатных, сезонных и временных работников, а также

работающих по совместительству или выполняющих разовые, случайные и

кратковременные работы. На долю Пенсионного фонда РФ приходится почти 75

процентов средств внебюджетных социальных фондов.

Средства Пенсионного фонда направляются на:

1) выплату государственных пенсий;

2) выплату пособий по уходу за ребёнком

в возрасте старше полутора лет;

3)

оказание

органами социальной защиты населения материальной помощи престарелым и

нетрудоспособным гражданам;

4)

финансовое

и материально-техническое обеспечение текущей деятельности Пенсионного фонда РФ

и его органов.

За счёт страховых взносов

работодателей, работающих граждан, а с 2001г. – отчислений от социального

налога формируется около 90% доходов Пенсионного фонда. Сведения о поступлении

и расходовании средств ПФ приведены в таблице 1.

Таблица 1[†]

Поступление и расходование средств

Пенсионного фонда Российской Федерации (млрд.руб.; с 1998г. – млн.руб.)

|

Статья

|

1992г.

|

1994г.

|

1996г.

|

1998г.

|

1999г.

|

|

Остаток средств на начало года

Поступления

В том

числе:

страховые взносы и налоговые платежи

поступления из федерального бюджета

поступления из ГФЗН РФ

кредиты, ссуды

прочие поступления

Расходование

В том числе:

финансирование выплат населению пенсий, пособий

возврат кредитов, ссуд

прочие расходы

|

7

1274

1203

53

0,1

16

2

918

885

15

18

|

559

38270

36124

727

75

-

1344

37320

36848

-

472

|

1742

131748

115109

9466

380

2288

4505

129625

125346

-

4279

|

3308

166714

149102

14905

280

-

2427

167022

160450

2665

3907

|

3000

276519

250436

17700

291

-

8092

271422

254710

702

16010

|

Бюджет ПФ РФ и смета

расходов (включая фонд оплаты труда), а также отчеты об их исполнении

составляются Правлением. Бюджет утверждается законодательным органом. В законе

о бюджете ПФ РФ утверждается общая сумма доходов, в том числе по источникам,

общая сумма расходов - по направлениям.

Расходы и доходы (бюджет)

государственных внебюджетных фондов утверждаются законодательными

(представительными) органами в форме закона (решения) аналогично закону

(решению) об утверждении государственного бюджета. Средства государственных

внебюджетных фондов находятся в государственной собственности.

В настоящее время

принципы формирования, расходования, управления внебюджетными фондами

регламентируются БК РФ; порядок составления, утверждения бюджетов

государственных внебюджетных фондов, составления и утверждения отчетов об их

исполнении регулируется нормами бюджетного процесса РФ. Исполнение бюджетов

государственных внебюджетных фондов осуществляется Федеральным казначейством

Российской Федерации.

Материальным источником

любого внебюджетного фонда является национальный доход. Преобладающая часть

фондов создается в процессе перераспределения национального дохода. Основные

методы мобилизации национального дохода в процессе его перераспределения при

формировании фондов - специальные налоги и сборы, средства из бюджета и займы.

Специальные налоги и

сборы устанавливаются законодательной властью. Значительное количество фондов

формируется за счет средств центрального и региональных местных бюджетов.

Средства бюджетов поступают в форме безвозмездных субсидий или определенных

отчислений от налоговых доходов бюджета. Доходами внебюджетных фондов могут

выступать и заемные средства. Имеющиеся у внебюджетных фондов положительное

сальдо может быть использовано для приобретения ценных бумаг и получения

прибыли в форме дивидендов или процентов.

Расходы на пенсионное

обеспечение - это самый объемный поток социальных трансфертных платежей в

России. На 1 января 1999 года в нашей стране насчитывалось более 38,5 миллионов пенсионеров, это

более 1/5 всего населения России. Согласно статье 147 Бюджетного Кодекса РФ - расходование

средств государственных внебюджетных фондов осуществляется исключительно на

цели, определенные законодательством Российской Федерации, субъектов Российской

Федерации, регламентирующим их деятельность, в соответствии с бюджетами

указанных фондов, утвержденными федеральными законами, законами субъектов

Российской Федерации. За счет средств Пенсионного фонда финансируются программы

по социальной поддержке инвалидов, пенсионеров, детей; осуществляются

единовременные денежные выплаты.

Выплаты государственных

пенсий и пособий занимают наибольший удельный вес в общем объеме расходов

Пенсионного фонда. Наряду с ними осуществляются целевые выплаты государственных

пенсий и пособий на возвратной основе из федерального бюджета. Это расходы на

собственно выплату пенсий, а также расходы по их доставке и пересылке. Часть

средств Пенсионного фонда используется на капитальные вложения и проектные

работы, разработку и ввод в эксплуатацию автоматизированной системы фонда,

подготовку и переподготовку кадров, содержание органов Пенсионного фонда,

возврат краткосрочных ссуд и полученных от коммерческих банков кредитов.

В условиях инфляции

пенсии гражданам пересматриваются в сторону повышения также за счет Пенсионного

фонда. ПФ РФ финансирует различные программы по социальной поддержке инвалидов,

пенсионеров, детей. Средства фонда идут также на финансирование

административной деятельности фонда. Временно свободные средства ПФ РФ могут

быть вложены в ценные бумаги.

В настоящее время в связи

с трудовой и иной общественно полезной деятельностью, засчитываемой в общий

трудовой стаж, назначаются следующие базовые виды пенсий:

- по старости (по возрасту);

- по инвалидности;

- по случаю потери кормильца;

- за выслугу лет.

Трудовые пенсии по

старости на общих основаниях в соответствии с действующим законодательством

устанавливаются: мужчинам - по достижении 60 лет и при общем трудовом стаже не

менее 25 лет; женщинам - по достижении 55 лет, при общем трудовом стаже не

менее 20 лет. Отдельным категориям граждан пенсия по старости законодательно

устанавливается при пониженном пенсионном возрасте, а в отдельных случаях - и

при пониженном трудовом стаже. Пенсионное законодательство содержит довольно

широкий перечень категорий граждан, которым пенсия по старости назначается на

льготных основаниях:

- женщинам, родившим пять или более детей и

воспитавшим их до восьмилетнего возраста, а также матерям инвалидов с детства,

воспитавшим их до восьмилетнего возраста;

- инвалидам Отечественной войны и другим

инвалидам, приравненным к ним в отношении пенсионного обеспечения;

- инвалидам 1 группы по зрению.

Кроме того, в

соответствии с законодательством и специальными нормативными актами

Правительства РФ, которому действующим законодательством предоставлено такое

право, устанавливается пенсия в связи с особыми условиями труда отдельным

категориям работников, занятых:

- на подземных работах, на работах с вредными

условиями труда и в горячих цехах;

- на работах с тяжелыми условиями труда;

- в качестве водителей городского транспорта

на регулярных городских пассажирских маршрутах;

- спасателями в профессиональных

аварийно-спасательных службах, профессиональных аварийно-спасательных

формированиях и многих других работах указанных в списках работ, профессий и

должностей, с учетом выполнения которых пенсий устанавливается при пониженном

пенсионном возрасте.

На льготных основаниях

пенсия устанавливается также в связи с работой в районах Крайнего Севера и в

приравненных к ним местностях.

Таким образом, пенсионное

обеспечение в Российской Федерации осуществляется в соответствии с Конституцией

и посредством выполнения условий и норм, предусмотренных Законом РФ “О

государственных пенсиях в Российской Федерации” и комплексом других сопряженных

законов.

При нехватке финансовых

ресурсов внутри пенсионной системы это приводит к их перераспределению от

получателей максимальных пенсий к получателям минимальных. Как следствие

снижается зависимость размера пенсии от продолжительности стажа и среднего

заработка. Это еще более снижает заинтересованность в уплате страховых взносов.

В результате ухудшается финансовое положение пенсионной системы. В этих

условиях поддержка минимального размера пенсии приводит к уменьшению

максимального, граждане считают несправедливым, назначение почти одинаковой пенсии

при разном вкладе людей в развитие экономики, это приводит к ухудшению уплаты

страховых взносов и цикл повторяется.

В целях поддержания

уровня жизни пенсионеров и инвалидов, согласно Указам президента Российской

Федерации, осуществляется ежегодная единовременная компенсационная выплата

пенсионерам. В 1999 году такая выплата была осуществлена на основании Указа

Президента РФ от 30.03.99 г. №391 “О единовременной компенсационной выплате

пенсионерам”, её получили более 38,5 млн. пенсионеров. При этом дополнительные

расходы Пенсионного фонда составили 2,5 млн. рублей.

Основными целями пенсионного бюджета на ближайшую перспективу являются

следующие:

- обеспечение финансовой стабилизации

пенсионной системы в течение всего планового периода;

- поддержание уровня жизни пенсионеров в

соответствии с темпами инфляционных процессов;

- совершенствование форм и методов

взаимоотношений с плательщиками страховых взносов;

- усиление заинтересованности в своевременной

и полной уплате страховых взносов всех категорий страхователей и

застрахованных;

- повышение эффективности работы всех звеньев

пенсионной системы и экономия всех видов расходов на её содержание.

Важнейшие события истории ПФР в законодательных и подзаконных

актах за 2001-2005 годы:

Положениями Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном

страховании в Российской Федерации» определен новый статус ПФР (его

территориальных органов) как страховщика и государственного учреждения, а также

урегулирован порядок уплаты страховых взносов на обязательное пенсионное

страхование, права и обязанности субъектов правоотношений по обязательному

пенсионному страхованию. Таким образом, в системе пенсионного обеспечения

Российской Федерации были закреплены страховые принципы, гарантирующие застрахованному

лицу, при наступлении страхового случая, осуществление выплаты пенсии в

размере, пропорциональном размеру уплаченных за него работодателем

(страхователем) страховых взносов.

Одновременно, положениями

Федерального закона от 31.12.2001 №

198-ФЗ «О внесении дополнений и изменений в Налоговый кодекс Российской

Федерации и в некоторые законодательные акты Российской Федерации о налогах и

сборах» были внесены изменения и дополнения в Налоговый кодекс Российской

Федерации в части выведения страховых взносов на обязательное пенсионное

страхование из состава единого социального налога (ЕСН). При этом было

предусмотрено, что сумма ЕСН, подлежащая уплате в федеральный бюджет,

уменьшается налогоплательщиками на сумму начисленных страховых взносов, путем

применения налогового вычета.

Коренным образом

изменилось законодательство в области пенсионного обеспечения граждан

Российской Федерации, иностранных граждан и лиц без гражданства.

С 1 января 2002 года

введены в действие два федеральных закона, регламентирующих условия и порядок

установления и выплаты пенсий.

Положениями Федерального

закона от 15.12.2001 № 166-ФЗ «О государственном пенсионном обеспечении в

Российской Федерации» установлены основания возникновения права на пенсию по

государственному пенсионному обеспечению и порядок ее установления,

финансирование которых осуществляется исключительно за счет средств

федерального бюджета.

Федеральный закон от

17.12.2001 № 173-ФЗ «О трудовых пенсиях в Российской Федерации» внес изменения

в порядок возникновения и реализации прав граждан на трудовые пенсии. Так, в

частности, согласно новому пенсионному законодательству размер трудовой пенсии

состоит из трех частей: базовой, страховой и накопительной. При этом базовая

часть финансируется за счет средств федерального бюджета, страховая часть - за

счет сумм страховых взносов, уплачиваемых страхователем за застрахованных лиц

на финансирование страховой части трудовой пенсии, накопительная – за счет сумм

страховых взносов, уплачиваемых страхователями за застрахованных лиц на накопительную

часть трудовой пенсии и дохода от их

инвестирования.

Порядок инвестирования

средств пенсионных накоплений и передачи этих средств в негосударственные

пенсионные фонды урегулирован положениями федеральных законов от 24.07.2002 №

111-ФЗ «Об инвестировании средств для финансирования накопительной части

трудовой пенсии в Российской Федерации» и от 07.05.1998 № 75-ФЗ «О

негосударственных пенсионных фондах».

Федеральный закон от

24.07.2002 № 111-ФЗ установил правовые основы отношений по формированию и

инвестированию средств пенсионных накоплений, определил особенности правового

положения, права, обязанности и ответственность субъектов и участников

отношений по формированию и инвестированию средств пенсионных накоплений, а

также установил основы государственного регулирования контроля и надзора в

сфере формирования и инвестирования средств пенсионных накоплений. Кроме того,

указанный Закон закрепил за Пенсионным фондом Российской Федерации новые права

и обязанности как субъекта отношений по формированию и инвестированию средств

пенсионных накоплений.

Федеральным законом от

07.05.1998 № 75-ФЗ (в редакции Федерального закона от 10.01.2003 № 14-ФЗ «О

внесении изменений и дополнений в Федеральный закон «О негосударственных

пенсионных фондах») определены полномочия и компетенция негосударственных

пенсионных фондов как субъектов правоотношений в области обязательного

пенсионного страхования.

Федеральным законом от

23.12.2003 № 185-ФЗ «О внесении

изменений в законодательные акты Российской Федерации в части совершенствования

процедур государственной регистрации и постановки на учет юридических лиц и

индивидуальных предпринимателей», вступившим в силу с 1 января 2004 года,

изменен порядок регистрации страхователей в органах страховщика (Пенсионного

фонда Российской Федерации) и исключена обязанность страхователя сообщать в

территориальные органы ПФР сведения о принятом в установленном порядке решении

о ликвидации (реорганизации) организации, об изменении учредительных документов

и учетных реквизитов организации, места ее нахождения. Согласно нормам

действующего законодательства эта информация представляется в территориальные

органы ПФР соответствующими налоговыми органами, в которых работодатели и самозанятые работники регистрируются в

качестве налогоплательщиков.

С целью создания

законодательных основ реформирования федеральных органов исполнительной власти,

уполномоченных на осуществление контрольных функций в области налогообложения,

трудоустройства и занятости, технического и экспортного контроля, государственной

регистрации, исполнения наказаний и таможенного дела был принят Федеральный

закон от 29.06.2004 № 58-ФЗ «О внесении изменений в некоторые законодательные

акты Российской Федерации и признании утратившими силу некоторых

законодательных актов Российской Федерации в связи с осуществлением мер по

совершенствованию государственного управления».

Указом Президента

Российской Федерации от 09.03.2004 № 314 «О системе и структуре федеральных

органов исполнительной власти» координация деятельности внебюджетных фондов, в

том числе Пенсионного фонда Российской Федерации, возложена на Министерство

здравоохранения и социального развития Российской Федерации.

В развитие вышеназванного

Указа Президента Российской Федерации, постановлением Правительства Российской

Федерации от 30.06.2004 № 321 было утверждено Положение о Министерстве здравоохранения и социального

развития Российской Федерации, в котором уточнены функции и полномочия

Министерства здравоохранения и социального развития Российской Федерации, в том

числе в отношении Пенсионного фонда Российской Федерации.

Особого внимания

заслуживает Федеральный закон от 22.08.2004 № 122-ФЗ «О внесении изменений в

законодательные акты Российской Федерации и признании утратившими силу

некоторых законодательных актов Российской Федерации в связи с принятием

федеральных законов «О внесении изменений и дополнений в Федеральный закон «Об

общих принципах организации законодательных (представительных) и исполнительных

органов государственной власти субъектов Российской Федерации» и «Об общих

принципах организации местного самоуправления в Российской Федерации».

Указанным Законом внесены

значительные изменения в законодательство Российской Федерации, затрагивающие,

в том числе, вопросы деятельности Пенсионного фонда Российской Федерации.

Основным нововведением

этого Закона является изменение порядка предоставления льгот гражданам, имеющим

на них право, путем их предоставления в денежном выражении (монетизация льгот).

Функции по выплате этих сумм (ежемесячных денежных выплат) возложены на

Пенсионный фонд Российской Федерации и его территориальные органы.

Важное значение в области

поддержки лиц, работающих и проживающих в районах Крайнего Севера и местностях,

приравненных к ним, имеет постановление Правительства Российской Федерации от

01.04.2005 № 176 «Об утверждении Правил компенсации расходов на оплату

стоимости проезда пенсионерам, являющимся получателями трудовых пенсий по старости

и по инвалидности и проживающим в районах Крайнего Севера и приравненных к ним

местностях, к месту отдыха на территории Российской Федерации и обратно»,

принятое во исполнение статьи 34 Закона Российской Федерации от 19.02.1993 № 4520-I «О государственных гарантиях и

компенсациях для лиц, работающих и проживающих в районах Крайнего Севера и

приравненных к ним местностях» (в редакции Федерального закона от 22.08.2004 №

122-ФЗ).

Данным постановлением

определены порядок и условия предоставления названной компенсации лицам,

имеющим на нее право.

Сведения о численности

пенсионеров и суммах назначенных им пенсий в целом по Российской Федерации по

состоянию на 30 июня 2006 года[‡]

|

Наименование показателей

|

Численность пенсионеров, человек

|

Средний размер пенсии, рублей

|

|

Всего пенсионеров

|

38378392

|

2728,68

|

|

Трудовые пенсии

|

36141351

|

2771,99

|

|

по старости

|

29262991

|

2971,42

|

|

по инвалидности

|

4234819

|

2121,07

|

|

по случаю потери

кормильца

|

2643541

|

1607,09

|

|

Пенсии по гос. пенс. обеспеч.

|

2237041

|

2029,02

|

|

Пенсии в/с и их семей

|

74247

|

2434,16

|

|

Пенсионеры,

пострадавшие от радиационных или техногенных катастроф

|

223007

|

2619,76

|

|

Пенсионеры -

госслужащие

|

28647

|

4266,29

|

|

Социальные пенсии

|

1911140

|

1910,82

|

Бюджет Пенсионного фонда на 2007 год принят в третьем

чтении

Государственная

дума на пленарном заседании 6 декабря приняла в третьем чтении Федеральный

закон «О бюджете Пенсионного фонда РФ на 2007 год».

Бюджет

ПФР утвержден по доходам в сумме 1 845 094 млн рублей, по расходам – 1 727

799,9 млн. Индексация и повышение пенсий будут проводиться дважды: в апреле

базовая часть трудовой пенсии вырастет на 7,5%, а страховая – на 9,2%, в

октябре базовая часть будет установлена в размере 1 260 рублей.

По

словам Председателя Правления ПФР Геннадия Батанова, бюджет ориентирован на

«беспрецедентное повышение пенсий»: рост составит от 460 до более 1 000 рублей

для отдельных категорий пенсионеров. Батанов выразил благодарность

министерствам и ведомствам, правительству РФ и депутатам Государственной думы,

которые работали вместе с ПФР над параметрами документа.

2.2. Порядок

регистрации страхователей

Бюджет ПФ образуется в

основном из страховых взносов субъектов пенсионного страхования, к которым

относятся:

- работодатели - предприятия, учреждения, организации, включая колхозы и

совхозы;

- крестьянские хозяйства;

- родовые семейные общины малочисленных районов Севера, занимающиеся

традиционными отраслями хозяйствования;

- физические лица, зарегистрированные в государственных органах в

качестве предпринимателей без образования юридического лица;

- физические лица, использующие труд наемных работников в личном

хозяйстве;

- частные детективы и частные охранники, выполняющие свою деятельность

от своего имени, а не от имени работодателей;

- нотариусы, занимающиеся частной практикой.

Все они должны

зарегистрироваться в качестве страхователей у уполномоченных ПФ РФ в районах и

городах. Вновь созданные юридические лица и другие плательщики регистрируются в

качестве субъектов страховых взносов в 30-дневный срок со дня их учреждения.

Банки открывают счета плательщикам при предъявлении ими документов, подтверждающих регистрацию, что

являются плательщиками внебюджетного фонда.

Постановлением от 2

августа 2006г. N 197п «Об утверждении порядка

регистрации в территориальных органах ПФР страхователей,

уплачивающих страховые взносы в пенсионный фонд Российской Федерации в виде

фиксированных платежей» утверждён

ПОРЯДОК

РЕГИСТРАЦИИ

В ТЕРРИТОРИАЛЬНЫХ ОРГАНАХ ПЕНСИОННОГО ФОНДА РОССИЙСКОЙ ФЕДЕРАЦИИ СТРАХОВАТЕЛЕЙ,

УПЛАЧИВАЮЩИХ СТРАХОВЫЕ ВЗНОСЫ В ПЕНСИОННЫЙ ФОНД РОССИЙСКОЙ ФЕДЕРАЦИИ

В ВИДЕ ФИКСИРОВАННЫХ ПЛАТЕЖЕЙ

Настоящий Порядок

регистрации в территориальных органах Пенсионного фонда Российской Федерации

страхователей, уплачивающих страховые взносы в Пенсионный фонд Российской Федерации

в виде фиксированных платежей (далее - Порядок), разработан во исполнение

статьи 11 Федерального закона от 15 декабря 2001 г. N 167-ФЗ "Об

обязательном пенсионном страховании в Российской Федерации" (Собрание

законодательства Российской Федерации, 2001, N 51, ст. 4832; 2002, N 22, ст.

2026; 2003, N 1, ст. 2; 2003, N 1, ст. 13; 2003, N 52 (часть I), ст. 5037;

2004, N 27, ст. 2711; 2004, N 30, ст. 3088; 2004, N 49, ст. 4854; 2004, N 49,

ст. 4856; 2005, N 1 (часть I), ст. 9; 2005, N 45, ст. 4585; 2006, N 6, ст. 636;

2005, N 29, ст. 3096) (далее - Федеральный закон от 15 декабря 2001 г. N 167-ФЗ) и в целях

совершенствования процедуры регистрации в территориальных органах ПФР

страхователей, уплачивающих страховые взносы в виде фиксированных платежей, а

также определяет правила регистрации в территориальных органах Пенсионного

фонда Российской Федерации (далее - территориальные органы ПФР) страхователей,

являющихся индивидуальными предпринимателями (в том числе главами крестьянских

(фермерских) хозяйств и частными детективами), нотариусами, занимающимися

частной практикой (далее - частные нотариусы), адвокатами, родовыми, семейными

общинами коренных малочисленных народов Севера, уплачивающими страховые взносы

в виде фиксированного платежа за членов общины, а также лицами, приравненными в

целях Федерального закона от 15 декабря 2001г. N 167-ФЗ к страхователям (далее

- страхователи).

I. Общие положения

1. При регистрации страхователя в

территориальном органе ПФР ему присваивается регистрационный номер, который указывается

страхователем на документах, представляемых в территориальный орган ПФР, в том

числе в соответствии с пунктом 2 статьи 14 Федерального закона от 15 декабря 2001 г. N 167-ФЗ, а именно

в:

- документах, необходимых для ведения

индивидуального (персонифицированного) учета, а также для назначения

(перерасчета) и выплаты обязательного страхового обеспечения;

- документах об изменении места

жительства (частными нотариусами и адвокатами);

- платежных поручениях в поле

"назначение платежа", в соответствии с Правилами указания информации,

идентифицирующей платеж, в расчетных документах на перечисление налогов и

сборов и иных платежей в бюджетную систему Российский Федерации,

администрируемых налоговыми органами (приложение N 2 к Приказу Министерства финансов

Российской Федерации от 24 ноября 2004 г. N 106н "Об утверждении Правил

указания информации в полях расчетных документов на перечисление налогов,

сборов и иных обязательных платежей в бюджетную систему Российской

Федерации") (зарегистрировано в Министерстве юстиции Российской Федерации

14 декабря 2004г., регистрационный номер 6187);

- других документах, представляемых в

территориальные органы ПФР в соответствии с законодательством Российской

Федерации.

Структура

регистрационного номера страхователя (РНС) представляет собой двенадцатизначный

цифровой код:

x x x - p p p - n n n n

Регистрационный

номер страхователя формируется как цифровой код, состоящий из

последовательности цифр, характеризующих слева направо следующее:

код субъекта Российской Федерации

(XXX);

код района (города) (РРР);

порядковый номер записи о физическом

лице в отделении ПФР (территориальном органе ПФР).

Присвоенный страхователю

регистрационный номер не может быть повторно присвоен другому страхователю, в

том числе после снятия страхователя с учета в территориальных органах ПФР в

связи с прекращением деятельности, а также в случае смерти физического лица.

Страхователям,

зарегистрированным в территориальных органах ПФР до вступления в силу

настоящего Порядка, сохраняется ранее присвоенный регистрационный номер.

Порядок уплаты и тарифы

страховых взносов работодателями и гражданами в ПФ РФ устанавливаются ежегодно

законодательством РФ по представлению правления Пенсионного фонда. На 2000 год

страховые взносы установлены согласно Федеральному закону от 27.10.99 г.

№197-ФЗ “О тарифах страховых взносов в Пенсионный фонд Российской Федерации,

Фонд социального страхования Российской Федерации, Государственный фонд

занятости населения Российской Федерации и в фонды обязательного медицинского

страхования на 2000 год”, который предусматривает тарифы страховых отчислений в

ПФ РФ в размере 28% для работодателей-организаций; 20,6% - для

работодателей-организаций, занятых в сельскохозяйственном производстве; 20,6% -

для индивидуальных предпринимателей, а также для всех категорий плательщиков,

участвующих в системе пенсионного страхования и 1% - для физических лиц.

Уплата страховых взносов

в ПФ РФ перечисленными работодателями носит обязательный характер, причем

платежи должны производиться ежемесячно - в срок, установленный для получения

оплаты труда за истекший месяц. Уплата начисленных взносов производится путем

безналичных расчетов со своих расчетных или текущих счетов на счет ПФ РФ по

месту регистрации в качестве плательщиков взносов.

Работодатели ежемесячно

уплачивают взносы в сроки получения в учреждениях банков средств на оплату

труда за истекший месяц, но не позднее 15-го числа следующего месяца. Граждане,

использующие труд наемных работников в личном хозяйстве, уплачивают взносы

ежемесячно до 5 числа месяца, следующего за месяцем начисления заработной платы.

Работодатели, не имеющие

счетов в учреждениях банков, а также выплачивающие суммы на оплату труда из

выручки реализуемой продукции, выполнения работ и указания услуг, уплачивают

страховые взносы до 10-го числа месяца, следующего за месяцем, за который

начислены страховые взносы. Граждане, занимающиеся индивидуальной трудовой

деятельностью, уплачивают страховые взносы в сроки, установленные для

подоходного налога с этой категории граждан. Крестьянские (фермерские)

хозяйства уплачивают страховые взносы в фонд с доходов, полученных за истекший

календарный год, не позднее 1 апреля следующего года. Доход определяется как

разница между совокупным годовым доходом, полученным в целом по хозяйству, и

документально подтвержденными расходами, связанными с получением этого дохода.

При нарушении

установленных сроков уплаты взносов (независимо от причин нарушения)

невнесенная сумма

считается недоимкой и взыскивается отделением ПФ РФ с начислением пеней.

Недоимки, пени, а также

суммы штрафов и иных финансовых санкций взыскиваются отделениями ПФ РФ с

работодателей в бесспорном порядке, определенных для налоговых органов по

взысканию не внесенных в срок налогов и налоговых платежей, а с иных плательщиков

взносов в судебном порядке.

Срок исковой давности по взысканию с

физических лиц недоимки, пени, а также сумм штрафов и иных финансовых санкций

составляет 3 года. Бесспорный порядок взыскания этих сумм с юридического лица

может быть применен в течение 6 лет с даты образования указанной недоимки.

Для сокращения дефицита

бюджета Пенсионного фонда Правительство РФ рассматривает варианты изменения

структуры отчислений денежных средств предприятий и граждан в Пенсионный фонд.

Так, в частности, предполагается, что предприятия будут отчислять в Пенсионный

фонд всего 21% от фонда оплаты труда работников, а не 28%, как это происходит

сейчас. Одновременно с этим будет увеличен процент отчислений с заработка

работающих - эта цифра возрастет с уплачиваемого сейчас 1% до 6% от зарплаты.

Кроме того, будет расширена база сбора средств в Пенсионный фонд, так как

отчисления туда предполагается собирать со всех видов доходов, включая

страховки и депозиты, с помощью которых выплачиваются большие зарплаты в

коммерческих структурах.

Сейчас необходимо

пересмотреть систему взаимоотношений между Пенсионным фондом, государством и

работодателями. Сейчас льготные пенсии составляют 20 процентов бюджета ПФ РФ.

Их финансирование должно лечь на плечи отдельных профессиональных систем.

Надбавки же к пенсиям таких категорий лиц, как участники войны, должно

выплачивать государство из бюджета, а не Пенсионный фонд.

Особое значение имеет законодательное

обеспечение пенсионной системы. Должна действовать четкая система защиты

интересов пенсионеров. Не менее важно сформировать общественное мнение, убедить

людей в необходимости реформ, разъяснять предпринимаемые шаги.

2.3. Единая пенсионная

служба

Начиная с 1992 года в

некоторых субъектах Российской Федерации в целях ликвидации многозвенной

системы управления пенсионным обеспечением функции по назначению (перерасчету)

и выплате пенсий стали передаваться из органов социальной защиты населения

Пенсионному Фонду Российской Федерации. Доставка пенсий при этом остается, в

рамках договора, за организациями Федеральной почтовой связи.

Впервые объединение

основных функций по пенсионному обеспечению, такие как: сбор, аккумуляция

страховых взносов, финансирование расходов на выплату государственных пенсий,

назначение, перерасчет, выплата пенсий, произошло в Московской области, в 1992

году, на базе регионального Отделения Пенсионного фонда Российской Федерации, в

соответствии с постановлением Президиума Верховного Совета Российской Федерации

от 6.07.92 г. № 3209-1 “О создании в порядке эксперимента единой пенсионной

службы в Московской области”.

Созданная в Московской

области модель управления пенсионным обеспечением населения получила название

“Единая пенсионная служба”. В дальнейшем этот термин стал общепринятым при

определении структуры, объединяющей все функции по пенсионному обеспечению.

В дальнейшем опыт

Московской области получил свое развитие. В некоторых субъектах Российской

Федерации органы государственной власти в инициативном порядке, но уже не в

форме эксперимента, а на постоянной основе стали передавать функции по

назначению и выплате пенсий Пенсионному фонду Российской Федерации.

Осуществляется эта передача путем заключения соответствующих соглашений между

администрацией субъекта Российской Федерации и Пенсионным фондом Российской

Федерации.

Создание единой

пенсионной службы соответствует Концепции реформирования пенсионного

обеспечения в Российской Федерации, утвержденной Постановлением Правительства

Российской Федерации от 7.08.95 г. № 790, и Программе пенсионной реформы в

Российской Федерации, утвержденной Постановлением Правительства Российской

Федерации от 20.05.98 г. № 463.

В территориях, работающих

в условиях единой пенсионной службы, обслуживается шесть миллионов пенсионеров,

около 1,3 миллионов работодателей-плательщиков страховых взносов и около десяти

миллионов граждан, застрахованных в системе государственного пенсионного

страхования.

Все существующие единые

пенсионные службы были созданы на базе территориальных отделений Пенсионного

фонда Российской Федерации путем делегирования ему субъектами Российской

Федерации своих функций по назначению, перерасчету и выплате государственных

пенсий

Изначально специалистами

приписывались следующие плюсы, присущие Единой пенсионной службе:

сокращение звеньев

пенсионной цепочки и, как следствие, повышение управляемости системой и

сокращение сроков прохождения финансовых потоков, так как, чем меньше звеньев в

системе, тем быстрее деньги доходят дот непосредственного получателя;

будут исключены случаи

нецелевого и несвоевременного использования пенсионных средств, так как в одной

структуре нет смысла завышать заявки и невозможно отвлечь деньги на другие

цели, например, на выплату пособий вместо пенсий;

создание Единой

пенсионной службы сделает возможным успешное внедрение и использование по

полной программе возможностей, дающихся персонифицированным учетом страховых

взносов, так как стыковка в рамках одной структуры сведений об уплаченных

страховых взносах и тех сведений, которые предоставляет работодатель в качестве

данных о стаже и заработке, - очень эффективный способ контроля за точностью и

своевременностью предоставляемой информации.

Однако при введении

опасались следующих возможных отрицательных последствий:

неудобство для

пенсионеров, то есть вместо одного учреждения ими будут заниматься две конторы;

возможные организационные

сбои на стадии формирования Единой пенсионной службы;

опасности того, что

создание Единой пенсионной службы разрушит единое информационное пространство и

у органов социальной защиты возникнут сложности в получении информации о

пенсионном статусе, к которому сегодня во многом привязаны все меры социальной

защиты;

возможность появления

неудобств, для самих работников такой службы, поскольку они при переходе в

Единую пенсионную службу на базе ПФ РФ потеряют статус государственных служащих

субъекта Российской Федерации или муниципальных государственных служащих.

Опыт работы показал, что

подтвердились те преимущества, которые объективно вытекают из наличия одной

структуры;

опасения о возможных

сбоях, о разрушении информационного пространства при разумном подходе и хорошей

подготовительной работе можно преодолеть.

окончательно было

доказано, что создание такой службы на основе органов социальной защиты

неэффективно.

По данным Пенсионного

фонда Российской Федерации, объединение функций сбора, аккумуляции страховых

взносов и финансирования расходов на выплату государственных пенсий с функциями

назначения (перерасчета) и выплаты пенсий в одной организационной структуре

позволило:

сократить срок

прохождения финансовых потоков на цели пенсионного обеспечения с 6 до 3 дней;

исключить случаи

нецелевого и несвоевременного использования средств, например на выплату

пособий и других платежей, источником финансирования которых Пенсионный фонд не

является (так в 1998 году выявлено в органах социальной защиты населения

нецелевое использование средств ПФ РФ на нужды бюджетов всех уровней на сумму

75 млн. руб.);

исключить искусственное

завышение заявок на право расходования средств, предназначенных на выплату

государственных пенсий. По имеющимся данным, точность составления заявок в

территориях, работающих в условиях единой пенсионной службы, доведена до 100%

(так, сумма, на которую были завышены заявки на выделение средств для выплаты

пенсий органами социальной защиты населения в 1998 году, составила 720,3 млн.

руб.);

усилить контроль за

расходованием пенсионных средств на основе информационной базы плательщиков

страховых взносов и базы данных персонифицированного учета о застрахованных

лицах;

разработать оптимальную

технологию формирования сведений о стаже и заработке застрахованных лиц в целях

правильного назначения пенсий;

повысить управляемость

системы пенсионного обеспечения за счет сокращения числа участников пенсионного

процесса.

3. Совершенствование пенсионной

системы РФ

3.1. Накопительная и распределительная системы пенсионного

обеспечения.

В недавнее время в России

использовалась так называемая распределительная система пенсионного

обеспечения. Её суть в следующем: взносы в пенсионный фонд, собираемые сейчас с

работающего населения, идут на выплату пенсионерам. Такой механизм называют

механизмом солидарности поколений, так как те, кто сегодня содержат

пенсионеров, сами в старости окажутся на содержании следующего поколения.

Неэффективность распределительной системы особенно ярко проявляется на фоне

современной демографической ситуации в нашей стране и во всем мире в целом.

Так, согласно расчету предположительной численности населения Российской

Федерации до 2015 года, сделанного Госкомстатом России, численность населения в

начале 2016 года будет в пределах от 130,3 до 147,2 миллионов человек. Наиболее

вероятная средняя оценка - 138,1 миллионов человек. Численность населения из

группы старше трудоспособного возраста в последние годы систематически

увеличивается. Однако вследствие постепенного перехода в пенсионный возраст лиц

военных лет рождения эта группа в 1999 - 2005 годах будет уменьшаться. С 2000

года в неё входили более многочисленные поколения родившихся после Великой

Отечественной войны, что обусловило её рост с 2006 года. Показатель

демографической нагрузки уменьшился к 2006 году до 586 лиц нетрудоспособного

возраста на 1000 человек трудоспособного возраста, против 745 лиц в 1997 году.

Потом будет отмечаться увеличение этого показателя, который в 2015 году

составит 696 человек.

Помимо распределительной

системы, современные пенсионные реформы предполагают создание, так называемых,

накопительных пенсионных систем. При такой системе взносы, аккумулирующиеся в

пенсионной системе за счет платежей работника и его работодателя, не расходуются

на выплаты сегодняшним пенсионерам, а накапливаются, инвестируются и приносят

доход до тех пор, пока плательщик не выходит на пенсию. Все сбережения

плательщика и весь его инвестиционный доход, полученный на эти сбережения,

являются его личной собственностью, которая и обеспечит выплату пенсии.

Пожилой человек при

данной системе не зависит ни от государства, ни от молодого поколения. В этом

случае не может быть пенсионной уравниловки, в то же время экономика получает

огромные ресурсы для долгосрочных вложений, накопительный механизм в

большинстве случаев сочетается с распределительным, но иногда полностью его

заменяет. В ряде случаев управление пенсионными деньгами остается за

государством, но часто эту обязанность берут на себя и частные компании. Может

существовать даже система конкурирующих друг с другом негосударственных

пенсионных фондов.

Основные принципы, по которым все большее число стран

переходит с распределительной системы на накопительную, следующие:

а) при накопительной

пенсионной системе существует прямая связь между тем, сколько человек

зарабатывал, и тем, какой будет размер его пенсии. Деньги на пенсионных счетах

- собственность граждан, а не государства, поэтому надежность пенсионного

обеспечения в накопительной системе повышается;

б) демографическая

ситуация в мире сегодня такая, что на одного человека преклонного возраста

постепенно приходится все меньшее число работающих.

в) накопительная система

повышает норму сбережений в стране, что очень важно для ускорения

экономического роста, тем более что основной фактор, определяющий низкий

уровень пенсий в Российской Федерации - состояние экономики и

производительности труда.

Таким образом,

результатом десятилетнего развития Пенсионного фонда является создание

достаточно прочной системы пенсионного обеспечения населения, при которой такой

важной задачей занимается не аппарат управления государством из средств

государственного бюджета, а отдельно, специально созданный для этого

государственный институт, занимающийся только непосредственно данной задачей, и

использующий только собственные средства не входящие в какой-либо бюджет. Также

при этой системе собираются необходимые статистические данные необходимые для

дальнейшего развития пенсионного дела, и обязательные при прогнозировании

необходимых средств, для обеспечения людей нуждающихся в социальной защите.

3.2. Создание многоуровневой

системы пенсионного обеспечения

Продолжающая существовать

в прежних формах пенсионная система не соответствует изменившимся

экономическим, правовым и социальным условиям, и она является тормозом социального и экономического развития

страны.

Во многих государствах с

переходной экономикой (в т.ч. и в РФ) до начала рыночных реформ пенсионная

система была построена по «расходному принципу» . При переходе к рынку очень

остро проявились недостатки этой системы: увеличение доли старшего населения

показывало, что данная система не могла быть окупаемой уже в среднесрочном

периоде, поэтому государства стали заменять её новой системой, когда часть пенсионных

средств инвестируется на фондовом рынке.

Необходимость

реформирования пенсионной системы стала очевидной вскоре после принятия Закона

Российской Федерации от 20 ноября 1990г. №340-1 “О государственных пенсиях в

Российской Федерации”. В течение 1992 - 1995 гг. объединенными усилиями

специалистов Минсоцзащиты России, Минтруда России и Пенсионного фонда России

была разработана Концепция реформы системы пенсионного обеспечения в Российской

Федерации, которая в августе 1995 года была одобрена Правительством Российской

Федерации. Часть из мероприятий, намеченных Концепцией, реализована, прежде

всего, в форме перехода на персонифицированный учет в системе государственного

пенсионного страхования. Кризисное состояние Пенсионного фонда России в 1997г.

продемонстрировало невозможность сохранения распределительной формы пенсионного

обеспечения в современной России, особенно на фоне обострения демографической

ситуации и прогрессирующего старения

населения. Это предопределило необходимость реформирования российской системы

пенсий. В мае 1998г. правительство приняло Программу пенсионной реформы,

предполагающую реализацию смешанного варианта начисления пенсий.

Цели пенсионной реформы:

•

финансовая стабилизация пенсионной системы и создание предпосылок для

устойчивого развития пенсионного обеспечения на основе государственного

пенсионного страхования и бюджетного финансирования;

•

рационализация и оптимизация условий предоставления и размеров пенсий;

•

совершенствование системы управления пенсионным обеспечением.

Концепция

реформирования пенсионной системы основана на развитии трёхуровневой пенсионной

системы. Однако намеченные мероприятия по созданию трехуровневой системы

пенсионного обеспечения и центрального её ядра в форме государственного

страхования пенсий, оказались не выполненными. В 1997г. как элемент развития Концепции 1995г., был

предложен проект Программы пенсионной реформы в Российской Федерации. Согласно

данной Программе предполагается создать комбинированную пенсионную систему,

включающую три уровня пенсионного обеспечения граждан:

а) государственное пенсионное

страхование - ведущий элемент системы, по которому выплата пенсий

обеспечивается в зависимости от страхового (трудового) стажа, уплаченных

взносов в бюджет государственного пенсионного страхования. Источник финансирования

- за счет текущих поступлений в Пенсионный фонд, средства, полученные от

направления части обязательных страховых взносов на накопление, и за счет

инвестиционного дохода от их размещения.

б) государственное пенсионное

обеспечение - для лиц, которые не приобрели права на пенсию по государственному

пенсионному страхованию, не имеющие достаточного трудового стажа, - за счет

средств федерального бюджета.

в) дополнительного пенсионного

страхования, формируемого по накопительным схемам за счет добровольных взносов

работодателей и граждан, а в случаях, установленных законодательством

Российской Федерации, - обязательных взносов на профессиональные пенсии,

выплачиваемые по условиям труда. Негосударственное пенсионное обеспечение в

пенсионной системе рассматривается как дополнительное по отношению к

государственному и может осуществляться как в форме дополнительных

профессиональных пенсионных систем отдельных организаций, отраслей экономики

либо территорий, так и в форме личного пенсионного страхования граждан,

производящих накопление средств на свое дополнительное пенсионное обеспечение в

страховых компаниях или пенсионных фондах. Обе эти формы должны развиваться.

Предусматривается, что базовые пенсии

будут предоставляться всем гражданам и обеспечивать материальные условия жизни

при наступлении инвалидности, по достижении предельного возраста, в случае

потери кормильца независимо от наличия трудового стажа. Базовые пенсии будут

назначаться в фиксированных размерах, определяемых с учётом прожиточного

минимума пенсионера и в зависимости от степени утраты трудоспособности. Вместе

с тем на переходном этапе государственная социальная пенсия сохраниться, а

базовая пенсия будет представлять собой часть трудовой пенсии.

Трудовые (страховые) пенсии

предоставляются всем лицам, работающим по найму, и другим категориям населения, на которые

распространяется обязательное государственное пенсионное страхование.

Все

участники общей системы трудовых пенсий должны нести одинаковые обязанности по

финансированию этой системы и иметь одинаковые права относительно условий

назначения и размеров пенсий.

Размер

трудовой пенсии по старости будет

определяться с учётом трудового (страхового стажа) и заработка. Вместе с тем

механизм исчисления пенсии будет приближен к требованиям, вытекающим из

принципов социального страхования. Исходным критерием определения размера

пенсии станет цена одного года страхового стажа, выраженная в процентах к

заработку, с которого исчисляется пенсия. Базовая пенсия будет минимальной

трудовой пенсией.

Пенсии по инвалидности и по случаю потери

кормильца базируются на тех же принципах, что и пенсии по старости. В

основном сохраняются условия и нормы назначения эти пенсий и соотношение их

размеров с размером пенсии по старости.

Пенсии в связи с несчастными случаями на

производстве и профессиональными заболеваниями предоставляются за счёт

работодателей в рамках системы страхования от несчастных случаев и

профессиональных заболеваний на производстве.

Сложившиеся в настоящее

время негативные тенденции в области финансирования пенсионного обеспечения

будут усиливаться. Этому способствует тенденция к снижению численности занятых

в экономике и сокращению доли заработной платы в структуре доходов населения.

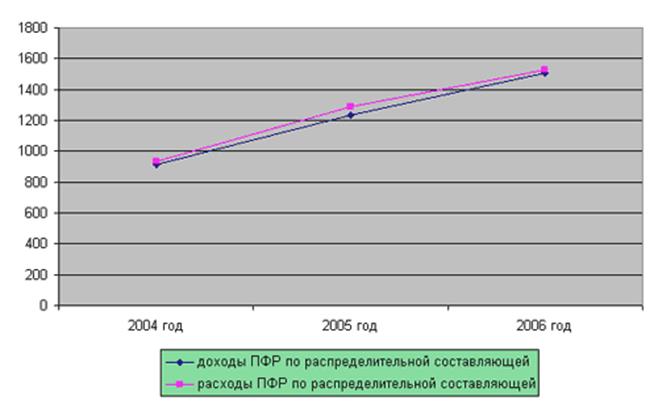

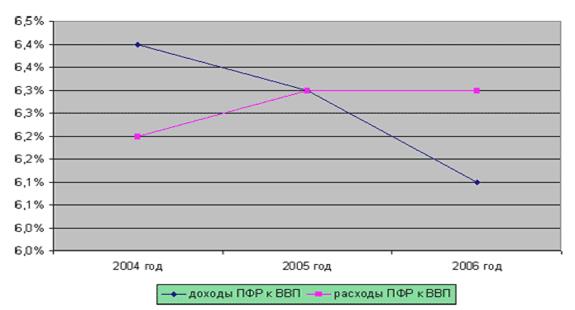

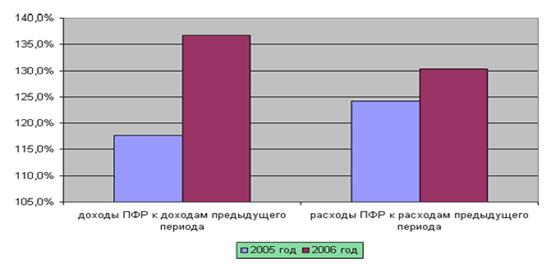

При отсутствии ассигнований из федерального бюджета при действующем уровне