Содержание

Введение.................................................................................................................. 3

1. Экономические и правовые

аспекты учета налога на доходы физических лиц и единого социального налога............................................................................ 7

1.1.Нормативно-правовое

регулирование налога на доходы физических лиц и единого социального налога.

Субъекты налоговых отношений...................................................................................... 7

1.2. Объекты налогообложения

налога на доходы физических лиц и единого социального налога................................................................................................................................................................ 9

1.3. Порядок определения налоговой

базы и порядок уплаты налога на доходы физических лиц и единого социального

налога............................................................................................................ 14

1.4. Налоговые льготы и вычеты................................................................................................... 17

Глава 2. Организация

бухгалтерского и налогового учета по исчислению налога на доход физических лиц

и единого социального налога по доходам работников ООО «Смена»...................................................................................................... 24

2.1. Краткая финансово – экономическая характеристика

ООО «Смена».......................... 24

2.2.Бухгалтерский учет и анализ

налогооблагаемой базы........................................................ 26

2.3. Взаимосвязь формирования налогового учета на базе

бухгалтерского учета................ 30

Список литературы............................................................................................ 31

Введение

Переход экономики на рыночные отношения

выдвинул новые задачи в налоговой политике, которая оказывает широкое

воздействие на экономику страны. Налоги и сборы составляют большую доходную

часть бюджета страны.

В Российской Федерации налоги уплачивают

физические и юридические лица. Основными видами налогов, которые обеспечивают

наибольшую долю поступлений в бюджет являются налог на прибыль, налог на

добавленную стоимость, и в числе других налогов - налог на доходы физических

лиц (НДФЛ) и единый социальный налог (ЕСН). Последние два налога рассмотрены

мною в данной работе.

Тема дипломной работы - «Организация бухгалтерского и налогового учета по

исчислению налога на доходы физических лиц и единого социального налога по

доходам работников предприятия» на сегодняшний день очень важна для нашей страны

сегодня, когда формируется новые законы и нормативные акты.

Налог на доходы физических лиц

Налог на доходы физических лиц (ранее до 2001 года подоходный налог

физических лиц) является одним из основных в системе налогообложения населения.

По способу взимания налог относится к прямым налогам, так как он удерживается

непосредственно из дохода налогоплательщика. Налог по уровню взимания относится

к федеральным налогам.

В 2001г. подоходный налог физических лиц не просто изменил свое название,

став налогом на доходы с физических лиц. Изменилась структура этого налога, в

частности, в соответствии с требованиями части первой Налогового кодекса РФ теперь в нормативной базе по НДФЛ

определены все элементы налогообложения, появились новые определения и

инструменты, учитывающие изменившиеся экономические условия.

Плательщиками налога на доходы физических лиц признаются физические лица,

являющиеся налоговыми резидентами Российской Федерации, а также физические

лица, получающие доходы от источников в Российской Федерации, не являющиеся

налоговыми резидентами Российской Федерации.

Такое определение налогоплательщиков является традиционным для

классической модели подоходного налога.

Сущность налога на доходы физических лиц в России, как и отдельные его

черты, во многом схожа с аналогичными налогами, применяемыми во многих рыночно

развитых странах. Его место в налоговой системе обусловлено рядом

обстоятельств:

- налог на доходы физических лиц - это личный налог, то есть его объектом

является доход полученный конкретным плательщиком;

- налог на доходы физических лиц в большей степени отвечает основным

принципам налогообложения, равномерности и эффективности;

- налог относительно регулярно поступает в доходы бюджета, что важно с

точки зрения пополнения бюджета;

- основной способ взимания налога на доходы физических лиц - у источника

выплаты дохода - является простым и эффективным механизмом контроля за своевременностью перечисления

средств в бюджет.

Единый социальный налог

Единый социальный налог предназначен для мобилизации средств для

реализации права граждан на государственное пенсионное и социальное обеспечение

и медицинскую помощь.

Одной из важнейших задач введения главы 24 НК РФ «Единый социальный

налог» в 2001 г. с точки зрения Правительства РФ являлось снижение совокупной

налоговой нагрузки на заработную плату. В случае, когда совокупное

налогообложение, складывающееся из налога на доходы работника и отчислений на

социальное страхование, чрезмерно, налоговая система не только не способствует

росту легальной заработной платы, но, напротив, создает предпосылки для

противоправного поведения как работников, так и работодателей.

С учетом приведенных обстоятельств и чтобы в перспективе кардинально

переменить складывающиеся тенденции, было предложено наряду с изменением налога

на доходы физических лиц (подоходного налога) серьезно модифицировать всю

систему отчислений в государственные социальные внебюджетные фонды. Одним из

направлений, реформы должна была стать замена взносов во внебюджетные фонды

единым социальным налогом. Другими ее результатами должны были стать:

— максимальная унификация правил определения налоговой базы по взносам в

социальные фонды как сближение этих правил с правилами определения налоговой

базы налога на доходы физических лиц

— установление единого порядка и единых сроков уплаты этих взносов;

— упрощение налогового законодательства для налогоплательщиков и

налоговых органов, сокращение расходов, проверяемых и проверяющих на

обеспечение точного и своевременного исполнения налогового законодательства

— сокращение числа контролирующих органов с передачей всех функций

налогового администрирования налоговым органам;

— снижение налоговой нагрузки и создание стимулов к выведению заработной

платы из теневой сферы.

При этом подчеркивается

особый характер этого налога, отличающегося от остальных налогов тем, что суммы

этого налога, уплачиваемые работодателями и самозанятыми гражданами, поступают

непосредственно в Фонды.

С 1 января 2002 года глава 24 «Единый социальный налог» НК РФ действует в

редакции Закона № 198-ФЗ. Внесение изменений в первую очередь связано с

вступлением в силу с 15 декабря 2002 года Закона № 167-ФЗ «Об обязательном

пенсионном страховании в РФ». Теперь наряду с уплатой единого социального

налога налогоплательщики должны уплачивать в ПФР страховые взносы на

обязательное пенсионное страхование, направляемые на финансирование страховой и

накопительной части трудовой пенсии граждан. При этом доля единого социального

налога, ранее зачисляемая в ПФР, будет поступать в федеральный бюджет и

выделяться на финансирование базовой части трудовой пенсии.

В связи с вышеизложенным с 1 января 2002 года структура ЕСН изменена:

теперь авансовые платежи по ЕСН осуществляются не только в фонды, а в

федеральный бюджет и фонды. Кроме того, введена уплата страховых взносов на

обязательное пенсионное страхование. Это повлекло за собой изменение текста ст.

234 НК РФ: из редакции статьи, применяемой в 2001 году, исключен перечень

наименований фондов, в которые платится ЕСН, поскольку этот перечень должен

включать и федеральный бюджет, с одной стороны, а с другой — вносить пояснения

о вводимом налоговом вычете.

Таким образом, для Российской налоговой системы значение и важность

налога на доходы с физических лиц и единого социального налога трудно

переоценить. Ведь чем лучше будет работать система сборов налога в стране, тем

эффективнее и быстрее государство сможет выйти из кризисного состояния в

экономике и динамично развивать свою экономику. В последние время наша страна

переживает непростой этап перехода к новым условиям хозяйствования. И в этих

сложных условиях перехода к рынку одним из самых эффективных рычагов является

совершенствование налоговой системы, касающееся, в частности и налоговых

сборов.

Целью данной дипломной работы являются проблемы налогообложения

физических лиц и реализация права

граждан на пенсионное и социальное обеспечение и медицинское обслуживание.

Осуществление поставленной цели потребовала решения следующих задач:

-

рассмотреть

и проанализировать роль налога на доходы физических лиц и единого социального

налога в формировании доходной части бюджета;

-

исследовать

и сделать выводы о проблемах существующих в налоговой системе в сфере

налогообложения.

На мой взгляд выбранная мною тема дипломной работы является актуальной,

так как НДФЛ - это личный налог, удерживаемый из дохода каждого трудового

человека, а ЕСН - удерживается у работодателей для финансирования накопительной

пенсии работникам предприятия. Вопросы, касающиеся налогообложения, рассмотрены

на примере предприятия 000 «Смена». В данной работе изложены основные принципы

налогообложения доходов физических лиц и единого социального налога. Я считаю,

что данные налоги являются одними из основополагающих составных элементов

налоговой системы, которая призвана обеспечивать государство дополнительными

финансами.

В первой части моей работы раскрывается сущность, роль и место НДФЛ и ЕСН

в системе налогообложения.

Во второй части моей работы рассмотрен порядок формирования

бухгалтерского и налогового учета НДФЛ и ЕСН, порядок формирования налоговой

базы, рассмотрены налоговые вычеты и льготы, предусмотренные законодательством.

Рассматривается правильность определения налоговой базы для исчисления НДФЛ и

ЕСН, соответствие применяемых ставок НДФЛ и ЕСН действующему законодательству,

проверка правомерности применения налоговых льгот и вычетов для исчисления

налогов.

В заключение сделаны выводы о формировании предприятием бухгалтерского и

налогового учета по исчислению и уплате налога на доходы физических лиц и

единого социального налога.

1. Экономические

и правовые аспекты учета налога на доходы физических лиц и единого социального

налога.

1.1.Нормативно-правовое регулирование налога на

доходы физических лиц и единого социального налога. Субъекты налоговых

отношений

Систему российского налогового законодательства составляет совокупность

нормативных актов различного уровня, содержащих налоговые нормы.

Основным нормативным актом, выступающим базой

для развития как налогового, так и других отраслей права является Конституция

РФ. Согласно ст.57 Конституции, каждый обязан платить законно установленные

налоги и сборы. Из данного положения вытекают два важнейших положения

отечественного налогообложения: всеобщность налогообложения, а также законность

установления и ведения налоговых платежей.

Ведущее место в системе налогообложения физических лиц занимают главы 23

и 24 Налогового кодекса РФ (НК РФ), где установлены общие принципы определения

налоговой базы, определены права, обязанности и ответственность

налогоплательщиков, налоговых органов и налоговых агентов.

Указы президента РФ носят характер поручений органам государственного

управления по разработке нормативных актов по налогообложению

Постановления Правительства РФ определяют порядок взимания, некоторых

налоговых платежей (например, Постановление Правительства РФ от 19 марта 2001

г. № 201 «Об утверждении перечней медицинских услуг и дорогостоящих видов

лечения в медицинских учреждениях РФ, лекарственных средств, суммы оплаты

которых за счет собственных средств налогоплательщика учитываются при

определении суммы НДФЛ»; Постановление Правительства РФ от 02.03.2000 г № 184

«Об утверждении правил начисления, учета и расходования средств на

осуществление обязательного социального страхования от несчастных случаев на

производстве и профессиональных заболеваний»).

Постановления Конституционного суда. Весьма влиятельным фактором в

регламентации отношений в сфере налогообложения стали в последнее время

постановления КС РФ, появление которых стало важнейшим фактором развития

российского налогового права. Решения КС РФ устраняют несоответствия,

содержащиеся в нормативных правовых актах и Конституции РФ, а также отменяют

нормативные акты, признанные неконституционными.

Решения и определения Верховного Суда РФ (ВС РФ). Уникальность и

значимость данных решений и определений заключается в том, что они позволяют

оспаривать незаконность нормативных актов. А также разъясняющее действие тех

или иных нормативных актов.

Правоприменительные акты Высшего Арбитражного Суда РФ (ВАС РФ). Несмотря

на то, что Правоприменительные акты (Постановления) ВАС РФ не входят в систему

налогового законодательства, однако в условиях установления и развития

отечественной налоговой системы они приобретают особое значение. Согласно ст.

13 Федерального конституционного закона от 28.04.95г. №1-ФКЗ "Об

арбитражных судах в РФ" Пленум ВАС РФ рассматривает материалы изучения и

обобщения практики применения законов и иных нормативных правовых актов

арбитражными судами, и дает разъяснения по вопросам судебной практики, которые

обязательны для арбитражных судов.

Нормативные акты Министерства Российской Федерации по налогом и сборам и

Министерства финансов Российской Федерации. В условиях становления и развития

нормативной системы ведущую роль в правоприменительном и разъяснительном

нормотворчестве играют акты государственных фискальных и контролирующих

органов: инструкции МНС РФ, совместные письма МНС РФ и Минфина

РФ; письма, указания и разъяснения МНС РФ (например, письмо МНС РФ от

22.03.2002 г.№ СА-6-04/341 «О предоставлении имущественного налогового вычета»;

Методические рекомендации по порядку исчисления и уплаты ЕСН, утвержденные

приказом МНС РФ № БГ-3-07/138 от 28.04.2001 г); письма Минфина и телеграммы МНС

РФ. Однако ведомственные инструкции не могут устанавливать или изменять

налоговые обязательства налогоплательщиков, их назначение - регламентировать

способы практической деятельности органов управления, связанной с правильным и

своевременным взиманием налогов.

Субъекты налоговых отношений. Рассматривая НДФЛ и ЕСН особое место

следует уделить субъектам налоговых отношений, так, согласно глав 23 и 24 НК РФ

субъектами налоговых отношений являются:

- налогоплательщики;

- налоговые органы;

- налоговые агенты.

В соответствии со ст. 19 НК РФ налогоплательщиками и плательщиками сборов

признаются организации и физические лица, на которых возложена обязанность,

уплачивать законно установленные налоги и сборы.

Согласно ст.30 НК РФ налоговыми органами в РФ являются Государственная

налоговая служба (Министерство по налогам и сборам РФ) и ее территориальные

подразделения в РФ, а в случаях, предусмотренных НК РФ, полномочиями налоговых

органов обладают таможенные органы.

Налоговые агенты. Понятие налогового агента раньше в законодательстве

отсутствовало и существовало только в правоприменительной практике. В НК РФ это

понятие получило законодательное закрепление, согласно ст.24 НК РФ налоговыми агентами признаются лица, на

которых в соответствии с НК РФ возложены обязанности по исчислению, удержанию и

перечислению в соответствующий бюджет (внебюджетный фонд) налогов.

Таким образом, нормативно-правовое регулирование налога на доходы

физических лиц и единого социального налога представляет собой совокупность

нормативных актов различного уровня, из которых Налоговый кодекс РФ и

Конституция РФ занимают ведущие

места, в системе налогообложения, субъектами выступают налоговые агенты,

налогоплательщики и налоговые органы.

1.2. Объекты налогообложения налога на доходы

физических лиц и единого социального налога.

Рассматривая налог на доходы физических лиц и единый социальный налог

невозможно обойтись без такого понятия как «объект налогообложения».

Объектом налогообложения налогом на доходы

признается доход, полученный налогоплательщиками:

- от источников в Российской Федерации и (или) от источников за пределами

Российской Федерации - для физических лиц, являющихся налоговыми резидентами

Российской Федерации;

- от источников в Российской Федерации - для

физических лиц, не являющихся налоговыми резидентами Российской Федерации.

Российский налог на доходы физических лиц построен по классической схеме. В

соответствии с этой схемой государство вправе облагать у своих налоговых

резидентов доходы, полученные как в самом государстве, так и за его пределами

(полная налоговая задолженность), предусматривая при этом определенные правила

зачета налогов, уплаченных за границей. В тоже время у физических лиц, не

являющихся его налоговыми резидентами, государство имеет право потребовать

уплатить налог только с тех доходов, которые получены в этом государстве. Ст.

11 НК РФ введено понятие «налоговые резиденты Российской Федерации» в отношении

физических лиц, фактически находящихся на территории Российской Федерации не

менее 183 дней в календарном году, т.е. в течение любого 12-месячного

промежутка времени.

Следовательно, физические лица, которые фактически находятся на

территории Российской Федерации менее 183 дней в течение календарного года, не

являются налоговыми резидентами Российской Федерации.

В статье « Налог на доходы резидентов и нерезидентов» С.В. Плужниковой

разъяснен порядок налогообложения доходов физического лица - гражданина

Германии, приезжающего на работу по найму в Россию не менее чем на 183 дня в

календарном году.

«В соответствии Соглашением между Российской Федерацией и Федеративной

Республикой Германия во избежании двойного налогообложения от 29.05.1996

вознаграждения, получаемые резидентом Германии в связи с работой по найму,

осуществляемой в России, могут облагаться налогом только в Германии, если

соблюдаются условия:

1) начинающегося или заканчивающегося в соответствующем налоговом году;

2) вознаграждения выплачиваются работодателем или от имени работодателя,

который не является резидентом России;

3) расходы по

выплате вознаграждений не

несут постоянное

представительство или постоянная база, которые работодатель имеет в России.

Если российская компания выступает принимающей стороной для гражданина

Германии, направляемого из головного офиса Германии на работу по найму в

Россию, который будет находиться менее 183 дней в календарном году, заработная

плата будет выплачиваться из головного офиса в Германии, а расходы по выплате

заработной платы не будут включаться в расходы постоянной базы. В данной

ситуации выполняются все три необходимых условия, перечисленных в вышеуказанном

Соглашении. Если же сумма заработной платы включается в расходы постоянной базы

(представительства), то не выполняется третье условие, необходимое по

Соглашению. Соответственно применяются нормы российского налогового

законодательства, т.е. налогообложение доходов физического лица -гражданина

Германии осуществляется согласно ст.ст.207 и 224 НК РФ.» /5, C.I 1/.

Поэтому физическое лицо необходимо признать налоговым резидентом, т.к. это лицо фактически находилось на

территории государства не менее 183 дней.

Глава 23 НК РФ различает объект налогообложения и налоговую базу, определяя

их как самостоятельные элементы налогообложения. Отметим также, что в новой

редакции налога на доходы, законодатель ушел от понятия совокупного годового

дохода, не изменив при этом концепцию, в рамках которой налогообложению

подлежит весь доход, полученный налогоплательщиком в течение всего налогового

периода (календарного года). Ст.208 НК РФ установлены правила, позволяющие

отнести доходы разных видов к доходам от источников в том или ином государстве.

В соответствии с рассматриваемой статьей объект налогообложения налога на

доходы определяется по-разному для налоговых резидентов России и для лиц, не

имеющих такого статуса.

Для первых - это доходы, полученные от источников в Российской Федерации

и (или) от источников за пределами Российской Федерации, для вторых- доходы,

полученные от источников в Российской Федерации.

К доходам от источников в Российской Федерации относятся следующие

доходы: дивиденды и проценты; страховые выплаты; доходы, полученные от

использования авторских или иных смежных прав; доходы от сдачи в аренду или

иного использования имущества; доходы от реализации имущества вознаграждения за

выполнение трудовых обязанностей, выполнение работ или оказание услуг; пенсии,

пособия, стипендии и иные аналогичные выплаты.

Дивиденды и проценты. Указанные доходы относятся к доходам от источников

в России и, следовательно, подлежат налогообложению в соответствии с российским

налоговым законодательством, если они получены: от российской организации, т.

е. от юридического лица, образованного в соответствии с законодательством

Российской Федерации (п. 2 ст. 11 НК РФ);

- от российского индивидуального предпринимателя;

- иностранной организацией в связи с деятельностью ее постоянного

представительства в Российской Федерации.

Страховые выплаты. При квалификации доходов в виде страховых выплат при наступлении страховых случаев

статья тоже предписывает ориентироваться на лицо, выплачивающее эти доходы, и

обстоятельства, связанные с такой выплатой. Такие доходы признаются доходами от

источников в Российской Федерации, если они получены от российской организации.

Если такие доходы получены от иностранной организации, то они будут

"приписаны" России при условии, что указанные выплаты производятся в

связи с деятельностью постоянного представительства этой организации в России.

Доходы, полученные от использования авторских или иных смежных прав.

Указанные доходы признаются доходами от источников в Российской Федерации если

они получены от использования этих прав в России. Так например, доходы от

проката иностранного фильма в России или от издания и продажи на территории

России литературного произведения будут признаваться доходами от источников в

Российской Федерации.

Доходы от сдачи в аренду или иного использования имущества. Доходы от

сдачи имущества в аренду, равно как и доходы от любого иного использования

имущества, признаются доходами от источников в Российской Федерации, если это

имущество находится в Российской Федерации.

Приведенное правило сравнительно легко применяется, если в аренду сдаются

земельные участки или недвижимое имущество (за исключением морских, речных и

воздушных судов), поскольку в этих случаях не составляет труда определить, где

находится это имущество. При этом не имеет значения, зарегистрировано ли это

имущество в установленном порядке.

Доходы от реализации

имущества. Доходами от реализации

имущества признаются доходы от источников в Российской Федерации. При

реализации недвижимого имущества основным и единственным критерием, позволяющим

отнести возникающие доходы к доходам от источников в Российской Федерации,

является место нахождения этого имущества. Если реализуемые земельный участок,

дом, квартира либо иное здание или сооружение находятся в России, то доходы от

реализации должны признаваться за Россией. При этом не принимается во внимание,

налоговыми резидентами, каких государств являются продавец и покупатель этого

имущества, место совершения сделки либо иные обстоятельства. Объектом

налогообложения налогом на доходы физических лиц признаются доходы от

реализации в Российской Федерации акций или ценных бумаг, а также долей участия

в уставном капитале организации.

Во всех иных случаях доходы от реализации движимого имущества будут

рассматриваться как доходы от источников в Российской Федерации при условии,

что это имущество находится на территории России на дату совершения сделки.

Указанное правило должно применяться в той части, в которой оно не противоречит

положениям пункта 2 статьи 11 ПК РФ, относящимся к внешнеторговым сделкам.

Отметим также, что это правило требует определенных уточнений в отношении

реализации товаров за пределами России (аналогичных тем, которые в пункте 2

статьи ИНК РФ приведены в отношении ввоза товаров на таможенную территорию

России).

Вознаграждения за выполнение

трудовых обязанностей, выполнение работ или оказание услуг. Если физическое

лицо работает по трудовому или аналогичному ему договору, выполняет работы или

оказывает услуги по договорам гражданско-правового характера

или осуществляет предпринимательскую деятельность, то

полученные этим лицом доходы будут рассматриваться как доходы от источников в

Российской Федерации, если такая деятельность осуществляется на территории

России. Несмотря на отсутствие специального указания, это правило должно

применяться также в отношении спортсменов и артистов, получающих доходы от

организаторов их выступлений в России, а также доходов иных лиц свободных

профессий. Из этого общего правила предусмотрено исключение в отношении доходов

директоров, членов совета директоров или иных подобных органов управления

организации. Если организация, в управлении которой участвуют указанные лица,

признается налоговым резидентом Российской Федерации и местом нахождения (или

местом управления) этой организации является Российская Федерация, то

вознаграждения и иные аналогичные выплаты, получаемые этими лицами в связи с

исполнением обязанностей, вытекающих из членства в совете директоров,

признаются доходами от источников в Российской Федерации независимо от места

(государства), где фактически исполнялись, возложенные на этих лиц управленческие

обязанности. При этом не принимается во внимание наличие или отсутствие у этих

лиц статуса налогового резидента Российской Федерации, равно как не учитывается

то, из какого государства этим лицам были перечислены соответствующие

вознаграждения.

Пенсии, пособия, стипендии и иные аналогичные выплаты.

Не все перечисленные выплаты, осуществляемые в соответствии с российским

законодательством подлежат налогообложению. В соответствии со ст.217 НК РФ

государственные пенсии, большинство пособий, большая часть стипендий и иных

аналогичных выплат освобождается от налогообложения.

Таким образом, объектом налогообложения в Российской Федерации признается

доход, полученный налогоплательщиками от источников в Российской

Федерации или за ее пределами для физических лиц ,являющихся налоговыми

резидентами Российской Федерации. Для лиц не являющихся налоговыми резидентами,

объектом налогообложения признается доход, полученный от источников в

Российской Федерации. Для того чтобы определить, будет ли физическое лицо

уплачивать налог на доходы физических лиц в Российской Федерации, необходимо

выяснить не только налоговый статус физического лица, но и источник дохода.

Объектом налогообложения по ЕСН признаются:

- любые выплаты и иные вознаграждения, начисляемые этими работодателями в

пользу физических лиц по трудовым и гражданско -правовым договорам по всем

основаниям.

- вознаграждения по авторским договорам.

Последнее рассмотрено в статье Т.И. Плужниковой «Налогообложение

авторских вознаграждений»

«Основанием для выплаты авторских вознаграждений (гонораров) является

авторский или лицензионный договор, заключенный непосредственно с каждым

физическим лицом. Пунктом 1 ст.236 НК РФ определено, что объектом

налогообложения единым социальным налогом для налогоплательщиков признаются вознаграждения

(по договорам гражданско - правового характера, предметом которых является

выполнение работ (оказание услуг), а также по авторским и лицензионным

договорам...» /8, с. 13/.

Выплаты и вознаграждения для признания их объектом налогообложения должны

осуществляться в денежной и натуральной

форме в виде выплат физическому лицу. Статья 211 НК применительно к налогу на

доходы физических лиц определяет доходы в натуральной форме и в качестве

примера приводит наиболее распространенные формы их получения:

- оплату (полную или частичную) за физическое лицо товаров (работ, услуг)

или имущественных прав, в том числе оплату коммунальных услуг, питания, отдыха,

обучения в интересах физического лица;

- полученные физическим лицом товары, выполненные в его интересах работы,

оказанные в его интересах услуги;

- оплату труда в натуральной форме.

Этот перечень не является исчерпывающим.

Указанные доходы физического лица подлежат налогообложению налогом на

доходы физических лиц на основании правил, предусмотренных гл.23 НК. Нет

оснований полагать, что под выплатами и вознаграждениями в натуральной форме в

целях единого социального налога понимается что-то иное, отличие же в

терминологии (доход и выплаты) обусловлены исключительно тем, что в налоге на

доходы физических лиц эти выплаты рассматриваются с точки зрения получателя

(как доходы), а в едином социальном налоге — с точки зрения выплачивающей эти

доходы стороны.

Отметим также, что выплаты в натуральной форме будут признаваться

доходами налогоплательщика даже в тех случаях, когда по согласованию с ним

товары (работы, услуги) оплачиваются за другое лицо либо работы выполняются

(услуги оказываются) для другого лица.

Итак, можно сделать вывод, что объект налогообложения формируется только

в отношении работников по определенным, конкретно названным видам договоров,

выплаты и иные вознаграждения производятся в денежной и натуральной форме.

Перечень выплат в пользу физических лиц, включенных в трудовой договор является

важным с точки зрения определения объекта налогообложения, так как выплаты,

включенные в трудовой договор облагаются ЕСН, они уменьшают налогооблагаемую

базу для формирования объекта налогообложения прибыли. Не относятся к объекту

налогообложения выплаты, производимые в рамках гражданско — правовых договоров,

предметом которых является переход права собственности или иных вещных прав на

имущество.

1.3. Порядок определения налоговой базы и порядок

уплаты налога на доходы физических лиц и единого социального налога.

В целях исчисления налога на доходы физических лиц налоговая база

определяется как стоимостная оценка всех подлежащих налогообложению доходов

налогоплательщика. Налоговая база рассчитывается по результатам каждого

налогового периода.

При определении налоговой базы учитываются все доходы налогоплательщика,

полученные им как в денежной, так и натуральной формах, или право на

распоряжение которых у него возникло, определяемой в соответствии со статьей

212 настоящего Кодекса.

В частности, если из дохода налогоплательщика по его распоряжению, по

решению суда или иных уполномоченных на то органов производятся какие-либо

удержания, то эти удержания не уменьшают налоговую базу. Если, например, из

заработной платы налогоплательщика удерживаются алименты, налог должен

уплачиваться со всей суммы начисленной заработной платы без учета удержаний.

В отношении некоторых видов доходов установлены различные налоговые ставки. Поэтому налогоплательщик должен определить несколько

налоговых баз, включая в каждую из них доходы, облагаемые по одной и той же

налоговой ставке. Таким образом, налогоплательщик, являющийся налоговым

резидентом России, теоретически может столкнуться с необходимостью определять

три налоговые базы:

основную налоговую базу, в которую включается

большинство доходов и к которой будет применяться налоговая ставка в размере

13%, налоговую базу для дивидендов (ставка 30%) и налоговую базу для

"необычных" доходов, облагаемых по ставке 35%. Основная налоговая

база, в составе которой учитываются доходы, ставка налога на которые равна 13

процентам, будут включаться в налоговую базу с учетом установленных Налоговым

кодексом вычетов. Если сумма вычетов окажется больше суммы налогооблагаемых

доходов, то налоговая база принимается равной нулю. На следующий налоговый

период разница между суммой налоговых вычетов и суммой доходов не переносится.

Таким образом, правом на налоговые вычеты обладают только налоговые

резиденты России и только в отношении доходов, подлежащих налогообложению по

13-процентной налоговой ставке. Кроме того, для определения налоговой базы не

учитывается перечень доходов, перечисленных в ст.217 НК РФ, доходы полностью и

частично освобождаемые от обложения налогом. Частичное освобождение от

обложения налогом в размере, не превышающим 2000 руб. в год применяется для

таких как:

- стоимость подарков, полученных от организаций или индивидуальных

предпринимателей и не подлежащих обложению налогом на наследование или дарение;

- стоимость призов в денежной и натуральной формах, полученных на

конкурсах и соревнования, проводимых в соответствии с решениями Правительства

РФ, законодательных (представительных)органов государственной власти или

представительных органов государственной власти или представительных органов

местного самоуправления;

- суммы материальной помощи, оказываемой работодателями своим — работникам,

а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по

инвалидности или по возрасту;

- возмещение (оплата) работодателями своим работникам, их супругам,

родителям и детям, бывшим своим работникам, а также инвалидам стоимости приобретенных

ими медикаментов, назначенных им лечащим врачом;

- стоимость любых выигрышей и призов, получаемых в проводимых конкурсах,

играх и других мероприятиях с целью рекламы товаров (работ, услуг).

В разъяснениях по вопросам порядка исчисления и уплаты налога на доходы

физических лиц: на вопрос - каков порядок налогообложения выигрышей в лотерею,

выплачиваемых непосредственно распространителями лотерейных билетов В.И.

Берестова разъясняет:

«Из п.4 ст. 210 НК следует, что для доходов, облагаемых по ставке 35%, к

которым относятся и выигрыши по всем видам лотерей, включая моментальные,

налоговая база определяется выражение таких доходов, подлежащих

налогообложению, без уменьшения на какие - либо налоговые вычеты. В связи с

этим сумма выигрыша уменьшению на сумму расходов по оплате билетов лотереи не

подлежит.

Таким образом, облагается налогом любой выигрыш, вне зависимости от его

величины призы. В соответствии с п. 9 ст.226 НК уплата налога за счет средств

налоговых агентов не допускается» /17, с.32/.

При определении налоговой базы доходы, полученные налогоплательщиком в

иностранной валюте, подлежат пересчету в рубли по курсу Банка России,

установленному на дату фактического получения дохода.

Определение налоговой базы по единому социальному налогу.

Поскольку единый социальный налог имеет принципиально различающиеся

категории налогоплательщиков (работодатели и самозанятые граждане), у которых

не одинаково определяется объект налогообложения, то и налоговая база у этих

двух категорий налогоплательщиков определяется по разным правилам. Однако для

одной и той же категории налогоплательщиков эти правила максимально сближены, а

отличия сводятся главным образом к налоговым льготам, позволяющим

корректировать налоговую базу.

Второй важной особенностью налога является то, что новые правила

определения налоговой базы не требуют делать этого отдельно в зависимости от

того, в какой из фондов будут уплачены соответствующие суммы налога.

Достигнутая унификация ранее отличающихся налоговых баз — серьезный шаг в

направлении упрощения налогового законодательства. Еще одним позитивным

новшеством с технической точки зрения можно считать дальнейшее сближение

налоговых баз единого социального налога и налога на доходы физических лиц.

В соответствии с общим принципом самообложения используемым при

организации большинства налогов налогоплательщики самостоятельно определяют

налоговую базу. Расчет налоговой базы работодателями производится в течение

всего года нарастающим итогом по каждому работнику или иному лицу, что

позволяет этим налогоплательщикам определять суммы: авансовых платежей по

налогу, подлежащих уплате по результатам каждого отчетного периода (месяца).

Окончательно налоговая база определяется по итогам всего налогового периода.

Работодателями налоговая база определяется отдельно в отношении каждого

работника или иного лица, являющегося получателем выплат и (или) вознаграждений от этого работодателя.

При этом не предусматривается учет выплат, произведенных в пользу этого

физического лица другими работодателями, как это делается в налоге на доходы

физических лиц. Поэтому гл.24 НК не требует от работника при изменении места

работы представлять новому работодателю справку о выплатах и вознаграждениях,

полученных им по прежнему месту работы. Это связано с тем, что выплаты, произведенные

одним работодателем, не могут использоваться другим работодателем

(самостоятельным налогоплательщиком для того, чтобы получить право на

применение регрессивной шкалы налогообложения и уменьшать подлежащую уплате

сумму налога).

При выплате работодателем или получении работником или иным лицом доходов

в натуральной форме такие выплаты должны быть учтены в налоговой базе только на

основании оценки этих доходов и в той мере, в которой можно оценить

соответствующие доходы у их получателя (ст.41 НК).

При проведении оценки доходов, полученных в натуральной форме в виде

товаров (работ, услуг), налогоплательщики и налоговые органы включают эти

доходы в налоговую базу в размере рыночной стоимости этих товаров (работ,

услуг) надень их получения. Указанная рыночная стоимость определяется с учетом

положений ст.40 НК, а при государственном регулировании цен (тарифов) на эти

товары (работы, услуги) — исходя из государственных регулируемых розничных цен.

При этом рыночная стоимость товаров (работ, услуг) определяется с учетом НДС и

налога с продаж, а для подакцизных товаров — и с учетом суммы акцизов. Не

подлежат налогообложению:

1) государственные пособия выплачиваемые в соответствии с

законодательством РФ, решениями

представительных органов местного самоуправления (пособия по временной

нетрудоспособности, по уходу за

больным ребенком, по беременности и родам)

2) все виды установленных законодательством РФ, решениями

представительных органов местного самоуправления компенсационных выплат,

связанных с возмещением вреда здоровью, бесплатным предоставлением жилых

помещений, коммунальных услуг.

3) суммы единовременно материальной помощи (в связи со стихийными

бедствиями)

4) суммы страховых платежей по обязательному страхования работников,

осуществляемому налогоплательщиком в установленном порядке

5) выплаты в натуральной форме товарами собственного производства

При множестве отличий единого социального налога от взносов в

государственные внебюджетные фонды едва ли не самым важным является новый

подход к установлению налоговых ставок. Базовая ставка налога теперь составляет

35,6%, в то время как страховые взносы в фонды определялись на основании ставки

в размере 38,5% (дополнительно 1% от своих доходов уплачивали работники).

Снижение совокупной налоговой нагрузки на заработную плату должно

экономическими методами способствовать борьбе с массовым уклонением от

налогообложения путем неучтенных выплат работникам и различных схем,

минимизирующих налоги.

Более действенным может оказаться другое решение - введение регрессивной

шкалы налогообложения, которое предполагает снижение налоговых ставок по мере

увеличения выплат работникам. При этом регрессия должна быть достаточно

заметной для работодателя и начинаться она должна не с предельно высоких

доходов, начисляемых в пользу работников. С этой точки зрения введение

регрессии с доходов, превышающих 100 000 руб. в годовом исчислении, сегодня

заинтересует далеко не всех работодателей, поскольку регрессия может быть

задействована только при условии, что месячная заработная плата конкретного

работника будет не ниже 8,5 тыс. руб., при том, что средняя заработная плата в

организации тоже будет находиться на сравнительно высоком уровне. В настоящее

время для многих российских граждан такая заработная плата кажется очень

высокой, однако есть целые отрасли, где регрессивная шкала налогообложения была

использована сразу после ее введения. При сохранении шкалы в течение

длительного времени число работодателей, использующих возможности регрессии,

неизбежно будет увеличиваться как за счет роста реальной заработной платы, так

и за счет инфляции, смягчающей эту шкалу. Сегодня важно запустить механизм,

который, увеличивая налоговые поступления на социальные программы, позволит

ставить вопрос о дальнейшей либерализации налога. Такая обратная связь способна

в течение сравнительно короткого периода времени значительно улучшить общее

состояние дел в этой сфере.

Итак, налогооблагаемая база определяется по каждому работнику отдельно

расчет производится в течение всего года нарастающим итогом. При выплате работнику

доходов в натуральной форме необходимо следить за тем, чтобы выплаты были

учтены в налогооблагаемой базе на основании оценки этих доходов.

1.4. Налоговые льготы и вычеты

Статьями 218-221 Налогового Кодекса РФ установлены вычеты, уменьшают

облагаемую базу по налогу на доходы физических лиц. Но все они применяются лишь

к доходам, в отношении которых используется ставка налога в размере 13

процентов.

Все налоговые вычеты можно разделить на группы:

- первая группа - налоговые вычеты,

предоставляемые по отдельным видам доходов согласно пункту 28 статьи 218 НК РФ;

- вторая группа - стандартные налоговые вычеты,

предоставляемые на основании статьи 218 НК РФ;

- третья группа - социальные налоговые вычеты,

предоставляемые на основании статьи 219 НК РФ;

- четвертая группа - имущественные налоговые

вычеты, предоставляемые на основании статьи 220 НК РФ;

- пятая группа -

профессиональные налоговые вычеты, предоставляемые на

основании статьи 221 НК РФ. Налоговые вычеты по отдельным видам доходов

Согласно пункту 28 статьи 217 НК РФ, физические лица имеют право на

частичное освобождение от налога в размере, не превышающем 2000 руб. в год, по

пяти видам доходов:

- по стоимости подарков, полученных налогоплательщиками и не подлежащих

обложению налогом на наследование или дарение;

- по стоимости призов в денежной и натуральной формах, полученных

налогоплательщиками на конкурсах и соревнованиях;

- по суммам материальной помощи, оказываемой работодателями своим

работникам;

- по суммам возмещения (оплаты) работодателями своим работникам, их

супругам, родителям и детям, бывшим своим работникам (пенсионерам по возрасту),

а также инвалидам стоимости приобретенных ими (для них) медикаментов, которые

назначены лечащим врачом;

- по стоимости любых выигрышей и призов, получаемых на конкурсах, играх и

других мероприятиях для рекламы товаров (работ, услуг).

При этом не облагаются налогом доходы, полученные в пределах 2000 руб. за

налоговый период, по каждому из вышеперечисленных оснований.

Право на получение таких налоговых вычетов имеют все физические лица (в

том числе нерезиденты РФ).

Стандартные налоговые вычеты.

Статьей 218 НК РФ установлено, что в случае, когда определяется налоговая

база, физическое лицо имеет право на стандартные налоговые вычеты за каждый

месяц налогового периода, которые можно разделить на две категории:

- вычет необлагаемого минимума дохода (размеры установлены подп.1-3 п.

1ст.218НКРФ);

- вычет расходов на обеспечение детей (размеры установлены подп.4 п. 1

ст.218 НКРФ).

Подпунктом 1 пункта 1 статьи 218 НК РФ установлен стандартный налоговый

вычет в размере 3000 руб. за каждый месяц налогового периода, который

распространяется на следующие категории физических лиц:

- лица, деятельность которых связана с радиацией, а также инвалиды

Великой Отечественной Войны.

Подпунктом 2 пункта 1 статьи 218 НК РФ установлен стандартный налоговый

вычет в размере 500 руб. за каждый месяц налогового периода для следующих

физических лиц:

- герои СССР и Российской Федерации, инвалиды с детства, военнослужащие

Чечни и Афганистана;

- лица, принимающие участия в устранении радиоактивных загрязнений.

Подпунктом 3 пункта 1 статьи 218 НК РФ установлен стандартный налоговый

вычет в размере 400 руб. для тех категорий физических лиц, которые не

перечислены в подпунктах 1 и 2 пункта 1 статьи 218 НК РФ.

Этот вычет предоставляется физическим лицам ежемесячно и действует до

месяца, в котором их доход, исчисленный нарастающим итогом с начала налогового

периода (в отношении которого предусмотрена налоговая ставка 13%) превысил 20

000 рублей. Начиная с месяца, в котором указанный доход превысил 20 000 рублей,

налоговый вычет не предоставляется.

Подпунктом 4 пункта 1 статьи 218 НК РФ установлен стандартный налоговый

вычет в размере 300 рублей за каждый месяц налогового периода. Этот налоговый

вычет распространяется на каждого ребенка у физических лиц, находящиеся на

обеспечении у родителей, и действуют до месяца, в котором их доход, исчисленный

нарастающим итогом с начала налогового периода работодателем, начиная с месяца,

в котором указанный доход превысил 20 000 рублей, налоговый вычет не

предоставляется.

В тех же разъяснениях по порядку исчисления и уплаты НДФЛ, Берестова

В.И., разъясняет, в каком порядка предоставляются стандартные налоговые вычеты

на содержание ребенка одинокой матери в случае заключения брака в органах

ЗАГСа?

«В соответствии с п.п.4 п.1 ст.218 Кодекса налогоплательщикам

предоставляется стандартный налоговый вычет в размере 300 руб. за каждый месяц

налогового периода на каждого ребенка, находящегося на обеспечении у

налогоплательщиков, являющихся родителями или супругами родителей.

Вдовам (вдовцам), одиноким родителям, опекунам или попечителям налоговый

вычет предоставляется в двойном размере. Указанный вычет одиноким родителям

прекращает предоставляться в двойном размере с месяца, следующего за

вступлением их в брак.

Следовательно, с месяца, следующего после заключения брака в органах

ЗАГСа, вычеты на содержание ребенка предоставляются в обычном размере, т.е. 300

рублей. В этом случае муж также вправе заявить стандартный налоговый вычет на

содержание ребенка начиная с месяца регистрации брака в размере 300 рублей,

поскольку является супругом родителя». /17,с.32/.

Налоговый вычет расходов на содержание детей производиться на каждого

ребенка в возрасте до 18 лет, а так же на каждого учащегося дневной формы

обучения, аспирантов, ординатора, студента, курсанта в возрасте до 24 лет.

Вдовам (вдовцам), одиноким родителям, опекунам или попечителям налоговый

вычет предоставляется в двойном размере, то есть по 600 руб. в месяц на каждого

ребенка. Стандартные налоговые вычеты предоставляются одним из работодателей

(по выбору налогоплательщика) на основании письменного заявления

налогоплательщика и документов, подтверждающих право на такие вычеты.

Социальные налоговые вычеты.

Статья 219 НК РФ устанавливает права физического лица на получение

социальных налоговых вычетов, согласно которой из налоговой базы можно будет

вычесть следующие суммы:

- перечисленные физическим лицом на

благотворительные, в размере фактически произведенных расходов, но не более 25%

от суммы годового дохода налогоплательщика;

- уплаченные физическим лицом в течение года за свое обучение в образовательных учреждениях, - в

размере не более 38 000 рублей в год;

- уплаченные в течение года

налогоплательщиком-родителем за обучение своих детей в возрасте до 24 лет на

дневной форме обучения в

образовательных учреждениях, - в размере не более 38 000 рублей на

каждого ребенка в общей сумме на обоих родителей.

- уплаченные в течение года физическим лицом за оплату услуг по лечению

исходя из стоимости лекарственных препаратов утвержденных правительством РФ и

не более 38 000 руб. «Имеют ли право на получение социального налогового вычета

родители, если их ребенок обучается на платных подготовительных курсах при

вузе?» На данный вопрос в своих разъяснениях дает ответ Берестова В.И.:

«Налоговый вычет, установленный пп.2 п.1 ст.219 Налогового кодекса,

предоставляется налогоплательщику при наличии у образовательного учреждения

лицензии или иного документа, подтверждающего статус учебного заведения, а

также прохождения обучения по дневной форме.

Следовательно, если в договоре, заключенном с учебным заведением, имеется

указание на лицензию или иной документ,

подтверждающий статус образовательного учреждения, а также содержится

запись (отметка) о дневной форме обучения, суммы, внесенные родителями в оплату

за обучение на названных курсах при условии их документального подтверждения,

подпадают под предоставление социального налогового вычета». /17, с.32/.

Все социальные вычеты предоставляются только по окончании налогового

периода (года) при подаче физическим лицом налоговой декларации в налоговый

орган на основании письменного заявления (п.2 ст.219 НК РФ). Имущественные

налоговые вычеты.

Согласно статье 220 НК РФ, физические лица могут получить имущественные

налоговые вычеты:

- в отношении доходов от продажи имущества;

- в отношении расходов на приобретение (строительство) жилого дома или

квартиры.

Вычет при продаже имущества зависит от времени (количества лет)

нахождения имущества в собственности физического лица.

Так, если жилые дома, квартиры, дачи, садовые домики или земельные

участки, находились в собственности налогоплательщика менее 5-ти лет, то при их

продаже налоговый вычет предоставляется не более 1 000000 рублей.

При продаже иного имущества, находившегося в собственности

налогоплательщика менее 3-х лет, налоговый вычет предоставляется в сумме не

более 125 000 рублей. В данном случае обложению налогом на доходы подлежит

превышение между продажной стоимостью имущества и 125 000 руб.

Если же продаются жилые дома, квартиры, дачи, садовые домики и земельные

участки, находившееся в собственности физического лица 5 лет и более, а также

иное имущество, находившееся в собственности налогоплательщика более 3 лет по

той же самой сумме, которая получена налогоплательщиком при продаже указанного

имущества.

Вычет на новое строительство или приобретение жилья предоставляется в

сумме, израсходованной физическим лицом на новое строительство либо

приобретение на территории РФ жилого дома или квартиры, в размере фактически

произведенных расходов, а также в сумме, направленной на погашение процентов по

ипотечным кредитам, полученным налогоплательщиком в банках РФ на эти цели.

Общий размер указанного налогового вычета не может превышать 1 000 000

рублей без учета сумм, направленных на погашение процентов по полученным

ипотечным кредитам.

При приобретении имущества в общую долевую либо общую совместную

собственность имущественный налоговый вычет в размере 1 000 000 руб.

распределяется между совладельцами в соответствии с их долей собственности.

При этом следует иметь в виду, что если оплата расходов на строительство

или приобретение жилого дома или квартиры для физического лица производится за

счет средств работодателей или иных лиц, а также в случаях, когда сделка купли

- продажи жилого дома или квартиры совершается между физическими лицами,

являющимися взаимозависимыми в соответствии с п.2 ст.20 НК РФ, то данный

налоговый вычет не предоставляется.

Если в налоговом периоде имущественный налоговый вычет не может быть

использован полностью, то его остаток может быть перенесен на последующие

налоговые периоды до полного его использования. Имущественные налоговые вычеты

при продаже имущества также предоставляются только по окончанию налогового

периода (года) на основании письменного заявления налогоплательщика при подаче

им налоговой декларации в налоговые органы. Профессиональные налоговые вычеты.

Согласно п.2.ст.221 НК РФ право на получение профессиональных налоговых

вычетов имеют налогоплательщики, получающие доходы от выполнения ими рабе

(оказания ими услуг) по договорам гражданско-правового характера, заключенным

предприятием.

Таким образом, налогоплательщик имеет право уменьшить налогооблагаемый

доход на сумму, полученную при продаже жилого дома, квартиры, дачи, садового домика,

земельного участка или иного имущества, находящегося у него собственности не

менее трех лет. По желанию налогоплательщика можно вместо такого вычета

уменьшить сумму фактически произведенных и документально подтвержденных

расходов, связанных с получением дохода от продажи имущества.

Необходимо обратить внимание на то, что Налоговый кодекс РФ

предусматривает порядок предоставления вычетов, составляющий необлагаемый

минимум, величина которого определяется в абсолютном значении и может

изменяться (вычеты на детей и иждивенцев, расходы на социально значимые цели

расходы на образование, государственные пособия, профессиональные льготы и т.д.). 0собенностью данных вычетов является то,

что вычеты предоставляются налогоплательщику ежемесячно до того месяца, в котором

доход не превысил определенную величину.

Льготы по ЕСН.

Налогоплательщик имеет право уменьшить налоговую базу по единому

социальному налогу, определенную в соответствии со ст.237 НК, на суммы выплат

подлежащих освобождению от налогообложения. В соответствии со ст.54 НК оь может

отказаться от использования налоговой льготы либо приостановить es использование на один или несколько налоговых

периодов.

Практически все налоговые льготы, предусмотренные статьей, предоставляют

дополнительные преимущества по уплате единого социального налога (или даже

полностью освобождают от его уплаты) инвалидам, организациям, использующим труд

инвалидов, общественным организациям инвалидов и организациям, принадлежащим

общественным организациям инвалидов. Организации, использующие труд инвалидов,

вправе уменьшить налоговую базу на сумму выплат и вознаграждений, выплачиваемых

работникам - инвалидам, не превышающих в течение налогового периода 100 000

руб. Такая налоговая льгота не предоставляется другим работодателям, использующим

труд инвалидов

Общественные организации инвалидов, среди членов которых инвалиды и их

законные представители составляют не менее 80%, а также их региональные и

местные отделения, удовлетворяющие этим условиям, вправе уменьшить налоговую

базу на сумму выплат и вознаграждений, выплачиваемых своим работникам, в части,

не превышающей 100 000 руб. в течение налогового периода. При этом налоговая

льгота применяется ко всем

работникам независимо от того, являются ли они инвалидами.

В таком же порядке и с теми же ограничениями на предельный размер

налоговой льготы воспользоваться этой налоговой льготой могут организации,

уставный капитал которых полностью состоит из вкладов общественных организаций

инвалидов. Право на использование налоговой льготы предоставляется указанным

организациям при условии, что в этих организациях среднесписочная численность

инвалидов составляет не менее 50%, а доля заработной платы инвалидов в фонде

оплаты труда — не менее 25%.

На перечисленные налоговые льготы не могут претендовать организации,

занимающиеся производством и (или) реализацией подакцизных товаров,

минерального сырья, других полезных ископаемых и иных товаров, перечень которых

утверждается Правительством РФ по представлению общероссийских общественных

организаций инвалидов.

С 1 января 2003 г отменен п.2 ст.239 НК - это означает, что теперь

организации, осуществляя выплаты в пользу иностранных граждан, должны начислять

и платить ЕСН в полном объеме. При этом возникает вопрос, как быть с налоговым

вычетом. Если иностранное лицо постоянно поживает на территории РФ, это

означает, что иностранные граждане являются застрахованными (ст. 7 ФЗ № 167 от

15.12.2001 г «Об обязательном пенсионном страховании в Российской Федерации»).

Значит, ЕСН начисляется и платиться по их выплатам так же, как и по выплатам

российским гражданам. То есть, к иностранцам так же, как и к россиянам,

применяется вычет на сумму уплаченных страховых взносов. Уплата ЕСН в

федеральный бюджет осуществляется с учетом налогового вычета (14% от суммы

выплат).

Если иностранное лицо временно пребывает на территории Российской

Федерации, то ЕСН в федеральный бюджет платиться по ставке 28%. В этой ситуации

вычет равен 0, ведь граждане не имеют права на пенсионное обеспечение в РФ,

следовательно, с выплат им страховые взносы не платятся.

Таким образом, главным определяющими условиями для применения льготы для

организации являются:

- наличие взаимоотношений - «работник - работодатель»

- факт наличия инвалидности 1, 2, 3 группу у физического лица —

получателя дохода.

В соответствии с п п. 1 п. 1 ст. 239 НК РФ организации любых

организационно-правовых форм освобождаются от уплаты налога с сумм выплат и

иных вознаграждений, не превышающих в течение налогового периода 100 000 руб.

на каждого работника, являющегося инвалидом I, II или III группы. Организации,

производящие выплаты физическим лицам — инвалидам I, II или III групп, не

являющимся работниками данной организации, льготой в отношении таких лиц

пользоваться не вправе.

Глава 2.

Организация бухгалтерского и налогового учета по исчислению налога на доход

физических лиц и единого социального налога по доходам работников ООО «Смена»

2.1. Краткая

финансово – экономическая характеристика ООО «Смена»

ООО «Смена» создано в соответствии с

Гражданским кодексом Российской Федерации и Федеральным законом «Об обществах с

ограниченной ответственностью». Общество является юридическим лицом с момента

его государственной регистрации. ООО «Смена» зарегистрировано Постановлением

Главы города Челябинска № 257-П от 04 марта 2002 г.

Полное наименование организации: общество с

ограниченной ответственностью ООО «Смена».

Организационно-правовая форма торговой фирмы

ООО «Смена» - общество с ограниченной ответственностью. Форма собственности –

частная.

ООО «Смена» коммерческое предприятие, цель которого извлечение прибыли

в результате самостоятельной хозяйственной деятельности. Учредителями являются

физические лица, уставный капитал был внесен денежными средствами. По состоянию

на 07 марта 2002 года Уставный капитал сформирован полностью в сумме 100000

рублей.

ООО «Смена» имеет расчетный счет в Челябинвестбанке, круглую печать,

содержащую его полное фирменное наименование на русском языке, указание на

местонахождение общества.

Высшим органом

управления является собрание участников (учредителей) во главе которого

находится Председатель. На предприятие создан орган управления – коллегиальный

(правление) и исполнительный (дирекция). Контроль за деятельностью дирекции

осуществляется ревизионной комиссией, которая предоставляет отчет собранию

учредителей.

Учредительными документами является устав и

учредительный договор.

Управленческая структура предприятия состоит

из :

1.

Директора, который занимается решением коммерческих

вопросов;

2.

Заместителя директора, который занимается заключением

договоров на поставку продукции, аренды и других.

3.

Бухгалтерии, которая предоставляет бухгалтерскую

отчетность в налоговые органы, занимается ведением расчетно-кассовых операций,

сверкой фактически отгруженной продукции клиентам, сумм возвратов не

реализованной продукции, сумм недостач и подтверждение дебиторской

задолженности.

4.

Отдела реализации, который выполняет такие функции, как

отслеживание продаж, проставление заказов на клиентов (на точки

самообслуживания – продуктовые супермаркеты).

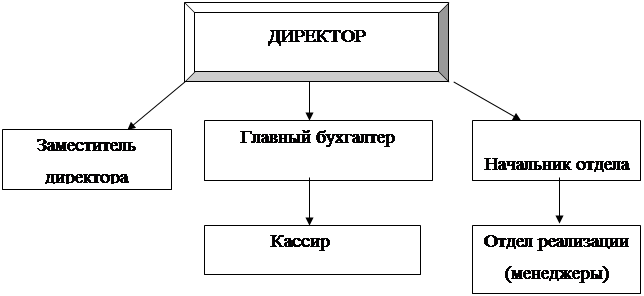

Схема управленческой

структуры предприятия предоставлена на рис.1.

Рис.1. Управленческая структура предприятия

2.2.Бухгалтерский учет и анализ

налогооблагаемой базы

В ООО «Смена» суммы налога на доходы физических

лиц отражаются на счете 68 «Расчеты по налогам и сборам» на специальном

субсчете «Расчеты по налогу на доходы физических лиц». Кредитовое сальдо

субсчета 68 «Расчеты по налогу на доходы физических лиц» свидетельствует о

задолженности организации перед бюджетом; оборот по дебету показывает суммы

налога, перечисленные в бюджет в погашение задолженности; оборот по кредиту

отражает суммы удержанного налога из заработной платы работников организации.

Удержанный из заработной платы налог отражается

проводкой:

Д-т 70 «Расчеты с персоналом по оплате труда»

К-т 68 «Расчеты по налогам и сборам».

Перечисление налога в бюджет -

Д-т 68 «Расчеты по налогам и сборам»

К-т 51 «Расчетные счета».

Начисленные и удержанные суммы алиментов

отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами» на субсчете

«Исполнительные листы». При этом делаются следующие проводки:

Удержаны суммы по исполнительным листам -

Д-т 70 «Расчеты с персоналом по оплате труда»

К-т 76 «Расчеты с разными дебиторами и

кредиторами», субсчет «Исполнительные листы».

Алименты выданы взыскателю наличными из кассы

организации -

Д-т 76 « Расчеты с разными дебиторами и

кредиторами »,

субсчет «Исполнительные листы» К-т 50

«Касса».

Алименты перечислены платежным поручением на счет

взыскателя в отделение Сбербанка -

Д-т 76 «Расчеты с разными дебиторами и кредиторами»,

субсчет «Исполнительные листы»

К-т 51 «Расчетные счета».

Прочие удержания из заработной платы отражаются

бухгалтерскими записями:

Удержано с виновников брака -

Д-т 70 «Расчеты с персоналом по оплате труда»

К-т 28 « Брак в производстве ».

Взыскано с работника в возмещение материального ущерба -

Д-т 70 «Расчеты с персоналом по оплате труда»

К-т 73/3 «Расчеты по возмещению материального ущерба».

Удержаны суммы платежей за товары, проданные в

кредит, по предоставленным займам, по ссудам банков -

Д-т 70 «Расчеты с персоналом по оплате труда»

К-т 73 «Расчеты, с персоналом по прочим операциям» (по субсчетам).

Документы по

учету рабочего времени работников ООО «Смена» поступают в бухгалтерию, после

чего производится их группировка с целью определения общего месячного заработка

каждого работника и общего фонда заработной платы по предприятию.

Основным сводным документом по исчислению

заработной платы на предприятии ООО «Смена» является расчетные ведомости,

которые составляются на основании следующих первичных документов:

- табель учета использования рабочего времени ;

- справки-расчеты на отдельные виды

доплат, сумм дополнительной заработной платы и пособий по временной

нетрудоспособности ;

Если в течение указанного месяца работнику

выдавался аванс в счет заработной платы за текущий месяц, то налог на доходы по

данному авансу в момент выдачи не исчисляется (только по окончании месяца), и

значит, в бюджет на момент выдачи аванса не перечисляется (а только после

исчисления налога за месяц в целом).

Как уже отмечалось, к внебюджетным относятся и

социальные фонды. Для учета расчетов в ООО «Смена» по социальному налогу

используется синтетический счет «Расчеты по социальному страхованию и

обеспечению», к этому счету могут открываться отдельные субсчета.

Средства социальных фондов формируются за

счет отчислений организаций на эти цели, включаемые в затраты производства

(издержки обращения), и личных взносов работников.

Отчисления в вышеупомянутые социальные фонды

организации производят с сумм начисленной оплаты труда. Размеры отчислений в

каждый фонд устанавливаются федеральными законами.

Суммы отчислений на пенсионное обеспечение

организации перечисляют в Пенсионный фонд РФ. Средства Пенсионного фонда

используются для выплаты пенсий, пособий на детей и др.

Средства на обязательное медицинское

страхование перечисляются в соответствующие фонды и идут на оплату лечебных

услуг, оказываемых медицинскими учреждениями работникам организации. Начисление

сумм отчислений в социальные фонды отражается одновременно с включением их в

затраты (издержки) с отнесением на те счета, на которые были отнесены суммы

оплаты труда:

Д-т 44 «Расходы на продажу»

К-т 69 «Расчеты по социальному

страхованию и обеспечению ».

Средства на социальное страхование направляются в

распоряжение органов социального страхования. Часть сумм, начисленных в Фонд

социального страхования, используется организацией для выплаты пособий по

временной нетрудоспособности, беременности и родам, на санаторное лечение и

обслуживание и др. Размер пособия по временной нетрудоспособности (по

больничным листам) определяется, исходя из среднего заработка работника.

Начисление таких пособий отражается на счетах следующей записью:

Д-т 69 «Расчеты по социальному страхованию и

обеспечению»

К-т 70 «Расчеты с персоналом по оплате труда».

Оставшуюся часть сумм отчислений перечисляют органам

социального страхования и в другие внебюджетные социальные фонды;

Д-т 69 «Расчеты по социальному страхованию и

обеспечению»

К-т 51 «Расчетные счета».

Отчисления на социальное страхование, пенсионное

обеспечение и обязательное медицинское страхование производят не только с сумм

оплаты труда работников, занятых производством продукции (оказанием услуг,

выполнением работ), но и работников непроизводственной сферы

(жилищно-коммунального хозяйства, детских садов, медсанчасти и пр.). Отчисления

на оплату труда указанных работников относят на счета целевых источников,

предусмотренных сметами расходов на содержание этих объектов, о чем делается

запись:

Д-т 29 «Обслуживающие производства и хозяйства»

К-т 69 «Расчеты по социальному страхованию и обеспечению ».

В конце месяца затраты, учтенные на счете 29

«Обслуживающие производства и хозяйства», списываются за счет имеющихся

источников финансирования или за счет фондов потребления, или за счет

нераспределенной прибыли, или за счет целевых поступлений.

Приведенный анализ показывает: налогооблагаемая

база в 2001 году по сравнению с 2000 годом увеличилась на 112 тыс. рублей; в

2002году по сравнению с 2000 годом и 2001 годом увеличилась на 525 тыс. руб. и

413 тыс. руб. соответственно. Изменилась и структура налогооблагаемой базы,

наибольшая доля как в 2000,2001 и 2002 годах приходится на налогооблагаемую

базу в виде денежной формы:70,6%,67,5% и 79,9%. Наибольшая доля

налогооблагаемой базы в денежной форме приходится на 2002г.,в 2002г. по

сравнению с 2000г. она увеличилась на 461тыс.рублей,а по сравнению с 2001 годом

на 399тыс.рублей.В 2001г.по сравнению с 2000г. наблюдается увеличение на

62тыс.руб..

Доля налогооблагаемой базы в виде натуральной

формы в 2000,2001 и 2002 годах составила 29,4%,27,1% и 13,9% соответственно.

Наименьшая доля налогооблагаемой базы в виде натуральной формы приходится на

2002г.,но в 2002г.наблюдается незначительный рост по сравнению с 2000г. - на 4

тыс. руб., а по сравнению с 2001г. - снижение на 16тыс.руб..В 2001г. по

сравнению с 2000г.также наблюдается увеличение на 20тыс.руб..

Налогооблагаемая база в виде материальной выгоды

в 2000г.отсутствовала,её доля в 2001г. составила - 5,4%,в 2002г. - 6,2 %, в

2002г. налогооблагаемая база в виде материальной выгоды увеличилась по

сравнению с 2001г. на 30 тыс. руб.

Данные изменения связаны с денежным затруднением

и спецификой производственной деятельности предприятия, где оплата труда

производилась продукцией собственного производства, но в 2002г доля налогооблагаемой

базы в виде натуральной формы значительно снизилась по сравнению с 2000 и 2001

годами, а в виде денежной формы возросла.

Структура налогооблагаемой базы за 2000,2001 и

2002 года представлена на рисунке 2.

Рисунок 2 - Структура налогооблагаемой базы за 2000,2001,2002 года

Далее проведем анализ структуры налогооблагаемой базы за 2001 и 2000

года.

|

Наименование показателей

|

2001г

(di) доля,%

|

2002г

(ck) доля,%

|

Расчетные величины

|

|

d2-di

|

• 2

(d2-di)

|

2

(d2-di) / di

|

|

Налогооблагаемая

база в виде

денежной формы

|

67,5

|

79,9

|

12,4

|

153,76

|

2,28

|

|

Налогооблагаемая

база в виде натуральной формы

|

27,1

|

13,9

|

13,2

|

174,24

•

|

6,43

|

|

Налогооблагаемая

база в виде

материальной выгоды

|

5,4

|

6,2

|

0,8

|

0,64

|

0,12

|

|

Налогооблагаемая

база, всего

|

100

|

100

|

26,4

|

328,64

|

8,83

|

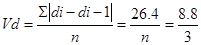

Исчислим

линейный коэффициент абсолютных структурных сдвигов:

Среднее

изменение удельного веса за рассматриваемый период составило 8,8 процентных

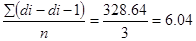

пункта в целом по всем структурным частям совокупности. исчисление

квадратического коэффициента абсолютных структурных сдвигов позволяет получить

сводную оценку скорости изменения удельных весов отдельных частей совокупности.

В нашем случае он равен:

Среднее

изменение удельного веса за рассматриваемый период составило 8,8 процентных

пункта в целом по всем структурным частям совокупности. исчисление

квадратического коэффициента абсолютных структурных сдвигов позволяет получить

сводную оценку скорости изменения удельных весов отдельных частей совокупности.

В нашем случае он равен:

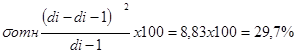

Для

исследования характеристики интенсивности изменения удельных весов совокупности

(налогооблагаемых баз) исчислим квадратический коффициент относительных

структурных сдвигов:

Таким

образом в рассматриваемой совокупности средний относительный прирост удельного

веса составил 29,7 %.

Таким

образом в рассматриваемой совокупности средний относительный прирост удельного

веса составил 29,7 %.

При формировании

бухгалтерского и налогового учета по исчислению и уплате НДФЛ для определении

налогооблагаемой базы и начисления налога очень важно правильно применить

льготы и вычеты.

2.3. Взаимосвязь

формирования налогового учета на базе бухгалтерского учета

Налоговый

учет, как это определено в ст.313 НК РФ, является системой обобщения информации

для определения налоговой базы по налогу на основе данных первичных документов,

сгруппированных в соответствии с порядком, предусмотренным НК РФ. Налоговый

учет осуществляется в целях формирования полной и достоверной информации о

порядке учета для целей налогообложения хозяйственных операций, осуществленных

налогоплательщиком в течение отчетного (налогового) периода, а также

обеспечения информацией внутренних и внешних пользователей для контроля за

правильностью исчисления, полнотой и своевременностью исчисления и уплаты в

бюджет налога.

Система налогового учета организуется

налогоплательщиком самостоятельно исходя из принципа последовательности

применения норм и правил налогового учета, то есть система налогового учета

применяется последовательно от одного налогового периода к другому. Порядок

ведения налогового учета устанавливается налогоплательщиком в учетной политике

для целей налогообложения, утверждаемой соответствующим приказом

(распоряжением) руководителя.

В соответствии с налоговым учетом

производится расчет налоговой базы за отчетный (налоговый) период исходя из

норм гл.25 НК РФ.

Список

литературы

1. Налоговый кодекс. Часть 1,2. Библиотечка

кодексов. Выпуск 2. М.: ИНФРА

-М,2002г.,с.448.

2. Шаталов С. Д. Комментарий к налоговому кодексу

РФ, части второй. М.:

3. МЦФЭР, 2001 г., с.307.

4. Постатейный комментарий к главе 23 НК РФ. Налог

на доходы физических лиц. М.: Издательско - консультационная компания «Статус -

КВО 97», 2002т г с.288.

5. Единый социальный налог. Комментарий к налоговому

кодексу. М.: Издательско - консультационная компания «Статус - КВО 97», 2003

г., с.528.

6. Федеральный закон № 167-ФЗ от 15.12.2002 г. «Об

обязательном пенсионном страховании»

7. Приказ МНС РФ от 26.12.2002 г № БГ-3-05/747 «Об

утверждении формы декларации по страховым взносам на обязательное пенсионное

страхование \ инструкция по ее

заполнению».

8. Приказ МНС РФ № БГ-3-05/153 «Об утверждении формы

расчеты по авансовым платежам по страховым взносам на обязательное пенсионное

страхование для лиц, производящих выплаты физическим лицам, и порядок е<

заполнения».

9. Приказ МНС РФ от 09.10.2002 г № БГ-3-05/550 «Об

утверждении новой формы налоговой декларации по единому социальному налогу для

лиц производящих выплаты физическим лицам».

10. Кондраков Н.П. «Бухгалтерский учет» М.: «ИНФРА -

М», 2002 г,с.640.

11. Шаталов С.Д. О главе 23 «НДФЛ» НК РФ//

Консультант. 2002. №12.С.13

12. Шаталов С.Д. О главе 23 «НДФЛ» НК РФ//

Консультант. 2002. №13.С.14.

13. Шаталов С.Д. О главе 23 «НДФЛ» НК РФ//

Консультант. 2002. №14.С.11

14. Шаталов С.Д. О главе 23 «НДФЛ» НК РФ//

Консультант. 2002. №16.С.14.

15. Шаталов С.Д. О главе 23 «НДФЛ» НК РФ//

Консультант. 2002. №17.С.20.

16. Плужникова С.В. «Налог на доходы: резиденты и

нерезиденты» //Аудиторские ведомости, № 5, 2002 г.,с.П.

17. Плужникова

Т.Н. «Налогообложение авторских вознаграждений» //Аудиторские ведомости,

№ 8, 2002 г., с. 13.

18. Берестова В.И. «Разъяснения по вопросам порядка

исчисления и уплаты налога на доходы физических лиц» // Референт, № 17, 2001 г,

с.32.

19. Шаталов С.Д.

О главе 24 «ЕСН НК РФ» // Консультант. 2002 г, № 10, с. 13.

20. Шаталов С.Д. О главе 24 «ЕСН НК РФ» //

Консультант. 2002 г, № 9, с. 12.

21. Шаталов С.Д. О главе 24 «ЕСН НК РФ» //

Консультант. 2002 г, с. 12.

22. Все о едином социальном налоге. Библиотечка

Российской газеты. Выпуск № 22, 2001 г., с.224.

23. Новое в исчислении ЕСН. Обновления 24 главы НК

РФ. Библиотечка российской газеты . Выпуск № 16, 2002 г, с.280.

24. Подпорин

А.Ю. Ответственность за

нарушение налогового законодательствам/Бухгалтерское

приложение.2002. № 12.С.22.

25. Мишустин М.В. Налоговые декларации в электронном

виде: решения и перспективы // РНК.2002. № 4.С.16.

26. Богданова Т.В. Налогообложение доходов физических

лиц// Аудиторские ведомости.2002.№ З.СЛ7.

27. Комментарий к главам 21,23 и 24 Части II НК РФ:

Полисюк Г.Б., Сухачева Г.И. М.: Экзамен. 2002. 480с.

28. Петрова С.И. Налог на доходы физических лиц. //

Консультант. 2002. № 4. С.53.

29. Брызгалин А. Налоги и налоговое право: учебное

пособие./ М.:

30. Издательство АНАЛИТИКА-ПРЕСС.2002.280с.

31. Бабаев Ю.А. Бухгалтерский учет. Учебник для

вузов. М.: ЮНИТИ-ДАНА. 2001.476с.