Министерство образования и науки РФ

Федеральное агентство по образованию

Государственное образовательное учреждение

высшего профессионального образования

Всероссийский заочный финансово-экономический институт

Филиал в г. Туле

Курсовая

работа

по дисциплине: «Статистика»

на тему:

«Статистические методы изучения кредита»

Выполнил: студент 3 курса

факультета

учетно-статистического

специальности: БУАиА

Носова Ю.И.

л/д №04 убд 13316

Преподаватель: Савина Л.В.

.

Тула 2007

Содержание.

Введение…………………………………………………………………………...3

I. ТЕОРЕТИЧЕСКАЯ ЧАСТЬ…………………………………………………5

1.1.Понятие и классификация

кредита. Задачи его статистического изучения……………………………………………………………………………5

1.2.Система статистических

показателей кредита…….………………………..6

1.3.Показатели эффективности

кредитных вложений……………………… 11

1.4.Понятие процентной ставки.

Способы начисления процентов. Процентный платеж……………………………………………………………..14

II. РАСЧЕТНАЯ ЧАСТЬ……………………………………………………….

III. АНАЛИТИЧЕСКАЯ ЧАСТЬ………………………………………………

Заключение………………………………………………………………………...Список

литературы……………………………………………………………

Введение

Жизнь

общества немыслима без изучения хода его развития. Изучением, анализу,

исследованиям подвергнуты всевозможные стороны жизнедеятельности всего мирового

сообщества и его отдельные единицы – предприятия, домохозяйства, целые отрасли

промышленности, происходящие в мире и

отдельных странах социально-экономические, демографические и иные процессы.

Тема

экономико-статистического анализа кредита является актуальной в современных

условиях хозяйствования, поскольку кредит является средством межотраслевого и

межрегионального перераспределения денежного капитала и позволяет

производительно использовать денежные средства, высвобождаемые в ходе работы

предприятий, в процессе исполнения государственного бюджета, а также сбережения

отдельных граждан и ресурсы банков.

Статистика кредита

занимается сбором и обработкой информации о кредитных вложениях и кредитных

ресурсах, о размерах и составе просроченных суд, об эффективности ссуд в научно-технических

мероприятиях, об оборачиваемости кредитов. В задачи статистики кредита входят

характеристика кредитной политики банка, статистическое изучение форм кредита,

изучение ссудного процента.

Целью

данной курсовой работы является проведение исследования статистических методов

изучения кредита, в качестве основных из которых выбран индексный метод.

Задачами

курсовой работы явились следующие:

-

определение сущности кредита, его показателей и методики их определения;

-

описание индексного метода статистики и его роли в изучении заработной платы;

-

определение показателей вариации ряда распределения и др.

Курсовая

работа имеет следующую структуру:

1.

Теоретическая часть – содержит определение кредита,

рассмотрение ее состава, показателей, описание некоторых статистических методов

изучения кредита;

2.

Расчетная часть – содержит решение расчетного

задания по варианту;

3.

Аналитическая часть – содержит самостоятельно

проведенный анализ среднемесячной номинальной начисленной заработной платы

работников предприятий и организаций в экономике РФ с помощью средств

компьютерной техники.

Материалами

для написания курсовой работы послужили учебники таких авторов, как Гусаров

В.М., Симчеры В.М., а также статистические материалы Тульского областного

комитета статистики.

I. ТЕОРЕТИЧЕСКАЯ

ЧАСТЬ.

1.1.Понятие

и классификация кредита. Задачи его статистического изучения.

Кредит — это экономические отношения, возникающие .между кредитором и заемщиком по поводу стоимости,

передаваемой во временное пользование.

Кредит является средством

межотраслевого и межрегионального

перераспределения денежного капитала и позволяет производительно использовать денежные средства, высвобождаемые

в ходе работы предприятий, в процессе

исполнения государственного бюджета, а

также сбережения отдельных граждан и ресурсы банков.

Основными

принципами, на которых строится процесс кредитования и благодаря которым

обеспечивается возвратное движение капитала и

определяются условия выдачи и погашения ссуд,

являются: возвратность, срочность, обеспеченность ссуд, целевое использование,

платность (возмездность).

Как экономическая

категория кредит есть форма движения ссудного

капитала.

Ссудный

капитал — это денежные средства,

отданные в ссуду за определенный процент при

условии возвратности.

Таким

образом, основным отличием ссуды от кредита является ее денежная форма, тогда как кредит может выступать и в

товарном виде, следовательно,

понятие кредита шире понятия ссуды.

В Гражданском кодексе

Российской Федерации в настоящее время

применяется только понятие «кредит» как в товарной, так ив денежной

форме. Понятие «ссуда» характеризует отношения по поводу бесплатного

предоставления во временное пользование материальной вещи.

В

условиях рыночных отношений с помощью кредита выполняются следующие функции:

- аккумуляция

временно свободных денежных средств;

-

перераспределение

денежных средств на условиях их последующего

возврата;

- создание кредитных орудий обращения

(банкноты и казначейские билеты) и кредитных операций;

-

регулирование объема совокупного денежного оборота.

Статистика

кредита занимается сбором и

обработкой информации о кредитных вложениях и кредитных ресурсах, о размерах и составе просроченных ссуд, об эффективности ссуд

в научно-технических мероприятиях, об оборачиваемости кредитов. В задачи статистики кредита входят характеристика

кредитной политики банка, статистическое изучение форм кредита, изучение ссудного процента.

Банковские кредитные операции подразделяются на два вида:

активные

операции - банк выступает в лице

кредитора, выдавая ссуды. Сюда относятся

ссудные операции с клиентами, операции по предоставлению

межбанковского кредита, депозиты, размешенные

в других банках;

пассивные операции — банк выступает в роли заемщика, привлекая деньги от клиентов и других банков. Сюда относятся

депозиты физических и юридических лиц, включая клиентов и банки, ссудные

операции по получению межбанковского кредита.

Пассивные

операции позволяют банку формировать большую

часть его кредитных ресурсов, а активные — осуществлять кредитные

вложения.

Кредитные ресурсы — средства банков, временно свободные денежные средства бюджета, экономики, населения.

Кредитные

вложения — ссуды, выданные банковскими

учреждениями предприятиям,

организациям и населению для производственного и

социального развития.

1.2.Система

статистических показателей кредита.

Для

характеристики кредитных отношений статистика кредита использует систему

показателей, которая включает:

-

объем и структуру кредитных ресурсов и кредитных

вложений;

-

объем и структуру просроченных ссуд;

-

среднюю длительность просроченных ссуд;

-

удельный вес несвоевременно возвращенных ссуд в общей

сумме погашенного кредита;

-

удельный вес просроченной задолженности в общей сумме

задолженности по ссудам;

-

уровень процентной ставки за пользование ссудой и т.д.

Для характеристики объема

кредитных вложений используют показатели остатков задолженности и размера

выданных и погашенных ссуд. Остатки задолженности в отчетности показываются по

состоянию на определенную дату, поэтому при расчете среднего показателя за

период используют среднюю хронологическую или среднюю арифметическую.

Состав

кредитных вложений, как отмечалось, изучается по различным признакам: целевого

использованию ссуд, формам собственности, отраслям экономики территории,

участию в процессе воспроизводства и т.д.

Размер

кредитных ресурсов также характеризуется остатками вкладов, средств на счетах и

депозитах и суммами возвращенных и полученных ресурсов. Анализ кредитных

ресурсов может проводиться в разрезе отраслей, областей, а также коммерческих

банков.

В качестве показателей

динамики используются ценные, базисные и среднегодовые темпы роста и прироста,

коэффициенты опережения и эластичности.

Российский

кредитный рынок за последние годы существенно активизировался (табл.1.1.), чему

способствовали относительная стабилизация экономики, рост реальных денежных

доходов населения, укрепление российской валюты и другие факторы. За период,

прошедший с момента финансового кризиса 1998г., объем кредитных вложений в

целом увеличился в 12 раз, при этом объем просроченной задолженности рос

существенно более низкими темпами (3,63раза).

Для характеристики уровня

кредитных вложений с учетом их колебаний во времени рассчитываются средние

величины: средний срок ссуды, средний размер ссуды, средний остаток

задолженности по ссудам, среднее число оборотов кредитов.

Таблица 1.1

Динамика ссудной задолженности банковского сектора России

млрд руб.

|

Показатель

|

1.07. 1998

|

1.01. 2003

|

1.01. 2004

|

1.04. 2004

|

1.07. 2004

|

1.07.2004 к

1.07. 1998, раз

|

|

Ссудная задол-

|

318,6

|

2148,8

|

3048,0

|

3354,4

|

3715,8

|

11,66

|

|

женность, всего

|

|

|

|

|

|

|

|

в том числе:

|

|

|

|

|

|

|

|

1. Кредиты, депо-

|

309,5

|

2146,2

|

3047,4

|

3353,9

|

3714,3

|

12,00

|

|

зиты и прочие

|

|

|

|

|

|

|

|

размещенные

|

|

|

|

|

|

|

|

средства в том числе прос-

|

16,8

|

40,5

|

48,0

|

53,7

|

61,0

|

3,63

|

|

роченная задол-

|

|

|

|

|

|

|

|

женность

|

|

|

|

|

|

|

|

из них:

|

|

|

|

|

|

|

|

1.1. кредиты, де-

|

218,7

|

1654,0

|

2385,0

|

2524,5

|

2758,8

|

12,62

|

|

позиты и т.п.,

|

|

|

|

|

|

|

|

предоставляемые

|

|

|

|

|

|

|

|

нефинансовым

|

|

|

|

|

|

|

|

предприятиям и

|

|

|

|

|

|

|

|

организациям

1.2. кредиты, де-

|

47,1

|

291,4

|

263,7

|

373,0

|

406,5

|

8,63

|

|

позиты и т.п.,

|

|

|

|

|

|

|

|

предоставляе-

|

|

|

|

|

|

|

|

мые банкам

|

|

|

|

|

|

|

|

2. Финансирова-

|

9,1

|

2,7

|

0,6

|

0,5

|

1,4

|

0,15

|

|

ние госпрограмм и

|

|

|

|

|

|

|

|

капвложений на

|

|

|

|

|

|

|

|

возвратной основе

|

|

|

|

|

|

|

Источник. Обзор банковского сектора от 22.08.2004, http://www.cbr.ru.

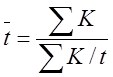

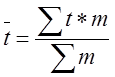

Средний

срок пользования ссудой может быть рассчитан двумя способами:

1)

при условии непрерывной оборачиваемости ссуд

, 1.1

, 1.1

где К – размер ссуды по отдельному кредитному договору;

t

– срок пользования ссудой по отдельному кредитному договору;

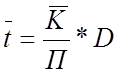

2)

без условия непрерывной

оборачиваемости:

,

1.2.

,

1.2.

где `К – средний остаток

ссуд;

П – оборот по погашению

ссуд (сумма погашенных ссуд);

D

– число календарных дней за период

Расчет среднегодового остатка ссудной задолженности

проводится по формуле средней хронологической или средней арифметической в

зависимости от наличия исходных данных.

Иногда

возникают ситуации, когда один заемщик берет несколько различных по размеру,

срокам погашения и уровню процента ссуд. Для определения оптимального срока

уплаты процентных платежей с учетом интересов кредитора и заемщика рассчитывают

средний срок погашения ссуд для одного кредитора. При этом сумма процентных

платежей, начисленных на n ссуд на

начальных условиях, равна одному процентному платежу, начисленному на сумму

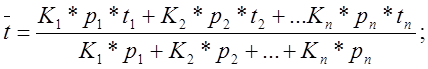

ссуд при средней процентной ставке `t . Исходя из этого определения рассматривается

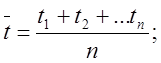

несколько ситуаций:

1)если

полученные на разные сроки ссуды имеют одинаковую величину и даны под

одинаковые процентные ставки

1.3

1.3

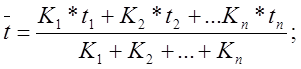

2)если выданы ссуды различной величины,

на разные сроки, но под одинаковые процентные ставки

1.4

1.4

3)если ссуды различной величины выданы

на разные сроки, под разные процентные ставки

1.5

1.5

Для определения календарного

дня одновременного погашения всех займов необходимо срок погашения ссуды,

вычисленный по одной из вышеприведенных формул, прибавить ко дню первого

планового платежа.

Средний размер ссуды определяется

по формуле

. 1.6

. 1.6

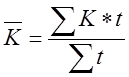

Средняя процентная ставка определяется

по формуле:

1.7.

где p – процентная ставка по отдельному кредитному договору.

Самостоятельным

объектом в статистике кредита является

изучение просроченных ссуд. Статистика изучает размер просроченных ссуд, их

динамику и состав, а также показатели оборачиваемости просроченных ссуд, долю

несвоевременно возвращенных ссуд и долю просроченной задолженности в общей

сумме задолженности по ссудам.

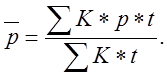

Средняя длительность

просроченной задолженности в днях исчисляется как отношение

среднегодовых остатков просроченных ссуд к сумме погашенных просроченных ссуд:

1.8

1.8

где `Кпр – средний остаток просроченных ссуд;

Ппр - оборот по погашению просроченных ссуд (сумма

погашенных

просроченных ссуд);

D – число

календарных дней за период.

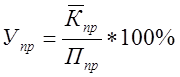

Удельный вес несвоевременно

погашенных ссуд (Упр) определяется как отношение

суммы просроченных кредитов к общей сумме погашенных кредитов:

1.9

1.9

Показатель(1.9.) позволяет

учесть внутримесячные колебания соотношения между просроченной и срочной

задолженностью, что не учитывает показатели доли средних остатков просроченных

ссуд и показатель длительности просроченных кредитов.

1.3.Показатели эффективности кредитных вложений.

Наряду

с изучением объема, состава и динамики кредитных вложений статистика кредита

занимается анализом эффективности использования ссуд, характеризующихся их

оборачиваемостью. Уровень оборачиваемости кредита измеряется двумя

показателями: средней продолжительностью оборота, средним числом оборотов.

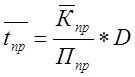

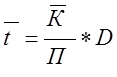

Средняя продолжительность (длительность, срок)оборота кредита (`t ) характеризует

среднее число дней пользования кредитом

1.10

1.10

или

1.11

1.11

где m – однодневный оборот по погашению ссуд.

1.12

1.12

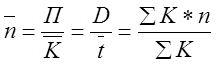

Среднее число оборотов (`n ) характеризует число оборотов,

совершенных ссудной задолженностью за изучаемый период по клиентуре банка,

отрасли, министерству. Число оборотов ссуд относится к прямым характеристикам

оборачиваемости кредита:

1.13

1.13

где n – число оборотов ссуды по отдельному кредитному договору.

Аналогично определяются

показатели оборачиваемости для просроченных ссуд:

1.14

1.14

Общая оборачиваемость кредитных

вложений, включая просроченные ссуды, характеризуется общей средней

продолжительностью и общим средним числом оборотов:

1.15

1.15

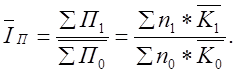

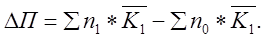

Для

анализа влияния отдельных факторов на изменение показателей оборачиваемости

применяется факторный метод,

с помощью которого строятся следующие индексные системы:

·

индексная система средней

длительности пользования кредитом определяет влияние на изменение средней

длительности пользования кредитом срока пользования в отдельных отраслях и

предприятиях и структурных сдвигов в однодневном обороте;

·

индексная система среднего числа

оборотов кредита определяет изменение среднего числа оборотов за счет

изменения числа его оборотов по отраслям (предприятиям) и структурных сдвигов в

средних остатках кредита;

·

индексная система среднего

остатка кредита определяет влияние на изменение среднего остатка кредита

длительности пользования кредитом и однодневного оборота по погашению;

·

индексная система оборота

кредита по погашению определяет изменение оборота кредита по погашению за

счет изменения числа оборотов и средних остатков кредита.

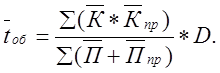

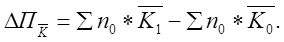

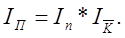

Рассмотрим индексную систему оборота кредита по погашению.

Оборот по погашению находится из формулы (1.13), откуда:

П

= `n *`К

1.16

Общее изменение оборота кредита по погашению показывает индекс

переменного состава:

1.17

1.17

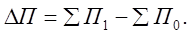

Абсолютное общее изменение оборота кредита по погашению равно:

1.18

1.18

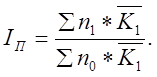

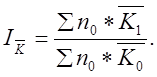

Индекс числа оборотов кредита

(индекс постоянного состава) показывает изменение оборота кредита по погашению

за счет изменения его оборачиваемости:

1.19

1.19

Абсолютное

изменение за счет изменения оборачиваемости находится

Абсолютное

изменение за счет изменения оборачиваемости находится

по формуле:

1.20

Индекс средних остатков (структуры)

показывает изменение оборота по погашению за счет изменения суммы средних

остатков:

1.21

1.21

Абсолютное изменение за счет

изменения средних остатков показывает формула

1.22

1.22

Взаимосвязь индексов:

1.23

1.23

Взаимосвязь абсолютных приростов:

1.24

1.24

В качестве показателя,

характеризующего эффективность кредитных вложений, используется также

коэффициент эффективности использования привлеченных средств.

Коэффициент эффективности

использования привлеченных средств определяется отношением

суммы привлеченных средств (вклады населения, депозиты организаций и т.д.) к

общей сумме кредитных вложений, выраженных в процентах.

2.4.Понятие процентной ставки. Способы начисления процентов. Процентный

платеж.

Одним из принципов кредитования

является его платность. Для выполнения этого принципа в статистике кредита

применяется показатель – ссудная процентная ставка.

Процентная ставка

представляет собой относительный уровень дохода, который получит кредитор от

заемщика с каждой единицы предоставленных во временное пользование финансовых

средств. Это находится как отношение абсолютной суммы процентов к сумме ссуды

или займа. Процентные ставки выражаются в виде десятичной или простой дроби, а

также в процентах.

Существует два метода начисления

процентов: простые и сложные.

Простые проценты –

это метод расчета дохода кредитора от предоставления денег в долг заемщику,

суть которого в том, что проценты начисляются на одну и ту же первоначальную

сумму в течение всего срока ссуды. Годовой процентный платеж в этом

случае рассчитывается по формуле

I = P * r * n,

1.25

Где I – процентный платеж или

доход, получаемый кредитором от заемщика за пользование денежной ссудой;

Р – первоначальный капитал или размер

ссуды, за пользование которой заемщик выплачивает определенный процент;

r –

процентная ставка, показывающая, сколько денежных единиц должен заплатить

заемщик за пользование 100 единицами капитала в определенном периоде времени (%

годовых, выраженный десятичной дробью);

n – срок

операции, выраженный в годах.

Сложные проценты

– это метод расчета дохода кредитора, основанный на том, что процентной платеж

в каждом расчетном периоде добавляется к капиталу предыдущего периода, процентный

платеж в последующем периоде вычисляется на эту наращенную величину

первоначального капитала, так называемый процент на процент. Формула наращенной

стоимости капитала имеет вид

F = P*(1+r )n , 1.26

Где Р – первоначальная стоимость капитала;

F –

конечная (наращенная) стоимость капитала Р;

r – ставка

сложного процента, выраженная десятичной дробью;

n –

длительность расчетного периода, на который вкладывается капитал (время ссуды),

выраженная в годах.

Формулу (1.26) можно прочитать

следующим образом: капитал Р при годовом исчислении сложных процентов по ставке

r через n лет возрастает до величины F.

Отсюда годовой процентный платеж

равен:

I

= F – P = P*((1+r)n –

1). 1.27

II. РАСЧЕТНАЯ ЧАСТЬ.

Имеются следующие выборочные данные

о кредиторской и дебиторской задолженностях предприятий региона (выборка 5%-ная

механическая) на конец года, тыс. руб.:

Таблица

2.1.

|

№

предприятия

п/п

|

Просроченная

дебиторская

задолженность,

тыс.руб.

|

Кредиторская

задолженность,

тыс.руб

|

|

1

|

2671,10

|

9243,80

|

|

2

|

141,50

|

27113,70

|

|

3

|

125,50

|

4119,90

|

|

4

|

126,50

|

4132,80

|

|

5

|

134,50

|

4140,80

|

|

6

|

115,00

|

4106,00

|

|

7

|

157,10

|

8254,80

|

|

8

|

2557,60

|

17291,20

|

|

9

|

2587,10

|

28362,00

|

|

10

|

2582,50

|

18446,10

|

|

11

|

4024,50

|

10046,20

|

|

12

|

2490,30

|

14215,50

|

|

13

|

5010,90

|

18257,30

|

|

14

|

6884,50

|

18570,70

|

|

15

|

5608,80

|

10245,60

|

|

16

|

2487,30

|

10308,20

|

|

17

|

6337,90

|

12009,90

|

|

18

|

2595,50

|

12442,10

|

|

19

|

4105,30

|

17013,80

|

|

20

|

4813,60

|

16301,00

|

|

21

|

6900,50

|

22564,60

|

|

22

|

6461,40

|

23169,40

|

|

23

|

8389,70

|

19642,80

|

|

24

|

11613,60

|

22826,50

|

|

25

|

5284,10

|

27761,50

|

|

26

|

7656,10

|

28107,60

|

|

27

|

7546,50

|

18390,40

|

|

28

|

11596,90

|

22066,00

|

|

29

|

11980,00

|

23186,80

|

|

30

|

8125,30

|

25836,00

|

|

31

|

7017,00

|

22944,00

|

|

32

|

10550,60

|

22923,20

|

|

33

|

7410,60

|

23046,00

|

Задание 1.

По исходным данным:

1. Постройте статистический ряд

распределения предприятий по признаку – кредиторская задолженность, образовав

пять групп с равными интервалами.

2.Рассчитайте характеристики

интервального ряда распределения: среднюю арифметическую, среднее

квадратическое отклонение, коэффициент вариации, моду и медиану.

Сделайте выводы по результатам

выполнения задания.

Задание 2.

По исходным данным:

1. Установить наличие и характер

связи между признаками – сумма просроченной дебиторской задолженности и сумма

кредиторской задолженности методом аналитической группировки, образовав пять

групп с равными интервалами по факторному признаку.

2. Измерить тесноту корреляционной

связи между названными признаками с использованием коэффициентов детерминации и

эмпирического корреляционного отношения.

Сделать выводы по результатам

выполнения задания.

Задание 3.

По результатам выполнения задания 1

с вероятностью 0,954 определите:

1. Ошибку выборки среднего значения

кредиторской задолженности и границы, в которых будет находиться среднее

значение коэффициента в генеральной совокупности.

2. Ошибку выборки доли предприятий

с кредиторской задолженностью 18659,6 тыс.руб. и более и границы, в которых

будет находится генеральная доля.

Задание 4.

Размер кредита на мероприятие по

техническому перевооружению и реконструкции двух предприятий фирмы составил

соответственно 6млн. и 5млн. руб., а прирост прибыли – 2,75 млн. и 1,8 млн.

руб.

Определите

1. Уровень эффективности кредита

мероприятия по техническому перевооружению по каждому предприятию фирмы.

2. Превышение прироста прибыли на

предприяии 1 по сравнению с предприятием 2 за счет различий в уровне

эффективности кредита и размере выданного кредита.

РЕШЕНИЕ

Задание 1.

1) Построим статистический ряд

распределения по признаку кредиторская задолженность образовав 5 групп с

равными интервалами.

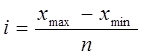

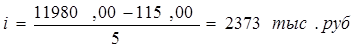

Для того чтобы произвести

группировку вычислим величину группировочного интервала по формуле:

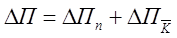

,

,

где xmax и хmin соответствует max и min

значению кредиторской задолженности, n –

число образованных групп.

max =

28362

min =

4106

Образуем группы которые отличаются

друг от друга по кредиторской задолженности на эту величину:

I =

4106 + 4851,20 = 8957,20 тыс.руб

II =

8957,20 + 4851,20 = 13808,40 тыс.руб

III =

13808,40 + 4851,20 = 18659,60 тыс.руб

IV =

18659,60 + 4851,20 = 23510,80 тыс.руб

V =

23510,80 + 4851,20 = 28362 тыс.руб

Группировку произведем в рабочей

таблице (таб 2.2.)

Группировка

предприятий по кредиторской задолженности

Таблица

2.2.

|

Группы

|

Группы

предприятий по кредиторской задолженности тыс.руб.

|

№

предприятий

|

Кредиторская

задолженность тыс.руб.

|

|

I

|

4106 –08957,20

|

3

4

5

6

7

|

4119,90

4132,80

4140,80

4106,00

8254,80

|

|

Итого

|

5

|

24754,30

|

|

II

|

8957,20

– 13808,40

|

1

11

15

16

17

18

|

9243,80

10046,20

10245,60

10308,20

12009,90

12442,10

|

|

Итого

|

6

|

64295,80

|

|

III

|

13808,40

– 18659,60

|

8

10

12

13

14

19

20

27

|

17291,20

18446,10

14215,50

18257,30

18570,70

17013,80

16301,00

18390,40

|

|

Итого

|

8

|

138486

|

|

IV

|

18659,60

– 23510,80

|

21

22

23

24

28

29

31

32

33

|

22564,60

23169,40

19642,80

22826,50

22066,00

23186,80

22944,00

22923,20

23046,00

|

|

Итого

|

9

|

202369,30

|

|

V

|

23510,80

- 28362

|

2

9

25

26

30

|

27113,70

28362,00

27761,50

28107,60

25836,00

|

|

Итого

|

5

|

137180,80

|

|

ВСЕГО

|

|

33

|

567086,20

|

В результате группировки

предприятий получим следующий ряд распределения(таб. 2.3.):

Ряд

распределения предприятий по кредиторской задолженности

Таблица

2.3.

|

Группы

|

Группы

предприятий по кредиторской задолженности, тыс.руб.

|

Число

предприятий

|

|

I

II

III

IV

V

|

4106 – 8957,20

8957,20

– 13808,40

13808,40

– 18659,60

18659,60

– 23510,80

23510,80

- 28362

|

5

6

8

9

5

|

2)Рассчитаем характеристики

интервального ряда распределения (таб.2.4)

Таблица

расчета характеристик распределения

Таблица

2.4.

|

Группы

|

Группы предприятий по

кредит. задолж-ти

|

Число

предприятий

|

хсер

|

Х*

|

х-`х=

х-16675,018

|

(х-`х)2*

|

|

I

II

III

IV

V

|

4106 – 8957,20

8957,20–13808,40

13808,40-18659,60

18659,60-23510,80

23510,80-28362

|

5

6

8

9

5

|

6531,60

11382,80

16234

21085,20

25936,40

|

32658

68296,80

129872

189766,80

129682

|

-10143,418

-5292,218

-441,018

4410,182

9261,382

|

514444643,610

168045428,154

1555975,010

175047347,458

428865982,745

|

|

|

33

|

|

550275,60

|

|

1287959376,977

|

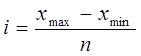

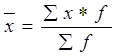

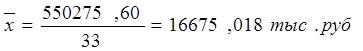

а) Рассчитаем среднюю

арифметическую ряда распределения по формуле:

,где

,где  - число предприятий

- число предприятий

Таким образом, средняя величина

кредиторской задолженности по предприятиям составила 16675,018 тыс руб.

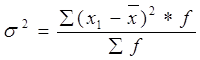

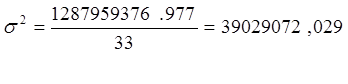

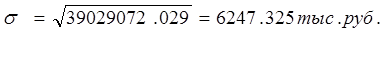

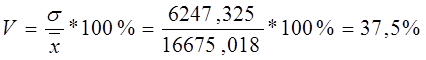

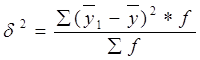

б) дисперсию определяем по формуле:

(значение

сумм берем из столбцов 7 и 3 таб2.5.)

(значение

сумм берем из столбцов 7 и 3 таб2.5.)

в)

Значение коэффициента вариации,

равное 37,5% составляет более 33% и говорит о том, что рассматриваемая

совокупность является неоднородной.

г) Определим значение моды и

медианы.

Напомним, что для интервальных

рядов распределения с равными интервалами мода определяется по формуле:

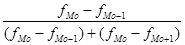

Mo =xMo +iMo  , где:

, где:

xMo – начальное значение интервала,

содержащего моду

iMo

- величина модального интервала

fMo – частота модального интервала

fMo-1 - частота модального интервала,

предшествующего модальному

fMo+1 - частота модального интервала,

следующего за модальным

IV интервал является модальным

Итак, по формуле:

Мо = 18659,60 + 4851,20* =19629,84 (тыс.руб).

=19629,84 (тыс.руб).

Это означает, что в данной

совокупности чаще всего встречаются предприятия с кредиторской задолженностью

19629,84 тыс.руб.

Для вычисления медианы

воспользуемся формулой:

Ме = xMe + iMe  , где

, где

xMе – начальное значение интервала, содержащего медиану

iMе - величина

медианного интервала

- сумма частот ряда

- сумма частот ряда

SMe-1 – сумма накопленных частот, предшествующих

медианному интервалу

fMe – частота медианного интервала

Нам

понадобится ряд распределения предприятий покредиторской задолженнсости по

накопленным частотам.

Ряд распределения по накопленным

частотам

Таблица 2.5

|

№

группы

|

Группы предприятий

по кредиторской задолженности, тыс.руб

|

Количество

предприятий

|

Накопленные частоты

|

|

I

|

4106,00-8957,20

|

5

|

5

|

|

II

|

8957,20-13808,40

|

6

|

11

|

|

III

|

13808,40-18659,60

|

8

|

19

|

|

IV

|

18659,60-23510,80

|

9

|

28

|

|

V

|

23510,80-28362,00

|

5

|

33

|

|

|

33

|

|

Рассчитаем медиану, определив прежде

всего медианный интервал. В нашем примере сумма накопленных частот, превышающих

половину всех значений (19), соответствует интервалу (13808,40-18659,60). Это и

есть медианный интервал, в котором находится медиана. Найдем ее значение по

приведенной выше формуле.

Ме = 18659,60+4851,20* =17143,60 (тыс.руб.).

=17143,60 (тыс.руб.).

Это означает, что у половины

предприятий кредиторская задолженность менее 17143,60 тыс.руб. , а у другой

половины более 17143,60 тыс.руб.

Задание 2.

Установим наличие и характер

связи между признаками «сумма просроченной дебиторской задолженности»

(факторный признак) и «сумма кредиторской задолженности» (результативный

признак) методом аналитической группировки, образовав пять групп с равными

интервалами по факторному признаку.

1) Построим статистический ряд

распределения по признаку деботорская задолженность образовав 5 групп с равными

интервалами.

Для того чтобы произвести

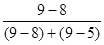

группировку вычислим величину группировочного интервала по формуле:

,

,

где xmax и хmin соответствует max и min

значению дебиторской задолженности, n –

число образованных групп.

max =

11980,00

min =

115,00

Образуем группы которые отличаются

друг от друга по просроченной дебиторской задолженности на эту величину:

I =

115,00+2373,00 = 2488,00 тыс.руб

II =

2488,00+2373,00=4861,00 тыс.руб

III =

4861,00+2373,00= 7234,00тыс.руб

IV =

7234,00+2373,00=9607,00 тыс.руб

V =

9607,00+2373,00=11980,00тыс.руб

Аналитическую группировку произведем

в рабочей таблице (таб 2.6.)

Рабочая

аналитическая таблица

Таблица

2.6.

|

Группы

|

Группы предприятий по просроченной дебиторской

задолженности тыс.руб.

|

№

предприятий

|

Дебиторская задолженность тыс.руб.

|

Кредиторская задолженность тыс.руб.

|

|

I

|

115-2488

|

2

3

4

5

6

7

16

|

141,50

125,50

126,50

134,50

115,00

157,10

2487,30

|

27113,70

4119,90

4132,80

4140,80

4106,00

8254,80

10308,20

|

|

Итого

|

7

|

3287,40

|

62176,20

|

|

II

|

2488-4861

|

1

8

9

10

11

12

18

19

20

|

2671,10

2557,60

2587,10

2582,50

4024,50

2490,30

2595,50

4105,30

4813,60

|

9243,80

17291,20

28362,00

18446,10

10046,20

14215,50

12442,10

17013,80

16301,00

|

|

Итого

|

9

|

28427,50

|

143361,70

|

|

III

|

4861-7234

|

13

14

15

17

21

22

25

31

|

5010,90

6884,50

5608,80

6337,90

6900,50

6461,40

5284,10

7017,00

|

18257,30

18570,70

10245,60

12009,90

22564,60

23169,40

27761,50

22944,00

|

|

Итого

|

8

|

49505,10

|

155523,00

|

|

IV

|

7243-9607

|

23

26

27

30

33

|

8389,70

7656,10

7546,50

8125,30

7410,60

|

19642,80

28107,60

18390,40

25836,00

23046,00

|

|

Итого

|

5

|

39128,20

|

115022,80

|

|

V

|

9607-11980

|

29

24

28

32

|

11980,00

11613,60

11596,90

10550,60

|

23186,80

22826,50

22066,00

22923,20

|

|

Итого

|

4

|

45741,10

|

91002,50

|

|

|

ВСЕГО

|

33

|

166089,30

|

567086,20

|

На основе таблицы 2.6. составим

сводную аналитическую таблицу (таб.2.7.)

Сводная

аналитическая таблица

Таб.2.7.

|

№

группы

|

Группы предприятий по просроченной дебиторской

задолженности

тыс.руб.

|

Число

предприятий

|

Просроченной дебиторская

задолженность, тыс.руб.

|

Кредиторская

задолженность, тыс.руб.

|

|

Всего по

группе

|

в среднем на 1 предприятие

|

Всего по

группе

|

в среднем на 1 предприятие

|

|

II

|

115-2488

|

7

|

3287,40

|

469,629

|

62176,20

|

8882,314

|

|

II

|

2488-4861

|

9

|

28427,50

|

3158,611

|

143361,70

|

15929,078

|

|

III

|

4861-7234

|

8

|

49505,10

|

6188,137

|

155523,00

|

19440,375

|

|

IV

|

7234-9607

|

5

|

39128,20

|

7825,64

|

115022,80

|

23004,56

|

|

V

|

9607-11980

|

4

|

45741,10

|

11435,275

|

91002,50

|

22750,625

|

|

Итого:

|

33

|

166089,30

|

5033,009

|

567086,20

|

17184,43

|

Сравнивая графы 5 и 7 из таб.2.7

видим, что с увеличением дебиторской задолженности кредиторская задолженность

растет, следовательно между этими показателями имеется прямая зависимость.

2)Для определения тесноты и характера связи

между просроченной

дебиторская задолженностью и кредиторская

задолженностью проведем дополнительные расчеты.

Межгрупповую дисперсию найдем по формуле:

где  - средняя в i-ой группе

- средняя в i-ой группе

- средняя по всей совокупности

- средняя по всей совокупности

- число единиц в группе

- число единиц в группе

Расчет межгрупповой дисперсии произведем в

таб.2.8.

Расчет межгрупповой

дисперсии

Таб.2.8.

|

Группы

|

Число

предприятий

|

Кредиторская

задолженность в среднем на 1 предприятие

|

- -  = =

- 17184,43 - 17184,43

|

( - - )2* )2*

|

|

I

|

7

|

8882,314

|

-8302,116

|

482475910,50

|

|

II

|

9

|

15929,078

|

-1255,352

|

14183177,80

|

|

III

|

8

|

19440,375

|

2255,945

|

40714302,74

|

|

IV

|

5

|

23004,56

|

5820,13

|

16936956,61

|

|

V

|

4

|

22750,625

|

5566,195

|

123930107,10

|

|

33

|

|

|

830673064,20

|

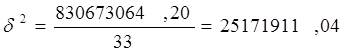

Подставим получившиеся числа и столбцов 2 и 5 в

формулу межгрупповой дисперсии и получим:

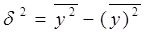

Определим общую дисперсию по формуле

Расчет среднего квадрата признака

произведем в таблице 2.9.

Расчет

среднего квадрата признака

Таб.2.9.

|

№ предприятия

|

Кредиторская задолженность, тыс.руб. у

|

У2

|

|

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

21

22

23

24

25

26

27

28

29

30

31

32

33

|

9243,80

27113,70

4119,90

4132,80

4140,80

4106,00

8254,80

17291,20

28362,00

18446,10

10046,20

14215,50

18257,30

18570,70

10245,60

10308,20

12009,90

12442,10

17013,80

16301,00

22564,60

23169,40

19642,80

22826,50

27761,50

28107,60

18390,40

22066,00

23186,80

25836,00

22944,00

22923,20

23046,00

ИТОГО

|

85447838,44

735152727,69

16973576,01

17080035,84

17146224,64

16859,236

68141723,04

298985597,44

804403044

340258605,21

100926134,44

202080440,25

333329003,29

344870898,49

104972319,36

106258987,24

144237698,01

154805852,41

289469390,44

265722601,00

509161173,16

536821096,36

385839591,84

521049102,25

770700882,25

790037177,76

338206812,16

486908356,00

537627694,24

667498896,00

5264271136,00

525473098,24

531118116,00

16294992689

|

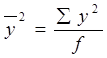

Среднее значение квадрата признака  :

:

Рассчитаем общую дисперсию

=493787657,242 – (17184,43)2=198483022,817

=493787657,242 – (17184,43)2=198483022,817

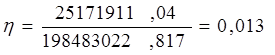

Коэффициент детерминации

представляет собой долю межгрупповой дисперсии в общей дисперсии:

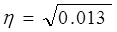

Эмпирическое корреляционное

отношение:

= 0,114 или 11,4%

= 0,114 или 11,4%

Таким образом, можно сделать вывод, что связь между

просроченной дебиторской задолженностью и кредиторской задолженностью слабая

(значение корреляционного отношения

близко к нулю, примерно равно 0,11).

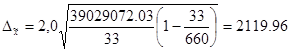

Задание 3.

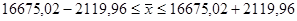

1. Определяем ошибку

выборки

где N – объем

генеральной совокупности, при 5% механической выборке (по условию задачи)

составит 660;

t – по таблицам значений функций

Лапласа, t=2,0 при P=0,954.

(тыс.руб)

(тыс.руб)

;

;

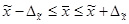

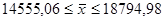

С вероятностью 0,954

можно сказать, что среднее значение кредиторской задолженности будет находится

в предедах от 14555,06 тыс.руб. до 18794,98 тыс.руб.

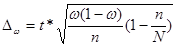

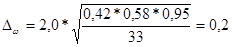

2. Найдем выборочную

долю. Условию задачи удовлетворяют 14 предприятий № 2,9,21,22,23,24,25,26,28,29,30,31,32,33

таким образом,  =

= =0,42

=0,42

определим ее значение:

определим ее значение:

.

.

Генеральная доля предприятий со

средним значением кредиторской задолженности 18659,6 тыс.руб. и более с

вероятностью 0,954 будет находиться в границах:

0,42-0,2 = 0,22(22%)

0,42+0,2=0,62 (62%)

Вывод: С вероятностью 0,954 можно утверждать, что доля

предприятий со средним значением кредиторской задолженности 18659,6 тыс.руб. и

более будет находится в пределах от 22% до 62% .

Задание 4.

Найдем уровень эффективности кредита мероприятия по

техническому перевооружению на 1-ом предприятии:

Для этого найдем Кэкс- коэффициент экстенсивного

использования ресурсов и Кинт - коэффициент интенсивного

использования ресурсов

Кэкс=

где К – размер кредита

- прирост прибыли

- прирост прибыли

Кэкс= =0,458 или 45,8%

=0,458 или 45,8%

Кинт =100-Кэкс 100-45,8=54,2%

Найдем уровень эффективности кредита мероприятия по

техническому перевооружению и прирост прибыли на 2-ом предприятии:

Кэкс= =0,36 или 36%

=0,36 или 36%

Кинт=100-36=64%

Кэкс=0,458-0,36=0,098

Найдем превышение прироста прибыли по формуле:

Тприб= Тприб1- Тприб2

Тприб= Тприб1- Тприб2

Тприб =2,75-1,8=0,95 млн.руб

Тприб =2,75-1,8=0,95 млн.руб

Различия в размере выданного кредита – 6-5=1 млн.руб

Тприб=Кэк*К

Способ абсолютных разниц:

Тприб(

Тприб( Кэкс)=

Кэкс)=  Кэкс*К1=0,098*6=0,59

Кэкс*К1=0,098*6=0,59

Тприб(

Тприб( К)= Кэкс2*

К)= Кэкс2*  К= 0,36*1=0,36

К= 0,36*1=0,36

Проверка:  Тприб=

Тприб= Тприб(

Тприб( Кэкс)+

Кэкс)+  Тприб(

Тприб( К)=0,59+0,36=0,95 млн.руб

К)=0,59+0,36=0,95 млн.руб

Таким образом превышение прироста прибыли на предприятии 1 по

сравнению с предприятием 2 за счет различий в уровне эффективности кредита и

размере выданного кредита равно 0,95 млн.руб.

III. АНАЛИТИЧЕСКАЯ ЧАСТЬ

На данном

этапе написания курсовой работы по дисциплине «Статистика» целью является

изложение результатов проведенных самостоятельно исследований с применением

освоенного – методологического аппарата и компьютерной техники.

1. Постановка

задачи

Возникновение

кредита связано непосредственно со сферой обмена, где владельцы товаров

противостоят друг другу как собственники, готовые вступить в экономические

отношения.

Возможность

возникновения и развития кредита связаны с кругооборотом и оборотом капитала. В

процессе движения основного и оборотного капитала происходит высвобождение

ресурсов. Средства труда используются в процессе производства длительное время,

их стоимость переносится на стоимость готовой продукции частями. Постепенные

восстановление стоимости основного капитала в денежной форме приводит к тому,

что высвобождающиеся денежные средства оседают на счетах предприятий. Вместе с

тем на другом полюсе возникает потребность в замене изношенных средств труда и

достаточно крупных единовременных затратах. Аналогичные по своему характеру

процессы происходят и в движении оборотного капитала. Более того, здесь колебания

в кругообороте и обороте проявляют себя более разнообразно. Так, в силу

сезонности производства, неравномерных поставок и другого происходит

несовпадение времени создания и обращения продукции. У одних субъектов

появляется временный избыток средств, у других - их недостаток. Это создаёт

возможность возникновения кредитных отношений, то есть кредит разрешает

относительное противоречие между временным оседанием средств и необходимостью,

их использования в хозяйстве.

Выданные кредиты в рублях Таб.3.1.

Годы

|

Значение

в руб.

|

|

2001

|

588340

|

|

2002

|

972640

|

|

2003

|

1283942

|

|

2004

|

1927262

|

|

2005

|

3012203

|

|

2006

|

4220325

|

По

данным за несколько лет, представленные в таб.3.1., проведем анализ динамики

кредитов, предоставленных предприятий, организаций, банкам и физическим лицам,

для чего рассчитаем следующие показатели:

·

абсолютный прирост;

·

темп роста;

·

темп прироста;

·

абсолютное значение 1% прироста;

·

средние за период уровень ряда, абсолютный прирост, темпы

роста и прироста.

3. Технология выполнения компьютерных расчетов.

Расчеты

показателей динамики затрат организации выполнены с применением пакета

прикладных программ обработки электронных таблиц MS Excel в среде Windows.

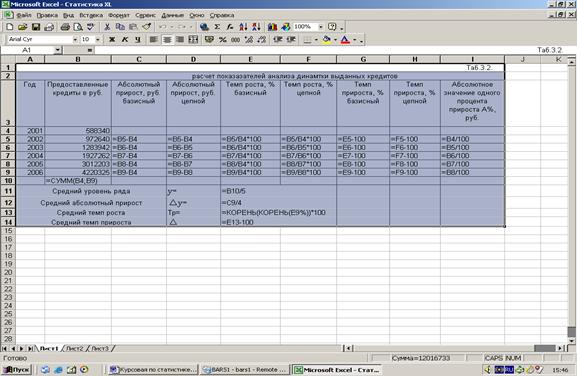

Расположение

на рабочем листе Excel исходных данных (табл.3.1.) и расчетных формул (в формате Excel ) представлено в таб. 3.2. Таб3.2.

Результаты

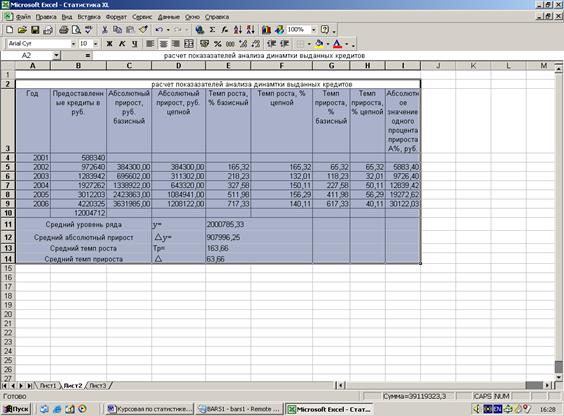

расчетов приведены в Табл.3.3.

Таб.3.3.

4.Анализ результатов

статистических компьютерных расчетов.

Результаты приведенных

расчетов позволяют сделать следующие выводы.

Сумма прибыли за 6 лет

выросла в 7 раз, что в абсолютном выражении составляет 3631985,00 руб.

В течении анализируемого

шестилетнего периода средний размер предоставленных кредитов предприятиям,

организациям, банкам и физическим лицам составил 2000785,33 руб., в среднем за

год он увеличился на 907996,25 руб. или на 63,7%

Для более глубокого

анализа динамики выданных кредитов необходимо изучить

2.Методика решения задачи

Расчет

показателей анализа ряда динамики осуществим по формулам, представленным в

таблице 2.

Таблица 2: «Формулы

расчета показателей»

|

Показатель

|

Базисный

|

Цепной

|

Средний

|

|

Абсолютный прирост

|

r бy =yi-y1(1)

|

r цy=yi-yi-1(2)

|

r y=yn-y1/n-1(3)

|

|

Темп роста

|

Tбp=yi/y1*100(4)

|

Tцp=yi/yi-1*100(5)

|

Tp=n-1√yn/y1*100(6)

|

|

Темп прироста

|

Trб= Tбp-100(7)

|

Tr = Tцp-100(8)

|

Tr = Tp-100(9)

|

Средний уровень в

интервальном ряду динамики вычисляется по формуле:

n

Y = ∑yi/n

i=1

Для

определения абсолютной величины, стоящей за каждым процентом прироста убытка,

рассчитывают показатель абсолютного значения 1%

прироста (А%). Один из способов его расчета – расчет по формуле:

А% i= yi-1/100

Числовые обозначения:

y1 – уровень первого периода; yi - уровень

сравниваемого периода; yi-1 – уровень предыдущего

периода; yn - уровень

последнего периода;n – число уровней ряда динамики.