Содержание

Введение. 3

1. Характеристика

конвертируемых облигаций. 4

2. Задача 8. 11

3. Аналитический

доклад: «Современное состояние рынка обыкновенных акций ОАО «Татнефть». 14

Список литературы.. 24

Введение

С

развитием капитализма в России возникла необходимость в создании отдельной

дисциплины «Корпоративные ценные бумаги» для совершенствования работы рынка

ценных бумаг в России, привлечения капитала на развитие промышленности, так как

одних кредитов недостаточно, да и не всегда они были выгодны для

промышленников, поэтому возникла идея перенять такое проявление рынка ценных

бумаг, давно существовавшее на Западе в развитых капиталистических странах, как

акционирование, т.е. долевую собственность, это стало одним из возможных

источников финансирования промышленных и иных проектов которые не смог бы

финансировать Центральный Банк России и правительство.

Переход

нашей страны к рыночной экономике определил собой начало нового этапа в

развитии рынка ценных бумаг.

Условно

все реформы можно разделить на три этапа:

На

первом этапе, а он проходил с 1990-1992 год, происходило создание предпосылок

для развития фондового рынка:

образование фондовых бирж и рынка акций коммерческих банков, товарных и

фондовых бирж. Началось формирование законодательной базы российского рынка

ценных бумаг.

На

втором этапе, это с 1993 – первая половина 1994 года фондовый рынок существовал в форме

приватизационных чеков.

На

третьем этапе, со второй половины 1994 и до сегодняшних дней начался

складываться новый фондовый рынок, на котором торговля ведется уже акциями существующих российских акционерных обществ.

Таким

образом, для развития навыков и знаний

по специальности «Финансы и кредит» при выполнении данной работы необходимо

решить следующие задачи:

-

Дать

характеристику конвертируемым корпоративным облигациям;

-

Решить

ситуацию, связанную с ценными бумагами;

-

Проанализировать

состояние рынка акций ОАО «Татнефть».

1. Характеристика конвертируемых

облигаций

“Прелесть”

конвертируемых облигаций (convertible securities, convertibles, или Cvs) – в том, что они объединяют в себе лучшие

характеристики двух основных типов ценных бумаг, предлагая инвесторам как

потенциал роста, свойственный акциям, так и защиту от риска падения стоимости,

являющуюся важной чертой облигаций. В настоящее время инвестировать в эти

“гибриды” стало проще, чем когда бы то ни было.

Резкий

взлет технологического сектора способствовал значительному увеличению объемов

эмиссии конвертируемых облигаций, часто и совершенно несправедливо

недооцениваемых или вообще не замечаемых инвесторами. Многие небольшие

компании, принадлежащие к технологическому и телекоммуникационному секторам,

воспользовавшись ростом этих секторов, стали “выбрасывать” на рынок огромное

количество конвертируемых облигаций (эмитированные ими бумаги составили 50%

объема всех новых выпусков конвертируемых ценных бумаг, появившихся в 1999 г.).

Подобные компании, испытывающие потребность в денежных средствах для расширения

бизнеса, либо не могут получить эти средства на “остепенившемся” рынке акций,

где инвесторы уже перестали без оглядки скупать все и вся, либо не желают

“разводнять” стоимость своих акций, увеличивая их количество. В то же время они

не хотят платить в полном размере проценты по долговым обязательствам.

Конвертируемые облигации, в которых соединены характерные черты акций и

облигаций, являются в этом случае наиболее удобным финансовым инструментом. Эти

“гибридные” облигации выпускаются несколько чаще, чем их “близкие родственники”

– конвертируемые привилегированные акции, по которым выплачиваются квартальные

дивиденды.[1]

Конвертируемые

облигации – это инструмент, не только выгодный компаниям, но и представляющий

“великое благо” для инвесторов. Даже в периоды спада они позволяют получать

процентный доход, который обеспечивает определенную доходность на основную

сумму капиталовложений. Кроме того, существует условие, предусматривающее, что

если цена обыкновенных акций компании упадет, то рыночная стоимость ее

конвертируемых ценных бумаг будет близка к стоимости облигаций, рейтинг и

текущая доходность которых сопоставимы с рейтингом и текущей доходностью этих

бумаг (в последнее время составлявшей в среднем около 4,3%). Для сравнения:

средний размер дивидендов по обыкновенным акциям составляет менее 1,5%. Если же

котировки акций компании, выпустившей конвертируемые облигации, растут, то эти

бумаги могут быть обменены на обыкновенные акции в фиксированной пропорции и по

заранее оговоренной цене. За право получения регулярного дохода инвесторы,

приобретающие недавно выпущенные конвертируемые бумаги, как правило, платят

премию в размере 20-25% стоимости обыкновенных акций, в которые эти бумаги

могут быть конвертированы.

По

мнению Брюса Олстона (Bruce

H. Alston), портфельного менеджера из фонда Value Line Convertible,

конвертируемые облигации являются идеальным вариантом для тех, кто хочет

получать доход, сравнимый с доходом от акций, но не может вынести

неопределенности, связанной с волатильностью. Исторически

рост конвертируемых бумаг составляет около 80% от роста обыкновенных акций,

тогда как показатели волатильности тех и других

соотносятся приблизительно как 2 к 3. Таким образом, если акции растут на 10%,

то стоимость конвертируемых облигаций повышается на 8%; если акции падают на

10%, конвертируемые бумаги теряют 6% стоимости.

Конвертируемые

облигации компании, как правило, могут быть обменены на ее обыкновенные акции в

любое время до истечения срока их действия, если стоимость обыкновенных акций

поднимается выше фиксированной цены конверсии. Но большинство инвесторов не

стремится воспользоваться этой возможностью. Аналитик Джейсон Восс (Jason Voss)

из фонда Davis Convertible Securities объясняет этот факт тем, что, когда

конвертируемые бумаги торгуются как акции, их владельцы фактически владеют

обыкновенными акциями, но при этом имеют дополнительную привилегию получения

регулярного дохода, которую они не хотят терять. Компании обычно дают обещание

не “отзывать” конвертируемые бумаги, т.е. не производить их выкупа за наличные

до истечения срока их действия, который составляет не менее трех лет с момента

выпуска. Однако когда компания-эмитент все же требует вернуть конвертируемые

облигации, чтобы в ее бухгалтерских книгах не числилась задолженность, инвесторы,

не желающие “расставаться” с компанией, должны обратить эти бумаги в

обыкновенные акции в соответствии с заранее установленными условиями конверсии.

Рыночная

стоимость конвертируемых облигаций зависит от того, насколько стоимость

обыкновенных акций того же эмитента близка к цене конверсии этих бумаг. Когда

котировки акций приближаются к цене конверсии, конвертируемые бумаги торгуются

как акции, и их стоимость определяется мнением инвесторов относительно

перспектив роста прибыли компании. Но если обыкновенные акции торгуются намного

ниже цены конверсии, конвертируемые бумаги торгуются как облигации, т.е. их

стоимость колеблется в зависимости от повышения или понижения процентных

ставок.[2]

Большинство

инвесторов игнорируют конвертируемые облигации, во-первых, потому, что на рынке

их довольно мало, а во-вторых, потому, что их достаточно трудно отслеживать.

Кроме того, инвесторов может смущать “гибридная” природа этих инструментов,

которые иногда торгуются как акции, а иногда – как облигации. Однако

конвертируемые ценные бумаги могут быть великолепным (и значительно менее

рискованным, чем акции) способом инвестирования в быстрорастущие

технологические компании, которые имеют блестящие перспективы, но не слишком

хорошие финансовые показатели.

Разумеется,

обыкновенные акции, в которые можно обратить конвертируемые облигации, всегда

могут резко обвалиться. Когда цена акций падает значительно ниже цены

конверсии, так что разрыв между этими величинами доходит до 50% или более,

такие облигации называются “сломанными конвертируемыми облигациями” (busted convertibles). Они

торгуются точно так же, как обычные облигации, т.е. в зависимости от колебаний

процентных ставок, до тех пор, пока обыкновенные акции вновь не вырастут в

цене. Но “сломанные конвертируемые облигации” – это не всегда плохо. Восс указывает на Xerox и Waste Management - две стабильные

компании, у которых обыкновенные акции значительно упали, но конвертируемые

облигации приносят инвесторам значительный доход (примерно 10%).

Итак,

покупка конвертируемых облигаций выглядит как весьма выгодная сделка, однако

среднему инвестору приобрести их гораздо труднее, чем обыкновенные акции или

облигации. Существует всего лишь около 640 компаний, выпускающих такие бумаги.

Причем многие из эмитентов – это компании малой капитализации, чьи акции являются

переоцененными, а прибыль низка или вообще отсутствует. Чтобы не платить

комиссионных брокерским фирмам, такие компании часто продают эмитируемые ими

бумаги большими партиями непосредственно институциональным инвесторам. А

индивидуальные инвесторы должны покупать конвертируемые облигации у брокера и

могут, по желанию, платить ему $120 в год за отслеживание изменений в стоимости

этих бумаг.

По

этой причине взаимные фонды пока являются для индивидуальных инвесторов

наиболее простым и удобным способом инвестирования в конвертируемые ценные

бумаги. По данным Morningstar, 56 взаимных фондов,

специализирующихся на этих бумагах, выросли в прошлом году в среднем на 30%, тогда

как рост фондов, инвестирующих в обычные акции, составил 27,5%. По мнению

аналитика из Morningstar Уильяма Хардинга

(William Harding), главной

причиной этого был взрыв интереса к технологическому сектору. Технологические и

телекоммуникационные компании выпустили в прошлом году половину всех новых

конвертируемых облигаций, и эти бумаги, обеспечивающие своим владельцам

дополнительный процентный доход, двинулись вверх вслед за стремительно

“набравшими высоту” акциями, в которые их предполагалось конвертировать.

Инвесторам,

желающим найти агрессивный фонд, специализирующийся на конвертируемых ценных бумагах,

следует обратить внимание на Fidelity Convertible Securities. Активы

данного фонда, владеющего крупными пакетами акций таких технологических

компаний, как Veritas Software

и Qualcomm, увеличились в 1999 г. на 44%. Более того,

за последние 10 лет среднегодовой рост Fidelity

составил 18,3%, что соответствует росту индекса Standard

& Poor’s 500 [i:SPC] за

этот период и превышает показатели 94% конкурентов фонда. Несмотря на потери,

понесенные в связи с обвалом рынка в апреле нынешнего года, к 31 июля рост

фонда составил 14,4%. Более консервативным инвесторам можно посоветовать обратиться

в фонд Vanguard Convertible

Securities, который вкладывает средства в основном в

конвертируемые облигации с солидным уровнем доходности, обеспечивая, таким

образом, защиту от риска падения стоимости. В 1999 г. активы Vanguard увеличились на 30,4%, а на конец июля нынешнего

года рост активов составил 10,4%, что, по данным Morningstar,

превышает средний показатель для подобных фондов, равный 6,3%.

Корпоративные

облигации делятся на конвертируемые и неконвертируемые.

Конвертируемые

облигации, как и конвертируемые привилегированные акции, подлежат обмену. Они

дают право владельцу облигаций обменять их на акции этого же эмитента по

определенной цене и в обусловленный срок, что делает их более привлекательными

для инвесторов. Общество, в вою очередь, не имеет права размещать конвертируемые

облигации, если количество объявленных акций определенных категорий и типов

меньше того количества акций, право на приобретение которых предоставляют

такие облигации.[3]

Владельцы

неконвертируемых облигаций подобным правом покупки акций не обладают.

Конвертируемую

облигацию можно рассматривать как обычную облигацию с бесплатной возможностью

ее замены на заранее определенное количество акций (в случае с корпоративными

облигациями) или на эквивалентное количество других облигаций (в случае с

государственными облигациями). Следует заметить, что это право или возможность

не может быть использовано компанией-эмитентом, и конвертация может быть

произведена компанией-эмитентом только по просьбе владельца облигации.

В

связи с тем, что эти облигации предоставляют такое бесплатное право, ставка

купона по ним обычно бывает ниже, чем по обычным облигациям. Следовательно,

компания-эмитент имеет возможность приобрести более дешевую форму заимствования

и может надеяться на то, что ей никогда не придется погашать заем, который

может быть конвертирован в акции, если цена акции достаточно выросла.

Тем

не менее, инвестор первоначально будет получать по конвертируемым облигациям

более высокий доход, чем по обыкновенным акциям, но поскольку условия конверсии

обычно устанавливается на уровне, превышающем цены по долевым инструментам на

20—25%, то владелец облигации сможет воспользоваться только лишь частью общей

суммы увеличения цены акции. Следовательно, рыночная стоимость таких облигаций

будет расти с ростом цен акций, но они будут защищены от падения стоимости

фиксированной процентной ставкой по облигациям.

Обычно

облигации разрешается конвертировать примерно через пять лет, к они имеют

фиксированные конверсионные ставки на период, оставшийся до момента погашения.

Конверсия

обычно осуществляется в тот момент, когда дивиденды по акциям выросли по

отношению к облигациям и когда премия по отношению к акциям упала до нуля. В

вышеприведенном примере |акая ситуация может возникнуть в том случае, если

дивиденды по обыкновенным акциям вырастут в следующем году или если цена

обыкновенных акций вырастет до следующей даты конверсии. Следует также заметить,

что если по большинству выпусков конвертируемых облигаций устанавливается

только одна дата конверсии, то по американским выпускам конвертируемых

облигаций, особенно в случае облигаций, обращающихся на еврорынках, конверсия

может проводиться в любой момент.

С

точки зрения компании-эмитента конверсия может рассматриваться как

преимущество, так как она может больше не беспокоиться о погашении займа.

Однако поскольку конверсия происходит только тогда, когда доход по долевым

инструментам равен или выше дохода по облигациям, то это будет означать, что

компания должна будет выплачивать дивиденды по этим новым акциям, которые будут

выше, чем текущая процентная ставка по облигациям.

Инвестору

необходимо учитывать еще два фактора.

•

Когда начнется конверсия некоторых облигаций, то это приведет к более низкой

ликвидности для оставшихся владельцев конвертируемых облигаций, что усложнит

торговлю этими инструментами.

•

Более важно, что большинству профессиональных инвесторов, которые по

законодательству должны вкладывать большую часть средств только в инвестиции с

низким риском, т. е. облигации), конвертируемые облигации предоставляют

возможность вкладывать средства в рынок долевых инструментов, не нарушая своих

обязательств и мер регулирования.

Размещение

обществом облигаций, конвертируемых в акции, и иных эмиссионных ценных

бумаг, конвертируемых в

акции, должно осуществляться по

решению общего собрания акционеров или по решению совета директоров

(наблюдательного совета) общества,

если в соответствии с уставом общества ему

принадлежит право принятия решения о размещении облигаций, конвертируемых в

акции, и иных эмиссионных ценных бумаг, конвертируемых

в акции.[4]

2. Задача 8

Акционерное общество «А» заключило

договор найма с акционерным обществом «В». Сумма займа 20 млн. руб. балансовая

стоимость активов АО «А» составляет 145 млн. руб. Генеральный директор АО «А»

является родственником генерального директора АО «В», в связи с чем данная

сделка была признана сделкой, в совершении которой имеется заинтересованность.

Совет директоров одобрил эту сделку. На заседании совета директоров присутствовало

9 человек, «За» проголосовали 5 человек, включая генерального директора, являющегося

членом совета директоров.

Ответьте на следующие вопросы:

1.

Является ли данная сделка сделкой, в совершении

которой имеется заинтересованность?

2.

С учетом имеющихся данных о количестве лиц принявших

участие в заседании совета директоров, и количестве голосов «За» можно ли

говорить о том, что данная сделка одобрена? Почему?

3.

Вправе ли совет директоров вообще одобрять эту

сделку?

4.

Какой должен быть порядок одобрения этой сделки?

Решение:

1.

Да, сделка является сделкой, в совершении которой имеется заинтересованность.

Сделки

(в том числе заем, кредит, залог, поручительство), в совершении которых

имеется заинтересованность члена

совета директоров (наблюдательного совета) общества, лица,

осуществляющего функции единоличного исполнительного органа общества, в том

числе управляющей организации или

управляющего, члена коллегиального исполнительного органа общества

или акционера общества,

имеющего совместно с его аффилированными

лицами 20 и

более процентов голосующих акций

общества, а также лица,

имеющего право давать обществу

обязательные для него указания, совершаются обществом

в соответствии с положениями настоящей главы.

Указанные лица

признаются заинтересованными в

совершении обществом сделки в случаях, если они, их супруги, родители,

дети, полнородные и неполнородные братья

и сестры, усыновители и усыновленные и (или) их аффилированные лица:

-

являются стороной,

выгодоприобретателем, посредником

или представителем в сделке;

-

владеют (каждый

в отдельности или в совокупности) 20 и более процентами акций

(долей, паев) юридического

лица, являющегося стороной, выгодоприобретателем, посредником или

представителем в сделке;

-

занимают

должности в органах

управления юридического лица, являющегося стороной,

выгодоприобретателем, посредником

или представителем в сделке, а также

должности в органах

управления управляющей организации такого юридического лица;

-

в иных случаях,

определенных уставом общества.[5]

2.

С учетом имеющихся данных о количестве лиц, принявших участие в заседании

совета директоров, и количестве голосов «За» можно говорить о том, что сделка

одобрена, потому что в заседании приняли участие все 9 членов совета директоров.

Согласно

закону, кворум для проведения

заседания совета

директоров (наблюдательного совета) общества определяется уставом

общества, но не должен быть менее половины

от числа избранных

членов совета директоров (наблюдательного совета)

общества.

Решения на

заседании совета директоров

(наблюдательного совета) общества принимаются большинством

голосов членов совета директоров (наблюдательного совета)

общества, принимающих участие в заседании, если настоящим Федеральным законом,

уставом общества или его внутренним документом, определяющим порядок созыва и

проведения заседаний совета директоров

(наблюдательного совета), не

предусмотрено иное. При

решении вопросов на

заседании совета директоров

(наблюдательного совета) общества каждый

член совета директоров (наблюдательного совета)

общества обладает одним голосом.[6]

3.

Совет директоров не вправе одобрять эту сделку, т.к. стоимость имущества сделки

составляет 14%.

Согласно

Федеральному закону «Об акционерных обществах» от 26 декабря 1995 года N 208-ФЗ

(ред. от 06.04.2004), решение об

одобрении сделки, в совершении которой

имеется заинтересованность,

принимается общим собранием акционеров большинством голосов

всех не заинтересованных в сделке акционеров - владельцев голосующих акций в

следующих случае, если предметом сделки

или нескольких взаимосвязанных сделок является имущество, стоимость которого

по данным бухгалтерского учета (цена

предложения приобретаемого имущества)

общества составляет 2 и более процента балансовой стоимости активов

общества по данным его бухгалтерской отчетности на последнюю отчетную дату.[7]

4.

В решении об одобрении сделки, в совершении которой имеется заинтересованность, должны быть

указаны лицо (лица), являющееся ее стороной (сторонами), выгодоприобретателем

(выгодоприобретателями), цена, предмет сделки и иные

ее существенные условия.

Для

принятия советом директоров

(наблюдательным советом) общества

и общим собранием акционеров решения об одобрении сделки, в совершении которой имеется заинтересованность, цена

отчуждаемых либо приобретаемых имущества

или услуг определяется советом директоров (наблюдательным советом)

общества в соответствии

со статьей 77

Федерального закона «Об акционерных обществах» от 26 декабря 1995 года N 208-ФЗ

(ред. от 06.04.2004).

3. Аналитический доклад: «Современное

состояние рынка обыкновенных акций ОАО «Татнефть»

1. Реквизиты предприятия

Полное

наименование: Открытое акционерное общество «Татарстан нефть»;

Краткое

наименование: ОАО "Татнефть";

ИНН:

1644003838;

Местонахождение:

Россия, Республика Татарстан, г. Альметьевск, ул.Ленина, д.75;

Отрасль:

Нефтегазовые холдинги;

Контактные

телефоны: (85512) 9-76-67, 9-76-36, 25-58-56, (8553) 31-97-79;

E-mail:

ocb@almet.ru;

Web-сайт:

http://www.tatneft.ru/;

Торговля

акциями: НП

"Фондовая биржа РТС";

ММВБ; СПВБ; ФБ «СПб»; ОАО «Фондовая биржа РТС».

2. Анализ финансово-хозяйственной

деятельности

Рассмотрим

динамику основных показателей финансово-хозяйственной деятельности предприятия

за последние годы.

|

Показатель

|

2002

|

2003

|

|

Собственный капитал, $ млн.

|

2 653,723

|

2,968

|

|

Выручка, $ млн.

|

4 231,746

|

4,549

|

|

Прибыль, $ млн.

|

222,316

|

0,443

|

Баланс,

млн. руб. (консолидированная финансовая отчетность)[8]

|

Показатель

|

2003

|

2004

|

|

Актив

|

|

Внеоборотные активы

|

81 006,000

|

80,993

|

|

Оборотные активы

|

58 993,000

|

53,915

|

|

Всего активов

|

139 999,000

|

134,908

|

|

Пассив

|

|

Капитал и резервы

|

84 347,000

|

87,421

|

|

Долгосрочные обязательства

|

20 666,000

|

15,439

|

|

Краткосрочные обязательства

|

34 986,000

|

29,332

|

|

Всего пассивов

|

139 999,000

|

134,908

|

Отчет

о прибылях и убытках, млн.руб.[9]

|

Показатель

|

2003

|

2004

|

|

Чистая выручка

|

132

711,000

|

139,513

|

|

Себестоимость

|

102

708,000

|

-103,410

|

|

Прибыль (убыток) от продаж

|

20

751,000

|

24,209

|

|

Балансовая прибыль (убыток)

|

10

808,000

|

18,758

|

|

Чистая (нераспределенная) прибыль

(убыток)

|

6

972,000

|

13,587

|

Таким

образом, в 2004 году "Татнефть" сохранила

основные показатели своей деятельности на достигнутом уровне, успешно

справилась с главной задачей по добыче нефти.

Добыча

нефти за отчетный период составила 24 миллиона 669 тысяч тонн или 100,2% к

уровню прошлого года. Сверх установленных норм отбора добыто 56,7 тысяч тонн

нефти. Нормы отбора выполнены всеми НГДУ.

За

счёт современных методов повышения нефтеотдачи

пластов в 2004 году добыто 11,2 млн. тонн нефти. Это составляет 45,3% от всего

годового объёма нефти. В течение года были введены в эксплуатацию 444 новые добывающие

скважины и 274 нагнетательные скважины.

Добыто

728 миллиона кубических метров нефтяного газа. Выработано и сдано 286 тысяч

тонн ШФЛУ (план выполнен на 105%).

Одним

из основных направлений поддержания добычи нефти на заданном уровне является

капитальный ремонт скважин. За отчётный период произведён капитальный ремонт на

5 272 скважинах. Потери нефти из-за ожидания и производства капитального

ремонта скважин по сравнению с прошлым годом снизились на 47,7 тысяч тонн.

Выручка

от реализации отгруженной продукции за 2004 год ожидается в сумме 114,7

миллиардов рублей. По сравнению с 2002 годом она увеличилась на 5,4%.

По

результатам финансово-хозяйственной деятельности планируется получить 18,2

миллиарда рублей балансовой прибыли.

В

соответствии с утвержденной инвестиционной программой за прошедший год "Татнефтью" было освоено 10,6 миллиардов рублей

капитальных вложений. Основная доля инвестиций направлена на бурение (28,2%),

производственное строительство (28%), приобретение оборудования (21%).

Буровыми

предприятиями за прошедший год для ОАО "Татнефть"

пробурено 650,7 тысяч метров горных пород. Цикл строительства эксплуатационных

скважин сократился более чем на 25% по сравнению с уровнем предыдущего года.

Особое внимание уделялось развитию и увеличению объемов работ по новым

технологиям. Методом зарезки боковых стволов

проведены мероприятия на 65 скважинах.

Созданная

инфраструктура сервисных служб продолжала обеспечивать надёжную эксплуатацию

технологического оборудования.

Через

сервисные центры диагностики и ремонта НКТ, а также трубные базы прошло более

1200 штук НКТ. ЦБПО РНО и БМЗ выпустили 3,2 тысячи километров труб с различной

изоляцией. В целом, центральные базы производственного обслуживания и БМЗ за

прошедший год выпустили товарной продукции на сумму 1,8 млрд. рублей.

В

2004 году Татнефть успешно реализовывала программу социального

развития. Были выполнены все обязательства, закреплённые в коллективном

договоре 2004 года. Работникам Компании было оказано социальных льгот на сумму

около 250 миллионов рублей.

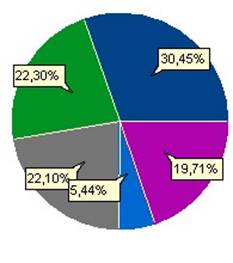

3. Характеристика ценных бумаг

эмитента

Уставный

капитал

Размещенные

акции

|

Вид

акций

|

Номинал,

руб.

|

Количество,

шт.

|

Сумма,

руб.

|

|

АОИ

|

1

|

2 178

690 700

|

2 178

690 700,000

|

|

АПИ

|

1

|

147 508

500

|

147 508

500,000

|

|

Итого:

|

|

|

2

326 199 200,000

|

Основные

акционеры

|

.

|

Наименование

|

Вид зарег.

лица

|

Доля в УК, %

|

|

g

|

ОАО "Центральный Депозитарий Республики Татарстан"

|

Номинальный

держатель

|

30,45

|

|

g

|

ИНГ БАНК (ЕВРАЗИЯ) ЗАО

|

Номинальный

держатель

|

22,30

|

|

g

|

ЗАО "Депозитарно - Клиринговая

Компания"

|

Номинальный

держатель

|

22,10

|

|

g

|

НП "Национальный депозитарный центр"

|

Номинальный

держатель

|

5,44

|

|

g

|

Прочие

|

-

|

19,71

|

В

январе 1994 года производственное объединение "Татнефть"

было преобразовано в открытое акционерное общество. В соответствии с

приватизационным планом 40% акций было закреплено за Республикой Татарстан,

41,34% переданы трудовому коллективу и высшему менеджерскому составу компании,

остальная часть была реализована инвестиционным фондам и

предприятиям-смежникам. "Татнефть" - пионер

среди российских нефтяных компаний в деле продвижения акций на мировые рынки

капитала. Вехой в истории компании стал выпуск "Татнефтью"

- одной из первых в России - в 1996 году АДР первого уровня и проведение

успешного размещения акций на международных фондовых рынках.

Выход

в декабре 1996 года на Лондонскую фондовую биржу и интерес, проявленный

инвесторами к программе АДР "Татнефти", дал

мощный импульс росту стоимости акций "Татнефти"

и одновременно обозначил старт нового этапа. Достигнутый успех отразился и на

росте капитализации компании, увеличившейся в течение 1997 года более чем в 3

раза: стоимость акций выросла с $45 в январе 1997 года до $145 в декабре.

В

течение 1997 года был полностью выполнен комплекс мероприятий по подготовке к

осуществлению программы АДР более высокого уровня. "Татнефть"

приложила максимум усилий для превращения в открытую для инвесторов и

эффективно работающую компанию, что позволило бы ее акциям стать

высоколиквидным и мощным инструментом привлечения инвестиций. 26 января 1998 г.

обыкновенные акции "Татнефти" были включены

в котировальный лист первого уровня РТС, а 9 февраля 1998 года в соответствии с

Правилами листинга и делистинга в список ценных

бумаг, допущенных к торговле в РТС, вошли также привилегированные акции ОАО

"Татнефть".

В

марте 1998 года "Татнефть" стала

единственной компанией российского топливно-энергетического комплекса,

получившей листинг на Нью-Йоркской фондовой бирже, и начала регулярные торги

акциями в форме АДР второго уровня. Ни одна компания России, кроме "Татнефти", не представлена сразу на двух самых

престижных мировых фондовых площадках - в Нью-Йорке и Лондоне.

23

августа 1999 г. начались торги на Московской межбанковской валютной бирже

(ММВБ) обыкновенными и привилегированными акциями ОАО "Татнефть".

Этому предшествовала тщательная экспертиза деятельности компании и включение ее

акций в котировальный лист ММВБ первого уровня. С этого момента ОАО "Татнефть" получила право участвовать в программе

Правительства РФ по реструктуризации долгов по государственным ценным бумагам

(ГКО).

С

участием ОАО "Татнефть" создан ряд

компаний, ставших активными участниками российского фондового рынка. Так,

регистратор "Акционерный капитал" вошел в "двадцатку"

лучших компаний России, занимающихся ведением реестра акционерных обществ.

Созданная "Татнефтью"

инвестиционно-финансовая компания "Солид"

стала маркет-мейкером международного уровня,

общепризнанной в России крупной инвестиционной компанией. Впервые в Республике

Татарстан созданы институты коллективного инвестирования: коммандитное товарищество

"Татнефть, Солид и

компания" и паевой фонд, благодаря чему любой житель региона может

участвовать в операциях на фондовом рынке. Создание Депозитарной компании и

заключение депозитарно-клирингового союза с

независимым регистратором "Акционерный капитал" позволило расширить

спектр услуг акционерам, трудовому коллективу.

С

ноября 2000 года начались торги акциями Татнефти на

бирже NEWEX, учрежденной совместно Берлинской и Венской фондовыми биржами. По

мнению представителей биржи, только 4 российские компании, прошедшие процедуру

листинга NEWEX, вошли в своеобразный “элитный клуб” российских эмитентов, акции

которых в центре внимания инвесторов, а деятельность соответствует международным

стандартам. Биржа призвана обеспечить иностранным инвесторам максимальный

доступ к фондовым рынкам стран Центральной и Восточной Европы, привлекать

дополнительные инвестиционные ресурсы для модернизации производства.

В

целях улучшения структуры активов компания реализует пакеты акций предприятий,

не связанных с нефтехимическим производством (ОАО "АТЗ", ОАО "Алнас" и др.). В течение 2002 года компания

последовательно осуществляла выход из капитала непрофильных предприятий, среди

которых сельскохозяйственные общества.

В

рамках президентской программы развития нефтегазового и нефтехимического

комплекса Республики Татарстан в 1999-2003 гг. "Татнефть"

приобрела контрольные пакеты акций ОАО "Нижнекамскшина",

ОАО "Нижнекамский завод технического углерода" и смежных предприятий

и наметила мероприятия по модернизации шинного производства. Для более

эффективного выполнения данной программы создана управляющая компания "Татнефть-Нефтехим", которой переданы полномочия по

управлению 9 предприятиями, входящими в нефтехимический комплекс "Татнефти".

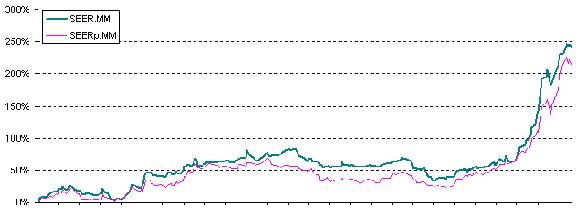

4. Анализ динамики изменения цены

акций

Привилегированные

акции Татнефти традиционно являются достойным

вложением средств, т.к. они сочетают в себе прибыль от роста курсовой стоимости

с дивидендной прибылью. Традиционно выплачиваемые Татнефтью

высокие дивиденды на собственные привилегированные акции повышают привлекательность

их приобретения накануне даты закрытия реестра и последующей продажи после

закрытия реестра акционеров. В таблице представлена котировка акций ОАО «Татнефть» в 2002 и 2004 году.

Котировки акций ОАО «Татнефть»

РФ

|

Котировка

ММВБ, руб.

|

Котировка

РТС, $

|

|

BID

|

ASK

|

BID

|

ASK

|

|

2004

год

|

|

Акции обыкновенные

|

2564.0

|

2570.0

|

83.00

|

85.00

|

|

Акции привилегированные

|

25.880

|

26.200

|

0.8300

|

0.8800

|

|

2003

год

|

|

Акции обыкновенные

|

2316.0

|

2319.0

|

81.06

|

79.23

|

|

Акции привилегированные

|

25.015

|

24.125

|

0.7534

|

0.6400

|

|

2002

год

|

|

Акции обыкновенные

|

2211.0

|

2301.0

|

80.00

|

79.00

|

|

Акции привилегированные

|

24.810

|

23.954

|

0.7600

|

0.5680

|

|

|

|

|

|

|

Как

показывает таблица, котировки акций ОАО «Татнефть»

уверенно росли на протяжении последних трех лет. Это очевидно, принимая во

внимание результаты финансово-хозяйственной деятельности Общества, которая была

рассмотрена в пункте 2.

Если

изобразить динамику котировок акций ОАО «Татнефть» за

этот же период, то кривая будет иметь постоянно возрастающий вид (рис.1.).

Ежедневно

по акциям Татнефти проводятся торги в РТС и на ММВБ.

Активность торгов привилегированными акциями Татнефти

по данным на 1 января 2003 года – 15 февраля 2004 года на ММВБ характеризуется

следующими показателями:

Интенсивность

торгов по акциям ОАО «Татнефть» (прив.)

|

Объем

торгов, $

|

Объем

торгов, шт.

|

Число

сделок, шт.

|

|

800 120

|

1 890

806

|

80

|

В

настоящий момент котировка привилегированных акций ОАО «Татнефть»

равна $0.2850/0.3000 в РТС и 8.41/8.50 руб. на ММВБ.[10]

Таким

образом, при приобретении привилегированных акций ОАО «Татнефть»

операция представляется достаточно привлекательной (максимальная доходность

может достигнуть 97.6%), но при ее реализации необходимо учесть риск изменения

котировок, поскольку доходность операции очень чувствительна к цене покупки и

последующей реализации акций.

5. Дивидендная доходность представлена

в динамике с 2002 года

Дивидендная доходность

по привилегированным акциям ОАО «Татнефть»

|

Год

|

Дата

закрытия

реестра

|

Дивидендная

доходность

(тыс.

руб.)

|

Дивиденд

на одну акцию, руб.

|

|

2004

|

12.06.2005

|

13 939 517

|

0,79

|

|

2003

|

07.06.2004

|

15 391 683

|

0,77

|

|

2002

|

20.05.2003

|

4 521 227

|

0,80

|

Прибыль

на акцию является одним из основных финансовых показателей, использующихся для

оценки компании на фондовом рынке, для сравнения инвестиционной

привлекательности компаний и их эффективности. EPS - один из немногих

финансовых показателей, правила расчета которых зафиксированы в целом ряде

стандартов финансовой отчетности (IAS, GAAP).

Формула

расчета:

где:

Средн. число обыкновенных акций - среднегодовое число

обыкновенных акций в обращении.

Подставляя

данные в формулу, получим: EPS = (46,4

млрд.руб. – 46,3 млрд. руб. )/19 млн. шт. Получим EPS = 0,005 = 0,15$.

Разделив

реальную цену акций компаний на рынке на показатель EPS, получим отношение

цена/прибыль (P/E). На рис.3 компании проранжированы по показателю Р/Е, представляющего отношение

цены акции к прибыли (в расчете на одну акцию). Р/Е = 1,18/0,15 = 7,93.

В

целом по этому показателю можно сказать, что ОАО «Татнефть»

еще имеет потенциал роста рыночной стоимости акций (а скорее имел с 2003 года),

но, учитывая резко возросшую рыночную цену акций компании с 2003 года

(практически в два раза), и менее высокие темпы роста прибыли (по прогнозам не

более чем на 10-15%), мы предполагаем, что ОАО «Татнефть»

уже достиг по этому показателю на данный момент уровней 12-15, что на наш

взгляд является довольно высоким показателем для предприятия страны с

развивающейся экономикой.

6. Вывод

Таким

образом, мы рассмотрели акционерную деятельность ОАО «Татнефть»,

охарактеризовали финансово-экономическую деятельность и ценные бумаги эмитента,

показали динамику цен акций Татнефть, рассчитали

некоторые показатели акционерной деятельности компании и можем подвести некоторые

итоги.

По

основным анализируемым параметрам мы можем говорить как минимум об отсутствии недооцененности ОАО «Татнефть»,

по сравнению с аналогичными компаниями той же отрасли.

Темпы

роста рыночной стоимости акций компании существенно быстрее темпов прироста

активов. На начало 2004 года основные показатели ОАО «Татнефть»

соответствовали предприятиям-аналогам, и лишь учитывая довольно низкий

показатель P/E, и норму прибыли на начало 2004 года, можно было говорить о

потенциале роста рыночной стоимости акции.

Однако

предварительные результаты работы компании за 2004 год говорят о явно

наметившемся дисбалансе между скоростью роста активов, прибыли и рыночной ценой

акций.

На

наш взгляд, если в годовом отчете за 2004 год показатели стоимости основных

активов и чистой прибыли останутся на уровне прогнозируемых, рыночная стоимость

акций ОАО «Татнефть», сложившаяся на данный момент,

представляется завышенной.

Также

отметим, что в случае развивающегося рынка некоторое завышение основных

показателей и коэффициентов, используемых для оценки «справедливой»

фундаментальной цены акций, вполне оправданы и вызваны ожиданиями высокой

скорости роста нефтяного бизнеса (в данном случае) в таких условиях.

Список литературы

1. Гражданский кодекс Российской Федерации (Часть

вторая) от 26 января 1996 года N 14-ФЗ (ред. от 23.12.2003). – Справочная

система Гарант.

2. Федеральный закон «О рынке ценных бумаг» от 22

апреля 1996 года N 39-ФЗ (ред. от 29.06.2004). – Справочная система Гарант.

3. Федеральный закон «Об акционерных обществах» от 26

декабря 1995 года N 208-ФЗ (ред. от 06.04.2004). – Справочная система Гарант.

4. Бердникова Т. Б. Рынок ценных бумаг и биржевое дело

/ Учеб. пособие /

Серия "Высшее образование". – М.: ИНФРА-М, 2004.

5. Биржевая деятельность: Учебник для студентов ВУЗов /

Под ред. А.Т. Грязновой. – М.: Финансы и статистика, 2002.

6. Жуков Е.Ф. Ценные бумаги и фондовые рынки.: Учебное

пособие для экономических ВУЗов. – М.: Банки и биржи; ЮНИТИ, 2003.

7. Колтынюк Б. А. Рынок ценных бумаг / Учеб. для студентов

вузов. – М.: Финансы и статистика, 2003.

8. Фондовые рынки: Учебник / Под ред. В.А. Галанова,

А.И. Басова. – 2-е изд., перераб. и доп. – М.:

Финансы и статистика, 2002.

9. http://www.amity.ru/info81.htm

- аналитические материалы по рынку ценных бумаг крупнейших акционерных компаний

РФ.

10.

http://www.tatneft.ru/ -

Официальный сайт ОАО «Татнефть»

[1] Бердникова Т. Б.

Рынок ценных бумаг и биржевое дело / Учеб. пособие /

Серия "Высшее образование". – М.: ИНФРА-М, 2004. – с. 201.

[2] Колтынюк Б. А. Рынок ценных бумаг / Учеб. для студентов

вузов. – М.: Финансы и статистика, 2003. – с. 166.

[3] Фондовые рынки: Учебник / Под ред. В.А. Галанова,

А.И. Басова. – 2-е изд., перераб. и доп. – М.: Финансы

и статистика, 2002. – с. 234.

[4] Федеральный закон

«Об акционерных обществах» от 26 декабря 1995 года N 208-ФЗ (ред. от

06.04.2004). – Справочная система Гарант. – ст. 33.

[5] Федеральный закон «Об акционерных обществах» от 26

декабря 1995 года N 208-ФЗ (ред. от 06.04.2004). – Справочная система Гарант. –

ст. 81. п.1.

[6] Федеральный закон «Об акционерных обществах» от 26

декабря 1995 года N 208-ФЗ (ред. от 06.04.2004). – Справочная система Гарант. -

ст. 68. п.3

[7] Там же. ст. 83. п.4.

[8] http://www.tatneft.ru/

- Официальный сайт ОАО «Татнефть»

[9] http://www.tatneft.ru/

- Официальный сайт ОАО «Татнефть»

[10] http://www.tatneft.ru/

- Официальный сайт ОАО «Татнефть»