Содержание

Введение. 3

1. Экономическое содержание

финансов предприятия. 4

2. Сущность и функции

финансов коммерческих организаций и предприятий. 6

3. Роль и место финансов

предприятия в общественном воспроизводстве. 12

4. Классификация финансов

предпринимательской деятельности. 15

5. Принципы организации

финансов предприятия. 22

Заключение. 26

Список использованной

литературы.. 28

Приложение. 29

Введение

Рыночная экономика предполагает становление и развитие предприятий

различных организационно - правовых форм, основанных на разных видах частной

собственности, появление новых собственников - как отдельных граждан, так и

трудовых коллективов предприятий. Появился такой вид экономической деятельности,

как предпринимательство - это хозяйственная деятельность, т.е. деятельность,

связанная с производством и реализацией продукции, выполнением работ, оказанием

услуг или же продажей товаров, необходимых потребителю. Она имеет регулярный

характер и отличается, во-первых, свободой в выборе направлений и методов

деятельности, самостоятельностью в принятии решений (разумеется, в рамках

законов и нравственных норм), во-вторых, ответственностью за принимаемые

решения и их последствия. В-третьих, этот вид деятельности не исключает риска,

убытков и банкротств. Наконец, предпринимательство четко ориентировано на

получение прибыли, чем в условиях развитой конкуренции достигается и

удовлетворение общественных потребностей. Это важнейшая предпосылка и причина заинтересованности

в результатах финансово - хозяйственной деятельности. Реализация этого принципа

на деле зависит не только от предоставленной предприятиям самостоятельности и

необходимости финансировать свои расходы без государственной поддержки, но и от

той доли прибыли, которая остается в распоряжении предприятия после уплаты

налогов. Кроме того, необходимо создать такую экономическую среду, в условиях

которой выгодно производить товары, получать прибыль, снижать издержки.

Под финансированием предприятия понимают привлечение

необходимого для приобретения основных и оборотных фондов предприятия капитала,

иными словами, покрытие потребности в капитале.

Цель работы – рассмотрение вопроса, связанного с

экономическим содержанием, сущностью и функциями финансов предприятия.

1.

Экономическое содержание финансов предприятия

Финансы коммерческих

предприятий и организаций — это финансовые или денежные отношения, возникающие

в ходе предпринимательской деятельности в процессе формирования собственного

капитала, целевых фондов денежных средств, их распределения и использования.

По своему экономическому

содержанию всю совокупность финансовых отношений можно сгруппировать по

следующим направлениям:

1) между учредителями в

момент создания предприятия — связаны с формированием собственного капитала и в

его составе уставного (акционерного, складочного) капитала. Конкретные способы

образования уставного капитала зависят от организационно-правовой формы

хозяйствования. В свою очередь уставный капитал является первоначальным

источником формирования производственных фондов, приобретения нематериальных

активов;

2) между предприятиями и

организациями — связаны с производством и реализацией продукции,

возникновением вновь созданной стоимости. Это финансовые отношения между

поставщиком и покупателем сырья, материалов, готовой продукции и т.п.,

отношения со строительными организациями при осуществлении инвестиционной деятельности,

с транспортными организациями при перевозке грузов, с предприятиями связи,

таможней, иностранными фирмами и т.п. Эти отношения являются основными,

поскольку от их эффективной организации во многом зависит конечный финансовый

результат коммерческой деятельности;

3) между предприятиями и

его подразделениями (филиалами, цехами, отделами, бригадами) — по поводу

финансирования расходов, распределения и использования прибыли, оборотных

средств. Эта группа отношений влияет на организацию и ритмичность

производства;

4) между предприятием и

его работниками — при распределении и использовании доходов, выпуске и

размещении акций и облигаций предприятия, выплате процентов по облигациям и

дивидендов по акциям, взыскании штрафов и компенсаций за причиненный

материальный ущерб, удержании налогов с физических лиц. От организации этой

группы отношений зависит эффективность использования трудовых ресурсов;

5) между предприятием и

вышестоящей организацией, внутри финансово-промышленных групп, внутри

холдинга, с союзами и ассоциациями, членом которых является предприятие.

Финансовые отношения возникают при формировании, распределении и использовании

централизованных целевых денежных фондов и резервов, финансировании целевых

отраслевых программ, проведении маркетинговых исследований,

научно-исследовательских работ, проведении выставок, оказании финансовой помощи

на возвратной основе для осуществления инвестиционных проектов и пополнения

оборотных средств. Эта группа отношений связана, как правило, с

внутриотраслевым перераспределением денежных средств и направлена на поддержку

и развитие предприятий;

6) между коммерческими

организациями и предприятиями — связаны с эмиссией и размещением ценных бумаг,

взаимным кредитованием, долевым участием в создании совместных предприятий.

От организации этих отношений зависит возможность привлечения дополнительных источников

финансирования предпринимательской деятельности;

7) между предприятиями и

финансовой системой государства — при уплате налогов и осуществлении других

платежей в бюджет, формировании внебюджетных фондов, предоставлении налоговых

льгот, применении штрафных санкций, финансировании из бюджета;

8) между предприятиями и

банковской системой — в процессе хранения денег в коммерческих банках,

получения и погашения ссуд, уплаты процентов за банковский кредит, покупки и

продажи валюты, оказания других банковских услуг;

9) между предприятиями и

страховыми компаниями и организациями — при страховании имущества, отдельных

категорий работников, коммерческих и предпринимательских рисков;

10)между предприятиями и

инвестиционными институтами — в ходе размещения инвестиций, приватизации и др.

Каждая из перечисленных

групп отношений имеет свои особенности и сферу применения. Однако все они

носят двусторонний характер и их материальной основой является движение

денежных средств. Движением денежных средств сопровождается формирование

собственного и в его составе уставного капитала предприятия, начинается и

завершается кругооборот средств предприятия, формирование и использование

денежных фондов и резервов.[1]

2.

Сущность и функции финансов

коммерческих организаций и предприятий

Финансы

предприятий - это система денежных соотношений, возникающих в процессе

формирования, распределения и использования фондов денежных ресурсов (основных

и оборотных средств, заработной платы, фондов накопления и потребления,

амортизационного фонда и т.п.).

Финансы

предприятий - это основа финансовой системы государства, поскольку предприятия

являются основным звеном народнохозяйственного комплекса. Состояние финансов

предприятия оказывает значительное влияние на обеспеченность общегосударственных

и местных денежных фондов финансовыми ресурсами. Чем крепче и устойчивее

финансовое положение предприятий, тем обеспеченнее государственные и местные

денежных фонды, более полно удовлетворяются социально-культурные и другие

потребности.

Финансы

- объективная экономическая категория рыночной экономики, играющая ведущую

роль. Без нормального функционирования финансового механизма рыночная экономика

работать не в состоянии. Задача государства состоит в том, чтобы оценить роль

финансовых отношений в тот или иной период развития. Именно поэтому в условиях

рыночной экономики необходимо научиться сочетать полную самостоятельность

предприятий с государственным регулированием экономики и финансов. Эти задачи

должен решать функционирующий на том или ином этапе развития общества

финансовый механизм.

Финансовый

механизм предприятий - это система управления их финансами, предназначенная для

организации взаимодействия финансовых отношений и фондов денежных средств с

целью эффективного их воздействия на конечные результаты производства,

устанавливаемая государством в соответствии с требованиями экономических

законов путем выпуска законодательных и нормативных актов и используемая

предприятиями с учетом своих особенностей и задач.

Таким

образом, если финансы - объективная экономическая категория, отражающая

объективно существующие денежные отношения, то финансовый механизм, или

финансовый менеджмент, - это система управления финансами.

Финансовый

механизм состоит из:

-

Механизма управления финансовыми

отношениями;

-

Механизма управления денежными фондами.

Механизм

управления финансовыми отношениями включает в себя взаимодействие между:

-

отдельными предприятиями, в процессе реализации продукции (работ, услуг) и при

комерческом кредитовании;

-

предприятиями и коллективами их работников при выплате заработной платы,

премий, распределении средств фонда потребления;

-

предприятиями и организациями, концернами или другими структурами вневедомственного

управлениями, в которые входят предприятия, а также между предприятиями и хозрасчетными

подразделениями внутри них при распределении и перераспределении финансовых

ресурсов;

-

предприятиями и финансовой системой при внесении платежей в бюджет, внебюджетные

фонды и получении ассигнований;

-

предприятиями и кредитной системой при безналичных и наличных расчетах,

получении, погашении ссуд и уплате процентов за кредит, а также при оказании различных

банковских услуг, таких как факторинг, траст, лизинг;

-

предприятиями и страховыми компаниями при страховании имущества;

-

предприятиями и фондовым рынком;

-

другие отношения.

Механизм

управления денежными фондами включает два аспекта: определение и оптимизацию

источников их образования и эффективное использование аккумулируемых денежных

средств.

Уставный

фонд (капитал) предприятия - это источник его собственных средств, используемый

для формирования основных и оборотных средств, Главное требование к нему - его

достаточность, обеспечивающая независимость, автономию предприятия от заемных

источников, а также эффективную работу без чрезмерного риска. В соответствии с

мировыми стандартами доля уставного фонда вместе с другими источниками

собственных средств в формировании имущества предприятия не должна быть менее

половины. Уставный капитал в акционерном обществе является основой для

определения количества его акций при заданном их номинале.

К

другим источникам собственных средств (денежных фондов) предприятия, используемых

для формирования его имущества, относятся:

-

добавочный капитал, который образуется в результате переоценки основных фондов;

-

резервный фонд - образуется предприятием за счет прибыли в пределах 25%

уставного капитала, для предприятий с долей иностранного капитала в уставном фонде

не менее 30%;

-

фонды накопления - средства, направляемые на развитие производства;

-

целевое финансирование и поступления - средства на строительство и содержание

социальных объектов и поступления, от юридических и физических лиц на эти цели;

-

арендные обязательства - задолженность арендатора за долгосрочно арендуемые

основные фонды;

-

нераспределенная прибыль.

Амортизационный

фонд предприятия предназначен для обеспечения простого воспроизводства основных

фондов. Амортизация поступает в составе выручки от реализации продукции и

является источником финансирования развития производства.

Если

предприятие занимается внешнеэкономической деятельностью, оно образует валютный

фонд за счет поступающей валютной выручки. 70% валютной выручки предприятие

использует по своему усмотрению, а 30% обязано продавать государству.

Для

оперативного управления финансами предприятие также создает ряд оперативных

денежных фондов. К ним относятся:

-

фонд для выплаты заработной платы. Его необходимость объясняется тем, что

финансовые службы вынуждены принимать меры для своевременной выплаты заработной

платы;

-

фонд для платежей в бюджет. Цель этого фонда та же, что и предыдущего -

обеспечить своевременность платежей в бюджет, в противном случае предприятию

придется платить штраф;

-

другие денежные фонды.

Оптимальное

взаимодействие финансовых отношений достигается путем использования финансовых

категорий (выручка, прибыль, амортизация, оборотные средства, безналичные

расчеты, кредит и другие) и нормативов (налогов, рентабельности, амортизации,

средств направляемых на потребление и т.д.), различного рода стимулов, льгот,

санкций и других финансовых рычагов.

Функции финансов

коммерческих предприятий и организаций те же, что и общегосударственных

финансов, — распределительная и контрольная. Обе функции тесно взаимосвязаны.

1. Посредством

распределительной функции происходят формирование первоначального капитала,

образующегося за счет вкладов учредителей, авансирование его в производство,

воспроизводство капитала, создание основных пропорций при распределении доходов

и финансовых ресурсов, обеспечивающих оптимальное сочетание интересов отдельных

товаропроизводителей, хозяйствующих субъектов и государства в целом. С

распределительной функцией финансов связано формирование денежных фондов

коммерческих предприятий и организаций посредством распределения и

перераспределения поступающих доходов. К ним относятся: уставный капитал или

уставный фонд, резервный фонд, добавочный капитал, фонд накопления, фонд

потребления, валютный фонд и др.

Распределительные

отношения затрагивают интересы как общества в целом, так и отдельных

хозяйствующих субъектов, их работников, акционеров, кредитных и страховых

институтов. Поэтому первостепенная задача — их оптимальная организация. Выполнению

этой задачи способствует контрольная функция финансов.

При нарушении нормального

кругооборота средств, увеличении затрат на производство продукции, выполнение

работ, оказание услуг снижаются доходы хозяйствующего субъекта и общества в

целом, что свидетельствует о недостатках в производственном процессе,

недостаточном воздействии распределительных отношений на эффективность

производства. Анализ финансовых показателей позволяет оценить итоги

хозяйственной деятельности и при необходимости применить меры финансового

воздействия с целью улучшения финансовых результатов.

2. Объективная основа

контрольной функции — стоимостной учет затрат на производство и реализацию

продукции, выполнение работ и оказание услуг, процесс формирования доходов и

денежных фондов. Финансы как распределительные отношения обеспечивают

источниками финансирования воспроизводственный процесс (распределительная

функция) и тем самым связывают воедино все фазы воспроизводственного процесса:

производство, обмен, потребление. Однако распределить и использовать доходов

больше, чем создано в процессе производства продукции, выполнения работ и

оказания услуг и получено после их реализации, невозможно. Размер получаемых

хозяйствующим субъектом доходов определяет возможности его дальнейшего

развития. От эффективности производства, снижения затрат, рационального

использования финансовых ресурсов зависят конкурентоспособность предприятия,

его финансовая устойчивость.

Финансовый контроль за

деятельностью хозяйствующего субъекта осуществляют:

-

непосредственно

хозяйствующий субъект путем всестороннего анализа финансовых показателей,

оперативного контроля за ходом выполнения финансовых планов, своевременным

поступлением выручки от реализации продукции (работ, услуг), обязательств

перед поставщиками товарно-материальных ценностей, заказчиками и потребителями

продукции, государством, банками и другими контрагентами;

-

акционеры и владельцы

контрольного пакета акций путем контроля за эффективным вложением денежных

средств, получением прибыли и выплатой дивидендов;

-

налоговые органы,

которые следят за своевременностью и полнотой уплаты налогов и других

обязательных платежей в бюджет;

-

контрольно-ревизионная

служба Министерства финансов РФ, контролирующая финансово-хозяйственную деятельность

предприятий и организаций, использующих бюджетные средства;

-

коммерческие банки при

выдаче и возврате ссуд, оказании других банковских услуг;

-

независимые аудиторские

фирмы при проведении аудиторских проверок.

Положительный финансовый

результат хозяйственной деятельности коммерческих организаций и предприятий

свидетельствует об эффективности применяемых форм и методов управления

финансовыми ресурсами, и, наоборот, отрицательный результат или отсутствие его

— о недостатках в управлении финансовыми ресурсами, организации производства и

возможности банкротства предприятия.[2]

3. Роль и место финансов предприятия в общественном

воспроизводстве

Финансы представляют

собой совокупность денежных отношений, возникающих в процессе создания фондов

денежных средств у субъектов хозяйствования и государства и использования их

на цели воспроизводства, стимулирования и удовлетворения социальных нужд

общества. Выделяют три основные стадии процесса общественного воспроизводства:

производство, распределение и потребление. Областью возникновения и

функционирования финансов является вторая стадия воспроизводственного

процесса, когда происходит распределение стоимости произведенного

общественного продукта. Именно на этой стадии появляются финансовые отношения,

связанные с формированием денежных доходов и накоплений, принимающих

специфическую форму финансовых ресурсов. Потенциально финансовые ресурсы

образуются на стадии производства, когда создается новая стоимость и

осуществляется перенос старой. Однако реальное формирование финансовых

ресурсов начинается только на стадии распределения, когда стоимость

реализована.

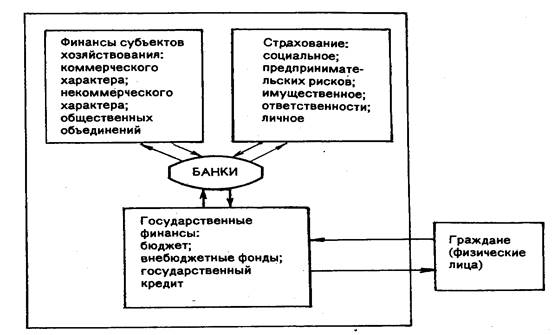

В общей совокупности финансовых

отношений выделяют три крупные взаимосвязанные сферы: финансы хозяйствующих

субъектов (предприятия, организации, учреждения), страхование, государственные

финансы. В зависимости от характера деятельности субъектов внутри каждой из

этих сфер можно выделить различные звенья. Каждое звено выполняет свои задачи,

имеет собственную организационную структуру финансового аппарата, однако в совокупности

они образуют финансовую систему государства (рис. 3.1).

Рис. 3.1.

Структура финансовой системы

Финансы субъектов

хозяйствования являются основным элементом приведенной схемы и представляют

собой денежные отношения, связанные с формированием и распределением финансовых

ресурсов. Формируются финансовые ресурсы за счет таких источников, как:

собственные и приравненные к ним средства (акционерный капитал, паевые взносы,

прибыль от основной деятельности, целевые поступления и др.); мобилизуемые на

финансовом рынке как результат операций с ценными бумагами; поступающие в

порядке перераспределения (бюджетные субсидии, субвенции, страховое возмещение

и т.п.).

Страхование представляет

собой совокупность перераспределительных отношений между участниками

страхового договора по поводу создания за счет денежных взносов целевого

страхового фонда, предназначенного для возмещения возможного ущерба в связи с

последствиями происшедших страховых случаев. Государственные финансы являются

важнейшим средством перераспределения стоимости общественного продукта и части

национального богатства. В основе их лежит система бюджетов и внебюджетные

фонды, главное назначение которых состоит в финансировании отдельных целевых

мероприятий.

Каждое звено финансовой

системы, в свою очередь, подразделяется на подзвенья в зависимости от

отраслевой принадлежности субъектов, форм собственности, характера

деятельности и других факторов со своей организационной структурой, функциями,

целями и задачами. Существо взаимосвязей между выделенными сферами и звеньями

финансовой системы состоит во взаимном финансовом обеспечении их деятельности

и выражается в виде налогов, сборов, отчислений, пошлин, штрафов, ассигнований

и др. В основе этих взаимосвязей находятся финансы хозяйствующих субъектов,

точнее финансовое обеспечение воспроизводственных затрат, осуществляемое в

трех формах: самофинансирование, кредитование, государственное финансирование.

Оптимизация соотношения между перечисленными формами финансового обеспечения

осуществляется государством путем применяемой им финансовой политики.

Процесс функционирования

любого предприятия носит циклический характер. В пределах одного цикла

осуществляются: привлечение необходимых ресурсов, соединение их в производственном

процессе, реализация произведенной продукции и получение конечных финансовых

результатов. В условиях рыночной экономики происходит смещение приоритетов в

объектах и целевых установках системы управления объектом хозяйствования. Как

известно, укрупненными и относительно самостоятельными экономическими

объектами, составляющими сферу приложения общих функций управления, являются денежные

средства (точнее финансовые ресурсы), трудовые ресурсы, средства и предметы

труда. В централизованно планируемой экономике приоритеты в управлении этими

объектами, как правило, не расставлялись. Такой подход был понятен и вполне

естествен. Присущие этому типу экономики тотальное планирование, централизация,

а также лимитирован-ность ресурсов с необходимостью предусматривали введение

жесткого их фондирования. Свобода в манипулировании ресурсами, их

взаимозамещении была весьма ограниченной. Кроме того, предприятия были

поставлены в жесткие финансовые рамки и не могли выбирать наиболее рациональную

(по их субъективному мнению, естественно) структуру всех используемых ресурсов.

В условиях рыночной

экономики эти ограничения в значительной степени снимаются (отменяются лимиты,

снижается роль централизованного снабжения и др.), а эффективное управление

предполагает оптимизацию ресурсного потенциала предприятия. В этой ситуации

резко повышается значимость эффективного управления финансовыми ресурсами. От

того, насколько эффективно и целесообразно они трансформируются в основные и

оборотные средства, а также в средства стимулирования рабочей силы, зависит

финансовое благополучие предприятия в целом, его владельцев и работников.

Финансовые ресурсы в этих условиях приобретают первостепенное значение,

поскольку это — единственный вид ресурсов предприятия, трансформируемый

непосредственно и с минимальным временным лагом в любой другой вид ресурсов. В

той или иной степени роль финансовых ресурсов важна на всех уровнях управления

(стратегический, тактический, оперативный), однако особое значение она

приобретает в плане стратегии развития предприятия. Таким образом, финансовый

менеджмент как одна из основных функций аппарата управления приобретает

ключевую роль в условиях рыночной экономики.

Финансы субъекта

хозяйствования выполняют три основные функции:

-

формирование,

поддержание оптимальной структуры и наращивание производственного потенциала

предприятия;

-

обеспечение

текущей финансово-хозяйственной деятельности;

-

обеспечение

участия хозяйствующего субъекта в осуществлении социальной политики.[3]

4. Классификация финансов предпринимательской

деятельности

Предприятие располагается по адресу: Хабаровский край.,

Красоноозерский р-н, с. Колыбелька.

Организационно-правовая форма предприятия – закрытое

акционерное общество. Общество является юридическим лицом и осуществляет свою

деятельность в соответствии с ГК РФ.

В соответствии с учредительными документами,

предприятие может осуществлять следующие виды деятельности:

-

розничная торговля;

-

оптовая торговля;

-

занятие животноводством и растениеводством

-

внешняя торговля негосударственных организаций;

Прибыль может распределяться на развитие предприятия,

на модернизацию оборудования, на ремонт помещений, на освоение новых видов

деятельности, на вознаграждение по итогам за год (13 зарплата) и на выплату

дивидендов учредителям, а также на благотворительную деятельность и т. д.

Однако, в анализируемом периоде наблюдался убыток, следовательно, прибыль на данные

цели не направлялась.

Фондов на предприятии не создаётся, кроме уже

существующего фонда накопления.

Общая численность работников, составляет 84 человека

(Приложение 2)

Общая площадь предприятия составляет 1250 кв. м.

Источниками анализа

финансового положения предприятия являются формы отчета и приложения к ним, а

также сведения из самого учета, если анализ проводится внутри предприятия.

В конечном результате после анализа

руководство предприятия получает картину его действительного состояния, а

лица, непосредственно не работающие на данном предприятии, но заинтересованные

в его финансовом состоянии (например, кредиторы, которые должны быть уверены,

что им заплатят; аудиторы, которым необходимо распознавать финансовые хитрости

своих клиентов; вкладчики и др.) - сведения, необходимые для беспристрастного суждения

(например, о рациональности использования вложенных в предприятие дополнительных

инвестиций и т.п.).

1. Анализ финансовой устойчивости предприятия

После общей

характеристики финансового состояния и его изменения за 2003 год следующей

важной задачей финансового анализа является исследование показателей финансовой

устойчивости предприятия. Для этого нужно проанализировать состояние запасов и

затрат по состоянию на 2003 год, рассмотренное в таблице 4.1.

Таблица 4.1.

Состав и структура запасов и затрат за 2003 год

|

Запасы и затраты

|

Абсолютные

величины,

тыс.руб.

|

Удельный вес,

%

|

Изменения

|

|

|

|

На

начало

года

|

На

конец

года

|

На

начало

года

|

На

конец

года

|

В

абсолютных

величинах

|

%

|

|

|

|

|

Сырье, материалы и

другие аналогичные ценности

|

677

|

1721

|

28,08

|

34,38

|

1044

|

154,21

|

|

|

Затраты в незавершенном

производстве

|

93

|

172

|

3,86

|

3,44

|

79

|

84,95

|

|

|

Готовая продукция и товары

для перепродажи

|

1640

|

3083

|

68,02

|

61,60

|

1443

|

87,99

|

|

|

Расходы будущих периодов

|

1

|

29

|

0,04

|

0,58

|

28

|

2800

|

|

|

Итого запасов и затрат

|

2411

|

5005

|

100,00

|

100,00

|

2594

|

107,59

|

|

По данным таблицы

4.1. можно сделать вывод, что наибольший

удельный вес в запасах и затратах имеет готовая продукция и товары для

перепродажи. К концу 2003 года по сравнению с началом значение этой статьи увеличилось

на 1443 тыс. руб., или примерно на 87,99%. Также увеличилась доля сырья, материалов

и аналогичных ценностей.

Сущностью финансовой устойчивости предприятия

является обеспечение запасов и затрат источниками средств для их формирования.

Данные по ЗАО «Колыбельское» за три года сводятся в таблицу 4.2.

Согласно данной таблице

предприятие в 2001, 2002 году находилось

в положении, которое можно охарактеризовать как нестабильное. В 2003 году

предприятие улучшило свое финансовое положение.

Таблица 4.2. Обеспеченность запасов и затрат источниками формирования

тыс. руб.

|

Показатели

|

2001

год

|

2002

год

|

Изменение за год

|

2003 год

|

Изменение за год

|

|

Источники собственных средств

|

4138

|

3696

|

-442

|

4655

|

959

|

|

Внеоборотные активы

|

4428

|

4249

|

-179

|

4310

|

61

|

|

Наличие (отсутствие) собственных оборотных

средств

|

-290

|

-553

|

-263

|

345

|

898

|

|

Долгосрочные кредиты и заемные средства

|

0

|

0

|

0

|

0

|

0

|

|

Наличие (отсутствие) собственных

оборотных средств с учетом долгосрочных кредитов и заемных средств

|

-290

|

-553

|

-263

|

345

|

898

|

|

Краткосрочные кредиты и заемные средства

|

0

|

0

|

0

|

500

|

500

|

|

Общая величина основных источников

средств для формирования запасов и затрат

|

-290

|

-553

|

-263

|

845

|

1398

|

|

Общая величина запасов и затрат

|

1668

|

2411

|

743

|

5005

|

2594

|

|

Излишек (недостаток) собственных

оборотных средств для формирования запасов

и затрат

|

-1958

|

-2964

|

-1006

|

5350

|

8314

|

|

Излишек (недостаток) собственных

оборотных и долгосрочных заемных средств для формирования запасов и затрат

|

-1958

|

-2964

|

-1006

|

5005

|

7969

|

|

Излишек (недостаток) общей величины

основных источников средств для формирования запасов и затрат

|

-1958

|

-2964

|

-1006

|

5505

|

8469

|

На конец 2001 года предприятие испытывало большой недостаток

собственных оборотных средств (290 тыс. руб.), который увеличился в 2002 году

почти в 2 раза (на конец 2001 года -553 тыс. руб.). В 2003 году собственные оборотные

средства возросли на 898 тыс. руб. и составили 345 тыс. руб.

Недостаток средств для

формирования запасов и затрат на начало 2000 года составил 1958 тысяч рублей.

На начало 2002 года ситуация изменилась в худшую сторону и недостаток средств

составил уже 2964 тысяч рублей. На начало 2003 года ситуация улучшилась –

появился излишек общей величины основных источников средств для формирования

запасов и затрат средств и составил 5505

тысяч рублей.

Данная ситуация объясняется несколькими

причинами:

во-первых, на протяжении

2001, 2002 годов внеоборотные активы превышали источники собственных средств,

при чем как те, так и другие имели тенденцию к снижению;

во- вторых, предприятие

не привлекало ни долгосрочные, ни краткосрочные кредиты и займы. В 2003 году

источники собственных средств превысили внеоборотные активы, предприятие

привлекало краткосрочные кредиты и займы в сумме 500 тысяч рублей.

В соответствии с полученными результатами тип

финансовой устойчивости – неустойчивое состояние.

Помимо уже проведенного анализа финансовую

устойчивость можно характеризовать с помощью коэффициентов финансовой

устойчивости, приведенных в таблице 4.3.

Таблица 4.3. Коэффициенты

финансовой устойчивости ЗАО Колыбельское»

в долях единицы

|

Показатели

|

Оптимальное

значение

|

2001

год

|

2002

год

|

Изменение за год

|

2003

год

|

Изменение за

год

|

|

Коэффициент автономии (независимости)

|

>= 0,5

|

0,60

|

0,46

|

-0,14

|

0,41

|

-0,05

|

|

Коэффициент финансовой зависимости

|

<0,5

|

0,40

|

0,54

|

0,14

|

0,59

|

+0,05

|

|

Коэффициент отношения заемных и собственных

средств

|

0,6-0,8

|

0,66

|

1,17

|

0,51

|

1,44

|

0,27

|

|

Коэффициент обеспеченности собственными

оборотными средствами

|

>0,1

|

-0,12

|

-0,15

|

-0,03

|

0,05

|

0,2

|

|

Коэффициент покрытия инвестиций

|

0,85-0,90

|

0,60

|

0,46

|

-0,14

|

0,41

|

-0,05

|

|

Коэффициент маневренности собственного

капитала

|

0.3-0.5

|

-0,07

|

-0,15

|

-0,08

|

0,07

|

0,22

|

|

Коэффициент соотношения текущих активов

и иммобилизованных средств

|

>п.3

|

0,55

|

0,89

|

0,33

|

1,63

|

0,74

|

Уровень финансовой

независимости предприятия характеризуется удельным весом собственных средств в

общей величине капитала. Так если на конец 2000 года 60% имущества ЗАО «Колыбельское» принадлежало собственникам,

и это свидетельствовало о благоприятной финансовой ситуации, то к концу 2001

года собственникам принадлежало лишь 41% имущества. Соответственно, 40%

имущества в 2001 году являлись заемными средствами, а в 2002 году - уже 59%

заемных средств в общей величине капитала. Таким образом, соотношение заемных и

собственных средств соответствует оптимальному уровню в 2001 году (0,66),

намного выше оптимального значения в 2001 году (1,17) и еще увеличилось в 2003

году до 1,44. Это означает, что к концу 2003 года на 1000 рублей собственного

капитала приходилось 1440 рублей заемного капитала. Ситуация объясняется резким

ростом кредиторской задолженности. Следовательно финансовая ситуация

ухудшилась.

Коэффициент

обеспеченности собственными оборотными средствами на протяжении 1999, 2000

годов имеет отрицательное значение, далекое от оптимального, в 2001 году

Коэффициент достиг положительного значения за счет увеличения запасов и

составил 0,05.

Коэффициент покрытия

инвестиции к концу 2001 года резко упал

почти в 1,5 раза, что свидетельствует о слабой финансовой устойчивости ЗАО «Колыбельское»,

т.к. предприятие не обладает достаточными средствами для покрытия инвестиций.

Коэффициент

маневренности собственного капитала в 2001, 2002году катастрофически низкий и

имеет отрицательное значение по каждому году, это означает отрицательную

мобильность собственных источников средств с финансовой точки зрения, то есть

собственный капитал не используется для финансирования текущей деятельности (не

находится в обороте), а полностью вложен во внеоборотные активы. В 2003 году

значение коэффициента маневренности собственного капитала выросло до значения близко к оптимальному (0,22).

Коэффициент соотношения

текущих и иммобилизованных активов в 2001, 2001 годах не удовлетворяет условию

превышения над коэффициентом соотношения заемных и собственных средств, что

свидетельствует о неспособности предприятия покрыть свои обязательства. В 2003

году коэффициент соотношения текущих и иммобилизованных активов превысил

коэффициент соотношения заемных и собственных средств, что свидетельствует о

способности предприятия покрыть свои обязательства.[4]

5. Принципы организации финансов предприятия

В

нашем случае будет приведен пример деятельности предприятия ЗАО «Колыбельское».

Анализируя

различные показатели баланса, мы подойдём к расчету аналитических коэффициентов

финансового положения предприятия, анализируя каждый из которых в отдельности,

можно сделать соответствующие выводы. Подробное рассмотрение этих

коэффициентов, как было указано в более общей форме выше, приведет нас к общей

картине работы предприятия.

Основными факторами, определяющими

финансовое состояние, являются, во-первых, выполнение финансового плана и его пополнение по мере возникновения потребности собственного оборотного капитала

за счет прибыли и, во-вторых, скорость оборачиваемости оборотных средств

(активов). Сигнальными показателями, в котором проявляется финансовое

состояние, выступает платёжеспособность предприятия, под которой

подразумевается его способность вовремя удовлетворять платёжные требования

поставщиков сырья и материалов в соответствии

с хозяйственными договорами, возвращать кредиты, производить оплату

труда персонала, вносить платежи в бюджет. Поскольку выполнение финансового

плана в основном зависит от результатов производственной и хозяйственной деятельности в целом, то можно сказать, что

финансовое положение определяется всей совокупностью хозяйственных факторов,

является наиболее обобщающем показателем. Следовательно, отчет о финансовых

результатах и их использовании также привлекается для анализа финансового

состояния.

Для

проведения финансового анализа необходимо на основе бухгалтерского баланса –

формы № 1 бухгалтерской отчетности составить аналитический баланс. Для этого

необходимо сгруппировать статьи баланса отдельные специфические группы по

признаку ликвидности (статьи актива) и срочности обязательств (статьи пассива).

При этом необходимо провести некоторую корректировку разделов баланса: в первую

очередь из актива исключить убытки (величину 3 раздела актива баланса), а в

пассиве на эту сумму уменьшить величину собственного капитала.

На

основе агрегированного баланса осуществляется анализ структуры имущества

предприятия. Схемой сравнительного баланса охвачено множество важных

показателей, характеризующих статику и динамику финансового состояния.

Сравнительный баланс фактически включает показатели горизонтального и вертикального анализа. В ходе

горизонтального анализа определяются изменения величин различных статей баланса

за определенный период, а целью вертикального анализа является вычисление

удельного веса нетто.

Горизонтальный,

или динамический, анализ показателей позволяет установить их абсолютные

приращения и темпы роста, что важно для

характеристики, финансового состояния предприятия. Так, показатель стоимости

имущества предприятия даст дополнительную к величине финансовых результатов

информацию о мощи предприятия. Не меньшее значение для оценки финансового состояния имеет и вертикальный, структурный, анализ

актива и пассива баланса.

Непосредственно из аналитического баланса можно

получить ряд важнейших характеристик финансового состояния организации. К ним

относятся:

1.

Общая стоимость имущества организации, равная итогу

баланса (строка 399 или 699),

2.

Стоимость иммобилизованных (внеоборотных) средств (активов) или недвижимого

имущества, равная итогу раздела 1 актива баланса (строка 190);

3.

Стоимость мобильных (оборотных) средств, равная

итогу раздела 2 актива баланса (строка

290);

4.

Стоимость материальных оборотных средств (строка 210);

5.

Величина собственных средств организации, равная итогу

раздела 4 пассива баланса (строка 490);

6.

Величина заёмных средств равная сумме итогов разделов

5 и 6 пассива баланса (строка

590+690);

7.

Величина собственных средств в обороте, равная разнице

итогов раздела 4, 1 и 3 баланса (строка 490-190-390).

Актив баланса ЗАО «Колыбельское»

Из данных таблицы Приложения 1, видим, что за отчётный

период имущество предприятия увеличилось на 8990 тыс.

руб. или на 27,7%. Данное увеличение произошло в основном за счет

увеличения в оборотных активах почти по всем статьям, в том числе материально

оборотные средства (запасы) увеличились на 1402 тыс. руб. или на 10,1%; денежные средства на 45

тыс. руб. (в 3 раза), дебиторская задолженность

возросла на 192 тыс. руб. или на 46 %.

Также недвижимое имущество увеличилось на 7127 тыс. руб., или на 39,

3% по сравнению с началом года.

После оценки изменения имущества предприятия

необходимо выявить так называемые «больные» статьи баланса. Их можно

подразделить на две группы:

На ЗАО «Колыбельское» отсутствует дебиторская задолженность (платежи по

которой ожидаются более чем через 12 месяцев после отчетной даты), что снижает

долю медленно реализуемых активов. Но на предприятии имеет место краткосрочная

дебиторская задолженность в сумме 606 тыс.

руб. на конец года, увеличившаяся за год

на 192 тыс. руб. (+ 46).

Несмотря на то, что дебиторская задолженность краткосрочная,

наличие её в такой значительной сумме характеризует иммобилизацию (отвлечение) оборотных средств предприятия из

производственно-хозяйственного оборота.

На

ЗАО «Колыбельское» данные

суммы отсутствуют.

Пассивная часть баланса увеличилась за счет роста

заемных средств на 8990 тыс. руб. в том числе за счет увеличения по следующим

статьям:

-

«Нераспределенная прибыль» на 3768 тыс. руб. (на

75,7),

-

«Долгосрочные обязательства » на 3179 тыс. руб. или на

78,3 %

Удельный вес собственных средств довольно значительный

в структуре баланса на начало года и составляет 73,9%; к концу

периода произошло значительное уменьшение их доли до 66,5%. Причиной такого снижения доли собственных

средств явился рост кредиторской задолженности

с 2922 тыс. руб. до 4372 тыс. руб. или

на 49,6% и как следствие увеличение ее

доли в валюте баланса на 1,5%. Также значительное влияние на снижение доли собственных

средств оказало появление к концу периода такой статьи как «Долгосрочные

обязательства», которые к концу отчетного периода стала равна 4961 руб. и составила 6,5% к валюте баланса.

Данную направленность увеличения заемных

средств, даже при не уменьшаемой стоимости собственных средств, нужно назвать

негативной.

Одной из самых «больных» статей в ЗАО «Колыбельское» является кредиторская

задолженность. Наибольший вес в ней имеет задолженность поставщикам и

подрядчикам (33,2% от суммы кредиторской задолженности) по неоплаченным в срок

расчетным документам, и не отгруженной продукции в счет полученных авансов. Это свидетельствует

о финансовых затруднениях.

Таким образом, на основании проведенного обзора

баланса ЗАО «Колыбельское»

за 2003 года, можно сделать вывод о неудовлетворительной работе

предприятия и росте больных статей в

2003 году. В связи с этим необходимо провести расчет и оценку основных

коэффициентов характеризующих финансовое состояние ЗАО «Колыбельское».[5]

Заключение

Финансы занимают особое место в экономических отношениях. Их

специфика проявляется в том, что они всегда выступают в денежной форме, имеют

распределительный характер и отражают формирование и использование различных

видов доходов и накоплений субъектов хозяйственной деятельности сферы

материального производства, государства и участников непроизводственной сферы.

Финансовые отношения существуют объективно, но имеют

конкретные формы проявления, соответствующие характеру производственных

отношений в обществе. В современных условиях формы финансовых отношений

претерпевают серьезные изменения. Становление рынка и предпринимательства в

России предполагает не только разгосударствление экономики, приватизацию

предприятий, их демонополизацию для создания свободного экономического сектора,

развитие конкуренции, либерализацию цен и внешнеэкономических связей

предприятий, но и финансовое оздоровление народного хозяйства, создание

адекватной системы финансовых отношений.

Финансы предприятий, будучи частью общей системы финансовых

отношений, отражают процесс образования, распределения и использования доходов

на предприятиях различных отраслей народного хозяйства и тесно связаны с

предпринимательством, поскольку предприятие является формой предпринимательской

деятельности.

Как уже говорилось выше, предприятия являются основными

звеньями хозяйствования и формируют основу экономического потенциала

государства.

Чем прибыльнее фирма, чем стабильнее её доход, тем большим

становится её вклад в социальную сферу

государства, в её экономический потенциал, наконец, тем лучше живут люди,

работающие на таком предприятии.

В целом на основе проведенного анализа, были сделаны выводы,

свидетельствующие о проблемах, связанных, прежде всего, с текущим оперативным

управлением финансами на ЗАО «Колыбельское». Управлению финансами на

предприятии отводится, слишком, малая роль. Это связано с тем, что предприятие

существует, сравнительно недавно, формы внутрифирменных отчетов еще не

отработаны. По существу, управление финансами происходит на уровне

бухгалтерской службы и руководителя предприятия. Поэтому необходимо организовать

службу управления финансами и провести ряд мероприятий по улучшению финансового

состояния в соответствии с данными рекомендациями

Список использованной литературы

1.

Верещака В.В.

Экономический анализ финансового

положения предприятия. – М.: Экономика, 2004.

-386 с.

2.

Моляков Д.С. Финансы предприятий. – М.: Финансы и

статистика, 2002.- 276 с.

3.

Финансы предприятий. А.Д. Шеремят, Р.С. Сайфуллин, - М.:

ИНФРА-М, 2003. – 407 с.

4.

Финансы

предприятий./Под ред. Е.И. Бородина,

Ю.С.Голикова, Н.В.Колчина, З.М.Смирнова.- М.: ИНФРА-ДАНА. 2003. – 420 с.

5.

Финансы предприятий./Под ред. Н.В.Колчиной - М.: ЮНИТИ,

2003. – 395 с.

6.

Экономика предприятия./Под ред. О.И. Волкова –

М.:ИНФРА-М, 2003. – 416 с.

Приложение

Приложение 1. Бухгалтерский баланс ЗАО «Колыбельское» на 31 декабря 2003

г.

|

АКТИВ

|

Код

строки

|

На начало отчетного года

|

На конец отчетного периода

|

|

1

|

2

|

3

|

4

|

|

I.

ВНЕОБОРОТНЫЕ АКТИВЫ

Нематериальные активы (04, 05)

|

ПО

|

13

|

6

|

|

Основные средства (01, 02, 03)

|

120

|

18082

|

32

|

|

Незавершенное строительство (07, 08)

|

130

|

|

|

|

Доходные вложения в материальные

ценности (02, 03)

|

135

|

|

|

|

Долгосрочные финансовые вложения (58, 59)

|

140

|

|

|

|

Отложенные налоговые активы (09)

|

145

|

|

|

|

Прочие внеоборотные активы

|

150

|

|

|

|

ИТОГО ПО РАЗДЕЛУ I

(стр.

110+120+130+135+140+145+150)

|

190

|

18127

|

25254

|

|

II. ОБОРОТНЫЕ АКТИВЫ

Запасы (стр. 211+212+213+214+215+216+217)

|

210

|

13747

|

15149

|

|

в том числе: сырье, материалы и

другие аналогичные ценности (10, 14,

16)

|

211

|

5756

|

5736

|

|

животные на выращивании и откорме (11)

|

212

|

7169

|

8260

|

|

затраты в незавершенном

производстве (14, 20, 21, 23, 29,

44, 46)

|

213

|

733

|

1028

|

|

готовая продукция и товары для

перепродажи (14, 41,42,43)

|

214

|

19

|

55

|

|

товары отгруженные (45)

|

215

|

|

|

|

расходы будущих периодов (97)

|

216

|

|

|

|

прочие запасы и затраты

|

217

|

70

|

70

|

|

Налог на добавленную стоимость по

приобретенным ценностям (19)

|

220

|

125

|

349

|

|

Дебиторская задолженность (платежи

по которой ожидаются более чем через

12 месяцев после отчетной даты)

|

230

|

|

|

|

в том числе: покупатели и заказчики

(62, 63, 76)

|

231

|

|

|

|

Дебиторская задолженность (платежи

по которой ожидаются в течение 12 месяцев после отчетной даты)

|

240

|

414

|

606

|

|

в том числе: покупатели и заказчики

(62, 63, 76)

|

241

|

78

|

198

|

|

учредителей по взносам в уставный капитал (75)

|

242

|

|

|

|

Краткосрочные финансовые вложения (58, 59)

|

250

|

|

|

|

Денежные средства (50, 51, 52, 55, 57)

|

260

|

20

|

65

|

|

Прочие оборотные активы

|

270

|

|

|

|

ИТОГО ПО РАЗДЕЛУ П

(стр.

210+220+230+240+250+260+270)

|

290

|

14306

|

16169

|

|

БАЛАНС

(стр.

190+290)

|

300

|

32433

|

41423

|

|

ПАССИВ

|

Код строки

|

На начало, отчетного

года

|

На конец отчетного

периода

|

|

1

|

2

|

3

|

4

|

|

III.

КАПИТАЛ И РЕЗЕРВЫ

Уставный

капитал (80)

|

410

|

210

|

210

|

|

Собственные

акции, выкупленные у акционеров (81)

|

411

|

|

|

|

Добавочный

капитал (83)

|

420

|

18300

|

18109

|

|

Резервный

капитал (стр. 431+432)

|

430

|

517

|

517

|

|

в том

числе: резервы, образованные в соответствии с законодательством (82)

|

431

|

517

|

517

|

|

резервы,

образованные в соответствии с учредительными документами (82)

|

432

|

|

|

|

Нераспределенная

прибыль (непокрытый убыток) (84)

|

470

|

4971

|

8739

|

|

ИТОГО ПО

РАЗДЕЛУ III

(стр.410+411+420+430+470)

|

490

|

23998

|

27575

|

|

IV.

ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Займы и

кредиты (67)

|

510

|

219

|

|

|

Отложенные

налоговые обязательства (77)

|

515

|

|

|

|

Прочие

долгосрочные обязательства

|

521

|

1563

|

4961

|

|

ИТОГО ПО

РАЗДЕЛУ IV

(стр.510+51S+520)

|

590

|

1782

|

4961

|

|

V.

КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Займы и

кредиты (66)

|

610

|

3704

|

4469

|

|

Кредиторская

задолженность (стр.621+624+625+626+628)

|

620

|

2922

|

4372

|

|

В том

числе: поставщики и подрядчики (60, 76)

|

621

|

1447

|

1455

|

|

задолженность

перед персоналом организации (70)

|

622

|

436

|

266

|

|

задолженность

перед государственными внебюджетными фондами (69)

|

623

|

97

|

79

|

|

задолженность

по налогам и сборам (68)

|

624

|

376

|

283

|

|

прочие

кредиторы (71, 73, 76)

|

625

|

566

|

2289

|

|

Задолженность

перед участниками (учредителями) по выплате доходов (75)

|

630

|

|

|

|

Доходы

будущих периодов (86, 98)

|

640

|

|

|

|

Резервы

предстоящих расходов (96)

|

650

|

27

|

46

|

|

Прочие

краткосрочные обязательства

|

660

|

|

|

|

ИТОГО ПО

РАЗДЕЛУ V

(стр.610+620+630+640+650+660)

|

690

|

6653

|

8887

|

|

БАЛАНС

(стр.

490+590+690)

|

700

|

32433

|

41423

|

Приложение 2. Штатное расписание ЗАО «Колыбельское» на

21.12.2003 г.

|

Должность

|

Кол-во работников

|

Оплата труда

|

|

Заведующий РТМ

|

1

|

1560

|

=

55,4%

|

|

Бухгалтер –

нормировщик %

|

1

|

1250

|

=

44,4

|

|

Заведующий

складом

|

1

|

900=

|

|

|

Токарь

|

3

|

|

|

|

Кузнец ручной

ковки.

|

1

|

|

|

|

Молотобоец

|

1

|

|

|

|

Слесарь

топливной аппаратуры

|

1

|

300=

|

|

|

Медник

жестянщик

|

1

|

|

|

|

Вулканизаторщик

|

1

|

|

-

|

|

Аккумуляторщик

|

0,5

|

225=

|

|

|

Моторист

|

1

|

|

|

|

Электрик

|

1

|

|

|

|

Рабочая

уборщица

|

1

|

450=

|

|

|

Электрогазосварщик

|

3

|

|

|

|

Слесарь-кочегар

|

4

|

640=

|

|

|

Мастер-наладчик

|

1

|

|

|

|

Механик СХМ

|

1

|

1560

|

=

55,4%

|

|

Механик-теплотехник

|

1

|

1125

|

=

39,9

|

|

Механик-животноводства

|

1

|

1375

|

=

48,8

|

|

Механик

машдвора

|

1

|

1125

|

-

39,9

|

|

Сторож машдвора

|

3

|

450=

|

|

|

Рабочий

слесарь машдвора

|

2

|

.475=

|

|

|

Механизатор

|

35

|

|

|

|

Инструментальщик

|

0,5

|

225=

|

|

|

Электрик

|

7

|

|

|

[1] Моляков

Д.С. Финансы предприятий. – М.: Финансы и статистика, 2002.- С.29

[2]

Финансы предприятий./Под ред. Е.И.

Бородина, Ю.С.Голикова, Н.В.Колчина, З.М.Смирнова.- М.: ИНФРА-ДАНА. 2003. – С.17

[3] Финансы

предприятий./Под ред. Н.В.Колчиной - М.: ЮНИТИ, 2003. – С. 50

[4] Верещака

В.В. Экономический анализ финансового положения предприятия. – М.:

Экономика, 2004. – С.109

[5] Экономика

предприятия./Под ред. О.И. Волкова – М.:ИНФРА-М, 2003. – С. 175.