Оглавление

Задание

1. Характеристика конвертируемых корпоративных облигаций. 3

Задание

2. Задача №9_ 10

Задание

3. Современное состояние обыкновенных акций ОАО «Лукойл» 11

Список

использованной литературы_ 22

Задание 1.

Характеристика конвертируемых корпоративных облигаций.

Конвертируемую облигацию

можно рассматривать как обычную облигацию

с бесплатной возможностью ее замены на заранее определенное количество

акций (в случае с корпоративными облигациями) или на эквивалентное

количество других облигаций (в случае с государственными

облигациями). Следует заметить, что это

право или возможность не может быть

использовано камлание и - эмитентом, и конвертация

может быть произведена компанией-

эмитентом только по просьбе владельца облигации.

В связи с тем, что эти облигации

предоставляют такое бесплатное право,

ставка купона по ним обычно бывает ниже, чем по обычным облигациям.

Следовательно,

компания-эмитент имеет возможность приобрести более дешевую форму заимствования

и может надеяться на то, что ей никогда не

придется погашать займ, который может быть

конвертирован в акции, если цена акции достаточно выросла.

Тем не менее инвестор первоначально будет

получать по конвертируемым облигациям

более высокий доход чем по обыкновенным акциям) но поскольку условия конверсии обычно

устанавливается на уровне, превышающем цены

по долевым инструментам на 20-25%, то владелец облигации сможет воспользоваться только лишь частью общей

суммы увеличения цены акции.

Следовательно, рыночная стоимость таких облигаций будет расти с ростом

цен акций, но они будут защищены от

падения стоимости фиксированной процентной ставкой по облигациям.

Обычно облигации разрешается конвертировать

примерно через пять лет, и они имеют

фиксированные конверсионные ставки на период, оставшийся до момента погашения.

НАПРИМЕР

Конвертируемая облигация, выпущенная по

стоимости 100$ с купоном 7% (т.е. фиксированный доход в размере 7%).

Ставка конверсии: 80 обыкновенных акций за 100$ стоимости (эквивалент 1,25$ за

одну обыкновенную акцию), цена акций на настоящий момент 100

центов и текущий дивиденд - 4 цента.

Существует два основных фактора, которые

необходимо принимать во внимание: во-первых, дифференциал (разница) доходов, а

во- вторых - конверсионная премия.

Доход на акцию равен 4% (т. е. 4 цента

разделить на цену акции

100 центов). Доход конвертируемой облигации 7% (т. е. купон

в размере 7% разделить на цену 100$). Это можно

рассматривать как увеличение дохода на 3 пункта в текущем году (и это

оправдывает тот факт,

что инвестор платит по

конвертируемой облигации на 3% больше).

Конверсионная премия равна 25%

(эквивалент соотношения между

ценой обыкновенной акции 1,25$ и рыночной ценой обыкновенной акции

1,00$).

Пусть через пять лет ситуация будут

выглядеть следующим образом: Цена

обыкновенных акций выросла до 1,50$, а дивиденд вырос до 8 центов на акцию. Стоимость конвертируемой

облигации могла вырасти до 125$ (т. е. обыкновенная акция выросла в цене

на 50%, а конвертируемая облигация - на

25%).

Доходность долевых инструментов теперь 5,33%

(т. е. 8 центов разделить на 150 центов). Доходность

конвертируемой облигации 5,6% (т. е. 7% разделить

на цену 125$). Увеличение дохода

теперь составляет только 0,27%, но необходимо помнить, что

владелец конвертируемой облигации

в течение четырех лет получал дополнительный доход, который теперь

он может использовать для того, чтобы

покрыть низкую результативность акций, и

также здесь сокращается риск (благодаря защите со стороны базового дохода по

облигации) в том случае, если цена акции начнет падать.

Конверсионная премия в этой ситуации только

4%. Это представлено соотношением между

эквивалентной ценой обыкновенной акции в размере 156,25 центов (т. е.

конверсионная цена 125$, разделенная на число акций, 80) и рыночной стоимостью

обыкновенных акций в размере 150 центов.

Конверсия обычно осуществляется в тот момент,

когда дивиденды по акциям выросли по

отношению к облигациям и когда премия по отношению к акциям упала до нуля. В

вышеприведенном примере такая ситуация может

возникнуть в том случае, если дивиденды по обыкновенным акциям вырастут

в следующем году или если цена обыкновенных акций вырастет

до следующей даты конверсии.

Следует также заметить, что если по большинству выпусков конвертируемых

облигаций устанавливается только одна дата конверсии, то по американским выпускам конвертируемых

облигаций, особенно в случае облигаций, обращающихся на еврорынках, конверсия

может проводиться в любой момент.

С точки зрения компании-эмитента конверсия

может рассматриваться как преимущество,

так как она может больше не беспокоиться о погашении займа. Однако поскольку конверсия происходит

только тогда, когда доход по долевым инструментам равен или выше дохода

по облигациям, то это будет означать, что компания должна будет

выплачивать дивиденды по этим новым акциям,

которые будут выше, чем текущая процентная ставка по облигациям.

Инвестору необходимо

учитывать еще два фактора.

- Когда начнется конверсия некоторых

облигаций, то это приведет к более низкой ликвидности для оставшихся владельцев

конвертируемых облигаций, что усложнит

торговлю этими инструментами.

- Более важно, что большинству

профессиональных инвесторов, которые по законодательству должны вкладывать

большую часть средств только в инвестиции в низким риском (т. е.

облигации), конвертируемые облигации предоставляют возможность

вкладывать средства в рынок долевых инструментов, не нарушая своих обязательств

и мер регулирования.

Наиболее известным примером выпуска корпоративных конвертируемых

облигаций являются конвертируемые облигации АО "Нефтяная компания ЛУКойл". Целями выпуска стало привлечение инвестиций

для технической реконструкции дочерних компаний АО и погашение их задолженности

перед федеральным бюджетом. Конвертируемые облигации выпускались как свободно обращающиеся

беспроцентные (целевые) облигации на предъявителя, подлежащие конвертации в обыкновенные акции АО, временно закрепленные в

федеральной собственности, по окончании срока закрепления. Выпуск осуществлялся

под залог федерального пакета, составляющего 11% уставного капитала АО. В качестве

владельцев облигаций определены любые юридические и физические лица. Выпускаемые

в обращение облигации обмениваются на акции АО, депонированные в финансовом институте,

по окончании срока закрепления. Размещение облигации осуществляется на конкурсном

основе среди андеррайтеров, которые будут размещать эти бумаги на вторичном рынке.

Общая

процедура эмиссии облигаций. В различных странах процесс эмиссии

облигаций может иметь существенные особенности. Тем не менее есть ряд этапов,

типичных при размещении облигаций во всех странах

Процесс эмиссии облигаций обычно выглядит следующим образом:

1. Принятие уполномоченным органом эмитента (обычно советом

директоров или собранием акционеров) решения о выпуске облигаций.

2. Подготовка документов (прежде всего проспекта эмиссии) для

государственной регистрации. Государственная регистрация выпуска облигаций

требуется практически во всех странах.

3. Государственная регистрация выпуска ценных бумаг.

4. Раскрытие информации о размещаемых ценных бумагах. Этот

этап обычно начинается параллельно процессу государственной регистрации.

Обычным этапом раскрытия информации является проведение так называемого роад-шоу (презентации, при которой представители эмитента и

генерального менеджера проводят представление выпуска в офисе потенциального

инвестора).

5. Размещение облигаций. Это наиболее важная часть процесса

эмиссии облигаций. Основную работу на этом этапе выполняет инвестиционный

синдикат, члены которого осуществляют поиск инвесторов.

6. Поддержка вторичного рынка.

Основные нормативные акты регулирующие конвертируемые

корпоративные облигации в РФ:

1. Гражданский кодекс РФ.

2. Закон РФ «О рынке ценных бумаг» №39-ФЗ

от 22.04

3. Закон РФ

"Об акционерных

обществах" N 208-ФЗ от 26.12.1995 г.

4. Закон РФ "Об обществах с

ограниченной ответственностью" N 14-ФЗ от 8.02.1998 г.

5. Закон РФ "О защите прав и

законных интересов инвесторов на рынке ценных бумаг" N 46-ФЗ от 5.03.1999

г.

Последние

изменения, касающиеся законодательного регулирования рынка корпоративных

облигаций произошли в 2002 г. Во-первых,

это федеральный закон от 7 августа 2001 г. №120-ФЗ «О внесении изменений

и дополнений в федеральный закон «Об акционерных обществах», вступивший в силу

с 1 января 2002 г., который внес в закон большое количество изменений и

дополнений. А во-вторых, это Постановление ФКЦБ РФ от 19 октября 2001 г. №27

«Об утверждении Стандартов эмиссии облигаций и их проспектов эмиссии», которое

вступили в силу с 10 января 2002 г.

По

своему статусу Федеральный закон «Об акционерных обществах» стоит выше

Стандартов ФКЦБ. Поэтому, для начала, рассмотрим те изменения и дополнения,

которые произошли в данном законе с 2002 г., касающиеся выпуска корпоративных

облигаций и являющиеся, на наш взгляд, наиболее значимыми.

«Ранее

в законе в статьях, в которых речь шла о выпуске ценных бумаг обществом,

говорилось просто о ценных бумагах. При этом всеми подразумевалось, что в

данном случае речь идет только об эмиссионных ценных бумагах. В новой редакции закона данное расхождение

между тем, что написано, и тем, как это трактовать, было ликвидировано

использованием термина «эмиссионная ценная бумага» (ст. 33, 34, 37, 38, 39, 40,

41)».

В

измененном Законе отсутствует ссылка на право размещения облигаций и иных

эмиссионных ценных бумаг АО только в случае, если это предусмотрено в уставе

АО. Ранее в законе содержалась ссылка, исходя из которой общество размещает

облигации (и иные ценные бумаги) в соответствии со своим уставом и

законодательством РФ. Сейчас же – только в соответствии с законодательством РФ.

Таким образом, теперь отпадает необходимость внесения дополнений в устав общества

при принятии решения о выпуске каких-либо эмиссионных ценных бумаг, не

предусмотренных уставом.

Кроме того, установлен особый порядок

принятия решения по размещению облигаций (и иных эмиссионных ценных бумаг),

конвертируемых в акции АО.

Если принимается решение о размещении путем открытой подписки облигаций,

конвертируемых в привилегированные акции или обыкновенные акции, составляющие

менее 25% ранее размещенных обыкновенных акций, то это решение принимается

общим собранием акционеров или советом директоров, если за последним данное

право закреплено в уставе АО. Здесь отметим, что в отношении привилегированных

акций долевое ограничение не устанавливается, так как оно установлено ранее –

номинальная стоимость размещенных привилегированных акций не должна превышать

25% от уставного капитала общества (п. 2 ст. 25).

Если принимается решение о размещении путем открытой подписки облигаций,

конвертируемых в обыкновенные акции, составляющие более 25% ранее размещенных

обыкновенных акций, то это решение принимается только общим собранием

акционеров, которое (решение) принято требуемым (установленным) количеством

голосов.

При

закрытой подписке размещение облигаций, конвертируемых в акции (обыкновенные,

привилегированные) АО, может осуществляться, как и ранее, только по решению

общего собрания акционеров, принятому требуемым (установленным) количеством

голосов, минимум которых изменен с 2/3 на 3/4.

Задание 2. Задача

№9

1. Согласно ст.27 закона «Об акционерных

обществах» принятого Государственной Думой 24 ноября 1995 года уставом общества

могут быть определены количество, номинальная стоимость, категории (типы)

акций, которые общество вправе размещать дополнительно к размещенным акциям

(объявленные акции), и права, предоставляемые этими акциями. При отсутствии в

уставе общества этих положений общество не вправе размещать дополнительные

акции. Следовательно максимальное количество обыкновенных акций ОАО «АВС» может

разместить в размере 500 штук, и привилегированных – 2000 штук.

2. Нет не может, т.к. согласно той

же статье ОАО «АВС» может одновременно

выпустить только 500 обыкновенных и 1000 привилегированных.

3. Да, в данном случае была нарушена

норма ст. 39 закона «Об акционерных обществах», согласно которой размещение

акций (эмиссионных ценных бумаг общества, конвертируемых в акции) посредством

закрытой подписки осуществляется только по решению общего собрания акционеров

об увеличении уставного капитала общества путем размещения дополнительных акций

(о размещении эмиссионных ценных бумаг общества, конвертируемых в акции),

принятому большинством в три четверти голосов акционеров - владельцев

голосующих акций, принимающих участие в общем собрании акционеров, если

необходимость большего числа голосов для принятия этого решения не

предусмотрена уставом общества. А в нашей ситуации решение было принято простым

большинством голосов.

Задание 3.

Современное состояние обыкновенных акций ОАО «Лукойл»

ОАО "ЛУКОЙЛ" -

ведущая вертикально-интегрированная нефтяная компания России. Основные виды

деятельности Компании - операции по разведке и добыче нефти и газа,

производство и реализация нефтепродуктов.

Юридический

адрес и адрес центрального офиса: Россия,

Москва, 101000, Сретенский бульвар, 11. ИНН

7708004767

Россия,

Москва, 101000, Сретенский бульвар, 11. ИНН

7708004767

ЛУКОЙЛ является второй

крупнейшей частной нефтяной компанией в мире по размеру доказанных запасов

углеводородов. Доля Компании в общемировых запасах нефти составляет около 1,5%

и около 2,1% в общемировой добыче нефти. Компания играет ключевую роль в

энергетическом секторе России, на ее долю приходится более 19% общероссийской

добычи нефти и 19% общероссийской переработки нефти.

По состоянию на начало

2004 года доказанные запасы сырой нефти ЛУКОЙЛ составили 15 977 млн барр., доказанные запасы

природного газа - 24 473 млрд куб. футов, что в

совокупности составляет 20 056 млн барр. н.э.

В секторе добычи ЛУКОЙЛ

располагает выдающимся портфелем активов. Ключевые регионы - Западная Сибирь

(около 54% запасов Компании) и Пермская область являются основным источником

стабильной добычи нефти. Помимо этого ЛУКОЙЛ является единственной российской

нефтяной компанией, имеющей значительные запасы углеводородов в двух новых

нефтегазоносных провинциях - Тимано-Печоре и Северном

Каспии. Ускоренный ввод этих месторождений в ближайшие годы обеспечит базу для

успешного и долгосрочного роста Компании.

Производимые Компанией

геологоразведочные работы сосредоточены преимущественно в Западной Сибири,

Тимано-Печорской нефтегазовой провинции и на Ямале. Международные проекты по

разведке и добыче углеводородов ведутся на территории Азербайджана, Казахстана,

Египта, в Северной Африке и Колумбии.

ЛУКОЙЛ владеет

значительными нефтеперерабатывающими мощностями в России и за рубежом. В России

Компании принадлежат четыре крупных НПЗ - в Перми, Волгограде, Ухте и Нижнем

Новгороде. Совокупный объем мощностей по переработке на указанных НПЗ

составляет примерно 40,8 млн т/год. Зарубежные НПЗ

Компании располагаются на Украине, в Болгарии и Румынии, их совокупный объем

мощностей по переработке составляет около 17,8 млн

т/год. В 2003 году на собственных заводах Компании было переработано 42,3 млн т нефти, в том числе на российских - 34,3 млн т.

Сбытовая сеть Компании

охватывает 17 стран мира, включая Россию, страны СНГ (Азербайджан, Беларусь,

Грузия, Молдова, Украина), государства Европы (Болгария, Венгрия, Кипр, Латвия,

Литва, Польша, Сербия, Румыния, Чехия, Эстония) и США, и насчитывает 201 объект

нефтебазового хозяйства и 4 599 автозаправочных

станций. Сбытовая сеть ЛУКОЙЛ на территории России включает 10 организаций

нефтепродуктообеспечения (НПО), осуществляющих свою деятельность в 60 субъектах

РФ. Розничная сеть Компании в России насчитывает 1 456 собственных и

арендованных, а также 276 франчайзинговых АЗС. В 2003

году через розничную сеть АЗС реализовано 6,08 млн т

нефтепродуктов, в том числе в России - 2,4 млн т, в

Европе - 1,24 млн т, в США - 2,44 млн

т.

Наиболее

важные события и результаты деятельности ЛУКОЙЛ в 2003 году

На Лондонской фондовой

бирже ценные бумаги Компании признаны самыми ликвидными в группе компаний

Восточной и Центральной Европы.

Компания

завершила продажу своей 10%-й доли в проекте Азери — Чираг — Гюнешли компании «ИНПЕКС Саутвест Каспиан Си Лтд.».

Ориентировочная cумма сделки составила 1,375 млрд долл. денежными средствами.

Компания

завершила продажу своей 10%-й доли в проекте Азери — Чираг — Гюнешли компании «ИНПЕКС Саутвест Каспиан Си Лтд.».

Ориентировочная cумма сделки составила 1,375 млрд долл. денежными средствами.

Совет

директоров ОАО «ЛУКОЙЛ» утвердил программу повышения материальной

заинтересованности работников в повышении капитализации Компании. Программа

«акционирования работников ОАО «ЛУКОЙЛ» и его дочерних обществ» введена с 1

января 2004 года. Планируется, что в программе будет использовано 10 млн.

акций.

Совет

директоров ОАО «ЛУКОЙЛ» утвердил программу повышения материальной

заинтересованности работников в повышении капитализации Компании. Программа

«акционирования работников ОАО «ЛУКОЙЛ» и его дочерних обществ» введена с 1

января 2004 года. Планируется, что в программе будет использовано 10 млн.

акций.

Совет директоров ОАО

«ЛУКОЙЛ» принял «Положение о дивидендной политике». В соответствии с данным

положением дивидендная политика основывается на соблюдении интересов Компании и

ее акционеров, повышении инвестиционной привлекательности и капитализации

Компании, уважении и строгом соблюдении прав акционеров.

Принято решение о создании

трех комитетов под руководством независимых директоров: Комитета по стратегии и

инвестициям, Комитета по кадрам и вознаграждениям и Комитета по аудиту.

ЛУКОЙЛ провел первое в

истории Компании заседание Комитета по стратегии и инвестициям под руководством

независимого члена Совета директоров Ричарда Мацке.

Комитетом рассмотрен проект долгосрочной программы развития Компании и комплекс

мер, направленный на увеличение генерируемого Компанией денежного потока путем

расчета инвестиционной программы по секторам (разведка, добыча,

нефтепереработка, маркетинг), максимизации чистой прибыли в каждом секторе,

установления показателя доходности на вложенный капитал (ROACE) и внутренней

нормы доходности для каждого сектора.

ЛУКОЙЛ и Газпром

подписали договор на поставку газа, в соответствии с которым Газпром будет

покупать газ с пилотного проекта Компании по

разработке Находкинского месторождения по цене не

ниже 22,5 долл./тыс. куб. м. без учета НДС.

Международное рейтинговое

агентство Moody's Investors

Service присвоило ОАО «ЛУКОЙЛ» долгосрочный кредитный

рейтинг Ba2. Прогноз рейтинга — «стабильный»

Совет директоров ОАО

«ЛУКОЙЛ» утвердил «Программу стратегического развития группы «ЛУКОЙЛ» на

2004–2013 гг.», предусматривающую увеличение основных финансовых показателей в

2–2,5 раза и объема добычи углеводородов в 1,8 раза при инвестициях более чем в

25 млрд долл

ЛУКОЙЛ признан

победителем конкурса «Лучшие российские предприятия-2003» в номинации «Лучшее

предприятие-эмитент российского фондового рынка».

Дивидендные выплаты по

итогам года составили 24 рубля на акцию, что на 23% выше, чем в 2002 году.

Более подробно с итогами

работы компании в 2003 году можно ознакомится в годовом отчете ЛУКОЙЛ за 2003 год .

Наиболее

важные события и результаты деятельности ЛУКОЙЛ в 2002 году

Начатая в 2002 году

программа реструктуризации принесла существенные результаты: общий

экономический эффект первого этапа реструктуризации составил около 400 млн долл.

Акции ОАО "ЛУКОЙЛ"

прошли полный листинг на Лондонской фондовой бирже, что привело к существенному

росту их ликвидности, а также улучшению информационной прозрачности Компании

В состав Совета

директоров вошли три независимых представителя миноритарных

акционеров: Марк Мобиус, Ричард Мацке

и О.Е.Кутафин. В 2003 году на Общем собрании

акционеров был избран еще один независимый директор - С.А.Михайлов.

Было создано Главное

управление по контролю и внутреннему аудиту для анализа и оценки

производственной и финансовой деятельности Компании.

Дивидендные выплаты по итогам года составили 19,5 рублей на акцию, что на 30%

выше, чем в 2001 году. На дивидендные выплаты Компания направила 532 млн долл., или 29% своей прибыли.

Переработка нефти на

собственных НПЗ в России увеличилась на 15% , что позволило сократить продажу

нефти на внутреннем рынке.

Производственные

результаты 2002 года

Рост добычи нефти

Компании (включая зависимые предприятия) составил 2% и достиг 79,8 млн т. Добыча газа увеличилась на 6,6% по сравнению с 2001

годом и составила 5,14 млрд куб. м.

Отношение вновь

приращенных запасов Компании к добыче составило 246%, при этом Компания

остается безоговорочным лидером по геологоразведке в России и сохраняет низкую

стоимость приращения запасов - 1,5 долл. на 1 т у.т.,

что в 2,3 раза ниже аналогичного показателя 2001 года и является одним из

лучших показателей среди ведущих мировых нефтяных компаний.

Переработка нефти на

собственных НПЗ в России увеличилась на 15%, что позволило сократить продажу

нефти на внутреннем рынке.

В 2002 году российские

предприятия нефтепродуктообеспечения добились роста объемов реализации

нефтепродуктов через розничную сеть АЗС на 20% к уровню 2001 года.

Доля международных и

экспортных операций с нефтью и нефтепродуктами выросла на 6% по сравнению с

предыдущим периодом и составила 66% от общего объема реализации

Сведения о ценных бумагах

|

Уставный капитал: 21 264 081 руб. 37,5 коп.

Количество размещенных ценных бумаг составляет: 850 563 255 шт.

из них:

акции

обыкновенные именные - 850 563 255 шт.

Сведения о выпусках акций:

|

Номер

гос. регистрации, дата регистрации*

|

Первоначальный

номер гос. регистрации, дата присвоения

|

Тип

ЦБ

|

Номинал

(руб.)

|

Количество

|

|

1-01-00077-А от 25.06.2003

|

МФ 73-1П-0231 от 02.07.1993

|

акции обыкновенные именные

|

0,025

|

327 368 520

|

|

1-01-00077-А от 25.06.2003

|

МФ 73-1-00383 от 14.02.1994

|

акции обыкновенные именные

|

0,025

|

132 818 520

|

|

-

|

МФ 73-1-00383 от 14.02.1994,

погашены

|

акции привилегированные именные

|

0,025

|

15 181 080

|

|

1-01-00077-А от 25.06.2003

|

МФ 73-1-00750 от 29.05.1995

|

акции обыкновенные именные

|

0,025

|

189 364 351

|

|

-

|

МФ 73-1-00754 от 29.05.1995,

погашены

|

акции привилегированные именные

|

0,025

|

49 830 748

|

|

1-01-00077-А от 25.06.2003

|

МФ 73-1-01547 от 20.01.1997

|

акции обыкновенные именные

|

0,025

|

19 800 000

|

|

-

|

МФ 73-1-01548 от 20.01.1997,

погашены

|

акции привилегированные именные

|

0,025

|

12 200 000

|

|

-

|

3-01-00077-А от 26.08.1999,

погашены

|

акции привилегированные именные конвертируемые

|

0,15

|

11 500 000

|

|

1-01-00077-А от 25.06.2003

|

1-05-00077-А от 29.11.1999

|

акции обыкновенные именные

|

0,025

|

69 000 000

|

|

1-01-00077-А от 25.06.2003

|

1-06-00077-А от 07.12.2000

|

акции обыкновенные именные

|

0,025

|

18 431 061

|

|

1-01-00077-А от 25.06.2003

|

1-07-00077-А от 16.08.2001

|

акции обыкновенные именные

|

0,025

|

16 568 939

|

|

-

|

3-02-00077-А от 16.08.2001,

погашены

|

акции привилегированные именные конвертируемые

|

0,025

|

77 211 864

|

|

1-01-00077-А от 25.06.2003

|

1-08-00077-А от 15.11.2001

|

акции обыкновенные именные

|

0,025

|

77 211 864

|

|

* Указывается

номер, присвоенный ФКЦБ после объединения дополнительных выпусков акций

|

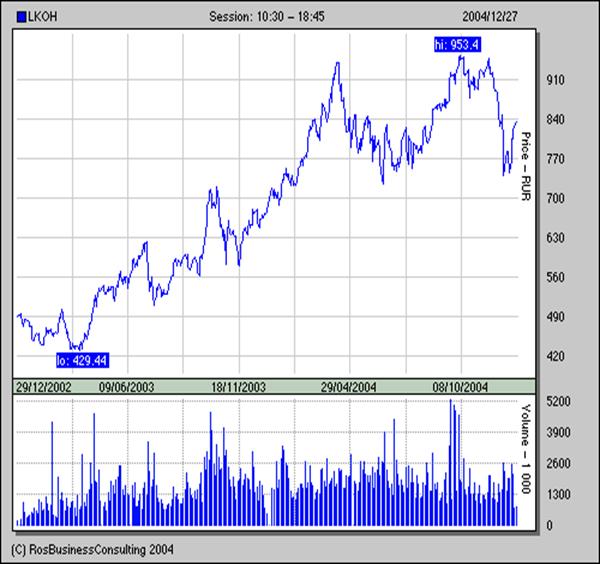

Акции Лукойла в РТС

Акции Лукойла на ММВБ

Основные финансовые показатели

|

Ценные бумаги: LKOH (обыкновенные акции), LKOD (АДР)

Биржа: РТС (обыкновенные акции), ЛФБ (АДР)

Валюта: Доллары США

Промежуточные финансовые показатели за 2004 год

|

Чистая

прибыль

|

|

EBITDA

|

|

Базовая

прибыль на акцию

|

|

|

|

|

|

|

Финансовые показатели и коэффициенты за 2001 - 2003 года

|

Выручка и прибыль (млн

долл.)

|

|

2001

|

2002

|

2003

|

|

|

Выручка

|

|

13 562

|

15 449

|

22 299

|

|

Прибыль от основной деятельности

|

|

2 948

|

2 662

|

4 587

|

|

Чистая прибыль

|

|

2 109

|

1 843

|

3 701

|

|

EBITDA

|

|

3 780

|

3 468

|

5 630

|

|

Базовая прибыль на обыкновенную акцию (долл.)

|

|

2,68

|

2,26

|

4,52

|

|

Разводненная прибыль на обыкновенную акцию (долл.)

|

|

2,66

|

2,26

|

4,45

|

|

|

|

Коэффициенты (описание)

|

2001

|

2002

|

2003

|

|

|

|

Price

to Earnings

|

4,9

|

7,1

|

5,3

|

|

Price

to Revenue

|

0,8

|

0,9

|

0,9

|

|

EV to DACF

|

4,3

|

6,0

|

7,0

|

|

Price

to Book Value

|

0,5

|

0,6

|

0,7

|

|

Debt

to Equity

|

0,3

|

0,3

|

0,3

|

|

Current Ratio

|

1,5

|

1,4

|

1,5

|

|

|

|

|

Дивиденды за 2003 г.

|

|

|

|

Дата

закрытия реестра

|

7 мая

2004

|

|

Дивиденд

(руб.)

|

24,00

|

|

Дивидендная

доходность*

|

2,8%

|

* - Дивидендная доходность рассчитана как отношение текущего дивиденда к

стоимости акции Компании на дату объявления дивиденда

|

Список использованной литературы

1. Гражданский кодекс РФ.

2. Закон РФ «О рынке ценных бумаг»

№39-ФЗ от 22.04

3. Закон РФ "Об акционерных

обществах" N 208-ФЗ от

26.12.1995 г.

4. Закон РФ "Об обществах с

ограниченной ответственностью" N 14-ФЗ от 8.02.1998 г.

5. Закон РФ "О защите прав и

законных интересов инвесторов на рынке ценных бумаг" N 46-ФЗ от 5.03.1999

г.

6.

Гарилин С.А. Рынок

корпоративных облигации в России. – М.,2000.

7.

Журков А. Перспективы развития рынка корпоративных

облигаций. // Вопросы экономики,1999. - № 12.

8.

Лялин С.В. Перспективы развития российского рынка

корпоративных облигаций. // Финансовый бизнес,2001. - № 11.

9.

«Нефть России», М., 97г.,

№3

10. Перспективы

развития российского рынка корпоративных облигаций // Финансовый Бизнес. -

1999. - №11.

11. www.lukoil.ru