ФЕДЕРАЛЬНОЕ АГЕНСТВО

ПО ОБРАЗОВАНИЮ

ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО

ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

ВСЕРОССИЙСКИЙ ЗАОЧНЫЙ ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

ФИЛИАЛ В Г. ЛИПЕЦКЕ

КУРСОВАЯ РАБОТА

по дисциплине: «Финансы»

на тему:

«Роль финансов в процессе воспроизводства ВВП

и НД»

Вариант №3

Выполнила: ст. IV курса

Факультет:

финансово-кредитный

Специальность:

Проверила:

Липецк 2006г.

Содержание

Введение ..................................................................................................... 3

Глава 1.

Содержание категории финансов и их функции в национальной хозяйственной

системе................................................................................. 5

1. Понятие финансов и причины, вызвавшие появление

финансов.......... 5

1.2. Роль финансов в процессе воспроизводства ВВП и НД..................... 9

Глава 2. Механизм финансирования ВВП и НД на примере

России........ 11

2.1. Исследование динамики воспроизводства ВВП................................. 11

2.2. Анализ взаимосвязи инвестиций и прироста ВВП ........................... 19

Глава 3 Основные направления развития воспроизводства

ВВП и НД в России в настоящее время ......................................................................................... 26

Заключение ................................................................................................ 35

Список литературы

................................................................................... 36

Введение

Финансы представляют

собой экономические отношения, связанные с формированием, распределением

и использованием централизованных и децентрализованных фондов денежных средств

в целях выполнения функций и задач государства и обеспечения условий

расширенного воспроизводства.

Расширенное воспроизводство включает непрерывное

возобновление и расширение

производственных фондов, рост ВВП и его главной части - национального

дохода, воспроизводство рабочей силы и производственных отношений. Оно

осуществляется с использованием экономических рычагов, товарно-денежных,

финансовых и кредитных отношений. Важная роль в воспроизводстве всех составных

частей ВВП принадлежит государственным финансам и финансам предприятий.

Государство воздействует на воспроизводственный

процесс через финансирование предприятий и отдельных отраслей хозяйства,

расходов на социальные цели и налоговую политику.

Следует отметить, что в условиях

административно-командной системы эффективность использования государственных

средств на финансирование народного хозяйства была низкой. Росло незавершенное

строительство, увеличивался объем неустановленного оборудования, в том числе

импортного. Были подорваны основы хозрасчетной деятельности предприятий -

средства высокорентабельных предприятий изымались и перераспределялись в пользу

убыточных производств; финансовые права предприятий были урезаны, что не

позволяло им принимать оперативные решения, направленные на получение высоких

финансово-хозяйственных результатов.

В условиях углубления рыночных реформ происходит

перестройка всей системы (финансовых отношений в народном хозяйстве.

Государственные финансы, и прежде всего бюджетная система, путем

соответствующего направления средств должны обеспечить структурную перестройку

экономики, ускорение научно-технического прогресса, повышение эффективности производства,

и на этой основе рост жизненного уровня народа.

За счет централизованных фондов обеспечиваются

потребности расширенного воспроизводства на макроуровне; осуществляется

межотраслевое и территориальное перераспределение ресурсов для выравнивания уровня

экономического и социального развития отдельных регионов.

Целью работы является рассмотрение роли финансов в

процессе воспроизводства ВВР и НД

Исходя из цели, задачами работы являются:

-

раскрытие понятия и сущности финансов;

-

теоретическое исследование роли финансов в процессе

воспроизводства ВВП;

-

изучение динамики расширенного воспроизводства в

России в настоящее время;

-

рассмотрение взаимосвязи инвестиций и воспроизводства

ВВП;

-

нахождение основных путей роста воспроизводства ВВП и

НД в соответствии с экономическим положением в России.

Теоретической базой при выполнении курсовой работы

является учебная и научная литература таких авторов как Е.Ф. Борисов, П.Г.

Ермишин, Л.А. Дробозина, Л.П. Окунева, Л.Д. Андросова и др.

Глава 1. Содержание

категории финансов и их функции в национальной хозяйственной системе

1. Понятие финансов и причины,

вызвавшие появление финансов

Финансы это категория, которая

возникла давно и имела различные значения. Термин пришел из латинского языка и

возник в 13 веке в Италии. Под финансами вначале понимали доходы населения,

потом стали понимать только деньги и наконец пришли к понятию, что финансы

охватываю доходы и расходы государства, хотя и это понятие не совсем точное, и

сейчас под финансами понимают финансовые отношения, которые возникают между

тремя субъектами – хозяйствующим субъектом, домашним хозяйством и государством.

Эти отношения, которые выражались в денежной форме, стали называться

финансовыми отношениями или финансами[23,18].

Исторически финансы формировались в

виде натуральных повинностей или сборов в пользу государства. Кроме того,

финансы осуществляли перераспределение доходов населения.

Финансы это денежные отношения, с помощью

которых происходит образование и использование денежных фондов, т.е. их

количественная и качественная модификация, для обеспечения расширенного

воспроизводства.

Различают финансы государственные,

децентрализованные финансы (финансы предприятия и домохозяйства).

Финансы обеспечивают выполнение государством

его функций (политической, экономической, социальной). Отличительной

особенностью финансов является безэквивалентный обмен на основе долговых

обязательств в условиях рыночных отношений.

Финансы выполняют три основные функции:

1.

Распределительная

2.

Регулирующая или стимулирующая

3.

Контрольная

Распределительная функция проявляется при распределении и

перераспределении ВВП и национального дохода. Распределительная функция

осуществляется во всех сферах общественной жизни, т.е. в материальном

производстве, в нематериальной сфере и в сфере обращения.

Субъектом распределения выступают

на микро уровне юридические и физические лица, а на макро уровне – государство.

Объектами распределения являются стоимость валового внутреннего продукта и

национального дохода в денежной форме. Однако в определенных условиях объектом

распределения становится национальное богатство страны. Национальное богатство

– это ВВП, созданного всеми предшествующими поколениями. Сюда включаются и

природные ресурсы.

С помощью распределительной функции

осуществляется распределение новой стоимости на микро уровне и

перераспределение новой стоимости на макро уровне.

Распределительная функция

охватывает три последовательных ступени:

1.

Формирование денежных фондов.

2.

Распределение денежных фондов через финансовые

инструменты – налоги, государственный кредит и просто кредит и расходы.

3.

Использование денежных фондов.

Значение распределительной функции:

1.

Позволяет образовать различные денежные фонды.

2.

Обеспечивает образование фондов целевого назначения.

3.

Распределительная функция осуществляет

перераспределение между отраслями, между территориями, между сферами

материальной и нематериальной, и между различными социальными группами.

4.

С ее помощью создаются резервы, централизованные и

децентрализованные.

Поскольку финансы связаны с

движением денег, то при движении денег создается возможность количественно

определить состояние воспроизводственного процесса. Это количественное

отображение воспроизводственного процесса дает обычно сигналы о том, как

складываются пропорции распределения ВВП и национального дохода, а также

происходит ли непрерывность производственного процесса, своевременно ли

создаются фонды. И эта сигнализация дает возможность контроля за

воспроизводственным процессом.

Контрольная функция проявляется,

во-первых, до наступления распределительно процесса, т.е. когда составляются

планы или намечаются программы. Контрольная функция проявляется и в процессе

использования денежных фондов. А также при составлении оценок использования

денежных фондов.

Контрольная функция реализуется через

финансово-хозяйственный контроль, который осуществляется на отдельных

предприятиях на основе выполнения хозяйственных договоров при осуществлении

хозрасчета. Контрольная функция реализуется через финансово-бюджетный контроль,

т.е. осуществляется контроль за выполнением налоговых платежей и

финансированием из бюджета и внебюджетных фондов. Этот контроль осуществляется

государственными органами, прежде всего счетной палатой и правительством,

министерством финансов, министерством по налогом и сбором, налоговым комитетом[33,41].

Кроме того эта функция реализуется

через кредитно-банковский контроль. Через ЦБ при кредитовании и при системе

денежных расчетов.

Регулирующая функция. С помощью

этой функции финансы вмешиваются в процесс производства. На микро уровне

финансы стимулируют деятельность предприятия путем создания и использования

различных денежных фондов. Это стимулирование способствует улучшению качества

производственного процесса, увеличения его объема и улучшения материального

положения сотрудников предприятия. На макро уровне государство осуществляет

прямое и косвенное регулирование процесса производства. При прямом

регулировании государство осуществляет финансирование процесса производство.

Косвенное регулирование осуществляется за счет налогового механизма,

государственного кредита и т.д.

Финансы характеризуются следующими

признаками: денежная форма выражения; распределительный характер выражения при

отсутствии эквивалентного обмена; распределением ВНП и НД через специальные

фонды.

Одним из главных признаков финансов

является их денежная форма выражения и отражение финансовых отношений реальным

движением денежных средств. Реальное движение денежных средств происходит на

второй и третьей стадиях воспроизводственного процесса - в распределении и обмене.

На второй стадии движение стоимости

в денежной форме происходит обособленно от движения товаров и характеризуется

ее отчуждением (переходом из рук одних владельцев в руки других) или целевым

обособлением (в рамках одного владельца) каждой части стоимости. На третьей

стадии распределенная стоимость (в денежной форме) обменивается на товарную

форму. Отчуждения самой стоимости здесь не происходит.

Финансовые отношения в отличие от

денежных отношений не включают в себя обслуживание личного потребления. Содержание

этих отношений раскрывается через такие категории, как бюджет, его доходы и

расходы, прямые и косвенные налоги, дотации, субвенции, бюджетные ассигнования

и т.д., характеризующие различные виды движения денежных ресурсов и

экономические связи между субъектами рыночного хозяйства (физическими и

юридическими лицами)[23,19].

1.2. Роль финансов в процессе

воспроизводства ВВП и НД

Расширенное воспроизводство

включает непрерывное возобновление и расширение производственных фондов, рост

ВВП и его главной части - национального дохода, воспроизводство рабочей силы и

производственных отношений. Оно осуществляется с использованием

товарно-денежных, финансовых и кредитных отношений. Важная роль в

воспроизводстве всех составных частей ВВП принадлежит государственным финансам.

Государство воздействует на

воспроизводственный процесс через финансирование отдельных предприятий и

отраслей народного хозяйства, социальных мероприятий и налоговую политику.

Расширение производства осуществляется с использованием товарно-денежных

отношений. Затем расширение воспроизводства осуществляется с использованием

финансовых отношений, и кредитных отношений.

Для осуществления расширенного

воспроизводства необходимо обеспечить создание материальных благ,

восстановление этих материальных благ и их увеличение. Финансы в этом процессе

играют важную роль. Эта роль осуществляется как на макро, так и на микроуровне.

На микроуровне, т.е. на уровне

отдельного предприятия, финансы влияют на средства производства путем

формирования основного и оборотного капитала. Это амортизационные фонды и

прибыль.

На макроуровне, на уровне

государства, влияние финансов на процесс производства осуществляется тремя

способами, прямым, косвенным и через законодательство[23,29].

Прямой метод осуществляется путем

государственного финансирования, используя различные формы. Это форма дотаций,

субвенций, субсидий и бюджетной ссуды.

Дотации – это бюджетные средства, предоставленные одним бюджетом другому

бюджету на безвозмездной и безвозвратной основе для покрытия текущих

расходов. Субвенции – это бюджетные

средства, которые предоставляются бюджету другого уровня или юридическому лицу

на безвозмездной и безвозвратной основе на определенные цели. Субсидии – это бюджетные средства,

предоставленные бюджету другого уровня, юридическому лицу или физическому лицу

на условиях долевого финансирования целевых расходов. Бюджетные ссуды – это

бюджетные средства, которые предоставляются другому бюджету на возмездной или

безвозмездной основах на срок не более 6 месяцев в пределах финансового года.

Таким образом, государство

осуществляет инвестиционную деятельность. Инвестиции – это долгосрочные

вложения капитала в промышленность, сельское хозяйство, транспорт,

строительства. Цель такого инвестирования – создание новых и модернизация

действующих предприятий. Вторая цель инвестиций – освоение новейших технологий

и новейшей техники. Инвестиции делятся

на реальные инвестиции и финансовые инвестиции. Реальные инвестиции это

вложения в основной капитал и прирост материальных производственных запасов.

Финансовые инвестиции – это вложение капитала в ценные бумаги, которые

выпускаются предприятием или государством[13,57].

Косвенный метод воздействия – когда

государство влияет на процесс производства, используя различные финансовые

механизмы, и одним из таких механизмов является налоговый механизм.

Государство, изменяя элементы налога (ставки, налоговые льготы, виды налогов, а

также налоговые санкции), регулирует процесс производства[23,33].

Воздействие через финансовое

законодательств тесно связано с косвенным методом воздействия.

Глава 2. Механизм финансирования ВВП и НД на примере России

2.1. Исследование динамики воспроизводства ВВП

Экономическое

развитие в 1999-2005 гг. характеризовалось одновременным повышением деловой

активности в производстве и товаров, и услуг. Специфика российской экономики

определялась сохранением высокой доли производства товаров и достаточно сильным

влиянием роста в промышленности и строительстве на темпы экономического роста

всей экономики. В 2005 г.

доля производства товаров в ВВП составила 37,3%, из них 73,9% приходилось на

промышленное производство и 13,4% - на строительство. Опережающий рост

производства товаров поддерживался развитой за годы реформ инфраструктурой

рынка услуг. Растущие показатели деятельности сектора услуг тесно

корреспондируют с уровнем деловой активности и структурными изменениями в

экономике. Доминирующее влияние на рынок услуг оказало ускорение темпов роста

транспорта, связи, торговли, сферы коммерческой деятельности по обеспечению функционирования

рынка и операций с недвижимостью.

В 2003 г. ускорение темпов

выпуска базовых отраслей экономики до 7,3% против 3,5% в среднем за 2001-2002

гг. инициировалось восстановлением инвестиционного спроса. Динамичное

увеличение объемов работ в строительстве в период с начала 2003 г. до II квартала 2004 г. поддерживалось

ускорением выпуска промышленности за счет опережающего роста производства

капитальных товаров и конструкционных материалов. С III квартала 2004 г. в экономике

фиксировалось ослабление инвестиционной активности, которое сопровождалось

замедлением темпов промышленного роста и работ в строительстве на фоне

динамичного расширения масштабов внешнеэкономической деятельности. Лидирующие

позиции в формировании структуры и динамики экономического роста со второй

половины 2004 г.

заняли торговля и сопряженные отрасли инфраструктуры рынка (транспорт, связь,

информационное обслуживание, финансово-кредитные организации)[17,192].

Устойчивое

повышение доли торговли в структуре национальной экономики являлось феноменом

российской экономики. Развитие торговли сопровождалось интенсивным развитием

материально-технической базы отрасли и изменением структуры предоставляемых

услуг. Повышение роли организованных форм торговли в структуре товарооборота

инициировало интенсивный рост торговых площадей, складских помещений, сервисных

услуг. Торговля предъявляла растущий спрос на оборудование, информационные

услуги, услуги связи и транспорта. Доля торговли в произведенном ВВП в 2005 г. составила 20,7%, что

соответствовало среднему показателю за последние 5 лет. Заметим при этом, что

характерными для развития этой отрасли экономики явились динамичные структурные

сдвиги. Благоприятные изменения спроса на мировом рынке обусловили опережающий

рост и повышение удельного веса внешней торговли в структуре оборота торговли.

Вместе с тем следует обратить внимание, что отличительной чертой российской

экономики являлось почти двукратное превышение объемов оптовой торговли

относительно оборота розничной торговли. С повышением деловой активности

интенсивный рост оптовой торговли поддерживался за счет расширения спроса

внутреннего рынка на материально-технические ресурсы.

Расширение

объемов торговли внутри страны и на международном уровне сопровождалось ростом

масштабов деятельности транспорта. Коммерческий грузооборот транспорта за 2005 г. увеличился на 2,6%

при росте промышленного выпуска на 4,0%.

Одной из проблем современной инфраструктуры

экономики оставалось повышение требований к согласованному развитию различных

видов услуг. Наиболее перспективным и быстро развивающимся видом деятельности

оставалась связь. Объем услуг связи в 2005 г. увеличился на 15,7%. На долю новых

операторов связи приходится почти 3/5 общего объема услуг связи и более

половины услуг связи, предоставляемых населению. Телефонная связь получила

наибольшее распространение среди других видов электрической связи. Этот вид

связи приносит 3/4 всех доходов, получаемых от услуг отрасли, в том числе 40%

приходится на подвижную электросвязь. На 1 октября 2005 г. общее число

абонентов сотовой связи составило около 110,3 млн и увеличилось по сравнению с

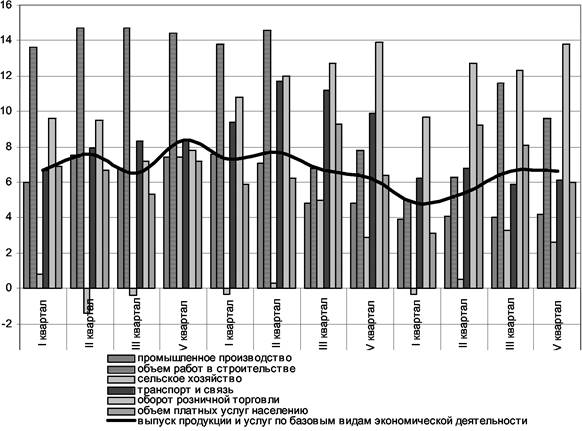

началом года на 39,0 млн, или на 54,6% (рис. 1).

Источник:

Росстат.

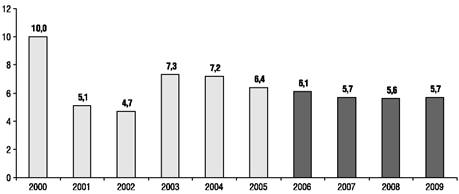

Рис. 1.

Изменение темпов производства по видам экономической деятельности в 2003-2005

гг. (% к соответствующему периоду предыдущего года)

Объемы

выпуска в промышленности на фоне сдержанной динамики спроса на капитальные

товары и усиления воздействия импорта на внутреннем рынке характеризовались

постепенным замедлением темпов роста и снижением вклада в экономический рост.

Индекс промышленного роста в 2005

г. составил 104,0% против 108,3% в 2004 г. (табл. 1).

Структурные сдвиги в промышленности в 2003-2005 гг. определялись опережающим

развитием обрабатывающих производств. Увеличение объемов продукции обрабатывающих

производств в 2005 г.

составило 5,7% при росте в добывающих производствах на уровне 1,1%.

Таблица 1

Индексы

промышленного производства по видам экономической деятельности в 2002-2005 гг.

(% к предыдущему году)

|

2002

|

2003

|

2004

|

2005

|

|

Промышленность-

всего

|

103,1

|

108,9

|

108,3

|

104,0

|

|

Добыча полезных

ископаемых

|

106,8

|

108,7

|

106,8

|

101,3

|

|

добыча

топливно-энергетических ископаемых

|

108,9

|

111,2

|

107,7

|

101,8

|

|

Обрабатывающие

производства

|

101,1

|

110,3

|

110,5

|

105,7

|

|

Производство и

распределение электроэнергии, газа и воды

|

104,8

|

103,3

|

101,3

|

101,2

|

Источник:

Росстат.

Положительная динамика инвестиций в основной

капитал фиксировалась с III квартала 1999 г. и поддерживалась расширением масштабов

выпуска отечественных капитальных товаров, а также повышением роли импорта

машин и оборудования в воспроизводственной структуре инвестиций. В условиях

фронтального подъема производства отрасли экономики и промышленности стали

предъявлять растущий спрос на отечественное и импортное оборудование в связи с

активизацией процессов вовлечения в производство конкурентоспособных мощностей,

а также их модернизацией и реконструкцией. Устойчивый рост экономики,

обусловленный расширением спроса внешнего рынка, с одной стороны, и увеличением

емкости внутреннего рынка - с другой, дал дополнительный импульс[17,192].

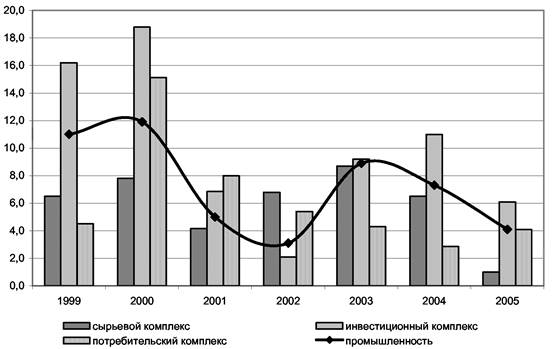

При

среднегодовых темпах роста промышленности в 1999-2005 гг. на уровне 107,3%,

инвестиционного комплекса - 108,6% и потребительского -106,2% этот показатель

для сырьевого комплекса составил 105,9%. Хотя соотношение темпов роста отраслей

подвергались довольно существенным колебаниям на протяжении анализируемого

периода, в целом оно иллюстрирует постепенный поворот от роста ориентированного

на эксплуатацию традиционных факторов природно-сырьевого потенциала к

формированию системы ресурсов инвестиционного развития (рис. 2).

Источник:

Росстат.

Рис. 2. Темпы прироста производства по комплексам в

1999-2005 гг. (% к предыдущему году)

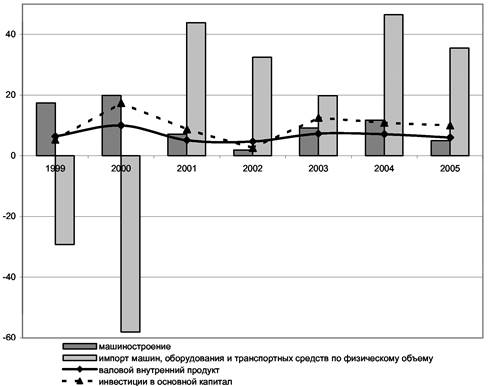

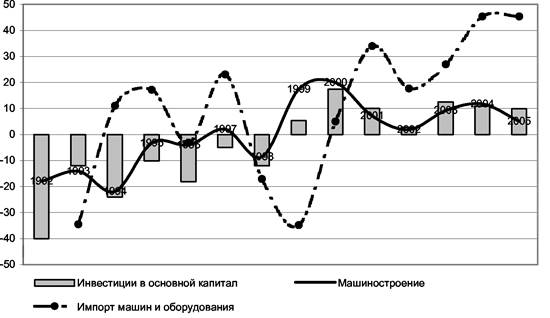

Анализ

особенностей формирования рынка капитальных товаров имеет принципиальное

значение, поскольку доминирующее влияние на структурные сдвиги ВВП в последние

годы оказывал опережающий рост инвестиций в основной капитал по сравнению с

динамикой конечного потребления. Существенное влияние на динамику и характер

развития машиностроения продолжали оказывать опережающие темпы роста импорта

относительно отечественного производства. Это связано с тем, что

неконкурентоспособность многих видов машин и оборудования по сравнению с

импортными аналогами по критерию «цена-качество», а также отсутствие мощностей

по выпуску современных видов техники существенно ограничивают рынок для

отечественного машиностроения. В 2005

г. прирост импорта машин и оборудования, по

предварительным данным, составил 38,5% (рис. 3).

Источник:

Росстат.

Рис. 3. Изменение темпов роста машиностроения и

импорта машин и оборудования в 1999-2005 гг. (% к предыдущему году)

Состояние

инвестиционного машиностроения является основным технологическим фактором,

ограничивающим возможности решения насущных проблем реконструкции и

модернизации производства на новой технической основе. Сохранение длительной

тенденции к спаду производства в станкостроительной промышленности и низких

темпов обновления основного капитала собственно в самом машиностроении

обусловливает обслуживание инвестиционного процесса на базе традиционных

стандартных технологий. Хотя за 1999-2005 гг. прирост инвестиций в

машиностроение составил примерно 42,8% к уровню 1998 г., это не оказало

существенного влияния на технико-экономические характеристики основного

капитала отрасли и промышленности в целом. При средней норме обновления

основных фондов в отрасли в последние 3 года на уровне 0,9% и в промышленности

на уровне 1,8%, в структуре парка машин и оборудования фиксируется снижение

доли оборудования в возрасте до 10 лет. Особенностью отрасли является и высокая

интенсивность движения работников. За 1998-2005 гг. численность

про-мышленно-производственного персонала сократилась почти на 8,9%, в отрасли

катастрофически не хватает квалифицированных кадров.

Комплекс отраслей, производящих потребительские

товары, оказался не в состоянии поддерживать высокие темпы роста в течение

длительного времени, что в значительной степени связано с отсутствием серьезных

качественных изменений в технологии и структуре производства. Индекс роста

потребительского комплекса в 2005

г. составил 4,3% против 2,9% в 2004 г. (минимальный за

последние 7 лет уровень). На структуру производства потребительских товаров

наиболее существенное влияние оказала фиксируемая с 2002 г. тенденция к спаду

производства в текстильном и швейном производстве примерно на 3% ежегодно. В 2005 г. в потребительском

комплексе сохранилась длительно действующая тенденция к свертыванию

инвестиционной деятельности[17,195].

Текстильное

и швейное производство входит в группу обрабатывающих производств, характеризующихся

критическими показателями износа основных фондов. Коэффициент выбытия основных

фондов за ветхостью износа более чем в 4 раза превышает показатель обновления

фондов. В текстильном и швейном производстве происходит абсолютное уменьшение

объема основного капитала. Кризис производства привел к резкому сокращению

спроса на рабочую силу. За последние 3 года среднегодовая численность

промышленно-производственного персонала в легкой промышленности сократилась

более чем на 12%. Низкую привлекательность отрасли определяет и сложившийся

уровень вознаграждения за труд. Заработная плата в отрасли составила примерно

40-45% среднего уровня в целом по промышленности. Несоответствие

материально-технической базы и квалификации труда рыночным критериям, с одной

стороны, определили снижение конкурентоспособности отечественных товаров легкой

промышленности относительно импорта, а с другой - при сложившемся соотношении

курса валют привели к расширению ниш для иностранных товаров. С III квартала 1999 г. усилились тенденции

к вытеснению отечественных товаров.

Динамика производства пищевых продуктов в

1999-2005 гг. характеризовалась постепенным замедлением темпов роста.

Сохранение позиций пищевой промышленности на российском рынке поддерживалось

интенсивным потоком инвестиций в основной капитал и созданием новых рабочих

мест. Инвестиции в основной капитал в пищевую промышленность за 2001-2003 гг.

повысились почти на треть. При повышении коэффициента обновления машин и

оборудования до 4,2% в 2004 г.

против 2,4% в 1998 г.

степень износа фондов снизилась за этот период более чем на 10 п.п. и составила

35,7%. Однако созданный потенциал оказался недостаточным для поддержания

устойчивой тенденции роста производства, производительности труда и

эффективности. Прирост производства в пищевой промышленности в 2005 г. составил 4,4% против

5,1% в 2003 г.

и 6,5% в 2002 г.,

а удельный вес в структуре промышленности - соответственно до 13,2% против

14,2%. Фиксировалось также замедление темпов развития пищевых производств

относительно динамики розничного товарооборота. В 2005 г. на фоне усиления

инвестиционной поддержки доля инвестиций в пищевые производства повысилась на

0,8 п.п. при сохранении темпов роста производства пищевых производств на уровне

4,4%.

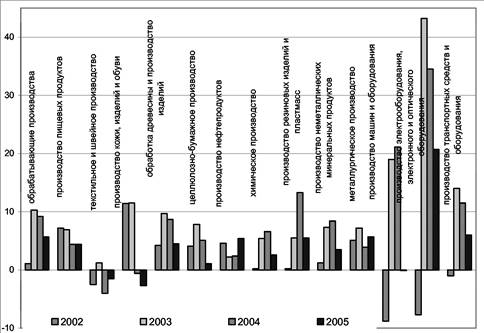

Динамика

производств, формирующих рынок товаров промежуточного спроса, с 2002 г. находилась в области

положительных значений. Характер функционирования металлургического,

химического, деревообрабатывающего производства определялся уровнем внешнего и

внутреннего спроса. Например, в 2005

г. по сравнению с 2004 г. ускорение темпов в производстве кокса и

нефтепродуктов составило 3,0 п.п., в металлургическом производстве - 1,8 п.п.,

замедление темпов в обработке древесины и производстве готовых изделий из

дерева на 4,3 п.п., в производстве резиновых изделий и пластмасс - на 8,0 п.п.

и в химическом производстве - на 4 п.п. (рис. 4).

Источник:

Росстат.

Рис. 4.

Изменение темпов производства по основным видам деятельности обрабатывающих

производств в 2002-2005 гг. (% к предыдущему году)

2.2. Анализ взаимосвязи инвестиций и прироста ВВП

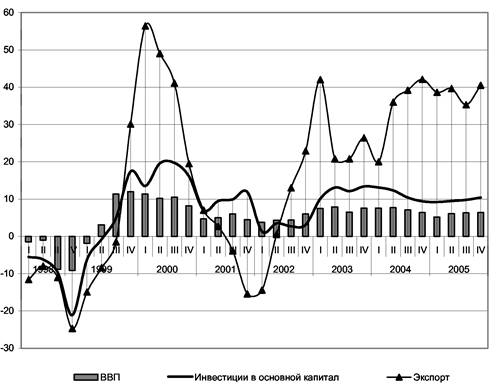

Одной из

отличительных черт развития российской экономики на протяжении 1999-2005 гг.

явился опережающий рост инвестиций в основной капитал по сравнению с динамикой

ВВП и выпуском продукции базовых отраслей экономики.

Источник:

Росстат.

Рис. 6.

Темпы прироста ВВП, инвестиций в основной капитал в 1998-2005 гг., в % к

соответствующему кварталу предыдущего года

Устойчивая

положительная динамика производства изменила ситуацию в инвестиционном секторе.

Посткризисное восстановление экономического роста первоначально опиралось на

мобилизацию внутренних резервов и вовлечение конкурентоспособных мощностей.

Расширение инвестиционного спроса фиксировалось со второй половины 1999 г. и поддерживалось

исключительно благоприятными изменениями конъюнктуры цен мирового рынка на

углеводородное сырье и металлы (рис. 6), с одной стороны, и активной политикой

российского бизнеса, направленной на заполнение ниш на внутреннем рынке

отечественными товарами, с другой стороны[17,223].

Рост

рентабельности производства и повышение доходов бизнеса определяли расширение

спроса на капитальные товары. В связи с ориентацией производителей на

проведение активной модернизации и реконструкции производства экспортный сектор

и обрабатывающая промышленность стали предъявлять растущий спрос на машины и

оборудование. В технологической структуре инвестиций с 2000 г. наблюдалось

повышение доли затрат на машины и оборудование (табл. 2).

Таблица 2

Технологическая структура инвестиций в основной

капитал в 1992-2005 гг., в % к итогу

|

1992

|

1995

|

2000

|

2001

|

2002

|

2003

|

2004

|

2005

|

|

Инвестиции в основной капитал - всего

|

100

|

100

|

100

|

100

|

100

|

100

|

100

|

100

|

|

в том числе: на строительно-монтажные работы

|

58,0

|

63,9

|

46,8

|

47,4

|

47,9

|

49,6

|

48,4

|

48,6

|

|

на оборудование, инструмент, инвентарь

|

20,5

|

21,9

|

34,3

|

32,9

|

35,6

|

35,0

|

34,7

|

35,7

|

|

на прочие капитальные работы и затраты

|

21,5

|

14,2

|

18,9

|

19,7

|

16,5

|

15,4

|

16,9

|

15,7

|

Источник: Росстат.

Исключительно высокий рост инвестиционного спроса 2000 г., обусловленный динамичным

ростом доходов добывающих производств, сменился вялой динамикой в 2001-2002 гг.

на фоне сжатия внутреннего спроса и снижения рентабельности производства в

результате изменения относительных цен внутреннего и внешнего рынков.

Восстановление опережающих темпов инвестиций в основной капитал по сравнению с

динамикой ВВП наблюдалось с начала 2003 г. и сопровождалось ростом цен на мировом

рынке топливно-энергетических и сырьевых ресурсов экономики. В 2005 г. объем инвестиций в

основной капитал увеличился на 10,5%, по сравнению с предшествующим годом, и

составил 3431,0 млрд руб.

При

позитивном воздействии доходов экономики от внешнеэкономической деятельности на

темпы экономического роста, их влияние на динамику инвестиционной активности

было ограничено тенденцией к снижению уровня трансформации валового

национального сбережения в инвестиционные расходы. При сложившихся в российской

экономике диспропорциях в движении основного капитала, инвестиционных расходов

и в динамике отечественного машиностроения влияние на внутренний рынок оказывал

динамичный рост импорта машин и оборудования. За период 2000-2005 гг. при

увеличении инвестиций в основной капитал на 80,0% прирост производства в

машиностроении составил 68,0% а масштабы импорта машин оборудования и транспортных

средств увеличились в 3,6 раза.

Снижение

доли импорта в объеме потребления продукции машиностроения носило

непродолжительный характер и наблюдалось в период с IV квартала 1998 г. по III квартал 1999 г. Динамика выпуска

капитальных товаров по отраслям машиностроения отражала оперативную реакцию

российского бизнеса на конъюнктурные сдвиги на внутреннем рынке. Лидирующие

позиции в выпуске инвестиционных товаров заняли отрасли по производству

оборудования для нефтяной и химической промышленности, а также отрасли

машиностроения, традиционно ориентированные на внутренний рынок, -

железнодорожное и металлургическое машиностроение. Интенсивное развитие

отраслей инфраструктуры дало импульс к увеличению объемов выпуска

строительно-дорожной техники, подъемно-транспортных машин.

Однако с

утратой конкурентных преимуществ продукции отечественного машиностроения

относительно импортных аналогов по критерию «цена-качество» ситуация на рынке

капитальных товаров претерпела кардинальные изменения. Всплеск спроса на

импортную технику приходился на 2000

г., и с этого времени тенденция опережающих темпов роста

импорта машин и оборудования относительно развития отечественного

машиностроения приняла устойчивый характер и корреспондирует с динамикой

инвестиционной активности. Инвестиции на приобретение импортного оборудования в

2005 г.

составили 213,3 млрд руб., или 20,6% от общего объема инвестиций в машины,

оборудование, транспортные средства.

Источник:

Росстат.

Рис. 7.

Темпы прироста инвестиций в основной капитал, производства и импорта

капитальных товаров в 1992-2005 гг., в % к предыдущему году

Рост

доходов экономики, сбережений населения и повышение активности банковского

сектора оказали позитивное влияние на характер развития и позволили преодолеть

тенденцию к замедлению инвестиционной деятельности, сформировавшуюся в

2001-2002 гг. Принципиально новым моментом экономического роста стал сдвиг от

финансирования инвестиций в основной капитал за счет собственных средств

предприятий и организаций к расширению участия привлеченных средств. Это

явилось яркой иллюстрацией качественных изменений механизма инвестиционного

развития, ориентированного на рационализацию потоков инвестиционных ресурсов. В

2005 г.

на долю привлеченных средств приходилось 52,3% от общего объема инвестиции в основной

капитал, что соответствовало уровню в 2000 г., на который пришелся пик

инвестиционного спроса за весь период восстановительного роста.

В отличие

от 2004 г.,

в структуре инвестиционных ресурсов наблюдалось повышение доли бюджетных

средств в финансировании инвестиционных расходов на 2,2 п.п., инициированное

ростом инвестиции за счет средств федерального бюджета. Доля банков в

кредитовании инвестиций в 2005

г. составила 6,5% и снизилась на 1,4 п.п. по сравнению с

предшествующим годом. На фоне сдержанного поведения банковского сектора

продолжала действовать тенденция к повышению участия страховых и инвестиционных

компаний, промышленных и торговых предприятий, а также иностранного капитала в

финансировании инвестиционной деятельности.

Среди

факторов, позитивно влияющих на динамику кредитов и участия заемных средств

других организаций, можно выделить дедолларизацию сбережений населения.

Сокращение наличной иностранной валюты на руках у населения и конвертация ее в

рубли сопровождались увеличением объема депозитов и вкладов в банковских

структурах. Низкая реальная стоимость кредитных ресурсов при сложившемся в

экономике среднем уровне рентабельности обусловила расширение круга

предприятий-заемщиков внутренне ориентированного сектора экономики.

Несмотря на

замедление темпов экономического развития, не ослабевает интерес иностранных

инвесторов к российскому рынку. Объем накопленного иностранного капитала к

концу 2005 г.

составил 111,8 млрд долл., а доля зарубежных инвестиций в общем объеме

инвестиций в национальную экономику сохранилась примерно на среднем для

2003-2004 гг. уровне. Безусловно, недостаток доверия к российским институтам и

охране прав собственности увеличивает для иностранных банков риски, связанные с

предоставлением заемных средств. Однако стабильный рост доходов от экспорта

нефти и газа и присвоение России инвестиционного рейтинга, сохранение высоких

темпов инвестирования в Россию для международного банковского бизнеса является

вполне оправданной с позиций географической диверсификации деятельности. Хотя

динамика иностранных инвестиций в экономику России в 2005 г. примерно

соответствовала предшествующему году, прямые иностранные инвестиции выросли на

38,8%, и их доля в общем объеме иностранных инвестиций повысилась с 23,3 до

24,4%. Тенденция роста прямых инвестиций отражает реакцию иностранных

инвесторов на улучшение составляющих инвестиционного климата России и

проводимые реформы. Все более привлекательной для иностранных инвесторов

становится промышленность. Следующими по инвестиционной привлекательности

объектами остаются торговля и общественное питание, общая коммерческая

деятельность по обеспечению функционирования рынка[17,225].

Таблица 3

Структура инвестиций в основной капитал по

источникам финансирования, в % к итогу

|

2000

|

2001

|

20002

|

2003

|

2004

|

2005

|

|

Инвестиции

в основной капитал -всего

|

100

|

100

|

100

|

100

|

100

|

100

|

|

в

том числе по источникам финансирования:

|

|

|

|

|

|

|

|

собственные

средства

|

47,7

|

49,4

|

48,0

|

46,2

|

46,8

|

47,7

|

|

из

них:

|

|

|

|

|

|

|

|

прибыль

|

23,4

|

24,0

|

20,5

|

17,2

|

18,3

|

22,4

|

|

привлеченные

средства

|

52,5

|

50,6

|

52,0

|

53,8

|

52,6

|

52,3

|

|

из

них:

|

|

|

|

|

|

|

|

кредиты

банков

|

2,9

|

4,4

|

4,8

|

5,2

|

7,3

|

6,5

|

|

в

том числе иностранных банков

|

0,6

|

0,9

|

0,5

|

0,8

|

1,3

|

1,0

|

|

заемные

средства других организаций

|

7,2

|

4,9

|

6,0

|

8,6

|

7,3

|

7,3

|

|

бюджетные

средства:

|

22,0

|

20,4

|

19,6

|

18,8

|

17,4

|

20,1

|

|

федерального

бюджета

|

6,0

|

5,8

|

6,0

|

6,5

|

5,1

|

6,7

|

|

бюджетов

субъектов Российской Федерации и местных бюджетов

|

16,0

|

14,6

|

13,6

|

11,5

|

11,3

|

12,4

|

|

Из

общего объема инвестиций в основной капитал инвестиции из-за рубежа

|

4,7

|

4,5

|

4,1

|

4,7

|

5,0

|

4,8

|

Источник:

Росстат.

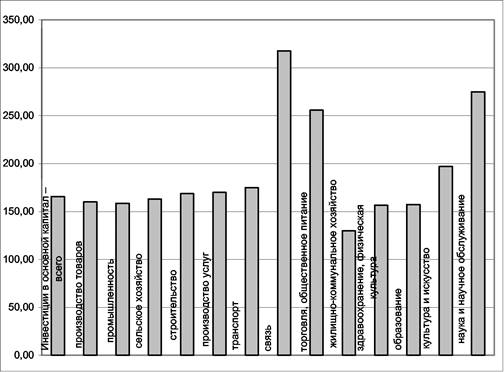

За период

2000-2005 гг. инвестиции в сектор услуг повысились с 54,7 до 56,8% от общего

объема инвестиций в национальную экономику при снижении удельного веса сектора

товаров с 45,3 до 43,2%. Перераспределение потоков инвестиций в сектор услуг

сопровождалось повышением доли отраслей инфраструктуры. В период 1999-2005 гг.

в среднем на долю транспорта, связи и торговли приходилась пятая часть общего

объема инвестиций в основной капитал против 12% в период 1992-1996 гг. За годы

реформ доля транспорта в структуре инвестиций в реальный сектор экономики

увеличилась почти вдвое. В 2005

г. доля транспорта в инвестициях повысилась до 22,1%

против 20,3% в 2004 г.

Если в 1992 г.

доля инвестиций в связь составляла менее 0,6% в общем объеме инвестиций в

национальную экономику, то в 2000

г. она достигла 2,6%, в 2003 г. - 4,8% и в 2005 г. - 6,7%. Повышение

инвестиционной активности в отраслях инфраструктуры и рост спроса на услуги

этих отраслей являются индикаторами экономического потенциала роста, тем более

что инвестиционная политика в этом секторе ориентируется, главным образом, на

решение перспективных проблем.

Источник:

Росстат.

Рис. 8

Динамика роста инвестиций в основной капитал по секторам и отраслям экономики

за период 2000-2005 гг., в % к 1999

г.

Динамика

инвестиционного спроса в 2005

г. определялась совокупным воздействием факторов

изменения отраслевой, технологической и воспроизводственной структуры

национальной экономики.

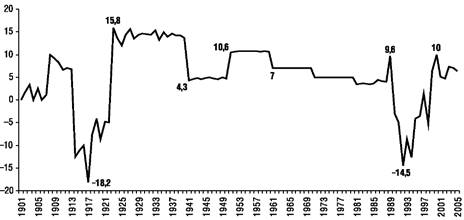

Глава 3 Основные направления развития воспроизводства ВВП и НД в России в

настоящее время

Темпы

экономического роста служат важным показателем успеха всей экономической

политики государства и повышения уровня благосостояния населения. Поэтому

Президент Российской Федерации поставил перед Правительством России цель

удвоения ВВП за десять лет.

Правительство РФ в ходе реализации программы

среднесрочного развития и других программных документов по сути призвано

обеспечить более высокие темпы роста экономики. Вместе с тем, если

экономический рост в России за последние шесть лет в среднем составлял 6,8%, то

на ближайшие четыре года в официальном прогнозе Правительства он будет равен в

среднем 5,8%: в 2006 г.

- 6,1%, в 2007 г.

- 5,7%, в 2008 г.

- 5,6%, в 2009 г.

- 5,7%.

Рис. 9. ВВП

России (в % к предыдущему году)

Рис. 10.

Темпы экономического роста (в % к предыдущему

году)

На наш

взгляд, в России есть очевидные резервы ускорения экономического роста, которые

не использованы в связи с тем, что в экономической политике Правительства

расставляются неправильные акценты на использовании различных механизмов

ускорения развития, более того, иногда делаются неверные шаги, замедляющие

экономический рост.

Не пытаясь

охватить весь круг факторов роста, мы хотим остановиться на важнейших из них,

влияние которых в ближайший исторический период будет наибольшим. Их условно можно

разделить на две группы. Первая группа - развитие институтов современного рынка

и конкуренции. Выход этих институтов на необходимый уровень требует

определенного времени и усилий. К другой группе факторов относится состояние

фундаментальных показателей, которые определяют инвестиционный климат и основу

поведения инвесторов. На этой группе факторов целесообразно остановиться более

подробно.

По данным

МВФ, потенциал экономического роста России в ближайшие годы составляет 6-6,5% в

год, причем фактический рост достаточно близок к этой цифре. Специалисты фонда

отмечают, что такие темпы возможны при полной загрузке производственных

мощностей и естественном уровне безработицы. При этом подчеркивается, что одним

из факторов роста в последние годы являлся потребительский спрос, расширение

которого все больше и больше упирается в дефицит производственных мощностей и

готовность экономики реагировать адекватным увеличением предложения.

Важнейшими

фундаментальными показателями, которые оказывают влияние на рост экономики,

являются сильный платежный баланс, инфляция и изменение курса рубля. В

2002-2005 гг., когда мировые цены на нефть резко возросли, конъюнктурные доходы

экономики, рассчитанные при цене на нефть выше 20 долл. США/бар., составили

158,4 млрд долл. США.

До

последнего времени тезис о том, что высокие цены на нефть были причиной

ускорения темпов роста в России, был общепринятым. Однако дальнейший рост цен

тем не менее не позволяет надеяться даже на сохранение ранее достигнутых темпов

прироста ВВП. По нашим данным, в 2000

г. прирост цены на нефть на 1 доллар США за баррель

приводил к увеличению ВВП на 0,2%, а в 2005 г. - всего лишь на 0,06%. Таким образом,

сбережение большей части конъюнктурных доходов привело к тому, что если в 2000-

2002 гг. цена на нефть являлась значимым фактором экономического роста, то в

настоящее время эта зависимость существенно снизилась.

Высокие

цены на нефть несут угрозу несырьевым секторам России. Тем не менее, осознание

этой угрозы пришло на уровне специалистов, но не на уровне экономической

политики Правительства. Увеличение государственных расходов за счет доходов от

высоких цен на нефть до сих пор поддерживало высокую инфляцию в России и

высокие темпы повышения эффективного курса рубля.

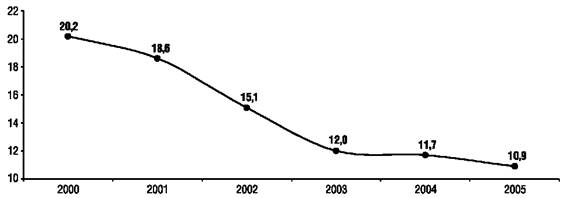

Рис. 11. Индекс потребительских цен (в % к декабрю

предыдущего года)

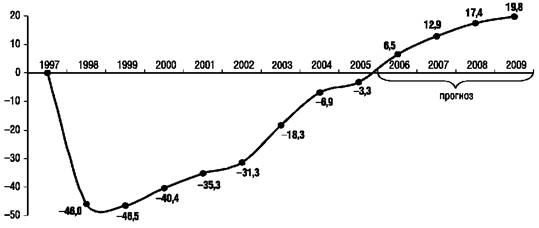

Рис.12.

Повышение курса рубля к доллару США (к декабрю 1997 года, %)

Борьба с

инфляцией с большим запозданием становится важнейшей политической задачей, но

при мягкой политике в области государственных расходов достижение целевых

показателей по инфляции приведет к более мощным действиям Банка России по

дальнейшему повышению курса рубля, что в перспективе снижает

конкурентоспособность отечественной промышленности.

В этих

условиях обеспечение более высоких темпов роста экономики должно базироваться

на ряде предпосылок. Можно добиться существенного расширения инвестиционной

активности, модернизации промышленного сектора России при снижении инфляции и

сдерживании дальнейшего повышения курса рубля, что само по себе требует

умеренных темпов роста государственных расходов (не выше темпов прироста

экономики), а при снижении налогов - еще меньшего прироста расходов.

Что нужно

сделать для того, чтобы преодолеть сырьевую зависимость и обеспечить дальнейший

устойчивый экономический рост через активизацию инвестиционного процесса?

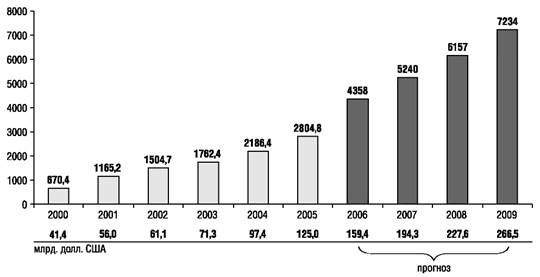

На первый

взгляд, темпы роста инвестиций за последние годы были достаточно высокими -

более 10% в год, что позволило увеличить объем инвестиций в основной капитал с

1165,2 млрд руб. в 2000 г.

до 3534 млрд руб. в 2005 г.

(в долларовом выражении по текущему курсу - с 41,4 млрд долл. США до 125 млрд

долл.США). К 2009 г.,

по прогнозам Правительства, их объем составит 7234 млрд руб., или 266,5 млрд

долларов США, то есть удвоится.

При этом в 2004 г. инвестиции в

основной капитал в топливной промышленности составили 374 млрд руб., или 13

млрд долл. США, в машиностроении - 76,3 млрд руб., или 2,6 млрд долл. США, в

пищевой промышленности 83,4 млрд руб., или 2,9 млрд долл. США, в транспорте и

связи - 709,9 млрд руб., или 24,6 млрд долл. США. Удельный вес иностранных

инвестиций в общем объеме инвестиций в основной капитал в 2005 г. возрос по сравнению

с предыдущим годом на 0,4 п. п. и составил 6,5%. По объему прямых иностранных

инвестиций Россия опережает Японию и почти в два раза такие страны, как Индия,

Чехия, Польша, но значительно уступает Китаю.

Рис. 13. Инвестиции в основной капитал (млрд руб.)

Несмотря на

значительный приток прямых иностранных инвестиций в абсолютном выражении, по их

удельному весу в ВВП Китай ненамного опережает Россию. Так, в 2004 г. в Китае они

составили 3,5% ВВП, в России - 2% ВВП. Если же рассматривать объем прямых

иностранных инвестиций на душу населения, то в России в 2005 г. они составили 102,2

долл. США/ чел., а в Китае - всего лишь 55,1 долл. США/чел., в Бразилии - 80,3

долл. США/чел. Максимальный объем прямых иностранных инвестиций на душу

населения был отмечен в Люксембурге - 92,1 тыс. долл. США/чел., Исландии - 7,7

тыс. долл. США/чел., Норвегии - 3,1 тыс. долл. США/чел., Великобритании - 2,7 тыс.

долл. США/чел.

Достаточен

ли такой объем инвестиций для экономики России?

Инвестиции

являются одной из основных предпосылок экономического роста. В новых

индустриальных странах Азии (Гонконг, Корея, Сингапур, Тайвань) за последнее

десятилетие XX в. доля инвестиций в основной капитал в ВВП составляла 31,1%,

при этом темпы роста ВВП в среднем достигали около 7,2%, в Китае - более 40%

ВВП и 10% соответственно. Примерно такое же соотношение складывается и в

странах СНГ - 22,4% в 1998-2005 гг. при росте ВВП в 5,6%. Однако в этой группе

стран ситуация различалась. В 2000-2004 гг. в Армении и Казахстане объем ВВП

увеличился более чем на 50%, при этом доля валового накопления основного

капитала в 2004 г.

составляла 22%, в Беларуси и Грузии эти показатели составили 30% и 27%

соответственно. Во всех странах СНГ, кроме Кыргызстана и Таджикистана, доля

валового накопления основного капитала в ВВП в 2004 г. была выше, чем в

России. Уступала Россия по этому показателю и странам Восточной Европы. В

Латвии, Эстонии и Чехии доля валового накопления в ВВП превышает 25%. ВВП

России в 2000-2004 гг. возрос на 26,6%, а отношение валового накопления к ВВП

составляло 18%, в 2005 г.

- 18,2%. Этого недостаточно. Степень износа основных фондов в 2005 г. составила 50,6%.

Рис. 14. Степень износа основных фондов промышленности, %

Основной

причиной малого объема инвестиций является недостаточное использование

инструментов финансового рынка и кредитования. В структуре источников

инвестиций в основной капитал доля собственных средств составила 47,7%, доля

кредитов банков - всего лишь 6,5%. Причем доля кредитов банков в 2005 г. по сравнению с 2004 г. снизилась.

При этом

сокращается и база для наращивания инвестиций за счет собственных средств. Так,

сальдированный финансовый результат предприятий в 2005 г. увеличился к

предыдущему году на 36,6%, тогда как в 2004 г. прирост составил более 50%.

В реальном

выражении темпы прироста сальдированного финансового результата в 2005 г. были ниже, чем в

2003 и 2004 гг. - 14,2% против 27,5% и 25% соответственно.

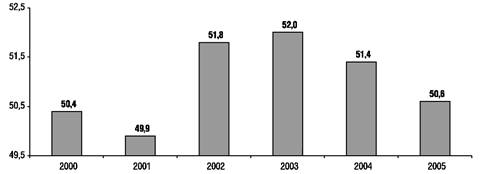

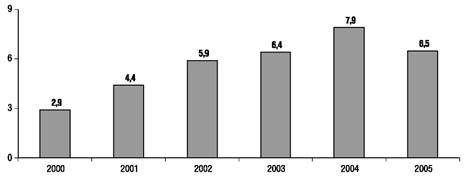

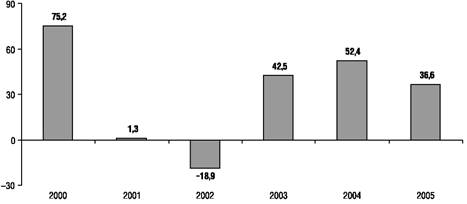

Рис. 15. Доля кредитов банков в инвестициях в основной

капитал (в % )

Рис. 16. Динамика сальдированного финансового результата

(в % к предыдущему году)

Рентабельность

в топливно-энергетическим секторе значительно опережает рентабельность российской

экономики в целом. В 2004-2005 гг. в среднем рентабельность продукции в добыче

топливно-энергетических полезных ископаемых составила 34,6%, в производстве

машин и оборудования - 7,9%, в пищевой промышленности - 8,4%, в текстильной и

швейной - 2,5%. Это означает, что стимулов для инвестирования в

перерабатывающую промышленность недостаточно. Кроме того, повышение курса рубля

усиливает ценовую конкуренцию и уменьшает объем собственных средств предприятий

для инвестиций.

В России в настоящее время требуется

проведение более эффективной экономической политики, направленной на

стимулирование частных инвестиций. Увеличения инвестиций за счет кредитов можно

добиться при большей уверенности банковского сектора в стабильности доходов

предприятий в долгосрочном аспекте. Под эти будущие доходы и будут

предоставляться кредиты. А стабильность доходов обеспечивается прежде всего

стабильностью макроэкономической ситуации. Сегодня предприятие может

рассчитывать на кредит под 10-15% на три года. На срок более трех лет

предоставляется лишь 14,5% кредитов. По сути, это и есть емкость нашего рынка

кредитования. Ключевая задача на ближайшие годы - снизить ставку кредитования

до 5-7% и сделать кредит долгосрочным.

Таким

образом, ключевыми инструментами активизации частных инвестиций должны стать

снижение кредитной ставки и обеспечение стабильного финансового результата

предприятий в долгосрочной перспективе. Очевидно, что для снижения ставки

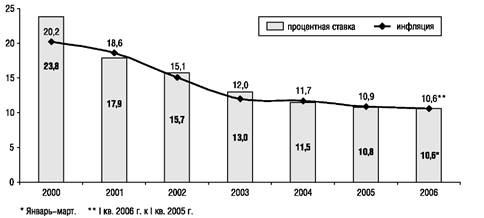

кредитования требуется снижение инфляции. В 2000 г., когда инфляция

составляла 20,2 %, ее снижение до 3% казалось чем-то призрачным. В настоящий

момент при ожидаемой инфляции в 2006

г. ниже 10% постановка задачи доведения инфляции до 3% в

среднесрочной перспективе становится реальной целью.

Очевидно,

что в результате снижения кредитных ставок возможности частного сектора по

модернизации производства постепенно расширяются. Так, в период с 2000 по 2005

год по мере снижения уровня инфляции снижалась процентная ставка по кредитам

для нефинансовых предприятий - с 23,8% до 10,8%. Причем в 2004-2005 гг. она

была даже ниже инфляции. При этом объем кредитов нефинансовым предприятиям и

организациям-резидентам в реальном выражении увеличился в 2005 г. по сравнению с 1999 г. почти в 4 раза,

возрастая в среднем каждый год на 25,5%. И, как результат, последовательно

возрастала доля банковских кредитов в инвестициях в основной капитал (почти на

1,5 п. п. ежегодно). Последние три года снижение инфляции замедлилось, что

может вызвать и снижение прироста кредитов.

Рис. 17. Средневзвешенные процентные ставки по

кредитам, предоставленным нефинансовым организациям (в %)

Однако шаги Правительства по ослаблению

стерилизации избыточной денежной массы и увеличению государственных расходов4

за счет высоких цен на нефть отодвигают достижение задачи снижения инфляции.

Так, в уточненном прогнозе на период до 2009 г. ежегодный уровень инфляции повышен на

0,5 п. п. В 2007 г.

он составит 8%, в 2008-2009 гг. - 6% и 5,5% соответственно.

Сильный

платежный баланс и увеличение денежного предложения Банком России в результате

увеличения объема золотовалютных резервов препятствовали быстрому снижению

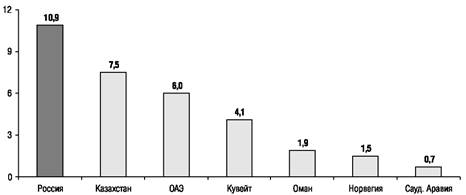

уровня инфляции. Если обратиться к опыту других стран-экспортеров нефти, то в 2005 г. в России была

зафиксирована самая высокая инфляция - 10,9%, что на 3,4 п.п. выше, чем в Казахстане,

и на 6,8 п.п., чем в Кувейте. В Норвегии прирост потребительских цен в 2005 г. составил всего 1,5%,

в Саудовской Аравии - 0,7%. Таким образом, другие страны, находящиеся в

подобной зависимости от цен на нефть, лучше справлялись с инфляцией в экономике,

проводя более жесткую финансовую политику. Так, в результате повышения мировых

цен на нефть в 2002-2005 гг., экспортные доходы стран-экспортеров нефти

Ближнего Востока возросли со 185 млрд долл. США до 460 млрд долл. США, что

соответствует объему ВВП этих стран, производимому за один квартал6. Если в 2002 г. бюджеты этих стран

были в целом сбалансированными, то в прошлом году профицит составил 12% ВВП.

Бюджетная политика этих стран направлена на сбережение большей части доходов,

полученных от использования нефтяных запасов.

Рис. 18. Инфляция в странах-экспортерах нефти в

2005 году (в %, декабрь к декабрю)

Главным документом, обеспечивающим планирование

денежного предложения в России, являются «Основные направления единой

государственной денежно-кредитной политики», показатели которых плотно

увязываются с параметрами федерального бюджета на очередной финансовый год.

Таргетирование инфляции тесно связано с объемом стерилизации и бюджетных

расходов. В России, так же как и в некоторых других странах-экспортерах нефти,

Стабилизационный фонд является основным инструментом стерилизации избыточного

денежного предложения. Несмотря на меры по стерилизации избыточного денежного

предложения бюджетом, свободная банковская ликвидность быстро растет. По

состоянию на 1 июня 2006 года объем средств банков, аккумулированных в Банке

России, - на корреспондентских счетах, депозитах, облигациях - составил 860

млрд руб., что на 308 млрд руб. больше, чем в начале года.

Инвестиционные

условия в России не позволяют в полной мере задействовать эти ресурсы. В

результате высокий уровень свободной ликвидности обусловил сохранение стоимости

заимствований на межбанковском рынке на относительно низком уровне.

Обращая внимание на то, что экономика России

получает недостаточный объем инвестиций, важнейшим фактором экономического

роста, как отмечалось выше, выступают институты рынка и конкуренция. В России в

настоящее время достигнут средний уровень макроэкономических рисков. Россия

сопоставима со странами той же «весовой категории» в том, что касается

составляющих инвестиционного климата в области макроэкономики и в

законодательстве, хотя и здесь многое нуждается в совершенствовании. Однако по

таким показателям, как качество государственных институтов и контроль над

коррупцией, Россия все еще сильно отстает от развитых государств.

Если

сравнивать с Китаем, в России сегодня меньше ограничений и больше конкуренции,

чем в Китае. Это также сказывается на результативности инвестиций. При объеме

инвестиций 18,2% ВВП Россия имела в 2005 г. 6,4% прироста ВВП. В то время как в

Китае в 2004 г.

при объеме инвестиций 44,9% ВВП прирост валового продукта составил 10,1%. Это

означает, что достичь более высоких темпов экономического роста, как в Китае,

можно и при меньшем объеме инвестиций в ВВП. Для этого очевидно, что нужно

развивать обе группы факторов - как институциональные, так и фундаментальные

показатели экономики.

Заключение

Финансы представляют собой специфические производные

экономического отношения, выражающие процесс образования, распределения и

использования централизованных и децентрализованных фондов денежных средств для

выполнения экономических функций государства и обеспечения условий расширенного

воспроизводства.

Расширенное воспроизводство это непрерывное

возобновление и расширение производственных фондов. При расширенном

воспроизводстве происходит увеличение ВВП и национального дохода.

Финансы,

являясь инструмент второй стадии общественного воспроизводства, могут влиять на

все стадии воспроизводства и процесс в целом. Объективные предпосылки влияния

связаны с двумя обстоятельствами:

1. Финансы

функционируют во всех сферах общественного производства (производстве,

обращении, потреблении)

Финансы обладают потенциальным свойством быть

катализатором экономических процессов (что вытекает из распределительной

функции).

Как экономический инструмент финансы влияют на

общественное воспроизводство двояко.

- количественно

(характеризуется пропорциями распределительного процесса)

- качественно

(характеризуется воздействием финансов на материальные интересы субъектов

хозяйствования).

Качественная

сторона влияет на общественный продукт и связана с превращением финансов в

стимул развития экономики. Такое превращение возможно, когда порядок

формирования доходов, условия и принципы формирования фондов, направления их

использования, удается тесно увязать с экономическими интересами субъектов

хозяйствования.

Список литературы

1. Артемова Л.

Тенденции валового накопления / Артемова Л., Назарова А. // Экономист. - 2004.

- N 11. - С.15-23.

2. Барышева Г.

Вклад образования в создание ВВП страны // Экономист. - 2006. - N 7. - С.35-39.

3. Бачурин А.

Факторы роста ВВП и уровня жизни населения // Экономист. - 2004. - N 10. -

С.13-19.

4. Борисов

Е.Ф. Экономическая теория. – М.: Юристъ, 2003

5. Валовой

внутренний продукт и анализ его основных составляющих.

6. Гранберг А.

Производство и использование валового регионального продукта: межрегиональные

сопоставления / А.Гранберг, Ю.Зайцева // Рос. экон. журн. - 2002. - N 10. -

С.42-64.

7. Для

удвоения ВВП оснований нет // ЭКО. - 2004. - N 4. - С.2-26.

8. Ермишин

П.Г. Основы экономической теории. М:,2001

9. Кондрашова

О. По темпам роста ВВП Россия делит с Киргизией последнее место среди стран СНГ

// Новые известия. - 2005. - 8 февр. - С.3.

10.

Львов Д. Удвоение ВВП и качество экономики // Маркетинг.

- 2004. - N 1. - С.3-28.

11.

Михаленко В. ВВП по В.В.П. // Финансовый контроль. -

2003. - N 8. - С.4-7.

12.

Никольский Д. Проблемы роста ВВП в экономике России //

Финансовый контроль. - 2004. - N 2. - С.44-47.

13.

Общая

теория финансов: Учебник

/Под ред. Л.А.

Дробозиной.- М.: Банки и

биржи, ЮНИТИ, 1999

14.

Плышевский Б.П. Динамика ВВП России и структура его

производства // Вопр. статистики. - 2005. - N 1. - С.3-9.

15.

Плышевский Б.П. Использование ВВП: потребление и

накопление // Вопросы статистики. - N 11. - С.3-10.

16.

Романюк В. Амбиции и амуниция. Сможет ли Россия

догнать Китай по темпам роста ВВП? // Бизнес для всех. - 2003. - Июнь (N23). -

С.10-11; N24. - С.10-11; N25. - С.11.

17.

Российская экономика в 2005 г.: Тенденции и

перспективы / Под ред. Е.Т. Гайдара –М.: ИЭПП, 2006

18.

Финансы. Денежное обращение. Кредит: Учебник для вузов

/ Л.А. Дробозина, Л.П. Окунева, Л.Д. Андросова и др.; Под ред. проф. Л.А.

Дробозиной. - М.: Финансы, ЮНИТИ, 1999

19.

Финансы. Учебник. Издание второе, переработанное и

дополненное / Под ред. Проф. В.В. Ковалева. - М.: ООО «ТК Велби», 2004

20.

Финансы: Учеб. для вузов / Под ред. М.В. Романовского,

О.В. Врублевской, Б.М. Сабанти. М.: Перспектива; Юрайт, 2000.

21.

Финансы: Учебник /Под ред. В.М. Родионовой - М.:

Финансы и статистика, 1995

22.

Чередниченко Л. Необходимые условия роста ВВП //

Экономист. - 2004. - N 3. - С.52-58.

23.

Шелопаев Ф. М.

Финансы, денежное обращение и кредит. М: Юрайт-М. 2002