Министерство образования и науки РФ

Федеральное агентство по образованию

Государственное образовательное

учреждение

высшего профессионального образования

Всероссийский заочный

финансово-экономический институт

Филиал в г. Туле

КУРСОВАЯ

РАБОТА

По дисциплине «Статистика»

На тему:

«Статистические методы изучения инвестиций»

Вариант № 2

Тула, 2009 г.

План:

Введение . . . . . . . . . . . . . . . . . . . . . . .

. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 3

I. Теоретическая часть

1. Экономическая сущность

инвестиций . . . . . . . . . . . . . . . . . . . . . . . . . . . 4

2. Показатели статистики

инвестиций. . . . . . . . . . . . . . . . . . . . . . .. . . . . . . .7

3. Методы анализа

инвестиций . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

. 9

4. Источники

статистической информации об инвестициях . . . . . . . . . . . 13

II. Расчетная

часть

1. Исследование структуры совокупности. . . . .

. . . . . . . . . . . . . . . . . . . .15

2. Выявление наличия

корреляционной связи между признаками, установление направления связи и

измерение ее тесноты . . . . . . . . . . . . . . . .19

3. Применение выборочного

метода в финансово-экономических задачах…………………………………………………………………………....22

4. Использование одного

из статистических методов в финансово-экономических задачах . . . .. . . . . .

. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 24

III.

Аналитическая часть

1. Постановка задачи . . . . . . . . . . . . . .

. . . . . . . . . . . . . . . . . . . . . . . . . . . . 28

2. Методика решения задачи . . . . . . . . . . .

. . . . . . . . . . . . . . . . . . . . . . . . .29

3. Технология выполнения компьютерных расчетов .

. . . . . . . . . . . . . ... 29

4. Анализ результатов статистических компьютерных

расчетов . . . . . . 32

Заключение . . . . . . .

. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .. . . .

. . . . 33

Список литературы . . . .

. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

35

Введение

Процесс инвестирования

играет важную роль в экономике любой страны. Инвестирование в значительной

степени определяет экономический рост государства, занятость населения и

составляет существенный элемент базы, на которой основывается экономическое

развитие общества. Поэтому проблема, связанная с эффективным осуществлением

инвестирования, заслуживает серьезного внимания. Требует решения и проблема

учета доходности инвестиций. Перед статистикой встает задача отслеживания не

только динамики совокупных инвестиций, но и учета отдельных категорий

инвестиционных доходов в разных сферах производства.

Таким образом, статистика

инвестиционных процессов требует дальнейшего изучения, как с теоретической

точки зрения, так и с позиций применения статистических показателей в

практической деятельности отдельных предприятий и определения инвестиционных

процессов на государственном уровне.

В теоретической части

работы рассмотрены такие вопросы как: экономическая сущность инвестиций, их

виды, показатели статистики и методы анализа инвестиций. Для более глубокого

раскрытия вопросов темы, необходимо привести фактические данные.

В расчетной части

курсовой работы поставлены задачи: исследование структуры совокупности,

выявление наличия корреляционной связи между признаками нераспределенная

прибыль и инвестиции в основные фонды, установление направления связи и

измерение ее тесноты, применение выборочного метода, использование анализа

рядов динамики в финансово-экономической задаче.

В аналитической части

курсовой работы необходимо: провести самостоятельное статистическое

исследование с применением компьютерной техники и методов, освоенных при

выполнении расчетной части задания; приобрести навыки по работе с пакетом

статистического анализа.

I. Теоретическая часть

1. Экономическая сущность инвестиций

Одной из основных

особенностей формирования рыночных отношений в экономике страны является

развитие инвестиционной деятельности.

Под инвестиционной

деятельностью понимается «вложение инвестиций и осуществление практических

действий в целях получения прибыли или достижения иного полезного эффекта»[1].

В широком смысле

инвестиции — это денежные средства, ценные бумаги, иное имущество, в том числе

имущественные права, иные права, имеющие денежную оценку, вкладываемые в

объекты предпринимательской и (или) иной деятельности в целях получения прибыли

и (или) достижения иного полезного характера.

Используя общепринятое

деление инвестиций на реальные и финансовые, можно сказать, что реальные

инвестиции — это капитальные вложения в основной производственный капитал.

В статистической практике

под реальными инвестициями понимают инвестиции в нефинансовые активы, которые

осуществляет предприятие.

Инвестиции в не

финансовые активы включают:

ü инвестиции в основной капитал;

ü инвестиции в нематериальные активы;

ü инвестиции в объекты

природопользования (водоемы, леса и

т. д.) и землю;

ü инвестиции в пополнение запасов

материальных оборотных средств;

ü затраты на капитальный ремонт зданий,

сооружений, машин и оборудования.

Инвестиции в основной капитал

подразделяются на:

ü инвестиции в основной материальный

капитал;

ü инвестиции в основной нематериальный

капитал.

Финансовые инвестиции

представляют собой вложения денежных средств, материальных и иных ценностей в

акции, облигации и другие ценные бумаги юридических лиц. Это могут быть:

банковские вклады (депозиты); облигации; акции; кредит; дебиторскую

задолженность; ссуду; пай.

Реальные и финансовые

инвестиции можно сгруппировать по формам собственности, по отраслям экономики,

по источникам финансирования и т. д. Группировка и структура инвестиций по

формам собственности представлена в таблице 1.1.

Таблица 1.1 Структура

инвестиций в основной капитал по формам собственности (в % к итогу)[2].

|

|

2000

|

2001

|

2002

|

2003

|

2004

|

|

Инвестиции в

основной капитал-всего

|

100

|

100

|

100

|

100

|

100

|

|

в

т.ч. по формам собственности:

|

|

|

|

|

|

|

- российская, из нее:

|

83,8

|

79

|

67,6

|

61,1

|

65,9

|

|

Государственная

|

45,9

|

32,5

|

20,2

|

14,9

|

14,9

|

|

Муниципальная

|

3,7

|

8

|

4,8

|

4,2

|

4,5

|

|

Частная

|

18,9

|

14,3

|

26

|

30,3

|

33,8

|

|

общественных

и религиозных объединений

|

0,1

|

0,3

|

0,3

|

0,1

|

0,2

|

|

смешанная

российская (без иностранного участия)

|

15,1

|

23,9

|

16,3

|

11,7

|

18,8

|

|

- иностранная

|

0

|

0,3

|

0,9

|

1,6

|

6,1

|

|

- совместная

российская и иностранная

|

16,2

|

20,7

|

31,5

|

37,3

|

21,7

|

Из таблицы видно, что в

2000 году 83,8% инвестиций в основной капитал по Тульской области приходились

на российские компании и лишь 16,2% на совместные предприятия. В дальнейшем шло

уменьшение инвестиций в российские компании и одновременное их увеличение в

совместные и иностранные фирмы. К 2004 году на долю российских предприятий

приходилось 65,9% инвестиций в основной капитал, 21,7% инвестиций в совместные

компании и 6,1% в иностранные. При этом произошло перераспределение инвестиций

между российскими предприятиями: если в 2000 году 45,9% инвестиций получали

государственные предприятия и учреждения, а частные только 18,9%, то в 2004

году доля государственных предприятий составляла 14,9%, а доля инвестиций в

частные компании возросла до 33,8%.

Группировка инвестиций по

отраслям экономики производится в соответствии с действующим ОКОНХ. По

источникам финансирования инвестиции распределяются на собственные и

привлеченные средства. Наряду с перечисленными, существует ряд других

общепринятых группировок. Например, Государственный комитет Российской

Федерации по статистике использует технологическую группировку инвестиций в

основной материальный капитал.

Финансовые инвестиции в

зависимости от срока погашения подразделяются на краткосрочные и долгосрочные.

В финансовых инвестициях особо выделяются иностранные инвестиции, которые могут

быть как от конкретного юридического лица (резидента) в экономику «остального

мира», так и от нерезидента в данное предприятие. Эти инвестиции делятся на

прямые, портфельные и прочие.

Прямые инвестиции — это инвестиции, сделанные

прямыми инвесторами, т.е. юридическими или физическими лицами, полностью

владеющими предприятием или контролирующими не менее 10% акций или акционерного

капитала предприятия, что дает право на участие в управлении предприятием.

Портфельные инвестиции представляют собой покупку

акций, не дающих вкладчикам права влиять на работу предприятий и составляющих

менее 10% в общем акционерном капитале предприятия, а также облигаций, векселей

и других долговых ценных бумаг собственного и заемного капитала.

Прочие иностранные

инвестиции включают: торговые кредиты (оплата за импорт или экспорт и

предоставление кредитов для этих целей); прочие кредиты, кроме торговых,

полученные не от прямых инвесторов. Сюда включаются кредиты, полученные от

международных финансовых организаций.

Статистическое изучение

инвестиций направлено на решение следующих задач:

v определение объемов инвестиций, их

структуры и темпов изменения;

v определение экономической

эффективности инвестиций и интенсивности инвестиционной деятельности.

2. Показатели статистики инвестиций

Финансовые инвестиции и

инвестиции в нефинансовые активы существенно различаются по экономическому

содержанию, соответственно различаются и процедуры их количественного

определения.

Финансовые инвестиции

могут рассматриваться с двух точек зрения:

- как стоимость ресурсов,

израсходованных организацией за определенный период на приобретение финансовых

прав – акций, облигаций, долей в уставном капитале других организаций,

банковских вкладов, предоставленных другим организациям займов;

- как стоимость активов,

представляющих собой финансовые права, которыми располагает организация на

определенную дату.

В первом случае

финансовые инвестиции представляют собой финансовые потоки, которые

характеризуются интервальным показателем и определяются по сумме фактических

затрат инвестора на их приобретение, включая вознаграждение за выполнение

посреднических услуг по покупке ценных бумаг.

Во втором случае

финансовые инвестиции рассматриваются как накопленная величина, характеризуемая

моментным показателем и определяемая по балансовой стоимости инвестиций на

конкретную дату.

Для более полной

характеристики инвестиционного процесса полезно знать, каково соотношение между

инвестициями, вложенными данной организацией в другие хозяйственные единицы, и

инвестициями, вложенными другими хозяйственными единицами в данную организацию.

Накопленная величина первых представляет собой инвестиционные активы данной

организации, накопленная величина вторых – соответствующие пассивы. Валовые

инвестиции представляют собой финансовые вложения, осуществленные данным

предприятием в другие хозяйственные единицы. Чистые инвестиции формируются

путем вычитания из валовых инвестиций финансовых вложений, осуществленных в

данное предприятие другими хозяйственными единицами. Структура финансовых инвестиций

изучается с помощью их группировки по видам активов и направлениям

инвестирования.

Инвестиции в нефинансовые

активы определяются как сумма инвестиций в произведенные активы (основной

капитал, запасы материальных оборотных средств, ценности) и инвестиции в

непроизведенные активы (землю, недра, нематериальные непроизведенные активы).

Система показателей

инвестиций (рис.1) может использоваться применительно к различным уровням

экономики: предприятие, отрасль, сектор экономики, регион.

|

Группы относительных показателей

|

|

Структуры и динамики:

|

Насыщенности:

|

Эффективности:

|

|

·

доли в общем объеме инвестиций

·

темпы роста, прироста, структурные сдвиги и т.д.

|

·

отношение фактического уровня осуществления инвестиций к инвестиционным

потребностям

·

соотношение выходящих и входящих инвестиционных потоков

·

отношение неудовлетворенного спроса на инвестиции к общему объему

потребностей в них

·

количество хозяйственных единиц, получивших финансирование, к общему

числу хозяйств, нуждающихся в инвестировании

|

·

соотношение результатов хозяйственной деятельности и уровня

инвестирования

·

емкость инвестиционных ресурсов

·

срок окупаемости инвестиций

·

оборачиваемость средств, предоставленных инвесторами

|

Рис. 1 Система относительных

показателей инвестиционных процессов.

В органах государственной

статистики полученные от хозяйственных единиц сведения суммируются по видам

инвестиций, что позволяет проанализировать структуру инвестиционных потоков.

Полученные данные публикуются в форме таблиц.

3. Методы анализа инвестиций

Главной задачей экономического

анализа инвестиций является определение их эффективности. Эффективность –

экономическая категория, характеризующая соотношение осуществленных в процессе

хозяйственной деятельности затрат ресурсов и полученного за счет этого

результата. Эффективность финансовых инвестиций определяется их доходностью.

Доходность ценных бумаг за конкретный период исчисляется по формуле:

_

_

Доходность = ______________________________________ (1.1)

Благосостояние

инвестора на начало периода

Доходность ценной бумаги

за определенный период может быть представлена в виде суммы двух составляющих,

одна из которых обусловлена изменением рыночной цены данной ценной бумаги за

этот период, а другая – выплатой доходов по этой бумаге. При таком подходе

формула примет следующий вид:

Доходность = _____________ +

_____________ - 1 (1.2)

Показатель,

характеризующий доходность инвестиций в общем виде, определяется нормой

процента (дохода) на вложенные средства, которая рассчитывается по формуле:

(1.3)

(1.3)

Где Д - доход инвестиций

(норма процента); П - годовой доход от инвестиций; И - инвестиции.

В развитой рыночной

экономике предсказать размеры дивидендов, выплачиваемых по акциям крупных

корпораций, как правило, намного проще, чем определить будущую рыночную

стоимость этих акций. Поэтому именно изменение рыночной стоимости акций

является главным объектом статистического изучения. При анализе эффективности

инвестиций в ценные бумаги обычно больше внимания уделяется показателям доходности,

обусловленным изменением рыночной стоимости ценных бумаг. На фондовом рынке

продается много различных ценных бумаг, имеющих разную доходность. Средняя

рыночная доходность всех циркулирующих на рынке акций (rM) определяется по формуле:

(1.4)

(1.4)

Показатели, в основу

которых положен вышеизложенный принцип расчета, называются рыночными индексами.

Среднюю рыночную доходность за анализируемый период можно определить, сравнивая

значение рыночного индекса в конце периода с его значением в начале этого

периода. Важнейшие рыночные индексы являются статистическими показателями

эффективности инвестиций в акции.

Следует отметить, что

изучение финансовых инвестиций – это та область экономического анализа, в

которой использование статистических методов получило особенно широкое

распространение.

В условиях инфляции в

показателях доходности ценных бумаг содержится компонента, обусловленная ростом

цен. Для ее устранения используется индекс потребительских цен:

(1.5)

(1.5)

Где RR – реальная доходность за год в долях

единицы;

NR – номинальная

доходность за год в долях единицы;

IПЦ – индекс потребительских цен за год

(в долях единицы), либо (для приближенных вычислений):

(1.6)

(1.6)

При расчете эффективности

реальных инвестиций наиболее важным моментом является выбор показателя,

характеризующего результат этих инвестиций. При рассмотрении конкретного

инвестиционного проекта, как правило, имеется достаточно полная информация о

результате, представляющем собой доходы, полученные за счет осуществления

проекта. В таком случае необходимо лишь решить проблему сопоставления доходов и

инвестиций, относящимся к различным периодам. Для этого денежные суммы,

затраченные или полученные в разные периоды (годы или месяцы), условно приводятся

к одному периоду, путем дисконтирования.

При анализе эффективности

инвестиций в целом по стране, региону или отрасли экономики решение проблемы

усложняется, поскольку в этом случае, как правило, отсутствуют сведения о

результатах инвестиций и их распределении во времени. Сбор сведений по каждому

инвестиционному проекту очень дорог и трудоемок. Поэтому приходится

осуществлять приблизительную оценку эффективности реальных инвестиций на основе

имеющихся макропоказателей.

Доходность от вложений в

нефинансовые активы измеряется нормой прибыли на инвестиции в реальные активы,

используемые в производстве. При этом если прибыль, полученная в отчетном

периоде, рассматривается как результат инвестиций всех предыдущих периодов, то

доходность инвестиций определяется как отношение нормы прибыли к стоимости

реальных активов или их отдельных компонентов.

, (1.7)

, (1.7)

Где Др –

доходность инвестиций в реальные активы; ЧП – чистая прибыль в отчетном периоде

после уплаты процентов за кредит; СР – средняя стоимость реальных активов или

их компонентов.

Если же прибыль,

полученная в отчетном периоде, рассматривается как результат инвестиций

какого-либо предыдущего периода, определенного с учетом временного лага между

вложением средств и получением отдачи, то при относительно равномерном развитии

экономики прибыль отчетного периода может быть соотнесена с инвестициями этого

же периода.

, (1.8)

, (1.8)

Где ИР – инвестиции в

реальные активы в отчетном или другом периоде.

Интенсивность

инвестиционной деятельности может быть охарактеризована путем сравнения потоков

средств, направляемых хозяйственной единицей на инвестиционные и текущие цели.

При проведении такого анализа текущие затраты могут быть приняты на уровне

затрат на производство товаров и услуг. Тогда интенсивность инвестиционных

потоков будет характеризоваться показателем объема инвестиций на 1 рубль

текущих затрат на производство товаров и услуг. Информация для подобных

расчетов может быть получена также на основе бухгалтерских отчетов организаций

о движении денежных средств, в которых предусмотрено разграничение данных по

текущей, инвестиционной и финансовой деятельности.

Индекс физического объема

инвестиций в основной капитал является одним из важнейших макроэкономических

показателей, характеризующих изменение инвестиционной активности. Он

представляет собой отношение объемов инвестиций, осуществленных в сравниваемые

периоды, из которого устранено влияние цен. Этот индекс рассчитывается по

формуле:

(1.9)

(1.9)

Где Iфи – индекс физического объема

инвестиций в основной капитал (в % к базовому периоду, с которым осуществляется

сравнение);

Косн1 – объем

инвестиций в основной капитал в текущем периоде в фактических ценах этого

периода;

Косн0 – объем

инвестиций в основной капитал в базовом периоде в ценах, действовавших в

базовом периоде;

Iц – индекс цен на элементы основного

капитала за текущий период в % к базовому периоду.

Индекс физического объема

может рассчитываться как для всего объема инвестиций в основной капитал, так и

для его основных составляющих – затрат на строительно-монтажные работы, машины,

оборудование, инструменты и инвентарь, прочих инвестиций в основной капитал. В

таблице представлены индексы физического объема инвестиций в основной капитал.

Таблица 1.2 Индексы

физического объема инвестиций в основной капитал (в сопоставимых ценах; в % к

предыдущему году)[3]

|

Год

|

Инвестиции в основной капитал-всего

|

В том числе в отрасли

|

|

Производящие товары

|

Оказывающие услуги

|

|

2000

|

162

|

112

|

186

|

|

2001

|

73

|

77

|

52

|

|

2002

|

102

|

131

|

81

|

|

2003

|

121

|

136

|

15

|

|

2004

|

80

|

77

|

87

|

Из представленных данных

видно, что индекс физического объема инвестиций в отраслях, производящих

товары, в 2000 году составил 112% к предыдущему году, затем произошло его

снижение до 77%, в 2002 и 2003 году увеличение до 131% и 136%, а в 2004 г. он составил 77%. В

отраслях, оказывающих услуги, инвестиционная активность изменялась так: в 2000

году индекс составил 186%, в 2003 году он снизился до 15%, а в 2004 году его

уровень зафиксировался на 87% к предыдущему году.

4. Источники статистической

информации об инвестициях

Основными источниками

статистической информации об инвестициях являются данные государственного

статистического наблюдения, бухгалтерской отчетности организаций,

административные данные.

В бухгалтерской

отчетности организаций содержится информация о накопленной величине финансовых

инвестиций по состоянию на начало и конец отчетного периода, их распределении

по видам, движении в течение отчетного периода средств финансирования

долгосрочных инвестиций, поступлении и расходовании денежных средств в сферах

текущей, инвестиционной и финансовой деятельности, поступлении и выбытии

основного капитала. Бухгалтерская отчетность представляется в налоговые и

статистические органы всеми организациями. Исключение составляют лишь

организации с численностью работников менее 15 человек, которые представляют

упрощенную отчетность только в налоговые органы.

В рамках государственного

статистического наблюдения сбор сведений об инвестициях осуществляется

ежеквартально, а по отдельным показателям – ежемесячно. Формы статистического

наблюдения рассылаются всем без исключения организациям, которые не являются

субъектами малого предпринимательства. Субъекты малого предпринимательства

обследуются по упрощенной форме выборочно с использованием метода расслоенного

случайного отбора. Выборочные данные распространяются на всю совокупность

субъектов малого предпринимательства.

Статистическое наблюдение

позволяет получить следующую информацию:

- о потоке финансовых

инвестиций за отчетный период и их накопленной величине на конец этого периода;

- о потоке инвестиций,

направленных организацией на создание и приобретение нефинансовых активов;

- об источниках средств

для инвестиций.

II. Расчетная часть

Тема. Статистические методы изучения

инвестиций

Для анализа

инвестирования предприятий собственными средствами в регионе проведена 10%-ная

механическая выборка, в результате которой получены следующие данные, млн.

руб.:

|

№ предприятия п/п

|

Нераспределенная прибыль

|

Инвестиции в основные фонды

|

№ предприятия п/п

|

Нераспределенная прибыль

|

Инвестиции в основные фонды

|

|

1

|

2,7

|

0,37

|

14

|

3,9

|

0,58

|

|

2

|

4,8

|

0,90

|

15

|

4,2

|

0,57

|

|

3

|

6,0

|

0,96

|

16

|

5,6

|

0,78

|

|

4

|

4,7

|

0,68

|

17

|

4,5

|

0,65

|

|

5

|

4,4

|

0,6

|

18

|

3,8

|

0,59

|

|

6

|

4,3

|

0,61

|

19

|

2,0

|

0,16

|

|

7

|

5,0

|

0,65

|

20

|

4,8

|

0,72

|

|

8

|

3,4

|

0,51

|

21

|

5,2

|

0,63

|

|

9

|

2,3

|

0,35

|

22

|

2,2

|

0,24

|

|

10

|

4,5

|

0,7

|

23

|

3,6

|

0,45

|

|

11

|

4,7

|

0,8

|

24

|

4,1

|

0,57

|

|

12

|

5,4

|

0,74

|

25

|

3,3

|

0,45

|

|

13

|

5,8

|

0,92

|

|

|

|

Задание 1.

По исходным данным:

1.1 Построим

статистический ряд распределения организации по признаку нераспределенная прибыль,

образовав четыре группы с равными интервалами.

Для того чтобы произвести

группировку необходимо вычислить величину группировочного интервала. Используем

формулу:

(2.1)

(2.1)

Где

xmax, xmin –

наибольшее и наименьшее значения признака,

n – число образуемых групп.

млн.руб.

млн.руб.

Прибавляя

к минимальному значению признака (в нашем случае 1млн. руб.) найденное значение

интервала.

В

результате получим такие группы: I группа – 2,0-3,0

млн.руб.

II группа – 3,0-4,0 млн.руб.

III группа – 4,0-5,0 млн.руб.

IV группа – 5,0-6,0 млн.руб.

Результаты

группировки представим в рабочей таблице:

Таблица

2.1. Группировка предприятий по нераспределенной прибыли.

|

Группы

|

Группы

предприятий по нераспределенной прибыли, млн.руб.

|

№ предприятия

|

Нераспределенная

прибыль, млн.руб.

|

|

I

|

|

19

|

2

|

|

|

2,0-3,0

|

22

|

2,2

|

|

|

|

9

|

2,3

|

|

|

|

1

|

2,7

|

|

|

Итого:

|

4

|

|

|

II

|

|

25

|

3,3

|

|

|

|

8

|

3,4

|

|

|

3,0-4,0

|

23

|

3,6

|

|

|

|

18

|

3,8

|

|

|

|

14

|

3,9

|

|

|

Итого:

|

5

|

|

|

III

|

|

24

|

4,1

|

|

|

|

15

|

4,2

|

|

|

|

6

|

4,3

|

|

|

|

5

|

4,4

|

|

|

4,0-5,0

|

17

|

4,5

|

|

|

|

10

|

4,5

|

|

|

|

4

|

4,7

|

|

|

|

11

|

4,7

|

|

|

|

20

|

4,8

|

|

|

|

2

|

4,8

|

|

|

|

7

|

5

|

|

Итого:

|

11

|

|

|

IV

|

|

21

|

5,2

|

|

|

|

12

|

5,4

|

|

|

5,0-6,0

|

16

|

5,6

|

|

|

|

13

|

5,8

|

|

|

|

3

|

6

|

|

|

Итого:

|

5

|

|

В

результате группировки получили следующий ряд распределения таблица 2.2

Таблица

2.2 Ряд распределения по нераспределенной

прибыли.

|

Группы

|

Группы предприятий по инвестициям в

основные фонды, млн.руб.

|

Число предприятий

|

|

I

|

2,0-3,0

|

4

|

|

II

|

3,0-4,0

|

5

|

|

III

|

4,0-5,0

|

11

|

|

IV

|

5,0-6,0

|

5

|

1.2 Рассчитаем характеристики

интервального ряда распределения:

среднюю арифметическую, среднее квадратическое отклонение, коэффициент вариации, моду, медиану.

Среднюю

арифметическую рассчитываем по формуле взвешенной:

(2.2)

(2.2)

Результаты

расчетов представим в рабочей таблице.

Таблица

2.3. Расчет характеристик интервального ряда распределения.

|

Группы

|

Группы

предприятий по инвестициям в основные фонды

|

Число

предприятий

|

|

|

|

|

fнакопленная

|

|

I

|

2,0-3,0

|

4

|

2,5

|

10

|

-1,68

|

8,467

|

4

|

|

II

|

3,0-4,0

|

5

|

3,5

|

17,5

|

-0,68

|

2,312

|

9

|

|

III

|

4,0-5,0

|

11

|

4,5

|

49,5

|

0,32

|

1,126

|

20

|

|

IV

|

5,0-6,0

|

5

|

5,5

|

27,5

|

1,32

|

8,712

|

25

|

|

Итого:

|

25

|

|

104,5

|

|

20,617

|

|

млн. руб.

млн. руб.

Итак,

средний размер инвестиций в основные фонды равен 0,62 млн. руб.

Дисперсии

вычисляется по формуле:

(2.3)

(2.3)

Среднее

квадратическое отклонение определим по формуле:

млн. руб.

(2.4)

млн. руб.

(2.4)

Коэффициент

вариации представляет собой выраженное в процентах отношение среднего

квадратического отклонения к средней арифметической:

(2.5)

(2.5)

Совокупность

считается однородной по инвестициям в основные фонды, так как коэффициент

вариации не превышает 33%.

так, образом, в 0,67 млн. у менее 0,67 млн. тельно

вестиции, равные 0,66 млн.

Рассчитаем моду по формулу:

(2.6)

(2.6)

Третий интервал модальный, так как

частота наибольшая 11 предприятий.

млн.руб

млн.руб

В данной

совокупности наиболее часто встречается предприятие с нераспределенной прибылью

4,5 млн.руб.

Рассчитаем

медиану по формуле:

(2.7)

(2.7)

Третий

интервал медианный, так как 25:2=12,5,впервые f накопленная превышает 12,5 в 3-ем интервале.

млн.руб

млн.руб

В изучаемой

совокупности 50% предприятий имеют нераспределенную прибыль на сумму менее

4,318 млн.руб, а остальные 50% более 4,318 млн.руб.

Задание 2.

По исходным данным:

2.1. Установите наличие и

характер связи между признаками нераспределенная прибыль и инвестиции в

основные фонды методом аналитической группировки, образовав четыре группы с

равными интервалами по факторному признаку.

Факторный признак –

нераспределенная прибыль.

Для того чтобы произвести группировку

необходимо вычислить величину группировочного интервала. Используем формулу

(2.1):

Для того чтобы произвести группировку

необходимо вычислить величину группировочного интервала. Используем формулу

(2.1):

где xmax, xmin –

наибольшее и наименьшее значения признака,

n – число образуемых групп.

Образуем

группы предприятий, отличающихся друг от друга по нераспределенной прибыли на

эту величину.

В результате получим такие группы: I группа – 2-3 млн.руб.

II группа – 3-4 млн.руб.

III группа –

4-5 млн.руб.

IV группа –

5-6 млн.руб.

Аналитическую группировку произведем в

расчетной таблице 2.4

Таблица

2.4. Группировка предприятий по

нераспределенной прибыли.

|

Группы

|

Группы

предприятий по нераспределенной прибыли, млн.руб.

|

№ предприятия

|

Нераспределенная

прибыль, млн.руб.

|

Инвестиции в

основные фонды, млн.руб.

|

|

I

|

|

19

|

2

|

0,16

|

|

|

2,0-3,0

|

22

|

2,2

|

0,24

|

|

|

|

9

|

2,3

|

0,35

|

|

|

|

1

|

2,7

|

0,37

|

|

|

Итого:

|

4

|

9,2

|

1,12

|

|

II

|

|

25

|

3,3

|

0,45

|

|

|

|

8

|

3,4

|

0,51

|

|

|

3,0-4,0

|

23

|

3,6

|

0,45

|

|

|

|

18

|

3,8

|

0,59

|

|

|

|

14

|

3,9

|

0,58

|

|

|

Итого:

|

5

|

18

|

2,58

|

|

III

|

|

24

|

4,1

|

0,57

|

|

|

|

15

|

4,2

|

0,57

|

|

|

|

6

|

4,3

|

0,61

|

|

|

|

5

|

4,4

|

0,6

|

|

|

4,0-5,0

|

17

|

4,5

|

0,65

|

|

|

|

10

|

4,5

|

0,7

|

|

|

|

4

|

4,7

|

0,68

|

|

|

|

11

|

4,7

|

0,8

|

|

|

|

20

|

4,8

|

0,72

|

|

|

|

2

|

4,8

|

0,9

|

|

|

|

7

|

5

|

0,65

|

|

Итого:

|

11

|

50

|

7,45

|

|

IV

|

|

21

|

5,2

|

0,63

|

|

|

|

12

|

5,4

|

0,74

|

|

|

5,0-6,0

|

16

|

5,6

|

0,78

|

|

|

|

13

|

5,8

|

0,92

|

|

|

|

3

|

6

|

0,96

|

|

|

Итого:

|

5

|

28

|

4,03

|

|

|

Всего:

|

25

|

105,2

|

15,18

|

На основании расчетной

таблицы составляем сводную аналитическую таблицу 2.5.

Таблица 2.5. Сводная

аналитическая таблица.

|

Группы

|

Группы

предприятий по нераспределенной прибыли

|

Число

предприятий

|

Нераспределенная

прибыль

|

Инвестиции в

основные фонды

|

|

всего

|

на 1

предприятие

|

всего

|

на 1

предприятие

|

|

I

|

2,0-3,0

|

4

|

9,2

|

2,3

|

1,12

|

0,28

|

|

II

|

3,0-4,0

|

5

|

18

|

3,6

|

2,58

|

0,516

|

|

III

|

4,0-5,0

|

11

|

50

|

4,54

|

7,45

|

0,677

|

|

IV

|

5,0-6,0

|

5

|

28

|

5,6

|

4,03

|

0,806

|

|

|

Всего:

|

25

|

105,2

|

4,208

|

15,18

|

0,607

|

Сравнивая графы 5 и 7

этой таблицы видно, что с увеличением нераспределенной прибыли увеличиваются и

инвестиции в основные фонды, следовательно, между этими показателями имеется

прямая зависимость.

2.2. Измерьте тесноту

корреляционной связи между названными признаками с использованием коэффициента

детерминации и эмпирического

корреляционного отношения. Для расчета коэффициента детерминации и

эмпирического корреляционного отношения найдем межгрупповую дисперсию. Расчеты

представим в таблице.

Таблица 2.6. Данные для

расчета межгрупповой дисперсии.

|

Группы

|

Инвестиции в

основные фонды на 1 предприятие в группе, млн.руб.

|

Число

предприятий

|

|

|

|

|

|

I

|

0,28

|

4

|

-0,327

|

0,427

|

|

|

II

|

0,516

|

5

|

-0,091

|

0,041

|

|

|

III

|

0,677

|

11

|

0,07

|

0,054

|

|

|

IV

|

0,806

|

5

|

0,199

|

0,198

|

|

|

Итого:

|

0,607

|

25

|

|

0,72

|

|

Межгрупповая дисперсия рассчитывается

по формуле:

(2.7)

(2.7)

Для расчета общей

дисперсии составим таблицу.

Таблица 2.8. Данные

расчета общей дисперсии.

|

№ предприятия

|

Инвестиции в

основные фонды, млн.руб.

|

У2

|

|

1

|

0,37

|

0,1369

|

|

2

|

0,9

|

0,81

|

|

3

|

0,96

|

0,9216

|

|

4

|

0,68

|

0,4624

|

|

5

|

0,6

|

0,36

|

|

6

|

0,61

|

0,3721

|

|

7

|

0,65

|

0,4225

|

|

8

|

0,51

|

0,2601

|

|

9

|

0,35

|

0,1225

|

|

10

|

0,7

|

0,49

|

|

11

|

0,8

|

0,64

|

|

12

|

0,74

|

0,5476

|

|

13

|

0,92

|

0,8464

|

|

14

|

0,58

|

0,3364

|

|

15

|

0,57

|

0,3249

|

|

16

|

0,78

|

0,6084

|

|

17

|

0,65

|

0,4225

|

|

18

|

0,59

|

0,3481

|

|

19

|

0,16

|

0,0944

|

|

20

|

0,72

|

0,5184

|

|

21

|

0,63

|

0,3969

|

|

22

|

0,24

|

0,0576

|

|

23

|

0,45

|

0,2025

|

|

24

|

0,57

|

0,3249

|

|

25

|

0,45

|

0,2025

|

|

Итого:

|

|

10,229

|

Общую дисперсию

рассчитываем по формуле:

= 0,409 - (0,607)2 = 0,041 , (2.8)

= 0,409 - (0,607)2 = 0,041 , (2.8)

где  (2.9)

(2.9)

Коэффициент детерминации

находим по формуле:

(2.10)

(2.10)

Это означает, что на

70,7% вариация инвестиций в основные фонды обусловлена вариацией

нераспределенной прибыли и на 29,3% другими факторами.

Эмпирическое

корреляционное отношение – это корень квадратный из коэффициента детерминации:

(2.11)

(2.11)

Так как эмпирическое

корреляционное отношение больше 0,841 > 0,7 можно сделать вывод, что связь

между нераспределенной прибылью и инвестициями в основные фонды тесная.

Задание 3.

По результатам выполнения задания 1 с

вероятностью 0,954 определите:

3.1. Ошибку выборки

среднего размера инвестиций и границы, в которых будет находиться средний

размер инвестиций в генеральной совокупности.

Для выполнения этого

задания все необходимые расчеты возьмем из задания 1 (выборочную среднюю,

дисперсию), определим объем генеральной совокупности:

;

;

;

;

Среднюю ошибку выборочной

средней рассчитаем по формуле для бесповторной выборки:

(2.12)

(2.12)

Для вероятности 0,954

находим t=2. Предельную ошибку выборки находим по формуле:

(2.13)

(2.13)

Границы в которых будет

находится средний выпуск продукции

генеральной совокупности определяем по формуле:

(2.14)

(2.14)

4,18-0,3446

≤  ≤ 4,18+0,3446 ;

≤ 4,18+0,3446 ;

3,8354≤

≤ 4,5246.

≤ 4,5246.

Таким образом, с

вероятностью 0,954 можно утверждать, что границы, в которых будет находиться

средний размер инвестиций предприятий в основной фонд в генеральной

совокупности от 3,8354 до 4,5246 млн.руб. Ошибка выборки равна 0,3446.

3.2.С вероятностью 0,954

определите ошибку выборки доли предприятий с инвестициями в основной капитал

5,0 млн.руб и более и границы, в которых будет находиться генеральная доля.

Находим долю предприятий с

инвестициями в основной капитал 5,0 млн.руб и более:

(2.15)

(2.15)

Среднюю ошибку выборочной

доли находим по формуле бесповторного отбора:

(2.16)

(2.16)

Для вероятности 0,954

находим t=2. Предельную ошибку доли находим по формуле:

(2.17)

(2.17)

Генеральная доля  , а доверительные пределы генеральной доли исчисляем, исходя

из двойного неравенства:

, а доверительные пределы генеральной доли исчисляем, исходя

из двойного неравенства:  (2.18)

(2.18)

24-16,2 ≤ p ≤ 24+16,2 ;

7,8% ≤ p ≤ 40,2 %.

Таким образом, с

вероятностью 0,954 можно утверждать, что ошибка выборки доли предприятий с инвестициями

в основной капитал 5,0 млн. руб. и более составит16,2%.Генеральная доля будет

находиться в пределах от 7,8% до 40,2%.

Задание 4.

Динамика инвестиций в отрасли промышленности региона характеризуется следующими данными представленными в таблице:

Таблица 2.9.Исходные данные.

|

Год

|

Инвестиции в

млн.руб

|

По сравнению с предыдущим годом

|

Абсолютное значение 1 %

прироста, млн.руб

|

|

Абсолютный

прирост,

млн.

руб

|

Темп роста,

%

|

Темп прироста , %

|

|

2001

|

|

|

|

|

|

|

2002

|

|

|

102

|

|

15

|

|

2003

|

|

40

|

|

|

|

|

2004

|

|

|

|

3

|

|

|

2005

|

|

56,9

|

|

|

|

Определите:

4.1 Инвестиции за каждый

год;

4.2 Недостающие

показатели анализа ряда динамики, внесите их в таблицу;

4.3 Средний темп роста и прироста;

4.4 Осуществите

прогноз размера инвестиций на следующие

два года на основе найденного среднегодового темпа роста.

4.1 Определим инвестиции

за каждый год.

а) Инвестиции за 2001

год, найдем через абсолютное значение 1 % прироста по формуле:

(2.19)

(2.19)

млн.руб

(2.20)

млн.руб

(2.20)

Следовательно инвестиции

за 2001 год равны 1500 млн.руб

б) Инвестиции за 2002 год, найдем через темп

роста по формуле:

(2.21)

(2.21)

(2.22)

(2.22)

в) Найдем инвестиции за

2003 год, через абсолютный прирост по

формуле:

(2.23)

(2.23)

(2.24)

(2.24)

г) Найдем инвестиции за

2004 год, так как темп прироста за 2004 год составил 3%, то следовательно темп роста равен  , отсюда найдем инвестиции за 2004 год по формуле:

, отсюда найдем инвестиции за 2004 год по формуле:

(2.25)

(2.25)

(2.26)

(2.26)

д) Найдем инвестиции за

2005 год, так как известен абсолютный прирост за 2005 год следовательно из

формулы (2.23)

(2.27)

(2.27)

4.2 Определим темп роста

за 2003 и 2005 год.

(2.28)

(2.28)

Найдем абсолютный прирост за 2002 и 2004 по формуле:

Определим темп прироста по формуле:

(2.29)

(2.29)

Определим абсолютное значеие1%

прироста в млн.руб по формуле:

Найденные показатели внесем в таблицу:

Таблица 2.10.Показатели анализа ряда

динамики.

|

Год

|

Инвестиции в

млн.руб

|

По сравнению с предыдущим годом

|

Абсолютное значение 1 %

прироста, млн.руб

|

|

Абсолютный

прирост,

млн.

руб

|

Темп роста,

%

|

Темп прироста , %

|

|

2001

|

1500

|

|

|

|

|

|

2002

|

1530

|

30

|

102

|

2

|

15

|

|

2003

|

1570

|

40

|

102,6

|

2,6

|

15,30

|

|

2004

|

1617,1

|

47,1

|

103

|

3

|

15,70

|

|

2005

|

1674

|

56,9

|

103,5

|

3,5

|

16,171

|

4.3 Рассчитаем средний темп роста и

прироста.

Средний темп роста найдем по формуле:

(2.30)

(2.30)

Средний темп прироста найдем по формуле:

(2.31)

(2.31)

Таким образом, за изучаемый период инвестиции увеличивались

в среднем в 1,03 раза или на3%.

4.4Осуществим прогноз размера

инвестиций на следующие два года на основе найденного среднегодового темпа роста:

(2.32)

(2.32)

Вывод: Прогнозируемый объем

инвестиций на 2006 год составил 1724,22млн. руб, а на 2007 год 1775,95 млн.руб

III. Аналитическая часть

1. Постановка задачи

Одной из важнейших задач

статистического изучения инвестиций является определение объемов инвестиций, их

структуры и темпов изменения. Структура финансовых инвестиций изучается с

помощью их группировки по видам активов и направлениям инвестирования. В

финансовых инвестициях особо выделяются иностранные инвестиции. Эти инвестиции

делятся на прямые, портфельные и прочие. Изучение изменений анализируемых

показателей во времени, то есть их динамика, проводится при помощи анализа

рядов динамики. Анализ интенсивности изменения во времени осуществляется с

помощью показателей, получаемых в результате сравнения уровней, к таким

показателям относятся: абсолютный прирост (показывает прирост (сокращение)

объема инвестиций по годам и абсолютное изменение по сравнению с 2002г.), темп

роста (показывает, какую часть уровня, с которым производится сравнение,

составляет сравниваемый уровень), темп прироста (показывает, на сколько

процентов сравниваемый уровень больше или меньше уровня, принятого за базу

сравнения), абсолютное значение одного процента прироста. Система средних

показателей включает средний уровень ряда, средний абсолютный прирост, средний

темп роста, средний темп прироста. Коэффициент опережения (отставания)

показывает, во сколько раз быстрее растет (отстает) уровень одного вида

инвестиций по сравнению с другим.

По данным, представленным

в таблице 3.1 необходимо:

·

определить

цепной и базисный абсолютный прирост к 2002 году;

·

рассчитать

цепные и базисные темпы роста и прироста, абсолютное значение 1% прироста;

·

определить

среднегодовой темп роста и прироста;

·

осуществить

прогноз базисных темпов роста иностранных инвестиций на 2007 и 2008 г.г., при

условии сохранения среднего абсолютного прироста;

·

определить

коэффициент опережения базисного темпа роста прямых инвестиций от базисного

темпа роста прочих инвестиций.

Таблица 3.1 Объем и

структура инвестиций, поступивших от иностранных инвесторов, по видам

|

Год

|

Инвестиции

|

Всего

|

|

Прямые

|

Портфельные

|

Прочие

|

|

тыс.долл.

|

в % к итогу

|

тыс.долл.

|

в % к итогу

|

тыс.долл.

|

в % к итогу

|

тыс.долл.

|

в %

|

|

2002

|

11775

|

66,3

|

178

|

1,0

|

5801

|

32,7

|

17754

|

100,0

|

|

2003

|

6664

|

24,2

|

139

|

0,5

|

20713

|

75,3

|

27516

|

100,0

|

|

2004

|

23158

|

26,6

|

350

|

0,4

|

63392

|

72,9

|

86900

|

100,0

|

|

2005

|

25599

|

10,9

|

23053

|

9,8

|

186906

|

79,3

|

235558

|

100,0

|

|

2006

|

78839

|

28,6

|

587

|

0,2

|

196734

|

71,2

|

276160

|

100,0

|

2. Методика решения задачи

Анализ рядов динамики

производится с помощью следующих показателей:

|

Абсолютный прирост:

|

|

|

|

|

Коэффициент роста:

|

|

|

|

|

Темп роста:

|

|

|

|

|

Темп прироста:

|

|

|

|

|

Абсолютное значение 1% прироста

|

|

Средний уровень ряда:

|

Средний абсолютный прирост:

|

|

Средний темп роста:

|

Средний темп прироста:

|

|

|

|

Прогноз на 2005 год на основе

сохранения среднего абсолютного прироста:

Коэффициент

опережения (отставания):

3. Технология выполнения компьютерных

расчетов

Статистические расчеты

интенсивности изменения объемов инвестиций выполнены с применением пакета

прикладных программ обработки электронных таблиц MS Excel в среде Windows.

Расположение на рабочем

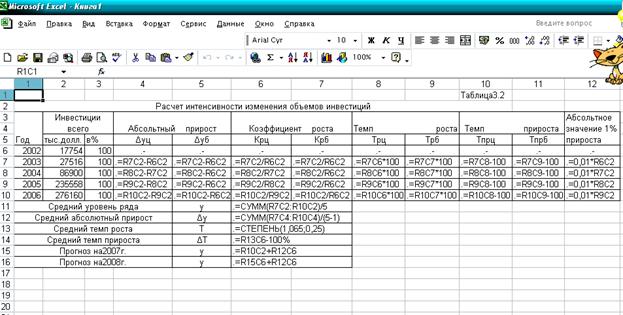

листе Excel исходных данных и расчетных формул (в формате Excel) представлено в таблице 3.2.

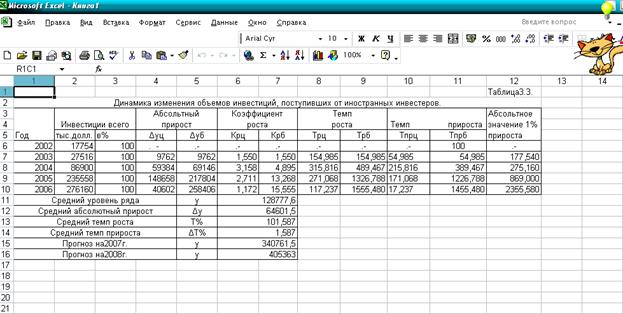

Результаты расчетов приведены в таблице3.3.

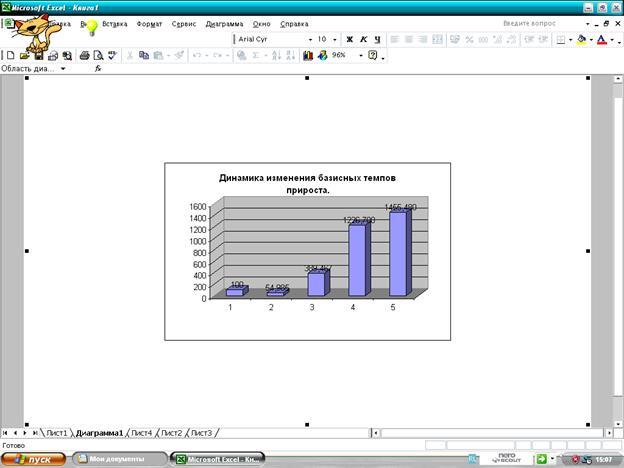

На рис.4 представлено графическое изображение динамики базисных

темпов прироста инвестиций.

Рис.4. Диаграмма изменения темпов прироста.

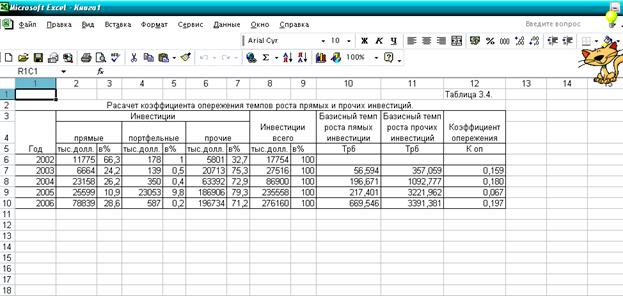

Для расчета коэффициента опережения вычислим базисные темпы

роста прямых и прочих инвестиций. Произведенные расчеты представим в таблице

3.4.

4. Анализ результатов статистических

компьютерных расчетов

В 2002 году мы наблюдаем незначительное

увеличение объемов инвестиций, и заметное увеличение объемов в 2005 и 2006

годах. Результаты проведенных расчетов позволяют сделать следующие выводы:

объем инвестиций в 2003 году увеличился по сравнению с 2002 годом на 9762тыс.долларов

и составил 27516тыс.дол. В 2004 году объем увеличился еще на 59384 тыс.дол. и

составил 86900тыс.долл. В дальнейшем объем инвестиций также увеличивался и

в2005 году составил235558 тыс.долл.,а в 2006 году 276160 тыс.долл. Такие же изменения

происходили и по видам иностранных инвестиций. Сначала объем прямых инвестиций

упал на 5111 тыс.дол. в 2003 году. Затем объем прямых инвестиций резко

увеличился и в 2004 году составил 23158 тыс.дол., что на 16494 тыс.дол. больше,

чем в предыдущем периоде. Далее объем прямых инвестиций также увеличивался.

Коэффициент опережения показывает, что базисный темп роста прочих инвестиций

опережал темп роста прямых инвестиций в 2003 г. в 0,159раза, в 2004 году – в 0,180раз,

в 2005 году – в 0,067раз, в 2006году – в0,197раз. Абсолютные значения 1% прироста

показывают, что абсолютное значение 1% прироста иностранных инвестиций в России

с2002года возросло. Если составить прогноз объема инвестиций на 2007 и 2008

гг., то получаем прогнозируемый объем инвестиций на 2007 год –34076тыс.долл., а

на 2008 год –405363тыс.долл.

Если мы рассмотрим

структуру инвестиций по видам за период с 2002 по 2006 год, то отметим что: если

доля прямых инвестиций в 2002 году составляла 66,3% от общего объема, то в 2005

году наблюдается резкое снижение доли прямых инвестиций 10,9%; доля портфельных

инвестиций снижалась с 2002 года, затем в 2005 году наблюдается резкое

повышение до 9,8 % от общего объема, потом опять резкое снижение в 2006 году и

составила 0,2%;доля же прочих инвестиций занимает наибольшую часть в общем

объеме инвестиций, и в взятом периоде она только увеличивается.

Заключение:

Инвестиции - сравнительно

новая категория для российской экономики. В рамках централизованной плановой

системы использовалось понятие "валовые капитальные вложения", под

которыми понимались все затраты на воспроизводство основных фондов, включая

затраты на их полное восстановление. Они и рассматривались как понятие,

тождественное инвестициям. В настоящее время идет активный процесс развития

теории инвестиционных проектов и прежде всего статистического оценивания

финансовых и капитальных вложений. Анализ финансовых инвестиций – это та

область экономического анализа, в которой использование статистических методов

получило особенно широкое распространение.

В аналитической части

курсовой работы на основе данных из «Тульского статистического ежегодника» об

объеме и структуре инвестиций, поступивших от иностранных инвесторов, выполнен

статистический анализ динамики инвестиций с применением пакета прикладных

программ обработки электронных таблиц MS Excel в среде Windows и приобретены навыки по работе с

ним.

Но в настоящее время

является необходимым не просто отслеживание и оценка динамики и структуры

инвестиций по источникам и направлениям использования, но и выявление и анализ

результативности использования инвестиций на различные цели и их влияния на

научно – техническое развитие. Среди основных направлений развития статистики

инвестиций можно выделить следующие:

·

Переход

к разработке детальной и полной структуры инвестиций в отраслевом разрезе,

адекватной принятой международной практике.

·

Конкретизация

статистики иностранных инвестиций, в частности включение в нее наряду с

показателями динамики и показатели структуры инвестиционных доходов, получаемых

от прямых, портфельных и прочих инвестиций.

Одним из самостоятельных

направлений развития статистики инвестиционной деятельности может стать ее

интеграция со статистикой предприятий. Первым шагом в развитии такой

интегрированной статистики может быть переход к организации единовременных или

регулярных выборочных статистических обследований конкретных групп предприятий

по отраслям промышленности, которые бы позволили получить информацию об

инвестиционной деятельности во взаимосвязи с воспроизводственным процессом и

инновационной деятельностью, с ростом производства и доходов.

Список литературы:

1. Гусаров В.М. Теория

статистики: Учебное пособие для вузов. – М.: Аудит, ЮНИТИ, 2001. – 247 с.

2. Курс

социально-экономической статистики: учебник для вузов/ под ред. Проф. М.Г.

Назарова.- М.: Финстатинформ, ЮНИТИ-ДАНА, 2000.-771с.

3. Практикум по

статистике: Учебное пособие для вузов/ под ред. В.М. Симчеры; ВЗФЭИ. – М.:

Финстатинформ, 1999.

4. Российский

статистический ежегодник, 2005: стат.сб./Росстат.-М., 2006.- 819с.

5. Социально-экономическая

статистика: учебник для вузов/под ред. Проф. Б.И. Башкатова. - М.: ЮНИТИ-ДАНА,

2002.-703с.

6. Статистика: учебник/

под ред.проф. И.И. Елисеевой. – М.: ООО «ВИТРЭМ», 2002. - 448с.

7. Статистика:

Методические указания по выполнению курсовой работы для студентов III курса, обучающихся по специальности

«Финансы и кредит» (первое высшее образование). – М.: Вузовский учебник, 2005.

– 81 с.

8. Тульский

статистический ежегодник. 2006:Статистический сборник/ Туластат:Т.,2007-298с..

Помидоры « Пальчики оближешь»

В стерилизованную банку положить :

укроп, лист смородины, чеснок, влить 3 столовые ложки растительного масла,

уложить помидоры и на них репчатый лук кольцами.

Маринад : 3 литра воды, 3 столовые ложки

соли, 7 столовых ложек сахара, перец горький и душистый, лавровый лист. Всё

вскипятить, влить 1 столовую ложку уксуса. Не очень горячим рассолом залить

помидоры, поставить на 10 минут стерилизовать, потом закатать. ( 2 банка)

Помидоры дольками .

Разрезать крупные помидоры на 4 части. В

литровую банку на дно положить 1 зубчик чеснока, 1 лист смородины, вишни,

укроп, перец горошек. Уложить помидоры, сверху нарезать лук кольцами.

Рассол : на 1 литр воды – 1 столовая

ложка соли, 3 столовые ложки сахара.

Вскипятить, залить банку и стерилизовать

5 минут, после докипания в банки влить по одной столовой ложки растительного

масла и 1 столовую ложку уксуса. Закатать.

[1] Федеральный закон «Об

инвестиционной деятельности в Российской Федерации, осуществляемой в форме

капитальных вложений» от 25 февраля 1999 г. № 39-ФЗ.

[2] Тульский статистический

ежегодник, 2004. Тула, 2005.- с.270.

[3] Тульский статистический

ежегодник, 2004. Тула, 2005.- стр.269.