Содержание

Введение. 3

Глава 1. Расчетно-кассовый центр: организация

структуры, задачи и функции. 4

1.1

Банки как организация денежного обращения. 4

1.2

Организационная структура расчетно-кассовых центров. 10

1.3

Задачи и функции расчетно-кассовых центров. 11

1.4

Расчетно-кассовый центр – проблемы его организации. 16

Глава 2. Практическая часть. 25

2.1

Общая характеристика деятельности Ленинского отделения № 4158 АК СБ РФ.. 25

2.2

Совершенствование деятельности расчетно-кассовых центров. 29

Заключение.. 31

Приложение. 34

Список литературы... 35

Введение.

Расчетно-кассовый

центр—одно из центральных звеньев банковской системы. Развитие их деятельности

– необходимое условие реального создания банковского механизма. Процесс

экономических преобразований начался с реформирования банковской системы. Эта

сфера динамично развивается и сегодня.

Длительное

время банки были государственными органами и выступали одной из «несущих

конструкции» административно-командной системы управления экономикой. В

результате организация банковского дела в стране утратила традиции и опыт

российских банков. Сегодня, строя рыночную экономику, мы вынуждены наверстывать

упущенное. Необходимо в короткие сроки выйти на уровень современного мирового

уровня организации банковского дела.

С учетом

этого в курсовой дается не только характеристика существующей практики

деятельности коммерческих банков в России, но и значительное внимание

уделяется банковскому опыту стран с

развитой рыночной экономикой и перспективам его использования в наших условиях

Банки

выполняют разнообразные функции и выступают в сложные взаимоотношения между

собой и другими субъектами хозяйственной жизни. В связи с этим необходимо

применение системного подхода к рассмотрению вопросов курса «Банковское дело»

Соответственно такому подходу денежно-кредитные функции банков раскрываются как

имеющие прямую и обратную связи с процессом общественного воспроизводства,

дается анализ взаимодействия структурных элементов банковской деятельности и

системы банков.

Целью курсовой работы является углубление и

закрепление теоретических знаний по дисциплине. На основании полученных знаний

внести свое предложение по проблеме организации кассовых расчетов.

Задача курсовой работы заключается в правильном

изложении теоретических знаний и написать курсовую работу.

Глава 1. Расчетно-кассовый центр: организация структуры, задачи и

функции.

1.1 Банки как организация

денежного обращения.

Современные коммерческие банки - банки, непосредственно

обслуживающие предприятия и организации, а также население - своих клиентов.

Коммерческие банки выступают основным звеном банковской системы. Независимо от

формы собственности коммерческие банки являются самостоятельными субъектами

экономики. Их отношения с клиентами носят коммерческий характер. Основная цель

функционирования коммерческих банков - получение максимальной прибыли.

Согласно банковскому законодательству банк — это кредитная

организация, которая имеет право привлекать денежные средства физических и

юридических лиц, размешать их от своего имени и за свой счет на условиях

возвратности, платности, срочности и осуществлять расчетные операции по

поручению клиентов. Таким образом, коммерческие банки осуществляют (должны осуществлять)

комплексное обслуживание клиентов, что отличает их от специальных кредитных организаций

небанковского типа, выполняющих ограниченный круг финансовых операций и услуг.

В отличие от банка кредитные организации производят лишь отдельные банковские

операции.

Коммерческий банк, как и любой другой банк, выполняет:

• аккумуляцию (привлечение) средств в депозиты;

• их размещение (инвестиционная функция);

• расчетно-кассовое обслуживание клиентов.

Кассовые расчеты- операции по

приему и выдаче наличных денежных средств. Более широко кассовые расчеты можно

определить как операции, связанные с движением наличных денежных средств, а

также формированием, размещением и использованием денежных средств на различных

активных счетах банка (включая счет «Касса» и корреспондентские счета в других

банках) и счетах клиентов коммерческого банка.[3]

Наличный-денежный оборот в

Российской Федерации составляй около 37% всей денежной массы. Наличными

деньгами производятся расчеты предприятий, организаций и учреждений с

населением, между отдельными группами населения и в ограниченных размерах между

предприятиями в пределах до 2000 тыс. руб. Несмотря на то, что по объему оборот

наличных денег значительно меньше безналичного оборота, значение его в

организации нормальных экономических отношений в хозяйстве велико. Именно в

сфере налично-денежного оборота происходит окончательная реализация созданных в

народ ном хозяйстве товаров и проверяется качество связи между общественным

производством и личным потреблением. Поэтому от состояния налично-денежного оборота во многом зависят нормальная

циркуляция денег в хозяйстве, устойчивость их покупательной способности.

Наличные деньги, обращающиеся на территории России (банкноты металлическая

монета), являются кредитными деньгами. Выпуск денег в обращение должен

осуществляться в порядке кредитования хозяйства. Исключительное право выпуска и

изъятия наличных денег из изъятия обращения

принадлежит ЦБ РФ в соответствии с его основной функцией - функцией

эмиссионного центра страны.

ЦБ РФ определяет порядок ведения кассовых операций в народном хозяйстве,

организует изготовление банкнот и металлической монеты, устанавливает правила перевода, хранения и инкассации

наличных денег, обеспечивает создание резервных фондов банкнот и металлической

монеты, устанавливает признаки и порядок определения платежеспособности

денежных знаков, а также порядок определения, замены поврежденных банкнот и

монет и порядок их уничтожения.[5]

На ЦБ РФ как эмиссионный центр страны возложена задача

управления денежным обращением в целях обеспечения устойчивости денежной

единицы.

До недавнего времени в нашей стране в условиях административно-командной

системы управления хозяйством действовала определенная система планирования и

регулирования денежного обращения. Руководство денежной, кредитной системой и кассово-эмиссионное регулирование являлись исключительным

правом правительства. Оно единолично определяло размеры эмиссии или изъятия

денег из обращения. Вся организационно-техническая работа по

кредитно-расчетному и кассово-эмиссионному

обслуживанию народного хозяйства была возложена на Госбанк СССР, который нес

ответственность за выполнение указанных правительственных директив.

Система планирования и регулирования денежного обращения

сводилась к следующему. Госбанк как кредитный, расчетный и кассово-эмиссионный

центр страны обеспечивал жесткое разграничение безналичного и налично-денежного

оборота.

Движение наличных денег планировалось и регулировалось путем

составления и исполнения баланса денежных доходов и расходов населения,

кассового и кредитного планов Госбанка. В процессе планирования и регулирования

денежного обращения на каждый из этих документов возлагалась своя конкретная

задача, но на основании результатов этих балансов Правительство решало вопрос

об эмиссии или изъятии денег из обращения. Задание же по изъятию или эмиссии

денег в обращение было обязательным для всех учреждений банков, непосредственно

на местах, осуществляющих кассовое обслуживание предприятий, организаций и

учреждений, т. е. эмиссия имела директивный характер.[4]

В условиях перехода к рыночной экономике естественным явился

отход от жесткого кредитного и кассового планирования денежного обращения и

переход к новой, более рыночной системе регулирования величины денежной массы в

обращении. Определены инструменты и методы денежно-кредитной политики Банка

России:

• процентные ставки по операциям Банка России;

• нормативы обязательных резервов, депонируемых в Банке России

(резервные требования);

• операции на открытом рынке;

• рефинансирование банков;

• валютное регулирование;

• установление ориентиров роста денежной массы;

• прямые количественные ограничения и др.

Однако использование того или иного метода регулирования

предполагает решение вопроса об объекте регулирования и способах его измерения.

В мировой практике используются показатели денежных агрегатов.

Регулируя объем денежной массы, ЦБ РФ действует доступными

ему методами через коммерческие банки. В условиях двухуровневой кредитной

системы ЦБ РФ, располагающий рычагами управления, воздействует на деятельность

коммерческих банков, самостоятельных в кредитной политике, но не обладающих

правом эмиссии наличных денег и осуществляющих свою деятельность в пределах

привлеченных ими ресурсов.[1]

Коммерческие банки строят свои отношения с клиентами на

договорной основе, в том числе и при осуществлении их кассового обслуживания.

В своей деятельности по кассовому обслуживанию клиентов

коммерческие банки руководствуются инструктивным материалом и прочими

регулирующими материалами ЦБ РФ в пределах Закона «О банках и банковской деятельности» от 3 февраля 1996 г.

В то же время предприятия и организации обязаны осуществлять свои операции с

наличными деньгами в рамках утвержденного 16.03.95 г. порядка ведения

кассовых операций. Так, организации, предприятия и учреждения независимо от организационно-правовой

формы хранят свободные денежные средства в учреждениях

банков на соответствующих счетах на договорных условиях. Наличные денежные средства, поступающие в кассы

предприятий, подлежат сдаче в учреждения

банков для последующего зачисления на . чета этих предприятий.

Прием наличных денег предприятиями при расчетах с населением

производится с обязательным применением контрольно-кассовых машин. Предприятия

могут иметь в своих кассах наличные деньги в пределах лимитов, установленных

банком, по согласованию руководителями предприятий. Всю денежную наличность

сверх установленных лимитов

остатка наличных денег в кассе предприятия обязаны .давать в банк в порядке и

сроки, согласованные с обслуживающим их банком.[8]

Для установления лимитов остатка наличных денег в кассе,

порядка и сроков сдачи выручки в банк предприятия в начале I квартала представляют в банк специальный расчет

на установление предприятию лимита остатка кассы и оформление размещения на

расходование наличных денег из выручки, поступающей в его кассу. В этой заявке

предприятия показывают 3-месячный объем денежных поступлений, предполагаемый

расход из выручки наличными деньгами, сумму среднедневной выручки (исходя из

числа рабочих дней организации), порядок и сроки сдачи выручки в банк, лимит остатка

кассы. Лимит остатка наличных денег в кассах предприятий устанавливается исходя

из особенностей деятельности предприятий и инкассации выручки. Для предприятий,

имеющих постоянную денежную выручку и обязанных сдавать ее ежедневно в конце

рабочего дня, лимит устанавливается в размерах, необходимых для нормальной

работы с утра следующего дня. Для предприятий, сдающих выручку на следующий

день, размер лимита должен быть не более среднедневной выручки. Для

предприятий, не имеющих постоянной денежной выручки, лимит устанавливается в

пределах среднедневного расхода на неотложные нужды. Все деньги сверх лимита

предприятия обязаны сдавать в банк для зачисления на счета в установленном

порядке и в определенные сроки.

Наличные деньги сдаются в дневные и вечерние кассы банков,

инкассаторам и в объединенные кассы при предприятиях для последующей сдачи в

банк, а также предприятиям Государственного комитета Российской Федерации по

связи и информатизации (Госкомсвязи России) для перечисления на счета банков на

основе заключенных договоров.[2]

Своевременность и полнота сдачи наличных денег в банк

контролируются экономистами банка. Текущий контроль ведется по контрольным

ведомостям экономистами по кассовому плану, а последующий - в ходе проверок

банками соблюдения предприятиями требований Порядка ведения кассовых операций.

В соответствии с Указом

Президента РФ от 23 мая 1994 г.№ 1006 «Об

осуществлении комплексных мер по своевременному и полному внесению в бюджет

налогов и иных обязательных платежей» при несоблюдении условий работы с

денежной наличностью, а также несоблюдении порядка ведения кассовых операций в

Российской Федерации предприятиями, учреждениями, организациями и физическими

лицами, осуществляющими предпринимательскую деятельность без образования

юридического лица, применяются следующие меры финансовой ответственности:

за осуществление расчетов наличными денежными средствами с

другими предприятиями, учреждениями и организациями сверх установленных

предельных сумм - штраф в 2-кратном размере суммы произведенного платежа;

за неоприходование (неполное оприходование) в кассу денежной наличности - штраф в

3-кратном размере неоприходованной суммы;

за несоблюдение действующего порядка хранения свободных денежных

средств, а также за накопление в кассах наличных денег сверх установленных

лимитов - штраф в 3-кратном размере выявленной сверхлимитной кассовой

наличности.[7]

На руководителей предприятий, учреждений и организаций, допустивших

указанные нарушения, налагаются административные штрафы в 50-кратном

установленном законодательством Российской Федерации размере минимальной

месячной оплаты труда.

Рассмотрение дел об административных правонарушениях и наложении

штрафов производится органами ГНС РФ по сведениям, предоставляемым

коммерческими банками и другими органами, осуществляющими проверки соблюдения

предприятиями, учреждениями и организациями порядка ведения кассовых операций и

условий работы с денежной наличностью. Суммы штрафов, взыскиваемые

по основаниям, перечисленным выше, зачисляются в федеральный бюджет.

1.2 Организационная

структура расчетно-кассовых центров.

Для оприходования всех поступающих

в банк наличных денег и заполнения расходных операций каждое учреждение

коммерческого ганка имеет оборотную кассу. Все поступившие до окончания операционного

дня наличные деньги должны быть оприходованы в оборотную кассу и зачислены на

соответствующие счета в тот же рабочий день.

Из оборотной кассы происходит и выдача наличных денег предприятиям

и организациям. При этом каждый банк должен организовать рациональный денежный

оборот, т. е. стремиться удовлетворить потребности по выдаче денег клиентам за

счет собственных поступлений, не обращаясь в ЦБ РФ за подкреплением. Выполнение

этой задачи осуществляется в ходе составления и исполнения коммерческими

банками квартального оперативного кассового прогноза. Все предприятия, организации

и учреждения представляют в банк кассовые заявки.

Кассовые заявки предприятий, организаций и учреждений имеют

четыре раздела. В первом разделе отражаются все суммы поступлений наличных

денег в кассы предприятий и организаций (кроме сумм, получаемых в банке) по

отдельным статьям кассового плана. Во втором разделе показываются: расходы из

выручки, сдача денег в предприятия Госкомсвязи России, сдача денег в учреждения

Сбербанка России, сдача денег в кассы учреждений банка. В третьем разделе

показываются расходы наличных денег на заработную плату, выплаты социального характера,

стипендии, расходы на выплату пенсий и пособий соцстраха и выдачи на другие

цели. Показатели этих разделов приводятся в сопоставлении с фактическим

исполнением за соответствующий квартал прошлого года.

Дополнительные расчеты к кассовому плану представляют следующие

предприятия: торговые организации - сведения о поступлениях торговой выручки;

транспортные предприятия, зрелищные и коммунальные предприятия, предприятия

бытового обслуживания - сведения о поступлениях денежной выручки от услуг;

финансовые органы - сведения о поступлениях налогов и сборов и т. д.

На основании полученных от предприятий сведений и кассовых

заявок коммерческий банк составляет расчет кассового прогноза, в ходе

исполнения которого и осуществляется кассовое обслуживание предприятий

коммерческими банками. Для приема и выдачи денег, других ценностей в

каждом коммерческом банке имеется отдел кассовых операций, в котором могут быть

приходные, расходные, приходно-расходные, вечерние кассы, кассы для размена

денег, кассы для пересчета денежной выручки. Касса пересчета выручки создается

в тех банках, куда поступает выручка через инкассаторский аппарат. Вечерние

кассы существуют только для приема денег в вечернее время. Количество касс

зависит от объема и характера деятельности банка.

Банки принимают наличные деньги при личной явке клиента и в

его присутствии, в баулах и от инкассаторов.

1.3 Задачи и функции

расчетно-кассовых центров.

Чаще всего приходные кассы принимают деньги по объявлению на

взнос наличными деньгами. Объявление состоит из грех частей: объявления,

квитанции и ордера, которые заполняются вносителем

денег. В этом объявлении указывают: от кого принимаются деньги, на какой счет

они зачисляются, сумма цифрами и прописью, назначение взноса, В ордере

указывают символ кассовых оборотов, например, символ поступлений выручки

торговых предприятий - 02, символ поступлений на счета во вклады граждан - 16.

При взносе денег по объявлениям операционные работники проверяют правильность

заполнения документа, ставят свою подпись и заносят в кассовый журнал по

приходу все реквизиты по данной денежной операции: род операции (03); номер

документа; счет, на который зачисляются деньги; символ кассовых оборотов; сумму

документа. Кассовый журнал ведется по дням, отдельно по приходу и расходу.

После записей в кассовом журнале операционный работник передает объявление на

взнос наличными вместе с кассовым журналом в приходную кассу. Кассир

расписывается в журнале и вызывает вносителя денег -

клиента. Далее кассир проверяет наличие и тождественность подписей операционных

работников, сличает сумму, указанную в документе цифрами и прописью.

Кассир принимает деньги от клиента с полистным пересчетом.

Сейчас все банки снабжены специальными машинами для счета денег. Если вноситель сдает деньги для зачисления на разные счета по

нескольким документам, кассир должен принять деньги по каждому документу отдельно.

Возможна сдача денег через аппарат инкассации. Прием сумок с

деньгами от аппарата инкассации после окончания операционного дня осуществляют

вечерние кассы. При приеме сумок кассир вечерней кассы проверяет

накладные и явочную карточку. В накладной указываются сумма денег в сумке,

номер счета, на который должны быть зачислены деньги, символы кассовых

оборотов, опись сдаваемых денег. Кассир сверяет пломбы на сумках с имеющимися у

него образцами оттисков плом-5иров. Бухгалтер-контролер регистрирует сумки в

журнале учета принятых сумок с денежной наличностью, в котором отмечаются

номера сумок, сумма по накладным. В журнале ставят подписи инкассаторы, кассир

и бухгалтер-контролер. Прием сумок производится от старшего инкассатора в

присутствии всех инкассаторов бригады. После приема сумок кассир и бухгалтер-контролер

подписывают два экземпляра маршрутного листа и выдают инкассаторам второй,

скрепленный печатью кассы.[9]

Об общем количестве принятых сумок с денежной наличностью составляется

справка, в которой указываются количество принятых сумок на объявленную сумму,

сумма наличности в сумках. После сопоставления фактического наличия денег с

данными препроводительных ведомостей на утро следующего дня заведующий кассой

передает накладные для оформления операций по зачислению денег в операционную

кассу и на счета клиентов, а препроводительные ведомости подшиваются в кассовые

документы дня.

Новым видом услуг по приему денег является прием денежной наличности

в бауле. Клиенты приносят баулы сами и оставляют их для пересчета и приема

денег в приходной кассе. В баул клиентом вкладываются препроводительная

ведомость и по купюрная опись денег, находящихся в бауле. Кассир приходной кассы

пересчитывает деньги в присутствии контролера. Работу контролера осуществляет

заведующий кассой. После пересчета денег кассир составляет контрольную

ведомость с указанием суммы вложенных в баул денег, суммы излишков или недостач

(если такие имеются), фамилий кассира и контролера, принимавших деньги.

Составляется и купюрная опись - справка о количестве денежных билетов,

обнаруженных в сумке с выручкой. Позже из операционного отдела приносят два

экземпляра приходного кассового ордера на сумму фактически принятых денег.

Кассир подписывает оба экземпляра кассового ордера. Второй экземпляр отдается операционному

работнику, а первый подшивается в кассовые документы дня.

Принятые в течение операционного дня деньги кассир формирует

и вместе с приходными документами и сводной справкой отдает заведующему кассой

под расписку в книге учета принятых и выданных денег. В этой книге указывается,

сколько денег каждый день получает от заведующего кассой кассир расходной кассы

и сколько денег получает заведующий кассой от кассира приходной кассы.

Все поступившие до окончания операционного дня наличные деньги

должны быть оприходованы в операционную кассу банка и зачислены на

соответствующие счета по балансу в тот же рабочий день.

Пример:

По приему денежной выручки предприятия:

Д-т сч. № 20202 «Касса кредитных

организаций»; К-т сч. № 467 «Расчетный (текущий)

счет».

Выдача денег предприятиям, организациям и учреждениям на выплату

заработной платы, стипендий и пр. производится банком в сроки, установленные

коллективными договорами, постановлениями правительства, распоряжениями

министерств. Сроки выдачи сообщаются предприятиями и организациями в

представляемых ежеквартально кассовых заявках.

При согласовании с предприятиями, организациями и учреждениями

конкретных сроков выдачи денег на заработную плату банк учитывают необходимость

распределения выдач по возможности равномерно по дням месяца в целом по банку. Банк

осуществляет контроль за соблюдением установленных сроков выдачи заработной

платы, что обеспечивает бесперебойное и своевременное удовлетворение

обоснованных требований хозяйства на наличные деньги. Выдача наличных денег на

выплату заработной платы и стипендий по срокам, приходящимся на субботу и

воскресенье, может быть произведена в четверг и пятницу.

Для регулирования кассовых ресурсов банк составляют календарь

выдач заработной платы и других видов оплаты труда рабочих и служащих.

К началу каждого рабочего дня отделом денежного обращения определяется

величина выплат наличных денег из кассы банка. С учетом этого для совершения

расходных операций заведующий кассой выдает под отчет кассирам расходных касс необходимую

сумму денег под расписку в книге учета принятых и выданных денег. В книгу

записывается сумма денег, которую заведующий кассой выдает кассиру в начале рабочего

дня. В конце дня в книгу заносится сумма неизрасходованных средств, которую

кассир расходной кассы сдает заведующему.

Деньги расходной кассой выдаются в основном по денежным чекам

из денежных чековых книжек. Денежные чеки предприятия, организации вначале

представляют операционным работникам. Операционист

тщательно проверяет чек - сверяет соответствие печати и подписей должностных

лиц предприятия с имеющимися у него образцами. В бланке чека должны быть указаны

сумма, дата выдачи чека, наименование получателя и подпись чекодателя. Сумма

прописью пишется без абзаца с заглавной буквы. Свободные строки прочеркиваются.

Владелец счета обязан указать на обороте денежного чека назначение сумм. Полученные

деньги должны расходоваться на те цели, которые указаны в чеке.

Проверив правильность заполнения чека, операционист

банка отрезает от чека контрольную марку и передает ее получателю денег для

предъявления в кaccy. Затем на

основании чека заполняется кассовый журнал по расходу: род операции (03); номер

документа (три последние цифры по номеру чека); счет клиента, с которого будут

списаны деньги; символы кассовых операций (выдачи на оплату труда - 40, пенсии

и пособия - 50 и т.д.); суммы по символам и общая сумма документа. Далее чек

передается операционным работником в кассу. Получив чек, кассир проверяет

подписи операционного работника и контролера, сличает сумму на чеке цифрами и

прописью, проверяет, есть ли расписка клиента в получении денег. Затем вызывает

получателя денег по номеру чека, спрашивает сумму, которую тот получает. После

этого сверяет номер контрольной марки с номером на чеке и приклеивает марку к

чеку. Далее кассир подготавливает необходимую сумму денег, выдает их и после

этого подписывает чек.

Снятие денег со счета клиента производится в день получения

их в кассе. Бухгалтерская проводка при этом:

Д-т - расчетные счета клиентов; К-т сч.

№ 20202.

Из расходной кассы деньги могут выдаваться

по расходным кассовым ордерам, которые выписываются бухгалтерией. При погашении

ценных бумаг банка, выдаче вкладов гражданам, выдаче под отчет работникам банка

командировочных, представительских и при других расходах выписывается расходный

кассовый ордер. В ордере указывают, кому и на какие цели выдаются деньги, номер

счета, на который они будут зачислены. В конце операционного дня

кассир расходной кассы сверяет сумму принятых им под отчет от заведующего кассой

денег с суммой расходных документов за день и фактическим остатком денег. После

этого он составляет сводную отчетную справку о сумме выданных денег и

полученной под отчет сумме. В справке указываются фамилия кассира расходной кассы,

количество расходных документов за день, сумма расхода, сумма денег, полученная

под отчет в начале рабочего дня. Кассир сверяет сумму расхода по справке с

записями в расходном кассовом журнале. Остаток денег и расходные кассовые

документы вместе с отчетной справкой кассир сдает заведующему кассой под

расписку в книге учета выданных и полученных денег. Утром кассир расходной

кассы расписывается в этой книге о том, что получил от заведующего определенную

сумму денег, а в конце рабочего дня заведующий кассой расписывается за принятые

от кассира расходной кассы документы и остаток денег.[10]

1.4 Расчетно-кассовый центр

– проблемы его организации.

Безналичные расчеты за товары и услуги, а также в связи с

финансовыми обстоятельствами осуществляются в различных формах, каждая из

которых имеет специфические особенности по характеру и движению расчетных

документов, форма расчетов представляет собой совокупность взаимосвязанных

элементов, к числу которых относятся способ платежа и соответствующий ему

документооборот. Согласно действующей законодательно-нормативной базе

допускается. Использование следующих форм безналичных расчетов: расчеты

платежными поручениями; расчеты по инкассо; расчеты по, аккредитиву; расчеты

чеками.

Формы расчетов должны избираятся

клиентами банков самостоятельно и закреплятся в

договорах, заключаемых ими со своими контрагентами (основных договорах).

Взаимные .претензии по расчетам между плательщиком и получателем платежа

рассматриваются обеими сторонами без участия банков. Спорные вопросы решаются в

суде, третейском суде и арбитраже. Претензии к банку, связанные с выполнением

им расчетно-кассовых операций, направляются клиентами в письменной форме в

обслуживающий их банк, а банки ведут переписку по этим претензиям между собой.

Банки осуществляют операции по безналичным расчетам по банковским счетам

клиентов на основании расчетных документов. Расчетный документ представляет

собой оформленное в виде документа на бумажном носителе или электронного

докумёнта распоряжение:

а) владельца счета произвести платеж определенной денежной

суммы получателю средств;

б) получателя средств (взыскателя) на списание денежных

средств1 со счета плательщика и перечисление их на свой счёт.

При осуществлении безналичных расчетов используются следующие

расчетные документы: платежные поручения, платежные требования, аккредитивы,

чеки, инкассовые поручения. Расчетные

документы принимаются банком к исполнению только при их соответствии

стандартизированным требованиям и должны содержать следующие реквизиты:

*наименование расчетного документа;

*номер расчетного документа, число, месяц и год его

выписки;

*вид платежа;

*наименование плательщика, идентификационный номер

налогоплательщика (ИНН) и номер счета

*наименование и место нахождения банка плательщика, его банковский

идентификационный код (БИК), номер корреспондентского счета или субсчета;

*наименование получателя средств, его ИНН и номер

счета;

*наименование и место нахождения банка получателя,

его БИК, номер корреспондентского счета или субсчета;

*назначение платежа;

*сумму платежа, обозначенную прописью и цифрами;

*очередность платежа;

*вид операции в соответствии с Перечнем условных

обозначений (шифров) документов, проводимых по счетам в банках;

*подписи уполномоченных лиц и оттиск печати.[8]

Расчетные документы должны предъявляться, в банк в количестве

экземпляров, необходимом для всех участников расчетов. Все экземпляры

расчетного документа должны быть заполнены идентично. Списание банком денежных

средств со счета клиента производится им всегда на основании первого экземпляра

расчетного документа при наличии двух подписей (первой и второй) лиц, имеющих

право подписывать денежно-расчетные документы и оттиска печати, заявленных в

карточке с образцами подписей. Расчетные документы принимаются банком к исполнению

независимо от их суммы и действительны к предъявлению в обслуживающий банк в

течение десяти календарных дней, не считая дня их выписки.

Расчеты платежными поручениями. Платежное поручение представляет распоряжение владельца счета

(плательщика) обслуживающему его банку, оформленное расчетным документом,

перевести определенную денежную сумму на счет получателя средств, открытый в

этом или другом банке. С помощью платежных поручений совершаются расчеты как по

товарным, так и по нетоварным операциям. Платежными поручениями могут производиться

платежи за поставленные товары, выполненные работы, оказанные услуги; платежи в

порядке предварительной оплаты товаров и услуг; платежи в бюджеты всех уровней

и внебюджетные фонды; погашение банковских ссуд и процентов по ним; взносы

средств в уставные капиталы вновь создаваемых предприятий; уплата пени,

штрафов, неустоек и т.д.

Расчеты платежными поручениями — самая распространенная форма

безналичных расчетов. Их доля в совокупности всех безналичных платежей

составляет в настоящее время более 95%, что объясняется целым рядом достоинств:

относительно простой и быстрый документооборот, возможность использовать их тяж

нетоварных платежах, возможность плательщика предварительно проверить качество

оплачиваемых товаров и услуг. Кроме того, в условиях утраты доверия к платежеспособности

своих контрагентов по сделкам поставщики предпочитают включать в хозяйственные

договоры с ними расчеты платежными поручениями в порядке предварительной оплаты

товаров и услуг.

Расчеты по инкассо.

Расчеты по инкассо представляют собой банковскую операцию,

посредством которой банк-эмитент по поручению и за счет клиента на основании

расчетных документов осуществляет действия по получению от плательщика платежа.

Для осуществления расчетов по инкассо банк-эмитент вправе привлекать другие

банки (исполняющий банк). В настоящее время доля расчетов по инкассо составляет

около 4% всех безналичных платежей. Эти расчеты рекомендуется осуществлять на

основании двух видов расчетных документов, платежных требований и инкассовых

поручений.

Платежное требование — это расчетный

документ, содержащий требование кредитора (получателя средств) по основному

договору к должнику (плательщику) об уплате определенной денежной суммы через

банк. Платежные требования применяются при расчетах за поставленные товары,

выполненные работы, оказанные услуги, а также в иных случаях, предусмотренных

основным договором. Расчеты посредством платежных требований могут осуществляться

как с акцептом плательщика, так и без него. При расчетах с акцептом кредитор (поставщик) на основании

фактической отгрузки продукции или оказанной услуги выписывает платежное

требование и сдает его в свой банк на инкассо. Поскольку инициатива в расчетах

в данном случае исходит от поставщика, то оплата этого документа должна быть

произведена с согласия (акцепта) плательщика. Срок акцепта платежных требований

определяется сторонами по основному договору, но при этом он должен составлять

не менее трех рабочих дней. С этой целью при оформлении ; платежною требований

кредитор (поставщик) и поле «Срок для акцепта» должен указать количество дней,

Остановленных для его акцепта.

Банк кредитора (поставщика) пересылает платежные требования в

банк плательщика (исполняющий банк). На всех экземплярах принятых исполняющим

банком платежных требований ответственный исполнитель

банка в поле «Срок платежа» проставляет дату, по наступлении которой истекает срок

акцепта. День поступления в банк платежного

требования в расчет не принимается. Последний его экземпляр используется в

качестве извещения для акцепта и передается клиенту-плательщику

в тот, же день (если документы поступили в операционное время) либо на

следующий рабочий день (если документы поступили

по истечении операционного времени). Остальные экземпляры платежных требований

помещаются исполняющим банком в картотеку № 1 “Расчетные документы, ожидающие

акцепта для оплаты”. Плательщик в праве полностью или частично отказаться от

акцепта платежных требования оформляется на специальном бланке с указанием

основания для отказа и ссылкой на соответствующий пункт основного договора,

которым это основание предусмотрено. При

неполучении банком в установленный срок отказа от акцепта платежного требование

считается акцептованным и на следующий рабочий день после истечения срока

акцепта оплачивается со счета плательщика.

Непосредственное кассовое обслуживание предприятий и организаций

возложено на коммерческие банки. В своей деятельности по организации

налично-денежного оборота на территории РФ банковские структуры руководствуются

следующими нормативными документами

Банка России:

1) Порядком ведения кассовых операций в Российской Федерации

от 22 сентября 1993 г. №40;

2)Положением «О порядке ведения кассовых операций в кредитных

организациях на территории РФ» от 25 марта 1997 г. № 56;

3) Положением «О правилах организации наличного денежного обращения

на территории Российской Федерации» от 5 января 1998 г. №14-11,

Для осуществления; расчетов наличными деньгами каждый банк

должно иметь специально оборудованную кассу и вести кассовую Книгу, которая должна быть пронумерована,

прошнурована и опечатана. Количество листов в кассовой книге заверяется

подписями руководителя и главного бухгалтера предприятия. Ежедневно в конце рабочего

дня кассир подсчитывает итоги операций за день, выводит остаток денег в кассе

на следующее число и передает в бухгалтерию в качестве отчета кассира второй отрывной

лист с приходными и расходными кассовыми1 документами под расписку в

кассовой книге.

При условии обеспечения полной сохранности кассовых документов

кассовую книгу можно вести автоматизированным способом, при котором ее листы

формируют в виде машинограммы. Вкладной лист кассовой

книги - одновременно формируют машинограмму «Отчет

кассира». Обе названные машинограммы должны

составляться к началу следующего рабочего дня, иметь одинаковое содержание и

включать все реквизиты, предусмотренные формой кассовой книги. Контроль за

правильным ведением кассовой книги возлагается на главного бухгалтера

предприятия.

Прием и выдача наличных денег из

кассы предприятия осуществляются по приходным и расходным кассовым ордерам или

другим документам, их заменяющим, например по ведомости на выплату заработной

платы. Выдачу денег из кассы, не подтвержденную распиской получателя в

расходном кассовом ордере, считают недостачей и взыскивают с кассира. Принятые

наличные деньги, не подтвержденные приходным кассовым ордером, считают излишком

кассы и зачисляют в доход предприятия. Предприятия могут выдавать наличные

деньги под отчет на хозяйственно-операционные расходы (на определенный срок, на

расходы, связанные со служебными командировками), Лица, получившие наличные

деньги под отчет, обязаны не позднее трех рабочих дней по истечении срока, на

который они выданы, или со дня возвращения их из командировки предъявить в

бухгалтерию предприятия отчет об израсходованных суммах и произвести

окончательный расчет по ним.

Все предприятия, учреждения и организации независимо от

организационно-правовой формы должны хранить свободные денежные средства в

банках на соответствующих счетах на договорных условиях. Денежная наличность

сдается предприятиями и организациями непосредственно в операционную кассу банка

либо предприятиям Государственного комитета Российской Федерации по связи и

информации (т.е. почтовым отделениям) для перевода на соответствующие счета в

банках. Наличные деньги могут сдаваться на договорных условиях через инкассаторские

службы банков или специализированные инкассаторские службы, имеющие лицензию

Банка России на осуществление соответствующих операций по инкассации денежных

средств и других ценностей.

Каждому предприятию по согласованию с его руководителем банк

устанавливает порядок и сроки сдачи наличных денег, исходя из необходимости

ускорения оборачиваемости денег и своевременного поступления их в кассы в дни

работы банка. При этом могут устанавливаться следующие сроки сдачи предприятиями наличных денежных средств:

-> для предприятий, расположенных в населенном пункте, где

имеются учреждения банков или предприятия Госкомсвязи России, — ежедневно в

день поступления наличных денег в кассы предприятий;

-> для предприятий, которые в силу специфики своей

деятельности и режима работы, а также при отсутствии вечерней инкассации или

вечерней кассы в банке не могут ежедневно в конце рабочего дня сдавать наличные

денежные средства в учреждения банков или предприятия Госкомсвязи России, — на

следующий день;

—> для предприятий, расположенных в населенном пункте,

(где нет учреждений банков или предприятий Госкомсвязи России, а также находящихся

от ник на отдаленном расстоянии, — один раз в несколько дней. Прием наличных

денег от предприятий и организаций производится в основном при личной явке клиента ив его

присутствии. Работа приходной кассы организована таким образом, что клиенты

баша имеют возможность сдать выручку в течение операционного дня (дневная

касса) и после операционного дня (вечерняя касса). Документом на прием

наличности в приходную кассу банка является объявление на взнос наличными, представляющее собой комплект

документов, состоящий из трех частей: объявления, ордера и квитанции. При

Взносе денег по объявлению клиент передает его операционному работнику,

ведущему лицевой счет данного клиента. Операционный работник проверяет

правильность заполнения документа, отражает сумму денег в, кассовом журнале по

приходу, указывая род операции, номер документа, символ кассовых оборотов, и

передает подписанное им объедение в приходную кассу.

Все поступившие в течение операционного дня наличные деньги

должны быть оприходованы в операционную кассу банка и зачислены, а

соответствующие счета клиентов в тот же рабочий день. Прием банком денежной

наличности в послеоперационное время производится вечерними кассами. Принятые

вечерней кассой деньги должны быть зачислены на соответствующие счета клиентов

банка. Не позднее следующего рабочего дня.

Денежная наличность поступает в приходную, кассу банка также через аппарат инкассации. Прием

денег от инкассаторов осуществляется обычно в послеоперационное время

работниками вечерней кассы банка. Старший бригады инкассаторов предъявляет операционисту, вечерней кассы накладные к сумкам с

деньгами, явочные карточки и удостоверения личности. При предъявлении

инкассаторами дефектных сумок, при несовпадении сумм, указанных цифрами и

прописью, при расхождении сумм, указанных в накладной в явочной карточке,

кассир в присутствии операционною работника и инкассаторов вскрывает сумки и

пересчитывает находящиеся в них деньги. О результатах пересчета составляется

акт в трех экземплярах. Первый экземпляр остается в документах банка, второй —

направляется организации, сдавшей деньги инкассаторам, третий — подразделению

инкассации. Выдача наличных денег

предприятиям и организациям производится по денежным чекам.

Денежные чеки являются бланками строгой отчетности и выдаются Клиенту в виде

чековых книжек. Каждая выдача чековой книжки регистрируется операционным

работником банка в регистрационной карточке клиента с указанием даты выдачи и номеров

чеков с первого до последнего.

Снятие денег со счета клиента производится в день получения

их в кассет.

В целях обеспечения полной и своевременной сдачи наличных денег

в банк их остатки в кассах предприятий лимитируются. Лимит остатка наличных денег в кассе устанавливается

банком ежегодно для всех предприятий и представляет собой максимально

допустимый остаток наличных денег, который может оставаться в кассе на конец рабочего

дня. Все сверхлимитные наличные деньги должны полностью сдаваться в банк (на

почту).

В целях устранения встречных денежных потоков предприятия,

постоянно имеющие налично-денежную выручку в силу специфики своей деятельности

(торговля, транспорт, зрелищные мероприятия и т.д.), по согласованию с

обслуживающими учреждениями банков могут часть ее расходовать непосредственно на месте без сдачи в банк.

В настоящее время таким предприятиям разрешено расходование

собственной кассовой выручки на следующие цели: заработную плату и выплаты социалъного характера, закупку сельхозпродукции у

населения; скупку тары и вещей у населения, командировочные расходы, покупку

канцелярских принадлежностей и хозяйственного инвентаря; оплату срочных ремонтных

работ и горюче-смазочных материалов, выплату возмещения убытков по договорам

страхования физических лиц.

Решение о расходовании предприятием денежной выручки из Своей

кассы принимается банком ежегодно на основании письменного заявления

предприятия и специального расчета, который включается В форму для расчета

лимита остатка кассы; При выдаче такого разрешения банк учитывает специфику деятельности

предприятия, соблюдение им правил работы с денежной наличностью, состояние его

расчетов с бюджетами всех уровней, государственными внебюджетными фондами,

поставщиками Сырья, материалов банками по ссудам.

Глава 2. Практическая часть.

2.1 Общая характеристика

деятельности Ленинского отделения № 4158 АК СБ РФ

Ленинское отделение № 4158 АК СБ РФ является структурным

подразделением Сберегательного банка Российской Федерации, которое в своей деятельности

руководствуется законодательством РФ, нормативными документами Банка России, уставом

банка.

Основной

деятельностью банка является привлечение денежных средств от физических и

юридических лиц, а также осуществление

кредитно-расчетных и иных банковских операций и сделок с физическими и юридическими

лицами.

Для расчетных операций в Ленинском отделении № 4158 АК СБ

РФ используются разнообразные типы счетов. Среди них для обслуживания текущей

(основной) деятельности ведутся расчетные

счета. Расчеты проводятся: одногородние – в пределах

одного населенного пункта; иногородние – за его пределами; межгосударственные

(международные) – с контрагентами других государств. Международные расчеты в Ленинском

отделении № 4158 на практике не встречались.

В Ленинском

отделении № 4158 АК СБ РФ обслуживается всего 24 предпринимателя без

образования юридического лица. Из них 6 очень крупные.

Основным видом их деятельности является организация

материально-технического снабжения, розничной торговли и общественного питания

для удовлетворения потребности членов общества и других граждан в товарах,

продукции. Данные предприниматели имеют: основную и розничную торговую сеть,

объекты общественного питания. А остальные 16 – более мелкие. Занимаются они в

основном розничной торговлей.

С их

расчетных счетов удовлетворяются долговые требования и обязательства, такие как

: выплата заработной платы работающим, отчисление налогов в бюджет, взносам во

внебюджетные фонды, страховые платежи, оплата топлива, энергии, поставщикам за

товары, услуги, погашение ссуд и процентов по ним.

Выдача

наличных денежных средств со счетов предпринимателей производится исключительно

по денежным чекам установленной формы. Денежный чек предъявляют операционному

работнику, который проверяет соответствие подписей и печати. Затем контролер

отдает клиенту отрезанную от чека контрольную марку для предъявления ее в

кассу, а сам чек передает кассиру. Получив расходный денежный чек кассир

сличает сумму проставленную на документе цифрами с суммой прописью, проверяет

есть ли на чеке расписка в получении денег, наличие сведений о предоставлении

паспорта или другого документа, удостоверяющего личность получателя денег.

Затем вызывает получателя денег по номеру расходного документа и спрашивает

сумму получаемых денег. Выдает деньги и подписывает расходный чек.

В

основном предприниматели, без образования юридического лица, для осуществления

своих расчетов используют платежные поручения. Это наиболее простая и удобная

форма расчетов, но не самая гарантированная.

На 01.01.2000г. удельный вес расчетов, проводимых по

счетам предпринимателей без образования юридического лица, в общем объеме

расчетов в банке составляет 2,78 %. Из

них 2,93 % приходится на получение наличных денежных средств на выплату

зарплаты работникам; 82,61% - на перечисление средств во внебюджетные фонды,

страховые платежи, оплату товаров и услуг; 14,96% - на гашение ссуды и

процентов по ней, полученной в Ленинском отделении № 4158 АК СБ РФ.

На расчетные счета поступает выручка от реализации товаров (выполненных

работ, оказанных услуг), а так же денежные средства, вносимые самими

предпринимателями. Прием денег производится по объявлениями на взнос наличными

формы №0402001 с выдачей квитанции 0402001. При взносе денег на счета по

объявлениям, операционный работник проверяет и оформляет документы в

соответствии с указаниями по ведению бухгалтерского учета. Кассир, получив

приходные документы проверяет наличие тождественность подписей операционных

работников по имеющимся у него образцами. Сверяет соответствие указанных в них

суммы цифрами и прописью. Затем вызывает вносителя и

принимает от него деньги. Если вноситель сдает деньги

в кассу банка по нескольким приходным документам для зачисления на разные

счета, кассир принимает деньги по каждому документу отдельно. После приема

денег кассир сверяет сумму указанную в квитанции и приходном документе с

суммой, фактически оказавшейся при пересчете денег. И при соответствии сумм

подписывает квитанции, объявления ф.0402001 и ордер к нему, ставит на квитанции

печать и выдает ее лицу, внесшему деньги.

Учреждениями Сбербанка принимаются денежные средства в уплату налогов и других платежей в бюджет

от населения (предпринимателей). Те лица, которые не имеют расчетных счетов в

банке, могут платить налоги и разные платежи в бюджет через кассу банка, где

обслуживаются физические лица. Платежи принимаются на бланках установленной

формы ПД-4. Кассир проверяет правильность заполнения, реквизиты получателя.

Затем подписывает квитанцию, ставит на ней печать, отделяет извещение, а

квитанцию возвращает вносителю. Платежи принимаются

как в федеральный бюджет, так и бюджеты субъектов федерации (городской,

поселковый). На территории Ленинского района предприниматели без образования

юридического лица платят такие налоги как: единый налог на вмененный доход,

который заменил многие существующие налоги, подоходный налог, налог с продаж,

налог на имущество.

Также принимаются платежи от населения: штрафы, коммунальные,

госпошлина, плата за землю, налог со

строений, за газ и другие платежи. В конце дня кассир подсчитывает общую сумму

поступивших за день платежей и сверяет ее с общей суммой сводного приходного

кассового ордера, составленного операционным работником, и присоединяются к

документам дня. На 01.01.2004г. удельный вес платежей принятых от физических

лиц в общем объеме проводимых в банке составляет 46%.

Все

учреждения Сбербанка, в том числе и Ленинское отделение № 4158, выполняют

поручения вкладчиков о переводе вкладов (полностью или частично) в другие

учреждения Сбербанка для зачисления на счета по вкладам или для выплаты

наличными деньгами. А так же ведет прием наличных денег для перевода вклада на

счета по вкладам в других учреждениях Сбербанка.

Отделение

Сбербанка принимает от населения поручения о переводе сумм, вносимых наличными

деньгами, для выплаты их наличными деньгами в других учреждениях Сбербанка. За

выполнение переводов вкладов и наличных

денег взимается плата. Плата за перевод именных вкладов не взимается если:

-

вклад (или несколько видов вкладов в данном учреждении

Сбербанка на имя одного лица), находящийся на хранении не менее трех месяцев до

дня перевода, переводится полностью или частично на имя самого вкладчика;

-

вклад, независимо от суммы и срока хранения,

переводится на имя самого вкладчика между учреждениями Сбербанка, подчиненными

одному отделению СБ, а также между любыми филиалами в пределах района или

города.

Во всех остальных случаях плата взимается.

Сбербанк

совершает только именные переводы. Заявление о переводе вклада может быть

подано в учреждение Сбербанка, где ведется лицевой счет по этому вкладу, или в

учреждение СБ в которое должен быть переведен вклад. Вкладчику предоставляется

право дать банку поручение на длительное

время о переводе с этого вклада определенных сумм. Срок действия таких

поручений не может превышать трех лет.

Заявление о переводе вклада

составляется на определенной форме №

143, подписывается вкладчиком или его представителем, наследником.

Большую популярность переводы вкладов

или наличных денежных средств получили среди обучающихся в средних специальных,

высших учреждениях. Таким способом студенты ограждается от хищений денег или

других неприятных обстоятельств. На 01.01.2000г. удельный вес переводов

населения составил 0,21%.

2.2 Совершенствование

деятельности расчетно-кассовых центров.

Совершенствование

деятельности расчетно-кассовых центров включает следующие:

-

покупка продажа наличной инвалюты физическим лицам;

-

размер платежного денежного знака иностранного

государства на другие денежные знаки этого же государства;

-

замена неплатежеспособного денежного знака иностранного

государства на платежеспособный денежный знак того же государства.

Операции

по покупке-продаже иностранной валюты за рубли оформляются реестрами наличной

иностранной валюты купленной за рубли и отдельно реестром наличной денежной

валюты проданной за рубли. При выполнении приходно-расходных операций в первую

очередь производятся операции по приему валютных и других ценностей, а затем по

его выдаче.

Совершенствование

деятельности зависит и от кассовых работников, поэтому кассовый работник должен

после приема валютных и других ценностей сверяет сумму, указанную в приходном

документе, с суммой, фактически оставшейся при расчете. При соответствии сумм

кассовый работник подписывает все экземпляры приходного документа, из которых

первый экземпляр оставляет у себя другой с печатью кассы выдает клиенту.

Денежные билеты в инвалюте

подлежат покупке при условии соблюдения требований :

- сохранение основных признаков

платежеспособности

- наименование эмиссионного

банка, номера и серии, достоинства цифрами и прописью, основного рисунка

лицевой и оборотной стороны, а также элементов защиты от подделки;

- наличие незначительных

дефектов вследствие естественного износа - загрязнений, надрывов и потертостей.

Не должны принимаются к покупке денежные билеты не

соответствующие вышеизложенным требованиям, при несоблюдении этих правил

эффективность от деятельности упадет. Денежные билеты, вызывающие сомнение в их

подлинности или имеющие явные признаки подделки, предъявителю не возвращаются,

а подлежат изъятию с выдачей представителю справки о приеме на экспертизу. Курс

покупки или продажи инвалюты за наличные рубли устанавливается банком

самостоятельно приказом по отделению или отдельным распоряжением.

За

совершение валютно-обменных операций банк может взимать комиссионное

вознаграждение в наличных рублях или наличной инвалюте. Тариф комиссионного

вознаграждения утверждает управляющий банка.

Валютно-обменные операции совершаются с обязательным

оформлением и выдачей физическим лицам справок, выписываемых на бланках строгой

отчетности формы 0406007

Заключение

Каждое предприятие ежеквартально обязано представлять в обслуживающий

его банк кассовые заявим,

которые необходимы банку для составления прогноза кассовых оборотов. Прогнозные

расчеты ожидаемых поступлений наличных денег в кассу банка и их выдач из кассы

позволяют банку организовать бесперебойную выдачу клиентам наличных денег.

Кассовая заявка предприятия должна показать банку, с одной стороны, сколько

наличных денег поступит отданного клиента в кассу банка, ас другой — в каком

размере потребуется выдача ему наличных денег. Кассовая заявка имеет два

раздела: в первом разделе отражаются Все суммы поступлений наличных денег в

кассу предприятия (кроме сумм, полученных из банка) по отдельным статьям кассового

прогноза банка (торговая выручка, выручка пассажирского транспорта, выручка

зрелищных предприятий и др.) и какая сумма из этой выручки будет сдана в банк.

Во втором разделе клиент приводит расчет ожидаемых выплат заработной платы,

стипендий, выплат социального характера, пенсий, пособий и выдач на другие

цели.

Каждый банк обязан проводить систематические проверки соблюдения кассовой дисциплины по

обслуживаемой клиентуре. Периодичность и круг предприятий, подлежащих

проверке, определяются руководителем банка с учетом объема их налично-денежного

оборота, выполнения требований порядка ведения кассовых Операций, а также

информации налоговых органов о фактах нарушения предприятиями условий работы с

денежной наличностью. Период,, за который банк рассматривает состояние кассовой

дисциплины предприятия, должен . быть не менее трех месяцев. Проверяющему

необходимо иметь документ на право осуществления проверки, подписанный

руководителем банка, а также заранее известить руководителя предприятия и главного

бухгалтера о предстоящей проверке.

В ходе проверки соблюдения порядка ведения кассовых операций

на предприятии рассматривается:

1) ведение кассовой книги и других кассовых документов;

2) полнота оприходования денежной

наличности, полученной в банке, соответствие записей в кассовой книге данным

банка;

3) полнота сдачи денег в кассу учреждения банка;

4) расходование наличных денег из кассовой выручки

предприятия на согласованные с банком цели, наличие решения банка о праве на

такое использование наличных денег;

5) осуществление расчетов наличными деньгами между юридическими

лицами;

6) соблюдение на каждый день проверяемого периода установленного

банком лимита остатка кассы, сроков и порядка сдачи денежной выручки,

своевременность возврата в банк невыплаченных в срок средств на оплату труда и

социально-трудовых льгот;

7) целевое использование наличных денег, полученных в банке в

соответствии с целями, указанными в чеках, а также при необходимости

другие вопросы, относящиеся к порядку ведения кассовых операций.

Результаты проверки должны оформляться справкой о кассовых

операциях в трех экземплярах, В ней должны найти полное отражение все перечисленные

выше вопросы. Справка подписывается руководителем, главным бухгалтером

предприятия и представителем банка, а затем в трехдневный срок рассматривается

руководителем банка, который принимает решение о принятии мер по результатам

проверки. В случае установления фактов нарушения предприятием условий работы с

денежной наличностью, расчетов наличными деньгами с юридическими лицами сверх

предельной нормы, неоприходования в кассу денежной

наличности, накопления в кассе сверхлимитных остатков банк направляет в

налоговый орган по месту учета налогоплательщика представление с приложением •

первого экземпляра справки для принятия мер финансовой и административной

ответственности. По полученным от банка представлениям налоговые инспекции

рассматривают дела об административных правонарушениях и наложении штрафов на

виновных в соответствии с п. 9 Указа Президента РФ от 23 мая 1994 г. № 1006 «Об

осуществлении комплексных мер по своевременному и полному внесению в бюджет

налогов и иных обязательных платежей». В соответствии с данным Указом применяются

следующие меры финансовой ответственности:

• за осуществление расчетов наличными денежными средствами с

Другими предприятиями, учреждениями и организациями сверх установленных

предельных сумм штраф в двукратном размере суммы произведенного платежа;

• за неоприходование (неполное оприходование) в кассу денежной наличности штраф в

трехкратном размере неоприходованной суммы;

• за несоблюдение действующего порядка хранения свободных денежных

средств, а также за накопление в кассах наличных Денег сверх установленных

лимитов штраф в трехкратном размере выявленной сверхлимитной кассовой

наличности.

На руководителей предприятий, учреждений и

организаций, допустивших указанные нарушения, налагаются административные штрафы

в установленном законодательством Российской Федерации 50-кратном размере

минимальной месячной оплаты труда. Суммы взысканных штрафов зачисляются в

федеральный бюджет.

Расчетно-кассовый центр – это отдельная составляющая каждого

организация занимающего финансовой деятельностью. Очень важный аспект

деятельности предприятий (банков), для наложения функционирования РКЦ

необходимо: во первых подобрать профессиональных кадров, во-вторых составить

программу деятельности таких РКЦ и чтобы она соответствовало уставу

организации. Не правильное введение РКЦ может привлечь проблемы с законом.

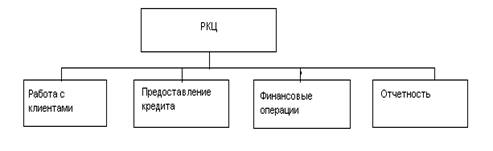

Приложение.

Функции банковского

расчетно-кассового центра.

Список литературы

1.

Финансы, денежное обращение и кредит: Учебник / М.В.

Романовский и др. – М.: Юрайт-Издат, 2002. – 543 с.

2.

Гражданский кодекс РФ, часть вторая, гл. 45, 46 “

Расчеты”.

3.

Банковское дело: Учебник / Под ред. В.И. Колесникова,

Л.П. Кроливетцкой. – М.: Финансы и статистика, 1998.

4.

Головин Ю.В. Банки и банковские услуги в России. – М.:

Финансы и статистика, 1999.

5.

Финансы предприятий: Учебник / Под ред. М.В. Романовсого. СПб.: Бизнес-пресса, 2000.

6.

Банковское дело: Учебник Под ред. Лаврушина О.И. – М.:

Финансы и статистика, 1999.

7.

Денежное обращение и банки: Учебное пособие под ред.

Г.Н. Белоглазовой – М.: Финансы и статистика, 2000.

8.

Островская О.М. Банковское дело. – М.: ЮНИТИ, 1999

9.

Жукова Е.Ф. Деньги, кредит, банки.- М.: ЮРАЙТ, 2003

10.

Лобанова Т.И. Банки. – М.: Финансы и статистика, 2000.