Содержание

Теоретическая часть.

Использование «дерева решений» в оценке риска. 3

Решение задач. 7

Задача №1. 7

Задача №2. 9

Задача №3. 10

Задача № 4. 12

Задача № 5. 15

Список использованной литературы.. 17

Теоретическая часть. Использование «дерева решений» в оценке

риска

Под оценкой риска будем понимать натурально-вещественный

и стоимостный анализ всех рисковых обстоятельств, характеризующих параметры

риска.

В настоящей работе рассмотрим вопросы применения

дерева решений для оценки рисков. Для этого сделаем следующее:

– дадим понятие дерева решений;

– опишем риски, которые могут быть оценены с

применением дерева решений;

– опишем методологические ограничения применения

дерева решений при оценке рисков;

– приведем пример применения дерева решений при оценке

рисков.

Проблема

применения дерева решений при оценке риска в данной работе будет рассмотрена в

более широком контексте проблемы принятия управленческих решений[1].

Для

принятия оптимальных решений необходимо использовать научный метод. В науке

управления научный метод подразумевает наличие определенной структуры процесса

принятия решений и использование различных методов и моделей принятия решений.

Модели принятия

решений. Моделирование

широко используется для принятия решений. Модель – это представление объекта,

системы или процесса в форме отличной от оригинала, но сохраняющей основные его

характеристики. Причинами, обуславливающими применение моделирования в

экономике, являются: естественная

сложность многих организационных ситуаций, невозможность проведения

экспериментов в реальной жизни и ориентация руководства на будущее.

Для

принятия оптимальных решений применяются

следующие методы:

¨

платежная

матрица;

¨

дерево

решений;

¨

методы

прогнозирования.

Таким образом,

«дерево решений» – это один из научных методов принятия управленческих решений

вообще и оценки риска в частности. Дадим понятие дерева решений.

Дерево решений –

метод науки управления – схематичное представление проблемы принятия решений –

используется для выбора наилучшего

направления действий из имеющихся вариантов.

Практически все риски вне зависимости от категорий, источников, подходов к

управлению могут быть оценены с помощью метода «дерево решений», а именно[2]:

Статический

и динамический риски. Классификация рисков с точки зрения их значимости для

организации.

Динамический

риск -

это риск случайных колебаний результатов деятельности как в лучшую, так и в

худшую строну не способные значимо повлиять на жизнеспособность организации.

Как правило, это спекулятивные риски, которые при принятии их организацией

слабо коррелируют друг с другом.

Статический

риск - риск возникновения событий, ситуаций, в результате возникновения

которых под угрозу ставится дальнейшая деятельность организации,

жизнеспособность отдельных направлений деятельности, отдельных проектов. Это

риск качественных, катастрофических потерь, в результате возникновения которых

организация уже не сможет функционировать в прежнем режиме.

Систематический

риск -

это риск, связанный с факторами, рассматриваемыми как значимые в рамках

некоторой модели. Систематические риски не должны значимо снижаться в рамках

большого портфеля или с течением времени, в противном случае факторы их

определяющие целесообразно игнорировать и данные риски могут быть отнесены к

несистематическим. Систематические риски являются основным предметом

исследования при оценке и управлении рисками.

Несистематический

риск -

риск, источники которого и чувствительность к которому не рассматриваются в

рамках модели оценки и управления рисками. При построении адекватной модели

несистематические риски не должны приводить к сколько либо значимым потерям, и

при большом их числе не должны быть связаны друг с другом. В отношении

несистематических рисков должен действовать закон больших чисел - выявленные

при анализе отдельных элементов деятельности организации, отдельных

составляющих некоторого портфеля ценных бумаг, на каком-то небольшом промежутке

времени в совокупности в целом по организации, портфелю или с течением времени

их вклад в возможные потери будет стремиться к нулю. Несистематические риски,

как правило, игнорируются при решении задач оценки и управления рисками.

Однако,

«дерево решений» имеет одно серьезное методологическое ограничение для его

применения в оценке рисков – рассмотрение каждого последующего решения жестко

зависит от выбора предыдущего решения. Это означает, что переход к следующему

шагу в принятии решений сделать нельзя, не приняв решения на предыдущем шаге.

Часто это ограничение бывает серьезным препятствием для применения «дерева

решений», поэтому этот метод часть должен дополняться другими способами принятия

решений вообще и оценки рисков в частности[3].

Ниже

приведен пример использования «дерева решений» для оценки рисков деятельности

гипотетической компании по производству косилок.

Дерево

принятия решений

Используя

дерево решений, руководитель может рассчитать результат каждой альтернативы и

выбрать наилучшую последовательность действий. Результат альтернативы

рассчитывается путем умножения ожидаемого результата на вероятность и

последующим суммированием таких же произведений, находящихся правее на дереве

решений.

Решение задач

Задача №1

Для Вашей компании

существуют 4 возможных направления инвестирования капитала:

1.

Облигации

госзайма, по которым гарантировано 7% дохода. Эти облигации выпускаются на 1

год, т.е. через год все они выкупаются государством.

2.

Облигации

газовой компании с фиксированным доходом, который будет известен в конце года.

3.

Проект

А, предполагающий нулевые поступления в течении года и выплаты в конце года,

которые будут зависеть от состояния экономики.

4.

Проект

В, аналогичный проекту А, но с другим распределением выплат.

Требуется оценить

ожидаемый доход и риск для всех четырех вариантов и выбрать один из них. Для

оценки риска использовать как абсолютный, так и относительный показатель

(коэффициент вариации).

Таблица 1.

|

Доходность

|

Номер вари-анта

|

Состояние экономики и их

вероятности

|

|

Спад (0,10)

|

Застой (0,30)

|

Неб. Рост (0,40)

|

Подъем (0,15)

|

Бум (0,05)

|

|

Облигации госзайма

|

|

7,00

|

7,00

|

7,00

|

7,00

|

7,00

|

|

Облигации газовой компании

|

X4

|

7,5

|

8,5

|

8,0

|

9,5

|

10,0

|

|

Проект А

|

X4

|

-5,5

|

-4,0

|

6,0

|

12,5

|

24,5

|

|

Проект В

|

X4

|

-2,0

|

-1,5

|

8,0

|

10,5

|

11,5

|

Решение.

1. Ожидаемый доход рассчитывается по

формуле:

Е(Х)=∑Хi*Рi, где

Хi – предполагаемый доход при ситуации I (определенном состоянии экономики),

Рi – вероятность ситуации I,

Для первого варианта

(облигации госзайма) E(X)=7%.

Для второго варианта

(облигации газовой компании) E(X)=7,5*0,1+ 8,5*0,3+ 8,0*0,4+ 9,5*0,15+ 10,0*0,05=8.425%.

Для третьего варианта

(проект А) E(X)=(–5.5)*0.1+(–4,0)*0,3+ 6,0*0,4+ 12,5*0,15+ 24,5*0,05=3,75%.

Для четвертого варианта

(проект В) E(X)=(–2,0)*0.1+ (–1,5)*0,3+ 8,0*0,4+ 10,5*0,15+ 11,5*0,05=4,7%.

Для первого варианта

(облигации госзайма) σ=0.

Для второго варианта

(облигации газовой компании) σ=0,676.

Для третьего варианта

(проект А) σ=7.85.

Для четвертого варианта

(проект А) σ=5.266.

3. Для оценки степени

(меры) риска на единицу ожидаемого дохода используется значение коэффициента

вариации:

, где

, где

σ – стандартное отклонение

X – ожидаемое

значение дохода (Е(х))

Для первого варианта

(облигации госзайма) V=0.

Для второго варианта

(облигации газовой компании) V=0.08.

Для третьего варианта

(проект А) V=2.09.

Для четвертого варианта

(проект А) V=1.12.

Сведем результаты

вычислений в таблицу 2.

Таблица 2.

|

Показатель

|

Облигации госзайма

|

Обл. газовой компании

|

Проект А

|

Проект В

|

|

1. Ожидаемый доход E(X).

|

7%

|

8.425%

|

3.75%

|

4.7%

|

|

2. Стандартное отклонение σ

|

0

|

0.676

|

7.85

|

5.26

|

|

3. Коэффициент вариации V.

|

0

|

0.08

|

2.09

|

1.12

|

Выводы: Человек, который

любит рисковать, выбрал бы проект А, как проект, обещающий в случае удачи

максимальную прибыль. Человек осторожный предпочел бы облигации газовой

компании, т.к. минимальная прибыль по этому проекту наибольшая из всех.

Задача №2

Выпускник НГАЭиУ рассматривает два варианта трудоустройства:

а) создать малое

предприятие и получать доход 3 тыс. у.е. в месяц с

вероятностью 60% или 2 тыс. у.е. в месяц с

вероятностью 40%;

б) устроиться на работу с

фиксированным доходом 2 тыс. у.е. в месяц.

Полезность в зависимости

от дохода для выпускника представлена в таблице.

|

Доход (тыс. у.е.)

|

X4

|

1,15

|

1,25

|

1,5

|

2,0

|

2,05

|

2,1

|

3,0

|

|

Полезность (у.е.)

|

X4

|

1

|

2

|

4

|

5

|

10

|

14

|

19

|

Необходимо определить

какую работу выберет выпускник, максимизирующий

полезность?

Чему равна премия за

риск?

Решение.

Найдем значения

полезности для двух данных видов заработка.

Для варианта а)

полезность равна 19*0.6+5*0.4=13.4.

Для варианта б)

полезность равна 5 (из таблицы).

Отсюда очевидно, что

более полезным будет первый вариант (т.к. его полезность больше).

Рассчитаем премию за

риск.

Рисковый доход равен

3*0.6+2*0.4=2.6 тыс. у.е.

Гарантированный доход

равен 2 тыс. у.е.

Следовательно, премия за

риск равна 2.6 тыс. у.е.

– 2 тыс. у.е. = 600 у.е.

Задача №3

Добавочные вложения в

расширение производства в размере 50 тыс. у.е. могут

увеличить прибыль от реализации продукции со 100 тыс. у.е.

до 200 тыс. у.е., при условии, что спрос на нее

возрастает.

Эти вложения окажутся

напрасными, если спрос не увеличится. Вероятность увеличения спроса, по мнению

экспертов предприятия, равна 0,7.

Можно заказать прогноз

спроса специализированной фирме, занимающейся изучением рыночной конъюнктуры за

4 тыс. у.е. Как положительный, так и отрицательный

прогноз сбываются с вероятностью 0,9.

Необходимо принять решение

о целесообразности дополнительных вложений и целесообразности заказа прогноза с

целью снижения риска из-за неопределенности (построить «дерево решений» с

использованием формулы Байеса).

Решение.

Введем следующие

обозначения событий:

Н1 – событие

роста спроса.

Н2 – событие

отсутствия роста спроса.

А – Получение

положительного прогноза от фирмы.

А* – Получение

отрицательного прогноза от фирмы.

Запишем исходные данные в

принятых обозначениях.

P(H1)=0.7

P(H2)=0.3

P(A/H1)=P(A*/H2)=0.9

P(A/H2)=P(A*/H1)=0.1

Найдем вероятность, с

которой может быть получен положительный прогноз от фирмы.

P(A)=P(A/H1)*P(H1)+P(A/H2)*P(H2)=0.9*0.7+0.3*0.1=0.63+0.03=0.66.

Вероятность получения

отрицательного прогноза

P(A*)=1–P(A)=1–0.66=0.34.

Определим вероятность повышения

спроса при положительном прогнозе.

=

=  =

=  =

0.955

=

0.955

Вероятность отсутствия

роста спроса при положительном прогнозе

1–0.955=0.045

Вероятность роста спроса

при отрицательном прогнозе

=

=  =

=  = 0.206

= 0.206

Вероятность отсутствия

роста спроса при отрицательном прогнозе.

1–0.206=0.794.

Для составления дерева

решений опишем возможные варианты принятия управленческих решений.

Если прогноз не заказывать,

то при росте спроса доход составит 50 тыс. у.е. (100

тыс. у.е. рост прибыли от реализации продукции минус

50 тыс. у.е. затрат). При отсутствии роста спроса

доход составит минус 50 тыс. у.е., т.к. затраты

окажутся напрасными. Ожидаемый доход в этом варианте составит

50000*0.7+(–50000)*0.3=20000 у.е.

При заказе прогноза

ситуация выглядит следующим образом: При получении отрицательного прогноза

вложения не делаются и, соответственно прибыли нет, а есть убыток в размере

стоимости прогноза (4 тыс. у.е.).

При положительном

прогнозе при росте спроса доход составит 46 тыс. у.е.

(100 тыс. у.е. рост прибыли от реализации продукции

минус 50 тыс. у.е. затрат и минус 4 тыс. у.е. стоимость прогноза). При отсутствии роста доход

составит минус 54 тыс. у.е., т.е. затраты окажутся

напрасными и будет заплачено за исследование. Ожидаемый доход в этом варианте

составит 46000*0.955+(–54000)*0.045=43930–2430=41500 у.е.

Определим ожидаемый доход

в случае заказа прогноза.

41500*0.66+(–4000)*0.34=27390–1360=26030

у.е.

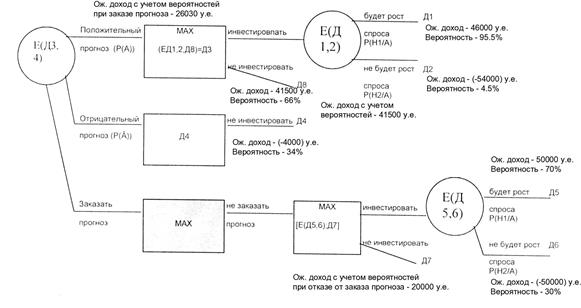

По результатам вычислений

дерево решений будет выглядеть следующим образом.

На основании приведенных

расчетов можно сделать вывод, что ожидаемый доход в случае заказа прогноза

больше, следовательно надо заказывать прогноз в фирме и поступать в

соответствии с этим прогнозом.

Задача № 4

В первых графах таблицы

приведены статистические данные о финансовых инструментах А, Б и В.

Проанализировать риск этих инструментов (оценить стандартное отклонение и

коэффициент вариации), а так же возможных портфелей, когда предприниматель

может выбрать одну из двух стратегий:

а) выбрать один из

финансовых инструментов;

б) составить портфель, в

котором 50% будет составлять один актив, 50% – другой.

Количественные характеристики

(годовые %) возможных инвестиций.

Таблица 1.

|

Год

|

Вариант

|

Виды активов

|

Портфели

|

|

А

|

Б

|

В

|

А+Б

|

Б+В

|

А+В

|

|

1–й

|

X3

|

9

|

13

|

21

|

11

|

17

|

15

|

|

2–й

|

X3

|

16

|

12

|

23

|

14

|

17.5

|

19.5

|

|

3–й

|

X3

|

15

|

12

|

20

|

18.5

|

17.5

|

16

|

Исходные характеристики

по портфельным инвестициям находятся по формуле средней арифметической

взвешенной по данным об инструментах А, Б и В.

Решение.

1. Среднее значение дохода определяется

по формуле.

, где

, где

Xi –

текущий доход;

n – число анализируемых периодов.

Найдем среднее значение

дохода для всех видов инвестиций.

Активы

А – (9+16+15)/3=13.333.

Б – (13+12+12)/3=12.333

В – (21+23+20)/3=21.333

Портфели

А+Б – (11+14+18.5)/3=14.5

Б+В – (17+17.5+17.5)/3=17.333

А+В – (15+19.5+16)/4=16.833

2. Стандартное отклонение

рассчитывается следующим образом:

Активы

A –  =3.091,

аналогично

=3.091,

аналогично

Б – 0.471

В – 1.247

Портфели

А+Б – 3.082

Б+В – 0.236

А+В – 1.929

3. Коэффициент вариации.

Активы

А – 3.091/13.333=0.232

Б – 0.471/12.333=0.038

В – 1.247/21.333=0.058

Портфели

А+Б – 3.082/14.5=0.213

Б+В – 0.2356/17.333=0.014

А+В – 1.929/16.833=0.115

Представим результат в

виде таблицы.

Таблица 2.

|

Виды активов

|

Портфели

|

|

А

|

Б

|

В

|

А+Б

|

Б+В

|

А+В

|

|

1. Среднее, %

|

13.333

|

12.333

|

21.333

|

14.5

|

17.333

|

16.833

|

|

2. Стандартное отклонение, %

|

3.091

|

0.471

|

1.247

|

3.082

|

0.236

|

1.929

|

|

3. Коэффициент вариации.

|

0.232

|

0.038

|

0.058

|

0.213

|

0.014

|

0.115

|

4. При таком выборе явно

более предпочтительным является вариант В, т.к. доход по нему и при

благоприятных и при неблагоприятных условиях максимальный.

Задача № 5

В портфеле предприятия «Сибин» находится 2 вида акций с разными среднегодовыми

нормами доходности – акции «А» и акции «Б» с соответствующими характеристиками

абсолютного размера риска в виде дисперсий D(А) и D(Б). Линейный коэффициент корреляции

текущих норм доходности акций «А» и «Б» равен –1. (R=–1).

|

Вариант

|

Среднегодовая норма доходности

|

Абсолютный размер риска

|

|

акции А

|

акции Б

|

σ2А

|

σ(А)

|

σ2Б

|

σ(Б)

|

|

X4

|

13,5

|

17,0

|

21,5

|

4,64

|

192,3

|

13,86

|

Найти пропорцию

распределения денежных средств, инвестируемых в акции, соответствующих минимуму

риска (нулевой дисперсии).

Решение.

1. Величина доли

инвестиций в акции задается произвольно (в данном случае с шагом 0,2).

2. Средняя норма

доходности акций в портфеле (доходность портфеля) рассчитывается как

E(x,n)=∑hiXi , где

hi –

доля i-ой бумаги в портфеле.

Xi –

норма доходности i-ой бумаги.

3. Величина портфельного

риска определяется по формуле:

σ2=h2А∙ σ2А+

h2Б∙ σ2Б+2∙R∙hА∙σА∙hБ∙σБ,

где

σ2А,Б – дисперсия доходности акций А, Б.

R – значение

коэффициента корреляции текущих норм доходности акций А, Б;

σА,Б – стандартное отклонение норм

доходности акций А,Б.

Решение представим в виде

таблицы:

|

Принимаемая в расчет доля

инвестиций в акции

|

Средняя норма доходности акций в

портфеле

|

R=–1

|

Величина портфельного риска

|

|

nА

|

nБ

|

E(x,n)

|

σ2(n)

|

|

1

|

0

|

13.5

|

–1

|

21.5

|

|

0,8

|

0,2

|

14.2

|

–1

|

0.872

|

|

0,6

|

0,4

|

14.9

|

–1

|

7.639

|

|

0,4

|

0,6

|

15.6

|

–1

|

41.799

|

|

0,2

|

0,8

|

16.3

|

–1

|

103.353

|

|

0

|

1

|

17

|

–1

|

192.3

|

Минимальная величина

портфельного риска (0.872) будет при следующем распределении инвестиций 80%

акций А и 20% акций Б.

Список

использованной литературы

1. Алексашенко С. «Банковский кризис: туман

рассеивается?», журнал «Вопросы экономики», 1999, №5. – с. 4-42

2. Долан Э. Дж., Линдсей

Д. «Рынок. Микроэкономическая модель». –

С.-Пб.,

2002. – 496 с.

3. Дынкин А.А. «Предпринимательство в

конце XX века.» - М.: Наука, 2002. – 312 с.

4. Лобанов А., «Риск-менеджмент», журнал «Риск», № 4, 2002. – с. 43-52

5. Лобанов А., «Риск-менеджмент»

(продолжение), журнал «Риск»,

№

5, 2002. – с. 45-56

6.

Первозванский

А.А., Первозванская Т.Н."Финансовый рынок: расчет и риск". - М.: Инфра-М,

2001.

– 192 с.

7. Райзберг Б.А. «Курс экономики». – М.: Инфра-М, 2001. – 716 с.

[1] Лобанов А.,

«Риск-менеджмент», журнал «Риск», № 4,

2002. – Стр. 44.

[2] Долан Э.

Дж., Линдсей Д. «Рынок. Микроэкономическая модель». –

С.-Пб., 2002. – Стр. 102.

[3] Хизрич

Р., Питерс М. «Предприниматель и

предпринимательство». - М.: Прогресс, 2001. – Стр. 145.