Содержание

Введение............................................................................................................... 3

1. Теоретические аспекты оценки стоимости

инвестиционного проекта........... 4

2. Практические аспекты оценки стоимости инвестиционного

проекта.......... 10

1. Краткая характеристика проекта или его резюме.......................... 10

2. Предпосылки и основные идея проекта.......................................... 11

3. Планирование, реализация проекта................................................ 13

4. Финансовый план и оценка эффективности инвестиций................. 14

Заключение........................................................................................................ 17

Литература......................................................................................................... 18

Введение

В данном инвестиционном

проекте приводятся обоснования

эффективности организации производства на ЗАО "Уральские окна"

выпуска металлопластиковых ограждающих

конструкций с целью привлечения заемных

средств для кредитования части затрат на технологическое оборудование и

создание дополнительных рабочих мест. Ассортимент выпускаемой продукции - окна,

двери, витражи и прочие металлопластиковые ограждающие строительные

конструкции.

Рынком сбыта готовой продукции являются деловые

круги и население г. Челябинска и Челябинской области с уровнем доходов выше

среднего.

1. Теоретические аспекты оценки стоимости инвестиционного проекта

Инвестиционный проект может быть

оценен по большому числу (факторов: ситуация на рынке инвестиций, состояние

финансового рынка, политический фактор и т. п. Однако на практике существуют

универсальные методы определения инвестиционной привлекательности , объектов,

которые дают формальный ответ: выгодно или невыгодно вкладывать деньги в данный

проект, какой проект предпочесть при выборе из нескольких вариантов. Проблема

оценки инвестиционной привлекательности состоит в анализе предполагаемых

вложений в проект и потока доходов от его использования.

Теория и практика инвестиционных

расчетов имеет в своем арсенале множество разнообразных методов и практических

приемов оценки реальных проектов. С течением времени техника инвестиционного

анализа все более совершенствуется. Если в 50-е гг. лишь небольшой процент фирм

использовал сложные методы, основанные на схеме дисконтированного денежного

потока, то в 70-80-е гг. около 80% опрошенных менеджеров реально применяли эти

методы для оценки проектов и принятия решений.

Несмотря на большое разнообразие

различных методов, их можно разделить на две группы:

1) статические, т. е. методы, в

которых не учитывается различная ценность денег в разные периоды времени;

2) динамические, т. е. методы,

основанные на дисконтировании.

1. Метод расчета чистого приведенного эффекта

Данный метод (в литературе его

также называют методом чистой сегодняшней ценности) получил наиболее широкое

распространение при оценке капиталовложений. Чистая сегодняшняя ценность

характеризует абсолютный результат процесса инвестирования и может быть

рассчитана как разность дисконтированных к одному моменту времени потоков

доходов и расходов инвестиционного проекта:

NPV =

где СFIF — денежный приток в

период t;

СFOF — денежный отток в период t;

r — ставка дисконтирования;

n — срок реализации проекта (срок жизни проекта).

Если капиталовложения являются

разовой операцией, т. е. представляют собой денежный отток в период 0, то

формулу расчета NРV можно записать в следующем виде:

NРV= -С0+

где С0 — денежный отток

в период 0 (капиталовложения);

СFt — истинный денежный поток проекта, т. е. разность

между денежным притоком и оттоком в период t.

Логика использования данного критерия для

принятия решений очевидна.

Если NPV > 0, то проект следует принять,

если NPV < 0 —

отвергнуть, если NPV

=0, то проект ни прибыльный, ни убыточный. Положительное значение NPV отражает величину дохода,

который получит инвестор сверх требуемого уровня. Если NPV=0, то инвестор, во-первых, обеспечит возврат первоначального капитала, во-вторых, достигнет требуемого уровня

доходности вложенного капитала. Причем требуемый уровень доходности задается

ставкой дисконтирования.

Если проект предполагает не разовую

инвестицию, а последовательное инвестирование финансовых ресурсов в течение т

лет, то формула для расчета NPV

модифицируется следующим образом:

NPV= -  +

+

где i

— прогнозируемый средний уровень инфляции.

Расчет с помощью приведенных формул

вручную достаточно трудоемок, поэтому для удобства применения этого и других

методов, основанных на дисконтированных оценках, разработаны специальные

статистические таблицы, в которых табулированы значения сложных процентов,

дисконтирующих множителей, дисконтированного значения денежной единицы и т. п.

в зависимости от временного интервала и значения коэффициента дисконтирования.

Необходимо отметить, что показатель

NPV отражает прогнозную

оценку изменения экономического потенциала предприятия в случае принятия

рассматриваемого проекта. Этот показатель аддитивен во временном аспекте, т. е.

NPV различных проектов

можно суммировать. Это очень важное свойство, выделяющее этот критерий из всех

остальных и позволяющее использовать его в качестве основного при анализе

оптимальности инвестиционного портфеля.

2. Метод расчета индекса рентабельности

инвестиции

Этот метод является по сути

следствием предыдущего. Индекс рентабельности рассчитывается по формуле:

PI =  /C0

/C0

Очевидно, что если РI >

1, то проект следует принять, если РI < 1 --отвергнуть, если РI= 1, то проект ни прибыльный, ни убыточный.

В отличие от чистого приведенного

эффекта индекс рентабельности является относительным показателем. Благодаря

этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих

примерно одинаковые значения NРV, либо при комплектовании портфеля инвестиций с

максимальным суммарным значением NРV.

3. Метод расчета нормы рентабельности

инвестиции

Под нормой рентабельности (или

внутренней нормы доходности) инвестиции (IRR) понимают значение коэффициента дисконтирования, при котором

NРV проекта равна нулю. IRR=r, при котором

NРV= - CF0

= 0

- CF0

= 0

Численное значение внутренней нормы

доходности получается путем решения данного уравнения относительно IRR.

Смысл расчета этого коэффициента

при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально

допустимый относительный уровень расходов, которые могут быть ассоциированы с

данным проектом. Например, если проект полностью финансируется за счет ссуды

коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской

процентной ставки, превышение которой делает проект убыточным.

На практике любое предприятие

финансирует свою деятельность, в том числе и инвестиционную, из различных

источников, а в качестве платы за пользование авансированными ресурсами

выплачивает проценты, дивиденды, вознаграждения и т. п., т. е. несет расходы на

поддержание своего экономического потенциала. Относительный уровень этих

расходов называют «ценой» авансированного капитала (РР), которая отражает

сложившийся на предприятии минимум возврата на вложенный в его деятельность

капитал, его рентабельность (рассчитывается по формуле средней арифметической

взвешенной).

Если IRR > РР — проект следует принять,

если IRR < РР —

отвергать и если IRR=

РР - проект ни прибыльный, ни убыточный. Внутреннюю норму доходности также

можно представить как темп роста инвестированного капитала. Это легко

проиллюстрировать призом инвестиции с одним вложением сегодня и одним разовым

получением дохода в будущем.

4.

Метод определения срока окупаемости инвестиции

Срок, в течение которого инвестор

сможет вернуть первоначальные затраты, обеспечив при этом требуемый уровень

доходности, получил название дисконтированного срока окупаемости. Этот метод —

один из самых простых и широко распространенных в мировой учетно-аналитической

практике, но его принято использовать в качестве метода, который дает

возможность получить дополнительную информацию о проекте[1].

Если доход распределен по годам

равномерно, то срок окупаемости Высчитывается делением единовременных затрат на

величину годового дохода, обусловленного ими.

Если инвестиционный проект требует

первоначального вложения 300 долл. и ожидается получение доходов в размере 100

долл. в год в течение пяти лет, то период окупаемости можно найти, разделив 300

долл. а 100 долл., и он составит три года.

Если прибыль распределена

неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в

течение которых инвестиция будет погашена кумулятивным доходом. В табл. 5

приведен расчет дисконтированного срока окупаемости.

Расчет показывает, что за период

немногим менее четырех лет инвестор сможет не только окупить первоначальные

капиталовложения, но и обеспечить доходность вложенных средств на уровне 10%

годовых.

Данный метод наиболее оправдан,

когда руководство предприятия в большей степени озабочено решением проблемы

ликвидности, а не прибыльности проекта — главное, чтобы инвестиции окупились

как можно скорее. Метод также хорош в ситуации, когда инвестиции сопряжены с

высокой степенью риска — чем короче срок окупаемости, тем менее рискованным

является проект.

5. Простые (статические) методы

К статическим методам относят

методы оценки проектов, не учитывающие изменение ценности денег во времени.

Наиболее часто используются следующие два метода:

1) простой срок окупаемости (РВ);

2) бухгалтерская норма доходности

(АRR).

Срок окупаемости как метод оценки проектов настолько прост и

нагляден, что, несмотря на присущие ему серьезные недостатки, довольно часто

используется при оценке проектов. Сроком окупаемости является период, в течение

которого первоначальные инвестиции окупаются доходами от реализации проекта.

Часто этот метод используется для

экспресс-анализа проектов.

Срок окупаемости не может являться

единственным методом оценки проектов, он не учитывает доходы за пределами

окупаемости и не соизмеряет доходы, относящиеся к разным периодам. Но как

дополнительная характеристика проекта, предоставляющая важную для инвестора

информацию, срок окупаемости часто используется в практических расчетах. Многие

фонды и кредитные организации используют срок окупаемости как метод первичного

отбора проектов, например, отказываясь рассматривать проекты со сроком

окупаемости выше или ниже определенного периода. Проекты, удовлетворяющие этому

условию, проходят дальнейшую проверку с помощью других методов.

Бухгалтерская норма доходности (АRR). Этот

метод также является простым и доступным. Бухгалтерская норма доходности

показывает, сколько процентов в год в среднем зарабатывает фирма на свои

инвестиции. Вычислить АRR

можно, разделив среднюю годовую прибыл!) проекта на среднюю годовую величину

инвестиций. Для простоты допустим, что денежные доходы отличаются от прибыли

только на величину амортизации, и рассчитаем бухгалтерскую норму доходности,

предположив, что система амортизации линейная (ежегодно бухгалтером списывается

на затраты 1/5 часть капитальных затрат).

2. Практические аспекты оценки стоимости

инвестиционного проекта

1. Краткая характеристика проекта или его резюме

Инициатор проекта - закрытое акционерное общество

"Уральские окна": зарегистрировано решением Регистрационной палаты

администрации г. Челябинска.

Форма собственности - частная. Основной вид

деятельности

-строительная деятельность.

Уставный

фонд - 55 тыс. руб.

Учредители ЗАО "Уральские окна" -

юридические и физические лица.

Металлопластиковые

ограждающие строительные конструкции - одна из относительных новинок

Челябинского рынка, сразу завоевавшая большую популярность среди бизнесменов и

наиболее обеспеченного населения города.

Продукция,

планируемая к выпуску ЗАО "Уральские окна" в связи с настоящим

проектом, включает в себя все виды металлопластиковых ограждающих конструкций,

изготавливаемых и монтируемых на заказ.

Номенклатура

продукции: оконные и дверные рамы, витражи, витрины, офисные перегородки,

зимние сады, теплые крыши, теплицы и т.п.

Разнообразие

ассортимента дополняется также многовариантностью изготовления этих изделий в

зависимости от заказа конкретного потребителя:

è по площади (без ограничений);

è по количеству степеней открывания (1, 2 или 3);

è по густоте переплета (густой, мелкий);

è по форме контуров (прямые или фигурные);

è по виду стекла (простое, тонированное,

бронированное и т.п.);

è по другим параметрам.

2. Предпосылки и основные

идея проекта

Объекты инвестиций

и источники финансовых средств. Для размещения цеха по производству

металлопластиковых ограждающих конструкций ЗАО "Уральские окна"

располагает арендуемыми производственными

площадями на территории НАПО (в пределах черты города). Здание кирпичное,

площадью 500 м кв., с пристройками, оснащено всеми необходимыми для

производства коммуникациями: водоснабжением; канализацией; вентиляцией;

отоплением от котельной; электропитанием. Имеются подъездные пути.

Технологическое оборудование, необходимое для

производства металлопластиковых ограждающих конструкций, полностью поставляется

из Германии в рамках соблюдения единой технологии. Поставщик - фирма SCHUCO International. Основная его часть уже смонтирована и будет

введена в эксплуатацию к апрелю. С приобретением дополнительного оборудования

линии по производству стеклопакетов,

работа цеха будет организована по принципу сквозного технологического процесса,

что обеспечит значительную экономию внутрипроизводственных издержек (15- 20%) и

существенно повысит рентабельность производства (до 62%).

Для реализации инвестиционной программы ЗАО

"Уральские окна" в связи с настоящим проектом потребуются

дополнительные денежные средства в 2000 г. в объеме 2,1 млрд. рублей, что при

достигнутом уровне доходности фирмы в базовый 1999 год потребует дополнительные

кредитные ресурсы в объеме не менее 700 млн. руб.

Таблица 1

Объекты

и направления инвестиций, тыс. руб.

|

Направления

инвестиций

|

Освоено

на текущий момент

|

Источники

средств

|

Сумма

инвестиций, тыс. руб.

|

|

|

Собств.

|

Заемн.

|

|

|

1.

Аренда производственных помещений

|

108000

|

-

|

-

|

108000

|

|

2.

Приобретение оборудования:

|

|

|

|

|

|

-

основное оборудование цеха по производству металлических конструкций

|

444000

|

|

-

|

444000

|

|

-

линия по производству стеклопакетов

|

-

|

434104

|

700000

|

1134104

|

|

3.

Приобретение транспортных средств:

|

|

|

|

|

|

- 2

а/м "Газель"

|

-

|

78000

|

-

|

78000

|

|

4.

Приобретение расходных материалов на 1 мес. работы

|

259000

|

50400

|

-

|

309400

|

|

5. Предпроизводственный

ремонт помещения

|

19000

|

-

|

-

|

19000

|

|

ИТОГИ

|

830000

|

562504

|

700000

|

2092504

|

|

Процентное

соотношение

|

40

|

27

|

33

|

100

|

|

Из общей суммы инвестиций: основные

фонды - 1.656.104 тыс. руб. (79%)

|

Стоимость

создания одного рабочего места составляет 9.599 тыс. руб. (из них 3.211 тыс.

руб. - за счет средств Центра занятости). Количество создаваемых рабочих мест

-218.

3. Планирование, реализация проекта

Ввод

в строй цеха по производству металлопластиковых ограждающих конструкций ожидается

01.04.2000 г., а через 1 месяц (01.05.2000)

будет смонтирована и введена в строй и линия по производству стеклопакетов. В

течение апреля стеклопакеты будут закупаться на местном рынке по среднерыночной

цене $56/м кв.

Таблица 1Операционный график инвестиционного

периода

|

Наименование мероприятия

|

|

|

1

|

2

|

3

|

4

|

5

|

|

Предпроизводственный ремонт помещения

|

+

|

|

|

|

|

|

Поставка и монтаж основного оборудования

|

+

|

|

|

|

|

|

Ввод цеха в строй и эксплуатация на 50% мощности

|

|

+

|

|

|

|

|

Поставка и монтаж линии по производству стеклопакетов

|

|

+

|

|

|

|

|

Выход на мощность 80%

|

|

|

+

|

|

|

|

Выход на мощность 90%

|

|

|

|

+

|

|

|

Выход на мощность 100%

|

|

|

|

|

+

|

4. Финансовый план и оценка эффективности инвестиций

График

погашения кредита и выплат процентов по нему приведен в строках 2.5, 2.7

"Финансового плана" (табл. 2).

Таблица 2 Финансовый план

|

Показатели

|

|

|

Периоды

|

1

|

2

|

3

|

4

|

5

|

|

1. Выручка от реализации

|

1219

|

1393

|

1567

|

1567

|

1741

|

|

2. Текущие издержки

|

874

|

977

|

1081

|

1081

|

1565

|

|

3.Износ

|

47

|

47

|

47

|

47

|

47

|

|

4. Налогооблагаемая прибыль (1-2

- 3)

|

298

|

369

|

439

|

439

|

129

|

|

5. Налог (4*30%)

|

89,4

|

110,7

|

131,7

|

131,7

|

38,7

|

|

6. Чистая прибыль (4 – 5 )

|

208,6

|

258,3

|

307,3

|

307,3

|

90,3

|

|

7. Чистый денежный поток ( 6 +

3)

|

255,6

|

305,3

|

354,3

|

354,3

|

137,3

|

Для

оценки эффективности инвестиционного проекта будем использовать вначале

метод основанный на дисконтированных

оценках.

Метод

определения чистой текущей стоимости:

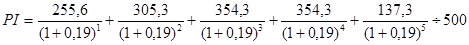

Современная стоимость будущей суммы определяется

с помощью дисконтирующего множителя, зависящего от нормы банковского процента и

срока, периода дисконтирования. Наше предприятие планируете через 5 лет

приобрести или построить производственные площади, в данное время арендуемые, на что потребуется 500 тыс руб.

Определим денежный эквивалент этих будущих затрат в настоящее время, исходя из

того, что нынешние деньги вы поместили в банк, выплачивающий 19% годовых.

= 374 тыс. руб.>0, значит проект приемлем.

= 374 тыс. руб.>0, значит проект приемлем.

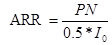

Метод расчета индекса рентабельности инвестиций (PI) -этот метод является по сути

следствием метода чистой теперешней стоимости. Индекс рентабельности (PI)

рассчитывается по формуле

,

,

Очевидно,

что если: РI > 1, то проект следует принять;

РI<

1, то проект следует отвергнуть;

РI

= 1, то проект ни прибыльный, ни убыточный.

= 1,75> 1, то проект следует принять.

= 1,75> 1, то проект следует принять.

Метод расчета внутренней нормы прибыли инвестиций

(IRR)

Математическими

рассуждениями нашли, что IRR = r = 39%.

19% 39%

Значит

проект прибыльный.

Теперь

исследуем проект по методам, основанных на недисконтированной оценки

Метод

расчета периода окупаемости инвестиций

500

– 255,6 = 244,4 тыс. руб.

244,4

– 305,3 = - 61 тыс. руб.

значит

проект прибыльным становится уже на 2 году.

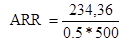

Метод

расчета эффективности инвестиций.(ARR)

Где PN – среднегодовая чистая

прибыль (сумма чистой прибыли за все 5 лет деленная на 5 лет).

= 0,937> 0, значит проект прибыльный.

= 0,937> 0, значит проект прибыльный.

Таким образом, получили, что по всем

показателям наш инвестиционный проект прибыльный и начинает приносить прибыль

уже со 2 года.

Заключение

Данный

инвестиционный проект разработан с целью обоснования своевременности и полноты

возврата кредитных средств и платежей по кредиту за счет накопления чистой

прибыли предприятия от реализации своих услуг пропорционально наращиванию

мощности производства по месяцам инвестиционного периода.

ЗАО "Уральские окна" планирует через 5

лет приобрести или построить производственные площади, в данное время арендуемые, на что потребуется 500 тыс руб.

Вышеприведенные

экономические и финансовые характеристики проекта служат гарантом того, что

данный инвестиционный проект прибыльный по всем показателям и станет приносить

прибыль уже на 2 году.

Литература

1. Алексеева М.М. Планирование деятельности фирмы.

Учебно-методическое пособие. М.: Финансы и статистика, 1997.

2. Балабанов И.Т. Риск-менеджмент. М.: Финансы и

статистика, 1996.

3. Берл Густав и др. Мгновенный бизнес-план.

Двенадцать быстрых шагов к успеху/Пер. с англ. М.: Дело ЛТД. 1995.

4. Бирман Г. Экономический анализ инвестиционных

проектов/Пер. с англ. Под ред. Л. П. Белых. М.: Банки и биржи, изд. объединение

"ЮНИТИ", 1997.

5. Бланк И.А. Инвестиционный менеджмент. МП

"ИТЕМ" ЛТД "Юнайтед Лондон Трейд Лимитед" (Москва -

Лондон). Киев, 1995.

6. Воропаев В.И. Управление проектами в России. М.:

1995.

7. Герчшова И.Н. Менеджмент: Учебник, 2-е изд.,

переработ, и доп. - М.: Банки и биржи, ЮНИТИ, 1995.

8. Гражданский кодекс Российской Федерации. Часть 1.

М.: Юридическая литература, 1995.

9. Грибачев Н.П., Игнатьева И.П. Бизнес-план.

Практическое руководство по составлению. СПб.: Белл, 1994.

10.

Друкер Н.П.

Рынок: как выйти в лидеры. Практика и принципы. / Пер. с англ. М. 1992.

11.

Индрисов А.

Б. и др. Стратегическое планирование и анализ эффективности инвестиций. М.:

1996.

12.

Как добиться

успеха. Практические советы деловым людям / Под ред. В.Е. Хруцкого, М.: Республика,

1992.

13.

Кочетков

А.И, Никешин С.Н. и др. Project Management. Управление

проектами. Зарубежный опыт. СПб., 1994.

[1] Фишер С. “Экономика”, M., 1997 г с. 202.