Министерство образования РФ

Южно-Уральский государственный университет

Кафедра «Бухгалтерский учет и финансы»

ДОПУСКАЮ К ЗАЩИТЕ

Зав. кафедрой

_________ А. Е. Щевелев

___ ____________ 2001г.

ДИПЛОМНАЯ РАБОТА

Анализ

эффективности инвестиционной деятельности

(на примере предприятия ООО «Обувь Трёхгорного»)

Руководитель работы,

В. Б. Чернов

старший преподаватель

Исполнитель

студ. гр. Ком – 454 Н. Н.

Ховряк

Челябинск 2001

РЕФЕРАТ

Дипломная

работа 134 с., 12 рис., 29 табл., 30 источников, 3 прил.

Объект исследования –

инвестиционная деятельность производственного предприятия.

Цель

работы – анализ эффективности инвестиционного проекта.

Разработан

новый проект для предприятия по производству готовой обуви и заготовок ООО

«Обувь Трехгорного», связанный с приобретением нового оборудования и ввода

новых ассортиментов продукции. Показано увеличение объема выпуска продукции и

соответственно повышение прибыли предприятия за исследуемый период. Выполнен

анализ эффективности предлагаемого проекта.

Выполненный проект может быть использован для

повышения эффективности действующего предприятия с целью увеличения прибыли

предприятия.

Содержание.

Введение……………………………………………………………………….5

1.

Инвестиционная деятельность предприятия……………………….7

1.1.

Сущность инвестиционной деятельности……………………….7

1.2.

Принципы осуществления инвестиционной

деятельности…….14

1.3.

Источники и методы инвестирования …………………………..25

1.4.

Понятие инвестиционного проекта и его роль в принятии

решения

1.4.1.

Понятие и разработка бизнес-плана, сфера его

применения и условия разработки…………………………………………………………………….. 36

2.

Анализ эффективности инвестиционной деятельности…………...44

2.1.

Анализ экономической эффективности проекта………………..44

2.2.

Анализ коммерческого состоятельности проекта………………56

3. Анализ

инвестиционного проекта «Организация производства по изготовлению обуви в ООО

“Обувь Трехгорного” » ………………………74

3.1 Анализ

коммерческой состоятельности………………………………… 74

3.2 Анализ

экономической эффективности………………………………….91

Заключение…………………………………………………………………….96

Список

использованных источников………………………………………...98

Приложение 1 “Типы инвесторов и их

характеристика”…………………..101

Приложение

2 “ Архитектурное построение процесса разработки бизнес – плана, его цели и

участники”…………………………………………………102

Приложение

3 Бизнес – план “ Организация производства по изготовлению обуви ООО «Обувь Трехгорного»”………………………………………….103

Введение.

Курс на

открытость экономики в сочетании с богатейшими запасами природных ресурсов,

колоссальным научно-техническим потенциалом, наличием квалифицированных кадров

делает производственные предприятия весьма привлекательными для вложения капитала.

Однако сложности политической ситуации, непрерывное изменение законодательства

существенно затрудняют инвесторам выработку стратегии поведения на инвестиционном

рынке.

Данная дипломная работа должна дать

возможность сделать комплексный анализ

проекта в современных условиях, когда большая часть предприятий находится в

кризисном состоянии и в первую очередь

показать, что:

-

предполагаемый товар является

конкурентоспособным и на него имеется достаточный платежеспособный спрос;

-

имеются необходимые производственные и

ресурсные возможности;

-

возможна реализация проекта в

приемлемые сроки;

-

инвестирование проекта выгодно.

Целью дипломного проекта является оценка

эффективности инвестиционной деятельности ООО «Обувь Трехгорного», для этого

были сформулированы следующие задачи:

1)

дать характеристику

инвестиционной деятельности предприятия;

2)

оценка коммерческой

состоятельности проекта;

3)

анализ экономической

эффективности проекта.

Предметом дипломной работы является экономическая

эффективность проекта “Организация производства по изготовлению обуви в ООО

«Обувь Трехгорного»”.

Объектом исследования является “молодое”

предприятие ООО “Обувь Трехгорного”.

Информационная база :

1. Нормативные документы

об инвестиционной деятельности в Российской Федерации.

2.

Бизнес – план “Организация

производства по изготовлению обуви в ООО «Обувь Трехгорного»”.

А также в

работе будут использоваться современная литература отечественных и

зарубежных авторов, периодические издания выпускаемые в нашей стране.

При осуществлении деятельности предприятия возникает множество возможных

альтернатив развития предприятия в будущем, для этого и необходимо провести анализ эффективности

инвестиционного проекта предприятия и определить будет ли вариант оптимальным.

Реализация выбранной альтернативы осуществляется на основе решений,

принимаемых сегодня, от этого зависит дальнейшая деятельность предприятия. Если

все обстоятельства будут складываться в нашу пользу, как мы рассчитываем, то

предприятие будет развиваться быстрыми темпами и будет прибыльным.

1.

Инвестиционная деятельность

предприятия

1.1.

Сущность инвестиционной деятельности

В системе воспроизводства инвестициям принадлежит важнейшая

роль в деле возобновления и увеличения производственных ресурсов, а,

следовательно, и обеспечении определенных темпов экономического роста. Если

представить общественное воспроизводство как систему производства,

распределения, обмена и потребления, то инвестиции, главным образом, касаются

первого звена – производства, и, можно сказать, составляют материальную основу

его развития.

Само понятие инвестиции (от лат. investio – одеваю) означает

вложения капитала в отрасли экономики внутри страны и за границей[1].

Инвестиции – денежные средства, ценные бумаги, иное

имущество, в том числе имущественные права, иные права, имеющие денежную

оценку, вкладываемые в объекты предпринимательской и (или) иной

деятельности в целях получения прибыли и

(или) достижения иного полезного эффекта.

Различают финансовые (покупка ценных бумаг) и реальные

инвестиции (вложения капитала в промышленность, сельское хозяйство,

строительство, образование и др.).

Реальные инвестиции

представляют собой вложения капитала в какую-либо отрасль экономики или

предприятие, результатом чего является образование нового капитала или

приращение наличного капитала (здания, оборудование, товаро-материальные запасы

и т.д.). Финансовые же – вложения капитала (государственного или частного) в

акции, облигации, иные ценные бумаги. Здесь прироста реального капитала не

происходит, происходит лишь покупка, передача титула собственности. Налицо,

таким образом, трансфертные (т.е. передаточные операции).

Понятие инвестиционных ресурсов охватывает все произведенные

средства производства, т.е. все виды инструмента, машины, оборудование,

фабрично-заводские, складские, транспортные средства и сбытовую сеть,

используемые в производстве товаров и услуг и доставке их к конечному

потребителю. Процесс производства и накопления этих средств производства

называется инвестированием.

Инвестиционные товары (средства производства) отличаются от

потребительских товаров тем, что последние удовлетворяют потребности

непосредственно, тогда как первые делают это косвенно, обеспечивая производство

потребительских товаров. /17/

Фактически, по своему содержанию, инвестиции представляют тот

капитал, при помощи которого умножается национальное богатство. При этом

следует иметь в виду, что термин «капитал» не подразумевает деньги. Правда, менеджеры и экономисты часто

говорят о «денежном капитале», имея в виду деньги, которые могут быть

использованы для закупки машин, оборудования и других средств производства.

Однако, деньги, как таковые, ничего не производят, а, следовательно, их нельзя считать

экономическим ресурсом. Реальный капитал – инструмент, машины, оборудование,

здания и другие производственные мощности – это экономический ресурс, деньги,

или финансовый капитал, таким ресурсом не являются.

Инвестиции – это то, что «откладывают» на завтрашний день,

чтобы иметь возможность больше потреблять в будущем. Одна часть инвестиций –

это потребительские блага, которые не используются в текущем периоде, а

откладываются в запас (инвестиции на увеличение запасов). Другая часть

инвестиций – это ресурсы, которые направляются на расширение производства

(вложения в здания, машины и сооружения). /12/

Таким образом, под инвестициями понимаются те экономические

ресурсы, которые направляются на увеличение реального капитала общества, то

есть на расширение или модернизацию

производственного аппарата. Это может быть связано с приобретением новых машин,

зданий, транспортных средств, а также со строительством дорог, мостов и других

инженерных сооружений. Сюда следует включать и затраты на образование, научные

исследования и подготовку кадров. Эти затраты представляют собой инвестиции в

«человеческий капитал», которые на современном этапе развития экономики

приобретают все большее и большее значение, ибо, в конечном счете, именно

результатом человеческой деятельности выступают и здания, и сооружения, и

машины, и оборудование, и самое главное, основной фактор современного

экономического развития – интеллектуальный продукт, который предопределяет

экономическое положение страны в мировой иерархии государств.

Инвестиционная деятельность – вложение инвестиций и

осуществление практических действий в целях получения прибыли и (или)

достижения иного полезного эффекта. /2/

Основу инвестиционной деятельности предприятия составляет

реальное инвестирование. На большинстве предприятий это инвестирование является

в современных условиях единственным направлением инвестиционной деятельности.

Это определяет высокую роль управления реальными инвестициями в системе

инвестиционной деятельности предприятия.

Осуществление реальных инвестиций характеризуется рядом

особенностей, основными из которых являются:

1)

реальное инвестирование является главной формой

реализации стратегии экономического развития предприятия.

Основная цель этого развития обеспечивается осуществлением

высокоэффективных реальных инвестиционных проектов, а сам процесс

стратегического развития предприятия представляет собой не что иное , как

совокупность реализуемых во времени этих инвестиционных проектов. Именно эта

форма инвестирования позволяет предприятию успешно проникать на новые товарные

и региональные рынки , обеспечивать постоянное возрастание своей рыночной

стоимости.

2)

реальное инвестирование находится в тесной взаимосвязи

с операционной деятельностью предприятия.

Задачи увеличения объема производства и реализации продукции,

расширения ассортимента производимых изделий и повышения их качества, снижения

текущих операционных затрат решаются , как правило, в результате реального

инвестирования. В свою очередь, от реализованных предприятием реальных

инвестиционных проектов во многом зависят параметры будущего операционного

процесса, потенциал возрастания объемов его операционной деятельности.

3)

реальные инвестиции обеспечивают, как правило, более

высокий уровень рентабельности в сравнении с финансовыми инвестициями.

Эта способность генерировать большую норму прибыли является

одним из побудительных мотивов к предпринимательской деятельности в реальном

секторе экономики.

4)

реализованные реальные инвестиции обеспечивают

предприятию устойчивый чистый денежный поток.

Этот чистый денежный поток формируется за счет

амортизационных отчислений от основных средств и нематериальных активов даже в

те периоды , когда эксплуатация реализованных инвестиционных проектов не

приносит предприятию прибыль.

5)

реальные инвестиции подвержены высокому уровню риска

морального старения.

Этот риск сопровождает инвестиционную деятельность как на

стадии реализации реальных инвестиционных проектов, так и на стадии

постинвестиционной их эксплуатации. Стремительный технологический прогресс

сформировал тенденцию к увеличению уровня этого риска в процессе реального

инвестирования.

6)

реальные инвестиции имеют высокую степень

противоинфляционной защиты.

Опыт показывает , что в условиях инфляционной экономики темпы

роста цен на многие объекты реального инвестирования не только соответствуют,

но во многих случаях даже обгоняют темпы роста инфляции, реализуя ажиотажный

инфляционный спрос предпринимателей на материализованные объекты

предпринимательской деятельности.

7)

реальные инвестиции являются наименее ликвидными.

Это связано с узкоцелевой направленностью большинства форм

этих инвестиций, практически не имеющих в незавершенном виде альтернативного

хозяйственного применения. В связи с этим компенсировать в финансовом отношении

неверные управленческие решения , связанные с началом осуществления реальных

инвестиций, крайне сложно.

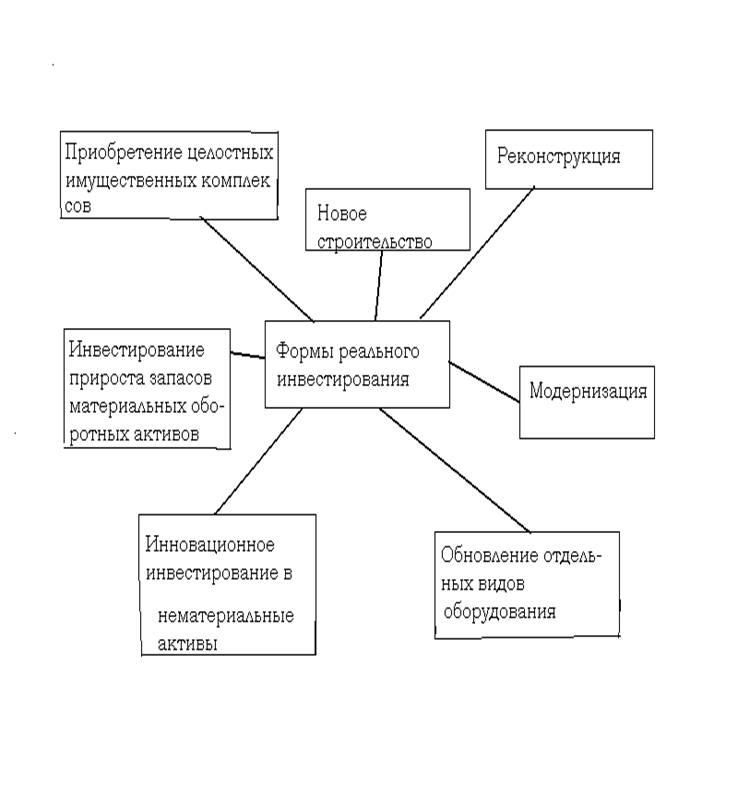

Реальные инвестиции осуществляются предприятиями в

разнообразных формах, основными из которых являются (рис. 1. 1. ).

1.

Приобретение целостных имущественных комплексов.

Оно представляет собой инвестиционную операцию крупных

предприятий, обеспечивающую отраслевую, товарную или региональную

диверсификацию их деятельности. Эта форма реальных инвестиций обеспечивает

обычно “эффект синергизма”, который заключается в возрастании совокупной

рыночной стоимости активов предприятий за счет возможностей более эффективного

использования их общего финансового потенциала, взаимодополнения технологий и

номенклатуры выпускаемой продукции, возможностей снижения уровня операционных

затрат , совместного использования сбытовой сети на различных региональных

рынках и других аналогичных факторов.

2.

Новое строительство.

Оно представляет собой инвестиционную операцию, связанную со

строительством нового объекта с законченным технологическим циклом по

индивидуально разработанному или типовому проекту на специально отводимых

территориях. К новому строительству предприятие прибегает при кардинальном

увеличении объемов своей операционной деятельности в предстоящем периоде, ее

отраслевой, товарной или региональной диверсификации (создание филиалов).

Основные

формы реального инвестирования

Основные

формы реального инвестирования

Рис. 1. 1.

3.

Реконструкция.

Она представляет собой инвестиционную операцию, связанную с

существенным преобразованием всего производственного процесса на основе

современных научно-технических достижений. Ее осуществляют в соответствии с

комплексным планом реконструкции предприятия в целях радикального увеличения

его производственного потенциала , существенного повышения качества выпускаемой

продукции, внедрения ресурсосберегающих технологий и т. п.

4.

Модернизация.

Она представляет собой инвестиционную операцию , связанную с

совершенствованием и приведением активной части производственных основных

средств в состояние, соответствующее современному уровню осуществления технологических процессов, путем

конструктивных изменений основного парка машин, механизмов и оборудования,

используемых предприятием в процессе операционной деятельности.

5.

Обновление отдельных видов оборудования.

Оно представляет собой инвестиционную операцию, связанную с

заменой (в связи с физическим износом) или дополнением (в связи с ростом

объемов деятельности или необходимостью повышения производительности труда)

имеющегося парка оборудования отдельными новыми их видами, не меняющими общей

схемы осуществления технологического процесса. Обновление отдельных видов

оборудования характеризует в основном процесс простого воспроизводства активной

части производственных основных средств.

6.

Инновационное инвестирование в нематериальные активы.

Оно представляет собой инвестиционную операцию , направленную

на использование в операционной и других видах деятельности предприятия новых

научных и технологических знаний в целях достижения коммерческого успеха.

Инновационные инвестиции в нематериальные активы осуществляются в двух основных

формах: а) путем приобретения готовой научно-технической продукции и других

прав; б) путем разработки новой научно-технической продукции. Осуществление

инновационного инвестирования в нематериальные активы позволяет существенно

повысить технологический потенциал предприятия во всех сферах его хозяйственной

деятельности.

7.

Инвестирование прироста запасов материальных оборотных

активов.

Оно представляет собой инвестиционную операцию, направленную

на расширение объема используемых оборотных активов предприятия, обеспечивающую

тем самым необходимую пропорциональность (сбалансированность) в развитии внеоборотных

и оборотных операционных активов в результате осуществления инвестиционной

деятельности.

Все перечисленные формы реального инвестирования могут быть

сведены к трем основным его направлениям: капитальному инвестированию или

капитальным вложениям (первые пять форм), инновационному инвестированию (шестая

форма) и инвестированию прироста оборотных активов (седьмая форма).

Выбор конкретных форм реального инвестирования предприятия

определяется задачами отраслевой , товарной , региональной диверсификации его

деятельности (направленными на расширение объема операционного дохода),

возможностями внедрения новых ресурсо- и трудосберегающих технологий

(направленными на снижение уровня операционных затрат), а также потенциалом

формирования инвестиционных ресурсов(денежных и иных активов, привлекаемых для

осуществления вложений в объекты реального инвестирования ). /11/

1.2.

Принципы осуществления инвестиционной деятельности

Инвестиционная деятельность всегда осуществляется в условиях

неопределенности, степень которой может значительно варьировать.

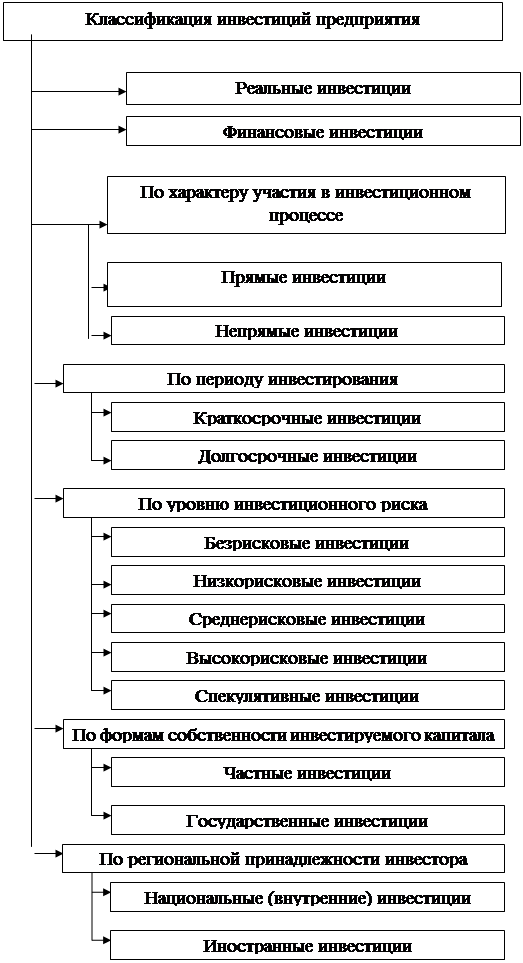

Инвестиции в объекты

предпринимательской деятельности осуществляются в различных формах. В целях

учета, анализа и планирования инвестиции классифицируются по отдельным

признакам (рис. 1. 2.).

Инвестиционная деятельность

представляет собой вложения инвестиций и совокупность практических действий в

целях получения прибыли. При этом инвестирование в создание и воспроизводство

основных фондов осуществляется в форме капитальных вложений.

Субъектами инвестиционной деятельности

в форме капитальных вложений являются инвесторы, заказчики, пользователи

объектов инвестиционной деятельности и другие участники инвестиционного

процесса./2/

Субъектами инвестиционной деятельности могут быть физические

и юридические лица. Инвесторы осуществляют вложения собственных, заемных и

привлеченных средств в форме инвестиций и обеспечивают их целевое использование.

Заказчиками могут быть инвесторы, а также любые физические

и юридические лица, уполномоченные инвестором осуществлять реализацию инвестиционного

проекта, не вмешиваясь при этом в предпринимательскую или иную деятельность

других участников проекта, если иное не предусмотрено договором между ними.

В случае, если заказчик не является инвестором, он

наделяется правами владения, пользования и распоряжения инвестициями на период

и в пределах полномочий, установленных договором.

Пользователями объектов

инвестиционной деятельности могут быть инвесторы, а также другие физические и

юридические лица, государственные и

муниципальные

органы, для которых создается объект инвестиционной деятельности. В случае,

если пользователь объекта инвестиционной деятельности не является инвестором,

взаимоотношения между ними и инвестором определяется договором об

инвестировании. /1/

Классификация

инвестиций предприятия по основным признакам

Классификация

инвестиций предприятия по основным признакам

Вопросы по осуществлению инвестиционной деятельности в

дальнейшем будут рассматриваться с позиции инвестора - как главного субъекта

инвестиционного процесса, действующего в масштабах и интересах фирмы - основной

структуры предпринимательской деятельности. Рассмотрим некоторые типы

инвесторов отраженных на рисунке П. 1.3.[PROGR1]

Объектами инвестиционной деятельности в РФ являются:

- вновь создаваемые и модернизируемые основные фонды, и оборотные

средства во всех отраслях народного хозяйства;

- ценные бумаги (акции, облигации и другие);

- целевые денежные вклады;

- научно-техническая продукция и другие объекты собственности;

- имущественные права и права на интеллектуальную собственность.

Законом

запрещается инвестирование в объекты, создание и использование которых не

отвечают требованиям экологических, санитарно-гигиенических и других норм,

установленных законодательством, действующим на территории РФ, или наносят

ущерб охраняемым законом правам и интересам граждан, юридических лиц или государства.

/1/

Субъекты инвестиционной деятельности действуют в инвестиционной

сфере, где осуществляется практическая реализация инвестиций. Все инвесторы

имеют равные права на осуществление инвестиционной деятельности. Инвестор

самостоятельно определяет объемы, направления, размеры и эффективность

инвестиций. Он по своему усмотрению привлекает на договорной, преимущественно

конкурсной, основе юридических и физических лиц, необходимых ему для реализации

инвестиций.

Инвестор не являющийся пользователем объектов инвестиционной

деятельности, вправе контролировать их целевое использование и осуществлять в

отношениях с пользователем таких объектов другие права, предусмотренные

договором. Инвестору предоставлено право владеть, пользоваться и распоряжаться

объектами и результатами инвестиций, их результатами юридическим и физическим

лицам, государственными и муниципальными органами. /4/

Участники инвестиционной деятельности, выполняющие

соответствующие виды работ, должны располагать лицензией и сертификатом на

право осуществления такой деятельности. Перечень работ, подлежащих

лицензированию, порядок выдачи лицензий и сертификатов установлены Правительством

РФ.

Основным правовым документом, регулирующим производственно-хозяйственные

и другие взаимоотношения субъектов инвестиционной деятельности, является

договор между ними. Заключение договоров, выбор партнеров, определение

обязательств и любых других условий хозяйственных взаимоотношений являются

исключительной компетенцией субъектов инвестиционной деятельности. Условия

договоров, заключенных между субъектами инвестиционной деятельности, сохраняют

свою силу на весь срок их действия. В случаях, если после их заключения

законодательством действующим на территории РФ, установлены условия, ухудшающие

положение партнеров, договоры могут быть изменены. /2/

Незавершенные объекты инвестиционной деятельности являются

долевой собственностью субъектов инвестиционного процесса до момента приемки и

оплаты инвестором выполненных работ и услуг. В случае отказа инвестора от дальнейшего

инвестирования проекта он обязан компенсировать затраты другим его участникам,

если иное не предусмотрено договором.

Государство гарантирует стабильность прав субъектов инвестиционной

деятельности. В случаях принятия законодательных актов, положения которых

ограничивают права субъектов инвестиционной деятельности, соответствующие

положения этих актов не могут вводиться в действие ранее, чем через год с

момента их опубликования.

Законодательством, действующим на территории РФ, гарантируется защита инвестиций,

в том числе иностранных, независимо от форм собственности. Инвестиции не могут

быть безвозмездно национализированы, к ним также не могут быть применены меры,

равные указанным по последствиям. Применение таких мер, возможно, лишь с полным

возмещением инвестору всех убытков, причиненных отчуждением инвестиционного

имущества, включая упущенную выгоду, и только на основе законодательных актов

РФ и субъектов федерации. /1/

Внесенные и приобретенные инвесторами целевые банковские

вклады, акции или иные ценные бумаги, платежи за приобретенное имущество, а

также арендные права в случаях их изъятия возмещаются инвесторами, за

исключением сумм использованных или утраченных в результате действия самих

инвесторов.

Инвестиции на территории РФ в некоторых случаях подлежат

обязательному страхованию, что является гарантией их сохранения.

Трудности осуществления инвестиционной деятельности в РФ

усугубляется, помимо инфляции, существенным усилием диспропорций в

инвестиционной сфере.

Лавинообразное нарастание деформаций в инвестиционной

сфере во многом вызвано неудачными попытками внедрения отдельных элементов

рыночных отношений без разработки комплексного подхода к решению проблем инвестирования.

Реализация инвестиций в современных условиях

определяется предприятиями с учетом таких факторов, как инфляция и ожидание

роста цен на производственные ресурсы. В условиях высоких темпов инфляции выбор

таких объектов инвестирования определяется их особенностью сохранять стоимость

и возможность получения запроектированной прибыли главным образом путем

колебаний на разницах в ценах или курсах ценных бумаг. /22/

Таким образом, дезорганизация инвесторов в результате

инфляционного искажения рыночных цен на материально-технические ресурсы привела

к обесцениванию собственных денежных накоплений предприятий, подкрепляемых

кредитной экспансией коммерческих банков.

Инвестиционная деятельность характеризует

процесс обоснования и реализации наиболее эффективных форм вложения капитала,

направленных на расширение экономического потенциала предприятия.

Инвестиционная

деятельность осуществляется следующими

принципами.

1)

она является главной формой реализации экономической стратегии предприятия,

обеспечения роста его операционной деятельности.

Практически все задачи экономического развития предприятия требуют

расширения объема или обновления состава его операционных активов. Этот прирост

активов и их обновление осуществляются в процессе различных форм инвестиционной

деятельности предприятия. Инвестиционная политика предприятия является неотъемлемой

составной частью общей стратегии его экономического развития.

2)

объемы инвестиционной деятельности предприятия

являются главным измерителем темпов экономического его развития.

Для

характеристики этих объемов используются два показателя – а) сумма валовых

инвестиций; б) сумма чистых инвестиций предприятия. Валовые инвестиции

представляют собой общий объем инвестированных средств в определенном периоде,

направленных на расширение или обновление производственных основных средств,

приобретение нематериальных активов, прирост запасов сырья и других

товарно-материальных ценностей. Чистые инвестиции представляют собой сумму

валовых инвестиций, уменьшенную на сумму амортизационных отчислений в

определенном периоде:

ЧИ = ВИ – АО, (1.1.)

где ЧИ – сумма чистых инвестиций предприятия в

определенном периоде;

ВИ – сумма валовых инвестиций

предприятия в рассматриваемом периоде;

АО – сумма амортизационных отчислений

предприятия в рассматриваемом периоде.

Динамика

показателя чистых инвестиций отражает характер экономического развития

предприятия, потенциал формирования его прибыли. Если сумма чистых инвестиций

предприятия составляет отрицательную величину (т. е. если объем валовых

инвестиций меньше суммы амортизационных отчислений), это свидетельствует о

снижении его производственного потенциала и экономической базы формирования его

прибыли. Если сумма чистых инвестиций равна нулю (т. е. если объем валовых

инвестиций равен сумме амортизационных отчислений ), это означает отсутствие

экономического роста предприятия и базы возрастания его прибыли, так как его

производственный потенциал при этом остается неизменным. И наконец, если сумма

чистых инвестиций составляет положительную величину (т. е. объем валовых инвестиций

превышает сумму амортизационных отчислений ), это означает, что обеспечивается

расширенное воспроизводство внеоборотных операционных активов предприятия и

возрастание экономической базы формирования его прибыли.

3)

инвестиционная деятельность носит подчиненный характер

по отношению к целям и задачам операционной деятельности предприятия.

Несмотря

на то, что отдельные формы инвестиций предприятия могут генерировать на

отдельных этапах его развития большую прибыль, чем операционная деятельность,

главной стратегической задачей предприятия является развитие операционной

деятельности и обеспечение условий возрастания формируемой им операционной

прибыли. Инвестиционная деятельность предприятия призвана обеспечивать рост

формирования его операционной прибыли в перспективном периоде по двум

направлениям: 1. Путем обеспечения возрастания операционных доходов за счет

увеличения объема производственно-коммерческой деятельности; 2. Путем

обеспечения снижения удельных операционных затрат (своевременной замены физически

изношенного оборудования и т.п.).

4)

объемы инвестиционной деятельности предприятия

характеризуются существенной неравномерностью по отдельным периодам.

Цикличность

масштабов этой деятельности определяется рядом условий – необходимостью

предварительного накопления финансовых средств для начала реализации отдельных

крупных инвестиционных проектов; использованием благоприятных внешних условий

осуществления инвестиционной деятельности; постепенностью формирования

внутренних условий для существенных ”инвестиционных рывков” (сформированный

предприятием потенциал внеоборотных активов имеет обычно достаточный “запас

прочности”, т. е. обладает резервами повышения его производственного

использования до определенных пределов).

5)

Формы и методы инвестиционной деятельности в гораздо

меньшей степени зависят от отраслевых особенностей предприятия, чем

операционная его деятельность.

Эта

связь опосредствуется только объектами инвестирования. Механизм же этой

деятельности практически идентичен на предприятиях любой отраслевой

направленности. Это определяется тем, что инвестиционная деятельность

предприятия осуществляется преимущественно в тесной связи с финансовым рынком,

в то время как операционная деятельность осуществляется преимущественно в

конкретных сегментах товарного рынка.

6)

инвестиционной деятельности предприятия присущи свои

специфические виды рисков, объединяемые понятием “инвестиционный риск” .

Уровень

инвестиционного риска обычно значительно превышает уровень операционного риска.

Это связано с тем, что в процессе инвестиционной деятельности риск потери

капитала имеет большую вероятность возникновения, чем в процессе операционной

деятельности. Механизм формирования уровня инвестиционного дохода строится в

тесной связи с уровнем инвестиционного риска.

7)

инвестиционная прибыль предприятия в процессе его

инвестиционной деятельности формируется обычно со значительным “лагом

запаздывания”. /11/

Это

означает, что между затратами инвестиционных ресурсов и получением

инвестиционной прибыли проходит обычно большой период времени, что определяет

долговременный характер этих затрат. Дифференциация размера “лага запаздывания

зависит” от форм протекания инвестиционного процесса (рис. 1.4. )

Формы

протекания процессов инвестирования капитала

А -

последовательное протекание процессов инвестирования

капитала

и получения прибыли

Получение

инвестиционной прибыли

|

|

Б

- параллельное протекание процессов

инвестирования

капитала

и получения прибыли.

|

Получение инвестиционной прибыли

|

|

|

В - интервальное протекание процессов инвестирования капитала и

получения прибыли.

|

|

|

|

|

|

|

|

|

|

Получение

инвестиционной прибыли

|

|

Рис. 1. 4.

Как

видно из приведенного рисунка, при последовательном протекании инвестиционного

процесса инвестиционная прибыль формируется сразу же после завершения

инвестирования средств; при параллельном его протекании формировании инвестиционной

прибыли возможно еще до полного завершения процесса инвестирования средств; при

интервальном его протекании между периодом завершения инвестирования средств и

формированием инвестиционной прибыли проходит определенное время.

8.

В процессе инвестиционной деятельности денежные потоки существенно различаются

в отдельные периоды по своей направленности. Принципиальная схема формирования

денежных потоков в процессе инвестиционной деятельности представлена на рис.

1.5.

Принципиальная схема формирования денежных потоков

по отдельному инвестиционному проекту

Рис. 1.5.

Как видно из

приведенных данных на протяжении отдельных периодов сумма отрицательного

денежного потока по инвестиционной деятельности предприятия может значительно

превышать сумму положительного денежного потока по ней. Кроме того сумма

инвестиционной прибыли по отдельным периодам имеет высокий уровень

колеблемости.

С

учетом изложенных особенностей инвестиционной деятельности предприятия

организуется процесс использования его инвестиционных активов. /14/

1.3. Источники и методы инвестирования

Согласно действующему законодательству инвестиционная

деятельность на территории РФ может финансироваться за счет:

§ собственных

финансовых ресурсов и внутрихозяйственных резервов инвестора (прибыль, амортизационные

отчисления, денежные накопления и сбережения граждан и юридических лиц,

средства, выплачиваемые органами страхования в виде возмещения потерь от

аварий, стихийных бедствий, и другие средства);

§ заемных

финансовых средств инвестора (банковские и бюджетные кредиты, облигационные

займы и другие средства);

§ привлеченных

финансовых средств инвестора(средства, получаемые от продаж акций, паевые и

иные взносы членов трудовых коллективов, граждан, юридических лиц);

§ денежных

средств, централизуемых объединениями (союзами) предприятий в установленном

порядке;

§ инвестиционных

ассигнований из государственных бюджетов, местных бюджетов и внебюджетных

фондов;

§ иностранных

инвестиций.

Собственные финансовые ресурсы (самофинансирование)

Прибыль - главная форма чистого дохода предприятия,

выражающая стоимость прибавочного продукта. Ее величина выступает как часть

денежной выручки, составляющая разницу между реализованной ценой продукции

(работ, услуг) и ее полной себестоимостью. Прибыль является обобщающим показателем

результатов коммерческой деятельности предприятия. После уплаты налогов и

других платежей из прибыли в бюджет у предприятия остается чистая прибыль.

Часть ее можно направлять на капитальные вложения производственного и

социального характера. Эта часть прибыли может использоваться на инвестиции в

составе фонда накопления или другого фонда аналогичного назначения,

создаваемого на предприятии.

Вторым крупным источником финансирования инвестиций

на предприятиях являются амортизационные отчисления. Накопление стоимостного

износа на предприятии происходит систематически (ежемесячно), в то время как

основные производственные фонды не требуют возмещения в натуральной форме после

каждого цикла производства. В результате формируются свободные денежные

средства (путем включения амортизационных отчислений в издержки производства),

которые могут быть направлены на расширение воспроизводства основного капитала

предприятий.

Кроме того, ежегодно вводятся в эксплуатацию новые

объекты, на которые по установленным нормам (% от балансовой стоимости)

начисляется амортизация. Однако такие объекты не требуют возмещения до

истечения нормативного срока службы.

Необходимость обновления основных фондов, вызванная

конкуренцией товаропроизводителей, заставляет предприятия производить

ускоренное списание оборудования с целью образования накопления для

последующего вложения его в инновации. Ускоренная амортизация как экономический

стимул инвестирования осуществляется двумя способами.

Первый способ заключается в том, что искусственно

сокращаются нормативные сроки службы и соответственно увеличиваются нормы

амортизации. Такой метод ускоренной

амортизации в нашей стране с 1 января 1991 г., когда предприятиям разрешили

утвержденные нормы амортизационных отчислений по конкретным инвентарным объектам

увеличивать, но не более чем в 2 раза.

Амортизационные отчисления, начисленные ускоренным методом,

используются предприятиями самостоятельно для замены физически и морально

устаревшей техники на новую, более производительную. За счет высоких амортизационных

отчислений понижаются размер налогооблагаемой прибыли, а следовательно,

величина налога. Для стимулирования обновления оборудования малым предприятиям

наряду с применением метода ускоренной амортизации разрешено в первый год его

эксплуатации списывать на себестоимость продукции дополнительно как

амортизационные отчисления до 50% первоначальной стоимости активных основных

фондов со сроком службы более 3 лет.

Второй способ ускоренной амортизации заключается в том, что

без сокращения установленных государством нормативных сроков службы основного

капитала отдельным фирмам разрешается в течение ряда лет производить

амортизационные отчисления в повышенных размерах, но с понижением их в

последующие годы. /15/

Акционирование как метод инвестирования

В нашей стране ценные бумаги включают: акции, облигации,

векселя, казначейские обязательства государства, сберегательные сертификаты и

др. Оборот ценных бумаг и составляет собственно финансовый рынок. Он

существенно расширяет возможности привлечения временно свободных денежных

средств предприятий и граждан для инвестирования на производственные и

социальные мероприятия.

Выпуск ценных бумаг в современных условиях должен

способствовать мобилизации рассредоточенных средств предприятий для

осуществления крупных инвестиций, смягчить последствия сокращения объемов

бюджетного и ликвидации ведомственного финансирования. Экономической основой

становления рынка ценных бумаг служат также постоянно растущие средства

населения, не обеспеченные товарным покрытием. В структуре источников

финансирования инвестиций снижается доля долгосрочных кредитов банков в связи с

ростом ставки банковского процента. Поэтому методом внешнего финансирования

инвестиционных программ предприятий становится эмиссия ценных бумаг. Этот

процесс, заключающийся в замещении банковского кредита рыночными долговыми

обязательствами (акциями и облигациями), получил название

"секьюритизация".

Кредитование инвестиций

Кредит выражает экономические отношения между заемщиком и

кредитором, возникающие в связи с движением денег на условиях возвратности и

возмездности. Важным элементом кредитного регулирования является ссудный

процент. В настоящее время инвесторы привлекают кредит в те сферы

предпринимательской деятельности, которые дают быстрый эффект (в форме получения

прибыли или дохода). Практика показывает, что для предприятий, которые способны

многократно увеличить выпуск продукции (или предприятий, на продукцию которых

платежеспособный спрос достаточно устойчив, что позволяет серьезно регулировать

цены), привлечение кредитов под собственное развитие значительно выгоднее, чем

привлечение средств с выплатой доли прибыли.

Объектами банковского кредитования капитальных вложений

юридических и физических лиц могут быть затраты по:

§ строительству,

расширению, реконструкции и техническому перевооружению объектов

производственного и непроизводственного назначения;

§ приобретению

движимого и недвижимого имущества (машин, оборудования, транспортных средств,

зданий и сооружений);

§ образованию

совместных предприятий;

§ созданию

научно-технической продукции, интеллектуальных ценностей и других объектов

собственности;

§ осуществлению

природоохранных мероприятий.

Основой кредитных отношений юридических и физических лиц с

банком является кредитный договор. В этом документе предусматриваются, как

правило, следующие условия: суммы выдаваемых ссуд, сроки и порядок их

использования и погашения, процентные ставки и другие выплаты за кредит, формы

обеспечения обязательств (залог, договор гарантии, договор поручительства,

договор страхования), перечень документов, представляемых банку. Конкретные

сроки и периодичность погашения долгосрочного кредита, выдаваемого юридическим

лицам, устанавливаются по договоренности банка с заемщиком исходя из

окупаемости затрат, платежеспособности и финансового состояния заемщика,

кредитного риска, необходимости ускорения оборачиваемости кредитных ресурсов.

Выдача долгосрочного кредита на объекты производственного и

непроизводственного назначения осуществляется при представлении заемщиком

следующих документов, подтверждающих его кредитоспособность и возможность

кредитования мероприятия:

§ устава

(решения) о создании предприятия;

§ бухгалтерского

баланса предприятия на последнюю отчетную дату, заверенного налоговой

инспекцией;

§ технико-экономического

обоснования (расчета, отражающего экономическую эффективность и окупаемость

затрат на строительство);

§ других

документов, подтверждающих финансовое состояние и кредитоспособность

предприятия.

Банк осуществляет наблюдение за ходом выполнения кредитуемых

мероприятий. При невыполнении заемщиком своих обязательств банк вправе

применять экономические санкции, предусмотренные кредитным договором.

Лизинг как

метод инвестирования

Одним из перспективных направлений для нашей страны в

переходный период к рынку может стать лизинг. Лизинг представляет собой

долгосрочную аренду машин, оборудования, транспортных средств, а также

сооружений производственного характера, т.е. форму инвестирования. Все

лизинговые операции делятся на два основных типа: оперативный - лизинг с

неполной окупаемостью; финансовый - лизинг с полной окупаемостью.

Лизинг существенно отличается от аренды. В отличие

от арендатора лизингополучатель не только получает объект обязанности

покупателя, связанные с правом собственности: оплата имущества, возмещение

потерь от случайной гибели имущества, его страхование и техническое

обслуживание, а также ремонт. В случае выявления дефекта в объекте лизинговой

сделки лизингодатель считается свободным от гарантийных обязательств, и все

претензии лизингополучатель непосредственно предъявляет поставщику.

При использовании лизинга необходимо учитывать то, что он

дает лишь временно право лизингополучателю использовать арендованное имущество,

но может оказаться более дорогостоящим, чем банковский кредит на приобретение

того же оборудования. /8/

Как показывает производственный опыт, доля каждого

источника финансирования инвестиций весьма разнообразна и зависит от конкретных

условий организации нового проекта, от его характера, масштабов и т.д. (таблица

1.1.).

Таблица 1.1.

Структура инвестиций в основной капитал по источникам

финансирования (в % к итогу)

|

Инвестиции

в основной

Капитал

|

1992

|

1993

|

1994

|

1995

|

1996

|

1997

|

|

Всего

|

100

|

100

|

100

|

100

|

100

|

100

|

|

За счет

бюджетных

Средств

|

23,8

|

35,7

|

39,3

|

22,3

|

22,0

|

21,7

|

|

За счет

внебюджетных

Средств

|

76,2

|

64,3

|

60,7

|

77,7

|

78,0

|

78,3

|

1.4. Понятие инвестиционного проекта и его роль в принятие

решения по инвестированию

Инвестиционный

проект представляет собой основной документ, определяющий необходимость

осуществления реального инвестирования, в котором в общепринятой последовательности

разделов излагаются основные характеристики проекта и финансовые показатели,

связанные с его реализацией. /6/

Федеральный

закон трактует инвестиционный проект следующим образом: обоснование

экономической целесообразности, объема и сроков осуществления капитальных

вложений , в т. ч . необходимая проектно - сметная документация, разработанная

в соответствии с законодательством Российской Федерации и утвержденными в

установленном порядке стандартами, а также описание практических действий по осуществлению

инвестиций (бизнес-план). /2/

Разрабатываемые

в разрезе отдельных форм реального инвестирования предприятия инвестиционные

проекты классифицируются по ряду признаков.

Классификация инвестиционных проектов.

По

целям инвестирования

- инвестиционные

проекты, обеспечивающие прирост объема выпуска продукции;

- инвестиционные

проекты, обеспечивающие расширение (обновление) ассортимента продукции;

- инвестиционные

проекты, обеспечивающие повышение качества продукции;

- инвестиционные

проекты, обеспечивающие снижение себестоимости продукции;

- инвестиционные

проекты, обеспечивающие решение социальных, экологических и других задач.

По уровню автономности реализации

-

инвестиционные проекты, независимые от реализации других проектов предприятия;

-

инвестиционные проекты, независимые от реализации других проектов предприятия.

По срокам реализации

- краткосрочные

инвестиционные проекты с периодом реализации до одного года;

- среднесрочные

инвестиционные проекты с периодом реализации от одного года до трех лет;

- долгосрочные

инвестиционные проекты с периодом реализации свыше трех лет.

По

объему необходимых инвестиционных ресурсов

- небольшие

инвестиционные проекты (до 100тыс. долл. США);

- средние

инвестиционные проекты (от 100 до 1000 тыс. долл. США);

- крупные инвестиционные

проекты (свыше 1000 тыс. долл. США).

По

предполагаемой схеме финансирования

- инвестиционные

проекты, финансируемые за счет внутренних источников;

- инвестиционные

проекты, финансируемые за счет акционирования (первичной или дополнительной

эмиссии акций);

- инвестиционные

проекты, финансируемые за счет кредита;

- инвестиционные

проекты со смешанными формами финансирования. /20/

В

зависимости от видов инвестиционных проектов, изложенной в рассматриваемой их

классификации, дифференцируются требования к их разработке.

Для

небольших инвестиционных проектов, финансируемых предприятием за счет

внутренних источников, обоснование осуществляется по сокращенному кругу

разделов и показателей. Такое обоснование может содержать лишь цель

осуществления инвестиционного проекта, его основные параметры, объем

необходимых финансовых средств, показатели эффективности осуществляемых

инвестиций, а также схему (календарный план) реализации инвестиционного

проекта.

Для

средних и крупных инвестиционных проектов, финансирование реализации которых

намечается за счет внешних источников, необходимо полномасштабное обоснование

по соответствующим национальным и международным стандартам. Такое обоснование

инвестиционных проектов подчинено определенной логической структуре, которая носит

унифицированный характер в большинстве стран с развитой рыночной экономикой

(отклонения от этой общепринятой структуры вызываются лишь отраслевыми

особенностями и формами осуществления реальных инвестиций)./7/

В

соответствии с рекомендациями ЮНИДО (Организации Объединенных Наций по

Промышленному Развитию) инвестиционный проект должен содержать следующие

основные разделы.

1)

краткая характеристика проекта (или его резюме). В

этом разделе содержатся выводы по основным аспектам разработанного проекта

после рассмотрения всех альтернативных вариантов, когда концепция проекта, ее

обоснование и формы реализации уже определены. Ознакомившись с этим разделом,

инвестор должен сделать вывод о том, отвечает ли проект направленности его

инвестиционной деятельности и инвестиционной стратегии, соответствует ли он

потенциалу его инвестиционных ресурсов, устраивает ли его проект по периоду

реализации и срокам возврата вложенного капитала и т. п.

2)

предпосылки и основная идея проекта.

В

этом разделе перечисляются наиболее важные параметры проекта, которые служат

определяющими показателями для его реализации; рассматривается регион

расположения проекта в увязке с рыночной и ресурсной средой; приводится график

реализации проекта и характеризуется его инициатор.

3)

анализ рынка и концепция маркетинга.

В

нем излагаются результаты маркетинговых исследований, обосновывается концепция

маркетинга и разрабатывается проект его бюджета.

4)

сырье и поставки.

Этот

раздел содержит классификацию используемых видов сырья и материалов; объем

потребности в них; наличие основного сырья в регионе и обеспеченность им;

программу поставок сырья и материалов и связанные с ними затраты.

5)

месторасположение, строительный участок и окружающая

среда.

В

этом разделе подробно описываются месторасположение проекта; характер

естественной окружающей среды; степень воздействия на нее при реализации

проекта; социально-экономические условия в регионе и инвестиционный климат;

состояние производственной и коммерческой инфраструктуры; выбор строительного

участка с учетом рассмотренных альтернатив; оценка затрат по освоению

строительного участка.

6)

проектирование и технология.

Этот

раздел должен содержать производственную программу и характеристику

производственной мощности предприятия; выбор технологии и предложения по ее

приобретению или передаче; подробную планировку предприятия и основные

проектно-конструкторские работ; перечень необходимых машин и оборудования и

требования к их техническому обслуживанию; оценку связанных с этим

инвестиционных затрат.

7)

организация управления.

В

этом разделе приводится организационная схема и система управления

предприятием; обосновывается конкретная организационная структура управления по

сферам деятельности и центрам ответственности; рассматривается подробный бюджет

накладных расходов, связанных с организацией управления.

8)

трудовые ресурсы.

Этот

раздел содержит требования к категориям и функциям персонала, оценку

возможностей его формирования в рамках региона, организацию набора, план

обучения работников и оценку связанных с этим затрат.

9)

планирование реализации проекта.

В

этом разделе обосновываются отдельные стадии осуществления проекта, приводится

график его реализации, разрабатывается бюджет реализации проекта.

10)

финансовый план и оценка эффективности инвестиций.

Этот

раздел содержит финансовый прогноз и основные виды финансовых планов,

совокупный объем инвестиционных затрат, методы и результаты оценки

эффективности инвестиций, оценку инвестиционных рисков.

Разработка

инвестиционных проектов предприятия может быть осуществлена с помощью

специальных компьютерных программ – COMFAR и др. /9/

При планировании предприятие должно определить

какими именно направлениями она будет заниматься в своем дальнейшем развитии,

исходя из имеющихся ресурсов.

Целью

инвестиционного проекта является уточнение целей и задач конкретных направлений с учетом более

глубокого исследования.

Инвестиционное

решение предприятия сводится к сравнению цены спроса и цены предложения на

капитальные вложения. Когда цена спроса превышает предложение, дисконтированная

стоимость выше предложений, и предприятию целесообразно делать закупки

капитального инвестиционного товара.

Пример.

Предприятие

купило станок, который намерен использовать в течение 3 лет и получить доход

650000руб., причем этот доход распределяется по годам –150000руб., -

300000руб., - 200000руб. Допустим ,что процентная ставка составляет 8%. В таком

случае дисконтированная стоимость составит:

Дс

= 150000 / 1,08 + 300000 / (1,08 * 1,08) + 200000 / (1,08 * 1,08 * 1,08) =

554687 руб.

Так,

если дисконтированная стоимость станка составляет 554687 руб. и три года

эксплуатации станка дают доход в сумме 650000руб., то при любой продажной цене

меньше чем 554687 руб. например 500000 руб. предприятию выгодно приобрести

станок.

Из

сказанного выше можно сделать следующий вывод: если цена спроса на товар

превышает цену предложения, то предприятию имеет смысл приобретать

дополнительные станки, оборудование. Поэтому стратегия принятия инвестиционного

решения зависит в конечном счете от соотношения цены спроса и предложения. /16/

Можно

подойти другим путем. Вместо сравнивания дисконтированной стоимости с ценой

предложения можно сопоставить ожидаемую норму отдачи от инвестиций и процентную

ставку. Для лучшего понимания этого метода предположим, что срок срок

эксплуатации составит один год.

Дс = х / (1 + у), (при т = 1 год), (1.2.)

где

Дс – дисконтированная стоимость;

х

- исходная сумма;

у

- процентная ставка;

т

- период времени.

Дисконтированная

стоимость (Дс) это есть цена спроса (Цс), а в условиях равновесия цена спроса

равна цене предложения Цс = Цп, можно подставить и получить:

Цп = х / (1 + у), Цп (1 +у) = х,

отсюда

(1 + у) = х / Цп, или окончательно

у = х / Цп -1 = х – Цп / Цп =

чистый

доход - цена предложения / цена

предложения

(продажная

цена) = Е.

(1.3.)

Вычисленная

таким образом величина называется нормой отдачи от инвестиций (Е).

Отсюда

видно, что если чистый доход превосходит цену предложения (продажную цену), то

величина х – Цп > 1 и значение Е > 0. Сравнение Е с процентной ставкой и

определяет стратегию инвестирования. /8/

1.4.1.

Понятие и разработка бизнес - плана, сфера его применения

Предпринимая первые шаги в бизнесе или реализуя новый проект,

инвестор сталкивается, во-первых, с нехваткой финансовых средств, во-вторых-с

множеством непредвиденных обстоятельств, которые могут увести предприятие в

сторону от выбранного курса. Чтобы этого избежать, необходимо, предварительно,

изложить свои цели, оценки и прогнозы на бумаге, то есть составить бизнес-план.

Основная цель бизнес-плана – достижение разумного и выполнимого

компромисса между тем, что фирма хочет, и что может достичь. План призван

показать работникам и потенциальным инвесторам целостность предлагаемого курса,

продемонстрировать, как одно вытекает из другого.

Ключевые моменты бизнес – планирования – это оценка инициаторами

проекта:

- возможности, необходимости и объема выпуска продукции;

- потенциальных потребителей;

- конкурентоспособности продукта на внутреннем и внешнем рынках;

- своего сегмента рынка;

- показатели различных видов эффективности;

- достаточности капитала у инициатора бизнес - идеи и возможных

источников финансирования. /25/

Процесс

бизнес - планирования от возникновения экономического замысла до получения и

распределения прибыли между его участниками показан на рисунке П. 2.6.

Бизнес-план выполняет три функции.

Во-первых, он может быть использован для разработки

концепции ведения бизнеса. Появляется возможность тщательно отработать

стратегию и избежать ошибок еще на бумаге, а не в реальности.

Во-вторых, бизнес-план является инструментом, с помощью

которого предприниматель может оценить фактические результаты деятельности

компании за определенный период.

Третьим предназначением бизнес-плана (большинство

считают его главным) является необходимость привлечения или добывания денежных

средств. Большинство инвесторов не вложит денег в бизнес, не увидев бизнес-плана.

/27/

Если предприниматель приходит к инвестору с идеями, но

без готового бизнес-плана, то его попросят подготовить соответствующий план и

прийти еще раз. Или, что еще хуже, потенциальный инвестор не воспримет такого

бизнесмена всерьез и больше его не пригласит. Так или иначе, но бизнес-план

должен быть составлен, если предприниматель хочет, чтобы с ним имели дело.

Бизнес-план является документом, призванным высветить

курс, которого намерена придерживаться компания в определенный промежуток

времени.

Потенциальным инвестором бизнес-план используется для

оценки финансовой и экономической эффективности намеченных мероприятий

предприятием, реальности получения желаемой прибыли и возврата кредиторам

вложенных в этот проект средств. Бизнес-план должен быть достаточно полным,

чтобы, ознакомившись с ним, потенциальный инвестор мог получить полное представление

о предлагаемом проекте.

Поскольку большинство бизнес-планов пишут люди, стремящиеся

найти финансовые ресурсы, в конечном счете, их качество определяется способностью

пробудить интерес у людей, которым они адресованы. В связи с этим важно

осознать, что бизнес-план на самом деле всего лишь начало процесса собирания

капитала. Это первый документ, который получит потенциальный инвестор. /7/

Вспомним, что

бизнес-план - конфиденциальный документ. Он должен вручаться только тем, кому

это действительно необходимо- потенциальным источникам финансирования.

Инвесторы рассматривают бизнес-план как источник информации,

на основе которого они могут оценить:

- степень ликвидности и риска проекта;

- качество управления.

Качество управления зачастую является более важным

фактором гарантии кредита, чем осязаемые активы фирмы. Часто не только

содержание плана, но и как он оформлен и представлен, может иметь значение при

принятии решения о выделении денег.

Бизнес-план должен дать возможность инвестору сделать

комплексную оценку проекта и в первую очередь показать, что:

- предполагаемый товар является конкурентоспособным и на него имеется

достаточный платежеспособный спрос;

- имеются достаточные производственные и ресурсные возможности;

- возможна реализация проекта в приемлемые сроки;

- инвестирование проекта выгодно.

Бизнес-план представляет собой документ, в котором формулируются цели

предприятия, дается их обоснование, определяются пути достижения, необходимые

для реализации средства и конечные финансовые показатели работы. Как правило,

он разрабатывается на несколько лет (чаще на три –пять лет) с разбивкой

по годам. При этом данные по первому году обычно даются с разбивкой по месяцам

, а на последующие годы - в годовом

исчислении . Часто при составлении планов действующих предприятий используется

скользящий график, при котором ежегодно разрабатывается детальный план на

предстоящий год, а также уточняется и продлевается еще на год общий

бизнес-план.

В целом длительность бизнес-плана

зависит от характера и масштабов деятельности предприятия. Главное, чтобы срок

плана был достаточным либо для полного завершения реализации разового проекта,

либо для выхода на планируемую мощность производства и сбыта, определение

сроков окупаемости вложений и их рентабельности. /9/

Круг пользователей бизнес-плана очень

широк.

Во-первых, это сами разработчики, для

которых полезным является процесс разработки, когда им приходится продумывать и

решать конкретные вопросы, связанные с налаживанием производства, разработкой

комплекса маркетинга, организацией управления и контроля, поиском партнеров и

источников финансирования и т. д.

Во-вторых, это сотрудники предприятий,

которые могут принимать участие в подготовке бизнес-плана.

В-третьих, это потенциальные инвесторы.

Для реализации проекта необходимы перспективная идея, программа действия по ее

реализации и источники финансирования. Первые два элемента являются результатом

поисков и разработок предпринимателей, но не всегда у них есть денежные

средства. Тогда приходится извлекать капиталы извне, для чего необходимо

убедить потенциальных инвесторов в высокой степени надежности, перспективности,

проработанности и окупаемости проекта. Именно эту задачу и должен решать

бизнес-план. /20/

Таким образом, разработка бизнес-плана

необходима для решения следующих задач:

·

четкой формулировки целей

предприятия, определение четких конкретных показателей их реализации и сроков

достижения;

·

разработки взаимоувязанных

производственных , маркетинговых и организационных программ, обеспечивающих

достижение поставленных целей;

·

определения необходимых объемов

финансирования и поиска его источников;

·

выявление трудностей и проблем,

с которыми придется столкнуться в ходе реализации проекта;

·

организации системы контроля за

ходом осуществления проекта;

·

подготовки развернутого

обоснования, необходимого для привлечения инвесторов к финансированию проекта.

Анализ первых пяти направлений

использования бизнес-плана свидетельствует о том, что он необходим предпринимателю даже в случае, если участие

стороннего капитала в проекте не предполагается.

Не менее важна еще одна возможность,

связанная с разработкой бизнес-плана. Речь идет о системе контроля за ходом

реализации проекта. Система включает: набор конкретных показателей;

периодичность их оценки; величины предельно допустимых отклонений или пороговых

значений, после превышения которых необходимо внесение корректировок;

ответственных исполнителей. Традиционными направлениями являются:

·

контроль запасов;

·

контроль производственных

процессов;

·

контроль качества продукции;

·

контроль за долей рынка и уровнем продаж;

·

контроль совокупных издержек;

·

контроль денежной наличности;

·

контроль сравнительного уровня

рентабельности отдельных ассортиментных позиций;

·

контроль уровня сервисного

обслуживания. /24/

Все бизнес-планы, как правило,

разрабатываются с конкретной целью и на определенный срок. Как показывает

проведенный анализ содержание типовых бизнес-планов, разработка основных

плановых показателей не представляет большого затруднения.

Резюме – это сжатый обзор делового

предложения, предназначенный привлечь внимание инвесторов к разрабатываемому

бизнес-проекту и получить необходимые кредиты для его практической реализации.

В нем должны быть показаны необходимость его финансирования , а также

планируемая эффективность и практическая реализуемость. Резюме составляется на

основе уже готового бизнес-плана. Обычно из каждого раздела выбираются самые

существенные предложения и наиболее

важные расчеты.

Описание продукта или вида деятельности

- заключается в том , чтобы наиболее

подробно и полно представить в бизнес-плане основные характеристики будущей

продукции, товаров и услуг предлагаемых к поставке . В данном разделе необходимо

дать общее представление о товаре и раскрыть его конкурентоспособность. При

описании товара необходимо ответь на вопросы:

1.

Какие потребности призван

удовлетворять планируемый товар?

2.

В чем особенность или

уникальность данного товара?

3.

Какими патентами защищен данный

товар?

План маркетинга - предназначен для создания эффективного рынка

сбыта предлагаемого товара. Он необходим как часть бизнес-плана не только для

организации внутренней деятельности фирмы , но и установления деловых

контактов.

Маркетинговый раздел дает ответы на

следующие вопросы:

1) каковы основные характеристики

различных групп покупателей на том внутреннем и внешнем рынке, на который

предприятие ориентируется?

2) каковы здесь сегменты рынка и на

какой из них фирме следует рассчитывать?

3) на какую долю в данном сегменте

рынка может претендовать предприятие?

4) каким образом фирма намерена занять

свою позицию на внутреннем рынке?

5) каков уровень действующих там цен?

Производственный план - необходим в тех

бизнес-проектах , которые предусматривают организацию производства новых

конкурентоспособных товаров. Здесь необходимо дать ответы на следующие вопросы:

1.

Где будут производится

товары?

2.

Какие потребуются

производственные мощности и как обеспечить их развитие?

3.

На каких условиях и у кого будут

закупаться требуемые производственные ресурсы?

4.

С какими фирмами предполагается

производственная кооперация предприятия и какие будут дополнительные издержки?

5.

Какие могут быть ограничения

объемов поставки ресурсов, производства и продажи продукции?

Финансовый план - является заключительным

разделом бизнес-проекта. Как и любой финансовый план , он включает три плановых

документа: план доходов и расходов, прогноз движения наличности , баланс

предприятия. Финансовый план представляет особую ценность для потенциальных

инвесторов , поскольку в нем обосновывается потребность нового предприятия в

необходимых инвестициях, и на этом основании можно судить о том , насколько

предлагаемый бизнес-проект приемлем. При составлении этого раздела особое

внимание должно отводиться расчетам планируемых доходов и расходов, выбору

оптимальных экономических решений, определению безубыточности проекта.

Под точкой самоокупаемости в

современном бизнесе понимается такое состояние фирмы , когда разность между

расходами и доходами оказывается равной нулю, т. е. предприятие еще не получает

прибыли , но и не несет убытки.

В общем виде точку безубыточности или

самоокупаемости можно определить по формуле:

Аб = СПИ /

Ци - ПИ, (1.4.)

де Аб – обем выпуска безубыточной

продукции, (шт.);

СПИ – совокупные постоянные издержки,

(руб. / год);

Ци – цена изделия, (руб. / шт. );

ПИ – удельные переменные издержки ,

(руб. / шт. ).

Пример. Совокупные постоянные издержки составляют 125

тыс. руб. , переменные издержки равны 45 руб./шт, а цена одной единицы товара –

100 руб.

Аб = 125000 / 100 – 45

= 2272 шт.

Построим график самоокупаемости затрат на осуществление

бизнес проекта (рис. 1.7. )

График безубыточности проекта

2272

Объем, шт.

Рис. 1.7.

Как видно из графика, при выпуске

продукции в количестве 2272 шт. совокупные доходы и расходы будут равны между

собой. После этой точки, проект будет приносить доход. /20/

2. Анализ эффективности

инвестиционной деятельности

2.1. Анализ

экономической эффективности проекта

В отечественной и зарубежной

практике известен целый ряд формализованных методов, расчеты с помощью которых

могут служить основой для принятия решений в области инвестиционной политики.

Какого-то универсального метода , пригодного для всех случаев жизни , не

существует. Вероятно, управление все же в большей степени является искусством,

чем наукой. Тем не менее, имея некоторые оценки, полученные формализованными

методами, пусть даже в известной степени условные, легче принимать

окончательные решения.

В основе процесса принятия

управленческих решений инвестиционного характера лежат оценка и сравнение

объема предполагаемых инвестиций и будущих денежных поступлений. Поскольку

сравниваемые показатели относятся к различным моментам времени, ключевой

проблемой здесь является проблема их сопоставимости. Воспринимать ее можно

по-разному в зависимости от существующих объективных и субъективных условий:

темпа инфляции, размера инвестиций и генерируемых поступлений, горизонта

прогнозирования и т. п.

Для проведения анализа

эффективности проекта применяют анализ коммерческой состоятельности проекта и

анализ экономической эффективности проекта.

Методы используемые в анализе

экономической эффективности проекта можно подразделить на две группы: а)

основанные на дисконтированных оценках ; б) основанные на учетных оценках.

Сравнение различных инвестиционных

проектов (или вариантов проекта) и выбор лучшего из них рекомендуется

производить с использованием различных показателей, к которым и относятся

показатели первой группы:

1) чистый

дисконтированный доход (ЧДД) или (NPV);

2) индекс

доходности (ИД) или (PI);

3) внутренняя

норма доходности (ВНД) или (IRR);

4) дисконтированный

срок окупаемости (ДСОП ) или (DPB). /23/

1. Метод

расчета чистого приведенного эффекта.

Этот метод основан на сопоставлении

величины исходной инвестиции (IC) с общей

суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение

прогнозируемого срока. Поскольку приток денежных средств распределен во

времени, он дисконтируется с помощью коэффициента r, устанавливаемого инвестором самостоятельно исходя из

ежегодного процента возврата, который он хочет или может иметь на инвестируемый

им капитал.

Допустим ,

делается прогноз, что инвестиция (IC) будет

генерировать в течение n лет годовые

доходы в размере Р1, Р2…Рn. Общая

накопленная величина дисконтированных доходов (PV) и чистый

приведенный эффект (NPV) соответственно рассчитываются по формулам:

(2.5.)

(2.6.)

Очевидно, что если: NPV > 0, то проект следует принять;

NPV < 0, то проект следует отвергнуть;

NPV = 0, то проект ни прибыльный, ни

убыточный.

При прогнозировании доходов по

годам необходимо по возможности учитывать все виды поступлений как

производственного, так и не производственного характера, которые могут быть

ассоциированы с данным проектом. Так, если по окончании периода реализации

проекта планируется поступление средств в виде ликвидационной стоимости

оборудования или высвобождения части оборотных средств, они должны быть учтены

как доходы соответствующих периодов.

Если проект

предполагает не разовую инвестицию, а последовательное инвестирование

финансовых ресурсов в течение m лет, то формула для расчета NPV модифицируется следующим образом:

(2.7.)

где i – прогнозируемый средний уровень инфляции.

Расчет с помощью приведенных формул

вручную достаточно трудоемок, поэтому для удобства применения этого и других

методов, основанных на дисконтированных оценках, разработаны специальные

статистические таблицы, в которых табулированы значения сложных процентов,

дисконтирующих множителей, дисконтированного значения денежной единицы и т. п.

в зависимости от временного интервала и значения коэффициента дисконтирования.

Необходимо отметить, что показатель

NPV отражает

прогнозную оценку изменения экономического потенциала предприятия в случае

принятия рассматриваемого проекта. Этот показатель аддитивен во временном

аспекте, т. е. NPV различных

проектов можно суммировать. Это очень важное свойство выделяющее этот критерий

из всех остальных и позволяющее использовать его в качестве основного при

анализе оптимальности инвестиционного портфеля./14/

2. Метод

расчета индекса рентабельности инвестиции.

Этот метод является по сути дела

следствием предыдущего. Индекс рентабельности (PI) рассчитывается по формуле:

(2.8.)

Очевидно,

что если: PI > 1, то

проект следует принять;

PI < 1, то проект следует отвергнуть;

PI = 1, то проект на прибыльный, ни

убыточный.

В отличие от чистого приведенного

эффекта индекс рентабельности является относительным показателем. Благодаря

этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих

примерно одинаковые значения NPV, либо при

комплектовании портфеля инвестиций

с максимальным суммарным значением NPV.

3.

Метод расчета нормы рентабельности инвестиции.

Под нормой рентабельности

инвестиции, или внутренней нормой прибыли, инвестиции (IRR) понимают значение коэффициента дисконтирования при

котором NPV проекта

равен нулю:

IRR = r, при котором NPV = f (r)

= 0.

Смысл расчета этого коэффициента при анализе эффективности планируемых

инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень

расходов, которые могут быть ассоциированы с данным проектом. Например, если

проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня

банковской процентной ставки, превышение которого делает проект убыточным.

На практике любое предприятие

финансирует свою деятельность, в том числе и инвестиционную, из различных

источников. В качестве платы за пользование авансированными в деятельность

предприятия финансовыми ресурсами оно уплачивает проценты, дивиденды,

вознаграждения и т. п ., т. е. несет некоторые обоснованные расходы на

поддержание своего экономического потенциала. Показатель, характеризующий

относительный уровень этих расходов, можно назвать ценой авансированного

капитала (СС). Этот показатель отражает сложившийся на предприятии минимум

возврата на вложенный в его деятельность капитал, его рентабельность и

рассчитывается по формуле средней арифметической взвешенной.

Экономический смысл этого

показателя заключается в следующем: предприятие может принимать любые решения

инвестиционного характера, уровень рентабельности которых не ниже текущего

значения показателя (СС) (или цены источника средств для данного проекта, если

он имеет целевой источник). Именно с ним сравнивается показатель IRR,

рассчитанный для конкретного проекта, при этом связь между ними такова.

Если: IRR > СС, то

проект следует принять;

IRR < СС, то проект следует отвергнуть;

IRR = CC, то

проект ни

прибыльный, ни убыточный.

Практическое применение данного

метода осложнено, если в распоряжении аналитика нет специализированного

финансового калькулятора. В этом случае применяется метод последовательных

итераций с использованием табулированных значений дисконтирующих

множителей. Для этого с помощью таблиц

выбираются два значения коэффициента дисконтирования r1 < r2 таким образом, чтобы в интервале

(r1, r2) функция NPV = f (r) меняла свое

значение с “+” на “-” или “- ” на “+”. Далее

применяют формулу:

(2.9.)

где r1 – значение табулированного коэффициента дисконтирования,

при котором f(r1) > 0 (f(r1) < 0);

r2 – значение табулированного коэффициента дисконтирования,

при котором f(r2) <0 (f(r2) > 0).

Точность вычислений обратно

пропорциональна длине интервала (r1, r2), а наилучшая аппроксимация с использованием

табулированных значений достигается в случае, когда длина интервала минимальна

(равна 1%), т. е. r1 и r2 –ближайшие друг к другу значения коэффициента

дисконтирования, удовлетворяющие условиям (в случае изменения знака функции с “+” на “-”):

r1 –

значение табулированного коэффициента дисконтирования, минимизирующее

положительное значение показателя NPV, т. е. f(r1) =

= min {f(r) > 0 };

r