Пути повышения прибыльности предприятия на примере "JFC- Урал"

Содержание

ВВЕДЕНИЕ................................................................................................................................... 3

1. ТЕОРЕТИЧЕСКИЕ И МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ

ПРИБЫЛЬНОСТИ И РЕНТАБЕЛЬНОСТИ ПРЕДПРИЯТИЯ...................................................................................... 5

1.1. Финансово-экономическое содержание прибыльности и

рентабельности................. 5

1.3. Методика проведения анализа показателей

прибыльности и рентабельности......... 10

прочие долгосрочные обязательства..................................................................................... 18

2. АНАЛИЗ ПРИБЫЛЬНОСТИ И РЕНТАБЕЛЬНОСТИ ПРЕДПРИЯТИЯ........................ 21

2.1. Краткая характеристика предприятия............................................................................... 21

2.2. Расчет основных финансовых показателей...................................................................... 30

2.3. Анализ прибыльности и рентабельности.......................................................................... 38

3. ПУТИ ПОВЫШЕНИЯ ПРИБЫЛЬНОСТИ ПРЕДПРИЯТИЯ........................................... 42

3.1. Пути достижения основной стратегической цели

через систему BSC...................... 42

3.2. Пути повышения прибыльности "JFC- Урал"............................................................... 53

ЗАКЛЮЧЕНИЕ........................................................................................................................... 57

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ.................................................................. 61

ПРИЛОЖЕНИЕ.......................................................................................................................... 64

ВВЕДЕНИЕ

В настоящее время, с переходом экономики к рыночным

отношениям, повышается самостоятельность предприятий, их экономическая и

юридическая ответственность. Резко возрастает значения финансовой устойчивости

субъектов хозяйствования. Все это значительно увеличивает роль анализа их

финансового состояния: наличия, размещения и использования денежных средств.

Результаты такого анализа нужны, прежде всего,

собственникам, а также кредиторам, инвесторам, поставщикам, менеджерам и

налоговым службам.

В современных экономических условиях деятельность каждого

хозяйственного субъекта является предметом внимания обширного круга участников

рыночных отношений, заинтересованных в результатах его функционирования.

Это обосновывает необходимостью и актуальностью данной

работы, т.к. оценка финансового состояния предприятия является важным

информационным источником для принятия оптимального управленческого решения в

конкретной ситуации.

Чтобы обеспечивать выживаемость предприятия в современных

условиях, управленческому персоналу необходимо, прежде всего, уметь реально

оценивать финансовые состояния, как своего предприятия, так и существующих

потенциальных конкурентов.

В условиях рыночных отношений, характеризующихся своей

динамичностью, приходится постоянно принимать неординарные решения, связанные с

учетом финансового положения предприятия. Все это в конечном итоге связано с

оценкой использования ресурсов предприятия.

Для оценки уровня эффективности работы предприятия

получаемый результат (валовой доход, прибыль) сопоставляется с затратами или

используемыми ресурсами. Соизмерение прибыли с затратами означает

рентабельность, или, точнее, норму рентабельности.

Показатели рентабельности и доходности имеют общую

экономическую характеристику, они отражают конечную эффективность работы

предприятия и выпускаемой им продукции.

Компания JFC – один из лидирующих

российских импортеров фруктов и овощей. Треть всех бананов и четверть остальных

фруктов (апельсинов, яблок, груш), которые продаются в России, завезены в

страну компанией JFC.

Около 80% фруктов, официально

ввозимых в Россию, поступает через петербургский порт (остальные 20% приходятся

на порт в Новороссийске). Это связано с достаточно высокой мощностью порта

второй столицы и его относительно развитой технологической базой, а также с

тем, что Петербург расположен ближе Новороссийска к основным российским рынкам

сбыта.

Объект исследования – "JFC- Урал"

Предмет исследования – финансовое состояние предприятия.

Цель работы: провести анализ прибыльности и

рентабельности на примере "JFC- Урал".

Данная цель решается с помощью раскрытия следующих

основных задач.

1. определить сущность понятия прибыль и рентабельность;

2. описать показатели рентабельности: рентабельность

производства и рентабельность продукции, рентабельность собственного капитала;

3. провести анализ прибыльности и рентабельности на

примере "JFC- Урал".

4. определить пути

достижения основной стратегической цели через систему BSC;

5. обозначить пути

повышения прибыльности "JFC- Урал"

В работе использовались документы финансовой отчетности

"JFC- Урал": форма №1 и форма №2, а также учебные пособия и

монографии.

1. ТЕОРЕТИЧЕСКИЕ И МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ ПРИБЫЛЬНОСТИ И РЕНТАБЕЛЬНОСТИ

ПРЕДПРИЯТИЯ

1.1. Финансово-экономическое содержание прибыльности и рентабельности

Важное место в теории экономического анализа занимает

анализ прибыльности и рентабельности.

Прибыль и рентабельность – важнейшие показатели

эффективности производства. Прибыль – это, с одной стороны, основной источник

финансирования деятельности предприятий, а с другой – источник доходов

государственного и местного бюджетов.

В практике экономического анализа считается, что если

предприятие получает прибыль, то оно считается рентабельным. Рентабельность

характеризует прибыль, полученную с 1 руб. средств, вложенных в финансовые

операции либо в другие предприятия[1].

На предприятиях используется система показателей рентабельности.

Показатели рентабельности, применяемые в экономических

расчетах, характеризуют относительную прибыльность. Показатели прибыльности и

рентабельности имеют общую экономическую характеристику, они отражают конечную

эффективность работы предприятия и выпускаемой им продукции.

Главным из показателей уровня рентабельности является

отношение общей суммы прибыли к производственным фондам.

Существует много факторов, определяющих величину прибыли и

уровень рентабельности. Эти факторы можно подразделить на внутренние и внешние.

Внешние – это факторы не зависящие от усилий данного коллектива, например

изменение цен на материалы, продукцию, тарифов перевозки, норм амортизации и

т.д.

Такие мероприятия проводятся в общем масштабе и сильно

воздействуют на обобщающие показатели производственно-хозяйственной

деятельности предприятий. Структурные сдвиги в ассортименте продукции

существенно влияют на величину реализованной продукции, себестоимость и рентабельность

производства.

Задача экономического анализа – выявить влияние внешних

факторов, определить сумму прибыли, полученную в результате действия основных

внутренних факторов, отражающих трудовые вложения работников и эффективность

использования производственных ресурсов[2].

Показатели рентабельности (доходности) являются

общеэкономическими. Они отражают конечный финансовый результат и отражаются в

бухгалтерском балансе и отчетности о прибылях и убытках, о реализации, о доходе

и рентабельности.

Рентабельность можно рассматривать как результат

воздействия финансово-экономических факторов, а значит как объекты

финансово-экономического анализа, основная цель которого выявить количественную зависимость конечных

финансовых результатов производственно-хозяйственной деятельности от основных

финансово-экономических факторов: материалоемкость, производительность труда,

предоплата, оборачиваемость нормируемых средств, себестоимость продукции и др.

Рентабельность является результатом производственного

процесса, она формируется под влиянием факторов, связанных с повышением

эффективности оборотных средств, снижением себестоимости и повышением

рентабельности продукции и отдельных изделий.

На предприятиях проводится итоговый (ретроспективный) и

прогнозный (перспективный) анализ прибыли.

Цель итогового анализа: дать количественную оценку

причин, вызвавших изменение прибыли, налоговых платежей из прибыли в бюджет,

выявить влияние издержек на изменение прибыли или влияние на прибыль изменения

цен, вызванных рыночной конъюнктурой[3].

В условиях рынка руководители предприятий больше склонны

проводить прогнозный анализ прибыли, т.е. сопоставлять различные варианты

получения прибыли в будущем, нежели затрачивать время на анализ результатов

фактического использования путем их сравнения со стандартным решением или

оценкой прибыли в динамике.

Предприниматель заинтересован в том, чтобы в конкурентной

борьбе получить максимум прибыли. Этот максимум он стремится обосновать

аналитическими расчетами.

Анализ формирования и использования прибыли проводятся в

несколько этапов:

1.

анализируется прибыль по составу

и динамике;

2.

проводится факторный анализ

прибыли от реализации;

3.

анализируются причины отклонения

по таким составляющим прибыли, как проценты к получению и уплате, прочие

операционные доходы, внереализационные доходы и расходы;

4.

анализируется формирование чистой

прибыли и влияние налогов на прибыль;

5.

дается оценка эффективности

распределения прибыли на накопление и потребление;

6.

анализируется использование

прибыли на накопление и потребление;

7.

разрабатываются предложения к

составлению финансового плана.

Норма рентабельности – показатель эффективности

единовременных и текущих затрат. В общем виде норма рентабельности определяется

отношением годовой прибыли к единовременным и текущим затратам, благодаря которым

получена эта прибыль.

Принято считать, что норма рентабельности до 50% вполне

приемлема, а свыше 100% относится к сверхприбыли.

На практике используются два варианта измерения нормы

рентабельности. Это отношение прибыли к текущим затратам – издержкам

предприятия (себестоимости) или к авансированным вложениям (основным

производственным фондам и оборотным средствам). Оба измерителя связаны между

собой показателем скорости оборота авансированных вложений.

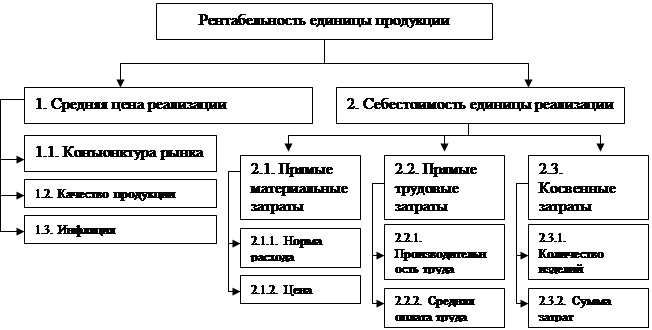

, (1.1)

, (1.1)

, (1.2)

, (1.2)

где P – прибыль;

Р1', Р2' – норма прибыли (первый и

второй варианты):

Фа, Фз – фонды авансирования и фонды себестоимости.

Поскольку число оборотов:

n = Фа / Фз то Р2'

= Р1'× n, (1.3)

Норму рентабельности предприятия можно рассчитать по

следующей формуле:

, (1.4)

, (1.4)

где Ц –

цена единицы продукции:

С – себестоимость продукции;

П – объем продукции;

Фо – стоимость основных производственных фондов;

Фоб – объем оборотных средств.

Уровень рентабельности отдельных изделий изменяется под

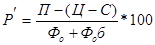

воздействием факторов, приведенных на рис. 1.1.

Уровень влияния факторов первого порядка может быть

рассчитан способами последовательного изолирования (цепных подстановок) или

абсолютных разниц. При расчете способом цепных подстановок условным показателем

будет уровень рентабельности при фактической цене и плановой себестоимости

единицы продукции. Влияние изменения средних цен реализации рассчитывается

путем сравнения условного показателя с плановым, а себестоимости единицы

продукции - фактического с условным.

Рис 1.1. Структурно-логическая модель

рентабельности единицы продукции

Каждому предприятию нужна информация о рентабельности не

только единицы отдельных видов продукции, но и всей произведенной и

реализованной.

На изменение уровня рентабельности произведенной

продукции оказывают влияние следующие факторы:

изменение структуры продукции;

изменение отпускных цен на продукцию;

изменение цен на сырье и материалы;

изменение уровня затрат (себестоимости).

Изменение структуры продукции оказывает влияние на

уровень ее рентабельности в связи с тем, что, во-первых, различен уровень

рентабельности отдельных изделий, во-вторых, средний уровень рентабельности

произведенной продукции не совпадает с уровнем рентабельности отдельных

изделий. Влияние этого фактора может быть как положительным, так и

отрицательным. Расчет уровня влияния факторов целесообразно производить приемом

цепных подстановок. Целесообразно провести анализ рентабельности реализованной

продукции и по показателю чистой прибыли. Это позволяет иметь информацию об

уровне чистой прибыли с каждого рубля проданной продукции.

Таким образом, алгоритм анализа прибыли в торговле

отличают некоторые особенности, связанные с порядком формирования доходов и

составом затрат. На размер прибыли в торговле, кроме рассмотренных факторов,

влияет величина валового дохода, которая в свою очередь формируется под

влиянием объема товарооборота, среднего уровня торговых надбавок по товарным

группам и структурных сдвигов в ассортименте.

1.3. Методика проведения анализа показателей прибыльности и

рентабельности

Различают показатели рентабельности продукции и

рентабельности предприятия, а также ряд других показателей.

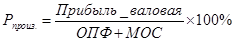

Рентабельность производства показывает, насколько результативно

используется имущество предприятия. Она определяется как процентное отношение

годовой прибыли (балансовой) к среднегодовой стоимости основных фондов и сумме

оборотных средств:

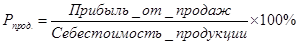

Рентабельность продукции показывает результативность

текущих затрат; она определяется отношением прибыли от реализации товарной

продукции к себестоимости продукции. Рентабельность продукции можно определять

как в целом по всей продукции, так и по отдельным ее видам.

Под рентабельностью предприятия понимается его

способность к приращению вложенного капитала.

Задачей анализа рентабельности являются несколько

положений: оценить динамику показателя рентабельности с начала года, степень

выполнения плана, определяют и оценивают факторы, влияющие на эти показатели, и

их отклонения от плана; выявляют и изучают причины потерь и убытков, вызванных

бесхозяйственностью, ошибками в руководстве и другими упущениями в

производственно-хозяйственной деятельности предприятия; вскрывают и

подсчитывают резервы возможного увеличения прибыли или дохода предприятия.

Таким образом, анализ рентабельности производится по двум

основаниям:

1) по факторам эффективности;

2) в зависимости от размера прибыли и величины

производственных факторов.

Рентабельность отдельных изделий:

(1.5)

(1.5)

Расчет этой рентабельности позволяет принимать

управленческие решения относительно производства и избегать накопления убытков.

Расчет этого показателя требует отлаженной системы калькуляции, для определения

себестоимости.

Рентабельность продукции:

(1.6)

(1.6)

Общая рентабельность рассчитывается по следующей формуле:

, (1.7)

, (1.7)

где Прибыль_валовая – балансовая,

ОПФ – основные производственные фонды,

МОС – материальные оборотные средства (ТМЦ).

, (1.8)

, (1.8)

где Роб – общая рентабельность,

ЧП – чистая прибыль,

В – выручка от реализации.

Значение (роль) этого показателя на сегодня снизилось.

Показатели, основывающиеся на показателях чистой прибыли.

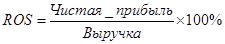

а) Рентабельность продаж:

, (1.9)

, (1.9)

Показывает долю чистой прибыли в рубле проданной продукции

и характеризует эффективность текущих затрат.

Кроме текущих затрат есть авансированный капитал, от

сюда:

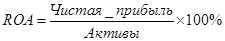

б) Рентабельность активов:

(1.10)

(1.10)

Здесь рассматривается эффективность всех активов, а

собственников интересует насколько эффективно используются вложенные ими

средства:

в) Рентабельность собственного капитала

Рентабельность собственного капитала рассчитывается по

следующей формуле:

, (1.11)

, (1.11)

где Рск – рентабельность собственного капитала,

ЧП – чистая прибыль,

СК – собственный капитал.

Показывает доходность текущих средств, что вложили

собственники. Показывает способность предприятия выплачивать дивиденды.

Пример: Подтверждение величины ожидаемой чистой прибыли

поднимает стоимость акции и наоборот.

В международной практике

используются два метода определения стоимости собственного капитала

предприятия: как общая стоимость собственного капитала на основе балансовых

показателей, и как стоимость вещественного собственного капитала владельцев

компании, получаемая уменьшением балансовой суммы собственного капитала на

величину стоимости нематериальных активов. Величина чистой прибыли берется из

Отчета о прибылях и убытках, а сумма капитала компании из балансового отчета.

Коэффициент рентабельности собственного капитала показывает

долю прибыли в собственном капитале, вложенном в компанию ее акционерами, т.е.

меру того вознаграждения, которое они получают за принятие на себя риска,

связанного с помещением средств в коммерческое предприятие. Кроме этого, это

соотношение отражает и потенциальные возможности расширения деятельности

компании, которое проявляется в увеличении объема продаж ее товаров и услуг.

При расширении объема продаж фирмы собственный капитал должен увеличиваться

теми же темпами, в противном случае опережающими темпами начнет увеличиваться

задолженность. Это соотношение должно рассматриваться не изолированно, а в

сочетании с другими удельными показателями, характеризующими деятельность

компании. Высокий уровень данного соотношения может выступать следствием недостаточной

капитализации (слишком малого объема собственного капитала, вложенного в

компанию акционерами), а не действительно высокой эффективностью фирмы. Он

может иметь место и при сравнительно низком уровне соотношения чистой прибыли и

чистых продаж.

Показатель рентабельность инвестиций считает чистую

прибыль, полученную на вложенную денежную единицу и рассчитывается по следующей

формуле:

, (1.12)

, (1.12)

где Ри – рентабельность инвестиций,

ЧП – чистая прибыль,

СС – собственные средства.

По полученным результатам ключевых показателей

рентабельности проводится сравнение их значений с базисными или начальными,

определяется тенденция изменения. Благоприятной тенденцией считается рост

показателей рентабельности.

Уменьшение этих показателей должно сопровождаться более

детальным исследованием факторов, влияющих на отрицательное изменение.

Возможно, уменьшилась выручка или увеличилась чистая прибыль, тогда выясняются

причины этих изменений и начинаются поиски мероприятий по исправлению отрицательных

тенденций или поддержанию положительных тенденций.

Все показатели, описанные в теоретической части методики,

автоматически рассчитываются в таблице. В последней строке представлен расчет

целевого показателя рентабельности собственного капитала, величина которого,

разумеется, одинакова во всех трех моделях.

Таким образом, расчет прибыльности и рентабельности можно

проводить по следующему алгоритму (табл. 1.1).

Таблица 1.1

|

Показатель

|

Формула

расчета

|

|

Оценка рентабельности

финансово-хозяйственной деятельности предприятий

|

|

1. Общая рентабельность

|

|

|

2. Рентабельность

собственного капитала

|

|

|

3. Рентабельность

инвестиций

|

|

Оценка прибыльности и рентабельности проводится поэтапно.

На первом этапе проводится анализ структуры и состава актива и пассива баланса.

На втором этапе проводится анализ прибыльности предприятий. На третьем этапе

производится оценка рентабельности финансово-хозяйственной деятельности

государственных унитарных предприятий. На четвёртом этапе производится расчет

рентабельности собственного капитала.

В процессе функционирования предприятия величина активов,

их структура претерпевают постоянные изменения. Наиболее общее представление об

имевших место качественных изменениях в структуре средств и их источников, а

также динамике этих изменений можно получить с помощью вертикального и

горизонтального анализа отчетности.

Горизонтальный анализ – это динамический анализ

показателей. Он позволяет установить их абсолютные приращения и темпы роста.

Вертикальный анализ – это структурный анализ актива и

пассива баланса. Структура (состав) в экономическом анализе измеряется

количественно, как соотношение частей, выражаемое их удельными весами в общем

объеме изучаемой совокупности. Измеряется в долях единицы или в процентах.

На основании рассмотрения динамики изменения данных

показателей делаются выводы о том, имеют ли благоприятную тенденцию изменения

показателей по итогам года.

Сущность обозначенных выше этапов раскрывается в

следующем:

Первый этап – Анализ состава и структуры актива и пассива

баланса.

Анализ структуры актива баланса проводится по следующим

направлениям: текущие активы; денежные средства; краткосрочные инвестиции;

краткосрочная дебиторская задолженность; счета и векселя к получению;

межфирменная дебиторская задолженность; прочая дебиторская задолженность;

долгосрочная дебиторская задолженность; товарно-материальные запасы; сырье,

материалы и комплектующие; незавершенное производство; готовая продукция;

прочие запасы; расходы будущих периодов; прочие текущие активы; долгосрочные

активы; земля, здания и оборудование; нематериальные активы; долгосрочные

инвестиции; незавершенные инвестиции; прочие долгосрочные активы.

Анализ структуры пассива баланса проводится по следующим

направлениям: текущие обязательства; краткосрочные займы; кредиторская

задолженность; счета и векселя к оплате; налоги к уплате; межфирменная

кредиторская задолженность; полученные авансы; дивиденды к выплате; прочая

кредиторская задолженность; доходы будущих периодов; резервы предстоящих

расходов и платежей; прочие текущие обязательства; долгосрочные обязательства;

долгосрочные займы; прочие долгосрочные обязательства; собственный капитал;

акционерный капитал; резервы и фонды; добавочный капитал; нераспределенная прибыль;

прочий собственный капитал.

Затем, заполняется таблица 1.1 с учетом полученных

значений.

Таблица 1.1.

Анализ

актива баланса

|

Наименование

статей баланса

|

Предотчетный

год, тыс.руб.

|

Отчетный

год, тыс.руб.

|

Прирост,

тыс.руб.

|

Прирост,

%

|

|

текущие активы

|

–

|

–

|

–

|

–

|

|

денежные средства

|

–

|

–

|

–

|

–

|

|

краткосрочные

инвестиции

|

–

|

–

|

–

|

–

|

|

краткосрочная

дебиторская задолженность

|

–

|

–

|

–

|

–

|

|

счета и векселя к

получению

|

–

|

–

|

–

|

–

|

|

межфирменная

дебиторская задолженность

|

–

|

–

|

–

|

–

|

|

прочая дебиторская

задолженность

|

–

|

–

|

–

|

–

|

|

долгосрочная

дебиторская задолженность

|

–

|

–

|

–

|

–

|

|

товарно-материальные

запасы

|

–

|

–

|

–

|

–

|

|

сырье, материалы и

комплектующие

|

–

|

–

|

–

|

–

|

|

незавершенное

производство

|

–

|

–

|

–

|

–

|

|

готовая продукция

|

–

|

–

|

–

|

–

|

|

прочие запасы

|

–

|

–

|

–

|

–

|

|

расходы будущих

периодов

|

–

|

–

|

–

|

–

|

|

прочие текущие активы

|

–

|

–

|

–

|

–

|

|

долгосрочные активы

|

–

|

–

|

–

|

–

|

|

земля, здания и

оборудование

|

–

|

–

|

–

|

–

|

|

нематериальные активы

|

–

|

–

|

–

|

–

|

|

долгосрочные инвестиции

|

–

|

–

|

–

|

–

|

|

незавершенные

инвестиции

|

–

|

–

|

–

|

–

|

|

прочие долгосрочные

активы

|

–

|

–

|

–

|

–

|

|

СУММАРНЫЙ АКТИВ

|

–

|

–

|

–

|

–

|

Таблица 1.2

Анализ пассива баланса

|

Наименование

статей баланса

|

Предотчетный

год, тыс.руб.

|

Отчетный

год, тыс.руб.

|

Прирост,

тыс.руб.

|

Прирост,

%

|

|

текущие обязательства

|

–

|

–

|

–

|

–

|

|

краткосрочные займы

|

–

|

–

|

–

|

–

|

|

кредиторская задолженность

|

–

|

–

|

–

|

–

|

|

счета и векселя к оплате

|

–

|

–

|

–

|

–

|

|

налоги к уплате

|

–

|

–

|

–

|

–

|

|

межфирменная кредиторская

задолженность

|

–

|

–

|

–

|

–

|

|

полученные авансы

|

–

|

–

|

–

|

–

|

|

дивиденды к выплате

|

–

|

–

|

–

|

–

|

|

прочая кредиторская

задолженность

|

–

|

–

|

–

|

–

|

|

доходы будущих периодов

|

–

|

–

|

–

|

–

|

|

резервы предстоящих расходов

и платежей

|

–

|

–

|

–

|

–

|

|

прочие текущие обязательства

|

–

|

–

|

–

|

–

|

|

долгосрочные обязательства

|

–

|

–

|

–

|

–

|

|

долгосрочные займы

|

–

|

–

|

–

|

–

|

|

прочие долгосрочные

обязательства

|

–

|

–

|

–

|

–

|

|

собственный капитал

|

–

|

–

|

–

|

–

|

|

акционерный капитал

|

–

|

–

|

–

|

–

|

|

резервы и фонды; добавочный

капитал

|

–

|

–

|

–

|

–

|

|

нераспределенная прибыль

|

–

|

–

|

–

|

–

|

|

прочий собственный капитал

|

–

|

–

|

–

|

–

|

|

СУММАРНЫЙ ПАССИВ

|

–

|

–

|

–

|

–

|

На втором этапе проводится анализ прибыльности

предприятия.

В первую очередь анализируется чистая выручка (Net Revenues). Под чистой

выручкой понимается сумма, которую получает предприятие от продажи продукции,

после уплаты налога на добавленную стоимость, акцизов и т.п.

Далее проводится анализ себестоимости (Cost of Sales) в процентах от чистой выручки. Что

выражает долю затрат на производство готовой продукции в чистой выручке от

реализации в течение одного года.

После этого анализируется балансовая прибыль, полученная за год, то есть

прибыль до уплаты налогов. Затем чистая прибыль в процентах от балансовой

прибыли. Абсолютная величина чистой прибыли определяется как балансовая прибыль

за вычетом платежей в бюджет. Доля чистой прибыли в балансовой прибыли

характеризует качество налогового планирования в компании (чем этот показатель

больше, тем лучше для компании и инвесторов).

Следующим шагом является анализ темпа роста чистой прибыли, проценты в год.

Обычно этот показатель подвержен сильным колебаниям, поэтому для инвестора

важно не столько текущее значение, сколько тенденция, сложившаяся в течение

года.

В конце в случае если оценивается акционерное общество анализируются

дивиденды в процентах от чистой прибыли (Payout Ratio). Характеризует

дивидендную политику компании, ее склонность делиться прибылью с акционерами.

Рассматриваемый вместе с абсолютной величиной чистой прибыли, он позволяет

оценить дивидендную доходность акций в будущем, если есть прогнозная информация

о будущих прибылях предприятия. Кроме того, позволяет оценить средства,

реинвестируемые в развитие производства.

На третьем этапе оцениваются показатели рентабельности

финансово-хозяйственной деятельности предприятий.

Оценка показателей прибыльности (рентабельности) предприятия будет

представлена в табл. 1.3.

Таблица 1.3

Показатели прибыльности (рентабельности) предприятия

|

Показатели

рентабельности

|

2002

|

2003

|

Темп

роста, %

|

|

Прибыльность (отношение

балансовой прибыли к объему реализации продукции)

|

|

|

|

|

Рентабельность

инвестиций, т.е. отношение балансовой прибыли к общим инвестициям

(долгосрочные обязательства плюс собственный капитал)

|

|

|

|

|

Рентабельность производства (отношение балансовой прибыли к

себестоимости)

|

|

|

|

|

Рентабельность реализации (отношение чистой прибыли к объему реализации)

|

|

|

|

|

Рентабельность собственного капитала (отношение чистой прибыли к

собственному капиталу)

|

|

|

|

|

Рентабельность активов (отношение чистой прибыли к общей величине

активов)

|

|

|

|

Приведем пример формы для расчета рентабельности

"JFC- Урал", который представлен в табл. 1.3.

Таблица 1.3

Форма

для расчета рентабельности "JFC- Урал"

|

№ п/п

|

Показатели

|

Ед.

измерения

|

2002

|

2003

|

Темп

роста в 2003 г. (% к 2002 г.)

|

|

1

|

Выручка от реализации продукции (работ, услуг)

|

тыс.руб.

|

|

|

|

|

2

|

Себестоимость реализации продукции (работ, услуг)

|

тыс.руб.

|

|

|

|

|

3

|

Среднегодовая стоимость среднегодовых производственных фондов

|

тыс.руб.

|

|

|

|

|

4

|

Общие активы (баланс нетто)

|

тыс.руб.

|

|

|

|

|

5

|

Средняя величина собственного капитала (баланс нетто)

|

тыс.руб.

|

|

|

|

|

6

|

Балансовая прибыль

|

тыс.руб.

|

|

|

|

|

7

|

Чистая прибыль

|

тыс.руб.

|

|

|

|

|

8

|

Рентабельность реализации (стр.7 : стр.1)

|

|

|

|

|

|

9

|

Рентабельность производства (стр.6 : стр.2)

|

|

|

|

|

|

10

|

Рентабельность фондов (стр.6 : стр.3)

|

|

|

|

|

|

11

|

Рентабельность собственного капитала (стр.7 : стр.5)

|

|

|

|

|

|

12

|

Рентабельность активов (стр.7 : стр.4)

|

|

|

|

|

2.

АНАЛИЗ ПРИБЫЛЬНОСТИ

И РЕНТАБЕЛЬНОСТИ ПРЕДПРИЯТИЯ

2.1. Краткая характеристика предприятия

Группа

Компаний основана в 1994 году в Санкт-Петербурге и работает под названием JFC с

1996 года. JFC – одна из первых компаний-импортеров, открывшая "великий

фруктовый путь" в Россию. Сфера деятельности группы – импорт, хранение,

обработка, транспортировка и реализация фруктово-овощной продукции на

территории России. Группа входит в тройку лидеров по импорту фруктов и овощей.

JFC занимается не только поставкой фруктов и овощей, но и

обеспечивает полный технологический цикл предпродажной обработки продукции.

Высокий профессионализм менеджеров, отлаженная работа с поставщиками и высокое

качество продукции позволили компании быстро и прочно занять лидирующее

положение во фруктовом бизнесе России. Компания заслуженно приобрела репутацию

лидера российского рынка, всегда ориентированного на потребности своих

клиентов.

В течение всего времени JFC динамично развивалась. В 1998

году Компания приступила к активному формированию своей распределительной сети.

Создание разветвленной инфраструктуры является одним из стратегических

направлений развития бизнеса JFC. Каждый год открываются новые фруктовые

терминалы в ключевых районах России, которые и на сегодняшний день остаются

лучшими площадками для оптовой торговли фруктами и овощами. С момента основания

площадь складских помещений компании увеличилась в 3,5 раза и сейчас составляет

50 000 кв. м (такими площадями не располагает ни одна аналогичная российская

фирма).

Отличительной чертой работы компании является использование

новейших отраслевых технологических разработок. Все терминалы оснащены самым

современным оборудованием для хранения и дозаривания фруктов и овощей, что

позволяет не только эффективно обслуживать клиентов, но и гарантировать высокое

качество продукции.

JFC занимается поставками в Россию фруктов, которые, к

сожалению, не растут на нашей территории, но являются необходимыми в рационе

современного человека, заботящегося о своем здоровье. Прежде всего, это

апельсины, лимоны и бананы. Особая роль бананов во фруктовом рационе признана

во всем мире. Это фрукт, потребление которого не имеет ограничений, т.к. он не

вызывает аллергических реакций, он показан людям всех возрастов, его

питательная ценность и удобство в употреблении, а также доступная цена делают

его фаворитом фруктовой торговли. Компания JFC организует законченную

логистическую цепочку поставок фруктов и овощей, предоставляя лучший сервис, с

одной стороны – производителю (за счет долгосрочных контрактов), с другой –

потребителю. Производители заинтересованы в стабильных поставках своего товара

и в расширении рынков сбыта, а российский потребитель – в возможности широкого

выбора фруктов безупречного качества по оптимальной цене.

В ближайших планах JFC – дальнейшее развитие и расширение

сотрудничества с розничными сетями, строительство новых терминалов, создание

собственного автотранспортного предприятия.

Основной

специализацией компании является импорт бананов. Доля продаж бананов в

структуре выручки компании составляет более 60%, удельный вес компании на

российском рынке бананов составляет 30% и имеет тенденцию к увеличению.

Ключевыми продуктами деятельности компании являются цитрусовые, яблоки и груши,

доля которых составляет от 20% до 25%. Группа является крупным импортером

овощей, но их доля в выручке не превышает 3%.

География

закупок JFC охватывает практически все континенты. В Латинской Америке

поставщиками JFC являются Эквадор, Аргентина, Чили, Колумбия, Уругвай. В Европе

- Франция, Италия, Голландия, Испания, Бельгия, Португалия. В Африке - Марокко,

Египет, ЮАР. В настоящее время JFC фрахтует суда-рефрижераторы для доставки

фруктов морским путем до портов России. Поставка осуществляется в два порта:

Санкт-Петербург и Новороссийск. В Санкт-Петербург поставки осуществляются с

частотой 4-5 судов в месяц (220-250 тыс. условных коробок на судне), в

Новороссийск – 2-3 судна в месяц (100 тыс. условных коробок на судне). Из порта

прибытия товар отправляется либо на один из терминалов JFC (большая часть),

либо непосредственно оптовым покупателям. Группа не обладает собственным

автопарком. Для перемещения товара между портами, терминалами и клиентами

экспедитор (предприятие группы JFC) нанимает необходимый автотранспорт у

сторонних организаций. При этом задействуется одновременно до 150-200 грузовых

автомашин.

На

сегодняшний день Компания обладает следующей системой терминалов:

«JFC-Санкт-Петербург», «JFC-Москва-Бирюлево», «JFC-Москва-Амурская»,

«JFC-Москва-Покровская», распределительный терминал «Фруктовый центр «Новые

Черемушки» (Москва), «JFC-Челябинск», «JFC-Урал» (Екатеринбург), «JFC-Кубань»

(Краснодар).

Существующая

система терминалов обеспечивает деятельность Компании в Северо-Западном,

Центральном, Северо-Кавказском и Уральском регионах.

Таблица

1

Доля JFC на

региональных рынках

|

Регион

|

Доля JFC (%)

|

|

Северо-Западный

|

30

|

|

Центральный

|

40

|

|

Поволжский

|

25

|

|

Северо-Кавказский

|

50

|

|

Уральский

|

30

|

Источник: JFC

JFC имеет

сложившийся круг постоянных клиентов, которые составляют около 90% от общего

числа покупателей. Подавляющая часть розничных клиентов - это небольшие

оптовые/розничные фирмы и частные лица, торгующие на рынках. На торговые сети

приходится 10-15% объема сбыта. Клиентами JFC являются «АБК», «Ашан», «Дикси»,

«Маркткауф», «Метро КэшЭндКэрри», «Перекресток», «Пятерочка», «Тандер» и

другие.

Инвестиционные

планы компании включают в себя следующие проекты:

—

Внедрение системы управления

бизнес-процессами mySAP.com - 1 млн. долларов США.;

—

Строительство двух

распределительных центров по обслуживанию розничных сетей в

Москве - 20

млн. долларов и одного - в Санкт-Петербурге 10 млн. долларов.

—

Приобретение флота рефрижераторных

судов - 11 млн. долларов;

—

Модернизация (реконструкция) терминалов

в Краснодаре и Санкт-Петербурге

Планируемый

объем инвестиций: «JFC-Кубань» – 5 млн. долларов США, «JFC-

Екатеринбург»

– 4,5 млн. долларов;

—

Строительство паковочных станций

для местных овощей и фруктов в рамках программ сельскохозяйственной кооперации;

60 млн. долларов;

—

Приобретение 50 тягачей с

рефрижераторными полуприцепами – 6 млн. долларов;

—

Строительство рефрижераторных

портовых терминалов (на Балтийском и Черном морях) 40 млн. долларов.

Производственные

риски в деятельности компании высоки и связаны с отсутствием собственного

транспорта, возможными колебаниями курсов валют, а так же нестабильной

политической обстановкой в странах где размещаются основные поставщики

компании.

Российский

рынок импорта плодоовощной продукции к настоящему времени практически сложился.

На нем сформировалась тройка лидеров, представленная тремя петербургскими

компаниями: JFC, Sunway Traders и Sorus. По основной товарной позиции (бананам)

на их долю совокупно приходится около 80% импорта. В объеме импорта бананов в

стоимостном выражении JFC занимает около 30%, а по другим приоритетным позициям

(апельсинам, яблокам, грушам) — от 20 до 25%. Sorus занимает 15-20% фруктового

рынка России. Доля Sunway Traders приближается к 30%. Конкурентами ведущих

импортеров являются небольшие компании, производящие совместные закупки судовых

партий в составе логистических групп Baltfruit, Fruitbrothers. Кроме того, на

рынке работают мелкие фирмы, перекупающие фрукты в Европе, в то время как

крупные компании работают по прямым контрактам с первым звеном экспорта.

Определенную

опасность для российских компаний-импортеров представляет повысившаяся

вероятность прихода на российский рынок транснациональных компаний.

При

сходстве структуры потребления u1076 до сих пор существует значительный разрыв

между количеством потребляемых фруктов на душу населения в России и за рубежом.

Этот разрыв сокращается по мере роста доходов населения России, кроме того, на

рост импорта влияет трансформация потребительских предпочтений (пропаганда

здорового образа жизни и т.п.). В целом, в настоящее время в нашей стране

наблюдается долгосрочная тенденция к росту потребления плодовоовощной

продукции. По оценкам экспертов, импорт свежих фруктов в Россию в ближайшем

десятилетии будет расти на 10% в год.

Импорт

бананов является основным сектором рынка, на котором JFC ведет свою

деятельность. Объем бананового рынка страны составляет, по экспертным оценкам,

не менее $750 млн. в год. Прогноз импорта на 2003 г. составляет 716 тыс. тонн,

что на 12% больше чем в предыдущем году. Импорт цитрусовых в Россию в 2000 году

составил 472 тыс. тонн, или около 3,3 кг на душу населения. Из них более

половины – апельсины, около 25% – лимоны, мандарины занимают около 15%, доля

грейпфрутов составляет 5%. Рост импорта цитрусовых в 2002 г. относительно 2001

г. составил 16%. При этом рост импорта апельсинов - всего 3%. Незначительный

рост импорта апельсинов объясняется определенным «затовариванием» рынка, так

как в структуре их потребления заметную долю занимают производители соков.

Яблоки являются наиболее популярным фруктом в России, занимая 45% от

совокупного потребления, однако в структуре импорта они составляют небольшую

долю, так как основную долю потребностей потребителей покрывает собственный

урожай России. В 2002 г. ввоз яблок в Россию вырос в четыре раза по сравнению с

2001 г., составив (оценочно) 100-120 тыс. тонн. По прогнозам экспертов, импорт

яблок будет расти в соответствии с ростом благосостояния населения.

Основные этапы развития компании:

1994 год: основание компании JFC; начало поставок фруктов

(яблоки, груши, киви и др.) и овощей из Европы.

1995 год: в Санкт-Петербурге приобретен в собственность

складской комплекс.

1996 год: заключены контракты с европейскими компаниями:

"Frutera" (Голландия) – яблоки и груши, "J.P.Beemsterboer"

(Голландия) – овощи, "VOG" (Италия) – яблоки.

1998 год: открыт терминал "JFC-Самара" в Самаре;

начало поставок цитрусовых из Марокко и Египта, контракты с компаниями

"MFB" и "El-WADI"; начало работы в Аргентине - контракт с

компанией "Mono Azul" на поставку яблок и груш; контракт с компанией

"San Miguel" на поставку лимонов из Аргентины.

1999 год: открыт терминал

"JFC-Москва-Бирюлево" в Москве и терминал в Екатеринбурге; начало

поставок бананов из Эквадора, контракт с компанией "Palmar"; компания

начала работать по собственной банановой программе и стала владельцем торговой

марки "Bonanza - Золотое дно"; заключены контракты с европейскими

компаниями: "Dacomex" (Голландия) – лук, "Roveg Fruit"

(Голландия) - ассортимент, "Pominter" (Франция) – яблоки.

2000 год: открыт терминал в Екатеринбурге

"JFC-Урал"; заключены контракты с компаниями: "Vergro"

(Бельгия) – яблоки, груши, "Cosama Btrry" (Франция) – яблоки,

"Lona Trading" (ЮАР) – апельсины.

2001 год: открыт второй терминал в Москве

"JFC-Москва-Амурская" и открыт терминал "JFC-Кубань в

Краснодаре"; открыт третий терминал в Москве

"JFC-Москва-Покровская"; контракт на поставку бананов из Эквадора с

компанией "Reybanpac" (торговая марка "Favorita"); начало

поставок бананов из Колумбии, контракт с компанией "Uniban" (торговая

марка "Turbana").

2002 год: в Санкт-Петербурге открыт новый банановый склад,

ставший одним из лучших в Европе; открыт терминал в Челябинске; контракт на

поставку яблок и груш из Аргентины с крупнейшим производителем

"Bocchi-Expofruit", контракты с " Chateau De Nages"

(Франция) – яблоки и "Ozler Agri Business" (Турция) – цитрусовые.

2003 год: открыт Фруктовый Центр

компании "JFC-Retail", специализирующийся на поставках фруктов и

овощей в крупнейшие розничные сети Москвы; модернизация системы управления и

переход на новую информационную систему корпоративного управления mySAP.com;

заключен контракт о стратегическом партнерстве с компанией

"Reybanpac" – одним из крупнейших мировых производителем бананов; в

состав группы компаний JFC вошла компания "Konfei"; создана компания

"JFC-Cargo" для эффективного транспортного обеспечения бизнеса на

базе собственного автопарка.

2004 год: открыт терминал "JFC-Сибирь".

Развитие компаний происходит в соответствии с их миссией и

стратегическими целями.

Компания JFC успешно достигла целей, которые ставила перед

собой в предыдущие 5 лет:

—

Развитие дистрибуторской сети

(географическое расширение).

—

Внедрение передовых технологий.

—

Создание клиентской базы.

В настоящее время эти задачи успешно решены, и сегодня

компания является одним из лидеров российского рынка.

Миссия компании: создание национальной компании –

дистрибутора, реализующей услугу по продвижению и продаже качественной

продукции от производителя до потребителя.

Стимулирование потребления через пропаганду здорового образа

жизни (здоровое питание – основа здорового образа жизни).

Обеспечение прибыльности сотрудничества для всех партнеров

(потребителей, производителей, сотрудников, акционеров).

Кедо:

1.

Мы стремимся всегда делать свою

работу лучше всех, всегда использовать последние технологические достижения и

новаторские управленческие решения.

2.

Мы всегда открыты и честны друг с

другом и с нашими партнерами.

3.

Мы всегда в движении, у нас всегда

хватит сил и энергии измениться к лучшему.

Еще находясь на пути к ближайшей вершине, мы планируем путь к

последующим.

Принципы

1.

Мы хотим, чтобы все сотрудники компании:

2.

Заботились о своем здоровье и

здоровье своих близких, пропагандировали здоровый образ жизни, в том числе, и

личным примером.

3.

Всегда выполняли свои обязанности

на высочайшем уровне компетентности.

4.

Могли принимать ответственные

решения, быть инициативными и неравнодушными к судьбе компании.

5.

Были открыты для новых знаний,

информации, новостей о грядущих событиях, актуальных проблемах и тенденциях

развития.

6.

Доверяли другим и сами были бы

достойны доверия.

7.

Бережно относились к имуществу

компании.

8.

Сотрудники любого ранга должны

соблюдать принятые в компании принципы поведения, не создавать себе специальных

привилегий в ущерб остальным, относиться к своим коллегам как клиентам и

партнерам.

Девиз: Свежие фрукты для здоровья людей!

Компания располагает крупнейшей распределительной сетью из

семи фруктовых терминалов, расположенных в таких крупных городах как

Санкт-Петербург, Москва (три терминала), Краснодар и Екатеринбург и Челябинск.

Терминалы Компании JFC – это многофункциональные комплексы,

обеспечивающие хранение, обработку и реализацию фруктов и овощей. Один терминал

может включать в себя несколько складов.

Каждый склад – это современное и удобное здание с подъездными

путями и погрузочными площадками. Терминалы оснащены холодильным и

вентиляционным оборудованием (что позволяет хранить различные виды овощей и

фруктов), газационными камерами для дозревания бананов.

Технология хранения бананов существенно отличается от

хранения других видов фруктов и овощей и включает в себя процесс для дозревания

(газации) бананов. Бананы всегда импортируются только в зеленом (незрелом)

состоянии, поэтому процесс газации необходим для своевременного и равномерного

созревания. Газация дает возможность управлять состоянием бананов и гарантирует

потребителю качественный и вкусный продукт. Общее количество камер газации –

100, общая емкость камер составляет 210000 коробок бананов одновременно.

JFC в корне изменила привычный всем россиянам образ

отечественной системы хранения и распределения плодоовощной продукции. JFC –

единственная российская фруктовая компания, работающая по мировым стандартам

хранения, переработки и реализации фруктов и овощей.

На всех терминалах JFC установлено высокотехнологичное

холодильное оборудование.

Компрессорное оборудование германских фирм "Bitzer"

и "Copeland".

Теплообменное оборудование шведского концерна "Alfa

Laval" и финской компании "Fincoil".

Вентиляционное оборудование шведской фирмы

"Kanalflakt".

Автоматика датской фирмы "Danfoss".

Все производители – ведущие компании в мире и являются разработчиками

новейших технологий.

2.2. Расчет основных финансовых показателей

В настоящее время нет недостатка в различного рода

методиках экономического анализа. Однако, прежде всего, объектом исследований

является финансовая деятельность предприятия.

Финансовый анализ на предприятии состоит из собственно

анализа – логических приёмов определения понятия финансов предприятия, когда

это понятие подразделяют по признакам на составные части, чтобы таким образом

сделать познание его ясным в полном объёме; синтеза – соединения ранее

разложенных элементов изучения объекта в единое целое и выработки мер по

улучшению финансового состояния предприятия.

Предметом финансового анализа являются финансовые

ресурсы и их потоки. Основная цель финансового анализа – оценка финансового

состояния и выявление возможностей повышения эффективности функционирования

предприятия. Основная задача – эффективное управление финансовыми ресурсами

предприятия.

Результаты финансового анализа интересуют не только

работников самого предприятия, но и его партнёров по экономической

деятельности, государственные, налоговые, фискальные органы и др.

Информационной базой для проведения финансового анализа является главным

образом бухгалтерская отчётность, то есть бухгалтерский баланс и приложения к

нему.

Задача анализа ликвидности баланса возникает в связи с

необходимостью давать оценку кредитоспособности предприятия, то есть его

способности своевременно и полностью рассчитываться по всем своим

обязательствам.

Ликвидность баланса определяется как степень покрытия

обязательств организации её активами, срок превращения которых в деньги

соответствует сроку погашения обязательств. От ликвидности баланса следует

отличать ликвидность активов, которая определяется как величина, обратная

времени, необходимому для превращения их в денежные средства. Чем меньше время,

которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их

ликвидность.

Техническая сторона анализа ликвидности баланса

заключается в сопоставлении средств по активу с обязательствами по пассиву. При

этом активы должны быть сгруппированы по степени их ликвидности и расположены в

порядке убывания ликвидности, а обязательства должны быть сгруппированы по

срокам их погашения и расположены в порядке возрастания сроков уплаты.

Ликвидность – способность товарно-материальных

ценностей превращаться в деньги, являющимися абсолютно ликвидными средствами.

Анализ ликвидности баланса заключается в сравнении

средств по активу, сгруппированных по степени их ликвидности и расположенных в

порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по

срокам их погашения и расположенными в порядке возрастания сроков.

Баланс считается абсолютно ликвидным, если имеет место

следующие соотношения: А1³П1; А2³ П2; А3 ³П3; А4 £П4.

А1 – наиболее ликвидные активы

А1 = ДС + КФВ, (7)

где ДС – денежные

средства;

КФВ – краткосрочные финансовые вложения.

А12002 = 120.

А12003= 134.

А2 – быстро реализуемые активы

А2 = ДЗ + КФВ, (8)

где ДЗ – дебиторская

задолженность;

КФВ – краткосрочные финансовые вложения.

А22002 = 14.

А22003 = 22.

A3 –медленно реализуемые активы

А2 = 3 + НДС + ДДЗ, (9)

где З – запасы;

НДС – налог на добавленную стоимость;

ДДЗ – долгосрочная дебиторская

задолженность.

А32002 = 164.

А32003 = 191.

А4 – трудно реализуемые активы.

А42002 = 106.

А42003 = 116.

Группировка пассивов происходит по степени

срочности их возврата:

П1 – наиболее краткосрочные обязательства

П1 = КЗ, (10)

где КЗ – кредиторская

задолженность.

П12002 = 274.

П12003 = 244.

П2 – краткосрочные пассивы

П2 = КСкред. + КСпассив. (11)

П22002 = 0.

П22003 = 0.

П3 – долгосрочные пассивы

П3 = ДСкред. + ДБП + ФП + РПР, (12)

где ДБП – доход в будущих

периодах;

ФП – фонд потребления;

РПР – резервы предстоящих расходов.

П32002 = 0.

П32003 = 0.

П4 – постоянные пассивы

П4 = СК = ДК + РК, (13)

где СК – собственный

капитал;

ДК – добавочный капитал;

РК – резервный капитал.

П42002 = 10.

П42003 = 12.

Сопоставление А1 – П1 и А2 – П2 позволяет выявить

текущую ликвидность предприятия, что свидетельствует о неплатежеспособности в

ближайшее время. Сравнение A3 – ПЗ отражает перспективную ликвидность. На ее

основе прогнозируется долгосрочная ориентировочная платежеспособность.

Четвертое неравенство носит так называемый балансируемый характер: его

выполнение свидетельствует о наличии у предприятия собственных оборотных

средств.

Полученные коэффициенты сведем в таблицу 14.

Таблица 14

Ликвидность

баланса

|

2002

|

2003

|

|

А1 < П1

|

А1 < П1

|

|

А2 > П2

|

А2 > П2

|

|

А3 > П3

|

А3 > П3

|

|

А4 > П4

|

А4 > П4

|

По

данным таблицы 14 видно, что на протяжении временного интервала с 2002 по 2003 А1 < П1, это показывает, что политика фирмы

стабильна. Показатели отношения А2 и П2, А3 и П3, А4 к П4 стабильны.

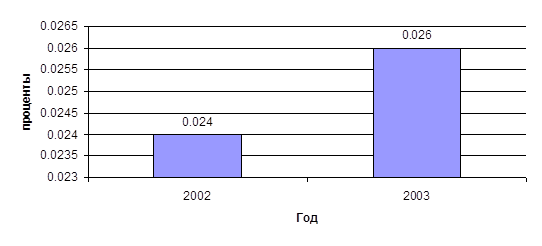

Коэффициент автономии источников формирования запасов показывает долю собственных оборотных

средств в общей сумме основных источников формирования запасов:

(14)

(14)

где СК – собственный

капитал.

А – активы.

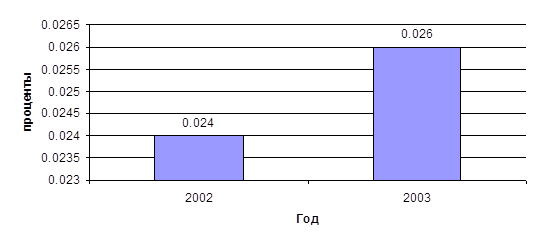

Ка 2002 = 10 / 404 = 0,024.

Ка 2003 = 12 / 463 = 0,026.

Графическое изображение данных

представлено на рис. 16.

Рис. 16 Коэффициент автономии в процентах

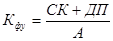

Коэффициент финансовой устойчивости показывает какая часть

активов финансируется за счет постоянных устойчивых пассивов или источников

финансирования и рассчитывается по формуле:

(15)

(15)

Кфу

2002 = 10/404 = 0,024.

Кфу

2003 = 12/463 = 0,026.

Графическое изображение данных представлено на

рис. 17.

Рис. 17. Анализ коэффициента финансовой

устойчивости

Показатель финансовой устойчивости

увеличивается, так на 2002 год он был равен 0,024, а в 2003 году 0,026.

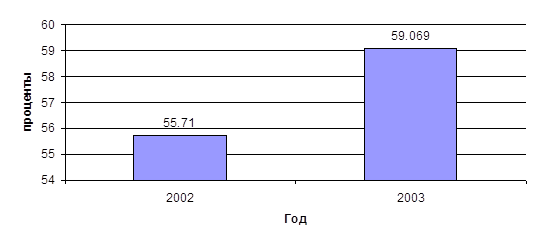

Коэффициент оборачиваемости дебиторской задолженности:

(16)

(16)

где В – выручка от

реализации;

ДЗ – дебиторская задолженность со сроком погашения

менее года.

КобДЗ2002 =

780 / 14 = 55,71

КобДЗ2003 = 1300 / 22 = 59,09

Графическое изображение данных

представлено на рис. 18.

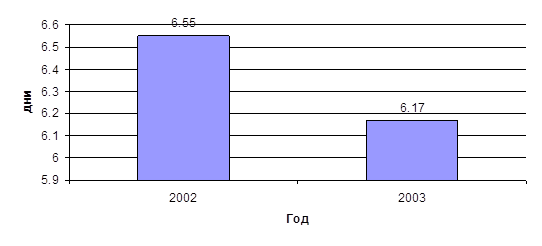

Коэффициент среднего срока оборота дебиторской

задолженности:

КСрОборДЗ = 365 * ДЗ / В, (17)

где КСрОборДЗ

– коэффициент среднего срока оборота дебиторской задолженности.

Рис. 18. Динамика коэффициента

оборачиваемости дебиторской

задолженности

КСрОборДЗ2002 = 365 * 14 / 780 = 6,55 дня

КСрОборДЗ2003 = 365 * 22 / 1300 = 6,17 дня

Графическое изображение данных

представлено на рис. 19.

Рис. 19. Динамика коэффициента среднего

срока оборота

дебиторской задолженности

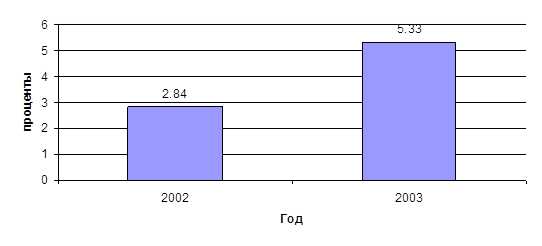

Коэффициент оборачиваемости кредиторской

задолженности:

КобКЗ = В / КЗ, (18)

где КЗ – кредиторская

задолженность.

КобКЗ2002 = 780 / 274 = 2,84.

КобКЗ2004 = 1300 / 244 = 5,33.

Показывает снижение коммерческого кредита,

предоставляемого предприятию. Снижается количество сделанных покупок в кредит.

Графическое

изображение данных представлено на рис. 20.

Рис. 20. Оборачиваемость кредиторской задолженности

Коэффициент среднего срока оборота кредиторской

задолженности:

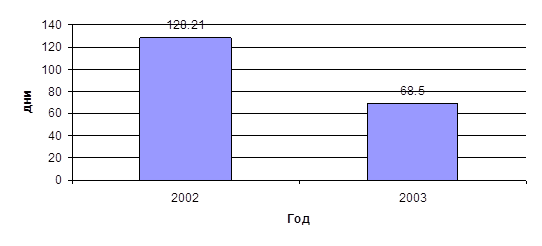

КСрОборКЗ = 365 * КЗ / В, (19)

КСрОборКЗ2002 = 365 * 274 / 780 = 128,21

дня

КСрОборКЗ2003 = 365 * 244 / 1300 = 68,5 дня

Отражает средний срок возврата коммерческого кредита

предприятием снизился.

Графическое изображение данных

представлено на рис. 21.

Рис.

21. Средний срок оборота кредиторской задолженности

2.3. Анализ прибыльности и рентабельности

Проведем анализ экономических

показателей деятельности, на примере анализа прибыли себестоимости и расчета

рентабельности товара.

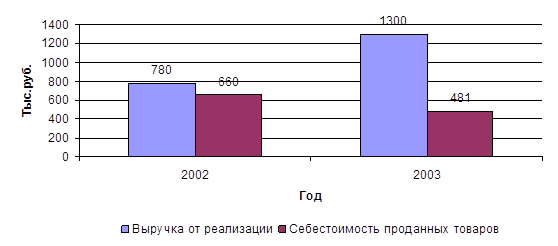

Таблица 15

Показатели деятельности, тыс.руб.

|

Показатели

деятельности организации

|

Тыс. руб.

|

Отклонение,

тыс.руб.

|

Темп роста, %

|

|

2002

|

2003

|

|

Выручка от реализации

|

780

|

1300

|

520

|

166,7

|

|

Себестоимость проданных товаров

|

660

|

481

|

-179

|

72,9

|

|

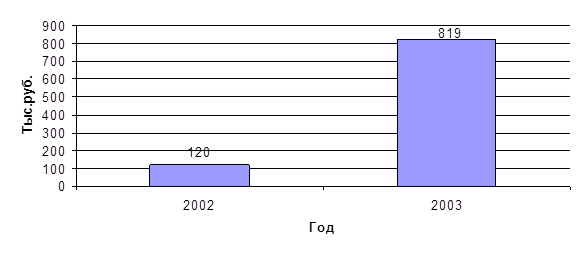

Прибыль от продаж

|

120

|

819

|

699

|

682,5

|

Зависимость выручки от реализации и

себестоимости проданных товаров представлена на рис. 22.

Рис. 22. Зависимость выручки от реализации и

себестоимости проданных товаров

С 2002 г. по 2003 г. произошло увеличение выручки

от реализации товаров на 520 тыс. руб., в это же время произошло снижение

себестоимости проданных товаров на 179 тыс.руб. Это произошло из-за увеличения

объема продаж и снижения постоянных издержек на изготовление продукции.

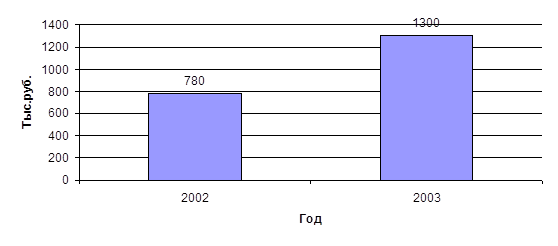

Более наглядно прибыль от продаж представлена на

рис. 23.

Рис. 23. Динамика прибыли от продаж

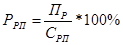

Рентабельность реализованной продукции можно

найти по следующей формуле:

, (20)

, (20)

где РРП –

рентабельность реализованной продукции;

ПР – прибыль от реализации товаров;

СРП – полная себестоимость реализации

продукции (товаров).

Рентабельность реализованной продукции

показывает, сколько прибыли от реализации продукции приходится на один рубль

полных затрат.

В 2002 г. рентабельность реализованной продукции

составляет 120/660 = 0,18 или 18%.

В 2003 г. рентабельность реализованной продукции

819/481 = 1,703 или 170,8%

Следовательно, рентабельность

реализованной продукции увеличилась, а это указывает на положительную тенденцию

к росту прибыли.

Рентабельность деятельности предприятия можно найти по

следующей формуле:

, (21)

, (21)

где

Рд

– рентабельность деятельности предприятия;

ЧП – чистая прибыль;

В – выручка.

В 2002 г. рентабельность деятельности предприятия

составляла 120/780 = 0,15 или 15%

В 2003 г. рентабельность деятельности предприятия

составляла 819/1300 = 0,63 или 63%.

Более наглядно показатели рентабельности деятельности

представлены на рис. 24.

Рис.

24. Показатели рентабельности деятельности

Рентабельность деятельности предприятия увеличилась –

это положительная тенденция.

ВЫВОДЫ по главе 2.

Анализ ликвидности активов и пассивов

показал, что политика фирмы стабильна.

Анализ финансовой устойчивости

показал, что очень незначительная часть финансируется за счет постоянных

устойчивых пассивов или источников финансирования, так в 2002 г. – 0,024., а в 2003 г. – 0,026.

Анализ дебиторской и кредиторской задолженности

позволяет сделать вывод, что коэффициент оборачиваемости дебиторской

задолженности увеличивается, так в 2002 г. он составлял – 55,71, а в 2003 г.

–59,09.

Происходит снижение среднего срока оборота дебиторской

задолженности, с 6,55 дней в 2002 г. до 6,17 дней в 2003 г.

Зато коэффициент оборачиваемости кредиторской

задолженности увеличивается, так в 2002 г. он составлял – 2,84, а в 2003 г.

составил – 5,33.

Средний срок оборота кредиторской задолженности

снижается с 128,21 дней в 2002 г., до 68,5 дней в 2003 г. То есть средний срок

возврата коммерческого кредита предприятием снизился.

С 2002 г. по 2003 г. произошло увеличение выручки от

реализации товаров на 520 тыс. руб., в это же время произошло снижение

себестоимости проданных товаров на 179 тыс.руб. Это произошло из-за увеличения

объема продаж и снижения постоянных издержек на изготовление продукции.

Анализ рентабельности показал, что в 2003 г.

рентабельность реализованной продукции увеличилась с 18% в 2002 г., до 170,8% в

2003 г.

Рентабельность деятельности предприятия также

увеличилась с 15% в 2002 г., до 63% в 2003 г.

3. ПУТИ ПОВЫШЕНИЯ ПРИБЫЛЬНОСТИ ПРЕДПРИЯТИЯ

3.1. Пути достижения основной

стратегической цели через систему BSC

В условиях динамично развивающейся экономики все большее

значение приобретают информационные технологии и интеллектуальный капитал.

Сегодня конкурентные преимущества намного труднее приобрести за счет эффективного

финансового менеджмента и инвестиций в физические активы. Те факторы, которые

составляли ощутимые конкурентные преимущества для большинства компаний 10 лет

назад, уже не могут рассматриваться в качестве ключевых двигателей будущего

успеха. Способность компании мобилизовать и использовать свои нематериальные

активы, стала более значимым фактором.

Сегодня конкурентные преимущества намного труднее приобрести

за счет эффективного финансового менеджмента и инвестиций в физические активы.

В процессе принятия решений руководители и собственники испытывают все большую

потребность в информации нефинансового характера. В условиях быстро

развивающихся рынков и острейшей конкуренции нефинансовая информация,

базирующаяся на оценке нематериальных активов предприятия, приобретает все

большее значение. Наряду с получением прибыли и повышением капитализации

сегодня первостепенное значение получают цели завоевания рынка и приобретения

конкурентных преимуществ. Лояльность клиентов, способность предприятия

обеспечить их удержание, прогрессивность технологий и отлаженность бизнес -

процессов, мощный и квалифицированный персонал - факторы которые имеют огромное

значение и оказывают влияние на стоимость компании в будущем. Система

Сбалансированных Показателей дает возможность оценить эти факторы и открывает

новые возможности для управления корпоративной стратегией.

Система сбалансированных показателей

(Balanced scorecard, BSC) это управленческая и стратегическо-измерительная

система, которая переводит миссию и стратегию организации в сбалансированный

комплекс интегрированных рабочих показателей. Создателями системы BSC являются

Роберт Каплан (Robert Kaplan) – профессор Harvard Business School и Дэвид

Нортон (David Norton) – основатель и президент компании Balanced Scorecard

Collaborative. Рождение этой системы было обусловлено осознанием того, что в

настоящее время, а тем более в будущем, для успешного руководства предприятием

уже недостаточно руководствоваться только финансовыми показателями. Созданная

ими система Balanced Scorecard учитывает четыре направления учета показателей:

финансовые показатели (1-ый уровень – проекция финансов), показатели успешности

работы с клиентами (2-ой уровень – проекция маркетинга), оценка внутренних

бизнес-процессов организации (3-ий уровень – проекция внутренних

бизнес-процессов) и профессионального уровня персонала компании (4-ой уровень –

проекция обучения и роста). Собранные воедино эти показатели дают целостную

картину текущего состояния предприятия и его будущих перспектив.

Сформулировав

количественные цели по разным направлениям, Balanced Scorecard с помощью

инструментов внесения изменений определяет наиболее короткий и эффективный путь

для достижения задач, а также определить цели дающие максимальный эффект.

Balanced Scorecard одновременно является и эффективным механизмом

стимулирования деятельности работников. Т.е. премирование персонала может быть

связано не только с финансовым показателями, но и с количественными, которые

напрямую связаны с выполнением выбранной стратегией.

Для

того чтобы эффективно управлять своей стратегией, компаниям нужна система

управления позволяющая осуществлять мониторинг предпринимаемых стратегических

инициатив. До недавнего времени такой системы не существовало вообще, пока

Balanced Scorecard не открыла новые перспективы и не изменила воззрения многих

управленцев.

В

настоящее время все большее распространение и применение получают

стратегические системы управленческого учета, одной из которых является

концепция Balanced Scorecard. Основное назначение систем подобного рода

заключается в обеспечении функций сбора, систематизации и анализа информации

необходимой для принятия стратегических управленческих решений. Balanced

Scorecard нельзя назвать просто учетной системой, она является составной частью

системы управления организации и может являться ее основным ядром.

На

сегодняшний день концепции, развивающиеся в рамках управленческого учета,

выходят далеко за рамки традиционных представлений. Сегодня менеджеры применяют

более прогрессивные инструменты, не ограничиваясь использованием только

традиционных моделей. В процессе принятия решений руководители и собственники

испытывают все большую потребность в информации не только финансового

характера. В условиях быстро развивающихся рынков и острейшей конкуренции нефинансовая

информация, базирующаяся на оценке нематериальных активов предприятия,

приобретает все большее значение. Наряду с получением прибыли и повышением

капитализации сегодня первостепенное значение получают цели завоевания рынка и

приобретения конкурентных преимуществ. Лояльность клиентов, способность

предприятия обеспечить их удержание, прогрессивность технологии и отлаженность

бизнес – процессов, мощный и высококвалифицированный кадровый состав – факторы

которые имеют огромное значение и оказывают влияние на стоимость компании в

будущем. Balanced Scorecard дает возможность оценить эти факторы и открывает

новые возможности для управления корпоративной стратегией. Предприятия ищут

новые способы повышения своей операционной эффективности. Balanced Scorecard увязывает

эффективное использование материальных активов с мобилизацией нематериальных,

становится серьезным источником повышения эффективности и

конкурентоспособности. Предприятия переходят на принцип исследования поведения,

привычек, предпочтений существующих и потенциальных потребителей с тем, чтобы

отразить результаты таких исследований в своей стратегии.

Стратегия фирмы становится как

никогда важной. Именно поэтому построение организации, ориентированной на

покупателя и построение бизнеса ориентированного на стратегию, являются одними

из основных инициатив предпринимаемых большинством динамичных и развивающихся

компаний по всему миру. Как показали результаты исследований, около 50%

компаний строят системы оценки эффективности, базируясь исключительно на

финансовых показателях и теряя на этом около 12 млрд. долл. США. Большинство

систем оценки эффективности финансово - хозяйственной деятельности базируются

на годовом бюджете и оперативном плане компании. Данные системы ориентированы

на краткосрочные периоды и тактику фирмы, отнюдь не стратегию.

В основе построения системы лежат основополагающие принципы

функционирования организации, такие как миссия и видение компании. Несмотря на

важность стратегического управления построенного на концепции MOS (Mission -

Миссия), Objectives - Стремления, Strategies - Стратегия), ей присущ ряд

существенных недостатков. Одним из них является разрыв имеющий место между

долгосрочным видением фирмы и текущими действиями сотрудников. Как следствие

подобного разрыва в крупных корпорациях, имеющих несколько дочерних

подразделений, менеджеры высшего звена имеют свое собственное понимание

основополагающих принципов организации и ее стратегии, как правило,

отличающееся от мнений других руководителей, что приводит к ситуации, когда ключевые

управленцы либо направляют организацию в разные стороны, либо находятся в

бездействии, не зная в каком направлении двигаться вообще.

Таким образом, руководители не могут обеспечить оперативную

связь результатов текущей деятельности с долгосрочной стратегией фирмы. В

лучшем случае им удается связать результаты деятельности и плановые показатели

в рамках годового бюджета.

Система Сбалансированных Показателей эффективно решает все

эти проблемы, беря на себя управление такими ключевыми процессами как перевод

видения в стратегии, коммуникация и связь, бизнес-планирование, усиление

обратной связи и обучение стратегии.

Предлагаемая Вашему вниманию Система Сбалансированных

Показателей (ССП) или Balansed Scorecard (BSC) включает в себя как финансовые

показатели оценки результатов деятельности, так и учитывает важность

показателей нефинансового характера оценивающих удовлетворенность покупателей,

эффективность внутренних бизнес - процессов, потенциал сотрудников в целях

обеспечения долгосрочного финансового успеха компании. Переводит миссию и общую

стратегию компании в систему четко поставленных целей и задач, а также

показателей определяющих степень достижения данных установок в рамках четырех

взаимно интегрированных основных проекций: финансов, маркетинга, внутренних

бизнес - процессов, обучения и роста.

Система сбалансированных показателей измеряет то, что не

измеряет бухгалтерский учет. Контроль качества товаров целиком будет

осуществляться самим производителем и рынком через механизмы спроса и

конкуренции.

Предлагаемая система дает высшему руководству совершенно

новый инструмент управления, переводящий видение компании, ее стратегии в набор

взаимосвязанных сбалансированных показателей, оценивающих критические факторы

не только текущего, но и будущего развития, возможность связать стратегию

компании с набором взаимосвязанных Ключевых Показателей Результативности (КПР

или KPI), индивидуально разработанных для различных уровней управления и

связанных между собой. Оценка эффективности, основанная на нефинансовых

показателях, таких как удовлетворенность собственников, клиентов или скорость,

с которой новые продукты выводятся на рынок, имеют решающее значение.

Создание на предприятии, объединении системы на основе

сбалансированной системы показателей с целью интеграции уровней стратегических

и оперативных задач, финансовых параметров, отношений с клиентами, бизнес -

процессов и интеллектуального капитала компании. Построение стратегически

сфокусированной организации, предусматривающей реализацию пяти основных принципов:

трансформирование стратегии на оперативный уровень; построение организации в

соответствии со стратегией; реализация стратегии становится каждодневной

работой всего персонала компании; разработка и реализация стратегии становится

непрерывным процессом; изменения реализуются через сильное, эффективное

лидерство. Задача состоит в том, чтобы не только сформулировать стратегию, но и

обеспечить ее реализацию в режиме реального времени.

Сбалансированная система показателей (ССП) - новый

инструмент, нацеливающий компанию на стратегию долгосрочного успеха,

переводящий видение компании и ее стратегии в набор взаимосвязанных

сбалансированных показателей, оценивающих критические факторы не только

текущего, но и будущего развития организации.

Система создает фундамент для

развертывания игрового поля руководителя, давая ему возможность моделировать

как уже произошедшие ("а что было бы, если бы я..."?), так и будущие

("а что будет, если я..."?) события, выполнять сравнительный анализ

фактических и целевых показателей по разнообразным оценочным параметрам,

проводить анализ методом "что, если?" и моделировать различные

сценарии с применением собственных метрик, а также создает предпосылки для

создания, как сейчас модно говорить на Западе, "панели управления"

для топ - менеджеров компании.

Первый уровень. Проекция финансов.

Первый уровень построения карты сбалансированных показателей

заключается в определении стратегической цели (планируемого результата) в

финансовых показателях. Такой подход создает надежную основу для дальнейшего

планирования - в нем выражен реальный интерес собственников бизнеса. Выбор

стратегии определяет модель построения организации, направления инвестиционных

решений, соотношение показателей прибыли и риска на вложенный капитал, включая

временной параметр.

Второй уровень. Проекция маркетинга.

Стратегический маркетинг - предложение ценности для клиента.

Успешная реализация стратегии и, соответственно, достижение

финансовых результатов, определяется точной настройкой предлагаемых продуктов и

услуг на потребности целевых сегментов. Второй уровень стратегической карты

представляет, таким образом, проекцию финансовых целей стратегических бизнес -

единиц на маркетинговое поле конкретных групп потребителей. Фокус внимания

сосредоточен на создании ценности для клиентов.

Следует подчеркнуть, что товар сам по себе на потребительском

рынке продается все реже и реже. Он все больше превращается в услугу. Этот

процесс обусловлен тем обстоятельством, что клиент становится все более

требовательным. Задача состоит в том, чтобы на массовых рынках обеспечить

индивидуальный подход к каждому потребителю.

Базовые характеристики выбранных рынков и особенности целевых

групп потребителей, определяют параметры настройки баланса показателей,

формирующих предлагаемую компанией ценность.

Третий уровень. Проекция внутренних бизнес - процессов.

Управление системой конкурентных преимуществ и реинжинирингом

бизнес -процессов.

Два предыдущих уровня посвящены соответственно построению

стратегического и маркетингового контуров управления компании. На третьем

уровне стратегической карты проводится настройка организации внутренних

процессов в компании. Целью данной настройки является максимальное обеспечение

сочетания интересов собственников (финансовые цели) и потребителей (ценность

для клиента). Иными словами, бизнес - процессы в компании должны быть выстроены

таким образом, чтобы обеспечить максимальное предоставление ценности для

клиентов с минимально возможными издержками. Точная настройка бизнес -