СОДЕРЖАНИЕ

1. Аналитический

баланс. 3

2. Оценка

ликвидности (платежеспособности) предприятия. 4

3. Оценка

финансовой устойчивости. 4

4. Прогнозная

оценка возможной финансовой несостоятельности (банкротства) 5

5. Выводы.. 6

СПИСОК ЛИТЕРАТУРЫ.. 8

1.

Аналитический баланс

|

Актив

|

Код показателя

|

Абсолютные величины

|

Уд. вес на начало периода

|

Уд. вес на конец периода

|

Абсолютное отклонение

|

Темп роста, %

|

|

|

начало

|

конец

|

в валюте

|

в разделе

|

в валюте

|

в разделе

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

|

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ

|

|

|

|

|

|

|

|

|

|

|

Нематериальные

активы, в том числе

|

110

|

2397,00

|

2251,00

|

0,34

|

0,41

|

0,25

|

0,28

|

-146,00

|

93,91

|

|

Основные

средства

|

120

|

516442,00

|

768452,00

|

74,07

|

87,72

|

86,10

|

97,07

|

252010,00

|

148,80

|

|

Незавершенное

строительство

|

130

|

66004,00

|

15279,00

|

9,47

|

11,21

|

1,71

|

1,93

|

-50725,00

|

23,15

|

|

Долгосрочные

финансовые вложения, в том числе:

|

140

|

3910,00

|

5686,00

|

0,56

|

0,66

|

0,64

|

0,72

|

1776,00

|

145,42

|

|

Итого по разделу I

|

190

|

588753,00

|

791668,00

|

84,44

|

100,00

|

88,70

|

100,00

|

202915,00

|

134,47

|

|

II. ОБОРОТНЫЕ АКТИВЫ

|

|

|

|

|

|

|

|

|

|

|

Запасы

|

210

|

23522,00

|

28594,00

|

3,37

|

21,68

|

3,20

|

28,36

|

5072,00

|

121,56

|

|

НДС

по приобретенным ценностям

|

220

|

3630,00

|

1857,00

|

0,52

|

3,35

|

0,21

|

1,84

|

-1773,00

|

51,16

|

|

Дебиторская

задолженность (платежи по которой ожидаются более чем через 12 месяцев после

отчетной даты)

|

230

|

1739,00

|

|

0,25

|

1,60

|

0,00

|

0,00

|

-1739,00

|

0,00

|

|

Дебиторская

задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной

даты)

|

240

|

68573,00

|

52083,00

|

9,83

|

63,21

|

5,84

|

51,66

|

-16490,00

|

75,95

|

|

Краткосрочные

финансовые вложения

|

250

|

2872,00

|

5617,00

|

0,41

|

2,65

|

0,63

|

5,57

|

2745,00

|

195,58

|

|

Денежные

средства

|

260

|

8156,00

|

12674,00

|

1,17

|

7,52

|

1,42

|

12,57

|

4518,00

|

155,39

|

|

Итого по разделу II

|

290

|

108492,00

|

100825,00

|

15,56

|

100,00

|

11,30

|

100,00

|

-7667,00

|

92,93

|

|

БАЛАНС

|

300

|

697245,00

|

892493,00

|

100,00

|

|

100,00

|

|

195248,00

|

128,00

|

|

III. КАПИТАЛ И РЕЗЕРВЫ

|

|

|

|

|

|

|

|

|

|

|

Уставный

капитал

|

410

|

321404,00

|

321404,00

|

46,10

|

64,50

|

36,01

|

56,42

|

0,00

|

100,00

|

|

Добавочный

капитал

|

420

|

100837,00

|

154071,00

|

14,46

|

20,24

|

17,26

|

27,05

|

53234,00

|

152,79

|

|

Резервный

капитал

|

430

|

5101,00

|

5101,00

|

0,73

|

1,02

|

0,57

|

0,90

|

0,00

|

100,00

|

|

Нераспределенная

прибыль прошлых лет

|

460

|

79345,00

|

433,00

|

11,38

|

15,92

|

0,05

|

0,08

|

-78912,00

|

0,55

|

|

Непокрытый

убыток прошлых лет

|

465

|

8416,00

|

0,00

|

-1,21

|

-1,69

|

0,00

|

0,00

|

-8416,00

|

0,00

|

|

Нераспределенная

прибыль отчетного года

|

470

|

0,00

|

88615,00

|

|

0,00

|

9,93

|

15,56

|

88615,00

|

|

|

Итого по разделу III

|

490

|

498271,00

|

569624,00

|

71,46

|

100,00

|

63,82

|

100,00

|

71353,00

|

114,32

|

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

|

|

|

|

|

|

|

|

|

|

Займы

и кредиты

|

510

|

34075,00

|

149670,00

|

4,89

|

19,67

|

16,77

|

51,93

|

115595,00

|

439,24

|

|

Прочие

долгосрочные обязательства

|

520

|

139119,00

|

138559,00

|

19,95

|

80,33

|

15,52

|

48,07

|

-560,00

|

99,60

|

|

Итого по разделу IV

|

590

|

173194,00

|

288229,00

|

24,84

|

100,00

|

32,29

|

100,00

|

115035,00

|

166,42

|

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

|

|

|

|

|

|

|

|

|

|

Займы

и кредиты, в том числе

|

610

|

3760,00

|

|

0,54

|

14,58

|

0,00

|

0,00

|

-3760,00

|

0,00

|

|

Кредиторская

задолженность

|

620

|

20141,00

|

32980,00

|

2,89

|

78,13

|

3,70

|

95,21

|

12839,00

|

163,75

|

|

Задолженность

участникам (учредителям) по выплате доходов

|

630

|

1879,00

|

1660,00

|

0,27

|

7,29

|

0,19

|

4,79

|

-219,00

|

88,34

|

|

Итого по разделу V

|

690

|

25780,00

|

34640,00

|

3,70

|

100,00

|

3,88

|

100,00

|

8860,00

|

134,37

|

|

БАЛАНС

|

700

|

697245,00

|

892493,00

|

100,00

|

|

100,00

|

|

195248,00

|

128,00

|

2.

Оценка ликвидности (платежеспособности) предприятия

Таблица 1. Анализ абсолютных

показателей ликвидности районного узла электросвязи

|

АКТИВ

|

Алгоритм расчета

|

Значение на начало периода

|

Значение на конец периода

|

ПАССИВ

|

Алгоритм расчета

|

Значение на начало периода

|

Значение на конец периода

|

Платежный излишек

(недостаток)

|

|

Значение на начало периода

|

Значение на конец периода

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

Наиболее

ликвидные активы (А1)

|

стр.

ББ 250+260

|

11028,00

|

18291,00

|

Наиболее

срочные обязательства (П1)

|

стр.

620

|

20141,00

|

32980,00

|

-9113

|

-14689,00

|

|

Быстрореализуемые

активы (А2)

|

стр.

ББ 240

|

68573,00

|

52083,00

|

краткосрочные

пассивы (П2)

|

стр.610+630+660

|

5639,00

|

1660,00

|

62934

|

50423,00

|

|

Медленно

реализуемые активы (А3)

|

стр.

210+220+230+270

|

28891,00

|

30451,00

|

Долгосрочные

пассивы (П3)

|

стр.

590+640+650

|

173194,00

|

288229,00

|

-144303

|

-257778,00

|

|

Труднореализуемые

активы (А4)

|

стр.

190

|

588753,00

|

791668,00

|

Постоянные

пассивы (П4)

|

стр.

490

|

498271,00

|

569624,00

|

90482

|

222044,00

|

|

БАЛАНС

|

|

697245,00

|

892493,00

|

БАЛАНС

|

|

697245,00

|

892493,00

|

х

|

х

|

Таблица 2. Расчет

относительных показателей ликвидности районного узла электросвязи

(оценка платежеспособности)

|

Показатель

|

Алгоритм расчета

|

Значение на начало периода

|

Значение на конец периода

|

Изменения, %

|

|

1

|

2

|

3

|

4

|

5

|

|

Коэффициент

абсолютной ликвидности (>0,25)

|

стр.

(250+260)/(610+620+630+660)

|

0,428

|

0,528

|

23,4

|

|

Коэффициент

общей платежеспособности (>1)

|

стр.

(250+260+240)/(610+620+630+660)

|

3,088

|

2,032

|

-34,2

|

|

Коэффициент

текущей ликвидности (>2)

|

стр.

290/(610+620+630+660)

|

4,208

|

2,911

|

-30,8

|

3.

Оценка финансовой устойчивости

Таблица 3. Расчет абсолютных

показателей финансовой устойчивости

районного узла электросвязи

|

Показатели наличия источников

формирования запасов и затрат

|

Алгоритм расчета

|

Значение на начало периода

|

Значение на конец периода

|

Изменение за период (гр. 4 -

гр. 3)

|

Показатели обеспеченности

запасов и затрат источниками их формирования

|

Алгоритм расчета

|

Значение на начало периода

|

Значение на конец периода

|

Изменение за период (гр. 9 -

гр.8)

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

Собственные

оборотные средства

|

с.490-с.190

|

-90482

|

-222044

|

-131562

|

Излишек,

недостаток собственных оборотных средств

|

с. 490-с.190-с.210

|

-114004

|

-250638

|

-136634

|

|

Собственные

и долгосрочные заемные источники формирования запасов

|

(с.490+с.590)-с.190

|

82712

|

66185

|

-16527

|

Излишек,

недостаток собственных и долгосрочных заемных источников формирования запасов

|

с.490+с.590-с.190-с.210

|

59190

|

37591

|

-21599

|

|

Общая

величина "нормальных" источников формирования запасов

|

(с.490+с.590+с.610) -с.190

|

86472

|

66185

|

-20287

|

Излишек,

недостаток общей величины "нормальных" источников формирования запасов

|

с.490+с.590+с.610-с.190-с.210

|

62950

|

37591

|

-25359

|

Таблица 4. Расчет

относительных показателей финансовой устойчивости

районного узла электросвязи

|

Показатели наличия источников формирования

запасов и затрат

|

Алгоритм расчета

|

Значение на начало периода

|

Значение на конец периода

|

Нормы показателя

|

|

1

|

2

|

3

|

4

|

5

|

|

Коэффициент обеспеченности

собственными оборотными средствами

|

с.490+с.640,650-с.190/с.290

|

-0,83

|

-2,20

|

не менее 0,1

|

|

Коэффициент финансовой

независимости (автономии)

|

с.490+с.640,650/ с.700

|

0,71

|

0,64

|

больше 0,5

|

|

Коэффициент финансирования

|

с.490/с.590+с.690

|

2,50

|

1,76

|

более или =1

|

|

Коэффициент финансовой

активности

|

с. 590+с.690/с.490

|

0,40

|

0,57

|

меньше 1

|

|

Коэффициент финансовой

устойчивости

|

с.590+с.690/с.700

|

0,29

|

0,36

|

|

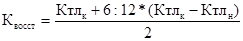

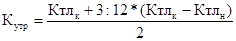

4.

Прогнозная оценка возможной финансовой

несостоятельности (банкротства)

|

Показатели

|

Значение на начало периода

|

Значение на конец периода

|

Норма коэффициента

|

Алгоритм расчета

|

|

1. Коэффициент текущей

ликвидности

|

4,21

|

2,91

|

>2

|

стр. 290/(610+620+630+660)

|

|

2. Коэффициент

обеспеченности собственными средствами

|

-0,83

|

-2,20

|

>0,1

|

с.490+с.640,650-с.190/с.290

|

|

3. Коэффициент

восстановления платежеспособности

|

1,131

|

1,131

|

>1

|

|

|

4. Коэффициент утраты

платежеспособности организации

|

|

1,293

|

>1

|

|

5.

Выводы

За анализируемый отчетный

период общая стоимость имущества районного узла электросвязи увеличилась на

195248 тыс. рублей. Стоимость внеоборотных активов увеличилась на 202915 тыс. руб. или на 34,5

% и составила 791668 тыс. руб., в основном за счет основных средств, удельный

вес которых увеличился с 87,7 до 97,7 %. За анализируемый период произошло

снижение стоимости оборотных активов – на 7667 тыс. руб. или на 7,1 % за счет

снижения дебиторской задолженности.

Пассивная часть баланса характеризуется в части собственных средств изменением

на 71353 тыс. руб., что составило 14,5 % за счет увеличения добавочного капитала.

Доля заемных средств возросла за отчетный период на 163235,88 тыс. руб. или на 100,8 %, в

т.ч. доля долгосрочных заемных средств составила на конец анализируемого

периода 51,9 % по сравнению с данными на начало – 19,7 %; в структуре

краткосрочных заемных средств ликвидированы кредиты, т.е. снижение составило

3760 тыс. руб., в то время как кредиторская задолженность значительно возросла

– 63,7 % и на конец анализируемого периода составили 32980 тыс. руб.

За анализируемый период увеличился платежный

недостаток наиболее ликвидных активов (табл. 1). Ожидаемые поступления от

дебиторов превысили величину краткосрочных кредитов. Величина запасов превысила

долгосрочные обязательства. Однако, несмотря на имеющийся платежный излишек по

этим группам, он по причине низкой ликвидности запасов вряд ли может быть направлен

на покрытие недостатка средств для погашения наиболее срочных обязательств. Так

как А1+А2>П1, следовательно в текущем периоде наблюдается нормальной

финансовое состояние районного узла электросвязи. Рассматривая финансовое

состояние в краткосрочном периоде можно сказать, что оно также нормальное о чем

свидетельствует матрица ликвидности А1+А2>П1+П2. Однако в долгосрочном

периоде финансовая устойчивость данного предприятия прогнозируется как

кризисная, т.к. А1+А2+А3<П1+П2+П3.

О нормальной финансовой устойчивости свидетельствует

и табл. 3. Несмотря на то, что наблюдается недостаток собственных средств,

имеется излишек собственных и долгосрочных заемных средств, а также излишек

общей величины основных источников формирования запасов и затрат, что

характеризует финансовую устойчивость как нормальную. Однако наблюдается отрицательная

тенденция – снижение этих показателей, что может послужить в дальнейшем

ухудшению финансовой устойчивости.

Анализируя возможность финансовой несостоятельности

районного узла электросвязи по табл. 4, можно сделать следующие выводы. Отрицательное

значение коэффициента обеспеченности собственными средствами свидетельствует о

неудовлетворительной структуре баланса. В такой ситуации для проверки реальной

возможности у данного предприятия восстановить свою платежеспособность

рассчитывается коэффициент восстановления платежеспособности в течение 6

месяцев. Так как значение данного показателя больше 1 (1,13), можно заключить,

что у предприятия в ближайшие 6 месяцев есть реальная возможность восстановить

свою платежеспособность.

Для проверки устойчивости финансового положения

районного узла электросвязи рассчитан коэффициент утраты платежеспособности на

срок 3 месяца. Значение данного коэффициента получено больше 1 (1,29), что

означает наличие у предприятия реальной возможности не утратить платежеспособность

в течение ближайших 3 месяцев.

СПИСОК ЛИТЕРАТУРЫ

1.

Баканов М.И., Шеремет А.Д. Теория анализа хозяйственной

деятельности: Учебник. – М.: Финансы и статистика, 2000. – 574 с.

2.

Донцова Л.В. Никифорова Н.А. Анализ финансовой

отчетности: Учеб. Пособие. – М.: Дело и сервис, 2003. – 335 с.

3.

Ковалев А.И., Привалов В.П. Анализ финансового

состояния предприятия: Учеб. пособие. – М.: Центр экономики и маркетинга, 2000.

– 214 с.

4.

Савицкая Г.В. Методика комплексного анализа

хозяйственной деятельности: Краткий курс. – 2-е изд., испр. – М.: ИНФРА-М,

2003. – 302 с.

5.

Селезнева Н.Н., Ионова А.Ф. Финансовый анализ и

управление финансами: Учеб. пособие. – 2-е изд., перераб. и доп. – М.: ЮНИТИ,

2003. – 639 с.