Содержание

Введение.. 3

1. Значение рынка

корпоративных ценных бумаг для развития экономики.. 4

1.1 Эмитенты.. 4

1.2 Инвесторы.. 5

2. Структура рынка

корпоративных облигаций.. 9

2.1 Виды облигаций. 9

2.2 Размещение и

обращение. 11

3. Основные

тенденции развития рынка облигаций.. 15

Заключение.. 22

Список литературы... 24

Введение

Настоящая работа посвящена

рынку облигаций одному из наиболее молодых и быстро развивающемуся элементу в

структуре рынка ценных бумаг. Еще три года назад рынок облигаций в России

практически отсутствовал. А уже сегодня это инструмент, с помощью которого

российские предприятия привлекают миллиардные инвестиции.

В течение последних

десятилетий в мире наблюдается тенденция к росту значимости рынков облигаций.

Эта тенденция распространилась на Западную Европу, Японию, страны Юго-Восточной

Азии. В условиях растущей глобальной значимости рынков корпоративных облигаций

не исключено, что рынки облигаций будут активнее формироваться и на так

называемых формирующихся рынках, к которым относиться и Россия.

Процесс относительно

быстрого формирования и развития рынка облигаций в России в 1999-2002 гг.

подтверждает этот факт. Однако, несмотря на значительный прогресс в развитии

корпоративных облигаций, в настоящее время этот рынок еще находиться в стадии

становления, и в его дальнейшем развитии предстоит пройти значительный путь.

Целью данной работы является

рассмотрение сущности рынка облигаций.

Для достижения данной цели

необходимо решить следующие задачи:

- Раскрыть значение рынка

облигаций для экономики;

- Дать понятие эмитентов и

инвесторов;

- Описать структуру рынка

облигаций;

- Показать основные виды

облигаций;

- Рассмотреть обращение и

размещение облигаций;

- Раскрыть основные тенденции

развития рынка облигаций

1. Значение рынка

корпоративных ценных бумаг для развития экономики

1.1 Эмитенты

Облигации являются способом

привлечения крупных объемов долгосрочного заемного финансирования. Поэтому

закономерно, что эмитентами облигаций являются как раз те, кто в таком

финансировании нуждается - крупные предприятия, имеющие стабильный бизнес.

Это, прежде всего крупные предприятия добывающей и обрабатывающей

промышленности, компании по оказанию коммунальных услуг, а также финансовые

институты — в первую очередь банки. Облигации редко применяются предприятиями

из быстрорастущих, высокотехнологичных отраслей, поскольку, эти предприятия

обычно не имеют высокой кредитной репутации, а вероятность их банкротства

существенно выше.[1]

Облигации никогда не служат

инструментом финансирования малого бизнеса. Это финансовый инструмент для

крупных и, возможно, средних предприятий. В каждой стране есть некая

минимальная величина, делающая выпуск облигаций рентабельным. Для

американского рынка эта величина составляет порядка 50 млн. долл., во Франции

- порядка 10 млн., в Бразилии и Перу она составляет порядка $5 млн.

При этом в большинстве

других стран доля облигаций, выпущенных финансовыми институтами, в общем объеме

облигаций частного сектора существенно выше. В частности, в таких странах, как

Германия и Япония, на облигации банков приходится подавляющее большинство

облигационных займов частного сектора. По состоянию на июнь 1993 года

облигации банков составляли 23% внутреннего облигационного рынка Германии, в то

время как на облигации предприятий приходилось всего 0,1%. Среди выпусков

международных облигаций по состоянию на конец 1997 года из общей задолженности

в 3,54 трлн. долл. на долю финансовых институтов приходилось 1,6 трлн. (45%), а

на долю корпоративного сектора - 0,87 трлн. (24,5%).

Традиционно облигации в США

выступали в роли исключительно высоконадежного финансового инструмента,

большинство облигаций имели высокий рейтинг. Конечно, в результате

неблагоприятных изменений рейтинг облигации мог снизиться, однако первичного

размещения низконадежных облигаций не проводилось. Ситуация резко изменилась в

80-х гг., когда появились так называемые бросовые облигации junk bonds).

Бросовые облигации стали одним из основных инструментов финансирования быстрорастущих

компаний. Данный вид облигаций часто выпускался в целях осуществления

поглощения других компаний или выкупа компанией собственных акций с целью

перераспределения структуры акционерной собственности.[2] В любом случае за счет выпуска таких облигаций коэффициент

задолженности (отношение заемных средств к собственным) резко возрастал,

соответственно снижалась и надежность облигаций компании. Именно за счет

выпуска бросовых облигаций было осуществлено большинство крупнейших поглощений

80-х в гг. в США.

1.2 Инвесторы

Для того чтобы облигации

применялись как финансовый инструмент, на них должен быть спрос. Спрос на

облигации предъявляют инвесторы — то есть субъекты экономики, имеющие временно

свободные денежные средства. При этом в большинстве случаев у инвесторов

существует достаточно большой выбор альтернатив вложений своих средств —

банковские депозиты, покупка акций, покупка иностранной валюты и золота,

недвижимости и т. д. Ниже мы рассмотрим факторы, определяющие покупку

инвестором именно облигаций, а не других инструментов.

Можно выделить следующие

основные группы инвесторов, приобретающих корпоративные облигации: банки; небанковские

финансовые институты (страховые компании, пенсионные фонды, паевые

инвестиционные фонды); частные инвесторы; корпоративные инвесторы.

По сравнению с инвестициями

в акции инвестиции в облигации ориентированы на более консервативный круг,

соответственно и структура держателей облигаций несколько иная, нежели держателей

акций. Облигации в долгосрочном периоде времени являются далеко не самым

доходным инструментом. За период 1970— 1990 годов (20 лет) средняя доходность

облигаций в США составила 9,53% годовых, что заметно ниже доходности вложений в

акции (12,32%), золото и антиквариат за аналогичный период.

Почему же тем не менее

облигации пользуются спросом у инвесторов? Тому есть ряд причин:

1. Низкий риск. Держатели

надежных облигаций могут с большой долей

вероятности быть уверенными в получении определенных сумм в будущем.

Чего не скажешь о владельцах акций. Хотя падение курсов акций в 10—20

раз (как в России в период октября 1997 — сентября 1998) не является типичным,

периоды падения курсов акций, иногда достаточно затяжные, бывают

и в других странах (например, в Японии).

2. Удобство вложений. Золото

и антиквариат также представляют собой

низкорисковую форму вложений, но работа с ними сопряжена с гораздо

большими проблемами - его необходимо хранить, оберегать от кражи, кроме того,

реализация золота и антиквариата может потребовать длительного

времени и высоких затрат.

Поскольку облигации

сопряжены с меньшим риском, они активно приобретаются теми, кто имеет высокий

уровень риска по своим обязательствам, страховыми компаниями, пенсионными

фондами, банками (в большинстве стран существуют законодательные ограничения по

работе этих организаций с акциями, а вложения в облигации подвержены гораздо

меньшим ограничениям). С другой стороны, физические лица зачастую готовы

принять более высокий уровень риска для получения большего дохода — поэтому

доля частных инвесторов среди держателей облигаций меньше, чем среди держателей

более доходных инструментов (например, акций). США в настоящее время структура

держателей облигаций выглядит следующим образом:

Диаграмма

1. Структура держателей облигаций в США[3]

Диаграмма

1. Структура держателей облигаций в США[3]

При этом структура держателей корпоративных облигаций

несколько отличается от обшей структуры держателей облигаций и имеет следующий

вид:

При этом структура держателей корпоративных облигаций

несколько отличается от обшей структуры держателей облигаций и имеет следующий

вид:

Диаграмма 2. Структура держателей корпоративных облигаций в

США[4]

Похожей является и структура

держателей облигаций в Японии, где частным лицам принадлежит около 22%

облигаций, а остальное приходится на долю финансовых институтов. На Тайване

доля частных инвесторов составляет 11%, а доля финансового сектора — 85%; в

Корее на долю финансового сектора также приходится порядка 80% всех инвестиций

в корпоративные облигации. Естественно, значимость той или иной группы инвесторов

среди держателей облигаций различна в разных странах, хотя имеет место общая

тенденция, состоящая в доминирующей роли финансового сектора, на долю которого

приходится 70-80% всего объема инвестиций в корпоративные облигации.

При этом среди инвесторов из

финансового сектора значительную роль играют небанковские финансовые институты

(инвестиционные фонды, страховые компании, пенсионные фонды). В странах, где

эта группа финансовых институтов достаточно развита, они обычно опережают

банки. Такая ситуация объясняется тем, что банковская деятельность состоит

прежде всего в привлечении депозитов и выдаче кредитов и вложения в ценные

бумаги в большинстве стран не являются существенной сферой банковской

деятельности. Покупка корпоративной облигации во многом эквивалентна выдаче

кредита. При этом, однако, выдача кредита обычно предпочтительна для банков,

поскольку кредит в большинстве случаев выдается банками своим клиентам, с которыми

у банков имеются длительные связи, и имеется возможность осуществлять мониторинг

их деятельности. В отличие от банков другие группы финансовых институтов, такие

как страховые компании и инвестиционные фонды, не имеют возможности заниматься

прямым кредитованием. Более того, они не осуществляют расчетно-кассового обслуживания

заемщиков и не имеют возможности осуществлять таким образом мониторинг их

деятельности. Поэтому эти группы финансовых институтов в большей степени

заинтересованы в приобретении облигаций, в том числе корпоративных, и именно

страховые компании и инвестиционные фонды являются основными инвесторами на

рынке облигаций.

2. Структура рынка корпоративных

облигаций

2.1 Виды облигаций

Облигации характеризуются следующими основными

показателями:

-

Обеспечение (наличие/отсутствие, вид);

-

Срок до погашения. Срок до погашения показывает, какой период

времени остался до погашения, т. е. до выплаты владельцу облигации номинальной

стоимости.

-

Номинал облигации (валюта номинала, сумма номинала). Номинал

— эта та сумма денег, которая будет возвращена владельцу в момент погашения облигации.

Обычно это фиксированная в денежном выражении сумма, например, $1 000 или 100

руб., хотя иногда применяется измерение номинальной стоимости в товарном

эквиваленте (например цена 1 кг золота) или привязка номинальной стоимости к

твердым ценам. В США стандартным номиналом облигаций является $1 000, облигации

с меньшей номинальной стоимостью называются детскими облигациями (baby bonds).

-

Купон (размер, периодичность выплаты). Купонная ставка

показывает, какой процент будет получать держатель облигации. Купонная ставка

указывается в процентах годовых от номинальной стоимости облигации. Например,

если купонная ставка составляет 10% годовых, а купонный период — 6 месяцев, то

раз в 6 месяцев владелец облигации будет получать 5% от номинальной стоимости

облигации. Облигации могут и не предусматривать никаких купонных выплат (так

называемые дисконтные облигации).

-

Дополнительные условия (конвертируемость, наличие пут или

колл опциона, наличие гарантий со стороны третьих лиц и т. д.).[5]

В большинстве стран при выпуске облигаций приняты так

называемые соглашения об облигациях. В соответствии с таким соглашением эмитент

назначает попечителя - официальное лицо, которое гарантирует, что интересы держателей

облигаций защищаются и условия соглашения выполняются (обычно в роли

попечителя выступает банк). Между попечителем и эмитентом и заключается

соглашение, которое и описывает параметры облигаций, и, кроме того, содержит в

себе так называемые ограничивающие договоренности, ограничивающие некоторые

аспекты деятельности эмитента (например, может оговариваться невозможность

выпуска эмитентом долговых обязательств, имеющих более высокий приоритет, чем

данный выпуск облигаций).

Поскольку облигации характеризуются достаточно большим

набором параметров, неудивительно, что существует большое количество различных

видов облигаций, применяемых в мировой практике. При этом трудно дать некоторую

исчерпывающую и вместе с тем логичную классификацию всех возможных видов.

В соответствии с выделенными выше основными

характеристиками облигаций мы классифицируем их по следующим признакам: степени

обеспеченности, размеру купона, сроку обращения. Кроме того, есть ряд видов облигаций,

не попадающих в данную схему. Отдельно можно выделить конвертируемые облигации.

Существует следующая классификация видов облигаций.[6]

1. Виды облигаций по степени обеспеченности:

Обеспеченные облигации: Облигации, обеспеченные

залогом недвижимости; Облигации, обеспеченные оборудованием; Облигации,

обеспеченные залогом ценных бумаг; Облигации, обеспеченные пулом ипотечных

кредитов; Облигации, обеспеченные другими активами.

Необеспеченные облигации: Субординированные

необеспеченные облигации.

Гарантированные облигации.

2. Виды облигаций по размеру купона:

Дисконтные облигации (облигации с нулевым купоном).

Облигации с глубоким дисконтом.

Купонные облигации: Облигации с постоянным купоном; Облигации

с переменным купоном; Облигации с отсроченными купонными платежами; Облигации с

увеличивающимися купонными платежами; Облигации с плавающей процентной ставкой;

Облигации с пересматриваемой процентной ставкой; Индексируемые облигации; Инфляционно-

индексируемые облигации; Валютно-индексируемые облигации; Структурированные

облигации; Облигации с участием; Доходные облигации.

3. Виды облигаций по сроку обращения: Коммерческие

бумаги; Краткосрочные; Среднесрочные; Долгосрочные; Отзывные облигации

(облигации с call-опционом); Облигации, предусматривающие создание фонда погашения;

Облигации с правом досрочного погашения (облигации с put-опционом); Пролонгируемые

облигации; Облигации с двумя датами погашения; Бессрочные облигации;

4. Специальные виды облигаций: Голосующие облигации; Двухвалютные

облигации; Серийные облигации; Облигации с варрантом; Капитальные ценные бумаги

с фиксированным доходом; Товарные облигации; Структурированные облигации.

5. Конвертируемые облигации.

2.2

Размещение и обращение

Особенности облигаций как финансового инструмента и

структуры держателей облигаций определяют и особенности их размещения и обращения.

Отметим две основные особенности, присущие облигациям:

1. Облигации не столь подвержены колебаниям котировок,

как, к примеру, акции. Это гораздо менее спекулятивный инструмент.

2. Среди держателей облигаций доминируют крупные

институциональные инвесторы.

В результате функционирование рынка облигаций

существенно отличается от функционирования рынка акций. Большая часть сделок с

облигациями, как на первичном, так и на вторичном рынке, осуществляется вне

биржи, причем обычно сделки проходят крупными лотами. В США при первичном

размещении объемы сделок составляют обычно порядка $1 млн., стандартный объем

на вторичном рынке - $100 тыс.

Процедура размещения облигаций в принципе не

отличается от процедуры размещения акций. Существует несколько вариантов

размещения ценных бумаг, основные способы представлены на схеме 1.

Схема 1.

Варианты размещения облигаций[7]

Прямое размещение. В этом случае размещение ценных

бумаг осуществляется непосредственно эмитентом, без посредничества финансовых

институтов (инвестиционных банков). При этом такое размещение обычно происходит

среди достаточно небольшого числа владельцев — институциональных инвесторов,

хотя иногда крупные эмитенты прибегают и к размещению среди широкого круга

инвесторов. Существует несколько вариантов прямого размещения:

Прямое частное размещение. В этом случае корпорация

реализует весь выпуск ценных бумаг среди ограниченного числа крупных

институциональных инвесторов. Компания напрямую предлагает инвесторам

подписаться

на новый выпуск ценных бумаг.

Размещение на аукционе. Таким образом обычно

проводится размещение государственных облигаций. Корпорации также могут

проводить размещение в форме аукциона, однако реально это могут позволить себе

только крупнейшие корпорации, ценные бумаги которых обычно уже хорошо известны

на рынке. Часто таким образом происходит размещение коммерческих бумаг.

Прямое публичное размещение. Данный тип размещения

достаточно редко применяется, поскольку в этом случае эмитент фактически

самостоятельно проводит работу, которую традиционно осуществляют

инвестиционные банки.

Прямое размещение сравнительно редко применяется при

выпуске облигаций, хотя в некоторых случаях этот способ предпочтителен. Таким

способом размещаются, в частности, коммерческие бумаги крупных компаний. В

некоторых случаях крупные корпорации имеют в своей структуре специализированное

финансовое подразделение, которое и осуществляет работу с ценными бумагами

корпорации.

Размещение через посредничество инвестиционных банков.

Большинство крупных выпусков ценных бумаг, в том числе облигаций, обычно

осуществляется с помощью инвестиционных банков, о которых уже шла речь выше.

При этом роль инвестиционных банков в процессе размещения может быть различной,

существуют две «крайние» формы размещения ценных бумаг — гарантированное размещение

и размещение «на лучших условиях».

Гарантированное размещение. В этом случае

инвестиционные банки гарантируют размещение ценных бумаг по оговоренной цене.

При этом инвестиционные банки могут либо полностью выкупить выпуск «на себя» и

в дальнейшем проводить его продажу от своего имени, либо принять обязательство

выкупить часть выпуска, которая не была размещена среди конечных инвесторов к

заданному сроку. Обычно применяется именно первый вариант, т. е. выкуп ценных

бумаг инвестиционными банками. Достоинство такой схемы для эмитента состоит в

том, что он сразу же получает деньги и его уже не волнует то, что

инвестиционные банки не смогут распродать выпуск. А вот для инвестиционных

банков такой вариант размещения может быть сопряжен с существенным риском.

Классическим примером такого риска служит размещение эмиссии облигаций IBM в

октябре 1979 года на сумму 1 млрд. долл. За счет резкого роста процентных

ставок на следующий день после

подписания договора между IBM и синдикатом инвестиционных банков цена, по

которой удалось разместить облигации, оказалась значительно ниже

гарантированной цены, и инвестиционные банки понесли убытки порядка 20 млн.

долл..

Размещение «на лучших условиях». В данном случае

инвестиционные банки осуществляют содействие эмитенту в продвижении его ценных

бумаг, но не гарантируют размещения выпуска. При этом инвестиционный банк

действует фактически в качестве брокера. Размещение «на лучших условиях» применяется

в мировой практике гораздо реже, чем гарантированное размещение, и обычно

применяется при размещении ценных бумаг молодых компаний, мало известных на

рынке. При этом размещением «на лучших условиях» могут заниматься небольшие

инвестиционные банки, не имеющие возможности осуществлять гарантированные

размещения.

Предприятие обычно взаимодействует с одним инвестиционным

банком, который является генеральным менеджером эмиссии. Именно в процессе

переговоров эмитента с генеральным менеджером обычно определяются параметры

предстоящих эмиссий ценных бумаг - срок обращения, процентная ставка и т. д.

Однако одному инвестиционному банку обычно не под силу или очень сложно самому

разместить весь объем эмиссии. Поэтому генеральный менеджер создает

эмиссионный синдикат, консорциум. При этом число членов консорциума может

достигать нескольких сотен участников (в настоящее время, правда, число

участников консорциумов обычно не превышает 60). Понятно, что создание такого

консорциума требует определенной иерархии и распределения ролей.

Консорциум состоит из нескольких групп участников.

Ко-менеджеры являются следующим уровнем после генерального менеджера. Они

организуют построение следующих уровней консорциума. Андеррайтеры берут на

себя гарантии по размещению выпуска ценных бумаг.

Группа продаж может привлекаться менеджерами и

андеррайтерами для непосредственного размещения ценных бумаг среди конечных

инвесторов. Группа продаж может и не формироваться, если менеджеры и

андеррайтеры сами находят достаточное количество конечных инвесторов.

Участники группы сбыта не несут никаких обязательств по размещению ценных

бумаг, фактически они действуют как торговые агенты. Размещение облигаций с

участием инвестиционных банков сопряжено с уплатой комиссионного вознаграждения.

3. Основные тенденции развития рынка облигаций

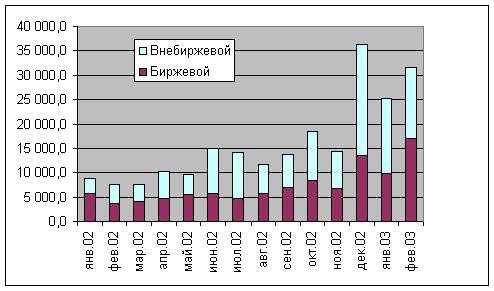

Объем рынка корпоративных облигаций в России неуклонно

растет. По состоянию на конец февраля 2003 года, объем рынка корпоративных

облигаций в России достиг 112.6 млрд. руб. Из этой величины 78.2 млрд.

приходится на т.н. «рыночные выпуски». Из рыночных выпусков 62.5 приходится на

нефинансовые корпорации, оставшиеся 15.6 – на банки и финансовые компании. Динамика

роста рынка корпоративных облигаций отражена на диаграмме 3.

Диаграмма 3. Динамика объемов рынка корпоративных облигаций.[8]

Рост рынка будет продолжаться, так как и в масштабах

экономики, и в сравнении с рынками других стран, рынок корпоративных облигаций

в России остается недостаточно развитым.

Сравнивая объем рынка корпоративных облигаций с ВВП,

имеем, что объем рынка корпоративных облигаций составляет порядка 1.03% ВВП.

Величина достаточно низкая, свидетельствующая о большом потенциале для роста. В

большинстве стран с развитыми финансовыми рынками объем рынка корпоративных

облигаций составляет не менее 10% ВВП, и может достигать 70-80% ВВП (Дания,

США, Исландия). Эти сравнения однозначно свидетельствуют о значительной неразвитости

рынка корпоративных облигаций в России. Даже по сравнению со многими другими

странами т.н. «переходной экономики» рынок корпоративных облигаций в России

остается недостаточно развитым. Размеры данных рынков в ряде стран Восточной

Европы приведены в таблице 1.

|

Словакия

|

090%

|

|

Чехия

|

2,90%

|

|

Венгрия

|

1,30%

|

|

Польша

|

1,80%

|

|

Латвия

|

1,02%

|

|

Литва

|

0,86%

|

|

Эстония

|

3,90%

|

Таблица 1: Объемы рынков

корпоративных облигаций в ряде стран Восточной Европы (в % от ВВП)[9]

Величину рынка облигаций нефинансовых корпораций можно

сопоставить и с объемом банковских кредитов предприятиям. Объем рыночных займов

нефинансовых корпораций составляет порядка 4% от общего объема банковских

кредитов предприятиям, что также представляет из себя довольно малую величину,

и свидетельствует о значительном потенциале для роста рынка.

Вторичный рынок облигаций также переживает быстрый

рост, что отражено на диаграмме 4.

Диаграмма 4: Динамика роста на

вторичном рынке корпоративных облигаций.[10]

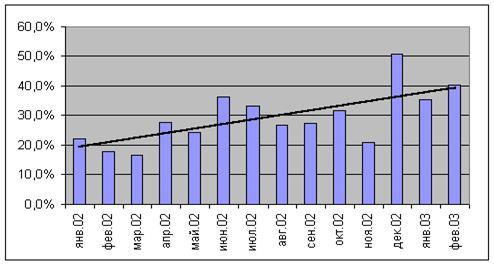

Важно то, темп его роста превышает темп роста

первичного рынка, т.е. ликвидность бумаг на вторичном рынке возрастает. Это

можно измерить т.н. показателем оборачиваемости, т.е. отношением оборотов на

вторичном рынке за некоторый период (напр., месяц) к общему объему рынка.

Данные по оборачиваемости показаны на диаграмме 5.

Диаграмма 5: Оборачиваемость корпоративных облигаций на вторичном рынке.[11]

За период с начала 2002 года доходности корпоративных

облигаций наиболее кредитоспособных эмитентов снизились с 18-20% до 12-14%.

Доходности облигаций «второго эшелона» - с 20-23% до 14-16%. В 2001 и

значительной степени 2002 году спрэд между доходностями большинства эмитентов

был минимальным. В основном он составлял не более 3-4.

В настоящее время спрэд заметно вырос, и составляет до

8-10 процентных пунктов. В соответствии с этим, появилась возможность

дифференцировать эмитентов по их уровню кредитного риска.

Снижение ставок открыло путь на рынок более широкому

кругу эмитентов, для которых ранее заимствования на рынке корпоративных

облигаций были неприемлемо дорогими.

В 2001 году в основном размещались облигации,

предусматривающие возможность инвестора реализовать бумаги по оферте через 3-6

месяцев.

В 2002 году срок до оферты вырос в среднем до 1 года,

однако более длинных бумаг не размещалось.

В 2003 году начались размещения более длинных бумаг: МГТС

– срок обращения 2 года; Внешторгбанк – срок обращения 3 года; ОМЗ – 1.5 года.

Связано это со следующими факторами: снижение

процентных ставок; расширение инвестиционного горизонта инвесторов; рост

ликвидности на вторичном рынке.

Это дает

инвестором возможность продать большой объем облигаций, не дожидаясь срока

оферты.

Судя по объявляемым планам эмитентов, уже в ближайшее

время от механизма оферт будут отказываться, и срок обращения облигаций

вырастет до 2-5 лет.

Проявляется тенденция к тому, что займы в среднем

становятся крупнее. Растет доля займов с объемами от 500 млн. руб. до 1 млрд.

рублей, и свыше 1 млрд. рублей. Снижается доля займов с объемами до 100 млн.

рублей.

В таблицы показаны данные по эмиссиям, обращающимся на

биржах:

|

Декабрь 2001

|

Февраль 2003

|

Изменение

|

|

100 000 000

|

7

|

17%

|

7

|

7%

|

-10%

|

|

300 000 000

|

11

|

26%

|

35

|

33%

|

7%

|

|

500 000 000

|

14

|

33%

|

20

|

19%

|

-14%

|

|

1 000 000 000

|

7

|

17%

|

29

|

27%

|

11%

|

|

5 000 000 000

|

3

|

7%

|

15

|

14%

|

7%

|

|

Итого

|

42

|

|

106

|

|

|

Таблица 2: Объемы эмиссий

обращающиеся на биржах. [12]

Рост объема рынка корпоративных облигаций связан,

прежде всего, с тем, что на рынок постоянно выходят новые эмитенты. По

состоянию на конец февраля «рыночные» облигации выпустили 82 эмитента, из них

60 – нефинансовые, 22 – банки и финансовые компании.

Диаграмма 6: Количество «рыночных»

эмитентов.

Если рассмотреть только корпоративных эмитентов,

облигации которых торгуются на организованном рынке (исключая банки и

финансовые компании), то количество эмитентов, осуществивших

"рыночные" выпуски, выросло с 26 на конец 2001 года до 60 на февраль

2003 года.

Все большее количество крупнейших российских

предприятий выходит на рынок облигаций (РАО ЕЭС, Русский Алюминий,

Салаватнефтеоргсинтез, Северсталь).

Но параллельно с этим проявляется и другая тенденция -

на рынок быстрыми темпами выходят и предприятия т.н. "второго

эшелона". Причем, как можно показать, в числе эмитентов падает доля

крупнейших корпораций и растет доля т.н. "второго эшелона". Для, того

чтобы это проиллюстрировать, разделим предприятия на две группы - те, которые

входят в 200 крупнейших предприятий России (в соответствии с рейтингом

"Эксперт-200"), и те, которые в это число не входят. Результат

описывается следующими цифрами:

|

Декабрь 2001

|

Февраль 2003

|

|

Количество

крупнейших эмитентов

|

17

|

32

|

|

Количество

эмитентов "второго эшелона"

|

9

|

28

|

|

Итого

|

26

|

60

|

Таблица 3: Соотношение количества эмитентов.

Как видно из таблицы, если по состоянию на конец 2001

года предприятия "второго эшелона" составляли около 1/3 всех

эмитентов, то к февралю 2003 года их доля приблизилась к 1/2. Наблюдается

тенденция увеличения количества эмитентов, не относящихся к числу крупнейших

корпораций. Это не означает напрямую, что падает и надежность эмитентов. Тем не

менее, определенная корелляция есть – у крупнейших корпораций ниже

репутационные риски, да и характер их деятельности обычно подразумевает более

высокую рентабельность и финансовую устойчивость.

Вполне возможно, что эта тенденция роста доли

предприятий «второго эшелона». В пользу этого свидетельствует ряд факторов: снижение

процентных ставок по облигациям, делающих даже для низконадежных эмитентов эти

ставки приемлемыми; «технология размещения», поставленная на поток, снижающая

стоимость услуг посредников.

Заключение

В результате проделанной работы, была рассмотрена

сущность рынка облигаций.

При рассмотрении данного вопроса были решены следующие

задачи:

-

Раскрыто значение рынка облигаций для экономики;

-

Определены понятия эмитент и инвестор;

-

Описана структура рынка облигаций;

-

Показаны основные виды облигаций;

-

Рассмотрен процесс обращения и размещения облигаций;

-

Раскрыты основные тенденции развития рынка облигаций.

Таким образом, современную финансовую систему

государства невозможно представить без развитого рынка ценных бумаг, а в

частности без рынка облигаций.

Во всех развитых странах, с цивилизованным рынком облигаций

основное количество заемных средств для финансирования инвестиций, предприятия

получают путем выпуска и размещения корпоративных облигаций. Это обусловлено

тем, что банковская система не в состоянии предоставить значительные объемы

денежных средств на длительный срок, а так же величиной процентных ставок. В

Российской Федерации заимствования на рынке корпоративных облигаций пока не

получило широкого распространения по ряду причин, в частности из-за несовершенства

законодательства.

Существует ряд мер для повышения эффективности рынка

корпоративных облигаций, и активизации на нем деятельности эмитентов и инвесторов:

-

Значительное снижение либо отказ от налога на эмиссию ценных

бумаг;

-

Приведение налогообложения по корпоративным облигациям в

соответствие с налогообложением государственных ценных бумаг;

-

Упрощение процедуры выпуска корпоративных облигаций;

-

Отнесение на себестоимость затрат эмитента, связанных с

подготовкой, эмиссией, размещением и обслуживанием ценных бумаг;

-

Внедрение национальной системы рейтингов, включая работу с

ведущими рейтинговыми агентствами, формирующими приоритеты инвесторов;

-

Информационное освещение выпуска ценных бумаг новыми

предприятиями, в первую очередь из научно-технической и информационной сфер.

Так же необходимо добавить, что нельзя недооценивать

значение рынка корпоративных облигаций для государства в целом, т.к. средства

привлекаемые предприятиями направляются на модернизацию производства, а отлично

функционирующие предприятие это огромные финансовые потоки в виде налоговых платежей

в бюджет государства.

Список литературы

1. Алехин Б.И. Ценные бумаги.

Учебное пособие для студентов. Часть I. - М.: изд. Академия бюджета и

казначейства, 2003.

2. Бердникова Т. Б. Рынок

ценных бумаг и биржевое дело. Учеб. Пособие. – М.: ИНФРА-М 2000.

3. Колтынюк Б. А. Рынок ценных

бумаг. Учеб. для студентов вузов. – СПб.: Питер, 2002.

4. Лялин С.В. Корпоративные

облигации: мировой опыт и российские перспективы. – М.:ООО «ДЭКС-ПРЕСС», 2002.

5. Рубцов Б.Б. Зарубежные

фондовые рынки. – М.: ИНФРА-М, 2003.

6. Рубцов Б.Б. Мировые фондовые

рынки: современное состояние и закономерности развития. – М.: Инфра-М, 2003.

7. Рынок ценных бумаг: Учебник

/ Под ред. В.А. Галанова, А.И. Басова. – 2-е изд., перераб. и доп. – М.:

Финансы и статистика, 2002.

8. Антонов

Н.Г., Пессель М.А. Денежное обращение, кредит и банки. -М: Финстатинформ, 2002.

9. Фомченкова

Л.В. Рынки ценных бумаг // Финансы. - 2002. -№11.

10.

Лавров Н.С. Рынок

облигаций в России и за рубежом // Рынок ценных бумаг. - 2003. - №6.

[1] Алехин Б.И. Ценные бумаги. Учебное пособие для

студентов. Часть I. - М.: изд. Академия бюджета и казначейства, 2003. – с. 123.

[2] Рынок ценных бумаг: Учебник / Под ред. В.А. Галанова,

А.И. Басова. – 2-е изд., перераб. и доп. – М.: Финансы и статистика, 2002. – с.

215.

[3] Лялин С.В. Корпоративные облигации: мировой опыт и

российские перспективы. – М.:ООО «ДЭКС-ПРЕСС», 2002. – с. 341.

[4] Там

же. – с. 341.

[5] Рынок ценных бумаг: Учебник / Под ред. В.А. Галанова,

А.И. Басова. – 2-е изд., перераб. и доп. – М.: Финансы и статистика, 2002. – с.

201.

[6]

Колтынюк Б. А. Рынок ценных бумаг. Учеб. для студентов вузов. – СПб.: Питер,

2002. – с. 169.

[7] Лялин С.В. Корпоративные облигации: мировой опыт и

российские перспективы. – М.:ООО «ДЭКС-ПРЕСС», 2002. – с. 335.

[8] Лавров Н.С. Рынок облигаций в России и за рубежом //

Рынок ценных бумаг. - 2003. - №6. – с. 15.

[9] Лавров Н.С. Рынок облигаций в России

и за рубежом // Рынок ценных бумаг. - 2003. - №6. – с. 17.

[10] Фомченкова Л.В. Рынки ценных бумаг // Финансы. -

2002. -№11. – с. 33.

[11] Там

же. – с. 35.

[12] Фомченкова Л.В. Рынки ценных бумаг

// Финансы. - 2002. -№11. – с. 36.