СОДЕРЖАНИЕ.

Принятие управленческих решений в условиях риска и неопределеннсоти. 3

Критерии оценки превентивных мероприятий и их анализ. 7

Аналитическая часть. 12

Задача 1. 16

Задача 2. 17

Задача 3. 18

Использованная литература. 19

Принятие управленческих решений в условиях риска и неопределеннсоти.

Риск — это сложное явление, характеристиками которого является: неизвестность (неопределенность) будущих результатов, вероятность отрицательных результатов деятельности, их величина, а также значимость для принимающего решение.

Риск является объективным явлением, природа которою обусловлена недетерминированностью (неоднозначностью) событий будущего Он связан с ущербом, потерей, упущенной возможностью. Когда наступает ущерб, потеря, происходит практическое проявление риска. До этого риск остается гипотетической опасностью. Хотя будущее принципиально не предсказуемо, ожидаемые события можно предвидеть с той или иной погрешностью (часто очень низкой) в зависимости от того, какова природа событий: вероятностная или неопределенная.

Неопределенность можно охарактеризовать как множество состояний внутренней и внешней среды. При реализации цели всегда необходимо осуществлять поиск единственного наилучшего (в каком-нибудь смысле) решения на заранее заданном множестве допустимых решений. Основная трудность состоит в том, что последствия, связанные с принятием того или иного решения, зависят от неизвестной ситуации. Степень неприемлемости этих последствий измеряется в условных единицах — потерях, которые, по предположению, может понести лицо, принимающее решение (ЛПР).

Неопределенность привносит риск. Риск — одно из важнейших понятий, сопутствующих любой активной деятельности человека. Вместе с тем, это одно из самых неясных, многозначных и запутанных понятий. Однако, несмотря на его неясность, многозначность и запутанность, во многих ситуациях суть риска очень хорошо понимается и воспринимается. Эти же качества риска являются серьезной преградой для его количественной оценки, которая во многих случаях необходима и для развития теории и на практике.

В рамках нормативного подхода к исследованию процесса разработки решений выработано понимание риска во многом отличное от привычного его толкования в повседневной деятельности менеджеров, что затрудняет применение развитых теоретических идей.

Суть дела в следующем. Нормативная теория связывает риск преимущественно с колеблемостью, изменчивостью результативного показателя (используются термины вариабельность, волатильность). Особенно характерным является отождествление риска с дисперсией показателя. Расчет характеристик типа дисперсии предполагает комбинирование возможных значений результативного показателя и их вероятностей. При этом значения показателей и их вероятность одинаково важны для расчета характеристики изменчивости. В то же время исследования в рамках дескриптивного подхода свидетельствуют о том, что практические менеджеры при оценке рискованности ситуации придают разный вес возможным значениям результативного показателя и их вероятностям. Значения результативного показателя гораздо более важны, чем их вероятности.[1]

Второе принципиальное отличие постулатов нормативной теории от практики состоит в том, что в этой теории отклонения результативного показателя (скажем доходности) в большую и в меньшую сторону в одинаковой степени считаются проявлением риска. На практике менеджеры в большинстве случаев считают иначе. Только отклонения в негативную сторону (меньшей доходности, больших затрат и т.п.) считаются проявлением риска. Это связано с тем, что в большинстве деловых организаций менеджеры несут совершенно различную ответственность за убытки и упущенную выгоду.

Практически для любой операции, связанной с экономической деятельностью, начальное и конечное состояния имеют денежную оценку и цель ее проведения, естественно, заключается в максимизации прибыли — разности между конечной и начальной оценками (или какого-нибудь подобного показателя).

Как правило, подобные операции, особенно финансовые, проводятся в условиях неопределенности и поэтому их результаты невозможно предсказать заранее. Эти операции рискованны: при их проведении возможны как прибыль, так и убыток (или не очень большая прибыль по сравнению с той, на что надеялись проводившие эту операцию). Операция является рискованной, если она может иметь несколько не равноценных исходов. Лицо, принимающее решение, конечно, заинтересованно в успехе операции и является за нее ответственным.

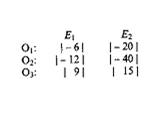

Для примера рассмотрим три операции с одним и тем же множеством двух исходов — альтернатив Е1 и Е2, которые характеризуют доходы, получаемые ЛПР.

Все эти операции рискованные. В первой и второй операциях возможны убытки (они со знаком минус), в третьей операции можно получить доход в размере 15 единиц, поэтому возможность получения дохода в 9 единиц рассматривается как неудача, как риск недобрать 6 единиц дохода.

Видовое разнообразие рисков и способов их выражения достаточно большое. Однако какова бы ни была форма выражения риска, обусловленного неопределенностью экономической ситуации, содержание его составляет отклонение фактически установленных данных от типичного, устойчивого, среднего уровня или альтернативного значения оцениваемого признака.

Понятно, что риск обязательно предполагает рискующего — того, к кому этот риск относится, кто озабочен результатом операции. Сам риск возникает только, если операция может окончиться исходами не равноценными для него, несмотря на, возможно, все его усилия по управлению этой ситуацией.

Критерии оценки превентивных мероприятий и их анализ.

Превентивная деятельность – деятельность страховщика по предупреждению возможных страховых случаев. К ней относятся разъяснительная работа, выработка условий страхования, установление франшизы, анализ причин возникновения ущерба и др.

Назначением предупредительной функции страхования является финансирование за счет средств страхового фонда мероприятий по уменьшению страхового риска. В страховании жизни категория страхования в наибольшей мере сближается с категорией кредита при накоплении по договорам страхования на дожитие обусловленных страховых сумм.

Содержание сберегательной функции страхования заключается в том, что при помощи страхования сберегаются денежные суммы на дожитие. Это сбережение вызвано потребностью в страховой защите достигнутого семейного достатка.

Содержание контрольной функции страхования выражается в контроле за строго целевым формированием и использованием средств страхового фонда.

Объектами страхования могут быть имущественные интересы, не противоречащие законодательству Российской Федерации. К таким имущественным интересам относятся интересы, связанные:

•с жизнью, здоровьем, трудоспособностью и пенсионным обеспечением страхователя или застрахованного лица (личное страхование);

•с владением, пользованием, распоряжением имуществом (имущественное страхование);

•с возмещением страхователем причиненного им вреда личности или имуществу гражданина, а также вреда, причиненного хозяйствующему субъекту (страхование ответственности).

Выделяют объективные и субъективные рисковые обстоятельства.

Объективные рисковые обстоятельства отражают объективный подход к действительности и не зависят от воли и сознания людей (проявление стихийных сил природы).

Субъективные рисковые обстоятельства отражают подход к познанию действительности, связанной с волей и сознанием людей (интенсивное движение транспорта, нарушение техники безопасности и др.). При заключении договора страхования страховщик принимает во внимание объективные и субъективные рисковые обстоятельства.

Оценка стоимости риска представляет собой определение вероятности наступления события, на случай которого проводится страхование, и его последствий, выраженных в денежной форме.

Размер оценки стоимости риска меняется под воздействием объективных и субъективных факторов. К этим факторам относятся вероятность наступления и характер воздействия стихийных сил природы, состояние противопожарной безопасности, интенсивность, состояние охраны труда и т.п

Изучение риска как вероятности наступления страхового случая позволяет создать финансовую основу страховых операций, выраженную в научно обоснованном установлении страховых тарифов (т.е. платы за страхование).

Оценка стоимости риска определяется на основе изучения статистических данных, характеризующих частоту возникновения опасностей (пожаров, несчастных случаев и т.п.), силу их действия и размер причиненного ими ущерба.

При заключении договора страхования страховщик осуществляет подбор рисковых обстоятельств. Все рисковые обстоятельства, взятые в их единстве и взаимодействии, определяют состояние, которое называется ситуацией риска.

Ситуация риска характеризует естественное состояние объекта страхования и обстановку, в которой этот объект находится.

Рисковые обстоятельства являются условиями реализации риска. На основании рисковых обстоятельств исчисляется страховой взнос.

Страховщик при определении страхового взноса учитывает результаты анализа конкретной ситуации риска через систему скидок и надбавок (накидок) к исчисленному страховому взносу для базовой совокупности рисковых обстоятельств. Скидки и надбавки могут устанавливаться в процентах или фиксированной сумме к страховому взносу.

Рисковые обстоятельства позволяют оценить вероятность страхового события. Под страховым событием понимается вероятность причинения ущерба объекту страхования. Предполагаемое событие, на случай наступления, которого проводится страхование, представляет собой страховой риск.

Рисковые обстоятельства приводят к реализации риска. Реализация риска означает наступление страхового случая.

Страховым случаем является совершившееся событие, предусмотренное договором страхования или законом, с наступлением которого возникает обязанность страховщика произвести страховую выплату страхователю, застрахованному лицу, выгодоприобретателю или иным третьим лицам.

Страховой случай может иметь место по отношению к одному или множеству объектов страхования в рамках определенной страховой совокупности. Страховой случай по отношению к множеству объектов страхования приводит к кумуляции риска. Под кумуляцией риска понимается сосредоточение рисков в пределах определенного ограниченного пространства. Это совокупность рисков, при которой большое количество застрахованных объектов или несколько объектов со значительными страховыми суммами могут быть затронуты одним и тем же страховым случаем (землетрясение, авария на АЭС, ураган, наводнение и т.п.), в результате чего возникает очень крупный убыток. Кумуляция может иметь место и по одному объекту, например перевозка на одном судне грузов, совокупная страховая сумма по которым может достигать значительных размеров, или совокупная страховая сумма по хозяйствующему субъекту. В перестраховании кумуляция возникает в тех случаях, когда страховое общество участвует в ряде перестраховочных и ретроцессионных договоров, в которые включены одни и те же риски.

В договоре страхования могут вноситься различные оговорки, которые носят название клаузула. Одной из них является франшиза.

Франшиза (фр. franchise — льгота, привилегия) — это освобождение страховщика от возмещения убытков, не превышающих определенный размер. Размер франшизы означает часть убытка, не подлежащую возмещению со стороны страховщика. Эта часть убытка определяется договором страхования.

Франшиза может быть установлена:

*в абсолютных или относительных величинах к страховой сумме или оценке объекта страхования;

* в процентах к величине ущерба.

Франшиза бывает двух типов:

*условная;

*безусловная.

Под условной, или интегральной (невычитаемой), франшизой понимается освобождение ответственности страховщика за ущерб, не превышающий установленной франшизой суммы, и его полное покрытие, если размер ущерба превышает франшизу. Условная франшиза вносится в договор страхования с помощью записи «свободно от Х%», где X — величина процентов от страховой суммы. Если ущерб превышает установленную франшизу, то страховщик обязан выплатить страховое возмещение полностью, не обращая внимания на сделанную оговорку.

Пример. По договору страхования предусмотрена условная франшиза «свободно от 1%». Страховая сумма — 100 млн руб. Фактический ущерб составил 0,8 млн руб. Он меньше суммы франшизы, которая равна 1 млн руб., и поэтому не возмещается.

Пример. По договору страхования предусмотрена условная франшиза «свободно от 1 млн руб.». Фактический ущерб составил 1,7 млн руб., т. е. больше суммы франшизы. Поэтому страховое возмещениевыплачивается в сумме 1,7 млн руб.

Безусловная, или эксцедентная (вычитаемая), франшиза означает, что данная франшиза применяется в безоговорочном порядке без всяких условий. При безусловной франшизе ущерб во всех случаях возмещается за вычетом установленной франшизы.

Безусловная франшиза оформляется в договоре страхования следующей записью: «свободно от первых Х%», где X— 1,2,3 и т. д. процентов, сумма которых всегда вычитается из суммы страхового возмещения независимо от величины ущерба.

При безусловной франшизе страховое возмещение равно величине ущерба минус величина безусловной франшизы.[2]

Аналитическая часть.

Рыбная промышленность Хабаровского края средне развита, существуют две компании по искусственному разведению разных видов рыб. А также существуют рыбозаводы “Михайловский”, “Кабинский” и АО “Юг”, они занимаются производством консервных изделий из морепродуктов, размещают свой товар через фирменные свои магазины часть товара отпускается на сторону, то есть продают оптом мелким оптавикам.

Для этой отрасли деятельности существенен риск пропажи товара, так как товар является скоропортящимся и сбои замораживающихся оборудований приводит к серьезным последствиям.

Риск недопоставки сырья;

Риск просрочки поставщиков;

Массовая заболевание рыб;

Риск падения спроса;

Важно отметить: спрос на товар может колебаться в зависимости от цен на мясопродукты, так как необходимость в рыбопродукции значительно ниже чем в мясопродукции.

Деятельность предприятия так или иначе связана с риском. Задачей руководства предприятия является снижение степени риска. Для этого используются различные способы: диверсификация, страхование, лимитирование, резервирование средств на покрытие непредвиденных расходов, распределение риска, получение большей информации о предстоящем выборе и результатах.[3]

Диверсификация — это распределение капиталовложений между разнообразными видами деятельности, результаты которых непосредственно несвязаны. Предприятие, неся убытки по одному виду деятельности, может получить прибыль за счет другой сферы деятельности. Диверсификация позволяет повысить устойчивость предприятия к изменениям в предпринимательской среде.

Страхование — это передача определенных рисков страховой компании. Для снижения степени риска используются имущественное страхование и страхование от несчастных случаев. Имущественное страхование может иметь следующие формы: страхование риска подрядного строительства, страхование оборудования, страхование грузов и др. Страхование от несчастных случаев включает: страхование общей гражданской ответственности и страхование профессиональной ответственности. Широко используется и такой вид страхования, хеджирование — страхование цены товара от риска либо нежелательного для производителя падения, либо невыгодного для потребителя увеличения.

По целям и технике проведения операции хеджирование делятся на хеджирование продажей, т.е. заключение производителем или товаровладельцем фьючерсного контракта с целью страхования от снижения цены при продаже в будущем товара, либо уже имеющегося в наличии, либо еще не произведенного, но предусмотренного к обязательной поставке в определенный срок; хеджирование покупкой, т.е. заключение потребителем или продавцом фьючерсного контракта с целью страхования от увеличения цены при покупке в будущем необходимого товара.[4]

Резервирование средств на покрытие непредвиденных расходов предполагает установление соотношения между потенциальными рисками и размерами расходов, необходимых для преодоления последствий этих рисков. Такой способ снижения рисков обычно используют при выполнении различных проектов. В общем случае резерв используется для финансирования дополнительных работ, компенсации непредвиденных изменений материальных и трудовых затрат, накладных расходов и других затрат, возникающих в процессе осуществления проекта.

Распределение риска предполагает разделение риска между участниками проекта. Рост размеров и продолжительности инвестирования, внедрение новых технологий, высокая динамичность внешней среды увеличивает риск проекта. Способом разделения риска являются операции факторинга. В практике зарубежных банков развитие факторинговых операций связано главным образом с потребностью отдельных поставщиков в ускоренном получении платежей, которые представляются сомнительными. Как правило, в этих ситуациях имеет место риск неуплаты претензий плательщиком вообще. Банк, выкупивший, такие претензии у поставщика в этом случае может понести убытки. Операции факторинга относятся к операциям повышенного риска. Размер комиссионного вознаграждения зависит как от степени риска (от уровня «сомнительности» выкупаемого долга), так и от длительности договорной отсрочки. В некоторых случаях он доходит до 20% от суммы платежа.

Любое управленческое решение принимается в условиях, когда результаты не определены и информация ограниченна. Следовательно, чем полнее информация, тем больше предпосылок сделать лучший прогноз и снизить риск. Стоимость полной информации рассчитывается как разность между ожидаемой стоимостью какого-нибудь мероприятия (проекта приобретения), когда имеется полная информация, и ожидаемой стоимостью, когда информация неполная.

Общими в хозяйственной практике являются три основных принципа снижения риска:

· не рисковать больше, чем позволяет собственный капитал;

· не забывать о последствиях риска;

· не рисковать многим ради малого.

Программа управления рисками.

До 2010 года по прогнозным данным больших изменений в риске по рыбной промышленности не ожидается

Управление риском - это процесс идентификации и оценки риска с последующим выбором образа действия исходя из наличия альтернативных сценариев развития событий. Целевая функция - уменьшение дисперсии ценности фирмы (но никак не максимизация ценности фирмы).

1. Идентификация риска

2. Измерение величины риска и построение профиля риска - зависимости ценности фирмы от величины риска

3. Определение наличия альтернативных сценариев действия. Нет альтернативы - нет действия - “принцип осознанного бездействия” - за исключением тех случаев, когда фирма по тем или иным причинам не имеет возможности вообще уклониться от риска. (Имеем ли мы возможность уклониться от риска?)

4. Имеет ли смысл рисковать вообще? Как этот риск соотносится с ожидаемым доходом? (не менее 3:1) построение кривой безразличия (кривой терпимости к риску).

5. Принятие решения о допустимости, недопустимости величины риска для валюты баланса фирмы (можем ли мы себе позволить такую величину риска? Бойся убытков, а прибыли придут сами собой)..

6. Определение стоимости страхования и стоимости уклонения от риска вообще как отказа от будущих доходов.

7. Принятие решения (выбор образа действий), исполнение и контроль.

8. Анализ ранее предпринятых действий или бездействий в исторической ретроспективе.[5]

Задача 1.

Найти оптимальную смешанную рисковую стратегию руководителя и гарантированный средний результат работы новой линии, состоящей из двух станков типов А-1 и А-2. Известны выигрыши от внедрения каждого станка в зависимости от внешних условий, если сравнить со старой линией. Предполагается, что максимальный выигрыш соответствует наибольшему значению критерия эффекта от замены старой линии на А-1 и А-2. Дана матрица игры, где А-1, А-2 – стратегии руководителя; В-1, В-2 – стратегии, отражающие характер решаемых задач на станках. Определить нижнюю и верхнюю цены игры.

Решение:

Для решения данной задачи используем матрицу:

В1 В2

А1 0,3 0,8

А2 0,9 0,5

Из матрицы видно, что нижней цены игры будет А1В1 равная 0,3, а верхняя границей игры равна А2В1 0,9.

Вывод: Нижняя и верхняя цены игры составили 0,3 и 0,9 соответственно.

Задача 2.

Имеются три независимых инвестиционных проекта. Каждый продолжительностью 1 год. Ожидаемая доходность проекта зависит от состояния конъюнктуры рынка в течение года, причем каждому состоянию можно приписать определенную вероятность его появления. Определить какой проект является предпочтительным с учетом фактора риска для практической реализации.

Решение:

|

Прогн озное сост. |

Доходность проекта |

Пока затель риска |

Дохо дность А с рис ком |

Дох одн ость Б с риском |

Дохо дность В с риском |

||

|

А |

Б |

В |

|||||

|

Пессим исти ческий |

10 |

9 |

13 |

0,16 |

1,6 |

1,44 |

2,08 |

|

Средний |

13 |

14 |

12 |

0,28 |

3,64 |

3,92 |

3,36 |

|

Оптимис тический |

15 |

20 |

10 |

0,6 |

9 |

12 |

6 |

Вывод: Анализ этой таблицы показывает, что пессимистический прогноз для проекта А с учетом риска составит 1,6 для проекта 1,44, для проекта В 2,08 выбираем у какого проекта наиболее высший показатель и мы видим, что проект В предпочтителен. Оцениваем средний прогноз и видно, что предпочтительнее проект Б, при оптимистическом прогнозе проект Б предпочтителен. Из этого следует, что проект Б является более предпочтительнее.

Задача 3.

Необходимо оценить два проекта (рассчитать NPV) с учетом их риска. На дату оценки двух альтернативных проектов средняя ставка доходности государственных ценных бумаг составляет 13%; риск, определяемый экспертным путем, связанный с реализацией проектов 4 года.

Решение:

|

Проекты |

Годы |

Ден. поток |

NPV |

||||

|

0 |

1 |

2 |

3 |

4 |

|||

|

А |

-100 |

60 |

25 |

20 |

15 |

20 |

12,27 |

|

Б |

-125 |

55 |

45 |

45 |

60 |

80 |

49,07 |

Денежный поток рассчитывается как разница между поступившимися и потраченными денежными средствами.

NPV = ∑ДП*1/(1+К)n,

где: К – ставка доходности государственных ценных бумаг;

n – риск, определяемый экспертным путем, связанный с реализацией проектов 4 года.

Вывод: Оценка показывает, что проект Б эффективнее, по данным расчета у этого проекта составил 49,07, что на 36,8 превышает эффективность проекта А.

Использованная литература.

1. Грузинов В.П и др. Экономика предприятия: Учебник для вузов/ Под ред. проф. В.П. Грузинова . -М.: Банки и биржи. ЮНИТИ. 1998 - с.535.

2. Замуруев А. Разработка и реализация рисковой политики в рамках локальной коммерческой системы //РИСК.- 1998.- №1.- С. 23-28.

3. Ильенкова Н.Д. Классификация и анализ факторов риска невостребованности проукции// Экономика и коммерция. - 1995.- №2.- С. 127-138.

4. Клейнер Г.Б. Риски промышленных предприятий (как их уменьшить и компенсировать)// Российский экономический журнал. - 1994.- №5-6. - С. 85-92.

5. Клейнер Г.Б., Тамбовцев В.Л. Предприятие в нестабильной экономической среде: риски, стратегии, безопасность. - М.: ОАО Изд-во экономика, 1997. - 288 с.

6. Лапуста М, Шаршукова Л. Характеристика основных методов минимизации предпринимательского риска, их сильных и слабых сторон // РИСК.- 1996.- № 10 - 12. -С.57-62.

[1] Грузинов В.П и др. Экономика предприятия: Учебник для вузов/ Под ред. проф. В.П. Грузинова . -М.: Банки и биржи. ЮНИТИ. 1998 - с.535.

[2] Лапуста М, Шаршукова Л. Характеристика основных методов минимизации предпринимательского риска, их сильных и слабых сторон // РИСК.- 1996.- № 10 - 12. -С.57-62.

[3] Ильенкова Н.Д. Классификация и анализ факторов риска невостребованности проукции// Экономика и коммерция. - 1995.- №2.- С. 127-138.

[4] Замуруев А. Разработка и реализация рисковой политики в рамках локальной коммерческой системы //РИСК.- 1998.- №1.- С. 23-28.

[5] Клейнер Г.Б. Риски промышленных предприятий (как их уменьшить и компенсировать)// Российский экономический журнал. - 1994.- №5-6. - С. 85-92.