Анализ финансового положения предприятия ООО

«СКИФ»

Таблица

1. Анализ динамики активов, обязательств и капитала ООО «СКИФ»

АКТИВ

|

Код показателя

|

На начало отчетного периода

|

На конец отчетного периода

|

Изменение за период

|

|

сумма

|

темп роста

|

абсолютная величина

|

в % к общей сумме

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ

|

|

22508,97

|

40,71

|

0,18

|

-22468,26

|

-99,82

|

|

Нематериальные активы

|

110

|

|

Основные средства

|

120

|

297737,46

|

335414,67

|

112,65

|

37677,21

|

12,65

|

|

Незавершенное строительство

|

130

|

20957,97

|

16899,27

|

80,63

|

-4058,70

|

-19,37

|

|

Долгосрочные финансовые

вложения,

|

140

|

2667,00

|

5841,00

|

219,01

|

3174,00

|

119,01

|

|

Прочие внеоборотные активы

|

150

|

43555,44

|

38223,57

|

87,76

|

-5331,87

|

-12,24

|

|

Итого по разделу I

|

190

|

387426,84

|

396419,22

|

102,32

|

8992,38

|

2,32

|

II. ОБОРОТНЫЕ АКТИВЫ

|

210

|

87145,74

|

114018,03

|

130,84

|

26872,29

|

30,84

|

|

Запасы

|

|

НДС по приобретенным

ценностям

|

220

|

780,00

|

2692,50

|

345,19

|

1912,50

|

245,19

|

|

Дебиторская задолженность

(платежи по которой ожидаются более чем через 12 месяцев после отчетной даты)

|

230

|

1626,00

|

913,50

|

56,18

|

-712,50

|

-43,82

|

|

Дебиторская задолженность

(платежи по которой ожидаются в течение 12 месяцев после отчетной даты)

|

240

|

67750,17

|

65231,88

|

96,28

|

-2518,29

|

-3,72

|

|

Краткосрочные финансовые

вложения

|

250

|

0,00

|

150,00

|

0,00

|

150,00

|

-100

|

|

Денежные средства

|

260

|

108638,52

|

62442,60

|

57,48

|

-46195,92

|

-42,52

|

|

Прочие оборотные активы

|

270

|

1502,01

|

1799,31

|

119,79

|

297,30

|

19,79

|

|

Итого по разделу II

|

290

|

267442,44

|

247247,82

|

92,45

|

-20194,62

|

-7,55

|

БАЛАНС

|

300

|

654869,28

|

643667,04

|

98,29

|

-11202,24

|

-1,71

|

ПАССИВ

|

|

|

|

|

|

|

III. КАПИТАЛ И РЕЗЕРВЫ

|

|

2619,00

|

2619,00

|

100,00

|

0,00

|

0

|

|

Уставный капитал

|

410

|

|

Добавочный капитал

|

420

|

81675,36

|

81675,36

|

100,00

|

0,00

|

0

|

|

Резервный капитал

|

430

|

90,00

|

90,00

|

100,00

|

0,00

|

0

|

|

Нераспределенная прибыль (непокрытый убыток)

|

-

|

-134783,82

|

17249,79

|

-12,80

|

152033,61

|

-112,8

|

|

Итого по разделу III

|

490

|

-50399,46

|

101634,15

|

-201,66

|

152033,61

|

-301,66

|

|

IV.

ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

|

132879,00

|

0,00

|

0,00

|

-132879,00

|

-100

|

|

Займы и кредиты

|

510

|

|

Отложенные налоговые

обязательства

|

515

|

|

|

|

|

|

|

Прочие долгосрочные

обязательства

|

520

|

|

|

|

|

|

|

Итого по разделу IV

|

590

|

132879,00

|

0,00

|

0,00

|

-132879,00

|

-100

|

|

V.

КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

|

228382,65

|

223285,95

|

97,77

|

-5096,70

|

-2,23

|

|

Займы и кредиты, в том числе

|

610

|

|

Кредиторская задолженность

|

620

|

344007,09

|

318673,05

|

92,64

|

-25334,04

|

-7,36

|

|

Доходы будущих периодов

|

640

|

|

|

|

|

|

|

Резервы предстоящих расходов

|

650

|

0,00

|

73,86

|

0,00

|

73,86

|

-100

|

|

Прочие краткосрочные

обязательства

|

660

|

|

|

|

|

|

|

Итого по разделу V

|

690

|

572389,74

|

542032,86

|

94,70

|

-30356,88

|

-5,3

|

|

БАЛАНС

|

700

|

654869,28

|

643667,01

|

98,29

|

-11202,27

|

-1,71

|

За анализируемый отчетный

период общая стоимость имущества ООО «СКИФ» уменьшилась на 11202,27 тыс.

рублей. Стоимость внеоборотных активов ООО «СКИФ» увеличилась на 8992,38 тыс. руб. или на 2,32

% и составила 396419,22 тыс. руб. За анализируемый период произошло снижение

стоимости оборотных активов – на 20194,62 тыс. руб. или на 7,55 % При этом

материальные оборотные средства увеличились почти на 30 % или на 26872,29 тыс.

руб. Денежные средства значительно сократились на 46195,92 тыс. рублей, что составило

почти 43 %.

Пассивная часть баланса характеризуется в части собственных средств почти

неизменной. Доля заемных средств сократилась за отчетный период на 163235,88 тыс. руб., в т.ч.

долгосрочные заемные средства ликвидированы полностью; краткосрочные заемные

средства незначительно уменьшились на 5,3 % и на конец анализируемого периода

составили 542032,86 тыс. руб.

Таблица

2.Анализ показателей структуры активов и пассивов ООО «СКИФ»

|

Показатели

|

Код показателя

|

На начало периода

|

На конец периода

|

|

|

АКТИВ

|

|

Сумма

|

%

|

Сумма

|

%

|

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ

|

|

|

|

|

|

|

|

Нематериальные активы

|

110

|

22508,97

|

3,44

|

40,71

|

0,01

|

|

|

Основные средства

|

120

|

297737,46

|

45,47

|

335414,67

|

52,11

|

|

|

Незавершенное строительство

|

130

|

20957,97

|

3,20

|

16899,27

|

2,63

|

|

|

Долгосрочные финансовые

вложения

|

140

|

2667,00

|

0,41

|

5841,00

|

0,91

|

|

|

Прочие внеоборотные активы

|

150

|

43555,44

|

6,65

|

38223,57

|

5,94

|

|

|

Итого по разделу I

|

190

|

387426,84

|

59,16

|

396419,22

|

61,59

|

|

|

II.

ОБОРОТНЫЕ АКТИВЫ

|

|

|

|

|

|

|

|

Запасы

|

210

|

87145,74

|

13,31

|

114018,03

|

17,71

|

|

|

НДС по приобретенным

ценностям

|

220

|

780,00

|

0,12

|

2692,50

|

0,42

|

|

|

Дебиторская задолженность

(платежи по которой ожидаются более чем через 12 месяцев после отчетной даты)

|

230

|

1626,00

|

0,25

|

913,50

|

0,14

|

|

|

Дебиторская задолженность

(платежи по которой ожидаются в течение 12 месяцев после отчетной даты)

|

240

|

67750,17

|

10,35

|

65231,88

|

10,13

|

|

|

Краткосрочные финансовые

вложения

|

250

|

0,00

|

0,00

|

150,00

|

0,02

|

|

|

Денежные средства

|

260

|

108638,52

|

16,59

|

62442,60

|

9,70

|

|

|

Прочие оборотные активы

|

270

|

1502,01

|

0,23

|

1799,31

|

0,28

|

|

|

Итого по разделу II

|

290

|

267442,44

|

40,84

|

247247,82

|

38,41

|

|

|

БАЛАНС

|

300

|

654869,28

|

100,00

|

643667,04

|

100,00

|

|

ПАССИВ

|

|

|

|

|

|

|

|

III.

КАПИТАЛ И РЕЗЕРВЫ

|

|

|

|

|

|

|

|

Уставный капитал

|

410

|

2619,00

|

0,40

|

2619,00

|

0,41

|

|

|

Добавочный капитал

|

420

|

81675,36

|

12,47

|

81675,36

|

12,69

|

|

|

Резервный капитал

|

430

|

90,00

|

0,01

|

90,00

|

0,01

|

|

|

Нераспределенная прибыль

(непокрытый убыток)

|

-

|

-134783,82

|

-20,58

|

17249,79

|

2,68

|

|

|

Итого по разделу III

|

490

|

-50399,46

|

-7,70

|

101634,15

|

15,79

|

|

|

IV.

ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

|

|

|

|

|

|

|

Займы и кредиты

|

510

|

132879,00

|

20,29

|

0,00

|

0,00

|

|

|

Прочие долгосрочные

обязательства

|

520

|

|

|

|

|

|

|

Итого по разделу IV

|

590

|

132879,00

|

20,29

|

0,00

|

0,00

|

|

|

V.

КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

|

|

|

|

|

|

|

Займы и кредиты

|

610

|

228382,65

|

34,87

|

223285,95

|

34,69

|

|

|

Кредиторская задолженность

|

620

|

344007,09

|

52,53

|

318673,05

|

49,51

|

|

|

Итого по разделу V

|

690

|

572389,74

|

87,41

|

541959,00

|

84,20

|

|

|

БАЛАНС

|

700

|

654869,28

|

100,00

|

643667,04

|

100,00

|

|

В структуре активов баланса

ООО «СКИФ» наибольшую долю составили на конец отчетного периода внеоборотные

активы – 61,59 % и составили 396419,22 тыс. руб., тогда как на долю оборотных активов приходится 38,41

%, что на 2,43 % меньше по сравнению с состоянием оборотных активов на начало

анализируемого периода.

В структуре пассивов баланса ООО «СКИФ»

краткосрочные обязательства занимают 84,2 % и составили 541959 тыс. руб., что в

сравнении с данными на начало периода сократились на 3,21 %, в то время как

собственный капитал на конец анализируемого периода составил всего лишь 15,79 %

и составил 101634,15 тыс. рублей.

Таблица

3.Расчет величины чистых активов ООО «СКИФ»

|

Показатель

|

Алгоритм расчета

|

Значение на начало периода

|

Значение на конец периода

|

|

1

|

2

|

3

|

4

|

|

1.

Итого активы

|

стр.

110+120+130+140+150+210+220+230+240+250+260+270

|

654869,28

|

643667,04

|

|

2.

Итого пассивы

|

стр.450+590+610+620+630+650+660

|

705268,74

|

542032,86

|

|

Величина

чистых активов

|

п. 1 – п. 2

|

-50399,46

|

101634,18

|

В ООО «СКИФ» на начало

анализируемого периода показатель чистых активов отрицательный, и является

меньше уставного капитала, что является не благоприятным для организации. Однако

величина чистых активов к концу отчетного периода увеличилась и составила

101634,1 тыс. рублей, что является положительной тенденцией.

Таблица

4.Анализ абсолютных и относительных показателей ликвидности ООО «СКИФ»

|

АКТИВ

|

Алгоритм расчета

|

Значение на начало периода

|

Значение на конец периода

|

ПАССИВ

|

Алгоритм расчета

|

Значение на начало периода

|

Значение на конец периода

|

Платежный излишек (недостаток)

|

|

Значение на начало периода

|

Значение на конец периода

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

Наиболее

ликвидные активы

|

стр.

ББ 250+260

|

108638,52

|

62592,60

|

Наиболее

срочные обязательства

|

стр.

620

|

344007,09

|

318673,05

|

-452646

|

256080,45

|

|

Быстрореализуемые

активы

|

стр.

ББ 240

|

67750,17

|

65231,88

|

краткосрочные

пассивы

|

стр.610+630+660

|

228382,65

|

223285,95

|

-296133

|

-158054,07

|

|

Медленно

реализуемые активы

|

стр.

210+220+230+270

|

91053,75

|

119423,34

|

Долгосрочные

пассивы

|

стр.

590+640+650

|

132879,00

|

73,89

|

-223933

|

119349,45

|

|

Труднореализуемые

активы

|

статьи

баланса - внеоборотные активы

|

387426,84

|

396419,22

|

Постоянные

пассивы

|

стр.

490

|

-50399,46

|

101634,15

|

-337027

|

294785,07

|

|

БАЛАНС

|

|

654869,28

|

643667,04

|

БАЛАНС

|

|

654869,28

|

643667,04

|

x

|

x

|

Исходя из этого можно

охарактеризовать ликвидность баланса как недостаточную. {А1<П1; А2<П2;

А3>П3; А4>П4}, что характеризует ликвидность баланса как недостаточную.

Сопоставление первых двух неравенств свидетельствует о том, что в ближайший к

рассматриваемому моменту промежуток времени организации не удастся поправить

свою платежеспособность. Причем за анализируемый период возрос платежный недостаток

наиболее ликвидных активов для покрытия наиболее срочных обязательств. Однако

следует отметить, что перспективная ликвидность, которую показывает третье

неравенство, отражает некоторый платежный излишек.

Таблица 5. Расчет относительных

показателей ликвидности ООО «СКИФ»

|

Показатель

|

Алгоритм расчета

|

Значение на начало периода

|

Значение на конец периода

|

|

1

|

2

|

3

|

4

|

|

Коэффициент

абсолютной ликвидности

|

стр.

(250+260)/(610+620+630+660)

|

0,190

|

0,115

|

|

Коэффициент

быстрой ликвидности

|

стр.

(250+260+240)/(610+620+630+660)

|

0,308

|

0,236

|

|

Коэффициент

текущей ликвидности

|

стр.

290/(610+620+630+660)

|

0,467

|

0,456

|

Данные показатели платежеспособности организации

дают характеристику устойчивости финансового состояния организации при разных

методах учета ликвидности средств, но и отвечают интересам различных внешних

пользователей аналитической информации.

Динамика коэффициентов абсолютной и быстрой

ликвидности отрицательная. В конце отчетного периода организация могла оплатить

лишь 23,6 % своих краткосрочных обязательств. Оптимально если коэффициент

быстрой ликвидности приблизительно равен 1. У ООО «СКИФ» значение этого показателя

близко к критериальному, но в конце отчетного периода оно снизилось. Это

отрицательная тенденция. Коэффициент текущей ликвидности позволяет установить,

в какой кратности текущие активы покрывают краткосрочные обязательства. Это

главный показатель платежеспособности. Нормальным значением для данного показателя

считается соотношение от 1,5 до 3,5.

Коэффициент текущей ликвидности L4 обобщает предыдущие показатели и

является одним из показателей, характеризующих удовлетворительность (неудовлетворительность)

бухгалтерского баланса. В данном случае данный показатель крайне низок,

следовательно бухгалтерский баланс неудовлетворителен.

Таблица

6.Анализ показателей рентабельности и деловой активности ООО «СКИФ»

|

Показатель

|

Алгоритм расчета

|

за отчетный период

|

за период, предшествующий отчетному

|

|

1

|

2

|

3

|

4

|

|

Прибыль

(убыток) от продаж

|

стр. Ф № 2 - 050

|

145175,14

|

96346,59

|

|

Чистая

прибыль (убыток)

|

стр. Ф № 2 - 190

|

104113,18

|

55119,81

|

|

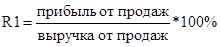

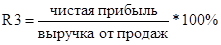

Коэффициент

рентабельности продаж

|

|

10,002

|

0,092

|

|

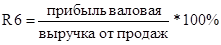

Коэффициент

общей рентабельности

|

|

24,42

|

25,40

|

|

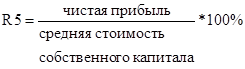

Коэффициент

рентабельности собственного капитала

|

|

102,44

|

-109,37

|

|

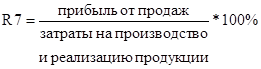

Коэффициент

рентабельности производства

|

|

13,23

|

12,29

|

|

Коэффициент

рентабельности чистых активов

|

|

7,00

|

-4,8

|

Рентабельность собственного

капитала отражает, сколько прибыли получено с каждого рубля, вложенного

собственниками компании. Этот показатель характеризует эффективность

использования инвестированного акционерного капитала и служит важным критерием

оценки уровня котировки акций на фондовой бирже. Коэффициент позволяет оценить

потенциальный доход от вложения средств в ценные бумаги различных компаний.

Рентабельность объема продаж – это модифицированный показатель рентабельности

продукции и характеризует размер прибыли на рубль реализованной продукции.

Нормативные значения коэффициентов рентабельности

дифференцированы по отраслям, видам производства, технологии изготовления

продукции. При отсутствии норм следует проследить динамику показателей за ряд

периодов, так как рост рентабельности свидетельствует об увеличении прибыльности,

укрепления финансового благополучия.

Таблица 7.Расчет показателей деловой активности

ООО "СКИФ"

|

Показатель

|

Алгоритм расчета

|

Значения

|

|

за период, предшествующий

отчетному

|

за отчетный период

|

|

1

|

2

|

3

|

4

|

|

Оборачиваемость

оборотных фондов

|

стр.

ф. №2 010/с.290 ф. №1

|

3,89

|

5,64

|

|

Период

оборота текущих активов

|

360

дней:Оборачиваемость

|

92

|

64

|

|

Оборачиваемость

запасов и затрат

|

с.

010 ф. №2/0,5*с. 210 ф. №1

|

11,68

|

14,43

|

|

Период

оборота запасов и затрат

|

360

дней:Оборачиваемость

|

31

|

25

|

|

Оборачиваемость

кредиторской задолженности

|

с.

010 ф. № 2/с. 620 ф. № 1

|

4,204

|

4,381

|

|

Оборачиваемость

дебиторской задолженности

|

с.

010 ф. №2/0,5*с.230+240 ф. №1

|

15,01

|

21,42

|

Коэффициент оборачиваемости оборотных средств

показывает количество оборотов, совершаемых оборотным капиталом за определенный

период. Ускорение оборачиваемости капитала ООО «СКИФ» способствует сокращению потребности

в оборотном капитале, приросту объемов продукции, и следовательно увеличению

получаемой прибыли. Коэффициент оборачиваемости запасов характеризует

количество оборотов, которое могут совершить запасы в течение анализируемого

периода. Рост данного показателя может

сокращением объемов производства в результате сокращения объемов

реализации. Коэффициент оборачиваемости дебиторской задолженности показывает

расширение или снижение коммерческого кредита представляемого предприятием.

Коэффициент оборачиваемости кредиторской задолженности показывает количество оборотов

этой задолженности в течение анализируемого периода.

Таблица

8. Анализ

структуры и динамики доходов и расходов ООО «СКИФ»

|

Показатели

|

за период, предшествующий

отчетному

|

за отчетный период

|

по отношению к предыдущему

периоду

|

|

сумма

|

%

|

сумма

|

%

|

темп роста

|

абсолютная сумма изменения

величины доходов/расходов

|

в % к общей сумме изменения

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

ДОХОДЫ

|

|

|

|

|

|

|

|

|

Доходы

от обычных видов деятельности (выручка от продажи продукции, товаров, работ,

услуг) в т.ч.

|

1050945,18

|

49,2

|

1451518,50

|

49,7

|

138,1

|

400573,32

|

38,1

|

|

реализация готовой продукции

|

990595,68

|

46,4

|

1384572,00

|

47,4

|

139,8

|

393976,32

|

39,8

|

|

реализация услуг арендаторам

|

57439,50

|

2,7

|

63792,00

|

2,2

|

111,1

|

6352,50

|

11,1

|

|

реализация услуг вспомогательных производств

|

2910,00

|

0,1

|

3154,50

|

0,1

|

108,4

|

244,50

|

8,4

|

|

Прочие

операционные доходы

|

1288,50

|

0,1

|

0

|

0,0

|

0,0

|

-1288,50

|

-100,0

|

|

Прочие

внереализационные доходы

|

33052,11

|

1,5

|

14969,49

|

0,5

|

45,3

|

-18082,62

|

-54,7

|

|

Итого доходов

|

2136230,97

|

100,0

|

2918006,49

|

100,0

|

136,6

|

781775,52

|

36,6

|

|

РАСХОДЫ

|

|

|

|

|

|

|

|

|

Себестоимость

продаж

|

783970,44

|

79,3

|

1097082,80

|

83,8

|

139,9

|

313112,36

|

39,9

|

|

себестоимость

готовой продукции

|

724615,44

|

73,3

|

1028870,30

|

78,5

|

142,0

|

304254,86

|

42,0

|

|

себестоимость

услуг арендаторам

|

58407,00

|

5,9

|

66913,50

|

5,1

|

114,6

|

8506,50

|

14,6

|

|

себестоимость

услуг вспомогательных производств

|

948,00

|

0,1

|

1299,00

|

0,1

|

137,0

|

351,00

|

37,0

|

|

Коммерческие

расходы

|

151978,23

|

15,4

|

164140,56

|

12,5

|

108,0

|

12162,33

|

8,0

|

|

Управленческие

расходы

|

18649,92

|

1,9

|

45120,00

|

3,4

|

241,9

|

26470,08

|

141,9

|

|

Прочие

операционные расходы

|

371,70

|

0,0

|

0

|

0,0

|

0,0

|

-371,70

|

-100,0

|

|

Прочие

внереализационные расходы

|

33501,48

|

3,4

|

3513,33

|

0,3

|

10,5

|

-29988,15

|

-89,5

|

|

Итого расходов

|

988471,77

|

100,0

|

1309856,69

|

100,0

|

132,5

|

321384,92

|

32,5

|

Таблица 9.Расчет и анализ абсолютных

и относительных показателей

финансовой устойчивости ООО «СКИФ»

|

Показатели наличия источников формирования запасов и затрат

|

Алгоритм расчета

|

Значение на начало периода

|

Значение на конец периода

|

Изменение за период (гр. 4 - гр. 3)

|

Показатели обеспеченности запасов и затрат источниками их формирования

|

Алгоритм расчета

|

Значение на начало периода

|

Значение на конец периода

|

Изменение за период (гр. 9 - гр.8)

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

Собственные оборотные средства

|

с.490-с.190

|

-437826,300

|

-294785,070

|

143041,230

|

Излишек, недостаток собственных оборотных

средств

|

с. 490-с.190-с.210

|

-524972,04

|

-408803,10

|

116168,94

|

|

Собственные и долгосрочные заемные источники

формирования запасов

|

(с.490+с.590)-с.190

|

-304947,300

|

-294785,070

|

10162,230

|

Излишек, недостаток собственных и долгосрочных

заемных источников формирования запасов

|

с.490+с.590-с.190-с.210

|

-392093,04

|

-408803,10

|

-16710,06

|

|

Общая величина "нормальных"

источников формирования запасов

|

(с.490+с.590+с.610) -с.190

|

-76564,650

|

-71499,120

|

5065,530

|

Излишек, недостаток общей величины

"нормальных" источников формирования запасов

|

с.490+с.590+с.610-с.190-с.210

|

-163710,39

|

-185517,15

|

-21806,76

|

По данным расчетам можно сделать вывод, что

наблюдается кризисное состояние ООО «СКИФ» при котором предприятие полностью

зависит от заемных источников финансирования. Собственного капитала и долго- и

краткосрочных кредитов и займов не хватает для финансирования материальных оборотных

средств, т.е. пополнение запасов идет за счет средств, образующихся в

результате погашения кредиторской задолженности. Однако наблюдается положительная

тенденция связанных с увеличением собственных оборотных средств.

Таблица 10. Расчет относительных

показателей финансовой устойчивости ООО "СКИФ"

|

Показатели наличия источников формирования

запасов и затрат

|

Алгоритм расчета

|

Значение на начало периода

|

Значение на конец периода

|

|

1

|

2

|

3

|

4

|

|

Коэффициент обеспеченности собственными оборотными

средствами

|

с.490+с.640,650-с.190/с.290

|

-0,188

|

-1,192

|

|

Коэффициент финансовой независимости (автономии)

|

с.490+с.640,650/ с.700

|

-0,077

|

0,158

|

|

Коэффициент финансирования

|

с.490/с.590+с.690

|

-0,071

|

0,188

|

|

Коэффициент капитализации

|

с. 590+с.690/с.490

|

-13,99

|

5,33

|

|

Коэффициент финансовой устойчивости

|

с.590+с.690/с.700

|

1,077

|

0,842

|

Коэффициент обеспеченности

собственными средствами ООО «СКИФ» показывает недостаток собственных оборотных

средств, к тому же на конец анализируемого периода недостаток СОС увеличился.

Коэффициент автономии свидетельствует о перспективах изменения финансового

положения ООО «СКИФ» в ближайший период, однако ввиду очень низкого его

значения у предприятия вероятность финансовых затруднений возрастает.

Коэффициент финансирования свидетельствует в данной ситуации об опасности

неплатежеспособности и затруднения возможности получения кредита, так как норма

этого показателя около 1. Тем не менее коэффициент финансовой устойчивости ООО

«СКИФ» достаточно высок, что может свидетельствовать о нормальной финансовой

устойчивости ООО «СКИФ», но наблюдается отрицательная тенденция, обусловленная

его снижением.

СПИСОК ЛИТЕРАТУРЫ

1.

Баканов М.И., Шеремет А.Д. Теория анализа хозяйственной

деятельности: Учебник. – М.: Финансы и статистика, 2000. – 574 с.

2.

Донцова Л.В. Никифорова Н.А. Анализ финансовой

отчетности: Учеб. Пособие. – М.: Дело и сервис, 2003. – 335 с.

3.

Ковалев А.И., Привалов В.П. Анализ финансового

состояния предприятия: Учеб. пособие. – М.: Центр экономики и маркетинга, 2000.

– 214 с.

4.

Савицкая Г.В. Методика комплексного анализа

хозяйственной деятельности: Краткий курс. – 2-е изд., испр. – М.: ИНФРА-М,

2003. – 302 с.

5.

Селезнева Н.Н., Ионова А.Ф. Финансовый анализ и

управление финансами: Учеб. пособие. – 2-е изд., перераб. и доп. – М.: ЮНИТИ,

2003. – 639 с.