Государственный кредит

Содержание

Введение............................................................................................................................................................................... 3

1. Государственный кредит, его сущность и формы................................................................... 4

2. Государственные займы как источник дополнительного привлечения денежных

средств государством. Виды государственных займов.................................................................... 9

3. Государственный долг, его сущность. Понятие управления государственным

долгом, методы управления им............................................................................................................................. 13

4. Государственные ценные бумаги РФ, их виды.......................................................................... 16

5. Государственный долг России и проблемы его погашения текущего года 17

Заключение..................................................................................................................................................................... 21

Список использованной литературы.................................................................................................... 22

Введение

Под

государственным кредитом понимаются

отношения по аккумуляции государством и муниципальными образованиями временно

свободных денежных средств юридических и физических лиц на принципах

добровольности, срочности, возмездности и

возвратности[1].

Традиционно роль государственного кредита заключалась в

том, чтобы финансировать государственный дефицит. В современных условиях

государство использует этот институт и для регулирования денежных отношений

(денежного обращения).

Актуальность этого института во все времена

обеспечивает одна единственная причина - постоянный дефицит денежных средств,

который характерен для каждого государства.

Финансово-экономические

предпосылки государственного кредита заключаются в том, что существуют

особенности формирования бюджета, а также есть разрывы между получением

денежных средств и их расходованием, для компенсации этих кассовых разрывов и

привлекаются юридические и физические лица в роли кредиторов государства.

В

нашей стране наиболее активно займами увлекается федеральная власть, в

субъектах федерации к таким средствам прибегают реже. Но проблема является до

сих пор актуальной.

Негативные

последствия государственного кредита - образуется государственный внутренний

долг.

Цель

работы: изучить государственный кредит в РФ.

Данная

цель решается с помощью рассмотрения следующих основных задач:

1.

описать сущность, значение и формы государственного кредита;

2.

описать сущность государственных займов как

источника дополнительного привлечения денежных средств государством. Привести классификацию

государственных займов;

3.

описать сущность государственного долга. Дать

характеристику понятию управления государственным долгом, указать методы

управления им;

4.

описать виды государственных ценных бумаг РФ;

5. описать государственный долг России и выявить проблемы его

погашения текущего года.

1. Государственный кредит, его

сущность и формы

Основную массу денежных ресурсов, предназначенных для

финансирования общегосударственных нужд, государство получает в виде налогов и

обязательных платежей. В условиях дестабилизации финансового состояния

народного хозяйства, снижения государственных доходов государство вынуждено

привлекать для покрытия своих расходов средства из других источников. Основной

формой государственных заимствований является государственный кредит[2].

Государственный кредит – это экономические отношения,

которые заключаются в том, что государство выступает на рынке ссудных капиталов

в нескольких качествах. Это экономические отношения между государством и

физическими и юридическими лицами.

Государственный

кредит – денежные отношения, возникающие у

государства с юридическими и физическими лицами в связи с мобилизацией временно

свободных денежных средств в распоряжение органов государственной власти и их

использование на финансирование государственных расходов.

Государство может выступать в следующих ролях: кредитора;

заемщика; гаранта (означает поручительство государства за клиента).

В сфере международных кредитных отношений государство

выступает одновременно кредитором и заемщиком.

Источники государственного кредита –

временно свободные средства, которые появляются у: предприятий; банков;

пенсионных фондов; страховых фондов; населения.

Кредит берется для: финансирования бюджетного дефицита; финансирования

капитальных вложений в национализированные и смешанные предприятия; финансирование

предприятий местных органов власти; регулирования денежного обращения страны.

Как экономическая

категория государственный кредит находится на стыке двух видов денежных

отношений – финансов и кредита и совмещает их особенности.

В качестве звена финансовой системы он обслуживает

формирование и использование централизованных денежных фондов государства, т.е.

бюджета и внебюджетных фондов.

Как один из видов кредита

государственный кредит представляется на началах возвратности и платности:

через определенный период времени предоставленные взаймы средства возвращаются

с процентами. Однако государственный кредит отличается от банковского и

коммерческого кредитов. Аккумулируемые посредством государственного кредита дополнительные

финансовые ресурсы не участвуют в кругообороте производительного капитала, в

производстве материальных ценностей, а используются для покрытия бюджетных

дефицитов.

Отличие государственного кредита от банковского

заключается в следующем:

1. Госкредит

прежде всего используется на покрытие бюджетного дефицита. Потребность в

банковское кредите определяется неравномерностью движения стоимости в процессе

производства и обмена. Госкредит получают органы власти и управления.

Банковский кредит могут получать физические и юридические лица на цели,

установленные законом.

2. Срок

возврата банковской ссуды строго регламентирован и его нарушение приводит к

возникновению соответствующих санкций. Госкредит, как правило, не

предусматривает экономических санкций к государству.

3. Госкредит

используется, как правило, не строго по целевому назначению и опосредует

платежи товарного и нетоварного назначения. Банковский кредит используется, как

правило, на конкретные цели для обеспечения вещественно-натуральных элементов

производства и реализации товаров, работ и услуг.

4. Экономические

интересы участников банковского кредитования (кредитора и заемщика) совпадают.

При госкредите интересы участников кредитных отношений обособлены. Интересы

кредиторов государства имеют иногда политические, экологические, корпоративные

и другие обособленные цели, которые в конечном виде имеют экономическую форму,

но до получения этого состояния неоднократно трансформируются и видоизменяются.

5.

Если банковский кредит в

некоторых случаях может служить причиной появления избыточной денежной массы в

народнохозяйственном комплексе, то госкредит всегда является средством

сокращения количества денег в обращении.

Мобилизация

временно свободных ресурсов кредитором в силу его экономических интересов носит

производительный характер. В условиях рыночного хозяйства это означает, что

кредитование выступает в форме ссуды капитала. В случае использования заемщиком

кредитных средств на непроизводительные цели, кредитование приобретает форму

ссуды денег. Однако владение временно свободными ресурсами не является обязательным

признаком кредитора. Он может ссудить стоимость, как это имеет место при

коммерческом кредите. В этом случае ссужаются товары, предназначенные для

реализации. Кроме того при предоставлении банковского кредита в качестве

обеспечения могут выступать какие-то конкретные материальные и финансовые

ценности – товары (товарораспорядительные документы), ценные бумаги и др. При

заимствовании средств государством обеспечением кредита является все имущество,

находящееся в его собственности.

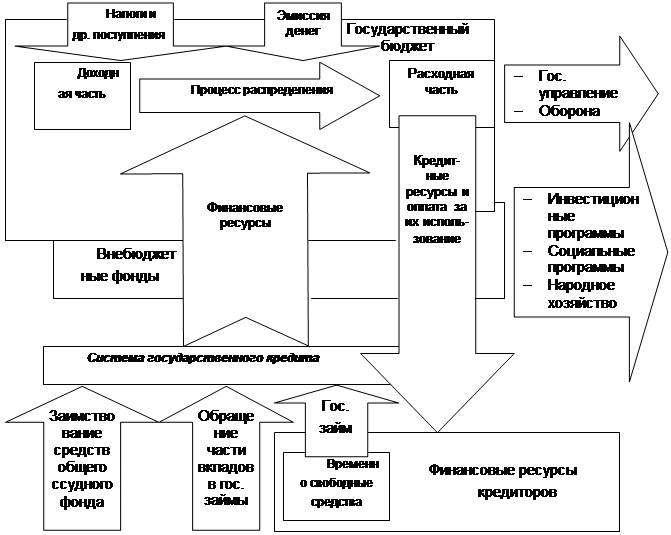

Схематично место государственного кредита в системе

распределительных отношений и бюджетного устройства может быть представлено

следующим образом (рис. 1):

Рис. 1 Система государственного кредита

Денежные средства, привлекаемые на

основе государственного кредита, поступают в распоряжение государственной

власти, превращаясь в их дополнительные финансовые ресурсы. Они формируются за

счет мобилизации временно свободных денежных средств населения, предприятий и

организаций, не предназначенных для текущего потребления. Иногда источником

государственного кредита могут выступать средства, предназначенные для текущего

потребления, когда физические и юридические лица сознательно ограничивают

текущие потребности. За время существования государственного кредита в нашей

стране государственные займы использовались как одна из форм принудительного

изъятия части средств предприятий и заработной платы населения. Привлечение

сбережений населения и юридических лиц путем распространения государственных

бумаг позволяет покупателю ежегодно получать доход в виде процента от вложенных

денежных средств. При напряженном финансовом положении государства данная форма

кредита позволяет заемщику мобилизовать дополнительные денежные ресурсы для

покрытия бюджетного дефицита без использования бумажно-денежной эмиссии[3].

Развитые страны наиболее активно прибегают к

государственным займам в период экономических кризисов. В случае, когда

правительство не в состоянии обеспечить поступление в казну налогов в размере,

необходимых для финансирования своих расходов, государственные займы становятся

вторым после налогов методом финансирования расходов бюджета.

Средства, взятые государством взаймы, направляются на

общегосударственные нужды и обезличиваются в общей сумме общегосударственных

доходов. Погашение государственных займов и выплата процентов по ним

производятся из бюджета.

Мобилизацию денежных средств на возвратной основе могут

также осуществлять местные органы власти. Полученные средства часто имеют четко

выраженную целевую направленность. Они могут использоваться на строительство

дорог, школ, благоустройство городских и сельских районов. В результате

сокращается спрос указанных органов на средства для социального развития

регионов, выделяемые из республиканского бюджета.

Государственный кредит используется также для регулирования

денежного обращения. В условиях развития ин6фляционного процесса

государственные займы у населения временно уменьшают его платежеспособный

спрос. Из обращения изымаются избыточные денежные знаки, т.е. происходит

отвлечение средств из денежного оборота на заранее оговоренный срок. Если

мобилизованные средства физических лиц будут инвестированы в сферу производства

произойдет сокращение наличной денежной массы в обращении. Если же

заимствованные государством средства будут направлены на оплату труда, то

количество наличных денег в обращении останется без изменения. Если кредитором

являются юридические лица, а полученные средства будут направлены на выплаты

населению, то количество наличной массы в обращении возрастет.

Осуществляя заимствования на

финансовом рынке, государство увеличивает спрос на заемные средства. Этот

дополнительный спрос не средства вызовет рост уровня процентной ставки на рынке

кредитов. Продолжение правительственных заимствований для бюджета делает эти

кредиты дорогими для заемщиков, что лишает сферу производства ресурсов, которые

могли быть использованы в качестве производственных инвестиций, поскольку

инвестиционные расходы обратно пропорциональны ставке процента.

Классическая форма государственного кредита представлена

кредитными отношениями, в которых государство выступает как заемщик средств.

Однако в современных условиях оно может выступать и как кредитор, предоставляя

ссуды юридическим и физическим лицам на определенный срок на условиях возвратности

и за вознаграждения. На практике государство выступает и в роли гаранта в тех

случаях, когда оно берет на себя ответственность за выполнение обязательств,

взятых физическими и юридическими лицами.

Функционирование государственного кредита ведет к

образованию государственного долга. Государственный долг – это сумма

задолженностей по выпущенным и непогашенным долговым обязательствам

государства, включая начисленные по ним проценты. Государственный долг делится

на основной и текущий в зависимости от срока погашения. Основным

государственным догом называется вся сумма задолженности государства, по

которой не наступил срок платежа и которая не может быть предъявлена к оплате в

течение данного периода. Текущим государственным долгом называется задолженность

государства по обязательствам, по которым наступил срок платежа.

В современных условиях исполнительной

власти для покрытия огромных государственных расходов не хватает налоговых

поступлений, а денежная эмиссия ведет к инфляции. Отказ правительства от использования

на эти цели кредитов Центрального Банка привел к тому, что их место заняли

займы внутри страны и за рубежом. В результате резкого увеличения дефицита

бюджета и растущих заимствований существенно возрос государственный долг

России, как внутренний, так и внешний.

Мировой опыт свидетельствует, что

государственный долг не должен превышать половины валового внутреннего продукта

страны. Значительные размеры государственного долга отражают кризисное

состояние экономики России. Увеличение заимствований на финансовом рынке и у

зарубежных кредиторов приводит к росту расходов на обслуживание и погашение

государственного долга и уменьшению государственных расходов по другим

направлениям[4].

Огромные размеры государственного долга требуют принятия

решительных мер по ограничению темпов его роста. Государственный долг, его

величина и структура отражают состояние экономики и финансов страны. Постоянное

увеличение государственных расходов, не компенсируемых налоговыми

поступлениями, заставляют правительства размещать свои займы на рынке ценных

бумаг. Погашение государственных займов и выплата процентов по ним производятся

за счет налогов. Рост государственного долга ведет к усилению налогового

бремени, что увеличивает масштабы уклонения от уплаты налогов, сокращая тем

самым налоговые поступления.

2. Государственные займы как

источник дополнительного привлечения денежных средств государством. Виды

государственных займов

Государственные займы осуществляются в

виде продажи государственных ценных бумаг, займов внебюджетных фондов и в

порядке получения кредитов у банков.

Государственные займы – кредитные отношения между государством и юридическими и физическими

лицами, в результате которых государство получает определенные суммы денежных

средств на определенный срок за определенную плату.

Государственные займы можно классифицировать по ряду

признаков.

1)

По субъектам заемных отношений –

займы, размещаемые центральными и

территориальными органами управления.

2)

По месту размещения – внутренние и внешние.

Формы государственного кредита (внутренний): выпуск

государственных займов и обращение части вкладов населения в Сбербанках в

государственные займы; казначейские ссуды.

3)

По обращению на рынке – рыночные и

нерыночные. Рыночные займы свободно продаются и покупаются. При

финансировании бюджетного дефицита они основные. Нерыночные – не могут свободно менять своих владельцев и не

подлежат обращению на рынке ценных бумаг. Они обычно выпускаются государством,

чтобы привлечь отдельных инвесторов, специфическим интересам которых и

отвечают. Так, нерыночные государственные облигации выпускаются на Западе для

мобилизации средств негосударственных пенсионных фондов, страховых компаний,

мелких инвесторов.

4)

В зависимости от срока привлечения

средств – краткосрочные (со сроком

погашения до 1 года), среднесрочные

(от 1 до 5 лет), долгосрочные (от 5

лет и выше). Краткосрочные займы используются для финансирования временных

разрывов и поступлений доходов и осуществления расходов. Обычно в этих целях

выпускаются векселя. Центральное правительство выпускает казначейские векселя,

местные органы власти – муниципальные. В Италии казначейские векселя

выпускаются сроком на 3, 6, 12 месяцев, в Японии – 60 дней, Великобритании – 91

день. Исключением является Германия, где казначейские векселя выпускаются

сроком до двух лет. В некоторых странах для привлечения средств на более

длительный период используются казначейские ноты, которые получили меньшее

распространение, чем векселя. В Италии они выпускаются со сроком погашения 2-3

года, в США – от 1 до 10 лет. Привлечение средств на более длительный период

обычно осуществляется с помощью облигаций.

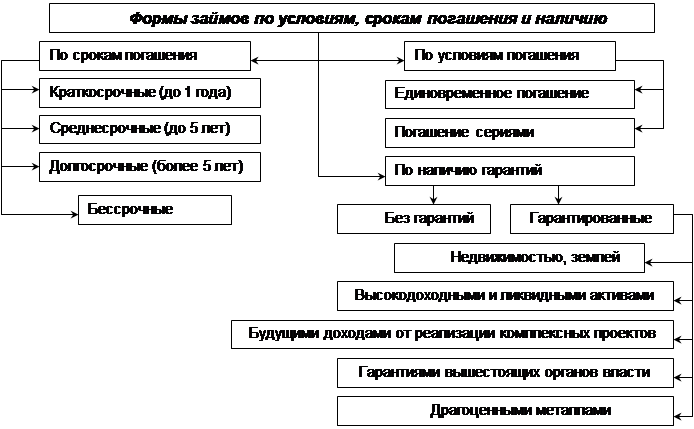

Формы займов по условиям, срокам погашения и наличию

гарантий представлены на рис. 3.

Рис. 3. Формы

займов по условиям, срокам погашения и наличию гарантий

5)

По обеспеченности долговых

обязательств – закладные и беззакладные. Закладные облигации обеспечиваются

конкретным залогом, например, определенным имуществом. Наиболее часто их

выпускают местные органы власти. Обеспечением беззакладных

облигаций служит все имущество государства или данного муниципалитета.

Центральные органы управления обычно выпускают беззакладные

облигации. Их надежность исключительно высока и поэтому инвесторы не нуждаются

ни в каких дополнительных гарантиях.

По характеру выплачиваемого дохода

долговые обязательства делятся на выигрышные, процентные, с нулевым купоном.

Выплата дохода по выигрышным облигациям

осуществляется на основе тиражей выигрышей.

Эти облигации не используются большим

спросом. Инвесторы стремятся получать стабильный доход, а не полагаться на волю

случая. Поэтому основной вид – процентные

облигации, доход по которым выплачивается 1, 2 или 4 раза в год на основе

купонов. Большинство инвесторов отдает предпочтение таким долговым

обязательствам.

Краткосрочные заемные инструменты

государства не имеют купонов. Они продаются со скидкой с номинала, а выкупаются

по номиналу. Не имеют также купонов и некоторые долгосрочные долговые

обязательства. Весь доход по ним выплачивается вместе с суммой основного долга.

Как и краткосрочные, они продаются со скидкой с номинала, а выпускаются по

номиналу. Такие облигации получили название облигаций

с нулевым купоном.

6) По методу определения дохода долговые обязательства

государства бывают с твердым и плавающим доходом. В ряде случаев

фиксированная ставка по ценным бумагам является причиной роста расходов

государства на выплату процентов, в других случаях она может отпугнуть

инвесторов, ожидающих повешение процента.

Для покрытия бюджетного дефицита приходится размещать займы

при относительно завышенном уровне процентной ставки. Установив аналогичный

процент по своим долговым обязательствам на весь срок займа, который может

составить 20-30 лет, государство взвалит на налогоплательщиков дополнительные

расходы. Избежать подобную ситуацию позволяют два варианта:

1.

покрытие потребности в денежных

средствах за счет краткосрочного или среднесрочного займа и выпуска (когда

процентная ставка упадет) долгосрочного. Однако в этом случае заемщик несет

дополнительные расходы, связанные с выпуском, размещением и погашением еще

одного займа. Не исключена вероятность, что в ожидании повышения процентной

ставки инвесторы не проявят интереса ко второму займу;

2.

систематический пересмотр процента,

выплачиваемого по ценным бумагам. В качестве базы обычно используется ставка по

межбанковским кредитам в стране. Такие займы имеют большой недостаток – должник

не в состоянии спланировать свои расходы. Но этот вариант решает все названные

проблемы.

7) В зависимости от обязанности заемщика твердо

соблюдать сроки погашения займа, установленные при его выпуске, заемные

инструменты делятся на обязательства: с правом долгосрочного погашения и без

права долгосрочного погашения.

Вопрос о досрочном погашении долговых обязательств становится становиться

актуальным только тогда, когда на финансовом рынке происходят существенные

изменения. Например, заемщик выпустили облигации с ежегодным финансовым доходом

в 12%, а через год ставка упала и составила 6%. В этом случае заемщик терпит

существенные потери, тогда как инвестор получает значительный выигрыш. Если

облигации были выпущены с правом долгосрочного погашения, инвестор может

уменьшить свои потери, выпустив и разместив новый займ

и погасив старый.

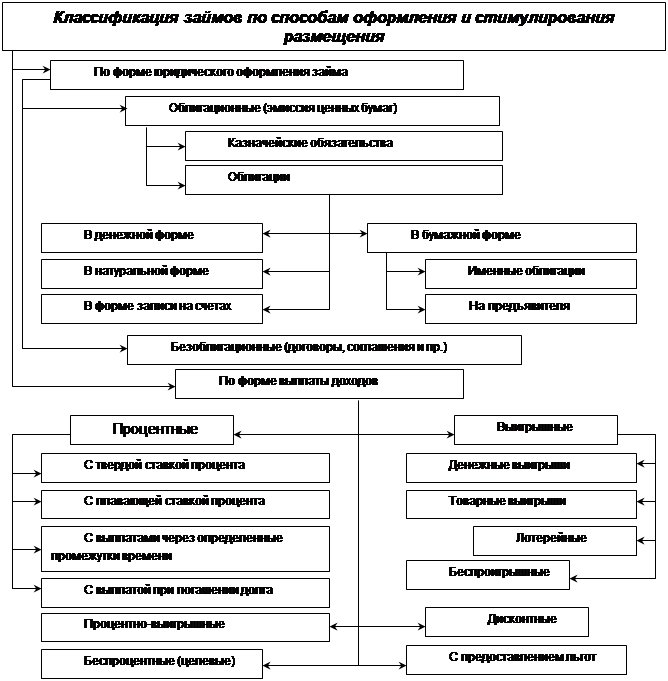

Различают два варианта погашения задолженности:

единовременно и частями. Если займ гасится частями, в зависимости от распределения

суммы долга по срокам погашения, выделяются три варианта:

Рис. 4.

Классификация займов по способам оформления и стимулирования размещения

займ

погашается равными частями в течение определенного срока, например четырех лет.

Так, если сумма займа составила 10 млн. долл. США, ежегодно будет выплачиваться

2,5 млн. долл.;

возрастающими долями. Например, в

первый год гасится 1 млн. долл., во второй – 2 млн. долл., в третий – 3 млн.

долл.; в четвертый – 4 млн. долл. Такая система удобна при наращивании доходов

заемщика. Например, в связи с подъемом деловой активности предполагается рост

налоговых поступлений или объект, на строительство которого привлекались

заемные средства, постепенно набирает мощность и начинает приносить все большую

прибыль;

снижающимися долями. Например, в первый год погашается долг

на 4 млн. долл., во второй – на 3 млн. долл. И т.д. Такая система предпочтительна,

когда ожидается падение доходов заемщика или увеличение его расходов.

3. Государственный долг, его

сущность. Понятие управления государственным долгом, методы управления им

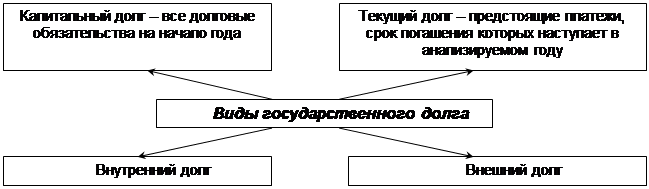

Государственный

долг – сумма выпущенных, но не погашенных государственных

займов с начисленными процентами, которая должна быть выплачена вместе с

процентами к определенной дате или через определенный срок. Он становится

структурным элементом финансовой системы (существует Департамент государственного

долга и ценных бумаг). Обслуживание государственного долга – совокупность

отношений по погашению долга и новым займам. Виды государственного долга

представлены на рис. 5.

Государство может быть банкротом и объявить о своем

банкротстве.

Рис. 5. Виды государственного долга

Государственный внутренний долг:

I.

Задолженность правительства РФ: задолженность

Центробанка по кредитам на покрытие бюджетного дефицита;

задолженность правительства перед предприятиями и населением: ГКО; КО; государственные

казначейские векселя; задолженность по АПК, переоформленная в казначейские

векселя; золотые сертификаты; прочие государственные займы.

II.

Задолженность Центробанка РФ.

III.

Прочая задолженность.

Рост долга приводит к: росту заимствований (в результате

вытесняется частный капитал с рынка ссудного капитала); непроизводительный

характер использования полученных средств; увеличивается нагрузка на

государственный бюджет посредством роста величины процентов по кредитам.

Внешний долг

формируется путем получения кредитов у правительств иностранных государств, у

международных финансовых организаций и у крупнейших банков, размещения ценных

бумаг РФ на мировых финансовых рынках, предоставления гарантий и обязательств

РФ по международным финансовым договорам, программам и сделкам.

Данные

статистики внешнего государственного долга развивающихся стран в 1991-1997 гг.,

которые приведены в таблице 1[5].

Таблица 1

|

Внешний

долг (в млрд. долл.)

|

Годы

|

|

1991

|

1992

|

1993

|

1994

|

1995

|

1996

|

1997

|

|

Развивающиеся

страны

|

|

Африка

|

243,8

|

241,8

|

254,2

|

268,2

|

283,4

|

282,0

|

284,3

|

|

Азия

|

420,2

|

464,8

|

517,3

|

586,8

|

664,6

|

729,6

|

802,5

|

|

Европа и

Ближний Восток

|

244,8

|

250,6

|

270,9

|

277,0

|

289,5

|

290,1

|

296,7

|

|

Западное

полушарие

|

458,8

|

488,6

|

533,7

|

576,5

|

628,7

|

654,3

|

683,2

|

|

ИТОГО:

|

1367,6

|

1445,8

|

1576,1

|

1708,5

|

1866,2

|

1956

|

2066,7

|

|

Страны

с переходной экономикой

|

|

Центральная

и Восточная Европа

|

143,3

|

105,1

|

114,8

|

119,1

|

128,9

|

135,9

|

146,1

|

|

То же, кроме

Украины и Беларуси

|

114,4

|

100,9

|

109,9

|

110,4

|

118,5

|

123,8

|

132,1

|

|

Россия

|

95,3

|

105,4

|

110,4

|

119,8

|

124,1

|

125,2

|

136,8

|

|

Закавказье и

Средняя Азия

|

0,9

|

2,0

|

4,4

|

6,3

|

7,0

|

8,7

|

11,2

|

|

ИТОГО:

|

210,6

|

212,5

|

229,6

|

245,2

|

260

|

269,8

|

294,1

|

Международный кредит связан с государственным долгом.

Источниками международного кредита являются: специальные правительственные

фонды; бюджетные средства государства; специальные банки (например,

экспортно-импортный банк США); специальные международные кредитные институты

(национальные, региональные, международные).

Формы международного кредита: собственно кредит: связанный

(где кредит был получен, там и должен быть потрачен); свободный (финансовый); помощь.

Активное

сальдо платежного баланса дает возможность выплаты долга (10 – 12 млрд. в год

направлять на выплаты).

Управление

государственным долгом может рассматриваться в узком и широком смысле. Под управлением государственным долгом в

широком смысле слова понимается формирование одного из направлений финансовой

политики государства, связанной с его деятельностью в качестве заемщика,

кредитора и гаранта. Управление государственным долгом в широком смысле как

одного из направлений финансовой политики находится в руках органов власти и

управления государством. Именно они определяют общий объем бюджетного дефицита

и, следовательно, объем займов, необходимых для его финансирования, основные направления

и цели воздействия на денежное обращение, кредит, производство, занятость и

целесообразность осуществления общегосударственных программ по поддержке малого

бизнеса отдельных районов страны.

Хроническая дефицитность государственного и местных бюджетов

и высокий государственный долг характерны на современном этапе для большинства

промышленно развитых государств. В результате кредитной экспансии государства

прочие заемщики вытесняются с финансового рынка, сохраняются высокие ставки на

кредит. Огромные расходы по обслуживанию государственного долга поглощают все

большую долю налоговых поступлений. Поэтому сокращение бюджетных дефицитов и

государственного долга расцениваются органами управления США и стран

Европейского Союза как одна из наиболее актуальных задач.

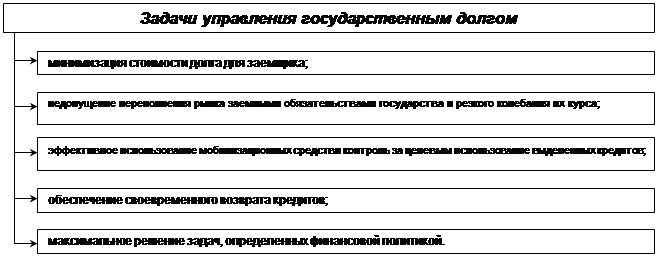

Рис. 6. Структура задач, которые решаются в процессе управления

государственным долгом

Под управлением государственным долгом в узком смысле

понимается совокупность действий, связанных с подготовкой к выпуску и

размещению долговых обязательств государства, регулированию рынка

государственных ценных бумаг, обслуживанию и погашению государственного долга,

предоставлению ссуд и гарантий[6].

В процессе

управления государственным долгом решаются следующие задачи (рис.6).

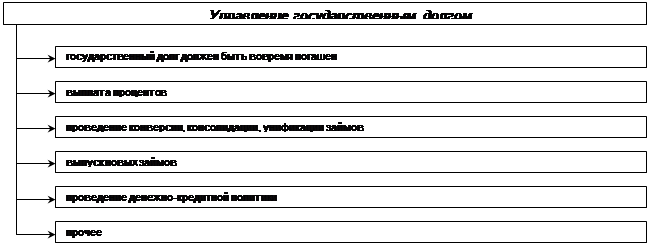

Совокупность действий государства, связанных с перечисленными действиями,

называется управление государственным долгом (рис. 7).

Совокупность действий государства, связанных с перечисленными действиями,

называется управление государственным долгом (рис. 7).

Рис. 7. Управление государственным долгом

4. Государственные ценные

бумаги РФ, их виды

Государственные

ценные бумаги – это долговые обязательства правительства. Они различаются по

датам выпуска, срокам погашения, размерам процентной ставки. В определенном

смысле это альтернатива денежной эмиссии и, следовательно, инфляции в случае

дефицита государственного бюджета.

Государственные

ценные бумаги принято делить на рыночные и нерыночные - в зависимости от того,

обращаются ли они на свободном рынке (первичном или вторичном) или не входят во

вторичное обращение на биржах и свободно

возвращаются эмитенту до истечения срока их действия. Основную часть

государственных ценных бумаг составляют рыночные.

К числу

государственных ценных бумаг, принятых в мировой практике, относятся следующие.

1.

Казначейские векселя - краткосрочные государственные обязательства, погашаемые

обычно в пределах года и реализуемые с дисконтом, т.е. по цене ниже номинала,

по которому они погашаются (или продаваемые по номиналу, а выпускаемые по цене

выше номинала).

2.

Среднесрочные казначейские векселя казначейские боны- казначейские

обязательства, имеющие срок погашения от одного до пяти лет, выпускаемые обычно

с условием выплаты фиксированного процента.

3.

Долгосрочные казначейские обязательства - со сроком погашения до десяти и более

лет; по ним уплачиваются купонные проценты. По истечении срока обладатели таких

государственных ценных бумаг имеют право получить их стоимость наличными или

рефинансировать в другие ценные бумаги. В некоторых случаях долгосрочные

обязательства могут быть погашены при наступлении предварительной даты, т.е. за

несколько лет до официального срока погашения.

4. Государственные (казначейские) облигации - по своей природе и

назначению близки к среднесрочным и долгосрочным казначейским обязательствам (а

иногда с ними даже не разграничиваются). Отдельные виды государственных

облигаций, в частности, сберегательные облигации, могут распространяться на

нерыночной основе.

5. Особые

виды нерыночных государственных ценных бумаг в виде иностранных

правительственных серий, серий правительственных счетов, серий местных органов

власти (в советской экономике, как известно, широкое распространение получили

беспроцентные товарные облигационные займы).

5. Государственный долг России

и проблемы его погашения текущего года

В настоящее время можно говорить о новом этапе в развитии

внешнего долга. Этот этап характеризуют[7]:

изменение тенденции к наращиванию внешнего долга на тенденцию к его

стабилизации и даже сокращению; расчистка ближайших долговых завалов путем

реструктуризации долга; освобождение от иллюзий возможного списания

существенной части долга и быстрого решения долговой проблемы; последовательное

решение конкретных вопросов обслуживания долга, переход к кропотливой работе с

отдельными кредиторами и категориями долга; более активное использование

рыночных методов управления долгом; укрепление системы управления внешним

долгом.

Первоначально результаты договоренности с кредиторами Лондонского клуба

встретили в штыки многие эксперты, которые полагали, что можно было добиться

более серьезного списания долга (по крайней мере, 70-80%). Однако вскоре голоса

критиков приутихли, когда стало ясно, что в условиях начавшегося в России

экономического роста через несколько месяцев и такие результаты были бы уже

недостижимы.

Рис.

9. Результаты реструктуризации долга

Лондонскому клубу в 2000 г., млрд долл

Процедура

обмена на новые бумаги была завершена 25 августа 2000 г. По данным ВЭБ, были

обменены 98,6% PRIN

и 99,3% IAN.

В соответствии с соглашением с Лондонским клубом объем выпуска новых 30-летних

бондов составил $18,2 млрд (т. е. на $10,6 млрд меньше чем у PRIN и IAN),

а 10-летних - $2,8 млрд. Одновременно, как и при первой реструктуризации,

российская сторона при завершении обмена осуществила выплату части просроченных

процентов живыми деньгами в размере $275 млн. В результате реструктуризации за

растянувшийся период погашения долга РФ придется выплатить более $43 млрд (основной долг и проценты), т. е. на $15 млрд меньше, чем до реструктуризации. Выплаты по процентам

составят 4,75-5% годовых в первые 7 лет и 7,5% в оставшиеся 23 года.

Ситуация

же с Парижским клубом складывается менее благоприятно. С одной стороны,

остаются в силе Кельнские договоренности 1999 г.

ведущих стран-кредиторов России. С другой – в сфере российской экономики

наблюдаются положительные сдвиги – возобновился экономический рост, выросли

валютные резервы и т. п. Но политическая ситуация, влияние которой на позицию

Парижского клуба весьма весомо, остается сложной. Кредиторы говорят о

необходимости осуществления непростых реформ, которые намечены новой программой

правительства, настоящей структурной перестройки экономики. А это часто

вступает в противоречие с реалиями российской жизни. Наиболее вероятное

развитие взаимоотношений с кредиторами Парижского клуба - реструктуризация

платежей на ближайшие годы (2002-2003 гг.).

Долг России перед Парижским клубом стран-кредиторов по состоянию на 1

января 2001 г. составил 48,4 млрд долл. (треть всего

внешнего российского долга). При этом крупнейшим кредитором является Германия:

на ее долю приходится 21,1 млрд долл.

С 2000 по 2006 г. Россия

должна выплатить по внешнему долгу более $95 млрд, из

которых примерно половину составит выплата процентов (табл. 3). При этом в

целом удачная реструктуризация долга по Лондонскому клубу в плане обслуживания

всего долга даст в этот период экономию всего в 8-10% ежегодно. Пик платежей

приходится на 2003 г., когда, по мнению ряда экспертов, может наступить

очередной долговой кризис[8].

Таблица 3

График платежей

по обслуживанию внешнего долга СССР и РФ, млрд.долл.[9]

|

Категория долга

|

2001 г.

|

2002 г.

|

2003 г.

|

2004 г.

|

2005 г.

|

2006 г.

|

|

ОД

|

%

|

ОД

|

%

|

ОД

|

%

|

ОД

|

%

|

ОД

|

%

|

ОД

|

%

|

|

Долг России

|

|

2,72

|

3,38

|

2,43

|

4,88

|

2,17

|

3,47

|

1,92

|

5,77

|

1,68

|

1,77

|

1,25

|

|

Долг бывшего СССР

|

|

5,17

|

2,98

|

5,87

|

6,86

|

5,81

|

3,69

|

5,55

|

4,33

|

5,37

|

6,64

|

5,13

|

|

ИТОГО

|

14,27

|

14,58

|

19,72

|

14,63

|

17,15

|

14,79

|

О.Д. – основной долг; % – процентные платежи

В

целях снижения государственного внешнего долга РФ установлен следующий порядок

использования дополнительно поступивших доходов федерального бюджета на 2001

г.: доходы, фактически полученные при исполнении федерального бюджета на 2001

г. сверх утвержденных, направляются Правительством РФ в сумме 41,2 млрд рублей ($1,375 млрд) на

обслуживание внешнего долга РФ в соответствии с графиком обслуживания платежей;

доходы, поступившие сверх суммы 41,2 млрд

рублей, в объеме 50% поступлений направляются на выплаты, сокращающие долговые

обязательства Российской Федерации, дополнительные доходы федерального бюджета,

полученные сверх суммы 165,2 млрд рублей,

направляются на выплаты, сокращающие долговые обязательства Российской

Федерации.

Практика

показывает необходимость выработки и реализации стратегии регулирования

государственного внешнего долга, основанной, во-первых, на снижении реальной

стоимости его обслуживания; во-вторых, на согласовании динамики долга с темпами

экономического роста.

Экономика России уже перешла критические пороги по наращиванию долга, и

поэтому имеет смысл выработать прогноз выхода из «долговой ямы», глубина

которой такова, что ставит под сомнение многие позитивные проектировки развития

экономики РФ в ближайшей перспективе.

Учитывая сложность объекта, правильным было бы говорить о

стратегии управления долгом в целом, так как отдельные его элементы имеют определенную

специфику регулирования различными механизмами с использованием разных

инструментов. Высокая степень неопределенности развития данной системы (долга)

и ее регулирования предопределяет необходимость тщательного анализа отдельных

ее составляющих и выбора наиболее эффективных инструментов для решения этой

задачи.

Стратегическая концепция выхода из долгового кризиса

представляет собой сложный комплекс взаимосвязанных мер. Среди ключевых мер

можно назвать следующие[10].

· Для возможности объективной оценки воздействия

государственного внешнего долга на экономику и принятия адекватных мер по

регулированию этих процессов представляется необходимым включение всех внешних

заимствований, совершаемых со стороны государственных предприятий и других

общественных финансовых институтов, в структуру государственного бюджета.

· Разработка

долгосрочной программы (до 2005 г. с последующей пролонгацией) предельных

объемов государственного долга (отдельно по внешнему и по внутреннему долгу) по

отношению к ВВП с акцентом на определение перспектив погашения отдельных

структурных компонентов каждого из них с выделением первичного долга и расходов

по его обслуживанию.

· Высокая

степень опасности нарастающего долгового кризиса и его системный характер

определяют необходимость принятия комплекса мер в части целенаправленной

корректировки преодоления сложившихся деформаций современного курса

бюджетно-налоговой и финансово-кредитной системы, при этом особого внимания

требует проблема создания специальной государственной структуры, несущей ответственность

за стабилизацию платежеспособности Российской Федерации.

· Для

выхода из долгового кризиса и перехода к подъему экономики необходимо поднять

долю накопления в ВВП как минимум до 25-30%. Только при этих условиях возможно

обеспечить превышение ввода производственных мощностей над их выбытием и

создать условия для функционирования расширенного воспроизводства. В

быстроразвивающихся странах эта доля достигает 40% (например, Китай, имеющий с

1979 г. ежегодно в среднем 10% прироста ВВП). Эта проблема для сегодняшней

экономики России чрезвычайно сложна, так как повышать долю накопления в ВВП

можно только за счет сокращения его потребляемой части, что для страны, где 30%

населения живет ниже черты бедности, становится задачей чрезвычайно сложной.

· Удлинение

сроков заимствования и снижение стоимости обслуживания государственного

внешнего долга повлияют на высвобождение денежных средств, необходимых для

финансирования реального сектора. Однако следует иметь в виду потенциальные

возможности ослабления груза государственного внешнего долга за счет изменения

структуры его держателей. Государственная политика, направленная на превращение

государственных ценных бумаг в альтернативную долларовой форму сбережений,

позволит не только покрыть дефицит бюджета, но и сохранит ресурсную базу

коммерческих банков.

· Увеличение

доли российских ценных бумаг, котирующихся на рынке внешних долгов, требует

усиления внимания к рыночным методам управления внешним долгом. Важное значение

приобретает поддержание высоких котировок и ликвидности облигаций, управление дюрацией долговых инструментов и процентными выплатами,

осуществление конверсионных операций и операций по выкупу долга, улучшение

валютной структуры долга и т. п. Рыночные долговые инструменты намного

облегчают проведение данных операций и с точки зрения финансовых технологий.

· Важнейшим

направлением снижения стоимости обслуживания госдолга является сокращение

практики предоставления государственных гарантий. Правительству следует

проводить заимствования, не допуская нерыночных, неденежных

форм оформления своей задолженности (в виде зачетов, освобождений и т. д.), что

не изменит реальную величину последней, но сделает ее более прозрачной.

· Для

снижения бремени внешней задолженности представляется необходимым продолжение

практики многолетних реструктуризационных соглашений

с западными кредиторами, прежде всего с Парижским и Лондонским клубами, а также

активное управление внешним долгом с использованием операций «своп» долг-акции и долг-ресурсы,

осуществление государственных приватизационных программ, разработка и

практическое применение альтернативных вариантов взыскания долгов с российских

должников, повышение эффективности использования зарубежных активов Российской

Федерации.

Данная

система стратегически ориентированных мер позволяет перевести государственный

долг из категории «негативов» развития экономики в фактор обеспечения

стабильности и повышения эффективности российской экономики.

Заключение

Под государственным кредитом

понимается отношения по аккумуляции государством временно свободных денежных

средств юридических и физических лиц на принципах добровольности, срочности, возмездности и возвратности. Традиционно роль

государственного кредита заключалась в том, чтобы финансировать дефицит

бюджета. В современных условиях государство использует этот инструмент для

регулирования денежных отношений (денежного обращения) государственного кредита

целью является непроизводительное использование капитала, т.к. заемные средства

идут на финансирование дефицита. Финансово-экономические предпосылки

государственного кредита заключается в том, что существуют особенности

формирования бюджета, а также есть разрывы между получением денежных средств и

их расходованием, для компенсации этих кассовых разрывов и привлекаются

юридические и физические лица в роли кредиторов государства.

Образовавшийся государственный долг

России связан не с государственным регулированием экономической конъюнктуры и

стремление обеспечить прогрессивные сдвиги в структуре общественного

производства, а является отражением кризисных явлений в экономике. Вследствие

этого становится достаточно проблематичным использование в настоящее время в

России дефицитного финансирования в качестве инструмента ускорения

экономического развития.

Государственный кредит функционирует в двух формах: государственные

займы, имеющие разветвленную структуру по множеству классификационных

признаков; государственные гарантии, представленные бюджетными ссудами,

товарными кредитами, льготными кредитами и инвестиционным налоговым кредитом.

Под

управлением государственным долгом понимается совокупность мероприятий

государства по выплате доходов кредиторам и погашению займов, определению

условий выпуска новых государственных ценных бумаг. На достижение эффективности

государственного кредита направлены конверсия, консолидация, унификация займов,

обмен облигаций по регрессивному соотношению, отсрочка погашения займа,

новация, аннулирование государственного долга.

Образовавшийся

госдолг РФ является отражением кризисных явлений в экономике страны. В

ближайшие 6 лет Россия должна выплатить по внешнему долгу более $95 млрд, из которых примерно половину составят выплаты

процентов по долгу. Пик платежей приходится на 2003 г., когда, по мнению ряда

экспертов, может наступить очередной долговой кризис, и правительство РФ

прилагает немалые усилия для предотвращения его возникновения.

Список использованной

литературы

1. Брайчева Т.В. Государственные финансы –

СПб.: Питер, 2001

2.

Головачев Д. Л. Государственный долг.

Теория, российская и мировая практика. – М.: ЧеРО,

1998.

3.

Меньшиков А. Деньги для мешков //Челябинский

рабочий 08-05-99

4.

Романовский М. В., Врублевская О. В.,

Иванова Н. Г. Основы теории и практики государственных финансов. Учеб. пособие.

– СПб: СПбГУЭФ, 1998.

5.

Самсонов Н. Ф., Баранникова Н. П., Строкова Н. И. Финансы на макроуровне.

– М.: Высшая школа, 1998.

6.

Федякина Л. Н. Мировая внешняя

задолженность: теория и практика урегулирования. – М.: Дело и Сервис, 1998.

7.

Финансы / Под ред. Родионовой В. М. – М.:

Финансы и статистика, 1995.

8.

Финансы и кредит / Под ред. Казака А. Ю. –

Екатеринбург: МП «ПИПП», 1994.

9.

Хакамада И. М. Государственный долг:

структура и управление //Вопросы экономики. 1997. № 4. С. 27.

10.

Химичева Н. И. Финансовое право. – М.: Бек, 1997.

11.

Хейфец Б.А. Внешний долг России. //Финансы.-1999.-N

3.-С. 22-24.

12. Ходский Л. В. Основы государственного

хозяйства. Пособие по финансовому праву. — СПб, 1894.

13. Финансы.

Денежное обращение. Кредит. Под ред. Г.Б. Поляка – М., ЮНИТИ, 2001

[1] Романовский М. В., Врублевская О. В., Иванова Н. Г. Основы

теории и практики государственных финансов. Учеб. пособие. – СПб: СПбГУЭФ, 1998. – с.156

[2] Романовский М. В., Врублевская О. В., Иванова Н. Г. Основы

теории и практики государственных финансов. Учеб. пособие. – СПб: СПбГУЭФ, 1998. – с.157

[3] Финансы / Под ред. Родионовой В. М. – М.: Финансы и

статистика, 1995. – с.169

[4] Финансы / Под ред. Родионовой В. М. – М.: Финансы и

статистика, 1995. – с.164

[5] Брайчева Т.В. Государственные финансы – СПб.: Питер, 2001 –

с. 187

[6] Финансы и кредит / Под ред. Казака А. Ю. – Екатеринбург: МП

«ПИПП», 1994. – с.200

[7] Брайчева Т.В. Государственные финансы – СПб.: Питер, 2001 –

с. 197

[8] Брайчева Т.В. Государственные финансы – СПб.: Питер, 2001 –

с. 201

[9] Хакамада И. М. Государственный долг: структура и управление

//Вопросы экономики. 1997. № 4. С. 27.

[10] Брайчева Т.В. Государственные финансы – СПб.: Питер, 2001 –

с. 213