Министерство

образования Российской Федерации

Новосибирский

Государственный Университет Экономики и

Управления

Курсовая работа

по дисциплине: «Теория и практика финансового

оздоровления предприятия»

Тема: «Инструментальные комплексы в анализе финансового

состояния предприятия»

Выполнил: факультет ИЗО специальность экономика труда личное дело № 022102 группа ЭТО22 Барабанова Марина Сергеевна

Проверил:

НОВОСИБИРСК-2004

ПЛАН КУРСОВОЙ РАБОТЫ

ВВЕДЕНИЕ_ 3

1

ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ФИНАНСОВОГО АНАЛИЗА_ 5

1.1

Финансовый анализ как элемент финансового менеджмента_ 5

1.2

Роль бухгалтерской отчетности в диагностике финансового положения предприятия 6

1.2.1

Финансовая отчетность предприятия и основные источники информационного

обеспечения_ 6

1.2.2

Экономический анализ баланса предприятия_ 7

2 Анализ динамики абсолютных и относительных

показателей в деятельности предприятия_ 10

2.1

Анализ финансового состояния предприятия_ 10

2.1.1

Цели анализа_ 10

2.1.2

Оценка баланса_ 11

2.2

Классификация методов и приёмов анализа_ 13

2.3

Вертикальный анализ 14

2.4

Горизонтальный анализ 14

3 Анализ коэффициентов_ 15

3.1

Ликвидность 16

3.2

Оборачиваемость 18

3.3

Рентабельность 19

3.3.1

Рентабельность продаж_ 19

3.3.2

Рентабельность активов и собственного капитала_ 19

3.4

Показатели деловой активности_ 19

Заключение_ 20

СПИСОК

ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ_ 21

ПРИЛОЖЕНИЕ

1_ 22

ВВЕДЕНИЕ

В условиях рыночной экономики

бухгалтерская отчётность хозяйствующих субъектов становится основным средством

коммуникации и важнейшим элементом информационного обеспечения финансового

анализа. Любое предприятие в той или иной степени постоянно нуждается в

дополнительных источниках финансирования. Найти их можно на рынке капиталов,

привлекая потенциальных инвесторов и кредиторов путём объективного

информирования их о своей финансово-хозяйственной деятельности, то есть в

основном с помощью финансовой отчётности. Насколько привлекательны

опубликованные финансовые результаты, показывающие текущее и перспективное

финансовое состояние предприятия, настолько высока и вероятность получения

дополнительных источников финансирования.

Основное требование к информации, представленной в отчетности заключается в

том, чтобы она была полезной для пользователей, т. е. чтобы эту информацию

можно было использовать для принятия обоснованных деловых решений. Чтобы быть

полезной, информация должна отвечать соответствующим критериям [6, стр. 14]:

· Уместность означает, что данная

информация значима и оказывает влияние на решение, принимаемое пользователем.

Информация считается также уместной, если она обеспечивает возможность

перспективного и ретроспективного анализа.

· Достоверность информации

определяется ее правдивостью, преобладания экономического содержания над

юридической формой, возможностью проверки и документальной обоснованностью.

· Информация считается правдивой,

если она не содержит ошибок и пристрастных оценок, а также не фальсифицирует

событий хозяйственной жизни.

· Нейтральность предполагает, что

финансовая отчетность не делает акцента на удовлетворение интересов одной

группы пользователей общей отчетности в ущерб другой.

· Понятность означает, что

пользователи могут понять содержание отчетности без специальной

профессиональной подготовки.

· Сопоставимость требует, чтобы

данные о деятельности предприятия были сопоставимы с аналогичной информацией о

деятельности других фирм.

В ходе формирования

отчетной информации должны соблюдаться определенные ограничения на информацию,

включаемую в отчетность [1, стр. 12]:

1. Оптимальное соотношение затрат и

выгод, означающее, что затраты на составление отчетности должны разумно

соотноситься с выгодами, извлекаемыми предприятием от представления этих данных

заинтересованным пользователям.

2. Принцип осторожности

(консерватизма) предполагает, что документы отчетности не должны допускать

завышенной оценки активов и прибыли и заниженной оценки обязательств.

3. Конфиденциальность требует, чтобы

отчетная информация не содержала данных, которые могут нанести ущерб

конкурентным позициям предприятия.

Классификация пользователей бухгалтерской

отчётности может быть выполнена различными способами, однако, как правило, выделяют

три укрупнённые их группы: пользователи, внешние по отношению к конкретному

предприятию; сами предприятия (точнее их управленческий персонал); собственно

бухгалтеры.

1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ

ФИНАНСОВОГО АНАЛИЗА

1.1 Финансовый анализ как элемент финансового менеджмента

Финансовый анализ

является существенным элементом финансового менеджмента и аудита. Практически

все пользователи финансовых отчетов предприятий используют результаты

финансового анализа для принятия решений по оптимизации своих интересов.

Собственники

анализируют финансовые отчеты для повышения доходности капитала, обеспечения

стабильности предприятия. Кредиторы и инвесторы анализируют финансовые отчеты,

чтобы минимизировать свои риски по займам и вкладам. Можно твердо говорить, что

качество принимаемых решений целиком зависит от качества аналитического

обоснования решения. Об интересе к финансовому анализу говорит тот факт, что в

последние годы появилось много публикаций, посвященных финансовому анализу,

активно осваивается зарубежный опыт финансового анализа и управления

предприятиями, банками, страховыми организациями и т.д.

Введение нового

плана счетов бухгалтерского учета, приведение форм бухгалтерской отчетности в

большее соответствие с требованиями международных стандартов вызывает

необходимость использования новой методики финансового анализа, соответствующей

условиям рыночной экономики. Такая методика нужна для обоснованного выбора

делового партнера, определения степени финансовой устойчивости предприятия,

оценки деловой активности и эффективности предпринимательской деятельности [8,

стр. 33].

Основным, а в ряде случаев и

единственным источником информации о финансовой деятельности делового партнера

является бухгалтерская отчетность, которая стала публичной. Отчетность

предприятия в рыночной экономике базируется на обобщении данных финансового

учета и является информационным звеном, связывающим предприятие с обществом и

деловыми партнерами- пользователями информации о деятельности предприятия.

Субъектами анализа выступают, как

непосредственно, так и опосредованно, заинтересованные в деятельности

предприятия пользователи информации. К первой группе пользователей относятся

собственники средств предприятия, заимодавцы (банки и др.), поставщики, клиенты

(покупатели), налоговые органы, персонал предприятия и руководство. Каждый

субъект анализа изучает информацию исходя из своих интересов. Так,

собственникам необходимо определить увеличение или уменьшение доли собственного

капитала и оценить эффективность использования ресурсов администрацией

предприятия; кредиторам и поставщикам - целесообразность продления кредита,

условия кредитования, гарантии возврата кредита; потенциальным собственникам и

кредиторам - выгодность помещения в предприятие своих капиталов и т.д. Следует

отметить, что только руководство (администрация) предприятия может углубить

анализ отчетности, используя данные производственного учета в рамках

управленческого анализа, проводимого для целей управления.

Вторая группа

пользователей финансовой отчетности - это субъекты анализа, которые хотя

непосредственно и не заинтересованы в деятельности предприятия, но должны по

договору защищать интересы первой группы пользователей отчетности. Это

аудиторские фирмы, консультанты, биржи, юристы, пресса, ассоциации, профсоюзы.

В определенных случаях для

реализации целей финансового анализа бывает недостаточно использовать лишь

бухгалтерскую отчетность. Отдельные группы пользователей, например руководство

и аудиторы, имеют возможность привлекать дополнительные источники (данные

производственного и финансового учета). Тем не менее, чаще всего годовая и

квартальная отчетность являются единственным источником внешнего финансового

анализа.

1.2

Роль бухгалтерской отчетности в диагностике финансового положения предприятия

1.2.1 Финансовая отчетность предприятия и

основные источники информационного обеспечения

Анализ

финансового состояния имеет свои источники, свою цель и свою методику.

Источниками информации являются формы квартальных и годовых отчетов, включая приложения

к ним, а также сведения, привлекаемые из самого учета, когда такой анализ

проводится внутри самого предприятия.

Отчетность обязаны

составлять все без исключения организации. В соответствии со статьей 13 главы

Федерального закона РФ «О бухгалтерском учёте» от 21 ноября 1996г. №129-ФЗ все

организации «...обязаны составлять на основе данных синтетического и

аналитического учёта бухгалтерскую отчётность. Бухгалтерская отчётность

организаций, за исключением отчётности бюджетных организаций, состоит из:

·

бухгалтерского баланса;

·

отчета о прибылях и убытках и приложений к ним;

·

аудиторского заключения, если это предусмотрено для организации;

·

пояснительной записки, если это предусмотрено для организации.

Формы отчетности и

инструкции по их заполнению утверждаются Минфином РФ. Пояснительная записка к

годовой бухгалтерской отчетности должна содержать существенную информацию об

организации, ее финансовом положении, сопоставимости данных за отчетный и

предшествующий годы, методах оценки и статьях бухгалтерской отчетности. Особо

оговариваются случаи неприменения правил бухучета с соответствующим

обоснованием. В противном случае они будут рассматриваться, как уклонение от их

выполнения и будут признаны нарушением законодательства.

Усиление роли пояснительной

записки вытекает из того, что в сложившихся экономических условиях по

отчетности делают выводы и принимают решения, связанные с оценкой

целесообразности инвестирования капитала; возможности своевременно погашать

свои обязательства перед кредиторами; обоснованности политики распределения и

использования прибыли; способности предприятия оплачивать труд своих работников

и предоставлять им социальные льготы; качества управления руководством

предприятия вверенными ему ресурсами.

Бухгалтерская отчетность подписывается

руководителем и лицом, ответственным за ведение бухучета. Аудиторское

заключение о бухгалтерской отчетности предприятия представляет собой мнение

аудиторской фирмы о достоверности этой отчетности.

1.2.2 Экономический

анализ баланса предприятия

Бухгалтерский баланс является

одним из способов обобщения, с одной стороны, состава и размещения

хозяйственных средств, а с другой - источников их образования в стоимостном

выражении, а так же определения важнейших показателей, отражающих результат хозяйственной

деятельности предприятия, его финансового положения и расчетных взаимоотношений

с партнерами на начало и конец года.

Источником информации здесь

служат данные годового отчета (Форма №1 “Баланс предприятия”).

При этом в начале года эти данные

позволяют судить о стартовых возможностях предприятия на предстоящий период, а

в конце года - о полученных при осуществлении хозяйственных процессов

результатах, которые, в свою очередь, служат основой для прогнозирования

характера и особенностей их развития в последующем периоде. Поэтому

бухгалтерский баланс служит одним из важнейших источников экономической

информации используемых при принятии управленческих решений.

Диграфическое строение баланса

непосредственно связано с приемом двойной записи операций на счетах

бухгалтерского учета, являющихся важнейшей составной частью метода

бухгалтерского учета. Совокупность счетов, баланса и отчетности, основанных на

двойной записи, составляет основное содержание метода бухучета.

Баланс, обобщая данные счетов,

отражает их дебетовое и кредитовое сальдо (соответственно, по счетам актива и

пассива). Актив выражает сальдо дебета счетов, а пассив - сальдо кредита

счетов. Отождествлять актив и пассив с понятием дебета и кредита нельзя. Первые

присущи балансу, вторые – бухгалтерским счетам.

Равенство актива и пассива

баланса обусловлено приемом двойной записи операций на счетах, в соответствии с

которой итог дебета должен быть равен итогу кредита всей совокупности счетов.

Основное отличие баланса от бухгалтерских счетов состоит в том, что счета

являются носителями текущей информации о совершенных операциях, движении

средств и источников их образования. Баланс же отражает лишь определенный

момент в движении средств, фиксируемых на счетах. В балансе показываются

остатки на счетах на соответствующую дату, предварительно сгруппированные в

статьи. Счета и баланс, дополняя друг друга, позволяют определить качество

хозяйствования, достигнутый экономический эффект.

В активе баланса отражаются

состав и размещение хозяйственных средств, а так же имущественных и долговых

прав, которыми располагают предприятия на дату составления баланса. Характерной

особенностью действующей структуры баланса является расположение его разделов и

балансовых статей в пределах каждого раздела в строго определенной

последовательности - в зависимости от степени их ликвидности. В начале идут

наименее ликвидные разделы и статьи баланса, а затем следуют более ликвидные,

по мере нарастания уровня их ликвидности. Исходя из этого принципа,

заключающими статьями актива выступают наиболее ликвидные оборотные средства -

краткосрочные финансовые вложения, денежные средства в кассе, на расчетном,

валютном счетах, а так же прочие денежные средства в виде дебиторской и

кредиторской задолженности. Однако общая характеристика актива баланса

позволяет установить лишь его роль и значение в деятельности хозяйства. Наряду

с этим появляется необходимость более подробного ознакомления с каждым разделом

баланса, что обеспечит более глубокий подход к его анализу. В связи с этим рассмотрим

строение I раздела актива баланса, он называется “Внеоборотные активы”.

Сюда включаются: нематериальные

активы, основные средства, незавершенное строительство, долгосрочные финансовые

вложения и прочие внеоборотные активы.

Объединение этих статей в одном

разделе обусловлено принадлежностью их к наименее ликвидным (внеоборотным)

активам.

Раздел II “Оборотные активы”

содержит данные об остатках запасов (на отчетную дату), призванных обслуживать

процессы производства и обращения, и затратах в незавершенном производстве.

Кроме этого, сюда включаются статьи, характеризующие состояние дебиторской

задолжности предприятия, его краткосрочные финансовые вложения в ценные бумаги

и прочие доходные активы других предприятий, а так же наличие денежных средств

в кассе, на расчетном и прочих счетах в банках и другие оборотные активы.

Раздел III “Убытки” отражает

данные об убытках прошлых лет и отчетного года.

В настоящее время структура

бухгалтерского баланса подвергается постоянным изменениям, что находит отражение

в его строении. Если первые три раздела актива баланса характеризуют

имущественное положение предприятия и состояние его расчетов, то в IV, V, VI

разделах теперь отражаются источники их формирования.

Данные, приводимые в пассиве,

объединяются в следующие разделы.

Раздел IV “Капитал и резервы”

отражает состав и структуру собственного капитала, включающего различные по

своему экономическому содержанию, принципам формирования и использования

источники финансовых ресурсов предприятия: уставный, добавочный, резервный

капитал; фонд накопления, фонды социальной сферы, целевые финансирования и

поступления; нераспределенная прибыль отчетного года и прошлых лет. Таким

образом, в настоящее время в данном разделе отражается не сумма полученной

прибыли предприятием, а ее распределение.

Раздел V “Долгосрочные пассивы”

предназначен для отражения задолжности на отчетную дату по долгосрочным (со

сроком погашения свыше года) кредитам банков и займам, полученным от других

предприятий и учреждений. В данном случае раздел характеризует заемные

финансовые ресурсы, предназначенные для капитальных вложений. При этом следует

отметить, что сроки погашения долгосрочных кредитов могут быть поэтапными и

полностью в течение срока его представления. Поскольку в бухгалтерском балансе

отражаются данные на дату его составления, то по этой статье отражаются только

непогашенные остатки долгосрочных кредитов.

Раздел VI “Краткосрочные пассивы”

отражает задолженность на отчетную дату по краткосрочным (сроком погашения до

года) кредитам банков и займам от других предприятий. А также различную

кредиторскую задолженность, расчеты по дивидендам, доходы будущих периодов,

фонды потребления, резервы предстоящих расходов и платежей и прочие

краткосрочные пассивы. Следует отметить, что этот раздел является наиболее

мобильным, анализ которого представляет наибольший интерес.

2

Анализ динамики абсолютных и относительных показателей в деятельности

предприятия

2.1 Анализ финансового

состояния предприятия

Основной цель финансового

анализа является получение наибольшего числа ключевых параметров, дающих

объективную и точную картину финансового состояния предприятия, его прибылей и

убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и

кредиторами.

По данным финансового анализа

можно судить о текущем состоянии предприятия и, что самое важное, делать

прогноз на перспективу (проведение расчета ожидаемых параметров).

2.1.1 Цели анализа

Перед тем как приступить к

проведению анализа финансового состояния предприятия, требуется точно определить

исходную цель анализа. От цели зависит степень детализации и глубина

исследований по отдельным направлениям анализа:

• анализ структуры

затрат;

• анализ структуры

баланса и оборотных средств;

• анализ ликвидности и

финансовой устойчивости;

• анализ денежного

потока;

• анализ

оборачиваемости;

• анализ прибыльности;

• анализ эффективности

деятельности компании.

2.1.2 Оценка

баланса

Анализ структуры и изменения

статей баланса показывает:

• какова величина текущих и постоянных

активов, как изменяется их соотношение, а также за счет чего они финансируются;

• какие статьи растут

опережающими темпами, и как это сказывается на структуре баланса;

• какую долю активов составляют

товарно-материальные запасы и дебиторская задолженность;

• насколько велика доля

собственных средств, и в какой степени компания зависит от заемных ресурсов;

• каково распределение заемных

средств по срочности;

• какую долю в пассивах

составляет задолженность перед бюджетом, банками и трудовым коллективом.

Рассмотрев строение баланса,

можно приступать к проверке правильности его составления путем счетной сверки

отдельных разделов. Необходимость такой сверки связана с тем, что все разделы

баланса находятся во взаимной связи между собой. В связи с этим правильно

составленный баланс будет означать, что:

• полностью охвачен

хозяйственный процесс во всем его многообразии;

• дана надлежащая

группировка хозяйственных явлений в соответствии с природой и назначением

хозяйства;

• установлена правильная

корреспонденция счетов [3, стр. 76].

Перед началом

проведения анализа баланса предприятия необходимо сделать следующие операции:

1. Проверить,

чтобы все документы по хозяйственным операциям были заполнены по 31 декабря

включительно.

2. Провести

годовую инвентаризацию, результаты которой отражаются в сличительных

ведомостях. При этом излишки приходуются, а недостачи, в зависимости от их

характера, списываются.

3. Провести

закрытие счетов.

Как уже отмечалось, завершающим

этапом деятельности предприятия является закрытие бухгалтерских счетов и

составление на основе этого бухгалтерского баланса, который отражает результаты

двойной записи бухгалтерских счетов. В связи с этим итоги актива и пассива

баланса должны совпадать по своей величине. Внутри баланса равенства разделов

может не быть, так как источники покрытия хозяйственных средств могут

различаться по их функциям в сфере производства и обращения. В связи с этим

первоначальным этапом при анализе баланса является его счетная сверка. При этом

определяется степень покрытия краткосрочных активов за счет собственных и иных

источников. Собственные источники должны покрывать полностью или частично

оборотные активы и убытки предприятия. Недостающая сумма покрывается за счет

краткосрочных кредитов.

Анализ показывает, что разница

между пассивами IV и V разделов и внеоборотными активами равна разнице между

краткосрочными пассивами VI раздела и оборотными активами и убытками II, III

разделов. Все это свидетельствует о том, что составленный годовой бухгалтерский

баланс отвечает предъявленным требованиям, и его данные могут быть использованы

при дальнейшей аналитической разработке мер, направленных на выявление

факторов, определяющих результаты деятельности предприятия, его финансового

состояния.

Вместе с тем, проведенные

расчеты дают лишь общее представление о качестве составленного баланса и не

характеризуют изменения, произошедшие по отдельным разделам и статьям, что

ведет к необходимости более углубленного подхода к его анализу.

После этого проводят предварительную

оценку, которую начинают с выявления “больных” статей баланса, подразделяющихся

на две группы [5, стр. 44]:

1.

Статьи, которые характеризуют неудовлетворительную

работу предприятия: “Непокрытые убытки прошлых лет”, “Убытки отчетного года”.

2.

Статьи, которые характеризуют лишь определенные

недостатки в работе предприятия: “Дебиторская и кредиторская просроченные

задолжности; прочие оборотные активы и др.”.

После анализа валюты баланса

рассматривают характер изменения его отдельных статей. Такое исследование

проводится с помощью горизонтального и вертикального анализа.

2.2 Классификация методов

и приёмов анализа

Под методом финансового анализа

понимается способ подхода к изучению хозяйственных процессов в их становлении и

развитии.

К характерным особенностям метода

относятся: использование системы показателей, выявление и изменение взаимосвязи

между ними.

Способы применения финансового

анализа можно условно подразделить на две группы [2, стр. 17]:

• традиционные

• математические.

К первой группе

относятся: использование абсолютных, относительных и средних величин; прием

сравнения, сводки и группировки, прием цепных подстановок.

Прием сравнения заключается в

составлении финансовых показателей отчетного периода с их плановыми значениями

и с показателями предшествующего периода.

Прием сводки и группировки

заключается в объединении информационных материалов в аналитические таблицы.

Прием цепных подстановок

применяется для расчетов величины влияния факторов в общем комплексе их

воздействия на уровень совокупного финансового показателя. Сущность приёмов

ценных подстановок состоит в том, что, последовательно заменяя каждый отчётный

показатель базисным, все остальные показатели рассматриваются при этом как

неизменные. Такая замена позволяет определить степень влияния каждого фактора

на совокупный финансовый показатель [10, стр.60].

На практике выбранные основные

методы анализа финансовой отчётности: горизонтальный анализ, вертикальный

анализ, трендовый, метод финансовых коэффициентов, сравнительный анализ,

факторный анализ.

Горизонтальный (временный) анализ

- сравнение каждой позиции с предыдущим периодом.

Вертикальный (структурный) анализ

- определение структуры итоговых финансовых показателей с выявлением влияния

каждой позиции отчётности на результат в целом.

Трендовый анализ - сравнение

каждой позиции отчётности с рядом предшествующих периодов и определение тренда.

С помощью тренда формируются возможные значения показателей в будущем, а,

следовательно, ведется перспективный анализ [10, стр. 52].

Анализ относительных показателей

(коэффициентов) - расчет отношений между отдельными позициями отчета или

позициями разных форм отчетности, определение взаимосвязи показателей.

Сравнительный анализ - это и

внутрихозяйственный анализ сводных показателей подразделений, цехов, дочерних

фирм и т. п., и межхозяйственный анализ предприятия в сравнении с данными

конкурентов, со среднеотраслевыми и средними общеэкономическими данными [7,

стр. 105].

Факторный анализ - анализ влияния

и отдельных факторов (причин) на результативный показатель с помощью

детерминированных и стохастических приёмов исследования.

Все вышеперечисленные методы

анализа относятся к формализованным методам анализа. Однако существуют и

неформализованные методы: экспертных оценок, сценариев, психологические,

морфологические и т. п., они основаны на описании аналитических процедур на

логическом уровне.

В настоящее время практически

невозможно обособить приемы и методы какой-либо науки как присущие

исключительно ей. Так и в финансовом анализе применяются различные методы и

приёмы, ранее не используемые в нем.

2.3 Вертикальный анализ

При вертикальном анализе

рассматривают структуру актива и пассива баланса. Его основная цель - расчет

удельного веса отдельных статей в итоге баланса и оценка его изменений.

2.4 Горизонтальный анализ

При горизонтальном анализе

абсолютные и относительные показатели и темпы их роста или снижения

рассматриваются во времени.

3 Анализ коэффициентов

В

практике финансового анализа применяются следующие виды коэффициентов:

«Сумма хозяйственных средств, находящихся в

распоряжении предприятий» – это показатель обобщенной стоимости оценки

активов, числящихся на балансе предприятия.

«Доля активной части основных средств».

Согласно нормативным документам под активной частью основных средств понимаются

машины, оборудование и транспортные средства. Рост этого показателя оценивается

положительно.

«Коэффициент износа» –

обычно используется в анализе как характеристика состояния основных фондов.

Дополнением этого показателя до 100% (или единицы) является « коэффициент

годности ».

«Коэффициент обновления» –

показывает, какую часть от имеющихся на конец отчётного периода основных

средств составляют новые основные средства.

«Коэффициент выбытья» –

показывает, какая часть основных средств выбыла из-за ветхости и по другим

причинам.

«Величина собственных оборотных средств»

– характеризирует ту часть собственного капитала предприятия, которая является

источником покрытия текущих активов. Величина собственных оборотных средств

численно равна превышению текущих активов над текущими обязательствами.

«Манёвренность функционирующего капитала»

– характеризирует ту часть собственных оборотных средств, которая находится в

форме денежных средств. Для нормального функционирования предприятия этот

показатель меняется в пределах от 0 до 1.

«Коэффициент покрытия»

(общий) – даёт общую оценку ликвидности активов, показывая, сколько рублей

текущих активов предприятия приходится на один рубль текущих обязательств, это

рассматривается как успешно функционирующее.

«Коэффициент быстрой ликвидности» по

смыслу аналогичен «коэффициенту покрытия», однако из расчёта исключены

производственные запасы. В западной литературе он ориентировочно принимается

ниже 1, но это условно.

«Коэффициент абсолютной ликвидности»

(платёжеспособности) – показывает, какая часть краткосрочных заемных

обязательств может быть погашена немедленно. В международной практике

считается, что значение его должно быть больше или равным 0,2 – 0,25.

«Доля собственных оборотных средств в покрытии запасов» –

характеризирует ту часть стоимости запасов, которая покрывается собственными

оборотными средствами, рекомендуется нижняя граница 50%.

«Коэффициент покрытия запасов» –

рассчитывается соотношением величин «нормальных» источников покрытия запасов, и

суммы запасов. Если значение показателя < 1, то текущее финансовое состояние

неустойчивое.

3.1 Ликвидность

Следующим важным моментом для

финансового анализа предприятия является определение его ликвидности.

Ликвидность означает способность

легко превращаться в деньги. Следовательно, говоря о ликвидности предприятия,

подразумевается его способность быстро погашать свою задолженность.

Если предприятие ликвидно, то

ликвиден и баланс предприятия. Его ликвидность выражается в степени покрытия

обязательств предприятия его активами, срок превращения которых в деньги

соответствует сроку погашения обязательств. Другими словами, это безусловная

платежеспособность предприятия, когда между активами и обязательствами

соблюдается равенство, как по общей сумме, так и по срокам поступления.

Анализ ликвидности предприятия,

а, следовательно, и баланса проводят двумя методами:

1. групповой метод;

2. метод коэффициентов.

Групповой метод является более

подробным, когда средства по активу группируются по степени их ликвидности в

порядке убывания, а обязательства по пассиву группируются по срокам их

погашения в порядке их возрастания.

С помощью

группового метода не только определяют ликвидность, но и находят, в какой группе

произошел “сбой”.

Метод коэффициентов служит для

быстрой оценки способности предприятия выполнять свои краткосрочные

обязательства.

Рассмотрим каждый метод

подробнее.

В зависимости от степени

ликвидности активы предприятия делятся на следующие группы:

А1 - наиболее

ликвидные активы. Сюда входят все денежные средства предприятия и краткосрочные

финансовые вложения.

А2 -

быстрореализуемые активы, то есть активы, для обращения которых в наличные

средства требуется определенное время. Сюда включают дебиторскую задолженность,

платежи по которой ожидаются в течение 12 месяцев после отчетной даты, прочие

оборотные средства.

А3 -

медленнореализуемые активы, то есть активы, которые уже менее ликвидны. Сюда

включают запасы, НДС по приобретенным ценностям, дебиторскую задолженность,

платежи по которой ожидаются более чем через 12 месяцев после отчетной даты.

А4 -

труднореализуемые активы, то есть активы, которые используются на предприятии

длительное время. Сюда включают все внеоборотные активы.

Таким образом, группы А1, А2, А3

являются постоянно меняющимися активами и называются текущие активы.

В зависимости от

сроков погашения обязательств пассивы предприятия делятся на следующие группы:

П1 - наиболее

срочные обязательства. Сюда входят кредиторская задолженность, расчеты по

дивидендам, прочие краткосрочные пассивы, а также ссуды, не погашенные в срок

(по данным приложений к бухгалтерскому балансу).

П2 - краткосрочные

пассивы. Сюда входят краткосрочные заемные средства, подлежащие погашению в

течение 12 месяцев после отчетной даты.

П3 - долгосрочные

пассивы. Сюда включают все долгосрочные пассивы.

П4 - постоянные пассивы. Это весь

четвертый раздел баланса, а также статьи “Доходы будущих периодов”, “Фонды

потребления”, “Резервы предстоящих расходов и платежей”.

При этом стоит отметить, что

группы П1, П2, П3 являются внешними обязательствами предприятия.

Теперь разделим пассив в балансе

в зависимости от сроков погашения обязательств.

Для определения ликвидности

баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс

считается абсолютно ликвидным, если выполняются следующие неравенства:

А1³П1

А2³П2

А3³П3

А4£П4 (1)

Если выполняются первые три

неравенства, то, следовательно, текущие активы превышают внешние обязательства

предприятия и обязательно выполняется четвертое неравенство, которое

свидетельствует о наличии собственных оборотных средств, что является

минимальным условием финансовой устойчивости предприятия.

Второй метод: метод

коэффициентов, как уже говорилось, служит для быстрой оценки способности

предприятия выполнять свои краткосрочные обязательства. При этом методе

применяются следующие коэффициенты: коэффициент текущей ликвидности, быстрой

ликвидности и абсолютной ликвидности.

Данный коэффициент измеряет общую

ликвидность и показывает, в какой мере кредиторские обязательства

обеспечиваются текущими активами. Нормативное значение этого показателя

примерно должно равняться двум. Если коэффициент текущей ликвидности больше

двух, то это может быть связано с неэффективным использованием денежных

средств, замедлением оборачиваемости оборотных средств, неоправданным ростом

дебиторской задолженности. Если данный коэффициент меньше двух, то это связано

со снижением платежеспособности предприятия.

Этот коэффициент применяется для

оценки возможности предприятия погашения краткосрочных обязательств в случае

его критического положения. Нормативное значение данного коэффициента лежит в

пределах 0,8-1.

Данный показатель является

наиболее жестким критерием платежеспособности и показывает, какую часть

краткосрочной задолженности предприятие может погасить в ближайшее время.

3.2 Оборачиваемость

Лучшее представление об

эффективности использования активов дают периоды оборота активов,

представляющие собой количество дней, необходимое для их превращения в денежную

форму и являющуюся величиной, обратной коэффициентам оборачиваемости,

умноженной на 360 [4, стр. 82].

3.2.1 Оборачиваемость

текущих активов и пассивов

Для оценки эффективности

использования собственных оборотных средств используются коэффициенты

оборачиваемости.

3.2.2 Финансовый цикл

На базе показателей

оборачиваемости текущих активов и пассивов рассчитывается длительность

финансового цикла. Она определяется как сумма периода оборота дебиторской задолженности

и запасов за вычетом периода оборота кредиторской задолженности.

3.3 Рентабельность

Показатели рентабельности дают

представление об эффективности хозяйственной деятельности предприятия.

3.3.1

Рентабельность продаж

Рентабельность продаж является

одним из важнейших показателей эффективности деятельности компании. Этот

коэффициент показывает, какую сумму операционной прибыли получает предприятие с

каждого рубля проданной продукции. Иными словами, сколько остается у

предприятия после покрытия себестоимости продукции [9, стр. 36].

3.3.2

Рентабельность активов и собственного капитала

Рентабельность активов - это

комплексный показатель, позволяющий оценивать результаты основной деятельности

предприятия. Он выражает отдачу, которая приходится на рубль активов компании.

Рентабельность чистых активов -

это показатель эффективности оперативной деятельности предприятия. Он

показывает тот возврат, который генерируется фондами (собственным капиталом и

кредитами банков), используемыми в бизнесе.

Этот показатель связывает баланс

и отчет о прибылях и убытках, он разделяет операционную и финансовую

деятельность предприятия.

Данный показатель является

наиболее важным для акционеров компании. Он характеризует прибыль, которая

приходится на собственный капитал.

Рентабельность собственного

капитала включает в себя такие важные параметры, как платежи по процентам за

кредит и налог на прибыль. Данный показатель является наиболее важным для

акционеров компании. Этот коэффициент включает в себя такие важные параметры,

как платежи по процентам за кредит и налог на прибыль.

3.4 Показатели деловой

активности

Коэффициенты (показатели) деловой

активности позволяют оценить эффективность использования собственных средств

предприятия и выражаются в оценке оборачиваемости активов компании. Показатель

оборачиваемости активов отражает, сколько раз за период оборачивается капитал,

вложенный в активы предприятия.

Заключение

Таким образом, финансовое

состояние - это совокупность показателей, отражающих наличие, размещение и использование

финансовых ресурсов. Однако цель анализа состоит не только и не столько в том,

чтобы установить и оценить финансовое состояние предприятия, но еще и в том,

чтобы постоянно проводить работу, направленную на его улучшение. Анализ

финансового состояния показывает, по каким конкретным направлениям надо вести

эту работу, дает возможность выявления наиболее важных аспектов и наиболее

слабых позиций в финансовом состоянии именно на данном предприятии. В

соответствии с этим результаты анализа дают ответ на вопрос, каковы важнейшие

способы улучшения финансового состояния конкретного предприятия в конкретный

период его деятельности.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Баканов М.И. , Шеремет А.Д. Теория экономического

анализы: учебник, М.: Финансы и статистика, 1996

2. Ковалев В.В. Финансовый анализ: управление капиталом,

выбор инвестиций, анализ отчетности, М.: ФиС, 1996

3. Кондраков Н.П. Основы финансового анализа, М.

Главбух,1998

4. Крейнина М.Н. Финансовое состояние предприятия. Методы

оценки, М.: ИКЦ «Дис», 1997

5. Мазур И.И., Шапиро В.Д. Реструктуризация предприятий и

компаний, Высшая школа, 2000

6. Моляков Д.С. Финансы предприятий отраслей народного

хозяйства, М.: ФиС , 1996

7. Скоун Т. Управленческий учет, М.: Изд-во ЮНИТИ, 1997

8. Стоянова Е.С. Финансовый менеджмент, М.: Перспектива,

1996

9. Стоянова Е.С. Финансовый менеджмент: теория и практика,

М.: Перспектива, 1996

10.

Шеремет А.Д. Негашев

Е.В. Методика финансового анализа, М.: ИНФРА - М, 2000

ПРИЛОЖЕНИЕ 1

В качестве примера рассмотрим предприятие общественного питания

ООО «Ярослав».

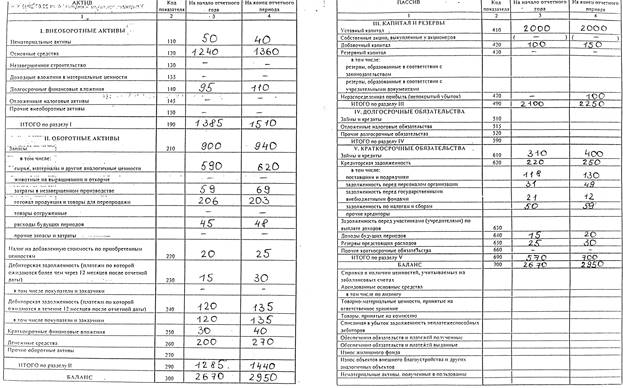

Данные о бухгалтерском балансе предприятия приведены в

таблице 1.

Таблица 1 – «Форма №1 ООО

«Ярослав»»

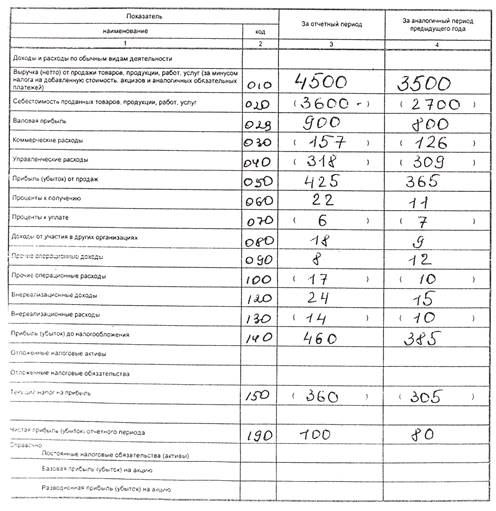

Отчет о прибылях и убытках

Таблица

2 – «Форма №2 ООО «Ярослав»»

В качестве примера проводится только экспресс –

анализ результатов деятельности предприятия. Эта методика не была подробно

рассмотрена в основной части работы и ее применение в приложении несколько

увеличит информативность настоящей работы.

|

Показатель

|

Комментарий

|

Значение

|

|

Начало

года

|

Конец

года

|

|

Средства

у компании, тыс. руб.

|

300[1]

минус задолженность учредителей по взносам в УК

|

2670

|

2950

|

|

Реальный

основной капитал, тыс. руб.

|

ОС

+ незавершенное строительство

|

1240

|

1360

|

|

Амортизация

|

см.

ф-5

|

|

|

|

Процент

износа

|

см.

ф-5

|

|

|

|

ОС

и их доля в общей сумме активов, %

|

Отношение

120 к валюте баланса

|

46,44

|

46,10

|

Таблица

3 – «Оценка имущественного положения предприятия»

|

Показатель

|

Комментарий

|

Значение

|

|

Начало

года

|

Конец

года

|

|

Величина

собственных средств и их доля в общей сумме источников

|

(490+640+650)/валюту

баланса

|

2140

тыс. руб.

80,15%

|

2300 тыс. руб.

77,97%

|

|

Коэффициент

текущей ликвидности

|

(290-220)/(610+620+630+660)

|

2,386

|

2,18

|

|

Коэффициент

задолженности

|

Заемный

капитал/собственный капитал

|

0,25

|

0,28

|

|

Доля

собственных оборотных средств в общей сумме источников

|

(Собственный

капитал – внеоборотные активы)/700

|

0,28

|

0,27

|

|

Доля

долгосрочных заемных средств в общей сумме источников

|

590

|

|

|

Таблица

4 – «Оценка финансового положения предприятия»

|

Показатель

|

Комментарий

|

Значение

|

|

Отчетный

период

|

Аналогичный

период предыдущего года

|

|

Прибыль

до налогообложения, тыс. руб.

|

ф-2,

140

|

460

|

385

|

|

Рентабельность

продаж, %

|

Прибыль

от продаж/выручку от продаж (050/010)

|

9,4

|

10,4

|

|

Рентабельность

основной деятельности, %

|

050/(020+030+040)

|

10,4

|

11,6

|

Таблица

5 – «Оценка прибыльности предприятия»

|

Показатель

|

Комментарий

|

Значение

|

|

Экономическая

рентабельность (рентабельность активов)

|

(140

(ф-2))/валюту баланса

|

16,4%

|

|

Финансовая

рентабельность (рентабельность собственного капитала)

|

140

(ф-2)/собственный капитал средний

|

20,7%

|

Таблица

6 – «Оценка эффективности использования экономического потенциала»

Общее заключение

При беглом чтении баланса видно, что баланс

является здоровым, безубыточным. Величина основных средств в общей сумме

активов составляет почти половину, что свидетельствует, как правило, о фондоемкости

хозяйственной деятельности. В источниках преобладают собственные средства, хотя

их доля к концу года незначительно снижается, то есть, предприятие остается

финансово независимым. Предприятие обладает собственными оборотными средствами,

то есть способно оборотных активов профинансировать за счет собственных

источников. Предприятие является ликвидным, так как оборотные активы более чем

в два раза превышают его краткосрочную задолженность. Несмотря на увеличение

прибыли до налогообложения, показатели рентабельности в динамике падают, что

свидетельствует об ухудшении эффективности хозяйственной деятельности.

[1] Здесь и далее – код

показателя по форме 1