СОДЕРЖАНИЕ

Практические процедуры планирования…………………………………... |

3 |

|

Способы финансирования оборотного капитала в условиях дефицита денежных средств…………………………………………………………… |

8 |

|

Задача 3.1.1…………………………………………………………………… |

13 |

|

Задача 3.1.2…………………………………………………………………… |

15 |

|

Задача 3.2.4…………………………………………………………………… |

16 |

|

Задача 3.3.4…………………………………………………………………… |

17 |

|

Список использованной литературы……………………………………….. |

19 |

Вопрос 44. Практические процедуры планирования

Финансовое планирование организуется с целью обеспечить финансовыми ресурсами предпринимательский план хозяйствующего субъекта и оказывает большое влияние на экономику предприятия. Это обусловлено целым рядом обстоятельств. Во-первых, в финансовых планах происходит соизмерение намечаемых затрат для осуществления деятельности с реальными возможностями, и в результате корректировки достигается материально – финансовая сбалансированность. Во-вторых, статьи финансового плана связаны со всеми экономическими показателями работы предприятия и с основными разделами бизнес – плана: производством продукции и услуг, научно – техническим развитием, совершенствованием производства и управления, повышением эффективности производства, капитальным строительством, материально – техническим обеспечением труда и кадров, прибыли и рентабельности, экономическим стимулированием и т.п[1].

Таким образом, финансовое планирование оказывает воздействие на все стороны деятельности хозяйствующего субъекта посредством выбора объектов финансирования, направления финансовых средств и способствует рациональному использованию трудовых, материальных и денежных ресурсов.

Разработку финансового плана целесообразно начинать с прогноза прибыли и убытков, так как, имея данные по прогнозу объема продаж, можно рассчитать необходимое количество материальных и трудовых ресурсов, определить материальные и трудовые затраты, другие составные затраты на производство.

Далее разрабатывается прогноз движения (потока) наличных средств. Необходимость его составления определяется тем, что многие из затрат, показываемых при расшифровке прогноза прибылей и убытков, не отражаются на порядке осуществления платежей. Прогноз движения наличных средств учитывает приток наличных (поступления и платежи), отток наличных (затраты и расходы), чистый денежный поток (избыток или дефицит), начальное и конечное сальдо банковского счета.

Необходима разработка прогноза баланса активов и пассивов (по форме балансового отчета), который является хорошей проверкой прогноза прибылей, убытков и движения наличных средств. При составлении прогноза баланса учитываются приобретения основных средств, изменение стоимости материальных запасов, отмечаются планируемые займы, выпуск акций и других ценных бумаг и т.д[2].

Современные системы управления финансами основаны на разработке и контроле исполнения иерархической системы бюджетов предприятия. Система бюджетов позволяет установить жесткий текущий и оперативный контроль за поступлением и расходованием средств, создать реальные условия для выработки эффективной финансовой стратегии. Система бюджетного планирования для предприятия состоит из подсистем, которые контролируют процессы формирования бюджетов, структуры бюджетов, ответственность за формирование и исполнение бюджетов, процессы согласования, утверждения и контроля исполнения бюджетов.

При разработке бюджетов структурных подразделений и служб предприятий реализуется принцип декомпозиции, который заключается в том, что каждый бюджет более низкого уровня является детализацией бюджета более высокого уровня, то есть бюджеты цехов являются «вложенными» в бюджет производства, бюджеты производства конкретизируют сводный (комплексный) бюджет.

В дополнение к сводному бюджету составляются функциональные бюджеты по соответствующим статьям затрат: бюджет фонда оплаты труда, бюджет материальных затрат, бюджет потребления энергии, бюджет амортизации, бюджет прочих расходов.

В целях разработки прогнозного годового сводного бюджета следует использовать в качестве исходных данных прогноз денежной выручки от реализации продукции, обобщенные данные по постоянным затратам производства с распределениями их по основным видам продукции. Предварительное распределение постоянных затрат производства по видам продукции позволит более объективно оценить ее рентабельность, увеличить эффективность текущего управления финансами. Исходными данными для составления бюджета являются также данные по переменным издержкам по каждой товарной группе, прогноз удельного веса бартера и взаимозачетов в объеме реализации продукции предприятия, прогноз налоговых выплат, банковских кредитов и возможностей их возврата, данные по основным производственным и резервным фондам предприятия.

В целях организации системы бюджетирования на предприятии следует выделять четыре центра ответственности (центра принятия управленческих решений)[3]:

§ центр ответственности по доходам: управление маркетингом и коммерческое управление;

§ центр ответственности по расходам: управление производством и управление технического обеспечения и ремонта;

§ центр ответственности по прибыли: управление финансами и экономикой;

§ центр ответственности по инвестициям: управление техническим развитием и управление по работе с персоналом.

Четкое определение состава центра ответственности позволяет более эффективно внедрить сквозную систему финансового планирования на предприятии.

Оптимальным является такой бюджет, в котором доходная часть равна расходной части. Доходная часть бюджета планируется на основании плана продаж (реализации) продукции и плана финансовых поступлений от прочих источников. Кроме того, необходимо учесть остатки средств на балансовых счетах предприятия. На основе этих данных рекомендуется составить сводный план финансовых поступлений. Сводный план финансовых поступлений позволит сформировать расходную часть бюджета предприятия на контрольный период.

Расходы сводного бюджета планируются на основании следующих исходных данных: плана – графика налоговых выплат; бюджета фонда оплаты труда; плана – графика платежей во внебюджетные фонды; бюджета материальных затрат в расчете на планируемую производственную программу; бюджета электроэнергии; плана – графика погашения кредитов; бюджета прочих расходов.

При принятии оперативных решений по управлению финансами целесообразно использовать в схеме сводного бюджета предприятия промежуточный вариант модификации учетной политики, позволяющий создать необходимую и постоянно пополняемую информационную базу для формирования сводного бюджета.

Составление сводного бюджета предприятия, а также прогнозирование ставки банковского процента и платежеспособности клиентов предприятия позволяют определить объем прибыли, необходимый для обеспечения платежеспособности предприятия. В качестве источника данных для реализации указанных мероприятий рекомендуется использовать информационные носители (динамические регистры) по движению денежных средств.

Таким образом, оперативное управление финансами предприятия рекомендуется строить на сочетании сводного бюджета с набором динамических регистров, используемых для каждой задачи оперативного управления финансами.

Сводные годовой, квартальные и месячные бюджеты предприятия формируются экономической службой. В рамках формирования сводных бюджетов составляются бюджеты по отдельным статьям затрат.

В целях осуществления контроля за исполнением бюджетов предлагается использовать двухуровневую систему контроля. Нижний уровень – контроль за исполнением бюджетов структурных подразделений предприятия, непосредственно осуществляемый экономическими службами этих подразделений, при этом контролируется как сводный бюджет, так и составляющие его функциональные бюджеты. Верхний уровень – контроль за исполнением бюджетов всех структурных подразделений (включая контроль составляющих их бюджетов по статьям затрат), осуществляемый непосредственно финансово – экономической службой предприятия и его бухгалтерией.

Контроль за соблюдением расходной части комплексного бюджета является важной задачей, от решения которой во многом зависит эффективность финансово – хозяйственной деятельности предприятия.

Для обеспечения качественного решения этой задачи необходимо установить четкий порядок управленческих процедур, который позволит обеспечить оперативное проведение анализа фактических отклонений от плановых значений сводного бюджета, разработку мероприятий по ликвидации непроизводственных затрат и удорожающих факторов, выявленных в ходе анализа, оформление и представление руководству предприятия аналитических материалов по исполнению сводного и функциональных бюджетов для оперативной коррекции этих бюджетов и, соответственно, бюджетов структурных подразделений.

Вопрос 54. Способы финансирования оборотного капитала в условиях дефицита денежных средств

Управление оборотным капиталом требует решений, основанных на компромиссе между доходностью и риском. Оно начинается с момента заключения договора на поставку продукции или с момента выписки покупателю счета – фактуры на оплату продукции и получения предварительной оплаты. Заканчивается – выплатами кредиторам, персоналу, бюджетам и т.п. для большинства предприятий продлжительность операционного цикла оборотных активов, как правило, больше, чем продолжительность операционного цикла соответствующих пассивов. Это является существенной причиной нехватки оборотных средств.

Для преодоления дефицита источников оборотного капитала предприятию необходимы краткосрочные банковские кредиты, иные заимствования, а также возможность управлять дебиторской задолженностью.

Управление денежными средствами тесно связано с управлением дебиторской задолженностью, котопая может возникнуть на различных этапах операционного цикла. Если дебиторская задолженность возникает на последнем этапе цикла производства и реализации продукции, она, как правило, переходит в состав оборотных активов, которые служат ресурсом для производства и реализации следующей партии товаров (работ, услуг). Но это не всегда устаривает дебиторов. Анализ дебиторской задолженности имеет особое значение в периоды инфляции, когда такая иммобилизация сосбственных оборотных средств становится особенно невыгодной.

Проблема управления дебиторской задолженностью в России значительно осложняется несовершенством нормативной и законодательной базы в части восстребования задолженности. Российская экономика стала постепенно избавляться от некоторых советских принципов поддержки отстающих предприятий. Так, с 1997г. прекратили свое хождение «налоговые освобождения». В 1999г. отменена практика взаимозачетов на основе госдолга[4]. Однако управление дебиторской задолженностью, во многих случаях по – прежнему сведено у нас к поиску цепочек взаимозачетов, к оценке возможностей использования бартера, обязательств, векселей и иных суррогатных платежей. С целью скрыть денежные и материальные потоки от внешних наблюдателей (кредиторов, представителей налоговой инспекции, антимонопольного комитета, акционеров – аутсайдеров или других) предприятия, зачастую «прячутся в тень».

Следует помнить, что управление дебиторской задолженностью состоит в выработке и реализации политики ценообразования, инвестиций и кредита, напралвенной на ускоренноее востребование долгов и снижение риска неплатежей. Неравномерность изменения цен на различные группы ресурсов и товаров в условиях инфляции должна быть также учтена в процессе управления.

Но, дебиторская задолженность, денежные средства на расчетном счете, запасы и затраты в гоотовой продукции, другие элементы оборотного капитала оказывают различное воздействие на эффективность экономической деятельности. Поэтому финансовый менеджмент должен уметь управлять не только величиной, но и структурой оборотного капитала.

Финансовые результаты зависят как от наличия текущих активов, так и от их изменения – оборачиваемости средств, вложенных в активы.

Длительность оборотка текущих активов предприятия определяется совокупным влиянием факторов внешнего и внутреннего характера.

К внешним факторам относятся:

§ отраслевая принадлежность предприятия (так, оборачиваемость текущих активов предприятий оборонной отрасли обычно ниже оборачиваемости остальных промышленных предприятий);

§ сфера деятельности предприятия (производственная, научная, снабженческо – сбытовая);

§ масштабы предприятия;

§ условия хозяйствования предприятия, включающие качество связей с поставщиками и потребителями, платежеспособный спорос на продукцию предприятия.

К внутренним факторам, определяющим эффективность стратегии управления оборотными активами предприятия, относятся:

§ система управления затратами, дебиторской задолженностью;

§ ценовая политика;

§ наличие учетной политики, позволяющей использовать обоснованные методы оценки товарно – материальных запасов (по фактической себестоимости, по методу ФИФО, по методу ЛИФО).

Управление дебиторской задолженностью включает в себя анализ дебиторов, анализ реальной стоимости существующей дебиторской задолженности, контроль за соотношением дебиторской и кредиторской задолженности, разработку политики предоставления коммерческих кредитов, оценку параметров и реализацию авансовых, факторинговых, фьючерсных и других видов расчетов.

Анализ дебиторов предполагает прежде всего анализ их платежеспособности с целью выработки индивидуальных условий представления коммерческих кредитов и условий факторинговых договоров.

Анализ дебиторской задолженности и оценка ее реальной стоимости заключается в анализе задолженности по срокам ее возникновения, в выявлении безнадежной задолженности и формировании на эту сумму резерва по сомнительным долгам.

Соотношение дебиторской и кредиторской задолженностей характеризует финансовую устойчивость фирмы и эффективность финансового менеджмента. В практике финансовой деятельности российских фирм зачастую складывается такая ситуация, когда становится невыгодным снижение дебиторской задолженности без изменения кредиторской.

«Приток» оборотного капитала зависит от реализации товаров, реализации имущества, роста дебиторской задолженности, продажи акций и облигаций.

Факторами «оттока» оборотного капитала являются закупки сырья и материалов, приобретение объектов основных средств, выплата заработной платы, уплата процентов за кредиты, увеличение резерва по сомнительным долгам, списание запасов товарно – материальных ценностей как потери, начисления на заработную плату[5].

Проблема определения потребности предприятия в оборотном капитале является важной составной частью финансового планирования, так как недостаток оборотных средств неизбежно приводит к невозможности своевременного обеспечения производственного процесса необходимыми материальными нресурсами, а их избыток может приводить к финансовым потерям вследствие неэффективного «замораживапния» части оборотного капитала в излишних запасах товарно – материальных ценностей.

Определение потребности в оборотном капитале в текущем периоде или в будущем организуется на основе прогнозных расчетов с использованием модели процессов производства и реализации, потсроенной по итогам предшествующих планируемому периодов. Такая потребность может быть рассчитана также и на основе детальных технико – экономических расчетов, выполняемых при составлении бизнес – плана на предстоящий период.

В условиях кризисного состояния экономики и резко выраженных инфляционных тенденций расчеты потребности в оборотном капитале на более или менее длительные периоды времени целесообразно проихзводить на основе укрупненных расчетов с корректировкой полученных результатов на ожидаемый уровень инфляции. В таких случаях более достоверный результат будет получен при использовании натуральных и условно – натуральных единиц измерения.

Зная потребность в оборотном капитале и наличие на начало планируемого периода, несложно рассчитать дополнительную потребность в оборотном капитале и определить источники покрытия этой потребности (за счет собственных или заемных финансовых ресурсов).

Задача 3.1.1

Составить промежуточный ликвидационный баланс на 10 апреля 200_г.

Исходные данные:

10 апреля 200_г. общее собрание участников ООО «Радуга» приняло решение о ликвидации общества в связи с окончанием срока, на который оно создавалось.

Таблица 1

Баланс ООО «Радуга» на 01 апреля 200_г

|

Актив |

Сумма |

Пассив |

Сумма |

Внеоборотные активы |

500 |

Уставный капитал |

100 |

|

Материальные запасы |

- |

Долгосрочные кредиты и займы |

30 |

|

Дебиторская задолженность |

- |

Расчеты с поставщиками |

60 |

|

Денежные средства |

128 |

Зарплата |

88 |

|

Убытки |

100 |

Расчеты с бюджетом |

68 |

|

|

|

Прочие кредиторы |

382 |

|

Баланс |

728 |

Баланс |

728 |

В период, установленный для предъявления требований кредиторами были совершены следующие операции:

1. Реализованы все материально – производственные запасы на сумму – 54000 руб., в том числе НДС – 9000 руб.

2. Погашена дебиторская задолженность покупателей – 70000 руб.

3. Списана на убытки дебиторская задолженность, нереальная для взыскания – 18000 руб.

4. Оплачены расходы на аренду зала для проведения общего собрания и на размещение объявления о ликвидации в печати – 6000 руб., в том числе НДС – 1000 руб.

5. Начислена заработная плата членам ликвидационной комиссии – 15000 руб.

6. Удержан налог на доходы физических лиц в размере 2000 руб.

7. Начислен ЕСН – 4000 руб.

Решение

Таблица 2

Журнал хозяйственных операций

|

№ |

Наименование операции |

Сумма |

Корреспонденция счетов |

|

|

Дт |

Кт |

|||

|

1 |

Реализованы товарно – материальные запасы НДС |

54000 9000 |

62 90.03 |

90.01 68 |

|

2 |

Погашена дебиторская задолженность покупателей |

70000 |

51 |

62 |

|

3 |

Списана на убытки дебиторская задолженность, нереальная для взыскания |

18000 |

90.09 |

76 |

|

4 |

Оплачены расходы на аренду зала и на размещение объявления НДС |

5000 1000 |

76 76 |

51 68 |

|

5 |

Начислена зарплата членам ликвидационной комиссии |

15000 |

20 |

70 |

|

6 |

Удержан НДФЛ |

2000 |

68 |

51 |

|

7 |

Начислен ЕСН |

4000 |

20 |

69 |

Таблица 3

Сальдо – оборотная ведомость

|

№ счета |

Сальдо на начало |

Обороты |

Сальдо на конец |

|||

|

Дт |

Кт |

Дт |

Кт |

Дт |

Кт |

|

|

62 |

|

|

54000 |

70000 |

|

16000 |

|

90 |

|

|

27000 |

54000 |

|

27000 |

|

68 |

|

|

2000 |

10000 |

|

8000 |

|

51 |

|

|

70000 |

7000 |

63000 |

|

|

62 |

|

|

|

70000 |

|

70000 |

|

76 |

|

|

6000 |

18000 |

|

12000 |

|

20 |

|

|

19000 |

|

19000 |

|

|

70 |

|

|

|

15000 |

|

15000 |

|

69 |

|

|

|

4000 |

|

4000 |

Задача 3.1.2

Составить ликвидационный баланс по данным промежуточного ликвидационного баланса.

В период установленный для предъявления кредиторами были совершены следующие операции:

1. Продажа основных средств на сумму 660000 руб., в том числе НДС – 110000 руб.

2. Погашена задолженность перед бюджетом в размере 190000 руб.

3. Погашена задолженность перед поставщиком в размере 60000 руб.

4. Погашена задолженность перед прочими кредиторами ООО «Радуга» в размере 382000 руб.

Решение

Таблица 4

Журнал хозяйственных операций

|

№ |

Наименование операции |

Сумма |

Корреспонденция счетов |

|

|

Дт |

Кт |

|||

|

1 |

Реализованы основные средства НДС |

550000 110000 |

91 91 |

01 68 |

|

2 |

Погашена задолженность перед бюджетом |

19000 |

68 |

51 |

|

3 |

Погашена задолженность перед поставщиком |

60000 |

60 |

51 |

|

4 |

Погашена задолженность перед прочими кредиторами |

382000 |

76 |

51 |

Задача 3.2.4

Используя дополнительные данные из справки, содержащей

сведения о структуре государственной задолженности перед предприятием,

рассчитать скорректированный коэффициент текущей ликвидности (![]() ) на конец года с учетом предложений своевременного погашения

этой задолженности.

) на конец года с учетом предложений своевременного погашения

этой задолженности.

Таблица 5

Справка о структуре государственной задолженности перед предприятием

|

Сумма государственной задолженности по заказам, тыс.руб. |

Дата возникновения задолженности |

Дата окончания задолженности |

Период задолженности |

Учетная

ставка ЦБ на момент возникновения задолженности ( |

|

50 |

04.02 |

30.10 |

|

45 |

|

40 |

15.05 |

28.11 |

|

48 |

Решение

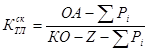

Скорректированный коэффициент текущей ликвидности определяется по формуле:

,

,

где ![]() - сумма

государственной задолженности по каждому неисполненному в срок обязательству;

- сумма

государственной задолженности по каждому неисполненному в срок обязательству;

Z – сумма платежей по обслуживанию задолженности государства перед предприятием;

ОА – оборотные активы;

КО – краткосрочные обязательства.

В свою очередь, сумма платежей по обслуживанию задолженности государства перед предприятием (Z) определяется по формуле:

Z = ![]() ,

,

где ![]() - период задолженности

по каждому неисполненному в срок обязательству государства;

- период задолженности

по каждому неисполненному в срок обязательству государства;

![]() - годовая учетная

ставка Центробанка России на момент возникновения задолженности.

- годовая учетная

ставка Центробанка России на момент возникновения задолженности.

Таблица 6

Справка о структуре государственной задолженности перед предприятием

|

Сумма государственной задолженности по заказам, тыс.руб. |

Дата возникновения задолженности |

Дата окончания задолженности |

Период задолженности |

Учетная

ставка ЦБ на момент возникновения задолженности ( |

|

50 |

04.02 |

30.10 |

268 |

45 |

|

40 |

15.05 |

28.11 |

197 |

48 |

Таким образом,

Z = (50 * 268 * 45 + 40 * 197 * 48) / 100 / 360 = 27,26

Скорректированный коэффициент текущей ликвидности:

![]()

Задача 3.3.4

Сделать прогноз банкротства на основе формулы Лисс.

Решение

Формула Лисс имеет следующий вид:

Z = 0,063 * ![]() + 0,092 *

+ 0,092 * ![]() + 0,057 *

+ 0,057 * ![]() + 0,001 *

+ 0,001 * ![]() ,

,

где ![]() - коэффициент

мобильности активов (оборотные активы : активы);

- коэффициент

мобильности активов (оборотные активы : активы);

![]() - рентабельность

активов (прибыль от продаж : активы);

- рентабельность

активов (прибыль от продаж : активы);

![]() - рентабельность

активов (нераспределенная прибыль : активы);

- рентабельность

активов (нераспределенная прибыль : активы);

![]() - коэффициент финансирования

(собственный капитал : заемный капитал).

- коэффициент финансирования

(собственный капитал : заемный капитал).

Исходя из данных, получаем:

![]()

![]()

![]()

![]()

Таким образом,

Z = 0,063 * 0,610 + 0,092 * 0,066 + 0,057 * 0,056 + 0,001 * 0,077 = 0,03843 + 0,00607 + 0,00319 + 0,00008 ≈ 0,048

Из полученного результата видно, что Z › 0,037, следовательно вероятность банкротства незначительна.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Артеменко В.Г. Финансовый анализ. – М.: Дело и сервис, 1999 г – 152с.

2. Баканов М.И., Шеремет А.Д. Теория экономического анализа. – М.: Финансы и статистика, 2001г

3. Ковалев В.В. Финансовый анализ. Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика, 2000г – 512с.

4. Пястолов С.М. Экономический анализ деятельности предприятий. М.: Академический Проект, 2003. – 573с.

5. Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа – М.: ИНФРА-М, 2001г – 208с.

6. Экономический анализ. Под ред.Гиляровской Л.Т. – М.: ЮНИТИ, 2001г – 527с.

[1] Пястолов С.М. Экономический анализ деятельности предприятий. М.: Академический Проект, 2003. с.410

[2] Пястолов С.М. Экономический анализ деятельности предприятий. М.: Академический Проект, 2003. с.416

[3] Ковалев В.В. Финансовый анализ. Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика, 2000г с.136

[4] Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа – М.: ИНФРА-М, 2001г с115

[5] Экономический анализ. Под ред.Гиляровской Л.Т. – М.: ЮНИТИ, 2001г с.358.