Содержание

Введение. 3

1.

Сущность и роль пластиковых карт в системе расчетов. 6

1.1. Основные понятия по проведению расчетов

пластиковыми картами. 6

1.2. Современное состояние по проведению

расчетов пластиковыми картами. Сравнительная характеристика России и

зарубежного опыта проведения расчетов пластиковыми картами. 12

2.

Аналитический обзор рынка пластиковых карт в Новосибирской области. 32

2.1.

Анализ рынка пластиковых карт в НСО.. 32

2.2.

Развитие зарплатных проектов пластиковых карт в НСО – «Золотая Корона» 41

3.

Проблемы и перспективы развития пластиковых карт. 57

3.1 Проблемы, связанные с использованием

пластиковых карт в платежном обороте 57

3.2

Пути совершенствования и развития пластиковых карт. 60

Заключение. 63

Список литературы.. 66

Введение

Формирование

платежных систем на российском финансовом рынке связано прежде всего с

функционированием банковского сектора. Важным условием эффективного

функционирования экономики является быстрота осуществления расчетов с

организациями по купле-продаже товаров и оказанию услуг, финансовыми органами

по уплате налогов, банками по полученным ссудам, со страховыми компаниями и

т.п. Основная часть денежных расчетов осуществляется в основном банками. При

взаимодействии между собой банки должны обеспечить бесперебойность платежей

независимо от их местонахождения.

В последнее время произошли серьезные изменения в системе

межбанковских расчетов. Характер многих операций изменяется в короткие периоды.

При этом ситуация в различных сегментах финансового рынка может изменяться

несколько раз в течение рабочего дня. Поэтому от быстроты совершения операций

зависит конечный результат – получение прибыли. Современная техническая

оснащенность банковской системы должна отвечать основному требованию –

мгновенному прохождению платежей.

В целях создания системы, отвечающей вышеназванным

требованиям, банком России была разработана концепция системы валовых расчетов

в режиме реального времени, одобренная решением Совета директоров Центрального

банка РФ от 13 июня 1997 г. (протокол N

20).

В соответствии со стратегией развития платежной системы

создание современной автоматизированной системы расчетов, работающей в режиме

реального времени, требует не только внедрения современной системы передачи и

обработки информации, базирующейся на принципиально новой

программно-технической платформе, но и предполагает соответствие расчетной сети

Банка России объективному состоянию платежной системы на всех этапах ее

совершенствования.

Действующие мировые платежные системы прошли длительный путь

эволюционного развития. Современные платежные системы имеют как общие,

унифицированные черты, так и отличительные специфические признаки, что

способствует региональному и мировому развитию международных расчетно-платежных

отношений.

Реформирование платежной системы, осуществляемое в России,

предполагает расширение использования новых для страны форм и методов расчетов,

одним из которых являются расчеты при помощи пластиковых карт.

Эволюция пластиковых карточек как элемента платежной системы

на российском рынке происходила следующим образом.

Первые пластиковые карточки появились в СССР в конце 60-х

гг. в 1969 году Diners Club

и American Express

подписали с Госкоминтуристом СССР агентское соглашение об обслуживании в СССР

карточек этих платежных систем. В 1974 году аналогичное соглашение было

заключено с Visa International,

в 1975 году – с Euro Сard / Master Card, в 1986 году – с JCB International. Операции с

карточками стали обслуживаться через Внешэкономбанк СССР. В основном эта была

работа с пластиковыми карточками иностранных туристов.

В 1988 году в Лондоне было подписано соглашение между

советским бюро путешествий «Интурист» и организацией Visa International, в соответствии

с которым «Интурист» стал членом этой организации (не являясь при этом

кредитным учреждением). «Интурист» стал эмитентом международных карточек и

граждане СССР получили возможность пользоваться кредитными карточками. Немного

позже Внешэкономбанк стал членом Euro Card International, выпустившим в 1989 г. «золотые» карточки Euro Card.

В конце 1993 года к эмиссии карточек Visa приступили Инкомбанк,

Мосбизнесбанк, карточек Euro Card

/ Master Card

– Элмин-банк, Московский сберегательный банк, банк «Кредит-Москва», Мост-банк,

банк «Менатеп».

В течение 1994 года условия получения российских карточек

клиентами заметно упростились, под влиянием конкуренции на рынке банковских

услуг снизились тарифы.

К началу 1995 года членами Visa стали 20 российских банков, членами

Europay – 42 банка.

Реально к выпуску карт приступили семь банков. Следует отметить, что развитие

карточных систем в 1995 году было в основном экстенсивным. Банки наращивали

количество карточек и мест их приема. Разрабатывались локальные проекты.

Российские карты стали совмещать с международными: первой стала Most Card, затем STB Card. Появились первые проекты национальной платежной системы.[54, c.104]

В конце 1999 года начался передел российского рынка

пластиковых карт. Процессинговая компания «Мультикарта», принадлежащая

Мост-банку, завершила работу собственного программно-технического комплекса «Мультикарта»

и начала распространение карточек Visa Electron.

Таким образом, роль пластиковых карт в платежном обороте РФ

на современном этапе становится особенно актуальной, что в свою очередь

определяет актуальность темы дипломной работы «Роль пластиковых карт в

платежном обороте РФ».

Цель данной дипломной работы – исследовать роль пластиковых

карт в платежном обороте РФ. Для достижения поставленной цели необходимо решить

следующие задачи:

-

определить сущность и роль пластиковых карт в системе

расчетов;

-

исследовать рынок пластиковых карт в Новосибирской

области;

-

выявить проблемы и перспективы развития пластиковых

карт.

Объект исследования – расчеты с помощью пластиковых карт.

Предмет исследования – проблемы и перспективы развития

расчетов с помощью пластиковых карт

1.

Сущность и роль пластиковых карт в системе расчетов

1.1.

Основные понятия по проведению расчетов пластиковыми картами

Устойчивая и быстродействующая система платежей и расчетов

является необходимой предпосылкой эффективного функционирования всего народнохозяйственного

механизма, всех его секторов, экономических институтов и отдельных

хозяйственных субъектов.

История развития хозяйственных систем представляет собой бесконечную цепь попыток упростить, облегчить

и ускорить платежи и расчеты между участниками экономического оборота.[4, c.38]

Под расчетами мы понимаем обмен информацией

между плательщиком и получателем денег, а также финансовыми посредниками

(банками) о порядке и способах погашения обязательств. Что касается платежа, то это безотзывная и

безусловная передача денег плательщиком получателю, завершающая процесс

расчетов.

Кроме

налично-денежного обращения с появлением и развитием банков начала

складываться система безналичных

расчетов. Широкое распространение безналичных денежных расчетов, рост

объемов платежей способствовали увеличению трудоемкости банковских операций и

росту банковских издержек, одним из способов снижения которых являются расчеты

с помощью банковских (пластиковых) карт. Их применение в расчетах позволяет не

только автоматизировать расчетные операции, их учет, но и привлечь на

банковские счета дополнительные ресурсы, обеспечить новые доходы для банка и

гарантировать клиентам высокий уровень безопасности в расчетах. Эти факторы

обусловили широкое применение банковских карт в последнее десятилетие.

Банковская карта – это средство для составления расчетных и

иных документов, подлежащих оплате за счет клиента.[10, c.154] С

ее помощью можно оплатить покупку в торговой сети и снять наличные деньги со

счета.

Для проведения дальнейшего исследования необходимо уточнить,

что в данной работе под пластиковой картой понимается банковская карта, которая

выступает одной из разновидностей пластиковых карт. Пластиковые карты в общем

понимании характеризуются тем, что заключают в себе определенный объем

информации и имеют многоцелевое назначение (пропуск в учреждение, оплата

телефонных переговоров, услуг транспорта, покупка товаров и услуг и т.д.).

Банковские карты могут быть использованы при выплате

стипендий и заработной платы, пенсионных и других проектов. Часто карта

предусматривает возможность предоставления ее держателю дополнительных услуг:

скидок при покупке товаров и услуг, страхования его жизни и имущества,

получения краткосрочного кредита банка при недостаточности средств на счете и

других.

Основные правила выпуска и применения банковских карт в

России регулируются Положением о порядке эмиссии кредитными организациями

банковских карт и осуществления расчетов по операциям, совершаемым с их

использованием, от 9 апреля 1998 г. №23-П.

Банковская карта имеет ценность и реализует все свои

достоинства не как кусок пластика, а как инструмент, существующий в рамках

платежной системы. Причем, чем более развитой является система, тем большее

значение приобретает карта.

Участниками платежной карточной системы являются:

-

организация – эмитент карточек;

-

держатели карточек;

-

торговые организации, обслуживающие карты, то есть

принимающие по ним платежи или предоставляющие другие услуги;

-

кредитная организация – эквайер;

-

процессинговый центр;

-

расчетный агент.

Рассмотрим функции каждого участника совершения операций с

использованием пластиковых карт.

Эмитент банковских карт осуществляет их выпуск, открытие

карточных счетов и расчетно-кассовое обслуживание клиентов при совершении

операций с использованием банковских карт. Наименование и логотип эмитента

обязательно должны присутствовать на банковской карте.

В качестве эмитента карт для физических и юридических лиц

может выступать кредитная организация – резидент, имеющая лицензию на

проведение операций по счетам указанных лиц и в соответствующей валюте. Выпуск

кредитной организацией собственных карт должен осуществляться на основе

регистрационного свидетельства на осуществление эмиссии предоплаченного

финансового продукта, выдаваемого Банком России. Одновременно кредитная

организация на территории РФ может выступать распорядителем карт других

эмитентов. Для этого необходимо специальное разрешение Банка России.

Эмитенты могут предоставлять своим клиентам – юридическим и

физическим лицам два типа карт:[10, c.155]

-

расчетные;

-

кредитные.

Держатель расчетной карты имеет возможность использовать

средства, находящиеся на счете, в пределах расходного лимита, устанавливаемого

эмитентом.

Расходный лимит – предельная сумма денежных средств, доступная держателю банковской

карты в течение определенного периода для совершения операций с использованием

пластиковых карт.

Держатель кредитной карты в соответствии с договором может

осуществлять операции в размере кредитной линии, предоставленной эмитентом, и в

пределах расходного лимита.

На основе заключенных договоров эмитент выдает банковские

карты своим клиентам – юридическим и физическим лицам. К одному счету клиента в

данном банке могут быть привязаны несколько карт. Каждая карта должна содержать

наименование и логотип эмитента, позволяющие его идентифицировать. Кроме того,

карте присваивается персональный идентификационный номер (PIN-

код). Он используется для защиты от несанкционированного доступа к карточному

счету и известен только держателю карты.

Развитие технологий по обслуживанию

банками индивидуальных клиентов привело к созданию систем обслуживания по

смарт-карточкам. Банк получает инструмент для привлечения денежных средств,

выдавая корпоративные карточки предприятиям, карточки по начислению заработной

платы их сотрудникам, расчетно-сберегательные карточки частным вкладчикам.

Все большее распространение получают

системы, основанные на смарт-картах. Смарт-карты отличаются наличием

встроенного микропроцессора (чипа), который имеет принципиально новый уровень

объемов хранимой информации и развитую систему информационной безопасности.

Благодаря этим свойствам, смарт-карта,

помимо простого идентифицирования личности, несет полную финансовую информацию

о состоянии картсчета клиента. Это позволяет обслуживать держателей карт в

инфраструктуре смарт-системы без использования дорогостоящей on-line

авторизации. Использование смарт-системы более дешевой off-line авторизации

сохраняет высокий уровень безопасности финансовой информации. При оптимальном

выборе типа смарт-карт и смарт-оборудования внедряемые смарт-системы окупаются

за полгода - год и служат в дальнейшем источником постоянных доходов.

Если раньше банки, обслуживающие

индивидуальных вкладчиков, вынуждены были нести большие расходы, связанные с

содержанием операционных залов и обслуживающего персонала, то новая технология

переносит работу с клиентами из банковского офиса в магазины, пункты сервиса и

самообслуживания. Делая покупку в магазине, клиент фактически работает со своим

банком, поручая ему произвести безналичное перечисление средств со своего

картсчета на расчетный счет продавца (Рисунок 1.1).

1

5

5

11 4 6 3

7

10 10

10 10

9 3 9 3 8 9

Рисунок

1.1. Покупка товара в торговой сети с использованием

Рисунок

1.1. Покупка товара в торговой сети с использованием

банковской карты

Банкомат, подключенный к банку в

режиме on-line, позволяет владельцу смарт-карты получить прямой доступ к работе

со своим картсчетом. Банкомат становится фактически пунктом самообслуживания ,

что позволяет клиенту выполнять большинство банковских операций, не заходя в

банк (получение наличных, пополнение карты, продление срока действия карты и

так далее).

Кроме снижения расходов по содержанию

операционных залов, инкассации и обработке наличных денежных средств,

смарт-технологии позволяют банку обслуживать клиентов и без участия персонала,

существенно снижая накладные расходы.

Межрегиональная

смарт-система способна объединить большое число организаций-участников и

индивидуальных клиентов. Ее работа охватывает различные географические регионы,

причем число таких регионов не ограничено. Применение такой системы оптимально

в масштабах республики, государства или нескольких государств.

Принцип межрегиональности наглядно

реализован специалистами Центра Финансовых Технологий в крупнейшей в России

межбанковской смарт-системе “Золотая корона”. Более 120 банков-участников

системы активно развивают инфраструктуру, усиливая сети платежных и кассовых

терминалов, пункты удаленного пополнения, банкоматы. На конец 2002 года

ежемесячные обороты системы превысили 130 млрд.рублей при более чем 240 тысячах

транзакциях.

Характерные особенности межрегиональных смарт-систем:

- неограниченное количество банков-участников;

- неограниченное количество держателей карт;

- систем страхования рисков;

- возможность самостоятельного развития

инфраструктуры с учетом местных условий;

- клиенты одного банка обслуживаются в

инфраструктуре любого другого банк-участника;

- возможность как безналичных

перечислений на картсчет и с него, так и наличное пополнение картсчета и

обналичивание средств, записанных на карточке;

- удаленное пополнение с картсчета суммы средств

на карточке;

- использование банкоматов для выдачи наличных

денежных средств и удаленного пополнения суммы средств на карточке.

Локальную

смарт-систему от межрегиональной отличают ограничения на количество

участников и развитие системы на небольшой территории. Эти системы оптимальны

при внедрении в небольших географически удаленных городах, студенческих

городках и на предприятиях -промышленных гигантах.

Внедрение локальных смарт-систем

позволяет исключить наличные денежные средства из оборота:

Банк - Предприятие - Рабочие -

Магазины - Банк.

Локальные смарт-системы имеют ряд

преимуществ :

- полный контроль за всеми финансовыми

операциями участников системы;

- снижение расходов на обработку наличных

денежных средств, получение дополнительного дохода за счет сохранения свободных

средств на счетах предприятия.

- использование в локальном проекте

исключительно местных телекоммуникаций.[14, c.75]

На самом деле есть одна серьезная

причина, которая стимулирует развитие локальных платежных систем:

инфраструктура российский городов. Немалую их часть составляют “закрытые”

города и населенные пункты, создавшиеся вокруг какого-нибудь гиганта индустрии.

Перед ними стоят большие проблемы: у заводов нет ни заказов, ни стабильного

финансирования. Но даже если у предприятия есть прибыль, наличных денег у него

мало или вовсе нет. Выпуск банком локальной смарт-карты снизит остроту данной проблемы,

а превращение ее в платежную решит ее в принципе.

Несомненно, что использование

локальной системы безналичных расчетов по пластиковым карточкам поможет

предприятиям, находящимся в сложных финансовых условиях, во многом решить

проблемы выплаты заработной платы и наладить учет движения денежных средств

предприятия. Сегодня выпуск банками своих локальных систем очень раздроблен, но

он создает идеальную почву для быстрого развития региональных и глобальных

платежных систем.[36, c.84]

1.2.

Современное состояние по проведению расчетов пластиковыми картами.

Сравнительная характеристика России и зарубежного опыта проведения расчетов

пластиковыми картами

Традиционно по форме расчетов банковские карты делят на дебетовые и

кредитные.

Вопрос о выдаче кредитной карточки банком-эмитентом решается на основе доступных ему сведений о кредитной

истории клиента, то есть о том, каковы доходы клиента, где и когда клиент

пользовался кредитом, насколько аккуратно возвращал его, насколько часто

берутся кредиты и т.д. Кредитная история позволяет банку оценить степень риска

при выдаче карточки и, соответственно, сформулировать требования о

предоставлении клиентом тех или иных гарантий. Если клиент благополучен - за

ним нет прегрешений, у него стабильное положение и доходы, он имеет счет в

данном банке или пользуется услугами другого известного банка - кредитная

карточка выдается без дополнительных условий. В прямо противоположном случае,

когда, например, о клиенте неизвестно ничего, либо за ним числятся нарушения,

ему может быть либо отказано в выдаче кредитной карты, либо банк может

потребовать предварительного внесения страхового депозита в размере,

превышающем лимит кредита, либо ему может быть предложена дебетовая карта.

Отметим, что именно в качестве “незнакомцев” и фигурируют отечественные

граждане, пытающиеся получить, например, карточки VISA или Eurocard/Mastercard. Размер требуемого страхового

депозита в этом случае зависит от типа карточки и составляет от нескольких

сотен до нескольких тысяч долларов. В

России потенциальными обладателями таких карточек может стать ограниченное

число лиц. Немногие могут позволить себе «заморозить» под минимальный процент

несколько тысяч долларов.

Лимиты операций по кредитным карточкам - величина кредитной линии,

количество и максимальные суммы приобретений

и/или получения наличных за тот или иной промежуток времени -

устанавливаются индивидуально для каждого клиента. Размер устанавливается

исходя из состоятельности клиента, его ежемесячных доходов. Что же касается

сроков действия лимитов, то типичным является месячный лимит, в рамках

месячного лимита могут быть дополнительно установлены недельные лимиты. Кроме

того, могут быть установлены и ежедневные лимиты получения наличных.

Кредитная схема предполагает нулевой исходный остаток на карт-счете. Все

операции записываются на кредит, который держатель карточки должен погашать на

определенных условиях.

По завершению очередного «делового периода» (обычно месяца), пользователь

карточки получает сообщения банка, содержащие данные за период, обо всех платежах по карточке, информация о

которых поступила в банк. При наступлении контрольной даты, обычно по истечении

нескольких дней после получения ежемесячной выписки по карточному счету,

проценты на сумму кредита (долга) не начисляются, но необходимо обязательно

оплатить некоторый ранее оговоренный минимум долга. После чего владельцу карты вновь открывается

кредитная линия. Кредитная линия будет открыта в размере неиспользованной части

кредитного лимита. Остаток по задолженности, на который уже будут начисляться

проценты, можно гасить в течение достаточно длительного срока (например, года).

Отметим, что именно проценты по неполностью возвращенным кредитам и формируют

основную часть дохода банка при операциях с кредитными карточками.

Держатели карт лишают банк

запланированных доходов, если оплачивают свой долг полностью до начала

начисления по нему процентов. В этом случае работает расчетная схема, которая

предполагает оплату всей суммы произведенных за месяц расходов в течение

определенного периода. Такие клиенты являются чистыми «потребителями удобств».

Они получают все выгоды от пользования картой, но свободны от выплаты

процентов. По сути, расчетная схема является частным случаем кредитной схемы с

фиксированным сроком (30+N

дней) 100 %-го погашения долга.

Выделение расчетной схемы в

самостоятельную объясняется более простым видом кредитования, и восприятием

беспроцентного периода как обязательного и неотъемлемого элемента чисто

кредитной схемы.

Принципиально отличаются от

кредитных дебетовые карты. Использование дебетовых карт предполагает

предварительное размещение клиентом средств на счете, открытом в

банке-эмитенте.

Суть дебетовых карт в том, что проведение по ним операций в тот же день

списывается (дебетуется) с банковского счета клиента. В зависимости от конкретных

условий допускается уменьшение лимита либо до нуля, либо до некоторого

неснижаемого остатка на счете. Платежный лимит увеличивается при пополнении

счета. Если сумма операции превышает величину остатка лимита, то операция не

проводится. Для дебетовой карты требуется авторизация по каждой операции. Зато

сводится до минимума риск возникновения несанкционированного кредита.

Конечно, авторизация каждой операции при большом их количестве немыслима,

если продавец будет звонить по телефону. Но операции выдачи наличных денег,

которые требуют авторизации независимо от сумм, проводятся с помощью

банкоматов. Дальнейшее развитие коммуникационных сетей позволило сделать

следующий шаг - оборудовать специальными

устройствами - POS-терминалами - для считывания карт и

магазины. Именно такое развитие технических средств и коммуникаций позволило

начать вводить дебетовые карты.

Фактически для дебетовых карт не нужен специальный карточный счет, так

как любая операция сразу относится на обычный счет клиента, будь он депозитный,

текущий сберегательный или какой-нибудь другой. Если же счета нет, то

открывается специальный карточный счет, на который вносятся средства под

будущие расходы.

Такая ситуация типична для России. Поэтому большинство наших банков считают,

что выпускают дебетовую карту. Это не совсем верно. В России практически совсем

отсутствуют коммуникационные сети и технические средства приема карточек,

являющиеся обязательным элементом

системы дебетовых карточек. В результате же использования бумажной

технологии, приспособленной для кредитных карт, наши карты не являются чисто

дебетовыми. Они допускают возможность овердрафта (перерасходования средств) по

счету, придавая тем самым дебетовой карточке черты кредитной. В таком случае

карточку обычно называют смешанной или предоплатной. Тем не менее, с точки зрения платежной системы эти

карточки неразличимы и обслуживаются по единой технологии.

Чтобы избежать несанкционированного кредитования банки вводят обязательный

страховой депозит, который используют в случае возникновения овердрафта для его

погашения. На страховой депозит начисляется большинством банков процент, как по

вкладам - депозитам.

Таким образом, карты российских эмитентов с одной стороны являются

дебетовыми, так как необходимо наличие

средств на счете, с другой стороны - по организационно-технологическим причинам

- допускают кредитование клиента.

Сопоставляя схемы обслуживания на

основе кредитных и дебетовых карточек, можно отметить их технологическую

близость. Различие же между ними лежит, главным образом, в области

взаимоотношений банка-эмитента и держателя карточки. При этом кредитная и

дебетовая схемы не противостоят друг другу, поскольку ориентированы на

различные сегменты потребительского рынка. Кредитная карточка предполагает

устойчивое финансовое положение банка. Дебетовая же карточка ориентирована на

сектор потенциальных клиентов, относительно которых банк не располагает

какой-либо определенной предварительной информацией.[37, c.98]

Авторизация - разрешение, которое должен получить сотрудник пункта

обслуживания при проведении операции с использованием платежной карты.

Проводится авторизация в случаях: когда сумма покупки

товара по банковской кредитной карте превышает разовый лимит на сумму одной

покупки, или когда клиент при оплате покупки использует магнитную карту. На

карте не хранится информация о состоянии счета клиента, поэтому прежде чем

принять ее в оплату за товары, продавец проводит авторизацию. Авторизация может

быть голосовая, для этого работник торговли

непосредственно связывается с банком-эквайером (или эквайер-центром) по

телефону и передает данные устно, либо эта процедура осуществляется в

автоматическом режиме с помощью POS-терминала. Эквайер осуществляет маршрутизацию транзакции, которая в

конечном итоге попадает в центр, уполномоченный на авторизацию данной

транзакции.

В международной практике таким центром обычно является сам банк-эмитент.

Однако эмитент может на постоянной основе делегировать права на проведения

авторизации какому-либо процессинговому центру или даже банку-эквайеру.

При принятии решения центр авторизации руководствуется данными, поступившими

от точки обслуживания, а также имеющейся в базе данных информацией о держателе

карточки, его лимитах, совершенных сделках и проч. Если сумма сделки и другие

ее параметры не противоречат установленным лимитам и ограничениям, то решение

об осуществлении сделки принимает центр авторизации. В противном случае

пытается связаться с банком-эмитентом. Если

это оказывается невозможным, то транзакция отклоняется.

При достижении авторизуемой транзакцией ЭВМ, содержащей данные о лимитах

держателя соответствующей карточки, проверяется, не занесена ли обслуживаемая

карточка в стоп-лист. Если карточка не

блокирована, то, исходя из суммы сделки, величины остатка лимита определяется

возможность платежа по карточке. Если платеж возможен, то транзакция

утверждается, и остаток лимита уменьшается на сумму сделки. Ответом на запрос

при голосовой авторизации является сообщение кода авторизации. Удостоверившись,

что сделка может быть совершена, продавец оформляет чек (слип), перенося на

него данные с карточки, используя

импринтер, и на чек обязательно

наносится код авторизации, так как при

отсутствии кода чек не будет принят к оплате банком-эквайером.

В автоматическом режиме POS-терминалу

отдается команда на фиксацию транзакции и распечатку чека.

Ответственность перед торговой точкой по возмещению стоимости сделки

несет банк-эквайер, при нарушениях правил авторизации платежная система вправе

не возмещать эквайеру сумму сделки.

Приведенную процедуру

авторизации, обычно, называют on-line авторизацией, т.е.

клиент ждет.

Режим on-line имеет свои преимущества.

Банк-эмитент, обрабатывая транзакции в реальном масштабе времени, имеет

возможность управлять счетами держателей карточек; оперативно блокировать

карточки и счета. Для держателей карточки сокращается промежуток времени между

внесением средств на счет и поступлением их в базу данных банка; появляется

оперативная возможность блокировки карточки при ее хищении или утрате.

К недостаткам этой схемы можно отнести следующее: авторизация в режиме on-line происходит долго, и повышается

себестоимость операций; сохранение промежуточного бумажного носителя

информации; реальное списание средств происходит позже оформления сделки.

А также подсоединение может быть затруднено или невозможно вследствие плохой работы

телекоммуникационных систем, их слабого развития. Кроме того, например, при

возникновении неисправности в центральном компьютере или на телефонной станции,

все транзакции на всех пунктах продаж

будут остановлены до устранения проблемы.

Выход состоит в изменении технологии авторизации таким образом, чтобы

исключить необходимость on-line сеанса и осуществлять

авторизацию в off-line режиме. Проведение авторизации в off-line режиме возможно с

использованием смарт-карт. Действительно, смарт-карты обладают достаточным

объемом памяти (несколько килобайт) для

хранения данных о текущем состоянии платежного лимита и некоторого количества

последних транзакций. Кроме того, наличие перезаписываемой памяти карт делает

возможным контролировать уменьшение лимита в результате авторизации

(«дебетование» карточки); восстановление лимита на карточке («кредитование

карточки»). Наличие на карте специальных защищенных зон памяти и

криптографических средств обеспечивают высокий уровень безопасности карт.

В принципе, карты с магнитной полосой допускают возможность подобного

использования. Однако малая емкость памяти (сотни байт) и, главное, слабая

защищенность от несанкционированного изменения данных, записанных на магнитную

полосу, делает их не пригодными для обслуживания в off-line режиме. Напротив, смарт-карты обладают всеми необходимыми

предпосылками для реализации схемы обслуживания с off-line авторизацией.

Необходимо, чтобы POS-терминалы

обладали некоторым «интеллектуальными» возможностями для проведения подобных

операций, также памятью (внутренней и внешней) достаточно большой емкости, где

можно было бы накапливать транзакцию для последующей передачи (обычно именуемой

в таких случаях инкассацией) в банк-эквайер

или процессинговый центр. В такой системе в память POS-терминала загружается стоп-лист, в

котором фиксируются карточки, утерянные или запрещенные к приему по другим причинам, и обновление

которого осуществляется с определенной периодичностью.

Для проведения авторизации

карточка помещается в считывающее устройство POS-терминала. При этом карточка и

терминал, основываясь на хранящихся в них системных данных, обмениваются

информацией и производят взаимное опознание. Если эта процедура завершается успешно,

то держатель может вводить PIN-код,

а продавец - сумму. После этого карточка проверяет, не превышен ли лимит. Если

сделка осуществима, то карточка уменьшает лимит на сумму сделки, а POS-терминал фиксирует данные

о транзакции. Об этом процессе условно говорят как о дебетовании карточки и

кредитовании терминала, а о самой карточке в таком режиме - как об электронном кошельке. POS-терминал печатает чек, карточка

изымается из терминала и возвращается держателю.

Накопленные терминалом транзакции передаются в процессинговый центр (или

банк-эквайер) во время сеанса связи. Этот сеанс в зависимости от загрузки

телефонной сети и доступности канала связи может либо происходить несколько раз

за день, либо осуществляться в вечернее или ночное время. Более того, возможно

перенесение данных и на внешние носители информации - флоппи-диск или

технологическую смарт-карту, которые затем и доставляются в процессинговый

центр. Возможна инкассация на

портативный персональный компьютер, с которым представитель процессингового

центра или банка-эквайера объезжает торговые точки.

В такой системе не требуется

постоянное использование телекоммуникационных линий связи. Расчеты по

карточкам не будут остановлены при неисправности центрального компьютера или

других неполадках. Работающий в режиме

off-line POS-терминал при отключении

электричества может функционировать на запасных источниках питания.

С точки зрения клиента недостатки подобной схемы заключаются в следующем: увеличение срока между внесением

средств на счет и поступлением их в базу данных; на сумму, прописанную на

карточке, проценты не начисляются.

Системы с режимом авторизации off-line очень дороги,

потому что требуют установки большого центрального компьютера и очень сложной

системы переключения телефонных звонков.

Однако из-за

неудовлетворительного состояния российской телефонной сети (за исключением,

наиболее крупных городов), off-line вариант привлекает особенно пристальное

внимание отечественных банков.

При выборе технологии всегда следует учитывать специфику конкретных

условий и факт, что обе технологии имеют свои области применения. Поэтому

трудно говорить о доминировании какой-либо из этих двух технологий.[28, c.84]

Проведение расчетов с использованием платежных карт.

Клиент, предъявив карточку в пункт обслуживания,

получает товар или услугу в обмен на квитанцию, обычно называемую слипом. На

слипе фиксируется номер карточки, код и координаты пункта обслуживания, сумма

товара (услуги), дата операции, после чего слип подписывается как держателем карточки,

так и продавцом. Держатель карточки ставит свою подпись под заявлением,

выполненным на слипе типографским способом, смысл которого заключается в том,

что он обязуется уплатить указанную сумму с помощью банка-эмитента.

Переведя данные

слипов (операций) в электронную форму, банк создает из них файл,

отправляет его в процессинговую компанию и получает через расчетный банк

возмещение на соответствующую сумму. Документом на данном этапе является

электронный файл (журнал), созданный в установленном формате и соответствующим

образом зашифрованный. В компании в процессе обработки всех принятых файлов

происходит сортировка операций, представленных к оплате в систему за этот день

и формируются файлы для банков-эмитентов. Такой файл является документом, на

основании которого процессинговая компания получает от банка-эмитента

средства, соответствующие сумме всех операций, проведенных держателями карточек

данного банка. Банк-эмитент на основании электронных журналов проводит

дебетование или кредитование карточных счетов клиентов. Впоследствии для

каждого клиента формируется выписка по его счету, включающая все операции,

прошедшие за определенный период (как правило, 1 месяц). Для держателей

кредитных и расчетных карт выписка является документом, на основании которого

клиент должен оплатить свой долг банку на заранее оговоренных условиях. В

случае с дебетовыми и предоплатными картами выписка лишь информирует клиента о

движении средств по его счету.

Если держатель карточки произвел покупку в

магазине, магазин сдает слипы в тот же банк,

на основании которых получает денежное возмещение. В таких случаях банк

может вообще обходиться без каких-либо услуг компании, при условии, что сам проводит авторизацию.

Если же в данном регионе работают

несколько банков, то им разумнее иметь единый авторизационный центр.

В платежной системе происходит не только перевод

средств клиентов, но и движение комиссий, взимаемых учреждениями, участвующими

в цепочке, поскольку вся работа строится на коммерческой основе. При этом взимание комиссий в операциях

получения наличных денег принципиально отличается от оплаты покупок в

магазинах. Для магазинных операций в системах вводится так называемая плата за

обмен - интерчейндж. Интерчейндж (interchange fee)

– комиссия за операции обмена данными: плата, взимаемая членом платежной

системы, получающим информацию о транзакции и передающим ее эмитенту, с

обслуживающих банков.

Ее цель - компенсировать банку-эмитенту период между

списанием суммы в пользу магазина и ее оплатой держателем карточки. В нашем

примере эта плата равна 3 %.

Расчетный банк может брать комиссионные за расчетное обслуживание. Банк-эквайер

может взимать комиссионные, т. е. не полностью возмещать средства точке обслуживания.

В платежной

системе пунктом обслуживания может быть не только магазин, но и отделение

банка, а предоставляемой услугой - выдача наличных.

Банк, выдающий держателю

карточки наличные деньги, фактически его кредитует, и в международных системах

эта операция называется «кассовым авансом». Поэтому банк-эмитент при

возмещении суммы «кассового аванса» выплачивает также и комиссию за

кредитование, которое было произведено банком, обслужившим его клиента.

При получении наличных в банке не эмитенте данной

карты, держатель карты возвращает банку-эмитенту сумму полученных наличных

вместе с комиссионными банку,

осуществившему обналичивание, и комиссионными банку-эмитенту. Банк-эмитент

выплачивает расчетному банку 100 % суммы вместе с комиссионными банка,

обслужившего клиента. Расчетный банк переводит эти средства банку, выдавшему

наличные за минусом комиссионных за расчетное обслуживание.

Впрочем, в России сейчас многое в карточном

бизнесе отличается от международных стандартов и традиций. Это вызвано тем,

что рынок пластиковых карточек находится

еще на начальном этапе развития.[32, c.109]

Зарубежные платежные системы пластиковых карточек

Сколь ни велика роль банков в карточном бизнесе, правила игры диктуют

все-таки не они. Платежная система – вот основа основ игры в карты по-крупному.

Именно ее логотип, красующейся на двери магазина или ресторана, гарантирует,

что пластиковую карточку примут к оплате. Причем независимо от того, какой банк

и в какой стране выдал «пластик».

Последнее – индифферентность к географическому происхождению карты –

присуще только международным платежным системам. Среди игроков такого рода

наибольшей известностью, по крайней мере, в России, пользуются два: Visa

International и Europay International, которую часто называют

Eurocard/MasterCard. Обе эти системы имеют американское происхождение, и обе

сменили название в целях завоевания европейского рынка. Visa раньше называлась

BankAmericard, а MasterCard International именовалась MasterCharge. Последняя

система в конце 60-х годов заключила стратегический альянс с европейской

Europay International, благодаря чему появилась Eurocard International, а

созданный в результате карточный продукт получил «двойное имя».

По количеству банков-эмитентов, банкоматов и торговых точек лидерство тоже

принадлежит Visa. Во всем мире карты с ее логотипом выпускают более 21.000

кредитных организаций, их принимают к оплате 22.000.000 магазинов, ресторанов,

отелей и бензоколонок. По земному шару разбросано 718.000 банкоматов Visa. У

Eurocard/MasterCard эти показатели чуть скромнее: торговых точек 21.000.000, а

банкоматов – 630.000.

На начало 2000 г. в Европе

находилось в обращении более 300 млн. карточек Эмитенты карточек в Европе

работают на все более насыщающемся рынке. В большей части стран большинство

потенциальных держателей новых платежных карточек уже имеют карточки тех или

иных существующих систем: в среднем на каждого совершеннолетнего жителя Европы

приходится 1,1 карточки.

Выпуск карточек в Европе рос

медленно, но неуклонно. К началу 2001 г. было выпущено 320 млн. карточек. Рост

за два года составил 14%. Интенсивность использования карточек растет быстрее

их числа. Годовое число платежей по карточкам выросло за два указанных года с 1

млрд. с небольшим до 6 млрд. При этом на Великобританию и Францию по-прежнему

приходится 60% общего числа транзакций по карточкам в Европе.

В Европе преобладают дебетовые

карточки. В Европе дебетовые карточки составляют 55% всех платежных карточек;

на них приходится 45% всех транзакций и 35% стоимости денежного оборота. Доля

кредитных карточек составляет почти 30%. Прибыльность разных типов карточек

неодинакова, поэтому разные страны выбирают различные цели и приоритеты.

Преобладание дебетовых карточек в

Европе по сравнению с США дает основания ожидать, что в будущем различия между

рынками США и Европы в отношении приоритетов в выборе типов карточек и путей

технического развития будут только расти. Это значит, что между Европой и США

сохранятся различия в ценовой политике и величине комиссии за обмен валюты. Это

может привести к столкновениям региональных интересов в международных платежных

системах, таких как VISA и Europay.

Основными эмитентами платежных

карточек являются банки, хотя выпускают карточки не только они. По мере

совершенствования рынка значение финансовых институтов как основных эмитентов

уменьшается. В Великобритании, Франции и скандинавских странах на небанковские

карточки приходится 50% общего объема эмиссии. На менее развитых рынках

Португалии и Германии на долю банков приходится 95% эмиссии. Однако быстрый

выход небанковских эмитентов платежных карточек на первые роли, как это

произошло в США, в Европе мало вероятен. Различия между странами остаются

значительными, и лишь немногие организации имеют сильные позиции более чем в одной

стране. В отношении распространенности карточек Европу можно сравнить с пестрым

лоскутным одеялом: различия стран по числу карточек на душу совершеннолетнего

населения остаются значительными. Больше всего это число в Нидерландах - 1,7.

Однако в Австрии, Германии и Греции потенциал роста числа карточек еще велик: в

этих странах на одного совершеннолетнего жителя приходится меньше 0,5 карточки.

В последние годы этот показатель по Европе заметно выровнялся в половине стран

на каждого взрослого жителя приходится от 1 до 1,2 карточки.[30, c.4]

В каждой стране своя система

карточек, их использования, эмиссии и процессинга. Однако во всех европейских

странах число карточек быстро растет, а платежные системы усложняются не только

в отношении разработки программных продуктов, но и в отношении всей

инфраструктуры обработки транзакций и соответствующих технологий.

Исторически сложилось так, что в

Великобритании, Ирландии и Греции велик удельный вес кредитных карточек, а в

Швейцарии и Швеции преобладают дебетовые карточки.

Различия по интенсивности

использования карточек между странами Европы еще более значительны. Выше всего

эта интенсивность в Дании и Финляндии, где на карточку в среднем приходится не

меньше одной транзакции в неделю. На третьем месте по этому показателю -

Франция (по общему числу транзакций она занимает первое место в Европе). В

Италии же на карточку совершается в среднем всего около двух транзакций в год.

Этот разброс отражает различия как "зрелости" национальных платежных

систем, так и потенциала их роста. По числу установленных банковских устройств

самообслуживания Германия опережает сегодня все остальные европейские страны.

В пятерке стран-лидеров

использования банкоматов, в которую помимо Германии входят Испания, Франция

Великобритания и Италия, установлено более 76% от общего числа банкоматов в

Европе.

По плотности банкоматов на душу

населения Испания занимает первое место в Европе. Сегодня на миллион жителей в

этой стране приходится 643 банкомата. На втором месте стоит Финляндия -- 555

банкоматов на миллион жителей. Плотность банкоматов в Испании существенно

превосходит плотность банкоматов, например, в США и почти вдвое - среднюю по

Европе. Страной с максимальным числом банкоматов на каждый миллион жителей (более

1 000) остается Япония. Большинство устройств, однако, расположены внутри офисов

банков и недоступны в ночное время и выходные. Среднеевропейский уровень

плотности банкоматов сегодня равен 332 устройствам на миллион жителей, то есть

на каждые 3 000 жителей приходится один банкомат. Нетрудно подсчитать, что в

России при такой плотности банкоматов должно быть установлено более 50 000 этих

устройств.

Крупнейшие мировые карточные

системы - это American express (18% мирового рынка и 47% российского), Visa (50 % мирового и 27 %

российского), Europay (30 % мирового и 19 % российского). Сведения по

российскому рынку приведены без учета отечественных систем (Рисунок 1.2).

Рисунок

1.2. Структура крупнейших карточных систем

American Express в России выдается очень мало, а его лидирующее

положение на рынке связано с тем, что большинство приезжающих в нашу страну

иностранцев пользуются именно этой карточкой. В основном борьбу за российский

рынок ведут Visa и Europay (карты Master card и Cirrus\Maestro).

Для тех, кто часто выезжает за границу, получить любую из этих карточек

выгодно. С их помощью можно оплачивать покупки практически по всему миру. К

тому же при пересечении границы более $ 500 наличной валюты необходимо

декларировать, деньги же хранящиеся на карточке, - нет. Уже многие российские

банки получили лицензию и эмитируют международные карты со своим логотипом.

Российские платежные системы

пластиковых карточек

В России революция банковского бизнеса началась в 1991 году,

когда на основе нового банковского законодательства впервые появились

коммерческие банки. Сегодня существует огромное разнообразие банковских услуг.

Однако до недавнего времени явное предпочтение банки оказывали операциям по обслуживанию

юридических лиц, стараясь выбирать клиентов с наибольшим оборотом.

В последнее время ситуация в экономике России стала все

больше подталкивать банки к освоению рынка банковских операций в интересах

частных лиц. Это обусловлено, во-первых, кризисом неплатежей и криминализацией

рынка, которые привели к повышению рискованности операций по кредитованию

юридических лиц. Во-вторых, цены на внутреннем рынке России стали догонять ( и

перегонять) цены мирового рынка, что снизило эффективность экспортно-импортных

операций. в-третьих, перед глазами банкиров весьма успешный опыт привлечения

средств населения различными финансовыми компаниями типа РДС и МММ.

Таким образом, интерес российских банков возрос к

инструментам розничного рынка многочисленных операций малого объема. На

финансовом рынке таким инструментом стали банковские пластиковые карточки.

Сегодня в России имеется несколько сот банков, выпускающих

собственные карточки, причем часть из них с логотипом крупнейших международных

карточных ассоциаций VISA, Master card, Eurocard и другие.

Интерес российских банков к зарубежным карточным системам

объясняется возможностью интегрироваться в мировую банковскую систему,

завоевать рынок и привлечь клиентуру. Участие в международной карточной системе

дает возможность овладеть новейшими банковскими технологиями, использовать

гигантскую инфраструктуру для осуществления расчетов в глобальных масштабах.

Доминирующим носителем информации в этих системах остается

пластиковая карточка с магнитной полосой. Карты с магнитной полосой обычно используются

для оплаты только дорогих приобретений, поскольку длительная процедура

авторизации карт значительно снижает их привлекательность при совершении

каждодневных покупок.

Рядом неоспоримых преимуществ по сравнению с магнитными

пластиковыми карточками обладают смарт-карты: повышенной надежностью, многофункциональностью,

возможностью ведения на одной карте множества счетов и так далее.

За рубежом сегодня смарт- карты используются чаще всего в

локальных системах, рассчитанных на 50-200 тысяч держателей карт и

ориентированны в основном на среднего потребителя, совершающего ежедневные

покупки на небольшие суммы.

Российский рынок безналичных платежей представлен несколькими

конкурирующими крупными компаниями. Сегодня на рынке пластиковых крт существует

множество закрытых платежных систем, развивающихся независимо друг от друга:

межбанковские платежные системы - STB Card, Union Card, “Золотая корона”,

платежные системы Сбербанка РФ, Тверьуниверсалбанка, Мост-банка, банков

“Российский кредит” и многих других. Число их неуклонно растет. Несомненный

центр действия платежных систем - Москва, но постепенно формируются и

развиваются новые региональные центры: Санкт-Петербург (северо-западная зона

России), Новосибирск (Сибирь), Владивосток (Дальний Восток).

Каждая такая система имеет свой собственный уникальный

процессинговый центр (центр обработки информации по операциям с пластиковыми карточками)

и сеть коммуникаций, связывающую его с пунктами обслуживания пластиковых карт.

Каждая система руководствуется своими нормами и правилами обработки операций и

обслуживания клиентов, устанавливает в пунктах обслуживания свое оборудование.

Наиболее известными карточными системами являются “Золотая

корона”, Union Card, STB-Card.

Акционерное общество STB Card, учрежденное в апреле 1992

года, занимает одну из ведущих позиций в “карточном” бизнесе России. Среди

банков - эмитентов можно отметить такие крупные банки, как АКБ “Столичный банк

сбережений”,Московский банк Сбербанка России,Московский городской банк и

другие. В системе установлен Europay модуль - прямой канал связи с Europay

International, с системой Visa налажена спутниковая связь, установлено оборудование

для прямой связи. Существуют различные виды карточек : личные , семейные,

корпоративные. При этом на один банковский счет может быть зарегестрированно от

одной до нескольких тысяч карточек, и наоборот, за одной карточкой можно

закрепить несколько счетов в различных валютах. Себестоимость самой карточки не

велика и является одной из самых низких в России. Выпускаются совместные

карточки STB-Card / Cirrus/Maestro и Visa Elektron, которые могут

использоваться за рубежом. Карточка мультивалютная: одновременно может

содержать и рублевый, и валютный счета. Особенность карточек STB наличие

цветной фотографии владельца. В апреле 1996 года Сибирский Международный

инвестиционный банк начал эмиссию STB Card (“голд”), которые совместимы с Union

Card.

В апреле 1993 года в Москве двумя коммерческими банками -

Автобанком и Инкомбанком была учреждена процессинговая компания “Union Card”,

цель которой создание системы безналичных расчетов на основе межбанковской

пластиковой карточки Union Card. Позже она была переоформлена в АОЗТ, учредителями

которого выступили более десятка российских банков. Сегодня в системе участвует

более 250 банков в 29 городах страны. Банки-эмитенты предлагают своим клиентам

пластиковые карточки следующих видов:

личные,

предназначенные для индивидуального пользования.

семейные, с помощью

которой члены одной семьи могут пользоваться одним счетом.

корпоративные.

зарплатные, выдаваемые

сотрудникам предприятия для получения зарплаты и обслуживания в розничной сети

Union Card.

банкоматные, для

получения наличных денег в сети банкоматов.

международные карточки

Union Card/Plus.

Систему “Золотая корона”, которая основана на смарт-

технологии мы рассмотрим в последующих разделах данной работы.

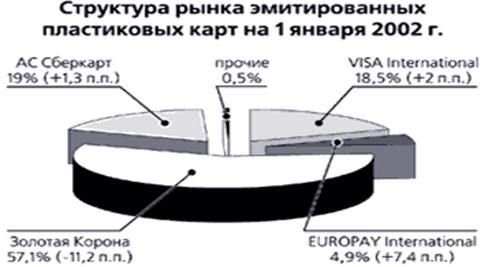

По данным Центробанка, на 1 января 2002 года число действующих карт,

эмитированных российскими банками, составило 10.500.000. По платежным системам

статистика такова: число карт VISA – 2.200.000, Europay – 2.100.000, Union Card

– 1.800.000. Сбербанк России эмитировал 1.400.000 собственных карточек –

«СБЕРКАРТ». Остальной объем эмиссии приходится на российские платежные системы

STB-Card, «Золотая Корона» и Accord, а также на локальные проекты российских

банков.

В число крупнейших российских банков-эмитентов пластиковых карт входят не

только такие гиганты, как Сбербанк, Альфа-банк или Банк Москвы, но и

региональные кредитные организации. Питерские банки: «Промстройбанк –

Санкт-Петербург», «Балтийский» и «Петровский народный» – потеснили по

количеству выпущенных карточек многих «москвичей». Впрочем, рейтинги,

составленные с учетом многих факторов (число банкоматов, объем расчетов по

картам, сумма операций за рубежом и прочее), отводят первые строчки столичным

банкам.

В последние год-два все цифры, касающиеся российского карточного рынка,

свидетельствуют об укреплении в России позиций международных платежных систем.

Российские же платежные системы, на первый взгляд, наоборот, теряют позиции и

создают почву для сомнений в их собственной перспективности. И вот, наконец, на

рынке произошло событие, которое, без преувеличения, способно в корне изменить

ситуацию.[21, c.5] Преимущества использования карточек в платежном обороте приведены на

рисунке 1.3.[55, c.139]

Однако следует отметить, что приведенные преимущества использования

пластиковых карт в платежном обороте могут быть реализованы только при наличии

разветвленной сети банкоматов и POS – терминалов, что требует значительных инвестиций

в процессе формирования терминальной сети.

расширение банковских

услуг

услуг

возможность

не

использовать увеличение

продаж расширение объема

использовать увеличение

продаж расширение объема

наличные

деньги

потребительского

наличные

деньги

потребительского

кредитования

удобство

пользования привлечение

новых

удобство

пользования привлечение

новых

покупателей

увеличение размера

покупателей

увеличение размера

возможность привлеченных

ресурсов

получения

кредитов повышение

имиджа

получения

кредитов повышение

имиджа

(по

кредитной карте)

фирмы

увеличение доходов за

счет

комиссионного

счет

комиссионного

получение

информации

вознаграждения

о

произведенных

о

произведенных

операциях

Рисунок 1.3. Преимущества использования

карточек в платежном обороте

2. Аналитический обзор рынка пластиковых карт в

Новосибирской области

2.1. Анализ рынка пластиковых карт в НСО

Со второго

полугодия 1995 г. ситуация на рынке пластиковых карточек в НСО кардинально

изменилась. Прошло время, когда в НСО было только два работающих с

карточками банка Сибакадембанк и

Сбербанк, причем Сбербанк не представлял серьезной конкуренции.

В настоящее

время со своими проектами на определенную долю рынка претендует по крайней мере

еще две карточных системы Union Card

Инкомбанка и STB Card Столичного Банка Сбережений. Кроме того, в НСО можно получить

карточки международных систем: карту VISA любого из трех типов - Classic Business & Cold такие же карты с

логотипом Сбербанка, карты Visa Elektron и совмещенную STB- Card/Cirrus/maestro филиала Столичного

Банка Сбережений.

Процессинговый

центр Union Card

в НСО был зарегистрирован 7 декабря 1994 года, но запустился лишь десять

месяцев спустя. Все это время шел монтаж оборудования и отладка программного

обеспечения. Технология обкатывалась на сотрудниках Новосибирского филиала

МДМ-Банка, зарплату которых перечисляли на пластиковые карточки. Учредителями

центра выступили компания “Юнион кард (Москва), ЗСРЦ АБ “МДМ-Банк”,

Новосибирский региональный филиал Сибакадембанка. Центр имеет круглосуточную

связь с центральным офисом, то есть, включен в общероссийскую сеть. Пока только

МДМ-Банк эмитирует карточки. Обязательный для магнитных карт неснижаемый

остаток равен в НСО 200 тысячам рублям. Плюсом данной системы является то, что

обналичить эту карточку или сделать покупку, можно в других городах России, в

частности в Москве.

Новосибирский

филиал Столичного Банка Сбережений эмитирует два вида карт, более того, они

выдаются каждому, кто открывает здесь счет или делает депозитный вклад.

Карточка мультивалютная. С

Новосибирскими институтами подписаны договора о выплате стипендии на

пластиковые карточки. В апреле 1996 года начал эмиссию STB Card (Cold) Сибирский Международный инвестиционный банк.

Кроме того,

Новосибирский филиал Сберегательного

банка серьезно взялся за повышение привлекательности своей пластиковой

карточки. Первая карточка была выдана в ноябре 1994 года. Первоначальный взнос

в сумме 200 тысяч рублей можно спустить вплоть до нуля, срок действия карточки

2 года. Минусом данной системы было то, что проценты по остаткам на счетах не

начислялись, поэтому использовать эту карту как накопительную было не выгодно,

а как расчетную не было стимула и возможности в силу неразвитости инфраструктуры

торговых точек. Отрицательным показателем системы является и то, что для того

чтобы обновить "черные списки" в платежном терминале кассиру

необходимо приезжать в офис банка. Как следствие - карточка не пошла. Это

заставило банк искать альтернативные возможности для продвижения ее на рынке

города. В центральном офисе Сбербанка на Красном проспекте открылся пункт, где

печатают фотографии с 20 процентной скидкой для владельцев сбербанковских карт.

Это вызвало немалый интерес фотографов профессионалов. С марта 1996 года

Новосибирский Сбербанк впервые начал начислять проценты на остаток на

картсчете, что, несомненно, повысило привлекательность карточки.

Рынок

пластиковых карт по росту привлеченных средств был в 1996 году одним из самых

быстро и интенсивно развивающихся. Сегодня

в НСО рынок рублевых пластиковых карт представлен пятью платежными

системами, которые эмитируют восемь

банков. Объем средств, хранящихся на картсчетах, за год увеличился в 3 раза.

Говоря о

достоинствах и недостатках пластиковых систем с позиции "расчетной

функции" необходимо в первую очередь отметить развитость торгово-сервисных

предприятий, а также стимулирование банком или торговыми предприятиями этой

функции. Здесь бесспорными лидерами по количеству торговых точек и пунктов

обналичивание являются две системы: "Золотая корона" и Union Card. Система STB-Card привлекательна тем, что Столичный

Банк Сбережений первым установил свои банкоматы на улице и любой желающий может

в любое время суток получить наличные по STB-Card/Cirrus/Maestro или VISA/Elektron.

Если оценивать

достоинства пластиковых систем с точки зрения "транспортировки", то

по надежности, оперативности и удобству получения средств за пределами г.

Новосибирска равных STB-Card пока нет.

Условия,

принятые для частных клиентов не всегда характерны для корпоративных. По

оценкам сотрудников банков, сегодня более 60-70% всех пластиковых карт выдано в

связи с переходом ряда предприятий на перечисление заработной платы на личные

картсчета. Но сколько банков-эмитентов, столько и вариантов зарплатных

договоров. Например, договор

Левобережного банка гарантирует предприятию-клиенту только своевременное

зачисление средств на счета клиентов в течение одного дня, а также дает

возможность по желанию предприятию самостоятельно оплатить открытие картсчетов

своих работников. Кроме договора с предприятием банк заключает дополнительный

договор с каждым владельцем пластиковой карты на обычных условиях. Таким

образом, в случае перехода на другое

место работы у работника карточка остается на руках, и он может получать на нее

заработную плату по другому месту работы.

В МДМ-Банке

взаимоотношения банка и предприятия строятся на основе отношений двух

юридических лиц. Пластиковая карта

остается собственностью банка, которая передается предприятию в аренду.

Предприятие доверяет ее конкретному работнику. Человек, получивший зарплатную

карточку, владеет ей только то время, пока он работает на предприятии.

Несомненным

достижением последних лет стало объявление Новосибирскими банками - эмитентами

пластиковых систем нескольких "кредитных" проектов. В частности,

первым банком, предложившим услуги по краткосрочному кредитованию частных лиц с

использованием пластиковой карточки "Золотая корона", стал Банк

Левобережный. Также одну из форм кредитования по зарплатным карточкам

разработал "Банк Сибирское ОВК", предложив владельцам пластиковых

карт Union Card

варианты краткосрочного кредитования. Одним из проектов, который можно назвать

"кредитным", является проект Сбербанка - "Стипендия". В

чистом виде этот проект назвать "кредитным" нельзя. Суть проекта

заключается в гарантированном (со стороны банка) зачислении на картсчета в

четко оговоренный срок причитающихся сумм даже в том случае, если деньги от

учебного заведения на счет банка не поступили. В этом случае Сбербанк фактически

кредитует ВУЗ на короткий срок, а погашение процентов за пользование кредитом

производятся за счет ВУЗа.

В 2002 году

находившийся долгое время в тени Новосибирский Сбербанк активно приступил к

продвижению своей системы "СБ-Кард", предлагает ее как для частных

лиц, так и для корпоративных клиентов. При этом услуги для каждой группы

клиентов имеют гибкую систему обслуживания. Одновременно с этим Сбербанк

активно расширяет сеть пунктов персонализации и торговых точек.[9, c.204]

Банки,

работающие в системе "Золотая корона" основные усилия направили на

расширение торговой сети, обслуживающих клиентов с дисконтом. В настоящее время

из 96 магазинов, обслуживающих карточки "Золотая корона", с

дисконотом от 2% до 10% обслуживают 31 магазин.

Вместе с тем с

15 мая 2003 года банк в очередной раз снижает проценты по начислению на остатки

на картсчете с 2,1% до 1,5%.

Для

потребителей со средними доходами привлекательна "Золотая корона" в

связи с надежностью и автономностью использования, развитостью системы в г.

Новосибирске. Обслуживание в режиме on-line,низкие

комиссионные за проведение транзакций, получение двух международных

мультивалютных карточек STB-Card/Cirrus/Maestro и VISA/Elektron привлекут пользователей, заинтересованных в удобных

расчетных и транспортных функциях пластиковых карт (Таблица 2.1.). Высокий неснижаемый остаток,

низкие тарифы за безналичные платежи, начисление премий за покупки в развитой

сети элитных магазинов определяют "Юнион Кард" как универсальную

систему для состоятельных клиентов.

Таблица 2.1.

Преимущества и недостатки платежных систем

|

Наименование системы

|

"+"

|

"-"

|

|

Золотая корона

|

Безопасность системы; работа торговой сети в режиме off-line; развитая

торгово-сервисная сеть в НСО; три новосибирских банка-эмитента; единые условия

обналичивание возможность накопления.

|

Необходимость записывать в банке содержимое счета

на карточку; ограниченное использование карточки в других регионах России; невозможно

использовать за границей высокая

стоимость открытия картсчета; обязательное резервирование.

|

|

Union Card

|

Развитая торговосервисная сеть в НСО; получение

информации о счете в режиме on-line через региональный

процессинговый центр; скидки при покупке товаров; высокая доходность по

остаткам на картсчете; отсутствие лимитов снятия.

|

Высокий неснижаемый остаток; необходима

дополнительная авторизация; ограниченное использование за границей.

|

|

STB -

Card/Cirrus/Maestro

VISA/Elektron

|

Международная; получение двух мультивалютных

карточек на один счет; низкая стоимость открытия рублевого картсчета; наличие

фото на карточке; отсутствие неснижаемого остатка; низкие тарифы за безналичные

расчеты.

|

Слабо развитая торгово-сервисная сеть в НСО; лимит

на получение средств через банкомат; получение информации о счете в режиме on-line

через московский процессинговый центр.

|

|

СБ-кард

|

Безопасность системы; работа в торговой сети в

режиме off-line.

|

Слабо развитая торгово-сервисная сеть в НСО;

ограниченное число новосибирских банков-участников.

|

«Зарплатные проекты» помогли банкам сформировать армию держателей

пластиковых карт. Операции с картами концентрируются в банкоматах, поэтому

банкам приходится увеличивать их число, увязывая его с количеством зарплатных

проектов.

Новая задача - превратить карты из средства снятия наличных в полноценные

финансовые продукты, расширив их расчетные и кредитные функции.

Банковская пластиковая карта, даже став массовой и привычной для новосибирцев,

не выполняет главной своей функции - расчетной. Лишь 1,5 — 2% местных

владельцев карт регулярно платят ими за покупки и услуги (в целом по стране

этот показатель составляет 10%). Остальные вспоминают о современном финансовом

инструменте тогда, когда требуются наличные. Происходит это в лучшем случае

несколько раз в месяц, в худшем — только раз, в день перечисления заработной

платы на карточный счет. Удивляться такому положению дел бессмысленно: основным

способом продвижения «пластика» в широкие массы были и остаются зарплатные

проекты. На их долю приходится до 99% всех

выпущенных в НСО карт. Согласитесь, что трудно заставить человека,

получившего карту не по своей воле, а по приказу работодателя, использовать ее

возможности в полном объеме, тем более, если доходы невелики, а сеть обслуживания

карт ограничена.

Региональная эквайринговая сеть (сеть

обслуживания карт на предприятиях торгов ли и сервиса), согласно статистике,

насчитывает более шести тысяч точек. Однако далеко не в каждой из них

действительно можно рассчитаться «пластиком»: с этим рано или поздно

сталкивается каждый владелец карты. Многие магазины, поддавшись на уговоры

банков, начинают принимать карты к оплате. Но затем, столкнувшись с низкой

покупательной активностью владельцев карт и неизбежными сложностями (прежде

всею в обеспечении качественной связи), отказываются от такой практики,

оставаясь при этом в информационной базе банков-эмитентов. Некоторые

недобросовестные торговые работники, облегчая себе жизнь, втихомолку убирают

оборудование для обслуживания карт под прилавок. Подключают его лишь тогда,

когда попадается особо требовательный клиент, зашедший в магазин как раз

потому, что увидел логотип «своей» карты на входной двери. Попытки неопытных

кассиров справиться с пылившейся месяцами техникой в подобных ситуациях редко

заканчиваются удачно. Побывавший в такой переделке клиент, скорее всего, не скоро

снова попытается рассчитаться картой.

Благосклонно относятся к картам крупные торговые

центры в областных столицах и крупнейших городах региона, ориентирующиеся на

покупателей с высокими доходами. Но и они нередко вынуждают платить наличными,

например, не предоставляя при безналичном расчете скидок по собственным же дисконтным

картам. Понять их можно: обслуживание расчетов по картам так и не стало

повседневной бизнес-практикой. Число покупателей с картами ничтожно мало, а

сумма покупки, как правило, невелика. До тех пор, пока не будет реальной

конкуренции за покупателя с картой, рассчитывать на сколько-нибудь заметные

сдвиги в этой сфере вряд ли стоит.

Ситуация усугубляется раздробленностью

карточных проектов в НСО. Виноваты в этом сами банки. Начав пластиковый бизнес,

многие пошли собственной амбициозной

дорогой и вывели на рынок свой, отличный от конкурентов, продукт. В результате

карта любой системы, будучи вполне качественным и передовым расчетным

инструментом, на одной территории работает безупречно, а на другой становится

бесполезным куском пластмассы. Развивать сеть обслуживания «своей» карты в

одиночку банкам не под силу. Даже возможности монополиста рынка — Сбербанка

России, эмитирующего карты

«Сберкарт», как показывает практика, в этом смысле ограничены. Успехи

претендующих на статус общероссийских систем «Золотая Корона» и «Юнион Кард»,

впечатляющие в отдельных областях, в федеральном масштабе выглядят скромно.

Лидерство Башкирии по уровню развития инфраструктуры обслуживания карт в

торгово-сервисной сети показательно: это единственная в НСО территория, где нет

раздробленности карточного рынка. Система «Аккорд» по указу президента РБ является

национальной платежной системой еще с 1997 года.

Эквайринговой сети обслуживать

одновременно карты пяти-десяти основных систем, представленных в НСО, невыгодно и неудобно. Ей приходится делать

выбор. Кто-то от выбора и вовсе отказывается, следуя формуле «лучше уж никак

вместо как-нибудь». До сих пор торговля и сфера услуг достаточно активно

работали с упомянутыми «Золотой Короной» и «Юнион Кард», однако в последнее

время все отчетливее проявляется переориентация на западные брэнды. С одной

стороны, это логично. Международные карты используют универсальные

технологические решения, используемые всеми банками-эмитентами и эквайерами,

поэтому одной и той же картой можно рассчитаться и в небольшом новосибирском городе,

и в столицах регионов, и за границей.

Пока эквайринговая сеть не способна по объективным

причинам обеспечить массовое обслуживание владельцев карт, ждать их ухода от банкоматов в

магазины преждевременно. Принимая во внимание приверженность клиентов к

проведению операций с картами именно в банкоматах, банки интенсивно оснащают

расчетными функциями эти устройства, превращая их в банковские мини-офисы. Параллельно

банки реализуют дисконтные и кредитные программы, дополнительно стимулируя

использование карты в качестве платежного средства.

Хорошим тоном становится последовательное

увеличение не только числа банкоматов, но и их расчетных функций. Сообщения о новых

адресах и возможностях банкоматов приходят каждую неделю. Пожалуй,

наиболее активно внедряется оплата через банкоматы счетов телефонных операторов

и интернет-провайдеров, поставщиков коммунальных услуг и электроэнергии.

Появляется возможность перечислить средства с одного банковского счета на

другой. Банки старательно приучают клиента пользоваться банкоматом по прямому

назначению — для снятия наличных — только тогда, когда сам банкомат заплатить

не может.

Становится тенденцией внедрение

дисконтных программ и так называемых ко-брэндинговых проектов (когда карта

выпускается под двумя брэндами, банка и его партнера, и позволяет получать

льготы при оплате картой услуг этого партнера). Сейчас, в преддверии летнего

отпускного сезона, реализуются совместные проекты с туристическими компаниями.

Ко-брэндинговые карты обеспечивают скидки при покупке путевок, а также при

условии проведения безналичных расчетов позволяют набирать баллы,

оборачивающиеся в итоге новыми скидками, льготами и бонусами.

Магистральным направлением развития

пластиковых карт в этом году, по мнению

региональных банкиров, будет интенсивное расширение кредитных функций

пластиковых карт и запуск полноценных кредитных карт для розничного

потребителя. К слову, зарплатная специфика региональной эмиссии оказалась на

руку кредитной активности банков в отношении частных лиц. Кредитовать их

напрямую решаются единичные банки — слишком высоки риски. А выдавать займы под

зарплату и гарантии предприятий-работодателей

готовы многие. Большинство банков

практикует (причем уже на протяжении двух-трех лет) кредитование зарплатного

карточного счета «до получки» — так называемый овердрафт. Схема такова: клиент может потратить денег больше, чем есть

на карте, а перерасход и проценты за него удерживаются из следующей зарплаты.

Размер овердрафта устанавливается индивидуально, однако, как правило, он не

превышает половины среднемесячного заработка. Некоторые банки идут дальше и

предлагают по картам программы потребительского кредитования, выдавая займы на

более длинные сроки — от

нескольких месяцев до двух лет. Правда, такая практика как составляющая именно

зарплатных проектов общепринятой не стала: банки предпочитают разделять

зарплатные проекты и потребительские кредиты.

После зарплатно-кредитной разминки банки

переходят к полноценным кредитным

процедурам с использованием пластиковых карт. Понятно, что на первом этапе

«независимыми» клиентами-заемщиками станут все те же зарплатики, ведь у них уже

сложилась кредитная история, необходимая кредиторам для оценки надежности

заемщика. Очевидно, что и суммы первых кредитов будут невелики: вряд ли по

картам будут выдаваться кредиты на покупку дорогостоящей аппаратуры или

автомобилей. Однако. Краткосрочный

кредит для повседневных расходов получить будет можно.

Разумеется, незарплатные и полноценные кредитные

карты не станут в НСО массовым

финансовым продуктом. Но повышение функциональности и доступности платежных карточных систем — знаковое событие на

пути от количества к качеству. Учитывая, что в центре внимания банковского

сообщества сегодня именно частное лицо (и как вкладчик, и как источник

процентных доходов по кредитам), можно с большой долей уверенности

предположить: владельцы пластиковых карт станут вспоминать о них не только при

нужде в наличных.[37, c.14-17]

Одной из

характерных особенностей рынка пластиковых карт Новосибирской области является

существенное усиление позиций международных платежных систем, как за счет роста

эмиссии карт, так и за счет увеличения объема операций по международным картам

в торгово-сервисной сети. Если раньше этими картами пользовались лишь

представители VIP, то сейчас круг их владельцев все более расширяется.

Очевидно, вскоре международные пластиковые карты станут для нас привычными.

2.2. Развитие зарплатных проектов пластиковых карт в НСО – «Золотая

Корона»

Платежная система «Золотая корона» была создана в

Новосибирске в 1994 году Сибирским торговым банком (СТБ) и Центром финансовых

технологий (ЦФТ) в качестве межрегиональной платежной системы. После того как

СТБ прекратил операции, платежная система распалась на ряд региональных, а

затем снова номинально приобрела статус общероссийской.

Система “Золотая корона” в настоящее время является

крупнейшей в России мультиэмитентной межрегиональной системой безналичных

расчетов по банковским пластиковым карточкам.

Одним из важнейших условий коммерческого успеха является

выбор клиентуры, ориентированный на привлечение самых широких слоев населения

России. Клиентами “Золотой короны” являются, в первую очередь, россияне, в

большинстве своем не обладающие высокими доходами.

Важным этапом развития любой системы является создание

широкомасштабной сети точек обслуживания. Для этой цели в рамках “Золотой

короны” создается сеть Региональных процессинговых центров и коммуникационных

узлов, к которым подключаются точки обслуживания и банки того или иного

региона. Залог успеха системы - заинтересованность и активность самих банков.

Банк должен четко определить стратегию развития проекта с

учетом региональной специфики и реальных своих возможностей.

Так, например, выход на рынок частных клиентов предполагает

широкое развитие сети POS-терминалов и банкоматов. Это влечет за собой

значительные вложения в инфраструктуру приема карт уже на начальном этапе. С

другой стороны банку необходимо организовать быструю и удобную для клиентов выдачу

заработной платы. установить выгодные процентные ставки и т.д.

Для увеличения доли комиссионного дохода банк должен

предложить стимулы для использования карточки именно как расчетного инструмента

в торговой сети. Такими стимулами могут быть скидки при покупках по карте,