СОДЕРЖАНИЕ

ВВЕДЕНИЕ 5

1 ХАРАКТЕРИСТИКА ОАО

"Уралавтоприцеп"

1.1 Общая характеристика 7

1.2 Структура управления 9

1.3 Маркетинговое исследование 15

1.4 SWOT – анализ 22

1.5 Динамика основных показателей

деятельности ОАО "УРАЛАВТОПРИЦЕП" 24

2 АНАЛИЗ ПОКАЗАТЕЛЕЙ ФИНАНСОВОГО СОСТОЯНИЯ

ДЕЯТЕЛЬНОСТИ ОАО "Уралавтоприцеп"

2.1

Анализ валюты бухгалтерского баланса 28

2.2 Анализ ликвидности ОАО

"Уралавтоприцеп" 36

2.3 Анализ финансовой устойчивости

ОАО "Уралавтоприцеп" 45

2.4 Анализ показателей деловой и

рыночной активности 52

2.5 Анализ показателей

рентабельности 57

3 РАЗРАБОТКА МЕРОПРИЯТИЙ ВЗАИМОДЕЙСТВИЯ ОАО

"УРАЛАВТОПРИЦЕП" С ПОТРЕБИТЕЛЯМИ

3.1 Разработка политики

совершенствования финансового состояния ОАО "Уралавтоприцеп" 60

3.2 Разработка коммуникативной

политики ОАО "Уралавтоприцеп" 73

3.3 Разработка сбытовой политики ОАО

"Уралавтоприцеп" 76

ЗАКЛЮЧЕНИЕ 80

СПИСОК ЛИТЕРАТУРЫ 83

ПРИЛОЖЕНИЯ 86

ВВЕДЕНИЕ

Хозяйственная

деятельность промышленного предприятия складывается из трех непрерывных

взаимосвязанных хозяйственных процессов: снабжение (заготовления и приобретения

материально-технических ресурсов), производства продукции и ее сбыта

(реализации). Эти процессы осуществляются одновременно, для чего используется

труд работников, внеоборотные и оборотные средства. Следовательно, важнейшие

объекты бухгалтерского учета на промышленном предприятии - основные и оборотные

средства в их движении. Значение основных средств в общественном производстве

определяется тем, какое место занимают орудия труда в развитии производительных

сил и производственных отношений.

В рыночной экономике повышается самостоятельность

предприятий, их экономическая и юридическая ответственность. Резко возрастает

значения финансовой устойчивости субъектов хозяйствования. Все это значительно

увеличивает роль анализа их финансового состояния: наличия, размещения и

использования денежных средств, а в частности, капитала.

Результаты анализа нужны, прежде всего, собственникам, а

также кредиторам, инвесторам, поставщикам, менеджерам и налоговым службам. В

данной работе проводится анализ финансовых ресурсов предприятия именно с точки

зрения внутреннего использования и оперативного управления финансовыми

ресурсами.

Актуальность изучаемой проблемы объясняется тем, что законы

рыночной экономики, к которым так трудно адаптируются отечественные

предприятия, требуют постоянного кругооборота средств в народном хозяйстве,

основанного на платежеспособном спросе. В этих условиях определение финансовой

устойчивости предприятий, важнейшими признаками которой являются

платежеспособность и наличие ресурсов для развития, относится к числу наиболее

важных не только финансовых, но и общеэкономических проблем. Ведь недостаточная

финансовая устойчивость может привести к неплатежеспособности предприятий, к

отсутствию у них денежных средств для финансирования текущей и инвестиционной

деятельности, а при усугублении финансового состояния – и к банкротству, а

избыточная – ставит препятствия на пути развития предприятий, отягощая их

затраты излишними запасами и резервами.

Объектом исследования дипломного проекта является ОАО

"УРАЛАВТОПРИЦЕП". Он является крупнейшим производителем по разработке и производству автомобильной

прицепной техники.

Предметом исследования дипломного проекта являются финансовые

отношения в процессе разработки предложений по улучшению деятельности ОАО

"УРАЛАВТОПРИЦЕП".

Целью дипломного проекта является разработка мероприятий

взаимодействия ОАО "УРАЛАВТОПРИЦЕП" с потребителями.

Данная цель решается в процессе решения следующих задач:

необходимо описать структуру управления ОАО

"УРАЛАВТОПРИЦЕП", его основных целей, провести маркетинговое

исследование, проделать анализ сильных и слабых сторон; описать динамику основных

показателей деятельности ОАО "УРАЛАВТОПРИЦЕП",

выполнить анализ финансового состояния ОАО

"УРАЛАВТОПРИЦЕП", основных финансовых показателей и их динамики;

провести разработку политики

совершенствования финансового состояния ОАО "Уралавтоприцеп";

разработать коммуникативную и

сбытовую политику.

1 ХАРАКТЕРИСТИКА ОАО "Уралавтоприцеп"

1.1 Общая

характеристика

ОАО "Уралавтоприцеп" - российский лидер по разработке и

производству автомобильной прицепной техники в год своего 55-летнего юбилея

предлагает более 100 наименований прицепов и полуприцепов различного назначения

к тягачам отечественных и зарубежных фирм:

– тяжеловозы, в том числе для перевозки

дорожно-строительной техники с малыми углами въезда по трапам;

– трубовозы и лесовозы;

– самосвалы с боковой и задней разгрузкой;

– сверхтяжеловозные модули грузоподъемностью до

1000 тонн.

– шасси и тележки для монтажа различного

оборудования.

– рефрижераторы, бортовые и тентованные,

контейнеровозы, в том числе "Евростандарт" с пневмоподвесками и АБС

ведущих европейских фирм;

– семейство прицепов к автомобилям КАМАЗ г/п от

7.75т до 11.75т;

– автовозы для перевозки легковых автомобилей;

– прицепные транспортные средства грузоподъемностью

до 1000 тонн модульной конструкции.

ОАО “Уралавтоприцеп ” является коммерческой организацией.

Общество с ограниченной ответственностью “Уралавтоприцеп” является юридическим лицом и имеет в

собственности обособленное имущество, учитываемое на его самостоятельном

балансе, может от своего имени приобретать и осуществлять имущественные и

личные неимущественные права, нести обязанности, быть истцом и ответчиком в

суде.

Общество имеет гражданские права и несет обязанности, необходимые

для осуществления любых видов деятельности, не запрещенных федеральными

законами.

ОАО “Уралавтоприцеп” вправе в

установленном порядке открывать расчетный, валютный и другие банковские счета

на территории Российской Федерации и за ее пределами.

Продукция завода:

-

Прицепная

техника к автомобилям УРАЛ

-

Прицепная

техника к автомобилям УРАЛ

-

Полуприцеп

ЧМЗАП-99.06.400000.051

-

Полуприцеп

ЧМЗАП-9906.500000.040,042,050

-

Полуприцеп-контейнеровоз

ЧМЗАП-9911.000000.040,041

-

Полуприцеп

ЧМЗАП-9906.500000.063

-

Полуприцеп-контейнеровоз

ЧМЗАП-9911.000000.050,051

Прицепы к легковым автомобилям:

-

Прицеп

ЧМЗАП-82285

-

Прицепы

ЧМЗАП-818540, ЧМЗАП-81241

ОАО

"Уралавтоприцеп" гарантирует все виды сервисного обслуживания своих

изделий, включая комплектацию запасными частями. Мы поможем Вам решить любую

транспортную задачу.

Рассматривая международные тенденции развития рынка по разработке и производству

автомобильной прицепной техники, надо отметить, что шансы на долгую рыночную

жизнь имеют сегодня производство автомобильной прицепной техники, которая

обеспечивает максимальное удобство в

эксплуатации, комфорт и высокое качество.

Рынок по разработке и производству автомобильной прицепной техники в России постоянно видоизменяется не только в

связи с приходом на рынок новых российских и западных производителей, но и за

счет изменения своего объема, т. е. фактического изменения количества людей, использующих

новые запчасти.

1.2 Структура управления

Любая организация может быть представлена как открытая система,

встроенная во внешний мир. На входе организация получает ресурсы из внешней

среды, на выходе она отдает ей созданный в организации продукт.

В приложении 1 представлена организационная структура управления ОАО

"Уралавтоприцеп". Данная структура является идеальной, т.е.

планируемой в перспективе развития фирмы. Связь между исполнительным директором

и исполнительным директором предполагает обеспечение взаимозаменяемости

руководящего звена, что позволяет добиться гибкости системы управления объектом

в современных условиях.

В финансовом отделе ОАО "Уралавтоприцеп" имеются экономист и

главный бухгалтер. Поступающий объем

бухгалтерской информации главный бухгалтер фирмы распределяет по

отдельным бухгалтерам, они

справляются с обработкой данных,

использую при этом возможности прикладной программ 1С: Предприятие. Программа

соответствует нормативным документам, определяющим порядок ведения бухгалтерского

учета на предприятиях различных форм собственности. Программа работает в

диалоговом режиме, предоставляет пользователю возможности быстрого и

качественного составления проводок финансово-хозяйственных операций, их

исправления, анализа и расчетов по ним. Используемая в программе форма учета

содержит всю необходимую бухгалтеру информацию, причем никакие сведения по

сравнению с традиционными бумажными

формами учета не упускаются. Программа

имеет дружественный интерфейс, дизайн, пригодный для многочасовой работы перед

экраном. Процесс работы сопровождается сообщениями и напоминаниями, предостережениями. Такая

организация рабочего места главного бухгалтера позволяет фирме существенно

упростить структуру и состав финансового отдела и повысить его управляемость [2, c. 106].

Работа фирмы характеризуется основной схемой взаимоотношений -«линия»,

т.е. передача управленческих воздействий от субъекта управления к объекту в

виде набора конкретных функций или

процедур. С помощью линейной схемы можно реализовывать линейные или

функциональные связи. Это самая простая по построению схема, на ее основе

хорошо работают организационные структуры в небольших фирмах при высоком

профессионализме руководителя и его авторитете. С помощью данной схемы

реализуются линейные и функциональные связи между персоналом. Такое построение

вполне оправдано в силу малых размеров организации, профессионализма

руководителей. Часть своих функции генеральный директор делегирует

исполнителям. Однако, в структуре отсутствует обратная связь, что и является

причиной возникновения неформальных групп

и конфликтов, как упоминалось ранее. По своему типу организационная

управления фирмы соответствует линейно-функциональной структуре. Достоинством

такой структуры является возможность привлечения к руководству более

компетентных в конкретной области специалистов, оперативность в решении

нестандартных ситуаций, быстрый рост профессионализма функциональных

руководителей, получение непротиворечивых заданий и распоряжений, полная

ответственность персонала за результаты своей работы. Однако, для построения

более эффективного принятия данного вида структуры необходимо построение схемы

взаимоотношений «колесо», базирующейся на обеспечении обратной связи между

руководителями и его подчиненными.

В ведении отдела маркетинга находится рекламный отдел и отдел

маркетинговых исследований. В состав рекламного отдела входят:

-

менеджер по

полиграфии

-

руководитель

рекламной группы агентства

Им соответственно подчинены менеджеры по рекламе, которые, в свою

очередь, руководят работой рекламных агентов. Функции сотрудников рекламного

отдела является интегрированными, что создает возможность перестановки кадров в

зависимости от специфики поступающих заказов.

Функции сотрудников рекламного отдела являются:

-

поиск, сбор

и анализ информации о рекламодателях и других потребителях услуг и продукции

фирмы, исходя из всего перечня продукции и услуг

-

ведение

деловых переговоров со сторонними организациями с целью предложения и сбыта

услуг и продукции фирмы (получение заказа) на максимально выгодных условиях для

ОАО "Уралавтоприцеп".

Функции сотрудников отдела маркетинговых исследований являются:

-

поиск и сбор

сопутствующей деловой информации (о конкурентах, поставщиках, потребителях),

способствующей более рациональному грамотному и доходному ведению деятельности

фирмы

-

систематизация

информации

-

обеспечение

собственных рекомендаций при получении информации

-

ведение

делового документооборота, доставка

информационных материалов, иной рабочей документации, корреспонденции и/или

продукции

-

осуществление

согласовательных процессов со сторонними организациями в ходе выполнения

договорных обязательств фирмы перед ними

Отдел обслуживания подчинен генеральному директору фирмы. А ему подчинены

финансовый отдел и отдел сбыта.

Экономист и бухгалтер подчинены финансовому отделу. На основании Устава

ОАО "Уралавтоприцеп" главный бухгалтер осуществляет следующие

функции:

-

ведение бухгалтерской, статистической и иной

отчетности

-

составляет и

готовит к сдаче баланс

-

отстаивает

права налогоплательщиков перед фискальными органами РФ

-

контроль и

своевременное обеспечение оплат от сторонних организаций заказчиков,

обеспечение притока финансовых средств в фирму.

В функции экономиста входят:

-

принятие

решений об экономической эффективности базовых моделей

-

выставление рекомендательных расценок на

производимую продукцию (услугу)

В функции отдела сбыта входят:

-

подготовка

базовых моделей макетов

-

организация

сбытового процесса третьих лиц (подрядчиков, субподрядчиков).

Этому отделу подчинены продавцы как розничной

торговли, так и оптовой.

Входящий информацией производственного отдела

является заказ, а основным видом продукции- макет.

Заказ характеризуется:

-

пояснение

заказчика

-

пояснение

изготовителя

-

возможными

заказами клиента

-

возможными

образцами изготовителя

Описанная структура имеет свою иерархию, т.е.

управленческие процессы осуществляются

руководителями двух уровней:

Преобладающим в ОАО "Уралавтоприцеп"

является авторитарный стиль руководства. Он характеризуется тем, что в принятии

большинства решений руководитель фирмы ориентируется на собственные цели и

критерии, интересы, практически не советуясь с трудовым коллективом,

ограничиваясь при этом узким кругом единомышленников. В проведении жестких

позиции, активно используя методы административного и психологического

воздействия на людей. В таблице 1.1

приведены критерии, определяющие существующий на фирме стиль руководства.

Таблица 1.1 - Критерии, определяющие существующий на фирме стиль

руководства

|

Критерии оценки

|

Авторитарный стиль

|

|

Принятие решений

|

Единоличное , проведение совещаний в узком

кругу лиц

|

|

Способ доведения решений до исполнителей

|

Приказ, распоряжение, рекомендации, инструкции

|

|

Подбор кадров

|

Упор на квалификацию, фильтр

|

|

Отношение к недостаткам знаний

|

«Все знает, все умеет», требует от подчиненных

пополнения знаний, умений и навыков

|

|

Стиль общения

|

Держит дистанцию, вступает в контакт с

подчиненными только по их инициативе

|

|

Дисциплина

|

В основном приверженец формальной, жесткой

дисциплины и строго распорядка, но иногда позволяет применять работникам

«жесткий график»

|

|

Мотивация

|

Вознаграждения, поощрения (через систему

заработной платы)

|

|

Контроль

|

Через систему отчетов. Оценивается результат

прежде всего.

|

Система экономического стимулирования персонала фирмы к труду прошла несколько этапов:

-

сдельная

оплата труда (оплата по расценкам за единицу произведенной продукции)

-

минимальная

заработная плата для менеджеров (% + окладно-премиальная форма)

-

окладно-премиальная

форма -для всех штатных сотрудников.

Различают несколько видов технологий: многозвенные, под

которыми понимается серия взаимосвязанных задач, выполняемых последовательно;

посреднические — как оказание услуг одними группами людей другим в решении

конкретных задач; индивидуальные — с конкретизацией приемов, навыков и услуг

применительно к отдельному работнику. ОАО "Уралавтоприцеп" является

принятие управленческих решений на каждом этапе трудовой жизни работника на

предприятии (наем, подготовка, адаптация, непосредственная трудовая

деятельность и т.д.) с присущими им спецификой, соответствующими задачами и

методами управленческого воздействия [5, c. 106].

Посреднические технологии ОАО "Уралавтоприцеп"

используются в ходе взаимодействия кадровой службы с руководителями структурных

подразделений предприятия по вопросам реализации кадровой политики, подбора

кадров, их оценки и т.д.

Индивидуальные технологии в значительной мере ориентированы

на управление поведением людей в ходе трудовой деятельности и опираются на

использование методов мотивации труда, социальной психологии и прежде всего

методов регулирования межличностных отношений и т.д.

В управлении кадрами важно знать, какие цели могут быть

достигнуты с помощью тех или иных средств воздействия, как и через что оно

осуществляется.

Управление предприятием основывается в первую очередь на законы, имеет

типовые формы договоров на оказание услуг, работ, трудовой контракт,

должностные инструкции, типовые положения, кроме того, ОАО

"Уралавтоприцеп" имеет свой собственный устав.

Устав перечня инструкций всех работников ОАО "Уралавтоприцеп":

– Не опаздывать на работу;

– Во время выполнять поставленные задачи

– Клиент всегда прав

– Не перечить начальнику

– Не говорить «не знаю», «забыл», «не смог»

– И т. д.

Таким образом, с

экономической точки зрения, у сотрудников фирмы отсутствует стимул к выполнению

большего работ. Вместе с тем фирма не склонна держать сотрудников имеют свой

собственный взгляд на выполнение той или иной работы. Все это приводит к частым

конфликтам между подчиненными и руководителем фирмы, образованию неформальных

групп и большой текучести кадров (особенно среди рекламных агентов).

1.3 Маркетинговое исследование

Рынок по разработке и производству автомобильной прицепной техники имеет свои особенности в концепции

продвижения товара на рынке, связанные прежде всего с разнообразием форм и

видов автомобильной прицепной техники, а также постоянно растущей конкуренцией.

Именно постоянно растущая конкуренция,

как со стороны иностранных фирм, так и со стороны отечественных

производителей заставила маркетологов уделять больше внимания изучению

российского рынка запчастей. Сегментация российского рынка затруднена большим

разнообразием сегментов исследования.

В рамках данного исследования стоит конкретная проблема - определение

прибыльности выпуска на челябинский рынок запасных частей. Для решения этой

проблемы необходимо сформулировать цели маркетингового исследования: 1)

Исследование челябинского рынка по разработке и производству автомобильной

прицепной техники, его ёмкости, основных фирм, занимающих этот рынок. 2)

Определить предпочтения потребителей, т.е. предпочитаемые марки автомобильной

прицепной техники, соответствие между качеством продукции и ценой на неё.

Данные для исследования бываю первичными и вторичными. Вторичные данные -

это та информация, которая уже где-то существует, будучи собранной ранее для

других целей. Первичные данные - это та информация, которая собрана впервые для

какой либо конкретной цели.

В данном случае необходимо использовать как первичную, так и вторичную

информацию. В качестве вторичной информации выступают статьи, данные уже

проведённых исследований по рынку автомобильной прицепной техники - это в

основном журналы по маркетинговым исследования. В качестве первичных данных

выступают результаты проведённого опроса потребителей.

Вторичные данные необходимы мне для анализа объёма продаж по разработке и

производству автомобильной прицепной техники в г. Челябинске, а также

необходимы некоторые демографические данные для сегментирования рынка, выбора

целевого сегмента, для определения необходимой выборки, обеспечивающей

репрезентативность полученных данных. Для анализа объёма потребляемой продукции

необходимо использовать как вторичные, так и первичные данные.

Для получения первичных данных наиболее подходящим методом является

анкетированный опрос, способ связи с аудиторией - личный контакт, который

обеспечивает максимальное количество полученной информации и её наибольшую

достоверность.

Итак, необходимо, прежде всего, сегментировать рынок.

Для сбора первичных данных в моём случае наиболее подходящим методом

является опрос, а способ связи с аудиторией - личный контакт. Опрашивать людей

предполагается как в специализированных отделах магазинов, так и на рынках, где продаётся автомобильная

прицепная техника.

В общей сложности было опрошено 150 физических человек и 10 юридических

лиц. Полученные данные представим в таблицах и диаграммах.

Таблица 1.2 - Данные проведённого

опроса на вопрос «Ваш возраст»

|

Возраст опрашиваемого

|

От 15 до 30 лет

|

от 30 до 45 лет

|

от 45 до 60 лет

|

Больше 60 лет

|

Итого

|

|

Количество, чел.

|

46

|

79

|

28

|

7

|

160

|

|

%

|

28,75

|

49,38

|

17,50

|

4,38

|

100

|

Рисунок 1.1- Данные проведённого опроса на вопрос

«Ваш возраст»

Таблица 1.3 - Данные проведённого опроса на вопрос «Как часто вы

приобретаете автомобильную прицепную технику для Вашего предприятия (для

себя)?»

|

Частота приобретения прицепной

техники

|

Раз в месяц

|

Раз в полгода

|

Раз в год

|

Реже

|

Итого

|

|

Количество, чел.

|

14

|

34

|

97

|

15

|

160

|

|

%

|

8,75

|

21,25

|

60,63

|

9,38

|

100

|

Рисунок 1.2 - Как часто вы приобретаете автомобильную прицепную технику для

Вашего предприятия (для себя)?

Таблица 1.4 - Данные проведённого опроса на вопрос «При покупке

автомобильной прицепной техники на что Вы ориентируетесь прежде всего?»

|

При

покупке автомобильной прицепной техники на что Вы ориентируетесь прежде

всего?

|

Количест-во

людей, чел

|

Количест-во

людей, %

|

|

На цену

|

38

|

23,75

|

|

На установку

|

29

|

18,125

|

|

На качество

|

82

|

51,25

|

|

На внешний вид

|

7

|

4,375

|

|

Не знаю

|

4

|

2,5

|

|

Итого:

|

160

|

100

|

Рисунок 1.3- Данные проведённого

опроса на вопрос «При покупке автомобильной прицепной техники на что Вы

ориентируетесь прежде всего?»

Таблица 1.5 - Данные проведённого опроса на вопрос «Что повлияло на

покупку вами автомобильной прицепной техники?»

|

Что повлияло на покупку вами автомобильной

прицепной техники в ОАО Уралавтоприцеп?

|

Количество людей, чел.

|

Количество людей, %

|

|

Реклама на телевидении

|

28

|

17,50

|

|

Реклама в журналах

|

11

|

6,88

|

|

Реклама в строй магазинах

|

5

|

3,13

|

|

Реклама на уличных плакатах, щитах

|

27

|

16,88

|

|

Прямая реклама, присылаемая домой

|

3

|

1,88

|

|

Реклама на радио

|

28

|

17,50

|

|

Реклама на автобусах, трамваях,

троллейбусах

|

15

|

9,38

|

|

Агенты-продавцы

|

5

|

3,13

|

|

Советы знакомых людей

|

21

|

13,13

|

|

Внешний вид

|

6

|

3,75

|

|

Другое

|

11

|

6,88

|

|

Итого:

|

160

|

100

|

Рисунок 1.4-Данные проведённого опроса на вопрос «Что повлияло на покупку вами данных автомобильной

прицепной техники?»

Таблица 1.6 - Данные проведённого опроса на вопрос «Уровень вашего

дохода»

|

Уровень дохода

|

Количество человек

|

|

менее 5000 руб. в месяц

|

37

|

|

5000 – 7000 руб. в месяц

|

43

|

|

более 7000 руб. в месяц

|

80

|

|

Итого:

|

160

|

Рисунок 1.5- Данные проведённого опроса на вопрос «Уровень вашего дохода»

Представление полученных данных

Данные таблицы 1.2 говорят о том, что основными потребителями

автомобильной прицепной техники являются граждане в возрасте от 30 до 45 лет.

Таким образом, в разрезе этих данных, целевой сегмент был выбран мною правильно

(от 15 до 60 лет).

Данные таблицы 1.3 говорят о том, что автомобильной прицепной техники

покупают большая часть населения раз в год (60,63%).

Как было указано выше, было проведено анкетирование среди 10 юридических

лиц и 150 физических лиц.

Вообще ключом к успеху, прежде всего, является ценовая политика фирмы,

реализующей автомобильной прицепной техники. По данным таблицы 1.4 покупатели

ориентируются при покупке автомобильной прицепной техники в основном на

качество (51,25% - на качество, 23,75- на цену). Поэтому средняя цена,

рассчитанная на массового потребителя, и хорошее качество автомобильной

прицепной техники являются правильными

ориентирами.

Наибольший вес в убеждении покупателя купить автомобильную прицепную

технику ОАО "Уралавтоприцеп" играет реклама на телевидении. И это не

удивительно, т.к. СМИ стали играть огромную роль в формировании мировоззрения

человека, влиять на его вкусы, потребности. Т.е. это прямое действие на

подсознание аудитории. Т.к. была проведена рекламная компания, включающая в

себя и рекламу на таких каналах, как ОРТ и ТНТ.

Второе место по эффективности влиять на сознание людей играют

реклама на уличных плакатах, щитах проходит мощнейшая раскрутка автомобильной

прицепной техники ОАО

"Уралавтоприцеп".

Далее большое значение на выбор покупателя играют советы знакомых людей.

Данные таблицы 1.5 подтверждают правильность выбора целевого сегмента,

т.е. 50% от высшего слоя населения и 27% среднего слоя, 23% низшего слоя. Это и

есть потенциальные потребители.

Итак, с учётом всего сказанного выше, с учётом полученных в результате

проведённого маркетингового исследования данных, можно с уверенностью сказать,

что автомобильная прицепная техника ОАО «Уралавтоприцеп» имеет все шансы на занятие лидирующей позиции

на рынке г. Челябинска.

ОАО "Уралавтоприцеп" будет придерживаться стратегии ориентации

на издержки, т.е. освоит продажу при широкой номенклатуре продукции,

устанавливая при этом невысокие цены. Эта стратегия позволит увеличить объем

продаж, и суммы получаемой прибыли. Так как владельцы бизнеса планируют

завоевать своих клиентов высоким качеством, то окончательной стратегией

конкурентоспособности для них станет стратегия уникальности и качества.

1.4 SWOT – анализ

SWOT – анализ произошел от четырех английских слов:

Strength – сила, сильные стороны предприятия – т.е. те,

которые нужно развивать и которые дают конкурентные преимущества

Weakness – слабости, слабые стороны – т.е. те, которых

нужно опасаться и которые нужно устранять.

Opportunities – возможности – слово говорит само за себя.

Threatens – угрозы – также слово говорит само за себя.

Для проведения SWOT –

анализа составим следующую таблицу:

Из данных таблицы можно сделать вывод, что предприятие обладает

возможностями для развития, но и существует ряд слабых сторон, которые могут

негативно сказаться стабильности.

Таблица 1.7 - SWOT – анализ

|

Сильные стороны

фирмы

|

Текущая

ситуация

|

Слабые стороны

|

|

1) Имеется опыт работы и развитые связи с

производителями

|

1)

Недостаточный уровень развития отраслей промышленности на сегодняшний день

|

1) Нет специалистов уровня, необходимого для

освоения сложного производства

|

|

2) Квалифицированные специалисты для ведения

торговой деятельности

|

2) Отсутствие серьезных конкурентов

|

|

|

3) Наличие дополнительных услуг, в том числе

поставки на заказ и доставка

|

|

|

|

4) Эффективная реклама

|

|

|

Продолжение таблицы 1.7

|

5) Перспективы развития

|

|

|

|

6) Наличие прямых коммуникаций с

производителями

|

|

|

|

7) Наличие гибких систем оплаты

|

|

|

|

Возможности

В связи с тем, что существует мало

фирм специализирующихся на производстве автомо-бильной прицепной техники есть

возмож-ность расширить свою деятельность на рынках сбыта

1. Развитие бизнеса по разработке и производству

автомобильной прицепной техники

|

Планируемые действия

1. Дальнейшее проведение рекламной компании

2. Сотрудничестве с крупными производителями, в

том числе с иностранными

3. Увеличение доли рынка

4. Обучение персонала с целью увеличения

эффективности менеджмента

|

Угрозы

Повышение таможенных пошлин

Рост цен на энергоносители (ГСМ)

2. Приход на рынок большего числа конкурентов

3. Поднятие уровня производства повлечет

пониженный спрос

|

Анализ конкурентных возможностей предприятия

Из данного SWOT анализа

хорошо видно, что фирма имеет перспективы на развитие, если поставит

себе целью развитие организации по всем стратегическим направлениям.

Основными конкурентами являются торговые фирмы и

производители, предлагающие качественный товар, по ценам, соответствующим

выбранному сегменту рынка.

Для обеспечения контроля за реализацией

последующего плана маркетинга (который должен быть разработан для более

эффективного сбыта продукции) необходимо:

-

более

тщательное изучение покупательского спроса;

-

контроль за

динамикой спроса и реализацией плана маркетинга;

-

повышение

квалификации менеджеров по сбыту;

-

предложение

покупателям широкого ассортимента товаров;

-

контроль за

совершенствованием систем оказания дополнительных услуг;

-

наличие

более эффективной рекламы товаров.

Определение конкурентных позиций предприятия

В основу конкурентной борьбы заложена неценовая конкуренция. Уникальными

преимуществами при продажах является то, что'

-

Общество является одним из немногих поставщиков в

Уральском регионе, имеющий связи с иностранными производителями, а так же

большим спектром отечественных производителей;

-

гарантируется отличное качество запчастей;

-

будет производится большое количество типоразмеров и

марок;

-

дефекация продукции на месте продажи с использованием

современного оборудования.

ОАО "Уралавтоприцеп" будет придерживаться стратегии ориентации

на издержки, т.е. освоит продажу при широкой номенклатуре продукции,

устанавливая при этом невысокие цены. Эта стратегия позволит увеличить объем

продаж, и суммы получаемой прибыли.

1.5 Динамика

основных показателей деятельности ОАО "УРАЛАВТОПРИЦЕП"

Для того чтобы выяснить общее состояние дел на заводе, в его

производственно-технической,

коммерческой, социальной, хозяйственно-финансовой сферах необходимо

провести анализ основных технико- экономических показателей, который включает в

себя анализ исходной информации, анализ производства и реализации (объёмов

продаж продукции), анализ использования производственно-технической базы,

анализ труда, его производительности и оплаты, анализ затрат и финансовых

результатов, обобщённые данные анализа.

Сравним среднесписочную численность работников в 2003 году

среднесписочной численностью работников ОАО "УРАЛАВТОПРИЦЕП" в 2001, 2002 и 2003 годах. (Таблица 1.8).

Таблица 1.8 – Динамика численности

работников ОАО "УРАЛАВТОПРИЦЕП"

|

Год

|

Среднесписочная

численность работников, чел.

|

Темпы роста, %

|

|

2001

|

290

|

100,00

|

|

2002

|

306

|

105,51

|

|

2003

|

313

|

107,93

|

За исследуемый период наблюдается рост численности работников, но

незначительный. Рост численности работников обусловлен ростом объемов

производства и реализации продукции ОАО "УРАЛАВТОПРИЦЕП".

Например, в 2002 году сформирован новый состав отдела маркетинга и рекламы, в

2003 году – увеличен штат сотрудников отдела сбыта.

Таблица 1.9 – Динамика выручки от

реализации продукции ОАО "УРАЛАВТОПРИЦЕП"

|

Год

|

Выручка от реализации

продукции, рублей

|

Темпы роста, %

|

|

2001

|

4119321

|

100,00

|

|

2002

|

5684711

|

138,00

|

|

2003

|

7782244

|

188,92

|

Проанализировав данные таблицы 1.9 можно сделать вывод, что выручка

от реализации за исследуемый период возрастает практически равными темпами

роста, приблизительно на 38%. Это обусловлено увеличением объема производства.

Далее рассмотрим динамику такого показателя как себестоимость

реализации товаров, продукции, работ, услуг.

Себестоимость продукции является не только важнейшей экономической

категорией, но и качественным показателем, так как она характеризует уровень

использования всех ресурсов (переменного и постоянного капитала), находящихся в

распоряжении предприятия.

Сравним себестоимость реализации продукции 2002 года с

себестоимостью реализации продукции, имевшей место в 2000 и 2001 году в

денежном выражении. Полученные данные показаны в таблице 1.9.

Таблица 1.9 – Динамика

себестоимости реализации продукции ОАО "УРАЛАВТОПРИЦЕП"

|

Год

|

Себестоимость реализации товаров (продукции, работ, услуг),

рублей

|

Темпы роста, %

|

|

2001

|

380127

|

100,00

|

|

2002

|

5094409

|

142,30

|

|

2003

|

7420584

|

207,27

|

Проанализировав данные таблицы 1.9 можно сделать вывод, что

себестоимость реализации продукции, как и выручка, за исследуемый период

возрастает практически равными темпами роста, приблизительно на 97%.

Финансовые результаты работы предприятия характеризуются

показателями прибыли и рентабельности.

Таблица

1.10 – Динамика прибыли от реализации продукции ОАО "УРАЛАВТОПРИЦЕП"

|

Год

|

Прибыль от реализации

продукции, рублей

|

Темпы роста, %

|

|

2001

|

539194

|

100,00

|

|

2002

|

490302

|

90,93

|

|

2003

|

361660

|

67,07

|

Сравним прибыль от реализации 2001 года с прибылью от реализации

продукции, имевшей место в 2003 и 2001 году в денежном выражении. Полученные

данные показаны в таблице 1.10.

Проанализировав данные таблицы 1.10 можно сделать вывод, что

прибыль от реализации в 2002 году по сравнению с 2001 годом значительно уменьшилась,

практически на 10% однако в 2004 году экономическому отделу ОАО "УРАЛАВТОПРИЦЕП" пересмотреть свою политику

срочно.

Рентабельность дает оценку уровня экономической эффективности

деятельности предприятия и предполагает наличие прибыли. В условиях работы

предприятия с убытками показатель рентабельности принимает отрицательное

значение и характеризует уровень убыточности.

Перейдем к анализу рентабельности деятельности предприятия.

Показатели рентабельности характеризуют эффективность работы

предприятия в целом, доходность различных направлений деятельности. Они более

полно, чем прибыль, характеризуют окончательные результаты хозяйствования,

потому, что их величина показывает соотношение эффекта с наличными или

использованными ресурсами.

В таблице 1.11 приведены показатели оценки рентабельности

предприятия.

Таблица

1.11 – Динамика рентабельности ОАО "УРАЛАВТОПРИЦЕП"

|

Год

|

Рентабельность

предприятия, %

|

Темпы роста, %

|

|

2001

|

13,09

|

100,00

|

|

2002

|

8,62

|

65,89

|

|

2003

|

4,65

|

35,50

|

Анализируя данные таблицы 1.11, отметим, что рентабельность

продукции в 2003 году составила 4,65%, что меньше значения рентабельности в

2002 году в 2 раза. То есть, к 2003 году прибыль предприятия с каждого рубля

реализованной продукции значительно снизилась.

2. АНАЛИЗ ПОКАЗАТЕЛЕЙ ФИНАНСОВОГО СОСТОЯНИЯ

ДЕЯТЕЛЬНОСТИ ОАО "Уралавтоприцеп"

2.1 Анализ валюты

бухгалтерского баланса

Финансовый

анализ позволяет оценить кредитоспособность предприятия, его текущую и

перспективную финансовую устойчивость, ликвидность, платежеспособность,

эффективность деятельности с использованием основных и оборотных фондов.

Финансовый анализ включает:

-

Экспресс –анализ;

-

Аналитические расчеты;

-

Анализ финансовых коэффициентов.

Начиная анализ финансовой устойчивости предприятия прежде

всего нужно проверить:

1) наличие подписей в балансе,

размерность единицы измерения;

2) правильность арифметических

расчетов (наличие промежуточных итогов, прямые и косвенные соответствия);

3) проверить хронологическую

преемственность отчетных форм;

4) проверить взаимосвязь балансовых

статей.

После чего приступаем к анализу баланса.

Проанализировав бухгалтерский баланс (форма 1) мы можем сказать,

что баланс максимально приближен к международным стандартам. Активы

располагаются по степени ликвидности в порядке убывания ликвидности, а пассивы

- по степени погашения в порядке возрастания.

Из данных баланса (форма 1), видно, что валюта баланса возросла.

Это положительный результат, прослеживается тенденция к увеличению активов и

пассивов, тем не менее выручка уменьшилась. По этому увеличение валюты баланса неоправданно.

Основные средства выросли- отрицательный результат. Запасы уменьшились -

положительный результат. Соотношение валюты к выручке идет не в пользу

предприятия.

Результаты финансового анализа интересуют не только работников

самого предприятия, но и его партнёров по экономической деятельности,

государственные, налоговые, фискальные органы и др. Информационной базой для

проведения финансового анализа является главным образом бухгалтерская

отчётность, то есть бухгалтерский баланс и приложения к нему.

В настоящее время нет недостатка в различного рода методиках

экономического анализа. Однако, прежде всего, объектом исследований является

финансовая деятельность предприятия [3, 31].

Платежеспособность в международной практике означает

достаточность ликвидных активов для погашения в любой момент всех своих

краткосрочных обязательств перед кредиторами [2, 20].

Превышение ликвидных активов над обязательствами данного

вида означает финансовую устойчивость. Таким образом, главный признак

устойчивости это наличие чистых ликвидных активов, определяемых как разницу

между всеми ликвидными активами и всеми краткосрочными обязательствами.

Анализируя состояние платежеспособности предприятия,

необходимо рассматривать причины финансовых затруднений. Причинами неплатежеспособности

могут быть: невыполнение плана по производству и реализации продукции;

повышение ее себестоимости; невыполнение плана прибыли и как результат -

недостаток собственных источников самофинансирования предприятия; высокий

процент налогообложения [31, 480].

Платежеспособность предприятия тесно связана с понятием

кредитоспособности [2, 480].

Задача анализа ликвидности баланса возникает в связи с

необходимостью давать оценку кредитоспособности организации, то есть ее

способности своевременно и полностью рассчитываться по всем своим

обязательствам.

В таблице 2.1 дан анализ состава

и структуры пассива баланса ОАО «УРАЛАВТОПРИЦЕП».

Таблица 2.1 - Анализ состава и структуры источников предприятия ОАО «УРАЛАВТОПРИЦЕП»

|

Пассив баланса

|

На начало периода

|

На конец периода

|

Абсолютное

отклонение, тыс.руб.

|

Темп роста,

%

|

|

тыс. руб.

|

% к итогу

|

тыс. руб.

|

% к итогу

|

|

Капитал и резервы (собственный

капитал)

|

|

Уставный капитал

|

8

|

0,32

|

8

|

0,31

|

0

|

100

|

|

Добавочный капитал

|

1

|

|

1

|

|

0

|

100

|

|

Резервный капитал

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Фонды накопления

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Фонды социальной сферы

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Нераспределенная прибыль

|

82

|

3,2

|

88

|

3,4

|

–6

|

107,3

|

|

Итого

|

91

|

3,52

|

97

|

3,71

|

+6

|

106,5

|

|

|

|

|

|

|

|

|

|

|

Окончание таблицы 2.1

|

Пассив баланса

|

На начало периода

|

На конец периода

|

Абсолютное отклонение, тыс. руб.

|

Темп роста,

%

|

|

|

тыс. руб.

|

% к итогу

|

тыс. руб.

|

% к итогу

|

|

|

Заемные средства

|

|

Долгосрочные кредиты и займы

|

879

|

34,7

|

879

|

33,9

|

0

|

100,0

|

|

Краткосрочные кредиты и займы:

|

|

|

|

|

|

|

|

Кредиты банков

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Кредиторская задолженность

|

1560

|

61,68

|

1613

|

62,39

|

+53

|

103,4

|

|

|

Прочие оборотные активы

|

–

|

–

|

–

|

–

|

–

|

–

|

|

|

Итого

|

1560

|

61,68

|

1613

|

62,39

|

+53

|

103,4

|

|

|

Всего пассивов

|

2530

|

100,0

|

2589

|

100,0

|

+59

|

102,3

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Данные аналитической таблицы 2.1

свидетельствуют о повышении источников финансирования, это обусловлено главным образом увеличением

краткосрочных кредитов и займов предприятия на 3,4%, долгосрочные кредиты и

займы не изменились, однако их доля в структуре баланса сократилась.

Собственный капитал остался прежним, равным 8 тыс. руб., а его доля снизилась,

но незначительно.

Удельный

вес кредиторской задолженности возрос до 62,39% . В целом наблюдается низкая

автономия предприятия (низкий удельный вес собственного капитала – 3,71% на

конец года) и высокая степень использования заемного капитала.

Следует отметить, что рассматриваемое предприятие привлекает в

большей степени краткосрочные кредиты и займы, чем долгосрочные заемные

средства, т.е. отсутствуют инвестиции в производство. Обращает на себя внимание

тот факт, что в составе краткосрочных пассивов значительный объем занимает

кредиторская задолженность при отсутствии краткосрочных кредитов банков, т.е.

финансирование оборотных средств идет в основном за счет кредиторской

задолженности.

Теперь исследуем оборотные и внеоборотные активы на

предприятии.

Из таблицы 2.2 видно, что доля реальных активов в итоге баланса на

начало года составляла 35,69%, увеличилась на конец года на 1,38% и составила

37,07%.

Это говорит об увеличении производственных мощностей, сырья,

материалов и т.д. Следственно увеличиваются производственные возможности

предприятия.

Таблица 2.2 - Анализ

производственного капитала ОАО «УРАЛАВТОПРИЦЕП»

|

Показатель

|

На начало

периода

|

На конец

периода

|

Изменения

|

|

тыс. руб.

|

%

|

тыс. руб.

|

%

|

Абс., тыс. руб.

|

Темп прироста,

%

|

|

Нематериальные активы

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Основные средства

|

443

|

49,06

|

546

|

56,88

|

103

|

123,25

|

|

В т.ч. здания и оборудование

|

443

|

49,06

|

546

|

56,88

|

103

|

123,25

|

|

Сырье, материалы и др.

|

442

|

48,95

|

17

|

1,77

|

-425

|

3,85

|

|

Незавершенное

производство

|

18

|

1,99

|

397

|

41,35

|

379

|

2205,56

|

|

Итого реальных активов

|

903

|

100

|

960

|

100

|

57

|

106,31

|

|

Доля реальных активов в балансе

|

|

35,69

|

|

37,07

|

|

103,88

|

Анализ производственного капитала ОАО

«УРАЛАВТОПРИЦЕП» приведен на рисунке 2.1.

Рисунок 2.1 - Структура активов

на начало и конец периода ОАО «УРАЛАВТОПРИЦЕП»,

в %

Значит из рисунка 2.1

видно, что доля оборотных активов на исследуемых ОАО «УРАЛАВТОПРИЦЕП» больше, чем внеоборотных активов, причем

значительно.

Таблица 2.3 - Анализ оборотных активов ОАО «УРАЛАВТОПРИЦЕП»

|

Показатель

|

На начало периода

|

На конец периода

|

Изменения

|

|

тыс. руб.

|

%

|

тыс. руб.

|

%

|

Абс., тыс. руб.

|

Темп прироста, %

|

|

Запасы

|

442

|

21,78

|

17

|

1,06

|

-425

|

3,85

|

|

Налог на

добавленную стоимость по приобретенным ценностям

|

133

|

6,55

|

40

|

2,49

|

-93

|

30,08

|

|

Дебиторская

задолженность (платежи по которой ожидаются в течение 12 месяцев после

отчетной даты)

|

1421

|

70,03

|

1505

|

93,71

|

84

|

105,91

|

|

Денежные средства

|

33

|

1,63

|

44

|

2,74

|

11

|

133,33

|

|

Прочие

оборотные активы

|

–

|

–

|

–

|

–

|

–

|

–

|

|

ИТОГО оборотные

активы

|

2029

|

100,00

|

1606

|

100,00

|

-423

|

79,15

|

|

Доля оборотных активов в балансе

|

|

80,20

|

|

62,03

|

|

77,35

|

При анализе оборотных активов на ОАО

«УРАЛАВТОПРИЦЕП» (таблица 2.3) выявлено, что оборотные производственные

фонды понизились почти на 20%, предположительно из-за снижения выпуска

какого-либо вида продукции. В тоже время значительно увеличились денежные

средства на 11 тыс. руб. или 33,33%. Возросла дебиторская задолженность на 84

тыс. руб. или почти на 6%.

Анализ оборотных активов ОАО «УРАЛАВТОПРИЦЕП» представлен на рисунке

2.2.

Рисунок 2.2 - Структура

оборотных активов предприятия ОАО

«УРАЛАВТОПРИЦЕП»

Из рисунка 2.2 видно, что большую часть оборотных

активов ОАО «УРАЛАВТОПРИЦЕП» составляет

дебиторская задолженность, которая за отчетный период повысились.

Из анализа предприятия видно, что

большую часть оборотных активов составляет дебиторская задолженность (платежи

по которой ожидаются в течение 12 месяцев после отчетной даты).

За отчетный период значительно

снизились на 430 тыс. руб. запасы предприятия или почти на 96%.

2.2 Анализ

ликвидности ОАО "УРАЛАВТОПРИЦЕП"

В ходе анализа кредитоспособности проводятся расчеты по

определению ликвидности активов предприятия и ликвидности его баланса.

Ликвидность активов - величина, обратная времени

необходимого для превращения их в деньги, то есть чем меньше времени

понадобится для превращения активов в деньги, тем они ликвиднее.

Ликвидность баланса выражается в степени покрытия

обязательств предприятия его активами, срок превращения которых в деньги

соответствует сроку погашения обязательств [29, 207].

Анализ ликвидности баланса заключается в сравнении средств

по активу, сгруппированных по степени их ликвидности и расположенных в порядке

убывания их ликвидности, с обязательствами по пассивам, сгруппированных по

срокам их погашения в порядке возрастания сроков уплаты. В зависимости от

степени ликвидности, то есть скорости превращения в денежные средства, активы

предприятия разделяются на следующие группы [15, 285].

А1 Наиболее активные активы (все статьи денежных средств

предприятия и краткосрочные финансовые вложения (ценные бумаги).

А1 = Краткосрочные финансовые вложения (с.250) + денежные

средства (с.260)

А2 Быстро реализуемые активы (дебиторская задолженность и

прочие активы).

А2 = Краткосрочная дебиторская задолженность (с.240)

А3 Медленно реализуемые активы

А3 = запасы (с.210) + НДС (с.220) + Долгосрочная дебиторская

задолженность (с.230) + прочие оборотные активы (с.270)

А4 Трудно реализуемые активы

А4= внеоборотные активы ( с.190)

Пассивы баланса группируются по степени срочности их оплаты.

П1 Наиболее срочные обязательства (кредиторская

задолженность).

П1 = кредиторская задолженность (с.620)

П2 Краткосрочные пассивы

П2= краткосрочные кредиты и займы (с.610) + прочие пассивы

(с.670)

П3 Долгосрочные пассивы

П3 = долгосрочные обязательства (с.590) + задолженность

участником по выплате доходов (с.630) + доходы будущих периодов (с.640) + резервы

предстоящих расходов (с.650) + прочие краткосрочные обязательства (с.660)

П4 Постоянные пассивы или устойчивые

П4 = капитал и резервы

(с.490)

Для определения ликвидности баланса необходимо сопоставить

произведенные расчеты групп активов и групп обязательств.

Баланс считается ликвидным, если имеют место следующие

соотношения:

А1 >= П1

А2 >= П2

А3 >= П3 (2.1)

А4 <= П4

Выполнение первых трех неравенств с необходимостью влечет

выполнение и четвертого неравенства. Поэтому, практически существенным является

сопоставление итогов первых трех групп по активу и пассиву.

Четвертое неравенство носит «балансирующий» характер и в то

же время оно имеет глубокий экономический смысл: его выполнение свидетельствует

о соблюдении минимального условия финансовой устойчивости - наличия у

предприятия собственных оборотных средств [26, 19].

В случае, когда одно или несколько неравенств имеют знак,

противоположный зафиксированному в оптимальном варианте, ликвидность баланса в

большей или меньшей степени отличается от абсолютной. При этом недостаток

средств по одной группе компенсируется их избытком в другой группе, хотя

компенсация при этом имеет место лишь по стоимостной величине, поскольку в

реальной платежной ситуации менее ликвидные активы не могут заместить более

ликвидные.

Для удобства проведения анализа ликвидности баланса составим

сводную таблицу характеристики ликвидности баланса.

Сопоставление наиболее ликвидных средств (А1) и

быстрореализуемых активов (А2) с наиболее срочными обязательствами (П1) и

краткосрочными пассивами (П2) позволяет выявить текущую ликвидность. При этом,

наличие платежного излишка (А1 > П1) свидетельствует о платежеспособности

предприятия на ближайший к рассматриваемому моменту промежуток времени, а

платежный недостаток (А2 < П2) говорит о его неплатежеспособности в

аналогичных по времени условиях.

Сравнение медленно реализуемых активов с долгосрочными

пассивами отражает перспективную ликвидность предприятия, причем (А3 > П3)

говорит о платежеспособности в перспективе, а А3 < П3 соответственно

свидетельствует о неплатежеспособности предприятия.

Проводимый по изложенной схеме

анализ ликвидности баланса является приближенным. Более детальным является

анализ платежеспособности при помощи финансовых коэффициентов.

Задача анализа ликвидности баланса возникает в связи с

необходимостью давать оценку кредитоспособности предприятия, то есть его

способности своевременно и полностью рассчитываться по всем своим

обязательствам.

Ликвидность баланса определяется как степень покрытия

обязательств организации её активами, срок превращения которых в деньги

соответствует сроку погашения обязательств. От ликвидности баланса следует

отличать ликвидность активов, которая определяется как величина, обратная

времени, необходимому для превращения их в денежные средства. Чем меньше время,

которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их

ликвидность.

Техническая сторона анализа

ликвидности баланса заключается в сопоставлении средств по активу с

обязательствами по пассиву. При этом активы должны быть сгруппированы по

степени их ликвидности и расположены в порядке убывания ликвидности, а

обязательства должны быть сгруппированы по срокам их погашения и расположены в

порядке возрастания сроков уплаты.

Анализ ликвидности баланса заключается в сравнении средств по

активу, сгруппированных по степени их ликвидности и расположенных в порядке

убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам

их погашения и расположенными в порядке возрастания сроков.

Сопоставление А1 – П1 и А2 – П2 позволяет выявить текущую

ликвидность предприятия, что свидетельствует о неплатежеспособности в ближайшее

время. Сравнение A3 – ПЗ отражает перспективную ликвидность. На ее основе

прогнозируется долгосрочная ориентировочная платежеспособность. Четвертое

неравенство носит так называемый балансируемый характер: его выполнение

свидетельствует о наличии у предприятия собственных оборотных средств.

Важное место при анализе

деятельности предприятия играет группировка активов по степени их ликвидности и

пассивов предприятия по срочности их оплаты. Эта группировка представлена в

таблице 2.4.

Далее произведем расчет коэффициентов ликвидности, предложенных

Савицкой Г.В.

Коэффициенты ликвидности определяются отношением ликвидных

оборотных активов предприятия к его краткосрочным долговым обязательствам.

Коэффициент абсолютной ликвидности показывает,

какая часть текущей задолженности может быть погашена на дату составления

баланса.

Таблица 2.4 -

Анализ ликвидности ОАО «УРАЛАВТОПРИЦЕП»

|

Группировка активов

|

2002

|

2003

|

Группиров-ка пассивов

|

2002

|

2003

|

Недостаток, излишек платежных

средств

|

|

2002

|

2003

|

|

Наиболее ликвидные активы

|

33

|

44

|

Наиболее

срочные обязательст-ва

|

1560

|

1613

|

-1527

|

-1579

|

|

Быстрореа-лизуемые

активы

|

1421

|

1505

|

Краткосроч-ные

пассивы

|

0

|

0

|

-1421

|

-1505

|

|

Среднереа-лизуемые

активы

|

575

|

57

|

Долгосроч-ные

пассивы

|

879

|

879

|

-304

|

-322

|

|

Труднореа-лизуемые

активы

|

501

|

983

|

Труднореа-лизуемые

пассивы

|

91

|

97

|

+410

|

+86

|

Полученные коэффициенты

сведем в таблицу 2.5.

Таблица 2.5 - Ликвидность баланса ОАО «УРАЛАВТОПРИЦЕП»

|

2002 год

|

2003 год

|

|

А1 < П1

|

А1 < П1

|

|

А2 < П2

|

А2 < П2

|

|

А3 < П3

|

А3 < П3

|

|

А4 > П4

|

А4 > П4

|

Различают следующие виды ликвидности баланса: абсолютную

ликвидность, текущую ликвидность, перспективную ликвидность и общую или

комплексную ликвидность.

Условия абсолютной ликвидности записываются в виде совокупности

неравенств:

А1  П1, А2

П1, А2 П2, А3

П2, А3  П3, А4

П3, А4  П4 (2.2)

П4 (2.2)

Условие текущей ликвидности имеет вид

(А1+А2)  (П1+П2). (2.3)

(П1+П2). (2.3)

Условие перспективной ликвидности выглядит следующим образом:

А3  П3 (2.4)

П3 (2.4)

По данным таблицы 2.5 видно, что в ОАО

«УРАЛАВТОПРИЦЕП» на протяжении временного интервала с 2002 по 2003 не выполнено условие абсолютной ликвидности и

условие текущей ликвидности не выполнено, а выполнено только условие

перспективной ликвидности, ситуация совпадает на начало и конец года

Исходя из полученных расчетов

таблицы 2.5 можно сказать, что на предприятие ситуация совпадает как на 2002

г., так и на 2003 г. ОАО «УРАЛАВТОПРИЦЕП»

не является абсолютно ликвидной в силу того, что оно не может обеспечить выполнение наиболее

краткосрочных пассивов, в тоже время возможность погашать долгосрочные

обязательства имеются и значительные (что может быть достаточным аргументом к

привлечению долгосрочных кредитов и займов с целью устранения иммобилизации).

Приведем сводную таблицу финансовых коэффициентов, с помощью

которых определяется ликвидность баланса (см. таблице 2.6).

Таблица 2.6 - Нормативные финансовые коэффициенты

|

Наименование

показателя

|

Способ расчета

|

Нормальное

ограничение

|

|

Общий

показатель ликвидности

|

L1 = A1/ П1

|

L1 >=1

|

|

Коэффициент

абсолютной ликвидности

|

L2 = (А1+А2) / (П1+П2)

|

L2 > 0,2...0,7

|

|

Коэффициент

критической оценки (быстрой ликвидности)

|

L3 =

(А1+А2+А3/(П1+П2)

|

Допустимая

0,7...0,8;

Желательная L3>=1,5

|

|

Коэффициент текущей ликвидности

|

L4 = (А1+А2+А3/(П1+П2)

|

Необходимое значение 1;

Оптимальное -

не менее 0,2

|

Коэффициент абсолютной ликвидности показывает, какую часть

краткосрочной задолженности организация может погасить в ближайшее время за

счет денежных средств.

Коэффициент быстрой ликвидности (критической оценки)

показывает, какая часть краткосрочных обязательств организации может быть

немедленно погашена за счет средств на различных счетах, в краткосрочных ценных

бумагах, а также поступлений по расчетам.

Коэффициент текущей ликвидности отражает, достаточно ли у

предприятия средств, которые могут быть использованы им для погашения своих

краткосрочных обязательств в течении предстоящего года.

Текущих активов должно быть по меньшей мере достаточно для

погашения краткосрочных обязательств, иначе предприятие может оказаться

неплатежеспособным по этому виду кредита.

Превышение оборотных активов над краткосрочными обязательствами

более чем в два раза считается также нежелательным, поскольку свидетельствует о

нерациональном вложении средств и неэффективном их использовании.

Коэффициент абсолютной ликвидности рассчитывается по

формуле (Кал):

Кал (баз. год) = 33/1560 = 0,02

Кал (отч. год) = 44/1613 = 0,03

Коэффициент критической ликвидности

Кл (базовый год) = (33 + 1421) / 1560 = 0,93

Кл (отчетный год) = (44 + 1505) / 1613 = 0,96

Коэффициент текущей ликвидности

рассчитывается по следующей формуле:

К3/с (базисный год) = (33 + 1421+575) / 1560 =

1,3

К3/с (отчетный год) = (44 + 1505+57) / 1613 =

0,99

Таким образом прослеживается следующая динамика:

Графическое изображение коэффициента абсолютной

ликвидности представлено на рисунке 2.3.

Коэффициента абсолютной ликвидности на ОАО «Уралавтоприцеп»

не достигает нормативного значения.

Рисунок

2.3 - Анализ коэффициента абсолютной ликвидности на ОАО «Уралавтоприцеп»

Графическое изображение коэффициента критической

ликвидности представлено на рисунке 2.4.

Рисунок 2.4- Анализ коэффициента

критической ликвидности

Показатель критической

ликвидности на начало и на конец года достиг минимального нормативного

значения, а за рассматриваемый период еще повысился. Это говорит о том, что на

предприятии ОАО «У Уралавтоприцеп» наблюдаются

положительные тенденции, оно может погасить краткосрочных обязательств в период

равный средней продолжительности оборота дебиторской задолженности.

Совместный анализ показателей платежеспособности показан в

таблице 2.7.

Таблица 2.7 - Анализ показателей

ликвидности ОАО «Уралавтоприцеп»

|

Показатели

|

Норматив

|

2002 год

|

2003 год

|

Изменение

|

|

Коэффициент абсолютной ликвидности

|

0,7 - 1,0

|

0,02

|

0,03

|

+0,01

|

|

Коэффициент критической ликвидности

|

> 2,0

|

0,93

|

0,96

|

+0,03

|

Коэффициент текущей ликвидности показывает ОАО «УРАЛАВТОПРИЦЕП», в какой кратности оборотне активы превышают

краткосрочные долговые обязательства предприятия зависит от срока превращения

ликвидных активов в наличные деньги. Норма этого коэффициента – не менее 2,0.

Так как фактическое значение ниже рекомендуемого значения, то ОАО «Уралавтоприцеп» можно считать

неплатежеспособным.

Коэффициент абсолютной

ликвидности является наиболее жестким критерием ликвидности предприятия;

показывает, какую часть своих краткосрочных долговых обязательств предприятие

может оплатить располагаемыми средствами (на дату составления баланса)

немедленно или через небольшой промежуток времени. Рекомендуемое значение

0,7-1,0. При расчете коэффициент абсолютной ликвидности были получены данные на

2002 г. 0,09 и 2003 г. 0,13. ОАО

«Уралавтоприцеп» имеет мало средств на счетах.

Коэффициента

текущей ликвидности на ОАО «Уралавтоприцеп» имеет положительные тенденции.

2.3 Анализ

финансовой устойчивости ОАО

"Уралавтоприцеп"

Важнейшим показателем характеризующим финансовую

устойчивость предприятия, является «показатель удельного веса общей суммы

собственного капитала в итоге всех средств авансируемых предприятию», то есть

отношение общей суммы собственного капитала к итогу баланса предприятия. В

практике этот показатель носит название коэффициент автономии. Иными словами,

он показывает долю собственных источников в общем объеме источников

предприятия.

По нему судят, насколько предприятие независимо от заемного

капитала.

Кавт = собственный капитал / общую сумму капитала (2.5)

Коэффициент автономии источников формирования запасов

показывает долю собственных оборотных средств в общей сумме основных источников

формирования запасов на данном предприятии равен:

Ка (базисный год) = 91 / 2530 = 0,036.

Ка (отчетный год) = 97 / 2589 = 0,037.

Вот почему управляющие стремятся к наращиванию абсолютной

суммы собственного капитала предприятия. Такие возможности есть у хорошо

работающих предприятий. Имея больше прибыли, они стараются удержать

значительную их часть в обороте предприятия путем создания возможных резервов

валовой и чистой прибыли или прямого зачисления в собственный капитал

нераспределенной на дивиденды части чистой прибыли.

Для коэффициента автономии желательно, чтобы он превышал по

своей величине 0,5 (или 50%). Только в этом случае его кредиторы «чувствуют

себя спокойно, осознавая что весь заемный капитал может быть компенсирован

собственностью предприятия».

Графическое изображение коэффициента автономии

представлено на рисунке 2.5.

Рисунок 2.5- Коэффициент автономии

Коэффициент финансовой зависимости является обратным к коэффициенту

автономии, т.е.

К финансовой зависимости = общая

сумма капитала / собственный капитал (2.6)

Коэффициент финансовой зависимости на данном предприятии

равен:

Кф3 (базисный год) = 2530/91 = 27,8

Кфз (отчетный год) = 2589/97 = 26,7.

Графическое изображение коэффициента финансовой

зависимости представлено на рисунке 2.6.

Рисунок

2.6- Анализ коэффициента финансовой зависимости

На

ОАО «УРАЛАВТОПРИЦЕП» доля заемного капитала в

общей валюте баланса стала понижаться, так на 2002 г. она была 27,8, а в 2003

г. – 26,7.

Таким образом, ОАО «УРАЛАВТОПРИЦЕП» на протяжении временного интервала с

2002 по 2003 не выполнено условие абсолютной ликвидности

и условие текущей ликвидности не выполнено, а выполнено только условие

перспективной ликвидности, ситуация совпадает на начало и конец года.

Собственные

оборотные средства = Краткосрочные пассивы - оборотные активы (2.7)

Собственные

оборотные средства на данном предприятии равны:

СОС0 (базисный год) =

91 - 501 = - 410

СОС1 (отчетный год)

= 97 - 983 = - 886

Наблюдается недостаток собственных оборотных средств на предприятии, что

говорит об отрицательной тенденции на предприятии.

Рассмотрим показатели,

определяющие состояние оборотных средств.

Коэффициент обеспеченности текущих активов собственными оборотными

средствами показывает, какая часть оборотных средств предприятия была

сформирована за счет собственного капитала, нормальное значение показателя не

ниже 0,1.

Кобеспеченности текущих активов =

= Собственные оборотные

средства / текущие активы (2.8)

Коэффициент обеспеченности текущих активов (базисный год) =

- 410/ 2530 = - 0,16

Коэффициент обеспеченности текущих активов (отчетный год)

= - 886 / 2589 = - 0,34

Коэффициент обеспеченности текущих активов ниже нормального

значения. Значит за отчетный период на ОАО

«УРАЛАВТОПРИЦЕП» обеспеченность текущими активами понизилась.

Обеспеченность материальных запасов собственными оборотными

средствами. Показатель показывает, в какой мере материальные запасы покрыты

собственными источниками и не нуждаются в привлечении заемных средств. Считается, что нормальное его значение должно

быть не меньше 0,5.

Коэффициент обеспеченности материальных запасов =

= собственные оборотные средства /

/материально-производственные

запасы (2.9)

Коэффициент обеспеченности материальных запасов (базисный

год) =

= - 410 / 442 = - 0,92

Коэффициент обеспеченности материальных запасов(отчетный

год) = -886 / 17 = - 52,12

За анализируемый период обеспеченность материальными

запасами понизилась причем значительно на ОАО

«УРАЛАВТОПРИЦЕП».

Как указывалось раньше, материально-производственные запасы

формируются как за счет собственных оборотных средств, так и за счет

краткосрочных ссуд и займов, а так же кредиторской задолженности по товарным

операциям.

С учетом этого, для анализа представляет интерес показатель

покрытия запасов.

Коэффициент покрытия запасов =

= (собственные оборотные средства + краткосрочные кредиты

банков и займов + кредиторская задолженность по товарным операциям) /

/материально-производственные

запасы (2.10)

Коэффициент покрытия запасов (базисный год) = (-410+1560) /

442 = 2,6

Коэффициент покрытия запасов (отчетный год) = (2113+814)/822

= 42,8

За анализируемый период покрытие запасов увеличилось

Коэффициент покрытия запасов довольно высокий, т. е. собственные оборотные

средства могут покрыть свои материальные запасы.

Коэффициент

соотношения запасов и собственных оборотных средств =

материально-производственные запасы / собственные оборотные средства (2.11)

По сути этот показатель обратный показателю обеспеченности

материальных запасов. Его нормативное значение, как правило больше 1, а с

учетом нормального значения предыдущего показателя не должен превышать 2.

Значительное повышение этого критерия свидетельствует об ухудшении положения,

поскольку это означает, что имеет место высокая доля омертвленного в запасах

капитала.

Коэффициент соотношения материальных производственных

запасов и собственных оборотных средств (базисный год) = 442/ (-410) = 1,08

Коэффициент соотношения материальных производственных

запасов и собственных оборотных средств (отчетный год) = 17 / (-886) = 0,02

Следующим показателем, характеризующим состояние оборотных

средств, является показатель маневренности собственного капитала.

Коэффициент маневренности собственного капитала = собственные

оборотные средства

/собственный капитал (2.12)

Этот коэффициент показывает, какая часть собственных средств

предприятия находится в мобильной форме, позволяющей относительно свободно

маневрировать этими средствами. Обеспечение собственных текущих активов

собственным капиталом является гарантией устойчивости финансового состояния при

неустойчивой кредитной политике. Высокое значение коэффициентов маневренности

положительно характеризует финансовое состояние.

Коэффициент маневренности собственного капитала (базисный

год) =

-410 / 91= - 4,5

Коэффициент маневренности собственного капитала (отчетный

год) =

-886 /97 = - 9,13

Коэффициент маневренности собственного капитала на ОАО «УРАЛАВТОПРИЦЕП» отрицательный, т. е.

Предприятие не может позволить себе относительно свободно маневрировать этими

средствами.

Уровень показателя обеспеченности материальных запасов

собственными оборотными средствами оценивается прежде всего в зависимости от

состояния материальных запасов. Если их величина значительно выше обоснованной

потребности, то собственные оборотные средства могут покрыт лишь часть

материальных запасов, то есть показатель будет меньше 1. И наоборот, при

недостаточности материальных запасов для бесперебойного осуществления

деятельности, показатель может быть выше единицы, но это не будет признаком

хорошего финансового состояния предприятия.

С финансовой точки зрения, чем выше коэффициент

маневренности, тем лучше финансовое состояние.

Показатель маневренности функционального капитала

(собственных оборотных средств).

Коэффициент маневренности функционального капитала =

= (денежные средства + краткосрочные финансовые вложения) /

/ собственные оборотные средства (2.13)

Этот показатель характеризует ту часть собственных оборотных

средств, которая находится в форме денежных средств и быстрореализуемых ценных

бумагах, то есть средств имеющих абсолютную ликвидность. Для нормально

функционирующего предприятия этот показатель меняется в пределах от 0 до 1.

Коэффициент маневренности функционального капитала (базисный

год) = 33 / (-410) = - 0,08

Коэффициент маневренности функционального капитала(отчетный

год) = 44/(-886) =- 0,05

Значит за

отчетный период на ОАО «УРАЛАВТОПРИЦЕП»

маневренность функционального капитала повысилась и этот коэффициент не выходит за пределы нормы.

Далее

рассчитаем коэффициенты финансовой зависимости и финансовой устойчивости.

Анализ свидетельствует о повышении

источников финансирования, это

обусловлено главным образом увеличением краткосрочных кредитов и займов

предприятия на 3,4%, долгосрочные кредиты и займы не изменились, однако их доля

в структуре баланса сократилась. Собственный капитал остался прежним, равным 8

тыс. руб., а его доля снизилась, но

незначительно.

Удельный вес кредиторской задолженности возрос до 62,39% . В целом

наблюдается низкая автономия предприятия и высокая степень использования

заемного капитала.

Из выше

приведенных расчетов можно заметить, что на ОАО «УРАЛАВТОПРИЦЕП» наблюдается

финансовое состояние ОАО «УРАЛАВТОПРИЦЕП» как неустойчивое.

2.4 Анализ показателей деловой и рыночной активности

Учитывая, что финансовое состояние всегда оценивается на определенную

дату, оно не всегда точно отражает эффективность деятельности предприятия. В

отдельных случаях даже при негативных тенденциях изменения показателей

финансового состояния эффективность работ может оставаться на достаточно

высоком уровне. Поэтому финансовый анализ целесообразно дополнять

характеристикой деловой активности и эффективности работы предприятия.

Для анализа деловой активности и эффективности использования предприятием

ресурсов имеющихся в его распоряжении наиболее часто применяются коэффициенты

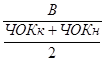

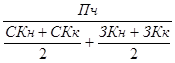

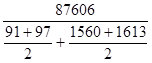

рентабельности. В зависимости от цели их применения при их определении

используются различные виды прибыли, взятые из формы 2 «Отчет о прибылях и

убытках». Так при определении рентабельности продукции и рентабельности продаж

берется прибыль от реализации (стр. 050 формы 2). В случае расчета

коэффициентов рентабельности деятельности предприятия, рентабельности всего

капитала предприятие, рентабельности собственного капитала, в числителе соответствующих формул может

стоять величина балансовой прибыли, либо величина чистой прибыли. Балансовая

прибыль показывается по строке 140 Формы 2 Отчета о прибылях и убытках и

представляет собой прибыль отчетного периода. Чистая прибыль определяется путем

вычитания из балансовой прибыли налога на прибыль. К числу показателей,