Содержание

Введение_______________________________________________________ 3

Глава 1. Особенности российского рынка ценных бумаг_______________ 5

1.1. Типы и виды ценных бумаг_________________________________ 5

1.2. Современное состояние рынка ценных бумаг_________________ 11

Глава 2. Формирование национальной модели рынка ценных бумаг____ 20

2.1. Проблемы развития рынка ценных бумаг в России____________ 20

2.2. Основные элементы развития национальной модели рынка ценных бумаг____________________________________________________________ 22

Заключение____________________________________________________ 23

Список использованной литературы______________________________ 25

Введение

Переход России от централизованной плановой

экономики к рыночной меняет отношения собственности, структуру и механизм

функционирования хозяйствующих субъектов, формы финансовых связей между ними,

степень заинтересованности всех слоев общества в результатах хозяйственной

деятельности. Современный рынок с его демократически организованными

финансовыми институтами – величайшее достижение человеческой цивилизации. Могут

изменяться его институциональные и отраслевые структуры, методы управления

субъектами деятельности и т.п., но это перемены частного порядка, которые не в

состоянии повлиять на фундаментальные основы и принципы функционирования рынка.

Подавляющее число рыночных субъектов, действующих на

основе деловых контрактов, принимают на себя обязательства, имеющие форму

ценных бумаг. Именно взаимные обязательства предпринимателей гарантируют

устойчивость экономической системы общества.

Значение ценных бумаг, кроме того, велико и в

платежном обороте каждого государства. Через ценные бумаги осуществляется

инвестиционный процесс, при котором инвестиции автоматически направляются в

самые эффективные сферы народного хозяйства, их получают наиболее

жизнеспособные рыночные структуры.

Рынок ценных бумаг с сопутствующей ему системой

финансовых институтов – сфера, в которой формируются финансовые источники

экономического роста, концентрируются и распределяются инвестиционные ресурсы.

Таким образом, в экономической деятельности появилось новое, особое направление

– эмиссия ценных бумаг и операции на рынке.

Российский рынок ценных бумаг в

настоящее время представляет собой бурно развивающую сферу финансового рынка

страны. Сегодня эта часть рынка еще не до конца сформирована с точки зрения

законодательства, налогообложения и структуры. Именно поэтому, я считаю данную

тему очень интересной для написания работы, здесь есть над чем подумать, что

сравнить, даже делать предположения на ближайшее будущее.

Как и любой другой, рынок ценных бумаг очень сложен

по своей структуре, а тем более в условиях развивающихся и совершенствующихся

рыночных отношений.

Российскую экономику сложно

сравнивать с экономикой любой другой страны в силу сотни различных причин. Но у

России может быть сколько угодно особых

исторических путей, но от подчинения общим закономерностям ей все равно не

уйти, поэтому финансовый рынок и в России, рынок на котором одни деньги и

денежные средства продаются за другие, и ценные бумаги являются одним из

объектов гражданских правоотношений. Ценные бумаги – это инструмент для

операций на финансовом рынке. “Выгодность” инструмента зависит от целей и

возможностей. Есть инструменты для профессионалов и есть для “любителей”, есть

для коротких операций и есть для вложений на большие сроки, есть для

максимальной прибыли (но с риском!), а есть для любителей надежного дохода.

Именно разнообразие ценных бумаг дает возможность подобрать наилучший

инструмент для каждого конкретного случая.

Прогнозы специалистов о развитии российского рынка

ценных бумаг довольно оптимистичны, несмотря на большие трудности связанные с

защитой инвесторов и законодательной основой.

Цель работы: исследовать

развитие рынка ценных бумаг в современных условиях.

Задачи:

выделить типы и виды ценных бумаг;

провести анализ современного состояния рынка ценных

бумаг;

обозначить проблемы развития рынка ценных бумаг в

России;

выделить основные элементы развития национальной

модели рынка ценных бумаг.

В учебных пособиях и монографиях, а также в

источниках периодической печати очень подробно освещен рынок ценных бумаг.

В рамках экономической теории рынок ценных бумаг

описывали следующие ученые Маринин Д.В., Прохоров Ю.А., Чепурин В.А. и др..

Глава

1. Особенности российского рынка ценных бумаг

1.1.

Типы и виды ценных бумаг

Существование в современной мировой практике ценные

бумаги делятся на два больших класса:

основные ценные бумаги

производственные ценные бумаги.

Основные ценные бумаги - это ценные бумаги, в основе

которых лежат имущественные права на какой - либо актив, обычно на товар,

деньги, капитал, имущество, различного вида ресурсы. Основные ценные бумаги

можно разбить на две подгруппы: первичные и вторичные бумаги. Первичные ценные

бумаги основаны на активах, в число которых не входят сами ценные бумаги. Это

акции, облигации, векселя, закладные.

Вторичные ценные бумаги – это ценные бумаги,

выпускаемые на основе первичных ценных бумаг (варианты на ценные бумаги,

депозитарные записки.)

Производная ценная бумага – это бездокументарная

форма выражения имущественного права, возникающего в связи с изменением цены

лежащего в основе данной ценной бумаги биржевого актива. То есть это ценная

бумага на какой - либо целевой актив. На цены товаров, на цены основных ценных

бумаг на цены кредитного рынка (процентные ставки), на цены валютного рынка

(валютные курсы).

К производным ценным бумагам

относятся: фьючерные контракты (товарные, валютные, процентные, индексные) и

свободнообращающиеся опционы.

Основным видам ценных бумаг являются:

Акция – единичный вклад в уставной капитал

акционерного общества с вытекающими из этого правами.

Этот вид ценных бумаг может

рассматриваться как бессрочный кредит, который был предоставлен компании в

обмен на участие в прибыли в качестве одного из владельцев компании.

Основным

видом акций, обращающихся на рынке капиталов, являются обыкновенные акции. Первоначальный капитал распределяется среди

акционеров пропорционально сумме, внесенной при учреждении компании.

Дополнительные акции могут выпускаться по разным причинам для того, чтобы

компания могла получить дополнительные средства. Число выпущенных акций и

уплачиваемая задних цена будут разными в разных выпусках. Необходимо также

понимать, что акционеры принимают на себя риск, связанный с функционированием

компании, за определенную долю прибыли, но они также обычно имеют право голоса

при оценке качества управления компанией, а также в процессе принятия решений

по вопросам политики компании.

По некоторым эмиссиям

возникают определенные различия в степени принятия риска. Эти различия можно

увидеть в названиях акций, например, отсроченные или, напротив, привилегированные обыкновенные акции.

Отсроченные акции — это

обыкновенные акции, которые участвуют в распределении прибыли после

привилегированных, обыкновенных и других типов акций и дающие право на дивиденд

только после конкретной даты или достижения компанией определенного уровня

прибыли.

Привилегированные обыкновенные акции — это термин,

который используется для обыкновенных акций, которые обладают определенными

льготами, привилегиями с точки зрения выплаты дивидендов или основной суммы по

отношению к первому виду. Следовательно, второй вид будет стоить больше, чем

первый, так как такие приоритетные права, совершенно очевидно, сокращают риск

их владельцев (но только по сравнению с первым видом). В настоящий момент

использование такого метода привлечения средств не поощряется, так как

регулирующие меры рынка капиталов полагают, что все акции должны иметь равные

права.

Еще один вид долевых

инструментов, который не входит в состав собственного капитала компании, но тем

не менее является частью выпущенного капитала, называется привилегированными акциями (с фиксированным дивидендом). Они

представляют собой самостоятельный (и отличный от других видов акций) вид

долевой ценной бумаги компании. По существу это ценная бумага — гибрид, которая

является частью долевых инструментов компании, и во всех выпусках она стоит на

более высоком уровне, чем обыкновенные акции.

Облигация - банковский сертификат, вексель (чек –

письменное поручение чекодателя. Банку надо уплатить указанную в нем сумму),

коносомент (документ стандартной формы по перевозке груза, удостоверяющий его

погрузку, перевозку и право на получение.

Облигации представляют собой

кредитные соглашения, основанные на ценных бумагах, по которым не существует

единственного кредитора, а, наоборот, целый ряд кредиторов, предоставляющих

свои средства в кредит одному заемщику. Секьюритизация позволяет инструментам,

несущим право собственности, обращаться на рынке. Следовательно, облигации

представляют собой заимствование, которое представлено в такой форме, которая

позволяет этим обязательствам свободно обращаться на рынке.

Особой чертой большинства

облигаций является, то, что они предлагают купон с фиксированной процентной

ставкой, что дает заранее известную годовую норму прибыли. Соответственно и

заемщик знает свои ежегодные расходы по заимствованию, и кредитор знает ту

сумму процентных платежей, которую он будет получать каждый год. Хотя купон и

является постоянной величиной, все-таки сама цена облигации будет меняться в

зависимости от процентных ставок, которые существуют на рынке в настоящий

момент, а также от общего восприятия экономических факторов (в частности,

уровня инфляции в стране). Фиксированная процентная ставка, устанавливаемая по

облигациям, будет во многом зависеть от «качества» эмитента, а также от любых

других долговых инструментов, которые были выпущены данным эмитентом и

находятся в обращении в настоящий момент.

Некоторые из облигаций могут

иметь купон с плавающей процентной

ставкой. Для того чтобы выпустить облигации с плавающим купоном, необходимо

соответствовать тем же самым критериям «качества», а сама плавающая ставка

будет объявляться как величина или процент над базовой ставкой (например, LIBOR — Лондонская межбанковская ставка предложения по

межбанковским депозитам). Таким образом, рыночная цена облигации будет менее

изменчивой, так как процентная ставка будет корректироваться, например, каждые

шесть месяцев для того, чтобы отразить рыночные условия на настоящий момент.

Поскольку кредитные

соглашения имеют определенный срок действия, большинство облигаций будут погашаемыми или срочными, т. е. это

означает, что будет устанавливаться дата погашения (для погашения основной суммы

долга). Меньшая часть облигаций выпускается в непогашаемой или бессрочной форме. Это означает, что дата

погашения не устанавливается, но у эмитента всегда есть право выкупить эти

облигации и аннулировать выпуск (но обычно эмитенты аннулируют выпуски только в

тех случаях, когда они считают, что смогут привлечь средства на более выгодной

основе).

Эти принципы могут

распространяться на любые виды облигаций независимо от того, были ли они

выпущены государством или компанией.

На рис. 1 представлены виды облигаций.

Многообразие видов ценных бумаг

предопределяет множественность критериев классификации. Традиционным является

деление ценных бумаг по признаку принадлежности прав удостоверяемых ими.

Права могут принадлежать

* предъявителю ценной бумаги

* названному в ценной бумаги

лицу

* названному в ценной бумаге

лицу, которое может само осуществить этими права или назначить своим

распоряжением (приказом) другое управомоченное лицо.

Рис. 1 Виды облигаций

В соответствии с этим различают – ценные бумаги на

предъявителя.

Именную бумагу. Ордерную ценную бумагу.

Ценная бумага на предъявителя не требует для

выполнения прав идентификации владельца не регистрируется на имя держателя.

Права удостоверенные ценной бумагой на предъявителя, передаются другому лицу путем

простого вручения.

Именная ценная бумага

выписывается на имя определенного лица. Права, удостоверенные именной ценной

бумагой, передаются в порядке, установленном для уступки требований. Лицо,

передающее право по ценной бумаге несет ответственность, за недействительность

соответствующего требования, но не за его исполнения.

Ордерная ценная бумага выписывается на имя первого

приобретателя ил его приказу. Это означает, что указанные в них права могут

передаваться в зависимости от произведенной на бумаге передаточной надписи -

индоссамента. Индоссамент ответственен не только за существование права, но и

за его осуществление. Индоссамент переносит все права, удостоверенные ценной

бумагой, не индоссанта, которому или приказу которого передается права по ценной

бумаге.

Индоссамент может

ограничиваться только поручением осуществлять права, удостоверенные ценой

бумагой, без передачи их индоссанту. В этом случае индоссант выступает в

качестве представителя. Иногда именные и ордерные ценные бумаги объединяются в

более общий вид именных бумаг, в которых обозначается имя первоначального

субъекта прав. Затем общий вид подразделяется на две разновидности собственно

именные ценные бумаги и ордерные бумаги, отличающиеся тем, что субъект права

может быть указан приказом своего предшественника. Деление ценных бумаг на

именные, ценные бумаги на предъявителя и ордерные возможно также по способу

передачи удостоверяемых ими прав.

Ценные бумаги можно подразделить и по критерию

назначения или цели выпуска - ценные бумаги денежного краткосрочного рынка и

рынка капитала. На денежном рынке покупаются и продаются краткосрочные ценные

бумаги со сроком обращения от одного дня одного года. К ним относятся

коммерческие, банковские и казначейские векселя, чеки, депозитные и

сберегательные сертификаты. Они основаны на отношениях займа. Цель выпуска

обеспечить бесперебойность платежного и денежного оборота.

Рынок инвестиций отражает движение капиталов и

представлен среднесрочными (до 5 лет) и долгосрочными (более 5 лет) ценными

бумагами, а также бессрочными фондовыми ценностями. Последние не имеют

конечного срока погашения (акции, бессрочные облигации).

Инвестиционные бумаги можно разделить на две

категории:

долгосрочные ценные бумаги,

основанные на отношениях займа и воплощение обязательство эмитента выплатить

проценты и погасить основную сумму долга в согласованные сроки (облигации)

ценные бумаги, выражающие

отношения собственности и являющие отношения собственности в капитал корпорации

(акции).

Некоторые ценные бумаги, несмотря на то что срок

обращения их менее одного года, функционируют не на денежном рынке, а на рынке

капиталов (например, опционы). В зависимости от сделок для которых выпускаются

ценные бумаги, последние подразделяются на фондовые и торговые.

Фондовые ценные бумаги отличаются массовостью

эмиссии и обращаются на фондовых биржах.

Торговые ценные бумаги имеют коммерческую

направленность. Они предназначены главным образом для расчетов по торговым

операциям и обслуживания процесса перемещения товаров.

С учетом правового статуса

эмитента, степени инвестиционных и кредитных рисков, гарантий охраны интересов

инвесторов и других факторов, фондовые ценные бумаги делятся на три группы –

государственные муниципальные, негосударственные. Среди государственных более

распространены казначейские векселя, казначейские обязательства облигации

государственных и сберегательных займов. К муниципальным относятся долговые

обязательства местных органов власти.

Негосудартвенные ценные бумаги представлены

корпоративными и частными финансовыми инструментами, корпоративными ценными

бумагами служат долговые обязательства предприятий, организаций и банков акции.

Частными ценными бумагами могут быть векселя, чеки,

выпускаемые физическими лицами. Особенности обращаемости на рынке

предопределяют деление ценных бумаг на рыночные (обращаемые) и нерыночные

(необращаемые).

К государственным ценным бумагам России относятся: Государственные

краткосрочные обязательства (ГКО), Государственные долгосрочные обязательства

(ГДО), Облигации внутреннего валютного займа (ОВВЗ), Золотой сертификат,

Краткосрочные обязательства (КО), Облигации федерального займа

(ОФЗ), Облигации государственного сберегательного займа (ОГСЗ).

Государственные краткосрочные облигации (ГКО). Выпуск Государственных

краткосрочных бескупонных облигаций используется с целью привлечения средств на

финансирование государственных расходов и покрытия дефицита федерального

бюджета.

Первый аукцион по размещению

ГКО состоялся 18 мая 1993 года, в ходе его было размещено бумаг на сумму 0, 88

млрд руб.

После кризиса 1998 года

рынок ГКО опять начинает развиваться.

Среднесрочные бумаги –

необходимый элемент финансирования дефицита бюджета, поскольку они позволяют

решить проблему рефинансирования коротких выпусков за относительно

продолжительный период. Предпосылки для создания в России рынка среднесрочных

ценных бумаг появились по мере экономической стабилизации, обозначившейся к

лету 1995 года.

Основным видом среднесрочных

бумаг в России являются облигации

федерального займа (ОФЗ), выпускаемые Правительством РФ для финансирования

бюджетного дефицита. Система ОФЗ базируется на следующих общих принципах: –

применение безбумажной (электронной) технологии, - плавающий купонный доход, -

среднесрочный период обращения, - именной характер бумаги.

Эмитент

(Минфин РФ) устанавливает для каждого отдельного выпуска облигаций по

согласованию с Банком России его объём, порядок расчета купонного дохода,

определяемого на основе доходности по ГКО, даты размещения, погашения и выплаты

купонного дохода, ограничения на владение.

Облигации Государственных Сберегательных Займов (ОГСЗ) выпускаются

Правительством РФ для покрытия дефицита бюджета. ОГСЗ предоставляет право на

получение дохода выше уровня доходности по другим видам государственных ценных

бумаг. Первый выпуск ОГСЗ с 27 сентября 1995 года обеспечил доход в размере

102, 72% годовых.

Государство получает

возможность заимствовать временно свободные денежные средства физических лиц на

длительный срок.

Казначейские обязательства (КО),

выпуск которых начался с 1995 года, позволил частично решить проблемы

финансирования ряда программ, предусмотренных в федеральном бюджете. Выпускаютя

КО в безбумажном режиме в виде записи на счтах "депо" в уполномоченых

Минфином РФ депозитариях.

Золотые сертификаты, выпущенные Минфином РФ в 1993г. сроком на 1 год, были размещены в

1994 году. Гарантированная доходность по сертификату начисляется ежеквартально.

Выпуск ценных бумаг субъектами Российской Федерации и

органами местного самоуправления - наиболее неразработанный с законодательной

точки зрения вопрос. Они выпускаются под реализацию одного проекта (как

правило, жилищного), эмитенты не распространяют информацию об эмиссии и

препятствуют участию в займе инвесторов из других регионов.

Рыночные ценные бумаги могут свободно продаваться и

покупаться на вторичных рынках в рамке биржевого и внебиржевого оборота. После

выпуска они не могут быть предъявлены эмитенту досрочно. Нерыночные ценные

бумаги не переходят свободно из рук в руки, т.е. не имеют вторичного обращения.

По своей роли ценные бумаги делятся на основные (акции, облигации),

вспомогательные (чеки, векселя, сертификаты) и производные, удостоверяющие

право на покупку и продажу ценных бумаг. Многие виды ценных бумаг составляют

предмет эмиссий. Эмиссионная ценная бумага – любая ценная бумага, в том числе

бездокументарная, обладающая одновременно следующими признаками:

* закрепляет совокупность

имущественных и неимущественных прав, подлежащих удостоверению, уступке и

безусловному осуществлению о соблюдением установленных законом формы и порядка.

* размещается выпуском, под

которым понимается совокупность ценных бумаг одного эмитента, обеспечивающих

одинаковый объем прав владельцам и одинаковые условия эмиссии (первичного

размещения)

* имеет равные объем и сроки

реализации прав внутри одного выпуска независимо от времени приобретения ценной

бумаги. Целесообразно классификация ценных бумаг по срокам погашения

обязательств.

*

срочные ценные бумаги с конкретными сроками

погашения, это краткосрочные, имеющие срок обращения до 1 года, среднесрочные

имеющие срок обращения свыше 1 года в пределах до 5-10 лет и долгосрочные, срок

обращения до 20-30 лет. И бумаги, обязательства по которым выполняются по предъявителю.

Ценные бумаги играют важную и

необходимую роль в экономике России. Основные положения об ценных бумагах

зафиксированы в Гражданском кодексе РФ, также дано основное законодательно

оформленное определение и основные их виды. В современной экономической

литературе существует множество определений понятию ценная бумага. Таким

образом, ценная бумага – это особым образом оформленный документ. Выражающий

имущественные отношения между сторонами, подтверждающий право ее владельца на

какое-либо имущество либо его денежный эквивалент.

На основе мировой практики ценные бумаги были

разделены на два больших класса: основные ценные бумаги (акции, облигации);

производные ценные бумаги (фьючерные контракты и свободнообращающиеся опционы.)

Ценные бумаги могут использоваться в

различных сферах экономики. Так с помощью ценных бумаг можно совершать

финансовые сделки. Можно покупать и продавать акции.

Итак, рынок в целом представляет собой систему

отдельных взаимосвязанных рынков. Взаимосвязь различных рынков, их

взаимодействие и влияние друг на друга обеспечивают функционирование и

устойчивость рынка в целом.

Параметрами, характеризующими

рынок ценных бумаг, являются фондовые индексы. Индексы представляют собой

инструмент оценки поведения рынка ценных бумаг, который отражает происходящие

макроэкономические процессы. Методика использования фондовых индексов для

анализа состояния рынка ценных бумаг предполагает изучение динамики значения

индекса за достаточно длительный промежуток времени. Несмотря на то, что

фондовые индексы рассчитываются по различным формулам и разным данным, они весьма

сильно коррелируют между собой.

Рынок ценных бумаг имеет ряд

функций, которые условно можно разделить на две группы: общерыночные функции,

присущие обычно каждому рынку, и специфические функции, которые отличают его от

других рынков[1]. К общерыночным

функциям относятся такие, как:

* коммерческая функция, т.е.

функция получения прибыли от операции на данном рынке;

* ценовая функция, т.е. рынок

обеспечивает процесс складывания рыночных цен, их постоянное движение и т.д.;

* информационная функция, т.е.

рынок производит и доводит до своих участников рыночную информацию об объектах

торговли и ее участниках.

* регулирующая функция, т.е.

рынок создает правила торговли и участия в ней, порядок разрешения споров между

участниками, устанавливает приоритеты, органы контроля или даже управления и

т.д.

К специфическим функциям рынка ценных бумаг

можно отнести следующие:

* перераспределительную

функцию;

* функцию страхования ценовых

и финансовых рисков.

Перераспределительная

функция условно может быть разбита на три подфункции:

* перераспределение денежных

средств между отраслями и сферами рыночной деятельности;

* перевод сбережений, прежде

всего населения, из непроизводительной в производительную форму;

* финансирование дефицита

государственного бюджета на неинфляционной основе, то есть без выпуска в

обращение дополнительных денежных средств.

*

1.2.

Современное состояние рынка ценных бумаг

В последние годы (1999-2003

гг.) в российской экономике наметились некоторые положительные

макроэкономические тенденции[2],

имеющие значение для развития рынка ценных бумаг:

- снижен уровень инфляции и

значительно меньшими стали инфляционные ожидания населения;

- стабилизировался курс

национальной валюты (укреплен реальный курс рубля);

- наметился прирост

промышленного производства, вызванный увеличением объемов экспорта сырья и

энергоресурсов;

- сохраняется положительное

сальдо торгового баланса;

- замедлились темпы бегства

капиталов из России[3];

- более чем в три раза

возросли золотовалютные резервы ЦБ;

- снижен налоговый пресс,

что должно способствовать повышению уровня собираемости налогов (подоходный

налог, налог на прибыль).

В связи с этим, а также

из-за известных политических событий, повысилось доверие к России со стороны

иностранных инвесторов. Улучшился рейтинг России по долгосрочным заимствованиям

в сравнении с другими странами с развивающимися рынками ценных бумаг (emerging

markets)[4].

В то же

время остается множество негативных факторов, которые сдерживают рост

российского рынка ценных бумаг. Сюда можно отнести неудовлетворительность

законодательной базы по защите прав собственности, высокие налоги, высокая

коррупция.

По

итогам 2001 года почти все российские голубые фишки показали положительную

динамику. Наиболее доходными оказались акции “Сбербанка” (+206.93%), “Юкоса”

(+192.13%) и “Сибнефти” (+173.6%). Меньшее изменение курсовой стоимости продемонстрировали

РАО «ЕЭС» (+93.15%), “Мосэнерго” (+70.83%), “Сургутнефтегаз” (+51.5%),

“Татнефть” (45.1%) и “ЛУКОЙЛ” (+31.93%). Замыкают список акции Ростелекома

(+4.55%) и ГМК “Норильский Никель” (+2.27% с 09 июля 2001). Заметим, что в 2001

году наиболее доходными инструментами были акции предприятий “второго эшелона”.

Абсолютными лидерами по прибыльности явились акции Волжского Автомобильного

Завода, которые подорожали в 10 раз (на 1086% обыкновенные и на 966.67% –

привилегированные), более, чем в три раза подорожали акции Тулэнерго (+330.23%)

и привилегированные бумаги Ленэнерго (+325%).

В общем обороте РТС доля

обыкновенных акций РАО «ЕЭС» составила 32.86% (40,0% в 2000 г.), “Лукойла” –

16.65% (17.4%), “Юкоса” – 13.2% (1.2%), “Сургутнефтегаза” – 9.02% (8.9%) и РАО

“Норильский Никель” – 5.18% (4.6%). Таким образом, в 2001 г. суммарная доля

пяти наиболее ликвидных акций в общем обороте РТС составила 76.91% (77,2% – в

2000 г.).

Максимальное количество

сделок – более 20 000 зафиксировано с акциями РАО «ЕЭС». На втором месте –

более 17.5 тыс. сделок зафиксировано с акциями РАО “Газпром”, совершаемых через

терминалы РТС на ФБ “Санкт-Петербург”.

В июле 2001 в связи с

конфликтом между основной площадкой акций “Газпрома” – МФБ и “Газпромбанком”

основной оборот по сделкам с акциями ОАО "Газпром" был перенесен на

фондовую биржу "Санкт-Петербург". Торговля акциями ведется в рамках

выделенной торговой сессии с использованием терминалов фондовой биржи РТС.

Оборот торгов акциями “Газпрома” через терминали РТС с 6 июля превысил $210

млн. (434 млн. бумаг).

Следует отметить развитие

российского рынка производных инструментов и появление на нем новых активов. 19

сентября состоялось открытие срочного рынка РТС (FORTS) в рамках соглашения о

создании единого рынка торговли фьючерсными и опционными контрактами фондовыми

биржами РТС и ”Санкт-Петербург”. В настоящее время в FORTS осуществляются

операции с 4 фьючерсными контрактами на курсы акций РАО «ЕЭС», “Газпрома”,

“ЛУКОЙЛА” и “Сургутнефтегаза” и 2 опционами на фьючерсные контракты на акции

первых двух из указанных эмитентов. За первый час существования системы объём

торгов превысил 15 млн. рублей (147 сделок, 5 206 контрактов).

По итогам 2001 г. на срочном

рынке было заключено около 53 тыс. сделок на сумму более 7.8 млрд. руб. (2 млн.

контрактов). Совокупный объем открытых позиций по состоянию на закрытие в

последний торговый день 2001 г. превысил полмиллиарда руб.

Оборот по фьючерсным

контрактам составил 7.7 млрд. руб. (50.3 тыс. сделок, 2 млн. контрактов).

Рекордный оборот по фьючерсам в течение торговой сессии зафиксирован 26 ноября

– 281.7 млн. рублей, максимальное количество сделок – 1734 – заключено 26

декабря, а 29 декабря установлен рекорд по объему открытых позиций – 510 млн.

рублей.

По опционам в 2001 г. в

FORTS заключено 2.8 тыс. сделок на сумму 71.3 млн. рублей (24.5 тыс.

контрактов).

12 ноября РТС начала расчет

российского инвестиционного индекса RUIX и нефтяного фондового индекса RUIXOIL

(Рис. 3). В расчет первого индекса входят котировки семи наиболее ликвидных обыкновенных

акций: РАО «ЕЭС», ОАО “Мосэнерго”, ОАО “Ростелеком”, НК “ЛУКОЙЛ”, ОАО

“Сургутнефтегаз” ОАО “Татнефть”, НК “ЮКОС”. В расчет нефтяного индекса входят

акции четырех последних эмитентов. Торги фьючерсами на эти индексы начались 3

декабря сразу двумя контрактами, с исполнением 17 декабря 2001 года и 15 марта

2002 года.

По окончании торговой сессии

17 декабря наступил срок исполнения обязательств по всем контрактам с датой

исполнения в декабре 2001 г. Первое в истории срочного рынка FORTS исполнение контрактов

прошло успешно. Теперь помимо контрактов со сроком исполнения в марте в

обращении находятся фьючерсы с новым сроком исполнения – в июне 2002 г.

В 2001 году рынок российских

корпоративных облигаций находился в стадии интенсивного развития. Во-первых,

практически удвоился объем рынка внутренних корпоративных облигаций, составив

на конец года 2,5 млрд. долл. Во вторых, впервые после дефолта 1998 г.

возобновились эмиссии корпоративных еврооблигаций – Роснефть, Газпромбанк и

телекоммуникационная компания МТС привлекли путем выпуска еврооблигаций

суммарно около 600 млн. долл.

По

состоянию на конец 2001 г. объем рынка внутренних корпоративных облигаций

составлял 75 млрд. руб. ($2,5 млрд). На рынке обращалось более 100 выпусков

корпоративных облигаций 50 эмитентов – ведущих отечественных компаний.

Доходность корпоративных

облигаций на 4-6% превышает доходность государственных ценных бумаг (ГКО, ОФЗ)

с близкими сроками погашения, на 2-3% ниже ставок по банковским кредитам (не

считая кредитов Сбербанка) и на 1-2% ниже ставок по размещаемым векселям.

Большинство облигационных

выпусков размещены и торгуются на Московской Межбанковской Валютной Бирже, хотя

не более половины из них имеет сколь-нибудь ликвидный рынок. По оценкам, 75%

инвесторов на рынке корпоративных облигаций составляли московские коммерческие

банки, 15% – региональные банки, и 10% - страховые и пенсионные фонды, другие

категории инвесторов. По объему рынок корпоративных облигаций составил около

1/3 от объема рынка ГКО-ОФЗ, а по обороту – около 1/5 этого рынка.

До августа 1998 г. рынок

внутренних корпоративных облигаций в России не был достаточно развит.

Сдерживающим фактором длительное время была высокая стоимость внутренних

заимствований, определяемая рынком ГКО-ОФЗ. Кроме того, действовала дискриминационная

система налогообложения эмитентов корпоративных облигаций, не относившая (в

отличии от расходов по обслуживанию банковских кредитов) выплату процентов по

корпоративным облигациям на себестоимость. В результате, сравнительно высокий

кредитный рейтинг России до дефолта, делал более привлекательными внешние

заимствования, в том числе – в виде эмиссии еврооблигаций.

Однако в 1999 г. ситуация

изменилась. Во-первых, благодаря сочетанию мер фискальной и денежно-кредитной

политики (профицитный бюджет, расширение денежной массы через приобретение

Центральным Банком валютной выручки) реальные процентные ставки резко

снизились, а по государственных заимствованиям даже вышли в область

отрицательных значений. Во-вторых, с принятием Постановления Правительства РФ №

696 от 26 июня 1999 г., было разрешено относить на себестоимость проценты

(дисконт), уплачиваемые эмитентом по облигациям (в пределах действующей ставки

рефинансирования ЦБ РФ, увеличенной на три пункта). Наконец, рынок

еврооблигационных заимствований оказался закрыт для российских заемщиков до

второй половины 2001 года.

Важным фактором, ускорившим

развитие рынка корпоративных облигаций, стал механизм реструктуризации

обязательств государства перед нерезидентами – держателями ГКО-ОФЗ, в

соответствии с которым основная часть получаемых ими средств в течении

длительного времени не могла быть репатриирована, а аккумулировалось на счетах

типа «С», с возможностью инвестирования в финансовые инструменты,

номинированные в рублях. В результате, на счетах типа «С» скопилось порядка 5

млрд. долл., которые стали одним из важнейших источников финансирования эмиссий

российских корпоративных облигаций в 1999 г. Именно на эти категории инвесторов

были в значительной степени рассчитаны эмиссии корпоративных облигаций ОАО

«ЛУКОЙЛ», ОАО «Газпром», АК «АЛРОСА», РАО «ЕЭС России» и ОАО «Тюменская

нефтяная компания», выпущенных во второй половине 1999 г.

Затем эмитенты, в число

которых в 2000 и 2001 годах наряду с естественными монополистами вошли также

коммерческие банки, телекоммуникационные компании, предприятия металлургии и

других отраслей экономики, стали все больше ориентироваться на внутренних

инвесторов.

Основной тенденцией

изменений в организационно-финансовых схемах займов стал переход от выпуска

облигаций, индексируемых в соответствии с ростом курса доллара, к выпуску

рублевых инструментов с фиксированными купоном или купоном, привязанным к

рублевой ставке (доходности ОФЗ, ставки рефинансирования ЦБ РФ).

Кроме того, в качестве

компромисса между стремлением эмитента к выпуску облигаций с длительным сроком,

а инвесторов к ликвидности активов стали использоваться механизмы выпуска

облигаций с правом их досрочного погашения инвестором, или предоставления

эмитентом оферты – пут-опциона.

Политика

эмитентов в повышении привлекательности своих ценных бумаг приводит к

постепенному увеличению числа сравнительно ликвидных эмиссий. В результате,

число торгуемых на биржах выпусков корпоративных облигаций увеличилось с

декабря 2000 по декабрь 2001 г. с 10 до 62, количество сделок за месяц – с 185

до 1 355, месячный оборот торгов – с 0,3 млрд. руб. – до 3,6 млрд. руб. По

итогам декабря 2001 г. 96,7% месячного оборота корпоративных облигаций

приходилось на ММВБ, по 1,2% на СПВБ и РТС, и в пределах 0,01% на КСФТ и МФБ.

Участниками рынка

прогнозируется сохранение высоких темпов роста рынка корпоративных облигаций

(за 2000 г. он вырос с 12 до 40 млрд. руб., за 2001 – с 40 до 75 млрд.). По

оценкам, рынок корпоративных облигаций к концу 2003 года может составить

порядка 150 млрд. руб., число обращающихся на рынке выпусков – увеличиться до

200. Прогнозируется, что уже в течение ближайших двух-трех лет он, при

благоприятном развитии событий, может сравняться по объемам с рынком

государственных ценных бумаг.

Предпосылками секьюритизации

рынка корпоративных заимствований является заинтересованность коммерческих

банков в повышении ликвидности и диверсификации активов, развитие небанковских

финансовых институтов - страховых, пенсионных и паевых инвестиционных фондов.

Уже в среднесрочной перспективе мощнейший толчок к развитию рынка корпоративных

облигаций даст переход к накопительной пенсионной системе.

Индикатором, и одновременно

положительном фактором развития рынка является активизация деятельности

рейтинговых агентств.

Во-первых, крупнейшие

международные рейтинговые агентства, наряду с предоставлением международных кредитных рейтингов

предприятий в иностранной и внутренней валюте, приступают к предоставлению

рейтингов по внутренней шкале.

Благодаря более высокой степени дифференциации набора рейтинговых оценок,

доступных для отечественных эмитентов, внутренняя шкала кредитного рейтинга

является значительно более чувствительной к изменению их уровня

кредитоспособности, и потому более информативной для инвесторов.

В настоящее время кредитный

рейтинг по внутренней шкале российским эмитентам предоставляется российским

рейтинговым агентством EA-Ratings, приобретенным

в декабре 2001 г. международным рейтинговым агентством Standard&Poor. Кроме того, можно рассчитывать на активизацию

действий на рынке и рейтингового агентства Интерфакс, заключившего в октябре

2001 г. соглашение о сотрудничестве с международным рейтинговым агентством Moody’s.

Следует учитывать, что на

развитие рынка корпоративных облигаций также воздействует ряд неблагоприятных

факторов.

Во-первых, сохраняется

крайне высокая ставка налога, взимаемого с эмитента при регистрации эмиссии

корпоративных облигаций. В соответствии с Федеральным законом «О налоге на

операции с ценными бумагами» его ставка составляет 0,8% от объема эмиссии, вне зависимости

от срока обращения выпускаемых ценных бумаг и от итогов их размещения.

Например, при норме доходности по облигациям на уровне 10% годовых существующая

ставка налога увеличивает стоимость заимствований до 11,8% годовых (при выпуске

6-месячных бумаг) или 13,2% годовых – при выпуске 3-месячных. В случае

частичного размещения эмиссии, например 50% от заявленного объема, стоимость

заимствований в условиях действующего законодательства, требующего полной

предварительной уплаты налога, возрастает до 16,5% (по 3-месячным бумагам).

Таким образом, существующий

механизм фактически закрывает возможность размещения краткосрочных

облигационных займов, повышая тем самым стоимость кредитных ресурсов для

предприятий и негативно влияя на уровень ликвидности финансовых институтов.

Следует отметить, что на развитых рынках налог на эмиссию либо отсутствует (ряд

стран Западной Европы), либо его ставка в 30-50 раз ниже, чем в России (США,

Германия, страны Юго-Восточной Азии).

Кроме того, механизм

регистрации эмиссии ценных бумаг в ФКЦБ крайне сложен. Этап подготовки

осуществления эмиссии у предприятий занимает в лучшем случае от 2 до 4-5

месяцев, что делает нецелесообразным выпуск краткосрочных облигаций. Новые

«Стандарты эмиссии облигаций и их проспектов эмиссии», утвержденные

Постановлением ФКЦБ от 19 октября 2001 г. №27 не ускоряют эту процедуру. В этой

связи одним из направлений развития рынка корпоративных заимствований

представляется формирование в России сектора коммерческих бумаг – краткосрочных

долговых обязательств, к которым предъявляются упрощенные требования при

регистрации.

В декабре 2003 г.

конъюнктура рынка государственных облигаций формировалась под воздействием

роста объема свободной ликвидности в результате масштабной покупки иностранной

валюты Банком России. Следствием постоянного притока денежных средств,

выразившемся в существенном увеличении остатков на корреспондентских счетах в

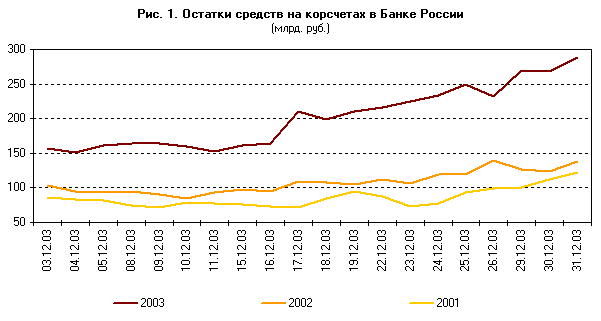

Банке России (рис. 1), стало восстановление активности участников финансового

рынка до уровня III квартала 2003 г.

Источник: www.cbr.ru– официальный сайт Центрального Банка России

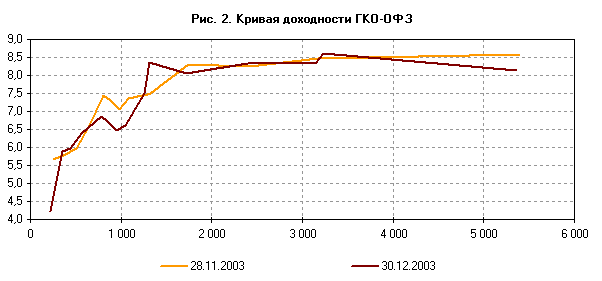

Совокупный оборот рынка

государственных ценных бумаг без учета технических операций с ОФЗ 27020

превысил 12,5 млрд. руб., увеличившись более чем в 2 раза по сравнению с

ноябрем (без учета аналогичных операций с ОФЗ 27019). Предложение гособлигаций

со стороны Минфина России, Банка России и его клиентов составило порядка 80% от

совокупного, в результате рост активности участников рынка, выразившийся, в

частности, в увеличении объема средств, зарезервированных в Торговой системе

ММВБ, практически не оказал влияния на доходность государственных облигаций: в

течение месяца данный показатель фактически не претерпел изменений (рис. 2).

Источник: www.cbr.ru– официальный сайт Центрального Банка России

Необходимо отметить, что

декабрьская конъюнктура рынка ГКО-ОФЗ носит краткосрочный характер — устойчивое

повышение привлекательности инструментов государственного внутреннего долга

возможно только после проведения ряда системных преобразований, направленных на

улучшение качества активов с точки зрения их ликвидности. В связи с этим,

важную роль должны сыграть запланированные Минфином России и Банком России на

2004 г. мероприятия по введению института первичных дилеров, а также по

созданию базовых выпусков со стандартными сроками до погашения.

В декабре Минфин России

продолжил курс на увеличение объемов находящихся в обращении выпусков ОФЗ-АД.

Так, в ходе аукциона 17 декабря эмитент разместил ОФЗ-АД 46001 на сумму около 2

млрд. руб., в результате чего объем данного выпуска увеличился до 30,9 млрд.

руб. по номинальной стоимости. Таким образом, в настоящее время общая доля

ОФЗ-АД в объеме ГКО-ОФЗ в обращении составляет 40%.

Впервые с июля денежное

сальдо операций Минфина России на рынке государственных ценных бумаг на фоне

отсутствия выплат по погашению ГКО-ОФЗ достигло отрицательного значения: объем

привлеченных эмитентом средств превысил сумму платежей по купонам. Этому также

способствовали сделки по дополнительной продаже государственных облигаций на

вторичных торгах: в декабре доля указанных операций составила 43% от общего

объема привлеченных средств. В ходе дополнительной продажи на вторичных торгах

эмитент проводил операции с выпусками ОФЗ-АД 46001, 46002, 46014.

В

декабре 2003 г. Банк России осуществлял не только собственные операции, но и

провел несколько аукционов по размещению ОФЗ 27019 и ОФЗ 27020 из клиентского

портфеля. Указанные сделки способствовали увеличению предложения

государственных ценных бумаг в период относительного избытка рублевой

ликвидности. По итогам аукционов и сделок на вторичных торгах общий объем

продажи Банком России ОФЗ 27019 и ОФЗ 27020 составил 1,85 млрд. руб.

В

условиях повышения уровня свободных денежных средств Банк России в целях

уменьшения денежного предложения активно использовал операции по продаже

государственных ценных бумаг из собственного портфеля. В декабре, помимо традиционных

сделок с ОФЗ-АД, Банк России осуществлял операции с ОФЗ-ПД 26198 (объем в

обращении 21,06 млрд. руб. по номинальной стоимости): размещение на аукционе

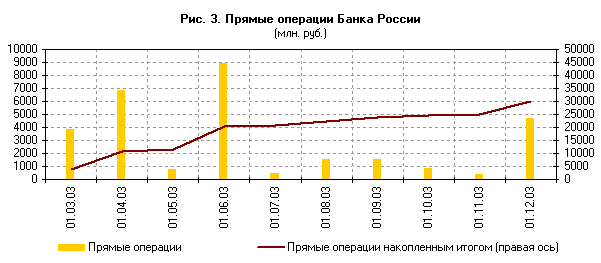

указанного выпуска составило 170,6 млн. руб. Общий объем прямых операций в

декабре составил 4,7 млрд. руб. (рис. 3), т.е. почти 40% совокупного рыночного

оборота (без учета операций с ОФЗ 27020).

Источник: www.cbr.ru– официальный сайт Центрального Банка России

В целом в 2003 г. при

проведении комплекса стерилизационных мероприятий приоритет отдавался

операциям, обеспечивающим среднесрочное привлечение денежных средств на

возвратной основе (депозитные аукционы и продажа ОФЗ с обязательством обратного

выкупа), тогда как прямые операции рассматривались в качестве дополнительного

способа изъятия свободной ликвидности в условиях повышенного спроса на

финансовые активы, номинированные в рублях.

В

декабре объем привлеченных Банком России денежных средств участников рынка по

операциям обратного модифицированного РЕПО (ОМР) составил 13,2 млрд. руб. В

отчетном периоде кредитные организации не испытывали потребности в

рефинансировании со стороны Банка России на предлагаемых им условиях, т.к..

стоимость заемных ресурсов на рынке межбанковских кредитов была существенно

ниже.

Конъюнктура рынка

государственных облигаций в рассматриваемом периоде формировалась под влиянием

политики Минфина России в области управления внутренним долгом, а также общей

ситуации в денежно-кредитной сфере, связанной с масштабным притоком ликвидности

в банковскую систему в результате операций кредитных организаций на внутреннем

валютном рынке.

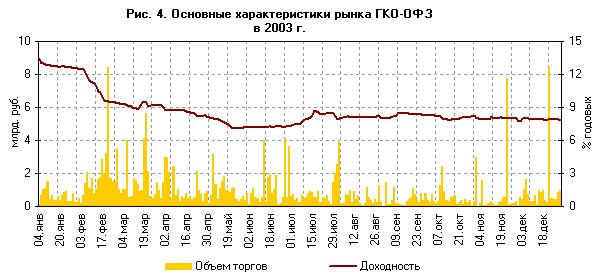

Исходя из динамики

доходности государственных ценных бумаг (рис. 4), в развитии ситуации на рынке

ГКО-ОФЗ можно выделить два периода.

В первом полугодии 2003 г.

повышенный спрос на финансовые активы, вызванный поступлением в экономику

больших объемов экспортной выручки, а также притоком краткосрочного капитала,

способствовал улучшению условий заимствования и стал основным фактором

увеличения ликвидности государственных ценных бумаг.

Источник: www.cbr.ru– официальный сайт Центрального Банка России

Во второй половине года

доходность ГКО-ОФЗ стабилизировалась на фоне снижения активности участников

рынка. Основной причиной прекращения роста котировок, помимо снижения уровня

избыточной ликвидности, стало уменьшение спекулятивной привлекательности

операций с государственными облигациями.

В 2003 г. Минфин России

продолжал курс на увеличение рыночной дюрации и переход к эмиссии крупных

базовых выпусков, выполняющих функцию ориентира стоимости привлечения средств

на различные сроки. Увеличение номинального объема рынка государственного

внутреннего долга осуществлялось в основном за счет размещения ОФЗ-АД, при этом

впервые за период после 1998 г. инвесторам были предложены долгосрочные выпуски

государственных ценных бумаг.

В отчетном периоде Минфин

России провел 28 аукционов по размещению ГКО-ОФЗ, общий объем заимствования

составил 111,07 млрд. руб. без учета операций на вторичном рынке.

Особенностью политики

Минфина России в 2003 г. стало сокращение доли сделок по дополнительной продаже

выпусков государственных ценных бумаг на вторичных торгах в общем объеме

привлеченных средств. Существенный рост спроса на рублевые активы привел к

формированию приемлемой для эмитента доходности уже в ходе первичного

размещения государственных облигаций, при этом заявки инвесторов

удовлетворялись практически без премии к рыночным ставкам.

В 2003

г., благодаря совместным действиям Минфина России и Банка России, повысилась

значимость рынка государственного внутреннего долга как индикатора доходности

безрисковых вложений. Снижение ставок по государственным ценным бумагам являлось

одним из факторов уменьшения стоимости привлечения средств на корпоративном

рынке, что способствовало расширению круга эмитентов, прежде всего за счет

предприятий реального сектора.

Глава

2. Формирование национальной модели рынка ценных бумаг

2.1. Проблемы

развития рынка ценных бумаг в России

Основными проблемами

развития самого рынка ценных бумаг являются организационные, кадровые и

методологические[5].

1. Организационные проблемы

связаны с отсутствием развитой инфраструктуры рынка и слабым информационным

обеспечением.

2. Кадровые проблемы

предопределены небольшим сроком развития рынка ценных бумаг и недостаточным

числом высокопрофессиональных специалистов.

3.

Методологические проблемы вызваны непроработанностью методик осуществления

многих фондовых операций и отдельных процедур на рынке ценных бумаг.

Существуют различные

программы развития фондового рынка (7) и уже разработано достаточное количество

законов, регулирующих его. Однако в результате непоследовательности

экономических реформ сложилась ситуация, при которой потенциальные участники

фондового рынка не проявляют достаточной активности. Многие потенциальные

эмитенты не заинтересованы в том, чтобы выпускать ценные бумаги с целью

привлечения дополнительных средств, а инвесторы - вкладывать средства в эти

предприятия. Отчасти это объясняется, как уже говорилось выше, отсутствием

опыта привлечения средств посредством фондового рынка и неразвитостью его

инфраструктуры. Но можно выделить и более существенные причины. В их числе

необходимо отметить:

1. Отрицательные результаты

приватизации: распыление акционерного капитала среди мелких

("миноритарных") акционеров, которые не могут реально участвовать в

управлении предприятием; скупка государственных предприятий по заниженным ценам

и отсюда незаинтересованность в их развитии (в настоящее время в РТС котируются

акции более 300 российских эмитентов, в то время как в системе NASDAQ

(внебиржевой рынок США), несколько тысяч. Для успешного размещения своих ценных

бумаг необходимо полно раскрывать требуемую информацию о деятельности компании,

включая и данные о финансовых потоках. Другой проблемой, является то, что

передел собственности в России еще не закончен. Менеджеры и собственники ведут

борьбу за предприятия и до ее окончания на рынок ценных бумаг выходить не

спешат. А те, кто уже получил полный контроль над предприятием, не продают

акции, стремясь его сохранить).

2.

Налоговый пресс, который приводит к невыгодности инвестирования в предприятия,

так как большая часть прибылей забирается государством, региональными и

местными органами власти. Для изменения такого положения, по нашему мнению,

необходимо оставлять предприятию не менее 60 процентов прибыли.

3. Нестабильность экономики

в целом, невыполнение государством своих обязательств, отсутствие разграничения

регулирующих функций между его финансовыми структурами.

При

этом у российского рынка ценных бумаг существует значительный потенциал

дальнейшего развития. В основе этого потенциала лежат такие факторы, как:

- большое число созданных в

процессе приватизации открытых акционерных обществ;

- значительное число

перспективных предприятий, акции которых пока явно недооценены;

- интерес многих предприятий

к дополнительным эмиссиям ценных бумаг;

- желание многих

региональных и муниципальных органов власти осуществить выпуски своих займов

(облигаций) и ряд других.

Значительные перспективы

роста российского рынка связаны с разумной политикой финансирования дефицита

федерального бюджета посредством выпуска различных типов государственных ценных

бумаг. В условиях высоких рисков необходима мобилизация в первую очередь

внутренних источников инвестиций, и в особенности денежных средств населения.

Необходимо развивать российский рынок ценных бумаг, повышать его надежность и

степень доверия к рынку инвесторов посредством усиления контроля со стороны

государства. Государственное регулирование рынка ценных бумаг должно

осуществляться путем прямого вмешательства в этот сектор экономики:

- регулирование дает

"правила игры" для цивилизованной конкуренции между участниками

рынка, которая в конечном результате приводит к расширению и улучшению качества

предлагаемых инвесторам услуг;

- регулирование создает

условия, позволяющие населению с уверенностью вкладывать средства, а участникам

рынка - безбоязненно расширять свой бизнес;

- регулирование обеспечивает

высокие стандарты поведения участников, минимизируя риск мошенничества и

злоупотреблений.

На наш взгляд приоритетными

направлениями политики государства на рынке ценных бумаг в настоящее время

являются:

- активное развитие регионального

и создание единого рынка ценных бумаг в рамках СНГ;

- создание подразделений

ФКЦБ в каждом субъекте Федерации;

- налоговое стимулирование

(сокращение числа налогов и дифференцированный подход при налогообложении)[6];

- сочетание торговли

крупными и мелкими пакетами бумаг;

- обслуживание в первую

очередь инвестиционных проектов в производстве и жилищном строительстве.

Немаловажное значение имеет

политика ФКЦБ, направленная на снижение регулятивных и временных издержек,

которые несут малые и средние компании, прибегая к выпуску ценных бумаг. Они

выступают в качестве наиболее инновационного и динамичного сегмента бизнеса.

Если объем эмиссии незначителен, является разовым и предназначен для

распространения среди малого числа инвесторов, то следует упростить процедуру

регистрации.

Эти и

другие меры в комплексе помогут повысить эффективность работы рынка ценных

бумаг, его конкурентоспособность среди других развивающихся фондовых рынков

мира, а также обеспечить устойчивый экономический рост в стране.

2.2. Основные элементы развития национальной модели рынка ценных

бумаг

Главной задачей, которую

должен выполнять рынок ценных бумаг в переходной экономике России, является

прежде всего обеспечение гибкого межотраслевого перераспределения

инвестиционных ресурсов, максимально возможного притока национальных и

зарубежных инвестиций на российские предприятия, формирование необходимых

условий для стимулирования накопления и трансформации сбережений в инвестиции.

С учетом специфики

формирования российского рынка ценных бумаг в рамках переходной экономики

складывающаяся модель должна содействовать также достижению следующих целей:

- обеспечение общего

рыночного равновесия;

- содействие в формировании

условий для экономического роста;

- эффективное финансирование

дефицита федерального бюджета посредством выпуска различных типов

государственных ценных бумаг;

- надежная защита прав

инвесторов;

- страхование

предпринимательских рисков;

- развитие процессов

интеграции регионов России на основе формирования единого цивилизованного

фондового рынка;

- стимулирование вложения

капиталов российских инвесторов преимущественно в российскую экономику;

- превращение России в один

из самостоятельных мировых центров фондовой торговли.

Если говорить о конечной

цели развития рынка ценных бумаг, то ее можно определить как обеспечение

стабильного экономического роста в стране и, как следствие этого, повышение

уровня благосостояния граждан, формирование среднего класса как устойчивой

опоры общества.

Следует

подчеркнуть, что рынок ценных бумаг – это важнейший компонент экономического

роста на современном этапе развития экономики России. Рынок ценных бумаг

формирует инвестиционный климат для привлечения финансовых ресурсов,

необходимых предприятиям, в первую очередь, капитала для акционерных обществ

открытого типа. Этот способ получения финансовых ресурсов составляет

альтернативу банковскому кредиту и на примере развитых стран показывает свою

эффективность.

Заключение

Рынок ценных бумаг начал

формироваться в России около 15 лет назад. Несмотря на его молодость, он

пережил взлеты и падения сравнимые по размаху с зарубежными рынками, что

повлекло за собой серьезные экономические последствия.

Возникновение РЦБ РФ было во

многом обусловлено внеэкономическими причинами, что определило западную модель

его формирования. Являясь составной частью мирового РЦБ, фондовый рынок РФ в то

же время имеет свои особенности, связанные с рядом причин.

В

современной экономике роль рынка ценных бумаг трудно переоценить. Рынок ценных

бумаг позволяет правительствам и предприятиям расширять круг источников

финансирования, не ограничиваясь самофинансированием и банковскими кредитами.

Потенциальные инвесторы с помощью рынка ценных бумаг – прямо или через

финансовых посредников – получают возможность вкладывать свои сбережения в

более широкий круг финансовых инструментов, тем самым, получая большие

возможности для выбора. Рынок ценных бумаг, обслуживая принципиальную для

экономического роста связку "сбережения-инвестиции" и перелив

финансовых ресурсов между секторами национальной экономики, становится одним из

ключевых механизмов в рамках национальной модели экономического роста и

повышения благосостояния. В то же время важнейшими предпосылками развития

самого рынка ценных бумаг являются общеэкономический рост и позитивные сдвиги

на микроуровне.

Вместе с тем не существует

универсальной модели, обеспечивающей успешное функционирование рынка ценных

бумаг. На практике невозможно и нежелательно копировать рынок ценных бумаг

только потому, что он нормально функционирует в других странах. Так,

современная модель экономического роста в США, в центре которой – динамичное

развитие рынка акций высокотехнологичных корпораций и рост нормы потребления,

предполагает в качестве необходимого условия длительность и непрерывность этого

процесса. В равной степени для России в настоящий момент неприемлема модель

развития фондового рынка КНР как альтернатива провалам государственного

кредитования реального сектора, которая предполагает элементы администрирования

при выходе государственных компаний (в подавляющем большинстве убыточных) на

рынок и искусственное снижение процентных ставок по банковским вкладам

населения.

Появление рынка ценных бумаг

явилось позже нежели появление объекта его торгов, а причинами возникновения

ценных бумаг стали развитие производительных сил и активной международной

торговли, не зря первыми акционерными обществами были торговые компании.

На

современном этапе развития общества нецелесообразно называть ценные бумаги

фиктивным капиталом (во всяком случае это можно сказать об акциях и облигациях

частных компаний), потому что они заменяют собой реальный денежный капитал.

Сегодня можно выделить

множество видов и разновидностей ценных бумаг, таких как акции, облигации,

векселя, депозитные сертификаты, государственные обязательства и другие.

Рынок ценных бумаг занимает

промежуточное место среди рынков капитала и денежных рынков, на нем можно и

заработать капитал и его туда вложить.

Рынок ценных бумаг выполняет

ряд функций, среди которых важнейшими являются функция перераспределения

капиталов и функция страхования риска вложения капитала.

На рынке ценных бумаг

действуют экономические законы, такие как: закон спроса и предложения, закон

денежного обращения и закон конкуренции, которые, хоть и с некоторыми

особенностями, но выполняют свои функции.

Рынок ценных бумаг подвержен

регулированию как со стороны государства, так и со стороны самостоятельных

организаций профессиональных участников рынка ценных бумаг.

Несмотря на многие проблемы,

с которыми столкнулся в настоящее время российский фондовый рынок, следует

отметить, что это молодой, динамичный и перспективный рынок, который

развивается на основе позитивных процессов, происходящих в нашей экономике:

массового выпуска ценных бумаг в связи с приватизацией государственных предприятий,

быстрого создания новых коммерческих образований и холдинговых структур,

привлекающих средства на акционерной основе и т.п. Кроме того, рынок ценных

бумаг играет важную роль в системе перераспределения финансовых ресурсов

государства, а также, необходим для нормального функционирования рыночной

экономики. Поэтому восстановление и регулирование развития фондового рынка

является одной из первоочередных задач, стоящих перед правительством.

Список

использованной литературы

1. Абалкин Л. Качественные

изменения структуры финансового рынка и бегство капитала из России // Вопросы

Экономики №2, 2000.

2. Агарков М.М. Учение о ценных

бумагах. - М.: Бек, 1994.

3. Алексеев М.Ю. Рынок ценных

бумаг. - М.: Финансы и Статистика, 1992. С. 347.

4. Алехин Б.И. Рынок ценных

бумаг: введение в фондовые операции. - Самара: СамВен, 1992.

5. Анесянц С.А. Основы

функционирования рынка ценных бумаг. М., 1998. С.258.

6. Балабанов В.С., Осокина

И.Е., Поволоцкий А.И. Рынок ценных бумаг: коммерческая азбука. М.:

Финансы и статистика , 1994.

7. Басова А.И., Галанова В.А.

Рынок ценных бумаг - М.: « Финансы и статистика», 1999 с. 369.

8. Белов В.А. Ценные бумаги в

Российском гражданском праве. - М., 1995.

9. Белых Л.П. Основы

финансового рынка: Учебное пособие для вузов.- М.: Финансы, ЮНИТИ, 1999.

10. Бердникова Т.Б. - Рынки

ценных бумаг и биржевое дело - учебное пособие. М., инфра - м, 2000 с.457

11. Бердникова Т.Б. Рынок ценных

бумаг. - М.: ИНФРА-М, 2002.

12. Жуков Е.Ф. Ценные бумаги и

фондовые рынки - М.: «Банки и биржи». Издательство объединение ЮНИТИ, 1995

с.478.

13. Каратуев А.Г. Ценные бумаги:

виды и разновидности. - М.: Русская Деловая Литература, 1997. С.430

14. Килячков А.А., Чалдаева Л.А.

Практикум по российскому рынку ценных бумаг. - М., Бек, 1997.

15. Килячков А.А., Чалдаева Л.Д.

Рынок ценных бумаг и биржевое дело – М.: Юристъ, 2002.

16. Колесникова В.И.,

Торкановский В.С. Ценные бумаги - М.: «Финансы и статистика», 1998 с.245.

17. Комникова В.И., Тархановский

В.С. - Учебник ценных бумаг. - М.:ВЛАДОС, 2000 с.370.

18. Кравченко П.П. Проблемы и

перспективы развития рынка ценных бумаг Российской Федерации // Менеджмент в

России и за рубежом. - 2000. - №2

19. Лейкина Е.С. Рынок ценных

бумаг. - М., 1998. С.545

20. Марголит Г. Фондовая биржа и

корпоративные облигации. Опыт ММВБ. // Рынок ценных бумаг, №12, 2000, с. 23-32.

21. Маринин Д.В. Современная

экономика. - М., 1998.

22. Мау В.

Экономико-политические итоги 2001 года и перспективы устойчивого экономического

роста // Вопросы экономики - 2002. -№ 1. - С.4-22.

23. Миркин Я.М. Ценные бумаги и

фондовый рынок. - М.: Перспектива, 1995. С.485

24. Миркин Я.М.

Рынок ценных бумаг России. – М.: Альпина, 2002. – 624 с.

25. Морозов А.Ю. Ценные бумаги.

- М., 1999. С.390.

26. Общая теория денег и

кредита: Учебник/ Под ред. проф. Е. Ф. Жукова. – М.: ЮНИТИ, 1995г.

27. Павлова Л.Н.

Профессиональная деятельность на рынке ценных бумаг. Практическое пособие. -

М., 1997.

28. Прохоров Ю.А. Экономическая

теория. - М., 1997.

29. Региональный рынок ценных

бумаг. - М.: Финансы и статистика, 1995.

30. Рынок ценных бумаг. М.:

Финансы и статистика, 1996.

31. Савенков В.П. Ценные бумаги

в России. Практическое пособие. - М.: Банковский деловой центр, 1998.

32. Семенкова Е.В. Операции с

ценными бумагами. - М.: Перспектива, 1997.

33. Смирнов С. Промышленная

политика: проблемы и перспективы // Вопросы экономики. - 2000. - №9. - С.14

34. Фельдман А.А, Дотугов А.Н.

Российский рынок ценных бумаг. - М., 1997.

35. ФЗ О рынке ценных бумаг. – М.: Омега-л, 2003. – 72

с.

36. Финансовая Россия, 2001. - №

20. - С.4.

37. Чепурин В.А. Курс

Экономической теории: Учебник для вузов.- Киров, 1999.

[1]

Прохоров Ю.А. Экономическая теория. - М., 1997. С. 109.

[2]

Говорят о проведенной в конце 90-х макроэкономической стабилизации. См.: Мау В.

Экономико-политические итоги 2001 года и перспективы устойчивого экономического

роста // Вопросы экономики - 2002. -№ 1. - С.4-22.

[3]

Под бегством капиталов здесь понимается изъятие инвестиционных ресурсов из

отечественного производства, наносящее ему реальный ущерб. Сюда можно отнести

прирост просроченного долга инофирм, невозврат экспортной выручки, фиктивный

импорт, движение капитала по скрытым от государства каналам. Среди причин

называют борьбу с отмыванием денег в странах Запада, появление реальных

инвестиционных проектов в России и введение плоской ставки подоходного налога.

См., напр.: Финансовая Россия, 2001. - № 20. - С.4.

[4] Рейтинг агентств

Standard & Poor's и

Moody's Investors Service.

[5]

Бердникова Т.Б. Рынок ценных бумаг. - М.: ИНФРА-М, 2002. - С. 16

[6]

Есть, например, мнение о том, что ставку налога на прибыль необходимо

установить в размере 5-10%, поскольку более 80% организаций значительно

занижают фактическую прибыль при составлении отчетности. См.: Кравченко П.П.

Проблемы и перспективы развития рынка ценных бумаг Российской Федерации //

Менеджмент в России и за рубежом. - 2000. - №2